Как обезопасить свой бизнес

Для защиты бизнеса от недобросовестных компаний позаботьтесь о детальном контроле контрагентов по обозначенным факторам риска. Проверять партнеров может руководитель, либо делегировать обязанности на подчиненных. Например, вменить обязанности по проверке контрагентов юристу предприятия или финансовому директору.

Закрепите обязанности в должностной инструкции ответственного работника. Ознакомьте специалиста в положениями норматива под роспись. Систематический анализ и контроль позволит исключить «встречи» с мошенниками.

Как самостоятельно проверять признаки организации однодневки? Налоговая служба разработала ряд интернет сервисов, которые позволяют получить достоверную информацию о деловом партнере. Единый портал проверок размерен в разделе «Проверь себя и контрагента».

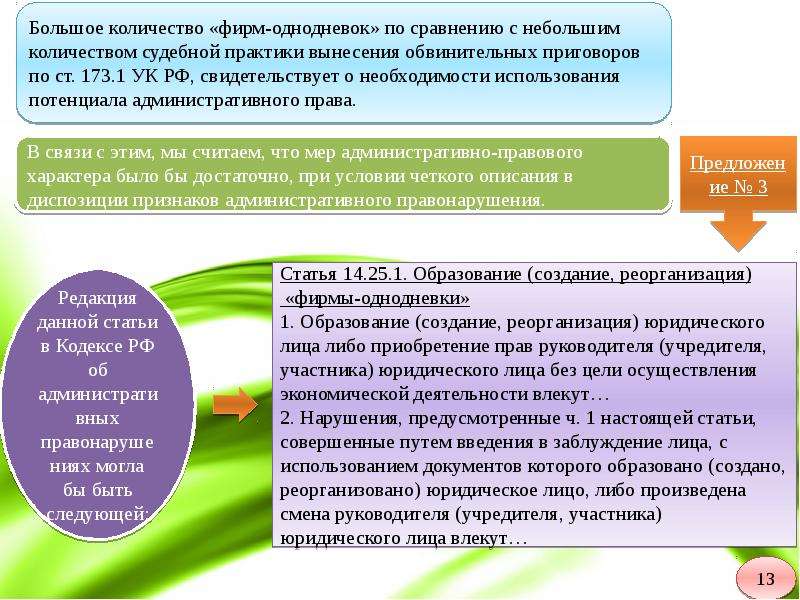

Борьба с однодневками

Во многом эффективность борьбы повысилась благодаря расширению полномочий налоговых инспекторов. Сейчас они могут:

- Приостановить процесс ликвидации компании или внесения изменений в ЕГРЮЛ, если заподозрят фиктивную деятельность.

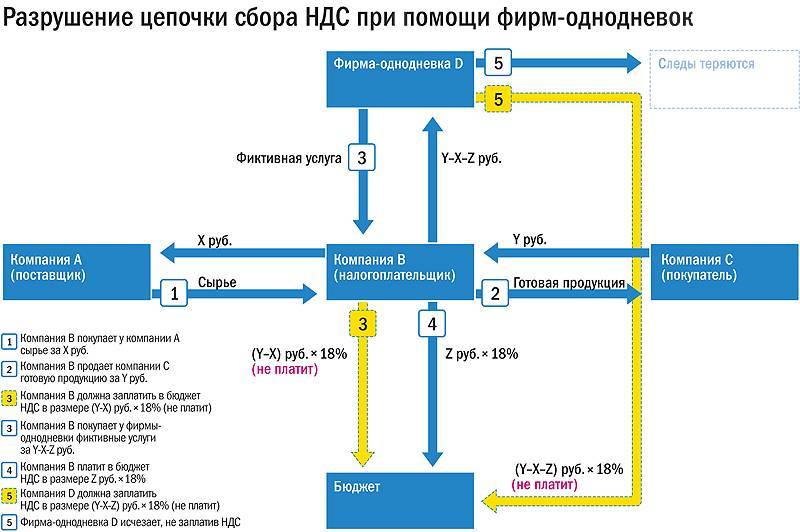

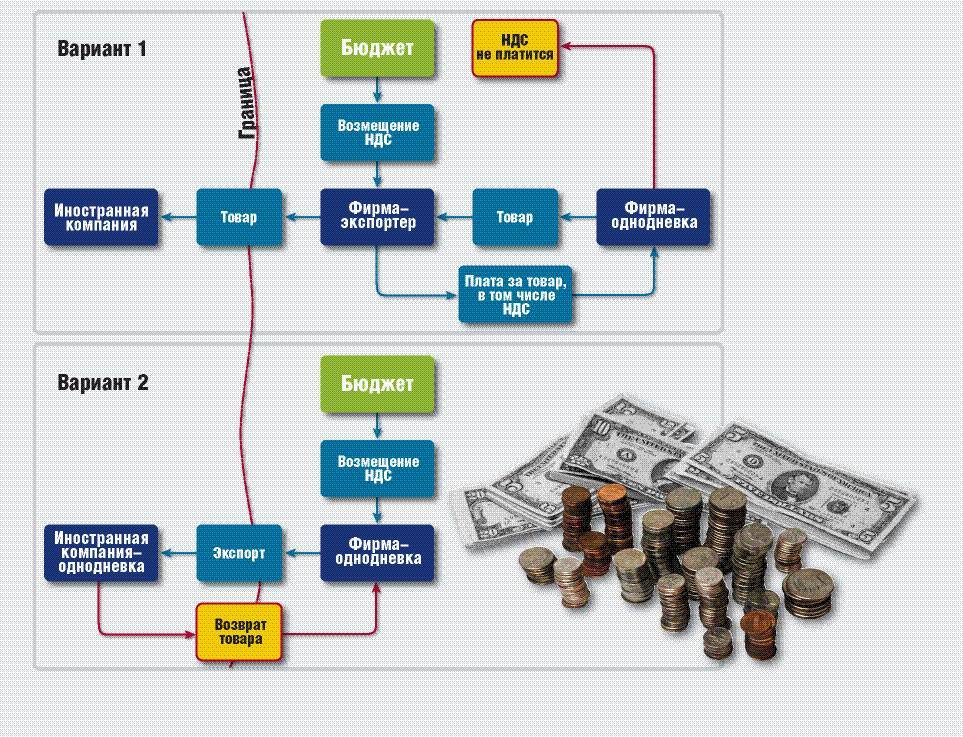

- Благодаря программе АСК НДС-2 инспекторы могут проследить всю цепочку его выплаты.

- Могут помечать сомнительные фирмы в ЕГРЮЛ.

Кроме этого стало сложнее менять юридический адрес компании, что препятствует создателям однодневок заметать следы своей незаконной деятельности.

При наличии полугодовой записи о любой недостоверности данных компании, инспекторы ФНС вправе исключить её из ЕГРЮЛ.

Альтернативные варианты ликвидации: плюсы и минусы

Ликвидация по стандартной схеме — это длительный и сложный процесс. Даже при отсутствии проблем он занимает не менее нескольких месяцев.

Поэтому иногда владельцы бизнеса прибегают к другим вариантам закрытия, которые не требуют столько времени и сил.

Реорганизация – при слиянии или присоединении юридическое лицо «исчезает», объединившись с новой компанией или войдя в ее состав.

Замена собственников – в этом случае организация продолжает существовать. Но прежние учредители больше не имеют к ней отношения, так как продали свои доли новым собственникам.

«Брошенная» компания – если не сдавать отчетность и не проводить операции по счету в течение года, то налоговики могут сами исключить компанию из ЕГРЮЛ (п. 1 ст. 21.1 закона от 08.08.2001 № 129-ФЗ).

Плюс первых двух вариантов – скорость. Речь в обоих случаях идет об оформлении одной операции – реорганизации или купли-продажи долей в уставном капитале. Третий способ не такой быстрый, но зато учредители могут вообще ничего не делать – налоговики сами ликвидируют компанию.

Однако, все эти варианты имеют один существенный недостаток — при этом не решаются вопросы с закрытием долгов.

Кредиторы могут доказать в суде, что учредители использовали такие способы ликвидации, чтобы уклониться от погашения задолженности. В этом случае суд привлечет прежних владельцев и руководителя компании к субсидиарной ответственности. Это значит, что бывшие первые лица ООО будут отвечать по долгам, образовавшимся по их вине, своим личным имуществом.

Кроме того, если «брошенное» юридическое лицо имело незакрытые долги перед бюджетом, то ее руководитель и основной собственник (владевший более 50% уставного капитала) будут дисквалифицированы на три года. Это значит, что они в течение трех лет после исключения организации из ЕГРЮЛ не смогут учреждать новые юридические лица или занимать в них должности руководителей.

Поэтому использовать нестандартные способы закрытия ООО нужно с осторожностью и только в тех случаях, когда все проблемы с кредиторами урегулированы. Аутсорсинг «Моё дело — Бухобслуживание»

Аутсорсинг «Моё дело — Бухобслуживание»

Команда из бухгалтера, юриста, кадровика и бизнес-ассистента возьмёт на себя всю рутину и общение с госорганами

Узнать подробнее

Если контрагент оказался фирмой-однодневкой

Последствия сотрудничества с однодневкой могут быть весьма негативными для налогоплательщика. ИФНС признает такие сделки, направленными на получение налоговой выгоды, если докажет, что налогоплательщик действовал без «должной осмотрительности»

О признаках фирм-однодневок, на которые нужно обращать внимание, ФНС неоднократно сообщала в своих письмах (письма от 11.02.2010 № 3-7-07/84; от 24.07.2015 № ЕД-4-2/13005). Учтенные при налогообложении расходы и вычеты по НДС не будут признаны, налоги доначислят, кроме того, налогоплательщику предъявят требование об уплате штрафов и пеней

При использовании номинальных учредителей и директоров рискуют обе стороны

Что грозит пристальным вниманием со стороны проверяющих к сделкам между юрлицами, а также доначислением налогов исходя из рыночных цен. Раньше таковыми признавались только лица, не предполагающие, что совершают уголовно наказуемое преступление

Теперь полный перечень выглядит так: Лица, не имеющие цель управлять компанией. Имеется в виду ситуация, когда вы знаете, на что идете. Номинальный учредитель может понадобиться и для основной компании, которую собственник планирует «бросить». Например, из-за долгов или угрозы рейдерства. Перед этим он выводит все ликвидное имущество на другую организацию, ставит вместо себя номинального учредителя (и директора) и забывает о ней. Хотя с субсидиарной ответственностью по налоговым долгам не все так просто (см

Раньше таковыми признавались только лица, не предполагающие, что совершают уголовно наказуемое преступление. Теперь полный перечень выглядит так: Лица, не имеющие цель управлять компанией. Имеется в виду ситуация, когда вы знаете, на что идете.

Номинальный учредитель может понадобиться и для основной компании, которую собственник планирует «бросить». Например, из-за долгов или угрозы рейдерства. Перед этим он выводит все ликвидное имущество на другую организацию, ставит вместо себя номинального учредителя (и директора) и забывает о ней. Хотя с субсидиарной ответственностью по налоговым долгам не все так просто (см.

врезку в конце статьи). Еще одна ситуация – к услугам номинала прибегают, когда реальный собственник не имеет права заниматься предпринимательской деятельностью и не хочет ставить свои Ф.И.О. на каких-либо документах. Например, чиновник. Ведь в противном случае он не сможет использовать свой административный ресурс, чтобы создать благоприятные условия для своей «карманной» организации.

Определение фирм-однодневок

Единого определения для фирм-однодневок в текущей редакции законодательства не предусмотрено. Чиновники лишь обозначили общие характеристики такого субъекта. По сути, это юридическое лицо, которое:

- не ведет никакой деятельности,

- не платит налоги,

- предоставляет посреднические услуги или услуги перекупщиков;

- используется для получения налоговых выгод.

Не стоит полагать, что фирма однодневка — ответственность директора. Наказание предусмотрено и в отношении партнеров по бизнесу. Ведь они также признаются участниками мошеннических схем

Поэтому так важно выявить фиктивные субъекты, и исключить любое сотрудничество с ними

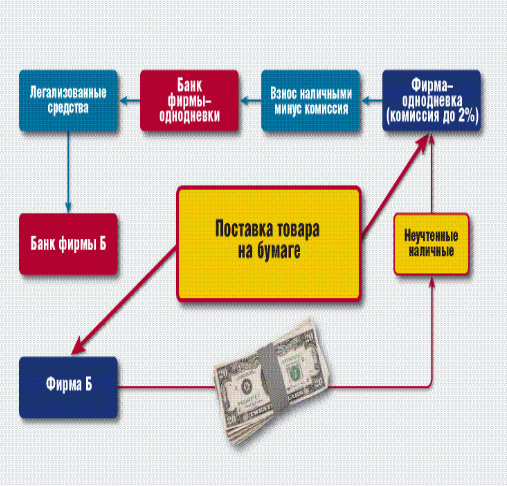

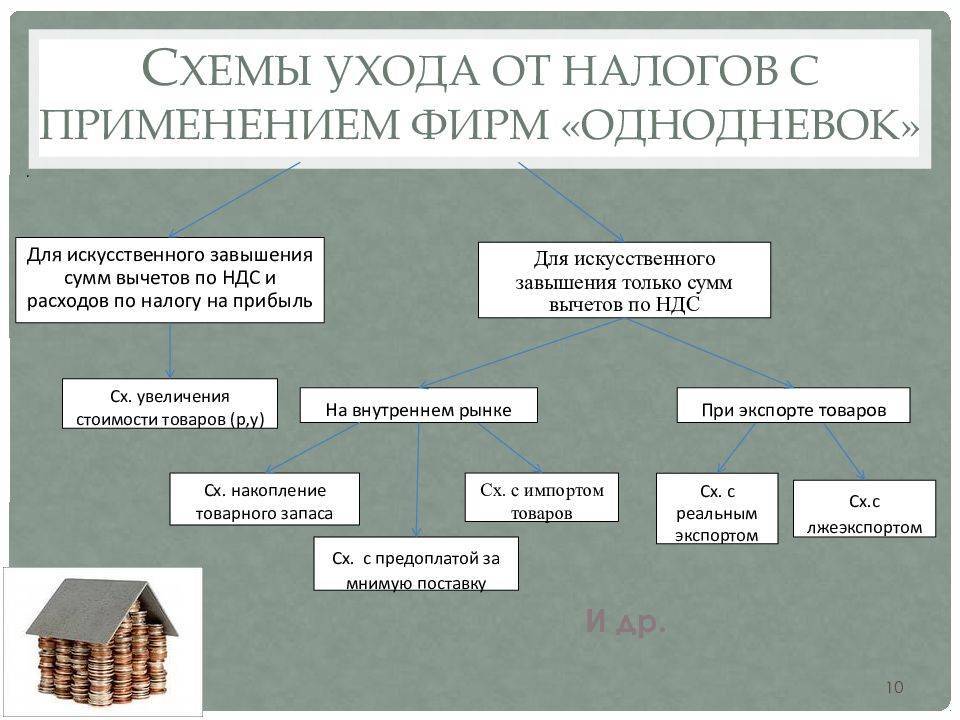

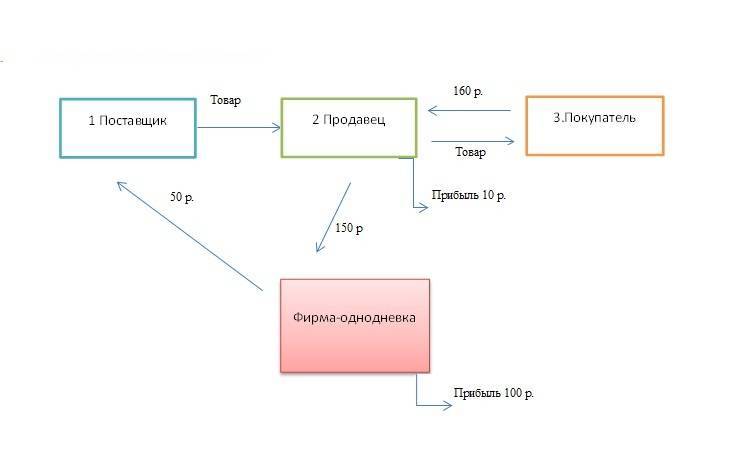

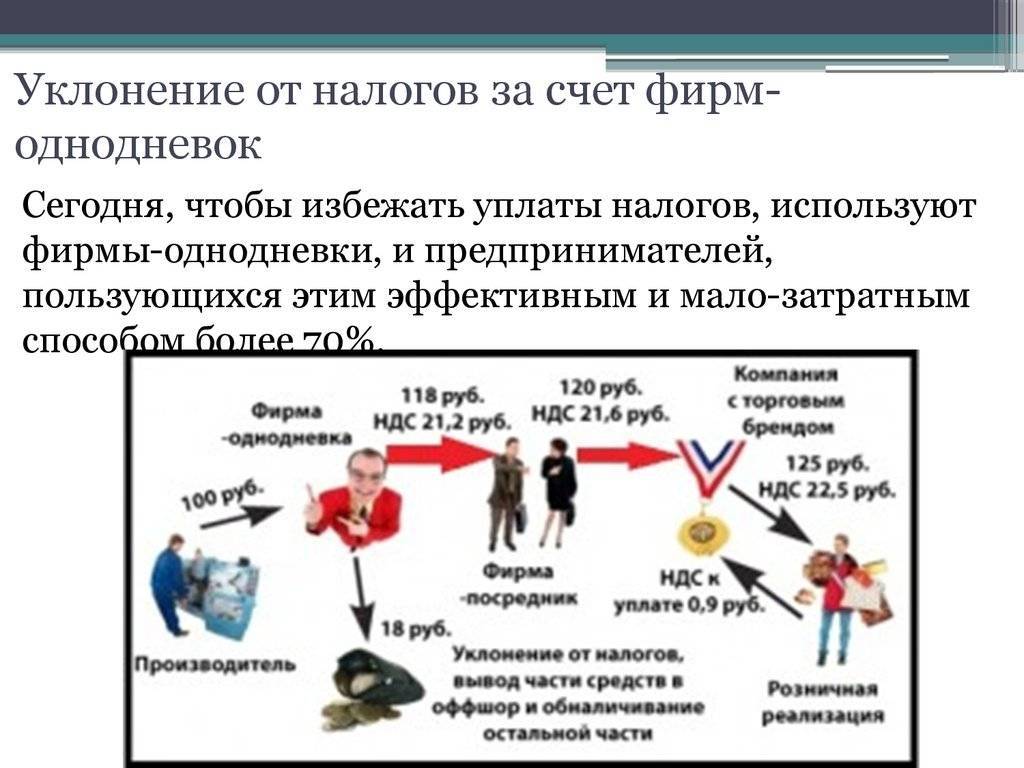

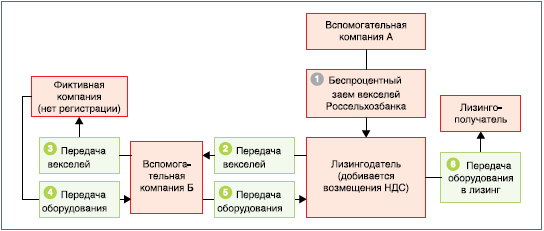

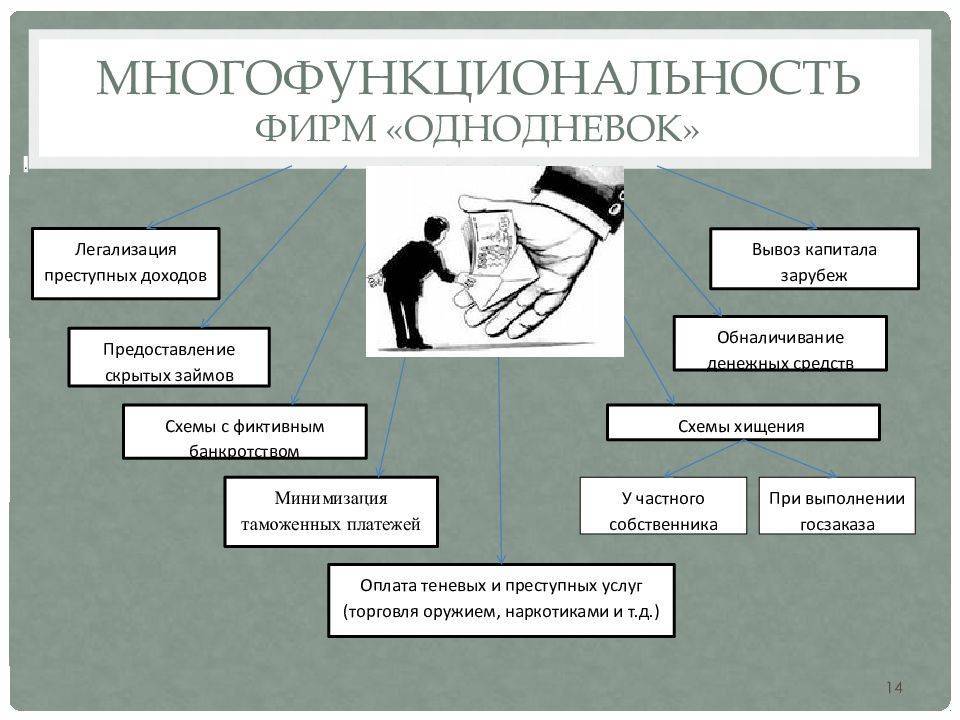

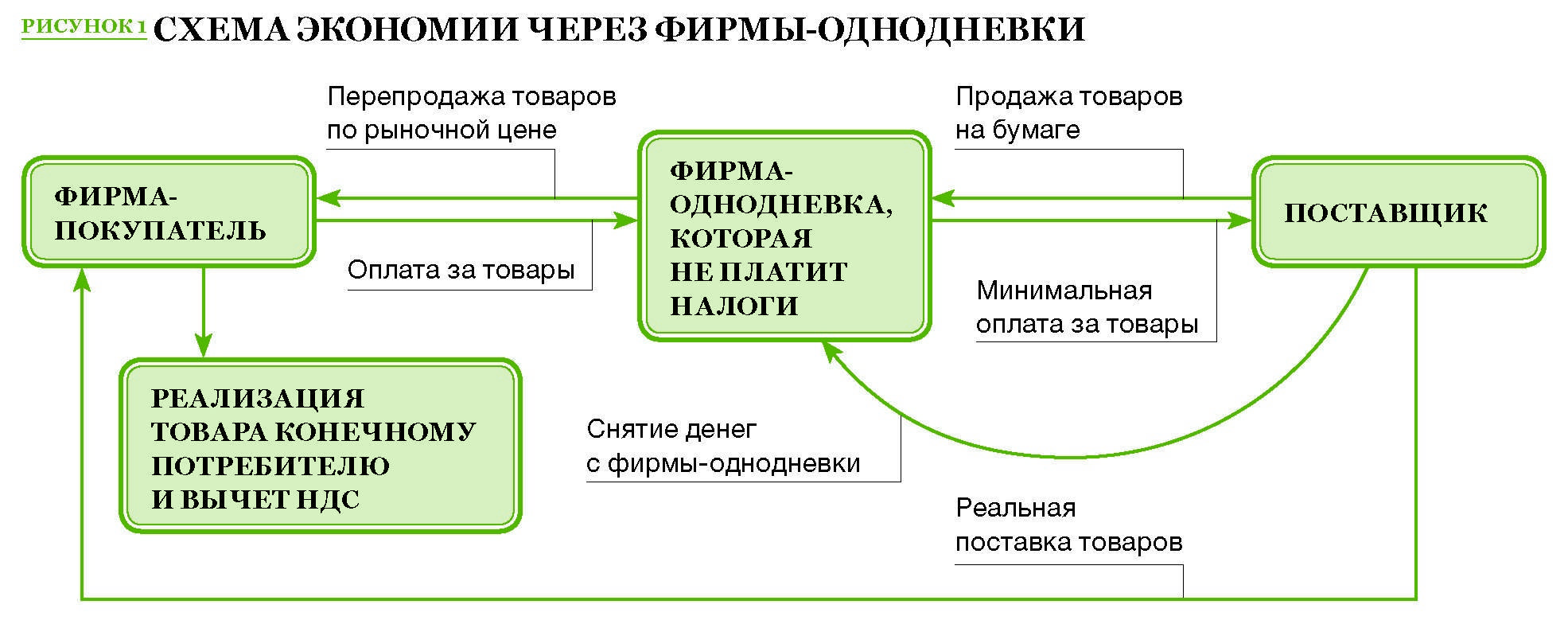

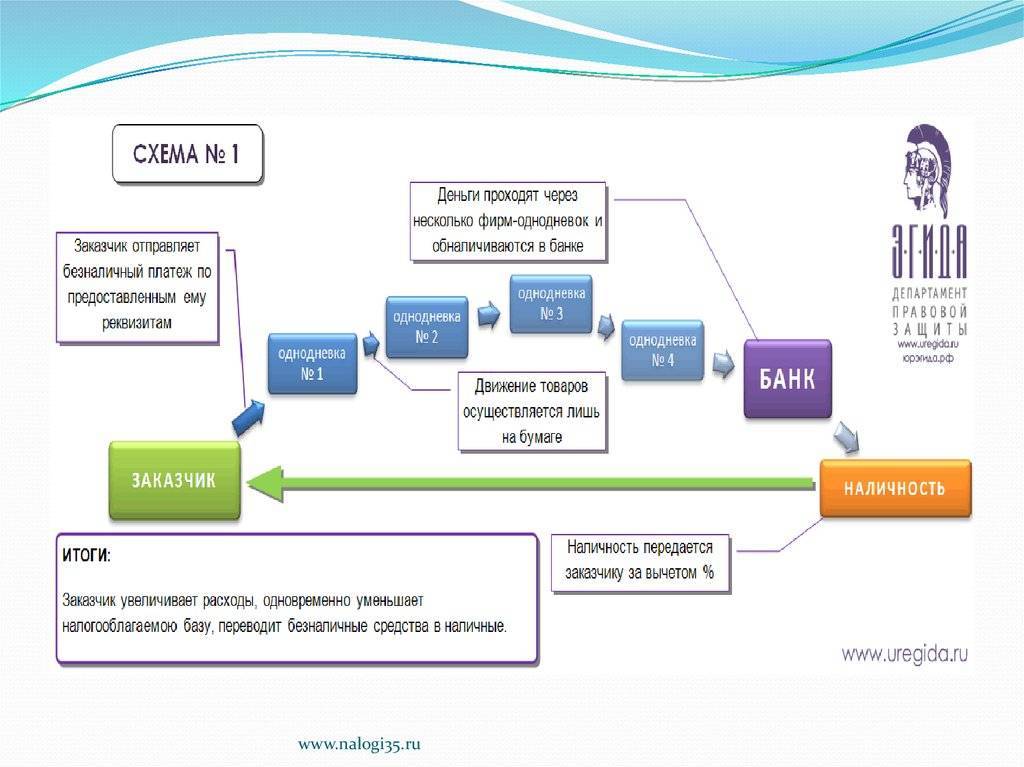

Цель фирм-однодневок

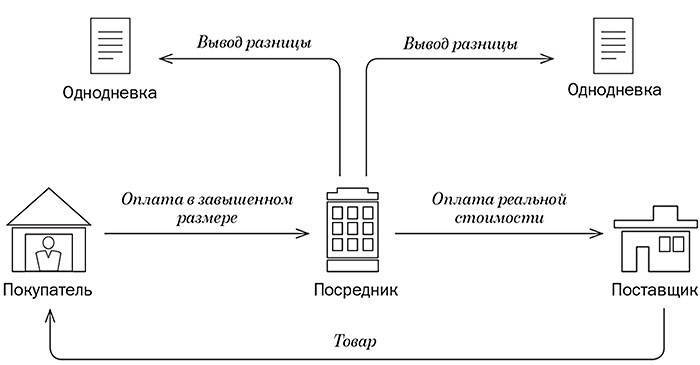

Понятное дело, что такие конторы создаются с целью получения большой и нелегальной прибыли. Однако все дело в том, что они предлагают свои услуги и вполне легальным фирмам. Что могут предложить фирмы-однодневки? Налоговая часть, которая присутствует в любой сделке у легальной конторы – это лишние траты, которые фирме никак не нужны. Именно избавление от уплаты налогов и предлагают подставные компании, которые называются фирмами-однодневками. Вся проблема заключается в том, что неуплата налогов – это слишком эффективное средство для повышения эффективности сделок, а также для увеличения своей конкурентоспособности. Из-за этого получается так, что тот, кто пользуется услугами таких контор, начинает сильно доминировать в своей сфере бизнеса над теми компаниями, которые ведут полностью легальный бизнес, и просто вытесняют их.

Признаки фирм однодневок от ФНС

Налоговые инспекции по месту учета компании будут обращать внимание при сдаче финансовой отчетности на следующее:

– на номер уточненной декларации (ошибочный он или нет) и как часто она подается.

Очень часто компания сдает уточненную декларацию с неверным номером корректировки. Если в компании «живой» бухгалтер и компания действительно ведет бухгалтерию, то проблем с верным номером корректировок не будет, а хаотичная нумерация корректировки деклараций обязательно вызовет подозрения у налоговиков.

– на уклонение от приглашения на беседу к руководителю отдела налоговой инспекции более 2-х раз.

Согласно пп. 12 п.1 ст.31 НК РФ налоговые органы вправе вызывать руководящие лица компании для дачи объяснений по финансовой деятельности

Конечно же причины неявки могут быть разными, например, нахождение на больничном или в отпуске-и это уважительная причина, а вот уклонение вызовет подозрение к вашей ООО.

– не соответствие юридического и фактического адресов, т.е. компания должна находиться по заявленном юридическому адресу.

С 01.09.2017 года компании, которые не находятся по своим юридическим адресам, которые прошли проверку и имеют в выписке ЕГРЮЛ запись о недостоверности адреса- могут быть исключены по решению ФНС из реестра ЕГРЮЛ. Однако, если ваша ООО имеют данную запись, но своевременно сдает отчетность, платит в полном размере налоги- вряд ли заинтересует налоговиков.

– вновь созданные организации (зарегистрированные после 2017 года).

Как правило «обнальщики» любят регистрировать новые компании, проводить через нее определенные сделки и бросать их. Далее схема будет повторяться с частой периодичностью. Поэтому налоговики тщательно следят за работой новых фирм. Но если вы платите налоги, сдаете своевременно отчетность- вам не чего бояться! – сдача в течении календарного года «нулевой» отчетности.

Сдача «нулевой» пустой отчетности несколько кварталов подряд всегда вызывает много вопросов со стороны налоговиков. ООО, которая не получает доход, не ведет ни какую финансовую деятельность не соответствует основному закону предпринимательской деятельности – главная задача ООО – это приносить доход. Значит такая компания засоряет реестр ЕГРЮЛ и ее нужно оттуда исключать.

А бывают случаи, когда в компании проходят многомиллионные сделки, деньги снимаются со счетов и фирма уходит в тень, а отчетность сдается нулевая. Поэтому налоговики и проверяют данный вопрос.

– среднесписочная численность сотрудником компании 1 человек или вообще полное отсутствие сотрудников;

Если прибыль компании минимальна, оборотов тоже немного- то конечно же много сотрудников и не должно быть (им в конце концов не чем будет платить зарплату). Но если обороты с ндс миллионные, и доходность компании соответствующая- то конечно же в такой компании не может трудиться 1 сотрудник. К такой компании обязательно появиться вопросы.

– отсутствие начисления заработной платы в компании и соответственно неуплаты зарплатных налогов;

– отсутствие расчетного счета в компании в течении 3-х месяцев после ее открытия;

Статьей 86 НК РФ банки обязаны сообщать налоговой инспекции обо всех открытых счетах ООО. Если это будет один или два счета в разных банках, то конечно же вопросов не будет. Но если это будет много разных счетов (валютные, транзитные) и в разных банках- то камеральный отдел обязательно запросит в банке выписку по этим счетам и проследит движение средств.

– наличие 10 и более расчетных счетов у компании в разных банках и перевод средств со счета на счет;

– удельный вес вычетов по НДС 98% и более;

– наличие в выписке ЕГРЮЛ недостоверных данных (массовый или неподтвержденный юрадрес, учредитель или гендиректор компании-нерезидент РФ) и тд.

Проверка наличия умышленных действий налогоплательщика

Если проверяющие обнаружили, что к выполнению обязательств по договору причастна организация с характерными признаками фирмы-однодневки, необходимо выяснить, участвовал ли налогоплательщик в незаконных действиях.

Что может вызвать подозрение у ИФНС:

- документооборот нетипичный, с ошибками, отсутствуют части документов

- применяются одни и те же IP-адреса

- прибыль расходуется на потребности налогоплательщика

- несовпадение реального исполнителя с документами, которые подписаны «технической» компанией

- обнаружена печать «технической» компании при обыске организации

- работники фирмы-однодневки не находились на рабочем месте при предоставлении услуг налогоплательщику

Тест сдан (т.е

организация просто проявила неосторожность): ФНС должна это доказать и провести следующий тест

Тест провален:

- если налогоплательщик доказал фактическое исполнение этой операции другим лицом, вычет по НДС рассчитывается по реальному исполнению операции

- если компания не предоставила такие документы, она не сможет использовать налоговый вычет по НДС.

Чем опасны фирмы-однодневки

С тем, что такие подставные фирмы опасны для государства, все понятно. Однако и это еще не все. Негативное воздействие своим существованием, а также активной деятельностью такие конторы оказывают и на легально работающие фирмы. После проведения какой-либо операции налоговый орган может сделать неверные выводы о действии компании и решить, что была получена налоговая выгода без основательных причин. В таком случае налог на прибыль будет увеличен, а вычеты по НДС полностью убраны.

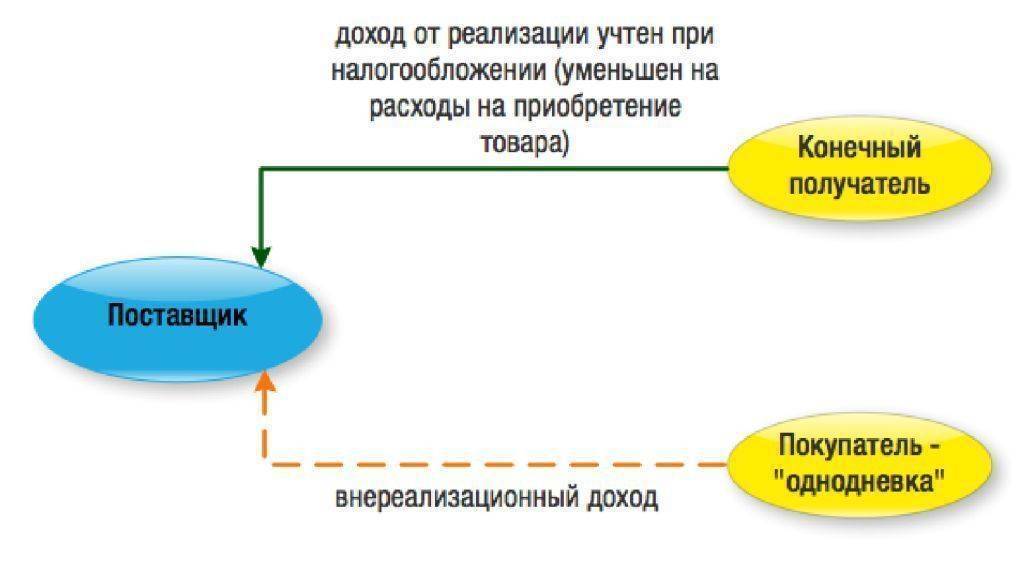

Фирма-однодневка, ответственность на которой будет лежать, практически ничем не рискует, когда она выступает в роли покупателя, а выиграть судебный процесс потом будет очень непросто. Из-за того, что выявлять и ликвидировать такие подставные конторы очень трудно, а их появляется все больше и больше, они имеют слишком большое влияние на государственную экономику и стали ее неотъемлемой частью.

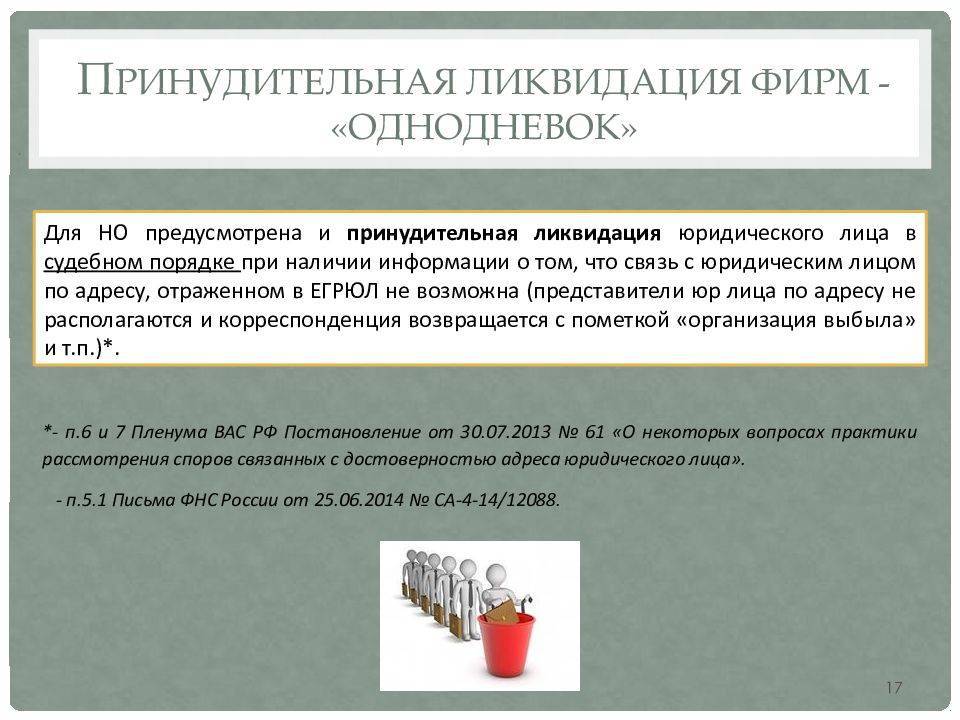

Принудительная ликвидация

- для принятия решения ФНС — отсутствие в течение года движения по счетам и отсутствие отчетности за этот же срок;

- по решению суда — при допущении грубых ошибок в процессе регистрации, при выявлении многократных нарушений при осуществлении деятельности, при ведении деятельности в отсутствие специальных разрешений, членства в саморегулируемых организациях, невозможности достижения целей, для которых создавалась компания.

В суд подается заявление от госорганов (ИФНС РФ) или одного из учредителей компании (при невозможности достижения декларируемых при создании ООО целей). Часто такая процедура проводится налоговой в отношении фирм-однодневок, созданных для проведения различных махинаций. На собственников может быть возложена субсидиарная ответственность. Решение об исключении компании из ЕГРЮЛ или подаче заявления в суд принимается руководством ФНС и повлиять на него участники ООО не способны.

Как добросовестной компании избежать контакта с фирмами-однодневками

Практикующие юристы рекомендуют компаниям предварительно навести справки о контрагенте. В первую очередь необходимо выяснить, нет ли у компании “массового” руководителя и не зарегистрирована ли она по “массовому” адресу.

Далее, нужно проверить, когда была зарегистрирована фирма (однодневки, как следует из названия, долго не “живут”), сдает ли она налоговую отчетность, есть ли у нее работники и нет ли у нее задолженности. Так, Максим Хвалибов считает, что срок государственной регистрации надежного поставщика должен составлять не менее одного года, сумма основных средств – не менее 100 тыс. руб., а среднесписочная численность – не менее четырех человек.

Главный научный консультант компании “Юридическая служба столицы”, к. ю. н

Дмитрий Ястребов подчеркивает, что важно также выяснить наличие лицензии, если деятельность фирмы-контрагента подлежит лицензированию. Кроме того, если в договоре будет указано, что фирма-контрагент исполнит обязательства только сама, то эксперт считает полезной и справку от фирмы о том, что у нее имеется достаточно производственных мощностей, торговых площадей, транспортных средств и прочих ресурсов, необходимых для исполнения своих обязательств

Разумеется, и для подтверждения других сведений о контрагенте необходимо запросить у компании соответствующие документы, в том числе годовую бухгалтерскую отчетность и устав, решение о назначении руководителя, выданную от имени организации доверенность, данные об основных средствах и т. д. Также нелишним будет получить электронную выписку через ресурс ФНС России egrul.nalog.ru – это можно сделать уже самостоятельно, без запроса контрагенту и бесплатно.

Рекомендуется проверять и полномочия лиц, которые подписывают документы. Ведущий юрисконсульт компании Alta Via Анна Кондакова и юрисконсульт данной компании Анастасия Числова предлагают проверять полномочия не только на момент заключения сделки, но и на дату подписания документов, подтверждающих исполнение договора. Руководитель налоговой практики юридической компании BMS Law Firm Давид Капианидзе советует назначать личные встречи с должностными лицами контрагента. Юрий Иванов считает нелишним непосредственное посещение офисных и производственных помещений контрагента. В целом, по оценке эксперта, формальный сбор правоустанавливающих документов и даже ограничения на взаимодействие с новыми фирмами сами по себе не смогут обеспечить действенную борьбу с однодневками.

Поэтому наряду со сбором документов эксперты рекомендуют изучить сайт контрагента, рекламные объявления и отзывы. Давид Капианидзе советует сохранить контакты лиц, непосредственно осуществляющих работы, а если в вашей компании действует пропускной режим – всегда оставлять заявки на пропуска работников контрагента. При поставках товара важным он называет получение документации по движению товара от продавца к покупателю и отмечает, что при наличии складских помещений необходимо получить товарно-транспортные накладные, подтверждающие, что товар был отгружен со склада продавца. Ирина Аношина даже рекомендует компаниям внедрить регламент проверки контрагентов как часть графика документооборота в компании.

Периодически, например, раз в квартал или в месяц, Дмитрий Ястребов предлагает проверять данные о судебных делах контрагента. Это можно делать, в частности, через систему ГАС “Правосудие” или через Картотеку арбитражных дел.

Иными словами, юристы советуют запастись максимумом документов при взаимодействии с контрагентами, которые будут служить доказательствами проявления компанией должной осмотрительности в случае возникновения спора

Но, что важно, наряду с этим стоит предпринять активные практические действия, собирая сведения о фирме, чтобы убедиться, что она реально может выполнить работу, оказать услугу или поставить товар

Ключевые 12 признаков фирм однодневок ФНС для проверки

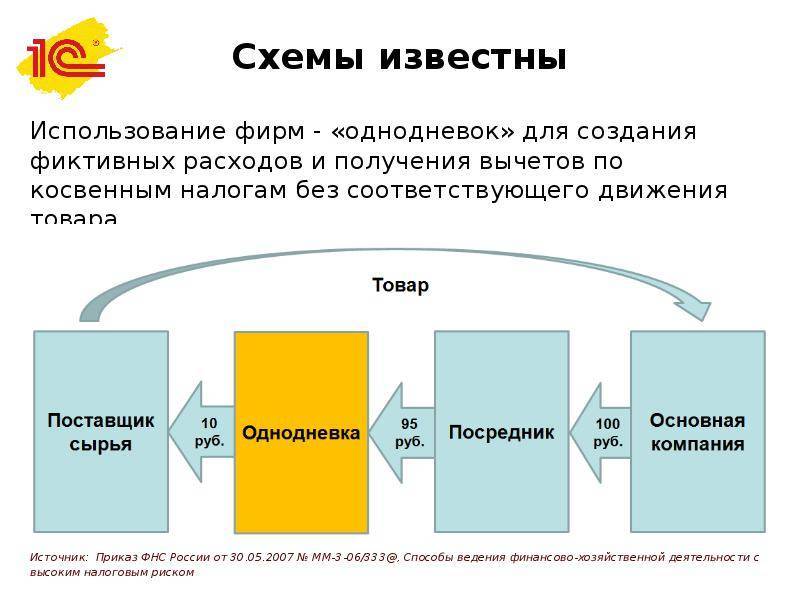

Помимо регистрационных условий, имеет фирма однодневка признаки (письма налоговой от 30.05.2007 N ММ-3-06/333@), которые непосредственно связаны с ведением деятельности. Таких критериев 12, используйте их в работе:

- Низкий уровень налоговой нагрузки. Показатель определяется по нормативам, утвержденным ФНС, по конкретной сфере деятельности.

- Бухгалтерская отчетность за несколько последних отчетных периодов отражает убытки. Проверить показатели финансовой отчетности можно проверить на официальном сайте компании.

- Недобросовестный субъект систематически заявляет большие несоразмерные суммы вычетов.

- Расходы организации постоянно растут. В сравнении с предыдущими отчетными периодами темп прироста затрат субъекта искусственно завышен.

- Заработная плата работников предприятия ниже средней по региону. Например, квалифицированным специалистам в штатном расписании установлены минимальные размеры оплаты труда.

- Экономические показатели компании систематически достигают предельных значений, в части применения щадящих режимов налогообложения.

- При составлении налоговой отчетности заявляется сумма расходов аналогичная, либо незначительно меньшая, чем сумма доходов, полученных за отчетный период.

- Ведение деятельности экономического субъекта основывается на оказании посреднических, субподрядных работ либо услуг перекупщиков.

- Отказ от представления документации, подтверждающий факты хозяйственной деятельности. Отказ от дачи пояснений. Подача уведомления об утрате или уничтожении подтверждающей документации.

- Систематическая миграция между территориальными отделениями ФНС. Например, снятие с учета в одном территориальном отделении ИФНС, и постановка на учет в новом отделении, по новому месту пребывания/регистрации.

- Бухгалтерская отчетность экономического субъекта отражает заниженные значения рентабельности и платежеспособности, в сравнении со средними аналитическими показателями по данной сфере деятельности.

- Деятельность экономического субъекта отнесена к родам занятий с повышенными налоговыми рисками.

Результат проверки на «однодневность»

Если все-таки вашу фирму признали «однодневкой», вы не прошли проверку со стороны ИФНС, то все ваши поданные декларации по ндс и прибыли, по которым еще не завершен срок камеральной проверки, признают недействительными и аннулируют. То есть ваш ндс не возместят.

Так как декларация будет считаться не сданной после ее аннулирования- вам заблокируют все счета в банках. А также выстроят цепочку между фирмами, которые работали с вами и соответственно, возникнет повод присмотреться ко всей цепочке, чтобы найти в ней не только «обнальщиков», но и тех, кто пользуется такими услугами.

Также читайте на сайте:

Все статьи

Все услуги компании БУХпрофи

Наши цены

Признаки фирмыоднодневки по приказу ФНС 2019 — 2020 и уголовная ответственность

Федеральная налоговая служба обновила рекорд в борьбе с фирмами-однодневками. Количество неблагонадежных компаний упало до 4,7% от общего числа зарегистрированных в России юридических лиц, сообщила РБК пресс-служба ведомства.

- По последним данным ФНС, в Едином государственном реестре юридических лиц содержатся сведения о 3,9 млн организаций, а число компаний с признаками фиктивности снизилось до 186,9 тыс. «С 1 января 2017 года количество таких компаний сократилось более чем на 1 млн», — подчеркивают налоговики.

- Однодневками ФНС считает юрлиц, не ведущих реальную деятельность, зарегистрированных по адресу массовой регистрации и, как правило, имеющих убытки или нулевые доходы и расходы. Среди других признаков однодневок — отсутствие сотрудников, значительные отклонения уровня рентабельности от средних по отрасли, регистрация юрлица незадолго до сомнительной сделки, отсутствие упоминаний в открытых источниках.

Как подсчитал ранее РБК, в 15% российских компаний, данные о которых раскрывает ФНС, нет ни одного сотрудника, в 50% фирм работают по одному-два человека. Как минимум 19% юрлиц убыточны, 25% сдали отчетность с нулевыми доходами и расходами.

ФНС уже не в первый раз фиксирует рекордное сокращение числа однодневок — летом 2018 года их доля упала до исторического минимума 7,3% от общего числа всех компаний, о чем впоследствии глава службы Михаил Мишустин докладывал президенту Владимиру Путину.

- Борьба с фирмами-однодневками усилилась в последние три года. Еще в начале 2016 года число юрлиц с признаками фиктивности достигало 1,6 млн — практически половина всего российского бизнеса.

- За 2018 год ФНС исключила из ЕГРЮЛ 487,8 тыс. недействующих фирм. Изменения в законе о госрегистрации с 2017 года позволили ФНС исключать из реестра юрлица с недостоверными сведениями без обращения в суд (по данным на 1 апреля, из реестра исключено около 90 тыс. таких юрлиц). ФНС также отказывает в регистрации компаний лицам, причастным к нарушениям в последние три года.

С чем это связано

- К сокращению числа фирм-однодневок привела работа Росфинмониторинга, ФНС и силовых структур, в первую очередь ФСБ, сказал РБК начальник отдела инвестиций «БКС Брокер» Нарек Авакян.

- «Об этом можно судить, например, по многочисленным рейдам силовиков в различные компании-«прачечные» и на розничные рынки, а также по росту числа запросов ФНС в банки на предмет тех или иных транзакций. Сейчас налоговики стали интересоваться крупными переводами и платежами даже у физлиц, а не только юридических», — отметил Авакян. Невозможно взять и внести крупную сумму свыше 600 тыс. руб. на банковский или брокерский счет без официального подтверждения дохода, напоминает он.

- Немалую роль в борьбе с однодневками сыграли изменения в правилах декларирования НДС, доначисления налогов и штрафов, риск привлечения к уголовной ответственности, указывает партнер юридического бюро «Падва и Эпштейн» Павел Герасимов. Такой способ ведения бизнеса становится все более рискованным.

- Однако обратная сторона борьбы с мошенничеством — растущее давление на бизнес, усложнение налогового и финансового учета на предприятиях и рост «коррупционного налога», отметил Авакян. «Под общую метлу попадают и абсолютно благонадежные компании, например, адрес регистрации которых по каким-то причинам не понравился инспектору», — сказал руководитель проектов Практики налогового консультирования МЭФ PKF Александр Овеснов.

Сокращение числа фирм-однодневок до минимума не означает, что проблема искоренена, уверен директор исследовательского центра «Интерфакс ЛАБ» Илья Мунерман: «Недобросовестные предприниматели по-прежнему действуют в криминальном бизнесе, просто они переключили свое внимание с противоправных действий в отношении государства на противоправные действия в отношении других компаний и банков. Лишь треть однодневок создаются для ухода от уплаты налогов»

Большинство же неблагонадежных фирм — это «фиктивные дилеры крупных компаний, мошенники, которые принимают платежи по банковским картам и не оказывают соответствующие услуги», сказал эксперт.

Кроме того, многие участники хозяйственного оборота, использующие юрлица для спорных операций, научились соблюдать критерии, по которым ФНС выделяет фирмы-однодневки, обратил внимание партнер юридического бюро «Падва и Эпштейн» Антон Бабенко