Особенности процессинга банковских карт

Понятие «процессинг» можно рассматривать с 2-х позиций:

- Банковский.

Кредитные компании занимаются выпуском карт в рамках различных платёжных систем, а также обеспечивают их обслуживание. - Небанковский.

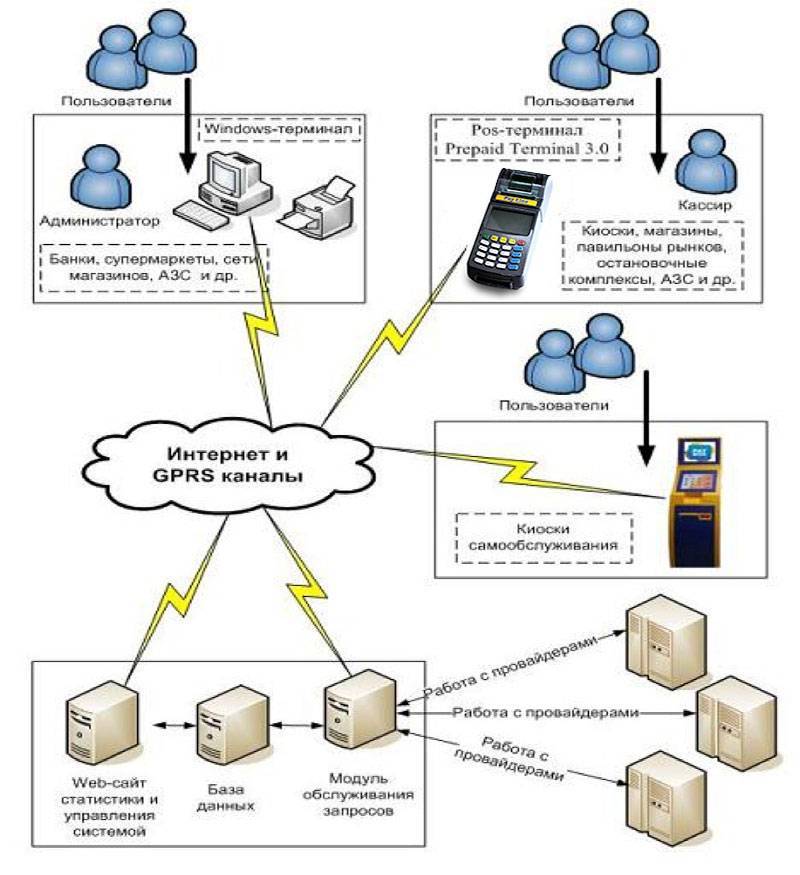

Сюда входит приём таких видов регулярных платежей как оплата услуг ЖКХ, провайдеров телефонии и интернета, телевидения и т. п., а также обслуживание транспортных, подарочных и прочих небанковских платёжных инструментов и денежные переводы.

Организация процессинга

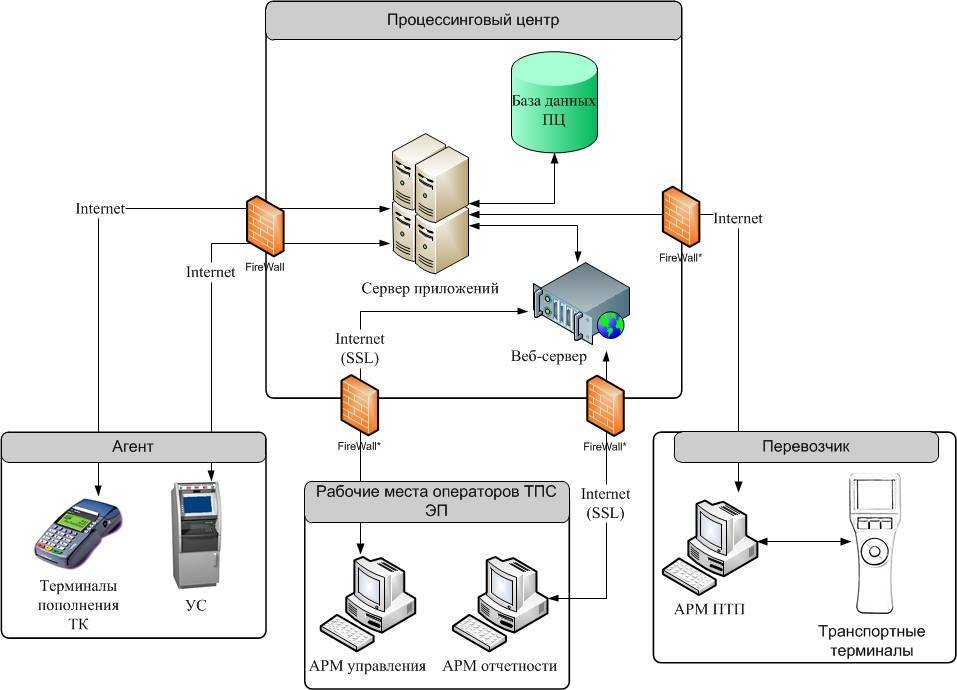

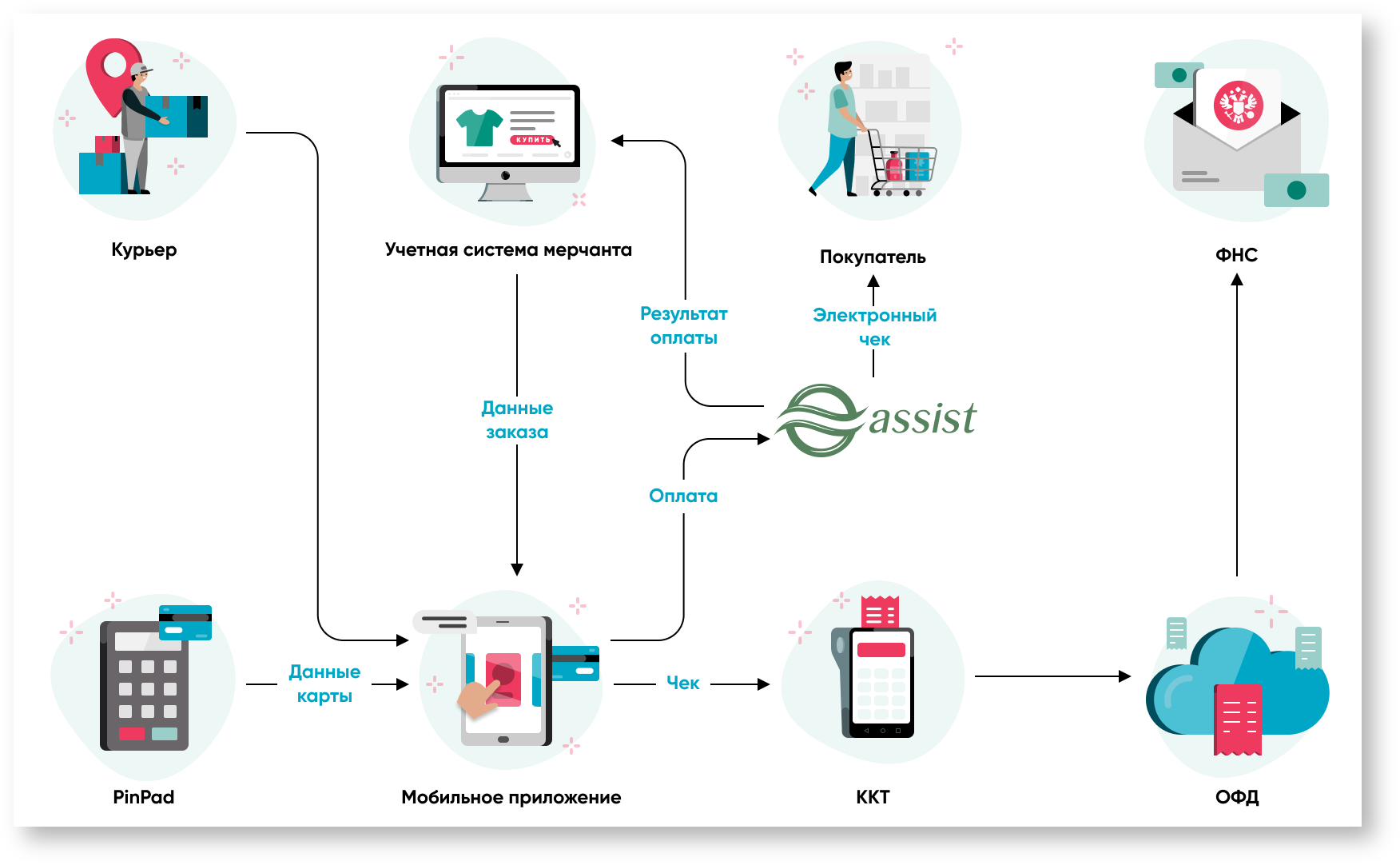

Компания, предоставляющая населению услуги или продающая товары в онлайн-режиме, должна организовать процессинг, то есть, обзавестись мерчант-счетом, заключив соглашение с банком, к примеру, со Сбербанком, или процессинговым центром.

Некоторые представители бизнеса решают сами открыть процессинговые центры. Это даёт им такие преимущества, как:

- возможность оперативного внедрения новых функций и платёжных инструментов;

- обеспечение безопасности и конфиденциальности данных платежей;

- снижение издержек за процессинг;

- возможность обеспечения полного контроля всех бизнес процессов.

Что проверяется во время расчета

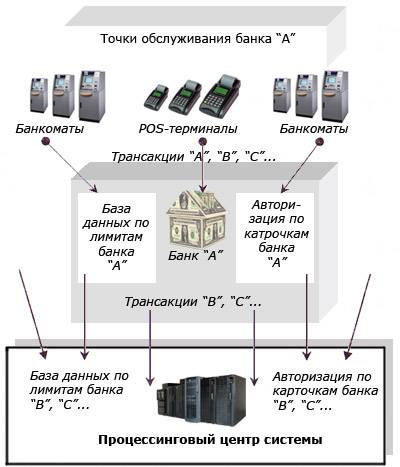

В процессинговых центрах, хранятся платёжные данные пользователей эквайеров, с которыми они сотрудничают. Как только оборудование торговых заведений считывает с карты информацию, она поступает на проверку в центр. Производится сверка данных:

- реквизитов;

- наличия необходимой для оплаты услуги или товара суммы;

- не действуют ли запреты на вывод средств.

Только после того, как система убеждается в возможности проведения платежа, денежные средства переходят с пластика продавцу.

Понятие, структура, функции, как работают, термины

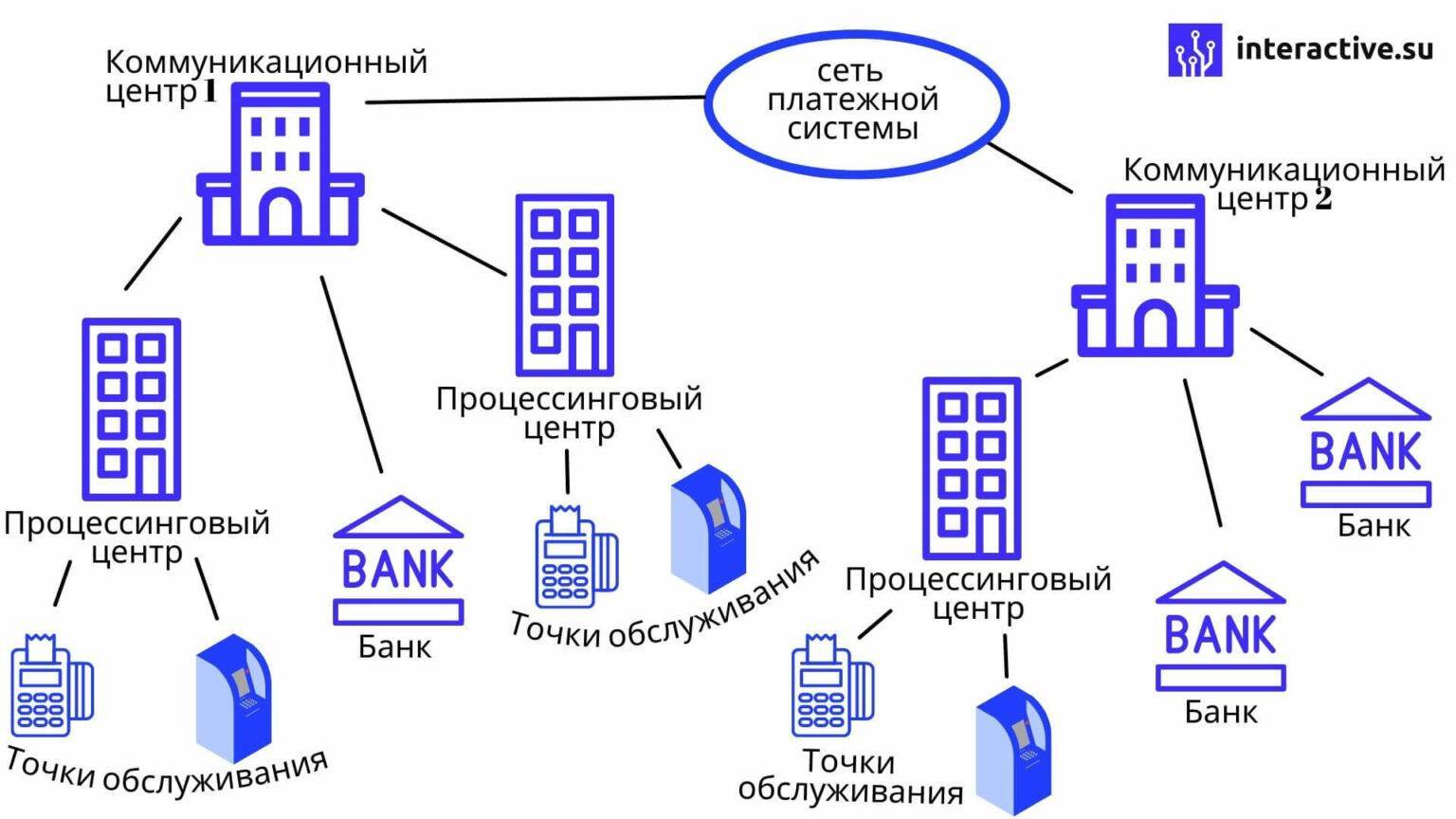

Понятие и структура платежной системы.

По-большому счету ПС существуют в каждой стране. Они необходимы для нормального проведения денежных расчетов между продавцами и покупателями, различными экономическими субъектами. Связующим звеном в них выступают банки, которые обеспечивают переводы денег и хранение денежных средств.

Во все времена ценилась и ценится скорость расчетов. У банков, как правило, они производятся в течении банковского дня, иногда 2-3 дней. С развитием коммуникационных технологий, появлением электронных сервисов платежа, быстрота денежных трансферов возросла, вплоть до мгновенных онлайн-операций.

Современные платежные системы являют собой сочетание определенных правил и процедур, использования новых технологий и структурных решений, специализированных организаций, создающих возможности для безопасного проведения финансовых расчетов между их участниками.

Основные задачи и функции платежной системы вытекают из указанного определения:

- организовать её бесперебойную и безопасную работу;

- не допустить сбоев в производстве расчетных операций.

Принципы, на которых строится функционирование платежных систем в России и других стран в мире, выработаны практикой и закреплены в соответствующих соглашениях.

- ПС располагают основательной правовой базой.

- Информационная составляющая, принятые условия и установленные процедуры должны нести участникам полную картину о денежных рисках, которым они могут подвергнуться.

- Подробно оговаривается ответственность операторов и других субъектов.

- Обязательным условием является проведение окончательного расчета в день завершения сделки.

Участники платежной системы — банковские и небанковские организации, наделенные правом:

- совершать денежные переводные операции;

- производить процессинговые действия;

- оказывать расчетные услуги.

В ПС должен быть координатор всех основных участников. Так, российская платежная национальная система возглавляется Центробанком РФ.

К участникам ПС следует отнести также представителей коммерческих структур (продавцов) и покупателей, за чьи платежи и содержится все объединение.

- правила и договоры между её субъектами;

- коммуникационные сервисы и финансовый инструментарий, обеспечивающие денежные транзакции.

Основное назначение платежной системы – организовать оперативный расчет клиента с банком или продавцом.

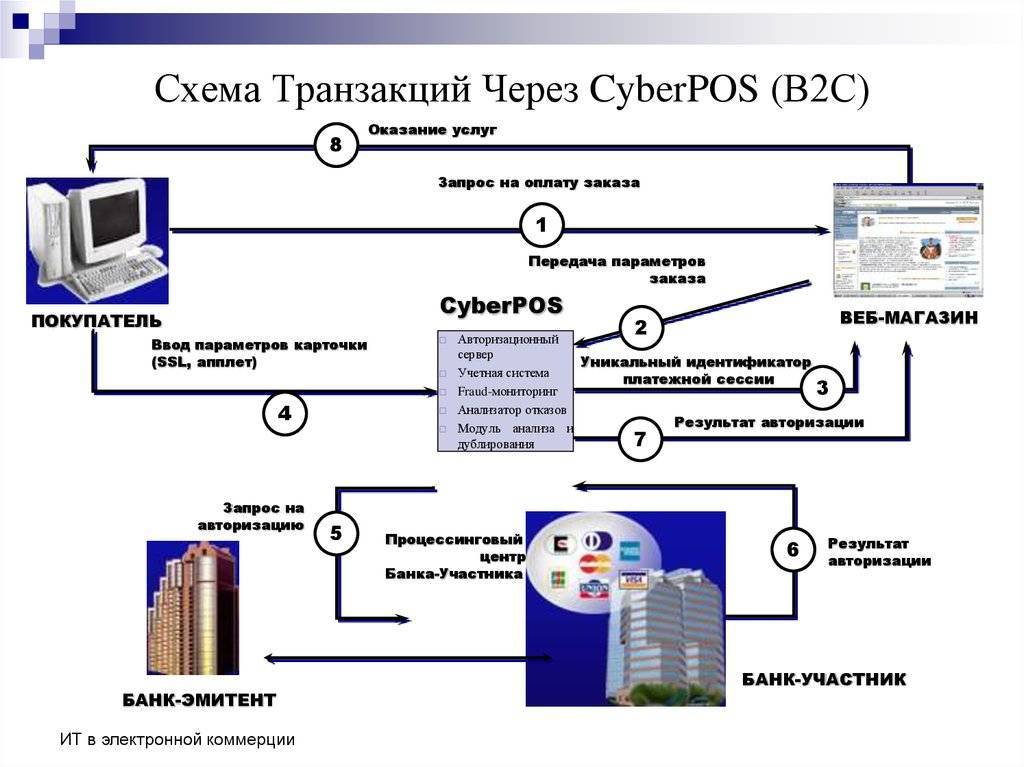

Рассмотрим, как работают платежные системы.

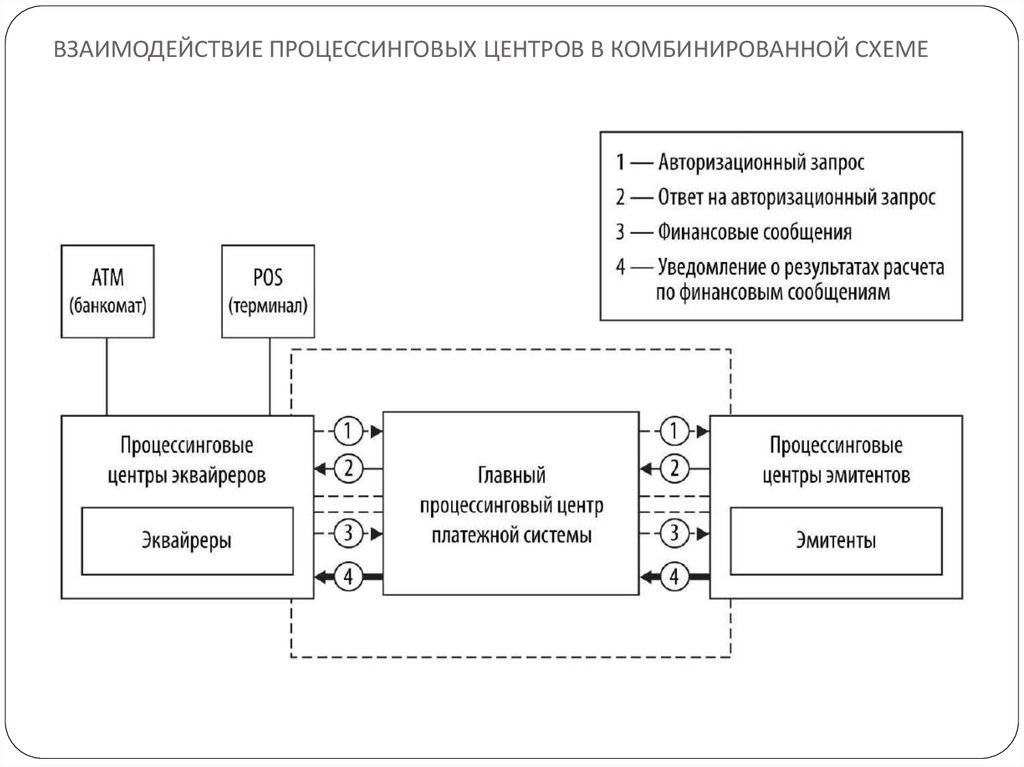

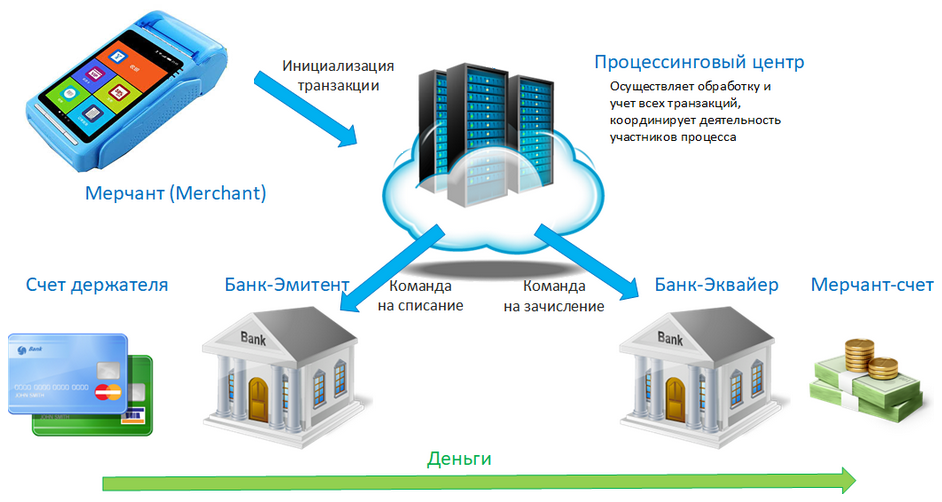

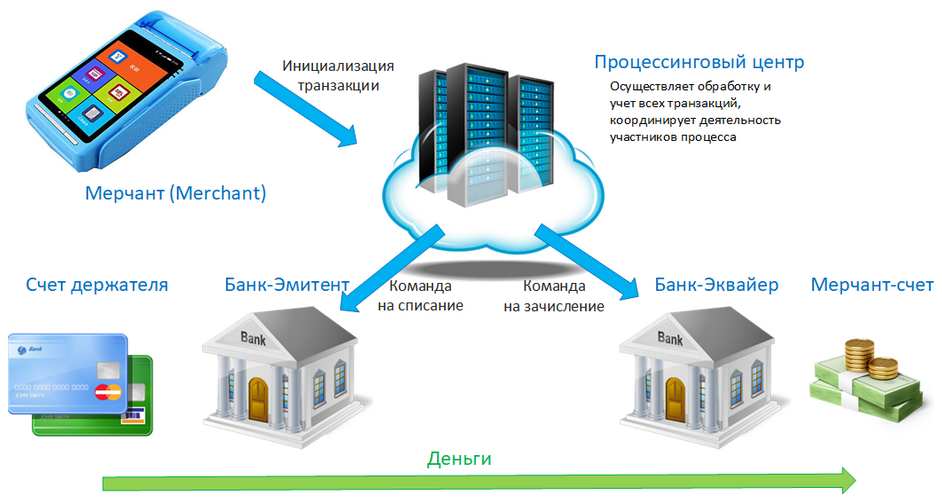

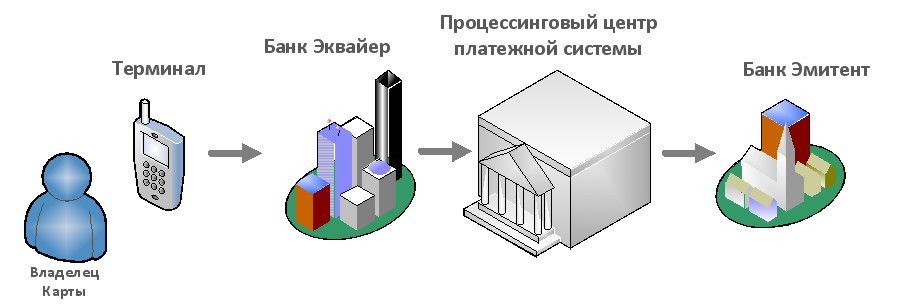

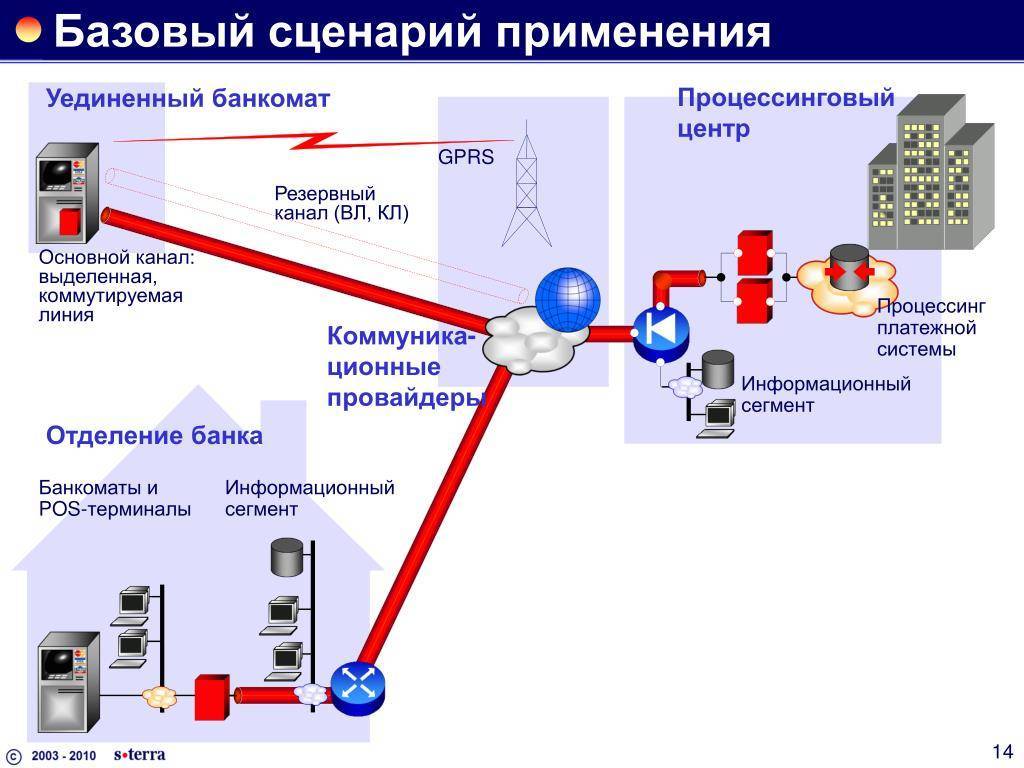

- Сигнал о платеже из терминала торгового предприятия приходит в банк (эквайер), с которым у продавца заключен договор.

- Он отсылает данные в систему.

- Процессинговый оператор переправляет полученную информацию в эмитент-банк, где открыт счет плательщика.

- Эмитент проверяет платежеспособность клиента, если все нормально, направляет разрешение на операцию процессинговому центру.

- Оттуда сигнал возвращается к эквайеру, который проводит ревизию терминала у продавца и разрешает прием платежа.

Все это происходит за считанные секунды и оформляется в виде цифрового кода авторизации.

В результате каждая из сторон приобретает свою выгоду. Эмитент получает комиссионные. Торгово-сервисные структуры избавляются от затрат, связанных с обращением наличных денег (хранение, инкассация, оплата труда кассиров). Покупатели пользуются скидками, возможными в связи с уменьшением затрат у продавцов.

В целях защиты операций вся внутренняя информация передается по зашифрованным протоколам. Каждая транзакция защищается подтверждением в виде кодированного сигнала. В интернете операции дополнительно защищаются посредством привязки к персональному компьютеру.

Некоторые термины

Что такое транзакция? Транзакция в переводе с английского означает договор, обмен информацией или предметами. Транзакция в экономике подразумевает трансфер некой денежной суммы с одного банковского счёта на другой.

Банк-эмитент – кредитное учреждение, осуществившее выпуск конкретных расчетных карт. Они являются его собственностью, а клиенты имеют вправе пользоваться ими для проведения финансовых операций.

Провайдер платежных систем – так называется процессинговая компания, предоставляющая услуги платежного сервиса. Выступает как посредник между эмитентом, эквайером и коммерсантом-продавцом. Должна быть технически оснащена, иметь коммуникационные каналы с банками и субъектами коммерции.

Банки-эквайеры. Призваны взаимодействовать непосредственно с предприятиями розничной коммерческой сети. В них продавец открывает торговый счет, они занимаются обслуживанием терминала продавца. Отношения между сторонами выстраиваются на основе договора.

Влияет ли расположение процессингового центра на операции?

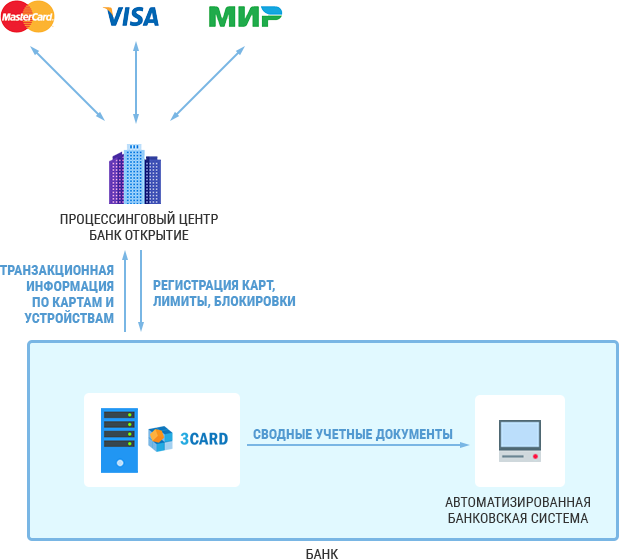

системы Visaроссийском рынкедержателей MasterCardразных странах

Построить клиринговый центр собственной платежной системы, которая обслуживала бы только клиентов в России — процесс дорогостоящий и долгий, от 6 до 12 месяцев. «Открытие клирингового центра — это дорогостоящий проект», — подтверждают в пресс-службе «Яндекс.Денег», не уточняя при этом детали.

Представитель «Яндекс.денег» заявил iBusiness.ru, что «обычно платежные системы не размещают свои процессинговые (клиринговые) центры во всех странах присутствия, но если работа платежных систем в определенной стране будет ограничена санкциями, наличие или отсутствие их собственных локальных процессинговых центров вряд ли повлияет на ситуацию».

Юрий Божор из банка «Открытие» говорит, что разовые затраты иностранных платежных систем на строительство процессинговых центров в России составят от $10 до $50 млн. «Деньги необходимо затратить на закупку и настройку «железа» и программного обеспечения. Технологии совершенно понятны, здесь вопрос чисто технический», — говорит он.

В отличие от коллег из «Яндекс.Денег», Божор считает, что процессинговый центр на территории России, который построила бы, например, Visa, мог бы решить проблему санкций. «Если ЦОД будет на территории России, управляться российским юридическим лицом, действующим по российскому законодательству и подконтрольным российским органам надзора, то любая команда извне может быть не исполнена. Особенно, если этот процесс будет описан в нормативных документах», — объясняет эксперт.

Схожего мнения придерживается и Валентина Кузьмина, директор департамента платежных карт «Промсвязьбанка». По ее словам, чтобы национальным операциям никто не мог помешать, они не должны выходить за пределы страны как при прохождении авторизационных запросов, так и при проведении клиринга. «Если обеспечивающие это процессинговые центры платежных систем будут созданы, то они должны контролироваться российскими регуляторами, в том числе по тарифной политике, должно быть запрещено отключение по инициативе платежной системы каких-либо операций (за исключением мошеннических) и/или участников платежной системы без согласования с регуляторами», — предлагает эксперт.

Процессинг

Как открыть процессинговый счет, и зачем он нужен

Сегодня пользуясь услугами банков, компаний, различных финансовых структур мы активно используем карты, решаем открыть мерчант-счет и легко переводим и контролируем средства с помощью интернет банкинга и мобильного банкинга.

Процессинг, как явление

Так что же такое процессинг и какова история его возникновения? До того как произошла всеобщая компьютеризация и Интернет стал доступен жителям всего мира – было лишь несколько организаций, которые могли участвовать в платежах карточками.

Это были:

- компании-регуляторы, которые самостоятельно выдавали карты банков и производили оборудование для их считывания;

- банки, что выдавали кредитки под контролем регуляторов и осуществляли денежные операции, используя информацию и гарантии регуляторов;

- клиенты банка (компании), которые решили открыть Offshore Merchant Account и получали средства на счет с огромной задержкой.

Позже, благодаря всемирной паутине и возможности проверять свои счета онлайн, банки стали предоставлять дебетовые карточки, а не только кредитки. Параллельно появились компании, которые создавали собственные электронные валюты. На тот момент, контроль в области электронных платежей электронных денег отсутствовал. Такие компании стали, по сути, электронными банками. Их деятельность стали называть Credit Card Processing, или просто процессинг.

Процессинг сегодня

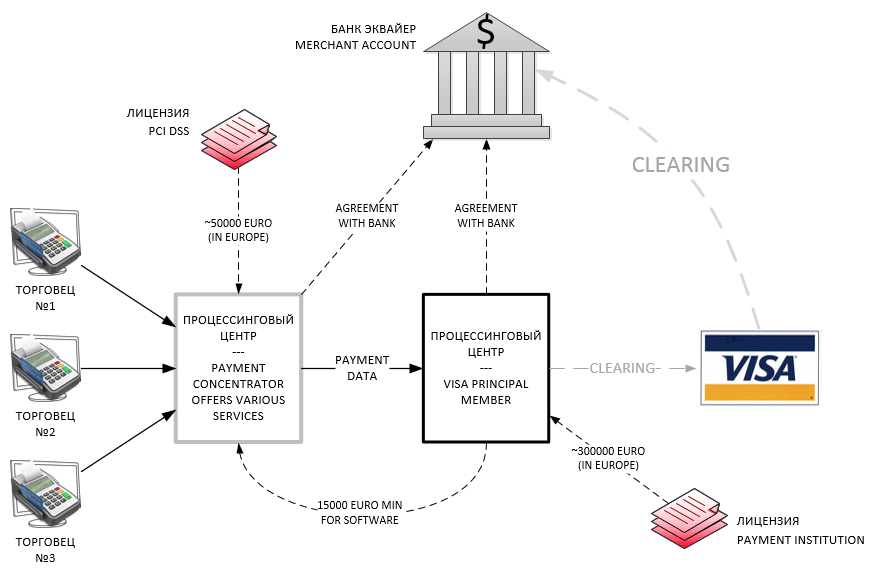

На сегодня во многих странах мира приняты специальные законы и постановления, что призваны регулировать процессинг. Существует специальная лицензия Internet Payment Service Provider License (IPSP), которая позволяет компаниям инициировать клиринг (списывать деньги с одного счета и начислять на другой). Эти компании должны быть членами VISA и Master Card и обладать лицензией для того чтобы подключить процессинговый счет и оформить эквайринг.

Кроме лицензий созданы и специальные регламентирующие документы, в которых прописана процедура самого процессинга (например, Card Acceptance and Chargeback Management Guidelines от VISA).

Большинство процессинговых компаний теперь построило процессинговые центры и заключило договора сразу с несколькими банками. Такое положение – это одновременно и преимущество, и слабое место (по факту они не владеют деньгами).

Преимущества процессинговых компаний перед банковскими структурами:

- не подчиняются банковским правилам;

- работают одновременно с несколькими банковскими структурами, имея возможность выбирать лучшие выгоды;

- работают с электронными валютами;

Те, кто хочет открыть процессинговый счет, который осуществляется без банковского контроля, знают, что он не прозрачен для контролеров и регуляторов (в отличие от Интернет-эквайринга, который предоставляют престижные банки).

Эта его особенность позволяет обслуживать клиентов, которые решили открыть хай риск мерчант.

Такой процессинг включает в себя различные хитрости и уловки и может помогать скрывать даже факты мошенничества. Процессинг в таких компаниях имеет свою высокую цену и связан со значительными рисками.

Если вы решили зарегистрировать компанию и открыть Offshore Merchant Account, то должны знать такие виды процессинга как:

Первый вид (белые процессинги) – это законопослушные процессинги (резиденты Евросоюза или США). Сотрудничают с компаниями, что платят все налоги и представляют наиболее низкие риски. Стоимость данной процедуры минимальна и доступна всем. Но они не могут составить конкуренцию по размеру комиссии второму виду провайдеров.

Второй вид (серые процессинги) – это компании из различных оффшоров, низконалоговых или нулевых юрисдикций и из некоторых азиатских стран. Это компании, которые ведут переговоры по обслуживанию любых бизнесов (в том числе и фармацевтика, сайты для взрослых, dating сервисы и т.д.). Для того чтобы связаться с такой компанией, найти контакт и подключить merchant account – необходимы личные контакты и рекомендации.

Последний вид (черные процессинги)

Как выбрать процессинговую компанию и открыть мерчант-счет

Наша компания долгое время работает с различными юрисдикциями и компаниями, где можно зарегистрировать компанию, получить лицензию на форекс, оформить лицензию на криптовалюту, открыть счет на компанию-нерезидента или подключить merchant account.

Благодаря тесным контактам со многими зарубежными банками и оффшорными процессинговыми центрами мы поможем подобрать платежную систему и подключиться к ней на самых выгодных условиях. Для того чтобы получить больше подробной информации как открыть хай-риск аккаунт или оформить интернет-эквайринг, обратитесь к нашим юристам уже сегодня.

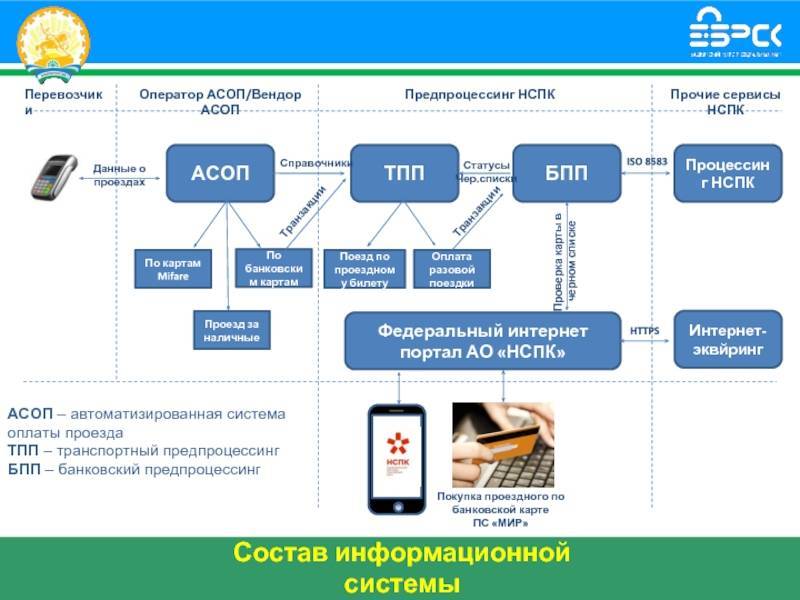

Процессинг НСПК вместо уплаты обеспечительного взноса

С момента появления Закона о НСПК не прекращается обсуждение жизнеспособности и будущей эффективности монетарной модели обеспечения бесперебойности денежных переводов в рамках платежных систем. По сути, данная модель напоминает механизм гарантийных фондов, формируемых за счет гарантийных взносов участников платежной системы с целью обеспечения исполнения обязательств самих участников. Отличие лишь в том, что Закон о НСПК обязывает непосредственно оператора платежной системы гарантировать исполнение своих обязательств.

В силу Закона о НСПК операторы платежных систем, которые не являются национально значимыми (фактически всех МПС), обязаны перечислить на специальный счет в Банке России обеспечительный взнос в размере суммы двухдневного оборота по операциям на территории России. Данный взнос перечисляется в форме ежеквартальных отчислений в размере 25% от среднедневного оборота платежной системы на территории России за предшествующий квартал.11 Из суммы депозита исчисляется и взыскивается штраф за нарушение обязательств по бесперебойности функционирования.12 Эти взносы по задумке законодателей должны были стать залогом бесперебойной работы МПС в России.

На поверку оказалось, что требование о размещении обеспечительного депозита было настолько негативно воспринято ведущими платежными системами, что последние в большинстве своем заявили о невозможности его исполнения и вероятном прекращении своей деятельности в России. Безусловно, в этом случае поставленная законодателем цель по обеспечению бесперебойности платежей в рамках платежных систем (в первую очередь, МПС) была бы достигнута. Граждане бы просто лишились самой возможности осуществления таких платежей с помощью платежных карт хорошо известных систем, в том числе Visa и MasterCard.

К счастью, спустя два месяца после принятия Закона о НСПК было найдено компромиссное решение. В случае передачи платежными системами, не признаваемыми национально значимыми, собственного процессинга внутрироссийских денежных переводов НСПК или же одной из национально значимых платежных систем, такие платежные системы освобождаются от необходимости размещать обеспечительные взносы.13 При этом на тот момент Правительство России предоставило платежным системам право выбора локального партнера по организации процессинга.

Однако менее чем три месяца спустя выбор такого партнера был сделан государственными властями, и этот выбор обязателен для МПС. Согласно Закону об Изменениях МПС, а также кредитные организации, осуществляющие переводы денежных средств с использованием МПК, будут обязаны получать операционные и клиринговые услуги от НСПК.14 Взаимодействие с НСПК будет организовано Банком России и будет, в том числе, регулироваться принимаемым в соответствии с его требованиями правилам НСПК. На данный момент эти документы не были утверждены и/или разработаны.

Было бы логично, если бы аналогичные изменения были бы также внесены и в ныне действующие положения Закона о НПС,15 позволяющие операторам платежных систем привлекать иностранные операционные центры. Несмотря на то, что данные положения утратят свою силу после 1 июля 2016 года, на данный момент налицо противоречие норм Закона о НПС, что будет порождать дополнительные вопросы со стороны участников рынка.

Закон об Изменениях прямо предусмотрел, что обеспечительный взнос не будет уплачиваться оператором платежной системы, не являющейся национально значимой платежной системой, при условии представления в операционный и платежный клиринговый центры НСПК распоряжений по всем денежным переводам, осуществляемым в рамках такой платежной системы на территории России с использованием МПК, в срок до 31 марта 2015 года.16 При невыполнении этого императивно сформулированного условия обеспечительный взнос будет уплачиваться в отношении осуществленных с 1 января 2015 года переводов, распоряжения по которым не представлены в операционный центр и платежный клиринговый центр НСПК до 31 марта 2015 года.

Таким образом, реализован компромиссный подход, позволяющий платежным системам, НЕ являющимся национально значимыми (в первую очередь, МПС), избежать уплаты обеспечительного взноса, воспользовавшись процессинговыми услугами НСПК. К сожалению, реальное развитие инфраструктуры НСПК не успевает за формированием правовых основ его деятельности и находится в зачаточном состоянии. Именно этим обусловлено предоставление операторам платежных систем отсрочки17 формирования обеспечительного взноса в течение переходного периода, необходимого для передачи обработки операций с использованием МПК в операционный центр и платежный клиринговый центр НСПК.

Процессинг информационной (матричной) РНК

На участках ДНК, кодирующих структуру белка, образуется предшественник информационной (матричной) РНК (пре-иРНК). Пре-иРНК копирует всю нуклеотидную последовательность ДНК от промотора до терминатора транскриптона. То есть она включает концевые нетранслируемые области (5″ и 3″), интроны и экзоны.

Процессинг пре-иРНК включает в себя кэпирование, полиаденилирование, сплайсинг

, а также некоторые другие процессы (метилирование, редактирование).

Кэпирование

– это присоединение 7-метил-ГТФ (7-метилгуанозинтрифосфат) к 5″-концу РНК, а также метилирование рибозы двух первых нуклеотидов.

В результате образуется так называемая «шапка» (кэп). Функция кэпа связана с инициацией трансляции. Благодаря ему начальный участок иРНК прикрепляется к рибосоме. Также кэп защищает транскрипт от разрушительного действия рибонуклеаз и выполняют ряд функций в сплайсинге.

В результате полиаденилирования

к 3″-концу РНК присоединяется полиадениловый участок (поли-А) длинной примерно 100-200 нуклеотидов (содержащих аденин). Данные реакции обеспечивает фермент поли-А-полимераза. Сигналом к полиаденилированию служит последовательность AAUAAACA на 3″-конце. В месте -CA происходит разрезание молекулы иРНК.

Поли-А защищает молекулу РНК от ферментативного распада.

Кэпирование и полиаденилирование происходят еще на этапе транскрипции. Кэп образуется сразу после высвобождения из РНК-полимеразы 5″-конца синтезируемой РНК, а поли-А образуется сразу после терминации транскрипции.

Сплайсинг

представляет собой вырезание интронов и соединение экзонов. Экзоны могут соединяться по-разному. Таким образом из одного транскрипта могут образовываться разные иРНК. В сплайсинге информационной РНК участвуют малые ядерные РНК, которые имеют участки, комплементарные концам интронов и связываются с ними. Кроме мяРНК в сплайсинге участвуют различные белки. Все вместе (белки и мяРНК) формируют нуклеопротеидный комплекс – сплайсосому

.

После процессинга иРНК становится короче своего предшественника иногда в десятки раз.

Обзор некоторых международных платежных систем

Международные процессинговые системы представлены следующими известными компаниями:

PayPal – наиболее распространенная и безопасная платежная система. Занимается администрированием, выпуском депозитных сертификатов, выпуском финансовых инструментов, исполнением платежных транзакций, ведением банковских операций по лицензиям оффшорных банков.

- WebMoney – самая рапространенная платежная система на просторах стран СНГ. Поддерживает Visa и MasterCard. Выдает займы клиентам. Имеется возможность совершать переводы без дополнительной регистрации в системе. Платежи можно осуществлять посредством терминалов. Комиссия системы за транзакцию – 0,8% от суммы платежа.

- Western Express – сервис по обналичиванию чеков. Русскоязычный интерфейс. Вывод денежных средств на банковскую карту PayCard, WebMoney или Western Union.

- LiqPAY – поддерживает Visa и MasterCard. Можно переводить деньги на мобильный телефон. Поддерживает такие валюты, как евро, доллар, российский рубль и украинская гривна.

- Payza – международная платежная электронная система. Простая регистрация. Возможность дополнительного заработка в виде партнерского вознаграждения.

- “Яндекс.Деньги” – самый знаменитый российский электронный сервис интернет-платежей. Для регистрации необходимо зарегистрировать почтовый адрес в системе “Яндекс”. Простая привязка банковской карты. Возможность проводить платежи посредством терминала.

Каждый может выбрать для себя ту систему, которая отвечает его представлениям о качестве услуг, скорости операций и безопасности.

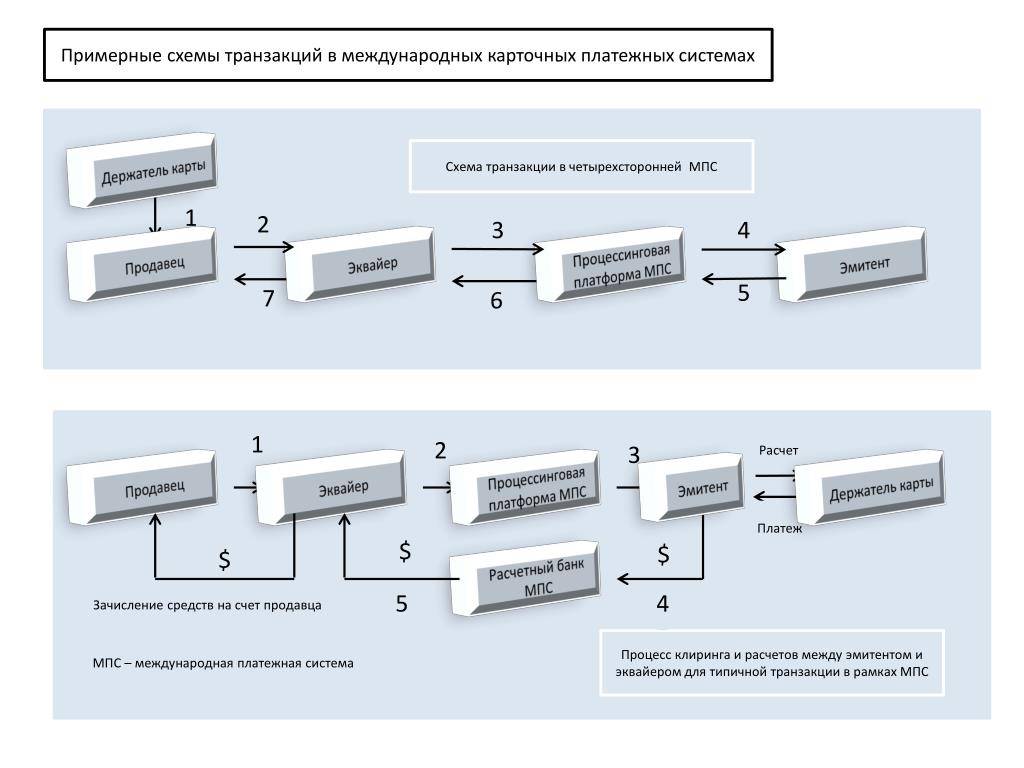

Внешне расчеты платежными картами выглядят достаточно монолитно, однако «внутренняя кухня» – обработка платежей – может удивить любого неискушенного в карточном бизнесе.

В процессе участвуют карточные компании, которые обычно не выпускают карты, а занимаются обработкой и поддержкой транзакций в интересах других игроков. Есть процессинговые центры, которые предоставляют услуги торговцам и способны перебрасывать деньги между банками. Есть банки, которые работают с торговцами и организовывают точки приема карт, а есть банки, которые выпускают дебетовые и кредитные карты для потребителей.

Хотите черную кредитку Монобанка с лимитом до 100 000 гривен? Просто нажмите на этот баннер!

Более того, в последние годы появились игроки, которые делают практически все из вышеперечисленного. И это один из интересных трендов, который наблюдаются в развитых странах.

В обычной карточной транзакции принимают участие полдюжины игроков – от потребителя к торговцу, после чего к платежному шлюзу и процессинговому центру, потом через сети банка-эмитента и банка-эквайера, и затем назад.

В этой статье проект предлагает более пристально взглянуть на роли основных участников процесса расчетов платежными картами.

Основные участники процессинга и эквайринга

Когда вы делаете покупку, есть только 2 участника этого процесса: вы и продавец. Это касается как онлайн, так и офлайн покупок. Но при осуществлении платежей и переводов в сети участников намного больше:

В этот момент вы все еще сидите перед экраном, ожидая подтверждения. Если денег на карте недостаточно или не снят лимит на покупки в интернете, вы получите отказ.

Процессинг обрабатывает платеж, подтверждая, что карта такая есть и денег на операцию хватает, и передает данные банку-эмитенту. Эмитент — это как бы родитель вашей карты. Банк-эмитент — это тот банк, который выпустил карту.

Важно понимать, что эмитент карты и платежная система, к которой она принадлежит, — это разные понятия. Большая и понятная статья по платежным системам есть у нас на сайте

Эмитентом является именно банк, а не платежная система. Получая эти данные, банк списывает деньги с вашего счета и перечисляет их на счет магазина. Точнее, подтверждает списание. На самом деле деньги на счет продавца заходят не сразу, но сама операция, если все в порядке, подтверждается за те несколько минут, пока вы сидите перед экраном.

Вот так в очень упрощенном виде выглядит процесс осуществления платежа. Для реальных покупок, когда вы просто рассчитываетесь где-то картой, все это происходит за те секунды, пока вы ждете, чтобы получить чек.

К слову, как вы уже поняли, все эти процессы для продавца не будут бесплатными. На счет продавца всегда заходит меньше денег, чем вы заплатили. Потери могут составить до 7%. Эквайринг и процессинг, не говоря уже о банках, работают за свой крошечный процент. Но каждый день в мире оборачиваются миллиарды долларов платежей, так что это достаточно прибыльно. Именно потому во многих магазинах можно получить небольшую скидку, если вы платите наличными.

Теперь вы знаете, какой огромный пласт работы скрывается за несколькими секундами, которые вы проводите в ожидании подтверждения платежа. Надеемся, это поможет вам не нервничать, если процесс затянулся или платеж не проходит.

http://www.ecommerce-payments.com/payment-processing.htmlhttp://businessman.ru/new-mezhdunarodnaya-processingovaya-sistema-tipy-processingovyx-sistem.htmlhttp://iqdconsulting.com/processinghttp://www.klerk.ru/bank/articles/373988/http://allfin.com.ua/stati/processing-i-jekvajring/