Мошенничество по телефону и смс

Наиболее простым видом мошенничества по телефону является ситуация, когда держателя карты просят назвать пин-код. Благодаря многочисленным объявлениям Центрального банка России об усилении бдительности клиентов, которых просят ни в коем случае не сообщать свой пин-код ни при каких обстоятельствах, все меньше людей становятся потерпевшими именно по такой схеме.

Но есть новые виды мошенничества по телефону, более изощренные и пока еще не всем знакомые:

Вариант 1

- На телефон потерпевшего поступает СМС с номера 900 (всем известно, что это официальный номер Сбербанка), где неизвестный просит перевести ему определенную сумму.

- Во второй части сообщения доводится до сведения, что для подтверждения этого перевода нужно ответить на СМС сообщением любого содержания.

- Также сообщается, что в случае отсутствия ответа операция будет автоматически подтверждена через 10 минут.

- Пока держатель карты раздумывает, что ему предпринять, на сотовый телефон звонят с официального номера Сбербанка и сообщают, что только что банковской службой безопасности была предотвращена попытка кражи денег со счета.

После этот «сотрудник банка» (он же мошенник) просит потерпевшего следовать инструкции, ответив на смс фразой «отмена операции». Конечно, в такой ситуации редкий владелец карты проигнорирует руководство к действию, навязанное ему «сотрудником службы безопасности». В итоге любое отправленное сообщение потерпевшего приводит к подтверждению операции по переводу денег со счета жертвы на счет мошенников.

Вариант 2

В последнее время у злоумышленников популярно мошенничество с картами через сайт «Авито». Когда мы даем объявление на таких площадках бесплатных объявлений, то, конечно, указываем номер телефона, в большинстве случаев именно тот, который привязан к карте. Мошенники специально выискивают те объявления, которые «висят» уже очень давно, что означает неликвидность товара или завышенную цену, а также товар, указывающий на то, что велика вероятность, что его продают пожилые люди, плохо разбирающиеся в современной финансовой сфере и коммуникационных средствах.

Расчет на то, что продавец обрадуется звонку покупателя, который желает сразу купить предмет, не торгуясь. Как правило, звонок происходит вечером и «покупатель» как будто бы торопится. При этом продавцу предлагается сообщить номер карты, чтобы перевести предоплату, мол, своеобразный задаток, чтобы подтвердить намерение покупки. Держатель карты, рассуждая, что ничего опасного в сообщении номера карты нет (не пин-код ведь называет), диктует его. Мошенникам, действующим по такой схеме, этого достаточно – имея телефон, привязанный к карте и номер карты, для них не составляет труда взломать систему обмена сообщениями по каналу связи с банком и отправить комбинацию от имени клиента о переводе денег на свой счет.

Вариант 3

На телефон клиенту приходит СМС такого содержания: «ваша карта заблокирована, за справками обращаться по такому-то номеру». Ситуация, созданная мошенниками, может быть настолько правдоподобна, что при осуществлении звонка будет воспроизведена музыка ожидания и знакомая фраза «ваш звонок очень важен для нас», «к сожалению, все операторы заняты». Пока клиент ждет ответа, со счета телефона снимают деньги.

- Стараться не сообщать номер телефона, привязанный к личному кабинету интернет-банка или карте в случаях, когда заполняется заявка на кредит, составляется объявление на известных сайтах сделок, регистрируется новый покупатель в он-лайн магазинах. Лучше сообщить другой номер, посредством которого невозможно получить доступ к банковскому счету;

- При поступлении звонков от имени сотрудников банка следует записать разговор с ним, в ходе общения поинтересоваться, в каком отделении он работает, его должность и ФИО – вполне вероятно, что после такого расспроса мошенник сбросит звонок;

- Не реагировать ни на какие рекомендации даже от знакомого номера банка (например, 900), лучше дойти непосредственно до отделения и, в случае необходимости, там заявить о блокировке. Не звонить по указанным в поступившей информации номерам и не писать никаких ответных СМС.

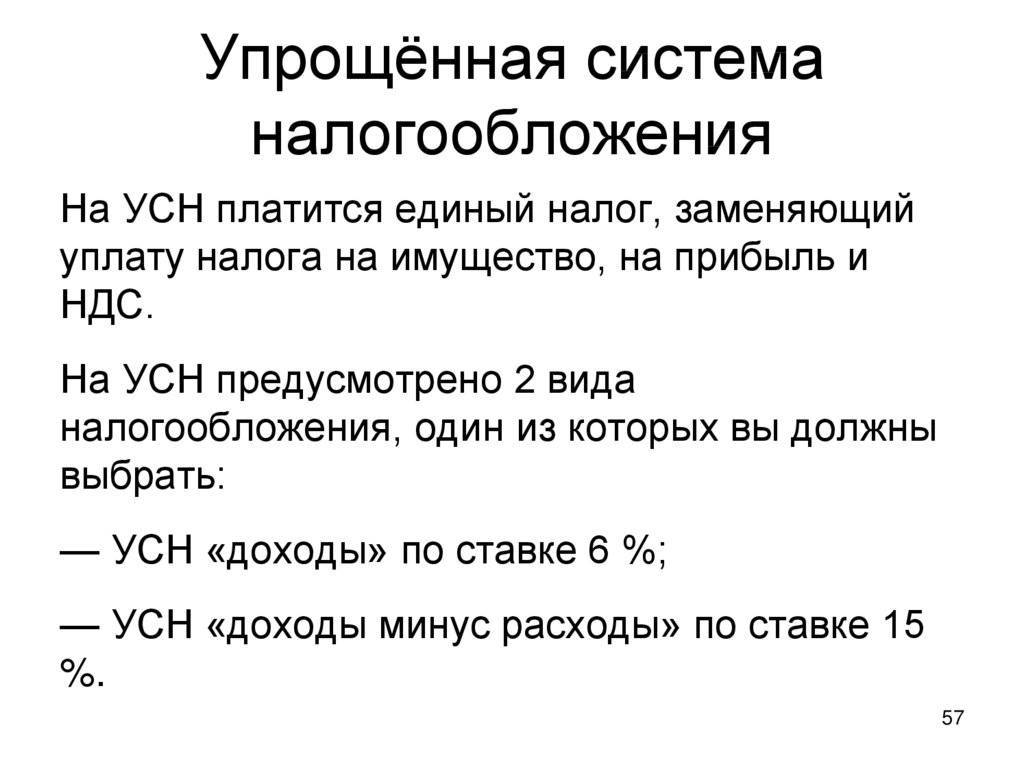

Распространенные схемы мошенничества

Ежегодно появляются все новые и новые способы кражи информации с пластиковых карт. Создаются новые технические приспособления (накладки, камеры, вставки и др). Иногда новый метод кражи настолько прост, что жертва даже не понимает, что ее хотят обмануть.

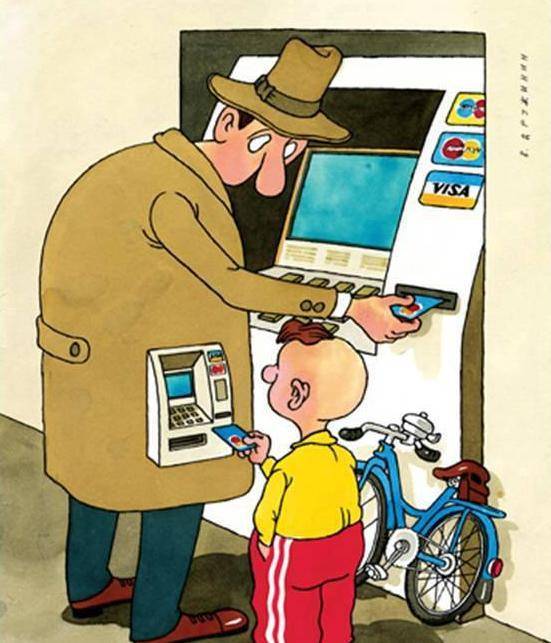

Скимминг личных данных с карты

Данный способ уже не так распространен, поскольку появились карты с чипом, тем не менее его продолжают использовать. Скиммер устанавливается на место картоприемника, причем внешне он очень похож.

Вся информация считывается с карты и в дальнейшем используется для того, чтобы сделать ее дубликат. Пин-код мошенники могут узнать либо за счет специальной накладки на клавиатуру, либо установив миниатюрную камеру.

Шиминг

Это один из вариантов скимминга, когда используется очень тонкая плата вместо объемной накладки. Кроме накладок на банкоматы может быть сделан ручной скимминг, который аферисты используют в кафе и магазинах.

Воры делают дубликат карты, ведь у них есть вся информация и данные пинкода. В дальнейшем могут легко ею расплачиваться. Чтобы избежать такого мошенничества, не стоит снимать деньги в банкоматах, которые расположены в слабоосвещенных местах. Совершая покупки, оплачивайте их сами, не отдавайте свою карту в чужие руки.

Электронный и неэлектронный фишинг

Такие махинации с банковскими картами ещё называют ловлей на удочку. Суть его в том. Что вам от имени банка присылают сообщение на телефон либо электронную почту с просьбой указать данные вашей карты. Предлог может быть разным. Например, проведение акции. Конечно же, все это является обычным разводом, банку нет необходимости спрашивать у вас информацию о карте.

Вишинг

Суть метода похода с фишингом, разница лишь в том, что информацию мошенники получают от вас при помощи телефонного разговора. Вы можете общаться с оператором банка, либо с автоответчиком. Аферисты будут спрашивать у вас секретный код, номер карты, а также ваши данные.

Если вы размещали объявление о продаже какого-либо товара, вам может позвонить так называемый покупатель. Далее последует история о том, что для транспортной компании, которая заберет товар необходима полная информация о продавце, а ему для перевода денег нужны данные вашей карты. Разумеется, это обычное выманивание информации для дальнейших махинации с банковскими картами. Вы не увидите ни покупателя, ни ваших денег.

Двойное списание со счета

Такая потеря денег не является мошенничеством, скорее это просто ошибочные действия неопытных специалистов, либо технические неполадки. Вы не можете заранее узнать и предотвратить подобное, но зато есть возможность вовремя обнаружить потерю денег при помощи смс оповещений. Немедленно сообщите о произошедшем вашему банку.

Почему именно банковские карты?

Пластиковые карты есть у большинства населения страны. Так как именно при помощи пластиковых карт люди получают зарплату, стипендию, пенсию, различные социальные выплаты. Чтобы снять наличные или выполнить другие операции человек вставляет свою банковскую карточку в банкомат, вводит pin-код, проводит необходимую операцию, забирает карточку и, ничего не заподозрив, удаляется.

Через определённое время, если карточка связана с номером мобильного телефона, приходит sms сообщение о том, что со счёта снята определённая сумма. При проверке счета в банкомате на следующий день оказывается, что действительно деньги со счета испарились, хотя карточка была постоянно у владельца. В отделении банка клиенту разъясняют, что он стал жертвой мошенников, а банк никакой ответственности не несёт.

Для совершения этого вида мошенничества преступникам не нужно особого таланта или личного контакта с жертвой. Понадобится немного: считывающее переносное устройство (скиммер), миниатюрная видеокамера и специальная накладка на цифровую панель банкомата. Всё предельно просто. На любой банкомат накладывается специальная цифровая панель, которая очень похожа на «родную».

Как себя вести с мошенниками

Если звонящий вам специалист, пусть даже это будет сам Герман Греф, просит сказать кодовое слово или любую конфиденциальную информацию, стоит насторожиться.

Вот схема действий при общении с мошенниками в деталях:

- Прекратите разговор или переписку, не отвечайте на последующие звонки.

- Сразу набирайте банк по телефонам, указанным на сайте или на карте — 900 или +7 (495) 500-55-50.

- В колл-центре банка расскажите про обман, убедитесь, что деньги на месте.

- Временно заблокируйте все счета. Ведь мошенники могут еще раз попытаться украсть средства.

- Смените пин-код, учетные данные в мобильном, интернет-банкинге, обязательно и логин, и пароль; при необходимости закажите новую карточку. Смотря какая махинация, если жулики уже знали данные кредитки или зарплатой карты, то инициируйте выпуск нового пластика.

- Проверьте свой девайс на наличие вирусного ПО, копирующего информацию.

Помните, что менеджеры из банка никогда не звонят клиентам с подобными просьбами, не просят делать активные операции. Максимум, что входит в их полномочия — заблокировать счет и ждать вашей реакции. Тем более, что в системе стоит антифрод, который все делает автоматически. И жертва уже сама обращается в банк.

Следует помнить основные правила безопасности использования банковских карточек:

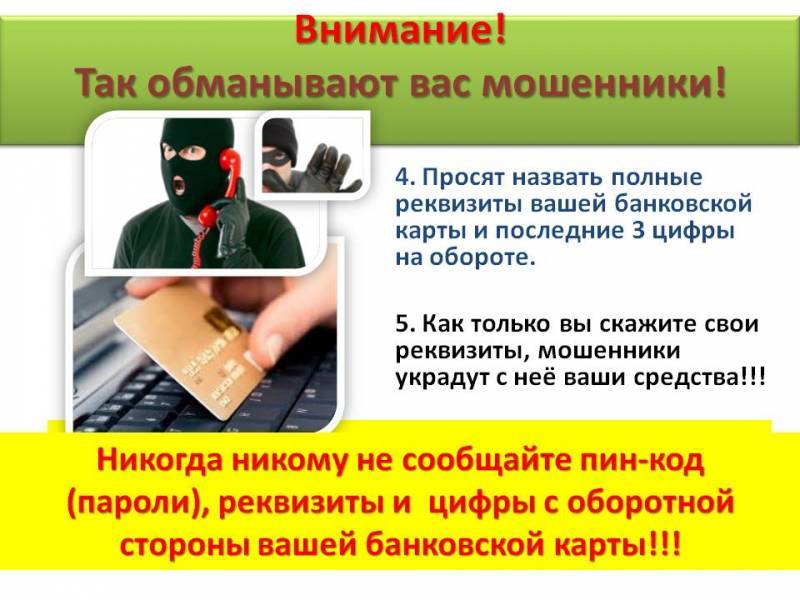

- никому не сообщайте цифровой код CVV/CVC код на карте с обратной стороны;

- включите услугу подтверждения транзакции по паролю с чека, в Сбербанке известны случаи, когда перехватывали смс, так что пароль с чека гораздо надежнее;

- не держите ПИН рядом с пластиком;

- никому не говорите секретные коды, которые приходят к вам на телефон в виде смс-сообщений;

- используйте терминалы или банкоматы, установленные в крупных торговых центрах, в отделениях банка, где есть охрана, проверяйте терминал перед тем, как начать вводить ПИН;

- не выводите деньги на другие счета по просьбе родственников или друзей, которые находятся в беде, сначала убедитесь, что проблема действительно есть;

- желаете отправить деньги на благотворительные нужды — выбирайте проверенные фонды, и не ведитесь на грустные рассказы в сети; таким способом жулики ищут потенциальных жертв;

- не упускайте карточку из виду в ресторанах и магазинах, а лучше попросите, чтобы обслуживающий персонал пропустил пластик через импринтер в вашем в присутствии;

- проверяйте движение денег на счету, существуют строгие сроки, в течение которых держатель карты может что-то предпринять.

И еще совет от нас:

Как защитить свои деньги на карте

Преступники часто неплохие психологи и хорошо умеют применять методы социальной инженерии. Полностью банк не может защитить клиента от мошенничества. Во многом безопасность денег на карте зависит от держателя.

Несколько простых советов помогут повысить безопасность использования банковских карт:

- Карту нельзя передавать другим людям. Если ее надо дать кассиру в руки, то за его действиями следует внимательно наблюдать.

- Желательно для покупок в интернете использовать виртуальную карточку или «допку» с отдельными лимитами. Это позволит также избежать компрометации данных основной карточки.

- При пользовании банкоматами и другими устройствами самообслуживания надо проявлять внимательность. Стоит обязательно осматривать устройство на наличие посторонних приборов, читать все сообщения на экране и внимательно относиться к посторонним людям, которых излишне интересует информация, вводимая с клавиатуры или отображаемая на экране.

- При оплате в интернете надо внимательно проверять адрес в строке браузера. Стоит вовсе отказаться от платежей на малоизвестном и/или подозрительном ресурсе.

- Если получать переводы приходится часто, то для этого лучше завести отдельную карту. Особенно рекомендуется так поступить, если перечисляют деньги разные люди.

- При малейшем подозрении на мошенничество звоните в свой банк. Причем обращаться надо по номеру, указанному на официальном сайте кредитной организации или оборотной стороне банковской карты.

- На всех компьютерах и мобильных устройствах лучше иметь установленный антивирус с актуальными базами. Хотя мошенничество с использованием вирусов стало встречаться реже, полностью его исключить невозможно.

- Никому и никогда нельзя сообщать ПИН-код, CVV-код, коды для подтверждения операций из SMS, логины, пароли и т. д. Эти данные не нужны сотрудникам банка, даже если требуется отменить операцию.

Методы защиты для держателей платежных карт

Разумеется, никто не застрахован от ловких рук мошенников, которые – словно в ответ на меры многих банков по защите карт своих клиентов – становятся только хитроумнее и изощреннее в способах присвоить себе чужие деньги, разрабатывая уму не постижимые способы мошенничества.

Однако знание схем, по которым действуют преступники, поможет значительно снизить риск пострадать от их действий.

1. Расплачивайтесь наличными

Постарайтесь лишний раз не оплачивать услуги и покупки по карте. Куда безопаснее будет предварительно обналичить ее и расплатиться «живыми», а не электронными деньгами.

Недобросовестные сотрудники магазинов и ресторанов – явление не столь уж редкое. Если рассчитаться можно только по карточке, нельзя позволять лицу, принимающему оплату, уносить ее, передавать посторонним и проводить с ней любые другие манипуляции.

То же самое относится и к приобретению сомнительных, «инновационных» методик через Интернет.

Также следует быть аккуратными в выборе терминалов для снятия денежных средств: для этой цели лучше не пользоваться банкоматами в магазинах, торговых комплексах и станциях метрополитена, поскольку на них легче всего незаметно установить считывающее устройство.

Теоретически за любым банкоматом должно вестись круглосуточное видеонаблюдение, но на практике отслеживать всех, кто подходит к терминалу – а их в каждом городе тысячи – невозможно.

Более надежны терминалы, расположенные в отделениях самого банка, ведь за ними постоянно наблюдает охрана и сотрудники банка.

2. Соблюдайте конфиденциальность

Никому нельзя сообщать данные своей карточки, включая защитный код на оборотной стороне и ПИН.

Ни один банк не имеет права запрашивать эту информацию через СМС-сообщение, звонок и письмо на электронную почту (Gmail, Яндекс, Рамблер, Маил, Outlook).

Следите за тем, чтобы случайно не предать такие данные огласке – особенно если Вам неожиданно делают выгодное предложение заработать или получить денежные средства, ничего для этого не делая.

Поговорка про бесплатный сыр появилась неспроста.

Если Вас настойчиво просят предоставить такие данные, обязательно перезвоните в банк и проясните ситуацию.

Мошенничество по телефону процветает потому, что клиенты банка слишком сильно доверяют людям, представляющимся его сотрудниками и не всегда хорошо знакомы с собственными правами.

Многие люди, чтобы не забыть пароль от карточки, записывают его прямо на ней. Само собой, что пропажа такой карты разом лишит Вас всех имеющихся на ней денег: вор снимет их раньше, чем Вы позвоните в банк, чтобы ее заблокировать.

Также не стоит доверять участливому незнакомцу, который появляется рядом с Вами именно в тот момент, когда карточка загадочным образом застревает в картридере и ненароком может подсмотреть пароль.

3. Отключайте «мобильный банк»

Если Вы меняете номер телефона, к которому был ранее привязан карточный счет, не поленитесь прийти в банк и отказаться от этой услуги.

Часто клиенты совершенно забывают о том, что когда-то пользовались «мобильным банком», привязанным к другому номеру телефона, пока с их карточек не начинают загадочным образом исчезать денежные суммы. Итак, сняли деньги с карты Сбербанк, что делать?

Как работает этот вид мошенничества

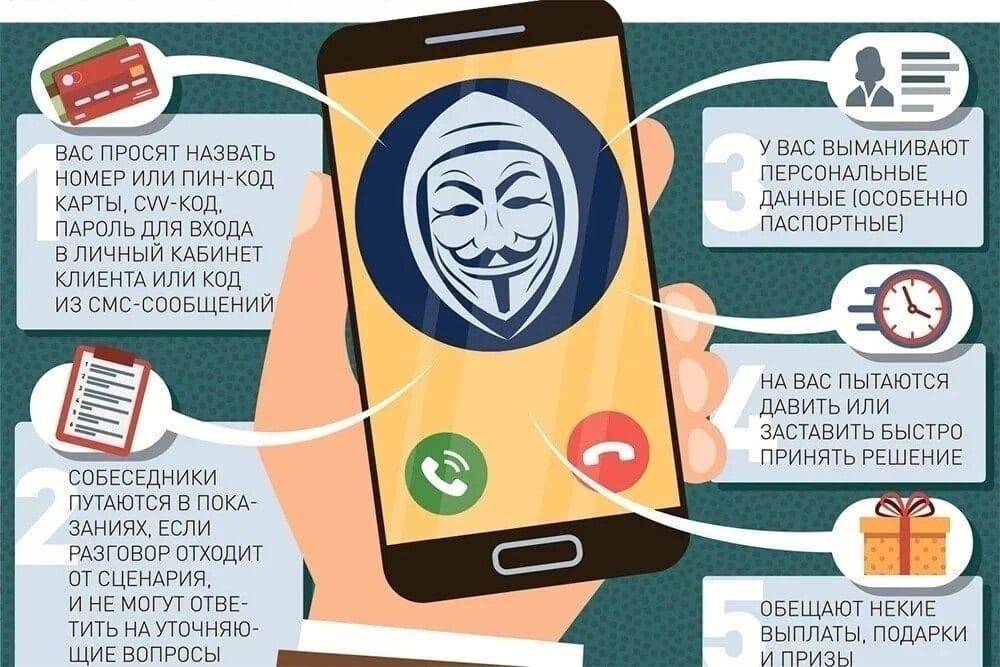

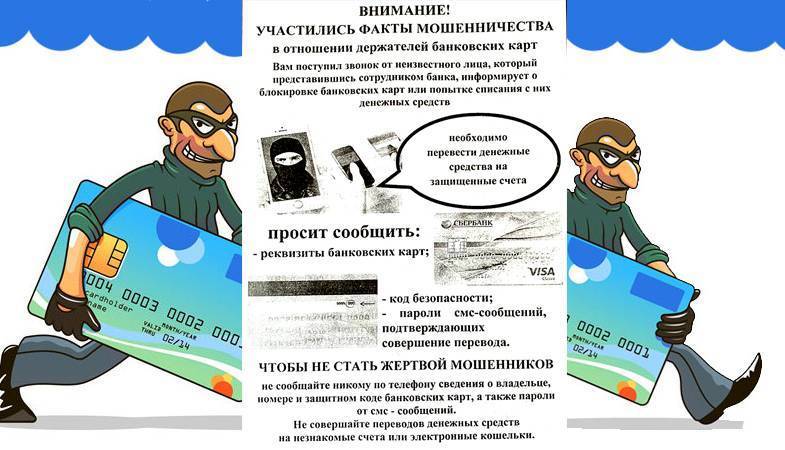

Цель мошенников – завладеть вашими деньгами. Для этого достаточно получить от вас полные данные карты (номер, дата окончания срока действия и CVV/CVC-код), создать с неё перевод и подтвердить его кодом из SMS, которое придет на ваш телефон.

Самый популярный способ сделать это – позвонить и представиться сотрудником банка. Повод может быть любой:

агрессивный: ваша карта заблокирована;

нейтральный: нам нужно уточнить ваши данные, подтвердите перевод с карты и т.д.;

соблазняющим: вам пришел перевод на несколько тысяч, чтобы получить его, сообщите данные карты.

Количество вариантов зависит от фантазии организаторов схемы. Им выгодно менять формат, чтобы жертвы не привыкали.

Куда обращаться, если похитили деньги с карты

Если совершено мошенничество с вашей банковской картой, незамедлительно пишите заявление в полицию. При этом можно сразу приобщить к заявлению копию выписки по счету, полученную заранее в банке, где будет видно движение денежных средств по счету. Также можно предоставить детализацию телефонных звонков и смс, если хищение денежных средств произошло путем телефонной связи. Это сэкономит драгоценное время и поможет быстрее задержать мошенников.

Начальнику отдела полиции №__

города _____(указать)

Петрова Н.Н., проживающего по адресу: г.___________(указать)

ул. ___________, д.№___, кв.___(указать)

тел. __________(указать)

ЗАЯВЛЕНИЕ

Прошу привлечь к уголовной ответственности неизвестных мне лиц, которые похитили денежные средства в размере 23000 рублей с моей банковской карты Сбербанка.

При попытки обналичивания денежных средств через банкомат Сбербанка, расположенный по адресу г.______, ул.____, возле нома №_______, в 11 час 05 минут 22.04.2016 мою карту задержал картоприемник банкомата. Я направился в ближайшее отделение Сбербанка, расположенное по ул. _____, д. ______, чтобы обратиться за помощью к банковским служащим.

Во время следования к отделению мне на мой сотовый телефон №_________ (указать) пришло смс-сообщение о снятии денежных средств в размере 23000 рублей с моего счета. В отделении я написал заявление о том, что с карты пропали деньги и о том, чтобы мою карту заблокировали.

Впоследствии сотрудники банка Иванова Л.Ф. и Березин Р.О. сообщили мне, что в банкомате моей карты обнаружено не было.

Причиненный ущерб для меня является значительным, поскольку я пенсионер.

Об уголовной ответственности за заведомо ложный донос по ст. 306 УК РФ я предупрежден.

Приложение:

- справка о движении денежных средств по счету;

- копия договора на открытие счета на имя Петрова Н.Н.;

- распечатка звонков с телефона №_________, который зарегистрирован на абонента Петров Н.Н.

Число, подпись.

Подробнее о том, как писать заявление по факту мошенничества в полицию и прокуратуру, какие документы приложить, что делать, если заявление не принимают читайте здесь.

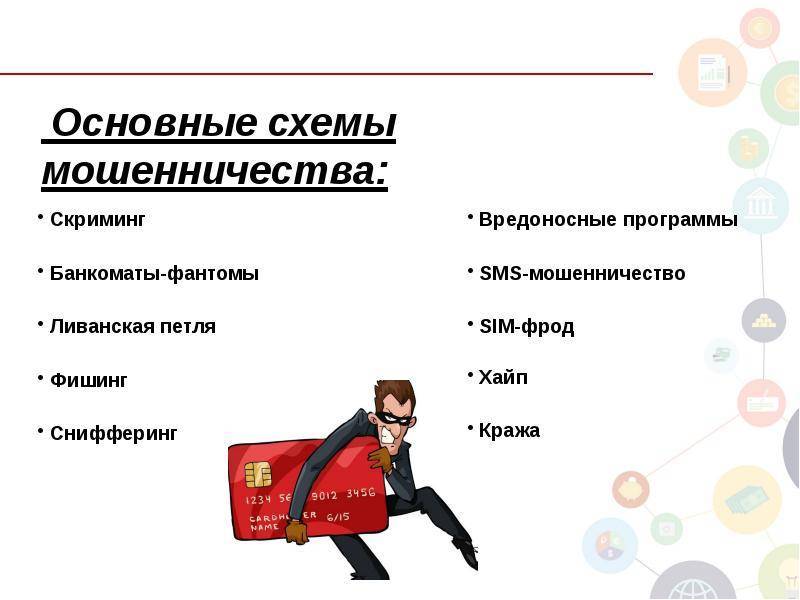

Виды мошенничества с банковскими картами

Вариантов краж денег с пластиковых карт существует много, и описать их все не представляется возможным – тем более, что постоянно появляются новые. Поэтому приведем лишь самые распространенные варианты мошеннических действий.

Через смс

У многих банков с привязанного к карте номера телефона вводом определенных цифровых комбинаций можно осуществлять разные переводы и платежи. Злоумышленник может просто прихватить оставленный по невнимательности мобильный телефон или попросить позвонить с него. Отправка смс много времени не требует, а доказать, что это сделал мошенник, а не сам владелец, не всегда реально.

При краже или утере сим-карты

Если злоумышленнику попала в руки привязанная к карте сим-карта, он может многое — зайти в интернет-банк, совершить покупку в интернете, потратить или перевести средства через команды на сервисный номер банка. Относительно редкий, но все же встречающийся вариант такого мошенничества — выпуск дубликата сим-карты. Происходит такое нечасто, потому что человеку необходимо иметь в подельниках нечистого на руку сотрудника из офиса нужного оператора связи.

Бесконтактное снятие

Многие карты оснащаются механизмом бесконтактного платежа, когда карту достаточно лишь приблизить к считывающему устройству. При сумме операции менее 1000 рублей обычно не требуется ввода пин-кода. Этот способ кражи денег не самый популярный — украсть незаметно много не получится, к жертве надо подобраться поближе, точно знать, где лежит карта и что у нее есть опция бесконтактного платежа. Но все это не значит, что таким образом мошенники не действуют вовсе.

Утеря или кража карты

Не зная пин-код, злоумышленник не сможет снять средства в банкомате. Но если у карты есть магнитная полоса или технология бесконтактной оплаты, то по ней можно расплачиваться без ввода этого кода (правда, при бесконтактном способе только в пределах 1000 рублей). Ограничений по количеству операций нет, действуют лишь общие суточные и месячные лимиты на траты по этой карте (если они вообще есть). С чипованной картой пин-код обычно нужен, но тоже не в 100% случаев.

Скиммер

Под этим непонятным словом скрывается устройство, устанавливаемое на отверстие для карты в банкомате и терминале. Оно позволяет скопировать данные карты, а пин-код становится известным злоумышленникам благодаря накладной клавиатуре, фиксирующей нажатия клавиш, либо небольшой камере, направленной на кнопки.

Звонок/сообщение от «банка»

Кавычки здесь использованы потому, что на деле звонящий лишь прикидывается сотрудником финансового учреждения, а на самом деле им не является. Он может спросить у держателя карты ее пин-код, код безопасности, данные от учетной записи на сайте банка или смс-пароль

Необходимость в этих данных, как правило, объясняется звонящим необходимостью идентифицировать клиента для сообщения ему какой-то важной информации. Сотрудник банка имеет право спросить ФИО и паспортные данные клиента

Другие данные конфиденциальны. Вообще, телефонное мошенничество является довольно распространенным видом краж.

Вирусы на компьютере

Если компьютер заражен, он может перенаправлять пользователя на поддельный сайт банка или фиксировать его логин и пароль от онлайн-банкинга. Результат все тот же — получив доступ к этим данным, злоумышленники переведут или потратят деньги со счета.

Двойная транзакция

При успешной оплате чего-либо в терминале продавец сообщает покупателю, что оплата не прошла, и проводит ее заново. В результате человек расстается с деньгами дважды. Особенность такого мошенничества в том, что иногда первый платеж действительно не проходит, порой двойная транзакция случается из-за сбоя, а не из-за злого умысла. Но добросовестный продавец обязательно выдаст распечатанное с терминала уведомление о сбое, а при двойном платеже примет меры по его возврату.

Звонки или сообщения от близких

Злоумышленник звонит, пишет смс или сообщение в соцсети, прикидываясь родственником или другом. Он рассказывает, что попал в сложную ситуацию, срочно нуждается в финансовой помощи и просит прислать деньги на карту своего друга/родича/соседа, в общем, не свою (потому что многие банки при переводах отображают имя и отчество получателя). В соцсетях этот способ невероятно распространен из-за легкости взлома страниц. Также нередко таким образом обманывают пожилых доверчивых граждан.

Смотрите видео о новых способах мошенничества с банковскими картами с реальными примерами из жизни, специально подстроенными и снятыми скрытой камерой:

https://youtube.com/watch?v=4-sZHDSWFlg

Как работают «чёрные» колл-центры мошенников

Набрать персонал в такой колл-центр несложно. Не нужно быть гениальным психологом, когда есть методичка и скрипты, отточенные на реальных жертвах.

Скорее всего, вы даже видели рекламу подобных вакансий. “Требуется сотрудник в новый колл-центр, работа в финансовой сфере, зарплата от $1000 + бонусы” – знакомо? В объявлении могут писать всё, что угодно. Иногда даже колл-центр не упоминают.

Работать в колл-центры идут люди, которые хотят быстрых и легких денег. Правда, текучка огромная. Неэффективных сразу увольняют.

Новичков сажают “открывать сделки”. Их тренируют говорить по скриптам – заранее подготовленным сценариям.

Более опытные “закрывают сделки”. Они давят на клиентов, чтобы не ушли.

Люди из мест лишения свободы тоже порой работают на такие колл-центры. Особенно если уже имели опыт. Но их сравнительно мало.

Виды мошенничества

Аферы, или мошенничества с банковскими картами, многообразны. Правоохранительные органы и службы безопасности в банках готовы рассказать не одну историю, которые наглядно иллюстрирует схемы обмана

Украсть деньги с банковских карт удается из-за неосторожности самих владельцев, а также при помощи технических новинок, используемых грабителями. Также изъятие наличности может произойти после снятия наличности в любом банкомате

С помощью банкомата, кстати, это осуществить проще всего, используя всего несколько технических приемов или имея маленькую видеокамеру. Поговорим о каждом методе более подробно, чтобы предупредить возможные варианты мошенничества.

Воровство через интернет

Мошенничества с банковскими картами, производимые через интернет — это наиболее распространенный способ воровства с кредиток. Существует несколько его модификаций. Например:

Заражение персональной операционной системы держателя карты каким-либо вирусом, взламывающим коды безопасности;

Фишинговые страницы, или сайт-ловушка, имитирующие основные интернет страницы известных банков

Получив сообщение на персональный почтовый мейл (оставленный где-нибудь на акциях или при розыгрышах, и полученный злоумышленниками), владелец карты может зайти на такую «липовую» страницу, просто по невнимательности, не заострив внимание на мелких несоответствиях интерфейса. Затем он вводит часть своих данных, пароль и логин, после чего происходит якобы «сбой в системе» о чем и сообщают надписи на лжесайте

В некоторых случаях даже появляется предупреждение о «звонке из банка», что и происходит. Вежливый «сотрудник» выуживает недостающую информацию, для беспрепятственного входа в личный онлайн кабинет и крадет деньги, с помощью самого владельца счета. Работа злоумышленников заключается в использовании определённых психотехник и элементе неожиданности;

Вирусные программы, подменяющие расчетные счета при оплате кредитками коммунальных или общегородских услуг;

При помощи вирусов, внедряемых из интернет сети, во время осуществления каких либо покупок.

Это самые распространенные на сегодняшний день схемы краж, но далеко не единственные.

Через мобильный банк

Принцип действия – тот же. Вирусная страница имитирует вход в личный онлайн кабинет, а все остальное программа просто считывает. Это, конечно, более модернизированная версия и требует довольно глубокой компьютерной хакерской грамотности, но и денег поможет украсть не в пример больше. Мошенничество с банковскими картами через мобильный банк позволяет сразу получать всю конфиденциальную информацию о паролях, кодах, частоте посещения банковских страниц пользователем карты. Согласитесь, некоторые граждане удовлетворяются смс, которые приходят после произведенных расчётных операций, и могут долго не посещать свои онлайн кабинеты на официальных банковских сайтах.

https://youtube.com/watch?v=9OLnU5Of9I0

Кража через телефон

Это уже старые методы «развода», но от этого не менее действенные, особенно со старшим поколением граждан. Тут тоже есть несколько вариантов:

Взлом номера у мобильного оператора, с последующей переадресацией информации на номера злоумышленников. Взломать мобильного оператора несколько легче, чем банковские онлайн кабинеты, а скопировав информацию можно сразу опустошать счет клиента;

При утере телефона или самой телефонной микрокарты, можно потерять и информацию, которая н нее приходит

Все банковские оповещения давно приходят в смс-ках на личные мобильные телефоны, поэтому блокировка банковских карт или смена паролей в случае кражи или утери телефона – не лишняя осторожность. Также, если клиент долгое время не пользуется номером, оператор может его перепродать, а соответственно и все привязанные к нему банковские операции станут достоянием следующего владельца номера;

Самый беспардонный вариант мошенничества по телефону – это смс с указанием, что с банковской карты списываются средства или происходит блокировка карты

Далее следует просьба о перезвоне на указанный номер, якобы во избежание недоразумений. А затем, несколько психологических приемов – и вот вся личная информация о банковских кодах и паролях у грабителей.

На такие уловки действительно чаще попадают возрастные люди, а мошенники наживают на этом довольно приличные суммы.