Как увеличить операционную прибыль?

С целью увеличения операционной прибыли необходима серьезная деятельность для снижения переменных затрат. Увеличение интенсивности труда, модернизация оборудования, вплоть до полной замены непроизводительных операций. Кроме того, необходимо добиваться снижения норм расхода основных и второстепенных материалов, издержек на управление и руководства производством.

Все эти действия помогут снизить себестоимость единицы продукции, а значит поспособствуют росту прибыли.

Большое значение для формирования операционной прибыли в количественном выражении, имеют объемы продаж. Если их наращивать, при этом занимаясь вопросами снижения цен на единицу продукции, то это позволит привлечь дополнительно покупателей. Ведь конкурентоспособность изделий повысится, а это, в свою очередь, приведет к увеличению массы прибыли. Также увеличится операционная прибыль.

Операционную прибыль многие предприятия вообще не рассчитывают. Тем не менее, он исключительно полезен для оценки эффективности хозяйственной деятельности. Операционная прибыль четко показывает доходность предприятия с учетом определенных его затрат.

Прибыль – это конечный результат предпринимательской деятельности.Если от выручки за реализованную продукцию отнять ее себестоимость, то получим валовую прибыль. Именно прибыль позволяет предприятию развиваться, обеспечивает его рабочий коллектив, и является источником для пополнения государственного бюджета.

Прибыль, в том числе операционная прибыль, является показателем, характеризующим экономическую эффективность действий субъекта хозяйствования. Ее положительная динамика, говорит о том, что доходы превышают затраты. Кроме того, она имеет стимулирующую функцию, ибо является основным элементом ресурсов предприятия. И главное, она пополняет разные бюджеты.

В процессе развития предприятия прибыль должна расти. Положительная динамика говорит об интенсивном его развитии. В случае необходимости, на стадии «выживания», прибыль должна поддерживаться за счет поиска и внедрения научно – технических новинок. Предпринимательская деятельность, и способность к риску очень важны, но не менее важным фактором является благоприятное стечение обстоятельств.

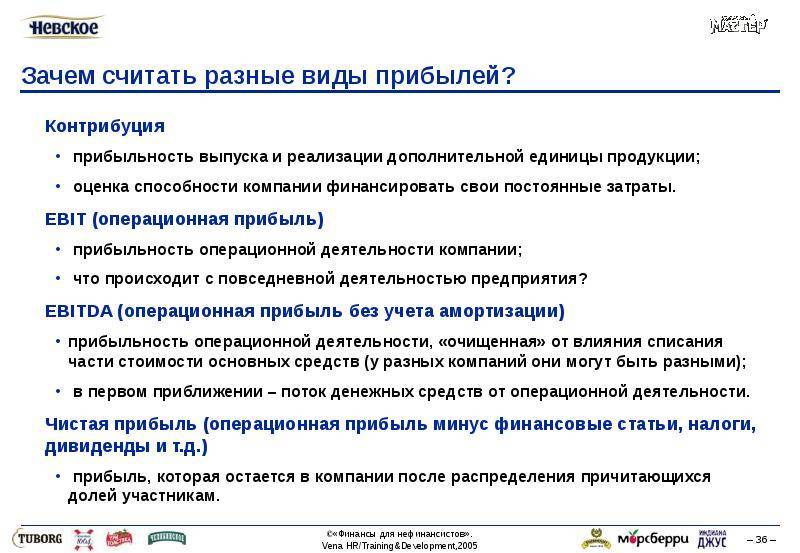

В зависимости от методов учета различают множество видов прибыли:валовая, операционная прибыль, доходность от реализации продукции, прибыль до налогообложения, прибыль от обычной деятельности, чистый доход. И это еще далеко не все виды прибыли.

Факторы формирования доходов фирмы

Формирование доходов фирмы от основной деятельности зависит от влияния множества внешних и внутренних условий

Внешние условия не зависят от действий, проводимых компанией, но тем не менее, оказывают существенное влияние на колебания величины прибыли, поэтому их необходимо принимать во внимание. Речь в этом случае идет о таких факторах, как:

- текущее состояние конъюнктуры;

- ценовой уровень сырья и материалов, необходимых для производства продукции;

- принятые в стране нормы амортизации;

- природные условия;

- государственное регулирование цен и тарифов, а также налогов, сборов, штрафных санкций,

- процентных ставок и т. д.;

- политическая ситуация в мире и, в частности, в стране.

Если компания стремится к увеличению своего дохода, то особое внимание ей следует обращать возможному влиянию на факторы внутреннего характера:

- повышение общего хозяйственного уровня;

- уровень компетентности руководителей, а также менеджеров и других представителей управляющего состава;

- увеличение конкурентоспособности товаров;

- стремление к повышению организации работы и производительности труда;

- эффективное составление и постоянный анализ рабочих планов разного уровня.

Основными методами влияния на рост операционной прибыли считаются прирост количества товара, уменьшение себестоимости товара, работа над повышением его качества и разумное ведение ассортиментной политики.

Смотрите это видео на YouTube

Группа 2. Основные балансовые показатели

В этом блоке мы продолжим анализ баланса банка и перейдем к рассмотрению статей отчета о финансовом положении кредитной организации. Отчет о финансовом положении содержит два основных раздела Активы и Пассивы.

Активы не делятся на оборотные и внеоборотные, как это делается в отчетности компаний, а убывают по степени ликвидности.

Кредитный портфель

Состоит из суммы кредитов и займов предприятиям и физически лицам. Выделяют три вида кредитных портфелей банка:

- Нейтральный. Самый надежный и большой портфель в структуре портфелей. В него входят заемщики, которые выплачивают свои обязательства по займам.

- Рисковый. Включает в себя заемщиков, которые оплачивают свои долги с большими просрочками.

- Смешаный. Может включать в себя как заемщиков, которые платят с опозданием, так надежных партнеров.

Средства клиентов

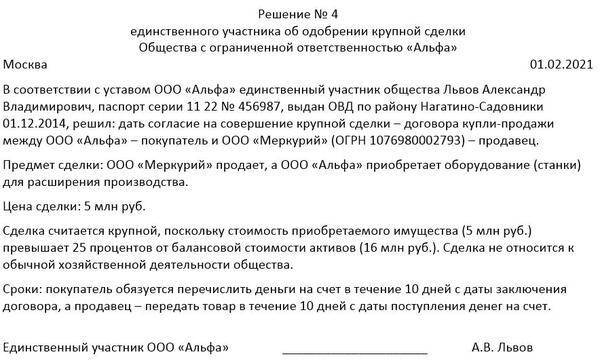

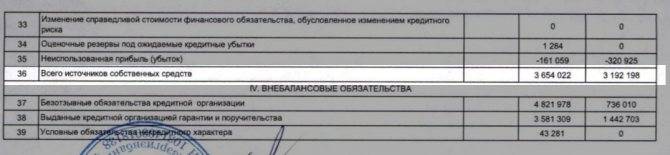

В Пассиве баланса банка находятся Средства клиентов (стр.16). В нашем примере за последний период Средства клиентов составили 25 176 277 тыс. руб.

Средства клиентов банка в отчетности

Для того, чтобы у банка была финансовая устойчивость необходимо чтобы стоимость средств клиентов была ниже кредитного портфеля банка.

Собственные средства

Капитал банка (собственные средства) один из ключевых показателей финансовой устойчивости банка. Анализ собственных средств производится в динамике для определения изменения величины нераспределенной прибыли.

Собственные средства банка (стр.36 в балансе) включают в себя капитал акционеров, доходы от эмиссии ценных бумаг.

Собственные средства банка в финансовой отчетности

В нашем примере Собственные средства банка равны 2 654 022 тыс. руб. за последний отчетный период.

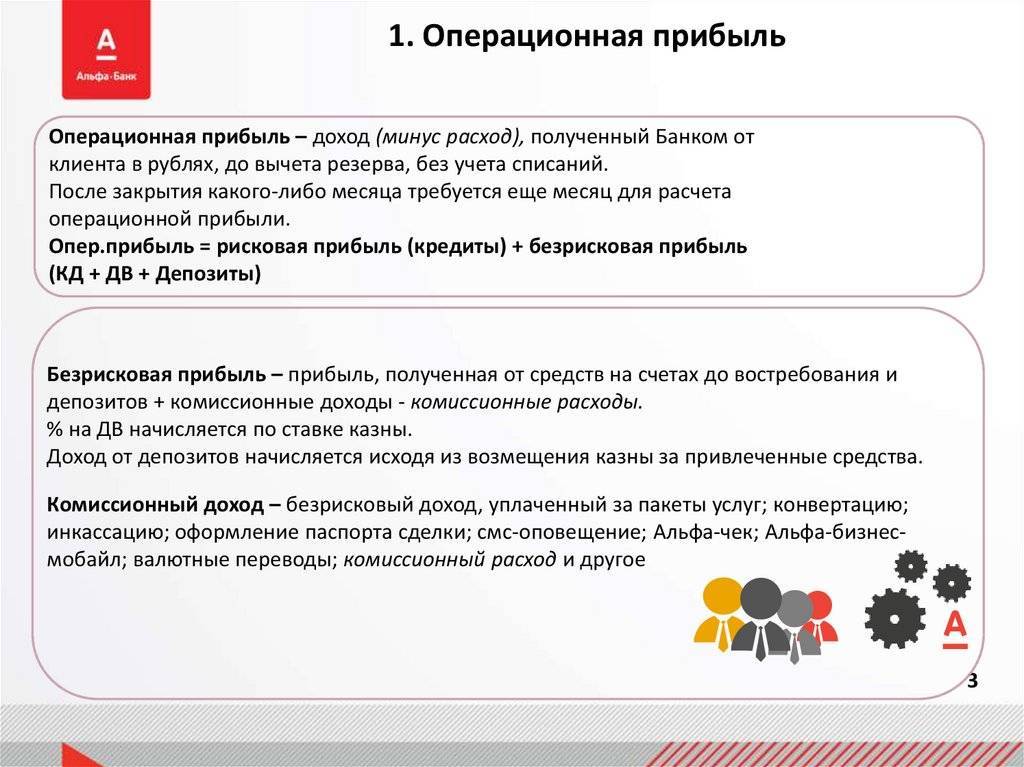

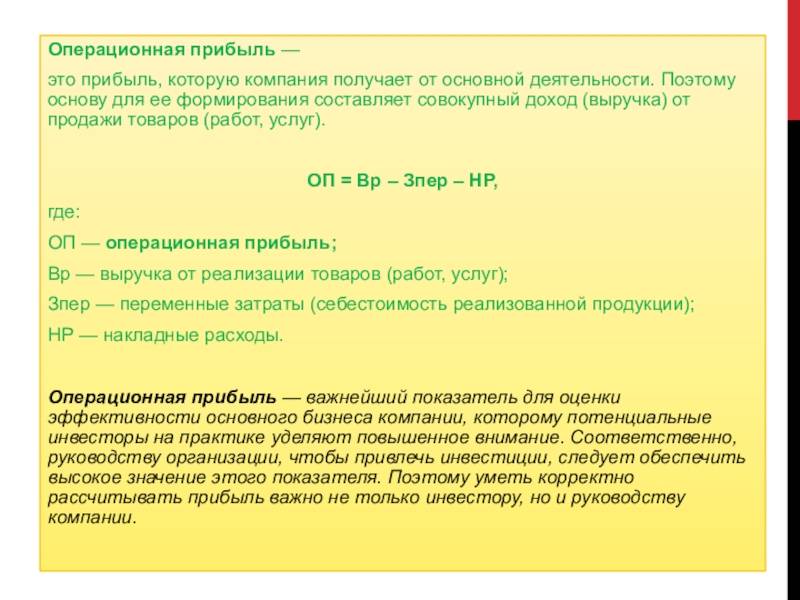

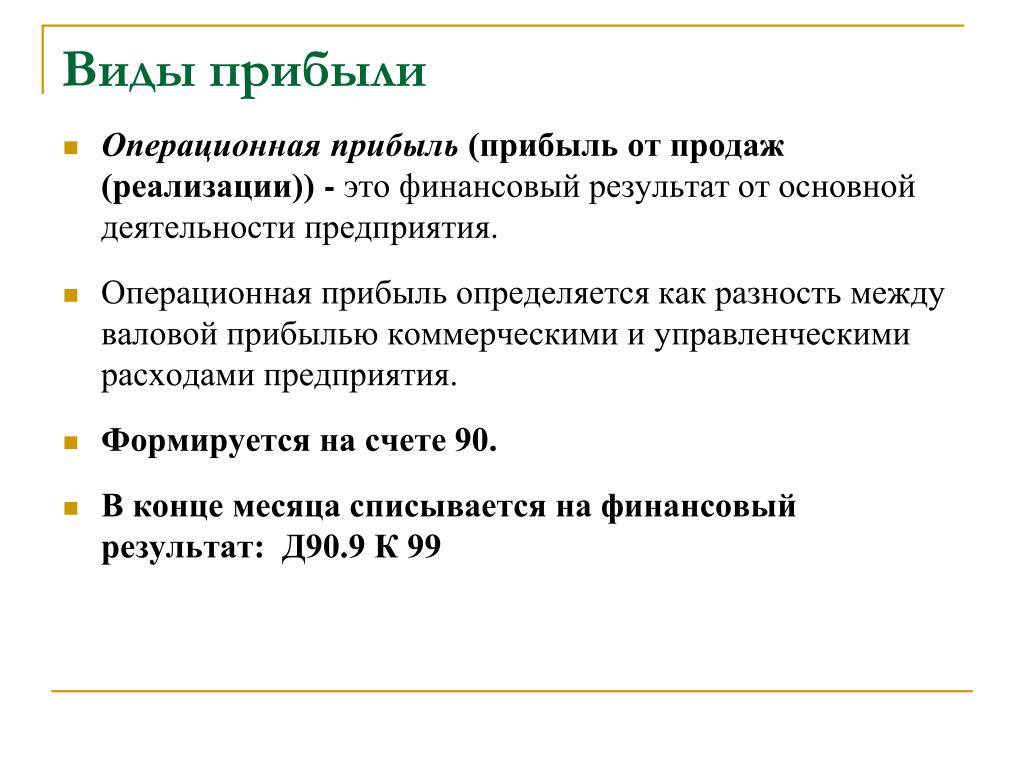

Операционная прибыль компании и ее виды

Операционная прибыль предприятия – это прибыль, полученная организацией от основного (операционного) вида деятельности, не считая финансового результата от других видов бизнеса.

На сумму ОП компании оказывает влияние множество факторов – объем реализованных изделий, себестоимость, затраты на рекламу, доставку, хранение, упаковку продукции и т.п. В зависимости от состава затрат, учитываемых при расчете ОП, ее часто делят на валовую и чистую.

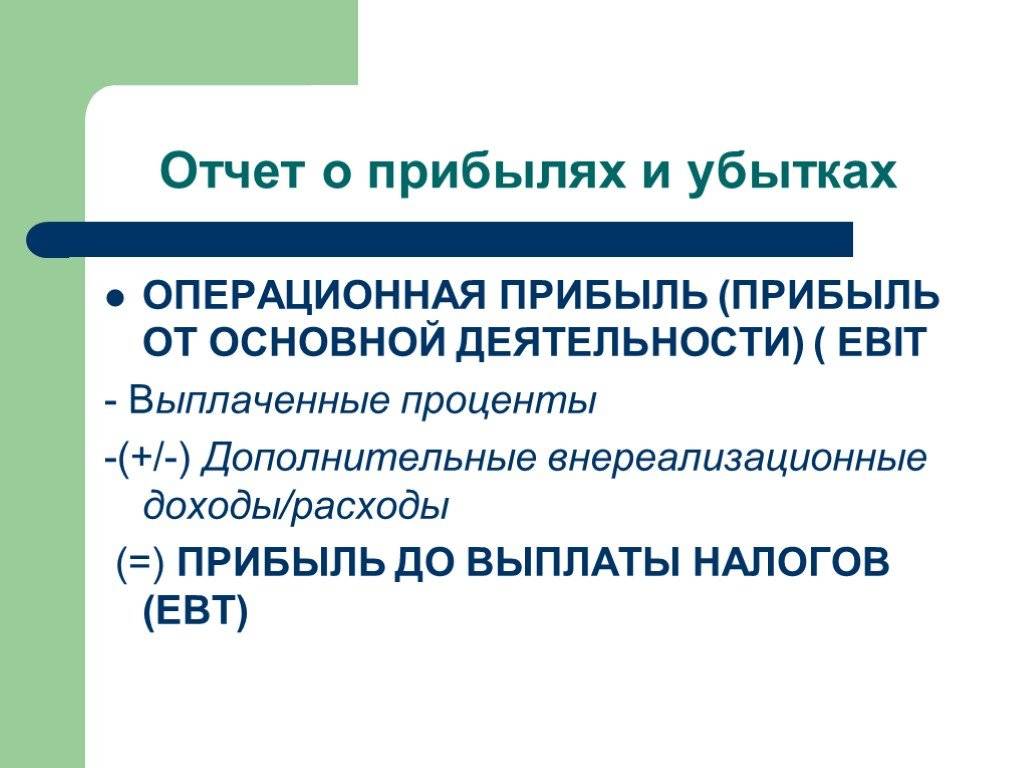

В альтернативой классификации ОП состоит из внереализационных расходов (не связанные с производством продукции и ее сбытом траты) и прибыли до налогообложения, которая в свою очередь состоит из чистой прибыли и налога на нее:

ОП может иметь как положительное, так и отрицательное значение. Если операционная прибыль предприятия меньше нуля, то ее называют операционным убытком: он характеризует коммерческую фирму как неэффективную в своей основной деятельности. При регулярных операционных убытках компания становится неконкурентоспособной и уходит с рынка.

Но операционный убыток не всегда характеризует предприятие с плохой стороны. Он может сложиться у компаний с длительным производственным циклом и являться нормальным показателем деятельности. Например, строительная фирма начала застройку, т.е. несет операционные расходы, но квартиры еще не реализованы. В этом случае на протяжении всего цикла строительства компания будет фиксировать операционный убыток.

Тем не менее отрицательная ОП часто показательна, особенно если фиксируется более 1-2 лет. Так, ПАО «Северная Верфь» последние 5 лет своей деятельности работает в минус. Но поскольку данное предприятие является стратегически значимым для государства, оно не ликвидируется: убытки судостроительного завода покрываются за счет государственных субсидий, а сама компания относится к зомби.

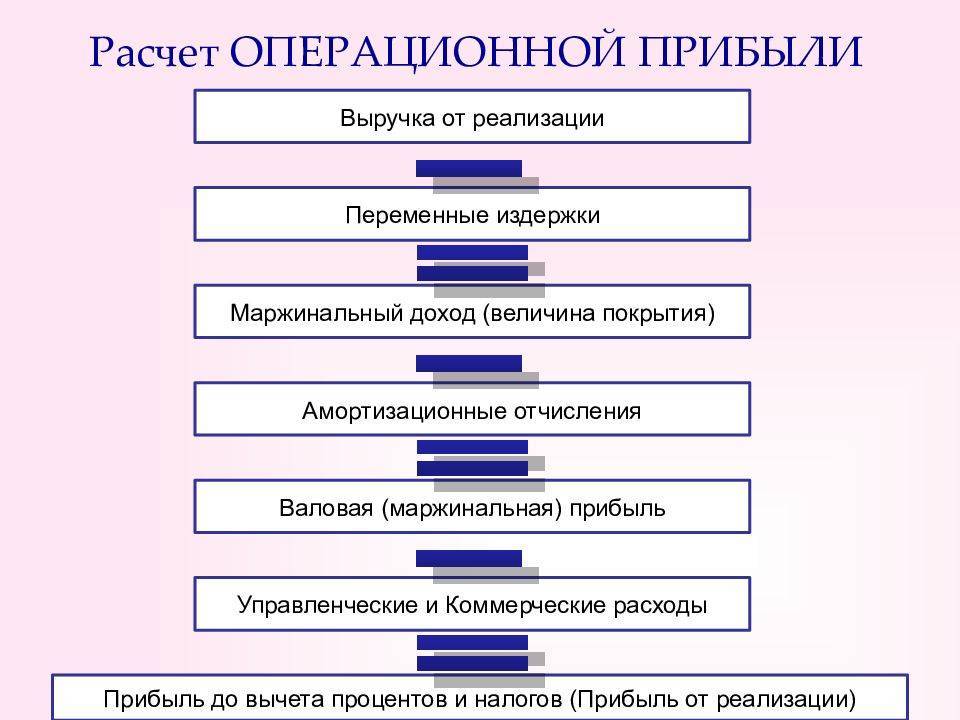

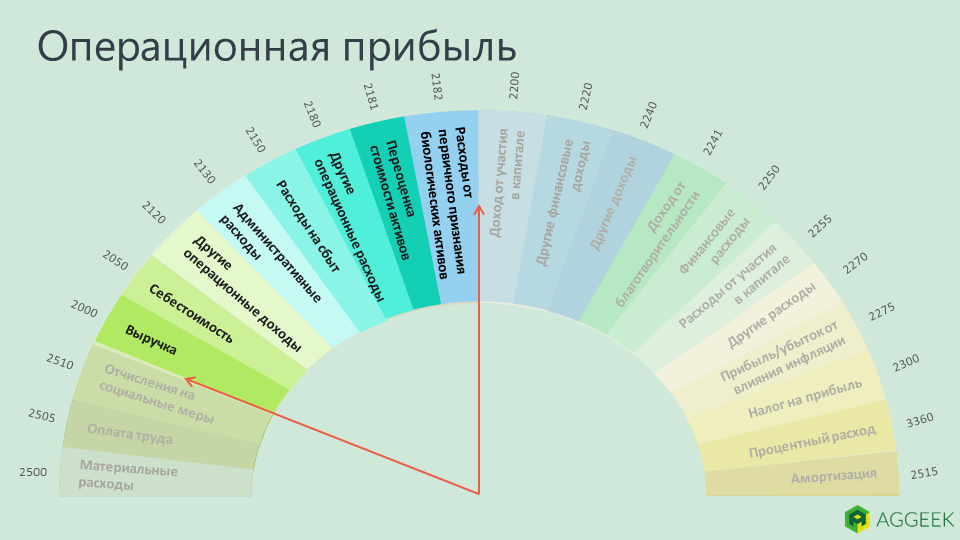

Валовая операционная прибыль

Валовой ОП принято считать разницу между выручкой и себестоимостью изделий. В себестоимость включают все издержки предприятия, понесенные при изготовлении продукции. Валовая ОП характеризует производственную деятельность компании, не затрагивая управленческо-сбытовые издержки.

Обычно валовую операционную прибыль рассчитывают ежеквартально. Хотя при необходимости она может быть рассчитана с любой периодичностью.

Если валовая операционная прибыль отрицательна, это показывает, что предприятие реализует продукцию ниже себестоимости. В этом случае его деятельность расценивают как неэффективную.

Чистая операционная прибыль

Вторая разновидность ОП, указанная выше – чистая операционная прибыль. Она представляет собой разницу между валовой ОП и управленческими / коммерческими издержками. Чистая ОП отображает конечный результат операционного процесса, с момента запуска производства до момента отгрузки готовой продукции покупателю.

Также чистую ОП можно получить путем вычитания из выручки себестоимости, управленческих/коммерческих расходов. Поэтапный процесс ее формирования представлен на схеме ниже.

Для анализа компании используется именно чистая ОП, т.к. этот показатель наиболее полно характеризует работу предприятия и учитывает большее количество затрат.

В отчетности, составленной в соответствии с РСБУ, операционная прибыль компании является синонимом прибыли (убытка) от продаж. Пример будет приведен чуть позднее. ОП служит одним из источников средств для обеспечения жизнедеятельности, а также расширения и развития предприятия.

Чистая ОП является неким переходным показателем между валовой операционной прибылью и чистым финансовым результатом работы предприятия. Поэтому данный показатель нередко путают с EBIT.

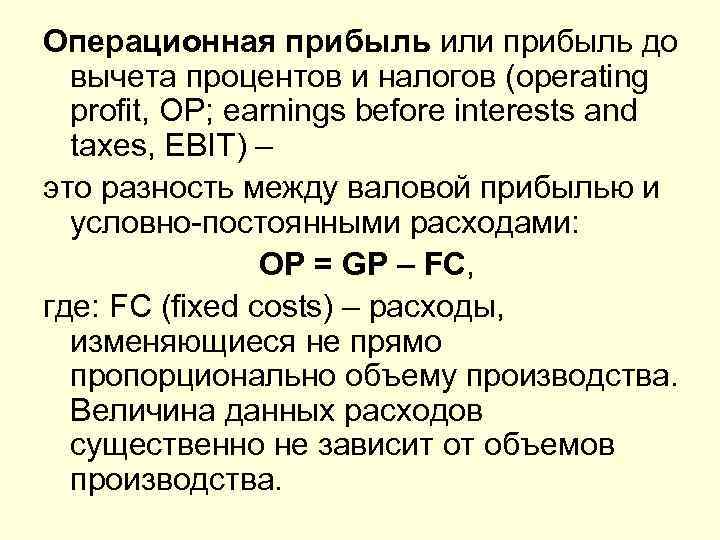

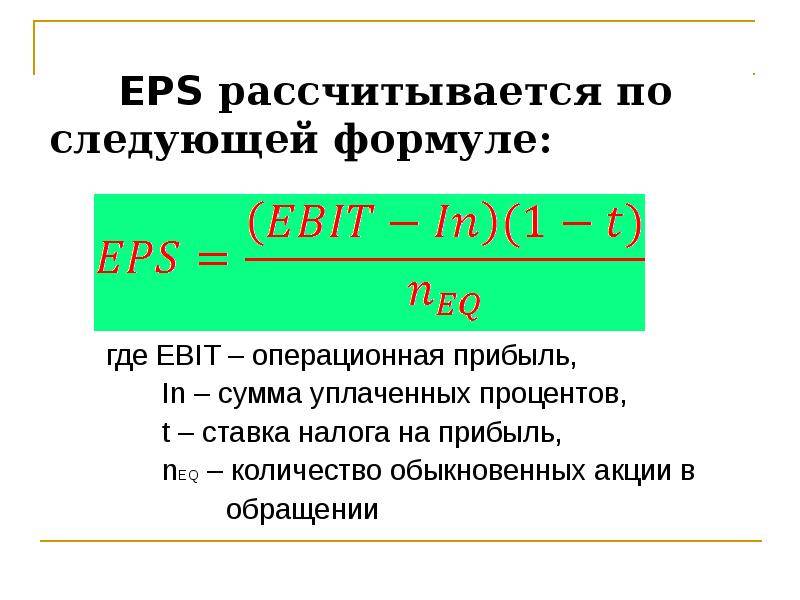

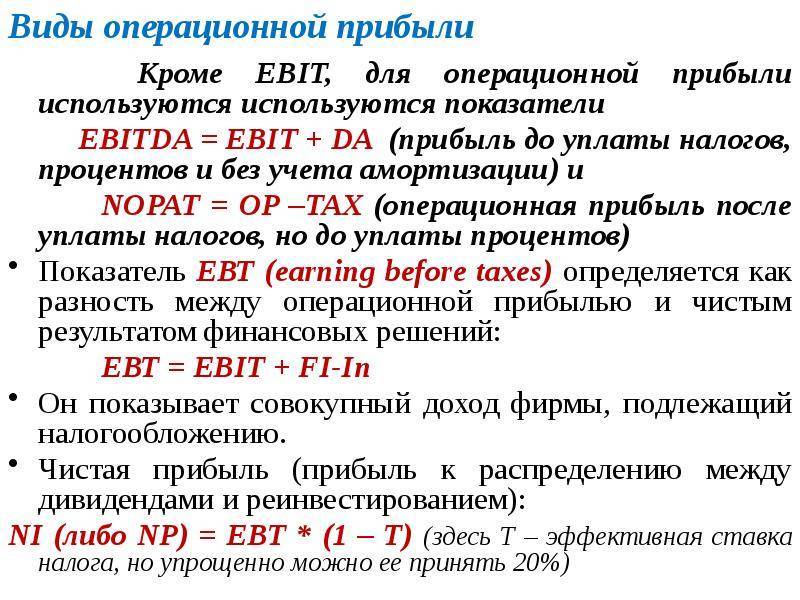

EBIT и чистая ОП

Earnings Before Interest and Taxes (EBIT) в дословном переводе с английского прибыль до уплаты процентов и налогов. Этот показатель отражает объем прибыли, полученной компанией, без учета причитающихся к уплате процентов за погашение займов и изменения налоговых ставок. Т.е. он показывает прибыль без влияния внешних факторов. На основании EBIT проводится сравнительный анализ аналогичных предприятий одной отрасли.

Также, как и ОП, EBIT – переходное звено между валовой и чистой прибылью. Но в отличие от операционной прибыли компании, при расчете EBIT учитываются доходы и расходы от инвестиционной и финансовой деятельности, о которых я писал тут. Если у предприятия отсутствует иная деятельность, то EBIT будет равна ОП.

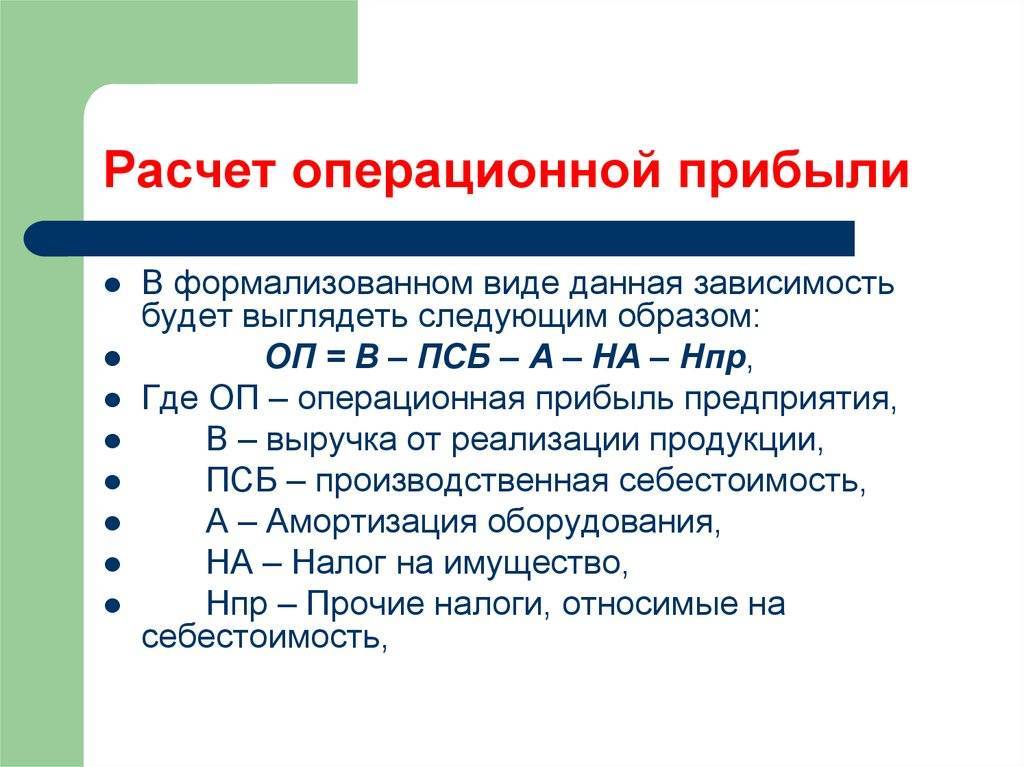

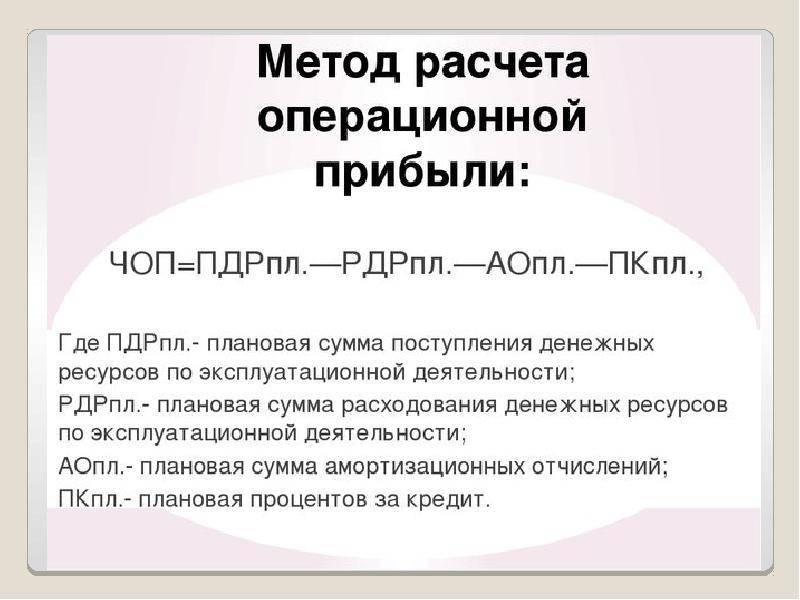

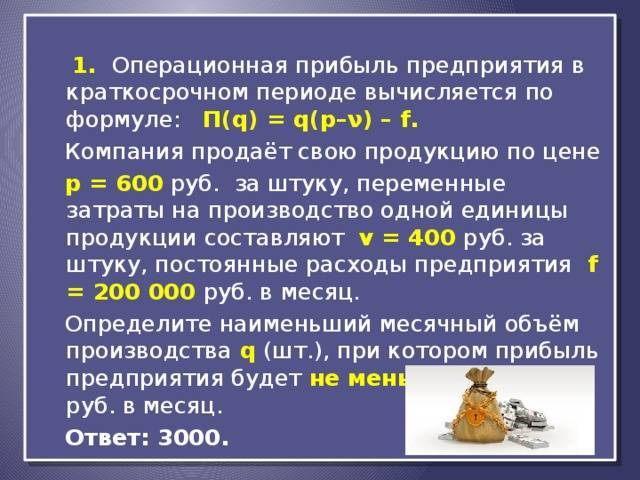

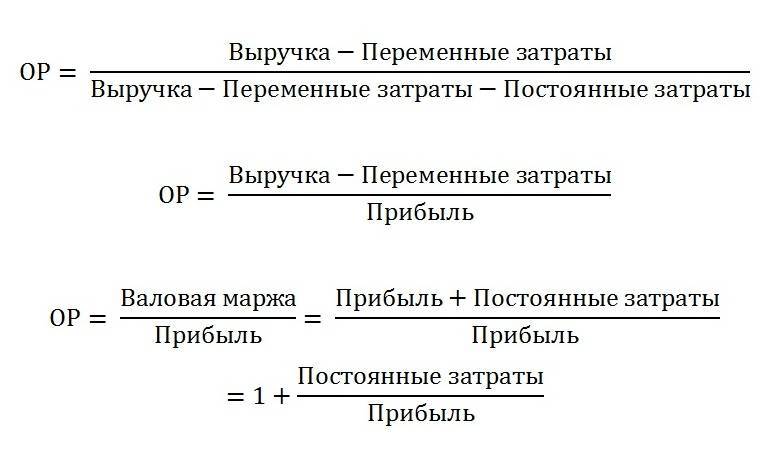

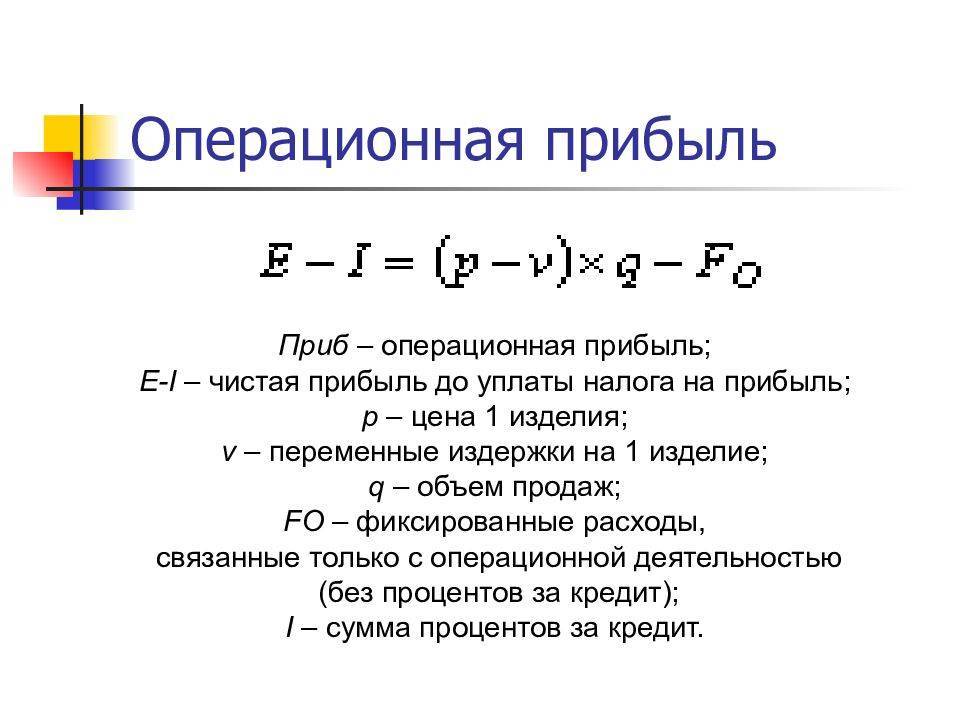

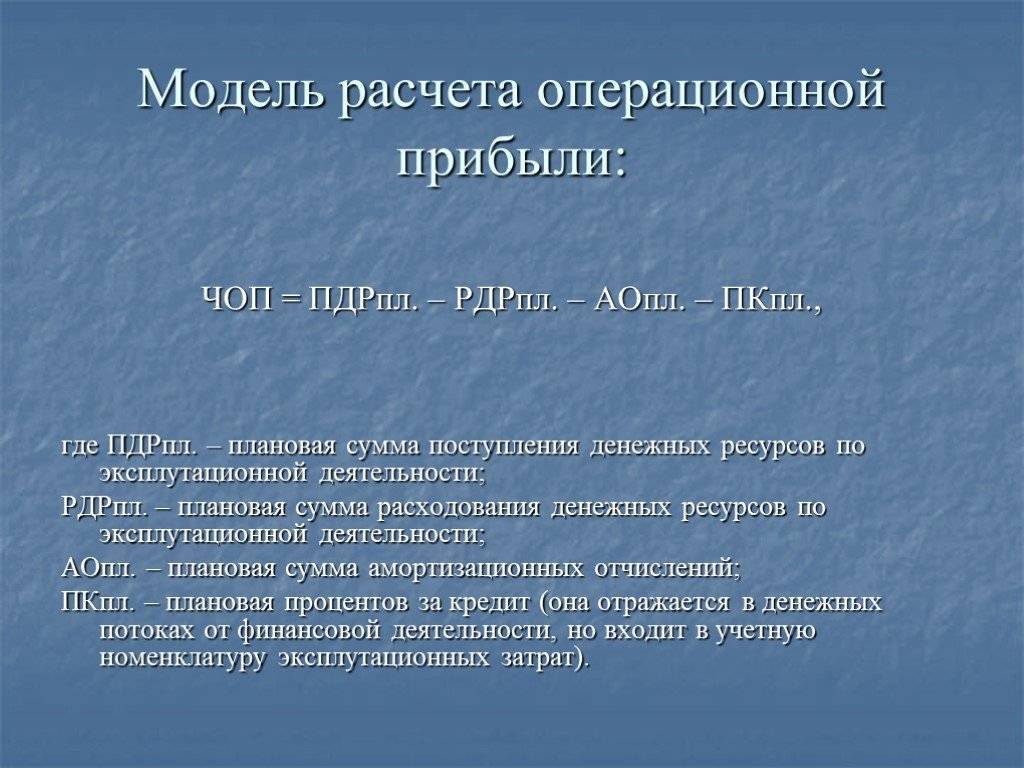

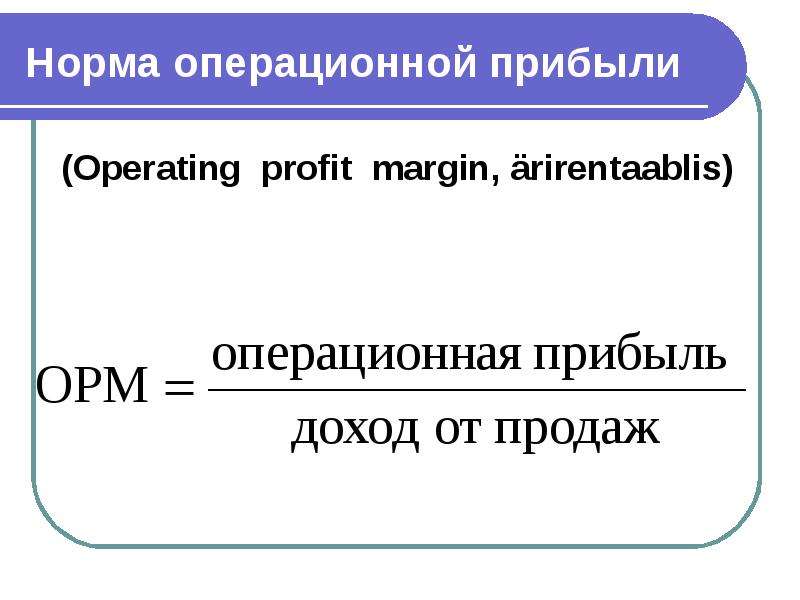

По какой формуле рассчитывают операционную прибыль

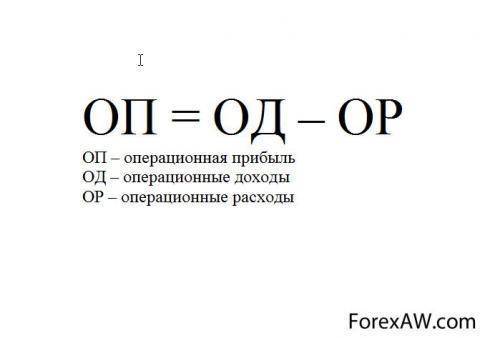

Как уже было сказано выше, ОП – это разница между ВП и тратами по ОД (либо операционными тратами). Следовательно, общая формула для калькуляции ОП будет следующей:

Если детализировать эту формулу с учетом строк отчета о фин. результатах, то получится несколько иной вариант для калькуляции:

Валовая прибыль – показатель прибыльности предприятия, означает разницу между выручкой и себестоимостью реализованного товара (услуги). При этом себестоимость сбытого товара калькулируется для производителей и торговли по–разному.

Что касается операционных трат, то к ним причисляют: зарплату, транспортные расходы, аренду и прочие повседневные затраты предприятия, необходимые для осуществления деятельности, производства продукции.

Таким образом, для расчета ОП достаточно знать значение ВП и операционных трат (ОТ). Допустим, ВП = 300 000 рос. руб., а ОТ = 120 000 рос. руб. Отсюда следует ОП = 180 000 (300 000 — 120 000). Результат положительный. Если калькуляция покажет отрицательный результат, то это будет свидетельствовать об операционном убытке.

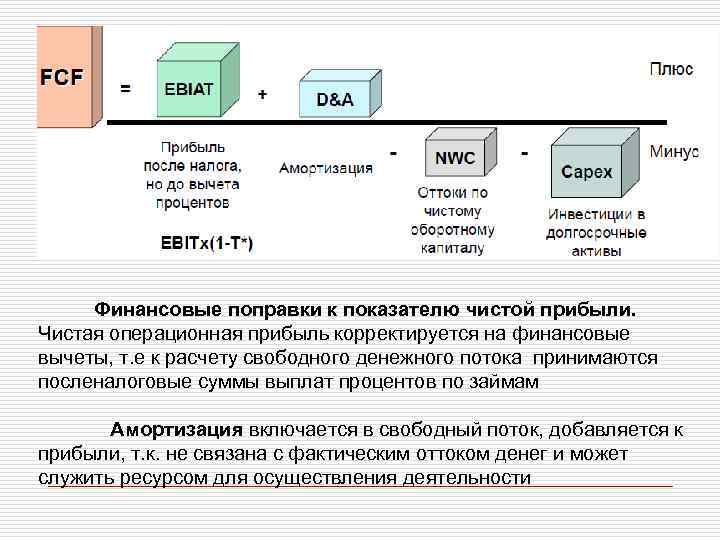

Скорректированная EBITDA

Показатели EBIT и EBITDA очень популярны и широко используются для оценки финансового положения и стоимости компаний; многие компании включают non-GAAP-показатели в свою отчетность, сформированную в том числе по международным стандартам. Однако методология расчета данных показателей в разных компаниях может отличаться. Различные методики расчета приводят к несравнимости показателей различных компаний (то есть нивелируют основное преимущество EBIT и EBITDA). Кроме этого, различные подходы к формированию и представлению non-GAAP-показателей в отчетности дают большие возможности для манипуляции данными показателями в стремлении их улучшить

Активное использование данных показателей инвесторами и представление компаниями non-GAAP-показателей в своей отчетности явились причиной того, что на эти показатели в начале 2000-х годов обратил внимание регулятор. Изначально EBIT и EBITDA рассчитывались на основе отчетности US GAAP и в настоящий момент регулируются правилами US SEC (Комиссии по ценным бумагам и биржам США)

Правила SEC устанавливают классическую формулу расчета EBIT и EBITDA на основе отчетности US GAAP и не разрешают очищать данные показатели от других расходов, кроме как от налога на прибыль, процентов и амортизации. Показатели, которые рассчитываются иным способом, не могут называться EBIT и EBITDA, поэтому компании, отступающие от классической формулы по тем или иным причинам, называют данные показатели иначе, чаще всего добавляя определение «скорректированный» (adjusted): «скорректированный EBIT», «скорректированный EBITDA», «скорректированный OIBDA» и так далее. Чаще всего EBITDA дополнительно очищают от следующих статей отчета о совокупном доходе:

- чрезвычайных (внереализационных) доходов и расходов (если стандарты отчетности допускают наличие таких статей или если они могут быть идентифицированы из дополнительных раскрытий);

- курсовых разниц;

- убытка от реализации (выбытия) активов;

- убытков от обесценения различных групп активов, в том числе гудвилла;

- вознаграждений, основанных на акциях (stock-based compensation);

- доли результата в ассоциированных и совместных предприятиях и операциях;

- начисления резервов под различные нужды.

Пример 3 В качестве примера рассмотрим отчетность Группы «Газпром нефть» за 2014 год, сформированную в соответствии с МСФО. В Примечании 39 «Информация по сегментам» на странице 55 компания раскрывает скорректированный показатель EBITDA по сегментам и дает следующий комментарий: «Скорректированный показатель EBITDA представляет собой EBITDA Группы и долю в EBITDA ассоциированных и совместных предприятий. Руководство полагает, что скорректированный показатель EBITDA является удобным инструментом для оценки эффективности операционной деятельности Группы, поскольку отражает динамику прибыли без учета влияния некоторых начислений. EBITDA определяется как доходы до вычета процентов, расходов по налогу на прибыль, износа, истощения и амортизации, прибыли (убытка) от курсовых разниц, прочих внереализационных расходов и включает в себя долю Группы в прибыли ассоциированных и совместных предприятий. EBITDA является дополнительным финансовым показателем, не предусмотренным МСФО, который используется руководством для оценки деятельности». Далее, на странице 57 раскрывается расчет скорректированного показателя EBITDA:

В расчет EBITDA и «Прочие расходы», которые считает внереализационными. Далее показатель корректируется на результаты ассоциированных и совместных предприятий. Если рассчитать EBITDA по классической формуле, получим следующие данные:

За 2014 год разница классического и скорректированного показателей довольно существенна — около 30 %, в основном за счет существенной суммы курсовых разниц и доли EBITDA в ассоциированных компаниях.

Пример 4 Рассмотрим другую отчетность — компании X5 Retail Group за 2014 год в соответствии с МСФО. В отчетности показан расчет adjusted EBITDA («скорректированная EBITDA») (с. 98), из которого видно, что, кроме амортизации, налогов и чистых процентных расходов, дополнительно вычтен убыток от обесценения (impairment), курсовые разницы (net foreign exchange result) и доля убытка в ассоциированных компаниях (share of loss of associates).

Если мы сделаем классический расчет EBITDA, получим следующие результаты:

Классический показатель EBITDA меньше скорректированного на 6 % по результатам 2014 года главным образом вследствие влияния обесценения основных средств и нематериальных активов; по результатам 2013 года показатели практически равны, так как влияние обес-ценения активов было несущественно.

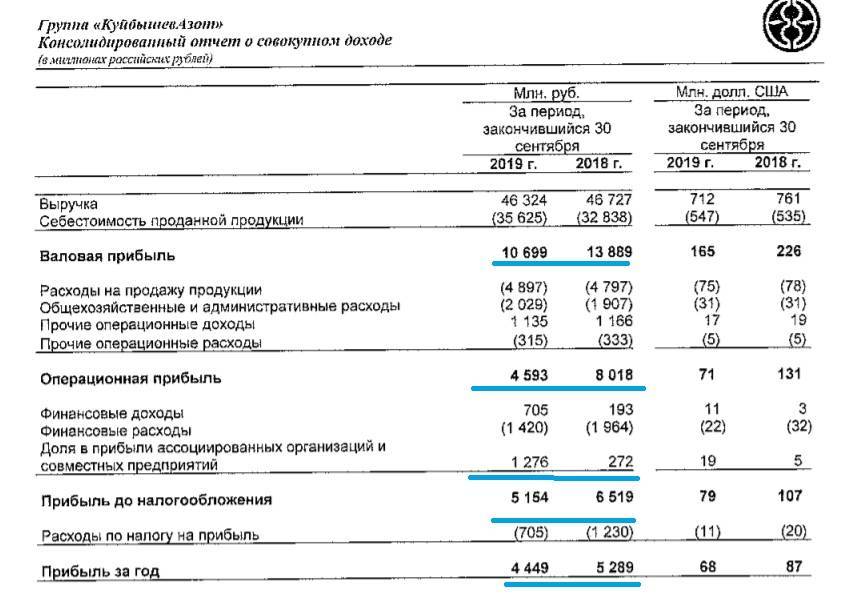

Пример валовой прибыли и операционной прибыли

Чтобы проиллюстрировать разницу между операционным доходом и валовой прибылью, мы проанализируем отчет о прибылях и убытках от JC Penney за год, заканчивающийся в 2017 году, как указано в его годовом отчете за 10 тысяч:

- Выручка или общий чистый объем продаж = 12,5 миллиардов долларов. Чистые продажи – это его выручка.

- Валовая прибыль = 4,3 миллиарда долларов (общая выручка 12,5 миллиардов долларов – COGS 8,2 миллиарда долларов).

- Операционная прибыль = 116 млн долларов США (выделено синим цветом ниже). Расходы, которые были вычтены помимо расчета валовой прибыли, находятся ниже себестоимости, чтобы получить операционную прибыль. При расчете операционной прибыли затраты и расходы были вычтены из чистых продаж, включая стоимость проданных товаров в размере 8,1 миллиарда долларов и SG&A в размере 3,4 миллиарда долларов (затраты, не связанные напрямую с производством), на общую сумму 12,39 миллиарда долларов (выделено красным ниже).

- Чистая прибыль = – 116 миллионов долларов (убыток), включая проценты по непогашенному долгу в размере 325 миллионов долларов, что ставит компанию в минус.

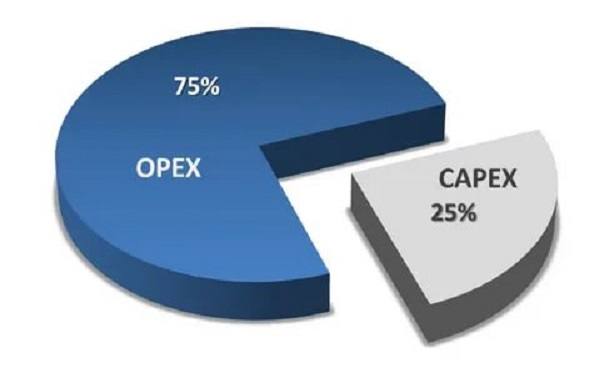

Баланс OPEX и CAPEX

Что такое CAPEX и OPEX простыми словами? Это две группы расходов, соотношение между которыми регулируется в зависимости от вида деятельности и сроков проекта. В капиталоемких отраслях (нефтегазовая, металлургическая, энергетическая промышленность) и долгосрочных проектах CAPEX присутствуют всегда

Детальному анализу CAPEX и OPEX должно уделяться большое внимание. Что касается малого бизнеса и краткосрочных проектов, здесь предпочтительнее делать упор на OPEX

Рассмотрим, как следует регулировать структуру затрат в различных сферах экономики.

На предприятии

Например, речь идет о выборе между покупкой или арендой производственного помещения. Понятно, что приобрести здание в собственность без привлечения заемных средств может себе позволить далеко не каждая компания. Как будет происходить возврат займа и отдача от вложенного капитала – зависит от работы предприятия. При небольших объемах предпочтительнее будет арендовать помещение. Если же предприятие является крупным, заинтересовано в привлечении инвесторов, и годовой оборот способен покрыть стоимость объекта – возможно, имеет смысл приобрести помещение в собственность.

Таким образом, у вновь созданной компании или предприятия с небольшими оборотами будут преобладать OPEX. По мере увеличения объемов производства или оборотов бизнеса следует увеличивать CAPEX, т.е. постепенно отказываться от аренды помещений и оборудования, приобретая активы в собственность. Помимо сокращения регулярных издержек, это сделает компанию более независимой от сторонних лиц. Как известно, арендная плата повышается регулярно, затраты на обслуживание оборудования также со временем не будут уменьшаться. Кроме того, собственность всегда можно продать по рыночной цене.

В IT-сфере

В сфере информационных технологий CAPEX – это приобретение современного оборудования. Помимо этого, техника нуждается в обслуживании и периодической модернизации, что увеличивает ее стоимость.

Но IT-сфера имеет свою специфику: не все компании, специализирующиеся на хранении, обработке и передаче информации, должны иметь помещение и штат сотрудников, которые находятся в определенном месте. Развитие облачных технологий позволяет работать из любой точки мира, используя виртуальные серверы. Разумеется, для некоторых задач требуются мощные компьютеры или ноутбуки, но затраты на их приобретение едва ли можно отнести к капитальным.

В информационных технологиях структура затрат зависит от направления деятельности. Например, компания, являющаяся интернет-провайдером, скорее всего, должна иметь на балансе оборудование, которое обеспечивает пользователям доступ в интернет. Следовательно, здесь не обойтись без CAPEX. А если рассматривать компанию, которая разрабатывает программное обеспечение для банковских услуг, то здесь можно использовать виртуальные серверы. Многие банки работают онлайн и не имеют офисов, что не сказывается на качестве предоставляемых услуг.

Что означает термин «операционный анализ»

Существует такое понятие, как «операционный анализ». Что примечательно, данный вид анализа признается коммерческой тайной и не разглашается сторонним лицам. Основывается этот метод на калькуляции и изучении нескольких базовых показателей и применяется в управленческом учете. Изучению, в частности, подлежат:

- порог рентабельности либо точка безубыточности либо критический объем производства, реализации (выручка, полученная предприятием, которая покрывает все траты при нулевой прибыли), т. е. у предприятия в данной ситуации нет ни прибыли, ни ущерба;

- операционный рычаг либо производственный, операционный леверидж (соотношение переменных и постоянных трат, которое влияет определенным образом на ОП, отображает превышение темпов роста прибыли над выручкой);

- запас финансовой прочности, показатель финансовой устойчивости (превышение выручки, полученной от продажи товара над порогом рентабельности, показывает до какой степени можно уменьшить производство, чтобы не нести при этом убытки).

Кроме этого, в процессе операционного анализа рассчитывают коэффициенты валовой маржи (КВМ) и изменения валовых продаж (КИВП). Первый показатель (КВМ) показывает, насколько предприятие способно покрывать собственные постоянные траты и, соответственно, получать ОП, т. е. прибыльность продаж. Второй (КИВП) позволяет проанализировать динамику изменений. С его помощью можно охарактеризовать изменения объема валовых продаж, произошедших в текущем и предшествующем периодах.

Операционный анализ используется при планировании и прогнозировании работы предприятий. С его помощью можно выяснить наиболее приемлемые цены на продукцию, самые прибыльные, рентабельные и самые убыточные товары, наиболее значимые строки по тратам и способы влияния на них и др. Это своего рода поиск наиболее оптимальных подходящих сочетаний между переменными тратами, стоимостью и объемами продаж.

Показатель ОП применяется как один из важных составляющих элементов данного анализа. С его участием также определяют рентабельность продукции по видам, влияние себестоимости на ценообразование, запас финансовой прочности предприятия, минимально допустимый объем производства (продаж), соответствующий точке безубыточности, влияние объемов производства на траты и др.

Операционный анализ нередко именуют анализом безубыточности. Данное название говорит само за себя. С его помощью можно скалькулировать нужное число продаж, при котором у предприятия не будет ни убытка, ни прибыли. Чтобы выжить в сложившейся финансовой ситуации, предприятию необходимо преодолеть, превзойти эту точку безубыточности.

Что такое маржинальная прибыль (МП)

Это разница между средствами от продажи и переменными затратами (ПЗ) – расходы на сырье и материалы, необходимые для производства, зарплату сотрудников, электроэнергию. МП позволяет легко выяснить рентабельность производства. Показатель также считают частью В, из которой будет формироваться непосредственно ЧП и погашаться постоянные расходы.

Маржинальный анализ выпускаемой продукции позволяет установить, какие товары являются самыми прибыльными и что производить не выгодно. Два основных показателя, регулирующих величину МП — это цена и переменные траты. Чтобы повысить ее, нужно увеличить объемы продаж либо продать товары по более высокой цене.

Формула:

Стандартная формула вычисления

Несмотря на то, что приведенные выше вычисления доступны для понимания, обычно используются общепринятые обозначения, а расчет проводится по такой формуле:

OCFt = EBIT + DA – T,

где:

- – прибыль от основной деятельности, т.е размер прибыли компании до выплаты налогов и процентов;

- DA – отчисления на износ и амортизацию;

- T – сумма налога на прибыль.

Имеются различия между финансовым менеджментом и бухгалтерским учетом в понимании денежного потока от внутренней деятельности. В бухгалтерии OCFt рассматривается как сумма амортизации и чистой прибыли, в финансовом менеджменте еще отнимают проценты за пользование кредитными ресурсами.

Так, если сложить показатель прибыли от основной деятельности (EBIT) и амортизационные отчисления (DA), то получим важный критерий EBITDA (результативность операционной деятельности в денежном выражении). Если из того же показателя EBIT вычесть налог на прибыль, то получаем величину операционной чистой прибыли после уплаты налогов NO PAT.