Инструменты монетарной политики Банка России

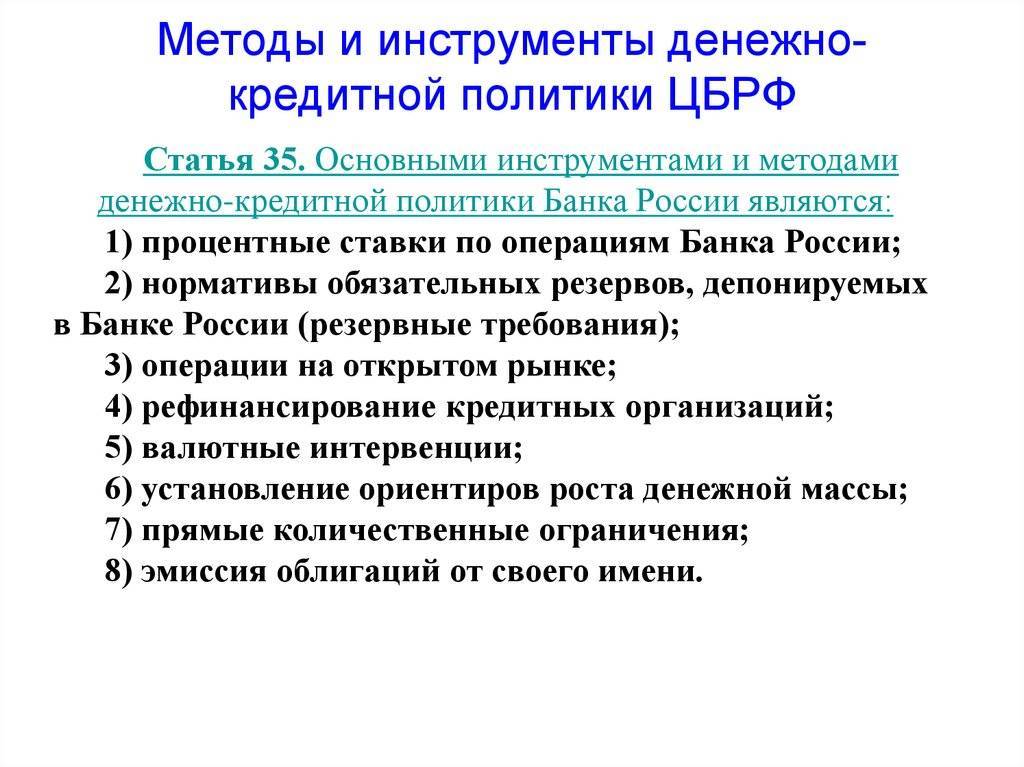

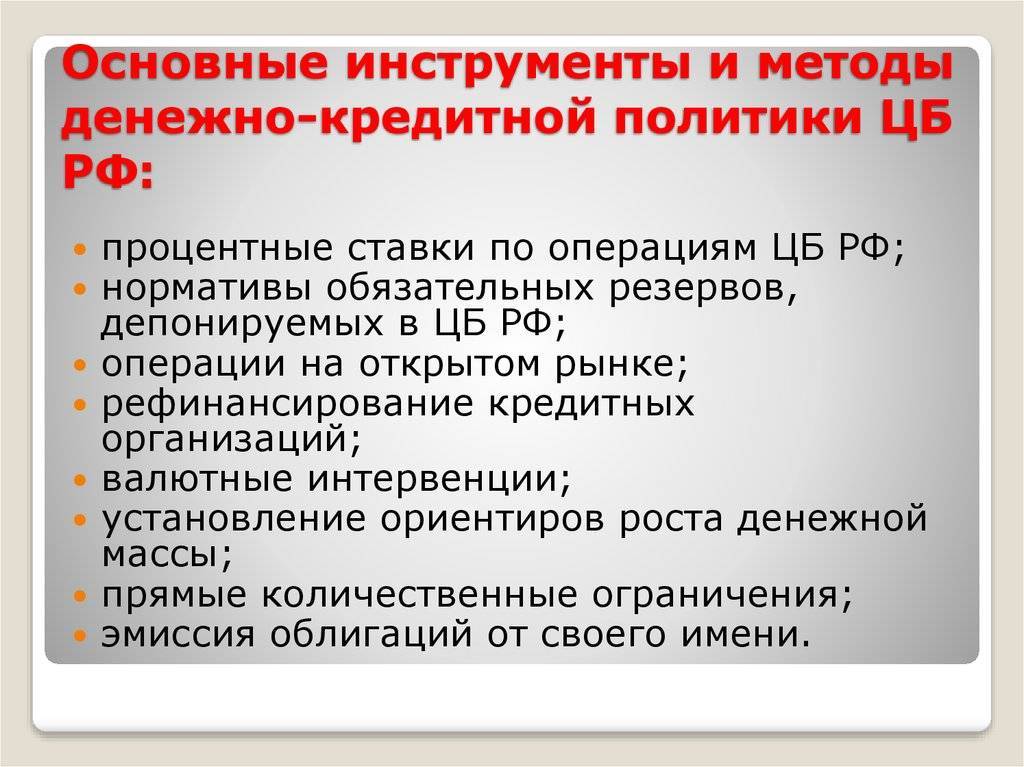

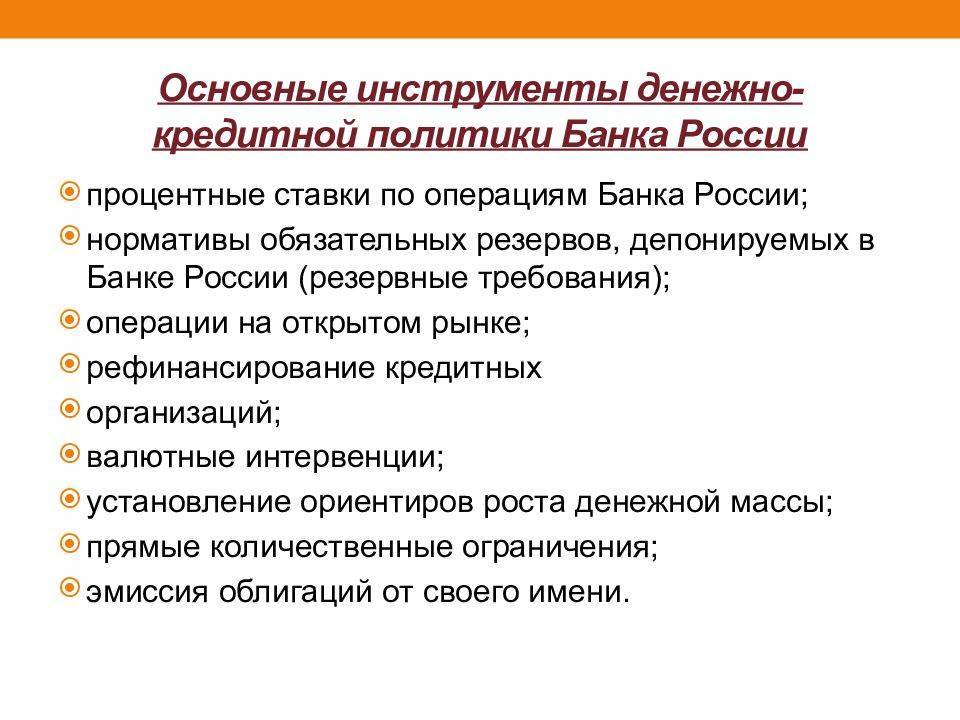

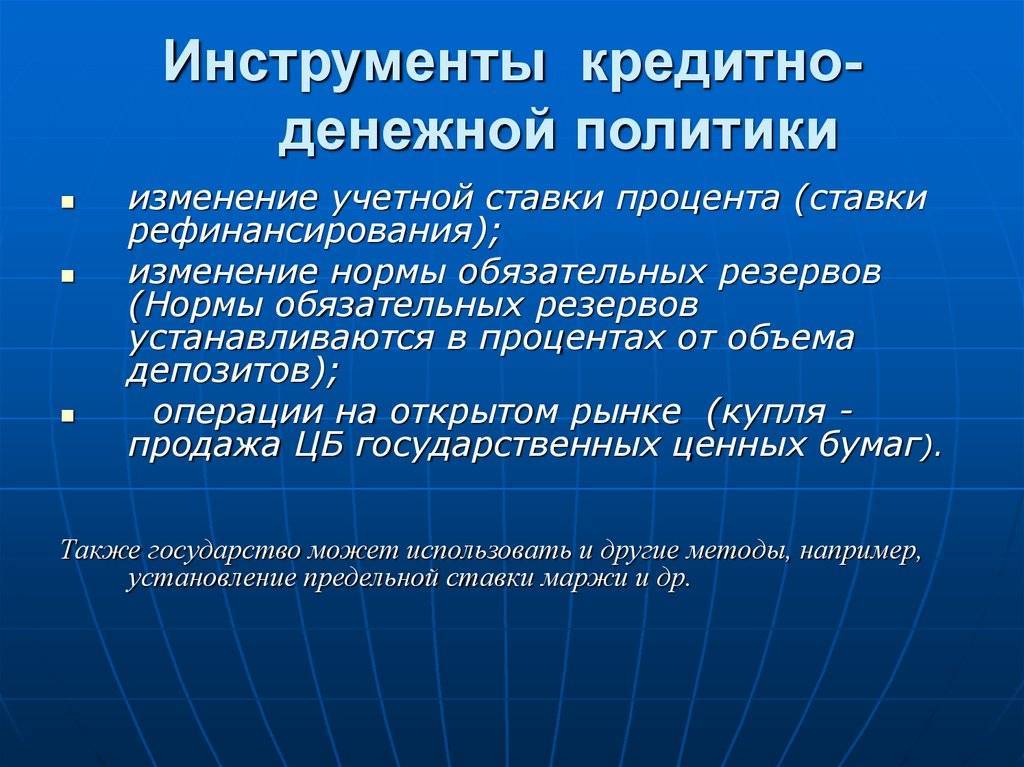

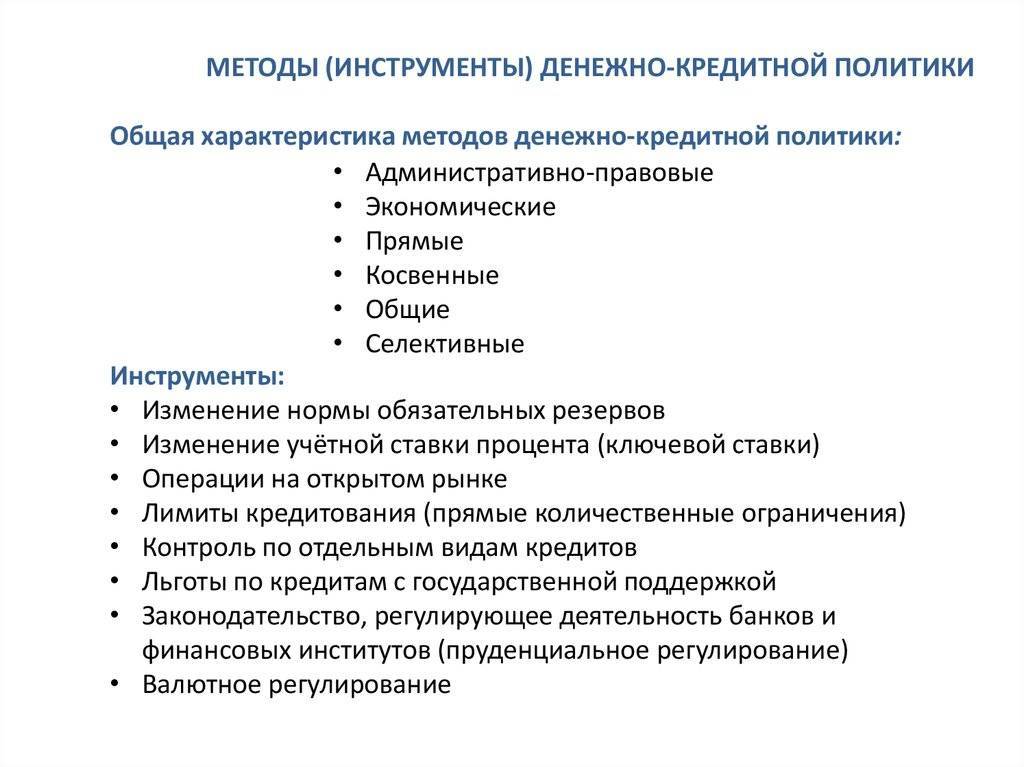

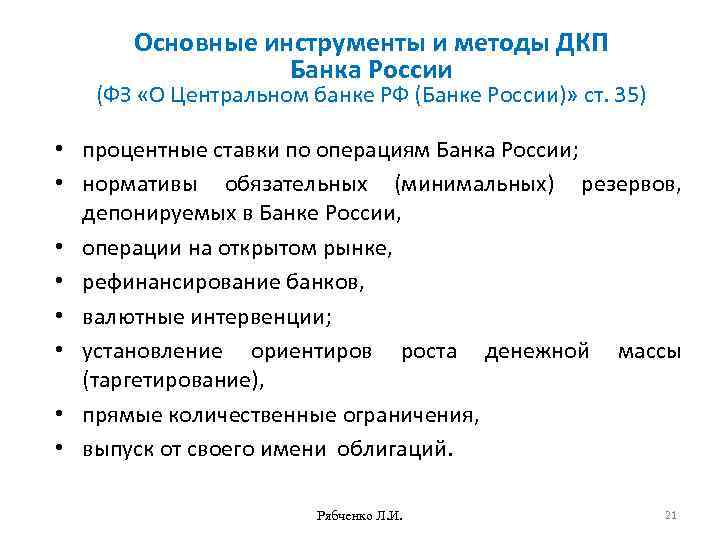

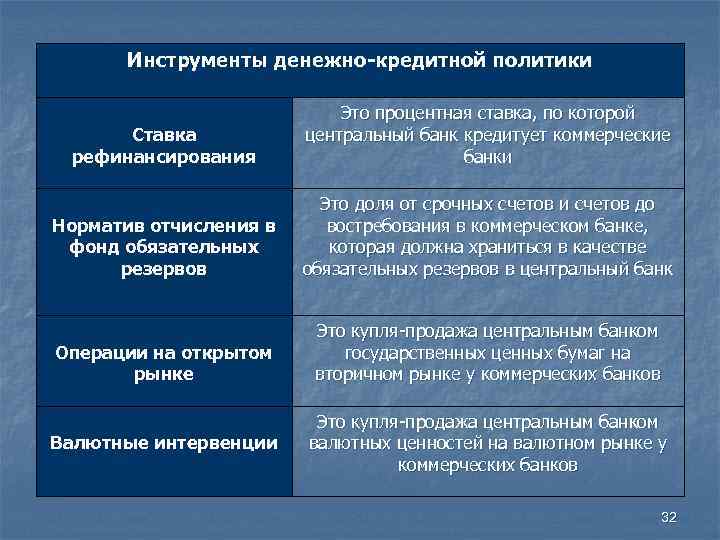

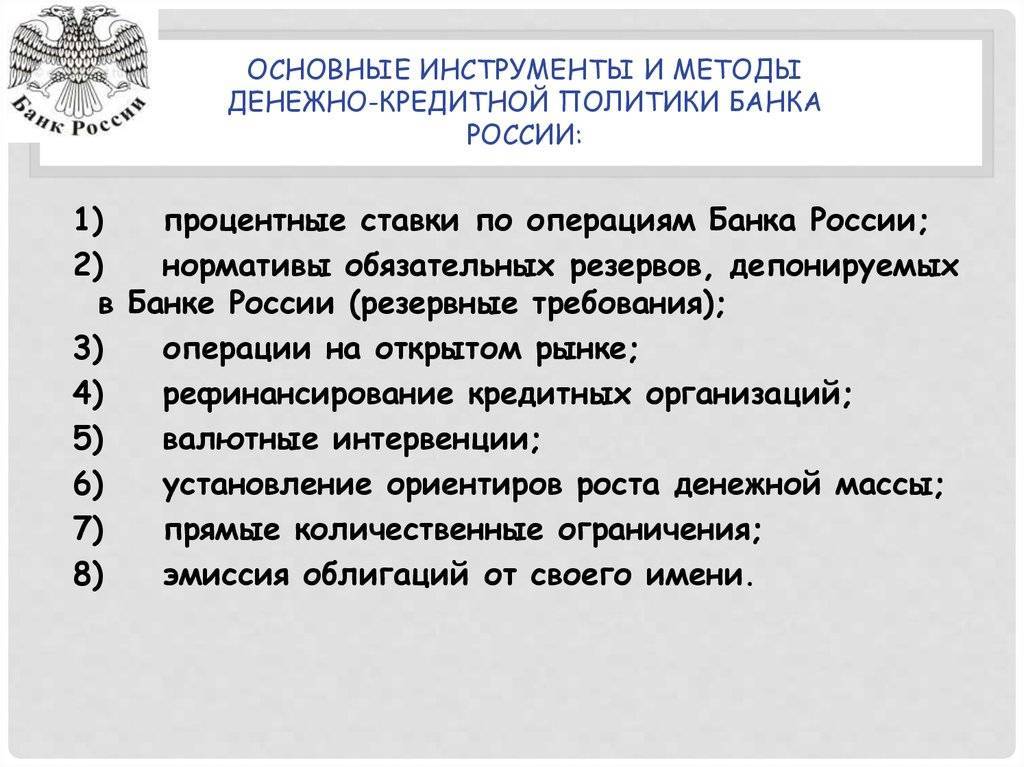

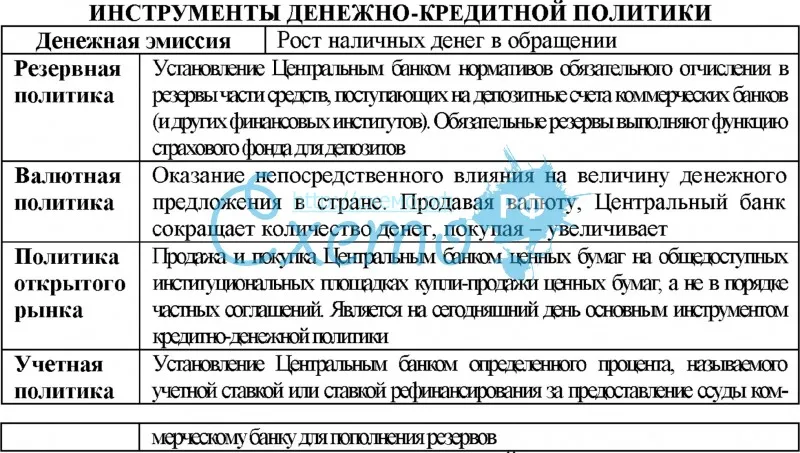

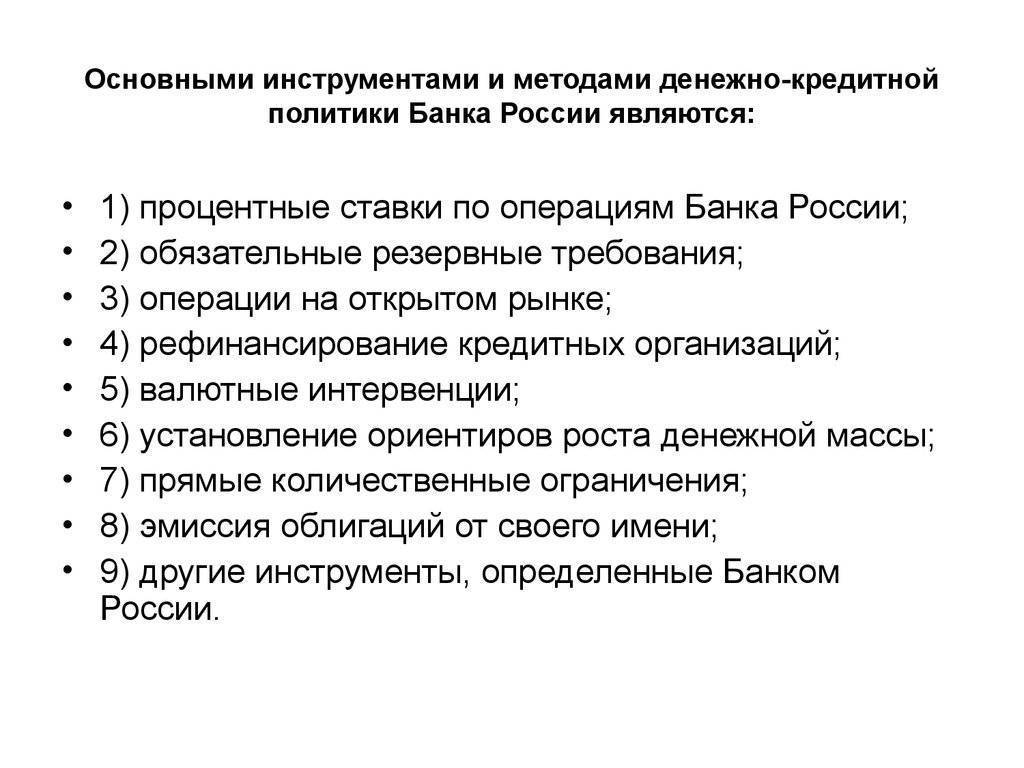

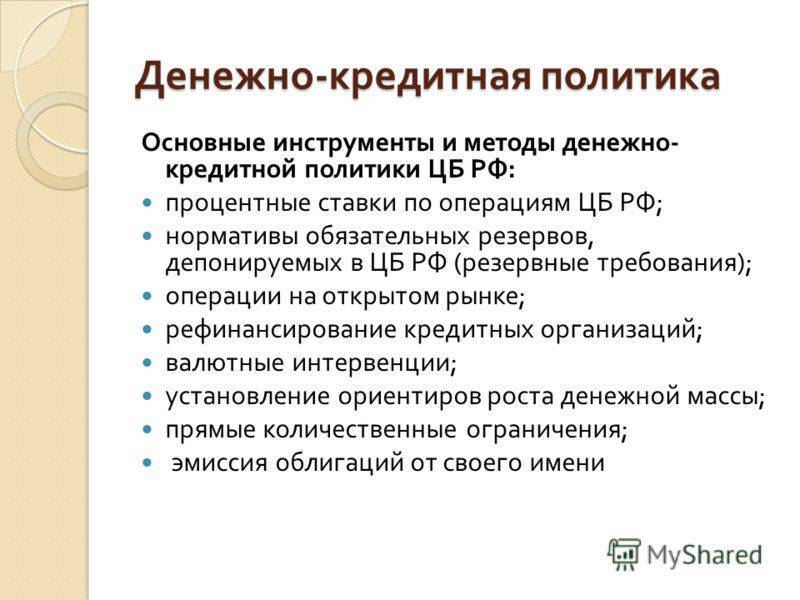

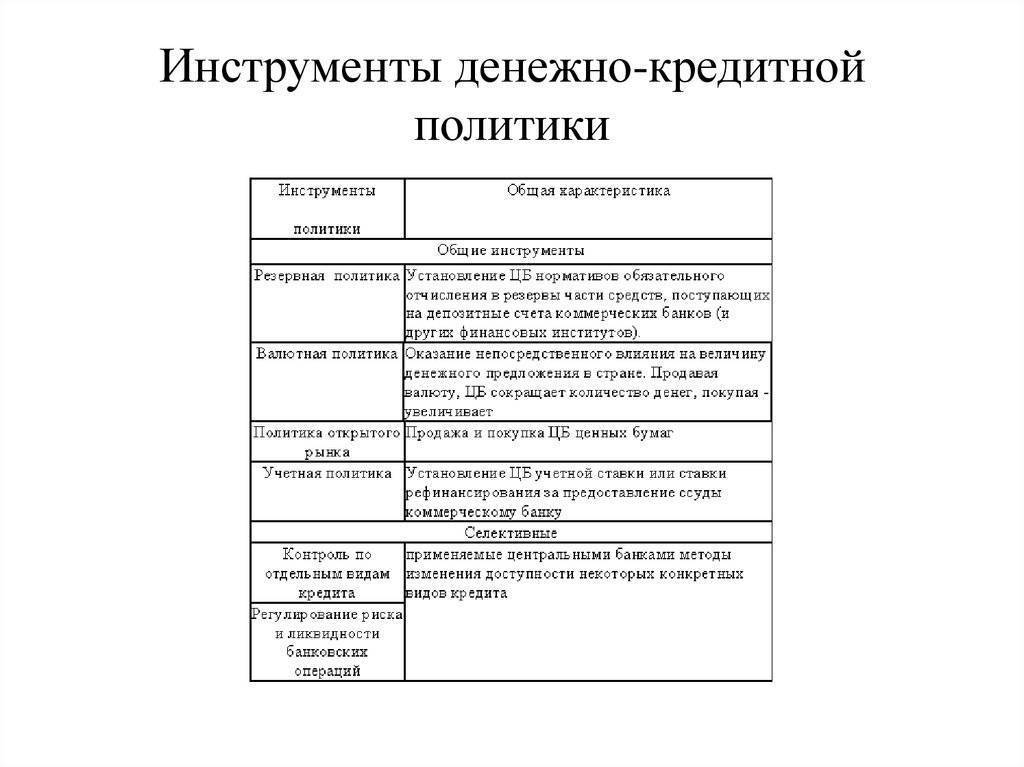

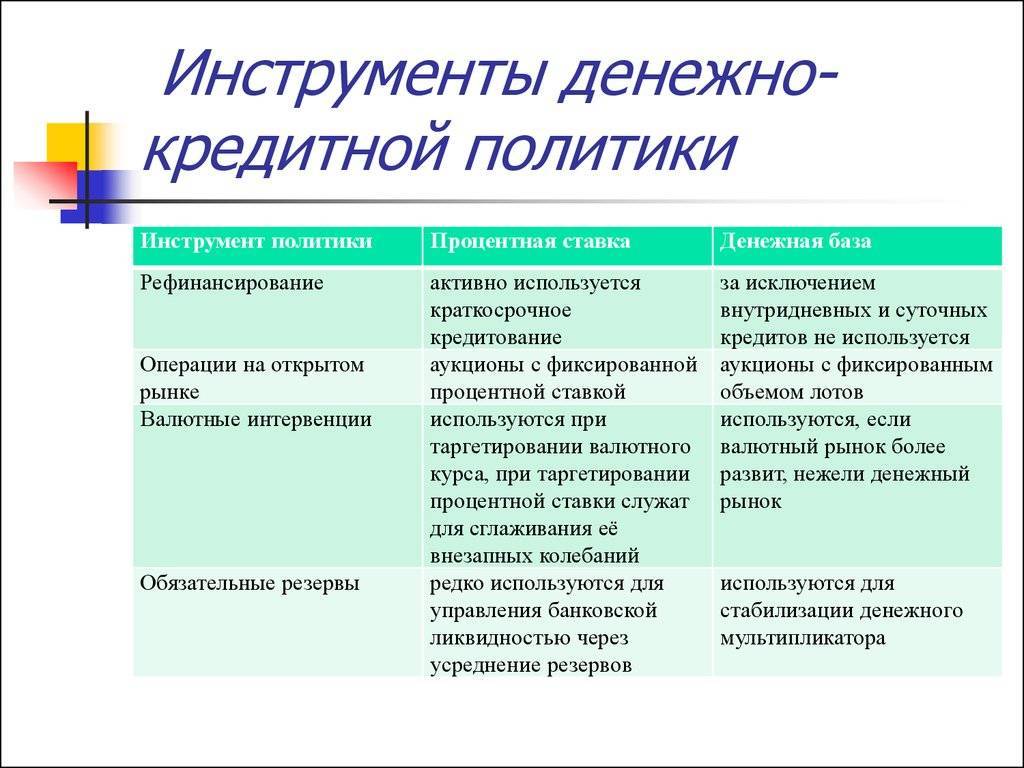

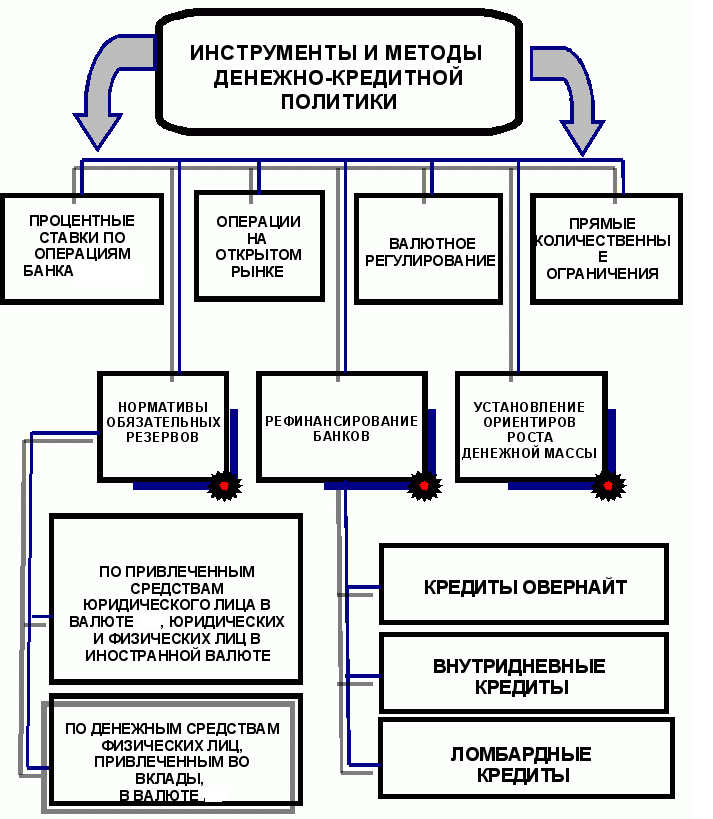

Изучим теперь то, каковы основные инструменты денежно-кредитной политики Банка России. В соответствии с положениями законодательства, к таковым следует относить:

- определение величины процентных ставок по собственным операциям,

- установление нормативов резервов,

- которые вносятся на депозиты в ЦБ РФ,

- осуществление транзакций на открытом рынке,

- осуществление рефинансирования кредитно-финансовых учреждений,

- проведение валютных интервенций,

- управление критериями роста денежной массы,

- установление количественных ограничений,

- осуществление эмиссии ценных бумаг.

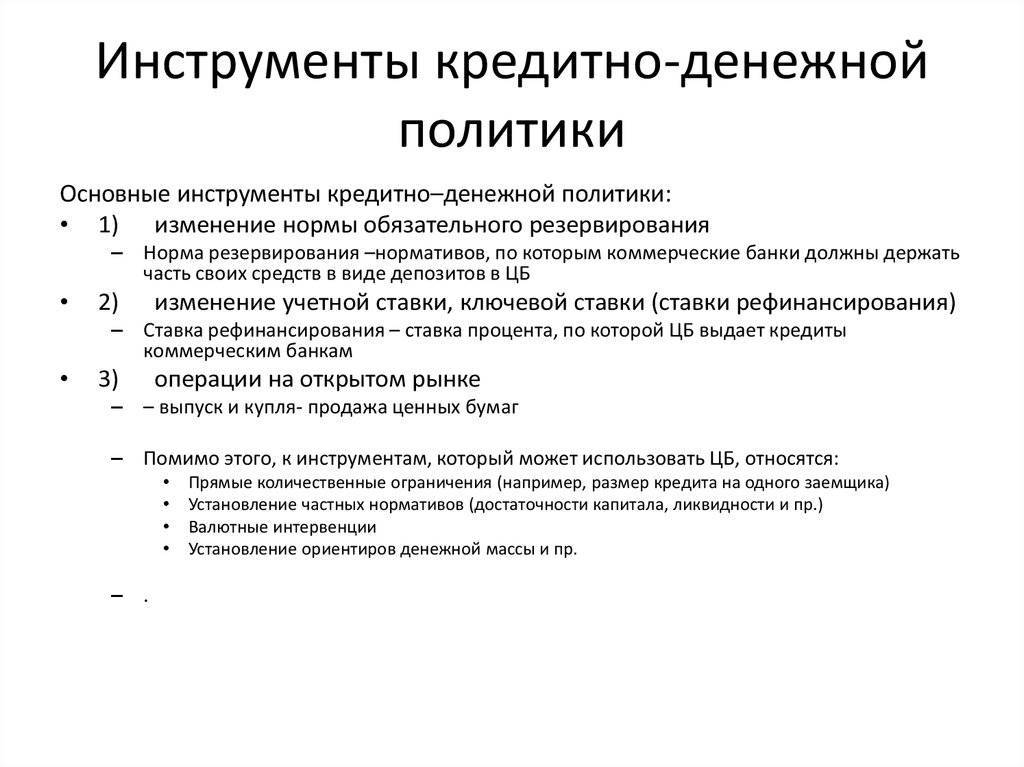

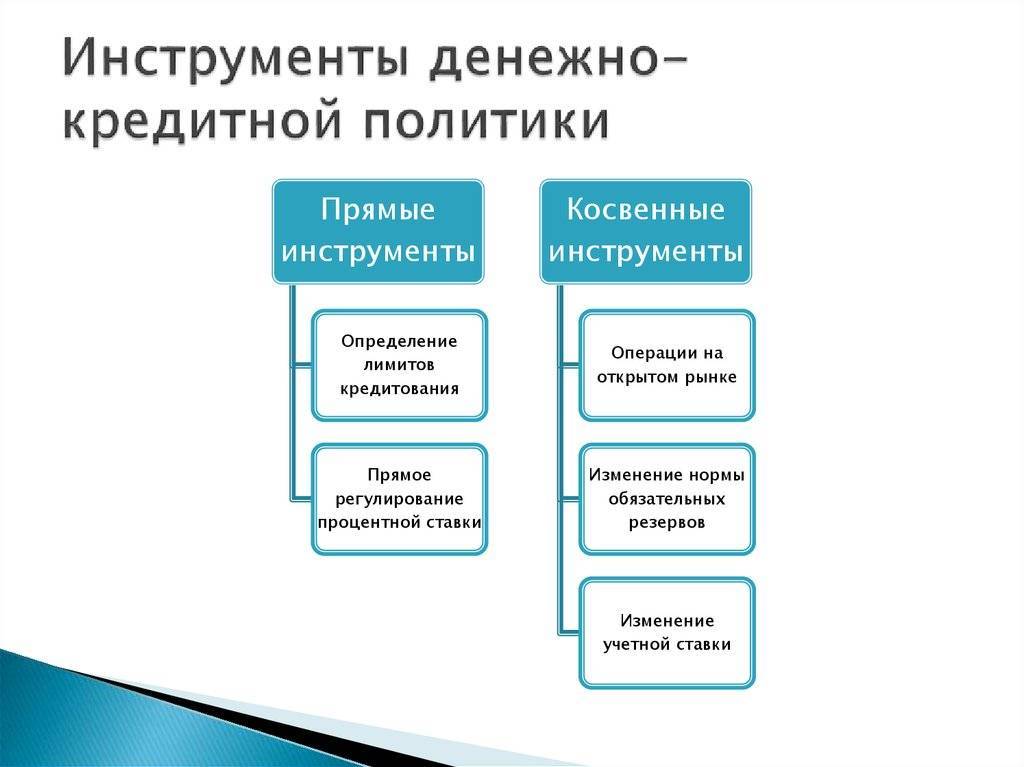

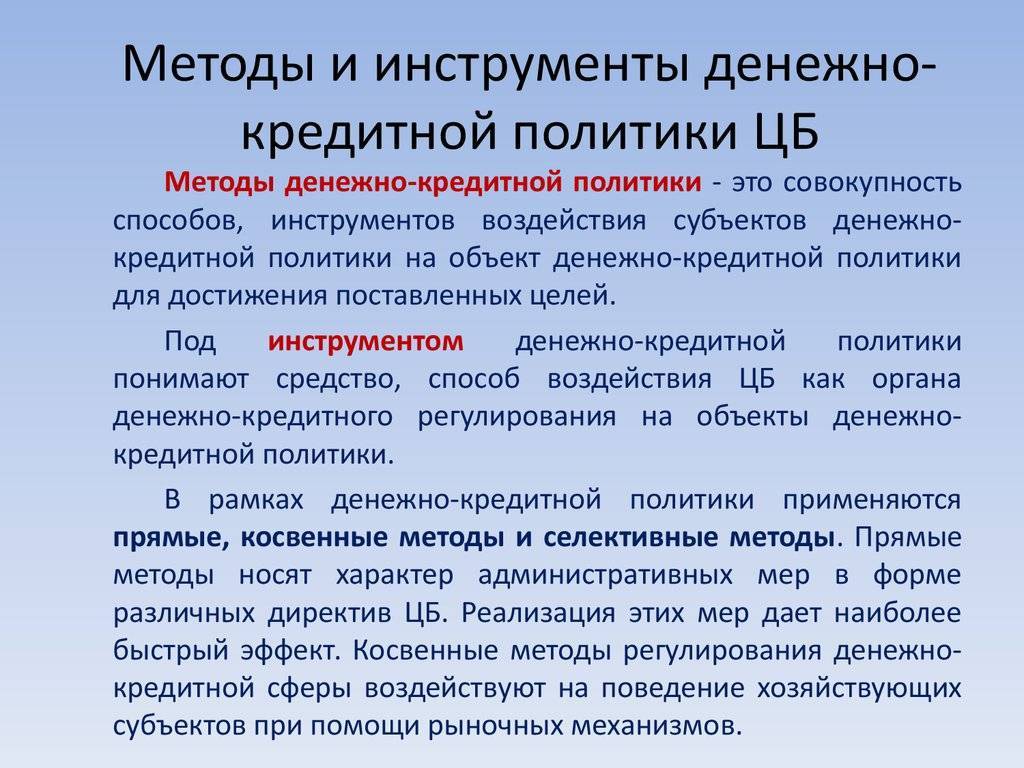

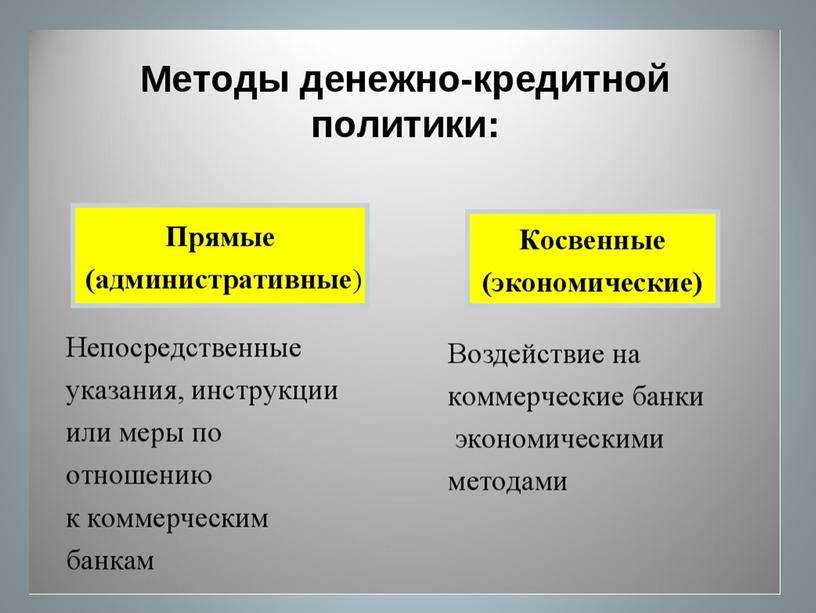

Как считают эксперты, российский Центробанк акцентирует свои действия на применении главным образом косвенных методов управления денежными потоками в экономике. Но законодательство РФ допускает, что инструменты кредитно-денежной политики РФ будут применяться те, что классифицируются как прямые. В частности, в виде количественных ограничений, которые могут выражаться в утверждении лимитов на операции по рефинансированию или же проведение кредитно-финансовыми структурами отдельных транзакций.

В общем случае Центробанк РФ действует как независимый субъект монетарной политики. Прежде всего это обусловлено тем, что данная структура имеет юридическую независимость от государственных органов власти. Однако, в ряде случаев его активности должны согласовываться с правительством РФ.

Банк России достаточно редко практикует меры прямого воздействия на работу частных кредитно-финансовых организаций — но вполне может определять для них те или иные рекомендации. Например, они могут быть связаны со снижением объемов иностранных активов в целях пресечения оттоков капитала. Также Центробанк РФ может определить для частных кредитных структур рекомендации по величине процентных ставок в рублях в целях обеспечения оптимальной ликвидности в банках.

Принципы денежно-кредитной политики

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Выделяют следующие принципы денежно-кредитной политики государства:

- Выбор явного номинального якоря.

- Экономическая и политическая независимость центрального банка.

- Ответственность и подотчетность центробанка обществу.

- Прозрачность в области информации о том, как реализуется денежно-кредитная политика.

На конференции Бундесбанка в 2007 году американский исследователь в области экономики Фредерик Мишкин (который является профессором Бизнес-школы Колумбийского университета и членом Совета управляющих ФРС США в 2006-2008 годах) назвал девять тезисов, которые образуют теоретический фундамент того, как реализуется денежно-кредитная политика:

- Инфляция всегда присутствует. И экспансионистская денежно-кредитная политика может стать веской причиной ее возникновения.

- Ценовая стабильность сопряжена с определенными экономическими выгодами. Поэтому центральные банки должны регулировать уровень инфляции и поддерживать ее на низком уровне.

- В долгосрочном периоде денежно-кредитная политика не должна быть направлена на преодоление безработицы в таких больших количествах, поскольку это приводит к увеличению инфляции.

- В макроэкономике существенную роль играют ожидания. Поэтому главным элементом денежно-кредитной политики должно стать управление ожиданиями.

- Для поддержания ценовой стабильности надо придерживаться «принципа Тейлора», который означает следующее: низкая инфляция будет устойчивой при условии, что номинальная процентная ставка будет увеличиваться на большую величину, чем постоянно увеличивающаяся инфляция. В свою очередь, это позволит в ответ на увеличение темпов роста цен увеличивать процентную ставку.

- Надо учитывать проблему временной несогласованности денежно-кредитной политики. Так, центробанк обязан пытаться достигать те цели, о которых заявляет.

- Независимость центрального банка положительным образом сказывается на макроэкономических результатах. Так, в этом случае он может действовать самостоятельно, давление политиков на его работу влиять не может. Также независимость центрального банка способствует решению проблемы временной несогласованности денежно-кредитной политики.

- Публичные обязательства по удержанию номинального якоря, которые пользуются доверием у общества, положительно влияют на ценовую стабильность и темпы (а также устойчивость) экономического роста. Также они положительно сказываются на инфляционных ожиданиях.

- Несовершенства финансового сектора играют важную роль в деловом цикле. Так, если на рынке сейчас финансовая нестабильность, не идут инвестиции. В свою очередь, из-за этого спад становится еще сильнее.

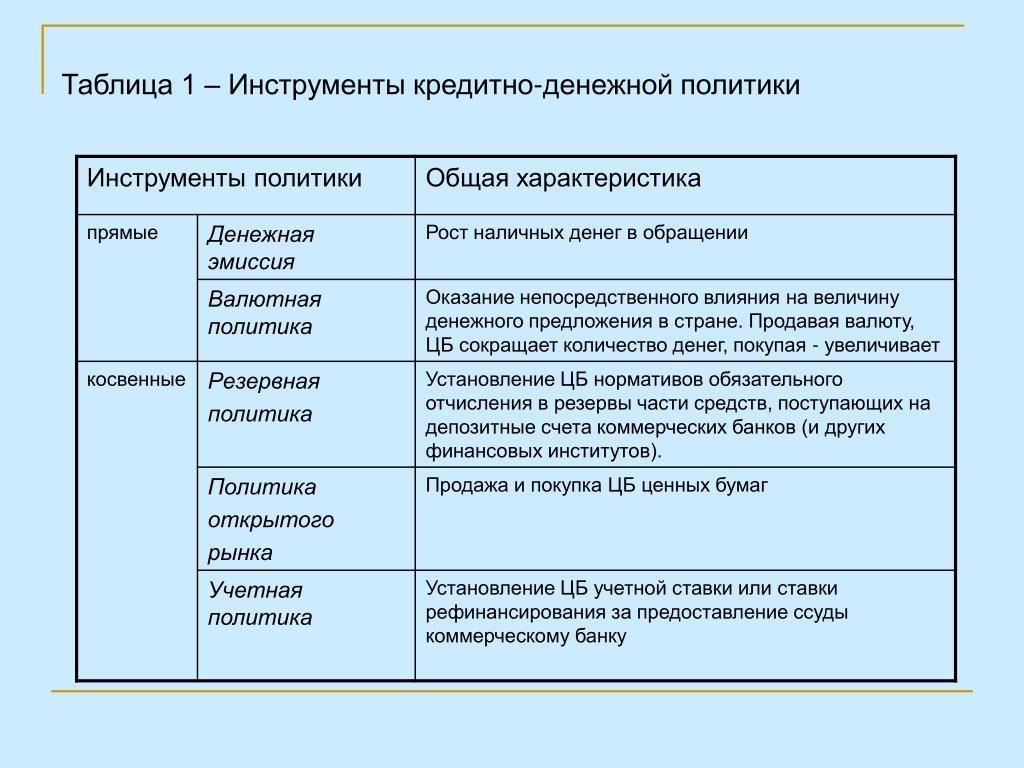

Основные инструменты денежно-кредитной политики

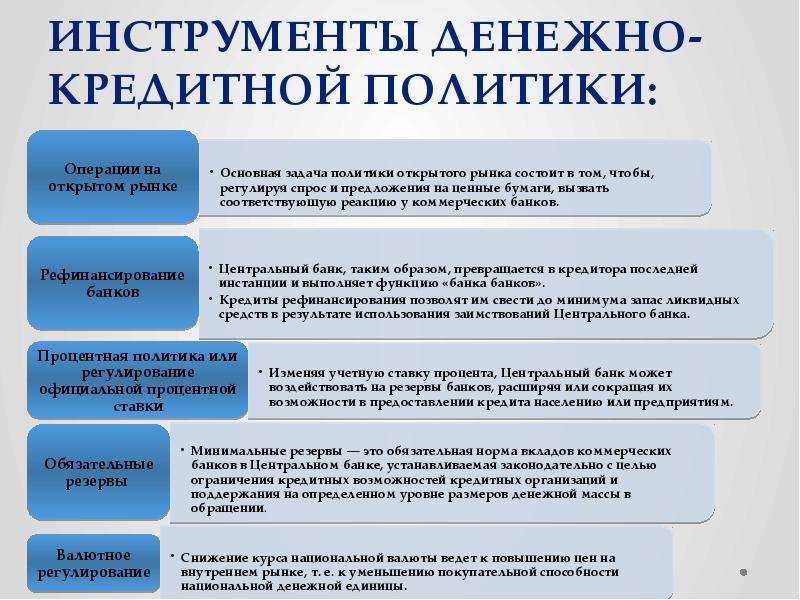

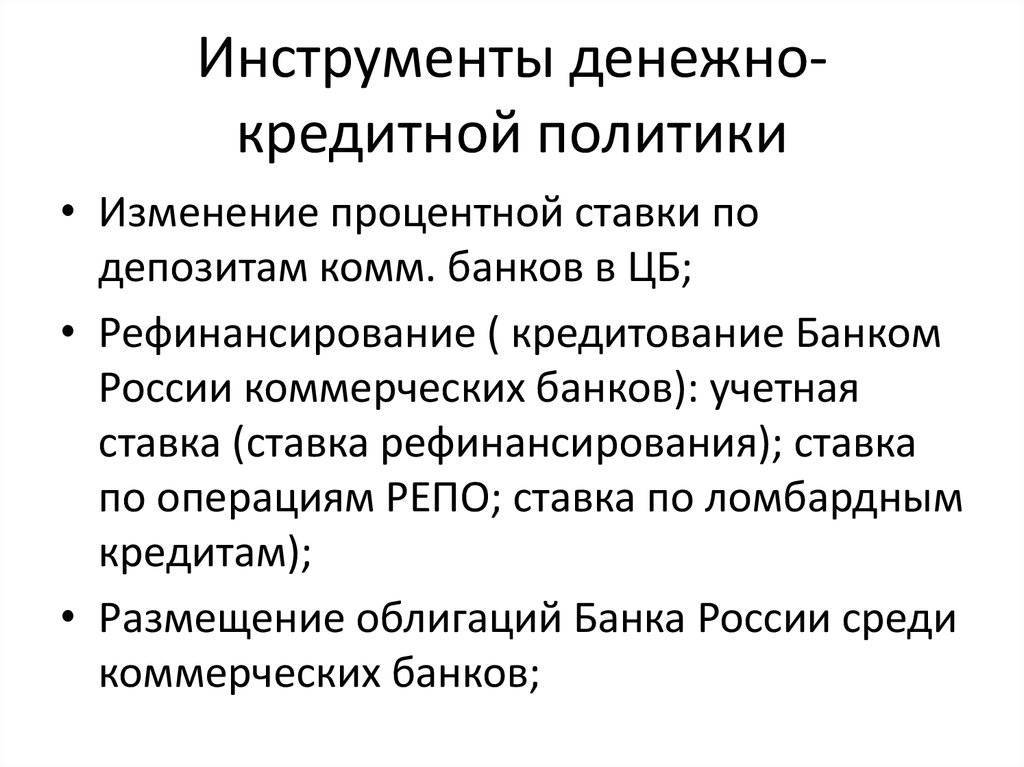

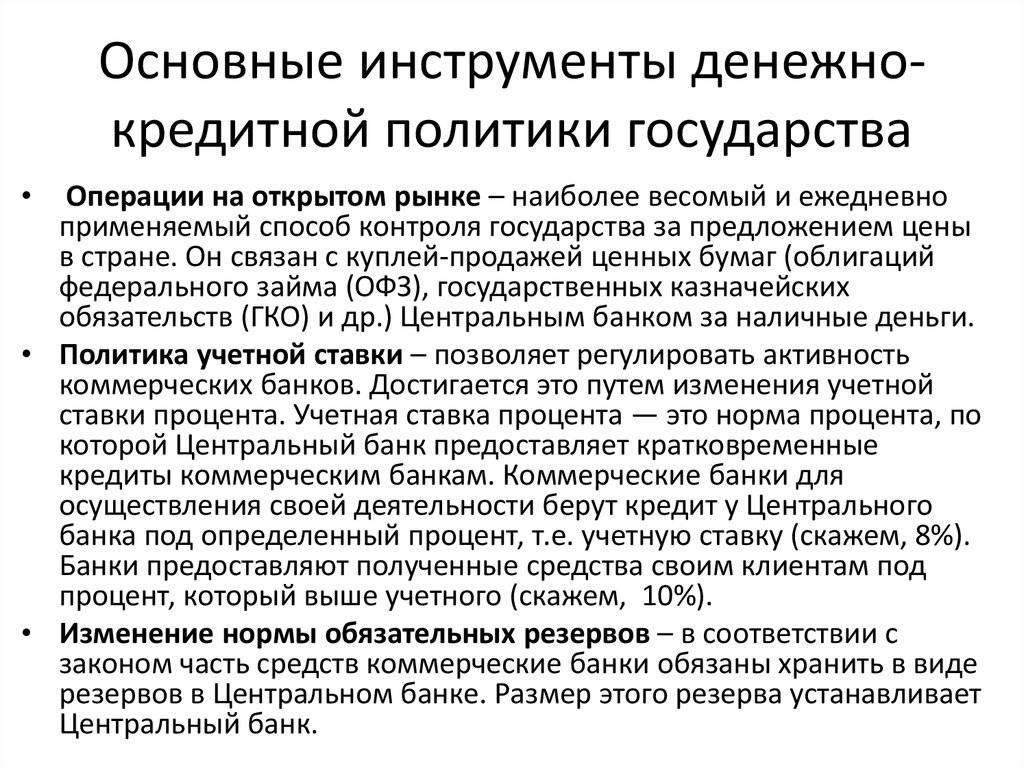

Ключевая ставка Банка России. Заимствующие средства у Центрального банка Российской Федерации коммерческие банки с изменением ключевой ставки вынуждены повышать или понижать стоимость кредитов для бизнеса и населения, тем самым влияя на денежную массу.

Денежная база. С целью изменения объема денежной базы Центральный банк Российской Федерации может использовать операции на открытом рынке. Покупка Центральным банком государственных ценных бумаг способствует увеличению резервов коммерческих банков, что ведет к увеличению объемов банковского кредитования и росту денежного предложения. Продажа ценных бумаг приводит к обратным результатам.

Норма обязательного резервирования. Центральный банк Российской Федерации может влиять на денежное предложение путем увеличения норм объемов активов, которые коммерческие банки обязаны хранить в ЦБ. Увеличивая/уменьшая резервные требования, Центральный банк регулирует кредитную активность банков. Повышение норм резервирования способствует сокращению кредитования населения и предприятий, что приводит к уменьшению денежного предложения.

Ставка по федеральным фондам. Обычно это ставка по федеральным фондам или целевая ставка по федеральным фондам. Это целевая процентная ставка, устанавливаемая Федеральным комитетом открытого рынка (FOMC) на его восьми ежегодных заседаниях. Коммерческие банки ссылаются на ставку по федеральным фондам, когда они ссужают друг другу свои избыточные резервы.

Операции на открытом рынке. ФРС покупает и продает государственные ценные бумаги, такие как казначейские векселя и облигации, на открытом рынке. Выкупая ценные бумаги обратно, ФРС фактически увеличивает предложение денег в обращении – и наоборот, продажа ценных бумаг снижает предложение. Исторически операции на открытом рынке являются наиболее часто используемым инструментом для проведения денежно-кредитной политики.

Резервные требования. ФРС внимательно следит за резервными требованиями или суммой наличных денег, которые банки должны иметь под рукой в любое время для соблюдения банковских правил. Эти резервы должны храниться либо в банковских хранилищах, либо на депозите в квалифицированном Федеральном резервном банке, чтобы обеспечить наличие денег на случай, если они потребуются клиентам. Уменьшая количество наличных денег, которые банки должны держать под рукой, ФРС может побудить банки выдавать больше денег. И, повышая это требование, он может сделать обратное.

Учетная ставка. Это процентная ставка, взимаемая ФРС по краткосрочным кредитам финансовым учреждениям. Как правило, эти ссуды предназначены для покрытия резервных требований или проблем с ликвидностью, которые банки не могут решить за счет ссуд от других банков, которые предлагают более низкую ставку по займам из федеральных фондов. Обычно, когда экономика работает на полную мощность, учетные ставки относительно высоки, потому что ФРС не нужно удешевлять заимствования, чтобы стимулировать активность. Однако, когда экономика переживает спад, ФРС часто снижает процентные ставки, чтобы стимулировать выдачу кредитов физическим лицам и предприятиям.

Количественное смягчение (QE). С помощью QE такой центральный банк, как Федеральная резервная система, использует свои огромные денежные резервы для скупки крупных финансовых активов, таких как государственные и корпоративные облигации, а также акций. Это может показаться похожим на открытые рынки, но количественное смягчение часто имеет место в гораздо большем масштабе в более тяжелых обстоятельствах, предполагает покупку большего, чем просто краткосрочные государственные облигации, и обычно происходит, когда процентные ставки уже равны или близки к 0%, то есть ФРС уже полностью расширила одно из своих основных орудий

Однако центральные банки должны проявлять осторожность при проведении количественного смягчения, поскольку продолжение крупномасштабных покупок активов может привести к нежелательным экономическим условиям, которых не хотят лица, определяющие денежно-кредитную политику, например к более высокой инфляции и пузырям активов

Объявления государственной службы. При реализации денежно-кредитной политики страны центральный банк объявляет финансовым рынкам и широкой общественности о своем общем взгляде на экономику и любых принимаемых мерах политики. Сами по себе эти объявления государственной службы могут влиять на рынок и экономику так, как надеется центральный банк.

Виды денежно-кредитной политики

Под жёсткой монетарной политикой понимается установление и поддержание денежной массы на конкретном уровне. Политика, сконцентрированая на регулировании уровня процентной ставки, считается гибкой денежно-кредитной политикой.

Кроме того, выделяют стимулирующую и сдерживающую монетарную политику.

Первая проводится в случае экономического спада для увеличения деловой активности в стране, а также снижения уровня безработицы. В таком случае действия Центрального банка таковы: ставки рефинансирования и размеры обязательных резервов понижаются, денежная масса увеличивается, национальная валюта становится слабее с целью получения преимуществ в торговле на международных рынках. Приведём пример: в 2020 году Федеральная резервная система США понизила ставки до почти нулевых и продолжает пока держать их на этом уровне. Следующее заседание ФРС будет 27 января 2021 года.

В период экономического подъема государство прибегает к сдерживающей монетарной политики, направленной на сокращение деловой активности, дабы сдерживать инфляцию. Предпринимаются следующие меры:

- повышение процентных ставок,

- сокращение денежной массы путём выпуска долговых ценных бумаги,

- ввод законодательных ограничений и т.д.

Подобные действия позволяют избежать возможных обвалов экономики в будущем.

Практика монетарной политики: участие ЦБ в рыночных операциях

В достаточной мере эффективным и распространенным инструментом кредитно-денежной политики является участие Центробанка в рыночных операциях. Рассмотрим то, каким образом оно может осуществляться.

Активности ЦБ в сфере рыночных операций могут заключаться прежде всего в покупке или же продажи резервных активов, используя собственные резервы. Еще один распространенный вид деятельности ЦБ в рассматриваемом направлении — управление золотовалютными резервами государства. Данный вид активностей позволяет, прежде всего, осуществлять эффективное управление долговой политикой государства, а также влиять на инвестиционную привлекательность экономики страны. Еще один способ участия ЦБ в рыночных операций — участие в валютных торгах. Чаще всего оно осуществляется в виде интервенций, представляющих собой сессии продаж или покупки национальной или зарубежной валюты в целях корректировки уровня ее спроса или предложения.