Пополнение кошелька Steam через МТС Банк

- Запустите приложение «МТС Банк» и перейдите в раздел оформления виртуальной банковской карты. Это бесплатно, даже если вы не являетесь клиентом МТС Банка. Карта будет оформлена сразу после заявки. Какую карту выбирать? Любую. Подойдет и МИР, и Cashback Lite. Стоит отметить, что оформить карту могут только граждане России, которые достигли совершеннолетия и имеют паспорт РФ. Данные паспорта указывать обязательно!

- Следующий шаг – пополнение баланса виртуальной карты. Сделать это можно переводом денег с обычной карты любого российского банка. В этом случае операция не требует уплаты комиссии.

- Положив на свой счет нужную сумму, перейдите в «Платежи» -> «Игры, Соцсети» -> «Steam».

- Заполните форму, указав свой логин (не ник) Стима и сумму пополнения кошелька.

- Выберите способ оплаты – виртуальная карта.

- Проверьте правильность указанного логина для оплаты и подтвердите платеж.

Что нужно знать об использовании МТС Банка для пополнения кошелька Steam:

- С пользователя берут комиссию от 2 до 5%. Это связано с конвертацией валюты при проведении операции пополнения кошелька. О том, что вы заплатите дополнительную сумму, нигде не сказано, поэтому учитывайте это.

- На сайте МТС Банка пополнить кошелек нельзя. Только через мобильное приложение.

- Пополнить Стим нельзя, если на вашем телефоне работает VPN.

- Многие пользователи МТС Банка жалуются, что приложение вылетает в момент подтверждения платежа или платеж отменяется с ошибкой. В этом случае просто повторяйте попытки пополнения до тех пор, пока платеж не пройдет.

Титул – что это и зачем его страхуют?

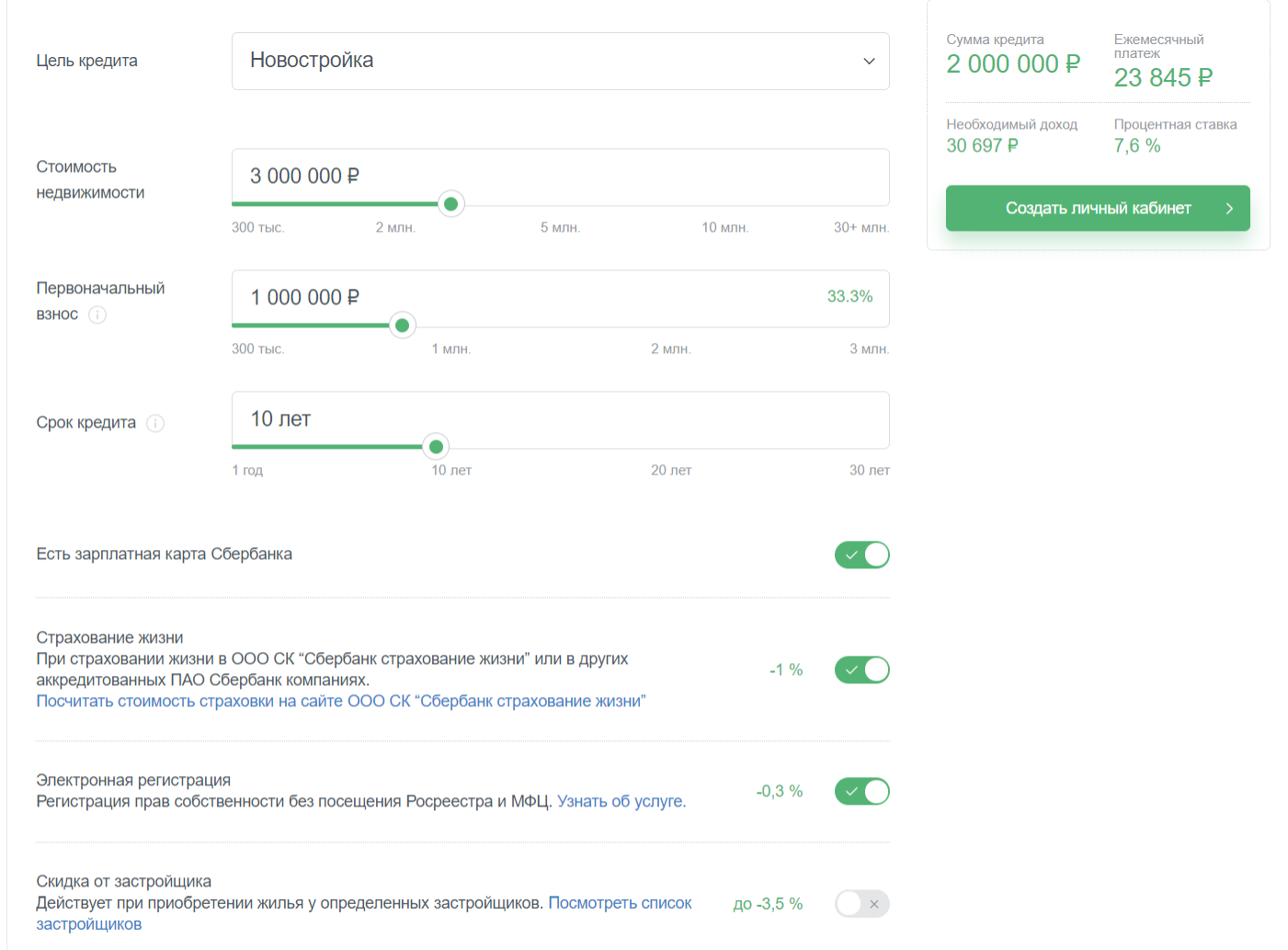

Ипотека — один из многих финансовых инструментов, несущий в себе большие риски для банка. Во многом это связано с длительным сроком страхования: например, за 10–15 лет квартира может сгореть, а сам заемщик умереть или потерять работу. Поэтому банки стремятся минимизировать риски, в том числе с помощью различных страховых продуктов.

Законодательно человек, который хочет получить ипотеку, должен оформить только страхование предмета залога — то есть самого недвижимого имущества — от повреждения либо полного уничтожения.

https://www.youtube.com/watch?v=ytcopyrightru

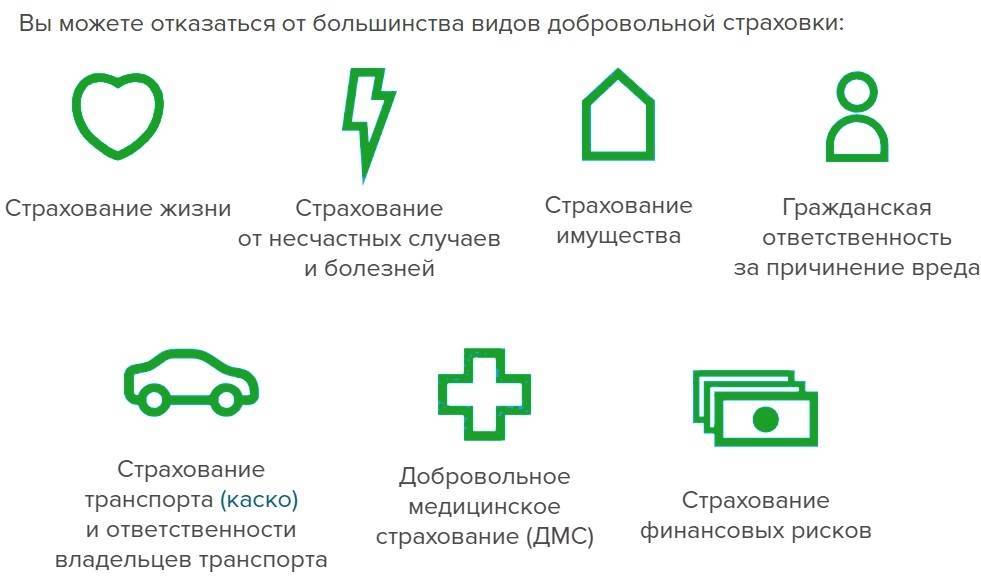

Другие договора страхования не предусмотрены законодательством, заемщик имеет право отказаться от них.

Но многие банки хотят свести риски практически к минимуму, поэтому выдают ипотеку только при комплексном страховании. Обычно в такой пакет входит страховка:

- предмета залога, то есть самой недвижимости;

- жизни заемщика — если он умрет, оставшуюся часть долга выплатит страховая компания;

- трудоспособности заемщика — если он получит травму и не сможет работать, страховая компания также выплатит денежные средства;

- титула — если заемщик лишится недвижимости, компания компенсирует финансовые затраты на ее приобретение, и он сможет выплатить ипотеку.

В любом случае возможно добровольное титульное страхование без ипотеки. То есть если вы покупаете жилье за наличные, вы можете тоже застраховать титул. Однако стоит помнить о том, что при покупке квартиры за наличные средства, при страховании титула, перечень документов запрашиваемых Страховой Компанией не уменьшается. На практике этот вид добровольного страхования тяжело застраховать.

Требовать страхование титула банки не могут. По закону обязательно только страхование недвижимости, которая передается в залог банку. Его требуют в каждом банке. Что касается титула, застраховать его отдельно получится не во всех СК. Обычно компании в такой ситуации предложат вам полис комплексного страхования.

Титул – это документ, подтверждающий право гражданина на владение имуществом. В случае с ипотекой и недвижимостью таким документом является выписка из ЕГРП или свидетельство о регистрации права собственности.

Титульное страхование – это страхование риска утраты права собственности на приобретаемое жилье.

Страховая компания (СК) – фирма, которая оказывает страховые услуги.

Такие ситуации возникают, когда объявляются наследники на квартиру, или лица, права которых были нарушены при продаже. Это могут быть несовершеннолетние дети, недееспособные в момент совершения сделки лица, находящиеся в наркотическом или алкогольном опьянении, и т. д.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

К титульному страхованию прибегают только при покупке квартиры на вторичном рынке. Страховать титул при покупке квартиры в новостройке не нужно. Покупатель становится ее первым владельцем, до него никто не был собственником этой квартиры, а значит, не может на нее претендовать.

Титульное страхование защищает заемщика от полной потери денег в случае оспаривания права собственности на приобретенную квартиру. Если заемщик попадет в такую ситуацию без страховки – у него не останется ни денег, ни квартиры. А платить ипотеку придется в любом случае.

https://www.youtube.com/watch?v=ytdevru

Поэтому при покупке вторичной недвижимости банки настаивают на этой страховке, а в случае отказа могут поднимать процентную ставку, чтобы сократить свои риски.

Пример:

Алексей купил квартиру в ипотеку на вторичном рынке у Елены. Зарегистрировал право собственности. При покупке документы проверял юрист банка. Все было чисто. У Елены есть брат Андрей, который имел долю в квартире. Перед сделкой он несколько месяцев находился в состоянии алкогольного опьянения, и Елена убедила Андрея отказаться от своей доли.

Выйдя из этого состояния, Андрей заявляет в суд. Он ссылается на то, что в момент подписания отказа находился в недееспособном состоянии и требует вернуть его долю. Суд может принять его сторону, и тогда покупатель квартиры (Алексей) останется без денег и без жилья. Если у него было оформлено титульное страхование, он получит страховую выплату.

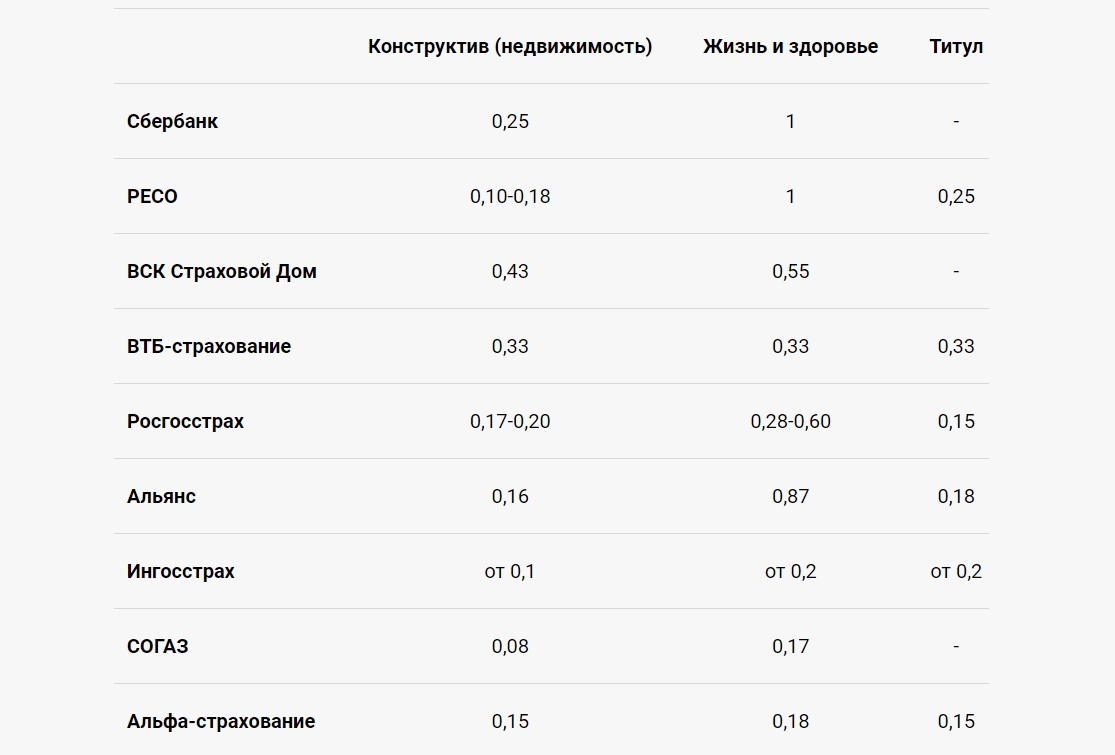

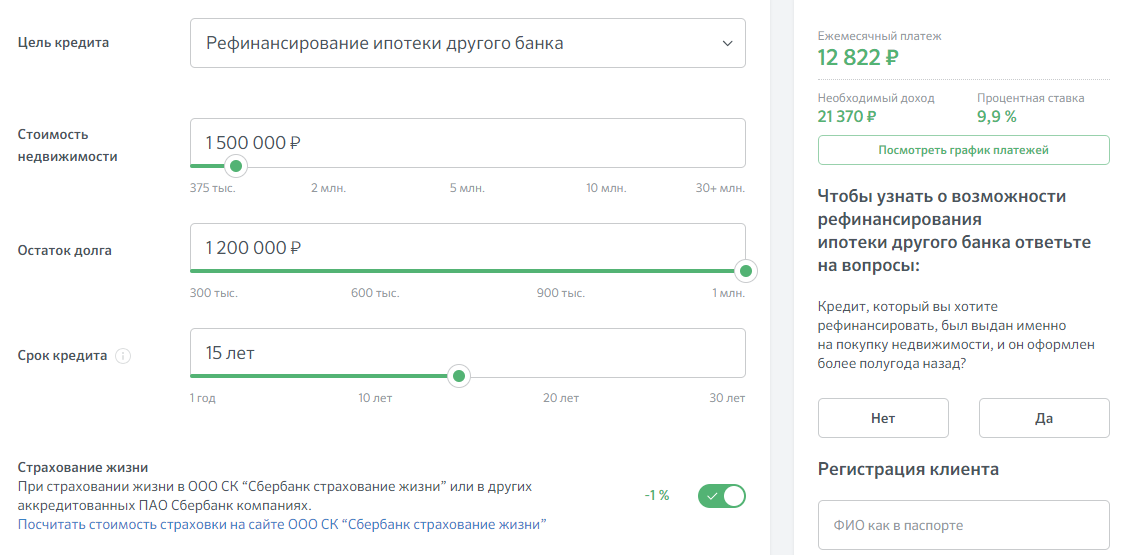

Комплексное страхование требует Райффайзенбанк, Газпромбанк, ВТБ, Альфа-банк, ДельтаКредит, и т. д. В Сбербанке в дополнение к обязательной страховке недвижимости попросят застраховать только жизнь и здоровье. При отказе поднимут процент на 1 пункт.

Посредники, которые пополнят вам кошелек Steam в любой валюте

В том случае, если по каким-то причинам перечисленные выше способы пополнения кошелька Стим вам не подходят, обратитесь к людям, которые за определенное вознаграждение пополнят ваш баланс Steam. Найти их можно на специализированных сайтах, к примеру, тут:

Если вы выбрали один из первых двух сайтов, то действуйте по следующей схеме:

- Найдите на сайте раздел с пополнением баланса Стим;

- Укажите свой логин;

- Выберите сумму пополнения;

- Оплатите услугу, используя данные карты РФ или электронный кошелек;

- Подтвердите оплату услуги.

На FunPay процесс заключения сделки между вами и продавцом выглядит так:

- Найдите продавца в разделе пополнения кошелька Steam.

- Кликните на его ник и откройте окно оформления сделки.

- Выберите способ оплаты и сумму пополнения кошелька.

- Укажите логин своего аккаунта Стим.

- Подтвердите оформление сделки, нажав «Купить».

- Дождитесь, пока на ваш счет в Стиме зачислятся деньги.

- Вернитесь на FunPay, перейдите в раздел «Покупки» и подтвердите выполнение сделки.

Действия при наступлении страхового случая

Перед подписанием договора следует изучить условия, которые характеризуют страховой случай. При его наступлении действия заемщика должны быть следующими:

- При первой возможности нужно уведомить о произошедшем случае страхового агента. Это необходимо сделать сразу же.

- Предоставить документы, подтверждающие страховой случай.

- Составить заявление на предоставление компенсации по страховке. В случае смерти плательщика кредита заявление должно быть написано исключительно наследниками.

- Ожидание рассмотрения заявления страховой организацией.

- После рассмотрения заявления, при отсутствии претензий, компания должна погасить ипотеку.

- Выплата оставшейся страховой части застрахованному лицу. При смерти заемщика эта часть будет отдана родственникам, вступившим в наследство.

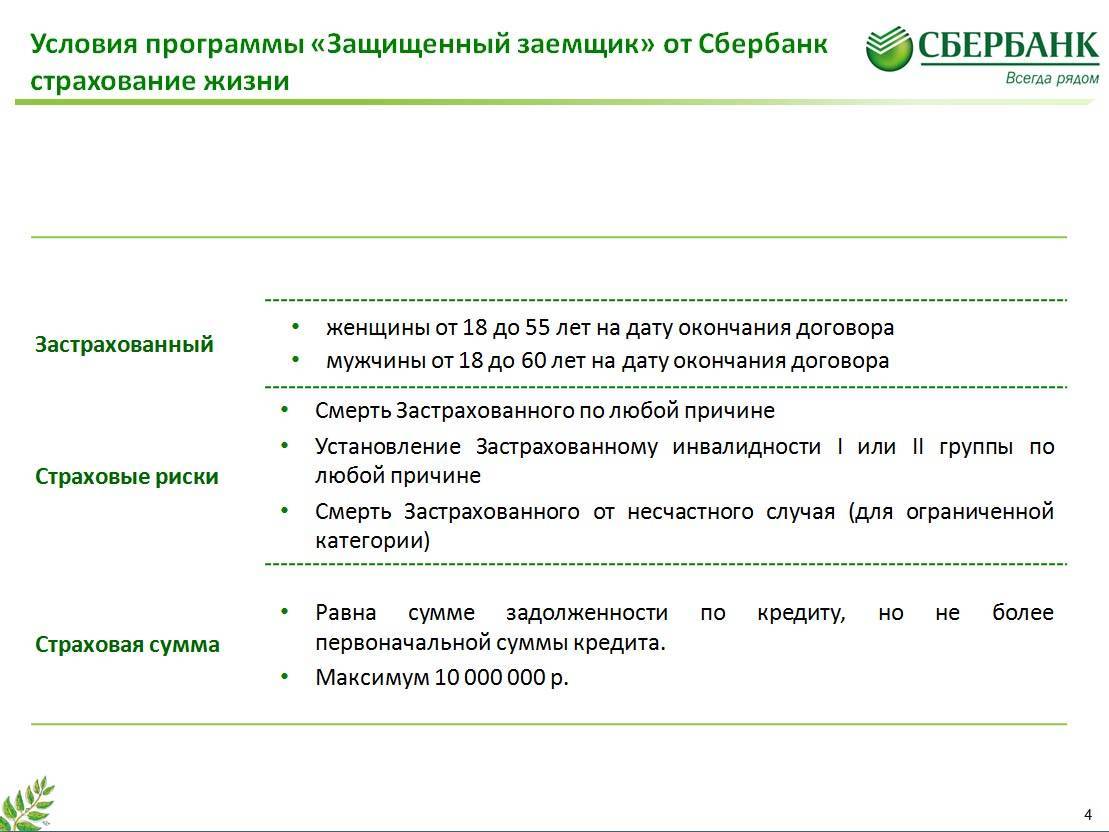

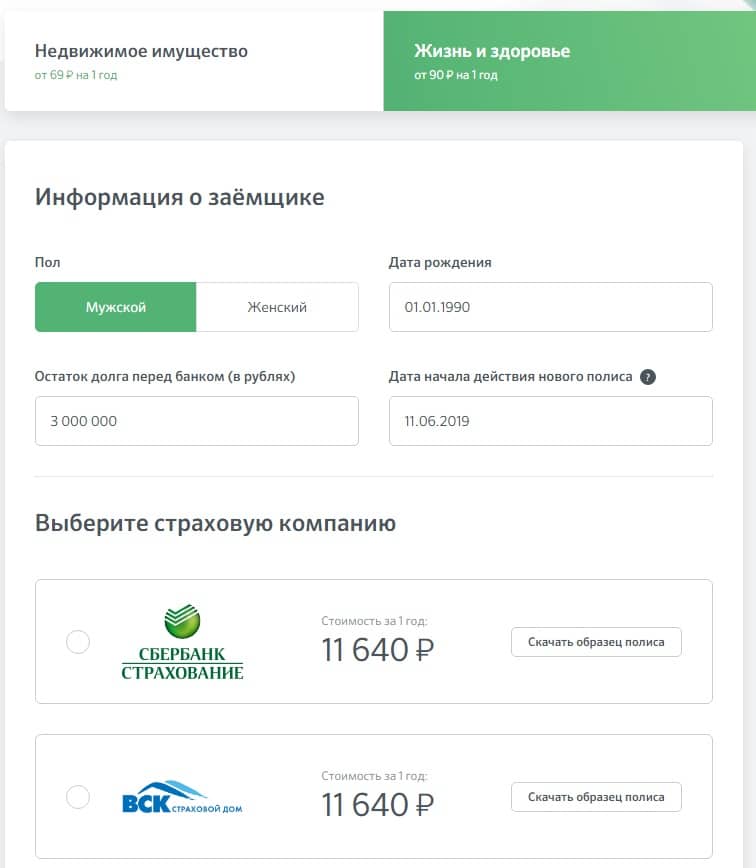

Страхование жизни и здоровья

Страхование жизни и здоровья при оформлении ипотеки, согласно договору с банком, не является обязательным условием. Однако Сбербанк настаивает на приобретении данной услуги с целью уменьшения собственных рисков от невыплаты кредита клиентом. Некоторое давление со стороны кредитной организации, несмотря на официальное добровольное приобретение услуги, усматривается в жестких правилах назначения процентной ставки по кредиту. Если страхование жизни не оформлено, процентная ставка увеличивается на 1%.

Приобретение страхового полиса возлагает на клиента дополнительные финансовые нагрузки, причем по сумме больше, чем обязательное страхование квартиры

Учитывая вышеуказанное правило Сбербанка, и принимая во внимание плюсы, стоит задуматься о приобретении данной услуги

Для чего нужно

Полис страхования жизни и здоровья гарантирует возврат заемных средств банку, в случае утраты здоровья или ухода из жизни заемщика. Учитывая немалые сроки и суммы ипотечного кредитования, банк вполне целесообразно пытается оградить себя от подобных рисков. Для заемщика данный полис является гарантом того, что в случае несчастных случаев, его кредитные обязательства не лягут на плечи поручителей и близких родственников, так как долг будет погашен страховой компанией. Кроме того, если клиент временно потерял трудоспособность, то его кредит в этот период будет выплачивать страховая компания (при предоставлении доказательств состояния здоровья). Таким образом, учитывая покрытие возможных рисков и то, что при отказе от страховки банк все равно увеличит процентную ставку, стоит задуматься о его покупке.

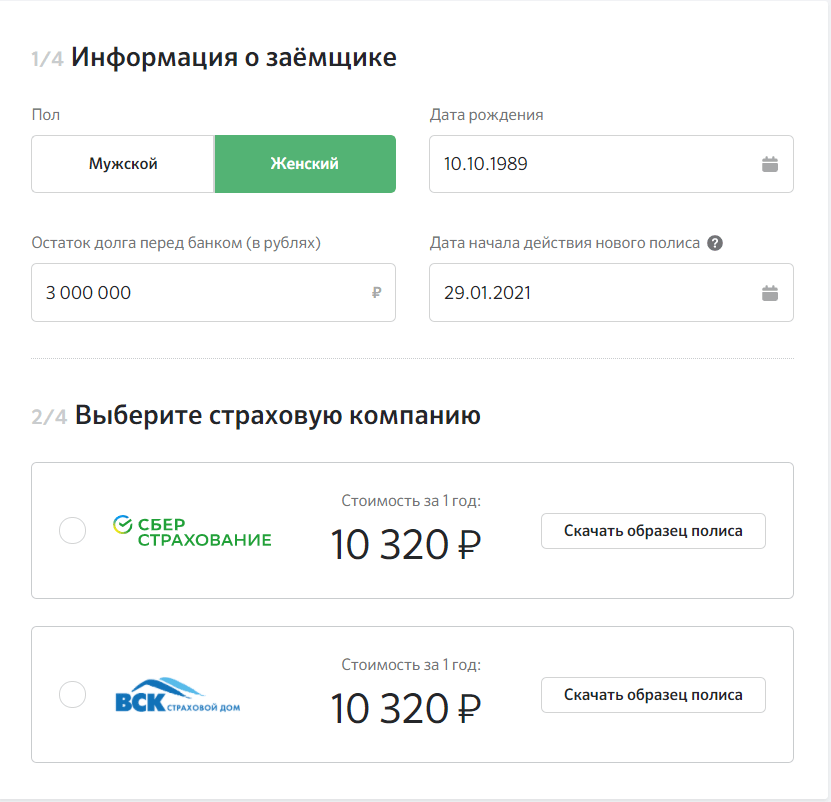

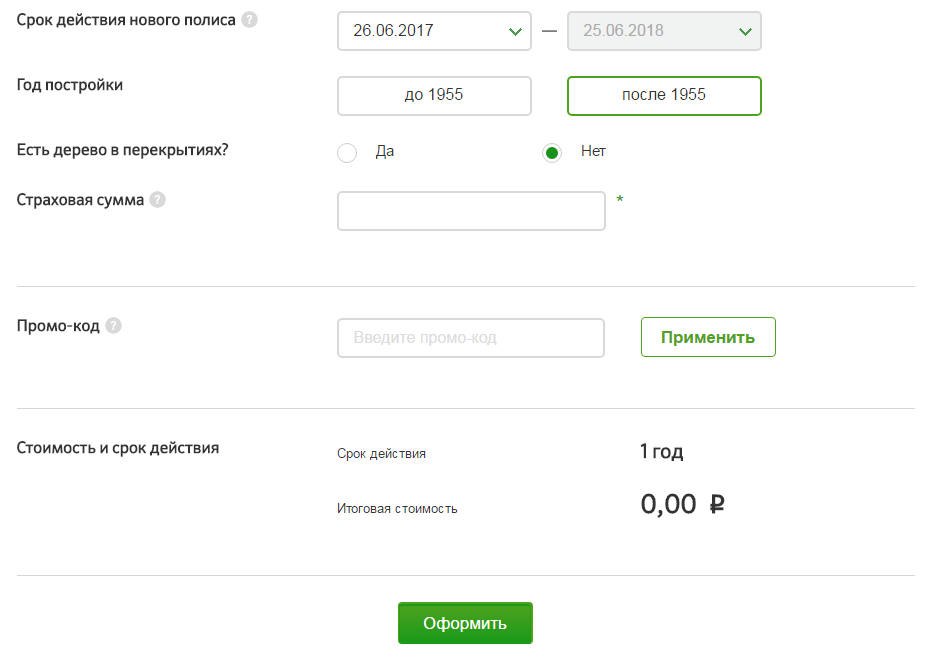

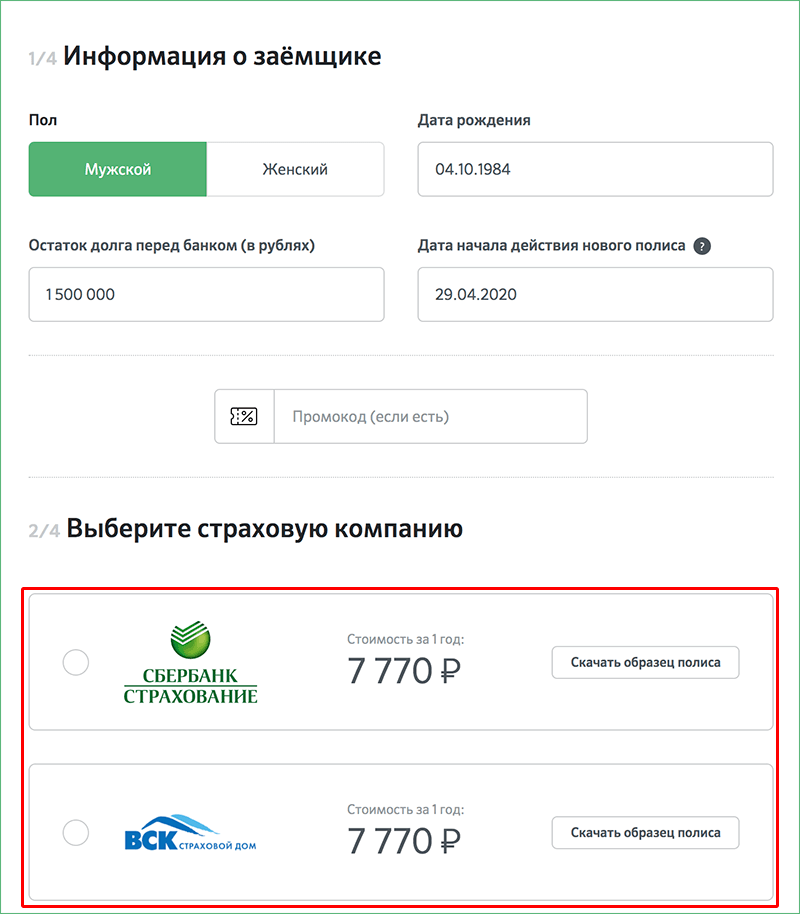

Стоимость в 2022 году

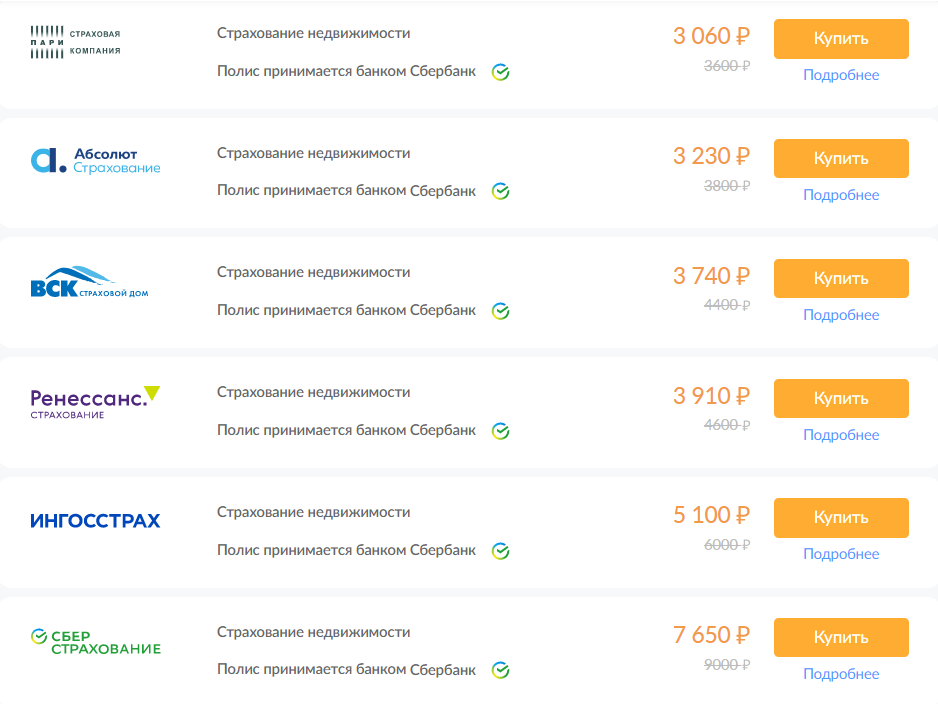

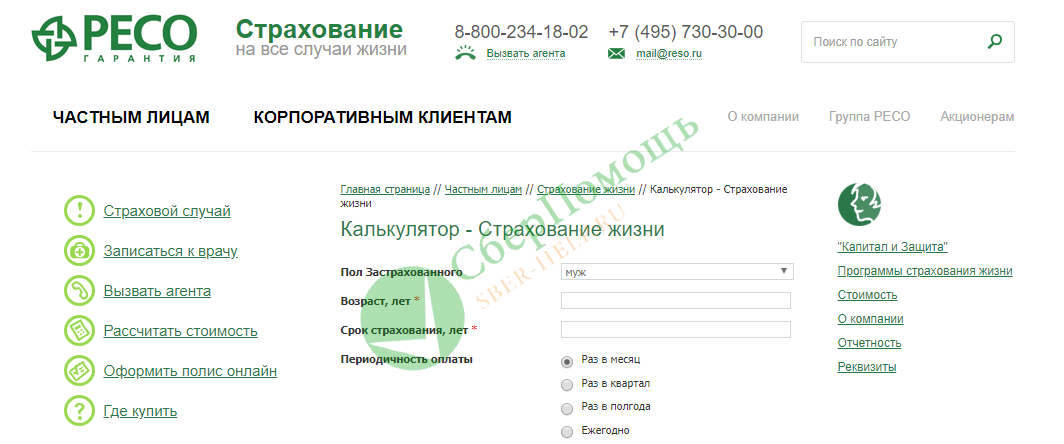

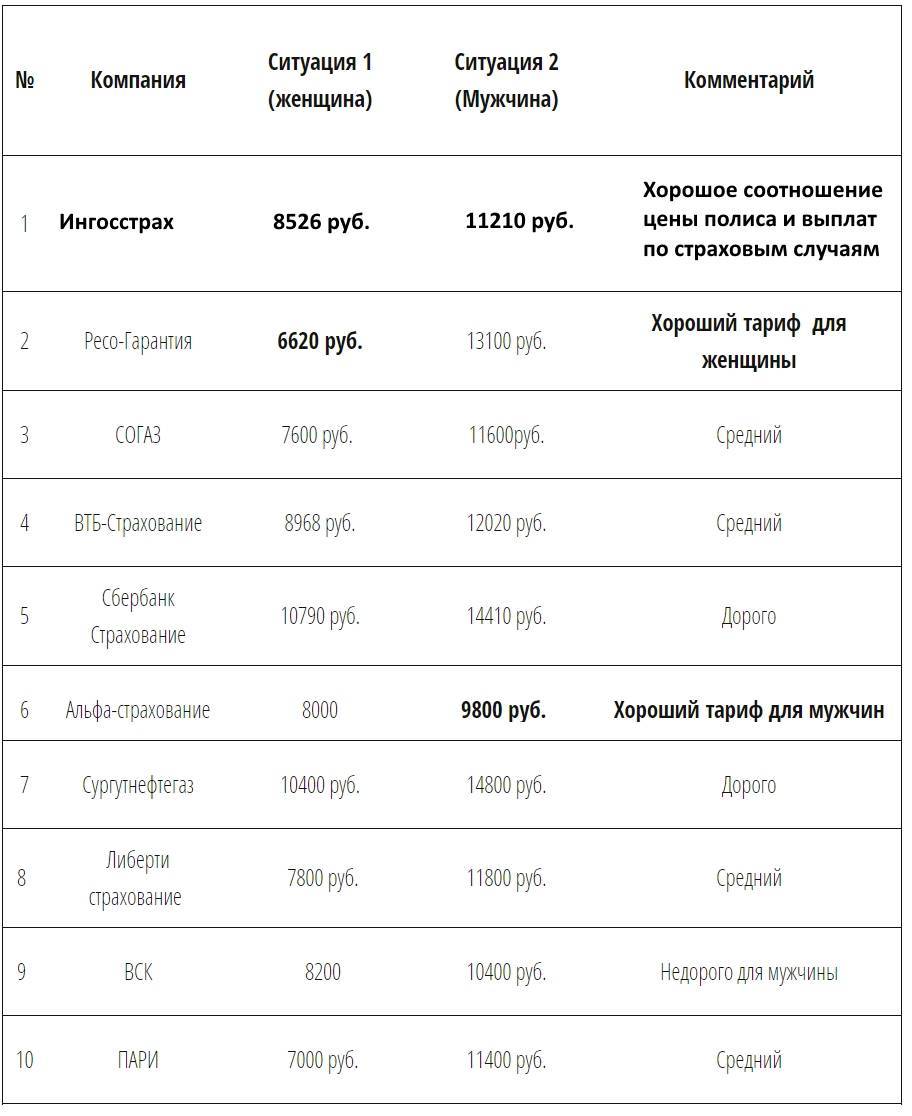

По сути, камнем преткновения в вопросах страхования жизни и здоровья является на сам факт необходимости приобретения полиса, а в том, что Сбербанк вынуждает клиента покупать его у определенных компаний по не очень выгодным тарифам. Во-первых, у него есть своя дочерняя компания «Сбербанк-Страхование», где и вынуждают приобретать полисы. Во-вторых, кредитор ограничивает круг выбора организаций собственным списком аккредитованных компаний, заявляя, что другие полисы не будут приняты. Однако на настоящий момент дело не так уж и плохо, как ранее. Список партнеров Сбербанка по увеличен до 19 организаций, поэтому клиент может сам выбрать, где дешевле страхование жизни при ипотеке в Сбербанке, предварительно изучив тарифы и сравнив цены.

Часто люди сталкиваются с давлением со стороны менеджера Сбербанка, который настаивает на приобретении услуги в компании «Сбербанк-Страхование», где процентные ставки довольно высоки. Но в кредитном договоре четко прописывается, что вы можете сделать это в любой организации, аккредитованной Сбербанком. Поэтому, смело ищите, где дешевле, страхуйтесь и предъявляйте полис.

Стоимость полиса зависит от возраста заемщика, суммы задолженности, параметров риска. Существуют различные риски, которые можно включить в полис:

- смерть;

- полная утрата трудоспособности;

- частичная утрата трудоспособности;

- потеря работы по причинам, не зависящим от клиента.

В «Сбербанк-Страховании» предлагаются следующие программы:

- Стандартная программа страхование жизни и здоровья – 1,99% годовых;

- Страхование здоровья и потери работы – 2,99%;

- Программа с возможностью самостоятельного выбора параметров – 2,5%.

Итак, посчитаем, во сколько обойдется полис, например, если клиент пожелает самостоятельно выбрать параметры. Стоимость квартиры перенесем из предыдущего примера, поэтому расчет будет на сумму задолженности в 2 млн. руб. Два миллиона умножаем на процентную ставку 2,5% и получаем сумму 50 000 рублей в год. Сумма не маленькая. Именно поэтому люди ищут компании, где страховка обойдется дешевле.

Поискав информацию, изучив список страховых организаций – партнеров Сбербанка на его официальном сайте, можно найти тарифы и по 1%. В таком случае, страховка обошлась бы в 20 000 руб. в год.

Вывод напрашивается сам: если найти организацию, которая предложит вам страхование жизни и здоровья в пределах 1% от суммы кредита, смысла отказываться от полиса нет. Также, вы можете сделать возврат или отказ от страховки по кредиту Сбербанке.

Что дает оформление страхового полиса

Страхование жизни и здоровья при ипотеке имеет свои достоинства и недостатки. К минусам относится высокая стоимость страхового полиса. Объясняется это долгосрочным периодом страхования, возникновением таких обязательств на весь срок действия займа на ипотеку. Если брать в расчет, что этот срок может составлять и 15, и 30 лет, то размер суммы получается внушительный. Условия полиса включают указания на ежегодные выплаты страховых взносов, и заемщик переплачивает значительные средства по кредиту.

Из достоинств можно отметить, что застраховав здоровье и жизнь в целом, получатель кредита гарантирует финансовой компании, что при ухудшении его финансового положения или потере трудоспособности ипотечный кредит будет возвращен полностью.

Какие риски покрывает страховка

Страхование рисков при ипотеке – непременное условие, когда нужно оформить кредит на жилье. Данная процедура – не прихоть банков, а требование Федерального закона №102 «Об ипотеке». Непосредственно объектом страхования при получении ипотечного кредита в Сбербанке считается здоровье и жизнь дебитора.

Персональный страховой полис призван покрыть ряд рисков:

- Смерть заемщика. Этот рисковый случай не является причиной для невыплаты займа. Часто при таких кредитах залогом выступает приобретаемая недвижимость, поэтому кредитная организация всегда остается в плюсе.

- Хронические заболевания и инвалидность. При неспособности выплачивать свои долговые обязательства из-за проблем со здоровьем страховка должна обеспечить финансовые ресурсы на погашение займа.

- Травмы. В этом случае деньги от страховой компании могут быть перенаправлены на помощь в лечении заемщика, чтобы скорее вернуть его на рабочее место и быстрее возобновить выплаты по кредиту.

- Временную утрату трудоспособности.

Когда получение страховой премии невозможно

Договор добровольной страховой программы предусматривает определенные ограничения, когда рассчитывать на страховку не стоит. Это такие обстоятельства:

- возможность загрязнения радиоактивными элементами или вероятность ядерного взрыва;

- начало боевых действий;

- конфликты общегражданского характера (войны, митинги, забастовки и т.п.).

Также страхование жизни заемщика ипотечного кредита будет оставлено без внимания если:

- смерть получателя кредита наступила в результате алкогольного отравления;

- кончина была вызвана заболеваниями типа СПИД или ВИЧ;

- смерть спровоцировало профессиональное занятие потенциально опасным спортом.

Оформляя страховку, нужно знать, что размер возмещения по ней составит на 1 процент больше суммы кредита по ипотеке. В случае возникновения страховой ситуации компания в полном объеме погашает ссуду по ипотеке, а остаточные страховые финансовые средства будут выданы заемщику.

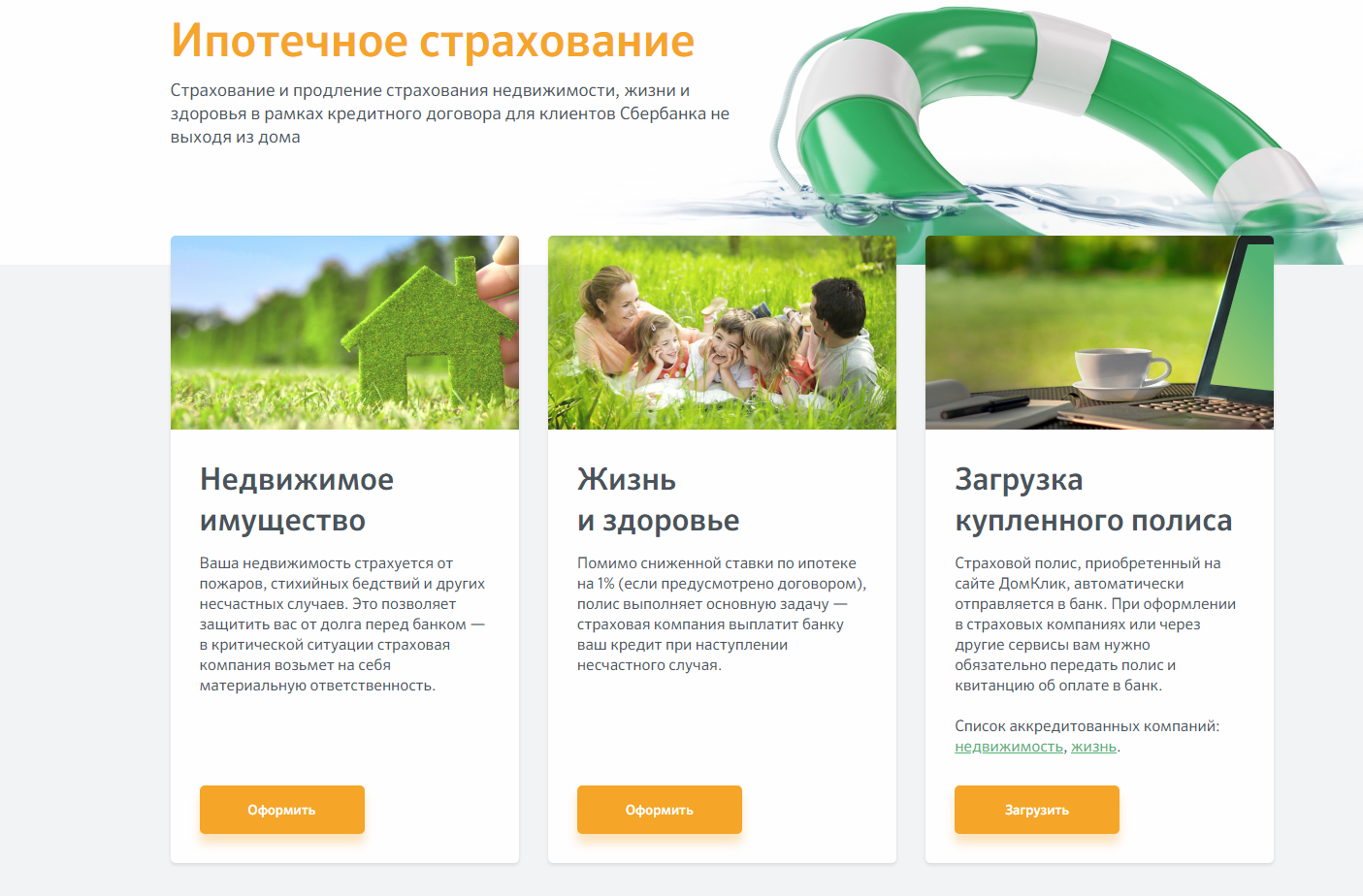

Виды страхования по ипотеке и зачем она нужна

Ипотечный кредит – это залоговый кредит. Это означает, что приобретаемое имущество (квартира, дом, доля и др) находится под обременением и в залоге банка до тех пор, пока заемщиком не погашен кредит в полном объеме. На протяжении всего действия кредитного договора банк – у кредитора существуют риски ухудшения состояния залогового имущества – недвижимость может потерять в стоимости в результате пожара, затопления, кражи и других внешних факторов.

Воздействие природных катаклизмов или противоправные действия приведут к обесцениванию объекта залога и кредит станет необеспеченным. Для минимизации своих рисков в соответствии с законодательством РФ кредитор имеет право требовать оформления страховки – иными словами, заемщик обязан заключить договор страхования объекта недвижимости.

Однако, помимо обязательного по закону страхования объекта, есть и другие направления страховок – титульное страхование (страхование от риска признания сделки недействительной) и страхование жизни и здоровья заемщика.

Зачем нужно заключать эти полисы? Мотивы банка те же – таким образом финансовая организация пытается обезопасить себя от риска невыплат по кредиту. Ведь в случае потери права собственности или ухудшения здоровья заемщика ссуда скорее всего будет просрочена.

Обязательно ли страховать жизнь и здоровья заемщика? Для большинства заемщиков оплата страховой премии является лишними, никому не нужными затратами. Однако, если немного порассуждать, дела обстоят немного иначе. Так, не стоит забывать, что кредит оформляется на 15-30 лет, за это время мало кто может с уверенностью сказать, что здоровье останется неизменным.

Отсутствие действующего страхового полиса сулит близким и родственникам заемщика непомерные расходы и судебные тяжбы: в случае смерти клиента или резкого ухудшения состояния его здоровья (что скорее всего вызовет отсутствие трудового дохода) бремя кредита ложится на плечи родни. Порой платежи становятся непомерными, и квартира отчуждается в пользу банка, прежние собственники квартиры вынуждены выселяться.

По-другому обстоит дело при наличии активной, действующей страховки: задолженность по кредиту погашает страховая компания. Поэтому рекомендуем вам: страхуйтесь по возможности каждый год, на протяжении всего действия кредита.

Стоимость страхования жизни при ипотеке в сбербанке

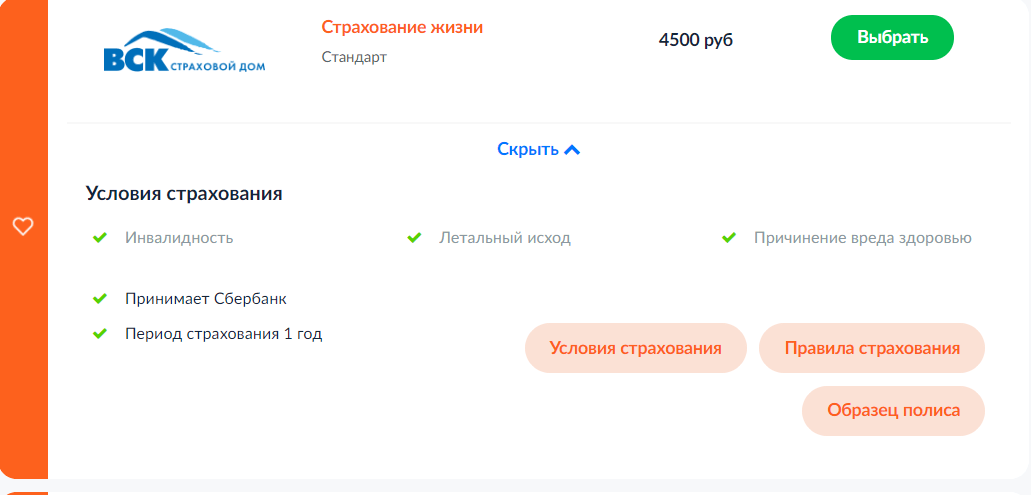

Страхование при ипотеке в Сбербанке иногда навязывается менеджерами при оформлении ипотечного кредита на месте, т.е. в офисе банка. Стоимость услуги составляет 1% от суммы займа. Сотрудник банка может настаивать на заключении страхового договора в своей компании, но следует знать, что заемщик вправе выбрать страховщика по своему усмотрению, например, в организации, где эта услуга будет более выгодной или более дешевой, но только в компаниях, имеющих аккредитацию от данного банка.

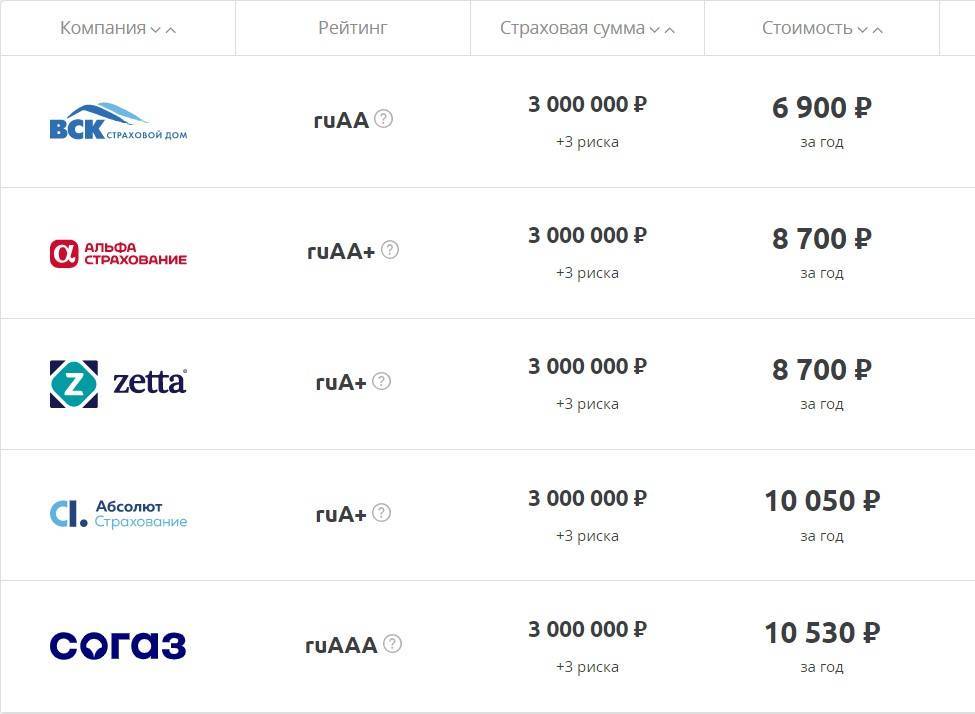

Различные страховые организации устанавливают собственные тарифы на страховую защиту заемщиков. Средняя стоимость платежа при страховании здоровья и жизни в Сбербанке – от 0,5 до 1,5% от долговой суммы. Рассчитать тариф помогут в офисе компании, либо это можно сделать, воспользовавшись онлайн калькулятором. Сумма индивидуальна для каждого кредитополучателя. Все зависит от:

- профессии человека;

- возраста;

- состояния здоровья;

- присутствия вредных привычек;

- других факторов.

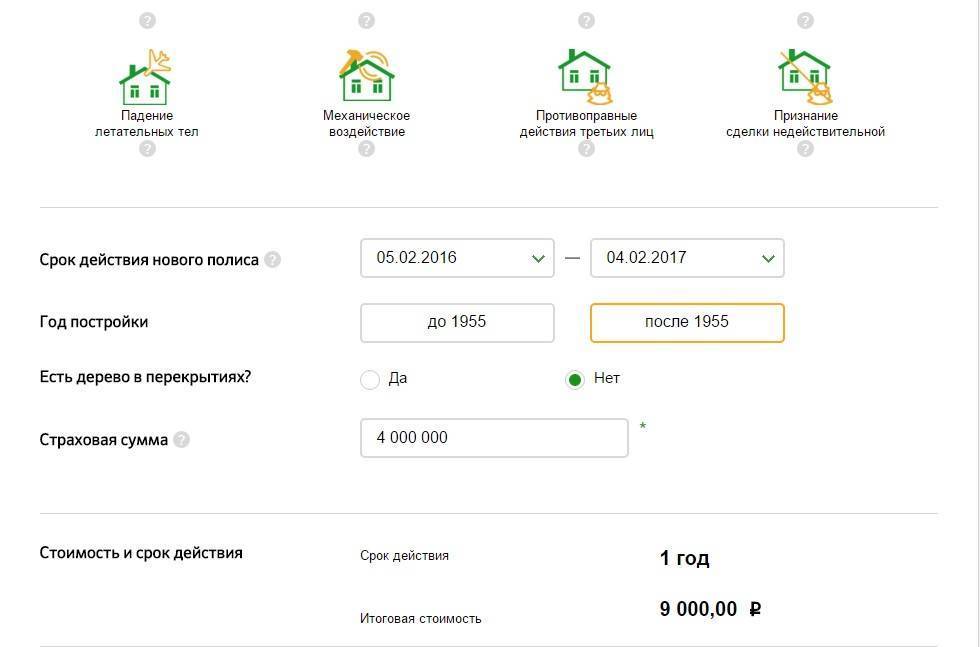

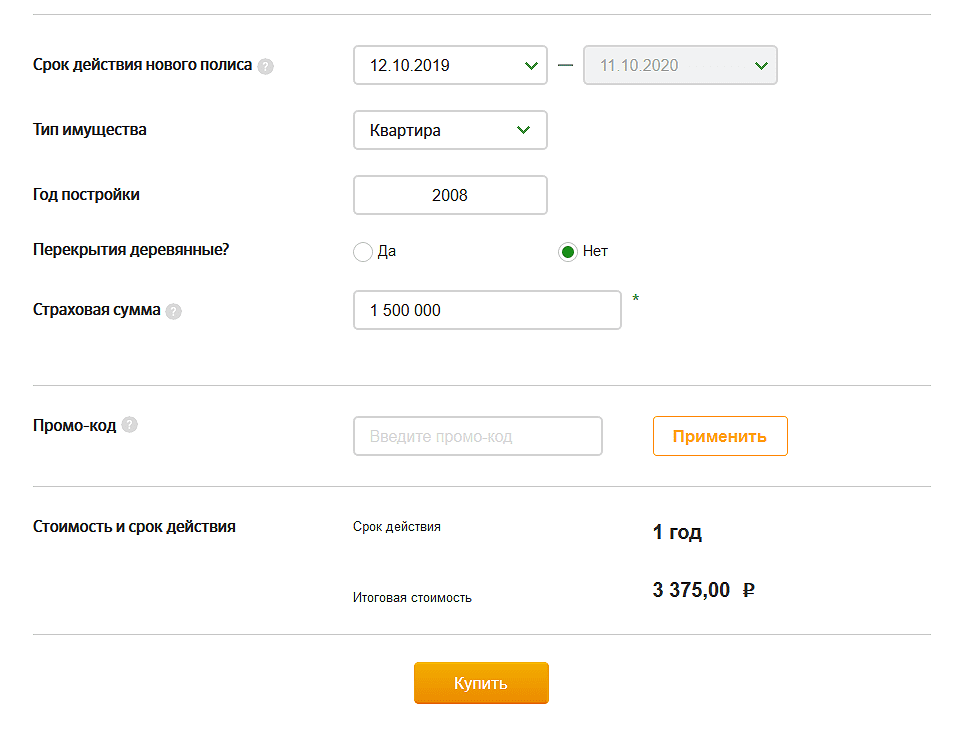

После оплаты взносов происходит выдача полиса на руки. Его действие составляет один год, по окончанию которого заемщик должен уплатить новую сумму, после чего полис будет продлен еще на год. Это действие нужно будет выполнять до полного возврата кредитных средств. Расчет страховых выплат происходит из оставшейся части задолженности, поэтому, продлевая страховку, нужно интересоваться графиком и суммой задолженности, особенно при досрочном погашении.

Порядок и правила оформления

Страхование жизни при ипотеке в Сбербанке состоит из следующих шагов:

- Выбор страховой компании.

- Сбор необходимой документации.

- Обращение в выбранную организацию.

- Написание и подача заявления.

- Просмотр и подписание договора.

Перечень страховых компаний следует уточнить непосредственно в финансовом учреждении, где происходит оформление кредита. Процесс заключения договора не занимает много времени. После того как соглашение будет подписано, нужно сделать годовой взнос и предоставить банку копию полиса.

Перечень необходимых документов

Полный список требуемой документации можно узнать у страховщика. В стандартный список входят такие бумаги:

- паспорт с копиями;

- заявление, написанное на бланке компании;

- анкета, содержащая информацию о заемщике и дополнительно характеристика кредита;

- свидетельство собственности на покупаемое имущество (квартиру, дом);

- оценочный отчет объекта залога;

- копии техпаспорта.

Стоимость страхования жизни при ипотеке в сбербанке

Страхование при ипотеке в Сбербанке иногда навязывается менеджерами при оформлении ипотечного кредита на месте, т.е. в офисе банка. Стоимость услуги составляет 1% от суммы займа. Сотрудник банка может настаивать на заключении страхового договора в своей компании, но следует знать, что заемщик вправе выбрать страховщика по своему усмотрению, например, в организации, где эта услуга будет более выгодной или более дешевой, но только в компаниях, имеющих аккредитацию от данного банка.

Различные страховые организации устанавливают собственные тарифы на страховую защиту заемщиков. Средняя стоимость платежа при страховании здоровья и жизни в Сбербанке – от 0,5 до 1,5% от долговой суммы. Рассчитать тариф помогут в офисе компании, либо это можно сделать, воспользовавшись онлайн калькулятором. Сумма индивидуальна для каждого кредитополучателя. Все зависит от:

- профессии человека;

- возраста;

- состояния здоровья;

- присутствия вредных привычек;

- других факторов.

После оплаты взносов происходит выдача полиса на руки. Его действие составляет один год, по окончанию которого заемщик должен уплатить новую сумму, после чего полис будет продлен еще на год. Это действие нужно будет выполнять до полного возврата кредитных средств. Расчет страховых выплат происходит из оставшейся части задолженности, поэтому, продлевая страховку, нужно интересоваться графиком и суммой задолженности, особенно при досрочном погашении.

Порядок и правила оформления

Страхование жизни при ипотеке в Сбербанке состоит из следующих шагов:

- Выбор страховой компании.

- Сбор необходимой документации.

- Обращение в выбранную организацию.

- Написание и подача заявления.

- Просмотр и подписание договора.

Перечень страховых компаний следует уточнить непосредственно в финансовом учреждении, где происходит оформление кредита. Процесс заключения договора не занимает много времени. После того как соглашение будет подписано, нужно сделать годовой взнос и предоставить банку копию полиса.

Перечень необходимых документов

Полный список требуемой документации можно узнать у страховщика. В стандартный список входят такие бумаги:

- паспорт с копиями;

- заявление, написанное на бланке компании;

- анкета, содержащая информацию о заемщике и дополнительно характеристика кредита;

- свидетельство собственности на покупаемое имущество (квартиру, дом);

- оценочный отчет объекта залога;

- копии техпаспорта.

Можно ли вернуть ранее уплаченную страховку

Какие последствия для заемщика в данном случае? Если ипотечный кредит оформлен в рамках программы государственной поддержки в Сбербанке, то кредитор имеет полное право повысить в одностороннем порядке процентную ставку по кредиту – это предусмотрено условиями кредитного договора.

Таким образом, пытаться отсудить уплаченную ранее страховую премию стоит только в том случае, если кредит закрыт или вы не планируете больше получать кредитов в банках.

Также вам будет интересно узнать:

- Страхование ипотеки в Сбербанке – все нюансы;

- Страхование квартиры по ипотеке Сбербанка.

Ждем ваших вопросов по страхованию. Были ли проблемы со Сбербанком? Просьба оценить пост и поблагодарить проект, нажав кнопки социальных сетей.

Как отказаться от добровольного страхования жизни после получения ипотечного кредита

Если у финансовой организации получилось навязать страховку с повышенными процентами или попросту ненужную, исправить это можно, но с ограничениями:

- Согласно закону № 3854 «О требованиях к условиям осуществления добровольного страхования» от 20.11.2015 г., чтобы не нарушать условий, клиент вправе отказаться от страховки в течение пяти дней (рабочих) со дня заключения соглашения. При этом страховая организация должна ему вернуть полную сумму оплаченных средств, которая обязана поступить в распоряжение клиента в течение 10 дней с момента получения заявления.

- 21.08.2017 указанием Центрального банка РФ длительность периода охлаждения с 01.01.2018 г. увеличилась с 5 до 14 календарных дней.

Что будет если просрочить платеж

Страховой полис предполагает регулярное его продление путем уплаты ежегодного платежа

Важно учитывать, если отсутствует страховой полис, то в случае резкого ухудшения здоровья заемщика или его смерти, в результате которых возникнут проблемы с погашением ипотечного займа, у его родственников могут возникнуть серьезные проблемы и как следствие жилая недвижимость может быть отчуждена в пользу банка

Если возникла просрочка в один месяц, то финансовое учреждение будет периодически напоминать клиенту о необходимости продлить страховой полис и сделать соответствующую оплату. Если заемщик этого не сделает, то банк будет вынужден прибегнуть к более действенным мерам:

- Обзвонить контакты, которые подавались при оформлении ипотеки;

- Передать дело в суд.

Все это может негативно сказаться на отношениях заемщика с банком и внутри его семьи. Поэтому желательно вовремя вносить очередные платежи по страховому полису.

Если кто еще не решил для себя — нужно ли ежегодно платить страховку по ипотеке каждый год в Сбербанке, то ответ однозначный — да, нужно. Это защитит Вас и Ваших родственников от неприятных последствий в непредвиденных ситуациях.

Подведем итог

Когда берешь ссуду на жилье в Сбербанке заключать договор личного страхования необязательно. Вы вправе отказаться от страховки. Ни один закон не предусматривает ее непременное наличие.

У добровольного страхования здоровья и жизни при получении ипотечного кредита есть положительные и отрицательные стороны. Самым большим минусом является общая сумма страховых платежей по договору. Учитывая, что взносы нужно платить ежегодно, стоимость страхования жизни при ипотеке в Сбербанке ощутимая, кредитные программы рассчитаны на 30 лет, получается внушительная переплата.

Но если взять в расчет, что Сбербанк при отсутствии страховки повышает ставку по кредиту на 1%, то появляется резон застраховаться. Необязательно это делать в компании «Сбербанк Страхование». Разумно поискать более выгодные условия у других, аккредитованных в этом кредитном учреждении страховщиков.