Прямые налоги: описательные особенности и характеристики

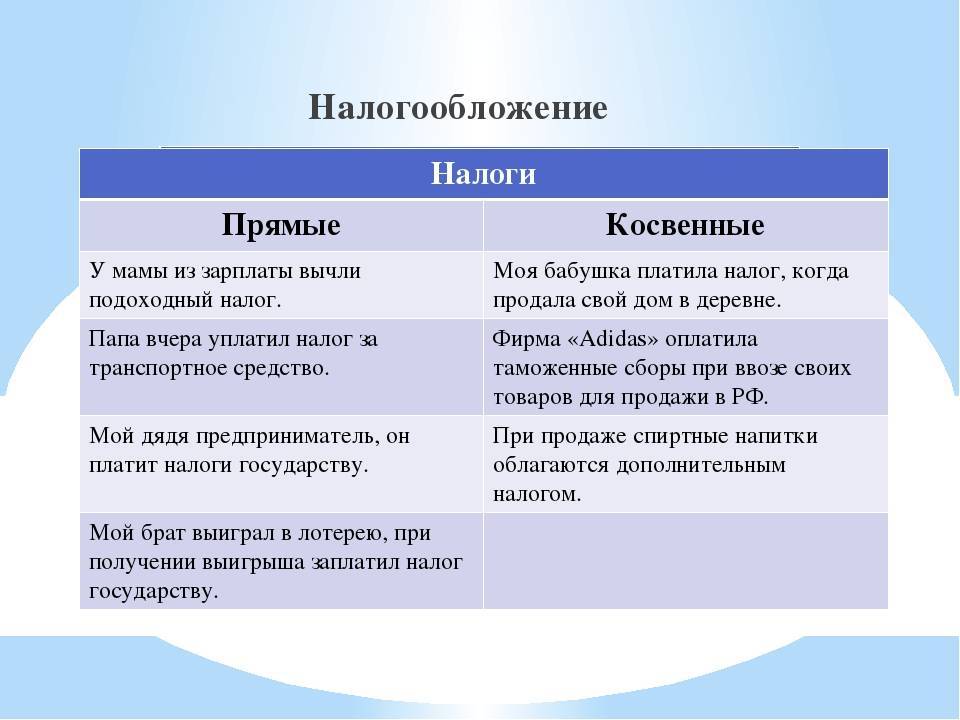

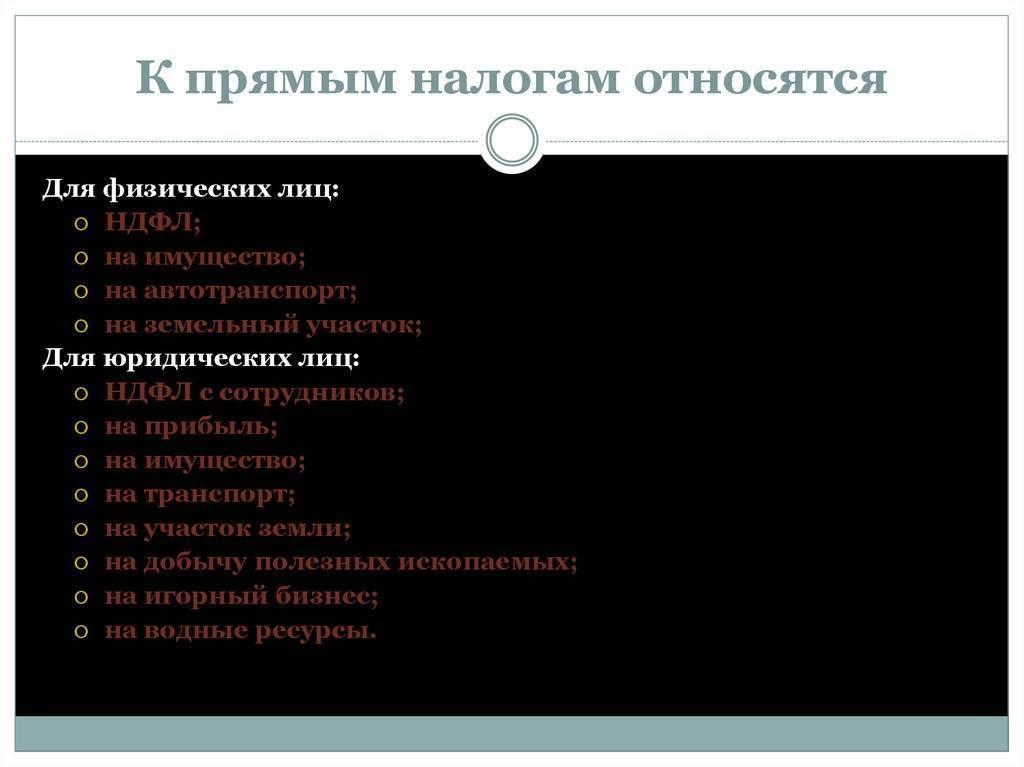

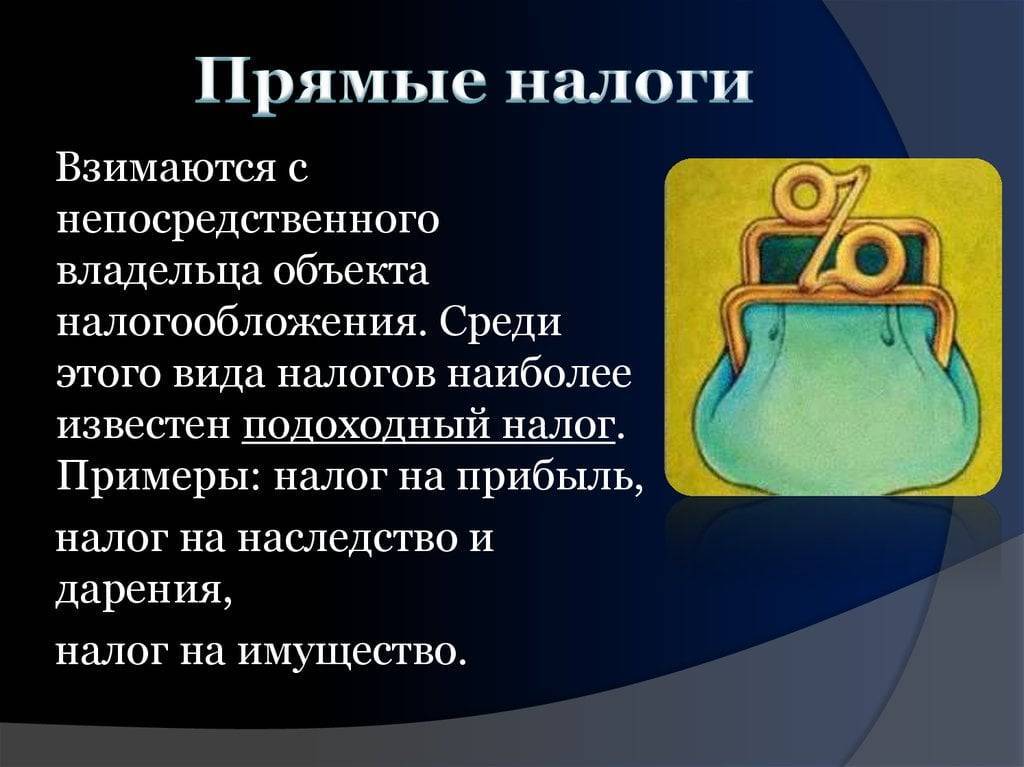

Данный тип взносов являет собой вариацию, при которой в качестве налогоплательщика выступает субъект, являющийся владельцем объекта налогообложения. К примеру, предприятием была получена прибыль, в ходе которой оно обязуется оплатить сбор или человек имеет недвижимое имущество и за этот факт выплачивает налоги. Понятно, что первые лица (в нашем случае – предприятие и гражданин) выступают в качестве субъектов обложения налогами. А их деньги или другие материальные ценности – непосредственные объекты налогообложения.

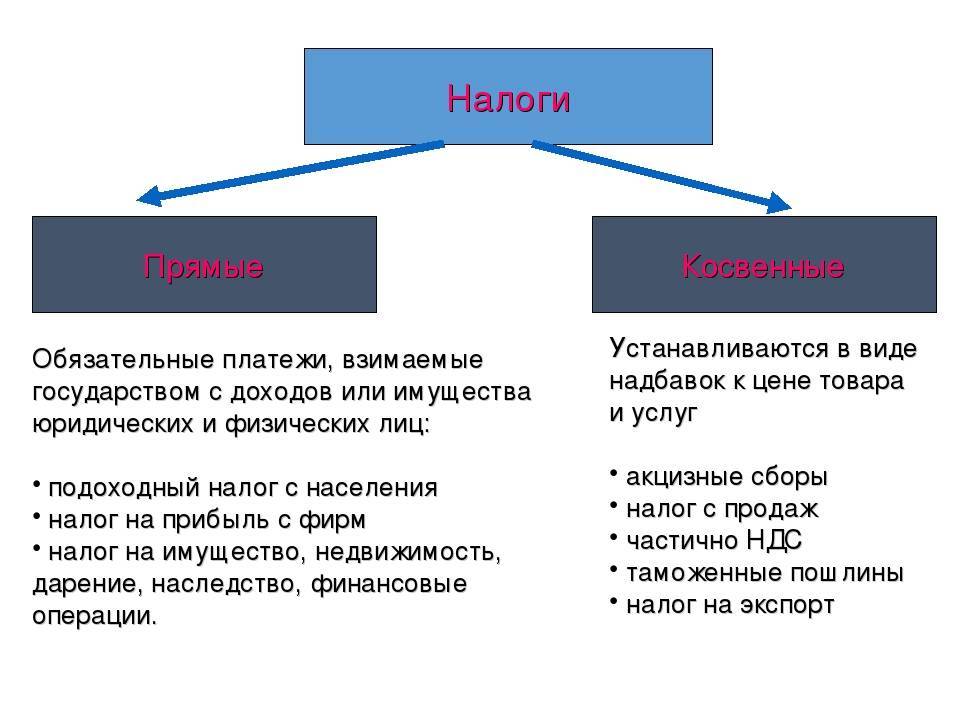

Таким образом, можно сделать соответствующие выводы. Они связаны с тем, что изъятие прямых налогов происходит с доходов и имущественных владений налогоплательщика. В качестве объектов могут выступать размеры совокупных доходных элементов или имущественная стоимость. Согласно практической статистике, есть две основополагающих группы, на которые можно разделить прямые налоговые обязательства.

Первая группа

Группа 1 – Сборы, выплачиваемые с дохода, который гражданин обретает по факту. В этом случае в качестве основополагающего объекта обложения налогами выступает доход фактического типа, полученный плательщиком налогов.

Сюда можно запросто включить несколько групп налоговых выплат:

- НДФЛ;

- налог на получаемую от ведомой деятельности прибыль;

- выплаты на инвестиционные доходные направления.

К прямым налогам относится налог, который уплачивается с суммы, полученной в качестве фактического доходного направления.

Вторая группа

Группа 2 – Взносы, осуществляемые с предполагаемых доходных направлений. В качестве ключевых факторов данной группы можно выделить доходы, которые потенциально возможны к получению налогоплательщиком. Традиционно к данной группе можно отнести имущественные выплаты. При этом факт того, что происходит изъятие налоговой выплаты с дохода, который предполагается, не свидетельствует об однозначном получении субъектом данного дохода. Так что у среднестатистического гражданина изъятие данной налоговой группы зачастую вызывает непонимание и негодование.

К этому перечню выплат можно включить сразу несколько разновидностей выплатных действий:

- налоги, выплачиваемые за факт добычи полезных ископаемых;

- взносы, осуществляемые за недвижимость;

- транспортные платежи;

- наследственные выплаты и плата с дарения;

- земельные удержания и отчисления.

Отсюда можно сделать вывод, что к прямым налогам относятся многочисленные группы. Существенная особенность данной группы заключается в том, что со стороны налогоплательщика здесь постоянно ощущается факт давления, относящегося к разной степени тяжести. В связи с данным причинным фактором происходит прямое желание отклониться от уплаты и найти законодательные «лазейки».

Ставка транспортного налога на 2017 в Воронежской области, как пример

Так что в итоге предприниматели искусственно занижают параметры прибыли, не хотят декларировать собственные доходы, скрывают имущество, находящееся в собственности. Отсюда напрашивается вывод: доля бюджета, идущего на прямые налоги, всегда ниже показателя, отправляющегося на косвенные отчисления.

Косвенные налоги: виды и особенности

Формальными плательщиками таких сборов являются индивидуальные предприниматели, а фактическими – третьи лица (потребители произведенных товаров, оказанных услуг или выполненных работ).

Отличительными чертами косвенных сборов выступают:

- оперативность. Сборы должны поступить к государству за короткий период времени (например, временные рамки для НДС – от 1 до 3 месяцев);

- высокая собираемость. Данный тип платежей является неотъемлемой частью налоговых сборов, поэтому выявить образовавшиеся нарушения или отклонения не представляет особой сложности. Причина этому – постоянный мониторинг торговых отношений со стороны государственных органов власти и налоговых служб субъектов.

К косвенным налогам относятся:

НДС (налог на добавленную стоимость). Добавленная стоимость – сумма, играющая главную роль в формировании прибыли продавца. Именно она подлежит обложению налогами со стороны государства и имеет большое значение для экономики любой развитой страны. Так, например, в РФ на долю НДС приходится около 40% от всех налоговых сборов, что существенно превышает суммы, поступающие от прямых сборов. Дополнительное преимущество заключается в том, что уплата НДС происходит при каждой сделке. При этом количество посредников, через которых прошел товар прежде, чем перейти к конечному потребителю, не имеет значения.

На ставку НДС влияет вид товара. Большая часть продукции облагается налогом по ставке 18%, отдельные категории (печатные издания, лекарственные средства и товары, предназначенные для детей) – 10%. Есть и исключительные случаи, когда НДС не оплачивается:

- при экспорте товаров;

- фирма оказывает услуги по перевозке пассажиров;

- организация самостоятельно реализует произведенную продукцию;

- предприятие занимается оказанием услуг в сфере жилищно-коммунального хозяйства.

При этом перечень случаев, освобождающих налогоплательщика от данного вида сборов, строго контролируется и устанавливается государством. Региональные органы власти этот порядок изменить не могут.

Акциз. Также включен в конечную стоимость, однако применим только к производственной сфере.

Таможенная пошлина, взимание которой осуществляется на границе страны. Ее основанием является перемещение товара за пределами государства.

Водный налог

Компании, организации, и юр лица, которые используют воду, принадлежащую РФ для осуществления бизнеса обязаны оплачивать налог на использование водных ресурсов страны. Сюда же относятся пользователи, которые используют подземный воды.

К объектам налогообложения относятся такие ситуации:

- Если закачка воды производится из водных объектов, которые принадлежат РФ.

- Использование на собственное усмотрение акваторий.

- Использование воды, без выкачки воды, для целей гидроэнергетики.

- Использование воды с целью сплава дерева на плотах и кошелях.

Особами, которым не нужно уплачивать налог относятся организации, компании, или физические лица, которые осуществляют использование водных ресурсов на основе договоров или решений о предоставлении водоемов в пользование.

Различия между прямыми выплатами и косвенными элементами

Согласно объектным параметрам обложения, можно отметить классификацию налогов по нескольким групповым направленностям:

- отчисления на получаемые доходы;

- НДС;

- сборы за владение личным или коммерческим имуществом;

- взносы на определенные разновидности деятельности.

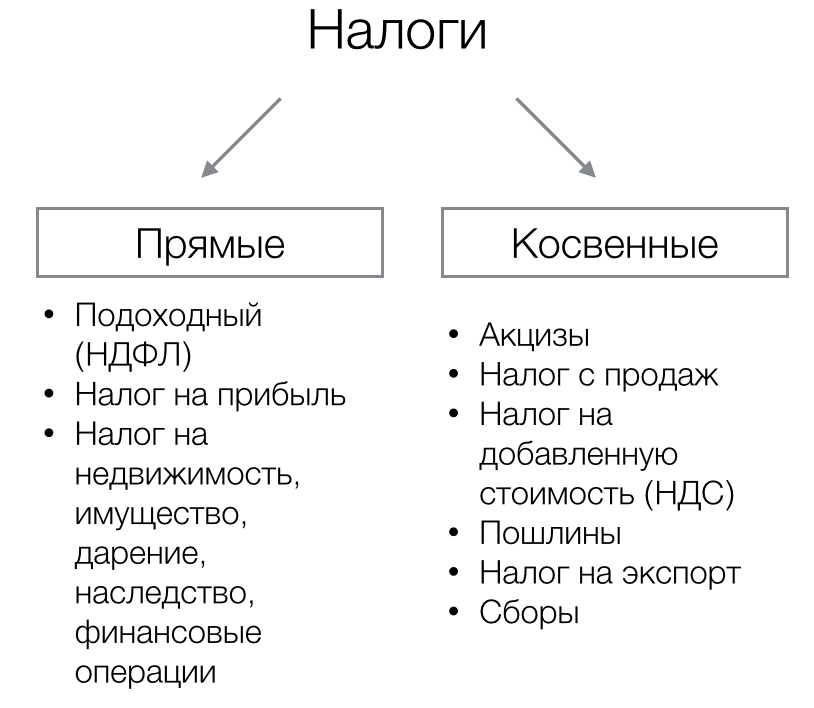

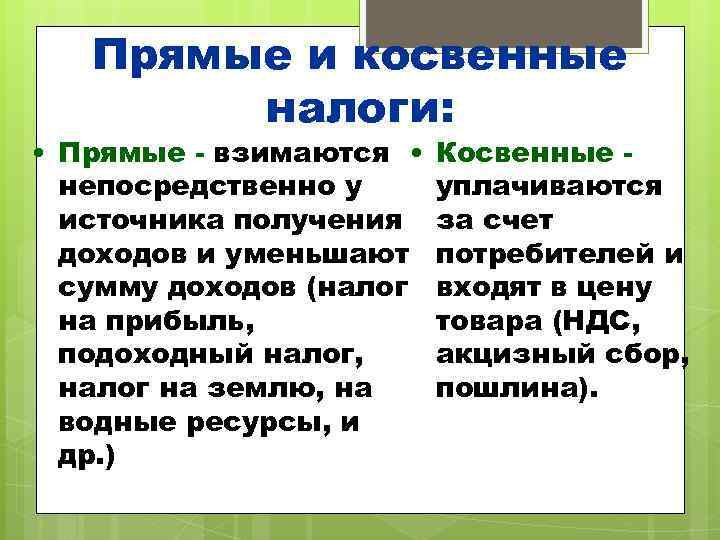

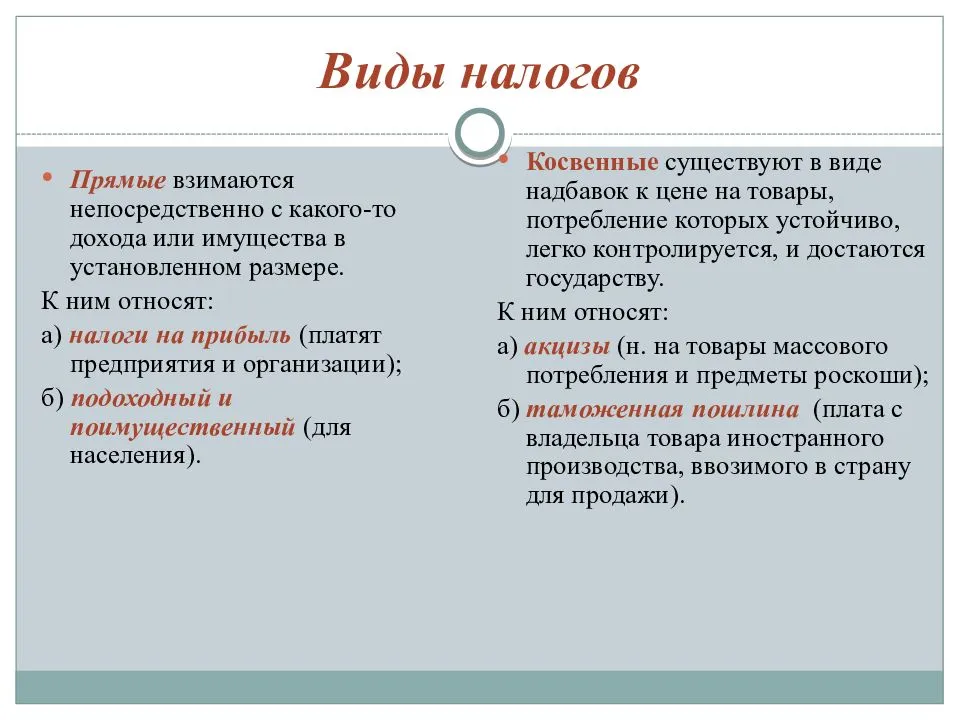

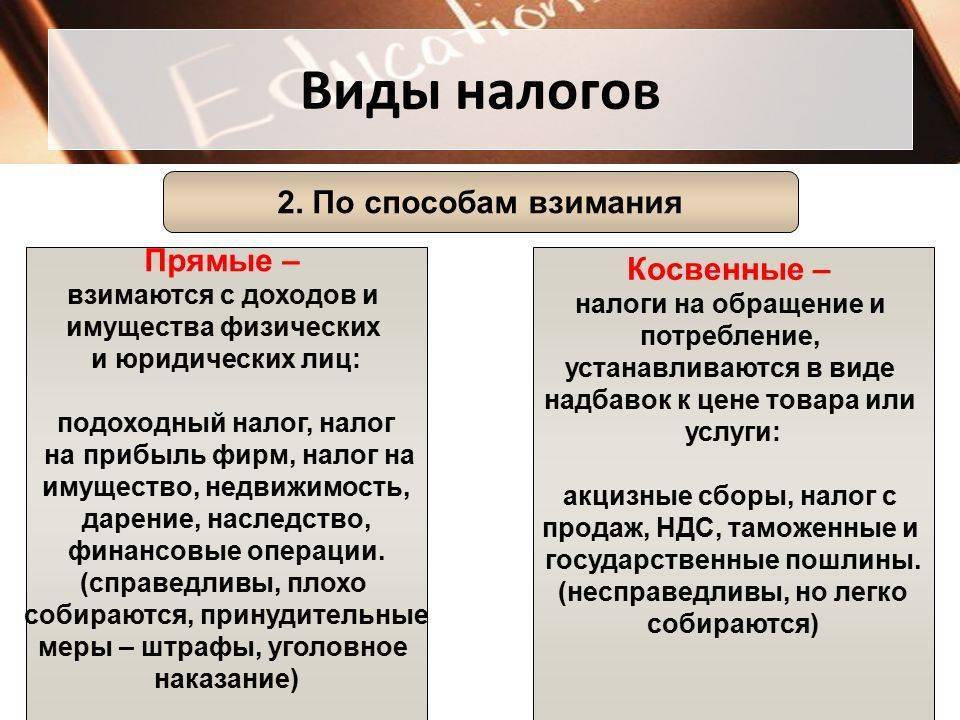

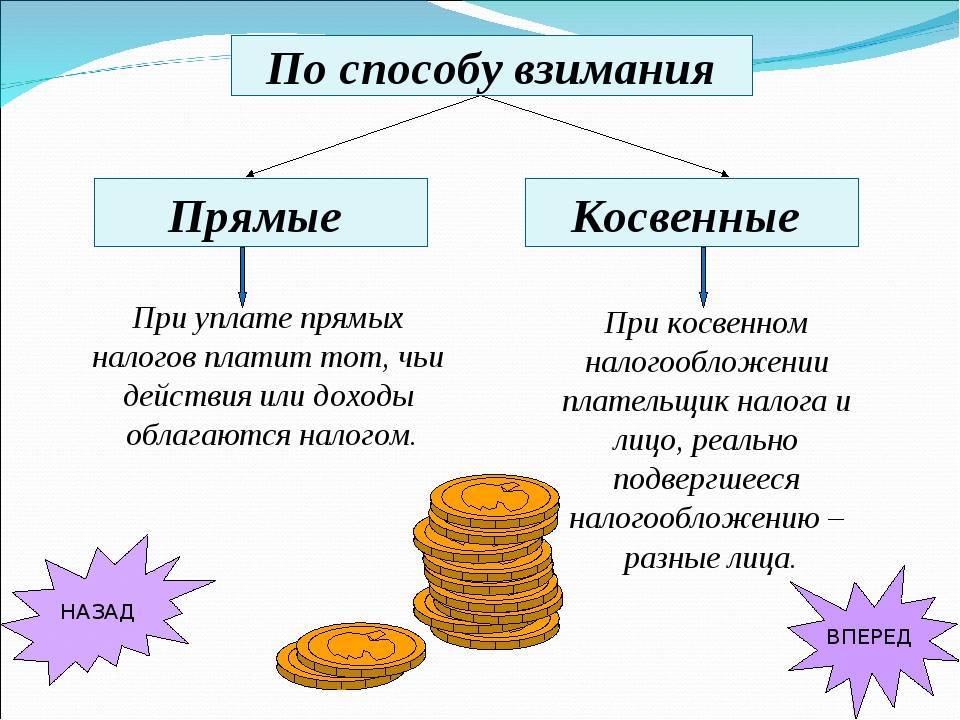

С учетом того, что в налоговом механизме возникновения сборов прогрессируют и функционируют различные принципы, сами выплатные суммы могут делиться на две ключевых разновидности – прямые и косвенные налоги:

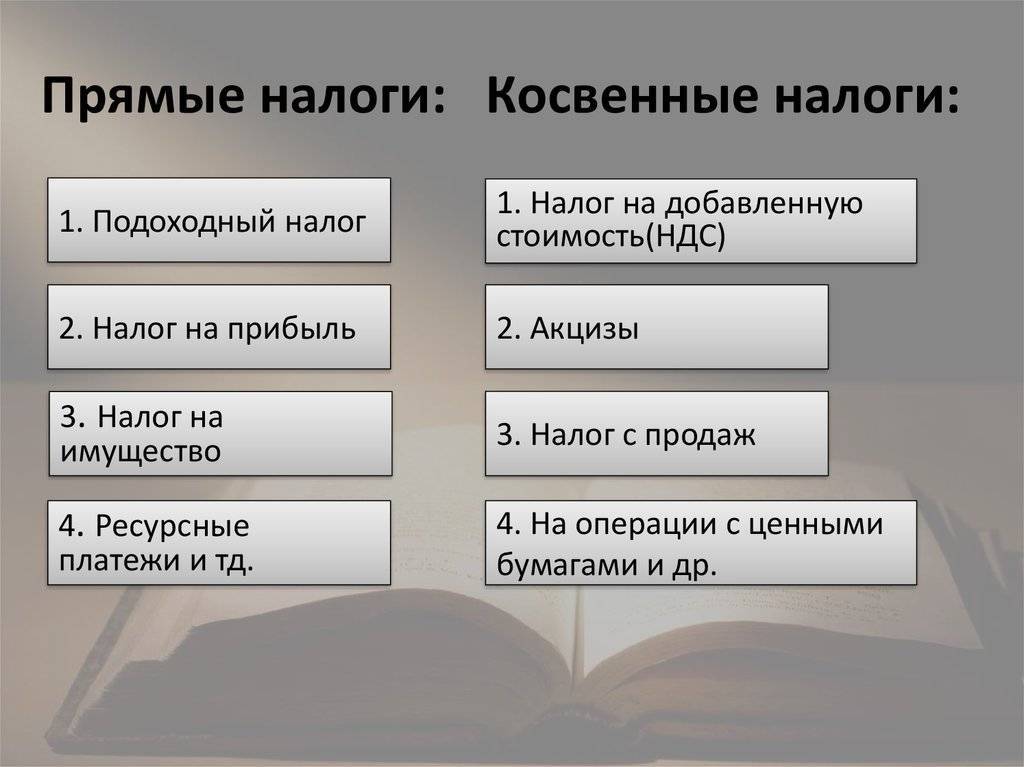

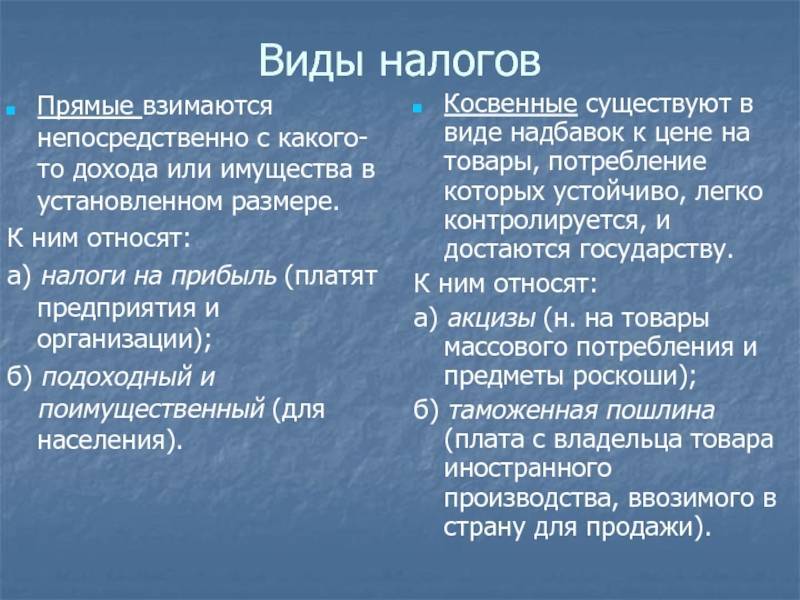

- Прямые налоги представляют собой процесс, при котором из дохода изымается определенная сумма. Аналогичная операция может проводиться и из имущественной стоимости. Это не только непосредственные налоги, но и взносы, выплачиваемые в специализированные ФСС, земельные и капитальные выплаты, удержания на пользование ценными бумагами.

- Косвенные платежи – факт проведения скрытого изъятия дохода посредством его включения в стоимость определенных товарных позиций. Сюда можно отнести такие параметры, как НДС, акцизные элементы, пошлины таможенного характера, покупные и продажные выплаты. Таким образом, данный тип сборов выступает в качестве основополагающего фактора ценообразования.

Несложно заметить, что абсолютно каждое из этих налоговых направлений обладает своими преимуществами и недостатками с позиции государства и самих плательщиков. Ведь первое заинтересовано в том, чтобы поддерживать стабильность экономического фона, в то время как вторая группа не желает платить налоги «непонятно, за что».

Преимущества и недостатки разных налоговых групп

Мы рассмотрели, что такое прямой налог, и каким образом происходит его непосредственное исчисление.

Ключевое достоинство прямых уплат состоит в том, что они способствуют относительно стабильным поступлениям в бюджет государства. Помимо этого, они являются достаточно эффективными, выступая в качестве инструмента целенаправленного влияния на общий спрос и предложение

Если принять во внимание минусы, которыми сопровождаются эти элементы, они заключаются непосредственно в их открытости. Плательщиками замечательно прослеживается доля и сумма дохода, и если она «бьет по карману», то существует немало попыток избежать от налогообложения всеми удобными и приемлемыми способами

Что касается косвенных выплат, то они являются открытыми. Многие люди осуществляют их уплату и даже не знают об этом. Дело в том, что в товарной стоимости редко указывается факт того, какие именно сборы в нее включены. Для государства это плюс. Ведь за счет косвенного процесса налогообложения стоимость товаров может быть поддержана на уровне, который является социально значимым, при этом есть возможность ограничения в потреблении вредных товарных позиций. Аналогичная ситуация наблюдается с ценами на табак, спиртные изделия. Ведь здесь предполагаются не только налоги, связанные с добавлением стоимости, но и акцизы.

Налог с акциз и НДС

Есть много типов косвенных налогов. Например, таможенные пошлины обеспечивают усиление влияния государственного аппарата на национальных изготовителей товаров, происходит эффект импортного замещения

Если принимать во внимание недостатки, они состоят в том, что происходит усиление неравномерности распределения бремени по налогам. Разумеется, для высших слоев населения включение этих сумм в стоимость товаров является не таким ощутимым, как для бедного класса

Поэтому товары для бедных людей облагаются низкими налогами или вовсе освобождаются от такого бремени, в то время как продукты для богатых имеют повышенные стоимости. Еще один минус косвенных выплат состоит в том, что все они носят инфляционный характер.

Уровень налогообложения

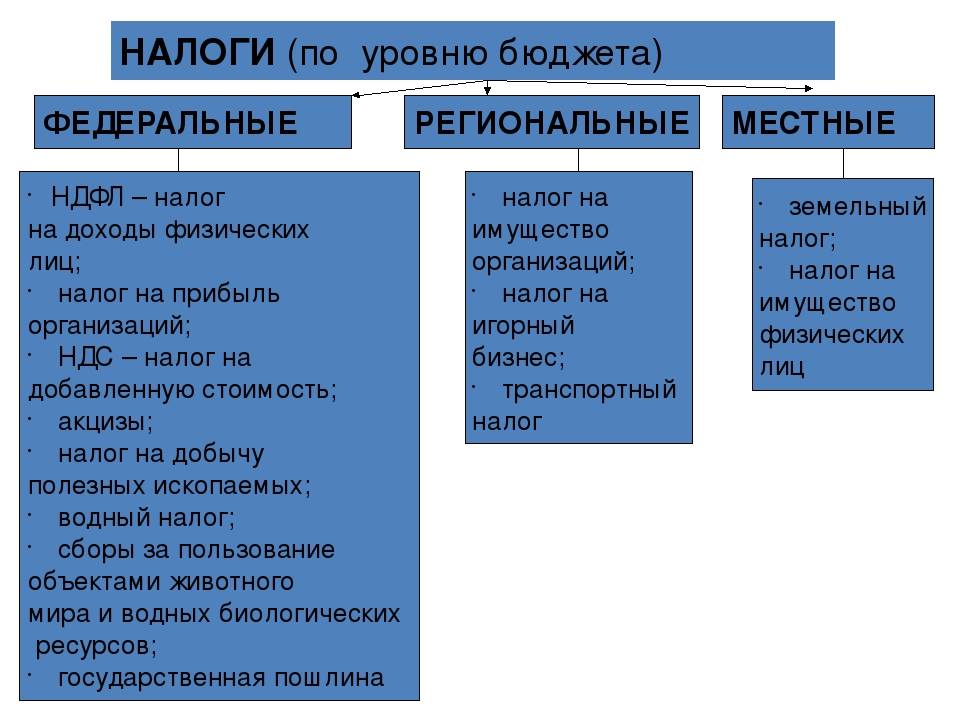

Классификация налогов в РФ может осуществляться, исходя из отнесения сбора к тому или иному уровню (федеральному, региональному либо местному).

К первым относятся платежные обязательства, которые устанавливаются правовыми актами, принимаемыми высшими структурами власти РФ. К федеральным налогам относятся НДФЛ, НДС, налог на прибыль, на трейдинг, таможенные пошлины.

Региональные сборы устанавливаются на уровне правовых актов, принимаемых в субъектах РФ. В числе соответствующих платежных обязательств – налог на имущество организаций, на добычу полезных ископаемых.

Местные сборы – те, что устанавливаются на уровне муниципалитетов РФ. В числе соответствующих платежных обязательств – земельный налог, имущественный сбор для физлиц.

Чуть позже мы рассмотрим специфику федеральных, местных, а также муниципальных платежных сборов подробнее.

Ключевые различия и примеры

Налоги, как уже говорилось, отличаются обширными классификационными возможностями. Исходя из уровня установления, они могут считаться федеральными, региональными, местными. На основании категорий, осуществляющих выплаты, они бывают для физических лиц и коммерческих структур. По способу взимания данные выплаты могут носить прямой и косвенный характер. Виды прямых налогов обширны и многогранны, и все они имеют свои плюсы и минусы. Современным законом не устанавливается того факта, что налоги могут быть прямыми и косвенными. Такая градация произошла, скорее всего, на том основании, что суть и характеристика плательщиков разительно разнятся между собой.

Прямой взнос подразумевает тот факт, что его исчисление осуществляется из дохода или стоимостного критерия имущества. Выплата производится из собственного кармана. Если рассматривать аналог – косвенный налог – то он выступает в качестве установления надбавки к стоимости товаров и услуг, уплачиваемой конечным покупателем.

Систематизация прямых и косвенных налогов

Как уже выяснилось, основное отличие одного вида сборов от другого – это порядок взыскания.

По этому признаку и происходит распределение. Подробнее можно посмотреть в таблице:

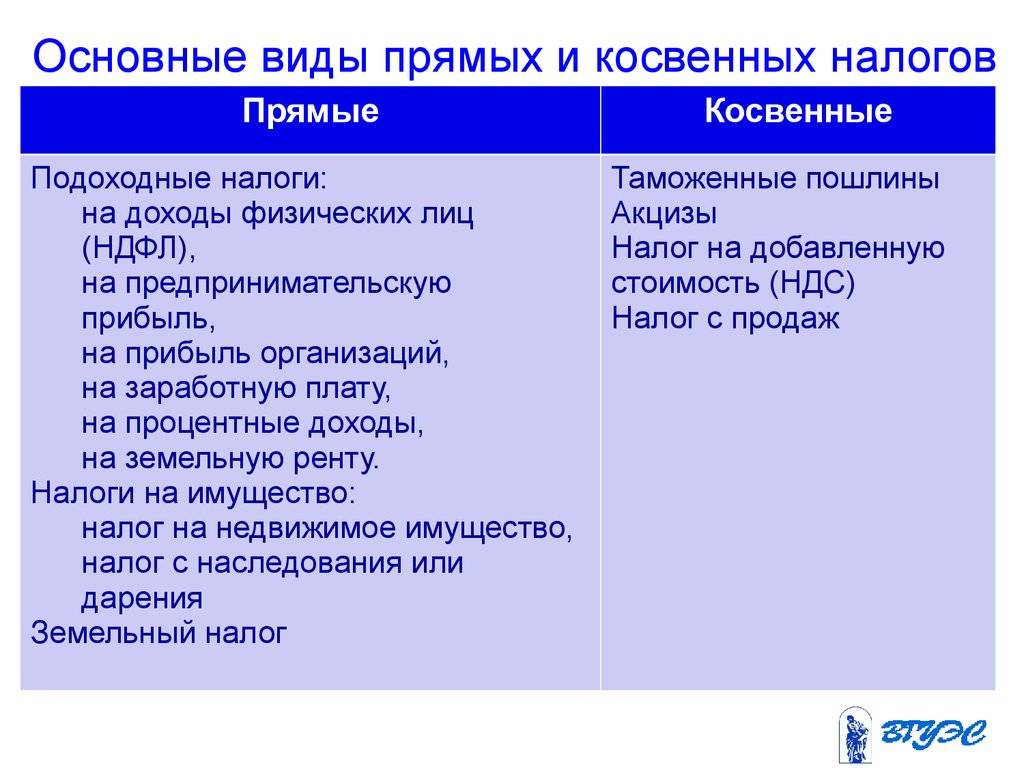

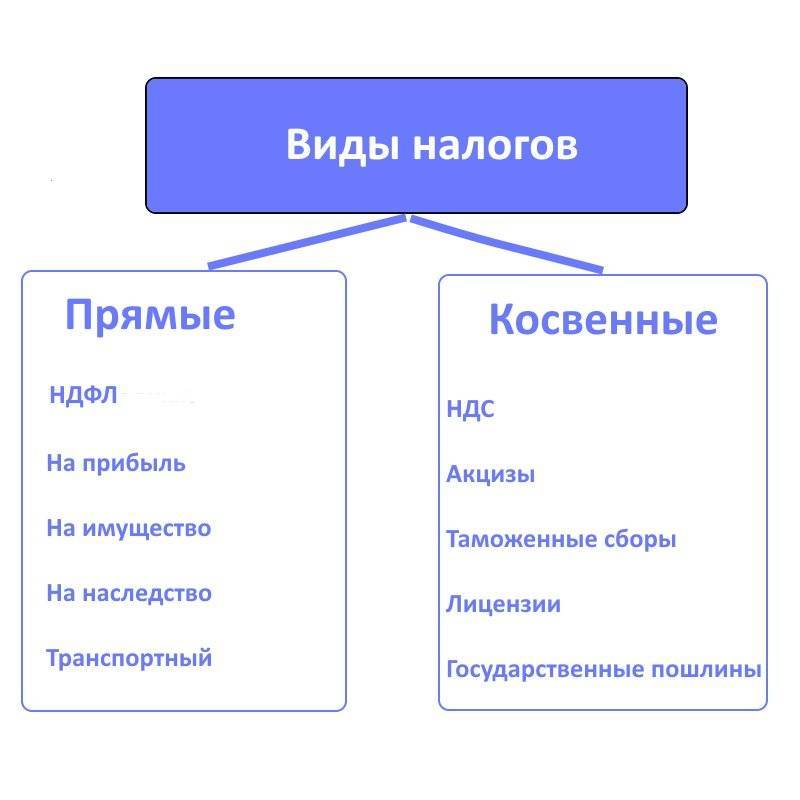

| Прямые | Косвенные | ||

|---|---|---|---|

| Название | Описание | Название | Описание |

| Налог на доходы физических лиц (НДФЛ) | Исчисляется с доходной части россиян. Наиболее распространенный пример – это отчисления из заработной платы. Стандартная ставка – 13% (в отдельных случаях взимается – 9, 15 и 35%). Обычно подобными удержаниями занимается работодатель, которого именуют налоговым агентом. | НДС | Потребительская накрутка в пределах РФ на все виды товарной продукции и сервиса. НДС также участвует в ценообразовании товаров, поставляемых из-за рубежа. Базовая ставка – 18%, за исключением льготных ставок в 0 и 10%. |

| Налог на прибыль организации (ННПО) | Под расчет подпадает прибыль, поступившая в кассу организации за определенный срок. Размер отчислений – 20%. Из налоговой базы вычитаются производственные расходы. | Акцизы | Фиксированная наценка на конкретную продукцию – ГСМ, алкоголь и спирт, табак. Для каждой категории товаров идет своя надбавка. |

| Имущественный | Представляет собой фиксированный процент на стоимость имущества, находящегося во владении частных граждан или юридических структур. Для каждого субъекта размер отчислений в казну устанавливается индивидуально на региональном уровне. | Таможенные пошлины | Начисляются на ввозимые в страну товарные позиции, независимо от каких-либо факторов. Величина устанавливается в соответствии с договором между Россией и импортируемой страной. Показатель подсчитывается на основании поданной декларации. |

| Земельный и водный налог | Применяется к земельным и водным объектам, которыми владеют физические лица и компании. Налогообложение проходит на муниципальном уровне. | Государственные пошлины | Отчисления в пользу государства, взимаемые за определенные операции юридического плана. |

| Транспортный | Региональный сбор, который берется с автовладельцев (к ним относятся частники и предприятия). Величина налога зависит от мощности ТС. | Лицензирование бизнеса | Государственный сбор, необходимый к уплате для получения лицензии на ведение определенного вида деятельности. |

Косвенные налоги — что это такое простыми словами

Иногда бывает так, что некоторые товары пользуются гарантированным повышенным спросом. Широко известным примером такой ситуации являются сигареты. Государство устанавливает при их продаже косвенный налог. При этом продавец добавляет к его цене оговоренную сумму. Затем он уплачивает эту сумму государству. То есть фактически налог платит покупатель, а фирма перечисляет указанную сумму в качестве косвенного налога.

Другой принцип начисления обязательных платежей — это налог с оборота. Он платится не с прибыли, а с полученного дохода. Это происходит при продаже товаров, услуг. Если речь идёт о закупке, то в этой ситуации сумма к уплате уменьшается на соответствующую величину. Налог на добавочную стоимость предусматривает уплату с оборота.

Примерами косвенных налогов в Российской Федерации являются следующие:

- Акцизы действуют на топливо, табачные изделия, автомобили и алкоголь. Их устанавливают в процентном соотношении к цене товара.

- Таможенные пошлины. Они могут быть транзитными, экспортными или импортными.

- Налог на добавленную стоимость платят в размере 20% от оборота.

- Выплаты в виде государственной пошлины. Они применяются при оформлении документов, оплате разрешений и в некоторых других случаях.

Такие налоги государству легче контролировать по сравнению с прямыми.

В отличие от прямых налогов здесь не применяется заполнение деклараций. В большинстве случаев отчётность отсутствует или она минимальная. Например, при уплате акциза покупатель вообще ничего не заполняет, но фактически выплачивает акциз. В этом случае у предприятия имеется отчётность, но она является минимальной.

При выплате государственной пошлины единственной отчётностью является предъявление квитанции, подтверждающей факт уплаты необходимой суммы. Обычно уплата происходит сразу, как только в ней возникает необходимость.

Что относят к косвенным налогам

Косвенные налоги относятся к таковым потому, что взимаются они не с производителя, а с конечного покупателя. Косвенный налог включают в стоимость товара или услуги. Применение этих налогов позволяет собирать значительные средства на государственные расходы. Косвенные налоги используют для обложения товаров повышенного спроса.

К косвенным налогам относятся:

- налог на добавленную стоимость;

- акцизы.

Косвенные налоги в виде НДС обеспечивают более 35% всех поступлений в бюджет страны. Это федеральный налог, суть которого заключается в том, что им облагается не вся стоимость произведенного товара или услуги, а только добавленная, появляющаяся на разных стадиях производства.

Данным налогом облагают реализацию большинства товаров и услуг. Налог не взимается со следующих категорий товаров и услуг (ст. 149 НК РФ):

- с некоторых товаров и услуг медицинского назначения (подп. 1 п. 2);

- при предоставлении в аренду помещений для иностранных организаций (п. 1);

- с услуг по медицинскому уходу за гражданином, имеющим соответствующее медзаключение (подп. 3 п. 2);

- с услуг организаций, осуществляющих дошкольное воспитание детей (подп. 4 п. 2);

- с продуктов питания столовых в организациях медицинского и образовательного характера (подп. 5 п. 2);

- с услуг, оказываемых архивными учреждениями (подп. 6 п. 2);

- при перевозке пассажиров в городе или другом поселении (подп. 7 п. 2);

- при оказании ритуальных услуг (подп. 8 п. 2);

- с других видов услуг (подп. 9–34 п. 2).

Список товаров, реализация которых освобождена от НДС, приведен в п. 3 ст. 149 НК РФ. При наличии операций, облагаемых и не облагаемых НДС, фирма обязана осуществлять их раздельный учет. Это же необходимо и в случае использования различных ставок обложения НДС. Используемые для обложения НДС ставки (ст. 164 НК РФ) следующие: 0, 10 и 20%.

Льготную ставку 0% применяют при экспортных операциях, международных перевозках, в космической отрасли, при транспортировке нефти и газа (п. 1).

Ставка 10% предназначена для обложения реализации товаров и услуг:

- продуктового назначения (подп. 1 п. 2);

- для детей (подп. 2 п. 2);

- медицинского назначения (подп. 4 п. 2);

- периодической печати (подп. 3 п. 2);

- при перевозке самолетами и другим воздушным транспортом;

- при приобретении племенного скота.

Реализацию всех остальных товаров и услуг (кроме вышеупомянутых) облагают налогом по ставке 20%.

При доходе за квартал ниже 2 000 000 руб. фирма или ИП имеет право подать заявление и получить освобождение от уплаты НДС .

О том, как получить освобождение от НДС, читайте здесь.

Косвенные налоги в виде НДС самые сложные и противоречивые в применении. Поэтому по ним достаточно много судебных исков.

Косвенные налоги в виде акцизов первоначально предполагали использовать только для обложения товаров, спрос на которые отрицательно сказывается на здоровье приобретающих их людей. Это относится к табачным изделиям и алкоголю. Введением этого налога хотели уменьшить потребление вредных продуктов. Дополнительно его предполагали распространить и на предметы роскоши.

В настоящее время акцизы включены в стоимость следующих товаров (ст. 181 НК РФ):

- алкогольные напитки;

- табачные изделия;

- легковые автомобили;

- мотоциклы;

- бензин и дизельное топливо;

- различные масла для двигателей;

- керосин для заправки самолетов;

- газ природный;

- топливо для печей.

Способы и формулы для расчета величины акцизов см. здесь.

Налоговые ставки на каждый вид подакцизного товара закреплены в ст. 193 НК РФ. В настоящий момент ставки в Налоговом кодексе указаны до 2022 года включительно. Косвенные налоги в виде акциза исчисляют по налоговой базе каждого из подакцизных товаров. Сумма акциза исчисляется по итогам каждого месяца реализации (ст. 192 НК РФ).

Что входит в прямые и косвенные налоги, рассмотрим в таблице.

Страховые взносы

Дискуссионным остается вопрос: каким же фискальным сбором являются страховые взносы — прямым или косвенным. Взносы на социальное страхование, уплачиваемые ИП за себя, являются классическим вариантом прямого фискального платежа. А вот классификация страховых взносов, уплачиваемых работодателями, достаточно сложна. Проблема в том, что в РФ плательщиком страховых взносов является работодатель, но высчитывает их из выплачиваемой зарплаты работкам.

С одной стороны, они уплачиваются непосредственно с выплачиваемой заработной платы работникам. Но с другой стороны, если бы работодатели не уплачивали данные взносы сами, то, вероятнее всего, эти суммы стали бы частью выплачиваемой заработной платы.

В тех налоговых системах, где плательщиком на социальное страхование (в том числе пенсионное) является работник — получатель дохода, такое противоречие отсутствует. В этом случае либо отчисления на пенсионное и медицинское страхование вообще исключено из системы налоговых сборов (они перечисляются в страховые компании), либо такой сбор классифицируется как прямой.

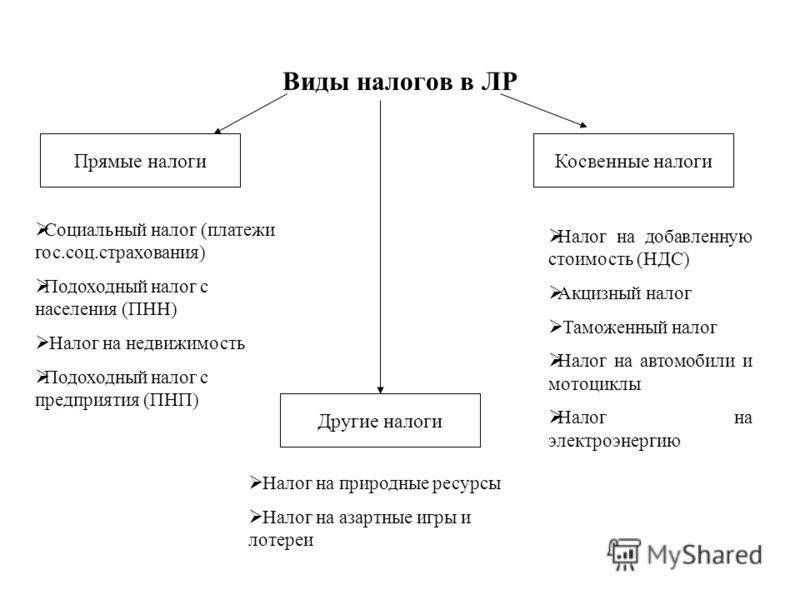

Виды налогов

Есть несколько классификаций налогов. В зависимости от того, в какой бюджет идут налоговые отчисления, налоги бывают федеральными, региональными и местными. Больше всего федеральных налогов – к их числу относят НДС (налог на добавленную стоимость), НДФЛ (налог на доходы физических лиц), налог на прибыль организаций, акцизы и госпошлины, а также водный и налог на добычу полезных ископаемых.

К региональным относятся транспортный, налог на имущество компаний и на игорный бизнес. Местные налоги – торговые сборы, налог на имущество физлиц и земельный налог.

Отдельно выделяют специальные налоговые режимы – УСН, ЕСХН, патент и другие.

Действующий в России НК не разделяет налоги на прямые и косвенные. Такое деление принято для удобства, исходя из специфики каждого вида сборов.

Базой для налогообложения прямых налогов является доход субъекта и стоимость его имущества. Что касается косвенных налогов, их в неявном виде платят конечные потребители. По сути, это прибавка к себестоимости товара или услуги.

Прямой налог – что это

Прямой налог гражданин или организация выплачивает самостоятельно. Эти отчисления идут с доходов, полученной прибыли и процентов (например, с процента по вкладам, если он превышает определенный установленный законом уровень). Объект налогообложения в таком случае – суммарный или общий доход человека.

Вот два основных прямых налога физлиц:

- НДФЛ, или подоходный налог,

- налог на автомобиль.

Размер налога прямо пропорционален размеру дохода человека. Если у него ничего нет (имущества и зарплаты), то платить налог не нужно. Если же человек получает высокую зарплату, имеет в собственности дорогое имущество (недвижимость, автомобиль), то ему будут начислять налоги.

Вот некоторые прямые налоги юрлиц:

- налог на имущество юридических лиц,

- налог на доходы юрлиц,

- налоги на землю или водные объекты.

Основной недостаток такой модели – есть вероятность, что субъект налогообложения занизит реальный уровень доходов и таким образом снизит сумму налога. В результате государство недополучит налоги.

Обратите внимание, что в НК РФ есть понятие налогового резидента – это человек, который живет в России на протяжении как минимум 6 месяцев + 1 дня в течение года (двенадцати месяцев подряд). Иностранные граждане также могут быть резидентами РФ и платить налог в соответствии с российской налоговой системой. В то же время гражданин РФ теряет статус резидента, если живет в стране меньше 183 дней в году.

В то же время гражданин РФ теряет статус резидента, если живет в стране меньше 183 дней в году.

Косвенный налог – что это

Косвенные налоги не взимаются напрямую с субъекта хозяйственной деятельности. Их плательщики – сторонние лица, хотя виртуальными плательщиками обычно являются компании производители. Реальным плательщиком налога могут выступать – покупатели, заказчики. Закон дает им право снизить финансовую нагрузку в определенных случаях. К примеру, владелец торговой точки имеет право включить акцизный сбор в цену продаваемого алкоголя – тогда налог будет платить не он, а покупатель. Также акциз может быть включен в налоговый вычет; в этом случае государство частично возместит размер налога.

Размер косвенного налога включается в стоимость товара или услуги. Когда кто-то покупает товар или заказывает услугу и производит оплату, он отчисляется автоматически.

Основные характеристики косвенных налогов:

- срок поступления в бюджет – гораздо меньше. Если говорить об НДС, этот срок по закону – от 30 до 90 дней. В случае с прямыми налогами государство обычно получает их со значительной задержкой;

- большой процент выплаты. Именно косвенные налоги – базовая финансовая часть системы. Уплату этих налогов легче отследить, а размер налогооблагаемой базы сложно занизить. Если кто-то уклоняется от уплаты налогов – его быстро выявят и оштрафуют.

Преимущества косвенных налогов:

- не имеют надбавок;

- начисляются регулярно и стабильно;

- отчисление имеет закрытый характер.

Минусы:

влекут рост цен, поскольку “плюсуются” к розничной стоимости большинства товаров и услуг.

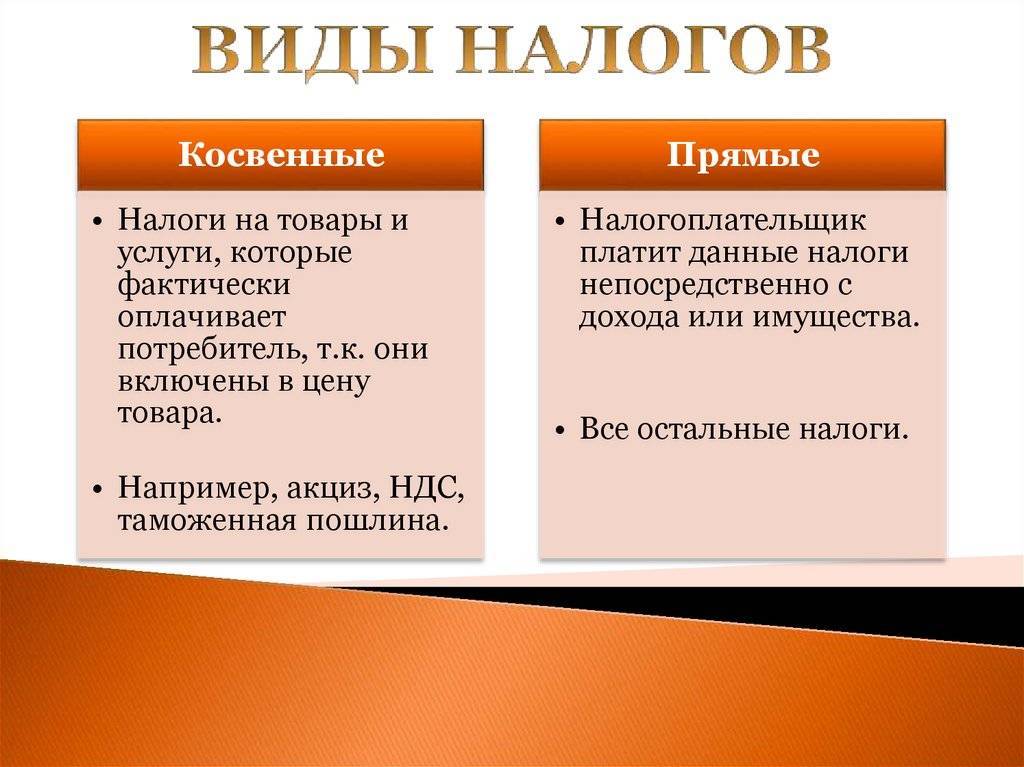

Сравнительный обзор

Чтобы полностью разобраться, чем различаются ПН и КН, надо сделать их сравнительный анализ:

| Признак | Прямые налоги | Косвенные налоги |

|---|---|---|

| Субъект, принимающий налоговую нагрузку | Непосредственно налогоплательщик | Покупатель |

| Координирование с государством | Непосредственное | Через промежуточное лицо (продавца, производителя) |

| Налогооблагаемый объект | Личное имущество, разного рода доходы | Реализуемая продукция, предоставляемые услуги |

| Показатели, влияющие на размер налога | Величина доходов или прибыли, семейный статус, род деятельности и прочее | Тарифы на услуги и работы, цена на продукцию и ее вид |

| Взаимосвязь с финансовой и хозяйственной деятельностью | Прямая | Нет никакой |

| Сложность подсчета | Достаточно непростая | Легкая |

| Степень сбора | Сложная | Быстрая |

| Роль в ценообразовании | Начисляются на стадии производства | Включаются в стоимость при реализации |

| Открытость | Налогоплательщик знает сколько ему надо будет заплатить | Покупатель порой не ведает, что переплачивает из-за торговой надбавки |