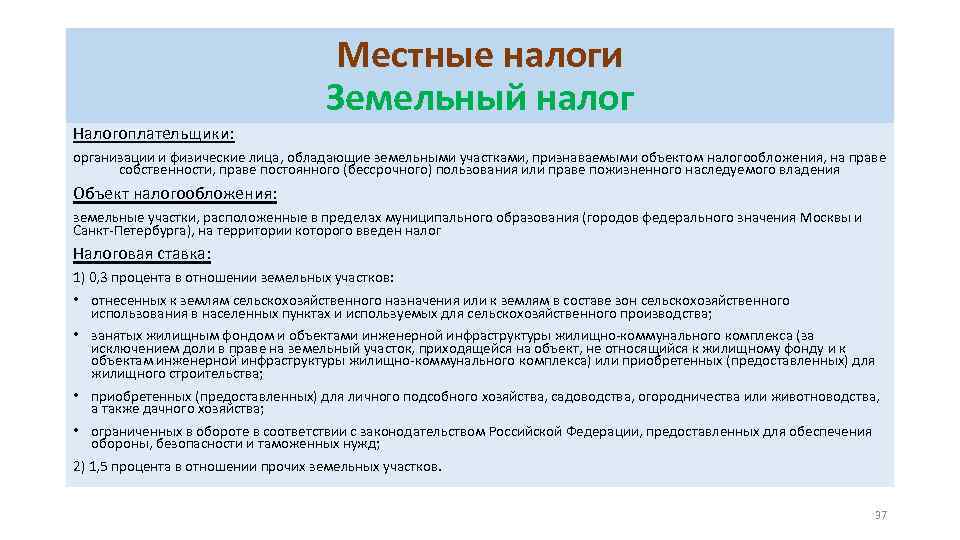

Ставка для земельного налога

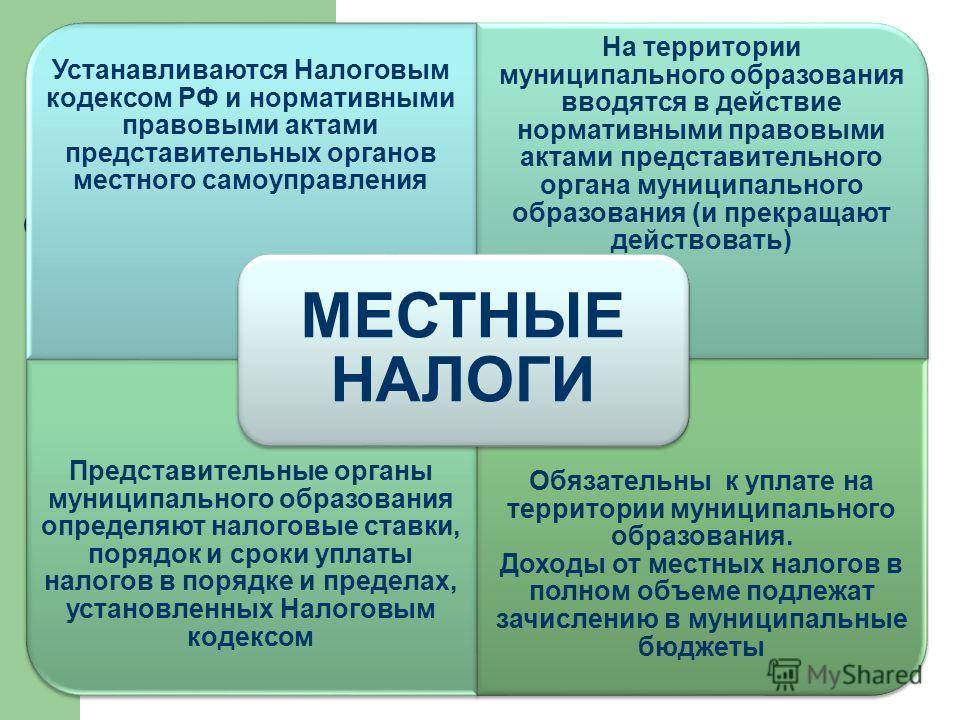

В свою очередь, ставку, по которой взимаются местные налоги и сборы, устанавливает муниципалитет. Или, если речь идет о Москве, Санкт-Петербурге и Севастополе, законодательный орган власти города федерального значения. Однако на уровне Налогового Кодекса могут фиксироваться предельные ее значения.

Так, например, ставка, о которой идет речь, не может быть больше, чем 0,3%, для участков следующих категорий:

— тех, что отнесены к территориям, используемых для нужд сельского хозяйства;

— тех, что используются в составе жилищного фонда;

— тех, на которых располагаются компоненты инженерной инфраструктуры, относящейся к жилищно-коммунальному комплексу (не считая доли участков, которые не относятся к жилищному фонду и к соответствующим объектам);

— используемых для ведения дачного хозяйства;

— задействуемых для нужд обороны и ограниченных, в силу положения законодательства, в обороте.

Ставка не может быть больше, чем 1,5% для иных типов участков.

Налоги: сущность, функции, виды

Ключевая сущность фискальных платежей заключается в том, что государство взимает часть доходов налогоплательщиков для обеспечения деятельности органов власти.

Основные функции:

- Фискальная. Заключается в том, что налоговая система является основным источником доходной части государственной казны. Реализация данной функции производится за счет контроля и санкционирования. Остальные функции являются производными от фискальной, то есть направлены на ее реализацию.

- Распределительная. Данная функция заключается в перераспределении денежных средств между разными категориями населения. Например, органы власти взимают обязательные платежи с налогоплательщиков и направляют эти средства на поддержку малообеспеченных и незащищенных слоев населения.

- Регулирующая. Функция направлена на урегулирование политических и экономических вопросов государства. Иными словами государство разрабатывает такую налоговую политику, которая подразумевает не только всеобщее обложение и изъятие, но и предусматривает право воспользоваться льготами, вычетами, освобождениями и прочими привилегиями.

- Контрольная. Позволяет государству контролировать правильность, полноту и своевременность расчетов с бюджетом. Иными словами специально созданная служба непрерывно контролирует полноту и своевременность уплаты обязательных платежей в бюджет. За нарушение (просрочки, недоимки, уклонения) предусмотрены штрафные санкции.

Все фискальные обязательства имеют сложную классификацию по различным принципам. Далее рассмотрим основные налоги, их виды, сущность и понятие для каждого платежа.

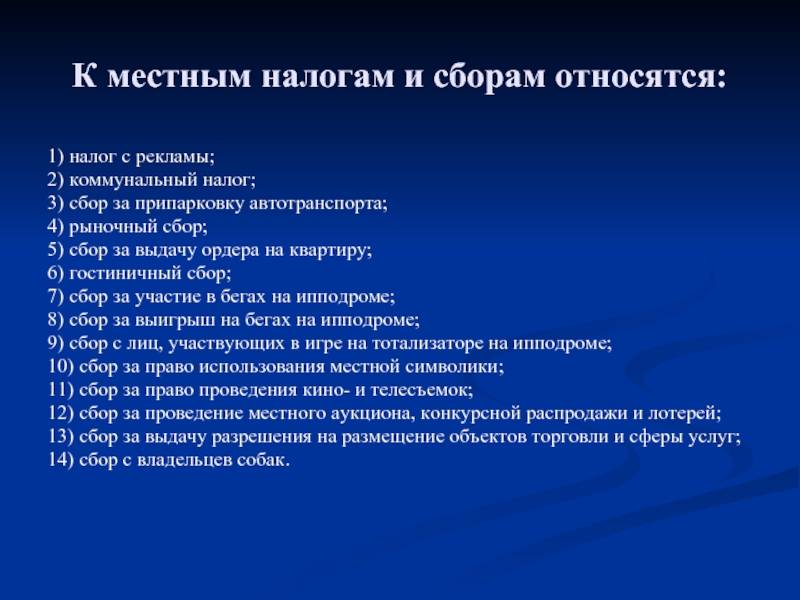

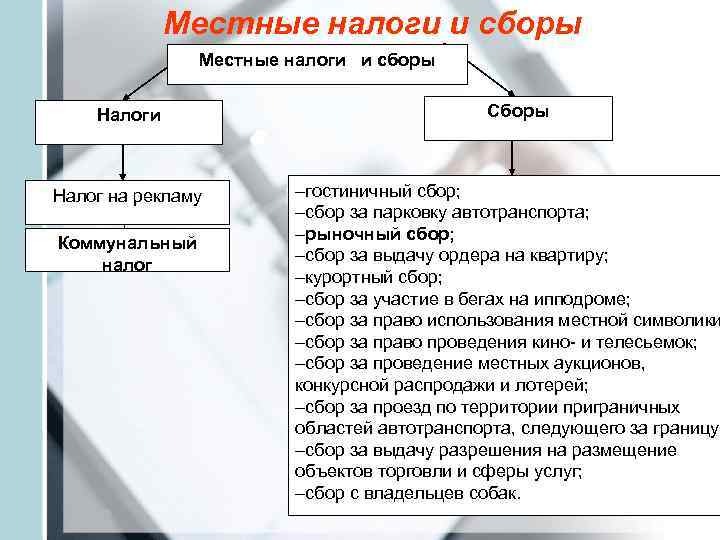

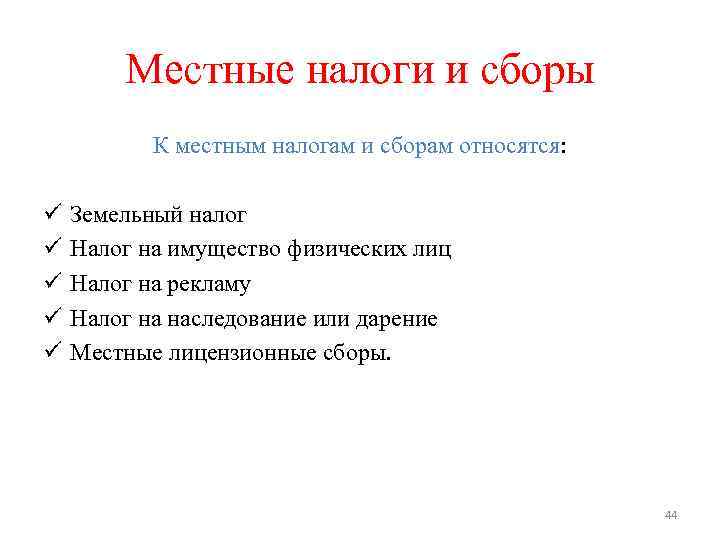

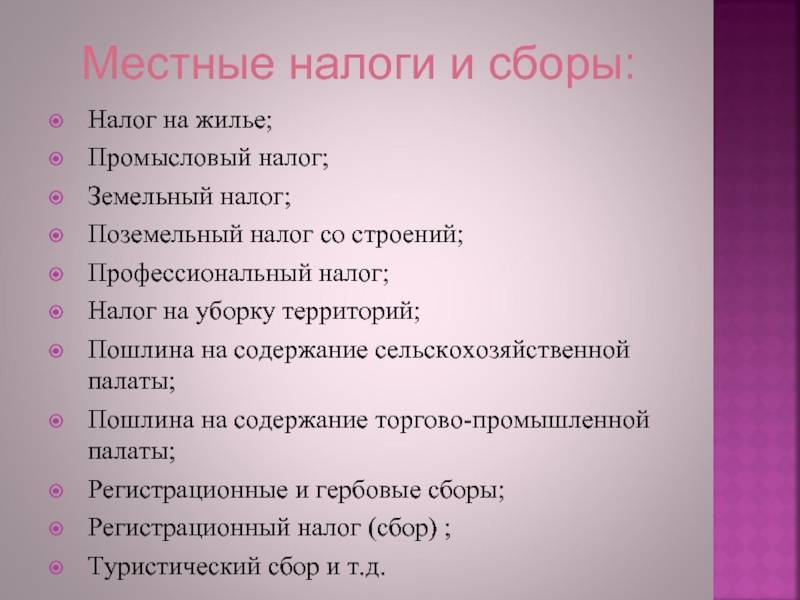

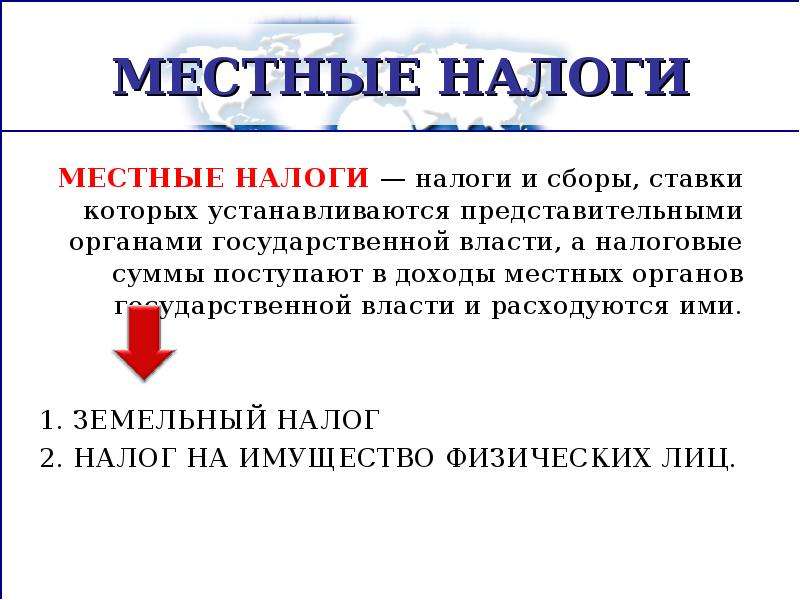

Понятие местных налогов и сборов

Органы местной власти отечественным законодательством также наделены ограниченными полномочиями по установлению на подконтрольной им территории местных налогов и сборов.

Предоставление такого полномочия обусловлено отсутствием возможности в полной мере за счет республиканского и регионального бюджета обеспечить интересы базовых муниципальных округов, ввиду чего местное налогообложение и формирование местного бюджета призвано обеспечить именно местные интересы населения и территориальной единицы в целом, способствовать ее развитию.

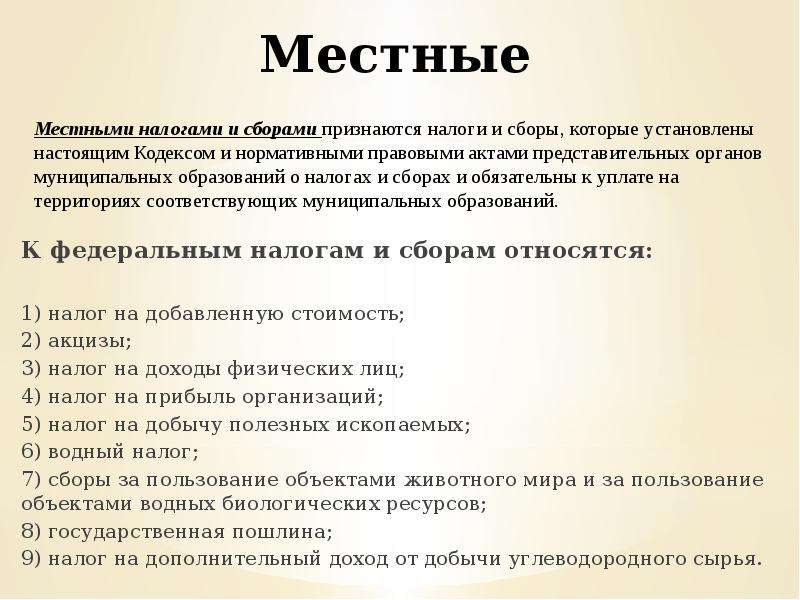

Местные налоги и сборы – платежи, обязательные к уплате которые устанавливаются местной властью базовой административно-территориальной единицы в пределах прав и полномочий предоставленных таковой власти федеральным налоговым законодательством и НК РФ.

Как федеральные и региональные, налоги и сборы местного взимания входят в систему налогообложения Российской Федерации.

Характер таких налогов и сборов не отличается от иных обязательных платежей, подлежащих уплате в бюджеты вышестоящих уровней, носят ярко выраженный фискальный характер и призваны обеспечить материально расходы муниципального бюджета.

Земельный налог

Земельный налог относится к местным налогам, которые призваны пополнять муниципальные бюджеты. Стоит отметить, что размер данного платежа никак не связан с результатами коммерческой деятельности владельца. Данный показатель определяется исключительно исходя из ценности земель: их химического состава, плодородия, а также месторасположения и прочих критериев.

Обязанности по уплате земельного налога возлагаются как на юридических, так и на физических лиц. Причем это могут быть как непосредственные собственники или землевладельцы, так и арендаторы, которые эксплуатируют данный ресурс на основе соответствующих прав. Говоря о последних, стоит отметить, что они не несут ответственности по уплате налоговых платежей, а лежит она на арендодателе.

Определенные земельные участки, в соответствии с нормами законодательства, не могут считаться объектами налогообложения. К ним можно отнести:

- земли, изъятые из хозяйственного оборота (в основном речь идет о тех, что были переданы военным ведомствам);

- земли, на которых расположены культурные и исторические объекты;

- участки вблизи таможенных зон;

- лесничества;

- земли около водных объектов.

К льготным категориям относятся:

- государственные службы и предприятия;

- организации религиозного характера;

- общественные объединения инвалидов;

- художественные и прочие культурные организации;

- лица, а также общины, которые представляют этнические группы Северного и Дальневосточного регионов;

- организации, работающие в особых экономических зонах.

Конкретные значения: как узнать

Как мы определили выше, в каждом муниципалитете могут быть индивидуальные правила и нормы налогообложения. Следовательно, налогоплательщикам необходимо своевременно узнавать конкретные значения и установленные порядки, чтобы избежать наказания.

Узнать, какие нормы установлены в конкретном МО или регионе можно в ближайшем отделении ФНС либо на специальном портале. Электронный сервис разработан Федеральной налоговой службой и позволяет бесплатно и без регистрации получить информацию об установленных нормах налогообложения.

Чтобы получить интересующие сведения, потребуется выбрать регион (место нахождения налогоплательщика) и определить вид фискального обязательства. Система формирует сведения на основании утвержденных нормативно-правовых актов.

Налог и сбор: между ними много общего

- И то, и другое отчисление законодательно закреплено в Налоговом Кодексе РФ.

- Деньги от обеих форм уплаты поступают в государственную казну.

- Любой из них, если это устанавливает закон, может быть конкретизирован на региональном или местном уровне.

10 главных отличий налогов и сборов

Рассмотрим, чем отличаются эти виды платежей. Для этого сравним их по различным основаниям, приведенным в таблице.

Сравнение налога и сбора

| 1 | Цель поступления в бюджет | Не имеет определенного целевого назначения | Предназначен для обеспечения деятельности государственных органов, предоставляющих определенные права или услуги предпринимателям |

| 2 | Законодательное установление | Налог считается введенным, если в законном акте определены его плательщики, установлена база, ставка и другие обязательные элементы | Элементы сбора определяются в индивидуальном порядке, в зависимости от его характера. |

| 3 | Регулярность уплаты | Налог платится с той или иной установленной законом регулярностью, периодичностью и систематичностью | Имеет разовый характер, платится в конкретно необходимых ситуациях, когда в этом заинтересован сам плательщик |

| 4 | Время уплаты | Привязан к определенному периоду – налоговому и отчетному, являющемуся необходимым элементом налога; крайние сроки уплаты строго регламентированы | Не имеет отношения к определенному времени, обусловлен потребностью предпринимателя получить услугу или вступить в правовые отношения с представителем государства |

| 5 | Окончание платежей | Пока предприниматель не ликвидировал фирму, он постоянно будет платить установленные налоги | Платится один раз |

| 6 | Расчет суммы | Зависит от произведения налоговой базы на установленную ставку, могут применяться специальные режимы – льготы | Сумма зафиксирована и является равной для всех |

| 7 | Подход законодателя | Вводя налог, законодательство стремится учитывать реальные возможности плательщиков и может установить дифференцированный подход | Для суммы сбора не имеют значения индивидуальные особенности предпринимателя и его деятельности: это твердая цена за услугу |

| 8 | Последствия уплаты | Уплата налога гарантирует только отсутствие неприятных последствий, в остальном это действие безвозмездное | Уплата сбора предусматривает индивидуальную возмездность: перечислив сбор, плательщик получает определенное право |

| 9 | Последствия неуплаты | Принудительное взыскание недостающей суммы, пеня за просрочку платежа, штраф за несвоевременную уплату или проблемы с декларацией | Государственный орган просто не совершит требующееся плательщику действие, за которое не была перечислена оплата |

| 10 | Форма | Исключительно денежная | Если законодательство прямо предусматривает, сбор может иметь и другую форму, помимо денежной |

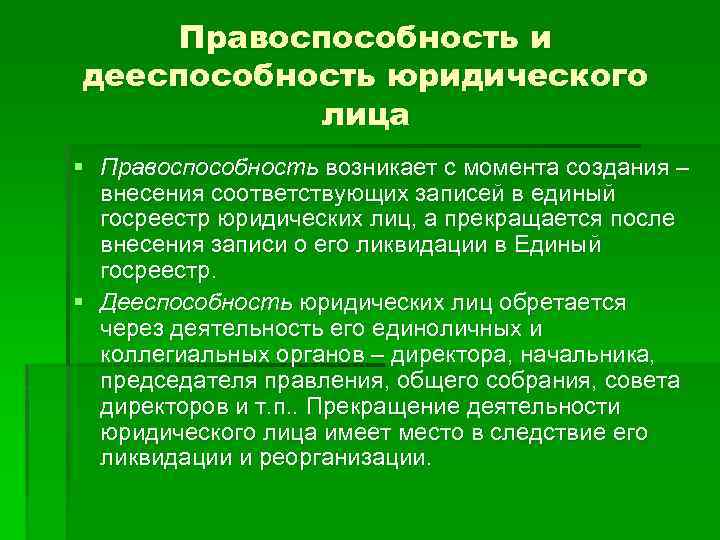

Плательщики и объект налогообложения

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:

- индивидуальные предприниматели;

- нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

- физические лица по вознаграждениям, полученным не от налоговых агентов;

- физические лица по суммам, полученным от продажи имущества;

- физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

- физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- физические лица, получающие от физических лиц доходы в порядке дарения.

Пример:

Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, на основании договора гражданско-правового характера, Вы обязаны отразить полученные доходы в налоговой декларации и представить ее не позднее 30 апреля года, следующего за годом получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

Доходы, облагаемые НДФЛ Доходы, не облагаемые НДФЛ

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

- доходы от продажи имущества, находившегося в собственности более трех лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер);

- иные доходы.

Отчетный период Год

Налоговый период Год

Порядок уплаты НДФЛ в виде фиксированного авансового платежа распространен на иностранных граждан, прибывших в Российскую Федерацию в безвизовом режиме и работающих на основании патента не только у физических лиц (как было до 2015 года), но и в организациях,у индивидуальных предпринимателей или занимающихся частной практикой лиц (например, адвокатов, учредивших адвокатский кабинет).

НДФЛ в виде фиксированных авансовых платежей уплачивается за период действия патента в размере 1 200 рублей в месяц, с индексацией платежа на коэффициент – дефлятор, установленный на соответствующий календарный год и коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации (Федеральный закон от 24.11.2014 № 368-ФЗ).

Налог на имущество физических лиц

Применительно к данному виду обязательных платежей выделяют две категории имущества:

- недвижимое: дома и квартиры, дачные постройки, гаражи и прочие сооружения;

- движимое: все транспортные средства, кроме автомобилей и мотоциклов.

Плательщиками данного вида налога являются лица, имеющие в собственности указанные объекты. Причем это могут быть как резиденты Российской Федерации, так и иностранные граждане. Базой же для налогообложения служит оценочная инвентарная стоимость, которая умножается на соответствующий коэффициент, определяемый муниципальными органами власти и налоговыми службами.

Ряд категорий лиц освобождается от уплаты налога на имущества. К таковым относятся:

- люди, приставленные к государственным наградам различных степеней;

- участники Великой Отечественной войны и прочих боевых действий;

- лица, участвовавшие в мероприятиях по ликвидации последствий аварии на Чернобыльской АЭС;

- действующие военнослужащие, а также уволившиеся со стажем свыше 20 лет;

- семьи военнослужащих, погибших при выполнении служебных обязанностей, в результате болезни или несчастного случая;

- пенсионеры;

- деятели культуры и искусств, а также лица, чье имущество используется в качестве музеев, галерей, любительских театров и так далее;

- с владельцев строений площадью менее 50 кв. м, расположенных на территории садоводческих хозяйств или кооперативов.

Период уплаты налогов составляет 365 дней. При этом если в течение календарного года у имущества сменился владелец, обязательства по данному виду платежей возлагаются на предыдущего собственника.

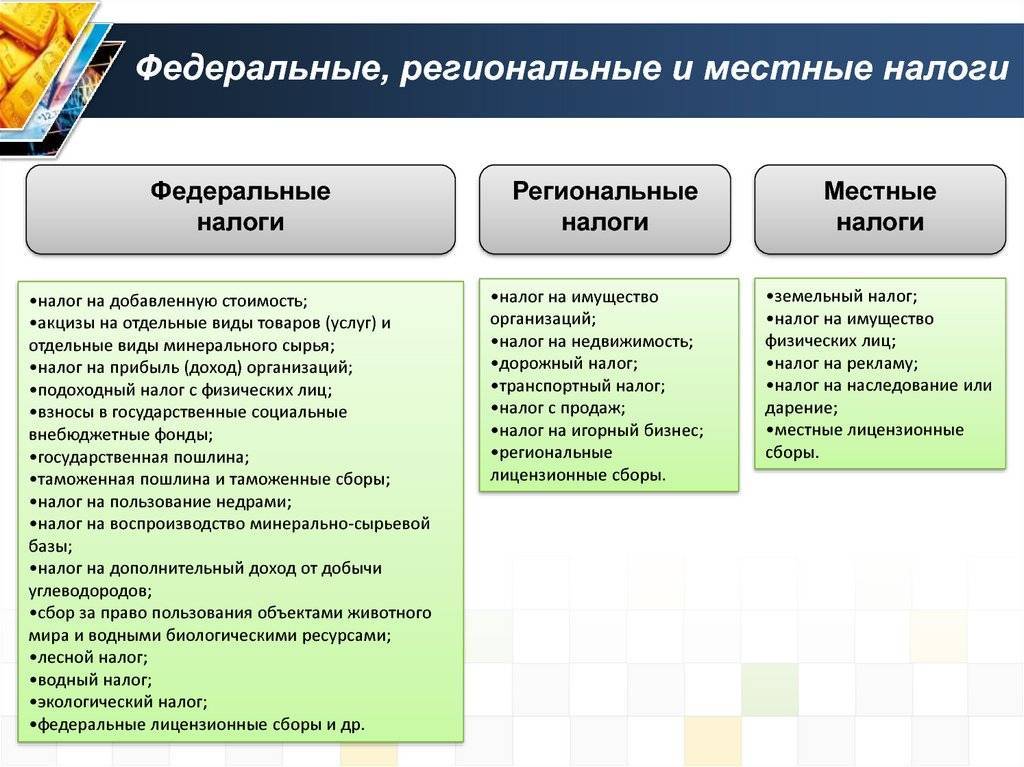

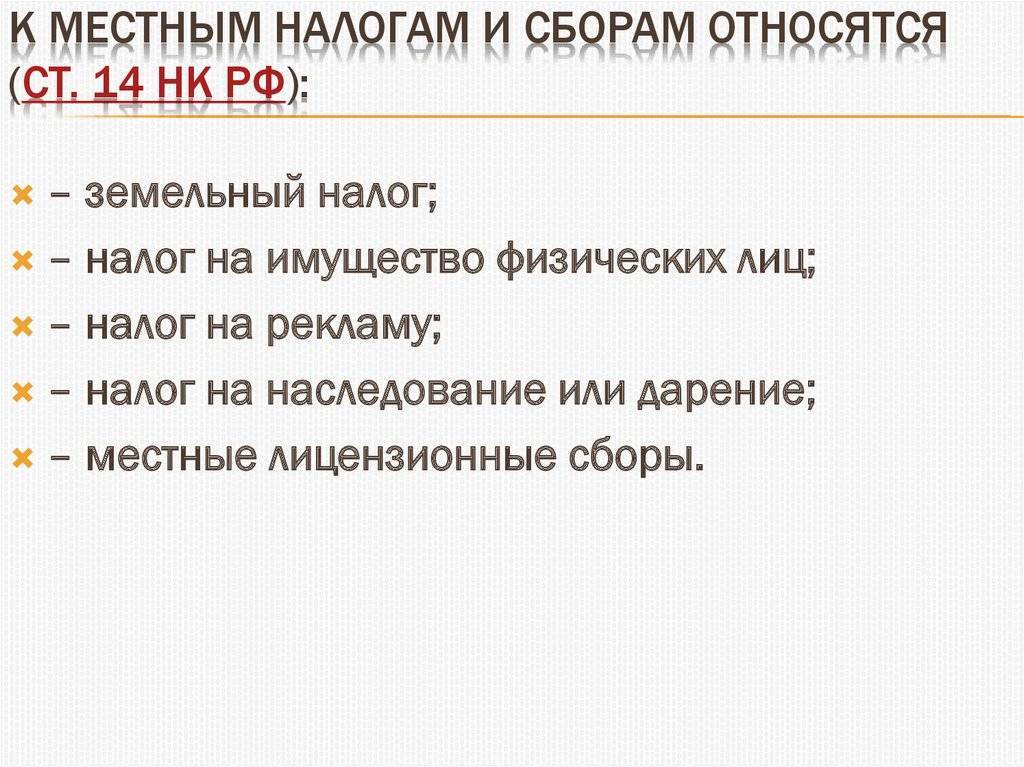

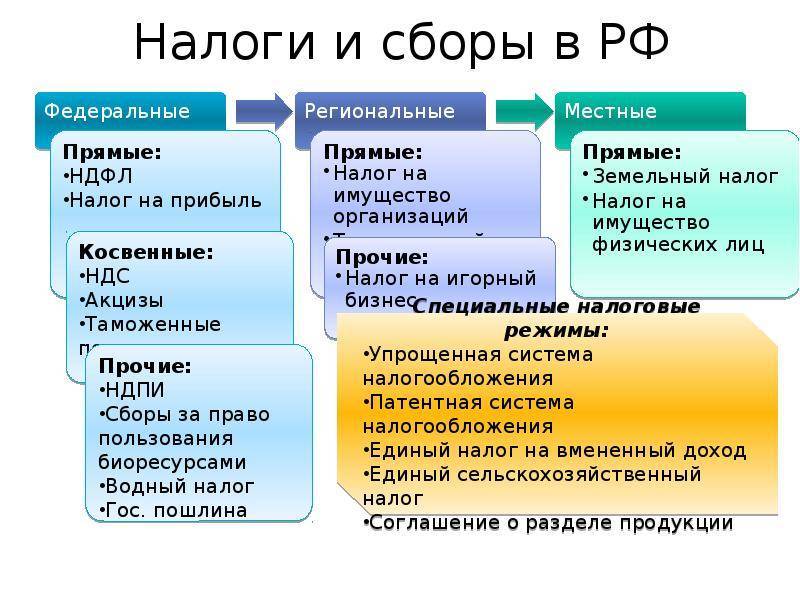

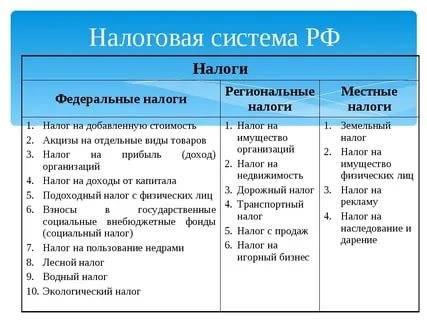

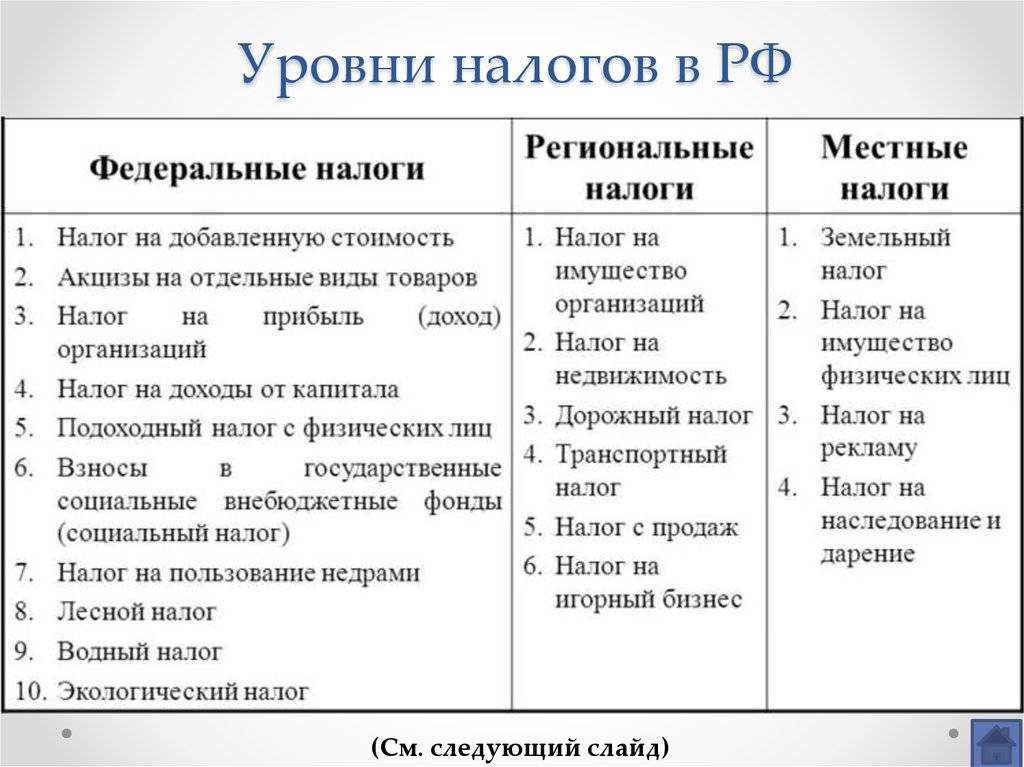

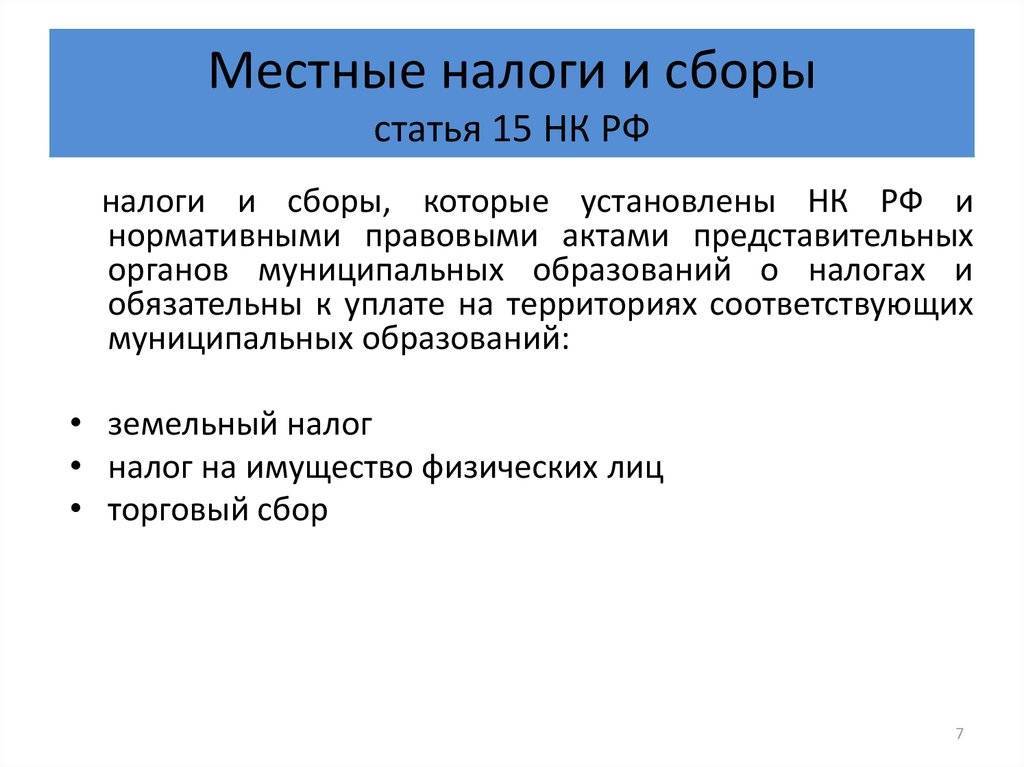

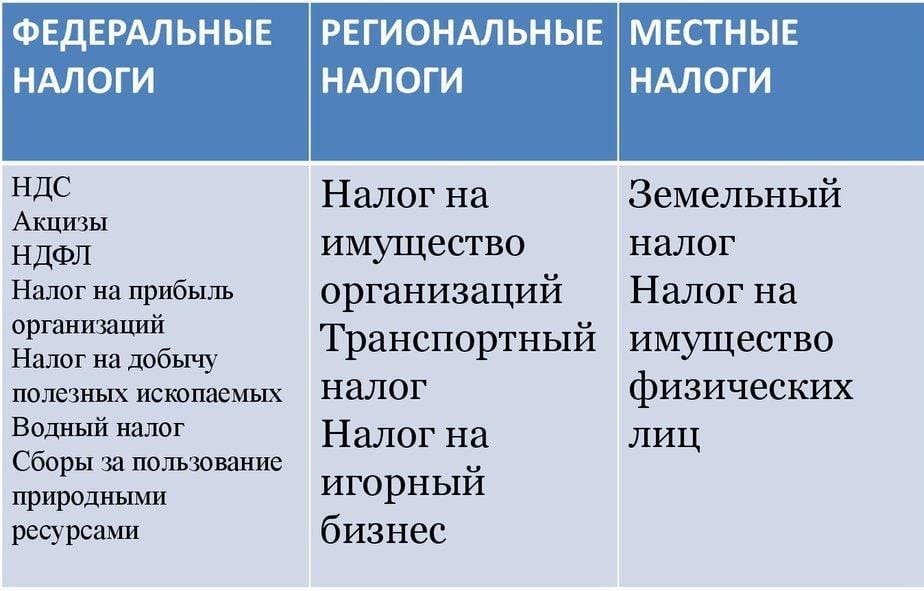

Основная характеристика и различия

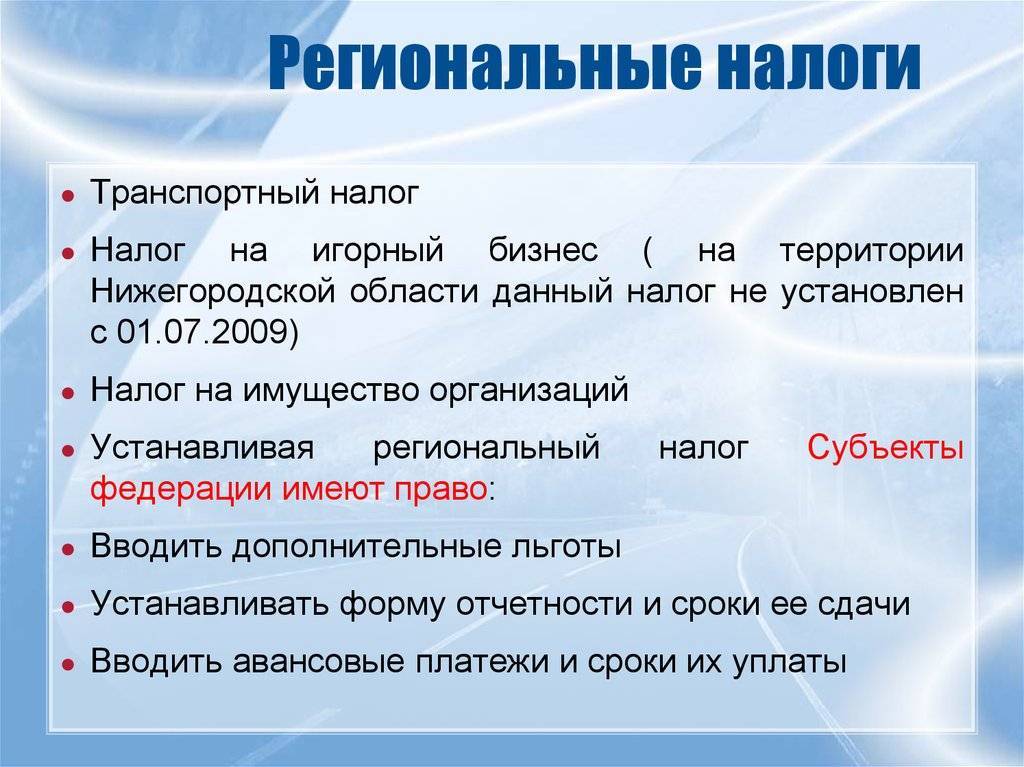

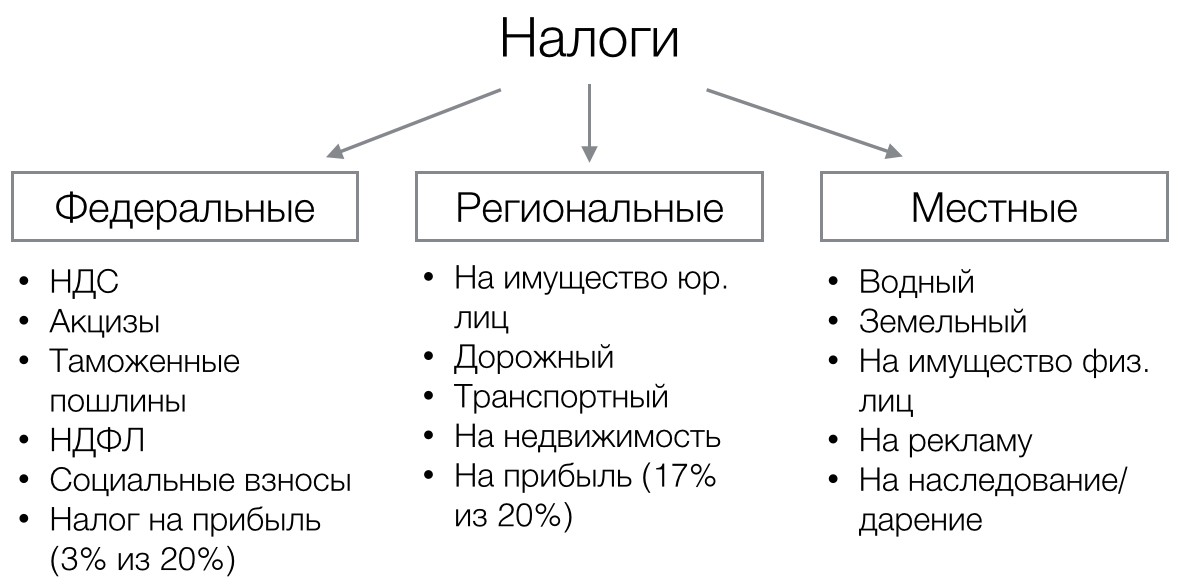

Итак, все фискальные платежи можно разделить на три вида: федеральные, региональные и местные налоги и сборы. Ключевое отличие между этими платежами — это уровень власти, который устанавливает основные нормы и правила применения налогообложения. То есть если полномочия по определению ставки, льготы, периода и принципов переданы властям субъекта России, то и платеж считается региональным.

Однако нужно отметить, что фискальные платежи регламентированы в . То есть НК РФ является правовой основой действующей налоговой системы государства. Это значит, что муниципальные органы управления, а также власти субъекта России не вправе вводить дополнительные (новые) обязательства. В их полномочия входит конкретизация порядка налогообложения по действующим фискальным сборам.

Второе отличие — это уровень бюджета (казны), в который зачисляется платеж. Так, налоги и сборы по уровню бюджетов бывают:

- федеральные — зачисляемые напрямую в казну Федерации (первый уровень);

- региональные — поступающие в казну субъекта (второй);

- местные — перечисляемые в бюджет муниципального образования (третий).

Третьим отличием является территориальный признак, то есть территория, на которой действуют основные принципы налогообложения. Не само обязательство, а именно порядок его применения.

Так, обязательства первого ранга применяются на территории всего государства. Принципы, правила и нормы, закрепленные в НК РФ, едины для исполнения для всей России.

Особенности обременений второго ранга устанавливаются для конкретного региона. Например, власти одной области вводят региональные налоговые льготы, снижают ставки, утверждают отчетные периоды и авансовые платежи, обязательные для жителей данного региона. Следовательно, в ином субъекте могут быть приняты иные нормы.

Для сборов третьего, местного, ранга алгоритм и особенности налогообложения действуют только на территории муниципального образования. Следовательно, в отличие от местных налогов, федеральные налоги и порядок их применения не может быть изменен на муниципальном или региональном уровнях. Далее приведем закрытый перечень федеральных, региональных и местных налогов.

Механизм исчисления

Как исчисляются налоги местного бюджета, были описаны выше. Общая характеристика местных налогов позволяет посчитать самостоятельно сумму для уплаты на имеющееся имущество или осуществленную коммерческую деятельность. Можно привести следующие примеры расчета местных налогов:

- У компании есть в собственности административно-торговый центр площадью в 110 кв. м. и кадастровой стоимостью в 3 млн. 600 тыс. рублей. Ставка для этой суммы – 0,1%. Получается, что ежегодно компания выплачивает 3600 рублей.

- Физическое лицо имеет земельный участок сельскохозяйственного назначения. Кадастровая стоимость объекта – 570 тыс. рублей. Ставка в данном случае 0,3%, в результате чего собственник платит ежегодно 1710 рублей.

- Физическое лицо имеет в собственности жилой дом, в котором он проживает. Кадастровая стоимость объекта 2 млн. 100 тыс. рублей. Действующая процентная ставка в данном случае – 0,1%, поэтому собственник ежегодно уплачивает 2100 рублей.

- Организация занимается торговлей, снимая в аренду помещение размером в 23 кв. м. Ставка составляет 457 рублей за 1 кв. м. Значит, ежеквартально предприниматели уплачивают сбор в размере 10511 рублей.

Аналогичным образом можно вычислить все оставшиеся виды сборов, которые должен уплачивать гражданин России, если он является налогоплательщиком.

Виды местных налогов

Налог на имущество

Самый крупный единый налоговый счет, который получает большинство людей, – это местный налог на жилую недвижимость, взимаемый с домовладельцев. Обычно это основано на оценочной стоимости дома.

Каждый штат устанавливает правила, в соответствии с которыми местные органы власти могут взимать налоги на собственность .

Прочие местные налоги

Штаты и города, которые взимают местный подоходный налог, удерживают налог с заработной платы сотрудников. Местные налоги на заработную плату относительно редки. Их разрешают в общей сложности 16 штатов. Кроме того, в Огайо и Пенсильвании взимаются местные сборы, известные как налоги школьного округа, для финансирования расходов на образование.

Налог с продаж налагается на товары и услуги , продаваемые жителям штата или муниципалитета. Это называется регрессивным налогом, а не прогрессивным налогом, потому что каждый клиент платит один и тот же процент независимо от дохода.

Краткая справка

Образование, общественная безопасность и содержание дорог входят в число приоритетов местных органов власти.

Во всех штатах, кроме пяти, есть налоги с продаж (Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон). Во многих из них действуют сложные законы о налоге с продаж, которые исключают некоторые товары, например продукты питания, и снижают процентную ставку, взимаемую с других товаров, например автомобилей. В ряде штатов на сигареты и спиртные напитки установлены более высокие «налоги на грех».

В некоторых штатах к налогу штата может быть добавлен меньший городской налог. Во многих штатах также есть налог на использование , который взимается с основных товаров, приобретенных за пределами штата, особенно с транспортных средств.

Другие источники государственного финансирования

Муниципальные власти обычно выпускают облигации для финансирования некоторых капитальных проектов в районе.

Инвесторы, покупающие муниципальные облигации , ссужают деньги правительству, которое обещает выплатить установленную сумму процентов и выплатить основную сумму в будущем.

Для обслуживания долга, то есть для выполнения обязательств по выплате процентов и основной суммы долга по облигациям, муниципальные органы власти могут ввести новый налог или повысить существующие местные налоги.

Понимание местного налога

Конституция США дает федеральному правительству право, а штатам – право облагать налогами своих жителей.1

Местные налоги финансируют государственные службы, включая полицию и пожарные службы, службы образования и здравоохранения, библиотеки, содержание дорог и другие программы и проекты, которые приносят пользу сообществу в целом. Многие из этих служб также получают федеральные средства в виде грантов.

Государственные, окружные и муниципальные налоги могут называться местными налогами в отличие от федеральных налогов.

Ключевые моменты

- В большинстве штатов вводится подоходный налог, который удерживается из зарплаты сотрудников.

- В большинстве штатов и некоторых городах и поселках взимаются налоги с продаж на товары и услуги.

- Для большинства домовладельцев счет по налогу на недвижимость является самым крупным единым местным налогом, который они платят.

В отличие от федеральных налогов, выгоды от местных налогов обычно очевидны на уровне сообществ. Муниципалитеты сталкиваются с постоянным балансированием в отношении взимания местных налогов, поскольку высокие налоги встречают сопротивление, а низкие налоги приводят к сокращению основных услуг.

Среди распространенных видов налогов , что многие государства налагают являются подоходный налог, налог на прибыль , налог на имущество , налог на топливо, и налог с продаж.

К какому виду налогов относятся акцизы

Налоги и сборы являются важной частью системы налогообложения любого государства. При классификации налогов учитываются следующие факторы:

- характер изъятия налога (прямые и косвенные налоги);

- уровень изъятия (федеральные, региональные, местные, муниципальные);

- субъект налогообложения (физические и юридические лица);

- объект налогообложения (товары, услуги, доходы, прибыль);

- целевое назначение (общие, специальные).

Косвенный или прямой

Акцизный налог по характеру изъятия относится к косвенным налогам. Косвенный налог изымается в виде надбавки к стоимости товара или зависит от добавленной стоимости товара, оборота и продаж товаров, услуг. Акциз близок по характеру налогу с продаж, но его отличительной особенностью является то, что данный налог касается только избыточных продуктов: табачных изделий, нефтепродуктов, косметики, спиртных напитков.

- Косвенный налог оплачивается конечным потребителем реализованной продукции. На его размер влияет эластичность спроса. Чем выше спрос, тем выше размер выплаты. Чем меньше предложение, тем меньше сумма налога, оплачиваемая покупателем.

- Косвенные налоги зависят от количества реализованного товара, поэтому они в сравнении с другими выплатами в казну представляют меньше проблем при сборе. Их размер меньше, чем размер прямых налогов.

- Косвенный налог безусловен, потому что не зависит от полученных доходов и прибылей, от результатов экономической активности налогоплательщика и изымается по количеству произведенной продукции.

- Косвенный налог относится к сфере потребления и распределения товаров, поэтому их относят к налогам на расходы, тогда как прямые налоги считаются налогами на доходы.

Федеральный или региональный

В зависимости от того, в чей адрес направляются налоги, и кто их изымает, выплачиваемые налоги делятся на муниципальные, местные или федеральные.

- Федеральные налоги взимаются по стандартным правилам по всей территории РФ и, в основном, направляются в федеральный бюджет. Эти налоги определяются и устанавливаются Налоговым кодексом РФ.

- Местные и муниципальные налоги устанавливаются местными органами власти, руководством субъектов федерации.

Акцизный налог используется для формирования государственного бюджета разных уровней. Доли распределения между федеральным бюджетом и местной казной заранее установлены и неизменны. Акцизный налог распределяется следующим образом:

- Акцизы по табачным продуктам, автомобилям, этиловому спирту и некоторым другим товарам полностью перечисляются в федеральный бюджет.

- Налоги на моторное масло, бензин и некоторые другие продукты перечисляются в определённых соотношениях между федеральным и региональным бюджетами.

- Акциз на бытовое печное топливо, алкоголь с содержанием спирта менее 9% — полностью в региональный бюджет.

Объект и субъект налогообложения

Полный перечень товаров, облагаемых акцизным налогом, приводится в статье 181 НК РФ. Самыми важными объектами налогообложения акцизами являются:

- алкогольные напитки и пиво;

- спирт и спиртосодержащие продукты с содержанием спирта не менее 9 %;

- табак и табачные продукты;

- бензин и дизельное топливо;

- нефтепродукты;

- автомобили и мотоциклы.

Субъектами акцизного налога являются;

- предприятия и организации, производящие подакцизные товары;

- индивидуальные предприниматели;

- физические лица, являющиеся потребителями подакцизной продукции.

Виды акцизов и формулы их расчета

Налог или сбор

Налоги и сборы относятся к обязательным платежам в бюджет государства. Их довольно трудно отделить друг от друга. Но отличия всё же есть:

| Налог | Сбор | |

|---|---|---|

| Способ изъятия | периодически | единовременно |

| Характер изъятия | платёж | взнос |

| Цель выплаты | пополнение бюджета государства | пополнение бюджета отдельной отрасли или госоргана |

| Что платёж даёт плательщику | безвозмездный платёж | плательщик получает какое-нибудь право или услугу |

| Наказание при неуплате | административная или уголовная ответственность | неблагоприятные последствия в виде отзыва лицензии, разрешения, услуг |

Акцизы относятся к налогам, потому что обладают всеми необходимыми характерными чертами налогов, в том числе обязательностью и индивидуальной безвозмездностью. То есть это обязательный безвозмездный денежный платёж в бюджет государства, который взимается с налогоплательщика в установленном законом порядке и размере.

Обязательность означает законодательную обязанность плательщика перед государством. Акциз устанавливается государством в одностороннем порядке, при несвоевременной уплате или отклонении от уплаты сумма налога взыскивается в принудительном порядке, могут быть применены административные меры.