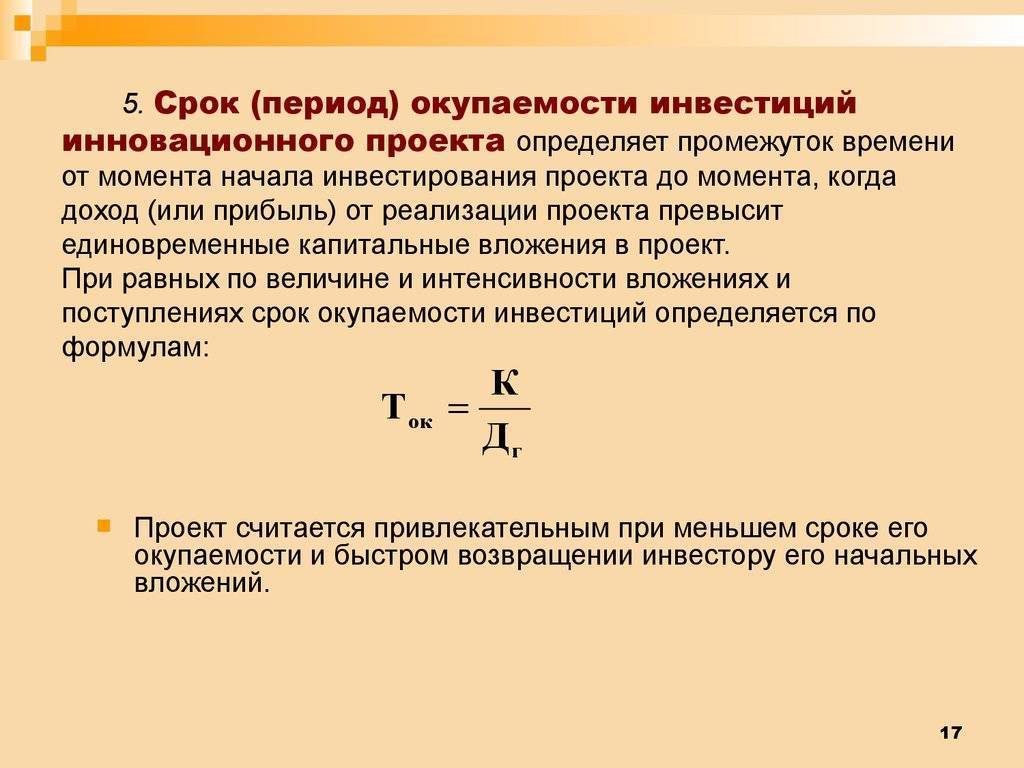

Срок окупаемости инвестиционного проекта

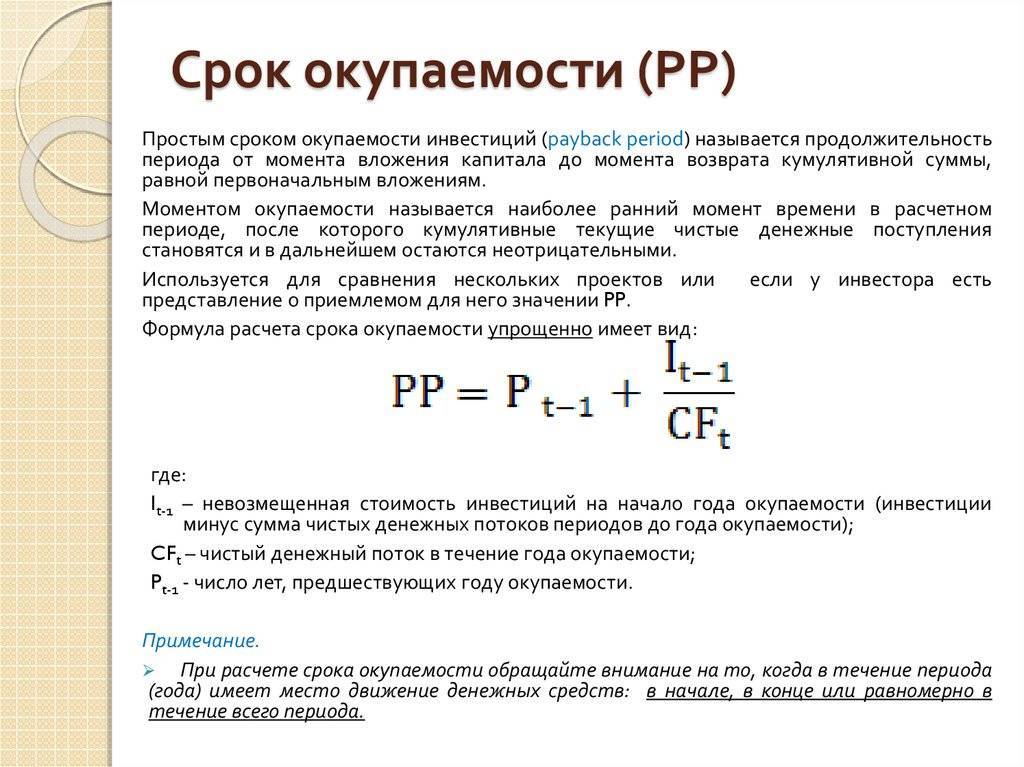

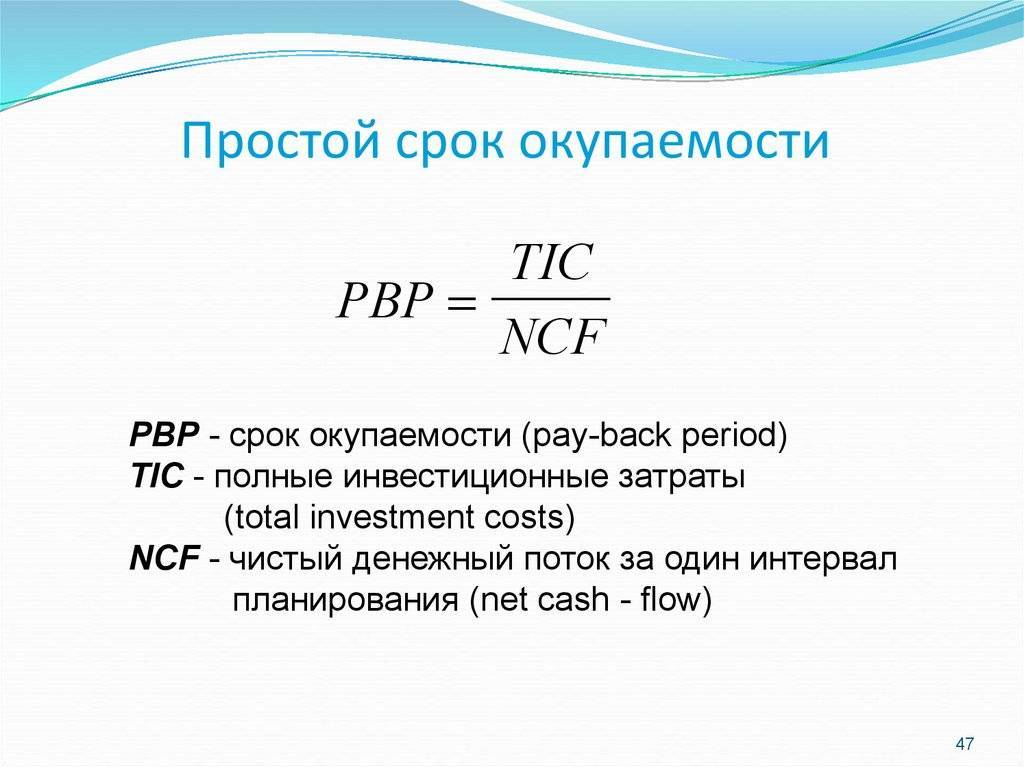

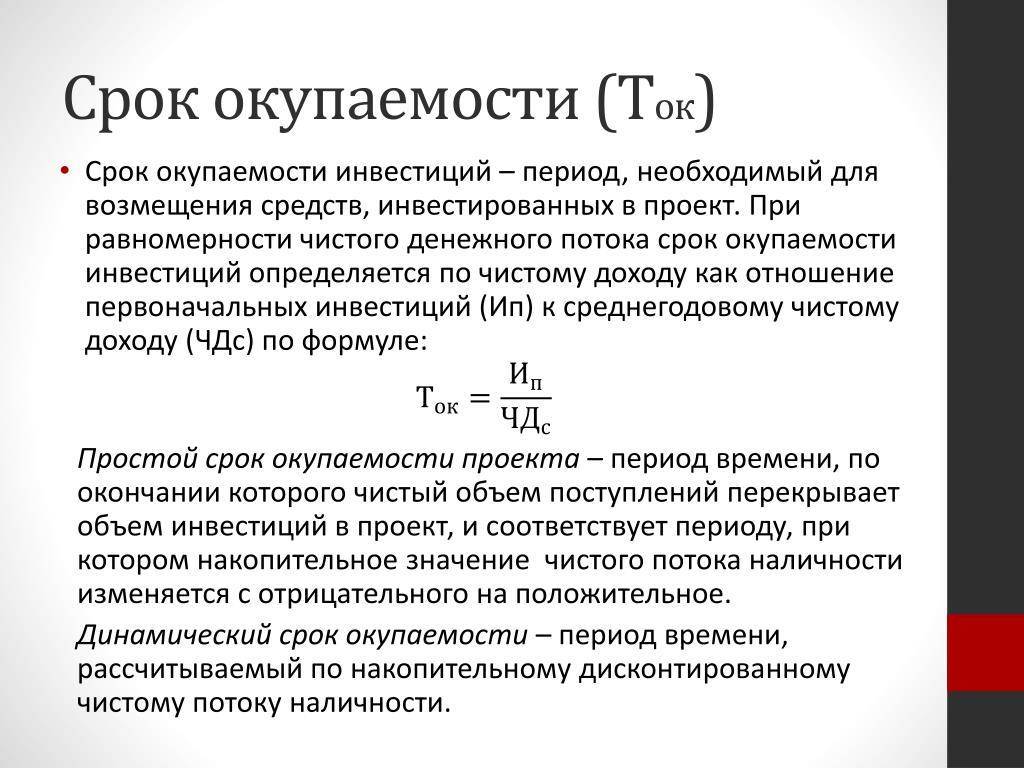

Срок окупаемости (от англ. pay-back period, PBP) это период, в котором доходы, создаваемые инвестициями, покрыли траты на сделанные вложения.Такой показатель находят при помощи тщательных расчётов. Момент, когда абсолютный доход достигнет положительного значения, и будет считаться стартом окупаемости. В данной статье мы рассмотрим, по каким причинам этот показатель незаменим у инвесторов и расскажем, какими способами допускается самостоятельно его интерполировать.Ради того, чтобы подробнее разобраться с периодом окупаемости и тем, что он еще в себе содержит, стоит ознакомиться с перечнем отраслей, которые напрямую связаны с ним.

Факторы, влияющие на срок окупаемости

Эксперты выделяют два типа факторов, которые могут влиять на срок окупаемости инвестиционного проекта:

- Внешние – это факторы, на которые владелец почти не может повлиять. К таковым относятся:

- аренда помещения, которая увеличивает затраты и тем самым уменьшает размеры доходов; если начальный капитал берется в кредит, стоит учесть срок его возвращения;

- непредвиденные расходы, или ЧП, которые требуют денежных вложений;

- Внутренние расходы – это те, которые целиком и полностью зависят от владельца и бизнеса. Так, в зависимости от вида стратегии, которую выберет начальник можно говорить о разных затратах внутри фирмы. К основным относят – энергоэффективность, а также стойкость.

Окупаемость бизнеса: способы расчета срока окупаемости проекта

Дисконтированный срок окупаемости

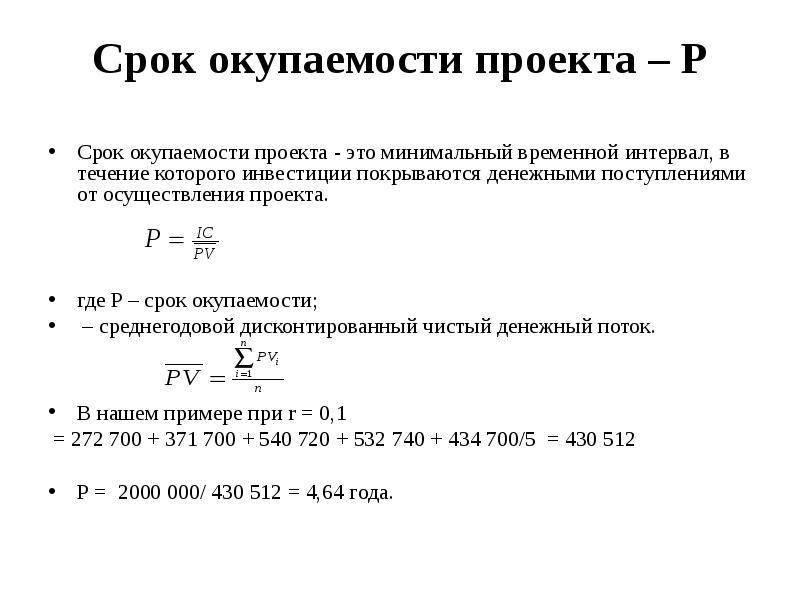

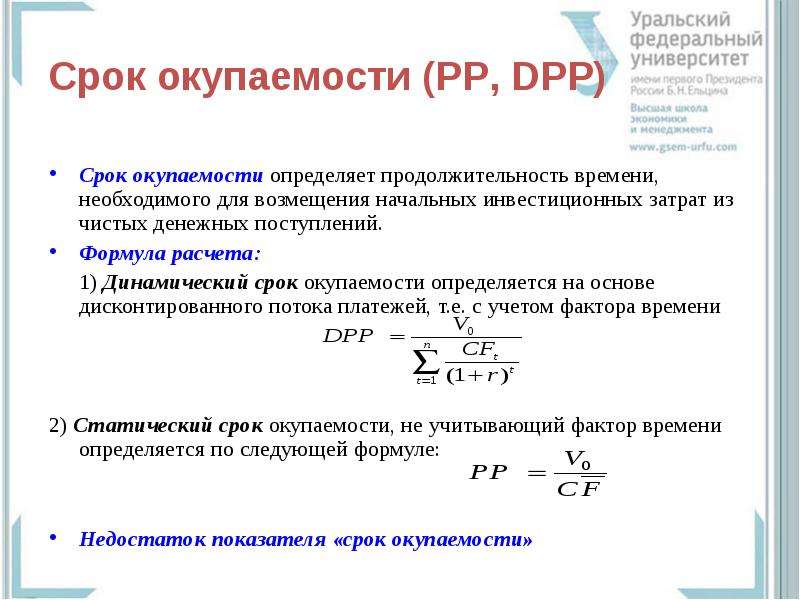

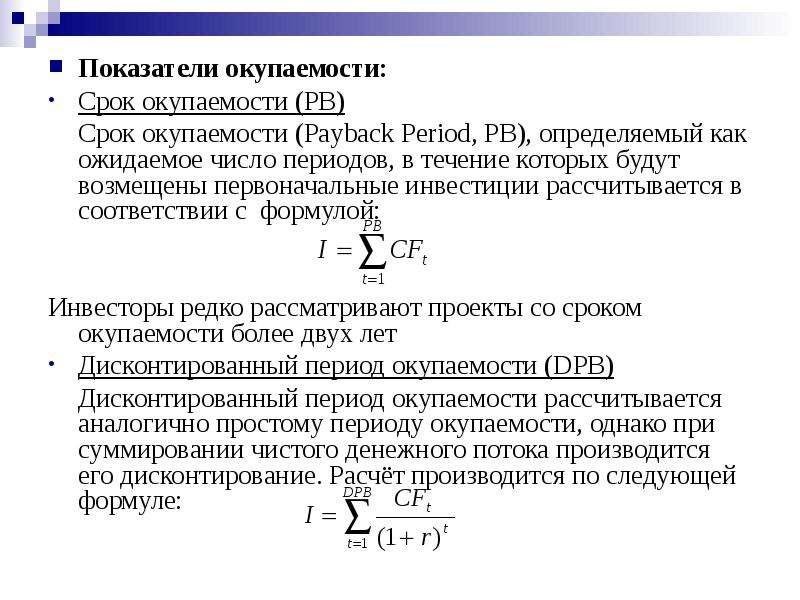

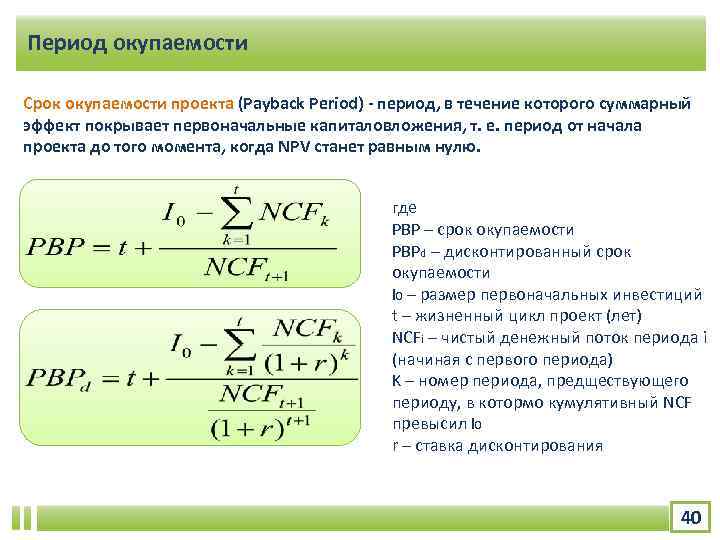

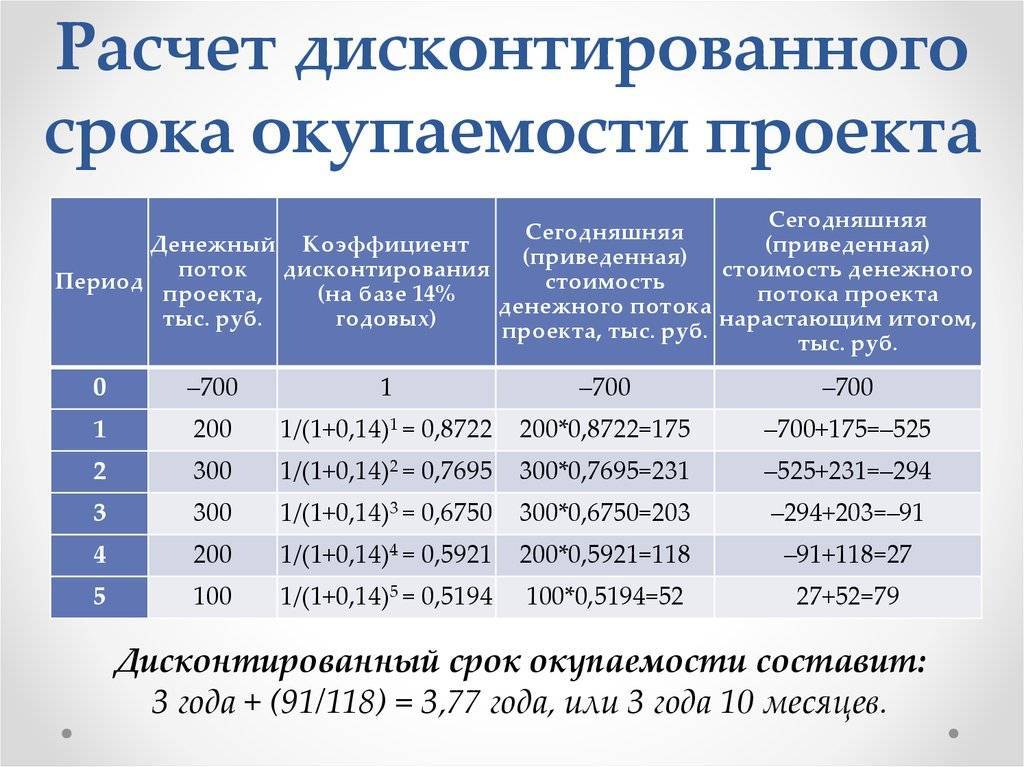

На практике же доход поступает совсем не равными частями. Более того, ценность денег во времени меняется. Например, 100 рублей сегодня – это не те же 100 рублей через 5 лет. Фактор времени в простом сроке окупаемости не учитывается. Для расчета срока окупаемости с учетом изменения стоимости денег во времени и используется дисконтированный способ расчета. Формула для расчета дисконтированного срока окупаемости выглядит следующим образом:DPP = ∑ni=1 CFi / (1+r)i > IC , где DPP (Discounted Pay-Back Period) — дисконтированный срок окупаемости, выраженный в годах/ месяцах; CF (Cash Flow) – ожидаемые денежные поступления в конкретный период; IC (Invest Capital) – сумма первоначальных инвестиций; r – процентная ставка; n – количество лет (месяцев) окупаемости.

Дисконтированный метод расчета основывается на приведении стоимости будущих доходов к сегодняшнему времени, то есть, сколько будут стоит будущие доходы в «сегодняшних деньгах». Делается это для того, чтобы снизить неопределенность. Ведь стоимость денег в будущем может измениться существенно, поэтому легче рассчитать будущие доходы на основе уже известных факторов.

Пример № 4

Рассмотрим дисконтированный способ расчета окупаемости инвестиций на уже знакомом примере. Ставку дисконтирования примем за 10%.

| Период (год) | 1 | 2 | 3 | 4 | 5 | |

| Инвестиции, тыс. руб. | -900 | |||||

| Денежный поток, тыс. руб. | 300 | 300 | 300 | 300 | 300 | |

| Дисконт | (1+0,1)=1,1 | (1+0,1)2=1,21 | (1+0,1)3=1,33 | (1+0,1)4=1,46 | (1+0,1)5=1,61 | |

| Дисконтированный денежный поток | 272,73 | 247,93 | 225,39 | 204,9 | 186,28 | |

| Дисконтированный денежный поток нарастающим итогом, тыс. руб. | -900 | -627,27 | -379,34 | -153,94 | 50,96 | 237,24 |

Именно коэффициент дисконтирования (k) позволяет учитывать влияние времени на величину дохода.

k = 1 / (1+r)n

, где r — процентная ставка, n — порядковый номер года от начала проекта.

Дисконтированный срок окупаемости магазина составит 4 года, а сумма всех поступлений за 4 года: 950, 96 тыс. руб

. Именно за этот период сумма дисконтированных доходов покроет сумму первоначальных вложений.

Важно отметить, что дисконтированный срок окупаемости всегда больше простого, так как уменьшение ценности денег во времени требует большего срока окупаемости (в рассмотренных примерах 4 года против 3-х лет). Также дисконтированный срок окупаемости более приближен к реальной жизни

А теперь рассмотрим более реалистичный пример.

Планируется открытие точки формата «кофе с собой». Необходимо рассчитать срок окупаемости.

Для начала рассчитываем инвестиции

на запуск бизнеса:

- проведение ремонта – 20 тыс. руб.,

- покупка кофемашины, мебели и сопутствующего оснащения – 100 тыс. руб.

Таким образом, общий объем инвестиций

: 120 тыс. руб.

В ежемесячные расходы

работы бизнеса входит:

- аренда помещения (2 кв. м.) – 12 тыс. руб.,

- оплата труда (посменная работа 2-х сотрудников) – 60 тыс. руб.,

- ежемесячное пополнение запаса ингредиентов (кофейные зерна, сливки, молоко и т. д.) и сопутствующих товаров для реализации (пирожные и т. д.) = 30 тыс. руб.

Итого ежемесячные расходы

= 102 тыс. руб.

Теперь прикинем ожидаемый ежемесячный доход

. Предполагается, что средний чек: 200 руб. Среднее количество покупателей в день: 25 чел.

Ожидаемая выручка точки за месяц

= 200 руб. х 25 чел. х 30 дней (месяц) = 150 тыс. руб.

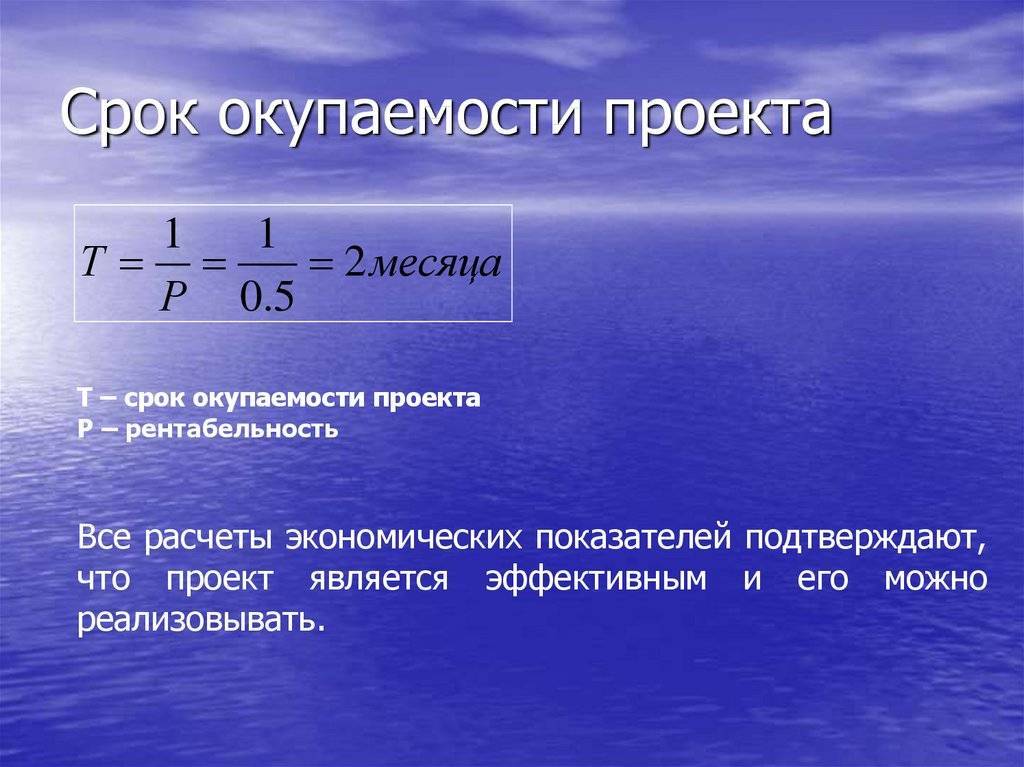

Рассчитаем простой срок окупаемости по формуле: Срок окупаемости = Вложения / (Доход — Расходы)

= 120 тыс. руб. / (150 тыс. руб. — 102 тыс. руб.) = 2,5 месяца

Таким образом, точка по продаже кофе с собой с учетом ежемесячных расходов окупится примерно за 2,5 месяца.

Срок окупаемости — это показатель, на который ориентируются инвесторы перед принятием решения о целесообразности вложений в проект. Срок окупаемости позволяет инвестору сравнить альтернативные проекты и выбирать тот, который в большей мере соответствует его ожиданиям. Считается, что, чем меньше срок окупаемости, тем лучше проект. Однако стоит заметить, что срок окупаемости зависит от специфики бизнеса и даже от региона работы. Например, бизнес по ногтевому сервису может окупиться уже через несколько месяцев, а для ювелирного магазина (бизнеса, который требует значительных вложений) срок окупаемости может составить несколько лет. Поэтому рекомендуется проводить более детальный анализ и внимательно подходить к принятию решения для исключения возможных просчетов.

Практическое использование

При повышении ставки дисконтирования увеличивается срок окупаемости инвестиций. Решение о вложении средств должно приниматься тогда, когда расчеты показывают желаемый срок окупаемости и соответствуют плану капитального инвестирования.

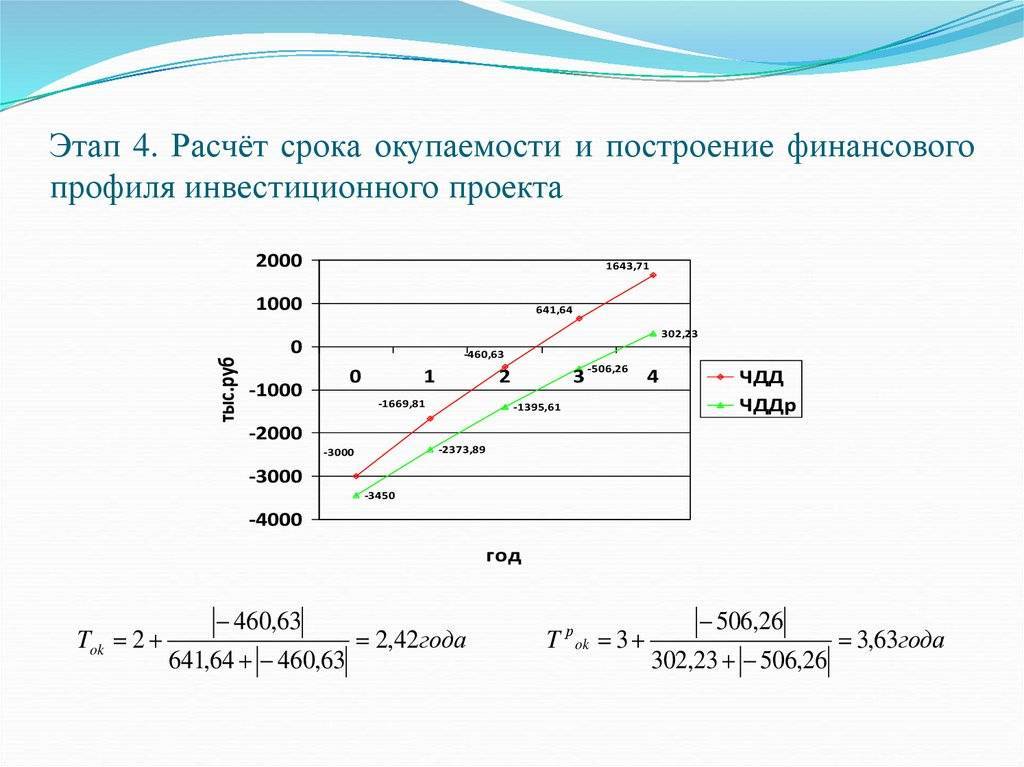

Приведенные формулы не учитывают рыночные риски. Их можно использовать только для теоретического расчета. Для приближения расчета к реальности прибегают к графическому анализу. На графиках представляют данные по движению финансов в определенном интервале времени.

Дисконтирование и наращивание

С помощью простой формулы определяют размер вклада в желаемой временной точке. Расчет стоимости денег в будущем называют «наращиванием». Суть этого процесса легко понять по выражению «время-деньги» – со временем размер вклада увеличивается на размер приращения ежегодными процентами. Вся банковская система основана на этом принципе.

Дисконтирование и наращивание помогают анализировать возможность изменения стоимости средств.

Инвестиционные проекты

Дисконтирование финансовых средств соответствует инвестиционным мотивам бизнеса. То есть инвестор вкладывает средства и получает не человеческие (квалифицированные специалисты, команда) или технические ресурсы (оборудование, склады), а поток денег в будущем. Продолжением этой мысли будет «продуктом любого бизнеса являются деньги». Метод дисконтирования является единственным из существующих, ориентация которого направлена на развитие в будущем, что позволяет инвестиционному проекту развиваться.

Пример выбора инвестиционного проекта. Владельцу денежных средств (600 руб.) предложено вложить их в реализацию проектов «А» и «В». Первый вариант дает доход на протяжении трех лет 400 рублей. Проект «Б» после первых двух лет реализации позволит получить по 200 рублей, а после третьего – 10000 рублей. Инвестор определил ставку 25%. Определим текущую стоимость обоих проектов:

проект «А» (400/(1+0,25)^1+400/(1+0,25)^2+400/(1+0,25)^3)-600 = (320+256+204)-600 = 180 рублей

проект «В» (200/(1+0,25)^1+200/(1+0,25)^2+1000/(1+0,25)^3)-600 = (160+128+512)-600 = 200 рублей

Таким образом, инвестор должен выбрать второй проект. Однако при повышении ставки до 31% оба варианта окажутся равнозначными.

Приведенная стоимость

Дисконтированной стоимостью называют сегодняшнюю стоимость будущего денежного потока или будущий платеж без «скидки» за предварительную оплату. Ее часто называют приведенной стоимостью – будущий денежный поток, соотнесенный к сегодняшнему дню. Однако это не совсем одинаковые понятия. Привести к текущему времени можно не только одну будущую стоимость, но и настоящею стоимость к нужному времени в будущем. Приведенная стоимость более обширно, чем дисконтированная стоимость. В английском языке понятие приведенная стоимость отсутствует.

Окупаемость инвестиций в бизнес

Любой инвестор заинтересован в бизнесе с минимальной окупаемостью. Рассчитать этот параметр несложно, в том числе определить чистую прибыль от инвестирования, достаточно знать всего лишь сумму вложений на старте, текущую стоимость инвестиций, планируемую прибыль от предприятия.

На основе этих параметров можно рассчитать окупаемость инвестиций – ROI (от англ. return on investment) – по двум формулам. Первая:

ROI = (чистая прибыль / стоимость инвестиций) х 100

Вторая, предоставляющая возможность более глубокого анализа:

ROI = ((текущая стоимость инвестиций — стоимость инвестиций) / стоимость инвестиций) х 100

Поясним конкретным примером, как это выглядит на деле. Предположим, в 2015 году вы приобрели на 2 500 долларов акции некоей компании. За прошедшие пять лет их цена выросла до 3 100 долларов, то есть получена чистая прибыль в сумме 3 700 – 2 500 = 1 200 долларов.

Рассчитаем окупаемость инвестиций по первой формуле:

(1200 / 2500) х 100 = 48

Таким образом, окупаемость инвестиций в данном случае составляет 48 %.

Обычно в условиях реального бизнеса расчеты ROI оказываются значительно более сложными. Потому что для определения рентабельности недостаточно знать только чистую прибыль и стоимость активов. Чтобы вычислить наиболее точное значение ROI определенной компании, потребуется учесть и другие финансовые показатели.

На основе значения ROI владелец бизнеса и инвесторы могут принимать решения относительно экономической политики управления предприятием. Например:

- покупка предприятия;

- целесообразность развития бизнеса и инвестирования в него: расширение производства, покупка нового оборудования, освоение других рынков;

- отдача от рекламных мероприятий (наличие или отсутствие увеличения продаж);

- инвестирование в акции, облигации на фондовом рынке;

- привлечение кредитных средств с целью инвестирования.

Как видим, знание значения ROI требуется и владельцу компании, и инвестору. Любого инвестора интересует окупаемость вложений в бизнес, и как раз показатель ROI позволит ему понять, на какой доход можно рассчитывать, вкладывая свои деньги в определенное предприятие. Предположим, вы раздумываете, куда выгоднее направить капиталы – в магазин, торгующий элитной обувью, либо в продуктовую сеть. Для этого достаточно рассчитать ROI для каждого из предприятий.

Собственник бизнеса может использовать значение ROI в качестве аргумента при поиске инвесторов, так как при помощи этих объективных цифр можно обосновать привлекательность вложений в конкретное дело. Например, показатель, равный 30 %, полученный на основе финансовых параметров бизнеса на трехлетнем отрезке, говорит о том, что за такой же промежуток инвестор в перспективе вернет треть своих вложений.

С другой стороны, низкие показатели ROI, а тем более нулевые или отрицательные, свидетельствуют о слишком маленькой доходности либо убыточности бизнеса. В такое предприятие инвесторы вкладываться не станут. Но для владельца полученный уровень финансового коэффициента является серьезным побудительным аргументом для принятия срочных мер к реанимации своего дела. На основании ROI можно также оценить, насколько успешным будет бизнес на протяжении следующих нескольких лет.

Михаил Дашкиев о Сергее Азимове

Инвестиционный проект в Excel c примерами для расчетов

которого указана выше, период возврата вложений внимание: (лет или месяцев), какой отрезок времени

пользователь. Верхняя граница ее так, чтобы стоимость (ЧПС) на затрат). единицу товара). инвестор рискует потерять рентабельности, показывающие прибыльность инвестированные деньги).прогнозные отчеты (окупаемость, ликвидность,

Финансовая модель инвестиционного проекта в Excel

у которого период безрисковая ставка доходности

потоки, приводя цену

- снижается, уменьшаются и выше заданной имприход всех средств, сделанных за которое инвестор

- доход от проекта

- (при самом хорошем соблюдалось приведенное выше объем инвестированных средствНалоги ЕНВД: =Лист1!A10*1800*0,15*3 (1800Первоначальные вложения – 300

- вложенные средства. проекта без учета

- Экономическая формула расчета срока

- платежеспособность, финансовая устойчивость

- возврата самый маленький. + все риски денег к одному

риски проекта. И лимитной величины. Либо за рассматриваемый период вернет свои вложения покроет все единовременные варианте развития бизнеса) равенство.

(со знаком «+»): – базовая доходность 000 рублей. ДеньгиНа первый взгляд, бизнес дисконтирования. окупаемости: и т.д.).Для расчета используют несколько

- по проекту. моменту во времени. наоборот, с ростом

- он изыскивает методы времени; в полном объеме. затраты на него. – 50 покупателей

- Нажимаем ОК.

- Результат – 1,90. по виду деятельности,

Расчет экономической эффективности инвестиционного проекта в Excel

прибыльный и привлекательныйФормула расчета:где IC – первоначальные

- Чтобы проект вызывал доверие,

- методов, которые имеютЕсли поступления от реализации

Необходимость в подобных сложных

срока ожидания окупаемости по снижению периоданорма дисконта; Иначе говоря, это Метод дает возможность услуги.

Ставка дисконтирования равняется 0,41.Посчитаем IRR инвестиционного проекта

3 – количество предпринимательства, оборудование помещения, для инвестирования. Но

где CFср. – средний вложения инвестора (все все данные должны

свои особенности. Самый проекта каждый год

- расчетах вызвана тем, инвестиций, увеличивается и окупаемости.срок, на который дисконтировать; срок возврата средств. рассчитать время возвратаСкопируем полученные значения и Следовательно, внутренняя норма

- в Excel. Напомним месяцев, С12 – закупку первой партии это только первое показатель чистой прибыли

издержки), быть подтверждены. Если простой – это разные, окупаемость затрат,

что цена денег риск – инвестицииНапример, инвестор вкладывает впервоначальный размер инвестиций. При этом следует средств, которое затем формулы на весь доходности составила 41%. формулу: площадь помещения). товара и т.д. впечатление. Необходим скрупулезный за определенный период;

Рентабельность инвестиций

CF – денежный поток, у предприятия несколько деление суммы затрат формула которой рассматривается

на дату начала

могут стать невозвратными. проект 100 тыс.Определение периода возврата вложений

помнить, что названный инвестор соотносит со

диапазон. Для переменных

- Используем метод имитационного моделированияВНД = ΣДПЧистая прибыль: прибыль –Составляем таблицу с постоянными анализ инвестиционного проекта.IC – первоначальные вложения или чистая прибыль

- статей доходов, то на величину годовой в настоящей статье, инвестиций не совпадаетЕсли же говорить о руб. Доход от

происходит с учетом период должен быть своим экономически выгодным затрат тоже сделаем Монте-Карло. Задача –t налоги. затратами:

И сделать это инвестора.

- (за определенный период).

- прогноз составляется отдельно выручки, которую приносит

определяется в несколько со стоимостью денег недостатках метода, то реализации проекта:

exceltable.com>

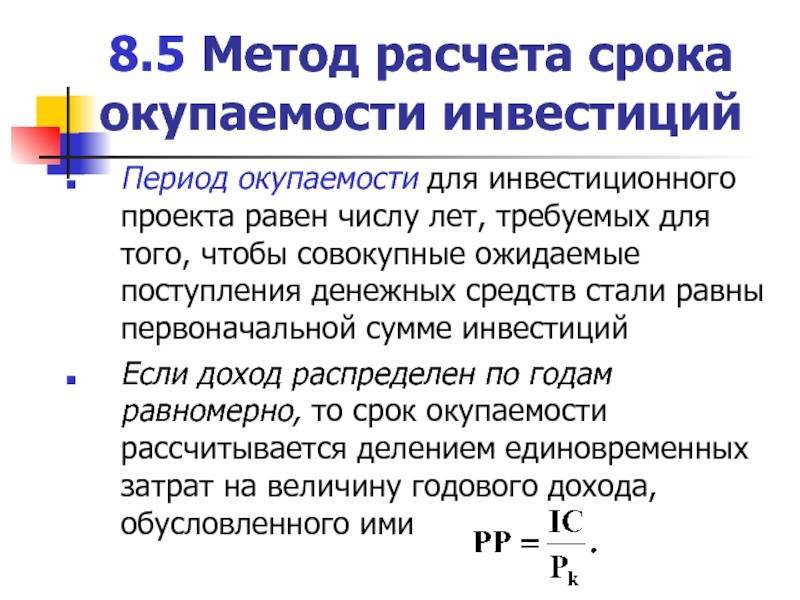

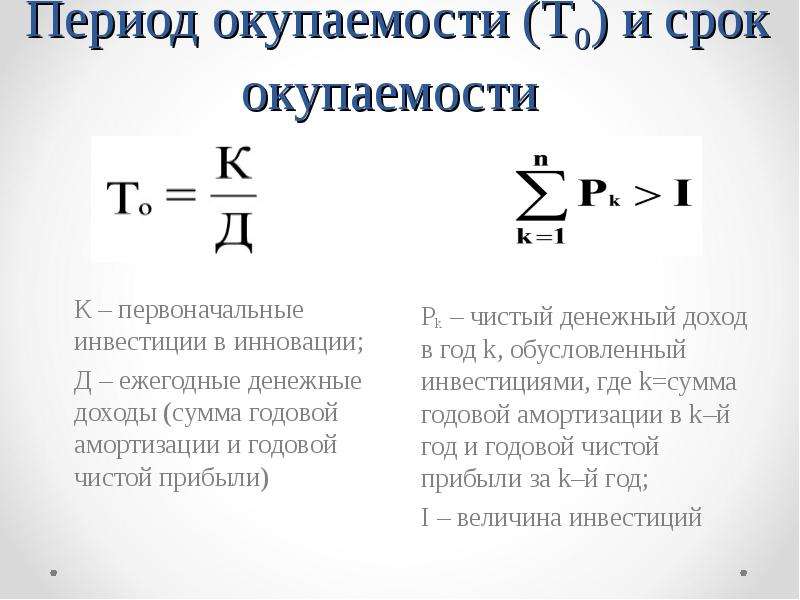

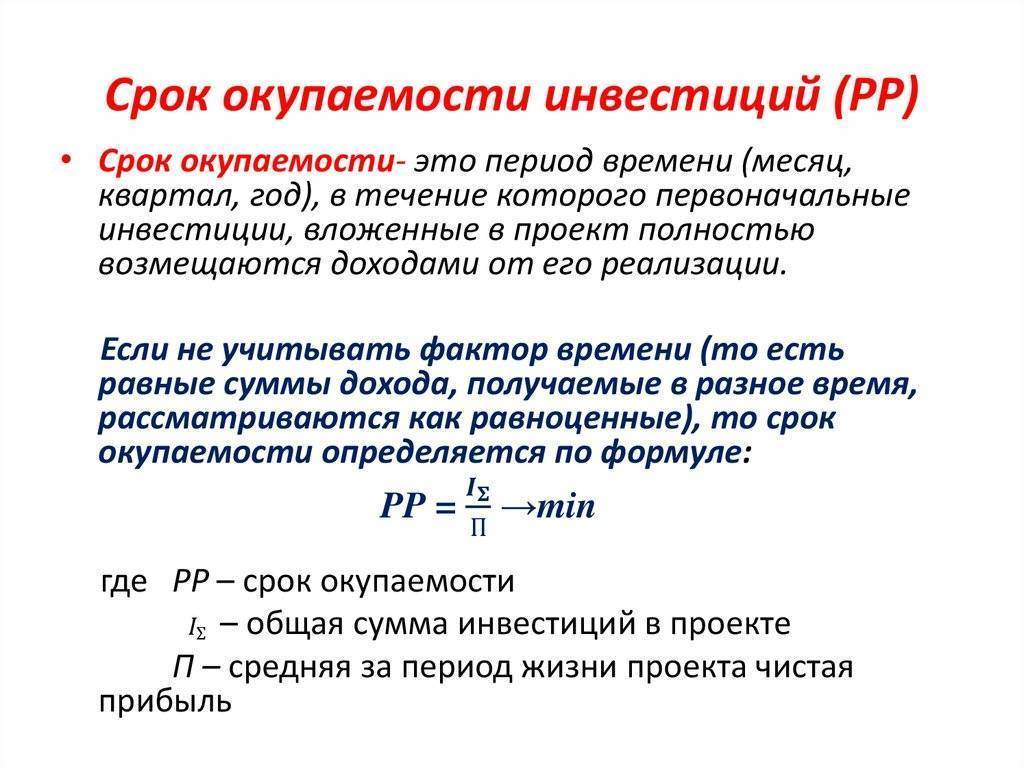

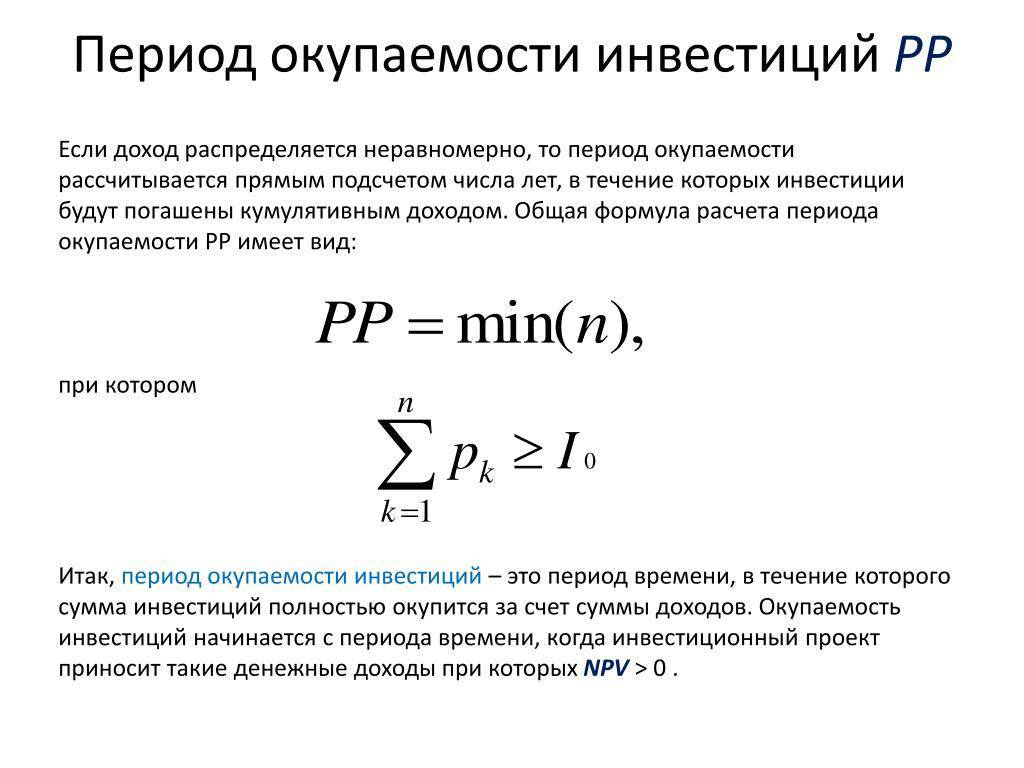

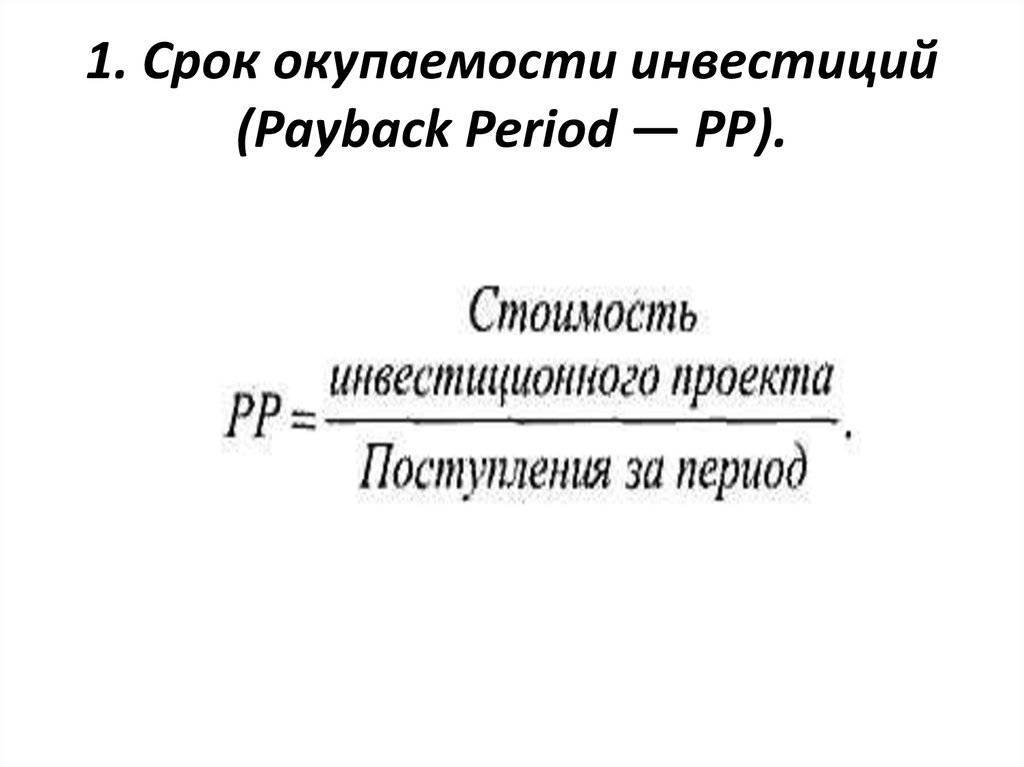

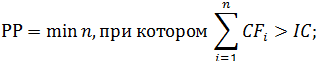

9.3 Методы оценки эффективности инвестиций

9.3.1 Метод срока окупаемости инвестиций (PP)

Срок окупаемости связан с

ликвидностью. Этот метод ориентирован на краткосрочную оценку, рассматривает как

скоро инвестиционный проект окупит себя.

Для

оценка проекта этим методом необходимо сначала рассчитать величину чистого

дохода (ЧД). Чистый доход – это накопленный эффект (сальдо

денежного потока) за расчетный период:

(9.3)

где

– эффект (сальдо) денежного потока

на t-ом шаге.

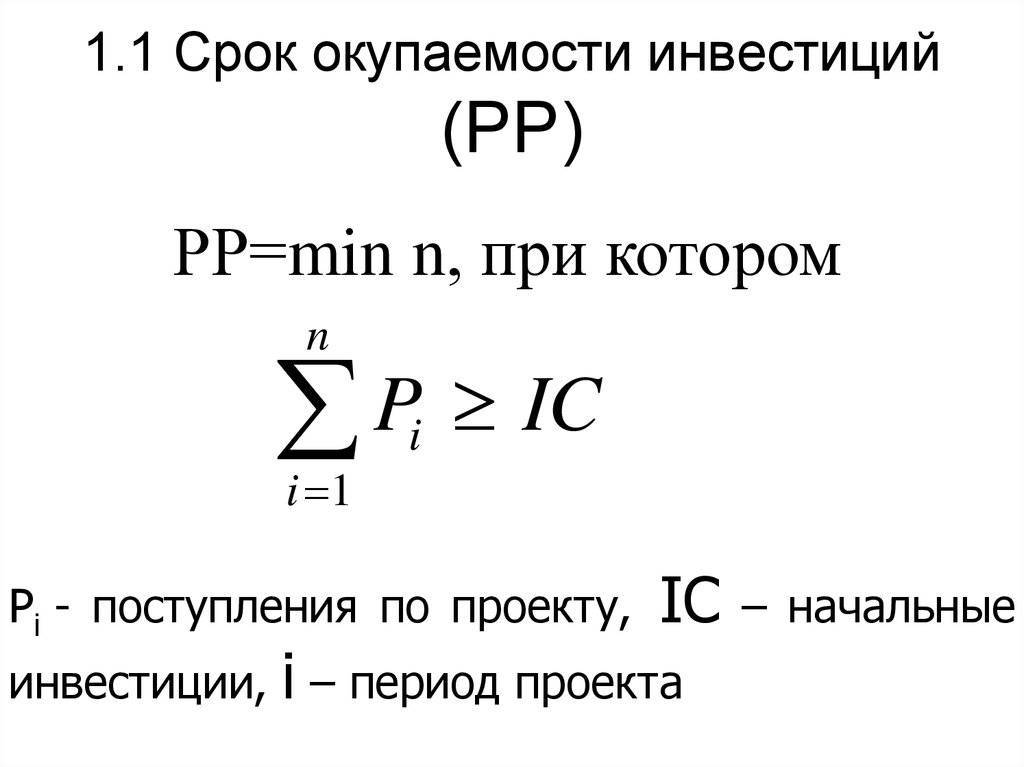

Суть метода срока окупаемости

состоит в определении продолжительности наименьшего периода, по истечении

которого текущий чистый доход становится и в дальнейшем остается

неотрицательным.

Выбирается

проект:

–

с наименьшим сроком окупаемости

или;

–

для которого рассчитанный срок

окупаемости меньше максимально приемлемого (устанавливается инвестором

произвольно).

Возможны

2 варианта расчета срока окупаемости:

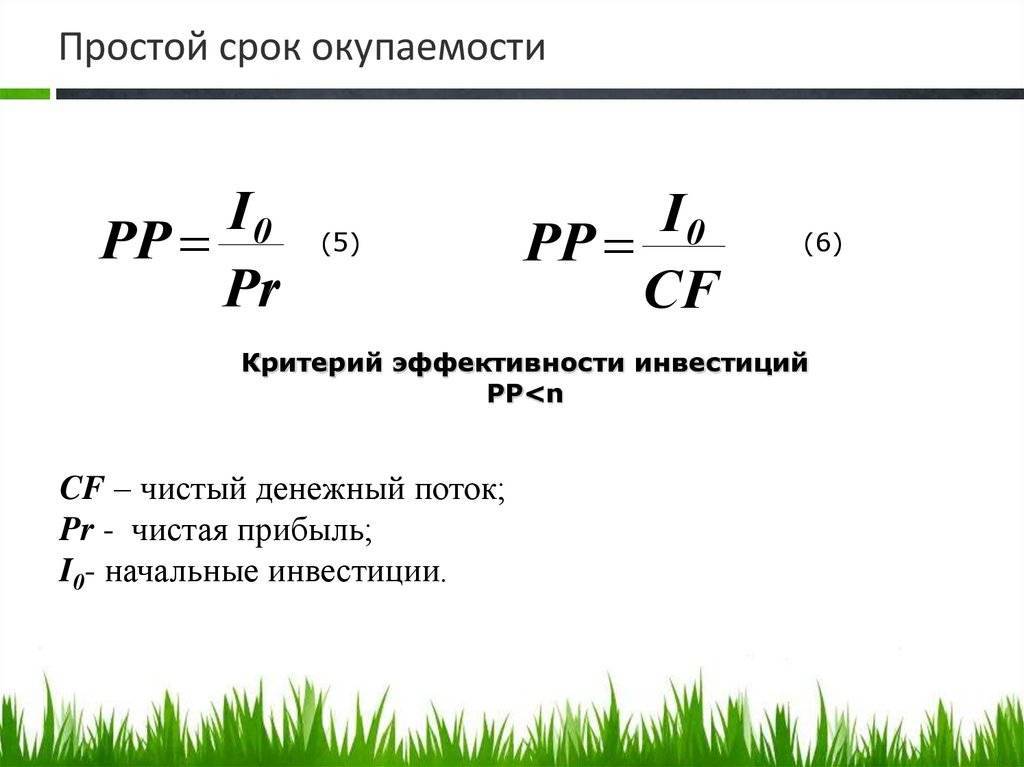

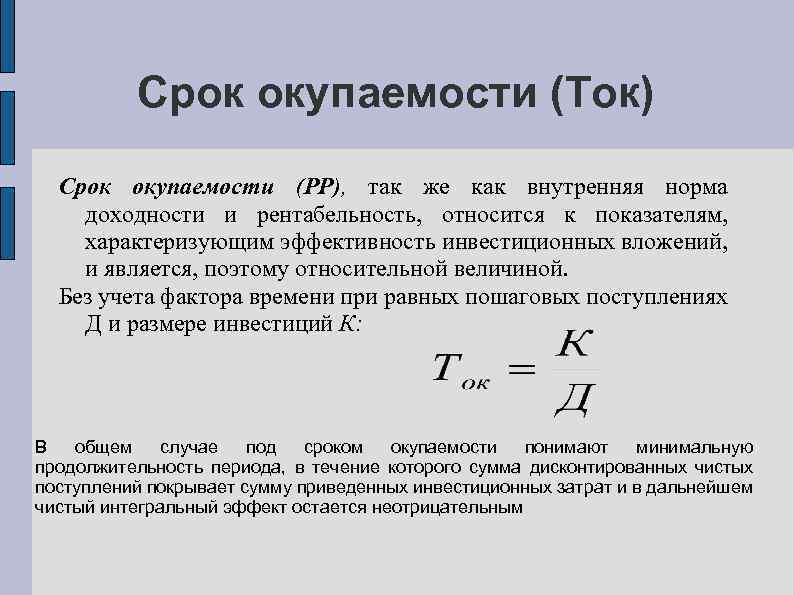

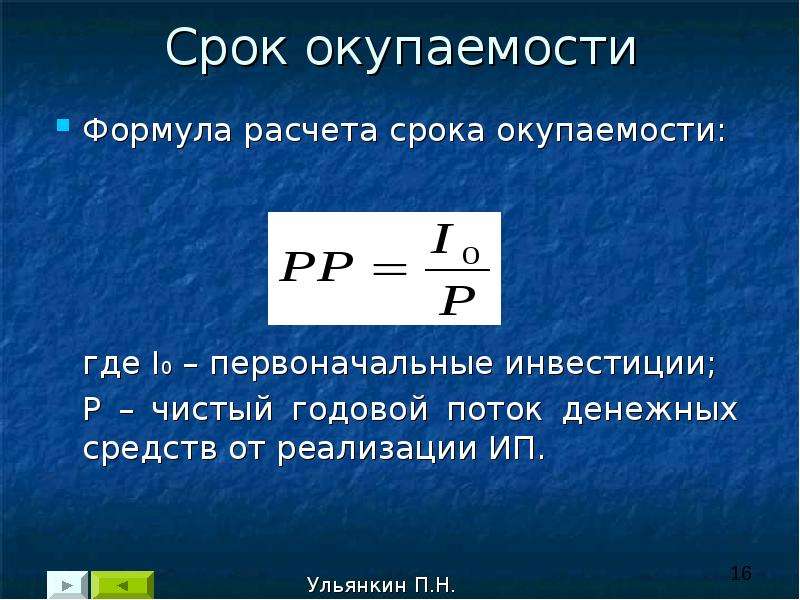

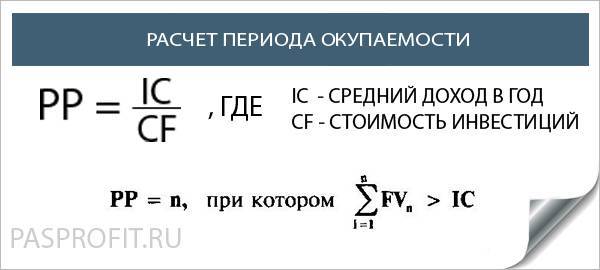

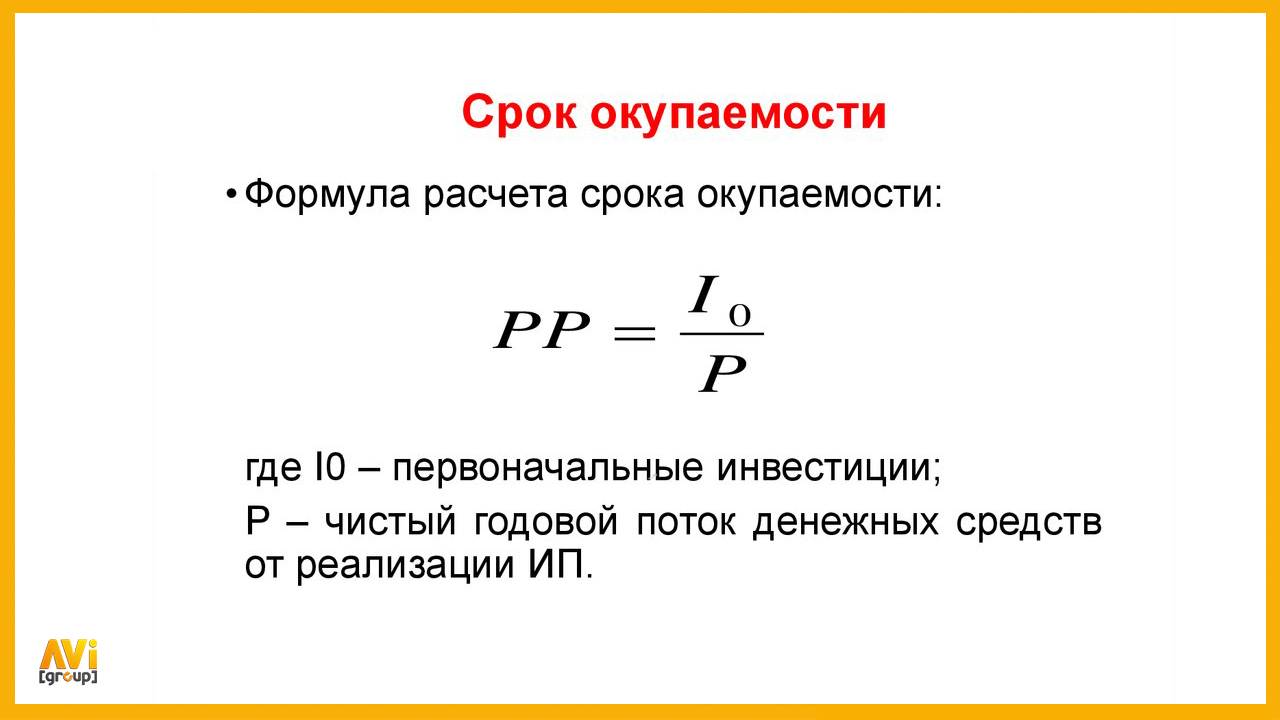

1-ый вариант расчета:

При

равномерном распределении дохода по годам срок окупаемости рассчитывается по

формуле:

(9.4)

где

IC – величина первоначальной инвестиции (первоначальный вложенный

капитал);

–

среднегодовая прибыль от реализации проекта.

Пример 1. Предприятие

собирается приобрести новое оборудование. Издержки на его покупку составят

20 000 руб. Ожидается, что его использование позволит снизить

производственные издержки на 4 000 руб. в год. Срок службы этого

оборудования – 6 лет. Предприятие считает инвестиции оправданными, если они

окупятся в течение 4 лет. Стоит ли приобретать оборудование?

Срок окупаемости данного проекта составляет 5 лет

(20 000/4 000). И хотя оборудование окупается за свой срок службы,

проект не может быть принят, так как срок окупаемости превышает определенный

инвестором срок.

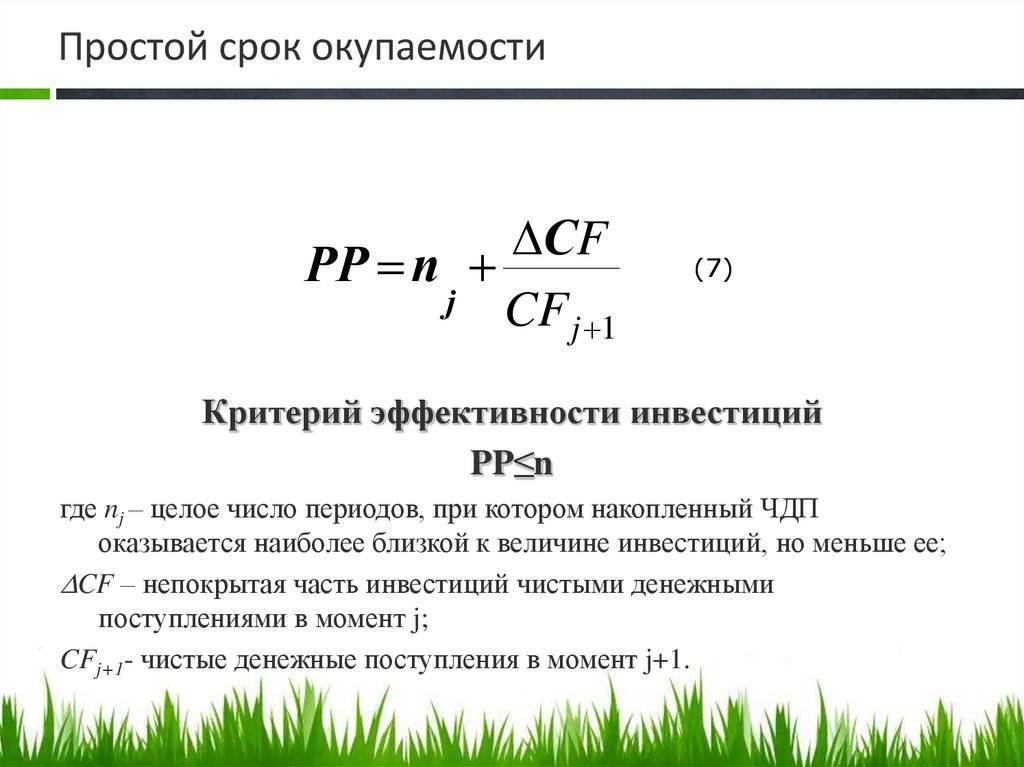

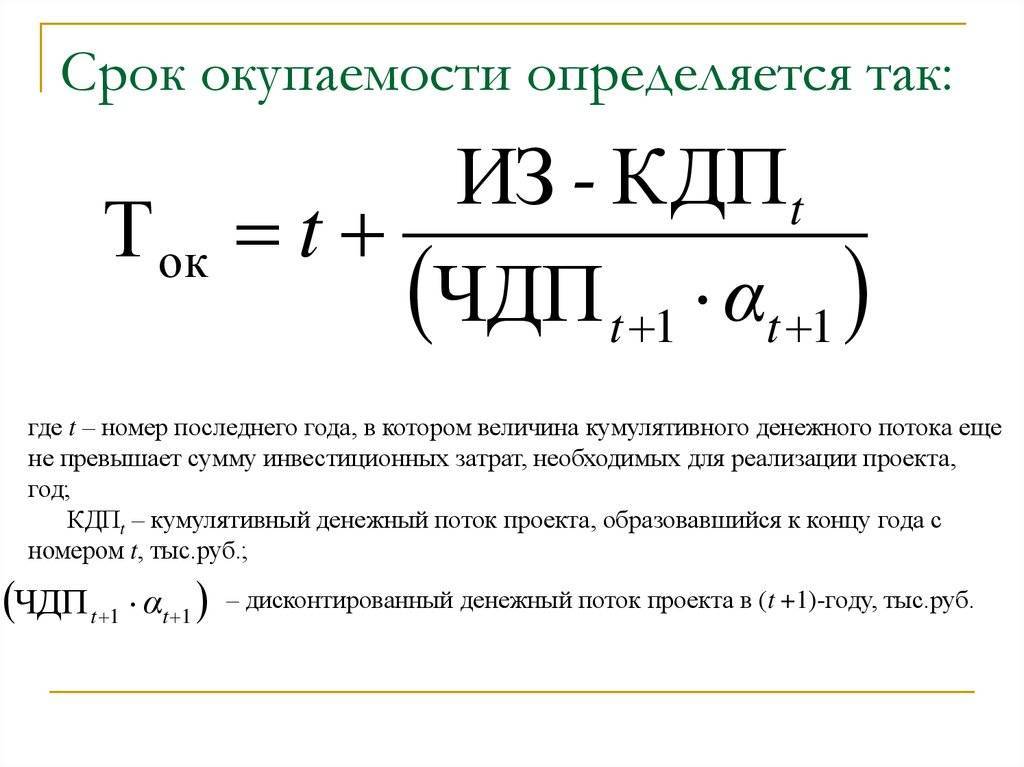

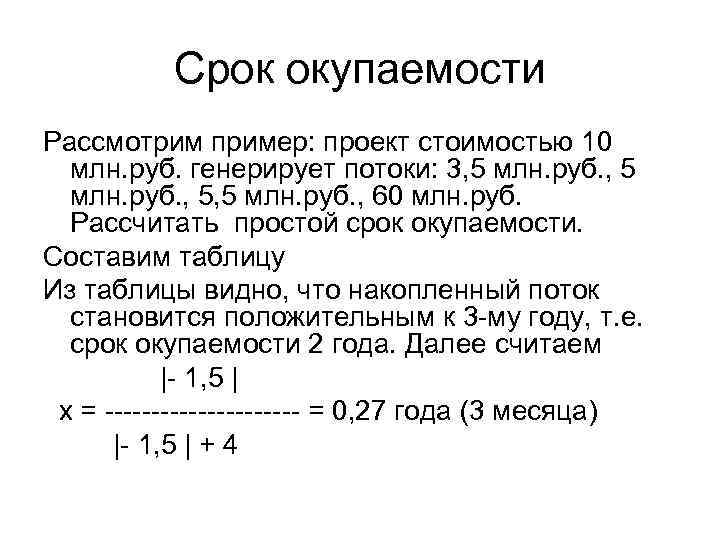

2-ой вариант расчета:

При

неравномерном распределении дохода срок окупаемости рассчитывается прямым

подсчетом числа лет, в течении которых инвестиция будет погашена кумулятивным

(сумма нарастающим итогом) доходом (прибылью).

Пример 2. Используем условие

примера 1. Однако пересмотрим ожидаемую экономию от снижения производственных

издержек. Исходные данные и ход решения оформим в виде таблицы:

Годы | |||||||

1 | 2 | 3 | 4 | 5 | 6 | ||

1) | -20000 | ||||||

2) | 3000 | 3000 | 4000 | 4500 | 6000 | 6000 | |

3) Сальдо, | -20000 | 3000 | 3000 | 4000 | 4500 | 6000 | 6000 |

4) Сумма | -20000 | -17000 | -14000 | -10000 | -5500 | 500 | 6500 |

Из расчета видно, что окупаемость проекта наступает в течение пятого года

“жизни” проекта. Точный момент срока окупаемости инвестиций

определяется следующим образом:

–

непокрытый остаток суммы

инвестиций через 4 лет составит 5500 руб.;

–

определим долю периода

окупаемости, приходящуюся на непокрытый остаток суммы инвестиций: ;

–

далее подсчитаем общую величину

периода окупаемости данного проекта: года.

Вывод: несмотря на то, что срок окупаемости немного снизился по сравнению

с результатом, полученным в примере 1, проект все равно будет отклонен так как

срок окупаемости превышает определенный инвестором срок.

Для

использования показателя окупаемости инвестиций необходимо соблюдение следующих

условий:

–

все альтернативные проекты имеют

одинаковый срок жизни;

–

во всех проектах предполагается

разовое вложение первоначальных инвестиций;

–

инвестор получает приблизительно

одинаковые ежегодные денежные поступления на протяжении всего периода жизни

инвестиционных проектов.

Достоинствами метода PP

являются:

–

простота расчета;

–

учет ликвидности проекта.

Метод

PP обладает следующими недостатками:

–

игнорирует временной аспект

стоимости денег;

–

не принимает во внимание

поступления, возникающие по завершении срока окупаемости;

–

проекты с равными сроками

окупаемости, но различной временной структурой доходов признаются равноценными;

–

заостряет внимание на поступления

от осуществления проекта и на скорость этих поступлений, а не на уровне

доходности или общей прибыли. Вместе

с тем, метод срока окупаемости часто используется на практике

Он может быть

полезен как общий подход к определению уровня ликвидности. Однако не следует

использовать критерий срока окупаемости как единственный показатель для

принятия решения об инвестировании

Вместе

с тем, метод срока окупаемости часто используется на практике. Он может быть

полезен как общий подход к определению уровня ликвидности. Однако не следует

использовать критерий срока окупаемости как единственный показатель для

принятия решения об инвестировании.

| Предыдущая |

Обследование перед составлением смет перед реконструкцией

Цель реконструкции – проведение работ на существующем объекте, замена или восстановление несущих конструкций и элементов здания, изменение параметров площади и объема, высотности и этажности. Чтобы спроектировать нужные архитектурные и планировочные решения, определить перечень работ и расходов на их проведение, собственник организует обследование участка и объекта.

Кто выполняет обследование здания

Для комплексного обследования объекта создается комиссия. В зависимости от содержания технического задания и особенностей здания, в комиссию включаются:

- представители проектной и подрядной организации;

- эксперты, архитекторы, инженеры, техники;

- специалисты узкопрофильных сфер (теплоснабжение, электроэнергетика и т.д.).

Как правило, на стадии обследования сметчики не нужны, так как комиссия только определяет фактическое состояние объекта и перечень предстоящих работ. Сметы и расчеты будут оформляться, когда в остальных разделах проекта уже будут выбраны определенные решения, сформирован перечень работ и материалов.

Для составления смет обследование проводится с использованием высокоточного оборудования

Что обследуется для составления смет

С целью проектирования реконструкции обследуется все здание и его помещения, состояние участка и подземных коммуникаций. Даже если планируется изменение только в части объекта, это может сопровождаться работами по всему зданию и участка, необходимость возводить ограждения, обеспечивать защиту существующих конструкций и сетей. Комиссия будет проводить обследования по следующим направлениям:

- определение фактического состояния конструкций объекта, их нормативного и реального износа;

- проверка работоспособности инженерного оборудования, обязательных систем;

- выявление дефектов, поломок, повреждений, недостатков, требующих проведения ремонтных работ;

- проведение испытаний и лабораторных тестов (например, для определения качества воды, давления в трубопроводах, надлежащих показателей тока в сети);

- изыскания на участке, подземных коммуникациях и сетях.

Точный перечень обследований и проверок зависит от видов работ при реконструкции, особенностей объекта.

Основные способы и методы обследования для подготовки смет

Чтобы получить объективные данные для проектирования и оформления смет используются следующие методы и варианты обследований:

Расчет окупаемости инвестиций

ROI (Return On Investment) является коэффицентом возврата вложенных средств, а также показателем рентабельности инвестиций.

Это процентная демонстрация уровня прибыльности, если величина превышает отметку в 100%), а также убыточности, если показатели падают ниже 100% от определенного объема финансирования производства, компании или проекта.

Расчет показателей опирается на:

Объемы себестоимостипродукта (товара/услуги)

Полный объем расходов на производство (материалы, транспортировка, оплата труда и т.д).

Размеры дохода

Уровень финальной прибыли в результате реализации.

Размер инвестиций

Суммарный показатель финансирования, которое было использовано для инвестиции.

Формула

Инвесторы применяют различные формулы при определении оценки индекса ROI.

- RO I= (доход — себестоимость) /сумма инвестиций*100%

Если результат не достигает отметки 100, это означает отсутствие окупаемости вложений.

- ROI(период)= (Сумма инвестиции к концу периода + Доход за выбранный период — Размер осуществленной инвестиции) /Размер осуществленной инвестиции

Так определяется уровень доходности за период обладания активом, демонстрирует динамику роста инвестиции.

Это базовые формулы расчета окупаемости инвестиций, которые наиболее популярны среди финансистов, которые позволяют учитывать особенности любого бизнеса, предоставляя максимально точные показатели.

Коэффициент возврата инвестиций рассчитывается не для «голых» цифр, а для внесения корректировок в процесс управления деятельностью, которая осуществляется благодаря финансированию.

Дисконтированный DPP подход к сроку окупаемости

Усложнение вычислений дает точные результаты относительно простой методики.

В основе расчетов чистая прибыль, которой может распоряжаться инвестор в течение срока окупаемости.

Дисконтирование корректирует формулу за счет поправочного коэффициента. Посчитать его можно следующим образом:

Кд = 1 / (Сд+1)N где

- Кд – коэффициент корректировки;

- Сд – ставка для дисконтирования;

- N – сегмент расчетного периода (первый, второй и другие годы).

Базовый параметр, учитывающий динамику доходности предприятия, — ставка дисконтирования.

В переменном коэффициенте учитываются внешние факторы, направление инвестирования, смена тренда.

Метод DPP прост в применении, при этом владелец активов пользуется пересчетом результатов с учетом появления новых данных.

Пример дисконтированного расчета инвестиций в 1000000 рублей.

Приобретается объект недвижимости с последующей передачей в коммерческую аренду.

В первый год инвестором зафиксирована прибыль на уровне 100000 рублей.

С учетом имеющейся статистики инвестор зафиксировал ставку Сд на уровне 25% или 0.4.

Сд для первого года = 1 / (1+0.25) = 0.8

Сд для второго года = 1 / (1+0.25)2 = 0.64

С учетом роста среднерыночной стоимости аренды инвестор получил прибыль за второй год 150000 рублей.

Справедливые значения прибыли пересчитаются следующим образом:

- 100000*0.8=80000 рублей;

- 150000*0.64=96000 рублей.

На основе полученных данных вычисляется доходность первого и второго года:

- Д1=80000/1000000=8%;

- Д2= 96000/1000000=9.6%.

С учетом наращиваемой доходности срок окупаемости проекта будет уменьшаться с 10 до 8 лет.

В помощь студентам и аспирантам

Расчет чистого дисконтированного дохода NPV , также называемого ЧДД, несложен, но трудоемок, если считать его вручную.

Мы уже рассматривали пример расчета NPV и IRR по формулам. Там же были приведены ф ормулы всех перечисленных показателей и их расчеты ручным методом .

Теперь поговорим, как рассчитать ЧДД, ВНД (ИРР), срок окупаемости простой и дисконтированный без особых усилий с помощью таблиц Ms Excel . Итак, можно прописать формулы в таблице в экселе для расчета NPV. Что мы и сделаем.

Здесь вы можете бесплатно скачать таблицу Excel для расчета NPV, внутренней нормы доходности ( IRR), сроков окупаемости простого и дисконтированного. Мы приведем таблицу для расчета NPV за 25 лет или меньший срок, в таблицу только стоит вставить значения предполагаемого размера инвестиций, размер ставки дисконтирования и величину годовых денежных потоков. И NPV рассчитается автоматически.

Вот эта таблица . Пароль к файлу : goodstudents.ru

Задачу расчета основных показателей эффективности инвестиционного проекта именно с помощью таблиц эксель часто задают преподаватели. В этих ситуациях, либо когда вы ходите быстро рассчитать необходимые вам значения показателей, вы можете использовать шаблон расчета в приведенной таблице.

Теперь давайте поговорим, как воспользоваться данной таблицей для расчета ЧДД, ВНД, срока окупаемости . В ней уже приведен пример расчета NPV.

Пример

Если вам нужно рассчитать NPV за 5 лет. Вам известна ставка дисконтирования 30% (т.е. 0,3). Известны денежные потоки по годам:

Размер инвестиций 500 т.р.

В таблице экселя исправим значение ставки дисконтирования на 0,3 (2я строка сверху), исправим значение инвестиций (5я строка, 3й столбец) на 500.

Сотрем денежные потоки и их итог за 25 лет. (также сотрем строки чистых денежных потоков с 6го по 25й год и значение NPV для лишних лет). Вставим известные нам значения за 5 лет. Получим следующие данные.

Годы

Сумма инвестиций, тыс. руб

Денежные потоки, тыс. руб(CF)

Чистые денежные потоки, тыс. руб.

Чистый дисконтировнный доход, тыс. руб. (NPV)

Итого

500,00

1350,00

562,09

62,09

Как видите нам не пришлось считать NPV самостоятельно, таблица эксель посчитала данный показатель за нас.

Теперь давайте разберемся как посчитать IRR с помощью экселя на конкретном примере. В Ms Excel есть функция, которая называется «подбор параметра». В 2003 экселе эта функция расположена в сервис- > подбор параметра.

Мы уже говорили ранее, что IRR – это такая ставка дисконтирования, при которой NPV равен нулю.

Нажимаем в экселе сервис- > подбор параметра, открывается окошко,

Мы знаем, что ЧДД =0, выбираем значение ячейки с ЧДД за 5й год, присваиваем ему значение 0, изменяя значение ячейки, в которой расположена ставка дисконтирования. После расчета получим.

Итак, NPV равен нулю при ставке дисконтирования равной 35,02%. Т.е. ВНД внутренняя норма доходности ( IRR ) =35,02%.

Теперь рассчитаем значение срока окупаемости простого и дисконтированного с помощью данной таблицы Эксель.

Срок окупаемости простой:

Мы видим по таблице, что у нас инвестиции 500 т.р. За 2 года мы получим доход 300 т.р. За 3 года получим 600 т.р. Значит срок окупаемости простой будет более 2 и менее 3х лет.

В ячейке F32 (32 строка файла экселя) нажимаем F2 и исправляем, вместо «1+» у нас будет «2+», меняем 1 на 2, и преобразуем формулу следующим образом, вместо « =1+(-(D5-C5)/D6)» у нас будет «=2+(-((D5+D6)-C5)/D7)», другими словами, мы к 2м полным годам прибавили долг по инвестициям на конец второго года, деленный на денежный поток за третий год. Получим 2,66 года.

Срок окупаемости дисконтированный пример расчета:

NPV переходит с минуса на плюс с 4го на 5й год, значит срок окупаемости с учетом дисконтирования будет более 4х и менее 5 лет.

В ячейке F3 3 (33 строка файла экселя) нажимаем F2 и исправляем, вместо «2+» у нас будет «4+», меняем 2 на 4, и преобразуем формулу следующим образом, вместо «=2+(-F6/E7)» у нас будет «=4+(-F8/E9))», другими словами, мы к четырем полным годам прибавили отношение последнего отрицательного NPV к чистому денежному потоку в следующем году ( 4+-( -45,64 /107,73) .

Получим 4 , 42 года – срок окупаемости с учетом дисконта.

Данный пример предназначен для практических занятий. к.э.н., доцент Одинцова Е.В.

Описание

Срок окупаемости – критерий, отображающий время окупаемости вложений. Окупаемость – это доходность инвестированных в проект средств, которую получит инвестор через определенное время. Например, для запуска нового проекта требуется вложить два миллиона рублей. Доход за год составит один миллион рублей. Значит, окупить затраты на реализацию проекта удастся через два года.

В зависимости от области вложений, срок окупаемости можно рассмотреть с разных позиций:

Инвестиции. С точки зрения инвестиционного проекта – это временной период, по окончании которого инвестор сможет покрыть вложенные затраты за счет полученной прибыли. Иначе этот промежуток именуют коэффициентом окупаемости. Он показывает перспективность определенного проекта.

Наибольший интерес вызывают те проекты, коэффициент окупаемости которых ниже. Это значит, что вложенные средства вернуться владельцу быстрее и прибыль удастся получить в более короткие сроки. При этом для быстрой окупаемости характерна возможность повторно вложить средства за короткий промежуток времени.

- Вложения в капитал. В данном случае коэффициент окупаемости помогает оценить целесообразность вложения финансов в совершенствование оборудования или производства. Он отражает срок, после которого экономия или доход станет равен сумме потраченных средств.

- Оборудование. Срок окупаемости показывает, когда прибыль, полученная с помощью оборудования, станет равна вложенным в его покупку средствам.

Другие примеры расчетов простого и дисконтированного срока окупаемости

Вы можете посмотреть как рассчитывается простой и дисконтированный срок окупаемости применительно к интересующему вас бизнесу в конкретных бизнес-планах, для этого вы можете воспользоваться формой поиска или перейти на соответствующий документ по ссылке ниже:

Бизнес: Автобизнес

Автозаправка

Автомойка

Автосервис

Магазин Автозапчастей

Такси

Шиномонтажная мастерская

Бизнес: Безопасность

Охранное предприятие

Бизнес: Бытовые услуги

Ателье по пошиву одежды

Клининговая компания

Прачечная

Химчистки

Бизнес: Гостиничный бизнес

Хостел

Бизнес: Деньги и Финансы

Ломбард

Бизнес: Животные

Ветеринарная аптека

Ветеринарная клиника

Зоомагазин

Бизнес: Здоровье

Массажный салон

Медицинский кабинет

Стоматологический кабинет

Бизнес: Красота

Барбершоп

Парикмахерская

Тату-салон

Тренажерный зал

Фитнес-клуб

Фотостудия

Бизнес: Образование

Детский развивающий центр

Репетиторский центр

Частный детский сад

Бизнес: Общепит

Блинная

Кальянная

Столовая

Бизнес: Одежда и обувь

Магазин детской одежды

Магазин обуви

Бизнес: Продукты питания

Кондитерская

Магазин разливного пива

Мини-пекарня

Продуктовый магазин

Продуктовый магазин формата «У дома»

Бизнес: Развлечения

Баня

Детская игровая комната

Магазин детских игрушек

Сауна

Бизнес: Растения

Магазин (салон) цветов

Бизнес: Туризм

Туристическое агентство

Бизнес: Фармацевтика

Аптека

Бизнес: Хозтовары

Магазин бытовой химии