Как зарабатывают мошенники с КАСКО при ДТП?

Несмотря на то, что страховые компании всячески стараются оградить себя от трат, связанных с действиями мошенников, полностью избавиться от неправомерных действий клиентов не всегда представляется возможным.

- Причем наиболее распространенным способом незаконного получения компенсации от страховой компании — это имитация повреждений, характерных для аварий при ДТП. В данном случае страхователь стремится получить выплату, не проводя ремонтных работ. Распространены случаи, когда мошенники действуют группами. Для получения требуемого результата проводится имитация столкновения, когда повреждения на транспортном средстве уже имеются повреждения. Последние, включая новые повреждения, полученные при имитации ДТП, вносятся в документацию, чтобы страховая компания в дальнейшем возместила ущерб.

- В качестве еще одного способа махинаций используются поддельные бумаги, перечисляющие причиненный ущерб. Для предотвращения и раскрытия обмана практически каждая компания-страховщик отправляет транспортное средство на экспертизу для оценки настоящего ущерба. Однако, на практике оказывается, что и на этом этапе могут использоваться мошеннические схемы действий.

Предлагаем ознакомиться: Полис каско в рассрочку

Если страхователь совершает неправомерные действия и стремится обманным путем получить выплаты от страховщика, против него может быть возбуждено уголовное дело. В качестве наказания нередко выступает лишение свободы.

Судебная практика суброгации КАСКО

Иск страховой компании в порядке суброгации отклоняется примерно в 15-20 % случаев. Остальные дела 80-85 % заканчиваются вынесением положительных решений в пользу страховщика

Важное значение при подготовке заявления в суд в порядке суброгации имеет подготовка компанией документального подтверждения. На практике случаются следующие ситуации:

BMW X6 в ходе ДТП пострадал от действий авто Лада 2020 года. По договору ОСАГО владельцу иномарки была выплачена компенсация в максимальной сумме 400 000 руб. Пострадавший автомобиль был застрахован по программе КАСКО, по договору предоставлена выплата страховой компанией на сумму 374 тыс. руб. Через 2 года пенсионеру, владельцу Лада, пришла претензия о компенсации ущерба. Страховщик потребовал средства в размере 374 тыс. руб.

Он написал ответ на претензию страховой компании, суброгация была оспорена юристами. Адвокатом было предложено снизить сумму до 120 000 руб. с рассрочкой на 5 лет без суда. Была проведена независимая экспертиза, по результатам которой был установлен остаток по ущербу в размере 105 000 руб. Эта сумма с рассрочкой на 5 лет была согласована сторонами. Однако страховщик подал иск, в результате рассмотрения дела его действия были признаны незаконными, а судом взыскана сумма в 80 000 руб.

В результате ДТП между транспортными средствами Волга и Ниссан была повреждена иномарка, застрахованная по программе КАСКО в полном объеме. На договор распространялась франшиза в размере 5 %, размер выплат составил максимально 1 млн. руб. Соответственно, не подлежит возмещению 50 000 руб. По результатам независимой оценки стало известно, что ущерб причинен на сумму 750 000 руб. Компенсация в объеме 50 000 руб. не подлежит возмещению в связи с установлением франшизы. 400 000 руб. было взыскано в рамках автогражданской ответственности. Страхования компания предоставила обслуживание в СТО на всю сумму и подала через несколько месяцев заявление в суд о взыскании средств в размере 300 000 руб. по суброгации. Иск был отклонен в связи с несоблюдением досудебного порядка урегулирования спора. Страховщик не отправил в установленные сроки претензии о выплате средств и сразу обратился в органы правосудия.

Также в практике встречаются случаи, когда взыскание в результате суброгации может не производиться в связи с отсутствием умысла на совершение административного правонарушения виновной стороной.

Это может быть полезным:

- Занижение выплаты по КАСКО при краже или угоне автомобиля: что делать?

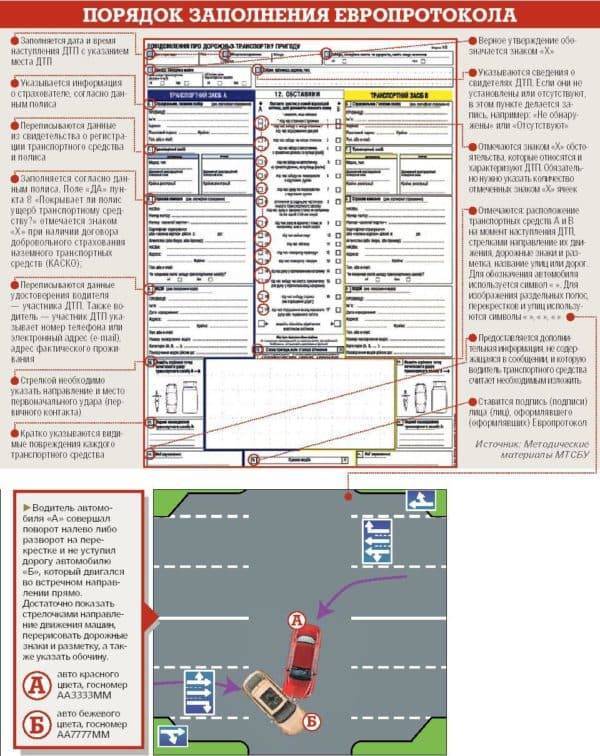

- Правила оформления европротокола и извещения о ДТП по ОСАГО в 2018 году

- Отказ страховой компании от выплаты КАСКО при угоне, краже автомобиля

- Можно ли отказаться от КАСКО при получении автокредита и в последующем

- Страховая не платит по КАСКО при ДТП или повреждении автомобиля: что делать?

Как подготовиться к суду

Автовладелец, который решил разобраться с этим вопросом самостоятельно, без обращения к специалистам, при проверке документов должен поставить перед собой несколько вопросов:

- Соответствуют ли выполненные на СТО ремонтные работы повреждениям, которые были получены транспортным средством в результате столкновения.

- Находился ли виновник ДТП на экспертном осмотре поврежденного транспортного средства или не принимал участие в этом процессе.

- Не были ли входе ремонта использованы лишние ремонтные работы. К примеру, если во время восстановительных работ были отремонтированы повреждения, которые были получены не во время этой аварии.

Если у автовладельца возникли сомнения относительно суммы потраченной на ремонт транспортного средства пострадавшего (страховые компании часто намеренно идут на обман своих клиентов, завышая стоимость ремонтных работ), он может составить ответную претензию. В этом документе должна быть отражена реальная сумма, которая потребовалась для ремонта автомобиля. Кроме того необходимо подчеркнуть согласие виновника ДТП на выплату компенсации.

Если страховщик не соглашается с указанной в претензии суммой, разрешить этот спор может только в суде. Как показывает практика, если доводы собственника автомобиля достаточно убедительны, судья встает на его сторону. Такое решение напрямую зависит от того, пытался ли автовладелец урегулировать данный спор в ходе досудебного разбирательства.

Страховое возмещение по каско в порядке суброгации

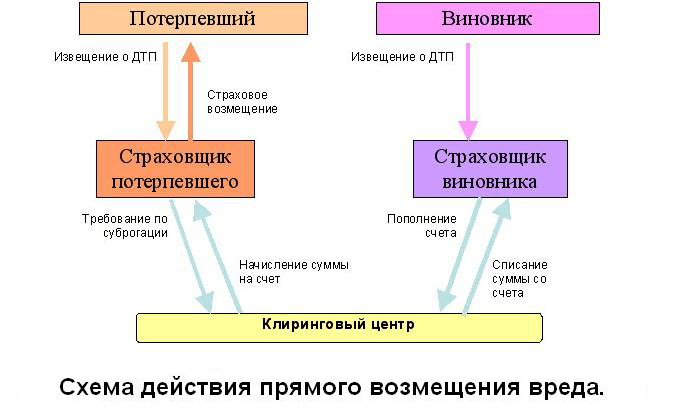

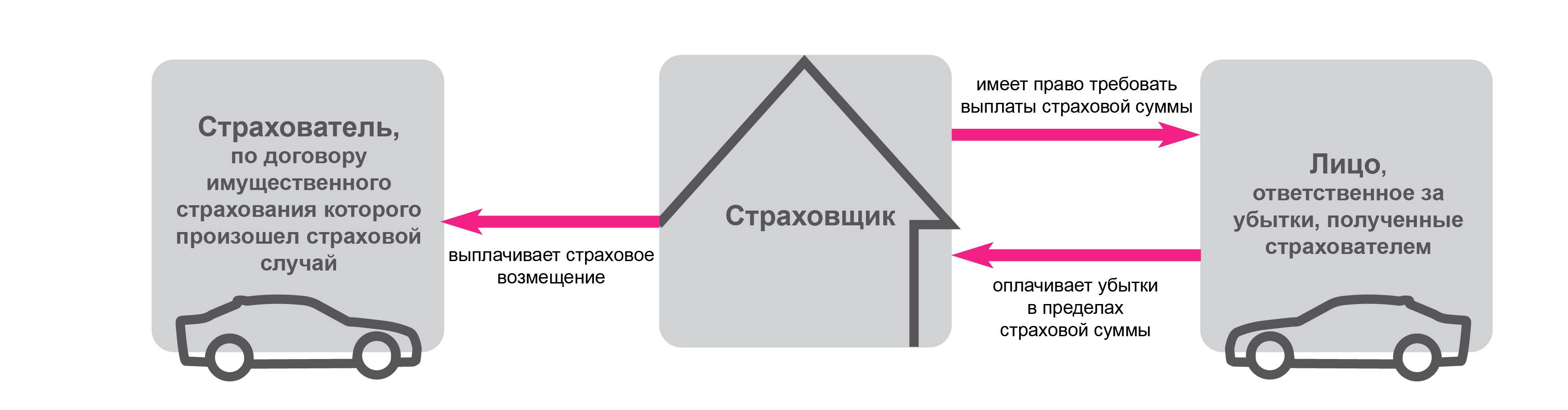

Довольно частым является вопрос о том, как взыскать страховое возмещение по каско в порядке суброгации, если причинитель вреда (виновник ДТП) застрахован по ОСАГО.

Ответ на данный вопрос выглядит так: страховщик вправе взыскать по суброгации страховое возмещение по каско со страховщика, застраховавшего ответственность виновника ДТП, в размере, не превышающем лимит ответственности по ОСАГО. Сумма страхового возмещения, превышающая данный лимит, может быть взыскана непосредственно с виновника ДТП.

По договору каско одна сторона (страховщик) обязуется за установленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы).

Сумма, в пределах которой страховщик обязуется выплатить страховое возмещение по договору каско (страховая сумма), определяется соглашением страхователя со страховщиком. Но эта сумма не может превышать действительную стоимость автомобиля на момент заключения договора страхования.

Владельцы транспортных средств обязаны страховать риск своей гражданской ответственности (ОСАГО).

Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая обязан возместить потерпевшим причиненный вред, составляет в части возмещения вреда, причиненного имуществу одного потерпевшего, 400 тысяч рублей.

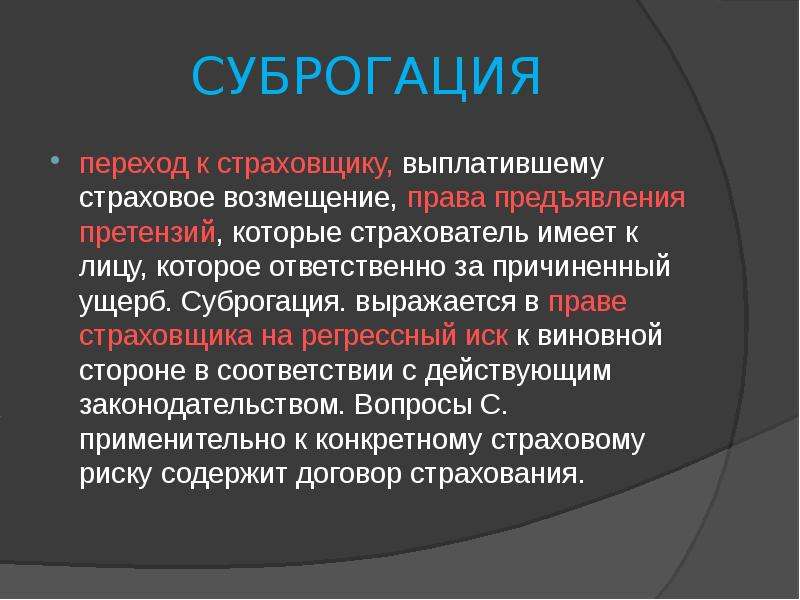

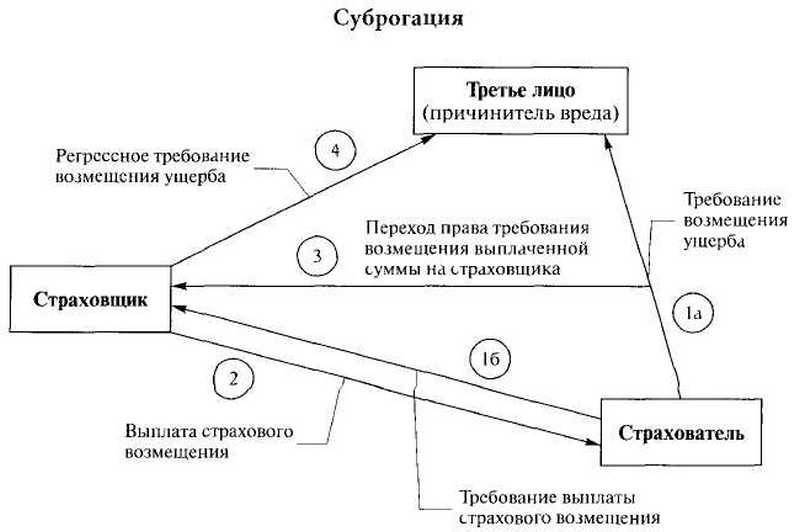

Право на суброгацию установлено статьей 965 Гражданского кодекса РФ и означает переход права требования страхователя на возмещение ущерба к страховой компании (страховщику).

Так, если договором каско не предусмотрено иное, к страховщику, выплатившему страховое возмещение, переходит в пределах выплаченной суммы право требования, которое страхователь имеет к лицу, ответственному за убытки, возмещенные в результате страхования.

В связи с этим право требования выплаты страхового возмещения переходит к страховщику с момента выплаты страхового возмещения. В процессе суброгации происходит перемена лица в обязательстве на основании закона, поэтому перешедшее к страховщику право осуществляется им с соблюдением правил, регулирующих отношения между страхователем и ответственным за убытки лицом.

Учитывая изложенное, страховщик вправе взыскать страховое возмещение по каско в порядке суброгации со страховщика, застраховавшего ответственность виновника ДТП в размере, не превышающем лимита ответственности (400 тысяч рублей).

Дадим некоторые пояснения относительно взыскания страхового возмещения по каско в порядке суброгации с виновника ДТП.

Гражданин, застраховавший свою ответственность в порядке добровольного (каско) или обязательного (ОСАГО) страхования в пользу потерпевшего, в случае, когда страхового возмещения недостаточно для того, чтобы полностью возместить причиненный вред, возмещает разницу между страховым возмещением и фактическим размером ущерба.

Поэтому вред, причиненный в результате ДТП, возмещается в полном объеме за вычетом суммы страхового возмещения, выплаченной страховой компанией. Это означает, что страховщик в порядке суброгации вправе взыскать с виновника ДТП разницу между фактическим ущербом и страховым возмещением.

Взыскание денег с виновника ДТП осуществляется в добровольном или судебном порядке.

При этом страховщик вправе по своему усмотрению предъявить требования непосредственно к виновнику ДТП (его страховщику по ОСАГО) либо сразу обратиться в суд.

Если страховщик сначала выбирает досудебный порядок, то он направляет виновнику аварии (либо страховщику, застраховавшему его ответственность) письмо с претензией и требованием о выплате суммы ущерба посредством суброгации. Одновременно в претензии излагается предложение возместить ущерб в добровольном порядке.

В случае игнорирования обращения или отказа от удовлетворения законных требований страховщик может обратиться в суд в порядке суброгации.

Срок исковой давности в данной ситуации составляет три года с момента наступления страхового случая.

Основания для предъявления суброгации

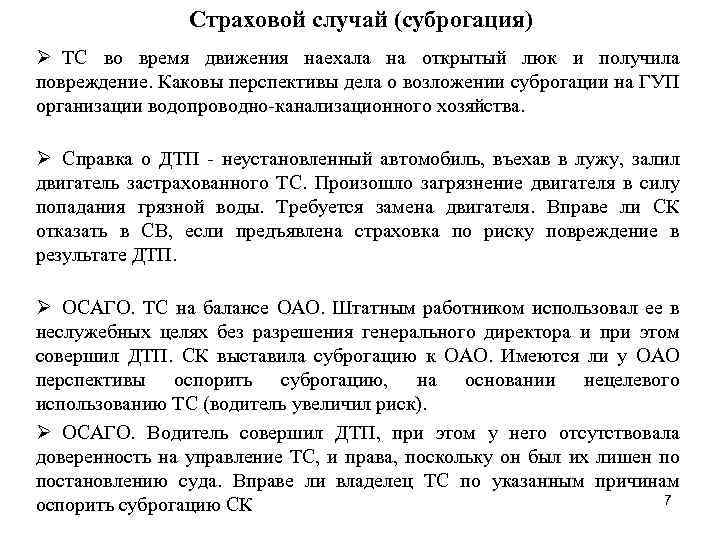

У страховщика появляется право на суброгацию только в том случае, если на поврежденный автомобиль оформлен полис КАСКО. Если говорить об ОСАГО, то страховая компания обязуется покрыть все затраты по ремонту за свой счет.

Однако это еще не все условия, которые нужно соблюсти при суброгации:

- Страховщик выплатил клиенту необходимую сумму денег для восстановления авто, а также выполнил остальные обязательства, предусмотренные заключенным между сторонами договором.

- У виновника ДТП отсутствует страховка ОСАГО или сумма ущерба превышает максимально допустимый размер выплат.

Суд будет рассматривать дело по суброгации, только если с момента наступления страхового случая и подачей иска прошло не более трех лет. Если страховщиком установленные сроки были нарушены, то направляемая к виновнику ДТП претензия будет считаться недействительной.

Период исковой давности установлен законодательством. Под данным понятием принято подразумевать срок, в течение которого гражданин может осуществить подачу иска в суд.

В Гражданском кодексе РФ прописаны все моменты, касательно суброгации. Если обращаться к статье №965 ГК РФ, то суброгация может быть применена исключительно при наличии договора имущественного страхования.

Если для осуществления суброгации нет никаких оснований или выполнение этой процедуры противоречит нормам законодательства РФ, то такой механизм нельзя применить. В противном случае договор будет официально признан ничтожным. Автовладельцу останется только отстаивать свои интересы в суде, путем подачи искового заявления.

Правила предъявления требований в порядке суброгации по КАСКО

Механизм суброгации предусматривает досудебный порядок урегулирования, поэтому сначала СК пришлёт досудебную претензию. Если не удастся добиться возмещения ущерба, страховщик обратится в суд.

Основания

Основанием для суброгации служит наличие страховки КАСКО у пострадавшей стороны. Если у виновного водителя оформлен договор автострахования ОСАГО, полис покроет сумму до 400 тыс. руб. включительно.

Для предъявления требований в порядке суброгации по КАСКО должны быть соблюдены все условия:

- Страховщик пострадавшей стороны выполнил свои обязательства по КАСКО. Клиенту была выплачена компенсация ущерба, необходимая для восстановительных работ, либо автомобиль был отремонтирован согласно условиям договора добровольного страхования.

- Сумма ущерба, которая подлежит возмещению, превышает 400 тыс. руб., или у виновника аварии нет страховки ОСАГО.

Если оба условия выполнены и не истёк срок исковой давности, суд примет иск к рассмотрению.

Досудебная претензия

Досудебный порядок суброгации по КАСКО заключается в том, что сначала страховщик подаёт претензию водителю, виновному в ДТП. Это может быть владелец автомобиля или лицо, вписанное в страховой полис КАСКО и управлявшее транспортным средством в момент совершения ДТП. Гражданин, получивший претензию, может добровольно выплатить требуемую сумму или не реагировать на бумагу и дождаться, пока СК подаст судебный иск.

Нередко страховщики инициируют процесс взыскания убытков спустя несколько месяцев после ДТП. Иногда проходит 1,5–2 года с момента аварии, и водитель, который уже не помнит происшествия в деталях, получает «письмо счастья».

Важно, как составлена претензия. Она считается обоснованной, если страховщик приложил документы, подтверждающие размер ущерба, виновность в аварии и право на суброгацию:

- Акт осмотра транспортного средства, проведённого экспертами. Фотографии и описания повреждений. Квитанция об оплате восстановительных работ или расчёт их стоимости.

- Решение суда о признании виновным в ДТП, постановление по делу об административном правонарушении или справка о ДТП.

- Заявление застрахованного лица, пострадавшего в ДТП, о наступлении страхового случая — копия. Страховка КАСКО, паспорт транспортного средства, квитанция об оплате ремонта — копии.

Если отсутствуют все или некоторые документы, можно обратиться в СК с просьбой выслать их для ознакомления.

Получив досудебную претензию, необходимо оценить, каковы шансы на успех, если страховщик доведёт дело до суда. Есть несколько вариантов:

- виновник ДТП выиграет суд и избежит необходимости выплачивать суброгацию;

- решением суда сумма ущерба будет снижена;

- гражданин проиграет судебный процесс и выплатит не только ущерб, но и судебные издержки;

- не дожидаясь иска в суд, виновник договорится о добровольной выплате, например, в рассрочку.

Страховой компании выгоднее получить деньги с виновного водителя без суда, т. к. если судебное решение будет в пользу ответчика, СК придётся выплачивать издержки. Поэтому, получив претензию, стоит обратиться к юристу. Велика вероятность, что получится договориться о рассрочке и снизить требуемую сумму.

Максимальная сумма

Максимальная сумма, которую вправе потребовать страховщик, не может быть больше стоимости ремонта, уменьшенной на размер покрытия по ОСАГО. Рассмотрим на примере:

- Водитель совершил ДТП и был признан виновным. Ущерб составил 550 тыс. руб.

- СК потерпевшего выплатила стоимость восстановительных работ в полном объёме и получила право суброгации.

- Страховщик потерпевшего обратился в страховую компанию виновника. СК выплатила 400 тыс. — максимальную сумму по ОСАГО.

- Страховщик потерпевшего направил досудебную претензию виновнику с требованием выплатить 250 тыс. руб. Сумма посчитана неверно: СК вправе требовать только 150 тыс. руб. — разницу между размером ущерба и суммой покрытия по ОСАГО.

Страховщик не должен увеличивать размер требований по суброгации на своё усмотрение. Если это произошло, ответчик должен заявить протест в суде, но большинство этого не делает.

Важно! Если страховщик завысил требования, а ответчик не заявил протест в судебном порядке, суд может удовлетворить иск в полном объёме.

Срок исковой давности

Срок исковой давности по суброгации составляет 3 года и отсчитывается с момента ДТП. Если страховщик обратился в суд после истечения срока давности, суд может отказать в рассмотрении иска, но так бывает не всегда. Иск может быть рассмотрен, если ответчик проигнорировал требования, изложенные в досудебной претензии, и не явился на судебное заседание. При этом судебный орган может вынести решение в пользу СК.

Наглядные примеры применения суброгации и регресса

Суброгация:

Некий Серов нарушил дорожные правила, и, его машина столкнулась с машиной Белова, сильно разбив тому лобовое стекло и переднюю дверь. В первую очередь, страховая компания «Оберег» перевела платеж Белову, а во вторую — направила претензию Серову. Из описанного видно, что здесь идет замена первоначального кредитора – Белова на второго – на «Оберег». А обязанность компенсационной выплаты все равно никуда не исчезает.

Регресс:

Чернов находился за рулем, будучи в глубоком опьянении, что и явилось причиной ДТП. У Чернова имелся договор с компанией «Защитник», она и погасила ему образовавшийся ущерб.

После «Защитник» добился права на регресс в судебной инстанции. Об этом имелось предварительно оговоренное условие в их соглашении.

Вывод очевиден: суброгацию и регресс отличает то, что меняются либо стороны, либо обязательства.

В обоих ситуациях срок давности при стандартном положении вещей равняется 3-м годам.

Но в первой, он начнется тогда, когда произошла авария, а при регрессе точкой отсчета будет событие, когда компания добросовестным образом расплатилась с клиентом.

Понятие суброгации

Законом РФ «Об организации страхового дела в Российской Федерации» дано определение страхования. Применительно к гражданам под страхованием понимаются отношения по защите интересов физических лиц при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков.

Определение суброгации дано в Гражданском кодексе РФ. Данным термином обозначается переход к страховщику прав страхователя на возмещение ущерба. То есть, если страховая компания выплатила страховое возмещение, то в пределах выплаченной суммы к ней переходит право требования, которое страхователь имеет к лицу, ответственному за убытки, возмещенные в результате страхования. Это общее правило перехода прав по суброгации при страховании. Однако если договором страхования предусмотрены другие условия в отношении перехода прав, то договор имеет приоритет.

Переход права требования (суброгация) от страхователя или выгодоприобретателя неразрывно связан с выплатой страховщиком страхового возмещения вследствие наступления страхового случая, предусмотренного договором. Если страховщиком по договору страхования произведена выплата в связи с событием, не указанным в договоре в качестве страхового риска, то суброгация не происходит.Если говорить об автостраховании, то объектом страхования являются имущественные интересы страхователя, связанные с владением, пользованием, распоряжением транспортным средством, включающие страховые риски как самого владельца транспортного средства, так и лиц, указанных им в договоре страхования в качестве допущенных к управлению транспортным средством, а также иных лиц, использующих транспортное средство на законных основаниях.

Регресс и его отличия от суброгации

Говоря простым языком, это процедура получения компенсации страхователя, который когда-то выплатил потерпевшему за страховой случай.

Исковая давность при регрессии начинает своё действие тогда, когда впервые страховая компания произвела определённый платёж. А у суброгации только по возникновению страхового случая.

Закон об ОСАГО подразумевает активное действие регресса для нижеприведённых лиц и оснований:

- Если потерпевший подвергся умышленному вреду.

- Вред был нанесён, когда виновное лицо находилось под действием алкоголя или наркотиков.

- У водителя не было права управления транспортным средством из юридических оснований.

- Страхователь скрылся с того место, где случилось происшествие.

- У гражданина отсутствует страховка ОСАГО.

- Страховой случай возник в тот момент, когда полис утратил срок действия.

Помимо различий, суброгация и регресс имеют общие черты. Например, оба понятия выполняют воспитательную функцию, направленную на автовладельцев. Суброгация не позволяет нажиться за счёт страховки, тем самым показывая сдерживающий характер. Она основывается на привлечении к обязанности виновников происшествия.

Избегание ответственности не лучший выход из ситуации, при этом не стоит многого ожидать от страховщиков, поэтому:

- Приводя в действие закон о суброгации, пострадавший получит ровно ту компенсацию, которая есть на самом деле – ни больше и ни меньше.

- Гражданин, который признан виновным в деле, не будет платить больше средств, чем есть у него по условиям страхового полиса.

- Страховщики вынуждены изъять у задолженного лица средства, которые превышают размер вложенных средств, при этом действующих без налогов.

Подводя итоги, следует сказать, что прежде, чем вступать в дорожные отношения, необходимо удостовериться в знании всех правил дорожного движения, а также в своей уверенности действий на дороге. В противном случае, последуют серьёзные последствия, которые ударят не только по карману, но и по репутации.

Post Views: 14

Мнения ведущих юристов о суброгации

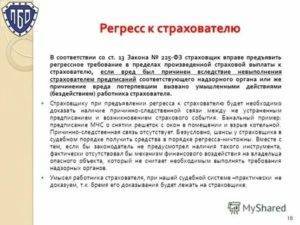

Однако, в литературе высказываются мнения, что суброгация в договоре страхования ответственности за причинения вреда недопустима. Во-первых, сам страхователь, как причинитель вреда, остается субъектом внедоговорного обязательства, существующего между ним и потерпевшим (выгодоприобретателем), до возмещения разницы между страховым возмещением и фактическим размером ущерба в соответствии с принципом полного возмещения причиненного вреда.Во-вторых, при допущении суброгации данный принцип обязывал бы страхователя к двойной выплате: уплате страховой премии и возмещению потерпевшему ущерба, не покрытого страховым возмещением, а также субрагационным выплатам страховщику. Это влечет, с одной стороны, отрицание (или искажение) рискового характера любого страхования, а с другой – неосновательное обогащение страховщика. Вместе с тем Закон “Об обязательном страховании гражданской ответственности владельцев транспортных средств” говорит нам о применение к обязательному страхованию гражданской ответственности владельцев транспортных средств право регрессного требования. Страховщик имеет право предъявить регрессное требование к причинившему вред лицу (страхователю, иному лицу, риск ответственности которого застрахован по договору обязательного страхования) в размере произведенной страховщиком страховой выплаты.

Статья 14 Закона “Об обязательном страховании гражданской ответственности владельцев транспортных средств” приводит перечень условий, при которых у страховщика возникает регрессное требование к причинителю вреда:- вследствие умысла указанного лица был причинен вред жизни и здоровью потерпевшего;- вред был причинен указанным лицом при управлении транспортным средством в состоянии опьянения (алкогольного, наркотического или иного);- указанное лицо не имело право на управление транспортным средством, при использовании которого им был причинен вред;- указанное лицо скрылось с места дорожно-транспортного происшествия;- указанное лицо не включено в договор обязательного страхования в качестве лица, допущенного к управлению транспортным средством; – страховой случай наступил при использовании указанным лицом транспортного средства в период, не предусмотренный договором обязательного страхования.

При добровольном страховании такие условия предусматривались, как основания в отказе выплаты страхового возмещения. Например, правила страхования предусматривают: По риску “гражданская ответственность” не подлежит возмещению ущерб, возникший вследствие: умысла потерпевшего; действия непреодолимой силы; действий лиц, противоправно завладевших и использовавших транспортное средство, а также умышленного действия страхователя, выгодоприобретателя или лица использовавшее транспортное средство по доверенности на момент страхового случая, направленные на наступления страхового случая или находящиеся в прямой причинной связи с ним; использование транспортного средства в момент наступления страхового случая лицом, не имеющим доверенности, либо лицом, чье право на использование транспортного средства не было указано в договоре страхования; подтверждения факта, что страховой случай произошел в момент, когда страхователь находился под действием алкогольных, наркотических или одурманивающих средств. Регрессное обязательство это возникновение нового обязательства. Таким образом, предоставляя защиту потерпевшему, обязательное страхование отказывает в защите причинителю вреда. Вряд ли, можно назвать защитным механизм, который, освобождая лицо от исполнения одного обязательства, одновременно возлагает на него в точности такое же по своему содержанию обязательство, хотя формально оно и другое, так как в нем другой кредитор.

На наш взгляд, применение регресса при обязательном страховании обосновано. Основной целью введения обязательного страхования является защита интересов потерпевших. Если при добровольном страховании, страховщик может отказать в выплате страхового возмещения по основаниям, предусмотренным в правилах, то потерпевший должен обратиться за возмещением вреда к самому страхователю. Но на практике это не всегда выполнимо, так как страхователь может не иметь таких средств. Таким образом, потерпевшему не только причиняется вред, но ему еще может бать не выплачено возмещение данного вреда.При обязательном страховании ответственности владельцев транспортных средств, страховщик выплачивает страховое возмещение непосредственно потерпевшему, что гарантирует последнему получение возмещения при любых обстоятельствах.

Досудебное разбирательство

Рассмотрение дела в суде – это инициатива, как правило, виновника ДТП. Страховая компания пытается урегулировать конфликт на этапе досудебного следствия. Виновнику направляется досудебная претензия и предложение урегулировать конфликт в досудебном порядке.

Поэтому, если виновник ДТП реально виноват, сумма возмещения не так велика, то лучше самостоятельно оплатить долг перед страховой компанией и не посещать судебные заседания. Но если правда на стороне субъекта, то нужно обязательно предоставить мотивированный ответ на письмо страховой компании. Страховщики не будут подавать дело в суд по тем лицам, которые спорно могут компенсировать задолженность. Если дело изначально не перспективное, ответчик имеет все доказательства, бумаги, привлекает к делу опытного юриста, то в своей затее компания может и отказаться.

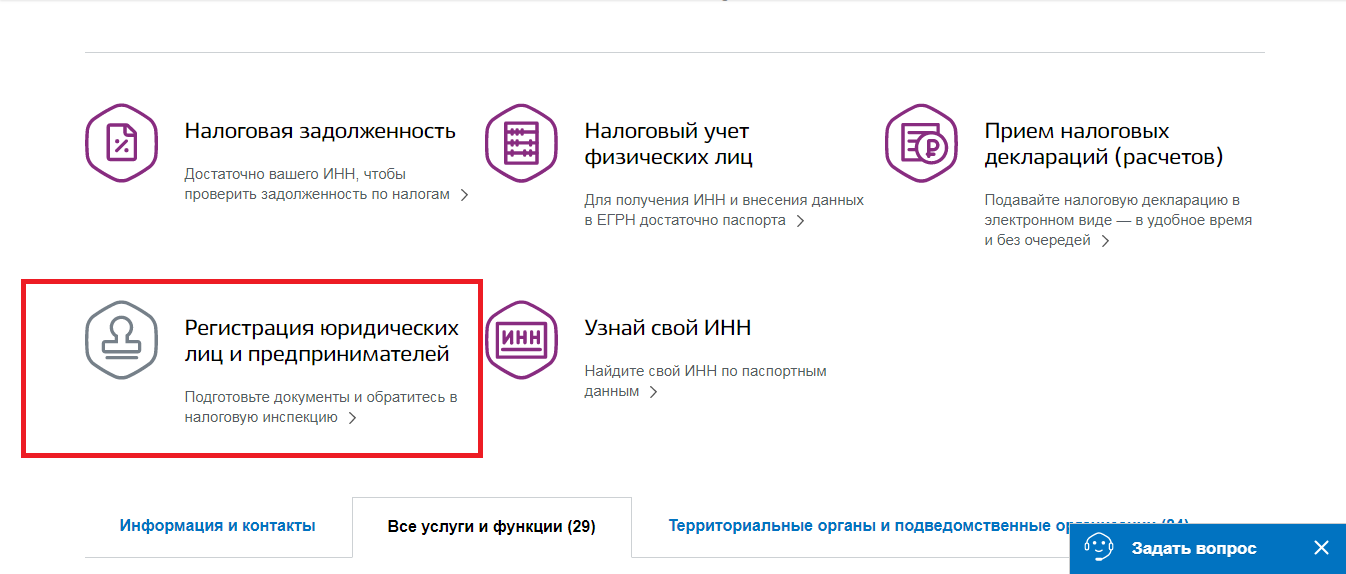

Каков порядок действий при признании вас виновником ДТП?

В случае, если в процессе проведения проверки или на месте ДТП было выявлено, что виновником этого происшествия являетесь вы, то порядок действий будет разным.

- При обнаружении на месте ДТП вы должны подготовить и предъявить следующие документы:

- заполнить извещение для страховой компании;

- получение справки о совершении ДТП;

- предоставить пострадавшему все контактные данные ваших страховщиков;

- оповестить свою компанию о возникновении риска, требующего выплаты. Организовать это следует в течение ближайшей недели, исключая выходные;

- своевременно прибыть в ГИБДД для того, чтобы узнать результат их расследования.

Действия при ДТП

Действия при ДТП

При этом, необходимо предоставить документы и в свою страховую компанию

- следующего содержания:

- предупреждение о возникновении ДТП, заполненное двумя сторонами;

- официально заполненный документ сотрудником госавтоинспекции о совершении наезда;

- две формы с печатями и штампами;

- копии всех необходимых документов;

- результат проведения расследования и номер счета в банке.

Документы в страховую компанию

Документы в страховую компанию

Как определяется износ деталей пострадавшего автомобиля

Износ деталей является одним из наиболее спорных моментов при определении суммы возмещения. Полис КАСКО обычно позволяет произвести полный ремонт, а вот при расчёте ущерба по ОСАГО используется износ узлов и деталей. Некоторые страховщики после восстановления автомобиля застрахованного предъявляли виновнику ДТП требование возместить всю сумму без учёта износа.

В прошлом многие суды признавали такие действия неправомерными. Виновный водитель не должен компенсировать расходы на ремонт автотранспортного со состояния нового. Логично, что он должен возместить лишь причинённый вред. Поэтому автомобиль должен быть восстановлен до того состояния, в котором он находился до дорожного инцидента. Судебная практика суброгация в страховании по ОСАГО показала, что решения суда были самыми разными.

Виновный обязан в полной мере произвести возмещение

Весной 2020 года Конституционный Суд РФ издал постановление №6-П. В нём были признаны все положения Гражданского Кодекса, которые предоставляют возможность пострадавшему получить выплату всех денежных средств, которые были израсходованы на ремонтные работы, а не только той суммы, которая рассчитывается по правилам автогражданки. Судья при рассмотрении определённого дела уполномочен снизить величину компенсации, если посчитает это правильным.

По суброгации страховая компания получает право от пострадавшего водителя требовать возмещение ущерба, поэтому она уполномочена взыскать с виновника сумму, которая была израсходована на восстановление пострадавшего автомобиля (в рамках суммы, недостаточной по полису ОСАГО, определённой по Единой методике).

В чем разница между «суброгацией и «регрессом»?

В первом приближении кому-то они могут показаться очень похожими или даже идентичными. Но при пристальном рассмотрении выясняется, что они разные

Различать их важно, так как в зависимости от применения одного или другого зависит политика ведения дела страховщиком:

- Как уже стало понятно, при рассмотрении суброгации, в случае, когда страхование ответственности неизбежно, она обуславливает права пострадавшей стороны на восполнение её трат нарушителем.

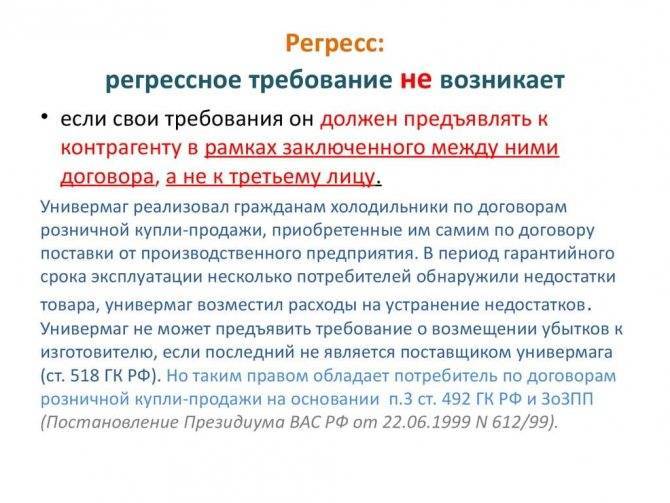

- Что касается регресса, то под ним подразумевается право того, кто уже выполнил свое обязательство, потребовать того же, но уже другим лицом. Регресс обозначает упадок, движение назад. При осуществлении регрессивного требования страховщик, может предъявить требования к клиенту, когда тот виновен или явился нарушителем условий договора.