Операции с валютой

Виды операций с валютой – также достаточно важная тема для обсуждения в конце данной статьи. Всего выделяют два вида возможных операций:

- Конверсия, то есть обмен. Это особенно касается такой темы, как виды операций с иностранной валютой. Обмен является основным средством, с помощью которого можно обеспечить ценность валюты. Та цена, по которой ее готовы обменять, значит очень многое. В данном аспекте российский рубль является не очень хорошим примером, так как, чтобы купить доллар, нужно выложить почти, а в некоторых обменнинках и больше 70 рублей. Это достаточно высокая цена. Даже украинцы готовы выложить за доллар в три раза меньше. Хотя они совсем рядом с Россией находятся.

- Кредиты. Вот что еще любят делать с валютой. Виды и классификация валют не имеет значения при кредите. Ну, почти. На самом же деле, какая-то роль имеется, но достаточно незначительная. Ведь кредиты можно оформить в разных странах и между разными государствами в самых разнообразных валютах. Но основных только три: национальная, доллар и евро.

- Расчет. Данный пункт также имеет значение. Ведь это основная операция, которую совершаем мы с вами.

Мы разобрались в том, какие виды валют бывают и что нужно знать про курсы валют и виды операций, которые можно совершить. Эта информация может использоваться вами как для общего образования, так и для обеспечения нормального устроя жизни. Здесь есть один совет, который вы могли уловить. Он очень полезный и конструктивный.

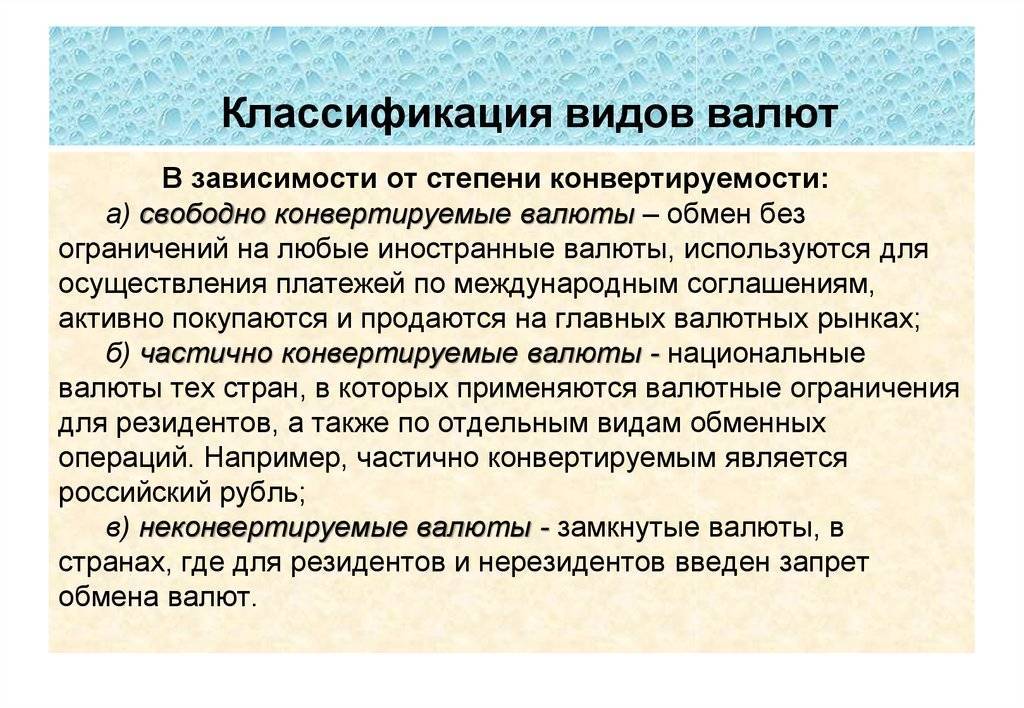

Свободно конвертируемая

Вообще, виды валют по способу обмена могут быть разные. Какие именно? В частности, мы рассмотрим виды конвертируемости валюты, которые могут обмениваться (то есть, конвертироваться, данные слова являются синонимами) одна на другую. Первый тип – это свободно конвертируемая. Как правило, это валюты, которые не имеют достаточно высокого курса и не могут негативно сказаться на экономике страны. Ведь то, что покупается, становится дороже. Это понятно. Получается, что, если дать возможность свободно конвертировать доллар, то это может закончиться еще большим его укреплением, что может ухудшить экономику других стран.

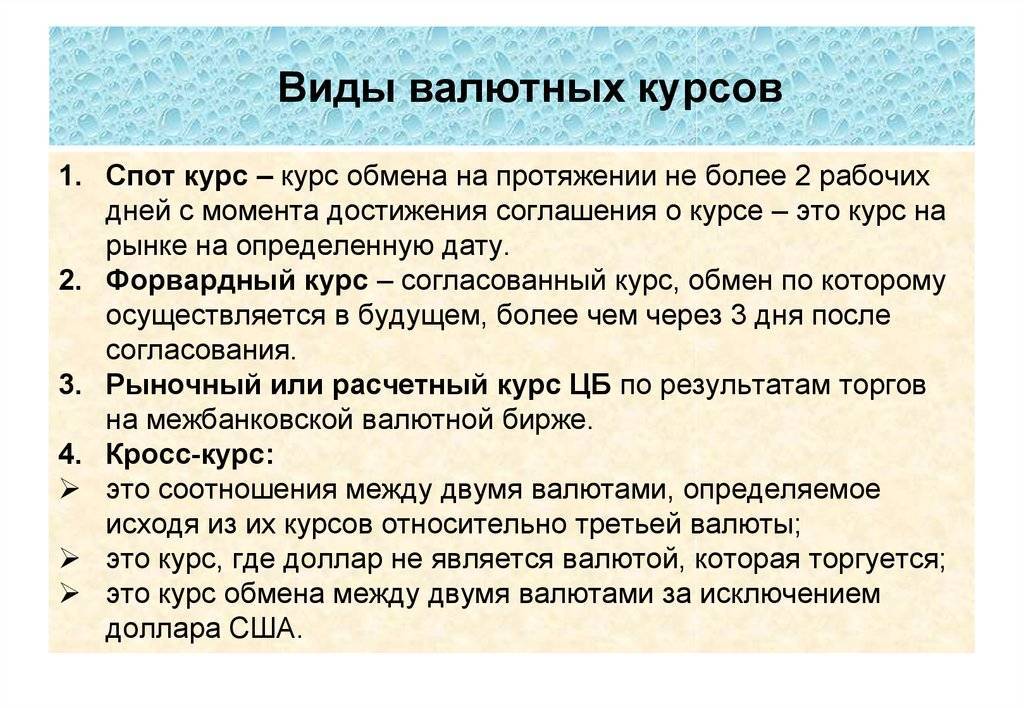

Понятие форвардного валютного курса

В тех случаях когда экспортная или импортная сделка заключается с отсрочкой платежа, встаёт вопрос о том, по какому курсу обменивать валюту для того, чтобы произвести оплату по ней в будущем. В данном случае и поставщик и покупатель заинтересованы в том, чтобы заранее договориться о том курсе по которому будет происходить оплата. Эта заинтересованность проистекает из того, что стороны сделки опасаются неблагоприятного для себя изменения валютного курса.

Например, покупатель опасается того, что курс его национальной валюты может снизиться по отношению к валюте поставщика и ему в итоге придётся заплатить больше того на что он рассчитывал изначально. А это, в свою очередь, может быть чревато прямыми убытками.

Смотрите сами:

Пускай есть покупатель в России и поставщик в США и есть партия товара оцениваемая по текущему курсу рубля к доллару (65 руб за 1$) в 10.000.000 рублей или 153.846 долларов США. А кроме этого есть договор в котором оговаривается оплата покупки в долларах через определённый срок.

Купив партию товара за 10.000.000 рублей, покупатель делает на неё наценку учитывающую в себе как его прибыль, так и сопутствующие накладные расходы (транспорт, логистика, затраты связанные с розничной реализацией товара и т. п.). Пускай, для примера, размер этой наценки будет составлять 20%. То есть, после реализации всей партии, на счетах покупателя окажется сумма в 12.000.000 рублей.

Теперь предположим, что к тому времени, когда подошёл оговоренный договором поставки срок оплаты, курс рубля снизился по отношению к курсу доллара на те же 20% до 78 руб/$ (в наши дни, к сожалению, это не редкость). Сумма оплаты по договору, естественно, остаётся неизменной — 153.846$, что по новому курсу составит 12.000.000 рублей (те самые двенадцать миллионов полученной выручки).

Получается, что покупатель вынужден отдать поставщику все вырученные деньги и в итоге не только лишиться прибыли, но ещё и понести убыток в размере всех сопутствующих накладных расходов.

То есть, купив продукцию и реализовав её с соответствующей наценкой, покупатель в итоге окажется в убытке из-за неблагоприятного изменения курса валют.

Дабы избежать такого рода досадных недоразумений и было введено понятие форвардного валютного курса.

Форвардный валютный курс представляет собой заранее определённый и обозначенный в форвардном контракте курс, по которому банк обязуется обменять валюту в оговоренную в том же самом контракте дату.

Расчёт форвардного курса производится на основе той разницы которая имеет место быть между процентными ставками действующими в странах валюты которых будут участвовать в будущем обмене.

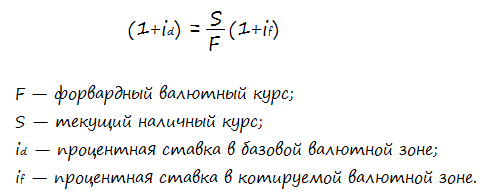

Формула форвардного валютного курса может быть выведена из условия покрытого паритета процентных ставок, которое выглядит следующим образом:

Здесь пару слов следует сказать о том, что такое покрытый паритет процентных ставок. Представьте себе две страны с разными значениями процентных ставок. Допустим, что в первой стране ставки ниже чем во второй. Казалось бы, что с точки зрения инвестора логично было бы взять кредит в первой стране (по низкой ставке), а затем положить эти деньги на депозит во второй стране (по высокой ставке). Затем, после истечения срока кредитования, снять деньги и набежавшие проценты с депозита и рассчитаться по кредиту оставив часть набежавших процентов себе.

Так бы оно и было если бы не одно «но». Дело в том, что показанная выше возможность извлечения прибыли из разницы процентных ставок, полностью аннулируется форвардными контрактами заключаемыми инвесторами для покрытия своих валютных рисков (неблагоприятных изменений курсов). Вот это и есть покрытый паритет процентных ставок.

В данном случае первая часть формулы показывает ту доходность, которую инвесторы могут получить инвестируя деньги в отечественной валюте, а вторая её часть — доходность от их инвестиций в валюте иностранной.

Ну а форвардный валютный курс можно легко выразить из вышеозначенной формулы:

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

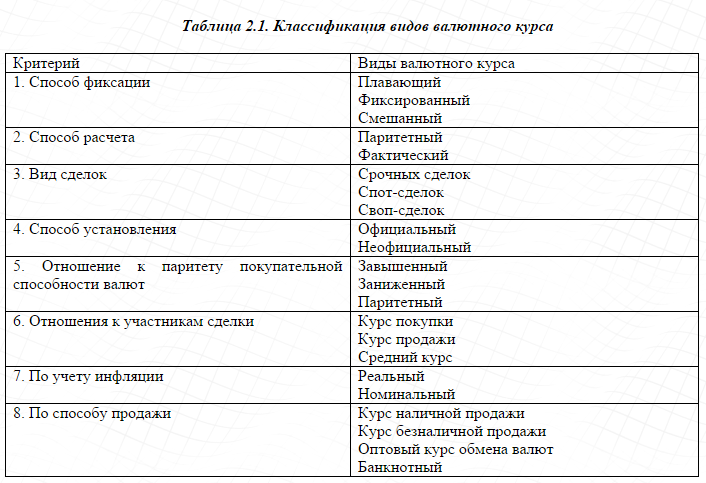

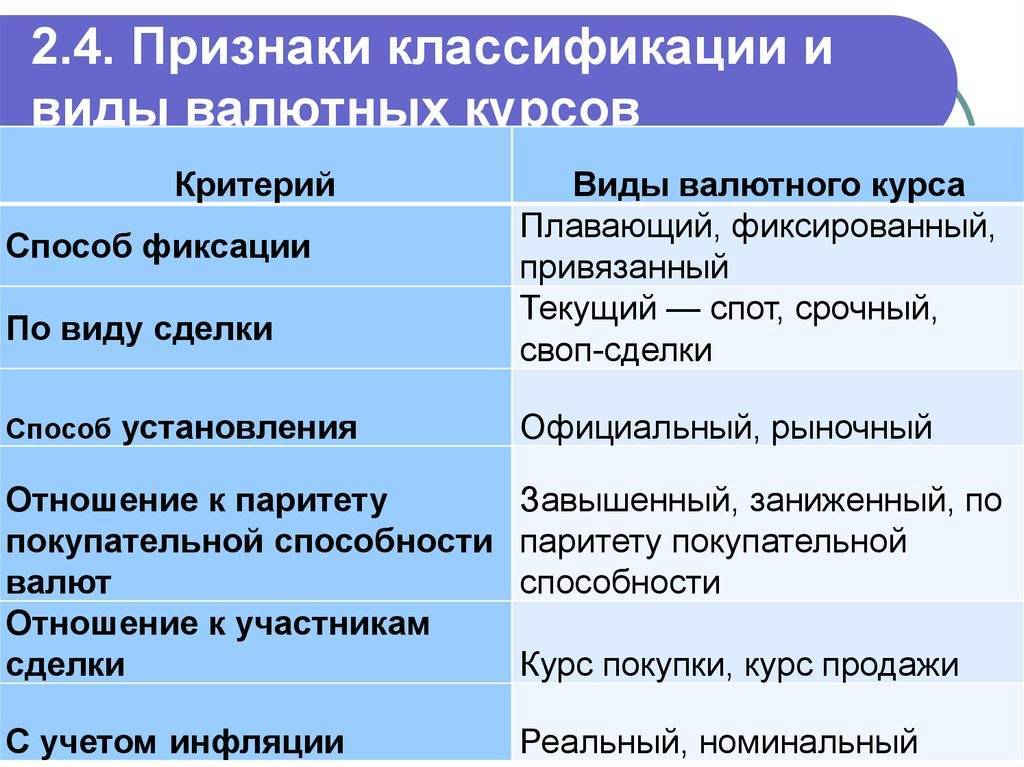

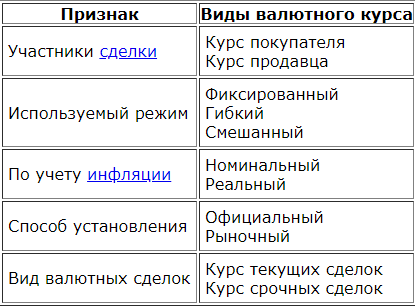

Виды курсов

Для удобства выделяют несколько видов валютных курсов – прямой и обратный, текущий и форвардный, фиксированный и плавающий и другие.

Прямой и обратный

Прямой курс – это соотношение иностранной денежной единицы к отечественной. Например, для России: USD/RUB – это прямой курс, показывающий, во сколько раз доллар дороже рубля.

Однако то же соотношение для США – это обратный курс. Он показывает соотношение отечественной валюты (в данном случае доллар) к зарубежной (рубль). Первый также называют прямой котировкой, а второй – обратной (косвенной) котировкой.

Исторически сложилось так, что в некоторых странах используют только прямой курс. Например, доллар к японской йене USD/JPY в Японии или доллар к швейцарскому франку USD/CHF в Швейцарии.

В других применяют обратную (косвенную) котировку. Например, британский фунт к американскому доллару GBP/USD в Великобритании или евро к доллару EUR/USD в странах Евросоюза.

Кросс-курс

Обычно в валютных парах всегда фигурирует доллар как главная резервная валюта. Однако в некоторых случаях ее нет – тогда речь идет о кросс-курсе. Например: EUR/CAD, GBP/JPY. GBP/AUD и многие другие.

При этом котировки каждой валюты определяются по отношению к доллару США. Т.е. они рассчитываются по отношению к общему третьему измерителю – USD. Затем на основе расчетов устанавливается курс, по которому одна единица конвертируется в другую.

Текущий и форвардный

На валютном рынке сделки могут осуществляться прямо сейчас или в будущем (в заранее оговоренный срок). В первом случае ориентируются на текущий курс или спот – по нему проводят расчеты в течение 2 рабочих дней.

Во втором случае заключают форвардный контракт для проведения расчетов через определенное время.

Например, предприниматель закупает импортный товар за $100 тыс. В договоре с продавцом ему необходимо уточнить, по какому курсу будут проводиться расчеты – по текущему или будущему (например, через 3 месяца).

Причем будущая котировка определяется заранее – ее рассчитывают на основе текущих значений. Очевидно, что в этом случае обе стороны подвергаются риску неверно спрогнозировать стоимость денежной единицы и таким

образом понести убытки либо, наоборот, получить прибыль.

Фиксированный и плавающий

Фиксированный – это курс, который официально устанавливается Центральным Банком страны на каждый день, в том числе на выходные (в пятницу) и праздники (в последний рабочий день).

Он определяется на основе данных о торгах за текущий день. В результате расчетов Центральный Банк в конце дня проводит фиксинг, т.е. фиксирует конкретное значение и публикует его в открытых источниках.

Например, на 1 июня 2020 г. ЦБ установил курс USD/RUB на уровне 70,75 рублей.

Вместе с тем курс представляет собой рыночную величину, которая немного меняется в течение дня. Например, на 1 июня 2020 г. Сбербанк установил такие значения:

- покупка доллара у клиентов – 68,15 рубля за $1;

- продажа доллара клиентам – $1 за 72,24 рублей.

Очевидно, что эти значения близки к фиксированному курсу, но не совпадают с ним, что нормально для рыночной экономики. Точно также цена любого товара несколько отличается даже в пределах одного и того же города, района, улицы и т.п.

Плавающий (рыночный) курс применяется для совершения операций купли-продажи на валютном рынке Форекс. Конкретные котировки зависят от поставщиков ликвидности, поэтому у разных брокеров они могут незначительно отличаться друг от друга.

Это тоже нормальное явление, за исключением случаев мошенничества (искусственное изменение котировки в нужную для себя сторону).

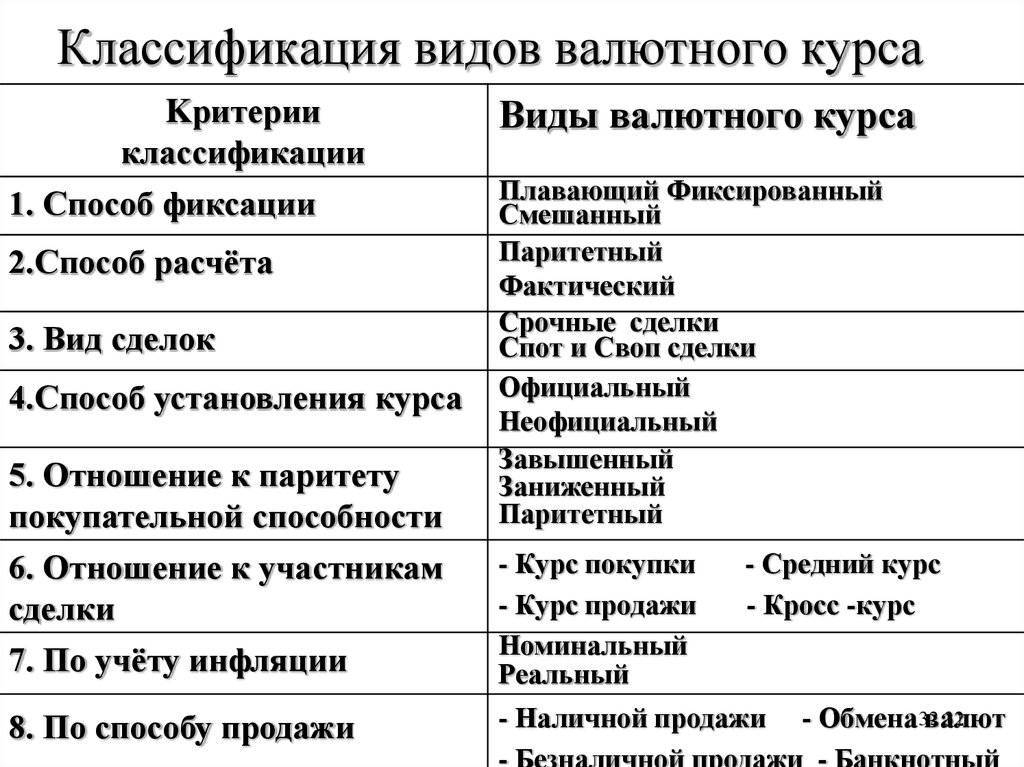

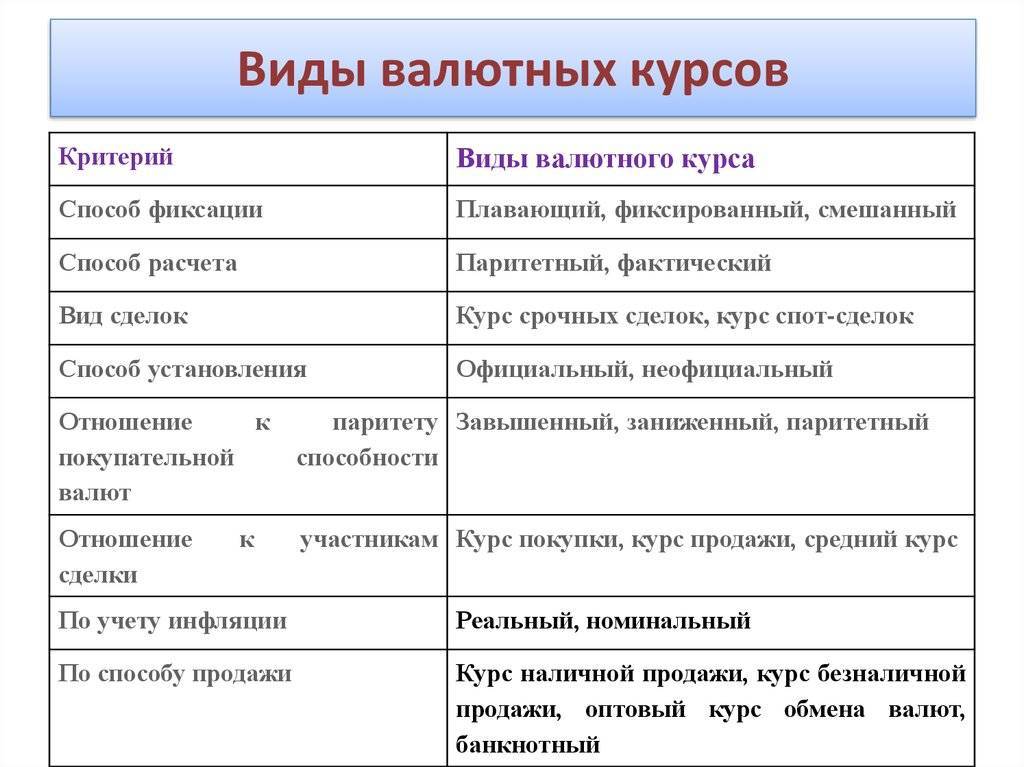

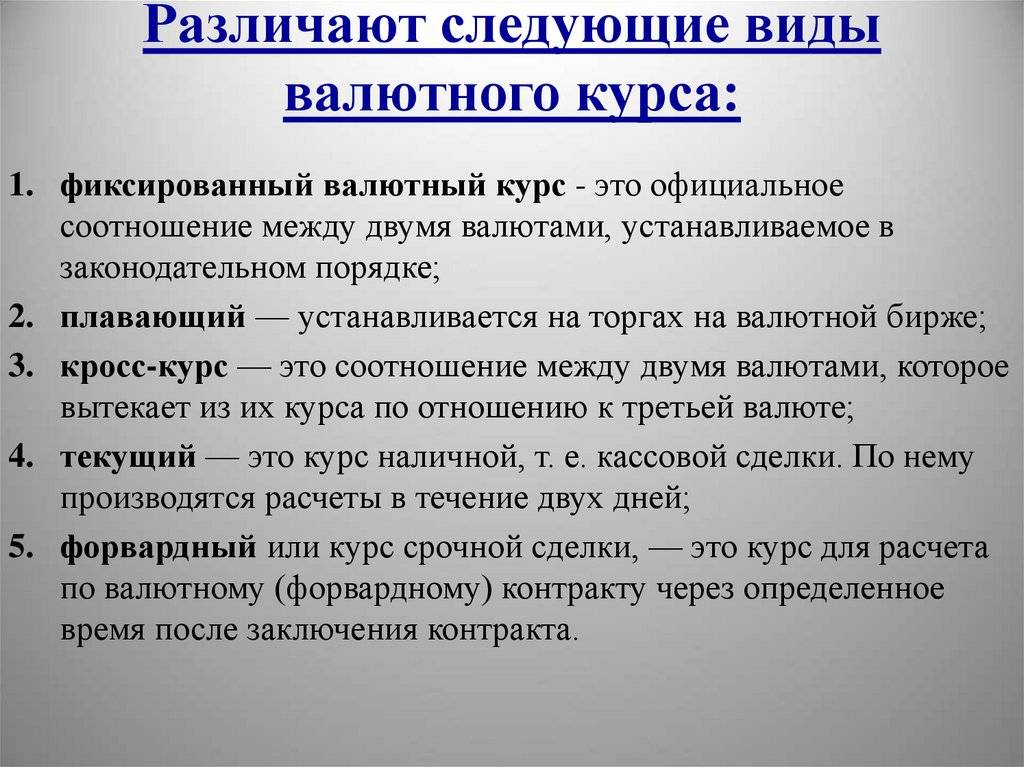

Виды валютных курсов

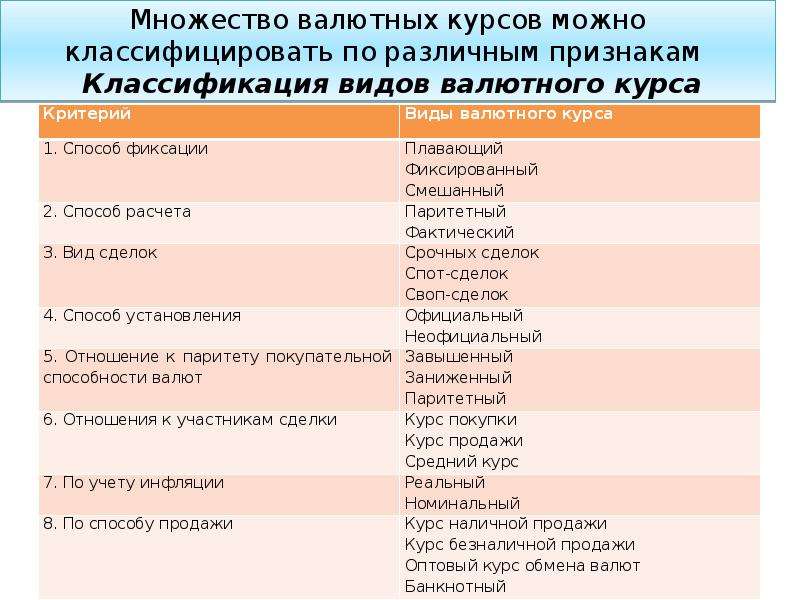

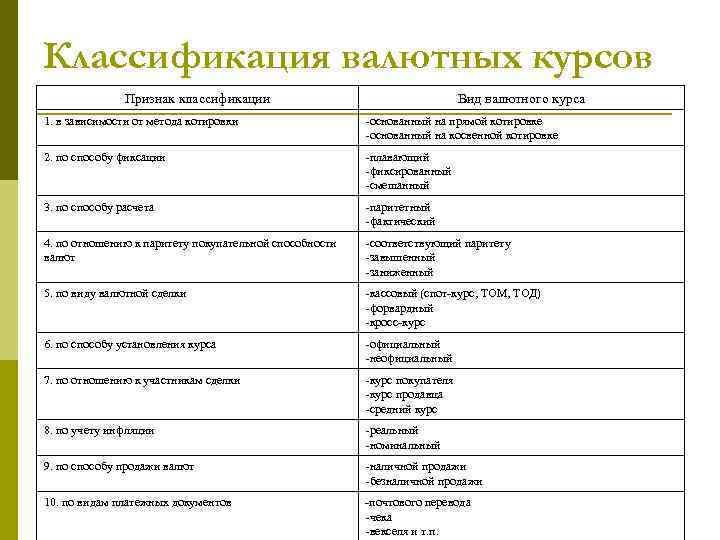

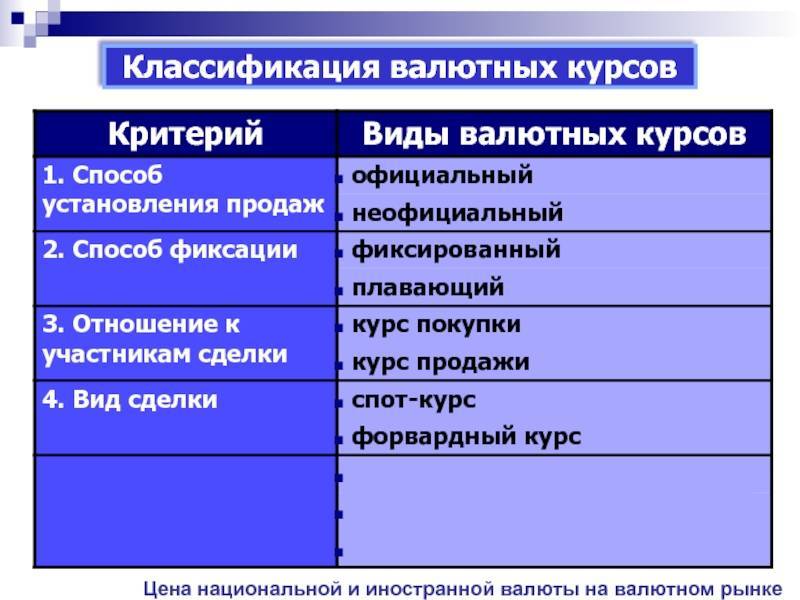

Теперь непосредственно перейдем к рассмотрению видов самих курсов. Данная класификация оторвана от самих валют. Рассматривается просто понятие курса и какими они бывают.

- Фиксированный валютный курс – это тот, который устанавливается непосредственно законодательно. Он не меняется в зависимости от того, как его хотят продавать. Это тот курс, который закладывается в бюджет страны и не меняется в течение определенного периода времени. Не просто так данный вид курса называется фиксированным.

- Плавающий валютный курс – это тот, который устанавливается непосредственно на валютной бирже. Для плавающего валютного курса характерна изменчивость. В России плавающий курс устанавливается Московской валютной биржей, которая находится непосредственно в подчинении Центрального Банка Российской Федерации.

- Кросс-курс. Это прямое отношение одной валюты к другой, исходя из третьей валюты. Например, на момент написания статьи кросс-курс для гривны и рубля составляет 1:3 на основе доллара. Такой курс также имеет свои плюсы. Так, можно узнать, какой курс на данный момент без фиксинга. Это операция, которая производится главным банком страны для коррекции курса валюты к доллару или к любой другой.

- Текущий курс – это то значение, которое используется в качестве цены на определенную валюту. Он держится два дня, после чего меняется. Впрочем, может и остаться на прежнем уровне. Раз на раз не приходится.

Для обычного человека понятна другая классификация. Это купля-продажа. Но здесь все понятно. Одна валюта покупается, а другая – продается. В обменниках нужно смотреть на курс покупки валюты. Продажа обычно осуществляется дешевле, хотя бывают и исключения. Вообще, то что продается или покупается – это очень относительно. Все зависит от того, какая точка отсчета используется.

Бухгалтерский учет, проводки валютных операций

Участники валютных операций обязательно должны вести их учет. Сведения о таких операциях содержатся на счете 52. По дебету счета за последний месяц учитываются все валютные поступления, а также остатки безналичной валюты на начало месяца.

Записи бухгалтер ведет отдельно по разным видам валюты. Операции должны быть отражены в российских рублях. Если необходимо сдавать отчетность в иностранной валюте, то документация дублируется. Курс валют ежедневно меняется, по этой причине следует правильно устанавливать дату перерасчета. Например, операции, которые проходили через кассу, отражаются в день их выполнения и на отчетную дату. Внеоборотные активы нужно отразить на момент признания расходов.

На текущем счете отражается учет денежной выручки в валюте, полученных процентов и других операций. Специальный транзитный счет открывается для клиента уполномоченным банковским учреждением. Транзитный счет отображает покупку, продажу валюты. Обычный транзитный счет нужен для отражения денежных средств, по которым банковское учреждение еще не получило информации. Такой счет подтверждает “происхождение” денежных средств, отношение к законному соглашению.

Счет 55 участвует в валютных операциях только в некоторых случаях. Учитывается валюта на депозитах, аккредитивах, других формах платежей. На счете 57 отражаются валютные суммы, предназначенные для продажи, а также рубли для покупки иностранной валюты.

В валютном учете могут использоваться разные проводки:

- Д57 К52, Д51 – отражает перевод валюты, выручку, зачисленную на счет;

- Д57 К51, Д52 – “обратная” операция покупки иностранной валюты за рубли;

- Д50 (52) К52 (50) – наличие валюты в кассе или возврат банковскому учреждению;

- Д52 К62, 66 и др. – зачисление валюты от покупателей на счет, другие поступления;

- Д60, 66, 67 и др. – оплата поставщикам валютой, выполнение прочих операций с контрагентами;

- Д91(57) К57(91) – финансовый результат от выполненных валютных операций.

Ошибки при оформлении операций с валютой провоцируют проблемы с контролирующими органами. Чтобы не допустить возникновения таких проблем, нужно доверить работы по бухгалтерскому учету опытным специалистам.

1С:Бухгалтерия 8

«1C:Бухгалтерия 8» — это самая популярная бухгалтерская программа, способная вывести автоматизацию учета на качественно новый уровень. Удобный продукт и подключаемые к нему сервисы позволят эффективно решать задачи бухгалтерской службы любого бизнеса!

- Поддержка разных систем налогообложения, ведение бухгалтерского и налогового учета, сдача отчетности;

- Учет МПЗ, партионный учет, расчеты с контрагентами, выписка первичных документов;

- Расчет зарплаты, учет денежных операций;

- Интеграция с другими программами 1С и сайтами;

- Работа с электронными листами нетрудоспособности (ЭЛН).

Попробовать 30 дней бесплатно Заказать

Внеоборотные активы

Бюджетный учет

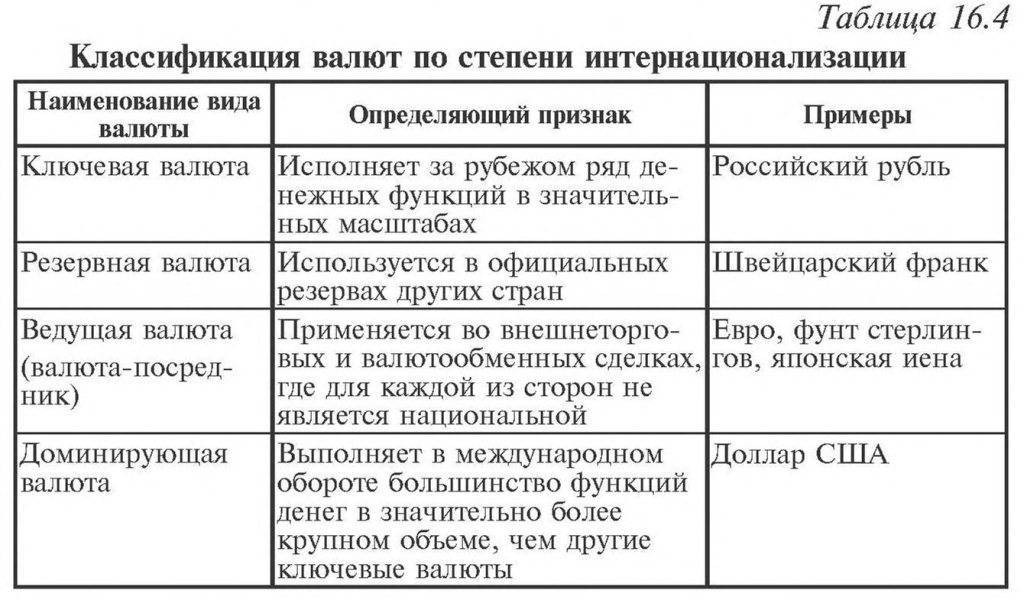

Бреттон-Вудская валютная система

Бреттон-Вудская валютная система подразумевает, что роль резервных валют принадлежит доллару и фунту стерлингов. Однако после 1976 г. статус резервных приобрели все валюты из большой пятёрки

Важно отметить, что роли в составе большой пятёрки у всех валют неравнозначные: доллару принадлежит 70%, а евро всего 12-15%

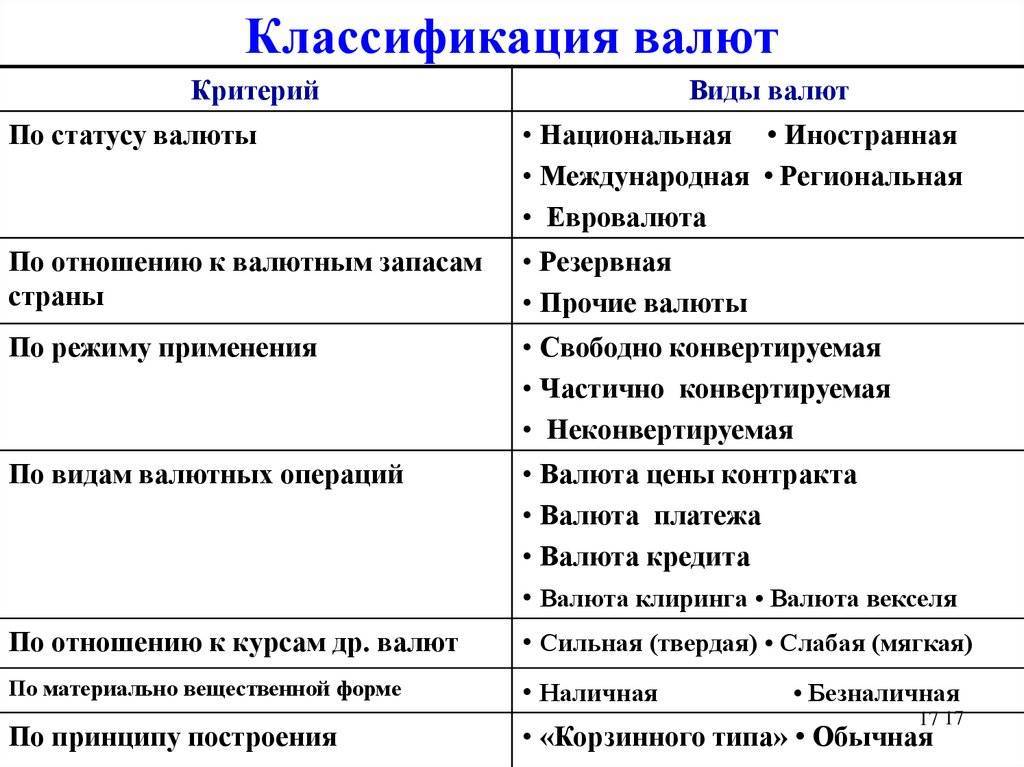

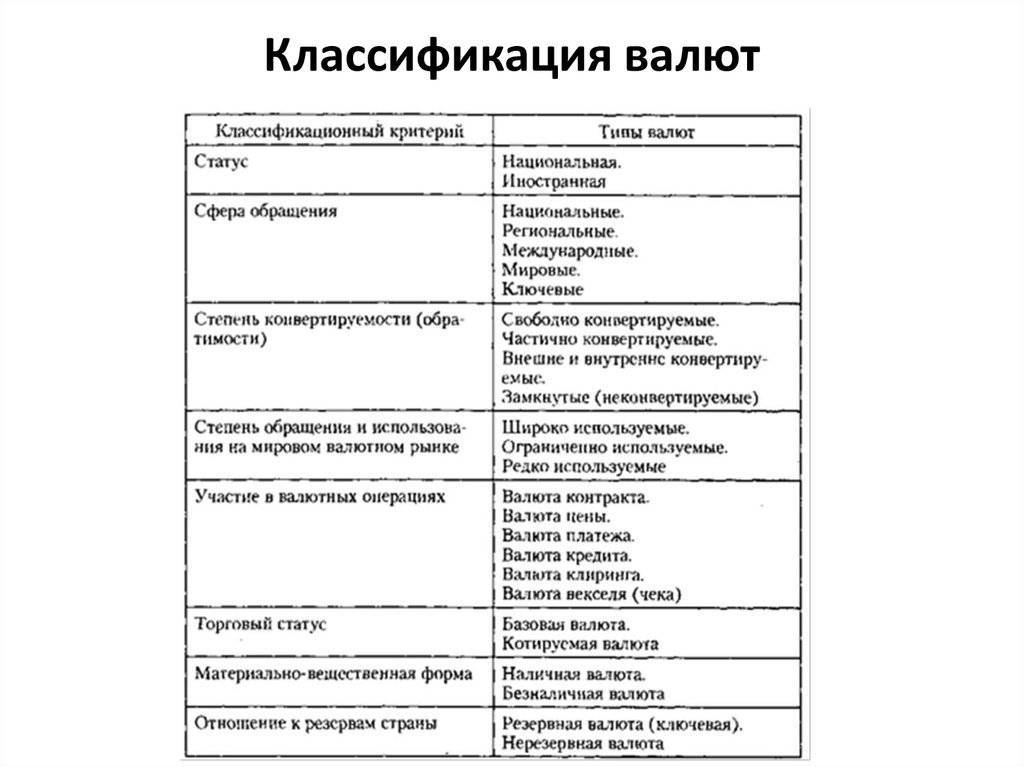

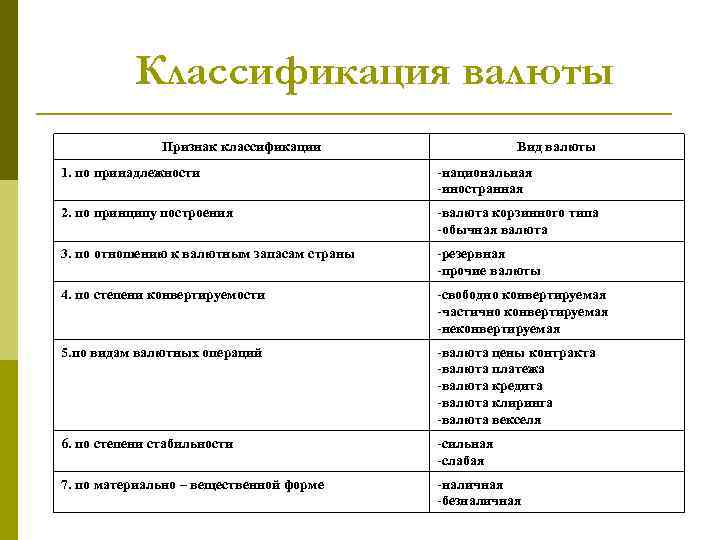

Классификация валют систематизирована в таблице ниже.

| Классификационный критерий | Типы валют |

| Статус | Национальная. Иностранная |

| Сфера обращения | Национальные. Региональные. Международные. Мировые. Ключевые |

| Степень конвертируемости (обратимости) | Свободно конвертируемые. Частично конвертируемые. Внешне и внутренне конвертируемые. Замкнутые (неконвертируемые) |

| Степень обращения и использования на мировом валютном рынке | Свободно конвертируемые. Частично конвертируемые. Внешне и внутренне конвертируемые. Замкнутые (неконвертируемые) |

| Степень обращения и использования на мировом валютном рынке | Широко используемые. Ограниченно используемые. Редко используемые |

| Участие в валютных операциях | Валюта контракта. Валюта цены. Валюта платежа. Валюта кредита. Валюта клиринга. Валюта векселя (чека) |

| Торговый статус | Базовая валюта. Котируемая валюта |

| Материально-вещественная форма | Наличная валюта. Безналичная валюта |

| Отношение к резервам страны | Резервная валюта (ключевая). Перезервная валюта |

Среди всех типов валют, которые были рассмотрены выше и классифицировались по указанным признакам не были упомянуты прокси валюты или валютные пары, которым свойственно на протяжении одного периода времени менять курс. К таким парам относятся доллар и евро, фунт стерлингов и драхма ОАЭ.

Взаимосвязь валют на рынке возникает по следующим причинам:

- Они могут взаимозаменяться во всех экономических операциях.

- Они привязаны одна к одной.

Прокси валюты используют для дополнительного страхования, когда проводятся операции с высокой степенью риска.

Обозначают валюты специальным ISO-кодом. Международной организацией по стандартизации приняты меры, которые позволяют использовать сокращённые варианты названия валют. Эти коды содержат три буквы, две первые обозначают страну, а третья – валюту.

Пример 4

USD – доллар США; EUR – евро; СВР – английский фунт стерлингов; CHF – швейцарский франк; JPY – японская йена; С АО – канадский доллар; RUR – российский рубль и т.п.

Помимо национальных валют для проведения международных платежей используют международные счётные единицы: СДР (Special Drawing Rights – Специальные права заимствования в МВФ) и до 1999 г. – ЭКЮ (European Силепсу Unit).

Определение 15

СДР – это безналичные деньги в виде записей на специальном счёте страны в МВФ.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Как устанавливается валютный курс

В экономике существует такое понятие, как паритет покупательной способности. В двух словах, суть его сводится к тому, что цена на один и тот же товар в разных странах должна быть одинакова. А поскольку в этих странах действуют разные национальные валюты, то их курс можно выразить через цену этого товара.

Например, если в одной стране товар стоит N единиц национальной валюты AAA, а в другой – Q единиц валюты BBB, то их курс S можно выразить соотношением:

S = AAA / BBB,

То есть за валюту AAA дают S единиц валюты BBB.

Допустим в России, один баррель нефти оценивается в 4626 рублей, а в Соединённых штатах Америки, он стоит 73.25$. Исходя из этого, курс рубля к доллару можно посчитать как 4626/73.25=63.15 рублей за один USD.

Естественно, это весьма упрощённая схема того, как устанавливаются реальные валютные курсы. На деле, стоимость одного и того же товара в разных странах, приведённая к одой и той же валюте, может не совпадать. На этом, кстати, основан, индекс Биг-Мака, рассчитываемый, как соотношение стоимости одноимённого гамбургера в разных странах.

Биг-Мак выступает своего

рода аналогом потребительской корзины.

В его состав входит ряд основных продуктов

питания, характерных для большинства

современных стран (мясо, мука, овощи и

т. п.). Таким образом, соотнося стоимость

Биг-Мака в различных странах, можно

судить о том, насколько одна валюта

переоценена (или, наоборот, недооценена)

относительно другой.

Вообще, формирование

валютных курсов, это сложнейший

многофакторный процесс. Он, практически

целиком и полностью находится во власти

рынка. Довольно трудно (наверняка вообще

невозможно) перечислить все те силы и

факторы, под влиянием которых образуется

значение курса валют в каждый конкретный

момент времени. Однако, можно перечислить

такие основные из них, как:

- Текущие темпы инфляции;

- Изменение покупательной способности валют на внешних рынках;

- Уровень процентных ставок (изменение ключевой ставки);

- Текущее сальдо платёжного и торгового баланса;

- Валютные интервенции.

Регулирование валютного

курса

В концепции плавающих

валютных курсов, довольно сложно

значительно повлиять на их значения,

ведь для этого приходится противостоять

практически безграничным силам рынка.

Для того, чтобы повлиять на текущий курс

национальной валюты, Центробанки стран

могут применять такие инструменты

валютной политики как:

- Валютные интервенции;

- Дисконтная политика;

- Валютные ограничения.

Валютные интервенции

— это масштабные операции по покупке

или продаже национальной валюты с целью

повлиять на соотношение спроса и

предложения на неё. Для того чтобы

повысить спрос, а вместе с ним и курс

национальной валюты, Центробанк начинает

массово скупать её (при этом, в качестве

средства оплаты выступает иностранная

валюта). Если же, наоборот, необходимо

скорректировать нежелательный рост

национальной валюты, то Центробанк

начинает её сливать.

Дисконтная политика

проводится путём давления Центробанка

на все финансово-кредитные организации,

находящиеся под национальной юрисдикцией.

Давление это выражается в том, что в

коммерческих банках страны, нужным

образом регулируется уровень текущих

процентных ставок по кредитам и депозитам.

Изменение этих ставок также влияет на

соотношения спроса и предложения на

национальную валюту, а следовательно

и на её курс.

Валютные ограничения

включают в себя комплекс мер направленных

на контроль всех операций с валютой и

драгоценными металлами внутри страны.

Государство отслеживает деятельность

экспортёров, вводя запрет на продажу

вырученной ими валюты за пределами

страны. Вместо этого она подлежит обмену

на национальную валюту по официально

установленному курсу.

Связь уровня жизни с ценой валюты

Впрочем, далеко не всегда низкая стоимость какой-то валюты сказывается негативно на уровне жизни. Порой даже слишком дорогие валюты, такие как доллар, не помогают жить обычным людям. И на примере американского общества можно это увидеть. Да, там превалирует средний класс. Но это ничего не означает, так как такого финансового положения они достигают путем очень интенсивной работы.

В то же время взять такую известную нам страну, как Беларусь. Данное государство считается страной с достаточно высоким уровнем жизни на постсоветском пространстве. Но если посмотреть на курс белорусского рубля, то даже не скажешь, что с уровнем жизни у них особых проблем нет. Естественно, свои экономические проблемы имеют граждане любой страны. Но определяющим является не курс валюты или экономическое положение, а умение граждан адаптироваться даже к плохим условиям.

Классификация валютных операций

Классификация операций с валютой проводится по разным критериям. По объекту выделяют операции с рублями, иностранной валютой, иностранными и российскими ценными бумагами. Классификация операций по субъекту проходит:

- между нерезидентами;

- между валютными резидентами;

- между валютными резидентами и нерезидентами.

Валютные операции разделяются на группы по характеру сделки:

- экспортно-импортные операции;

- операции по банковскому валютному счету клиента;

- торговля иностранной валютой;

- кредитование международного уровня;

- приобретение страной иностранной валюты.

Существует еще одна классификация выполняемых валютных операций:

- по срокам выполнения (текущие, капитальные, кассовые операции с валютой);

- активные и пассивные операции (в соответствие с ведением бухгалтерского учета);

- операции, которые выполняются резидентами и нерезидентами;

- направленные на достижение разных целей (выполняемые в собственных интересах предпринимателя или в интересах клиентов).

Есть другие виды валютных операций:

- такие операции, которые проходят через банк или кассу;

- покупка за валюту нематериальных активов, основных средств, материально-производственных запасов;

- расходы и доходы в валюте;

- внеоборотные активы.

В отдельную группу выделяют конверсионные валютные операции, которые проводятся с целью обмена одной валюты на другую. В этом случае обязательно учитывается разница курсов на момент выполнения валютной операции. Курс валют меняется каждый день. При переводе иностранной валюты в рубли формируется курсовая разница. Такую курсовую разницу нужно отнести на расходы или доходы компании.

Режимы валютного курса

По режиму установки, валютный курс можно подразделить на два основных вида:

- Плавающий курс является свободным и устанавливается как равнодействующая сил спроса и предложения;

- Фиксированный курс, как правило, является следствием жесткой экономической политики государства и предполагает фиксацию на определённых цифрах.

Плавающие курсы валют появились в период смены Бреттон-Вудской валютной системы на Ямайскую (в период с 1971 по 1978 годы). До этого, курсы основных мировых валют привязывались к доллару США, а тот, в свою очередь, имел жёсткую привязку к золоту (35$ за тройскую унцию).

Когда Ричард Никсон фактически отменил золотое обеспечение американской валюты, доллар девальвировал по отношению к золоту и вся существующая система начала ломаться. Потребовалось срочное создание новой мировой валютной системы, что и произошло в ходе ряда коференций представителей стран членов МВФ, проведённых в Кингстоне на Ямайке.

В настояшее время в мире действует Ямайская система плавающих валютных курсов. Однако, в свете недавнего глобального экономического кризиса, в рамках Лондонского саммита G20, уже велись разговоры о разработке новой валютной системы.

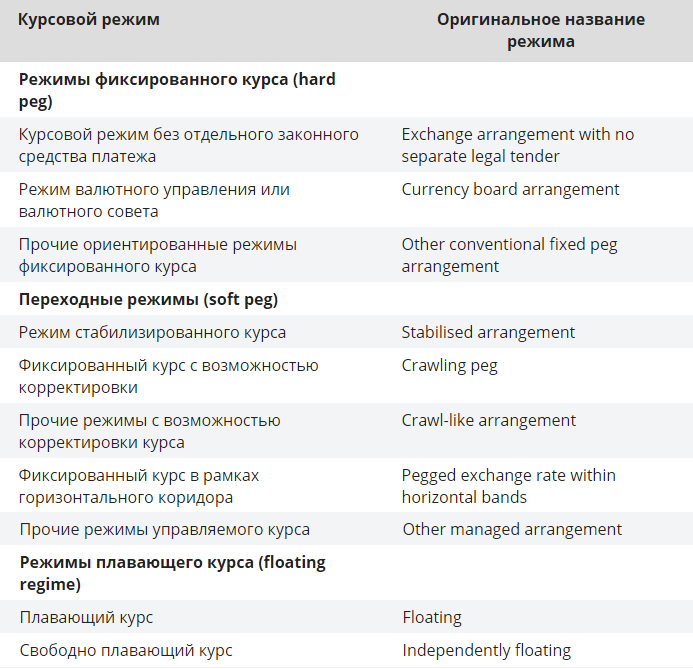

Согласно классификации Международного Валютного Фонда, в настоящее время существуют десять основных режимов валютного курса:

Режим валютного курса в России

С 2014 года в нашей стране установлен режим плавающего валютного курса. Это означает, что рубль не привязывается к какому либо стандарту и никаких целей и ограничений (типа валютного коридора) для него не устанавливается. Его курсовая стоимость полностью определяется текущим соотношением спроса и предложения на иностранную валюту.

В тоже время, ЦБ РФ следит за сохранением стабильности и устойчивости курса рубля и при необходимости оставляет за собой право на проведение валютных интервенций — масштабных сделок с иностранной валютой для поддержания валюты национальной.

В условиях «свободного плавания» на курс рубля оказывают влияние следующие основные факторы:

- Динамика цен на импортные и экспортные товары;

- Текущий уровень инфляции в стране и за её пределами;

- Изменение процентных ставок;

- Текущее состояние экономики и темпы её развития;

- Денежно-кредитная политика (как ЦБ РФ, так и Центробанков других стран);

- Текущие ожидания инвесторов (в России и в мире).

В условиях плавающего курса, роль Центробанка сводится в основном в поддержке покупательной способности национальной валюты и поддержании инфляции на стабильно низком уровне. Одним из инструментов поддержания ценовой стабильности в стране является проведение политики таргетирования инфляции.

Плавающий валютный курс делает экономику страны более устойчивой, но вместе с тем и более зависимой от внешних условий.

В целом, такой курсовой режим выступает в роли стабилизатора экономики плавно подстраивая её под изменяющиеся внешние условия. В то время, как фиксированный курс требовал бы постоянного вмешательства Центробанка для того, чтобы вовремя подстраивать экономику страны под постоянно меняющиеся внешнеэкономические факторы.

Что относится к валютным операциям на законодательном уровне

Валютные операции определены законом №173-ФЗ от 10.12.2003. В статье 1 перечислены основные термины, понятие валютных операций. По законодательству РФ к валютным операциям относятся:

- приобретение, отчуждение резидентом у нерезидента (или наоборот) любой валюты, ценных бумаг, их использование для оплаты;

- покупка, отчуждение валютных ценностей между резидентами (это может быть дарение, купля-продажа, наследование);

- ввоз в Россию и вывоз из России ценных бумаг, валюты, включая рубли;

- приобретение, отчуждение ценных бумаг и валюты между нерезидентами;

- перевод ценных бумаг и валюты с российского счета на иностранный или наоборот;

- перевод российской валюты из России за рубеж или наоборот, осуществление перевода на счет резидента или как на свой собственный;

- перевод нерезидентом валюты или ценных бумаг с российского счета на иностранный.

Резидентами называются физлица с российским гражданством или люди, которые постоянно проживают в РФ. К резидентам относятся организации и компании, зарегистрированные в России, иностранцы с видом на жительство, консульские представительства РФ, расположенные за границей.

Нерезиденты – это иностранцы, представительства иностранных государств, межгосударственные и межправительственные организации (их филиалы) в России. Нерезидентами могут быть компании, зарегистрированные и ведущие деятельность в других странах.

Законом №173 ФЗ установлено, что на операции с валютой между нерезидентами и резидентами нет ограничений. Статья 9 этого закона устанавливает ограничения только на валютные операции для расчетов за товар, который был приобретен у российской компании. Расчет можно проводить рублями.

История валютного рынка

Большую часть своей истории человеческая цивилизация использовала в качестве денег металлические монеты. По этой причине приблизительно до XIX века валютных курсов как таковых не было. Единственное, что тогда отличало деньги одного государства от расчетных единиц соседа, так это доля драгоценных металлов в монете (проба). То есть чем больше она была, тем сильнее ценилась условная валюта.

Рис. 1. Валютный курс

Золотой стандарт

Перемены стали происходить после 1879 года, когда был введен золотой стандарт. Так называют систему, в рамках которой валюта (только бумажные деньги, это не касается криптовалюты) подкреплена определенным количеством золота.

По аналогичному принципу были устроены рынки всех остальных стран первого эшелона. Соответственно – валютные курсы в рамках этой системы были фиксированными и рассчитывались через содержание золота.Рассмотрим пример. Пусть денежные единицы стран А и Б содержат по 10 и 12 грамм золота соответственно. В этом случае курс пары А/Б составит 0,83 (10/12).

Бреттон-Вудская система

После II мировой войны, когда половина земного шара лежала в руинах, возникла потребность в модернизации валютного рынка. Нужно было сделать так, чтобы он одновременно способствовал экономическому росту и гарантировал стабильность. В результате на конференции в Бреттон-Вуде (июль 1944 года) ее участники приняли решение перейти к “долларовому” стандарту. Позже этот режим так и стал называться – Бреттон-Вудская система.Согласно ее положениям, доллар США признавался ключевой валютой, при этом он обеспечивался фиксированным количеством золота (1 унция стоила $35). В период действия этой системы регулирование осуществлялось по следующим принципам:

- Курсы остальных национальных валют устанавливались по фиксированной ставке к доллару США (отсюда и название “долларовый стандарт”);

- Центробанки были обязаны поддерживать заданные пропорции интервенциями (погрешность допускалась в пределах 1 процента);

- В исключительных случаях, когда в платежном балансе страны возникал явный перекос, можно было прибегнуть в девальвации или ревальвации.

Девальвация – это резкое управляемое снижение валютного курса, а ревальвация представляет собой обратный процесс, то есть повышение обменного курса.

Ямайская система

В конце 60-х – начале 70-х годов прошлого века Бреттон-Вудская система стала переживать кризис из-за девальвации доллара. Связано это было с увеличением потребности мировой экономики в деньгах. То есть для нормальной работы всех субъектов требовалось все больше долларов, а золотого запаса для обеспечения его курса стало не хватать. В результате на ямайской конференции в 1976 году страны приняли решение перейти от жесткого регулирования валютных курсов к свободному рыночному ценообразованию.

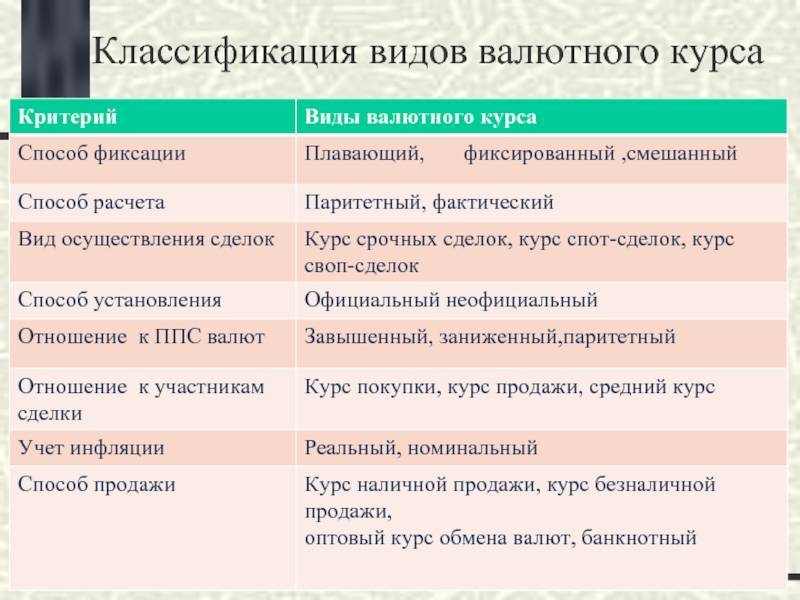

Рис. 2. Классификация видов валютных курсов