Отчет о финансовых результатах предприятия

Полное название отчета – (отчет о совокупном доходе).

Он содержит информацию о доходах, расходах, финансовых результатах и совокупном доходе. В отчетности по МСФО в «чистом виде» носит название отчет о совокупных доходах – как один отчет, или же подается как отчет о прибылях и убытках (1) + отчет о другом совокупном доходе (2) – как два отдельных отчета.

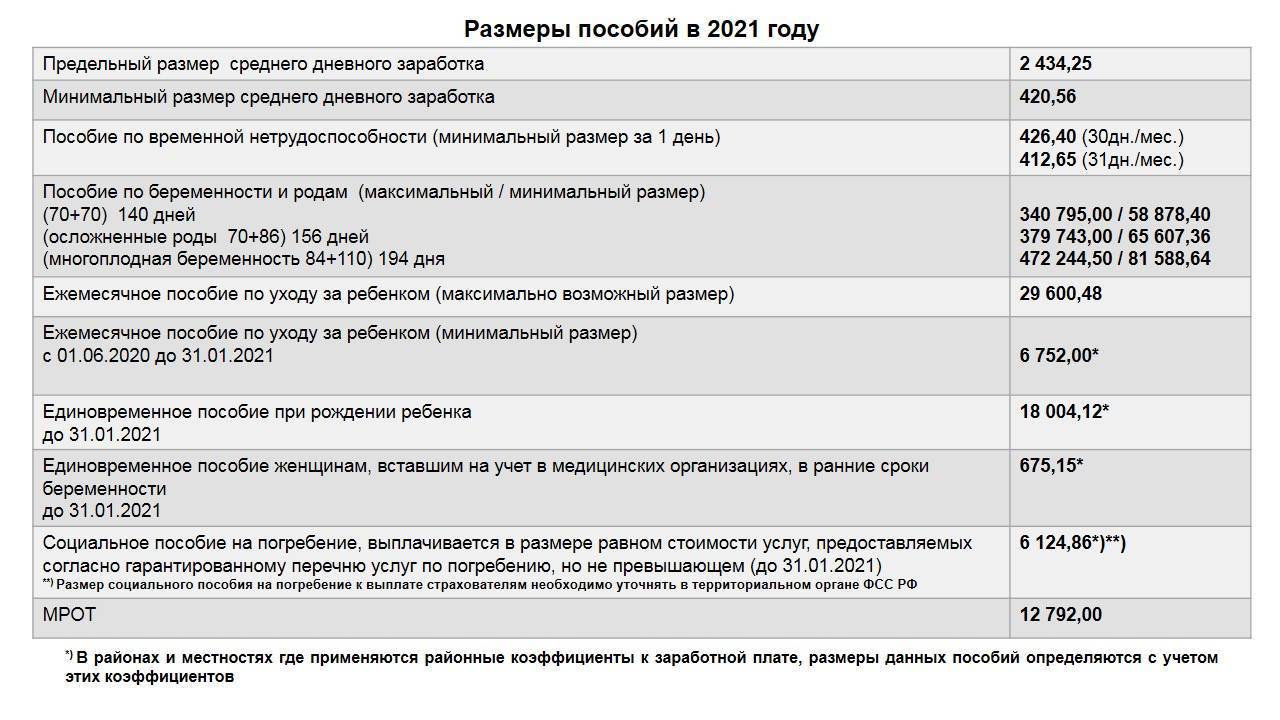

Отчет о денежных результатах содержит элементы, приведенные в таблице ниже.

Элементы отчета о финансовых результатахСКАЧАТЬ ТАБЛИЦУ

| ОСОБЕННОСТИ ЗАПОЛНЕНИЯ РАЗЛИЧНЫХ ЭЛЕМЕНТОВ ОТЧЕТА О ФИНАНСОВЫХ РЕЗУЛЬТАТАХ | ||

Элементы отчета о финансовых результатах | Некоторые нюансы раскрытия | Раздел |

доходы и расходы предприятия от операционной деятельности, финансовый результат операционной деятельности (прибыль/убыток) | операционная деятельность – это основная деятельность предприятия, а также другие виды деятельности, не являющиеся инвестиционной или финансовой деятельностью. Ключевыми показателями являются:

В состав чистого дохода включаются также доходы от сдачи в аренду инвестиционной недвижимости. В случае сдачи основных средств, которые не учитываются как инвестиционная недвижимость, такие доходы входят в состав других операционных доходов. Также в этот блок попадают доходы (расходы) от курсовых разниц, в том числе по текущим счетам и связанные с операционной деятельностью Также здесь отображается продажа основных средств, которые были предварительно переведены в группы выбытия – через другие операционные доходы, прочие операционные расходы | І |

прочие доходы и расходы, в т.ч. финансовые, финансовый результат до налогообложения (прибыль/убыток) | сюда относится инвестиционная и финансовая деятельность предприятия:

| |

расходы (доходы) по налогу на прибыль | расходы по налогу на прибыль приводят с налоговой декларации с учетом , то есть учета отложенных налоговых активов и обязательств. Малые и микропредприятия на применяют этот стандарт, том могут сразу приводить сумму налога по декларации. Доход по налогу на прибыль возможна при списании отсроченных налоговых обязательств по . Что касается плательщиков единого налога, то они оставляют данную строку пустым. Они должны отражать единый налог в составе административных расходов в блоке операционной деятельности общего отчета о финансовых результатах (п. 18 ) или в составе строки «Прочие расходы», если пользуются отчетом по | |

чистая прибыль (убыток) | это арифметическая разница между всеми доходами и расходами предприятия по всем видам деятельности | |

совокупный доход | приводится информация о прочем совокупном доходе и рассчитывается совокупный доход предприятия, полученный в отчетном периоде | ІІ |

элементы операционных расходов | здесь приводится классификация затрат предприятия по экономическим элементам за вычетом внутреннего оборота, то есть продукции, которую предприятие использовало именно у себя. Себестоимость реализованных товаров, продукции, других запасов в этом разделе не приводится. Сумма по данному разделу не обязательно должна совпадать с чем-либо из раздела І. Например, списание сырья в производство является материальными затратами в разделе II, но никак не отражается в разделе I, поскольку не является расходами с точки зрения П(С)БУ 16. И другие операционные расходы по разделу I и другие операционные расходы по разделу II – это разные по своей сути показатели. В разделе II частности не отражаются потери от курсовых разниц, обесценивания запасов, порчи ценностей, списания и уценки активов, суммы финансовых санкций и т.п. В прочие операционные расходы раздела II включается стоимость работ, услуг сторонних предприятий. Ведение 8-го класса счетов, который необязателен, может облегчить заполнение данного раздела | ІІІ |

показатели прибыльности акций | заполняют только акционерные общества, простые акции или потенциальные простые акции которых открыто продаются и покупаются на фондовых биржах, включая общества, находящиеся в процессе выпуска таких акций | ІV |

Учетная политика — важнейший на предприятии документ. Эксперт разъяснит, что в ней следует фиксировать, когда вносить изменения и чего лучше в ней не прописывать, чтобы избежать претензий налоговиков. Образец приказа и положения об учетной политике помогут сформировать идеальную учетную политику.

Расшифровка строк

Строки в ОФР имеют уникальный номер, менять который запрещено. Кодом отмечаются разные параметры, каждый из которых имеет свою расшифровку:

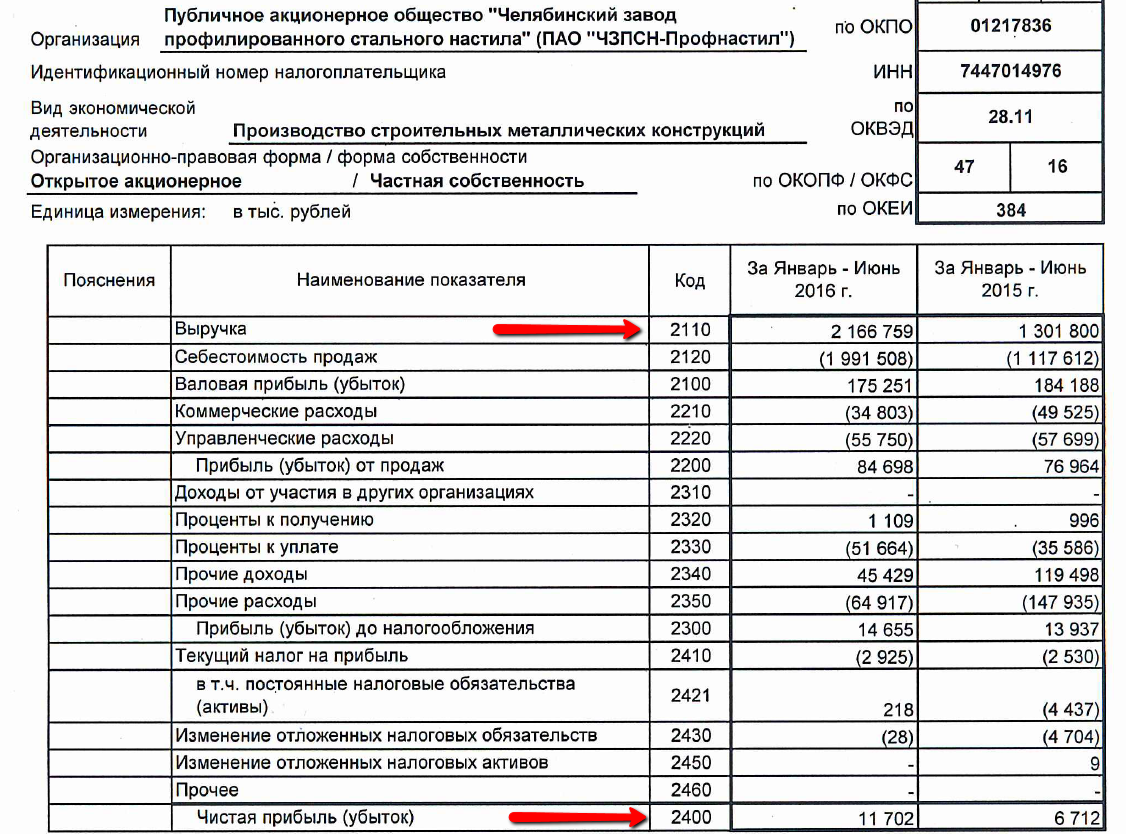

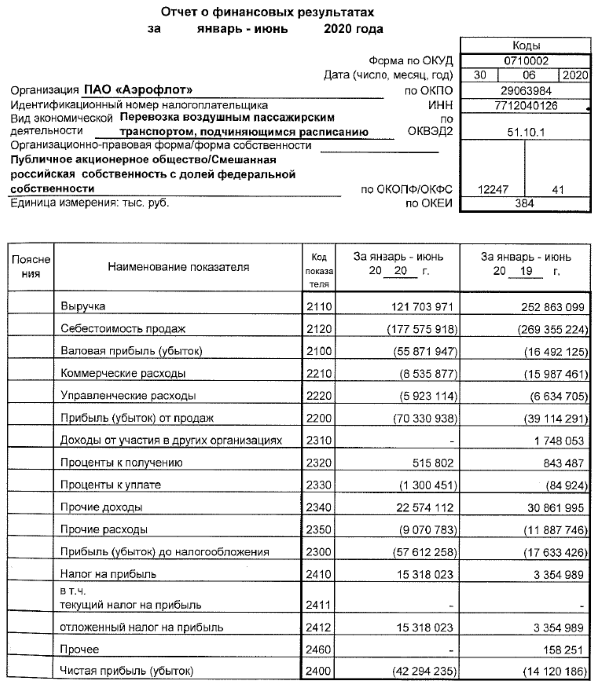

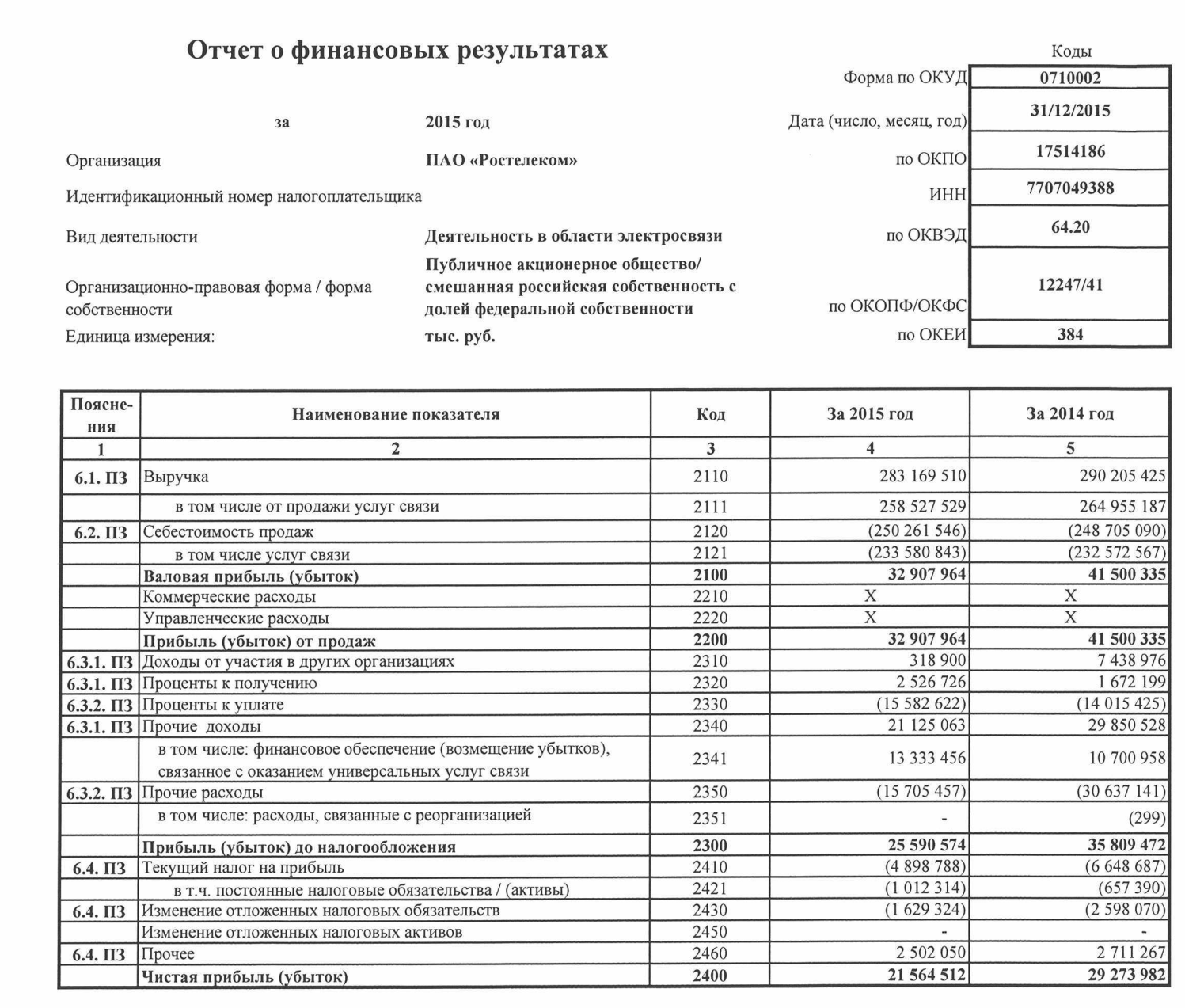

- 2110 — выручка, то есть любые доходы, связанные с основным видом деятельности. К примеру, если компания занимается торговлей строительными материалами, то в эту категорию стоит отнести прибыль от продажи товара. Если же ИП оказывает услуги по ремонту, то сюда включают выручку от работы.

- Далее под пунктом 2120 идет себестоимость услуг или продаж. Под этим подразумевают затраты, которые организация понесла для производства товара или оказания услуг. К ним можно отнести зарплату сотрудников, премии, сырье и материалы, амортизация основных средств.

- 2100 — валовая прибыль. Рассчитывается как разница вышеуказанных категорий.

- 2210 — коммерческие расходы. Сюда можно отнести траты на упаковку, доставку, рекламу и реализацию продукции сторонними компаниями. Зачастую без этого не может обойтись ни одна крупная фирма.

- 2220 — управленческие траты. Состав этого вида издержек во многом зависит от того, в какой сфере работает компания. В эту область можно отнести траты, связанные с управлением и не касающиеся производства: к примеру, оплата труда администрации, аренда офиса, перевозку работников, оплату связи и т.д.

- 2310 — доходы от участия в других организациях. Речь идет о доходах и дивидендах, полученных от участия в капиталах других компаний.

- 2320 и 2320 — причитающиеся проценты, которые должны оплатить или получить компания в результате инвестиций или займов.

- 2340 — доходы, которые нельзя отнести к остальным категориям. К примеру, если другая организация нарушила условия договора, то причитающиеся пени можно записать в эту строку.

- 2350 — расходы, которые не связаны с основной деятельностью организации и не входят в себестоимость продуктов или услуг. Хорошим примером являются налоги и другие сборы.

- 2300 — величина чистой прибыли (до налогообложения).

- 2410 — текущий налог на прибыль. Сумма, которая организация должна уплатить государству на основе данных из бухучета.

- 2430 — отложенные налоговые обязательства. Под этим названием подразумевается сумма налога, которая возникает из умножения временной разницы на ставку.

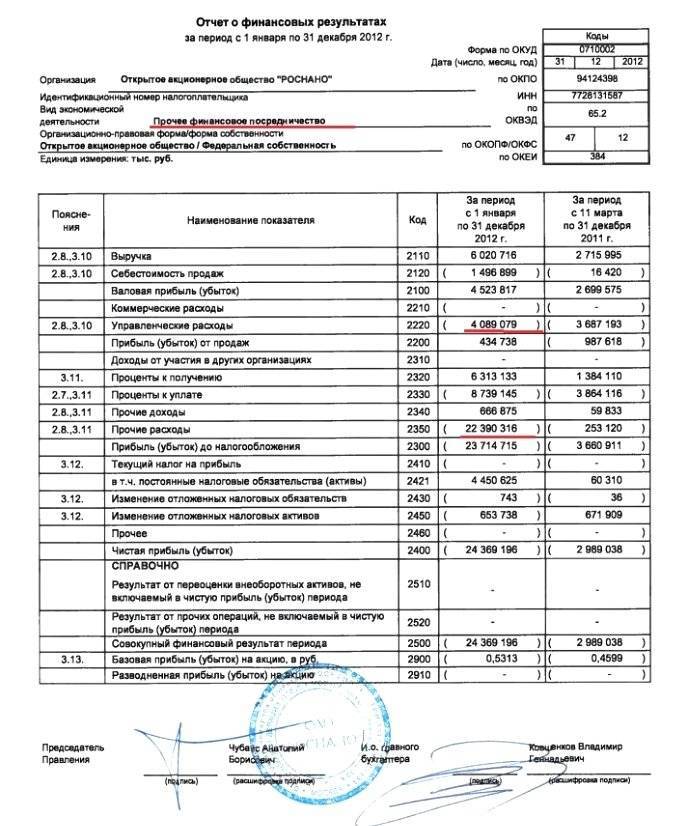

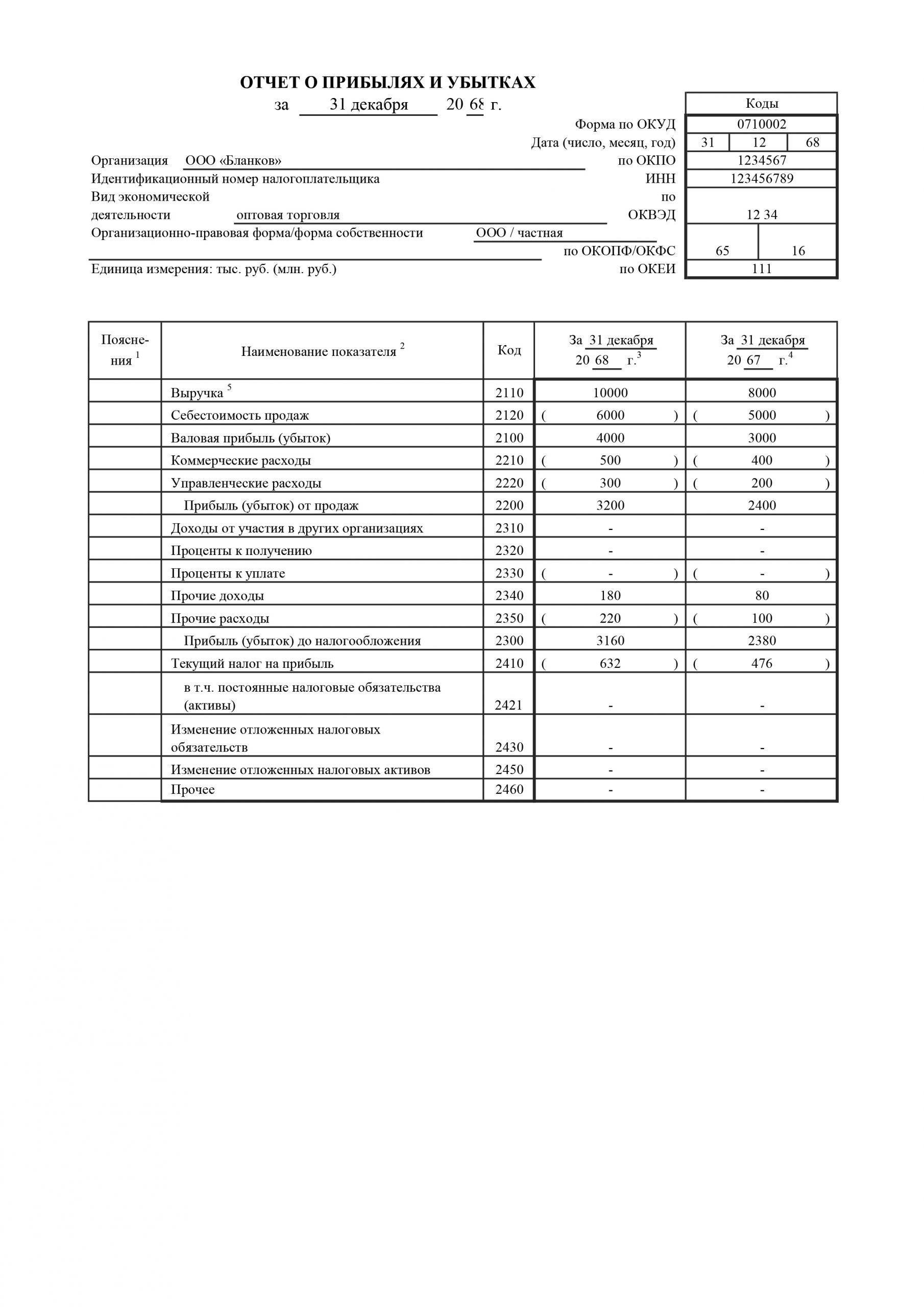

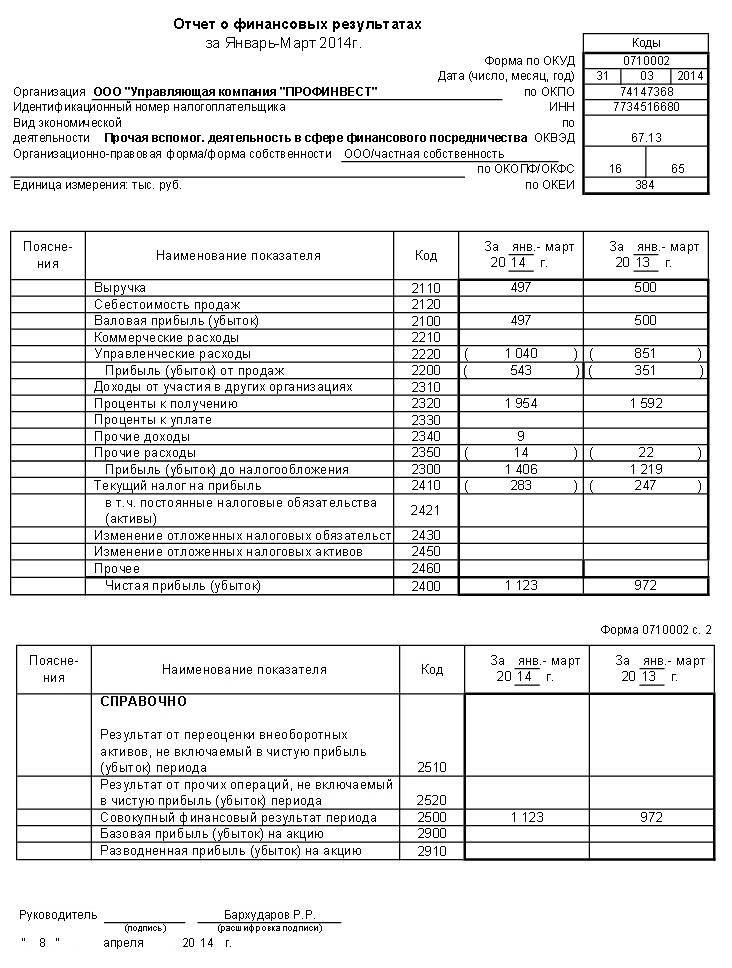

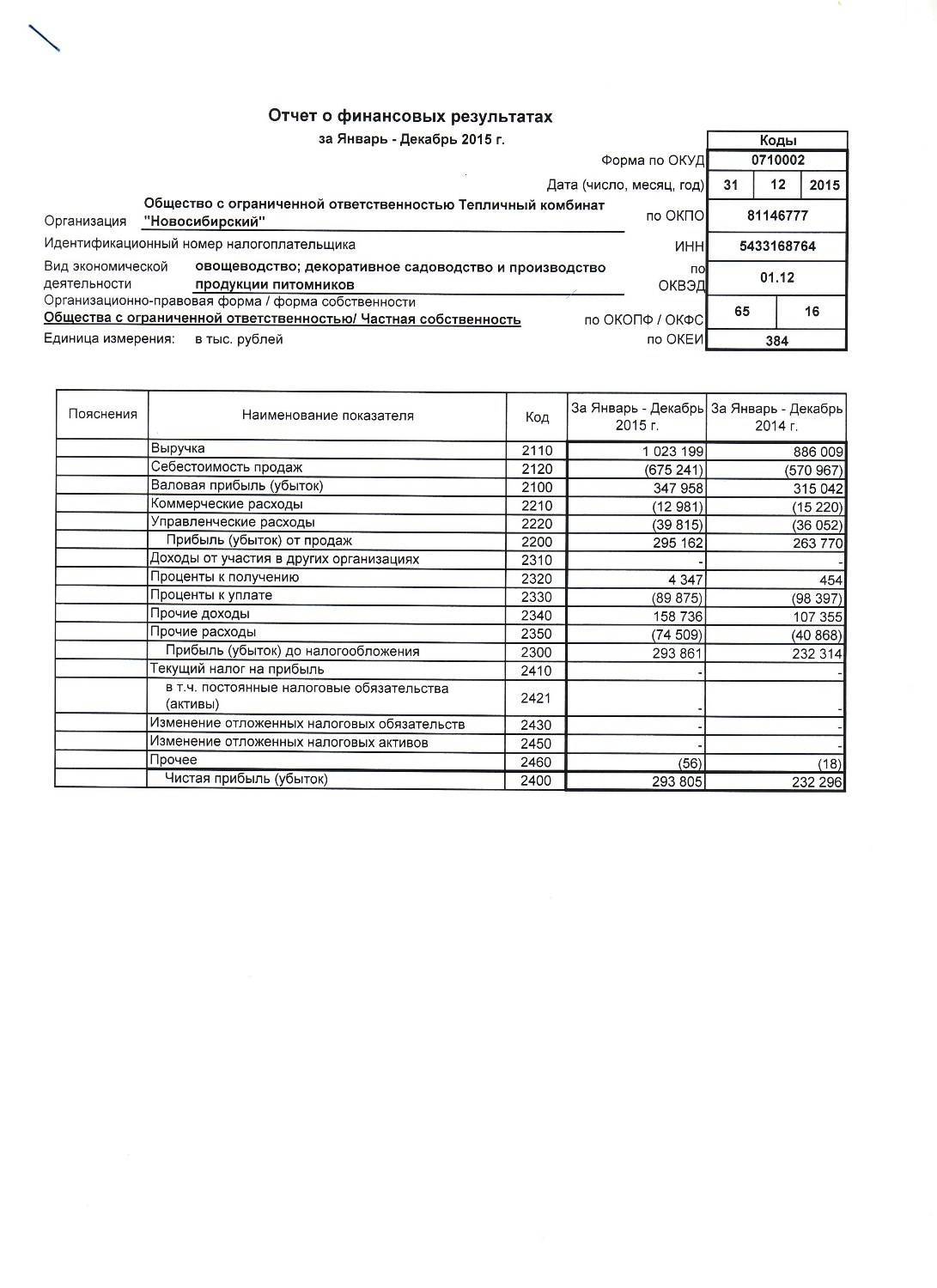

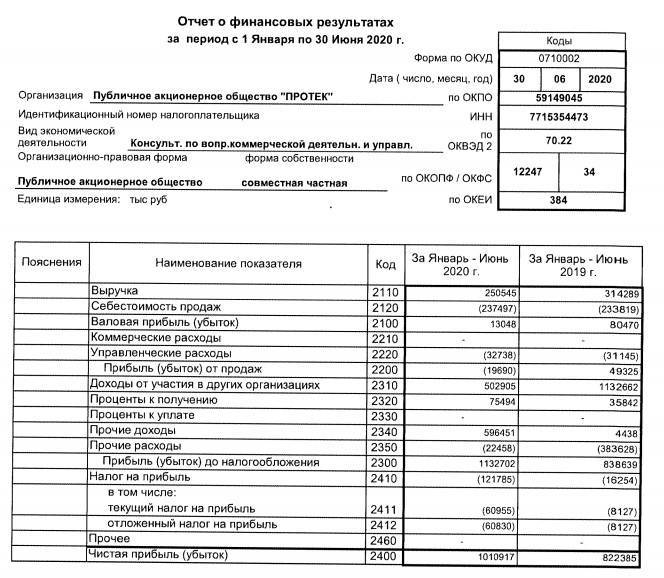

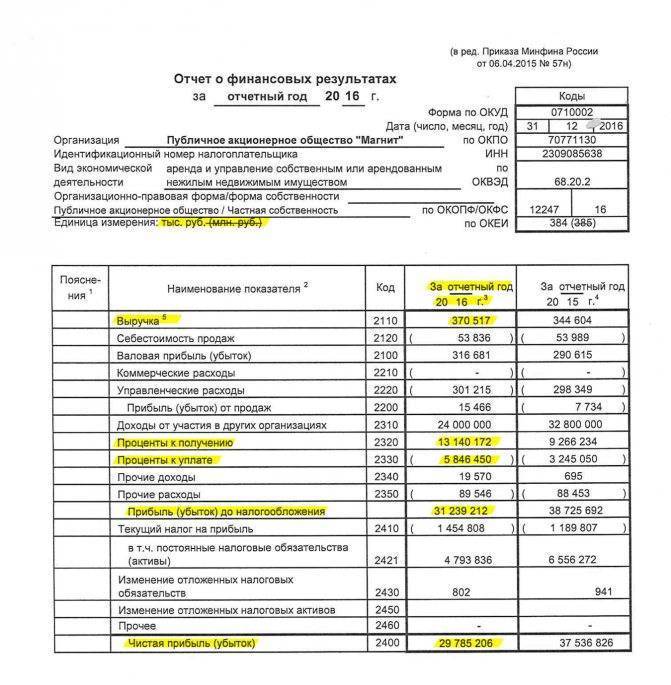

ОФР Магнит

ОФР Магнит

- 2450 — изменение отложенных налоговых активов.

- 2460 — прочее. Любые расходы, не относящиеся к вышеперечисленным категориям, но оказывающих влияние на доход компании. К примеру, штрафы за несвоевременную уплату налогов.

- 2400 — чистая балансовая прибыль или убыток. Ключевой параметр, который больше остальных говорит о хозяйственной деятельности организации. Рассчитать этот показатель достаточно просто: нужно из общей прибыли вычесть все расходы, в том числе и налоги.

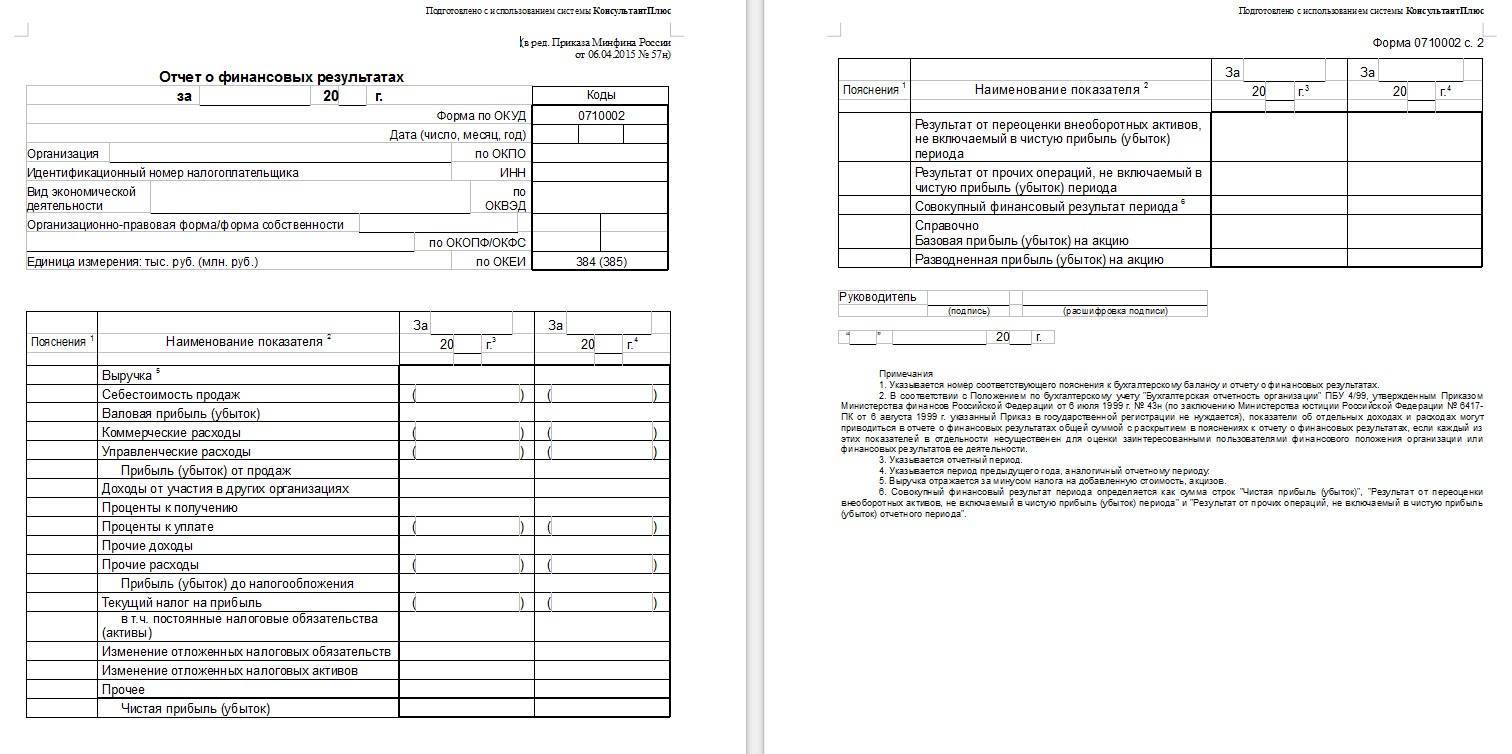

- 2510 — результат переоценки внеоборотных активов, который не включается в общую прибыль. Возникает, если объект был недооценен или переоценен.

- 2520 — прочие операции, не включенные в общую прибыль. Довольно обширная категория. Близким к ней можно считать прочий совокупный доход.

- 2500 — совокупный финансовый результат. Чтобы получить необходимое значение нужно сложить строки 2400, 2510 и 2520.

- 2900 — базовая прибыль на акцию. В этой строке указывается сумма прибыли, которая причитается акционерам. Эту часть нужно заполнять только в том случае, если компания публичная.

- 2910 — разводненная прибыль на акцию. Показывает, насколько может уменьшиться прибыль на каждую из акций.

ОФР сдает в двух экземплярах, один из которых передается в налоговую, а второй остается у бухгалтера. Отправить документ можно несколькими способами: с помощью личного визита, через личный кабинет или заказным письмом. В любом случае, сделать это лучше своевременно, чтобы избежать штрафа.

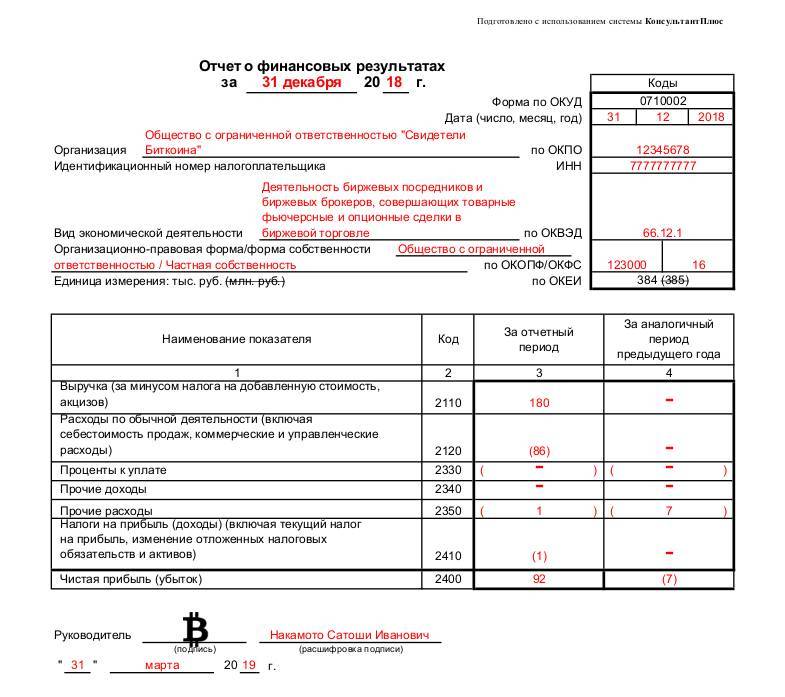

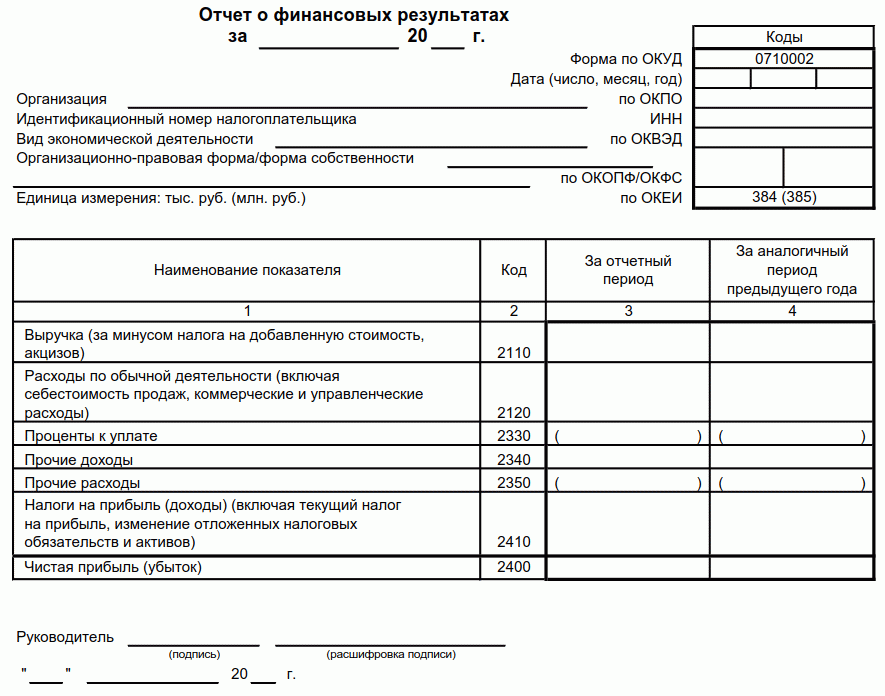

Обратите внимание! Небольшим компаниям можно составлять упрощенный вариант документы, в котором нет вертикальных строк о коммерческих и управленческих расходах, поскольку чаще всего они не нужны

Сопоставление показателей в отчёте

Раньше уже сообщалось о необходимости сопоставления между показателями текущего периода и прошлых.

Говорят о двух основных причинах, по которым появляются несопоставимые типы данных:

- Серьёзные ошибки прошлых лет, выявленные в отчётном периоде.

- Изменения в учётной политике организаций.

Прошлогодние данные необходимо корректировать, пока не будет достигнуто совпадение с положением, в котором предприятие находится сейчас. Не стоит вносить правки в отчёты, составленные за прошлые года.

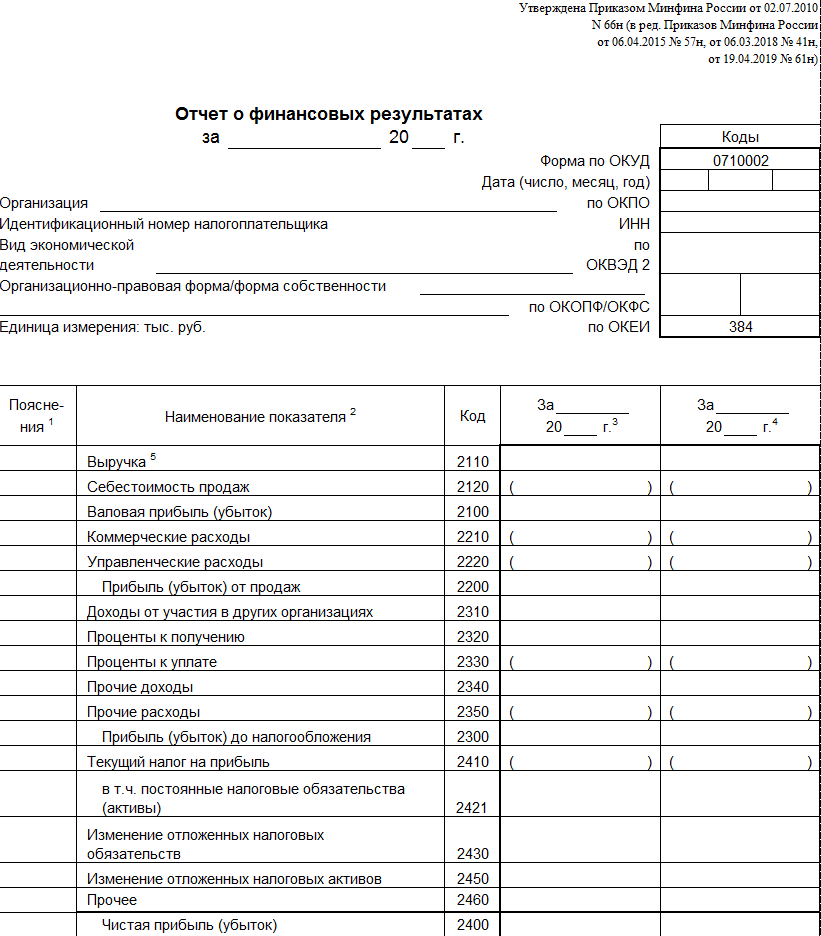

Нумерация строк отсутствует в утверждённой форме №2. Кодировка строк отдельно уточняется на основе Приказа №66н от 2010 года.

Обычно бухгалтера опираются на четвёртое приложение к этому документу. Нумерация строк обязательна для тех, кто планирует сдачу отчёта органам статистики, ФНС.

Главное – учитывать особенности, которые характерны для того или иного юридического лица. Например, особая разновидность формы №2 существует для субъектов, работающих в малом бизнесе.

Именно с ними связано введение данных укрупнённого типа. К ним добавляют большое количество строк, включённых в стандартную форму.

В таких ситуациях построчный код проставляют с опорой на максимальном показателе, входящим в строчку.

О внесении статей по доходам с расходами

Доходы с расходами по стандартным видам деятельности описываются в строке, которая обозначается номером 2110-2220.

Заполняются строки на основе показателя в счёте 90, посвященном продажам. Обязательно отражение в чистом виде выручки, о которой пишут в строке 2110.

Но зато при указании данной суммы бонусы и скидки, которые клиентам уже были предоставлены.

Расходы по стандартным видам деятельности – данному вопросу посвящается строка 2120. Любой товар с услугами формирует себестоимость именно с опорой на расходы этой группы. В строке 2100 отражение находит прибыль, полученная после завершения работы, относящейся к стандартным типам.

Коммерческая группа расходов отображается строкой 2210. Для управленческой группы затрат нужна строка 2220. Для правильного определения типа расходов рекомендуется руководствоваться типовыми инструкциями к составлению бухгалтерских счетов.

Затраты на рекламу, например, относятся к коммерческой группе. Надо только не забывать о том, какой именно порядок учёта принят на вооружение на том или ином предприятии.

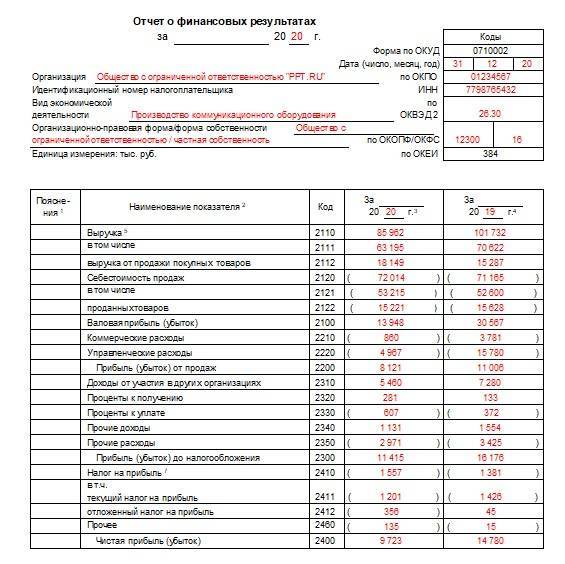

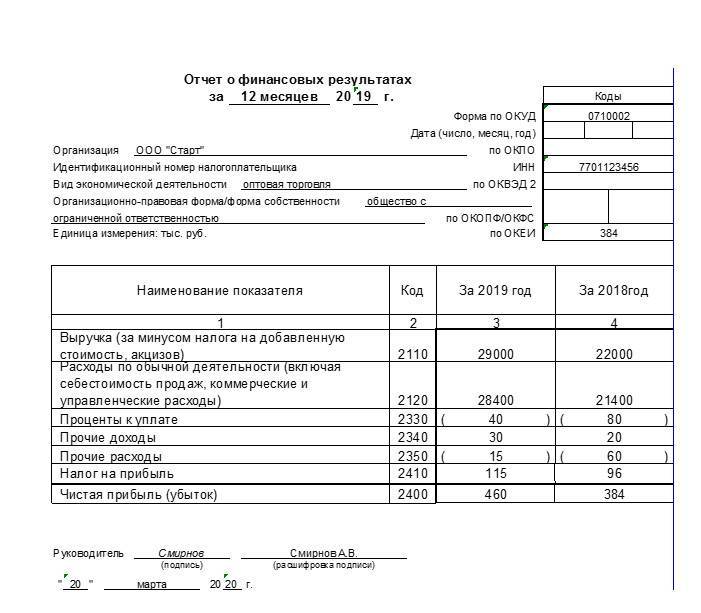

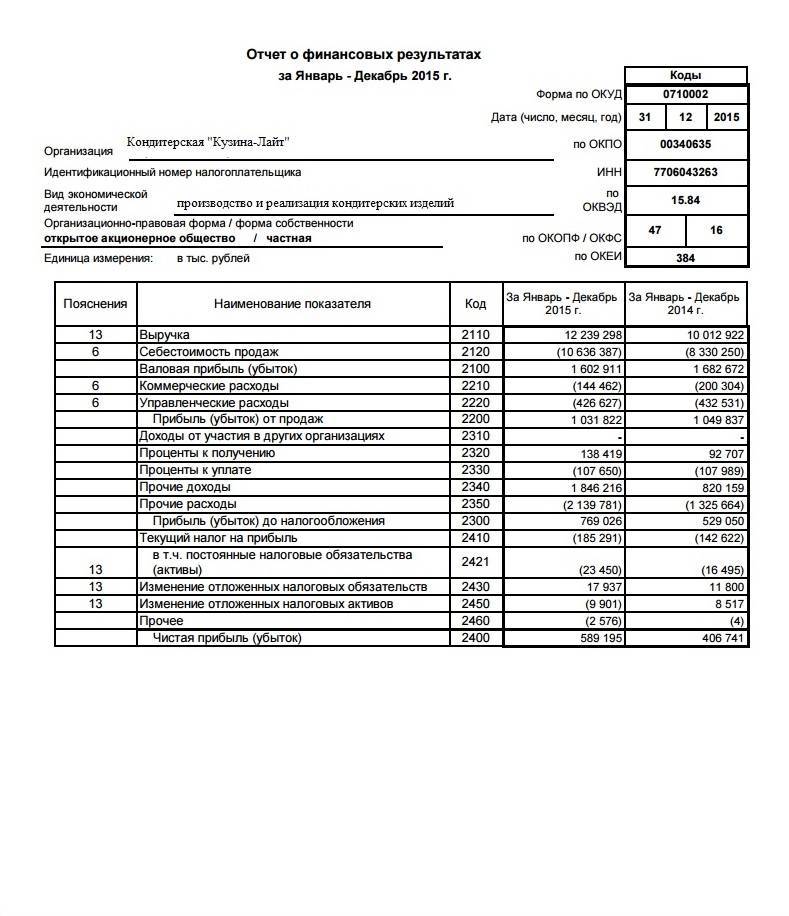

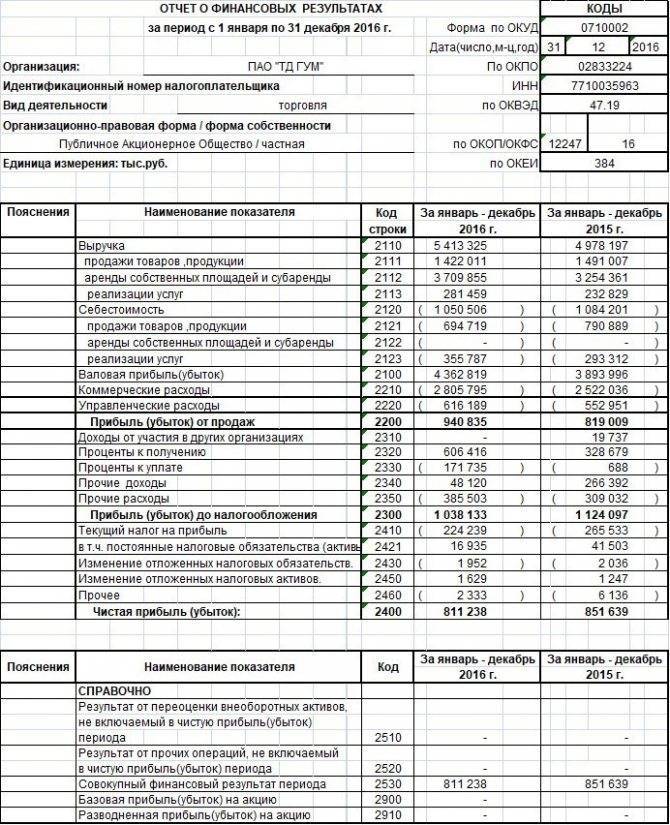

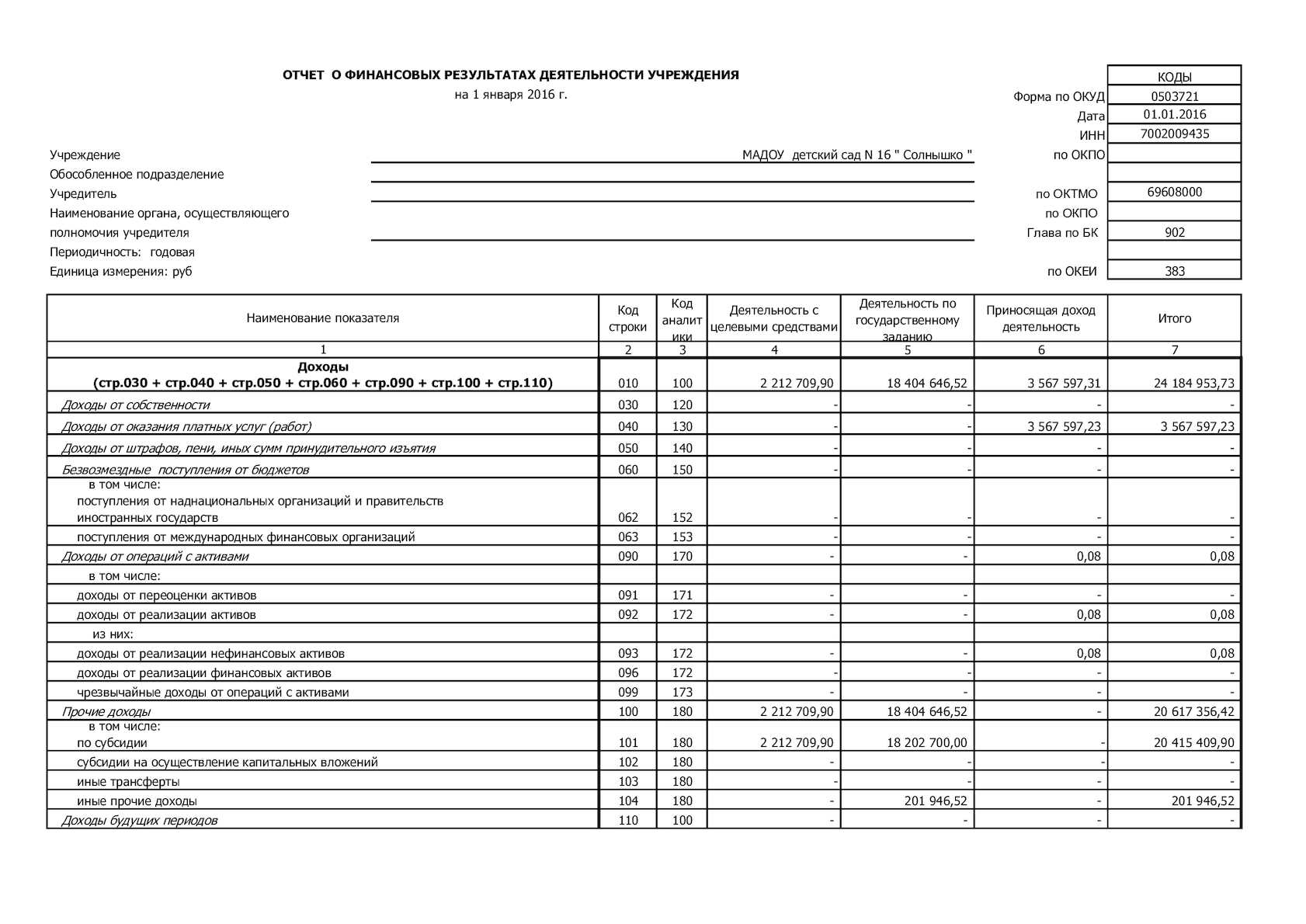

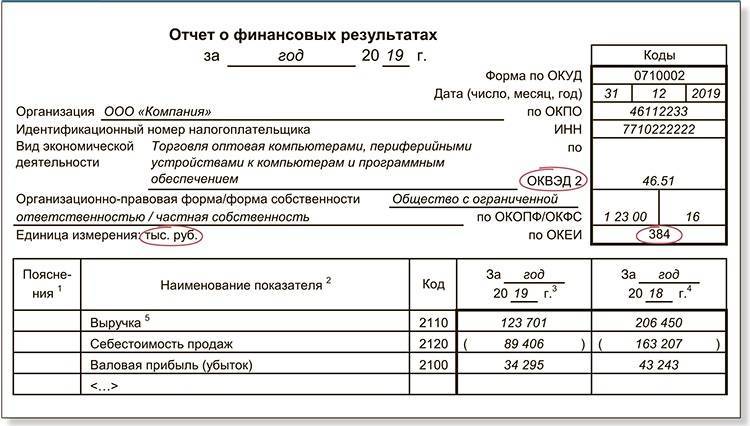

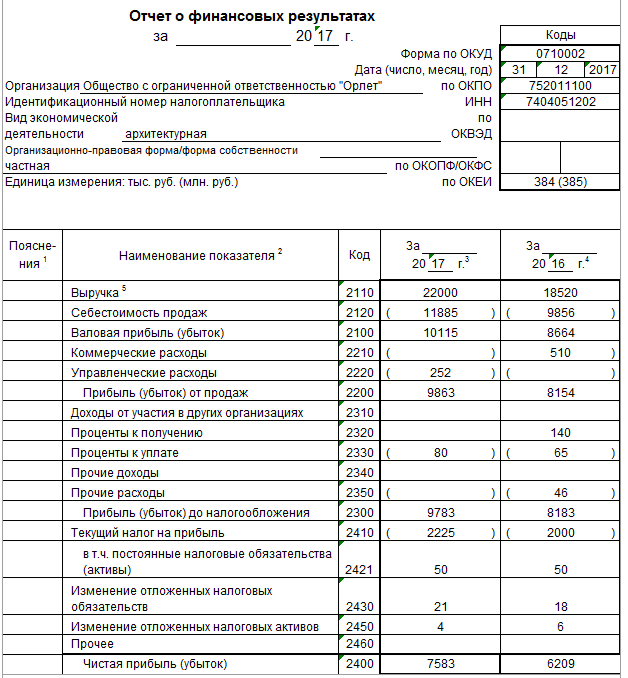

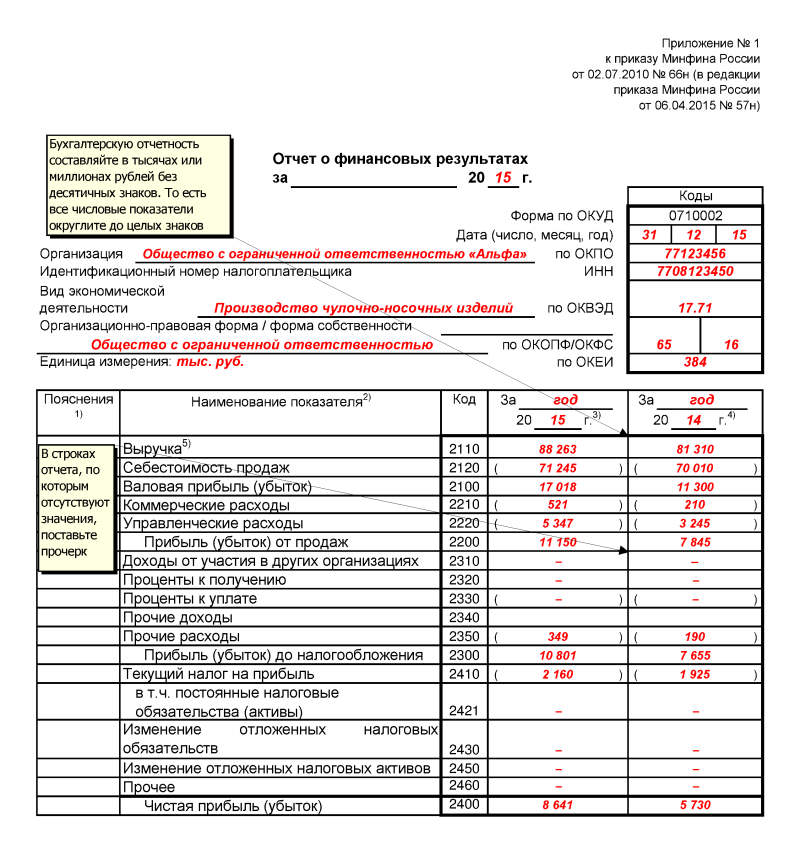

Пример заполненного отчёта.

Отражение налога на прибыль организации

Для этого показателя применяются строки 2410-2400. Например, строка 2410 должна отображать разницу между такими параметрами, как суммарные обороты по дебету и кредиту счета.

Корреспонденция при этом предполагает применение счетов со следующими обозначениями:

- 99.

- 77.

- 09.

- 68.

Подпись может поставить и любой другой сотрудник, наделённый соответствующими полномочиями. Но в данном случае обязательно наличие доверенности, даже если речь идёт о главном бухгалтере предприятия.

Как составить декларацию о пожарной безопасности? Особенности документа и инструкция по заполнению – в данной публикации.

На разных экземплярах недопустимо наличие подписей, отличающихся друг от друга.

Если отчёт направляется контролирующим органам в электронной форме, то нет необходимости дублировать его в бумажном.

Отчет о финансовых результатах: пример, который требует пояснений

Несмотря на то, что сам этот отчет о финансовых результатах (пример в доказательство) небольшой – всего одна страница, мороки с ним может быть немало. Особенно если вы не бухгалтер, а просто физлицо-предприниматель (ИП).

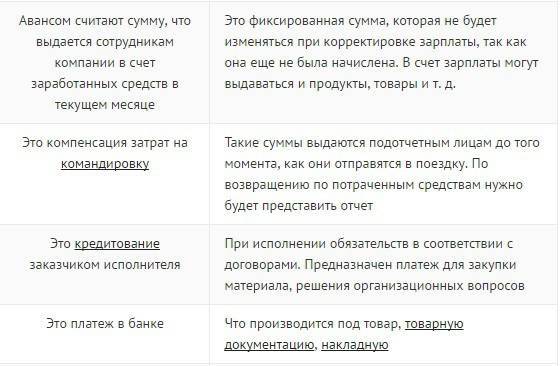

Потому остановимся на некоторых проблемных моментах – в особенности на терминологии.

1. «Обычные» виды деятельности

| № | Термин/строка | Описание |

|---|---|---|

| 1 | Выручка | Под «выручкой» понимаются те средства, которые вы получили за отчетный период с продаж товаров или услуг. Нюанс – выручка указывается за вычетом сборов, акцизов и налогов. |

| 2 | Себестоимость продаж | эта сумма равняется фактическим вашим затратам на производство ва-шей продукции. Однако цифры эти подаются за вычетом рекламы, затрат на хранение товара, а также без учета финансирования управления фирмой. |

| 3 | Коммерческие расходы | сюда как раз и включают затраты на рекламу, доставку и хранение про-дукции. А также за аренду торговых помещений. |

| 4 | Управленческие расходы | большинство компаний, работающих в торговых и снабженческо-сбытовых сегментах рынка, этот пункт не заполняют. Касается он только тех фирм, что списывают суммы на счет 90, которые ранее были указаны на счету 26 в категории «Общехозяйственные расходы». Детали – на сайте Минфина (https://minfin.ru/ru/perfomance/accounting/mej_standart_fo/kons_msfo) |

| 5 | Валовая при-быль | показатель прибыли без вычета налогов, акцизов и себестоимости (с учетом этого всего параметр назывался бы «чистая прибыль»). По сути показывает, сколько вы продукции реализовали и сколько полу-чили средств с продаж. |

| 6 | Прибыль или убыток от продаж | в данном случае все просто: это разница выручки к себестоимости и прочим административным и коммерческим расходам. |

2. «Прочие» виды деятельности компании (представляют собой отдельный подраздел)

| № | Термин /строка | Описание |

|---|---|---|

| 1 | Доходы от участия в других организациях | юридические лица могут владеть долями (пакетами акций) в других юридических лицах. Так, холдинг может иметь доли в десятках компаний, с этого и получать дивиденды – основной доход. Вот тут и надо отразить доходы от ценных бумаг или долевого участия в других организациях. |

| 2 | Проценты к получению | более конкретный вариант, продолжающий предыдущую тему. Юрлицо может получать прибыль в виде процентов – здесь надо указать, в виде каких именно процентов (с чего): проценты с выданных кредитов, дивиденды по акциям, проценты с депозитов. |

| 3 | Проценты к уплате | аналогично предыдущему, но наоборот – указываете не прибыль по процентам, а расходы – по тем же кредитам, например. |

| 4 | Прочие доходы | все, что не вошло в предыдущие разделы. Сюда же вносится неоформленная прибыль за прошлый год (если таковая имеется), а также прибыль с неосновного вида деятельности (например, с продажи старой мебели после закупки новой). |

| 5 | Прочие расходы | аналогично предыдущей графе, но уже про расходы. Сюда же вносят штрафы, пени и другие нерегулярные выплаты. Кстати, если вам назначат штраф за неправильно оформленный отчет, то его тоже надо будет указывать здесь. |

| 6 | Текущий налог на прибыль | тут все вроде бы просто: указываете сумму налога на прибыль вашего предприятия. |

| 7 | Чистая прибыль или убыток | ранее мы вводили валовую прибыль, и упоминали о чистой прибыли. Так вот, если таковая чистая прибыль имеется – то вносить её надо сюда. Если прибыли за отчетный период нет, но есть, соответственно, убыток, то он тоже должен быть зафиксирован здесь. |

| 8 | Прочее | все, что не вошло в предыдущие графы в наш отчет о финансовых результатах, пример которого мы изучаем, указываем здесь. Здесь же можно вносить пояснения к предыдущим графам, если они того требуют. |

Пошаговая инструкция по заполнению документа

К формированию отчёта о финансовых результатах необходимо подойти очень ответственно и внимательно. Итак, при заполнении отчёта необходимо выполнить ряд шагов:

| Действия | |

| Шаг 1 | Заполнить налоговый период, за который предоставляется отчёт о финансовых результатах |

| Шаг 2 | В разделе «Организация» указать полное именование организации |

| Шаг 3 | Указать ИНН налогоплательщика |

| Шаг 4 | Указать вид экономической деятельности и ОКВЭД |

| Шаг 5 | Указать организационно-правовую форму / форму собственности |

| Шаг 6 | Указать единицу измерения показателя |

| Шаг 7 | В разделе «Местонахождение (адрес)» указать адрес нахождения организации |

| Шаг 8 | В разделе «Дата (число, месяц)» указать последний день отчётного периода, за который предоставляется отчёт (31.12.2016) |

| Шаг 9 | Указать коды статистики: ОКПО, ОКОПФ / ОКФС, ОКЕИ |

| Шаг 10 | Заполнить таблицу с показателями с указанием необходимых пояснений |

| Шаг 11 | Подпись и расшифровка подписи руководителя |

| Шаг 12 | Указывается дата на момент сдачи отчёта о финансовых результатах |

Заполнение отчёта о финансовых результатах по строкам

При заполнении Формы по ОКУД 0710002 все строки должны содержать информацию, отражающую финансовое состояние организации за отчётный период:

| Код строки | Наименование показателя | Комментарий | |||||||||||

| 2110 | Выручка |

| |||||||||||

| 2120 | Себестоимость продаж | · Расходы, понесённые организацией, для выпуска и реализацию продукции · Покупка товаров, материалов · Оплата выполненных работ · Прочие расходы, предусмотренные основной деятельностью | |||||||||||

| 2100 | Валовая прибыль |

В случае отрицательного значения – показатель указывается в скобках | |||||||||||

| 2210 | Коммерческие расходы | Коммерческие расходы по основной деятельности Значение указывается в скобках | |||||||||||

| 2220 | Управленческие расходы | Расходы, направленные на административно-хозяйственную деятельность, не связанную непосредственно с производством. | |||||||||||

| 2200 | Прибыль (убыток) от продаж |

| |||||||||||

| 2310 | Доходы от участия в других организациях | Доходы, полученные от участия в уставной деятельности сторонних организаций | |||||||||||

| 2320 | Проценты к получению | Суммы, полученные от сторонних организаций, за предоставленные займы | |||||||||||

| 2330 | Проценты к уплате | Сумма, уплаченная за пользование заёмными денежными средствами | |||||||||||

| 2340 | Прочие доходы |

| |||||||||||

| 2350 | Прочие расходы |

|

Сопоставление показателей в отчётах о финансовых результатах

При анализе отчётов о финансовых результатах удаётся оценить:

- деятельность организации за определённые временные периоды;

- деятельность организации в сравнении с деятельностью других организаций в определённый временной период.

В таблице показан пример №1:

| Показатель | 2014 | 2015 | 2016 | Абсолютное отклонение (тыс.руб.) | Отклонение (%) | ||||

| 2015/2014 | 2016/2015 | 2016/2014 | 2015/2014 | 2016/2015 | 2016/2014 | ||||

| Выручка | 50000 | 60000 | 70000 | 10000 | 10000 | 20000 | 20 | 17 | 28,5 |

| Себестоимость продаж | 30000 | 35000 | 45000 | 5000 | 10000 | 15000 | 17 | 28,5 | 50 |

| Валовая прибыль | 20000 | 25000 | 25000 | 5000 | 5000 | 25 | 25 | ||

| Коммерческие расходы | 6000 | 8000 | 10000 | 2000 | 2000 | 4000 | 33 | 25 | 67 |

| Управленческие расходы | 1000 | 2000 | 3000 | 1000 | 1000 | 2000 | 100 | 50 | 200 |

| Прибыль (убыток) от продаж | 13000 | 15000 | 12000 | 2000 | (-3000) | (-1000) | 15 | (-20) | (-8) |

В таблице показан пример №2:

Отчёт о финансовых результатах, тыс.руб.

| Показатель | ООО «АБВ» | ООО «ГДЕ» | ООО «ЖЗИ» |

| Выручка | 60000 | 50000 | 40000 |

| Себестоимость продаж | 35000 | 35000 | 30000 |

| Валовая прибыль | 25000 | 15000 | 10000 |

| Коммерческие расходы | 10000 | 8000 | 6000 |

| Управленческие расходы | 2000 | 1000 | 1000 |

| Прибыль (убыток) от продаж | 13000 | 6000 | 3000 |

Отчёт о финансовых результатах, %

| Показатель | ООО «АБВ» | ООО «ГДЕ» | ООО «ЖЗИ» |

| Выручка | 100 | 100 | 100 |

| Себестоимость продаж | 58 | 70 | 75 |

| Валовая прибыль | 42 | 30 | 25 |

| Коммерческие расходы | 17 | 16 | 15 |

| Управленческие расходы | 3 | 2 | 2,5 |

| Прибыль (убыток) от продаж | 22 | 12 | 7,5 |

Анализируя отчёты о финансовых результатах различных компаний, можно сделать определённые выводы в отношении финансовой стабильности, экономических перспектив, бюджетного состояния

Особенно важно проводить данный анализ в отношении компаний-конкурентов

Структура затрат, их представление по МСФО

При заполнении бланка отчетности для определения чистой прибыли учитываются все понесенные фирмой в текущем году издержки: как на обычные виды деятельности, так и дополнительные расходы. В соответствии с требованиями МСФО, в отчетности издержки отображаются в соответствии с выбранным методом раскрытия, позволяющим более точно и достоверно передать информацию.

Для затрат в МСФО присутствует следующая классификация затрат:

- «По характеру затрат» – данный метод не требует распределения расходов по их назначению и все издержки сгруппированы по характеру.

- Выручка

- Прочий доход

- Готовая продукция и незавершенное производство

- Материалы, использованные в работе

- Оплата труда работников

- Амортизация

- Прочий расход денежных средств

- Прибыль

- «По назначению затрат» — данный метод дает возможность распределять расходы по их прямому назначению для определения себестоимости продаж. Такое распределение обеспечивает более полной информацией, однако, следует отметить субъективность суждения об отнесении по целям издержек.

- Выручка

- Себестоимость продаж

- Общая прибыль

- Прочий доход

- Затраты на реализацию

- Затраты на административный сектор

- Прочие издержки

- Прибыль

Замечание! В России большинство организаций, осуществляющих свою деятельность согласно МСФО, придерживаются распределения затрат согласно их предназначению.

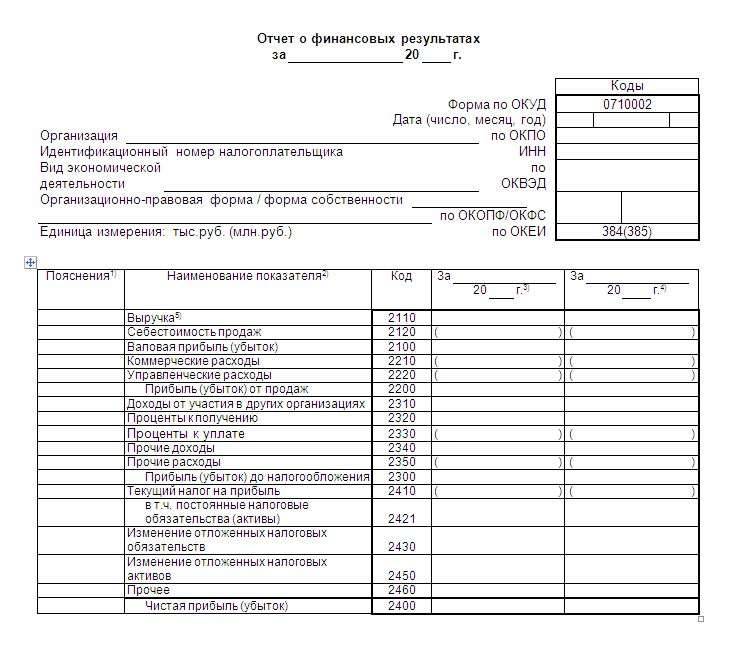

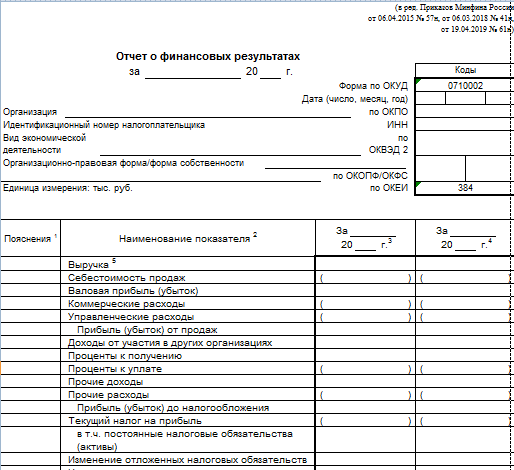

Пример отчета о финансовых результатах от Минфина

Одностраничный документ вроде бы не так сложен, но у малоопытных предпринимателей, которым нужно заполнять не только этот отчет, но и массу других бумажек, он может вызывать ряд вопросов.

Минфин попытался заранее ответить на самые частые из них.

Итак, отчет о финансовых результатах: пример рекомендаций от Министерства финансов России. Найти эти комментарии можно в официальных письмах Минфина.

Так, свое послание от 6 февраля 2015 года (https://minfin.ru/ru/document/?group_type=&q_4=&DOCUMENT_NUMER_4=&M_DATE_from_4=06.02.2015&M_DATE_to_4=06.02.2015&P_DATE_from_4=&P_DATE_to_4=&t_4=774652065&order_4=P_DATE&dir_4=DESC) ведомство посвятило пояснению нововведений.

Первое, на что обращает регулятор: все суммы, которые указываются в отчете, не должны учитывать НДС и акцизы.

Далее – все расходы указывают без знака «-», но зато в круглых скобках. И все это в сравнении с предыдущим отчетным периодом – исключение, только если предыдущий отчет по каким-то причинам не был принят (например, регулятор счел его ошибочным и вернул на доработку, или компания прошла реорганизацию, изменила сферу деятельности).

В последнем случае, кстати, начинаются сложности – Минфин рекомендует сам прошлый отчет не менять, но предыдущие данные изменить так, чтобы они могли быть сопоставимы с текущими показателями.

Среди других рекомендаций, Минфин советует продолжить нумерацию на две строки, которые почему-то нумерации не имеют.

При этом уточнить эту нумерацию надо перед заполнением к того же Минфина или в Приказе ведомства № 66н (https://www.consultant.ru/document/cons_doc_LAW_103394).

Отчеты без нумерации строк контролирующие органы принимать не будут или будут считать ошибкой и налагать административные наказания.

«Код изменить нельзя»

Отдельно стоит сказать о нумерации строк.

Это не просто проставить порядковые циферки – мы уже писали, что каждая строка и графа имеют собственный код. Вот это он и есть.

Чтобы не путаться, приведем коды из Приказа Минфина в виде двух таблиц. Отметим, что мы будем рассматривать только коды в диапазоне 2100-2200, потому как они касаются «обычных» видов деятельности.

Если у вас деятельность «необычная», то придется изучать этот вопрос более подробно – в этом случае универсальные советы вам не всегда смогут помочь.

Итак, что писать в определенной графе «обычным» бухгалтерам:

Теперь проверяем, что именно мы внесли в наш документ, чтобы можно было вовремя исправить ошибку.

Подводя итог, добавим, что каждая графа отчета имеет свои особенности. Часть мы указали – наиболее распространенные строки, но ряд опустили.

Например, если ваша компания как юридическое лицо получает какие-либо доходы в виде про-центов, то указываются конкретные денежные суммы.

Но если вы указываете убытки в категории «проценты», то тут нужно указывать именно проценты – с пояснениями в графе кому и за что.

Все эти нюансы носят частный характер, и охватить их просто невозможно – нужен совет практика из вашей сферы.

Мы помогли вам разобраться в том, что такое финансовый отчет?

Ещё раз очень подробно о документе в этом ролике:

https://youtube.com/watch?v=gl4z5tzzUoU

В целом, отчет о финансовых результатах, бланк которого мы сегодня изучали, не так уж сложен.

Всего-то и надо, что четко придерживаться требований Минфина, которые изложены в его письме от 6 февраля 2015 года, а также в базовом Приказе № 66н.