Особенности долгосрочных кредитов и займов

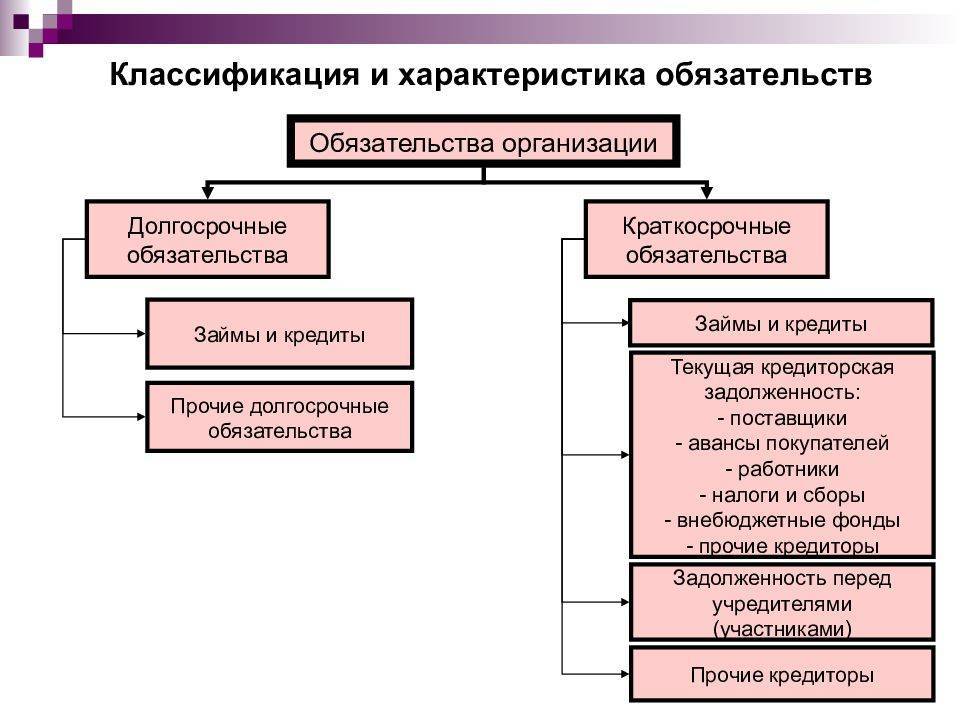

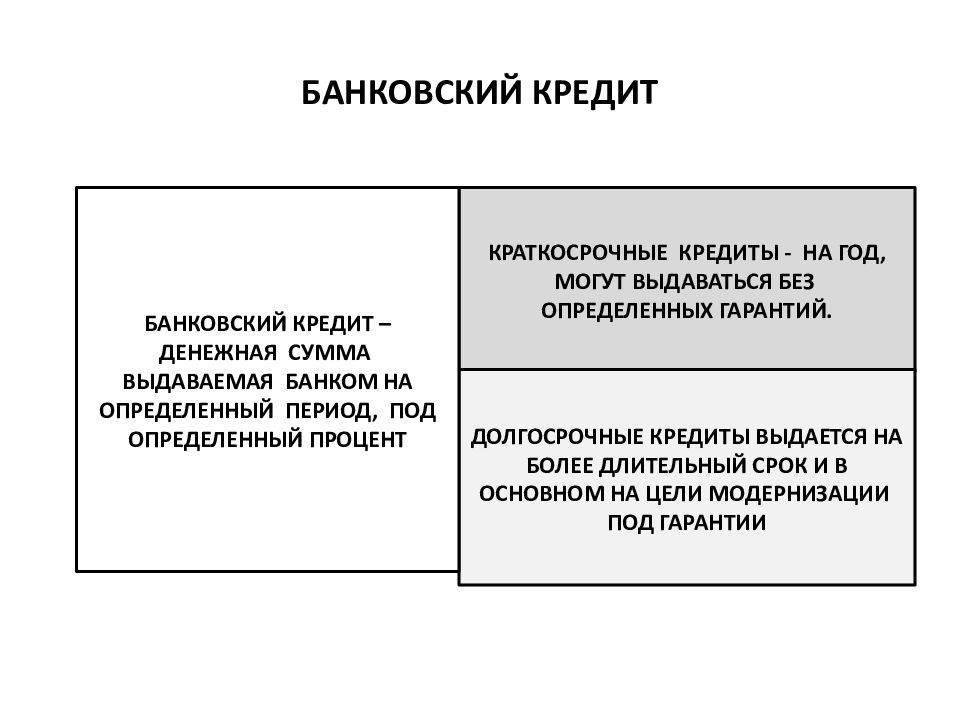

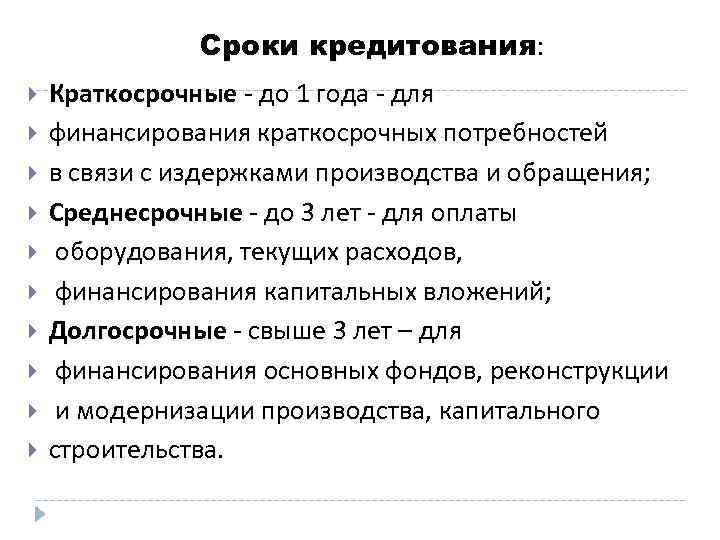

Денежные средства, выдаваемые кредитором под проценты сроком на 3 и более лет, относятся к долгосрочным кредитам. Заключая договор, клиент обязуется осуществлять возврат денежных средств в полном объеме в течение указанного в договоре срока. Как правило, долгосрочные ссуды банк выдает на конкретные цели, например, на покупку недвижимости, развитие бизнеса и другое. Это значит, что оформлять подобные кредиты на мелкие покупки будет нецелесообразно.

Основными отличиями долгосрочного кредитования от краткосрочного является наличие обеспечения, а также страхования. Банк представляет подобные требования, поскольку несет риск за возврат выданных заемных средств на длительный срок.

О долгосрочных займах

Долгосрочные займы выдаются на суммы от 10 до 30 тыс. руб и на срок до 24 недель. Получить долгосрочные займы чуть сложнее, т.к. клиентам необходимо соответствовать более высоким требованиям, а в некоторых случаях — лично посетить отделение выбранной компании. Преимуществом долгосрочных займов является сниженная процентная ставка, составляющая от 0,5% в день.

Требования к заемщикам при оформлении долгосрочных займов выглядят примерно следующим образом:

- наличие гражданства РФ;

- возраст заемщика — от 21 года;

- наличие постоянного источника дохода;

- именная банковская карта для подтверждения личности.

В основном долгосрочные микрозаймы выдаются на банковскую карту или наличными. Однако получение займа наличными не означает, что для этого вам требуется собирать множество документов, стоять в очередях и долго ожидать решение компании. Вместо этого вы можете заполнить простую онлайн-заявку за 5 минут, после чего посетить отделение лишь для того, чтобы забрать деньги. Для получения такого мини-займа вы можете использовать самые разные компании: Money Funny, Манимен, Быстроденьги, Займ 911, Миг-Кредит и т.д.

Почему по краткосрочным кредитам банки ставят достаточно большие процентные ставки?

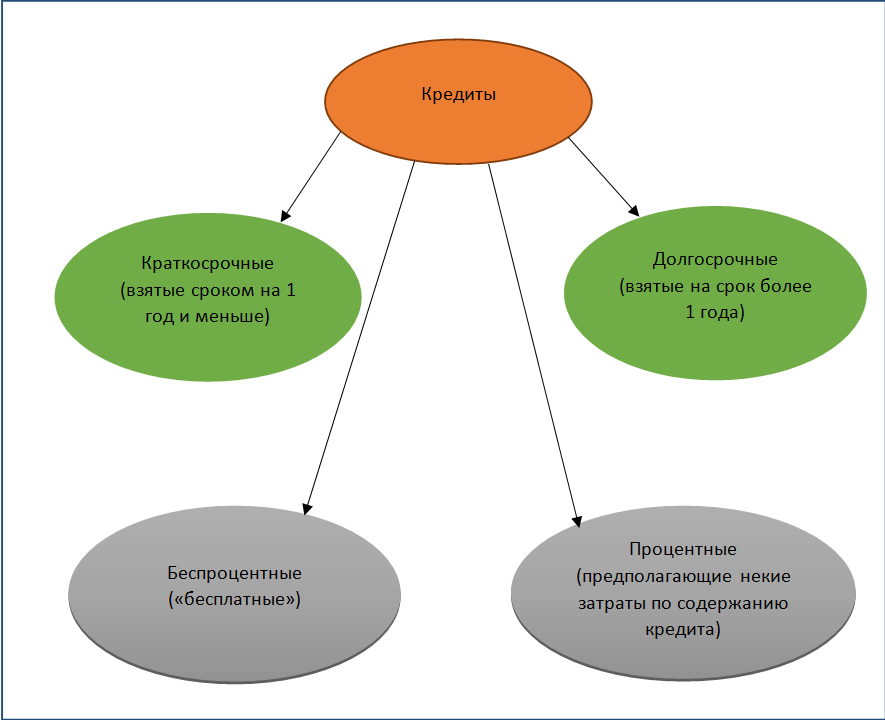

Вы имеет право самостоятельно решать, что вас больше интересует – краткосрочный кредит или долгосрочный. У всех кредиторов ставка по краткосрочным займам ощутимо выше, чем ставка по тем, которые выдаются на более длительный срок.

Займодавцы оправдывают себя тем, что долгосрочные и краткосрочные кредиты имеют разные уровни риска, ведь при оформлении небольшого займа на короткий срок банк или другой кредитор не требуют полный пакет документов, «веря клиентам на слово» об их ответственности и честности, то есть не происходит тщательный отбор. Да и требования к таким клиентам невысокие. Поэтому кредитор, который подвергает себя достаточно серьезному риску, ставит более высокую процентную ставку. Чтобы хоть как-то защитить свои интересы.

Как выглядит форма займа на карту на длительный срок

Во-первых, соискателю стоит посетить сайт микрофинансовой компании, выдающей займы на карту на длительный срок. После оформления заявки и ее одобрения придется выбрать вариант получения денег. Заявка оформляется в специальной форме.

А сейчас давайте посмотрим, какие действия придется предпринять для получения долгосрочного займа поэтапно:

- Подавать заявку следует на сайте организации, где планируется брать займы на карту на длительный срок.

- Некоторые из подобных МФО требуют личного присутствия соискателя в офисе кредитной компании. Посетить офис придется после оформления заявки. Там с соискателем будет проведено собеседование, по результатам которого будет принято окончательное решение о выдаче ссуды. Но, надо сказать, что проведения собеседования требуют далеко не все компании.

- На какую бы сумму вы ни брали заем, вам обязательно придется заключить с компанией письменный договор. Получение долгосрочного займа — это хоть и довольно быстрая процедура, но все же она связана с выдачей денежных средств, поэтому все тонкости оформления должны быть обязательно соблюдены. Для получения долгосрочного займа придется соблюсти не так уж и много условий, но все же они есть, и к этому следует относиться уважительно. Получение долгосрочного займа можно считать решенным делом, когда договор будет подписан, тогда останется получить деньги на карту или любым из других способов.

Проводки по кредитам и займам

Затраты отражаются в составе прочих расходов предприятия. Если они были получены для инвестиционной деятельности предприятия, то затраты по ним включаются в стоимость создаваемого актива до момента ввода этого актива в эксплуатацию (данное условие не применяется для малого бизнеса на УСН).

Проводки по кредиту в этой статье подразумевают проводки по займу, т. к. коммерческие организации, как уже говорилось, кредиты выдавать не могут.

К счетам 66 и 67 необходимо завести субсчета для учета суммы основного долга и задолженности по процентам. Например, для учета основного долга использовать счет 66-1 (67-1), для учета долга по процентам — счет 66-2 (67-2).

Получен кредит, проводка:

- Дебет 51, 50, 41, 08, 10 Кредит 66-1, 67-1 — получен займ (долгосрочный кредит, проводки);

- Дебет 91-2 Кредит 66-2, 67-2 — суммы основных затрат включены в состав операционных расходов;

- Дебет 67-1 Кредит 66-1 — долгосрочный займ переведен в краткосрочный;

- Дебет 91-2 Кредит 60, 76 — учтены суммы дополнительных затрат;

- Дебет 60, 76 Кредит 51 — оплачены суммы дополнительных затрат.

Погашен кредит, проводка:

- Дебет 66-1, 67-1 Кредит 51, 50, 41, 08, 10 — погашен займ (погашение кредита, проводки);

- Дебет 66-2, 67-2 Кредит 51 — погашены проценты по займам.

Точных указаний о том, какую дату нужно указать при отражении задолженности, Положение ПБУ 15/2008 не содержит. Как правило, бухгалтеры используют дату подписания договора или дату фактического поступления займа. И тот и другой варианты являются правильными. При получении займа в натуральной форме с точки зрения налогообложения разницы нет. Но некоторые нюансы стоит отметить.

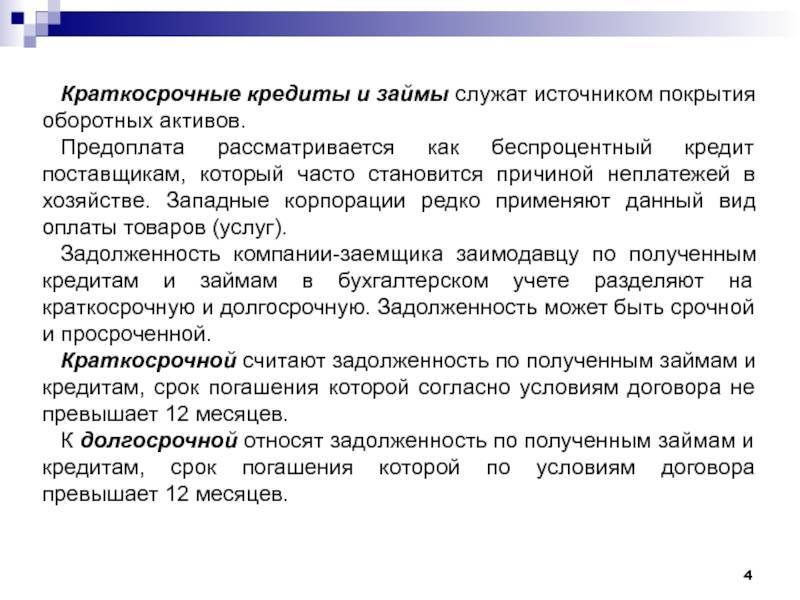

Учет краткосрочных займов

Краткосрочные займы получают на срок до 12 месяцев. Для учета используют 66 счет. Получение краткосрочного займа отражают по дебету 51 счета и кредиту 66.

Если необходимо уплачивать проценты (по графику или один раз одной суммой), то сначала их рассчитывают, на основании процентной ставки, прописанной в соглашении, а затем начисляют проводкой:

Перечисление процентов оформляют записью:

Нужно вести аналитический учет по каждому полученному краткосрочному займу.

Пример краткосрочного займа:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 66 | 51 | Получен заем | 198 000 | Выписка банка |

| 91.2 | 66 | Начислены проценты по займу | 21 120 | Договор займаБухгалтерская справка |

| 66 | 51 | Перечислены проценты | 21 120 | Платежное поручение исх. |

| 66 | 51 | Возврат займа | 198 000 | Платежное поручение исх. |

Для стороны, которая предоставляет заем имеет значение только наличие процентов по нему. Заемщик не делит его на долгосрочный или краткосрочный.

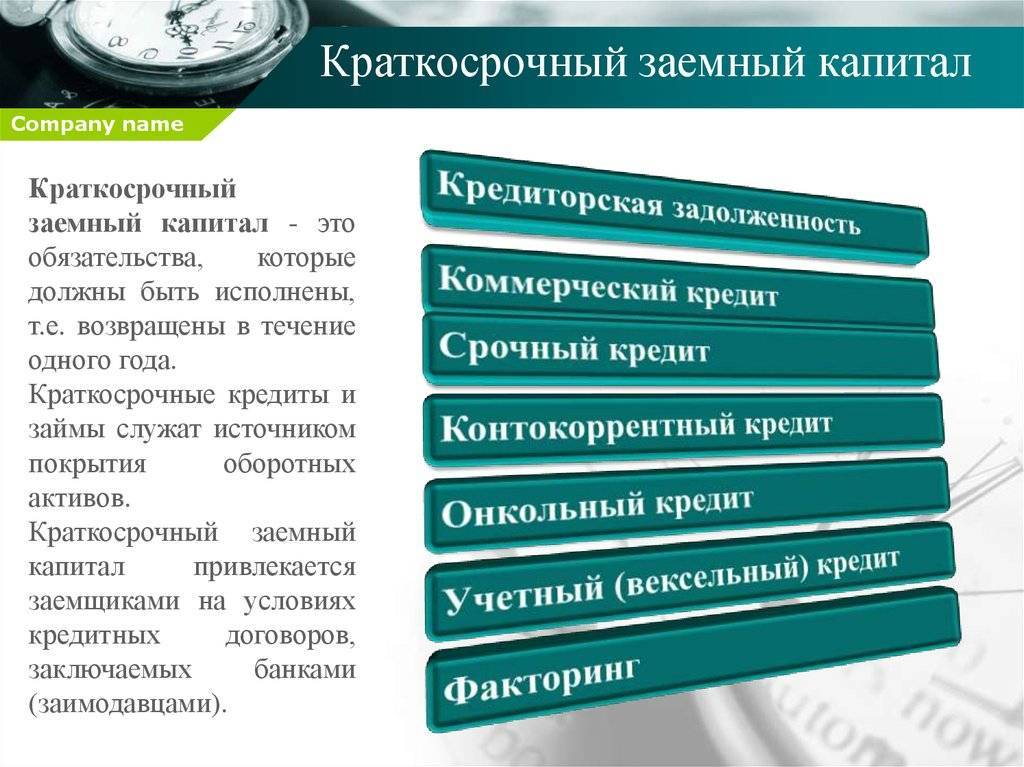

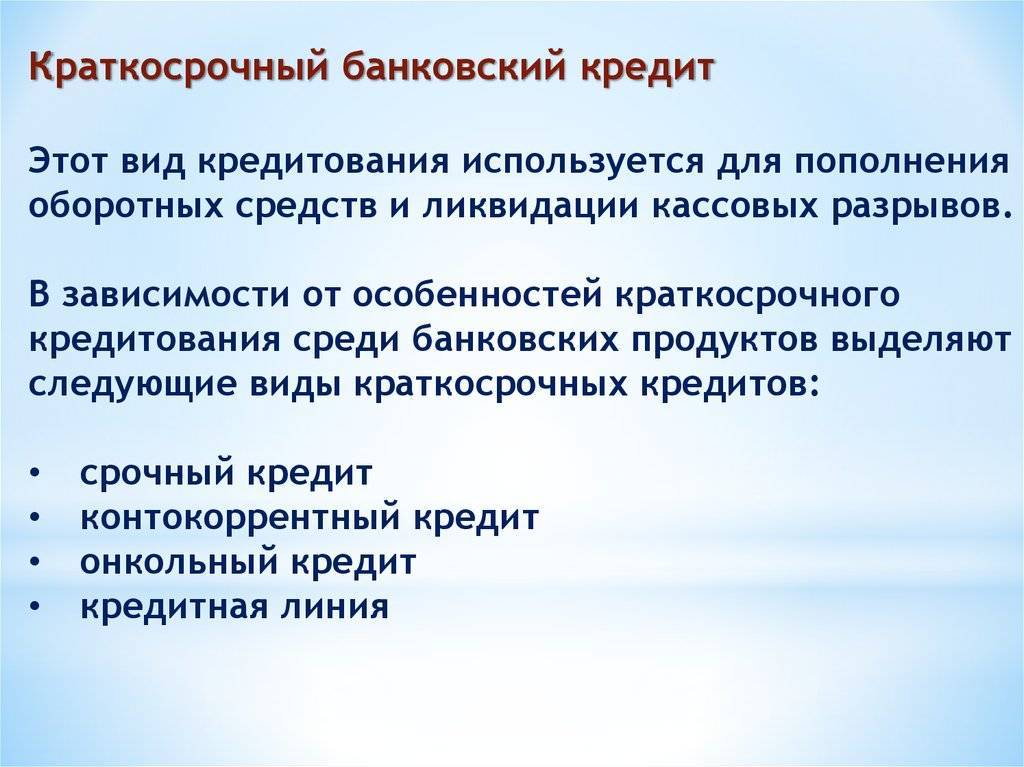

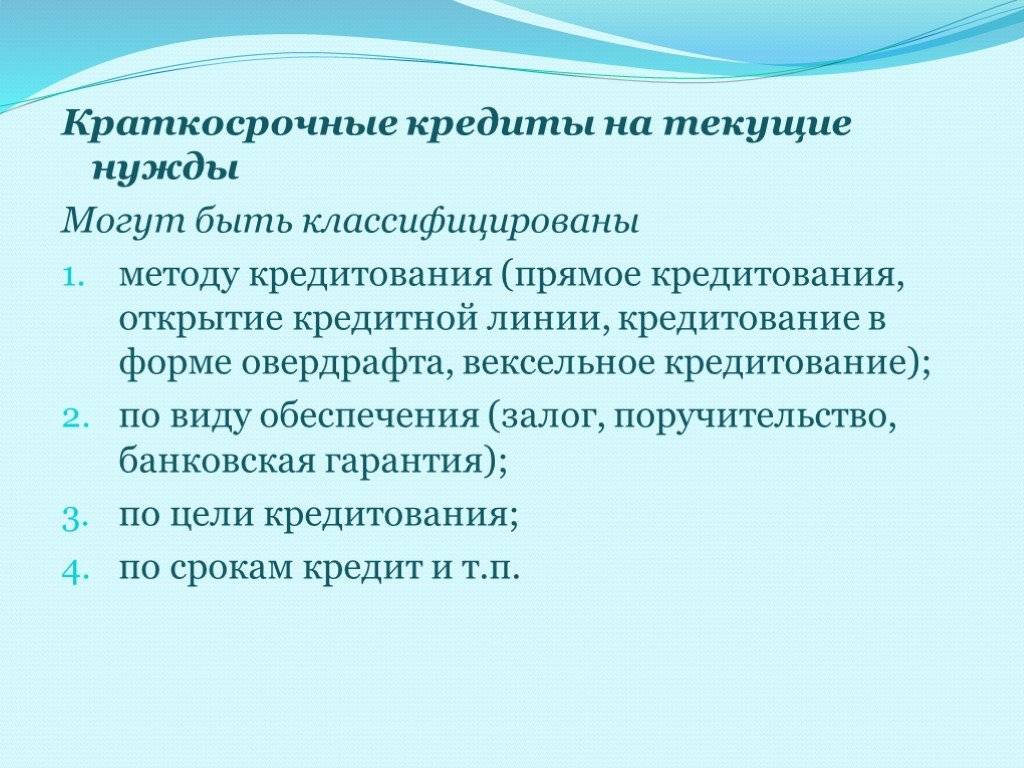

Какие бывают краткосрочные займы

Существует несколько разновидностей таких кредитов. Как правило, ограничений по размеру выдаваемых средств нет, все зависит от компании и ситуации.

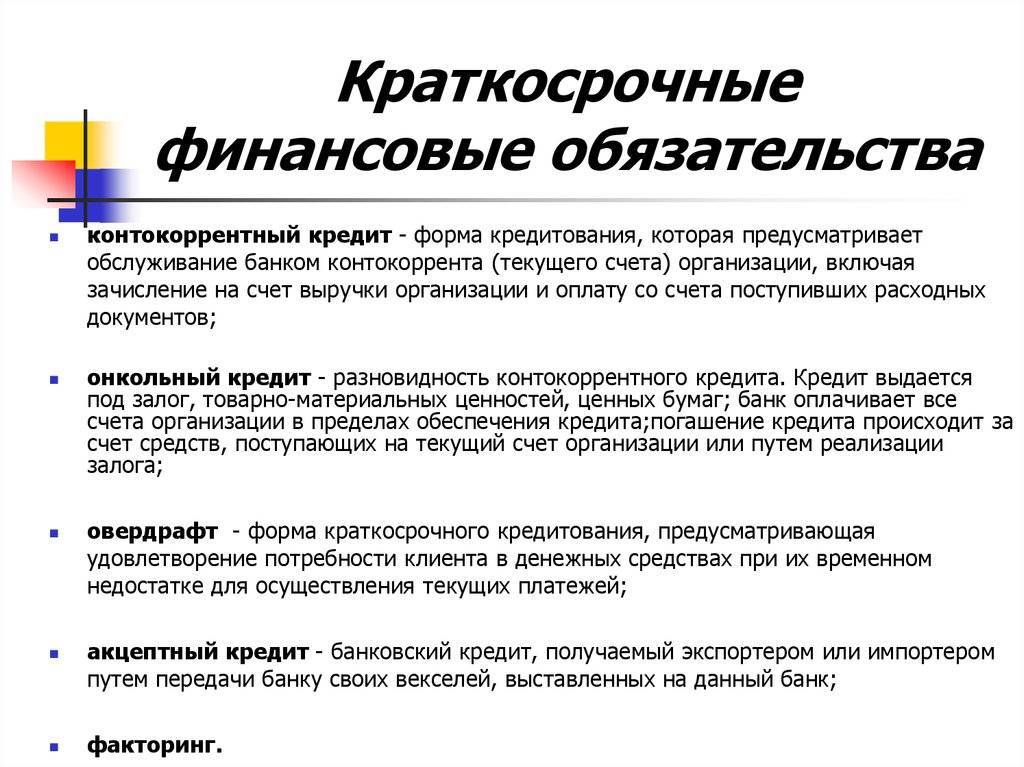

Овердрафт

Самый распространенный подвид в банках.

Его отличительная черта – открытие лимита для клиента в индивидуально установленном размере, сумма кредита списывается сразу в полном размере вместе с процентами.

Овердрафт можно подключить к карте или счету ИП. Кредит определяется лимитом, поэтому клиент может использовать его целиком или частично.

Проценты рассчитываются по годовой ставке и накапливаются каждый день до возвращения долга. Вернуть средства можно за несколько месяцев равными долями.

При подключении этой услуги к дебетовой карте, сумма долга будет сниматься сразу же целиком, как только на счету окажутся деньги.

Юридические лица используют овердрафт при расчетно-кассовом обслуживании. То есть банк предоставляет ИП лимит, который можно тратить на расчеты, покупку активов.

Вся сумма списывается со счета, когда там появляются деньги.

Кредитная линия

У банков есть понятие возобновляемой и невозобновляемой кредитной линии. При возобновляемой лимит возвращается, как только предыдущий долг полностью погашен.

То есть как только деньги вернулись, можно заново пользоваться лимитом.

Невозобновляемая линия предполагает получения займа частями. Когда долг возвращается, лимит не восстанавливается. Сделка считается законченной, когда отдана вся сумма с процентами.

Плюсами такого кредитования называют точно обозначенный лимит, который предоставляется клиенту. Когда нужны деньги, не надо заново идти в банк и собирать бумаги.

С кредитной линии снять деньги можно в любой удобный для клиента момент.

Факторинг

Этот займ доступен только юридическим лицам. Банк может потребовать вернуть деньги с должника вместо первого кредитора.

Продавцом будет кредитор, который передает банковской организации дебиторский долг. То есть банк выкупает его и сам требует его с должника.

Разовые займы

В банках такой кредит встречается редко. Потребительские кредиты выдаются на срок от трех месяцев и до пяти лет. Но клиент может потребовать заключить договор на срок в один или два месяца.

Такой вариант законодательством не запрещается.

Разовый кредит можно получить в МФО или ломбарде на любой срок, начиная с одного дня. Проценты начислят за каждый день пользования средствами, на руки деньги выдаются сразу.

Возвращать надо так, как прописано в договоре, но чаще всего условием ставится единоразовый платеж с начисленными процентами.

Какие проводки содержит бухучет кредитов и займов полученных?

В бухгалтерском учете особых отличий займа от кредита нет. Так, правила учета кредитов и займов в бухгалтерском учете описаны в ПБУ 15/2008 «Учет расходов по займам и кредитам».

К расходам при этом следует относить:

- проценты за пользование кредитами и займами;

- прочие сопутствующие расходы: оплату консультационных и информационных услуг, экспертную оценку договора о выдаче кредита или займа и др.

Проценты, согласно п. 8 ПБУ 15/2008, учитываются одним из следующих способов:

- равномерно в течение всего срока действия договора,

- в порядке, предусмотренном условиями договора, если это не нарушает равномерности их учета.

Прочие расходы, связанные с кредитами и займами, следует учитывать равномерно на протяжении всего срока договора.

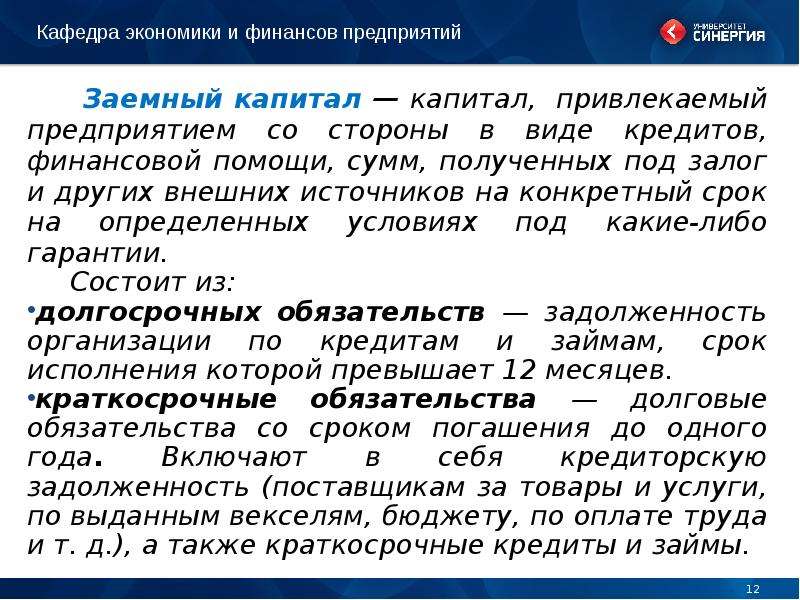

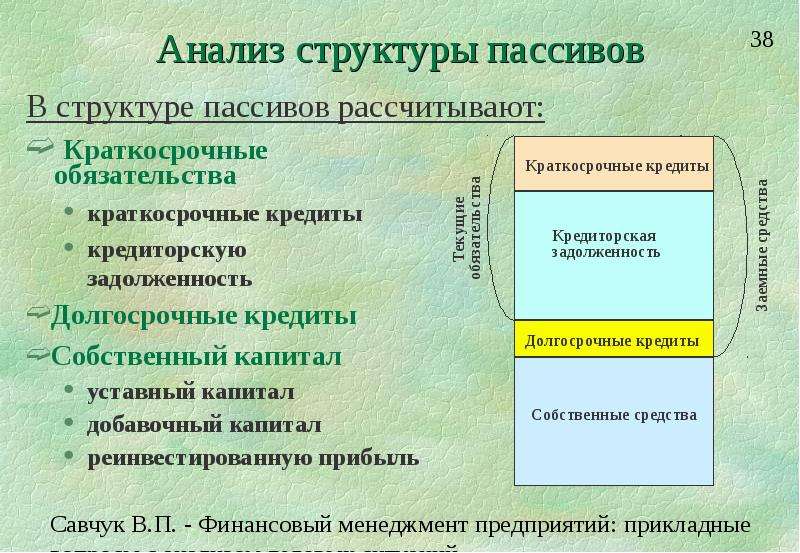

Бухучет заимствованных активов ведется с использованием следующих счетов:

- 66 — по договорам сроком действия 12 месяцев и менее;

- 67 —по договорам, действующим больше 12 месяцев.

Кредит наличными: срок кредита.

Кредиты наличными, в основном, оформляются на срок от 1 месяца до 5 лет. В некоторых банках максимальный срок кредита может быть не таким – до 3х или 2х лет. Выбирая срок кредита, нужно отталкиваться от ежемесячного платежа, который вам можно будет осилить. Исходя из анализа, который был проведен банковскими работниками, можно сказать, что ежемесячный платеж человека (семьи) должен быть не более 40% от заработка в месяц. Очень редко банки согласятся оформить кредит, если вам придется отдавать половину дохода.

Например, допустим, что ваш доход равен 30 тысячам р в месяц, значит, максимальный платеж у вас составляет 12 тысяч р. После этого делим сумму кредита, предположим, это 100 тысяч р, для ежемесячных выплат. Отсюда вычисляем оптимальный срок кредита, который в данном случае составляет 8,3 месяца.

Но это только на выплату самого кредита, а ведь еще необходимо погасить проценты и комиссии, что приведет к увеличению необходимого времени для полного погашения кредита. С такими условиями в заявке на кредит можно смело указывать срок кредита 12 месяцев.

Для уменьшения ежемесячного платежа вам необходимо увеличить срок кредита. Но и тут стоит быть внимательным, ведь чем больше срок кредита, тем больше процентов будет начислено, а, значит, вам придется больше денег отдать в банк.

Если же вы уверены в своих возможностях и решите выбрать минимальный срок кредита, тем самым уменьшив для себя переплаты по кредиту, банк может посчитать вас рискованным клиентом и он, вероятнее, откажет в выдаче кредита.

Никогда не скрывайтесь от уплаты кредита!

Самое неправильное решение, которое можно предпринять при возникновении задолженностей по уплате, — это пытаться скрыться от банка или другого кредитора. Сегодня даже при самых неблагоприятных финансовых условиях и неспособности гасить задолженность мгновенно можно договориться о смене схемы расчетов, ведь большинством кредитных договоров это предусмотрено.

Но чтобы не попасть в такую ситуацию, нужно еще до оформления займа несколько раз подумать, сможете ли вы вовремя погасить всю задолженность и есть ли необходимость в этих денежных средствах или все же можно обойтись без них. Ведь плохую кредитную историю в будущем будет очень трудно исправить и вернуть к себе доверие.

Кредит это один из двигателей экономики. С развитием торговых отношений и стабилизации экономики кредиты становятся все популярнее. Фирмы и простые граждане более уверены в завтрашнем дне. Банки с каждым днем привлекают все новых клиентов. Существует много кредитных программ, которые предлагаю различные фирмы на любой вкус и возможности. Со временем фирмы и простые граждане сталкиваются с разными проблемами решениям, которых является долгосрочный кредит. Предприятие хочет расшириться или же провести модернизацию, семейная пара желает купить квартиру в Москве в кредит. Финансов как всегда не хватает, но есть желание и стабильный заработок.

Долгосрочные кредиты выгодны для экономики страны в целом, они стабилизируют рынок и экономику в целом. Банки, выдавая долгосрочные кредиты, несут большой риск, но получают и хорошие проценты. Поэтому перед выдачей кредита следует тщательная проверка: окупаемости затрат, бухгалтерского баланса, экономический риск, банковский риск, платежеспособность кредитополучателя.

После череды проверок и проверки документов, справок начинается этап выдачи средств. Средства при долгосрочном кредите являются целевыми. Процедура получения кредита состоит из нескольких этапов:

- Рассматривается заявка на кредитование

- Проводится собеседование с клиентом

- Изучения финансовых возможностей

- Подготовка договора к подписанию

- Контроль за выполнением договора сторонами

Прежде всего, долгосрочный кредит имеет несколько особенностей.

Плюсы:

— длительный срок погашения дает возможность возвращать большую сумму маленькими частями;

— предприятия имеют возможность погашать задолженность деньгами которые заработали в результате покупки нового оборудования или расширения производства за счет кредитных денег.

Минусы:

— большой процент по кредиту. При долгосрочном кредите переплачивает большая сумма, которая может быть равна суме займа;

— долгосрочный кредит это длинный процесс и по сути это «кабала».

Долгосрочное кредитование для граждан то есть физических лиц является ипотечным. Оформить ипотечный кредит происходит по стандартной схеме.

Банк несет риски, выдавая долгосрочные кредиты, поэтому требует обеспеченности кредита, чем лучше обеспеченность, тем меньше кредитная ставка, но так не во всех банках. Не удивляйтесь если при выдачи кредита банк потребует оплаты 30% от суммы кредита. Также банк вправе потребовать страхования в той фирме, которой сочтет более надежной, а также участия третей стороны, поручителя. Ставка составляет 10-20% годовых и может изменяться.

Условия выдачи средств фирмам и предприятиям (юридическим лицам) имеет свою специфику. Кредит точно одобрят, получен при наличии схем, планов, договоров о будущих сделках на которые выделяются деньги. Если выдается кредит на оборудования, постройку здания, то согласно контракту выплата первых взносов начнутся с момента запуска производства. Если деньги выдаются на другие потребности, то выплаты начинаются через месяц после получения тела кредита.

Долгосрочный кредит становится привлекательным для государства, которое может стимулировать развития определенных отраслей.

???? Напишите свой вопрос в форму ниже

Получение гражданства

Защита прав

Оформить документы

Поиск работы и трудовое право

Важные документы

Территории

Оформить после рождения

Нюансы после оплаты

Пересечение границы

Куда обращаться

Получение документов

Что происходит, когда кредит не был вовремя погашен?

За несущественную просрочку выплаты по займам в большинстве случаев будет насчитана символическая пеня, которую также нужно будет погасить. При последующем отказе от уплаты самой суммы процентов и штрафов кредитор имеет полное право в судебном порядке требовать всех выплат. Но чаще всего краткосрочный кредит выплачивается не вовремя из-за забывчивости клиента, поэтому напоминания от банка вполне хватает, чтобы он был в срочном порядке погашен. Взымать имущество за неуплаченный кредит имеют право только после соответственного решения суда, и если это было предусмотрено ранее подписанным договором.

Какие проводки содержит бухучет кредитов и займов полученных?

В бухгалтерском учете особых отличий займа от кредита нет. Так, правила учета кредитов и займов в бухгалтерском учете описаны в ПБУ 15/2008 «Учет расходов по займам и кредитам».

К расходам при этом следует относить:

- проценты за пользование кредитами и займами;

- прочие сопутствующие расходы: оплату консультационных и информационных услуг, экспертную оценку договора о выдаче кредита или займа и др.

Проценты, согласно п. 8 ПБУ 15/2008, учитываются одним из следующих способов:

- равномерно в течение всего срока действия договора,

- в порядке, предусмотренном условиями договора, если это не нарушает равномерности их учета.

Прочие расходы, связанные с кредитами и займами, следует учитывать равномерно на протяжении всего срока договора.

Бухучет заимствованных активов ведется с использованием следующих счетов:

- 66 — по договорам сроком действия 12 месяцев и менее;

- 67 —по договорам, действующим больше 12 месяцев.

Порядок бухучета полученных кредитов и займов рассмотрим на примерах.

Почему намного выгоднее брать кредиты именно в банках?

Сегодня многие фирмы и организации готовы предложить свою финансовую помощь в виде займов, которые особенно хорошо известны как «деньги до получки» или «аванс к зарплате». Специалисты рекомендуют принимать решение об оформлении подобного займа только в самых безвыходных ситуациях.

Ведь проценты за их использование организации устанавливают достаточно высокие, несмотря на то, что время пользования этими деньгами имеет приблизительные границы в один месяц. Проценты по краткосрочным кредитам, которые были оформлены в надежном банке, в разы меньше, то есть более лояльное отношение к клиенту все же у банков.

Особенности долгосрочных кредитов и займов

Денежные средства, выдаваемые кредитором под проценты сроком на 3 и более лет, относятся к долгосрочным кредитам. Заключая договор, клиент обязуется осуществлять возврат денежных средств в полном объеме в течение указанного в договоре срока. Как правило, долгосрочные ссуды банк выдает на конкретные цели, например, на покупку недвижимости, развитие бизнеса и другое. Это значит, что оформлять подобные кредиты на мелкие покупки будет нецелесообразно.

Основными отличиями долгосрочного кредитования от краткосрочного является наличие обеспечения, а также страхования. Банк представляет подобные требования, поскольку несет риск за возврат выданных заемных средств на длительный срок.

Расчет коэффициента и его значение

Описываемая задолженность выражается при помощи коэффициента, который демонстрирует долю обязательств по отношению к общему долгу. Чтобы рассчитать данный коэффициент, пользуются следующей формулой:

Ккз = Ко : (Ко + До)

где

- Ккз – коэффициент, который необходимо рассчитать,

используемые обязательства:

Ко – краткосрочные,

До – долгосрочные.

Показатель, который будет получен после проведенных операций, показывает, насколько субъект хозяйствования в течение 12-месячного периода зависит от заемных финансовых вливаний. Если коэффициент краткосрочных обязательств получился высоким, это свидетельствует о том, что фирма платежеспособна, респектабельна и надежна.

Бухучет беспроцентных займов выданных

Рассмотрим условия из примера 2, при этом предположим, что договором была предусмотрена выдача беспроцентного займа.

Тогда проводки у заимодавца будут выглядеть так:

Дт 76 Кт 51 — выдача беспроцентного займа 3 000 000 руб.

Следующей и последней записью в учете заимодавца будет проводка Дт 51 Кт 76 (она появится в день возврата займа).

ВАЖНО! Займы, выданные на беспроцентных условиях, для компании-заимодавца не являются финвложениями (п. 2 ПБУ 19/02), поскольку не выполняется существенное условие признания таковыми активов: их способность приносить доход

В то же время предусматривающий проценты выданный заем будет считаться таковым (п. 3 ПБУ 19/02).

В отчетности заимодавца выданный заем будет отражаться по строке 1230 «Дебиторская задолженность». При этом организация может детализировать в бухбалансе вид дебиторской задолженности: краткосрочная задолженность со сроком 12 месяцев и менее и долгосрочная задолженность со сроком более 12 месяцев.

Как учесть беспроцентный заем, выданный сотруднику, читайте здесь.

Почему нужно иметь кредитную карту?

На сегодняшний день расчёты наличными становятся неактуальными, поскольку многие из них осуществляется в электронном виде. Электронный способ оплаты используется не только при осуществлении серьезных денежных операций, но и в повседневной жизни. Каждый человек имеет возможность пользоваться кредитной картой в любом из магазинов, либо оплачивать различные услуги на дому.

Преимуществом является то, что в конце каждого месяца человек может проанализировать наибольшую статью своих расходов и принять меры по сокращению семейного бюджета. Вдобавок, любая карта защищена от мошеннических действий.

Учет краткосрочных кредитов на 66 счете

Для целей учета краткосрочных займов в бухгалтерии предназначен 66 счет бухгалтерского учета «Расчеты по краткосрочным кредитам и займам». Счет 66 – пассивный. Он существует для обобщения информации о движении и наличии краткосрочных займов и кредитов, которые получены организацией.

Кредит может быть получен как в отечественной, так и в иностранной валюте. В последнем случае происходит пересчет валюты в рубли по курсу ЦБ РФ, пересчет производится на момент зачисления денежных средств на валютный счет. Особенности учета валюты можно прочитать здесь.

Курсовые разницы учитываются в составе операционных расходов. Проценты, начисленный к уплате, согласно кредитному договору, учитываются также в составе операционных расходов. Кроме того, в процессе оформления займа, организация может нести ряд дополнительных расходов, таких как оплата консультационных, юридических услуг, услуги экспертизы, услуги связи и прочие. Эти расходы также учитываются на счете 91 «Прочие доходы и расходы».

Проводки по учету краткосрочных кредитов и займов:

Учет кредитных сумм, взятых на срок менее одного года, ведется на счете 66.

Проводки по счету 66:

- Д50 (51,52, 55) К66 – получен краткосрочный кредит в банке наличными (на расчетный, валютный, специальный счета).

- Д91/2 К66 – начислен процент к уплате по кредитному договору.

- Д66 К50 (51, 52, 55) – погашен краткосрочный кредит.

- Д66 К91/1 – начислена положительная курсовая разница и процентам в иностранной валюте.

- Д91/2 К66 – начислена отрицательная курсовая разница и процентам в иностранной валюте.

Последние две проводки выполняются, если займ получены в иностранной валюте.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Долгосрочные кредиты (счет 67)

Долгосрочный кредит – это кредит сроком свыше 1 года, который предоставляет финансовое учреждение или банк организации.

Для юридических лиц долгосрочный кредит предоставляется на приобретение основных средств, инвестирование, реконструкцию или модернизацию технологический линий или же на увеличение производственных мощностей. Такие займы оформляются на 5-10 лет, если предприятие имеет весьма устойчивое финансовое положение и работает не менее полугода.

На рассмотрение заявок по долгосрочному кредиту уходит немного больше времени. В качестве залога могут потребовать не только недвижимость, но и поручителей. Проценты обычно ниже, чем по краткосрочным займам.

Проводки по учету долгосрочных кредитов и займов:

В бухгалтерском учете расчеты по долгосрочным кредитам ведутся на 67 счете бухгалтерского учета. Счет 67 также пассивный.

Проводки по 67 счету:

- Д50 (51,52,55) К67 – получен долгосрочный кредит наличными (на расчетный, валютный, специальный счета).

- Д91/2 К67 – начислены проценты к уплате в соответствии с кредитным договором.

- Д67 К50 (51, 52, 55) – погашен долгосрочный кредит банка.

- Д67 К91/1 – начислена положительная курсовая разница по процентам в иностранной валюте.

- Д91/2 К67 – начислена отрицательная курсовая разница по процентам в иностранной валюте.

Последние две проводки относятся к долгосрочным займам в иностранной валюте.

Здесь стоит отметить, что организация вправе учитывать долгосрочные кредиты на счете 67 до полного его погашения. Помимо этого, организация также может перевести займ из разряда долгосрочных в краткосрочные в тот момент, когда до срока его погашения останется не больше одного года. Во втором случае следует выполнить дополнительную проводку Д67 К66, которая будет означать, что долгосрочный кредит переведен в краткосрочный.

Какой способ учета долгосрочных кредитов выбрать, организация решает самостоятельно, свое решения отражает в учетной политике.

Налоговый учет кредитов и займов на предприятии

НК РФ – главный нормативный документ, в котором раскрываются особенности налогового учета кредитов и займов. В отличие от бухучета нюансов здесь на порядок меньше. Ориентироваться следует на две статьи.

Статья 269. Приводятся примеры долговых обязательств с позиции налоговиков. В их числе кредиты, в том числе товарные и коммерческие, а также займы.

Кроме того, указывается, что процентный расход при расчете налога на прибыль принимается в полной величине. Исключение: контролируемые сделки.

Отметим, что до 01.01.2015 ситуация была иной. Проценты по заемным средствам в налоговом учете нормировались. Это приводило к формированию постоянной разницы.

Статья 265. Перечисляются внереализационные расходы, к которым среди прочих относятся проценты по долговым обязательствам (пп. 2 п. 1).

Важный момент: даже если цель кредита/займа – приобрести инвестиционный актив, то проценты по нему все равно сразу становятся расходом. Возникает расхождение с бухгалтерской практикой. Его суть в следующем:

- в налоговом учете появляется расход, а в бухучете его нет, ведь в последнем процентные начисления капитализируются на счете 08;

- появляется налогооблагаемая временная разница. Она приводит к формированию отложенного налогового обязательства на счете 77;

- его списание частями начнется только после того, как инвестиционный актив примут к учету и он станет амортизировать.

В налоговой отчетности, а именно в декларации по налогу на прибыль информация о кредитах и займах раскрывается по строке 200 приложения 2 к Листу 02. Там отражаются проценты по долговым обязательствам.

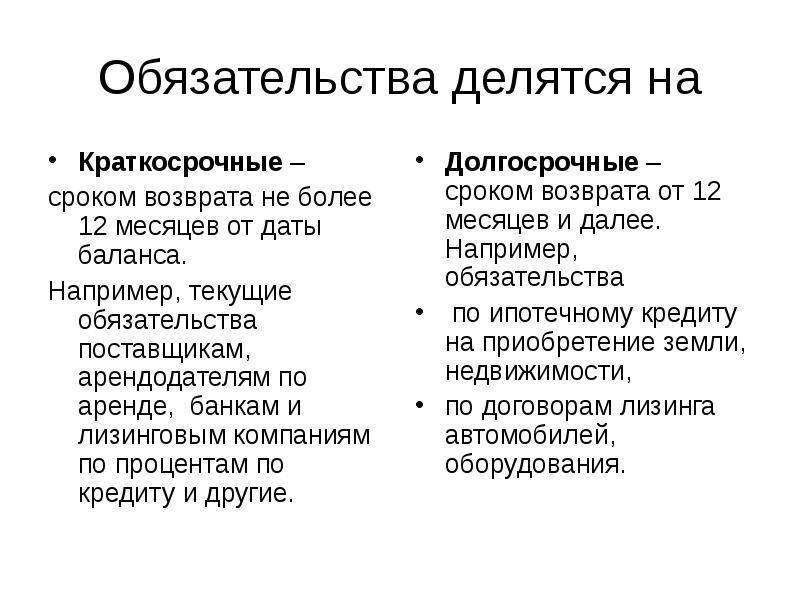

Срок действия

Как уже было сказано ранее, погашение такого рода долгов производится за счет использования оборотных средств, принадлежащих предприятию, на балансе которого числится долг. Существуют временные ограничения, касающиеся срока действия КЗ. Они могут определяться договором между предприятием и кредитором.

Срок погашения краткосрочной кредиторской задолженности устанавливается законодательством либо прописывается в договоре

Срок погашения краткосрочной кредиторской задолженности устанавливается законодательством либо прописывается в договоре

Однако на законодательном уровне четко регулируется промежуток времени, в течение которого КЗ может отображаться в балансе. Как правило, списание долга происходит в течение одного производственного цикла.

В противном случае максимальный срок погашения краткосрочной кредиторской задолженности составляет 12 месяцев. Этот временной промежуток регулируется государственными нормами. По прошествии данного времени долг переводится в долгосрочный.

Организации, допустившей нарушения, может грозить назначение штрафных санкций, неустойки. В некоторых случаях подобное поведение приводит к судебным разбирательствам. Все это крайне негативно сказывается на деловой репутации компании.

Разбираемся с понятием «краткосрочные кредиты»

Краткосрочный кредит — это кредит, который выдается на срок в пределах одного года.

Можно получить краткосрочные кредиты банка, представляя минимальный пакет документов, и рассматривать такую заявку будут также достаточно быстро. Так как это распространенный вид кредитования, и суммы займа относительно небольшие, то оформляют его очень быстро. Еще один плюс — за досрочное его погашение банк не будет взымать процентной платы.

Получить подобную финансовую помощь могут только те клиенты банка, кредитная история которых не испорчена постоянными опозданиями по внесению сумм оплаты, то есть тем, у кого эта история отличная.

Как оформить

В банках очень редко занимаются выдачей таких займов для частных лиц, обычно такое предложение есть в виде овердрафта.

Это кредит по дебетовой карте, который возвращается сразу же при поступлении на счет денег.

Юридическим лицам проще получить такой кредит, обычно это тоже овердрафты или открытие кредитных линий.

Чаще всего краткосрочные кредиты предоставляют ломбарды и МФО. У этих организаций есть общая черта – они выставляют высокую процентную ставку.

Это является страховкой компании за отсутствие проверки личных данных заемщика. Высокий годовой процент дает компании прибыль, даже если многие клиенты не возвращают деньги.

Получить деньги в ломбарде довольно просто. Занимает от получаса до пары часов. Средства надо вернуть за месяц или год.

Все тело кредита возвращается одним платежом вместе с процентами. Многие клиенты получают возможность увеличить срок, когда платят вознаграждение.

Особенности займа в натуральной форме

При получении займа в натуральной форме предприятие бывает вынуждено приобретать расходные материалы или основные средства, сопутствующие для использования полученного займа. Принимать к учету их следует в сумме фактических затрат без включения НДС. При возврате себестоимость имущества необходимо рассчитать равной расходам на момент их приобретения. Таким образом возникнет ценовая разница между полученными и возмещаемыми активами заемщику.

Данную разницу бухгалтеру необходимо включить в состав прочих расходов или доходов:

- Дебет 91-2 Кредит 66, 67 — списана ценовая разница, возникшая в результате роста стоимости имущества;

- Дебет 66, 67 Кредит 91-1 — списана ценовая разница, возникшая в результате снижения стоимости имущества.

Особенности долгосрочных займов

Что же представляют собой долгосрочные займы онлайн? В отличие от маленьких ссуд, финансы на долгий срок («деньги до зарплаты» и небольшая сумма денежных средств) – это кредитные средства, выдаваемые МФО на более крупную сумму и на длительный срок.

Основные преимущества:

- Микрозаймы в МФО имеют упрощённую процедуру оформления для клиентов: нет ограничений по возрасту, трудоспособности и платёжеспособности лица.

- Суммы по кредитам возрастают и приравниваются к потребительским.

- Процесс оформления не отнимает много времени.

Он оформляется быстро, оперативно, без лишних трудностей, без максимальных требований к получателю кредита.

Учет краткосрочных кредитов на 66 счете

Для целей учета краткосрочных займов в бухгалтерии предназначен 66 счет бухгалтерского учета «Расчеты по краткосрочным кредитам и займам». Счет 66 – пассивный. Он существует для обобщения информации о движении и наличии краткосрочных займов и кредитов, которые получены организацией.

Кредит может быть получен как в отечественной, так и в иностранной валюте. В последнем случае происходит пересчет валюты в рубли по курсу ЦБ РФ, пересчет производится на момент зачисления денежных средств на валютный счет.

Курсовые разницы учитываются в составе операционных расходов. Проценты, начисленный к уплате, согласно кредитному договору, учитываются также в составе операционных расходов. Кроме того, в процессе оформления займа, организация может нести ряд дополнительных расходов, таких как оплата консультационных, юридических услуг, услуги экспертизы, услуги связи и прочие.

Проводки по учету краткосрочных кредитов и займов:

Учет кредитных сумм, взятых на срок менее одного года, ведется на счете 66.

Проводки по счету 66:

- Д50 (51,52, 55) К66 – получен краткосрочный кредит в банке наличными (на расчетный, валютный, специальный счета).

- Д91/2 К66 – начислен процент к уплате по кредитному договору.

- Д66 К50 (51, 52, 55) – погашен краткосрочный кредит.

- Д66 К91/1 – начислена положительная курсовая разница и процентам в иностранной валюте.

- Д91/2 К66 – начислена отрицательная курсовая разница и процентам в иностранной валюте.

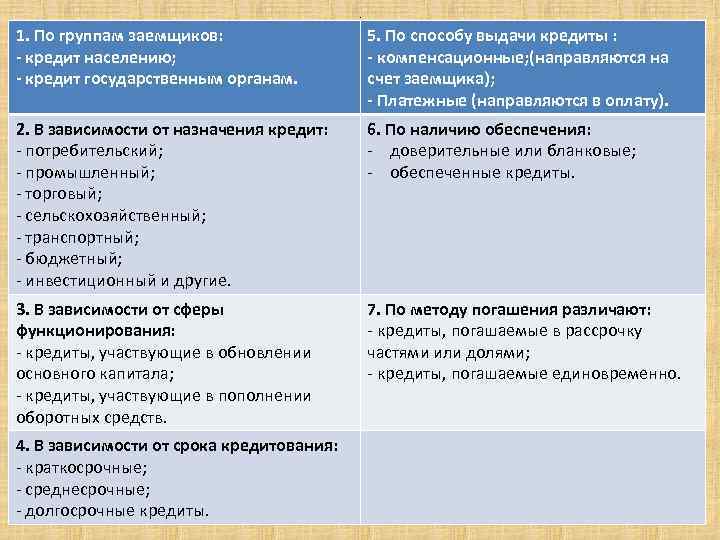

Виды долгосрочного кредитования юридических лиц

Программы долгосрочных кредитов отличаются условиями, в соответствии с которыми заёмщик погашает задолженность по фиксированной ставке или изменяющейся, зависящей от колебаний рынка. Виды долгосрочного целевого кредитования, предназначенные юридическим лицам:

Инвестиционный проект (для предприятия) по приобретению активов.

Коммунальный займ, выданный на строительство важного государственного объекта.

Международный и межбанковский кредит.

При оформлении долгосрочного кредита юридические лица должны предоставить в банк уставную документацию, а также документы, подтверждающие доходы. К долгосрочному кредитованию юридических лиц относятся инвестиционные проекты, которые повышают эффективность бизнеса или улучшают условия его ведения. Подобными кредитами для предприятий являются:

| Вид кредитования | Комментарий |

| Кредитные линии | Открываются на основании подтверждения оборота средств на расчётном счёте |

| Овердрафты | Могут значительно превышать лимит дебетового счёта |

| Залоговые кредиты | Выдаются на приобретение недвижимого имущества или оборудования |

| Целевые кредиты | Используются для инвестиций в проекты других предприятий или государства |

Суть долгосрочного кредитования

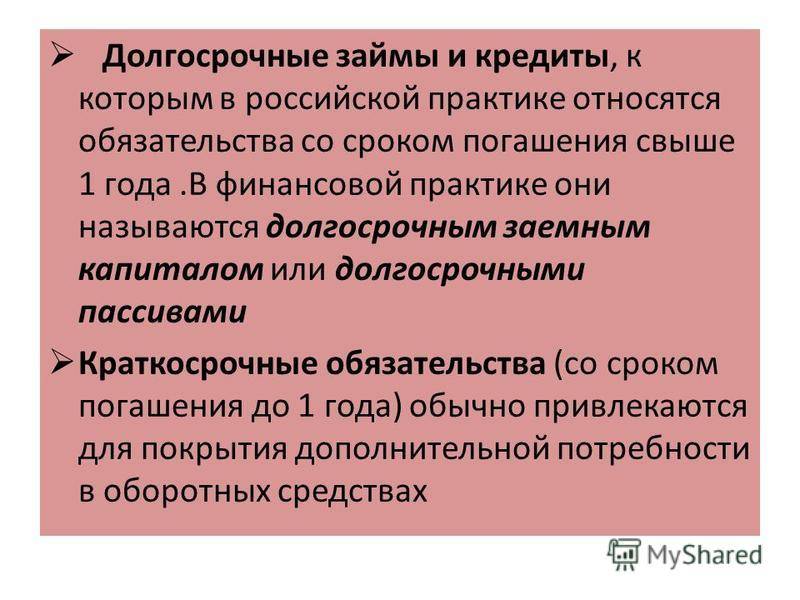

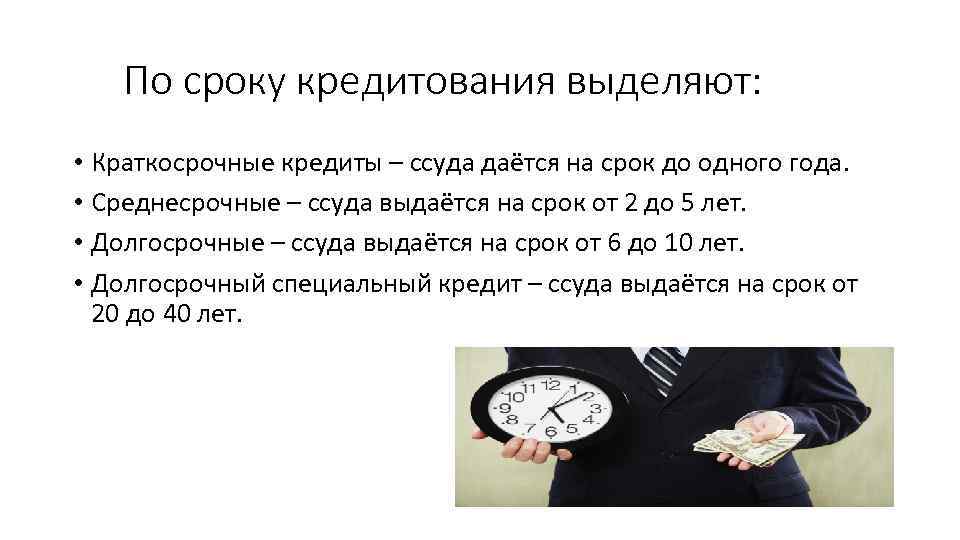

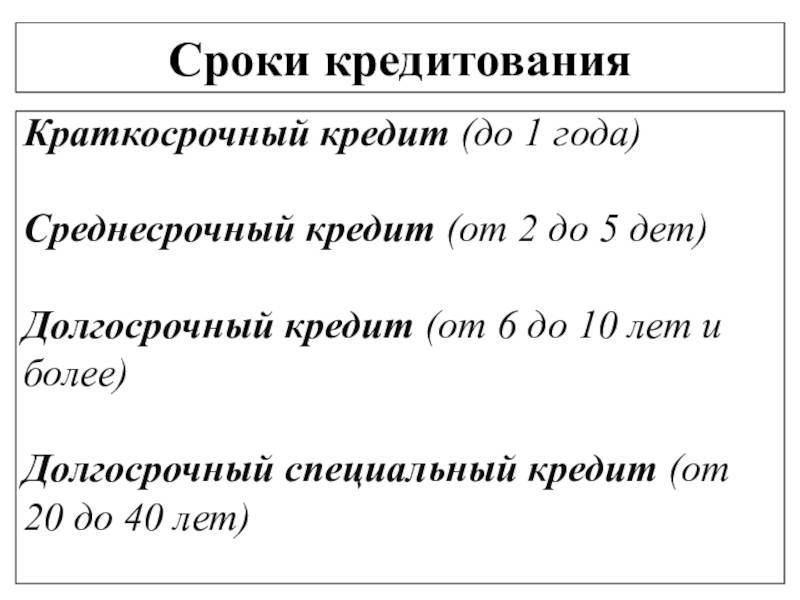

В соответствии с российским законодательством долгосрочными кредитами называются займы, которые выдаются на срок больше одного года. Это могут быть различные программы кредитования: потребительские и залоговые кредиты, ипотека и пр. Особенность долгосрочного кредитования заключается в возможности оплаты купленного в долг товара небольшими частями в течение длительного периода времени.

Несомненно, большое значение имеет стоимость покупки. Бессмысленно кредитовать на длительный срок покупку утюга или любой другой мелкой бытовой техники. Для этого можно воспользоваться микрокредитом, краткосрочным потребительским кредитом или просто накопить нужную сумму денежных средств. Размеры долгосрочных займов в разных банках отличаются, но имеют достаточно высокое минимальное значение.

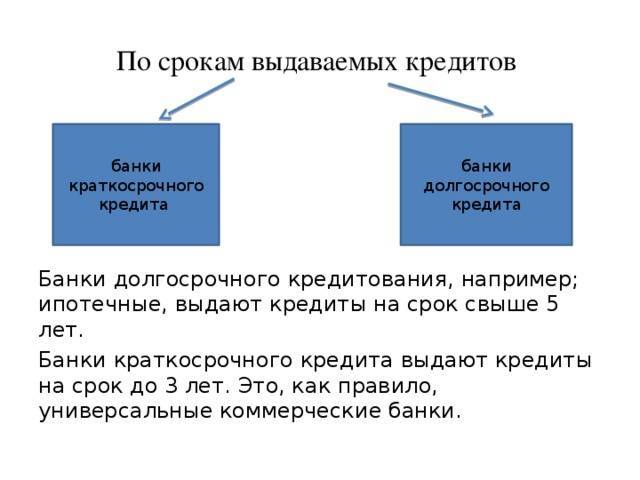

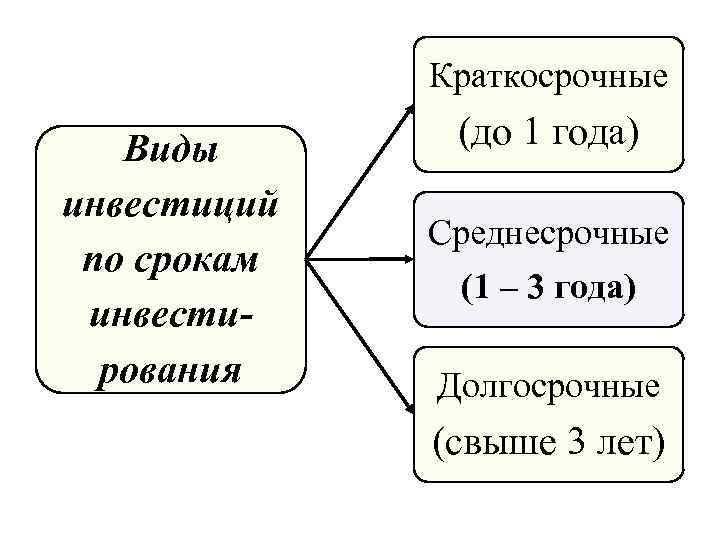

В большинстве случаев крупные покупки российские граждане делают, используя кредитные средства. Банковские учреждения активно продвигают свои услуги, предлагая выгодные условия кредитования. Кредиты можно классифицировать на два вида: краткосрочные (до 12 месяцев) и долгосрочные (больше 12 месяцев). Когда требуется большая сумма денег, целесообразнее заключить кредитный договор на длительный период времени.

Долгосрочные кредиты намного выгоднее клиенту, так как проценты по подобным программам намного ниже по сравнению с краткосрочными займами. Однако, взамен банк требует гарантии того, что клиент своевременно возвратит средства. Лишь в этом случае кредитная организация принимает положительное решение. В прошлом долгосрочное кредитование было доступно только финансовым организациям для перевода пассивов одной компании в активы другой. В настоящее время такие ссуды доступны как населению, так и бизнесу.