Обзор

Разница в оплате труда — это особая дополнительная компенсация, которая признает необычные навыки, обстоятельства или условия труда, применимые к определенным или всем сотрудникам определенных классов. Дифференциация в оплате труда обычно реализуется как часть процесса коллективных переговоров, хотя она также может быть результатом предложения о категоризации.

Дифференциация в оплате труда — это обстоятельства, при которых работодатель готов предложить работнику более высокую оплату, чтобы убедить его взять на себя определенные обязанности

Может быть жизненно важно создать и установить разницу в оплате труда, чтобы признать;

- Сложности с наймом и удержанием.

- Профессиональная или образовательная специализация.

- Неблагоприятная рабочая среда или сменное задание.

- Выполнение нестандартных обязанностей.

- Признание уникальных, но временных обязанностей

- Получение или обладание специальными лицензиями, способностями или обучением.

- Зарплата зависит от результатов работы работника.

- Другие уникальные соображения, влияющие на подгруппу внутри более крупного класса.

Что общего и в чем разница?

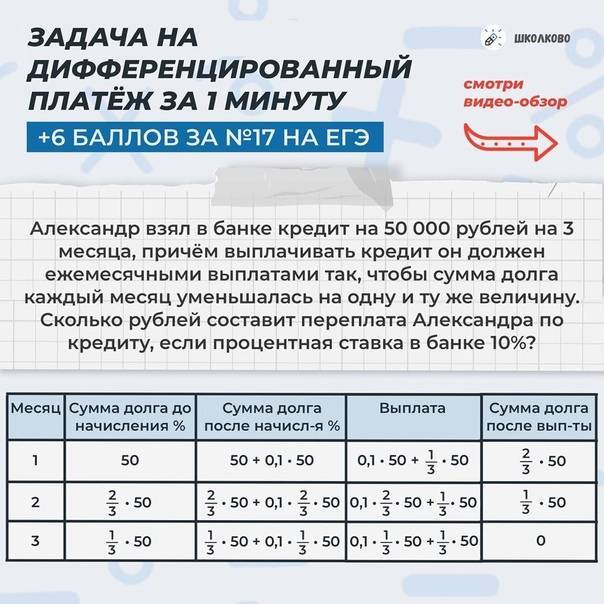

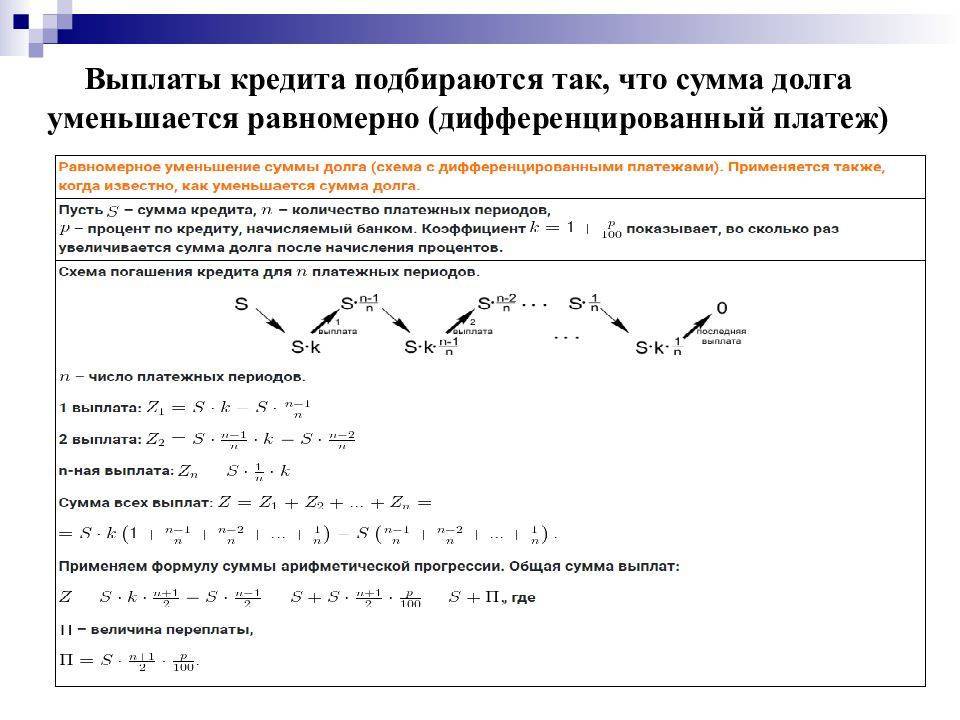

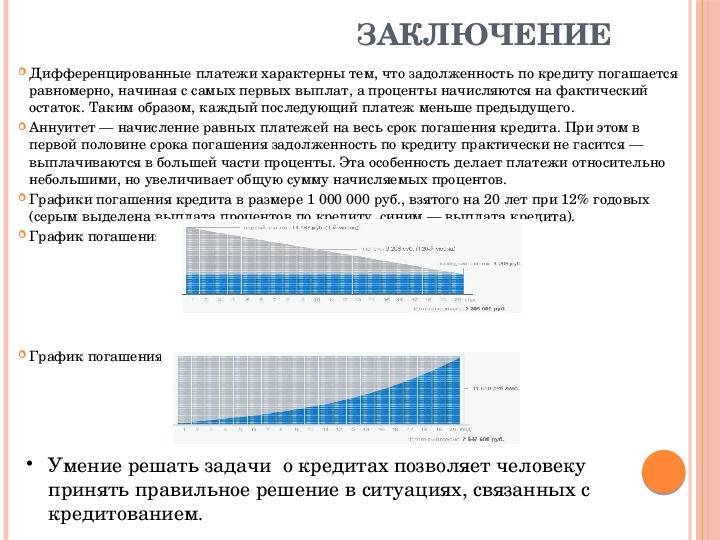

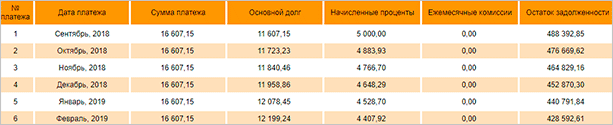

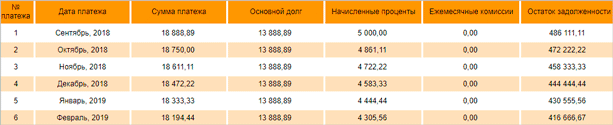

Для ответа на этот вопрос лучше всего сравнить 2 графика погашения. За все 3 года – не буду приводить его в статье, достаточно и фрагмента.

График с АП.

График с ДП.

Проанализируем таблицы.

Сходство только в одном – и тот, и другой платеж состоит из 3 частей:

- основной долг;

- начисленные проценты;

- ежемесячные комиссии, если они есть.

Чем отличаются:

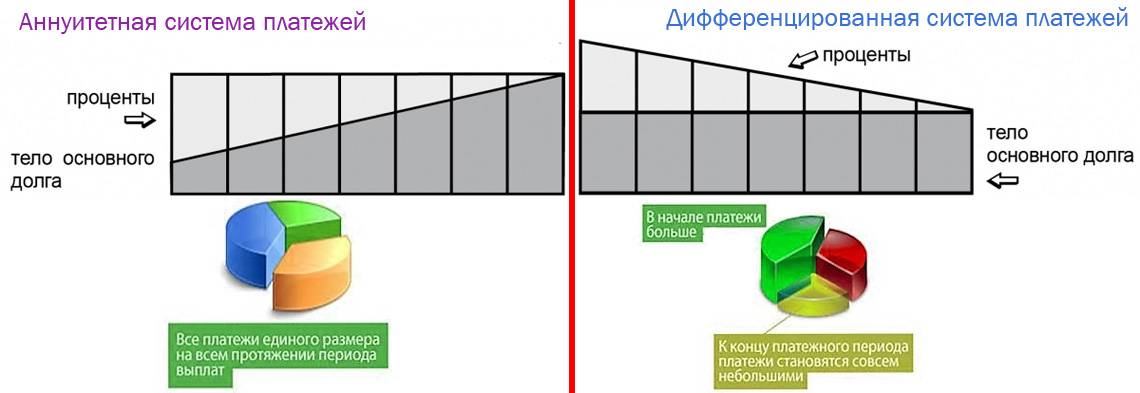

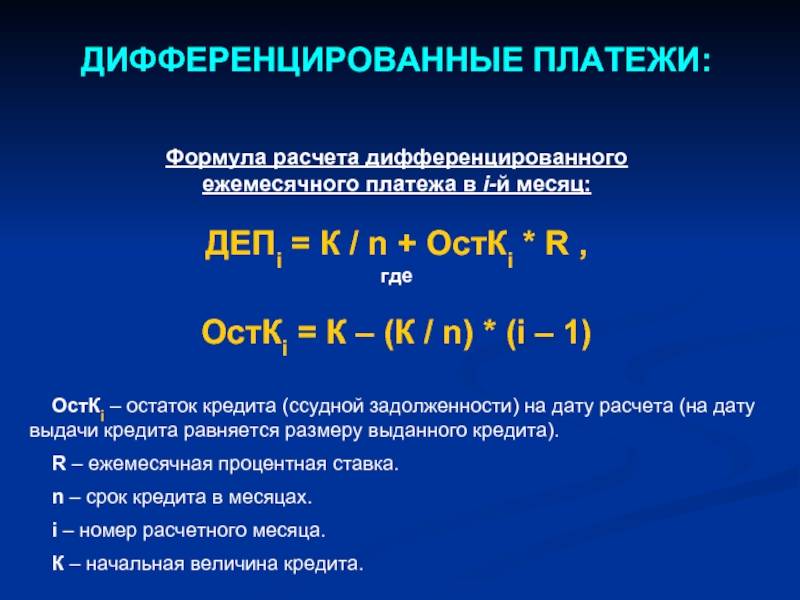

1. При АП в первую очередь погашаются проценты и только потом основной долг. Если посмотреть на таблицу погашения за все 3 года, то видно, что проценты уменьшаются, а сумма погашения основного долга наоборот растет.

При ДП сумма погашения долга одинаковая каждый месяц. Она рассчитывается простым арифметическим действием: 500 000 / 36 = 13 888,89 руб.

Проценты начисляются на остаток долга, поэтому они уменьшаются быстрее, чем в АП. Это различие имеет ключевое преимущество при досрочном погашении долга. Но об этом чуть позже.

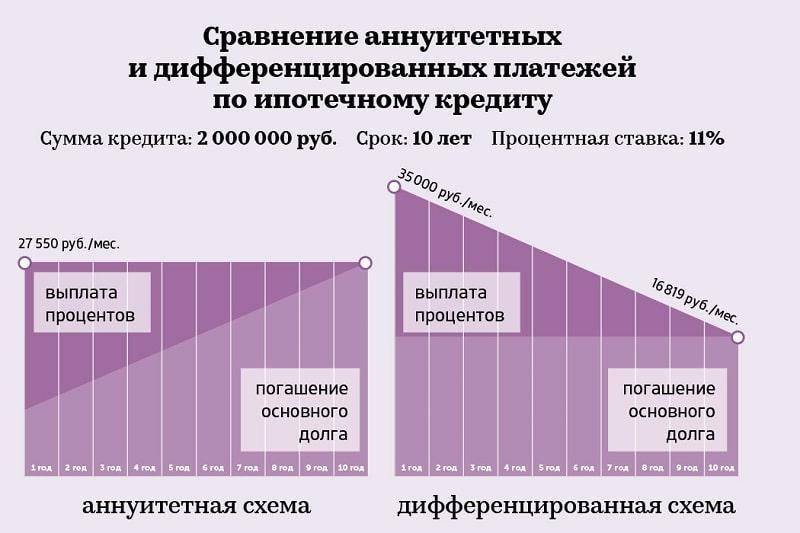

2. Величина ежемесячного АП одинаковая каждый месяц. При ДП разная, сначала больше, потом меньше.

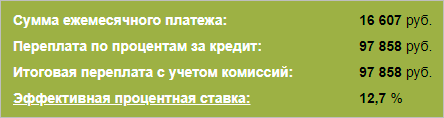

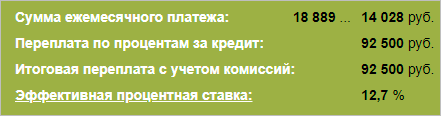

3. Переплата при АП больше, чем при ДП. Для этого еще раз посмотрим результаты вычислений.

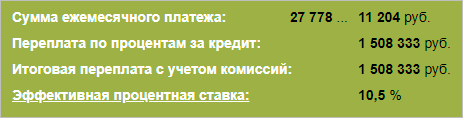

Результаты расчета при аннуитетном платеже приведены ниже.

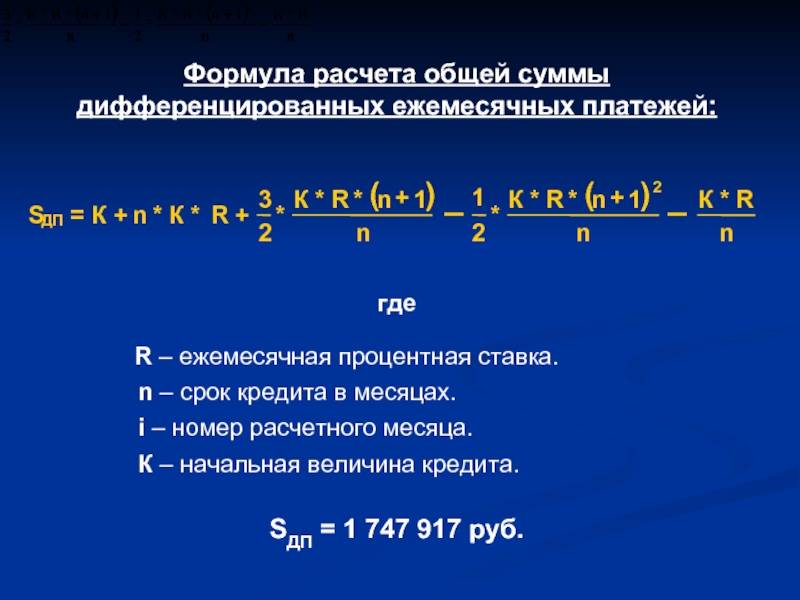

Результаты расчета при дифференцированном платеже следующие.

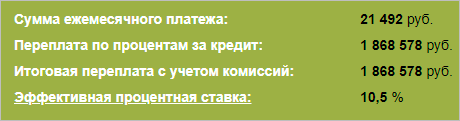

По условиям нашего примера разница получилась незначительная, только 5 358 руб. Но при долгосрочном кредите и на большую сумму это значение возрастает в разы. Чтобы не быть голословными, давайте изменим исходные данные. Возьмем ипотеку в 2 млн. рублей на 15 лет под 10 % годовых.

Результаты вычислений при долгосрочном кредите по АП.

Результаты вычислений при долгосрочном кредите по ДП.

Разница составит 360 245 руб., что уже существеннее.

Как понять, какой способ лучше? Изучим плюсы и минусы обоих.

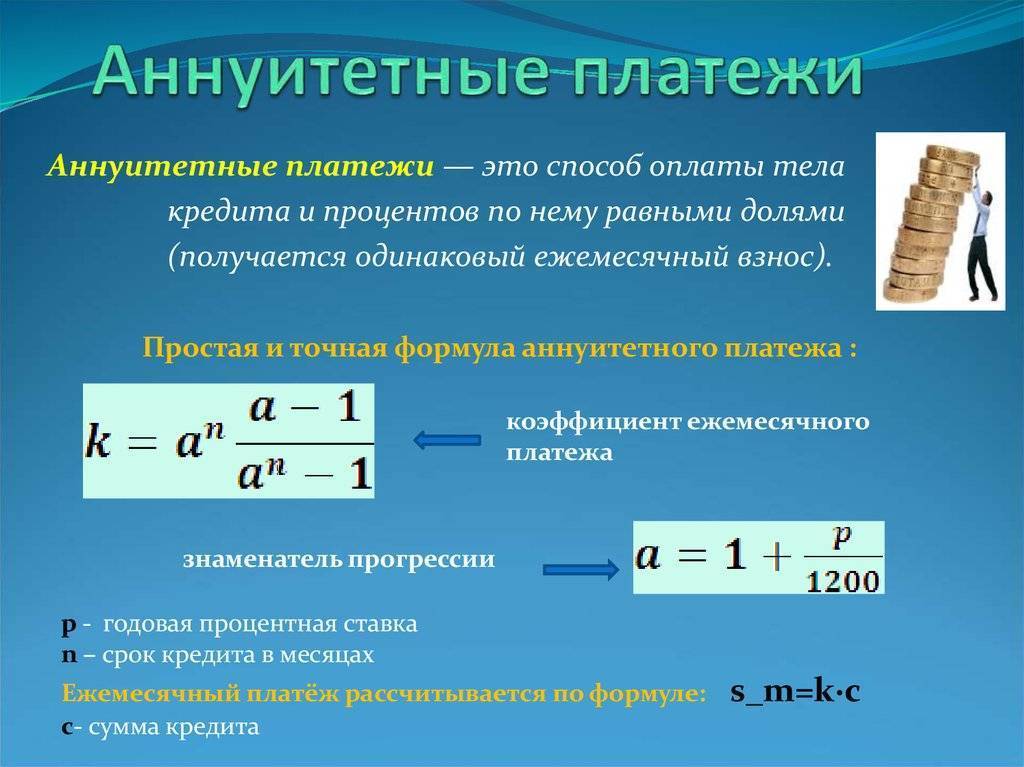

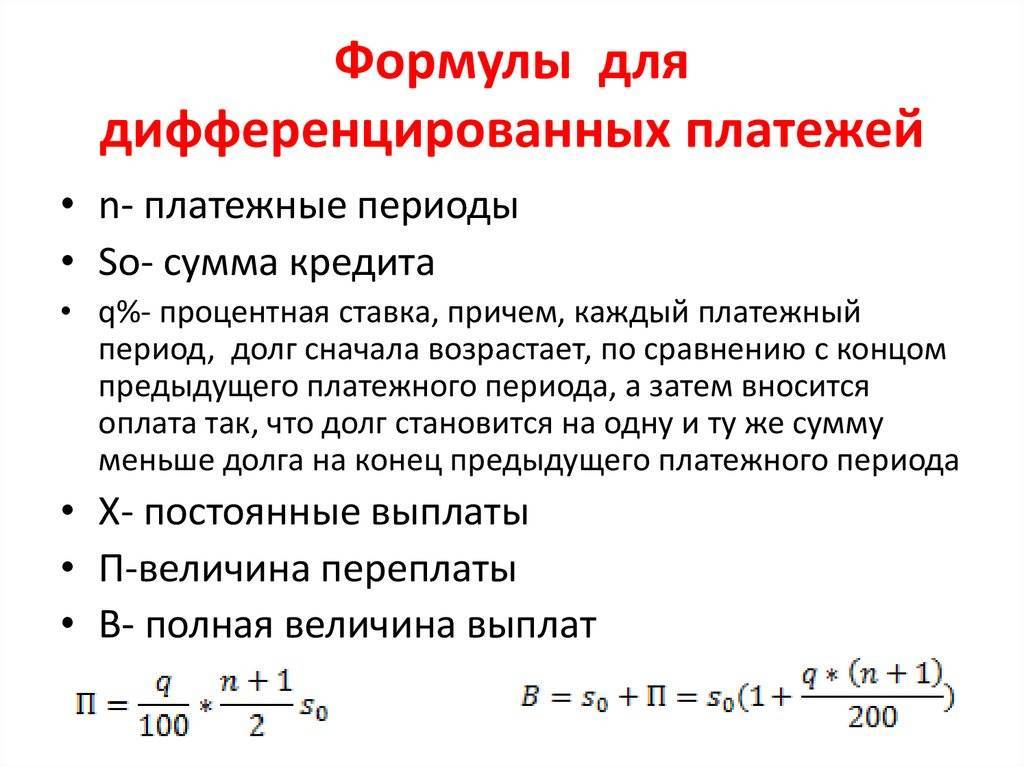

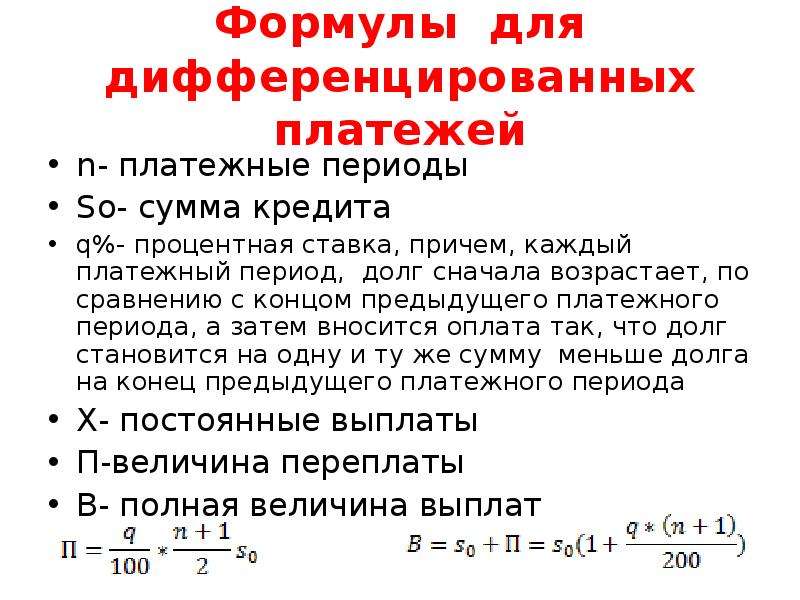

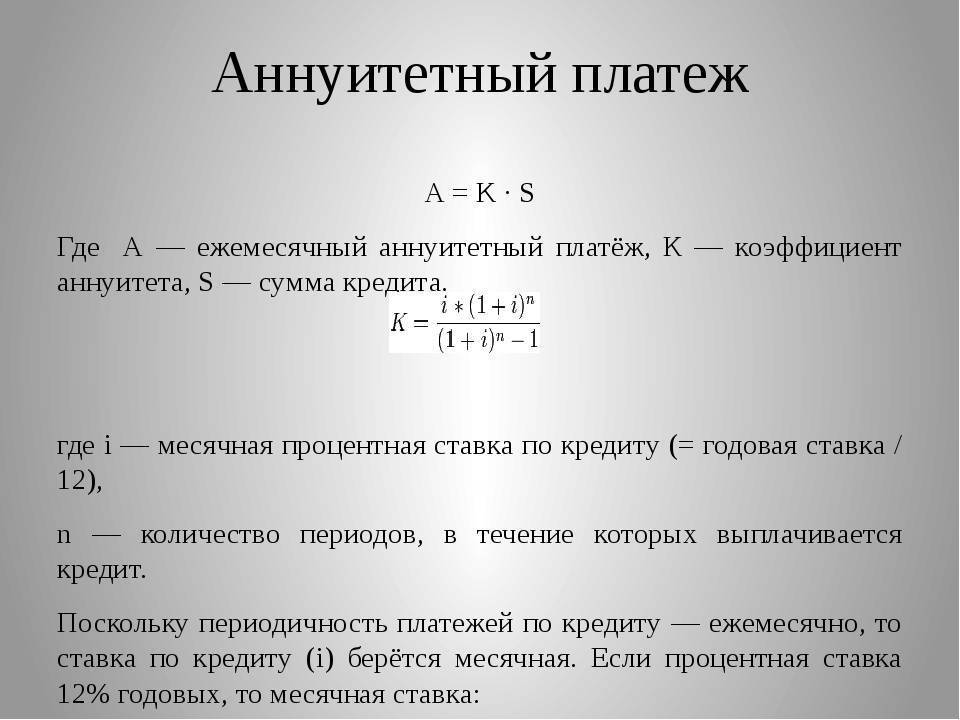

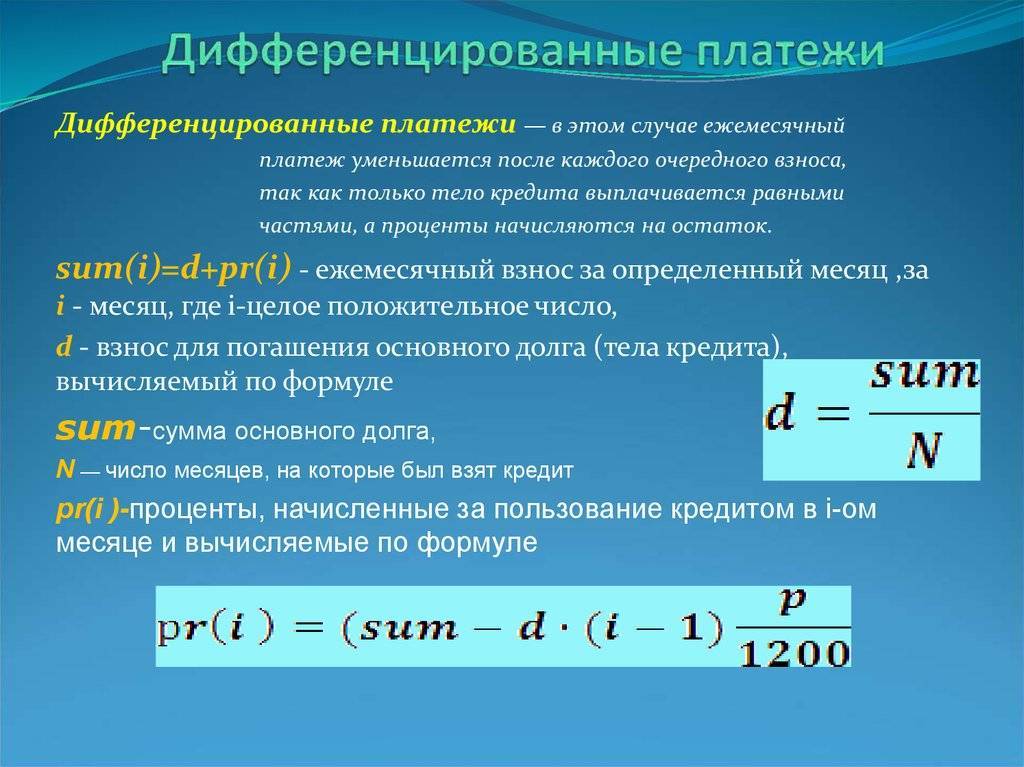

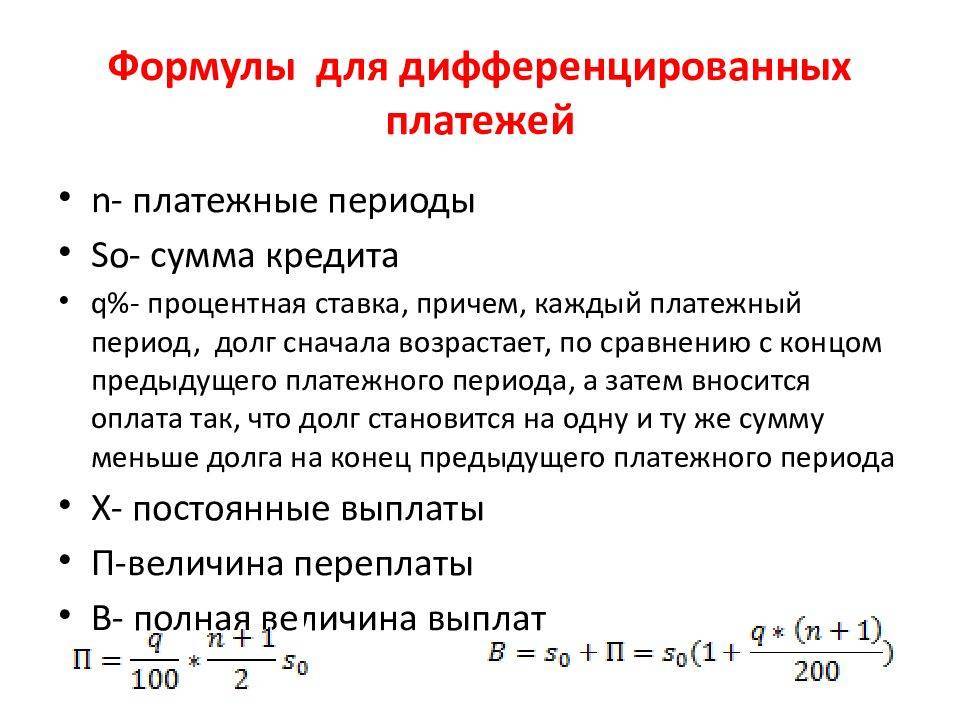

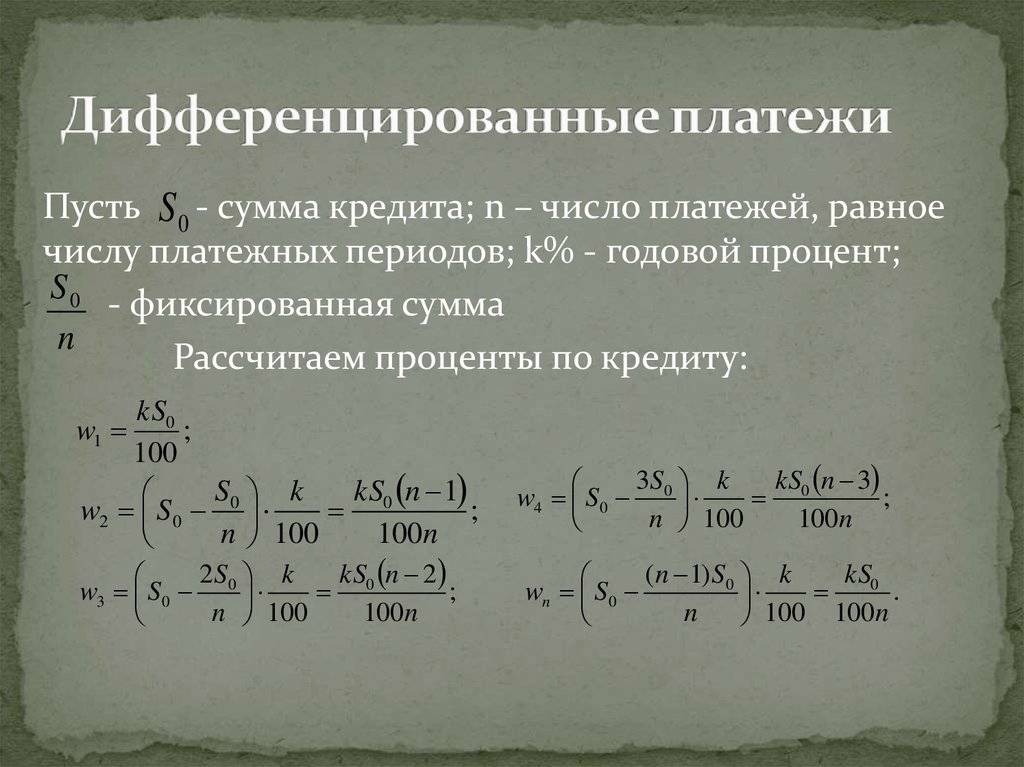

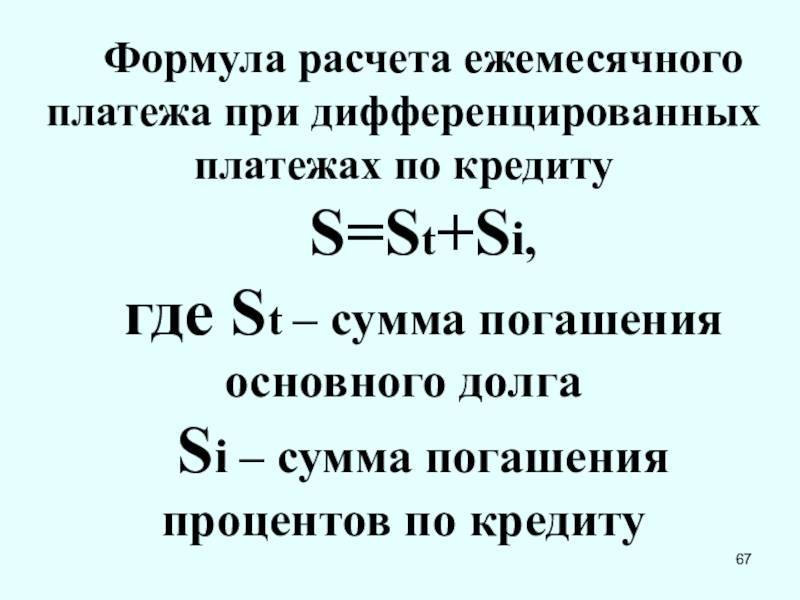

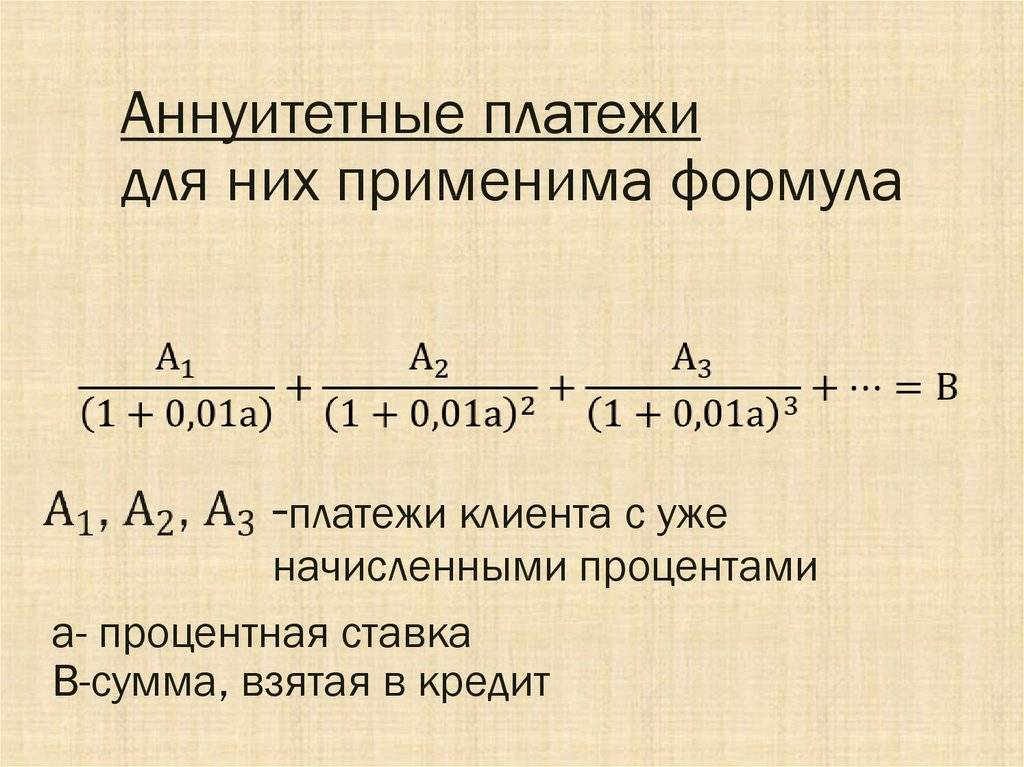

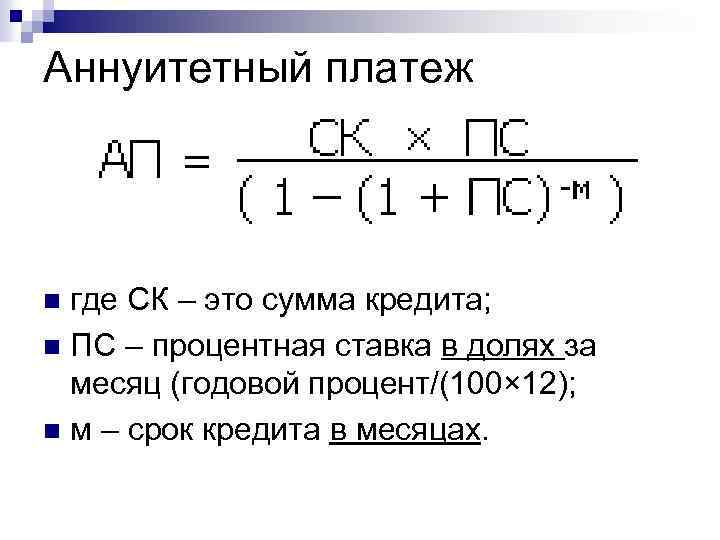

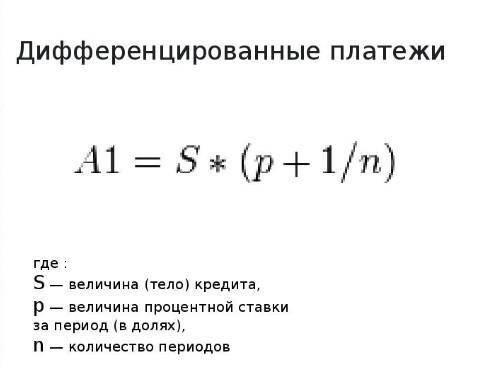

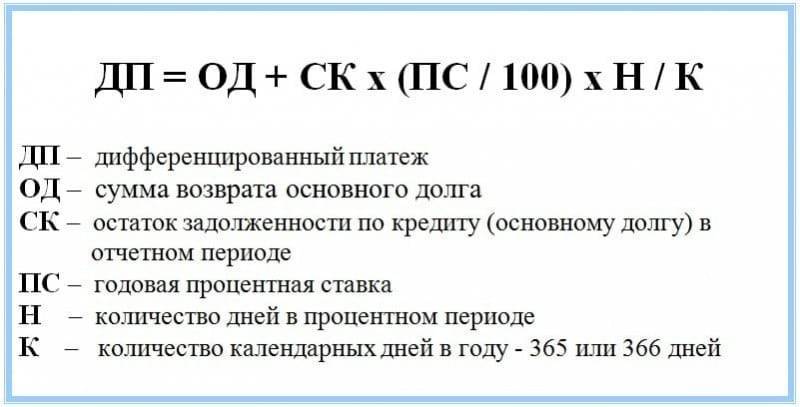

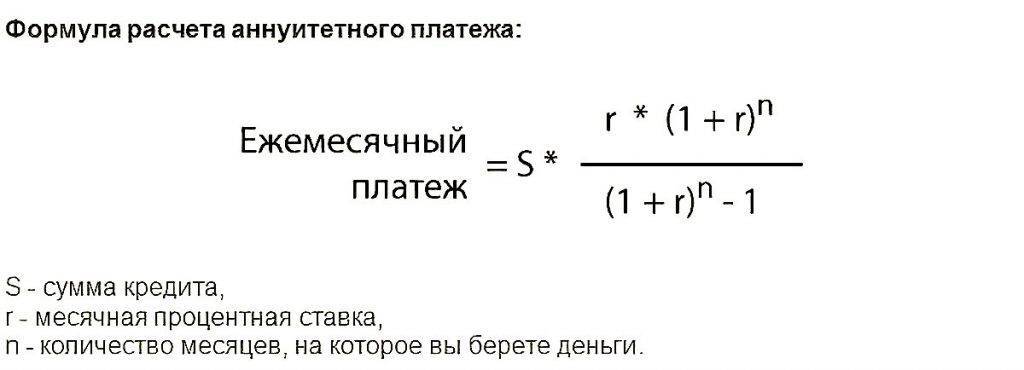

Аннуитетные и дифференцированные платежи: формула

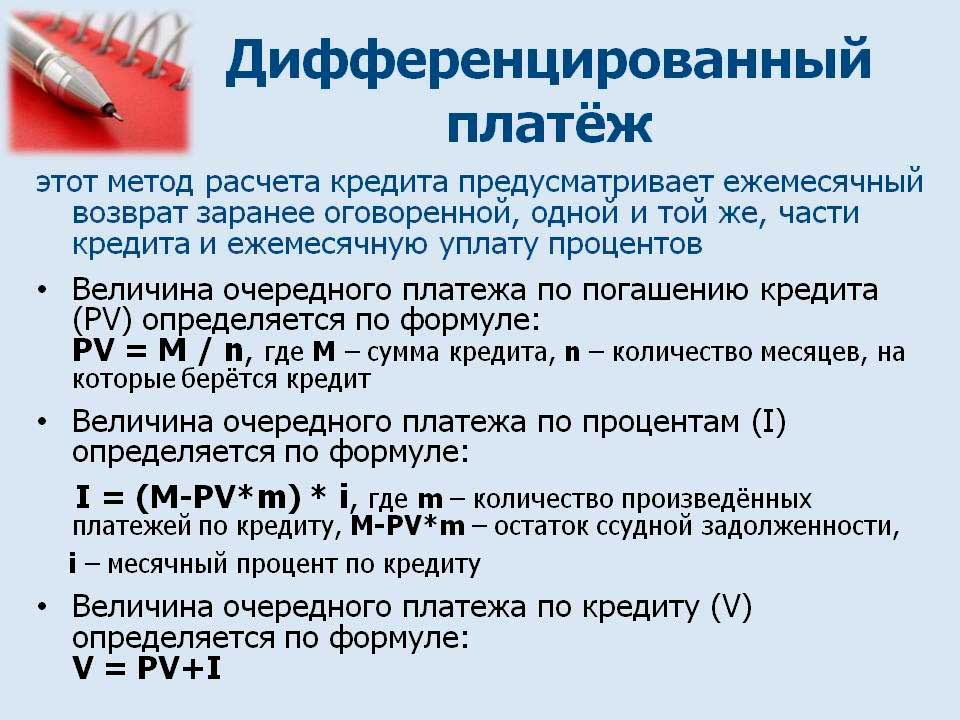

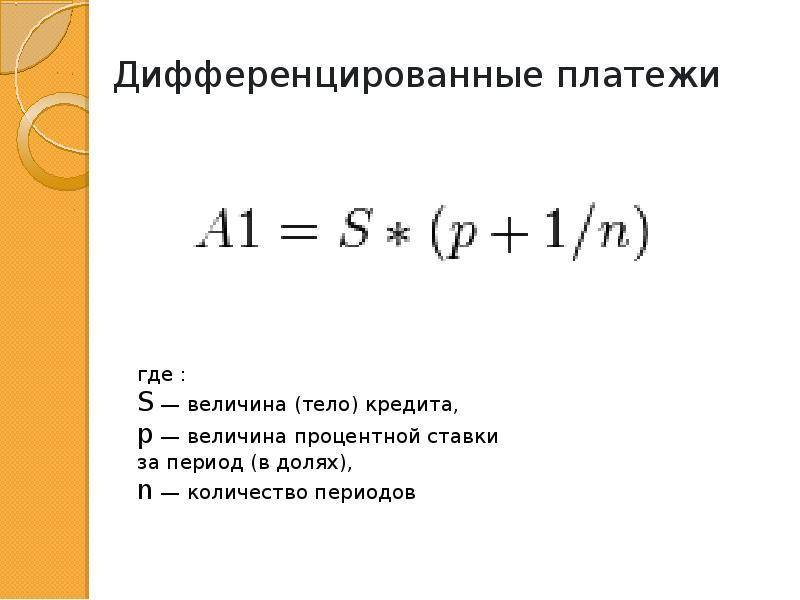

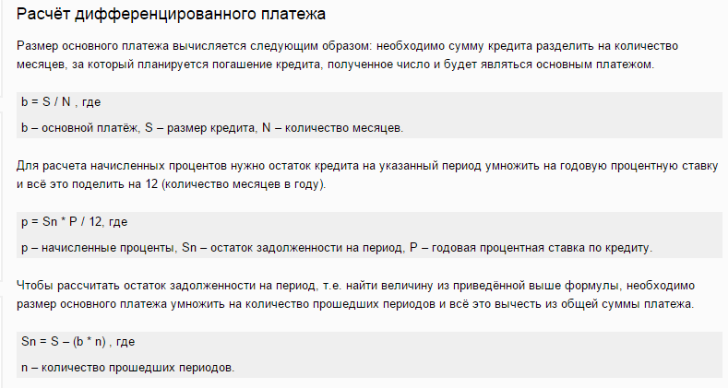

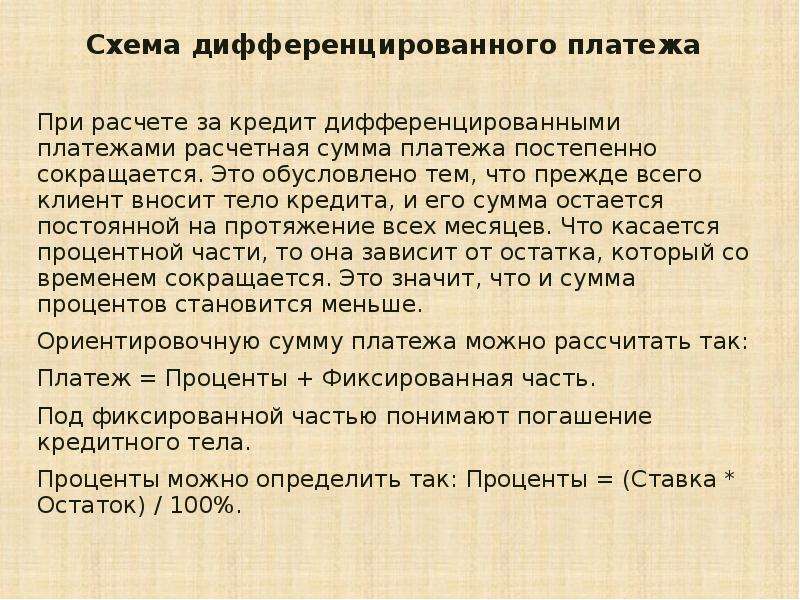

Любой займ состоит из тела кредита и процентов за его использование. В дифференциальных платежах на оплату основного долга ежемесячно направляется одинаковая сумма денег. Уменьшающаяся часть – проценты по кредиту. Они рассчитываются от суммы остатка задолженности. С погашением тела кредита уменьшаются проценты, а с ними и ежемесячный платеж. Он рассчитывается в несколько этапов.

1. Определяем сумму на погашение тела кредита:

ОС = СК \ КП, где:

- ОС – основной долг;

- СК – начальная сумма кредита;

- КП – кол-во платежей.

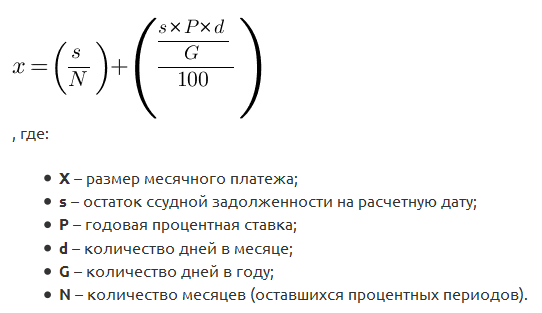

2. Дальнейшие расчеты зависят от используемой банком временной базы. Одни финансовые организации исходят из правила, что в году 12 месяцев, и соответствующим образом рассчитываю сумму процентов:

% = ОК * (С \12), где:

- ОК — остаток кредита в расчетном периоде;

- С — процентная ставка (годовая).

Другие банки используют более тщательный подход. В качестве расчетной базы они берут не количество месяцев, а дней в году (365):

% = ОК * С * (ЧДМ \ 365), где:

- ОК — остаток кредита в расчетном периоде;

- С — процентная ставка (годовая);

- ЧДМ — количество дней в месяце (28-31).

Чтобы рассчитать остаток задолженности на период, нужно размер основного платежа умножить на количество оплаченных периодов. Затем полученную сумму вычесть из общей:

ОК = СК – (ОС*КП), где:

- СК – начальная сумма кредита;

- ОС – основной долг;

- КП – кол-во периодов.

Какие различия между схемами погашения

Учет такой позиции в кредитном договоре – определяющий фактор комфортного погашения долга. Вот в чем разница:

1. При аннуитете размер ежемесячных платежей будет неизменным на протяжении всего срока.

- платежи включают часть тела кредита и начисленные на его текущую величину проценты;

- распределение частей тела кредита неравное;

- в начале срока части тела кредита, включенные в ежемесячный платеж, будут небольшими относительно начисляемых процентов;

- график погашения – равные суммы взносов на каждую дату платежа.

Пример: кредит в 100 тысяч на 12 месяцев под 20%. Без страховки и каких-либо комиссий. При аннуитете платеж составит 9,2 тысячи рублей для всего срока. В первый месяц он складывается из 7,5 тысячи основного долга + 1,6 тысячи начисленных процентов. В последний месяц – 9,1 тысячи основного и 0,15 тысячи начисленного по процентам долга.

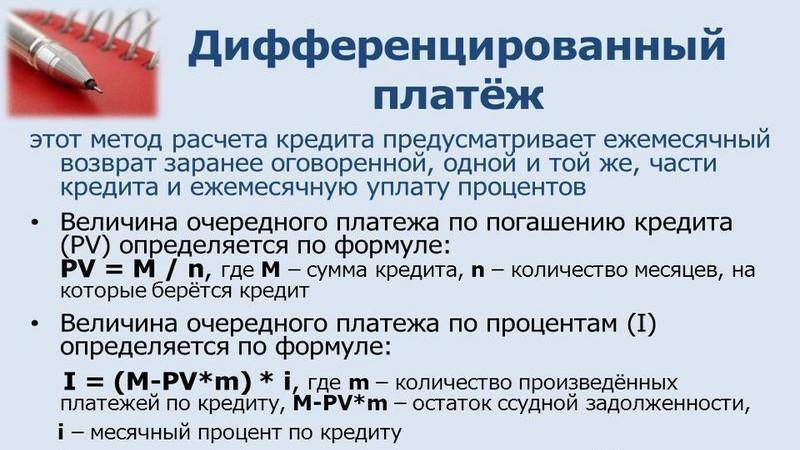

2. При дифференцированной схеме погашения размер ежемесячного платежа ощутимо уменьшается к концу срока.

платежи включают равные части тела кредита и начисленные на остаток долга проценты.

- тело кредита поделено в равных долях на количество месяцев (по сроку кредитования);

- на остаток тела кредита на каждую дату платежа начисляется все меньше процентов.

Пример: те же 100 тысяч на год под 20%. Страховку и комиссии, если они есть, не учитываем. В первый месяц платеж составит 10 тысяч, основной долг в которых – 8,3 тысячи, а начисленные проценты – 1,7 тысячи. В последний месяц платим 8,4 тысячи рублей, где 8,3 – по-прежнему основной долг, а 0,1 тысячи – долг по начисленным процентам.

Возможность перехода с аннуитетного платежа на дифференцированный

Согласно данным Росстата, только 6% заемщиков обращаются в кредитные учреждения для смены формата платежей – с дифференцированного на аннуитетный и наоборот.

Согласно данным Росстата, только 6% заемщиков обращаются в кредитные учреждения для смены формата платежей – с дифференцированного на аннуитетный и наоборот.

Это говорит о чрезвычайно высоком уровне финансовой неграмотности у российских граждан. Если верить большинству управляющих крупных российских банков, то они предоставляют услугу изменения формата платежей по кредиту, но на практике такое почти невозможно.

Замечание. Президент Сбербанка Герман Греф в конце 2016 года отказался комментировать ситуацию о переходе с аннуитета на дифференцированный тип по требованию клиента банка. Он заявил, что для перехода необходимо перезаключение договора заемщика и кредитора, что влечет за собой потерю времени и его неэффективное использование. О потере прибыли для банка господин Греф тактично промолчал.

Интересный факт. Единственный банк, который действительно по требованию клиента меняет формат платежей по кредитам – Россельхозбанк. Однако в некоторых филиалах данная услуга является платной. То есть, банк все равно извлекает из данного требования прибыль, хоть и несоизмеримую с потерей при смены характера платежей с аннуитетного на дифференцированный.

Аннуитетные платежи и дифференцированные платежи

Что лучше выбрать людям, желающим взять потребительский кредит в банке? Тут все не так однозначно. Для начала рассмотрим преимущества и недостатки каждого из типов.

Плюсы и минусы аннуитета

Главный плюс – это понятность как для банка, так и для заемщика. Каждый месяц нужно платить одну и ту же сумму и не задумываться. Действительно, очень удобно.

Но есть существенный минус – серьезная переплата. По причине того, что сначала вы платите проценты, а уже потом основное тело кредита, даже при досрочном его погашении вы не сможете нормально сэкономить. Банкам, в свою очередь, это позволяет получить максимальную прибыль от заемщика. Другими словами, итоговая сумма долга будет намного выше, чем при втором типе кредитования.

Плюсы и минусы дифференцированного типа

Самое главное преимущество платежа – это возможность быстро снизить сумму долга. Как мы уже говорили выше, размер процента, требуемого к уплате каждый месяц, меняется и напрямую зависит от оставшейся общей суммы долга: чем больше сумма долга, тем больше процент.

Минусом здесь выступает большая сумма платежа в первые месяцы уплаты кредита. Наибольшая сумма погашения долга приходится на первое время именно из-за такого способа подсчета процентов. В первые месяцы оплаты кредита суммы платежа может быть в три раза выше, чем в последние. Не каждый человек сможет воспользоваться дифференцированным типом кредита из-за такого серьезного разрыва в суммах ежемесячных плат.

Итак, что же выгоднее: аннуитетная или дифференцированная схема платежей? Главный фактор в выборе – вопрос перспективы. Если рассматривать долгосрочную перспективу, то дифференцированный платеж выигрывает по всем показателям:

- Общая сумма долга существенно ниже, чем при аннуитете.

- К концу срока кредита значительно снижается размер ежемесячного платежа. Этот пункт крайне важен, так как большинство людей к этому моменту достигает пенсионного или предпенсионного возраста, когда нет физических и моральных возможностей подрабатывать.

- Погашая долг досрочно, вы серьезно экономите.

Конечно, не все способны платить в начале большие суммы, поэтому для некоторых категорий граждан удобнее аннуитетный тип погашения кредита. Поскольку здесь строго установленная сумма ежемесячного платежа, люди могут планировать свой бюджет заранее и не выходить за поставленные рамки.

Если говорить об аннуитетной или дифференцированной ипотеке, то вопрос встает более остро, так как суммы в этом случае совершенно другие. Экономия составляет до одного миллиона рублей.

Что выгоднее?

По общему подсчету переплаты дифференцированный платеж считается наиболее выгодным для заемщика. Поэтому большинство банков по умолчанию предлагает аннуитетный платеж. При выборе платежа нужно руководствоваться следующим:

- аннуитетный платеж является наиболее удобным для заемщика, так как сумма всегда фиксированная, ее удобно ежемесячно спланировать;

- платить при дифференцированном способе бывает тяжело только в первые годы, в дальнейшем платеж уменьшается и становится менее обременительным;

- при оформлении аннуитетного платежа на длительный срок, как, например, при ипотеке, размер ежемесячной суммы станет не таким значительным, так как за счет инфляции деньги обесцениваются;

- дифференцированный платеж всегда более выгоден заемщику;

- «тело кредита» погашается намного быстрее при дифференцированном способе платежей, поэтому, если планируется досрочное погашение спустя несколько лет, выгоднее выбрать именно эту форму.

Зная все преимущества и недостатки каждого из способов, необходимо ориентироваться также на свой ежемесячный доход, а также возможные предстоящие траты в течение года. Оформление кредита на несколько лет является очень ответственным шагом, так как это обязательство придется выплачивать ежемесячно.

Если доход у человека не всегда стабилен, а суммы платежа по кредиту высоки, то ему лучше всего выбрать аннуитетный способ расчетов. В этом случае он не будет для него сильно обременителен. Заемщик сможет отложить запасную сумму на случай своей финансовой нестабильности. Либо сможет погасить ее в счет основного долга, написав соответствующее заявление.

Еще одним важным моментом является страхование. В случаях, когда оформляется залог, он подлежит обязательно имущественному страхованию. Для экономии на страховке разрешается страховать его только на ту сумму займа, которая имеется перед банком. Соответственно, данную страховку нужно будет оформлять каждый год либо сразу на весь срок действия займа. При дифференцированном платеже сумма страховых взносов также будет существенно уменьшаться, как и сам основной долг.

При аннуитетном расчете заемщик будет должен выплачивать в первые годы практически одну и ту же большую фиксированную сумму страховых взносов. Аналогично складывается ситуация и со страхованием здоровья граждан. Несмотря на то, что данный вид страхования не является обязательным, он существенно снижает процентную ставку по займу.

Преимущества и недостатки дифференцированных платежей по кредиту

Многие заемщики не могут с первого раза определиться со схемами возврата денежных средств – дифференциал или аннуитет?

Слабые стороны дифференцированных платежей:

- Первый платеж по кредиту бывает таким высоким, что у клиента совсем не остается денежных средств на существование.

- Большая редкость найти в банках такую схему выплат. А все потому, что такой кредит невозможно предоставить большинству клиентов со среднестатистическим доходом. Им просто не хватает платежеспособности для его обслуживания в самом начале выплат.

- Для получения кредита с таким типом платежей клиенту необходимо иметь немалые доходы, чтобы банк мог одобрить заявку. И связано это, опять же, с первыми платежами.

Пример дифференцированной оплаты

Работодатели определяют, сколько предоставить. При принятии решения о проценте или сумме разницы между сменами учитывайте обязанности сотрудника, его опыт, количество часов, а также то, работает ли человек на почасовой или окладной основе. Ниже приведен пример:

Например, работник с низкой дифференцированной оплатой, работающий в смену «медсестры», может получить повышение заработной платы на 10%. Предположим, работник зарабатывает 20 долларов в час в обычную смену. Работнику будет выплачиваться 22 доллара в час с разницей в 10% (20 долларов x 0.10 = 2 доллара).

Определить процент от нормальной заработной платы, получаемой за работу вне смены. Например, сотрудник может получить 10% от своей обычной почасовой ставки в дополнение к этой заработной плате.

Чтобы рассчитать дифференцированную оплату (компенсацию) работников правоохранительных органов, умножьте процент на почасовую заработную плату. Например, если рабочий зарабатывает 20 долларов в час, а надбавка за ночную смену составляет 10%: в результате разница в оплате труда составит 2 доллара в час (20 x 0.10).

По закону, чтобы рассчитать сумму, заработанную в нерабочее время, к почасовой оплате прибавляют разницу в оплате труда. Например, сотрудник, зарабатывающий 20 долларов в час с почасовой разницей в 2 доллара, заработает в общей сложности 22 доллара в час за эту смену.

Досрочное погашение

Любой кредитный договор содержит в себе условия досрочного погашения задолженности.

При аннуитетном графике наибольшую экономию на процентных платежах приносит досрочное погашение в течение первой половины кредитования. При дифференцированных платежах чем раньше произошло погашение, тем меньше переплата по кредиту. Поэтому в обоих случаях ежемесячное погашение небольшими суммами выгоднее, чем разовое – крупной долей.

Наибольшую экономию дает следующая схема погашения досрочно:

Наибольшую экономию дает следующая схема погашения досрочно:

- Дифференцированный график;

- Отсутствие моратория и комиссии за досрочное погашение;

- Возможность сократить срок кредита после погашения.

Возмещение задолженности по аннуитетной системе

Среди множества банков востребованным способом погашения кредитных обязательств населением остаются те, что приносят организации выгодные условия. Аннуитетные платежи ― ежемесячные одинаковые суммы покрытия долга в течение всего срока действия кредитного договора. Размер погашения долга стабилен, не зависит от оставшегося срока и задолженности. При пользовании чужими средствами планируют единую фиксированную сумму в бюджете для периодических отчислений.

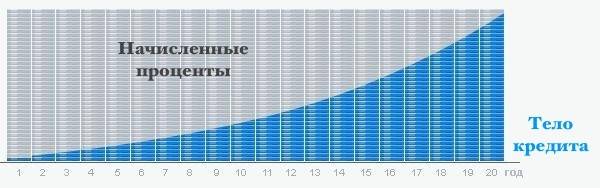

Но такой ежемесячный размер предполагает разное соотношение основного долга и процентов за пользование. Первое время львиная доля потраченных на погашение задолженности средств уходит на выплату процентов банку, и лишь небольшая часть идет на уменьшение самой задолженности. Подобная ситуация распределения нагрузки на сегменты выплат будет наблюдаться до середины срока кредитования. После часть денежного потока увеличится в пользу заемных средств.

Доля процента в платежах уменьшается в течение всего периода действия договора. Но в самом начале эта сумма покажется ощутимой. Происходит это потому, что кредитное учреждение забирает в первую очередь плату за предоставленные средства, и только потом дает возможность для полноценного возмещения задолженности. Оставшаяся часть периода будет не пропорциональна погашенному основному долгу.

Но не спешите отказываться от кредитных предложений по аннуитетной системе. При имеющейся необходимости в крупных заемных средствах банк скорее одобрит заявку с данным способом – ежемесячная сумма погашения остается устойчивой, нагрузка равномерно распределяется на весь период кредитования. И хотя первоначальные взносы практически в полном объеме идут на банковские проценты, общий размер выплат доступен изначально для большинства соискателей. А когда знают, что такое аннуитетный платеж, стремятся вносить большие суммы для погашения, что сегодня не возбраняется многими банками. Денежные средства сверхплановых пойдут на основной долг, что в будущем уменьшит и общую переплату за счет сэкономленных процентных начислений.

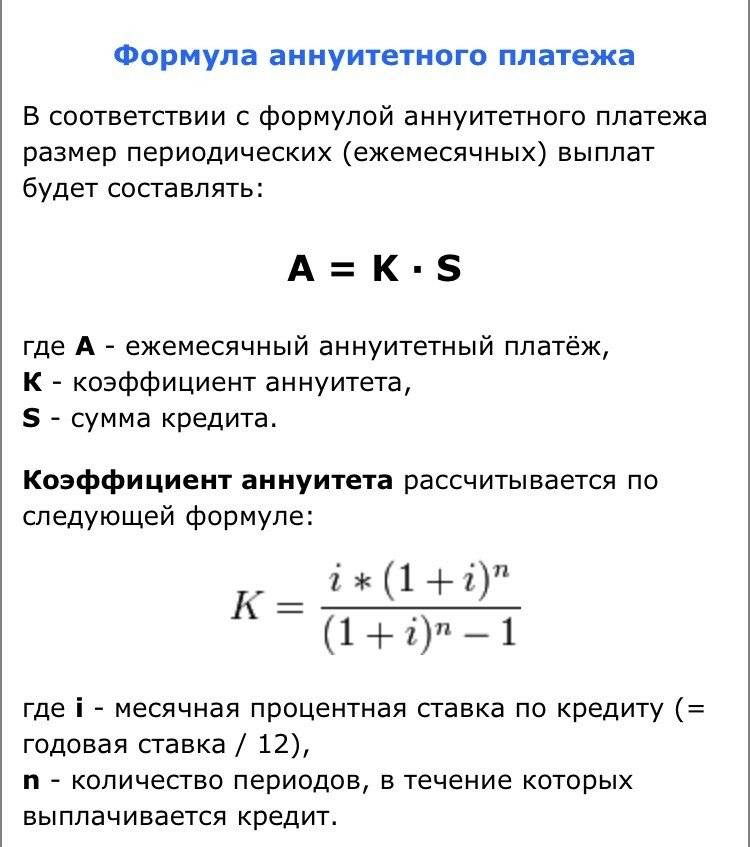

Как рассчитать

Аннуитетные и дифференцированные платежи – два самых распространенных варианта погашения займа. На сайте практически каждого банка можно встретить кредитный калькулятор. Этот инструмент помогает рассчитать сумму ежемесячного платежа и эффективную процентную ставку. Пользователю нужно только ввести в специальную форму исходные данные: объем ежемесячного дохода, размер авансового взноса и выбрать банковский продукт. Все остальное программа выполнит сама. В настоящее время используется только две схемы погашения долга – аннуитетные и дифференцированные платежи. Калькулятор поможет пользователю рассчитать приблизительную сумму, которую ежемесячно нужно будет выплачивать в банк. По результатам расчетов можно будет легко просчитать переплату по договору.

Дифференцированные платежи: плюсы и минусы

Дифференцированный тип расчета наиболее выгоден для заемщиков, однако кредиторы также не остаются в минусе. Несмотря на то, что при этом виде платежа банк получает меньше выплат по процентам, сравнивая с аннуитетными платежами, остается гарантия полного погашения задолженности.

Дифференцированный тип расчета наиболее выгоден для заемщиков, однако кредиторы также не остаются в минусе. Несмотря на то, что при этом виде платежа банк получает меньше выплат по процентам, сравнивая с аннуитетными платежами, остается гарантия полного погашения задолженности.

Преимуществами использования дифференцированных платежей являются:

- Уменьшение суммы выплат по процентам.

- Постепенное снижение суммы выплаты по кредиту.

- В случае досрочного погашения кредита общая сумма задолженности будет значительно снижена.

У дифференцированных платежей есть и недостатки:

- Возможный отказ в автокредите и ипотеке.

- Высокая величина первых сумм для погашения.

- Отказ в предоставлении услуги в случае невысокого дохода.

Соотнеся плюсы и минусы, можно сделать вывод: если заемщик платежеспособен – кредит будет одобрен вместе со схемой дифференцированного расчета. В том случае, если кредитор посчитает вас «бедным» — вы либо будете погашать кредит аннуитетными платежами, либо не получить его вовс

е.

Расчёт с помощью кредитного калькулятора

Мы не станем описывать простые элементы нашего кредитного калькулятора, главное, что Вам надо знать, что по умолчанию наш кредитный калькулятор рассчитывает аннуитетный платёж, а для расчёта именно дифференцированного платежа используйте соответствующий тумблер.

Шаг первый. Для минимального расчёта без дополнительных требований, Вам требуется заполнить всего 3 строки ввода: сумма платежа, процентная ставка и срок кредитования. Основываясь на этих данных, Вы уже сможете получить правильные результаты расчёта.

Если Вы получили одинаковую сумму ежемесячного платежа, вернитесь к первому экрану страницы и переключите тумблер с аннуитетного к дифференцированному платежу. В чём разница между дифференцированным и аннуитетным кредитом, мы рассказали в этой статье.

Шаг второй. Укажите единоразовые и ежемесячные комиссии. Вообще, о скрытых комиссиях в 2020-2021 году уже говорить не приходится. Банки отказываются от мелкого текста в договоре, а напрямую обязывают использовать страхование жизни или вводят комиссию “за обслуживание счёта”. Страхование жизни мы относим к единоразовым, а обслуживание счёта к ежемесячным комиссиям.

Шаг третий. Мы предусмотрели возможность изменяемой ставки и досрочного погашения. Изменяемая процентная ставка актуальна лишь для нескольких банков, а досрочное погашение используют почти все. Воспользуйтесь дополнительным блоком досрочного погашения для правильного расчёта Вашего кредита. Мы исключили комиссию за досрочное погашение, так как этот функционал перестал быть актуальным.

Если Вы столкнулись с проблемой расчёта, отсутствием нужной функции в нашем кредитном калькуляторе, Вы можете написать нам в социальной сети «Вконтакте»

Мы обязательно обратим на это внимание и постараемся оперативно помочь с расчётами

Расчёт дифференцированного платежа по кредиту. Нажав кнопку “Рассчитать”, Вы получаете подробный график платежей. Используйте дополнительные функции для сохранения графика или отправьте его на электронную почту. Это лучший способ сравнить полученный график платежей с графиком, представленным в банке.

Аннуитетный платеж

Говоря простыми словами, аннуитетный платеж – это оплата суммы долга равными частями каждый месяц. Многие клиенты выбирают данный вариант расчета за его простоту и прозрачность.

Кроме того, он позволяет распределить равномерно всю финансовую нагрузку долга и постепенно выплачивать банку взятую ссуду частями. При этом клиенту легко держать в голове указанную в договоре сумму ежемесячного платежа и параллельно рассчитывать свои остальные траты.

График аннуитетных платежей

Именно благодаря удобству использования и простоте расчета, аннуитетный платеж получил такое распространение на Западе.

В свою очередь АП (аннуитетный платеж) подразделяется на три вида:

- пренумерандо;

- постнумерандо;

- переменные выплаты.

Производя равнозначные выплаты в пользу погашения долга, заемщик выплачивает:

- часть основного долга (тело кредита);

- процент по кредиту;

- комиссию банка за обслуживание (зависит от условий договора).

Особенность АП

Здесь важно понимать, как именно формируется расчет. Учитывая то, что долг закрывается одинаковыми траншами, сначала наибольшая доля платежа приходится на оплату процентов по кредиту

А потом уже выплачивается тело кредита.

Таким образом, клиенту выгодно как можно скорее закрыть долг, ведь он меньше переплатит за проценты использования кредитный средств.

Пример платежа

При таком варианте погашения, несмотря на его простоту, есть один существенный недостаток – высокая переплата. Почему так происходит? Дело в том, что годовая ставка сразу рассчитывается на все тело кредита, и она не снижается, а распределяется одинаковыми частями каждый месяц на протяжении всего периода.

При дифференцированной схеме, проценты вы будете платить на остаток. А, учитывая то, что с каждым месяцем сумма долга уменьшается, значит, и проценты будут уменьшаться, снижая общую переплату по кредиту.

Вторым недостатком такой схемы является то, что в первую половину срока погашения кредита, заемщик выплачивает проценты, не гася практически тело кредита. То есть основная часть долга уже начинает выплачиваться со второй половины срока.

Именно поэтому финансовые эксперты настоятельно рекомендуют производить досрочное погашение при такой схеме расчета погашения долга.

Дифференцированный или аннуитетный платеж: что выгоднее

Стоит отметить, что при одинаковых условиях кредитования, независимо от суммы, срока договора или кредитной ставки, дифференцированный график взносов всегда будет содержать меньшую итоговую переплату в конце кредитования. Но финансовые возможности заемщиков разные, и не у всех получится оформить необходимую сумму с таким видом платежей.

Большая часть банков не имеет в своей кредитной линейке дифференцированные схемы выплат. Но иногда могут запустить в рамках различных социальных программ, акций.

Если же заемщику повезло и он нашел банк с дифференцированными схемами, необходимо внимательно сравнить условия, ведь банк может заложить свои потери в процентную ставку или дополнительные комиссии.

Сотрудники банков редко предлагают дифференцированные схемы платежей среднестатистическому клиенту, думая, что он не сможет понести столь высокую нагрузку, которая неизбежна в самом начале действия кредитного договора.

Независимо от срока, кредит, оформленный с применением дифференцированной схемы, будет значительно экономичнее. Зная этот факт, банки уже давно перешли на аннуитет, он выигрышен для них во всех смыслах. Никакой банк не хочет терять свою выгоду, а это все же происходит при возврате долга раньше срока. Благо закон на стороне клиента, и досрочное закрытие кредитного договора стало возможным в большинстве коммерческих организаций, которые соблюдают правила кредитного рынка. Вот основные причины отсутствия дифференцированной схемы платежей в самых востребованных банках.

Газпромбанк и Россельхозбанк – единственные банки, принимающие во внимание пожелания заемщика относительно типа обслуживания долга. Но лишь после тщательного анализа финансового состояния клиента и его кредитной истории кредитный комитет принимает окончательное решение о возможности оформления кредита с применением дифференцированной схемы

Что собой представляют

Аннуитетный способ – это выплата кредита равными частями. Заемщик каждый месяц отдает кредитору фиксированную сумму, которая не изменяется с течением времени. В этом есть смысл, поскольку такой формат выплаты кредита является более удобным для тех заемщиков, которые привыкли видеть во всем стабильность.

Аннуитетный способ – это выплата кредита равными частями. Заемщик каждый месяц отдает кредитору фиксированную сумму, которая не изменяется с течением времени. В этом есть смысл, поскольку такой формат выплаты кредита является более удобным для тех заемщиков, которые привыкли видеть во всем стабильность.

Дифференцированный формат характеризуется уменьшением размера суммы выплаты с каждым разом. Платеж делится на две части – первая идет на погашение основного долга, вторая – на выплату процентов. Создается следующая картина: сумма долга остается неизменной, но проценты по кредиту уменьшаются.

Определение

Аннуитетными называются платежи равными суммами через одинаковые промежутки времени. Они включают в себя основной долг и вознаграждение финансовой организации. Аннуитетные и дифференцированные платежи отличаются между собой структурой погашения займа. В первой схеме на уплату процентов изначально направляется большая часть средств. Во втором случае тело кредита делится на количество платежей равными частыми. А проценты начисляются на остаток основного долга. Поэтому в дифференциальной схеме первые выплаты достаточно большие. Стоит отметить, что на практике кредиты без залога погашаются равными платежами, а вот в долгосрочных займах доступны обе схемы. Выбрать вариант можно только в момент подачи заявки. После подписания документов поменять его уже не получится.

Специфика аннуитетных перечислений

Каждый аннуитет состоит из процентов, начисленных банком за истекший период и части основного долга. При этом размер тела кредита рассчитывается так, чтобы все платежи в течение срока действия были равны между собой.

Первый и последний платежи при аннуитетных расчетах всегда ниже, чем суммы оплат внутри графика.

Первый раз клиент оплачивает банку только проценты за количество дней использования кредита. Проценты начисляются со дня, следующего за датой выдачи, до дня погашения по графику включительно. Например, если кредит взят 15-го марта 2019 года на 5 лет, а по графику все погашения должны пройти 25-го числа каждого месяца, то 25-го марта заемщик оплатит проценты за период с 16-го по 25-го марта, а основной долг оплачиваться не будет.

В последний платеж по кредиту, наоборот, оплачивается остаток основного долга и проценты за период с даты, следующей за последней оплатой, до даты закрытия кредитного договора включительно. По примеру выше: срок кредита до 15-го марта 2024 года. То есть 15-го марта 2024 года заемщик оплатит остаток основного долга и проценты за период с 26-го февраля (т.к. 25.03 у него все прошло по графику) до 15-го марта включительно.

В последний платеж по кредиту, наоборот, оплачивается остаток основного долга и проценты за период с даты, следующей за последней оплатой, до даты закрытия кредитного договора включительно. По примеру выше: срок кредита до 15-го марта 2024 года. То есть 15-го марта 2024 года заемщик оплатит остаток основного долга и проценты за период с 26-го февраля (т.к. 25.03 у него все прошло по графику) до 15-го марта включительно.

В течение первой половины периода кредитования заемщик оплачивает большую часть процентов, а в ежемесячный платеж входит совсем небольшая сумма основного долга. После «экватора» кредита ситуация меняется: больше половины ежемесячной выплаты составляет основной долг.

Формула расчета процентов

Далее нужно рассчитать размер процентов, для этого используется следующая формула:

p = Sn * P / 12, где:

p – сумма начисленных процентов к уплате;

Sn – размер оставшейся заемной суммы;

P – годовая процентная ставка, которая установлена договором кредитования.

Чтобы рассчитать платеж, остался последний шаг, для которого нужно воспользоваться следующей формулой: b = B + p.

b – это размер ежемесячного платежа;

B – первая часть основного платежа;

p – сумма начисленных процентов.

Если вы хотите подсчитать, какова на определенный момент времени величина оставшейся задолженности, то нужно воспользоваться следующей формулой: Sn = S – (B *n), где n – это количество прошедших расчетных периодов.