Системы налогообложения России

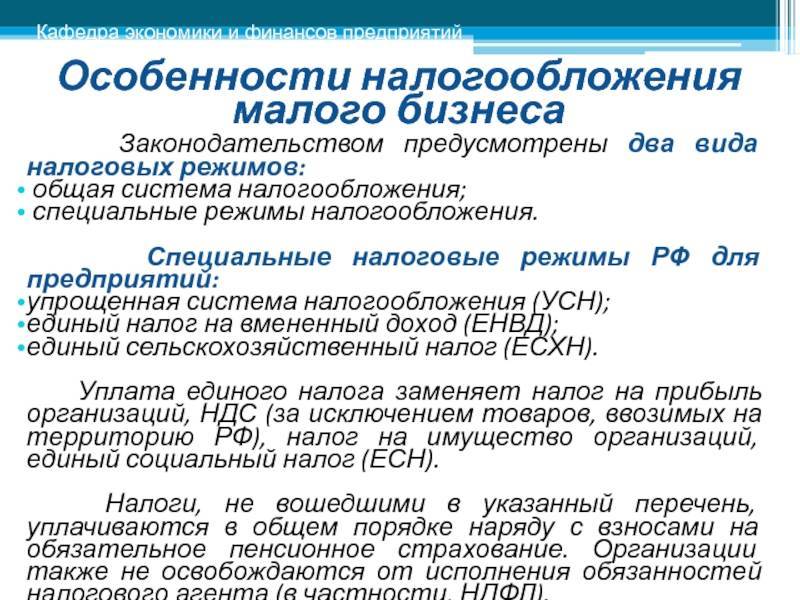

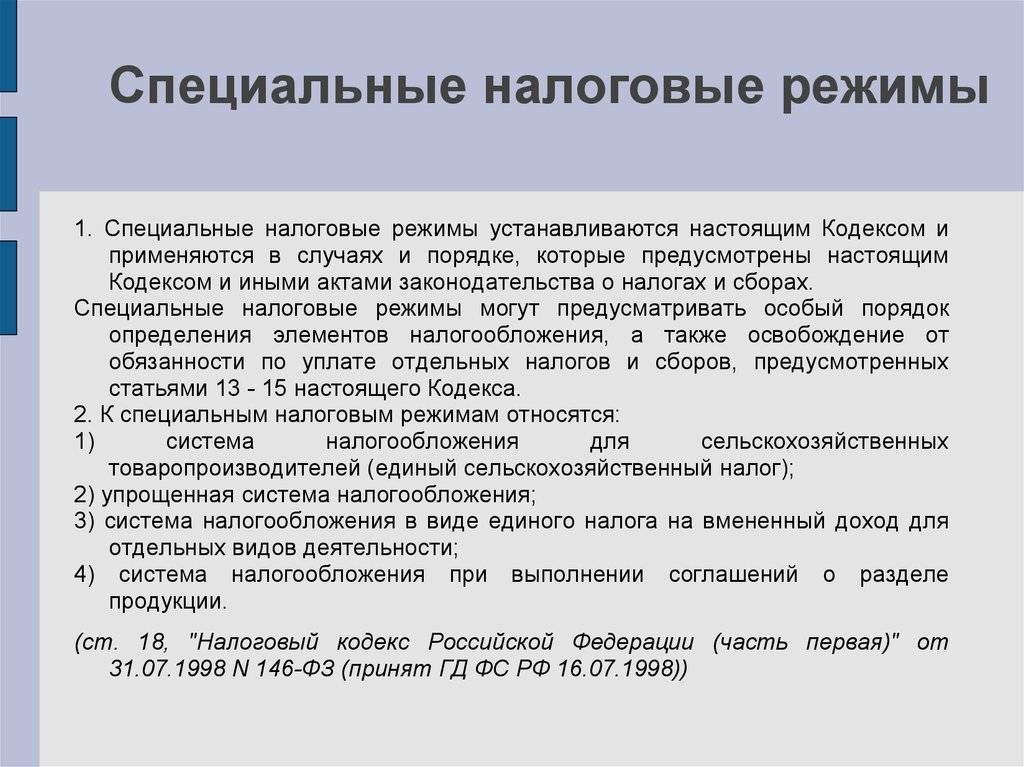

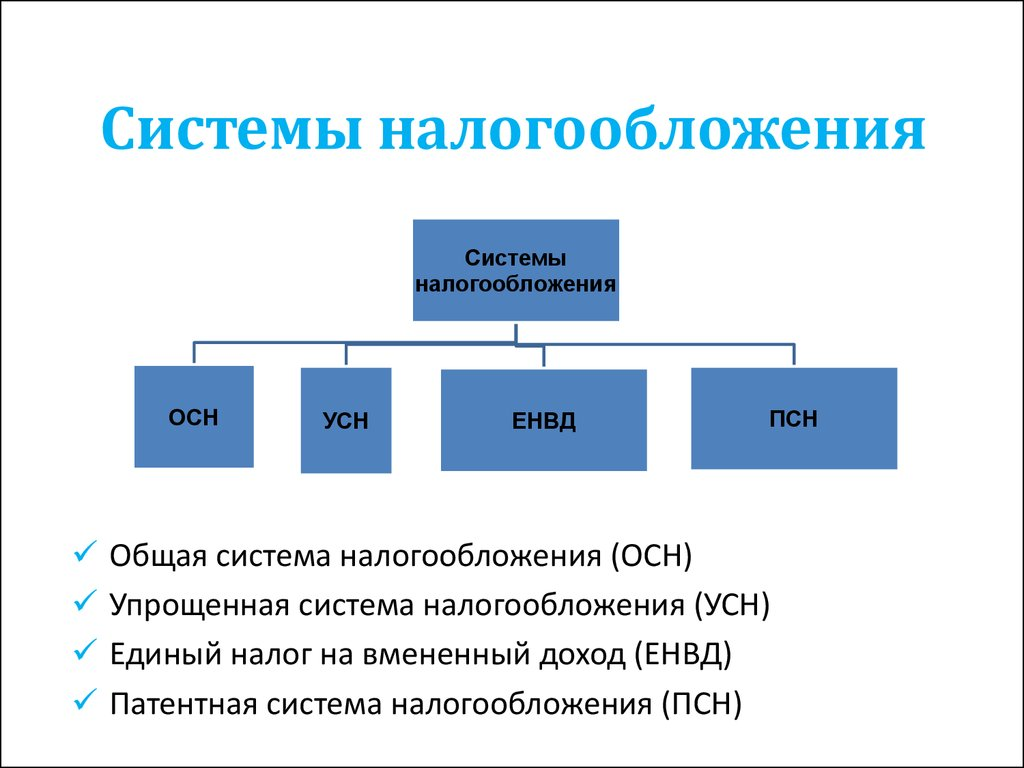

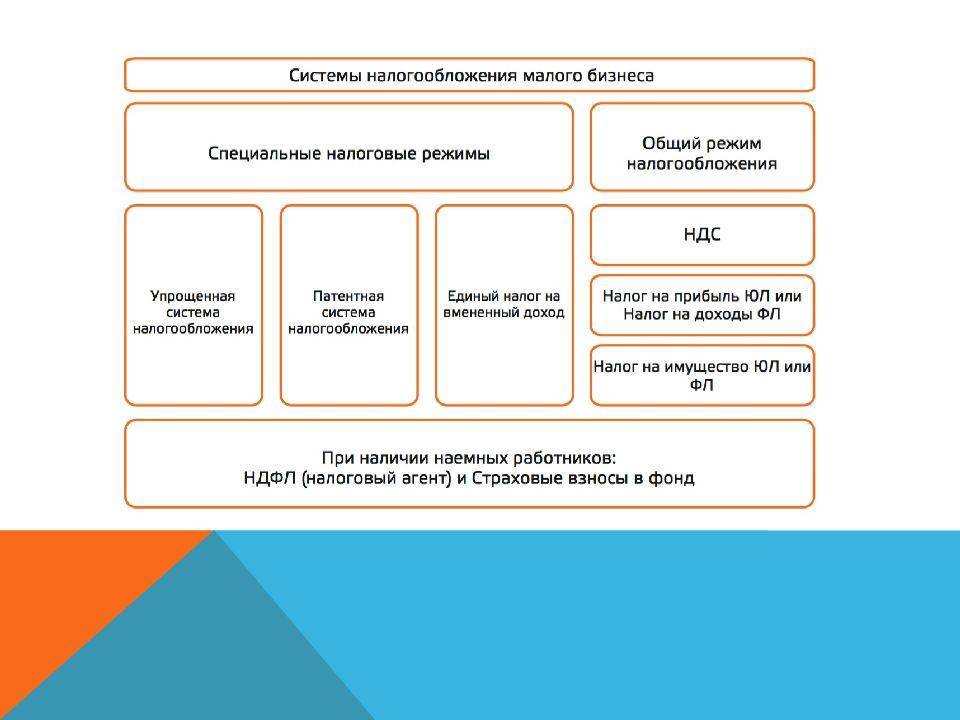

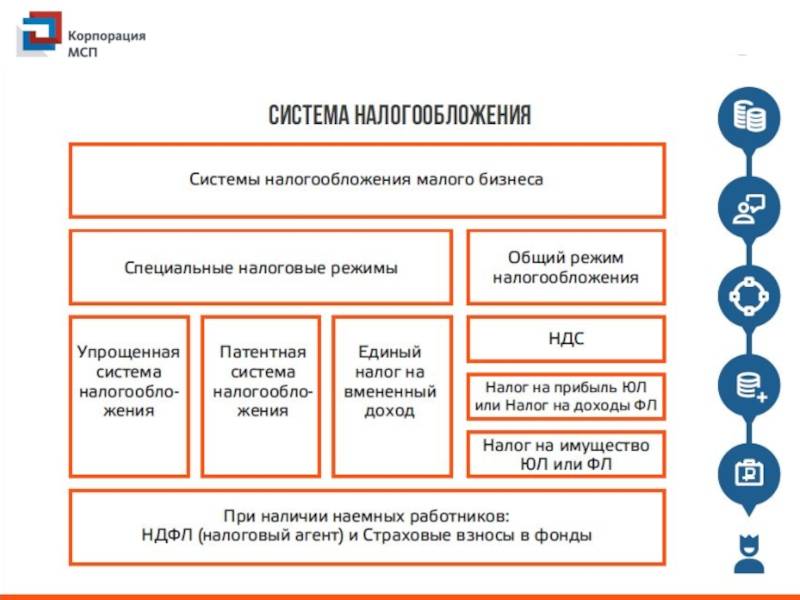

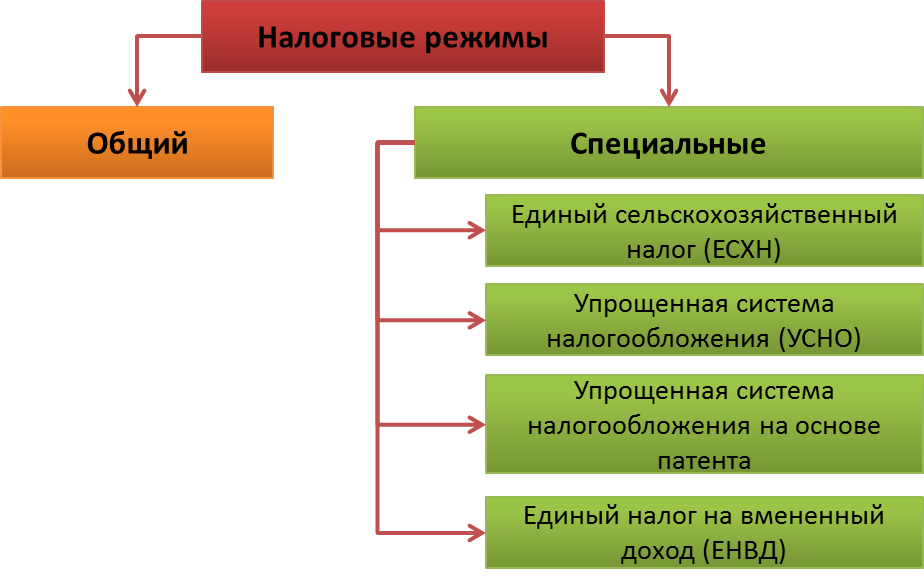

На начало 2019 год для российских бизнесменов, индивидуальных предпринимателей и предприятий налоговым законодательством предусмотрено 5 режимов системы налогообложения:

- 1 общий (ОСН общая)

- и 4 специальных (УСН упрощенная, ЕНВД единый, ЕСХН сельхоз, ПСН патент).

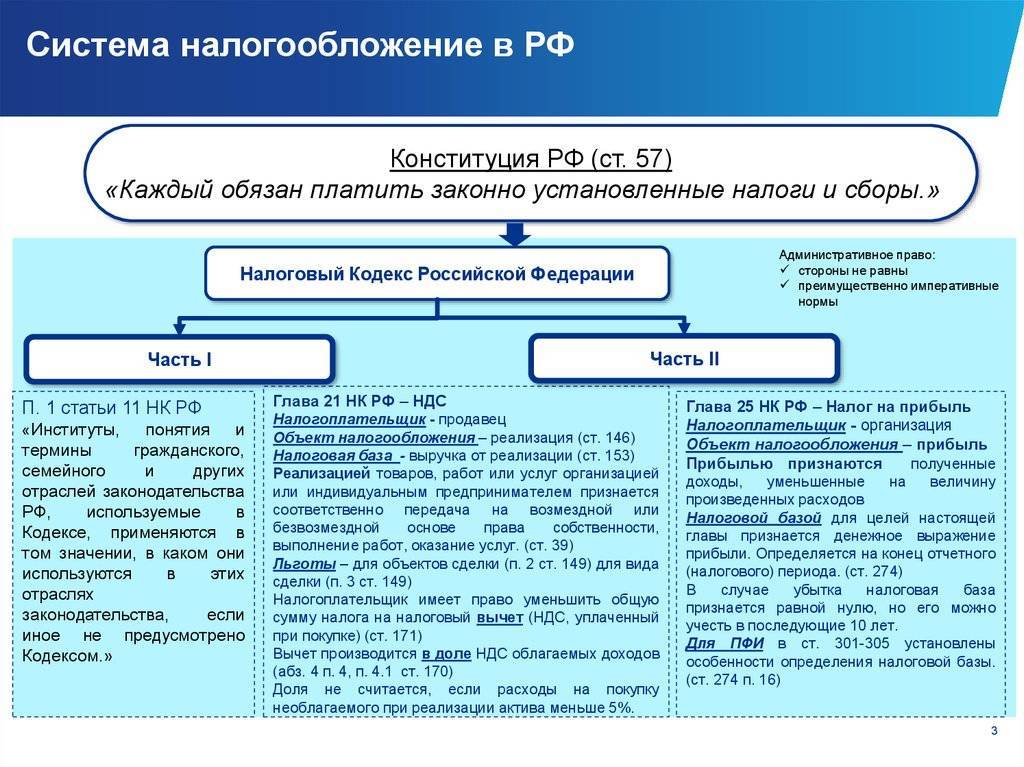

Налоговая система основана в 1992 году и представляет собой совокупность налоговых платежей и сборов, которые перечисляются налогоплательщиками в соответствии с установленными налоговым кодексом правилами.

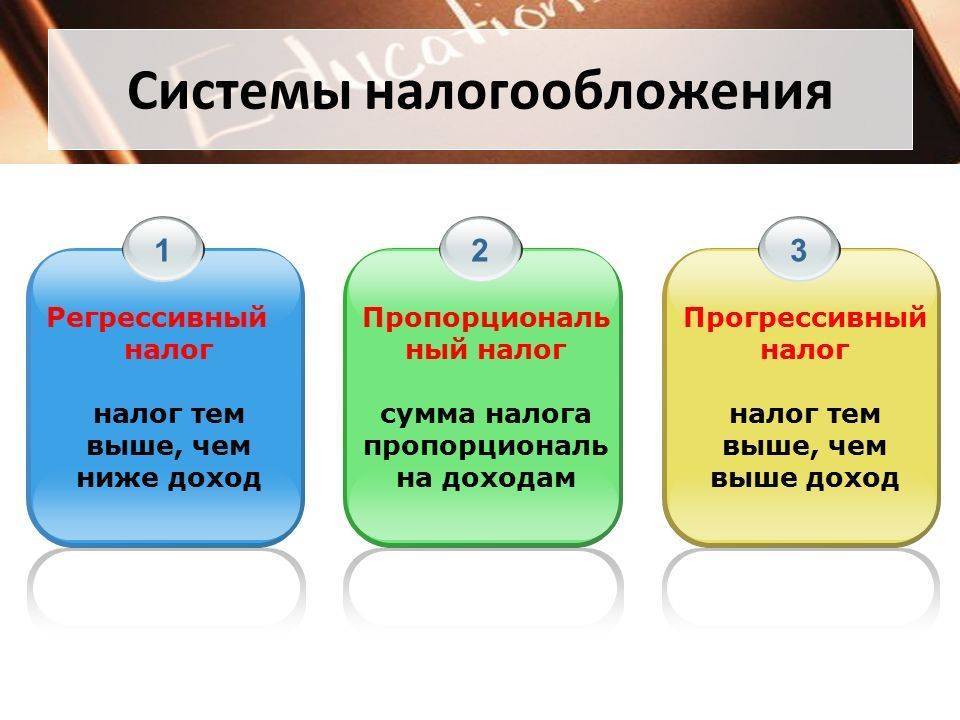

Под системой налогообложения понимают порядок взимания налогов, то есть тех денежных отчислений, которые каждое лицо, получающее доход, отдаёт государству. Налоги платят не только предприниматели, но и обычные граждане, чей доход состоит только из зарплаты. При грамотном планировании налоговая нагрузка бизнесмена может быть ниже, чем подоходный налог наемного работника.

Все налоги обладают

- объект налогообложения – прибыль, доход или иная характеристика, при появлении которой возникает обязанность платить налог;

- налоговая база – денежное выражение объекта налогообложения;

- налоговый период – период времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате;

- налоговая ставка – величина налоговых начислений на единицу измерения налоговой базы;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

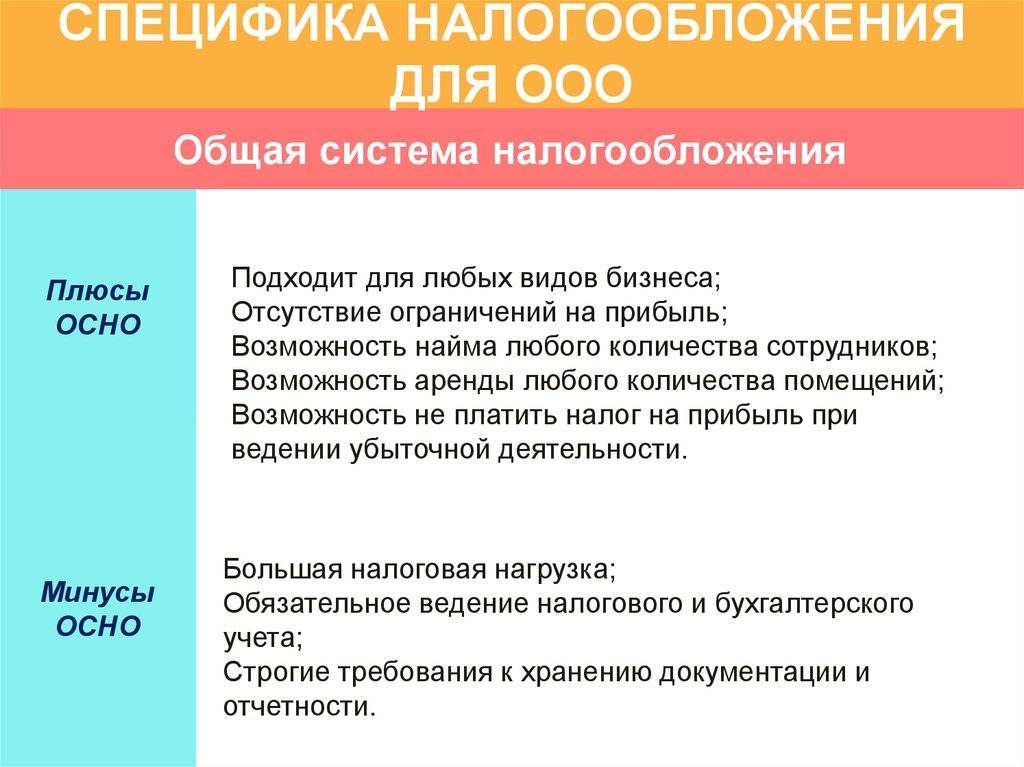

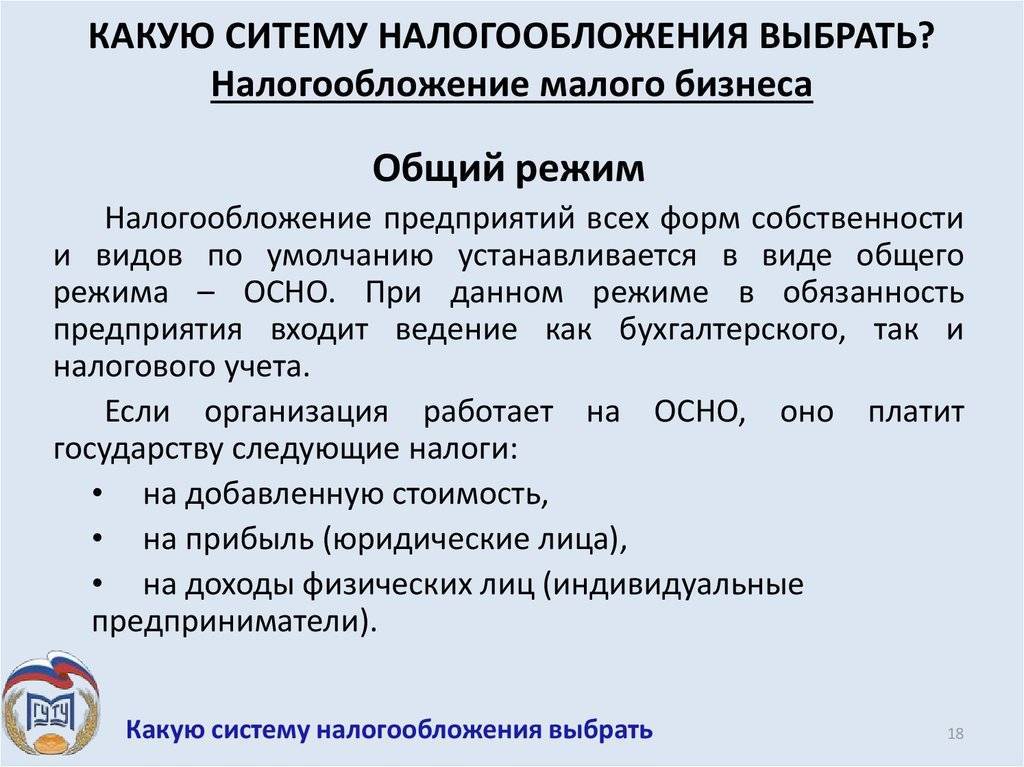

Общая

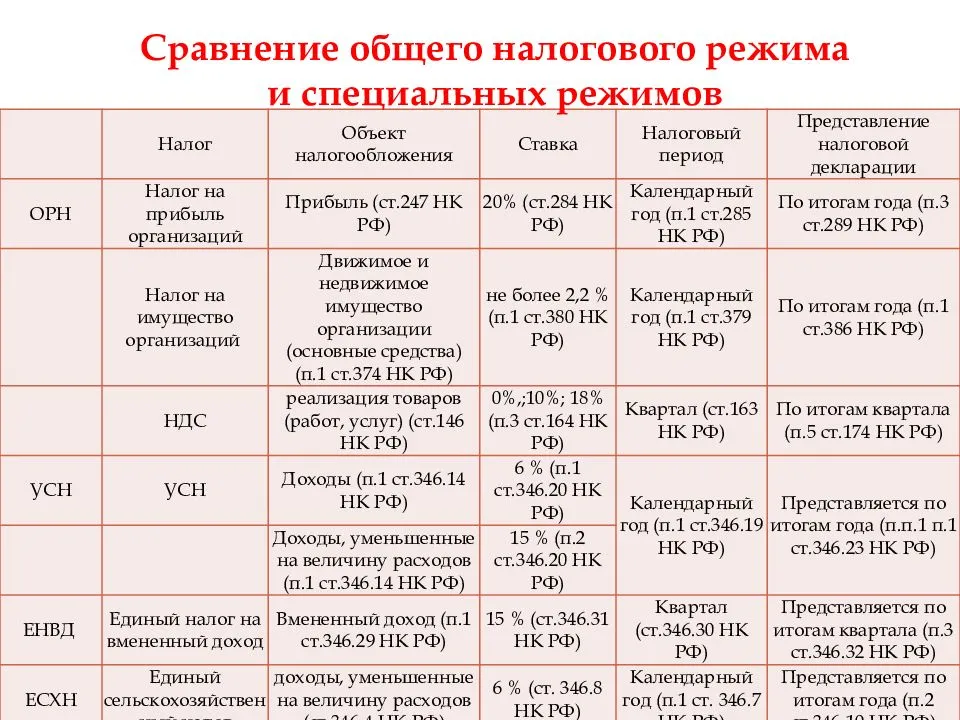

Общая система налогообложения (ОСНО, ОСН, традиционная, основная) – базовый режим налогообложения, при условии отсутствия заявления о желаемом режиме налогообложения, ОСНО назначается автоматически при регистрации юридического лица или индивидуального предпринимателя. Данные режим используется крупным бизнесом, который не может использовать другие, более комфортные режимы. Подробно про ОСН. Подробнее про ОСН.

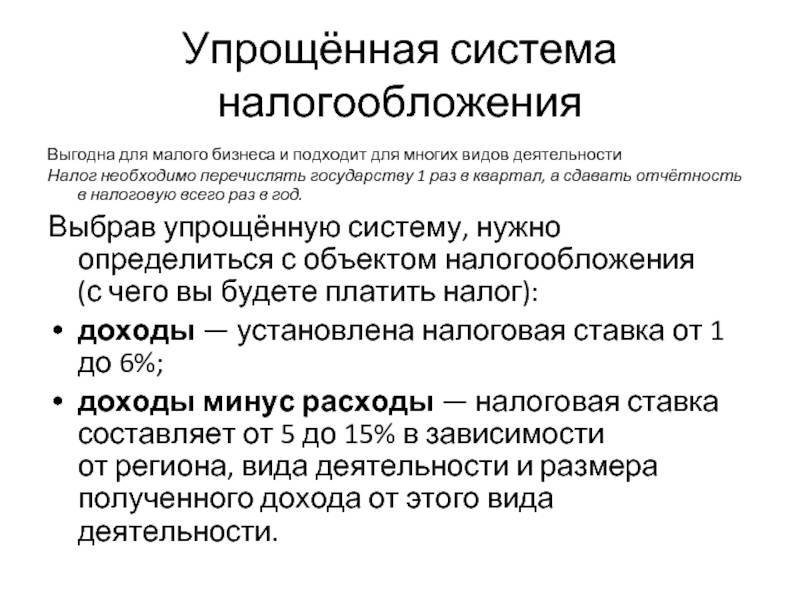

Упрощенная

Упрощенная система налогообложения (УСНО, УСН, упрощенка) – наиболее выгодные режим для ведения бухгалтерского и налогового учета, а так же с точки зрения минимизации налогового бремени.

Согласно Налоговому кодексу при упрощенки платится только один налог в соответствии с заранее выбранной базой: 6% от доходов или 15% от доходом но уменьшенных на величину расходов, при этом под действие УСН попадает гораздо большее количество видов предпринимательской деятельности. Подробнее про УНС.

Единый налог на вменённый доход для отдельных видов деятельности

Применяется к определенным видам деятельности закрепленным в пункте 2 статьи 346.26 НК РФ, при исчислении и уплаты налога размер реально полученного дохода значения не имеет. ЕНВД (вмененка) считается исходя от размера предполагаемого дохода предпринимателя, который устанавливается (вменяется) государством. Подробнее про ЕНВД.

Единый сельскохозяйственный налог

В случае, если доход от сельскохозяйственной деятельности превышает 70% выручки, организация или ИП имеют право на применение Единого сельскохозяйственного налога (ЕСХН). Как и любой другой специальный режим, ЕСХН позволяет одним единым налогом заменить все основные налоги общей системы налогообложения: НДС, налог на имущество и НДФЛ. Подробно про ЕСХН.

Патентная система налогообложения

Патентная система налогообложения (ПСН) – это специальный налоговый режим для отдельных видов деятельности закрепленных в п. 2 ст. 346.43 НК РФ, применим только для индивидуальных предпринимателей, при соблюдении условий по средней штатной численности, у них она не должна превышать 15 человек. Подробно про Патент.

Совмещение систем налогообложения

При активной предпринимательской деятельности, возможно применение различных режим под разные виды деятельности. Так же необходимо помнить о видах деятельности с НДС, что обязывает ИП вести раздельный учет.

Какие режимы можно совмещать?

Возможны разные комбинации: ОСНО и ЕНВД, УСН и ЕНВД, ПСН и УСН, ПСН и ЕНВД и др. Но есть и запреты: не совмещают ОСНО и ЕСХН, ОСНО и УСН, УСН и ЕСХН.

Ссылки по теме:

Налоги и обязательные платежи ИП 2021

Какие налоги платит ИП? Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Если вас интересует, как уменьшить налоги ИП, то надо ознакомиться со всеми системами налогообложения, действующими в РФ.

Предприниматели могут выбрать одну из пяти систем налогообложения для ИП:

- ОСНО или общая система налогообложения – сложная, с высокой налоговой нагрузкой, но позволяющая вести любой вид деятельности и не имеющая никаких ограничений. Работать на ОСНО может любой желающий, но если говорить об уменьшении налогов ИП, то таких возможностей общая система налогообложения для ИП не дает. Ставка на получаемые доходы будет на этом режиме такой же, как и НДФЛ с зарплаты – 13%, а кроме того, надо платить НДС – самый сложный для расчета и уплаты налог. Ставка НДС, в зависимости от категории товара или услуг, составляет от 0% до 20%. Но от уплаты этого налога можно получить освобождение, если доход за три месяца не превысил 2 млн рублей.

- УСН или упрощенная система налогообложения – ее выбирает большинство начинающих предпринимателей. У этого режима есть два варианта: УСН Доходы и УСН Доходы минус расходы, которые сильно отличаются между собой. Если вы выберете объект «Доходы», то налог ИП на УСН в 2021 году составит всего 6% от полученного дохода. Это хороший вариант, если расходы, связанные с бизнесом, у вас небольшие, потому что учитывать затраты на этом режиме нельзя. Если же расходы составляют 65-70% доходов, то выгоднее выбирать УСН Доходы минус расходы. Налоги ИП в этом случае будут рассчитываются по ставке от 5% до 15% на разницу между доходами и расходами. Разрешенные виды деятельности на УСН почти совпадают с видами деятельности, доступными любому ИП на ОСНО.

- ЕСХН или сельхозналог – выгодный режим, на котором надо платить всего лишь 6% от разницы доходов и расходов. Кроме того, с 2019 на этом режиме надо перечислять НДС, от уплаты которого можно освободиться, если доходы не превышают 80 млн рублей в год. Применять ЕСХН вправе только ИП, производящие собственную сельхозпродукцию или занимающиеся рыбоводством, а также те, кто оказывает им определенные услуги.

- ПСН или патентная система налогообложения. Это налоговый режим предназначен только для ИП. Особенность ПСН в том, что налогом облагается не реальный, а рассчитанный государством доход. Виды деятельности ограничены услугами и розницей, но разрешено также мелкое производство: валяной обуви, очков, визиток, ковров, сельхозинвентаря, молочной продукции, хлеба, колбас и др.

- НПД или налог на профессиональный доход – новый режим, который начинался в качестве эксперимента, но с 2021 года действует во всех регионах РФ. Применять его могут только ИП без работников, которые занимаются оказанием услуг, выполнением работ и продажей товаров собственного изготовления.

Все специальные системы налогообложения (УСН, ЕСХН, ПСН, НПД) требуют от предпринимателя соблюдения множества условий: ограничение численности работников, лимит получаемых доходов, определенные виды деятельности и др. Выбор системы налогообложения с учетом всех критериев уже превращается в непростую задачу, а ведь у ИП есть обязанность платить, кроме налогов, еще и страховые взносы за себя.

Взносы ИП за себя – это отчисления в фонды на пенсионное и медицинское обеспечение. Каждый год государство рассчитывает фиксированную сумму, которую ИП должен платить, независимо от того, работал ли он и был ли получен доход (исключение – НПД, где взносы платят добровольно).

В 2021 году фиксированная сумма взносов предпринимателя за себя составляет 40 874 рубля. Если же ваши доходы за год превысили 300 000 рублей, то взносы в ПФР рассчитывают дополнительно, из расчета 1% от дохода сверх лимита.

Собираетесь открыть ИП? Не забудьте про расчетный счёт – он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Особенность работы предприятия и ИП на УСН

Главные отличительные особенности работы на УСН в основном сводятся к следующим аспектам:

Применение УСН допускается в том случае если плательщик налогов способен соответствовать определенным показателям, которые ограничивают возможность использования данного налогового режима:

- размер штата сотрудников;

- типы доходов;

- размер доли участия в организации других юрлиц;

- остаточная цена объектов, принадлежащих к основным средствам;

- размер дохода (процедура определения предельных показателей величины дохода указана в отдельных положения НК РФ).

Плательщик налогов при использовании УСН выбирает самостоятельно базу налогообложения. В – этом случае можно использовать как «доходы», так и «доходы минус расходы». Процедура обложения налогом происходит с использованием стандартной ставки 6 процентов в отношении доходов и 15 процентов в отношении доходов при минусе расходов. Для снижения налоговой нагрузки требуется выбрать объект налогообложения исходя из специфики коммерческой деятельности организации.

Весь полученный доход и все расходы организации при использовании УСН должны учитываться с использованием кассового оборудования, а также фиксироваться в специальной доходно-расходной книге. Такая книга и кассовый аппарат будут выступать в качестве налогового регистра

Кроме того, важно учесть, что далеко не все расходы производства могут быть использованы для снижения налоговой нагрузки. В отдельных положения НК можно найти конкретные требования, которые предъявляются к расходам при применении УСН.

Размер налогового начисления составляет 15 процентов и имеет определенное ограничение по размеру минимальной суммы

Данную сумму необходимо уплатить даже в том случае если по итогам коммерческой деятельности организация понесла финансовые убытки;

Налог, который начисляется по 6-процентному тарифу может снижаться на 50 процентов коммерческими организациями и до 100 процентов ИП на размер выплаченных страховых выплат и ряда иных платежей. Дополнительный размер уменьшения возможно получить в счет погашенных реализационных сборов.

В ряде ситуаций объем реализационного налога снижается упрощенным сбором до 50 процентов.

При использовании УСН длительность фискального периода составляет ровно один календарный год. По истечении данного срока необходимо предоставить в отдел ИФНС финансовую декларацию. Одновременно с этим необходимо ежеквартально производить оплату авансовых платежей.

Применять фискальный режим УСН можно как с момента начала работы зарегистрированной компании или ИП, так и с начала календарного года. На добровольных начала возможность смены налогового режима, а также объекта налогообложения, наступает лишь с начала нового налогового периода.

Налоговый кодекс РФ

УСН

Упрощённая налоговая система. Самая популярная среди малого и среднего бизнеса система с небольшой налоговой нагрузкой и более простым ведением учёта и отчётности. На УСН предприниматель платит 1 налог, а не 3, как на ОСНО. Есть УСН Доходы и УСН Доходы минус расходы.

Не все организации могут применять УСН. Точно не могут быть на упрощёнке:

• производство подакцизных товаров — алкогольная и табачная продукция, легковые автомобили, бензин, дизтопливо и другое;

• добыча и реализация полезных ископаемых, кроме песка, глины, торфа, щебня, строительного камня;

• перешедшие на единый сельхозналог;

• компании, у которых больше 100 работников;

• у кого доля участия других юрлиц больше 25%;

• если полученный доход за год составил больше 150 миллионов рублей; компании с филиалами;

• те, кто вовремя по закону не сообщил о переходе на УСН.

УСН Доходы

Cамый простой вариант для малого бизнеса. Вы просто платите 6% со всех доходов, которые получаете от клиентов. На этом режиме не учитываются затраты, поэтому этот вариант подойдёт, если расходы на бизнес небольшие. Такой режим часто выбирают сферы услуг или, например, IT-стартапы.

На этой системе можно уменьшить авансовые платежи по единому налогу за счёт перечисленных в этом же квартале страховых взносов. Работодатели могут уменьшить единый налог до 50%.

УСН Доходы минус расходы

Налог рассчитывается от разницы между доходами и расходами. Если расходы по отношению к доходам больше 60%, скорее всего, выгоднее будет выбрать этот режим.

Стандартная ставка на УСН Доходы минус расходы — 15%. Но в некоторых регионах действуют пониженные ставки, например, в Свердловской области на все виды деятельности — 7%.

Расходы при таком режиме должны попадать под ваш вид деятельности. Товары должны быть проданы, а оплаты переведены поставщику. И всё это нужно подтверждать документами. Это может быть товарная накладная, акт об оказании услуг, товарный чек или УПД. Если документов не будет — расходы не будут учитываться при расчёте налога.

Что учитывается при выборе налоговой системы

Сама налоговая система представляет собой уплату средств (налогов) предприятием на основе действующего законодательства. В определённом порядке, в установленные сроки с соблюдением требований.

Сама налоговая система представляет собой уплату средств (налогов) предприятием на основе действующего законодательства. В определённом порядке, в установленные сроки с соблюдением требований.

Подробнее в нее входит:

- порядок расчёта налогов;

- правила работы по каждой системе;

- перечень и сроки сдачи регистрационных документов в государственный орган;

- периодичность оплаты и подачи отчётности.

В зависимости от вида основной деятельности фирмы будет и определена система, по которой строится налоговая составляющая. Что касается ООО, то для подобных компаний существуют разные системы. С самого начала деятельности необходимо сделать выбор. Учредители вправе самостоятельно определить для создаваемого предприятия системы налогообложения для ООО в 2018 году.

В законодательстве Российской федерации указано четыре основных методик расчета налогов, применяемых для общества с ограниченной ответственностью. Все правила и порядки прописаны в Налоговом кодексе.

Какие системы налогообложения можно использовать для ООО:

- общая система;

- упрощенная;

- единый налог на временный доход (прибыль);

- единый сельскохозяйственный налог.

Каждая из них имеет свой набор номинальных требований и может использоваться при налогообложении компаний. Необходимо понимать базу, что именно облагается налогом, какие процентные отчисления взимаются, обладать знаниями составления отчётности, формы, в срок сдавать документы и своевременно оплачивать взносы.

ЕНВД

ЕНВД подходит для деятельности организаций, имеющих

следующие признаки:

- Предприятие, находящееся в торговом центре и имеющее площадь до 150 метров квадратных;

- Сумма налогов не зависит от прибыли;

- Предприятие является представителем сферы питания, ветеринарии, бытовых услуг и пр.

Понять, подходит ли предприятие под ЕНВД, может лишь местное отделение налогового управления.

ЕНВД популярна упрощённой системой ведения налоговой отчётности, наличием коэффициента от дохода компании, влияющего на объём налоговых отчислений, акцент на временном факторе (праздничные дни, выходные).

Форма является обязательной для всех субъектов, попадающих под характеристику. Взымание налогов происходит даже в кризисные периоды.

Единый налог на вмененный доход или вмененная система налогообложения (ЕНВД)

В отношении определенных видов деятельности для организаций и ИП может применяться ЕНВД (НК РФ, глава 26.3). Полный список направлений, для которых можно использовать данный вид налогообложения, озвучен в статье 346.26 НК РФ. Например, это могут быть бытовые услуги или розничная торговля.

Расчет налога производится по формуле: ЕНВД = налоговая база x физический показатель x К1 x К2 x ставка налога. Государство посчитало примерную прибыль по каждому виду деятельности — это и есть налоговая база для ЕНВД (НК РФ, статья 346.29). Физпоказатель индивидуален — например, он может зависеть от количества работников.

Коэффициент К1 меняется ежегодно. В 2019 году К1 = 1,915. Коэффициент К2 устанавливают регионы. Коэффициент своего региона можно узнать на сайте ФНС. Ставка налога устанавливается индивидуально и колеблется от 7,5 до 15%. Авансовые платежи вносят по итогам квартала. Налог за 2019 год нужно уплатить до 25 января 2020 года.

Как рассчитывается налог?

Для объекта «Доходы» сумма налога определяется как произведение всех доходов в денежной форме и ставки налога 6%. Ставка по всей России одинаковая. При расчёте налога за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. д.

Налогоплательщики, выбравшие в качестве объекта доходы, уменьшают сумму налога (авансовых платежей по налогу), на сумму:

страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса.При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена на сумму указанных в настоящем пункте расходов более чем на 50 процентов.

Пример расчета налога УСН, с наемными работниками

Пример 1

Доход за 1 квартал 2015 г. составил 300 т.р., страховые взносы 9.т.р.

Авансовый платеж за 1 кв. = 9 т.р.

Сначала определяем сумму платежа

Она равна 18 т.р.(300*6% ).

Уменьшить сумму платежа можем на сумму страховых взносов не более 50%, это составляет 9т.р.(18*50%).

Следовательно, авансовый платеж за 1 квартал составит 9 т. р. (18-9), эту сумму нужно заплатить в срок до 25 апреля, но так как это выходной день, поэтому переносится на первый день после выходных на 27 апреля 2015 г.

Пример 2

Доход за 1 полугодие 2015 года составил 900 т.р., страховые взносы 30 т.р.

Авансовый платеж за 1 п-е = 27 т.р.

Сначала определяем сумму платежа за 1 п-е 2015 г.Она равна 54 т.р.(900*6% ).

Уменьшить сумму платежа можем на сумму страховых взносов не более 50%, это составляет 27 т.р.(54*50%).

Несмотря на то, что вы уплатили страховых взносов 30 т.р., однако уменьшить сумму авансового платежа имеете право только на 27 т.р.

Следовательно, авансовый платеж за 1 п-е составит 27 т. р. (54-27).

Платить нужно сумму 18 т.р.(27-9), так как сумма авансового платежа, уплаченная вами за 1 квартал, вычитается из этой суммы.

Срок уплаты до 25 июля выпадает на выходной день, поэтому переносится на первый день после выходных на 27 июля 2015 г. и т.д. за 9 мес. и год определяются суммы к уплате налогоплательщиками самостоятельно.

ИП, выбравшие в качестве объекта доходы, без наемных работников уменьшают сумму налога (авансовых платежей по налогу) на на всю сумму уплаченных взносов (ст.346.21 НК РФ). Об этом не нужно извещать налоговые органы, а надо отразить уплаченные взносы в Книге учета доходов и расходов и в годовой налоговой декларации по УСН.

Рассмотрим несколько упрощенных примеров.

Для объекта «Доходы минус расходы», ставка налога составляет 15%. При этом региональными законами могут устанавливаться пониженные ставки налога по УСН в пределах от 5 до 15 процентов. В разряд льготников могут попасть производственники.

Чем больше расходов, тем меньше будет налог. Однако не на все расходы могут уменьшать доходы, а лишь на те, что перечислены ст. 346.16 НК РФ.

Налогоплательщики по итогам каждого отчетного периода исчисляют сумму авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее исчисленных сумм авансовых платежей по налогу.

Доходы и расходы определяются нарастающим итогом с начала года (1 квартал, 1 полугодие, 9 месяцев и год)

Внимание!

Для налогоплательщиков, выбравших объект «доходы минус расходы» действует правило минимального налога: если за налоговый период (год) сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, то уплачивается минимальный налог в размере 1% от фактически полученного дохода. Пример расчета размера налога для объекта «доходы минус расходы»

Пример расчета размера налога для объекта «доходы минус расходы»

За налоговый период ИП получил доходы в размере 20 000 000 руб., а его расходы составили 19 000 000 руб.

Определяем налоговую базу 1 000 000 руб.(20 000 000- 19 000 000)

Определяем сумму налога 150 000 руб.(1 000 000*15%)

Расчитываем минимальный налог 200 000 руб.(20 000 000*1%)

Уплатить нужно именно эту сумму 200 000 руб., так как исчисленный налог оказался меньше минимального налога.

За налоговый период предприниматель получил доходы в размере 25 000 000 руб, а его расходы составили 24 000 000 руб.

- Определяем налоговую базу

25 000 000 руб. — 24 000 000 руб. = 1 000 000 руб. - Определяем сумму налога

1 000 000 руб. * 15% = 150 000 руб. - Рассчитываем минимальный налог

25 000 000 руб. * 1% = 250 000 руб.

Уплатить нужно именно эту сумму, а не сумму налога, исчисленную в общем порядке.

Налоги за сотрудников и страховые взносы: какие бывают и кто платит

Компании и индивидуальные предприниматели, у которых есть сотрудники, обязаны удерживать НДФЛ со всех доходов, которые им выплачивают. Кроме того, за всех сотрудников работодатели должны перечислять страховые взносы.

НДФЛ за сотрудников. Налоговая база для подоходного налога — сумма дохода работника за месяц.

Работодатель удерживает налог из доходов работника (который является налогоплательщиком) и уплачивает его в бюджет. Срок уплаты — не позднее рабочего дня, который следует за днём выплаты дохода.

Ставки налога:

- 30% — в случае выплат налоговым нерезидентам РФ;

- 15% — с дохода, который с начала года превысил 5 млн рублей;

- 13% — во всех остальных случаях.

Страховые взносы. Их платят все компании и индивидуальные предприниматели. Компании платят взносы за работников, а ИП — за работников и за себя.

Страховые взносы бывают двух видов:

- взносы за себя — фиксированные и дополнительные;

- взносы за своих сотрудников.

Взносы за себя платят все ИП. Исключение — ИП на НПД.

В фиксированные взносы входят взносы на обязательное пенсионное (ОПС) и обязательное медицинское страхование (ОМС). Размер взносов один для всех, его устанавливает государство. Актуальные суммы приведены в статье 430 НК РФ. При АУСН тариф устанавливает статья 18 №17-ФЗ от 25.02.2022.

Дополнительные страховые взносы на ОПС платят в случае, если доход ИП превысил 300 тысяч рублей за год. Ставка — 1% от суммы превышения.

Срок уплаты фиксированных взносов за 2022 год — не позже 9 января 2023 года. Дополнительных — не позже 3 июля 2023 года.

К страховым взносам за сотрудников относятся: ОМС, ОПС, взносы на страхование от временной нетрудоспособности и в связи с материнством и взносы на травматизм. Тарифы страховых взносов на сотрудников устанавливает закон.

Страховые взносы за сотрудников платят ежемесячно, не позднее 15 числа месяца, следующего за периодом выплаты дохода сотруднику.

О системах

Ежегодно в России появляются тысячи предприятий, которые не достаточно просто зарегистрировать.

Немаловажным аспектом деятельности предприятия является выбор системы налогообложения

Почему так важно выбрать подходящую модель? От неё зависит, какой процент отчислений будет платить ООО

Молодые предприниматели, не посвящённые во все

тонкости налоговой системы, принимают решения оформить ООО, не имея понятия обо

всех существующих «подводных камнях». Давайте разбираться по порядку. Что собой

представляет налоговая система?

Это система, подразумевающая совокупный объём налогов, которые взимают согласно строго установленной процедуре.

Может показаться, что система налогообложения для ООО слишком сложна и даже знаменитый Альберт Эйнштейн когда-то сказал, что нет ничего более непостижимого на свете, чем налоговая шкала. Действительно, нюансов много, но если вы хотите стать успешным бизнесменом, ознакомиться со всеми видами налогообложения придётся обязательно.

Говоря простым языком, система налогообложения

представляет собой фиксированные отчисления денежных средств, которые предприниматели

обязаны платить в государственную казну. Грамотное планирование и знание всех

тонкостей системы, позволяют снизить налоговую нагрузку и не иметь в дальнейшем

никаких проблем с законом.

В

соответствии с 17 статьёй Налогового Кодекса РФ, налоги можно установить лишь в

том случае, если строго определены налогоплатильщики и объекты, подлежащие

налогообложению.

Важно ещё до момента регистрации ООО определиться с будущей системой налогообложения. Так вы сможете максимально быстро адаптироваться и не потеряете год, как это часто случается с предпринимателями, которые используют усложнённую общую систему налогообложения

От выбранной разновидности полностью будет зависеть, какую документацию и в каком количестве необходимо заполнять. Приготовьтесь, что придётся постоянно контактировать с ФНС, ФСС и управлением статистики

Так вы сможете максимально быстро адаптироваться и не потеряете год, как это часто случается с предпринимателями, которые используют усложнённую общую систему налогообложения. От выбранной разновидности полностью будет зависеть, какую документацию и в каком количестве необходимо заполнять. Приготовьтесь, что придётся постоянно контактировать с ФНС, ФСС и управлением статистики.

Какую налоговую систему выбрать для ИП?

Выбирая систему налогообложения для ИП, важно на начальной стадии понимать стартовую масштабность бизнеса. В процессе составления бизнес-плана вашего предприятия примерно просчитывается уровень начальных доходов и расходов на ближайшие 1-3 года

Вот как-раз-таки на этапе планирования и стоит задуматься о системе налогообложения.

Как правило, небольшие предприниматели, зачастую, выбирают упрощенную систему налогообложения, но какой вид выбрать “доходы” или “доходы минус расходы” зависит от той деятельности, которую вы планируете вести.

Если вы собираетесь оказывать услуги и вам сложно будет подтверждать свои расходы документально, тогда ваш вид — это УСН “доходы”, если вы собираетесь заниматься поставками товаров, транспортировкой или другими видами деятельности, расходы на которые будут превышать 70% от доходов и их возможно подтвердить чеками, тогда ваша система — это УСН “доходы минус расходы”.

Упрощенная система налогообложения для ИП — одна из самых распространенных и простых систем для начинающих предпринимателей или ведущих небольшой бизнес с оборотом не более 100 млн. руб./год и с численностью сотрудников не более 100 человек.

Так же не стоит пренебрегать патентной системой налогообложения. Если вид вашей деятельности попадает под региональный перечень разрешенных для ПСН и по предварительным расчетам выгоднее выбрать данный режим, чем УСН, то советую, хорошо задуматься. Данный выбор еще проще от того, что вам не придется прибегать к услугам бухгалтера, заплатив один раз данный налог, вы забудете о нем на целый год.

Важно понимать, что выбор налогового режима для индивидуальных предпринимателей — это серьезный момент, на котором можно хорошо сэкономить, поэтому даже если у вас уже открыто ИП и вы подумываете о смене системы, простые расчеты не будут лишними

Упрощенная система налогообложения

УСН наиболее распространена среди малого и среднего бизнеса, поскольку предоставляет субъекту хозяйствования право уменьшить свою налоговую нагрузку, что при относительной простоте администрирования может стать хорошим стимулом развития бизнеса.

Для того чтобы получить возможность использовать УСН, плательщик должен соответствовать ряду требований (ст. 346.12 НК РФ). Вот основные из них:

- У фирмы не может быть филиалов.

- Число работников не должно превышать 100 человек.

- Нельзя быть производителем подакцизных товаров.

- Нельзя применять спецрежим тем, кто добывает и продает полезные ископаемые, а также банкам, ломбардам, инвестфондам, нотариусам и другим категориям субъектов, перечисленным в п. 3 ст. 346.12 НК РФ.

- Участие третьих лиц в уставном капитале не должно превышать 25%.

- По итогам девяти месяцев года, предшествующего году начала применения УСН, доход не может быть более 112,5 млн руб., при этом указанный показатель с 2020 года будет ежегодно индексироваться на коэффициент-дефлятор. На 2020 год данный коэффициент установлен в размере 1.

- По бухучету остаточная стоимость ОС не должна быть более 150 млн руб.

Важно! Перечисленные лимиты по стоимости ОС и доходу за 9 месяцев действуют только для компаний. ИП может перейти на УСН, даже если такие лимиты превышены

Однако после начала использования УСН ИП уже должен будет соблюдать требование о лимите остаточной стоимости ОС.

Использование УСН возможно по двум схемам: облагается либо весь доход по ставке 6%, либо «доход минус расход» по ставке 15%. При этом региональным законодательством ставки могут быть снижены при соблюдении ряда условий, оговоренных в ст. 346.20 НК РФ.

Обратите внимание! В настоящее время в разработке находится законопроект, согласно которому превышение лимитов по УСН в части доходов и наемного персонала до определенной величины будет сопровождаться не автоматическим переходом на общий режим, а увеличением ставки по единому налогу. Возможно, что новшества будут введены уже в 2020 году

Субъект вправе самостоятельно выбирать, какую схему использовать

При этом важно понимать, что существует ряд ограничений рассматриваемой формы налогообложения. Так, лимит годового дохода налогоплательщика ограничен 150 млн руб

(а с 2020 года данная сумма будет индексироваться). Если будет допущено превышение, то автоматически плательщик будет переведен на ОСНО. Кроме того, поскольку фирма на УСН не платит НДС, то контрагенты-покупатели могут не согласиться с ней работать, поскольку не смогут принять к вычету сумму «входящего» НДС.

Бизнес в сфере производства: какую систему налогообложения выбрать?

Производство — отрасль экономики, которая характеризуется:

- сопоставимой величиной доходов и расходов (хорошим показателем является превышение доходов промышленного предприятия над расходами хотя бы на 10%);

- большим количеством контрактов, которые организация заключает с различными контрагентами;

- достаточно большими оборотами (даже на небольшом предприятии их величина обычно исчисляется десятками или даже сотнями миллионов рублей).

Таким образом, ООО, занимающееся производством, с высокой вероятностью будет использовать общую систему налогообложения в силу следующих причин:

- ЕНВД на производстве задействовать нельзя.

- Обороты и штат предприятия для УСН могут быть слишком велики.

- Использование ОСН, в принципе, будет оптимальным, поскольку:

- величину налогооблагаемой базы организации можно будет корректировать, эффективно отражая в учете доходы и расходы, которые сопоставимы по величине;

- предприятие на ОСН может принимать НДС к вычету (и это может пригодиться при взаимодействии с контрагентами, которые также могут иметь обязательство исчислять НДС).

Характеристика общей системы налогообложения

Самая сложная, объемная в плане работы и дорогостоящая в смысле налогов система. Большинство бухгалтеров её недолюбливают, что неудивительно, особенно на фоне ужесточения контроля со стороны налоговых органов.

При рождении новой организации или регистрации предпринимателя все они, по умолчанию, находятся на общей системе, если не было подано заявление на применение спецрежима. В большинстве случаев такое заявление подается сразу же при регистрации.

Специальных условий или ограничений для применения данного режима не существует.

Основными налогами по данному режиму являются НДС и прибыль. Их платят все без исключения налогоплательщики. Кроме того, у компании может быть на балансе имущество, земля, транспортные средства. В этом случае налоги платятся и по этим объектам.

Рассмотрим основные декларации и налоги системы в таблице.

| Декларация | Срок сдачи | Налог | Срок уплаты |

| Декларация по НДС | Квартальная, до 25 числа (статья 163, пункт 1 статьи 174 НК РФ) | НДС (глава 21 НК РФ) | Ежемесячно, до 25 числа |

| Декларация по налогу на прибыль | По авансовым платежам ежемесячно или ежеквартально, нарастающим итогом, затем годовой расчет, до 28 числа (пункт 1 статьи 287 НК РФ) | Налог на прибыль (глава 25 НК РФ) | Ежемесячно, до 28 числа |

| Декларация по налогу на имущество | Декларация формируется каждый квартал, нарастающим итогом, затем годовой расчет, до 01 апреля | Налог на недвижимое имущество (глава 30 НК РФ) | Ежеквартально или одним платежом, срок устанавливается на уровне региона (статья 383 НК РФ) |

| Декларация по транспортному налогу | Форма годовая, подается до 01 февраля | Транспортный налог (глава 28 НК РФ) | Ежеквартальные платежи, затем – остаток по году на основании сданной декларации, срок устанавливается в регионах |

Это основные налоги, применяемые при общей системе. Кроме них, конечно же, необходимо заплатить все зарплатные налоги и взносы, если у предпринимателя или организации есть наемные работники.

ВАЖНО! С 2020 года отменен налог на движимое имущество. Теперь расчеты проводятся только по недвижимости. Сумма налога определяется исходя из среднегодовой или кадастровой стоимости

Сумма налога определяется исходя из среднегодовой или кадастровой стоимости

Общий режим выгодно применять тем бизнесменам, чьи клиенты тоже являются плательщиками НДС, поскольку появится возможность снизить величину налога для перечисления в бюджет. Тем, кто занимается оптовой торговлей эта система тоже подходит.

Мнение эксперта

Как известно, с 2020 года увеличена ставка НДС с 18 до 20%. Рост ставки налога окажет негативное влияние в первую очередь на бизнес, поскольку налоговое бремя растет. Кроме того, население не может порадовать рост цен и инфляции.

Профессор финансового университета При Правительстве РФ, Б. Хейфец

Сектор малого бизнеса недолюбливает эту систему из-за сложности учета и обязанности вести бухгалтерский и налоговый учет в полном объеме.

Можно ли совмещать налоговые режимы

В настоящее время только патентный режим можно совмещать с другими системами. ОСНО, УСН, НПД и ЕСХН нельзя совмещать между собой.

Выходит, только у ИП есть возможность совместить основной режим с ПСН — или, наоборот, вести основную деятельность на патентной системе, а источники нестабильного дохода перевести на другую. В некоторых случаях это помогает облегчить налоговую нагрузку. Чтобы понять, выгодно ли будет совмещать разные направления, нужно посчитать размер налогов за определенный срок и сравнить их со стоимостью патента на этот же период.

При этом важно учесть нюансы региональных законов: размер максимально возможного дохода, ставки для УСН. Сравнить их с ближними регионами — возможно, там патентная стоимость и налоговые тарифы дешевле, и будет выгоднее открыть свое дело там?. Важно! Нельзя вести одну и ту же деятельность на разных налоговых режимах

Вести и подавать отчетность, а также платить налоги нужно по каждой системе отдельно

Важно! Нельзя вести одну и ту же деятельность на разных налоговых режимах. Вести и подавать отчетность, а также платить налоги нужно по каждой системе отдельно