Преимущества и недостатки

Главным преимуществом факторинга является его помощь в использовании заемных средств с минимальной переплатой. При этом он пытается получить максимальную пользу независимо от суммы сделки. Дополнительные преимущества:

- огромным плюсом можно смело назвать отсутствие залога;

- банки стараются максимально смягчить условия к платежеспособности поставщика;

- данный вид финансирование никак не влияет на основные показатели баланса компании, так как не считаются кредитными средствами;

- сейчас активно развиваются компании, благодаря которым клиент имеет право отслеживать изменения в задолженности, причем для этого не нужны дополнительные инструменты;

- третье лицо может взять на себя контроль над задолженностью;

- факторинг без возврата допускает возможность бизнесу гарантированно получить свои средства на счет.

К сожалению, минусы тоже есть, но они незначительны на фоне преимуществ:

- 15-20% годовых на фоне последних событий – это очень высокая цена;

- необходимо предоставлять информацию о должниках;

- ограниченность за счет объемов продаж;

Преимущества факторинга

Рассмотрим положительные стороны факторинга для каждого участника сделки:

| Для покупателя | Для поставщика | Для фактора |

| Увеличение закупок | Увеличение объемов продаж | Увеличение прибыли |

| Возможность повысить конкурентоспособность | Рост количества покупателей | Рост числа клиентов |

| Получение удобного и выгодного кредита | Быстрый процесс оборачиваемости денежных средств | Укрепление репутации и рыночных позиций |

| Способность оптимально использовать оборотные средства | Высокая скорость оформления сделки | Развитие бизнеса в целом |

Как видите, плюсы присутствуют для всех сторон факторинга, но каждый случай индивидуален.

Предоставляющие факторинговые услуги компании

Предоставлением услуг прямого, реверсивного или закупочного факторинга занимаются банки и коммерческие организации с лицензией на финансовую деятельность. По отчетам Ассоциации факторинговых компаний, сегодня в России насчитываются десятки таких субъектов. Известные среди них:

| Компания | Адрес URL | Сроки, дней |

| Сбербанк | sberbank-factoring.ru | 200 |

| ВТБ Факторинг | www.vtbf.ru | 180 |

| Промсвязьбанк | www.psbank.ru | 180 |

| Альфа-Банк | alfabank.ru | 180 |

| ФК Открытие | openfactoring.ru | 180 |

| Газпромбанк | www.gazprombank.ru | 180 |

| НФК | www.factoring.ru | 120 |

| Капитал Факторинг | capitalf.ru | 120 |

| РосБанк | www.rosbank.ru | 120 |

| Московский кредитный банк | mkb.ru | 100 |

Для малого бизнеса коммерческий факторинг – выгодный инструмент: пользуясь услугами агентов, предприниматели регулируют финансовые потоки, расширяют рынок и за счет финансово ненадежных покупателей. Эти преимущества компенсируют сопутствующие расходы.

Когда нужен факторинг и когда его следует избегать

Факторинговые услуги в последнее время набирают популярность за счет своих преимуществ для предпринимателей.

Начинающему предпринимателью взять кредит на погашение своих обязательств перед поставщиками кредитору не выгодно – банки зачастую завышают процент для новичков, занижают возможную сумму кредита либо требуют имущество в залог (поручительство). А вот факторинговый договор позволяет перенаправить внимание фактора на дебитора – ведь оплату ждать / взыскивать придется с него.

Денежные средства кредитора направляются на развитие бизнеса, а не в погашение долгов, которые кредитору придется взять в ожидании оплаты по отсрочке платежа дебитора.

К факторингу прибегают кредиторы, которые поставляют товары в сетевые магазины. Так, он может сразу распоряжаться полученной прибылью, а не ждать реализации собственного товара сетевиками.

Факторинг не следует рассматривать при возникновении форс-мажорных обстоятельств, например, когда дебитор заведомо не сможет оплатить поставку либо же находится на стадии банкротства. В этом случае фактор либо откажется заключать соглашение, либо же поставит очень жесткие условия и увеличит плату за свои услуги.

Также фактор будет избегать заключения договора факторинга с такими категориями клиентов:

- Компании с большими суммами дебиторской задолженности (особенно, если часто допускаются просрочки платежа в расчетах с контрагентами либо срок отсрочки длительный).

- Ограничение товаров по поставке в обороте создает сложности с его реализацией, что увеличивает риск невыполнения дебитором своих обязательств.

- Дебиторы – бюджетные организации (имеют жесткие условия с финансированием и оплатой).

- Дебиторы, осуществляют исключительно розничную торговлю.

- Дебиторы реализуют товары в значительной мере своим аффилированным лицам /дочерним организациям (могут возникать сложности с оплатой).

- Если товар продается с последующим обслуживанием.

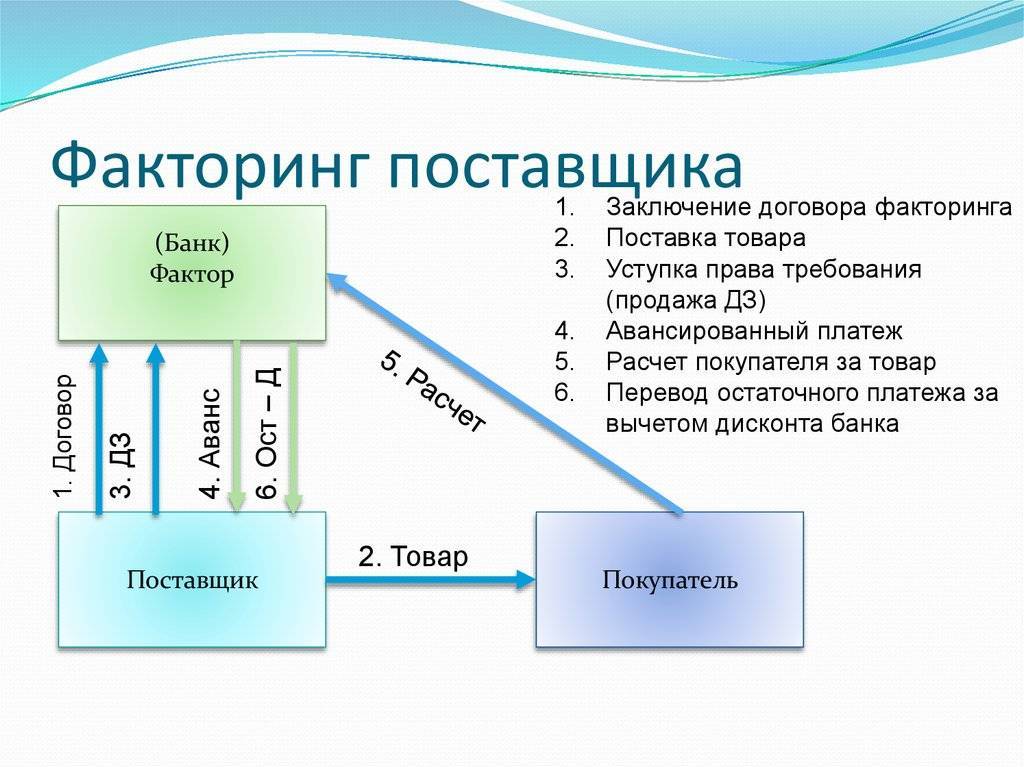

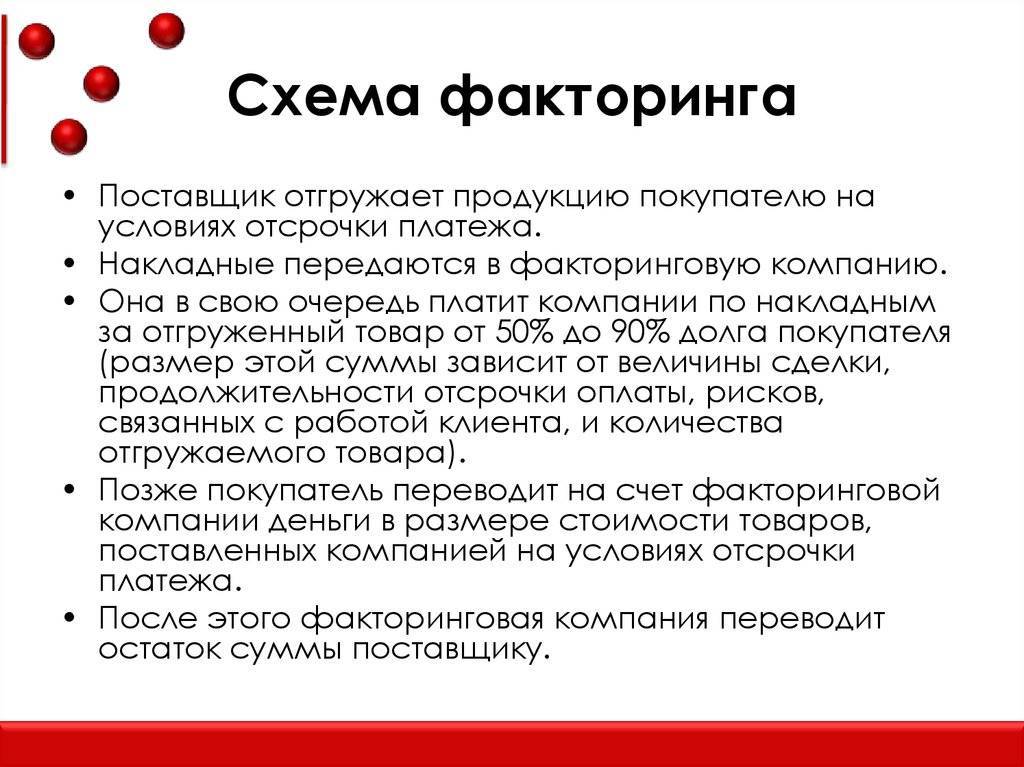

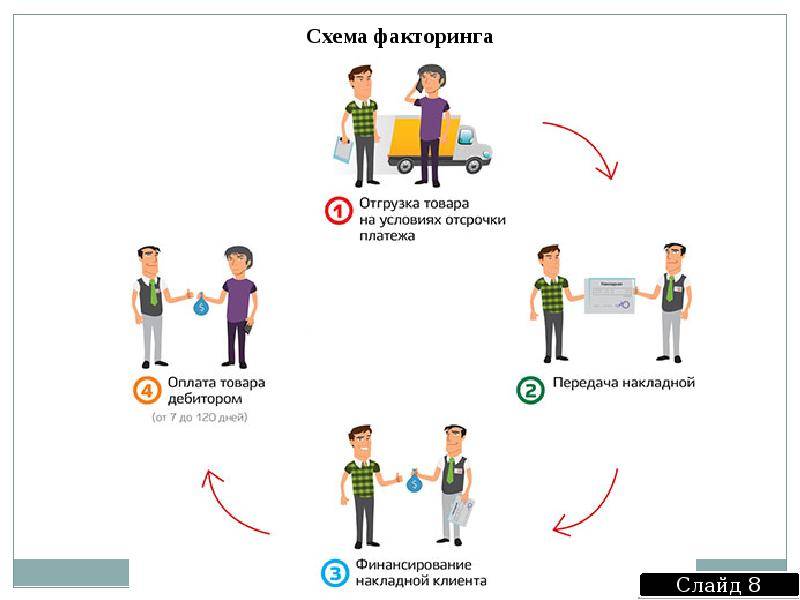

Схема факторинга

Услуги факторинга в большей мере подходят представителям малого и среднего бизнеса, поскольку не всегда удается в установленные сроки воспользоваться традиционными видами кредитования в банках из-за отсутствия требуемого банками залога и необходимых финансовых и денежных показателей для расчета положительного баланса предприятия.

Основные этапы

- Подготовительный этап. На данной стадии организация – фактор тщательно исследует дебиторскую задолженность кредитора на предмет дальнейшего факторингового обслуживания — оценивается отрасль, в которой работает поставщик, законность его деятельности, степень риска. Далее принимается решение об оказании факторинговых услуг и заключение договора.

- Организация кредитор передает фактору пакет документов, подтверждающих уступку денежного обязательства. Это могут быть накладные и иная товарно-сопроводительная документация, а также документы, подтверждающие факт выполнения работ или оказания услуг.

- Получив необходимые документы, фактор полностью приступает к управлению дебиторской задолженностью поставщика и ждет поступления оплаты от покупателя. На этой стадии устанавливается срок факторинга (в общем случае, как правило, не более 180 дней). При этом фактор оплачивает текущую задолженность покупателя в размере 75-90% от суммы требований.

- Покупатель производит оплату по накладным или иным документам на счет организации-фактора, который, в свою очередь, погашает остаток задолженности перед поставщиком, при этом, вычитая стоимость факторингового обслуживания.

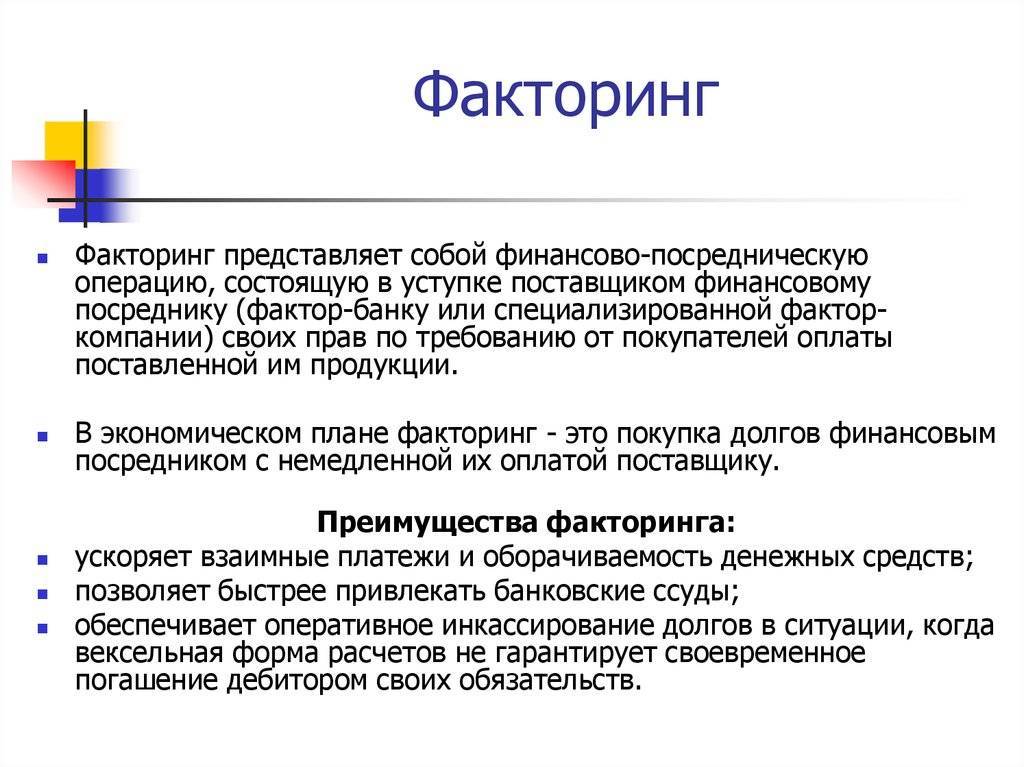

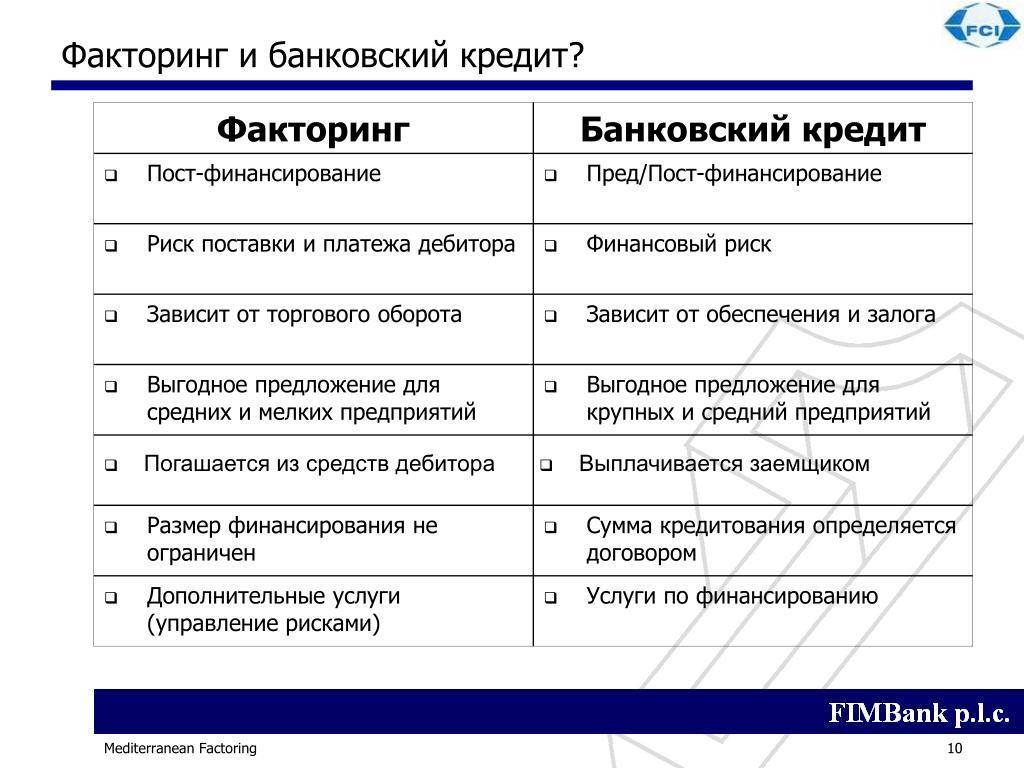

Что такое факторинг?

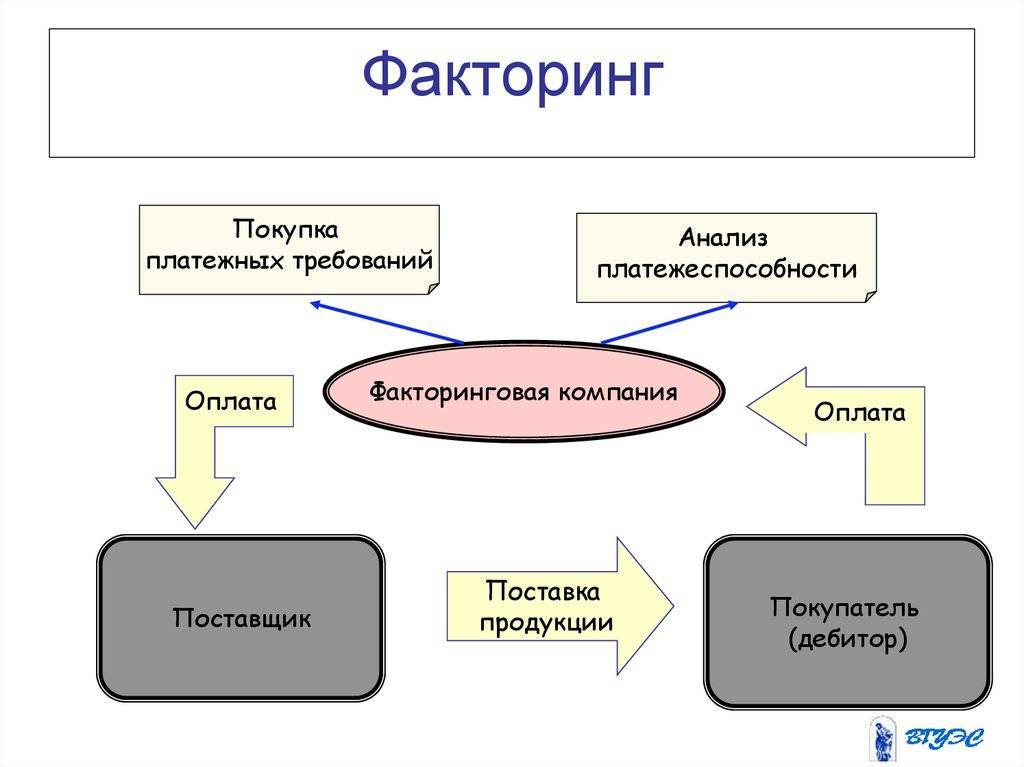

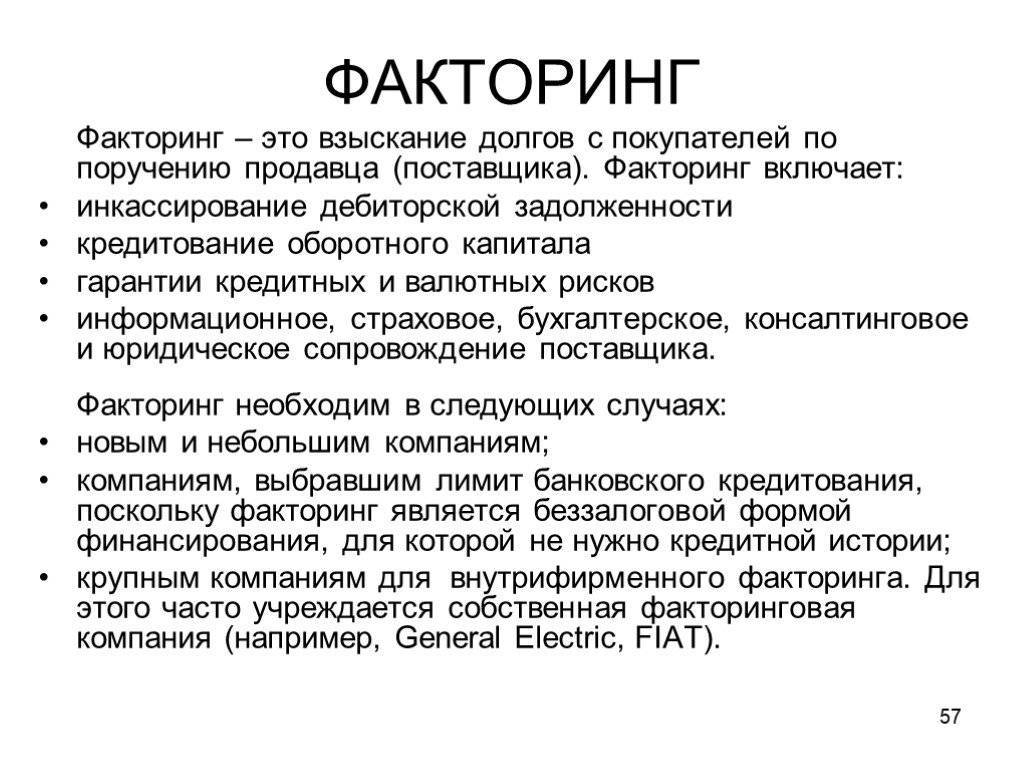

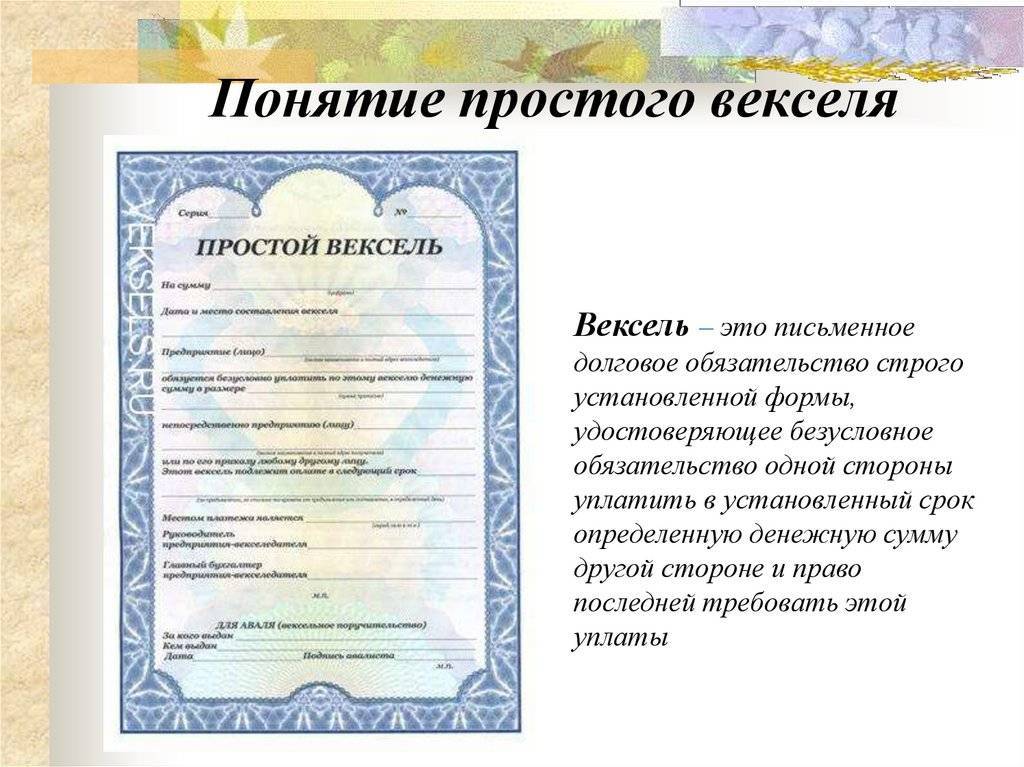

Факторинг — это передача прав на дебиторскую задолженность третьей стороне, одна из форм товарного кредита. Услугами факторинга чаще всего пользуются торговые предприятия, которым постоянно нужны оборотные средства, и они не могут долго ждать, пока дебитор с ними рассчитается. Говоря простыми словами, факторинг — это покупка долга.

Сам термин факторинг заимствован из английского языка (factoring), и переводится как «посредничество» (factor — посредник, торговый агент). Услуги факторинга у нас чаще всего предоставляют крупные банки, но иногда и специализированные факторинговые компании — факторы.

Родоначальником факторинга считают США, где он появился еще в конце 19 столетия. В России и СНГ первые виды факторинга начали появляться лишь спустя 100 лет — в конце 20 века.

Кто может воспользоваться

Эта услуга заинтересует предприятия, что занимаются продажей товаров или услуг. Связано это с постоянно возникающей перед ними проблемой: реализация с оплатой по факту настораживает потенциальных клиентов, а предоставление отсрочки лишает бизнес оборотного капитала. На решении такой задачи и специализируются факторинговые компании.

Предприниматели задумываются о факторинге в безвыходной ситуации, когда договориться с покупателями не получается. Но есть ряд случаев, когда привлечение посредников просто необходимо:

Предприниматели задумываются о факторинге в безвыходной ситуации, когда договориться с покупателями не получается. Но есть ряд случаев, когда привлечение посредников просто необходимо:

- малому или среднему бизнесу требуется пополнение запаса оборотных средств. На такие цели банки не дают кредиты;

- перспективный клиент соглашается на сотрудничество, когда есть отсрочки оплаты;

- поставщик заинтересован в подключении нового контрагента, но нет уверенности в его платежеспособности;

- малое предприятие собирается работать с диктующими контрагентам собственные условия оплаты крупными покупателями.

Но финансовые агенты не всем клиентам предлагают одинаково привлекательный факторинг. На лояльное отношение претендуют те, кто соответствует требованиям:

- предприятие работает в этой отрасли не меньше года;

- договоры поставщика с покупателями предусматривают отсрочку до 180 дней;

- клиенты предприятия оплачивают товар в безналичной форме;

- оборот фирмы превышает 3 млн рублей в месяц;

- компания собирается подключить к схеме факторинга нескольких покупателей;

- партнеры предприятия настроились на долгосрочное сотрудничество;

- общая сумма договора на поставку товара превышает 1–3 млн рублей.

Но определенных клиентов вообще признают не соответствующими требованиям факторинга. Предприятие не может воспользоваться услугой, когда:

- имеет большую базу допустивших просрочки выплат контрагентов;

- производит продукцию с ограниченным оборотом;

- принимает оплату после завершения работ или услуг;

- собирается применить финансовый факторинг в расчетах с собственными филиалами;

- оказывает услуги послепродажного сервиса;

- планирует компенсировать задолженность физических лиц;

- использует факторинг в работе с бюджетными учреждениями;

- собирается погасить долг по комиссионным сделкам.

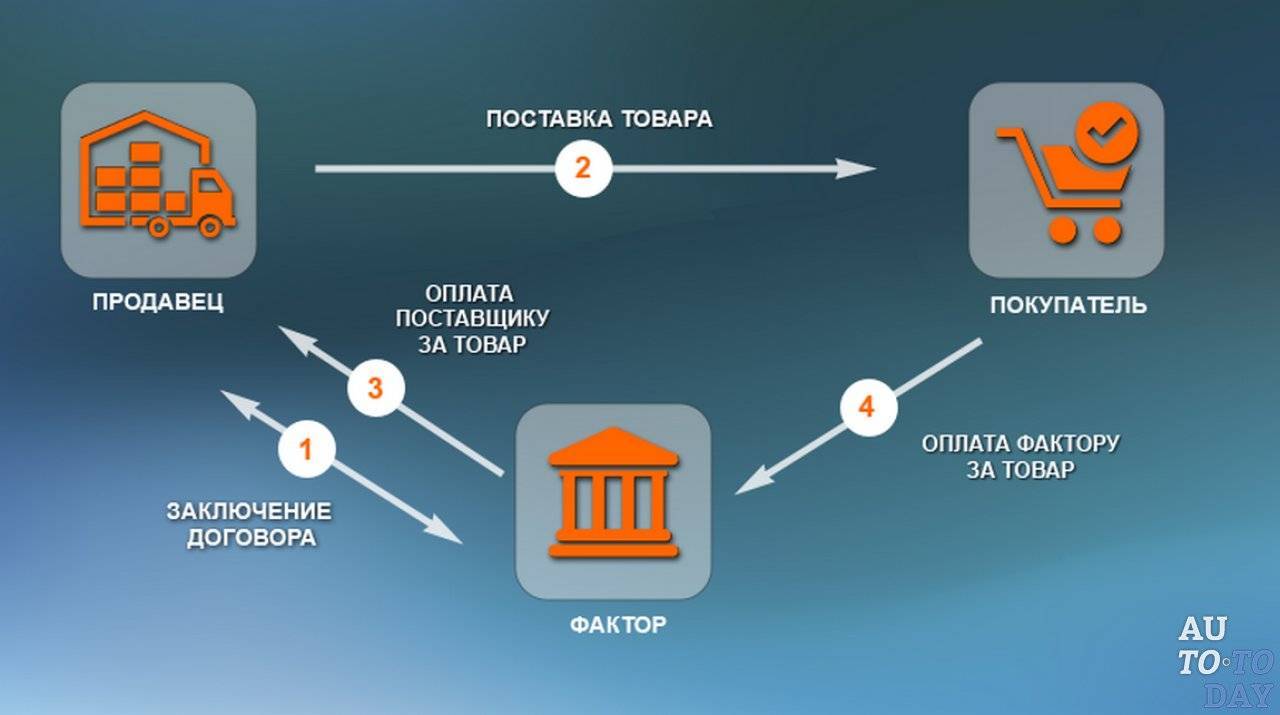

Схема процесса

Ниже представлен стандартный алгоритм заключения сделки с использованием факторинга:

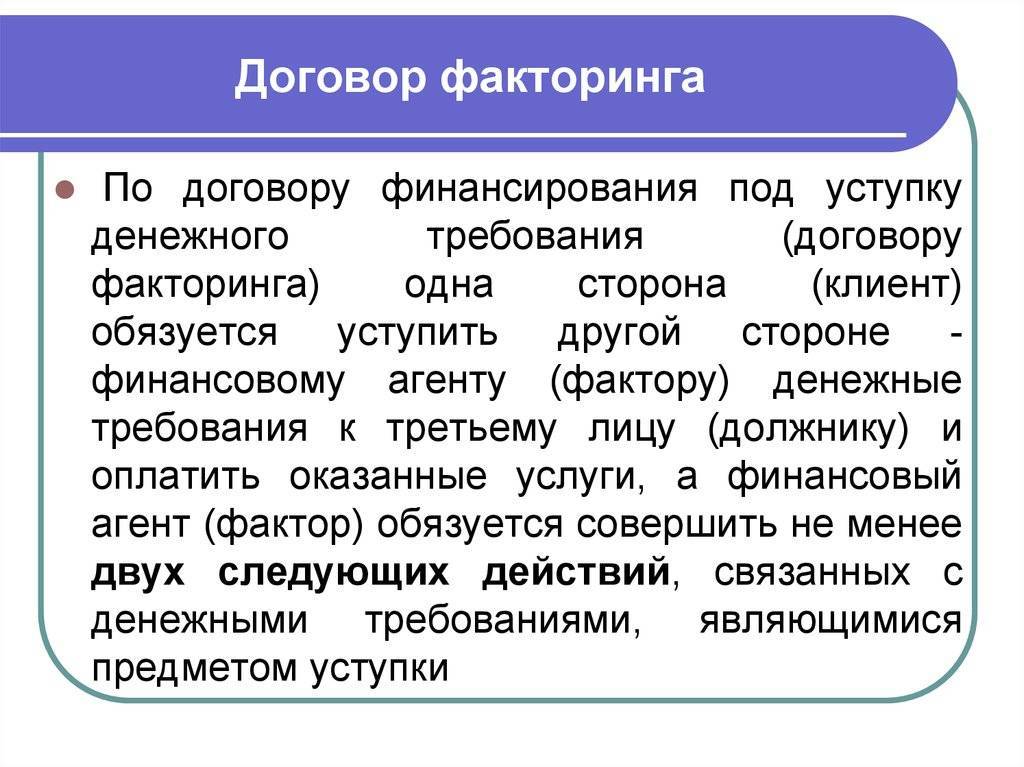

- Поставщик и покупатель заключают договор о поставке продукции на условиях отсрочки платежа.

- Продавец и покупатель решают привлечь третье лицо (банк или факторинговую компанию).

- Продавец и факторинговая компания заключают договор. При этом продавец передаёт фактору все накладные (если уже была поставка товара) или выставленные счета, а также копии договора, заключённого между покупателем и продавцом. В то же время фактор занимается оценкой финансового состояния покупателя, проверяет его платёжеспособность, финансовую дисциплину (выполнение обязательств по подобным договорам) и состояние задолженности, т.к. просрочки в данном случае недопустимы. Договор факторинга должен содержать информацию о:

- Предмете договора;

- Правах и обязанностях участников сделки;

- Процедуре финансирования сделки;

- Лимите суммы;

- Механизме передачи прав на дебиторскую задолженность факторинговой компании;

- Стоимости услуг фактора и порядке оплаты;

- Сроке действия договора;

- Страховании рисков неуплаты и прочие условия.

- Фактором выплачивается значительная часть задолженности, до 90% стоимости продукции по накладным, если продукция отгружена (в исключительных случаях достигает и 100%). Также данный этап предполагает взимание комиссии.

- Покупатель переводит деньги за полученный товар на счёт фактора. Если используется закрытый факторинг, то покупатель переводит деньги продавцу, а тот – фактору.

Плюсы и минусы

Даже в условиях кризиса банки постоянно развивают перечень кредитных продуктов для бизнеса, позволяя предпринимателям с минимальными издержками использовать заемные средства для развития.

Многие из этих предложений слишком дороги или недоступны для небольших компаний.

Факторинг помогает использовать кредитные средства с максимальной пользой и минимальной переплатой.

Однако, и этот продукт имеет свои недостатки:

- достаточно высокая цена – около 15-20% годовых;

- необходимость предоставления информации о дебиторах;

- ограниченность финансового потока объемами продаж;

- в факторинге используются только поставки, расчет по которым идет в безналичной форме.

Положительных сторон факторинга гораздо больше:

- отсутствие залога;

- возможность передать контроль за дебиторкой третьему лицу; банки и факторинговые компании учитывают на своих счетах все поставки, даже те, финансирование по которым не осуществляется;

- крупные факторы создают специальный пользовательский интерфейс для своей программы, позволяя клиенту самостоятельно отслеживать любые изменения в дебиторской задолженности;

- факторинговое финансирование не считается кредитными средствами и не влияют на ключевые показатели баланса компании;

- банки не предъявляют строгих условий к платежеспособности поставщика;

- при заключении договора на факторинг без регресса, риски неплатежа от дебитора несет фактор, бизнесу же гарантированны своевременные поступления на счет;

- сокращение кассовых разрывов позволяет планировать финансовые потоки более эффективно.

Что такое факторинг

Суть операции – в переуступке поставщиком товара либо услуги собственного права на взыскание с покупателя задолженности в пользу третьей стороны — фактора. Бизнесмен мгновенно получает деньги за отгруженный товар, а дебитор продолжает пользоваться отсрочкой, что предоставляет не поставщик, а факторинговая компания.

Факторы как финансовые агенты не ограничиваются простым выкупом долга. Чтобы оправдать вложение средств в чужие взаиморасчеты и заработать, они оказывают целый комплекс услуг.

- Финансирование. Фактор при отгрузке товара перечисляет клиенту собственные деньги, после компенсирует расходы и взимает комиссию из платежей покупателя. Поэтому поставщик вообще ничего не платит посреднику.

- Контроль задолженности. Фактор избавляет поставщика от необходимости звонить покупателю и напоминать о долге. Также в числе услуг есть предоставление клиенту полного отчета о движении средств и товаров.

- Оценка платежеспособности. По желанию поставщика фактор готов изучить отчеты о финансовом состоянии покупателя и сделать выводы о том, может ли последний придерживаться платежной дисциплины.

- Страхование рисков. Торговый факторинг позволяет предприятию избавиться от опасности срыва графика платежей за товар. Клиент получает деньги вовремя и может спокойно планировать дальнейшую деятельность.

Сколько стоит факторинг

За возможность получить финансирование в нужный момент клиентам платят, причем стоимость услуг факторинговой компании превышает ставки по краткосрочному кредитованию. Но дебиторская задолженность в балансе предприятия не отражается, а потому ухудшения экономических показателей бизнеса не происходит. И фактор занимается полным сопровождением сделок и расчетов, а расходы на пополнение оборотного капитала превращаются в преимущества.

За возможность получить финансирование в нужный момент клиентам платят, причем стоимость услуг факторинговой компании превышает ставки по краткосрочному кредитованию. Но дебиторская задолженность в балансе предприятия не отражается, а потому ухудшения экономических показателей бизнеса не происходит. И фактор занимается полным сопровождением сделок и расчетов, а расходы на пополнение оборотного капитала превращаются в преимущества.

Поскольку условия сотрудничества поставщика и покупателя отличаются в каждом конкретном случае, факторинговые компании рассчитывают стоимость обслуживания для каждого клиента индивидуально. На цену влияют:

- перечень предоставляемых фактором услуг;

- общая ценовая политика посредника;

- размеры оборота по сделкам клиента;

- количество привлеченных к факторингу покупателей;

- продолжительность сотрудничества с ними;

- кредитная репутация клиента;

- предполагаемые объемы и сроки финансирования.

Общая цена на основании трех показателей:

- комиссия посредника — от 0,2% до 0,5% от суммы контракта;

- тариф за пользование деньгами — от 10% до 15% годовых;

- плата за обработку сделок — до 200 рублей за каждую отгрузку.

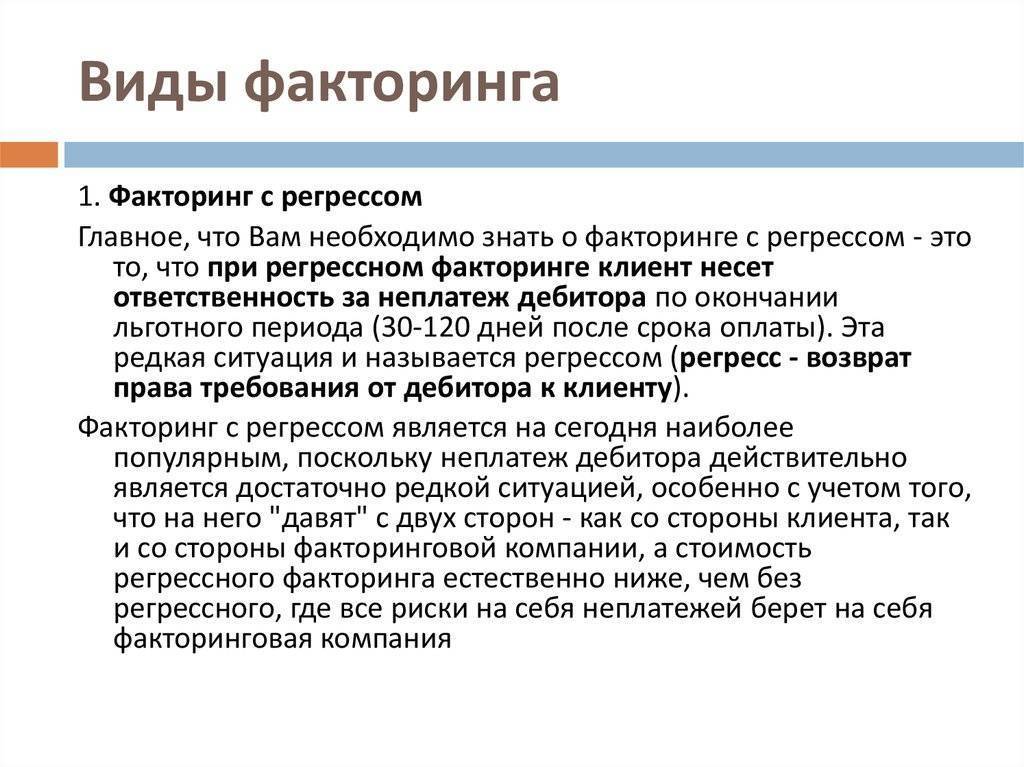

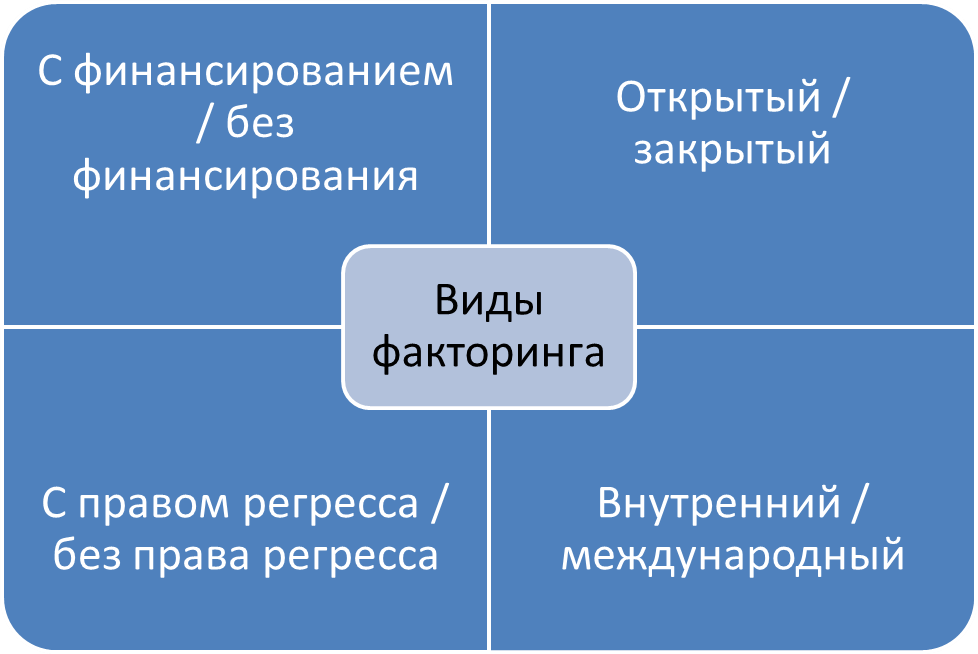

Виды факторинга

Как и прочие финансовые инструменты, услуга отличается гибкостью, без нее нельзя удовлетворить потребности преследующих разные цели бизнесменов. Классифицировать это многообразие возможно:

Как и прочие финансовые инструменты, услуга отличается гибкостью, без нее нельзя удовлетворить потребности преследующих разные цели бизнесменов. Классифицировать это многообразие возможно:

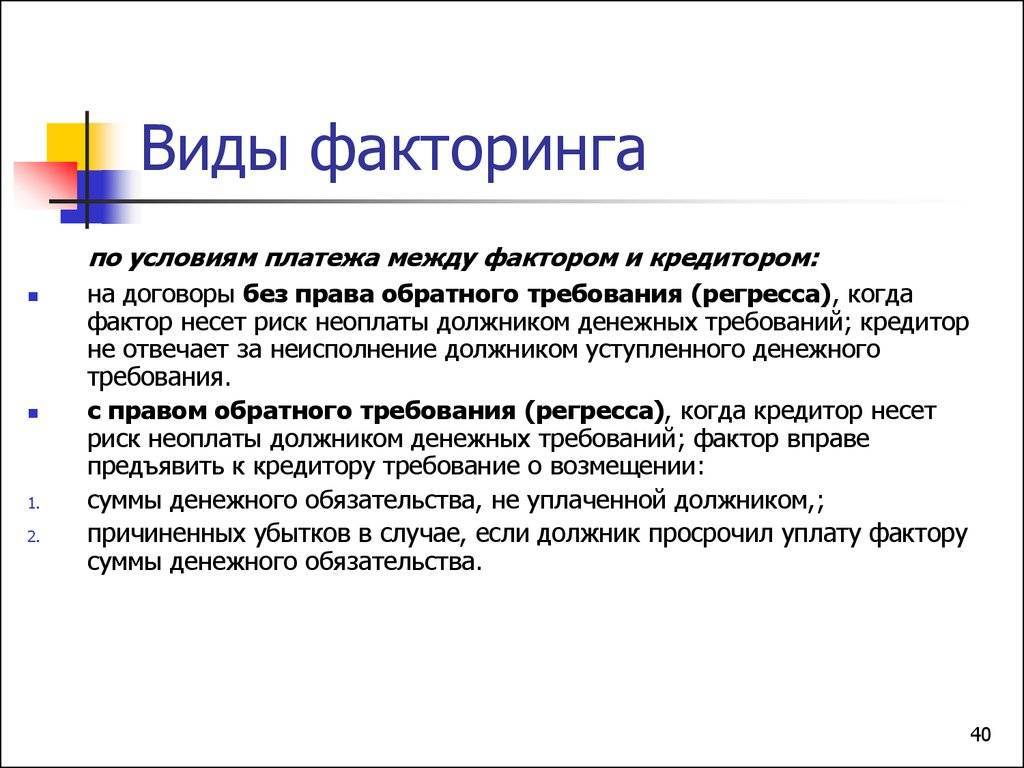

По информированию должника о переходе прав требования на его обязательства:

Открытый

Поставщик cсообщает покупателю, что долг передается фактору, вследствие чего деньги отправляют на новый счет. Посредник двумя частями производит выплаты поставщику.

Закрытый

Должник не знает об участии фактора и платит поставщику на обычный счет. Посредник финансирует последнего, а он из перечисленных должником денег погашает кредит.

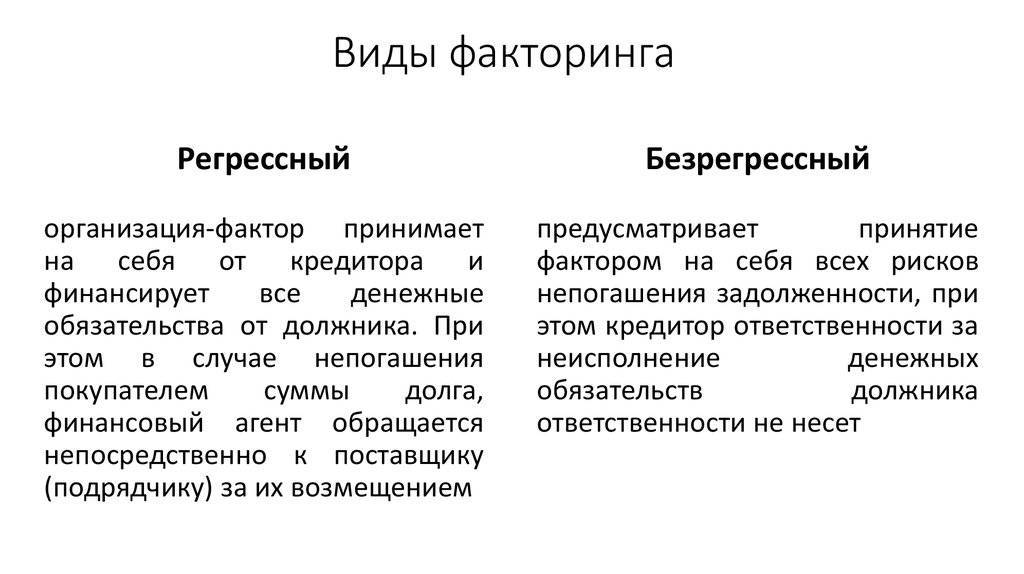

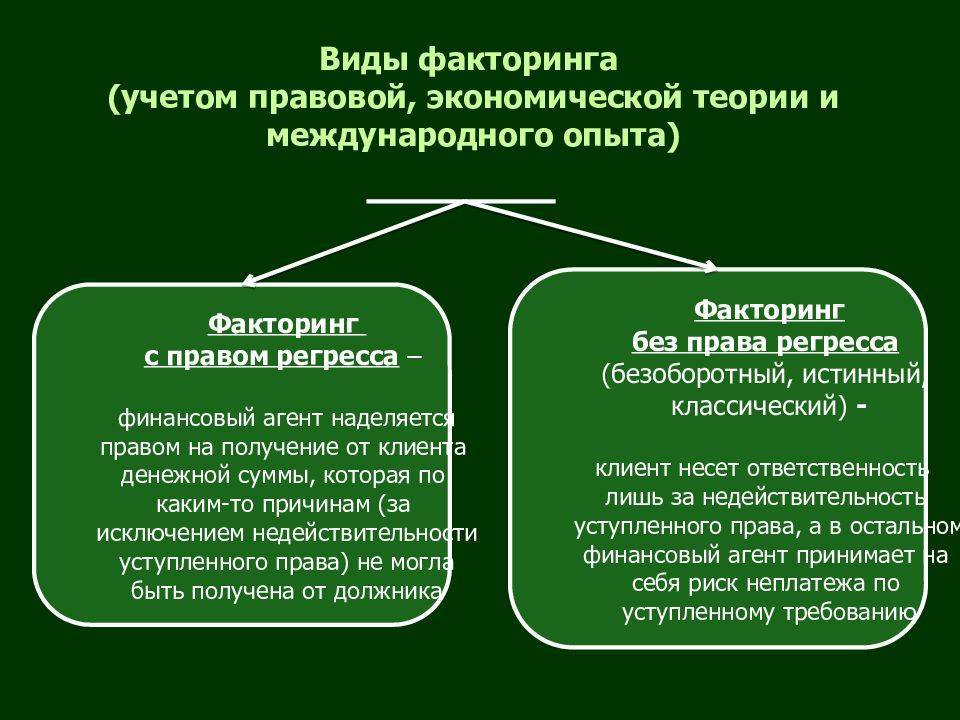

По распределению финансовых рисков

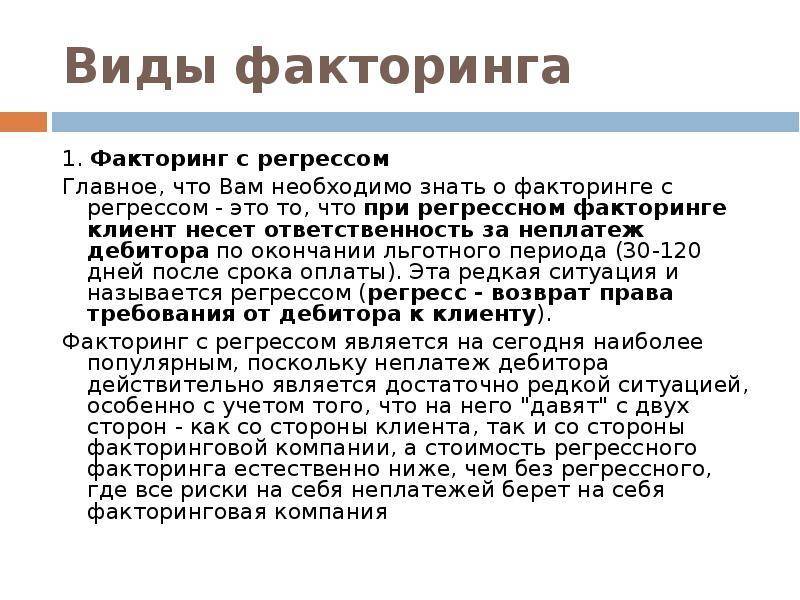

Факторинг с регрессом

Посредник отказывается от рисков в случае неплатежа. При этом варианте передает просроченный долг обратно поставщику и взимает с последнего предоставленные деньги и комиссию.

Сегодня актуальная услуга – неплатёж дебитора встречается нечасто, поскольку на него происходит давление. Выгода в том, что цена ниже, чем стоимость того, при котором все риски на себя принимает ФК.

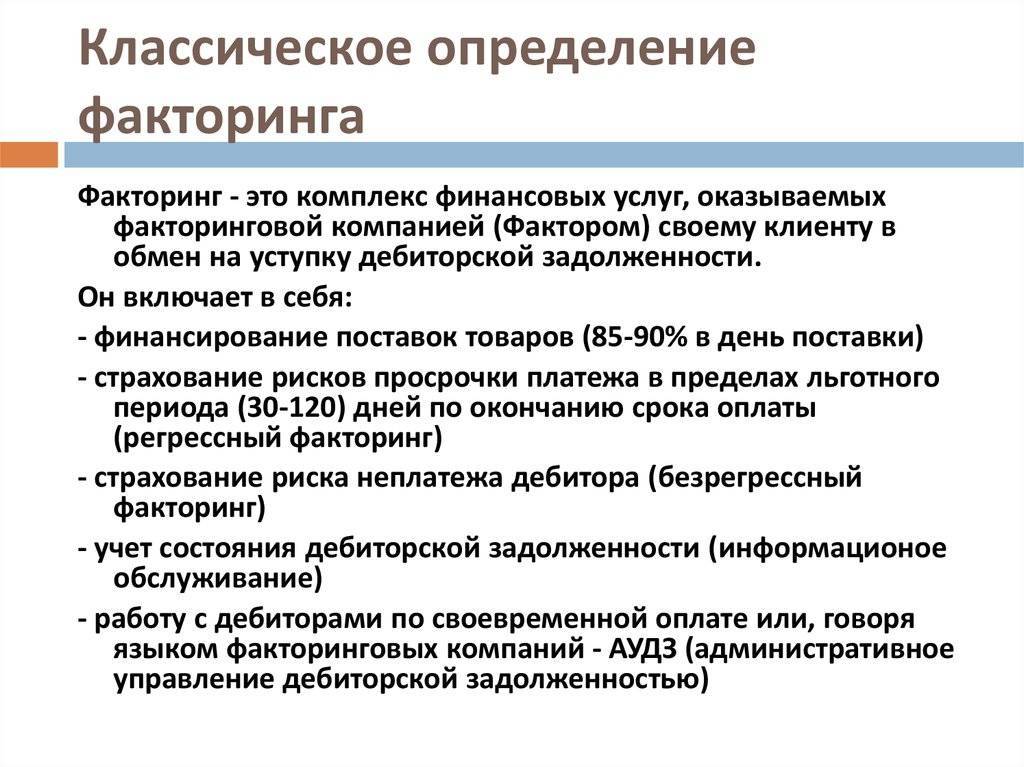

Это направление финансовых отношений представляет комплекс услуг:

- оплата поставок (90% в первый день);

- страхование рисков, срок колеблется в зависимости от отдельных оговариваемых условий;

- предоставление всех видов информации, и учёт ДЗ;

- проведение мероприятий по поводу своевременной оплаты.

Факторинг без регресса

Этот вид подразумевает получение клиентом финансирования и полноценную защиту от недобросовестных покупателей. Риски просрочки платежа несёт ФК.

Посредник отвечает за все риски срыва платежей и несет прочие сопутствующие расходы. Операция без права регресса гарантирует поставщику, что до него дойдут деньги.

Безрегрессный факторинг подразумевает оказание следующих услуг клиенту:

- финансирование поставок (суммой от 85% до 90%);

- страхование всех рисков неоплаты дебитора;

- информационное обслуживание;

- переговорный процесс со сторонами о своевременной оплате.

По налоговой подотчетности сторон сделки:

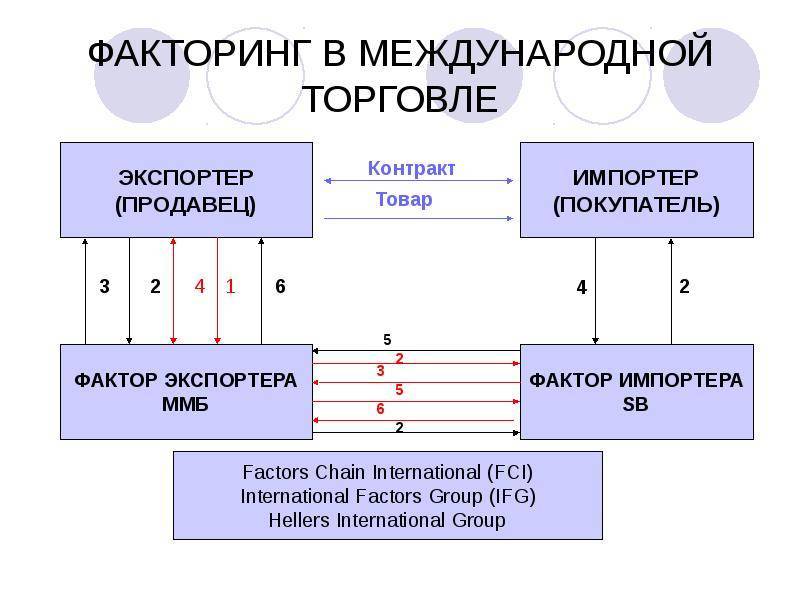

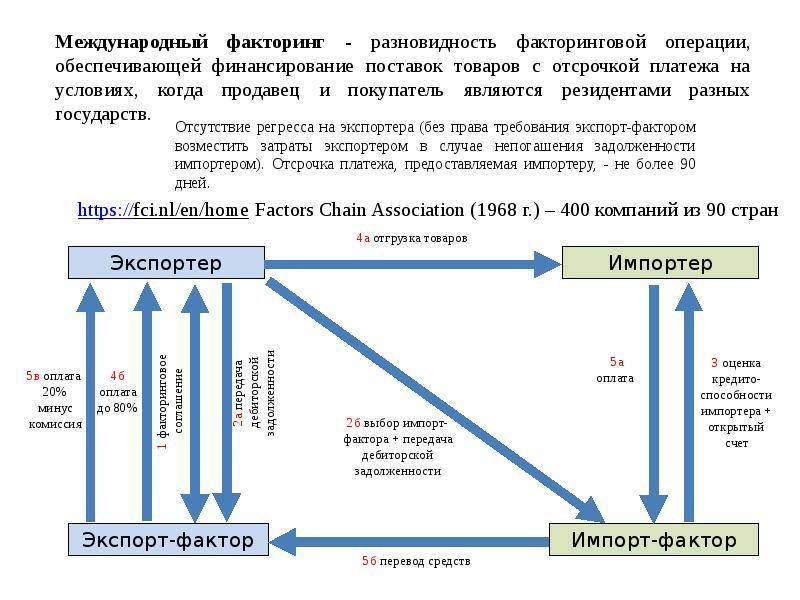

Международный

Применяется, когда поставщик и покупатель находятся в разных странах. Есть три модели такого финансирования:

- двухфакторная схема. В каждом из двух государств к сделке привлекается факторинговая компания. Посредники проводят платежи через собственные счета;

- прямой экспортный факторинг. Агент находится в стране поставщика. Схема применяется, когда покупатель надежный;

- прямой импортный. Агент работает в стране покупателя. Сложная модель, поскольку фактору приходится оперировать с валютой.

По моменту появления повода для финансирования поставщика:

Консенсуальный

Финансирование поставщика начинается до продажи при заключении сделки между ним и покупателем.

По перечню предоставляемых услуг:

Конвенционный

Агент предоставляет клиенту полное финансовое, консультационное и бухгалтерское сопровождение всех контрактов.

По направлению услуг:

Классический

За финансированием на период отсрочки обращается поставщик. Покупатель – пассивный участник сделки или вообще не знает о привлечении факторинговой фирмы.

Реверсивный

Применяется, когда покупатель желает приобрести товар с отсрочкой, а поставщик таковую не предоставляет. Поэтому реверсивным факторингом без права регресса пользуется потенциальный дебитор.

По способу организации документооборота сделки:

Традиционный

Все операции подтверждаются бумажными документами, и когда в процессе работы участники обмениваются сканированными копиями.

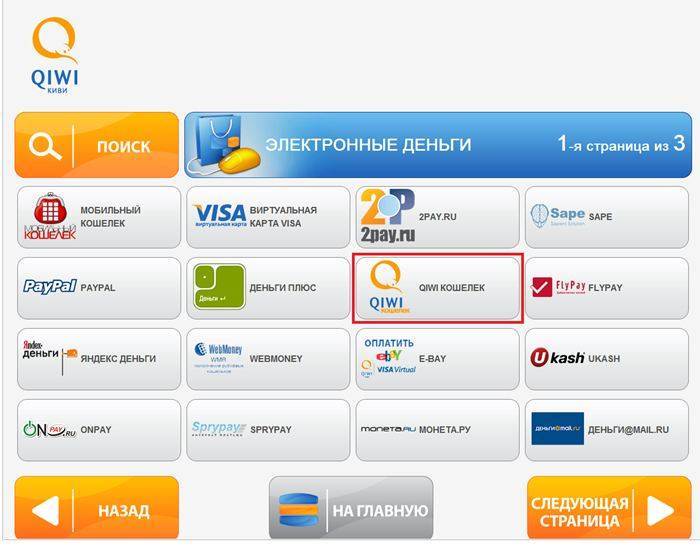

Электронный

Проводится с использованием специального программного обеспечения, веб-интерфейса и электронных подписей участников.

Плюсы и минусы факторинга

| Преимущества | Недостатки |

| Средства предоставляются без залога | Относительно высокая стоимость (особенно при узком факторинге) |

| Лояльные требования к платежеспособности клиента | Необходимость раскрытия информации о покупателях и собственных сделках |

| Договор факторинга – страховка от неуплаты, а также от валютных рисков (если сделка международная) | Факторинг используется только в безналичных сделках |

| Фактор производит инкассацию долга клиента | – |

| Безболезненная уплата налога на прибыль. При обычной отсрочке платежа может получиться, что налог придется платить раньше, чем поступят деньги за товар. | – |

| Факторинг – не кредит, он не отражается на балансе продавца. | – |

| Дополнительная привлекательность фирмы для клиентов за счет отсрочки платежа. | – |

Система банковского факторинга

Факторинговое финансирование осуществляется в том случае, если между продавцом и дебитором существует договоренность, закрепленная в договоре поставки, об отсрочке платежа сроком до 180 (иногда до 240 суток) с момента поставки.

В этом случае банк выплачивает продавцу средства в сумме до 90% от стоимости всех товаров по товарной накладной, а дебитор, в свою очередь, всю сумму долга переводит на факторинговый счет в банке.

Банк, получив перевод, взимает комиссию за обслуживание, за обработку данных по накладным, проценты по сумме финансирования за фактическое количество дней использования кредитных средств. После этого из суммы поступления гасится основной долг по финансированию, а остаток средств (если он есть) переводится продавцу.

Банк осуществляет финансирование сделок по факторингу в несколько этапов:

- оценка платежеспособности покупателей и продавцов по внутрибанковской нормативной документации;

- подписание договора о факторинговом обслуживании, а также сопутствующей документации (договоров банковского счета, поручительств и т.д.);

- рассылка покупателям (дебиторам) уведомлений о необходимости перечисления средств на специализированный счет, открываемый в банке на имя продавца;

- прием от продавца товарных накладных и счетов-фактур по отгруженным партиям товара, оценка договора поставки и соответствия его условиям накладной, внесение поставок в базу данных;

- перевод суммы финансирования на счет продавца, внутрибанковский учет объема требований и выплат;

- отслеживание просроченных поставок (то есть тех, по которым отсрочка платежа уже закончилась, а оплата от дебитора не поступила), иногда в этом случае клиент может подтвердить в письменном виде закрытие данной поставки, и регрессное требование выдвинуто не будет;

- прием входящих платежей от дебитора, их разнесение по поставкам, учет выплаченных процентов и возврат излишне уплаченных средств клиенту.

Факторинговая компания

Не столь важно, кто осуществляет финансирование – банк или факторинговая компания. Основное отличие банка от компании-фактора – стандарты работы

Если банк может параллельно оказывать различные услуги по сопровождению счетов, осуществлять переводы между счетами клиента и дебитора, то факторинговая компания — оказывать широкий спектр услуг по страхованию платежей, их сопровождению, отслеживанию поставок (в том числе за рубеж) и др.

Факторинговая компания, параллельно с финансированием, проводит полное сопровождение дебиторской задолженности, участвует в решении спорных вопросов с дебиторами.

Тренды и перспективы рынка факторинга

В 2020 году потребность в оборотных средствах привела к факторингу сотни новых клиентов. Перестал работать стереотип, что этот способ финансирования подходит только поставщикам торговых сетей. В период пандемии к инструменту факторинга активно стали прибегать сети непродуктового ритейла, а портфель химической и нефтехимической отрасли (по данным Ассоциации факторинговых компаний) стал сопоставим с нефтедобывающей (84 и 88 млрд. рублей соответственно).

Это явление возникло в результате того, что в третьем квартале 2020 года крупные компании из наиболее маржинальных отраслей экономики начали изменять договорные отношения с поставщиками, перенося оплату поставок на 2021 год. Причина – снижение маржинальности во время и после карантина. Как следствие, наиболее крупные игроки начали предлагать своим подрядчикам альтернативный способ финансирования поставок, а именно факторинг.

Например, «Газпром нефть» приняла решение об использовании факторинга для поддержки нефтесервисных компаний. Рост отсрочек также затронул многие добывающие, промышленные и логистические компании

Важно отметить, что емкость этого вновь образованного рынка может измеряться десятками миллиардов рублей, учитывая масштабы игроков, которые его формируют

А если говорить перспективах для поставщиков – в условиях текущей нестабильной экономической ситуации факторинг стал еще одной возможностью и достойной альтернативой для малого и среднего бизнеса не только сохранить текущие контракты без ущерба для маржинальности, но и войти в число постоянных поставщиков крупных дебиторов.

Когда целесообразен факторинг?

О необходимости привлечения к совершению сделок финансовых агентов было рассказано ранее; здесь же имеет смысл ещё раз перечислить ситуации, в которых использование денег фактора особенно полезно:

- Срочная потребность в привлечении заёмных оборотных средств. В наибольшей степени это относится к сфере малого предпринимательства, испытывающего колоссальную налоговую нагрузку и не избалованного выгодными кредитными предложениями.

- Первостепенная задача — привлечение новых клиентов и удержание постоянных. Получать товар в рассрочку, изначально внося небольшую часть его стоимости, удобнее для многих потребителей, особенно в условиях перманентного финансового кризиса. Факторинг позволяет продавцу подойти к делу с новой стороны, не рискуя своими деньгами и не тратя время на общение с кредиторами.

- Покупатель ненадёжен или поставщик ранее не имел с ним дела. Сложно сказать, согласится ли фактор предоставить деньги при таких обстоятельствах, но, найдя подходящего финансового агента, продавец, не обременяя себя заключением договора цессии, перекладывает на него получение денег от потребителя.

- Несовпадение масштабов деятельности контрагентов. Если мелкое предприятие поставляет продукцию промышленному гиганту или, напротив, закупает у него какие-либо изделия, скорее всего, их графики оплаты не совпадают. Факторинг позволяет избавиться от этого неудобства, нивелируя разрывы во времени: кредитор получает оплату за товар сразу и в полном объёме, а потребитель может заплатить за поставку без срочного изъятия оборотных средств.

Преимущества и недостатки факторинга, как отдельного вида взаиморасчетов

Основными недостатками являются:

- Необходимость раскрытия информации о каждом участнике сделки, а также предоставление информации по поставке товаров третьей стороне – фактору.

- Стоимость услуг фактора. Кредитор теряет часть средств, которые мог бы получить от дебитора в качестве комиссии – оплаты услуг фактора. Так он платить на получение оплаты за товар сейчас, а не с учетом отсрочки платежа.

- Все расчеты, как правило, происходят в безналичной форме.

Преимуществ факторинга значительно больше:

Для субъектов малого и среднего предпринимательства использование услуг факторинговых фирм означает, в первую очередь, повышение оборачиваемости собственных активов. Ведь получается, что полученные от фактора деньги можно использовать здесь и сейчас. Все это с лихвой компенсирует необходимость выплачивать фактору плату за его услуги. Крупные же компании, не имея недостатка финансовых средств, прибегают к услугам факторинговых компаний в качестве гаранта оплаты дебитором его задолженности.

При заключении договора факторинга нет необходимости передавать какое-либо имущество фактору в залог либо привлекать поручителей. Фактор проверяет платежеспособность дебитора до подписания договора, однако, как правило, строгих требований к его платежеспособности не привлекает.

Контроль за своевременностью расчетов с дебиторами передается третьей стороне. Это выгодно кредитору, который не имеет ресурсов (трудовых, программных, экономических) за отслеживанием сроков поставки/оплаты товаров, либо затраты на такую работу экономически не обоснованы. В этом случае все функции по отслеживанию дебиторской задолженности передаются фактору, а компании получают деньги в качестве оплаты.

Услуги факторинга – это не кредит или заем. Соответственно, данная схема расчетов с покупателями с привлечением третьей стороны не отразится на показателях строк отчетности бухгалтерского баланса кредитора. Это имеет значение как для руководства, собственников компании, так и внешних пользователей бухгалтерской (финансовой) отчетности компании (ФНС, РОССТАТ и др.)

Подводим итоги

Факторинг — это получение средств под совершение сделки от агента с последующим погашением задолженности покупателем. При этом сам продавец выплачивает в пользу фактора вознаграждение за пользование его услугами. Договор может быть двусторонним или трёхсторонним, заключаться на более или менее длительный срок или даже быть бессрочным.

Преимущество факторинга — простота оформления коммерческих отношений и комфортные для клиента условия выплаты. Недостатки — относительно высокая процентная ставка и необходимость представления информации о покупателе третьему лицу. Пользование факторинговыми услугами не влияет на кредитную историю поставщика и потребителя, а также не предполагает необходимости залога.