Что такое НСЖ

Накопительное страхование – финансовый продукт с регулярным внесением страховых взносов, их накоплением и инвестированием. Он рассчитан на долгосрочное вложение средств с перспективой получения выплат (при наступлении страхового случая) или инвестиционного дохода (при выборе удачной стратегии размещения средств). НСЖ является своеобразной «копилкой», в которую клиент в течение 3-30 лет откладывает деньги, чтобы получить материальную поддержку при болезни, травме или смерти либо вернуть вложенные средства с процентами.

Цели накопительного страхования:

- обеспечение финансовой безопасности застрахованного и/или членов его семьи;

- формирование первоначального капитала для определенных нужд (в случае с детьми – получение образования);

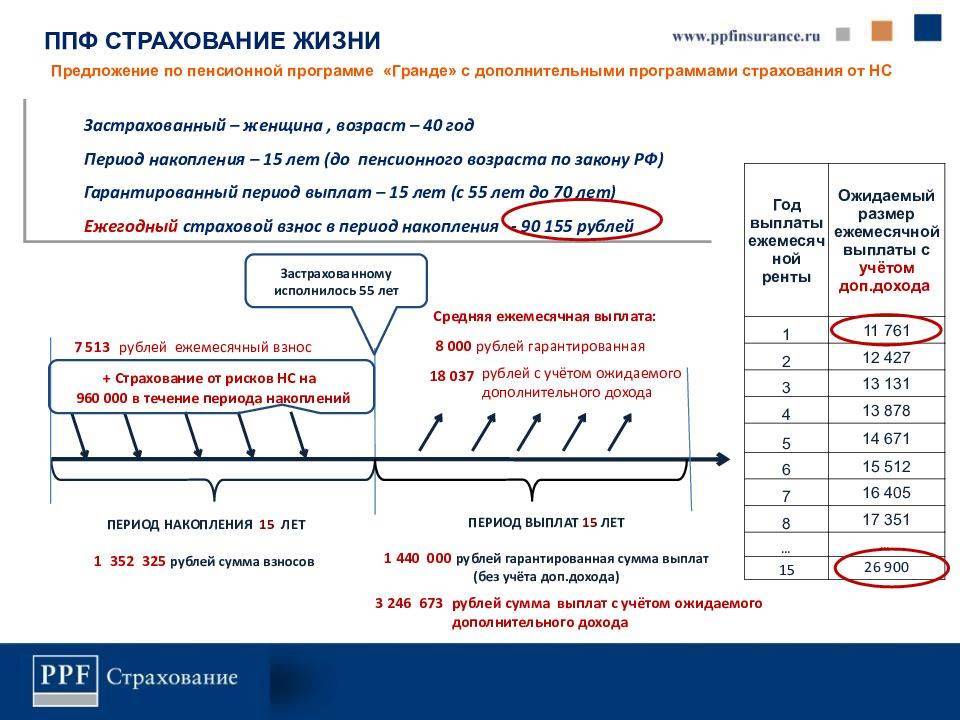

- накопление средств для выплаты дополнительной пенсии.

Взносы по накопительному страхованию жизни состоят из двух частей:

- страховой – идущей на выплату возмещения при наступлении страхового случая;

- накопительной – используемой для получения инвестиционной прибыли.

По окончании срока договора клиент может востребовать всю сумму, скопившуюся на личном счете, либо получать деньги ежемесячно в виде пенсионной выплаты.

Из чего складывается инвестиционная доходность

Согласно законодательству, российским страховым компаниям разрешено вкладывать деньги только в надежные активы:

- государственные, региональные, муниципальные ценные бумаги;

- инвестиционные паи ПИФов;

- денежные средства на банковских депозитах;

- недвижимость;

- облигации с ипотечным покрытием;

- драгметаллы;

- иные активы с учетом требований Указаний ЦБ РФ №4297-У от 22.02.2017.

Подобная консервативная инвестиционная стратегия приводит к тому, что страховые компании зарабатывают для клиентов не более 5% прибыли. Нередко они демонстрируют отрицательную доходность, то есть, теряют деньги застрахованных лиц.

Плюсы и минусы НСЖ

Преимущества накопительного страхования жизни:

- Самостоятельный выбор накопительной программы: суммы, периодичности оплаты взносов, страховых рисков.

- Неизменность условий в течение всего срока действия договора.

- Дополнительный бонус при получении налогового вычета по НДФЛ.

- Неимущественный характер вложений (средства являются личной собственностью, не делятся при разводе, не включаются в доход при начислении алиментов, не подлежат конфискации).

- Возможность назначить конкретного выгодоприобретателя по договору в случае смерти застрахованного лица (средства НСЖ не включаются в наследственную массу).

Недостатки НСЖ часто превалируют над преимуществами:

- Необходимо регулярно вносить страховые взносы.

- В случае отзыва лицензии у страховой компании вложенные деньги клиенту не возвращаются.

- Невозможно досрочно расторгнуть договор без существенных потерь. Штрафы за изъятие средств иногда достигают 50% накоплений.

- Низкая доходность – в реальности она составляет 2-3% годовых, что примерно в 2 раза ниже официального уровня инфляции. В тех случаях, когда страховщик выбирает неправильную инвестиционную стратегию, прибыли вовсе не бывает.

- Страховая компания вправе расторгнуть договор по своей инициативе. В этом случае клиент получит назад только гарантированную часть вложенной суммы. Инвестиционная составляющая не выплачивается.

Если перечисленные минусы накопительного страхования жизни вас не пугают, для подбора подходящего страхового продукта разумно использовать рейтинг страховых компаний.

Ошибки новичков

Страхование жизни – это решительный и надежный шаг, но столкнувшись с такой необходимость впервые, стоит обезопасить себя от самых распространенных ошибок:

- Постараться внимательно изучить рынок предложение и выбрать не «самое дешевое», а наиболее надежную компанию, которая работает по классическим, консервативным методикам страхования.

- Первое что выполняют такие программы – это защита здоровья и жизни, а уже потом накопление средств, что должно подтверждаться условиями страхования (ставки, условия работы договора).

- Сумма страхового взноса должна полностью покрывать страховые риски, учитывать сроки накопления и только после грамотного расчета стоит выбрать наиболее оптимальный страховой продукт.

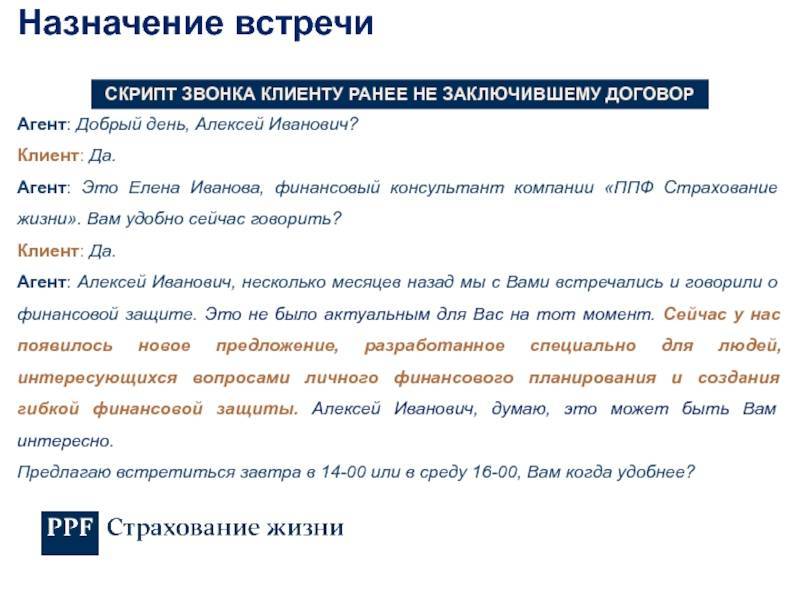

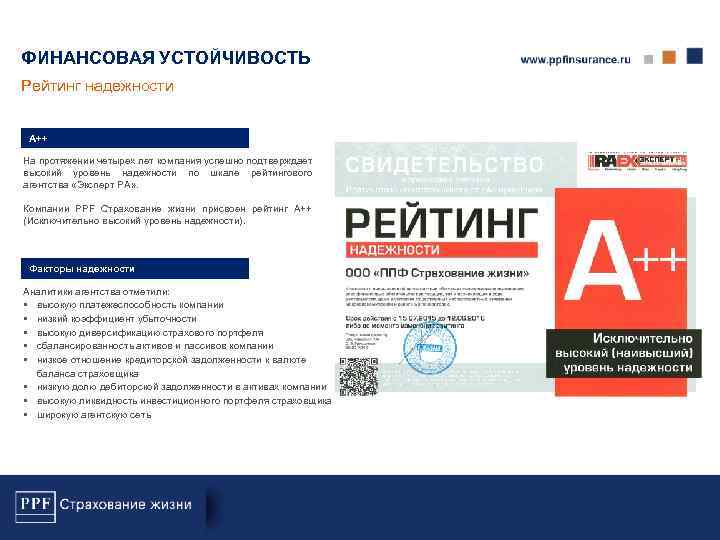

Практически за 20 лет работы ППФ на рынке услуг, компания зарекомендовала себя, как надежный и проверенный временем партнер.

Преимущества и недостатки

К достоинствам выбора компании ППФ можно отнести следующие характеристики:

- Большой выбор страховочных программ с разными условиями, сроком страхования и стоимостью.

- После окончания полиса, оговоренная в договоре сумма может быть возвращена.

- Возможность застраховать всю семью: работников, кормильцев, пожилых людей, детей.

- Простая и быстрая процедура оформления полиса.

- В договоре прописаны коэффициенты инфляции и девальвации валюты, что гарантирует защиты взносам от кризиса и других экономических проблем.

- Возможность создать в итоге страховую сумму, не менее 75%.

- Разрешены корректировки договора, по обоюдному согласию сторон, в течение периода его действия.

- Возможность назначить бенефициария.

Информация о страховом полисе

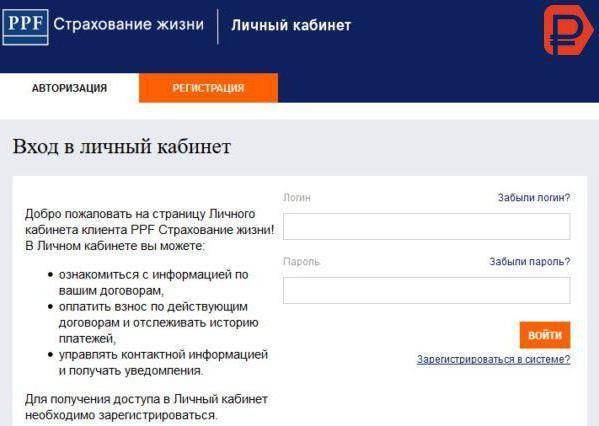

Для входа в личный кабинет необходимо указать номер договора, а также придумать личный пароль. После этого вы увидите полный перечень активных договоров, сможете получить их электронные копии, посмотреть общие данные, список застрахованных лиц, программу страхования и финансовую информацию.

Также PPF Life сообщает дату и сумму следующего взноса. Оплатить его тоже можно прямо из приложения, используя банковскую карту или кошельки в электронных платежных системах. После оплаты вы получить электронную квитанцию. История внесения взносов хранится непосредственно в приложении.

Другие события по рынку России, связанные с иностранными страховщиками

Ранее стало известно рынку, что Assicurazioni Generali – крупнейший страховщик Италии, который владеет менее 40% доли в страховой компании СПАО “Ингосстрах” не стало выдвигать своих членов в состав Совета директоров страховщика, объяснив это текущей ситуаций на рынке.

Международный страховщик AXA, владеющий менее 40% акций российской страховой компании САО “РЕСО-Гарантия” не обозначил никак официально свою позицию. Однако французский бизнес в целом в России чувствует себя более комфортно и большинство крупных игроков (Ашан, Леруа Мерлин) не планируют уходить, и французское правительство не оказывает на них избыточного давления по данному вопросу. Сам страховщик рассматривает вопрос о присоединении бизнеса АО “Юнити страхование” (уже находится в группе, ранее СК “Эрго”).

Страховщик СК “Чабб” сменила генерального директора на российского, но пока никаких заявлений не сделала.

Страховая компания АО “ЕРВ Туристическое Страхование”, специализировавшаяся на страховании путешествующих, передала портфель по всем видам страхования ООО РСО “Евроинс”. Изначально ходили слухи о том, что компания планирует полностью закрыть работу, что было связано изначально с пандемией. Теперь это связано с новыми реалиями – снижением спроса на страхование ВЗР и текущей геополитической ситуацией.

Райффайзенбанк несколько раз заявлял, что не планирует уходить с рынка России, соответственно и его дочерний страховщик ООО СК “Райффайзен Лайф” продолжает работать. Тем не менее, в СМИ обсуждалась возможность выкупа банка российским инвестором, но сделка не состоялась, в том числе по причинам низкой оценки бизнеса для купли-продажи.

Характеристика и виды программ

Специально для страхования населения, компания ППФ разработала и воплотила в жизнь несколько наиболее оптимальных и выгодных программ:

1. «Премиум»

Программа предлагает возможность накопить материальные средства для обеспечения достойно старости и гарантирует возможность совершать в будущем крупные финансовые покупки, с помощью накопленных средств.

Полис оформляется не менее чем на 5 лет, и максимум может быть оформлен на 30 лет. Цена на услуги программы варьируется в зависимости от дополнительно включены пунктов, от периода действия и т. д.

2. «Солнышко»

Программа защиты детей от возможно полученных травм, ушибов, получение накопленной денежной суммы, в качестве материальной помощи при наступлении страхового случая. Преимуществом такой системы является тот факт, что желающие оформить «Солнышко» могут полностью самостоятельно выбрать наполнение полиса, страховые параметры, срок действия страховки и т. д. Платить можно каждый месяц или вносить страховую сумму каждый квартал, единоразово раз в год.

3. «Гардия»

Полис предлагается, как расширенная программа страхования, включающая максимум услуг:

- Потеря трудоспособности.

- Потеря рабочего места.

- ДТП, авария, несчастный случай.

- Смертельные болезни.

Гардия позволяет оформить страховой полис для всей семьи, включая людей преклонного возраста и несовершеннолетних детей. Минимальная страховая сумма приравнивается к 150 000 рублей, максимальная составляет 10 000 000 рублей, срок действия полиса может варьироваться от 5 лет до 30 лет.

4. «Оптим»

Наиболее современная, молодежная программа страхования, которая позволяет молодым сознательным гражданам позаботиться о своем будущем и скопить необходимую сумму денег для покупки машины или квартиры.

К достоинствам полиса стоит отнести:

- Легкость оформления.

- Большое разнообразие дополнительных услуг.

- Возможность скопить внушительную сумму денег.

5. «Глория»

Уникальный полис страхования от ППФ, разработанный специально для женщин:

- При потере возможности работать.

- Для медицинского обследования и проведения диагностических процедур.

- При нанесении тяжелых повреждений.

- Смертельные случаи.

- При госпитализации.

Преимуществами полиса «Глория» являются следующие характеристики:

- Возможность создания условий материальной независимости.

- Использование накопленных средств для работы с иностранными врачами.

- Получение страховой суммы, по истечении срока действия.

- «Комфорт».

Страховой полис, рассчитанный на долгосрочное страхование жизни и полноценное самостоятельное планирование финансового состояния. Это является несомненным преимуществом при возникновении страховых случаев ил других непредвиденных обстоятельств.

К достоинствам программы «Комфорт» можно отнести:

- При смертельных случаях, сумма капитала увеличивается вдвое.

- Возможность защитить себя и близких от природных катаклизмов.

- Полис распространяется на большинство стран Западной Европы. Страны Азии, Америку.

Основная сумма по страховке может быть от 4 000 рублей до 1 000 000 рублей.

Также ППФ страхование жизни предлагает множество продуктов корпоративного страхования, среди которых выделяют:

- «Партнер».

- «Партнер +».

Основными преимуществами которых являются следующие характеристики:

- Удобство и оперативность оформление полиса.

- Легкость выполнения платежей, удобная система оплаты.

- Возможность вносить страховые взносы поэтапно.

Однако для того чтобы участвовать в корпоративных программах необходимо удостовериться в соответствии основным требованиям:

- Возраст клиентов до 75 лет.

- Обязательное медицинское обследование.

При каждом индивидуальном случае страхования, программа и полис могут корректироваться под определенные условия и пожелания клиентов.

Личный Кабинет «Росгосстрах Жизнь» — Оплата, Профиль и Полисы

«Личный кабинет» – удобный, безопасный и бесплатный инструмент для дистанционного управления страховыми продуктами компании «Росгосстрах Жизнь». После подключения к сервису и авторизации в нем клиент сможет воспользоваться всем функционалом системы. С помощью «Личного кабинет» можно:

- Оформлять страховые полисы. Сервис можно использовать для ознакомления с продуктами организации, а также их покупки в дистанционном режиме. При этом допускается оплата полиса через электронные ресурсы (но только путем использования банковской карты). Также предусмотрена возможность пролонгации действующих страховых договоров.

- Просматривать информацию, внесенную в полисы. В «Личном кабинете» представлены все продукты, оформленные клиентом компании. Соответственно, пользователь может в любой момент времени ознакомиться с параметрами полиса, посмотреть срок его действия, узнать дату следующего платежа. Для этого нет необходимости тратить личное время и посещать офисы или искать бумажный вариант договора.

- Уведомлять компанию о страховых случаях. Еще одна полезная функция этой системы. С ее помощью можно предоставлять организации информацию о том, что наступил страховой случай, подавать запросы на получение денежных средств.

- Получать информацию о специальных предложениях и скидках на покупки. Поскольку компания «Росгосстрах» время от времени проводит акции, в рамках которых цены на продукты снижаются, либо к ним бесплатно подключаются дополнительные опции, клиент организации может существенно сэкономить. Чтобы не упустить такую возможность, следует периодически проверять информацию в «Личном кабинете».

- Просматривать личные данные. Также в сервисе отображаются личные данные клиента. Они используются при оформлении договоров страхования и вносятся в приобретаемые полисы. Правильная и актуальная информация о пользователе – обязательное условие действия страховки.

Получать консультации от работников компании. Функционалом «Личного кабинета» предусмотрена возможность обращения к сотрудникам страховой организации с целью получения ответов на интересующие пользователя вопросы.

Как именно использовать сервис, клиент волен решить самостоятельно. Однако «Личный кабинет» освобождает его от визитов в офисы страховой организации и траты лишнего времени на стояние в очередях. Кроме того, в отличие от отделений, система работает круглосуточно, даже в выходные и праздничные дни. Доступ к ней прерывается только во время проведения технических работ.

«Росгосстрах-Жизнь» — Как Изменить Данные в Личном Кабинете?

Для изменения личных данных необходимо обращаться к сотрудникам компании. Пользователь может самостоятельно сменить только сведения, используемые для входа, а также внести ряд других небольших правок. Если же необходимо актуализировать паспортные или регистрационные данные, потребуется посетить офис организации.

Алгоритм действий следующий:

- Найти и посетить офис страховщика.

- Обратиться к сотруднику компании с просьбой об изменении данных.

- Показать документ, на основании которого будут вноситься правки.

- Ожидать изменения сведений.

[maps karta=1 table=0 url=https://naitiko.ru/companies/rosgosstrakh/moskva]

Также пользователь может позвонить по номеру горячей линии – 8-800-100-12-10 и уточнить, какие именно документы понадобятся для изменения той или иной информации.

Как Удалить Личный Кабинет Клиента в «Росгосстрах-Жизнь»?

Существует два способа удаления профиля в системе. Для этого необходимо либо лично прийти в один из офисов компании, либо позвонить по номеру горячей линии. Второй метод более удобен, поскольку позволяет провести удаление в дистанционном режиме.

Для решения проблемы путем обращения к сотрудникам кол-центра организации нужно сделать следующее:

- Позвонить по номеру горячей линии (8-800-100-12-10).

- Дождаться установки связи с оператором.

- Сообщить ему о желании удалить профиль в «Личном кабинете».

- Пройти процедуру идентификации (придется озвучить паспортные данные).

- Ожидать удаления кабинета.

Произвести удаление можно только после того, как истечет срок действия всех оформленных договоров. До этого момента клиент лишен такой возможности.

Частным лицам

ООО «PPF Страхование жизни» разработал широкий спектр программ. К большинству базовых пакетов можно внести дополнительные пункты.

Программы страхования жизни

Программы страхования в PPF

Программы страхования в PPF

«Глория». Рисковое страхование с элементами накопительной системы. Основная цель, страховка женщин в случае онкологических заболеваний. Включено: оплата лечения, операции и восстановления, в том числе в зарубежных клиниках. Если за период действия договора страховой случай не возник, то есть женщина не болела, то ей возвращается 75 % от уплаченной страховой суммы.

Сроки, минимальный 5, максимальный 30 лет.

Возраст женщин, которые могут заключить договор от 18 до 55 лет. Можно корректировать договор по желанию клиента. Начисляется инвестиционный процент.

Оплату взносов вносят сразу одним платежом, раз в месяц, квартал, год. Для большей части страховых договоров предусматривается выборочная система платежей.

«Премиум». Накопительная система страхования, включающая рисковое. В нее входят базовый пакет страхования жизни и нескольких дополнительных программ, расширяющих его.

- страховка от несчастного случая;

- страховка при заболеваниях, связанных со смертельной угрозой;

- страховка в случае возникновения инвалидности (1,2 группы);

В договоре может быть предусмотрено освобождение от взносов, если наступила инвалидность. Ограничение по возрасту. Договор может заключить человек не старше 55 лет. Страховые суммы индексируются, начисляется инвестиционный процент. Взносы и сроки действия договора указываются и определяются индивидуально.

Программа детского страхования «Солнышко», накопительный вид. Она дает возможность оградить ребенка и родителя от возможных жизненных рисков, связанных с их здоровьем. Возраст ребенка: с рождения до 25 лет. Сроки действия договора: от 5 до 24 лет. Возраст того, кто страхует, не больше 65 лет.

Дополнительно можно расширить базовый пакет страхованием:

- от смертельно опасных заболеваний родителей и детей;

- инвалидности и госпитализации;

- от несчастных случаев, и связанных с ними телесных повреждений;

Дополнительно можно указать в договоре освобождение от страховых платежей при инвалидности. По окончании срока договора выплачивается сумма страховки и инвестиционные проценты. В случае смерти родителя, правопреемником страховки может стать ребенок.

Страховая программа «Гардиа». Этот пакет включает максимально широкий спектр защиты рисков жизни всей семьи. При этом гарантирует частичный возврат средств по истечении сроков договора, если не было страхового случая в семье. Диапазон страховой суммы на всех членов семьи от 150 000 рублей до 10 000 000 рублей.

Базовый пакет:

- страховка от смертельно опасных заболеваний;

- на случай шунтирования и трансплантации;

- при параличе.

Дополнительные программы, которые можно включить в пакет, это страхование от:

- несчастных случаев;

- инвалидности;

- госпитализации;

- потери трудоспособности.

Страховая сумма подлежит индексации и начислению инвестиционных процентов. Возраст застрахованных, на момент окончания действия договора, не больше 65 лет.

Программы страхования жизни в PPF

Программы страхования жизни в PPF

Страховая программа «Оптимум». Это комбинированный пакет. Включает накопительный капитал на различные, в том числе короткие сроки, и страхование от рисков для жизни.

В дополнительный, расширяющий пакет входят, страхование:

- инвалидности (1,2 группы);

- при госпитализации;

- при тяжких телесных повреждениях.

Сумма страховки индексируется, и выплачивается после окончания срока договора. При условии отсутствия страховых случаев.

«Комфорт». Накопительное, рисковое страхование.

Эта программа, базовый и дополнительные пакеты, включает почти все вышеописанные страховые случаи. Действие страховки распространяется на все страны, где бы не находился клиент. При смертельном исходе в результате несчастного случая сумма денежной компенсации увеличивается в два раза. При отсутствии страховых случаев, возвращается проиндексированная сумма страховки. Стоимость базового пакета варьирует от 400 000рублей до 1 000 000 рублей, сроки договоров от 10 до 25 лет.

«Виктория». Рисковое страхование при онкозаболеваниях.

Заключается на год с возможностью дальнейшей пролонгации (продления) договора. Страховая сумма рассчитывается исходя из возраста: до 50 лет 3 900 рублей, от 56-60 лет 9 900 рублей. Страховка выплачивается в случае диагностирования онкологии.

Нужно заметить. По согласованию сторон можно вносить дополнения и определенные изменения в договора. Сроки, суммы и частота внесения взносов оговариваются индивидуально.

Рейтинг компаний накопительного страхования жизни

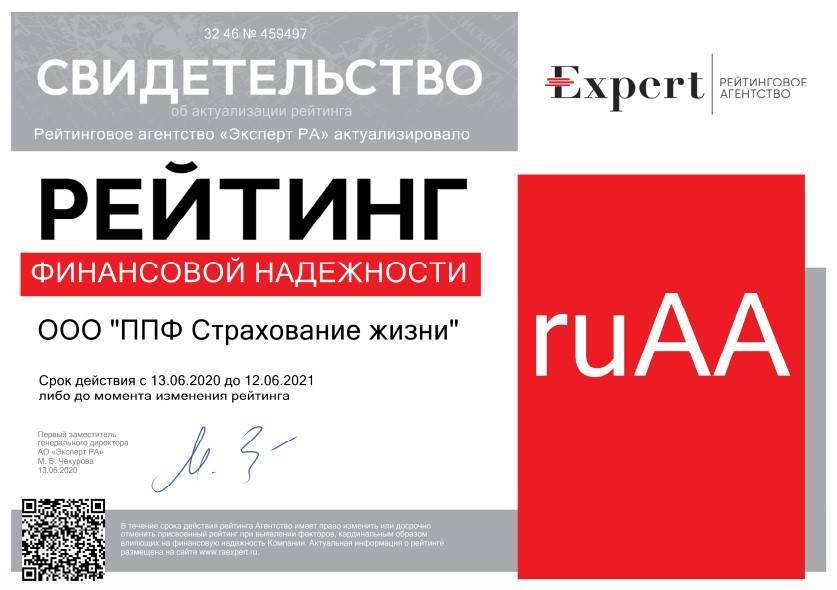

Рейтинг компаний накопительного страхования жизни можно найти на сайте рейтингового агентства ЭКСПЕРТ РА.

Накопительное страхование жизни рейтинг компаний 2019

На 2019г. самый высокий рейтинг надежности AАА присвоен 4 компаниям, занимающимся накопительным страхованием жизни:

- Альянс Жизнь,

- СОГАЗ-ЖИЗНЬ,

- Сбербанк страхование жизни,

- Метлайф.

При выборе компании для долгосрочного накопительного страхования рекомендую выбирать компанию с самым высоким рейтингом надежности. Краткий обзор компаний и их программы можно найти в статье «Накопительное страхование жизни обзор компаний«.

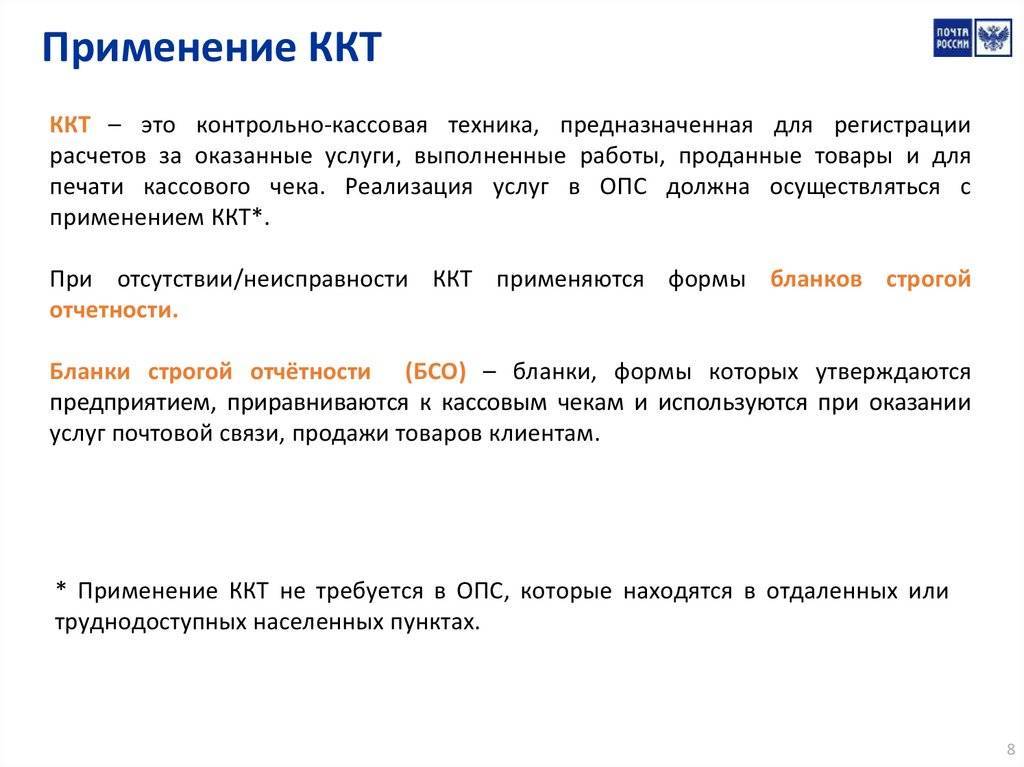

Дополнительные варианты ППФ Страхование жизни оплатить взнос

Помимо всех описанных вариантов, ППФ предлагает воспользоваться услугами любого из партнеров:

- Терминалы Элекснет.

- Пункты Rapida

. - Терминалы Qiwi

. - Почтовый перевод через Почта России.

В каждом случае необходимо знать номер своего договора и величину взноса, чтобы платеж был принят ППФ корректно. На сайте страховщика можно просмотреть детальные инструкции по использованию терминалов, их месторасположение и запросить реквизиты для внесения в бланк. Комиссию каждая компания взимает по своим внутренним правилам. ППФ Страхование жизни оплатив взнос через партнеров, сроки переводов разнятся от нескольких минут до 3-х дней.

Всего отзывов о компании:

79

(33

/46

)- Народный рейтинг компании:

- Рейтинг надежности компании:

A++

Никому не советую связываться с этой программой, не могу пока сказать про компанию. Только после смерти выгодоприобретатель оценит до конца, а то может и там обхитрят. Застраховались по программе «Солнышко» LC1 №1081711312 от 20.09.2013г., в 2014 у моего

2018-09-27

Оценка: 1

Договор накопительного страхования жизни с Чешской страховой компанией (на тот момент времени) был заключен 25 мая 2005 года. Регулярно приходили оповещения и напоминания как о сроках платежей, так и о всех изменениях в компании – как то – смена наименования

2016-07-19

Оценка: 4

Здравствуйте. В 2008 году застраховал в этой компании (тогда ещё Чешская СК), своего старшего сына – спортсмен. Оформил договор LC1 1014583611 на его маму (бывшая жена). В этом же году застраховал младшего сына, договор оформил на себя. Страховал обоих

2016-03-22

Оценка: 2

Добрый день! Хочу поблагодарить компанию “ППФ Страхование жизни” за закончившееся долгосрочное сотрудничество и помощь, оказанную дважды за 10 лет действия договора. Договор мной был заключен 18.08.2005г. тогда еще с Чешской страховой компанией на 10

2016-02-08

Оценка: 5

Полис LC№1092540110, программа “Солнышко”. Два раза за год были страховые случаи (травмы ноги) у дочери. В обоих случаях – минимум документов и быстрая (в течении 2-3 дней) выплата денег на карту. Все точно, в соответствии с таблицей выплат по договору.

Компания

2015-11-09

Оценка: 5

Решением суда от 5.12.2014 г. признан расторгнутым договор смешанного страхования жизни (полис Премиум LR № 1029948413). Выдан исполнительный лист. Но деньги мне так и не перечислили. Уважаемые “лохи” (я себя тоже к ним отношу), если у вас есть лишние

2015-10-11

Оценка: 1

Здравствуйте! № полиса 1078759314. ППФ Страхование жизни в Ростове-на-Дону. Летом этого года мой страховой агент Галина Моринчук присвоила мои и моего мужа страховые взносы, а компания увильнула от решения проблем, просто расторгнув со мной договор!

Мы,

2015-09-27

Оценка: 1

Страховой полис №1075662713. В марте 2015 г. попала в ДТП. Перелом 9 ребер, 3 позвонков, удалена селезенка, пневмоторакс, ушивание диафрагмы. По тарифам компании страховые выплаты должны составить около 250.000 руб.

Документы переданы страховому агенту

2015-06-23

Оценка: 1

Уже пять лет как застраховала себя и ребёнка по программе солнышко. Два месяца назад мы с сыном шли со школы, и на нас налетел и сбил велосипедист. Травмы были мелкие, но болезненные. Выплатили быстро и ощутимые деньги, на которые мы с ребенком съездили

2015-06-01

Оценка: 5

Страховой полис LR1№1069985715. Несколько лет оплачивал взносы в ППФ Страхование жизни по 27.000 рублей. В прошлом году просрочил платеж и получил уведомление о том, что со мной расторгнут договор. Получил 5.858 рублей. Теперь жалею, что не потратил деньги

Новые законы, которые коснулись правовой и экономической сферы, свидетельствует о растущем интересе граждан РФ к рынку страхования. Это неотъемлемый элемент рыночной экономики, поэтому вопросы о видах и формах страхования в настоящее время являются значимыми.

Граждане, стремясь обезопасить себя при разных жизненных обстоятельствах, стали чаще прибегать к страхованию жизни и имущества. В России работает множество зарубежных и отечественных страховых компаний, предоставляющих свои услуги на возмездной основе. Наибольшим спросом пользуется страхование жизни и здоровья в ППФ Страхование жизни.

Минусы НСЖ

- Банкротство или отзыв лицензии у страховой компании, с которой заключен договор накопительного страхования жизни Центральным банком РФ. Учитывая отсутствие стабильности в страховой сфере, с целью минимизации рисков выбирайте страховые компании с максимальным рейтингом надежности. В сторону защиты добавлю — изучив информацию по данному вопросу, я не нашел ни одного примера банкротства страховой компании, занимавшейся накопительным страхованием жизни.

- Невозможность без значительных потерь расторгнуть договор до срока его окончания. Если срочно понадобятся деньги, на договор накопительного страхования жизни можете не рассчитывать. Как правило, условия расторжения договора настолько невыгодные для клиента, что удобнее будет взять кредит.

- При возникновении финансовых трудностей и невозможности платить предусмотренные договором взносы, страховая организация вправе в одностороннем порядке расторгнуть договор с вами. В этом случае страхование перестает действовать и вы теряете все причитающиеся к начислению проценты и часть вложенной суммы.

- Сравнительно низкий уровень доходности на вложенные средства. Проценты, начисляемые на внесенные средства в большинстве случаев меньше процента по банковским депозитам. Т.е. просто откладывая деньги в банк под процент, через такой же промежуток времени с учетом капитализации вы получите больше, чем по договору накопительного страхования жизни.

- При закрытии договора по истечении срока, полученные налоговые вычеты по НДФЛ подлежат удержанию из сумм, подлежащих выплате.

Суть накопительного страхования жизни

Подводя резюме, скажу, что основная суть накопительного страхования жизни – защитить вас и вашу семью от жизненных неурядиц, а не приумножить вложенные деньги. Поэтому если не хотите в долгосрочной перспективе обременять себя таким договором, то рассмотрите вариант страхования жизни и депозитного вклада по отдельности. Возможно, так получится даже выгоднее (пока сам не рассчитывал).

Лично для себя рассматриваю накопительное страхование жизни на дожитие, т.е. хочу заключить договор на 25-30 лет с максимально полным страхованием жизни и здоровья (на случай инвалидности и смертельно опасных заболеваний). Считаю, что накопительное страхование жизни является хорошим элементом диверсификации рисков консервативного инвестиционного портфеля. Однако инвестировать в него намерен не более 4-7% от своего дохода. На данный момент нахожусь в поиске страховой компании.

Как пользоваться рейтингами

При сравнении компаний по надежности, доходности и количеству клиентов эксперты пользуются разными первичными данными и используют собственные методики. Поэтому страховщик, попавший в ТОП одного агентства, может оказаться за бортом другого рейтинга. К тому же, сложно определить, что будет с выбранной компанией через 10-20 лет. Сегодняшний лидер страхового рынка через год может оказаться его аутсайдером. Поэтому нельзя однозначно сказать, что ТОПовые страховщики обязательно обеспечат своим клиентам желаемый доход.

При выборе страховой компании разумно обратить внимание на стабильность нахождения в рейтинге либо одновременное присутствие в рэнкингах нескольких агентств. Например, Ингосстрах-Жизнь, Сбербанк страхование жизни, СОГАЗ-ЖИЗНЬ назвали лидерами и РА «Эксперт», и Банки.ру

Этот факт свидетельствует о совпадении мнений «народных» экспертов и профессионалов финансового рынка.

С иностранными страховыми компаниями ситуация немного иная. Несмотря на довольно высокие рейтинги и стабильные финансовые показатели, в сотрудничестве с ними для россиян есть существенный минус: урегулирование споров происходит в соответствии с законодательством страны принадлежности и на ее территории. Например, клиентам международного холдинга MetLife, Inc. в случае возникновения спорных ситуаций придется защищать свои права в США. Понятно, что это неудобно, невыгодно и очень дорого.

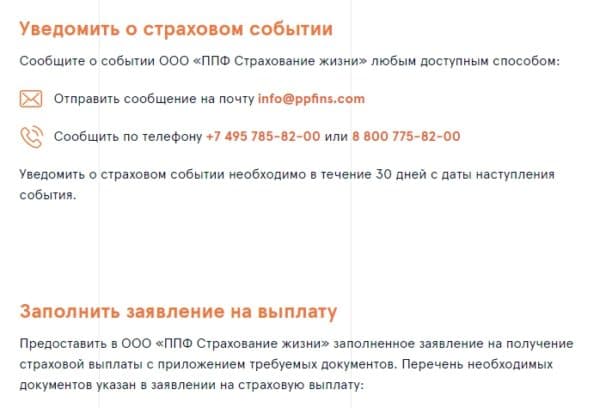

Как поступать при наступлении страхового случая

Если произошло событие, которое угрожает жизни, то есть, подпадает под квалификацию страхового случая, нужно немедленно обратиться в медицинское учреждение. Родственники, близкие, по возможности сам больной, должны проследить, чтобы все выписки были надлежащим образом оформлены и подтверждены печатями.

Действия при страховом случае

Действия при страховом случае

Далее в течение 30 дней с момента происшествия сообщить в компанию о происшедшем. Это можно сделать через электронную почту, по телефону или факсу. Затем в отделение компании необходимо представить все медицинские справки. Одновременно написать заявление на выплату страховки.

Когда оформлено несколько видов страхового полиса, то на каждый из них пишут отдельное заявление. Если несчастный случай произошел с группой людей, заявление пишет каждый из пострадавших.

Медицинская документация должна быть максимально исчерпывающей. То есть все рентгеновские снимки, дополнительные обследования, заключения консилиумов и отдельно диагноз врача нужно предоставить страховой компании. Страховая компания вправе проверить правдивость предоставленной информации. Больничные листы принимаются только уже закрытые.