Использование программ

Программа позволяет разбить величину PI по временным интервалам, что важно при:

- сезонности бизнеса;

- отсроченности получения прибыли во времени;

- неоднородности объёма вливаний;

- разных значениях PI в периодах.

Например. В апреле PI=0.8, в июле — 1,7, а в октябре опять 0,8. Большую часть времени работа приносит только убытки, но суммарный PI за весь период составляет (0,8 0,8 1,7)/3=1,1, что расценивается как неплохой результат.

Расчет PI позволяет инвестору учитывать одновременно множество факторов, оказывающих влияние на бизнес: ставки ЦБ, колебания курсов, изменения цен на сырье, комплектующие и прочие сопутствующие затраты, сезонность, возможность дополнительного инвестирования или, наоборот, временной приостановки вливаний и т.д.

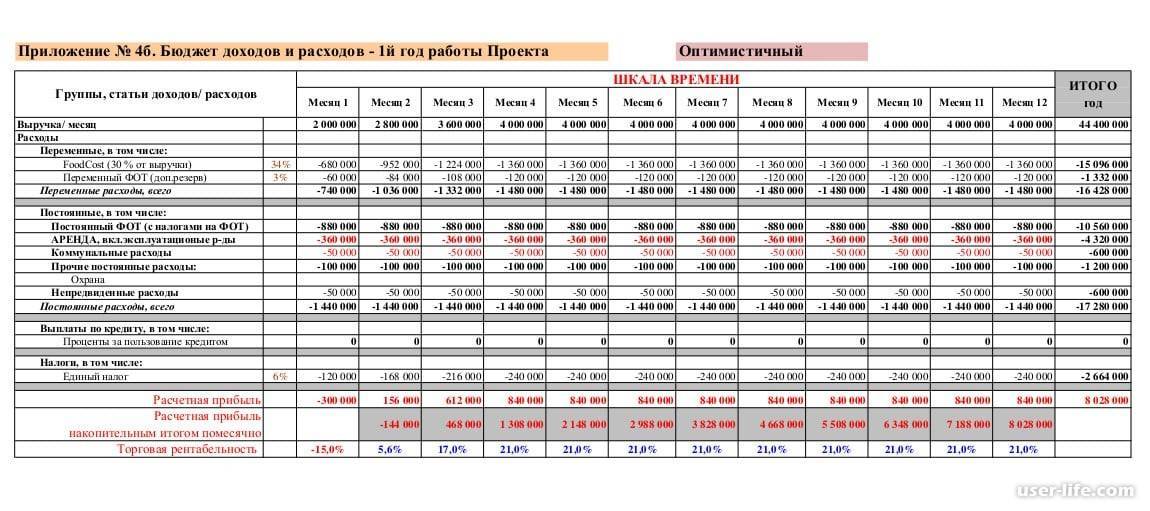

Когда заходит речь о привлечении инвестиций или получении крупного кредита для юридических лиц у предпринимателей появляется потребность в бизнес-плане, который почти всегда является обязательным документом для предоставления

Но важно не только наличие такого документа, но и качество бизнес-плана, это должен быть не просто текстовый документ, а также должен содержать расчеты, финансовую модель, на основе которой можно будет делать сопоставления и оценивать эффективность имеющихся на данный момент мероприятий

Для того, чтобы бизнес-план был не просто описанием вашего продукта и конкурентов, но представлял собой по настоящему ценный документ, нужно заняться инвестиционным анализом и планированием, и грамотно включить инвестиционный раздел в структуру соответствующего бизнес-плана. Одним из важнейших критериев для инвестора является PI.

Чтобы понять, какие реальные преимущества дает использование индекса прибыльности проекта в качестве основного индикатора предполагаемой успешности бизнес плана или инвестиционного проекта, остановимся на его возможностях и плюсах:

- используемая ставка дисконтирования позволяет не только учесть динамичные процессы изменения стоимости используемых и получаемых денежных средств, но и учесть массу внешних факторов, включая рисковую составляющую проекта, путем увеличения нормы дисконта;

- инструмент прост и логичен – его можно использовать для оценки бизнес планов абсолютно разного уровня доходности;

- индекс прибыльности инвестиций может использоваться в анализе проектов, условия реализации которых определены не до конца или усложняются рядом внешних объективных факторов;

- инструмент универсален – его применение не зависит от того, насколько велико исследуемое предприятие, или в какой сфере экономической активности реализуется инвестиционный проект или бизнес план.

Помимо очевидных достоинств, индекс прибыльности проекта имеет и ряд недостатков, которые устанавливают определенные ограничения на его использовании:

для каждого вида капитала, который вкладывается в проект, существуют свои особенности расчета ставки дисконтирования

Поэтому крайне важно учитывать эту специфику, и если проект предполагает сложную структуру финансирования или специфические способы и виды инвестиций, то использование индекса прибыльности проекта может быть неуместно и некорректно; невозможно на 100% точно спрогнозировать будущие потоки движения денежных средств, так как может измениться конъюнктура рынка, конкурентная среда, появятся новые инновационные продукты или инфляционные процессы станут неуправляемыми. Поэтому надо понимать, что есть значительная степень допущения при расчете индекса прибыльности проекта; если на финансовые потоки будут воздействовать факторы нематериального характера, например, социальные и политические события, изменение модных тенденций, экологические аспекты потребления товаров или услуг, это также может привести к непредсказуемому поведению финансовых потоков и значительному отклонению от целевых параметров инвестиционного проекта

Планируя новый бизнес, не обойтись без профессионального бизнес-плана. Наша компания занимается разработкой типовых бизнес-планов производства продуктов питания или на любую другую тему.

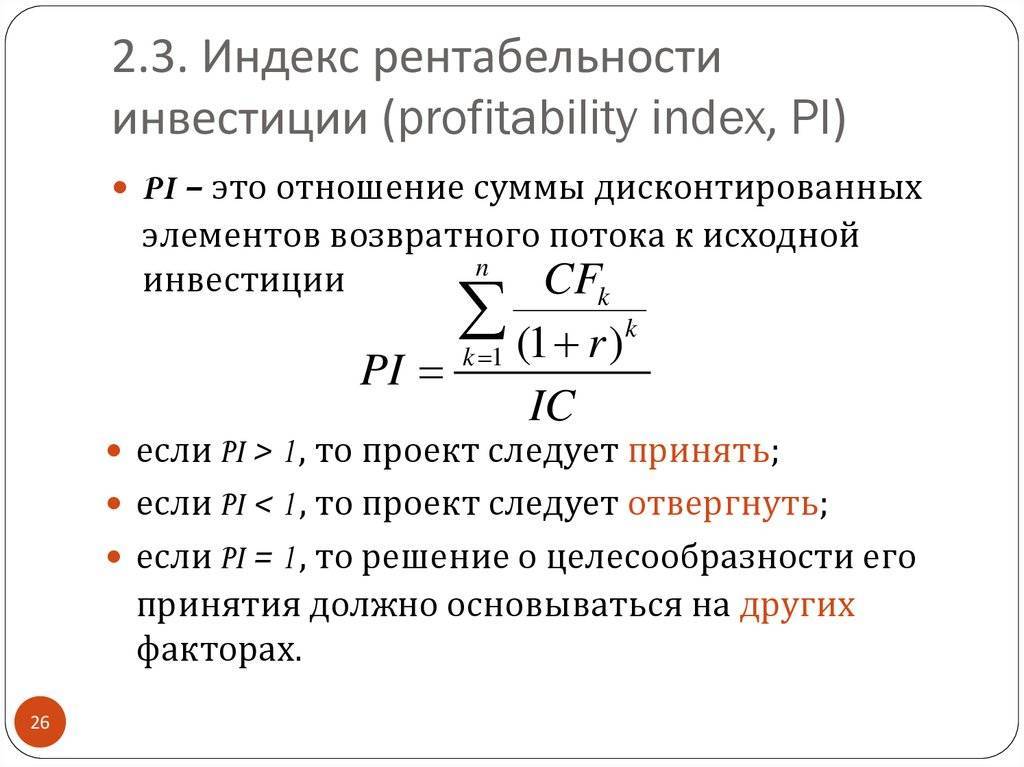

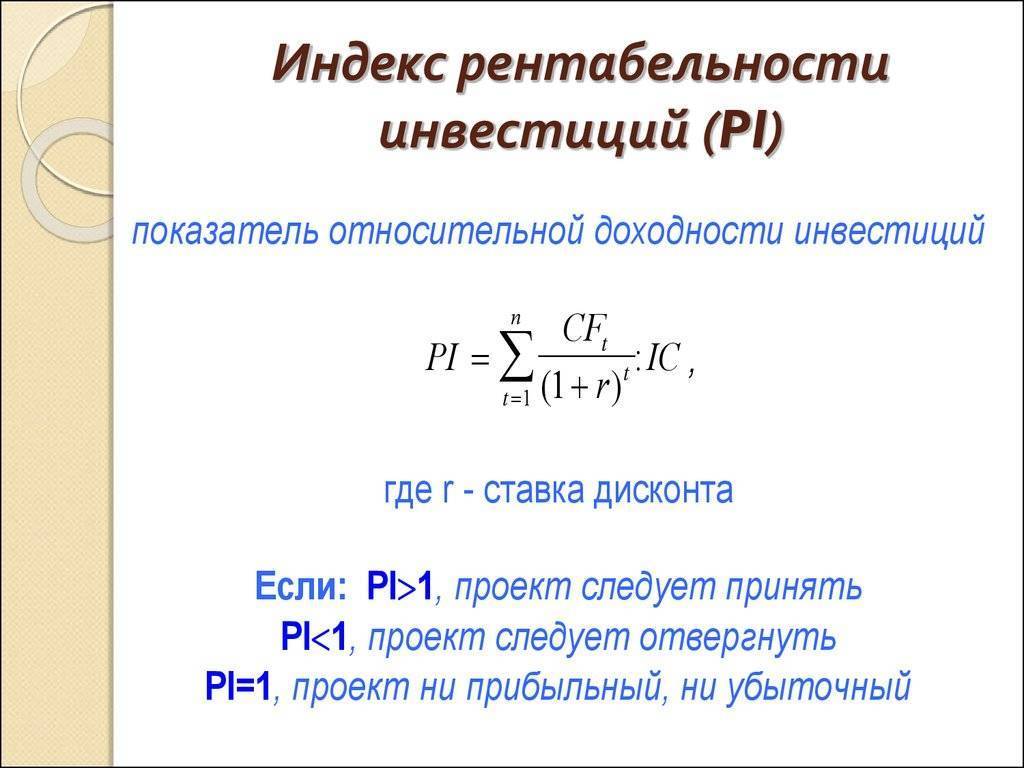

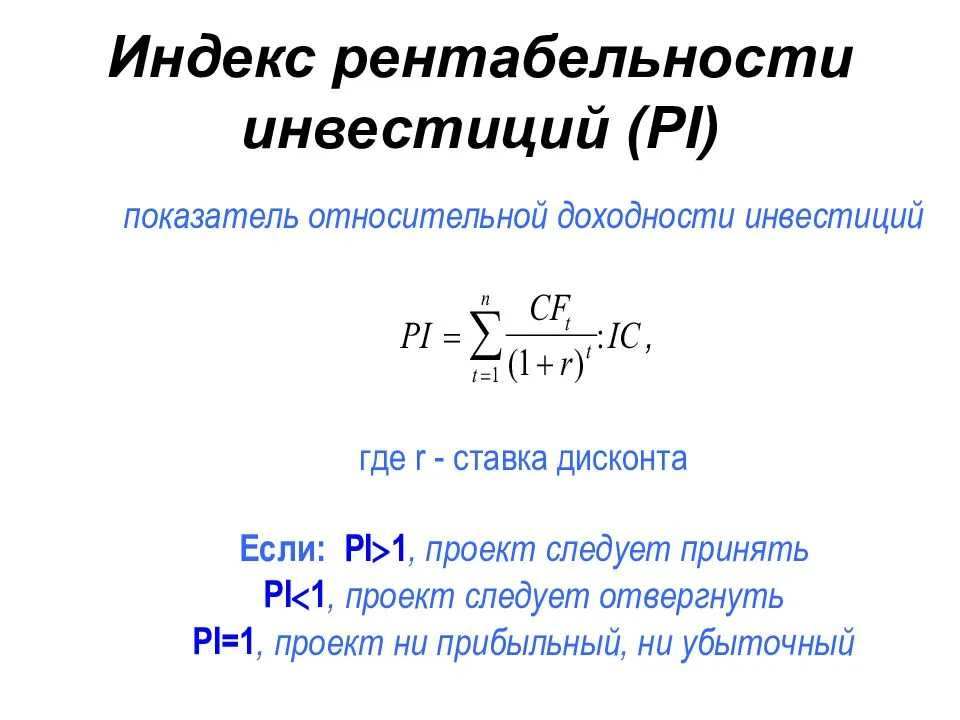

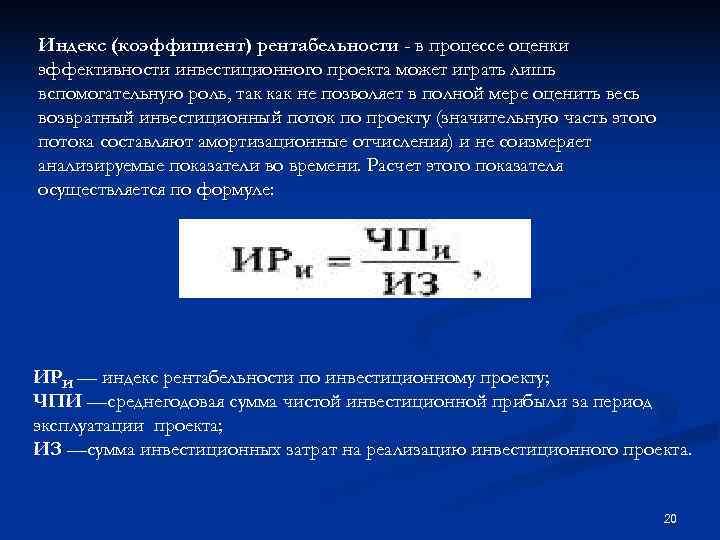

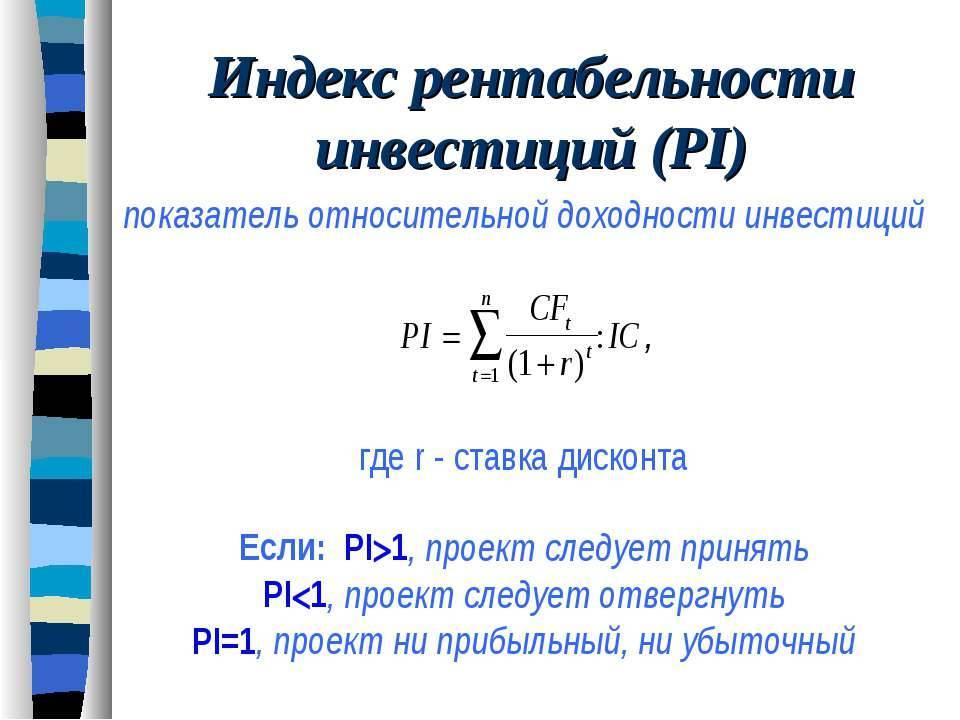

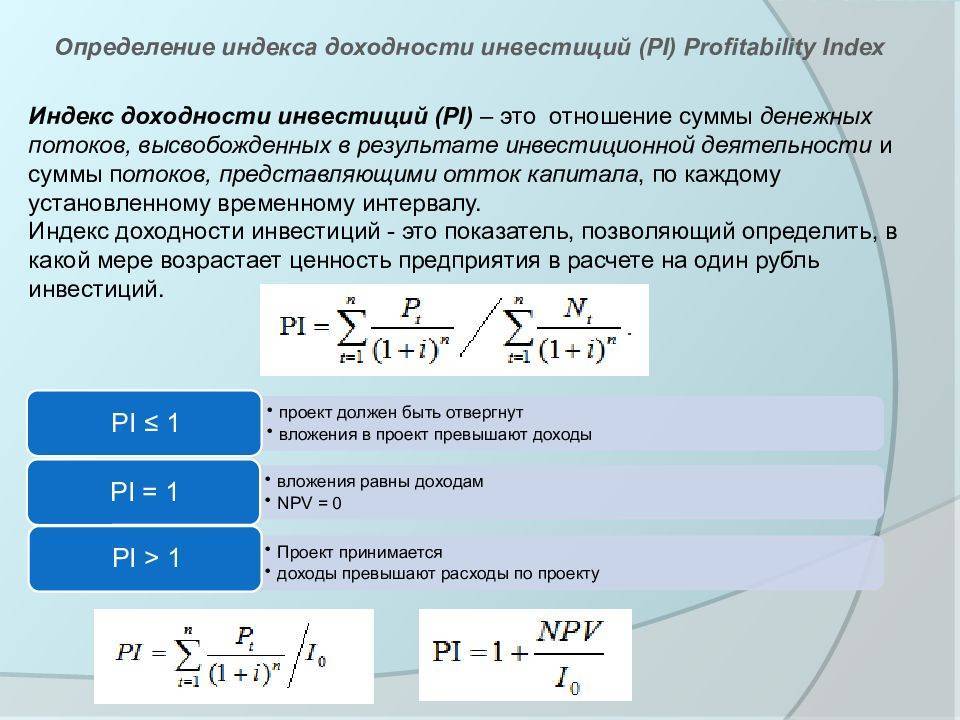

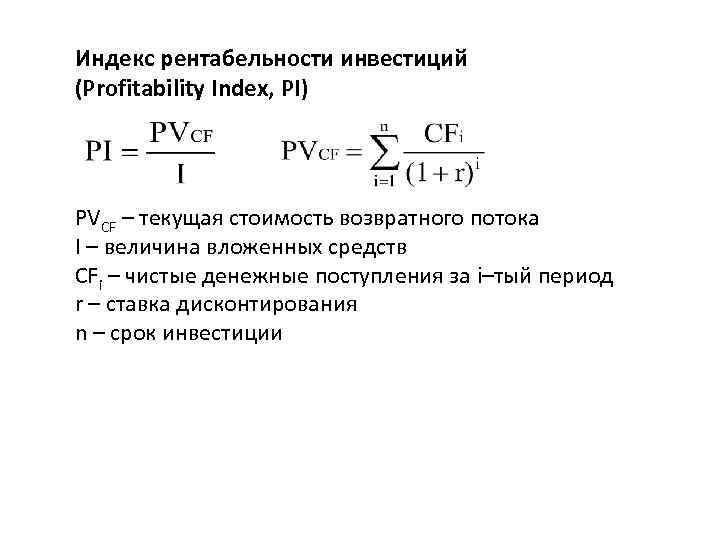

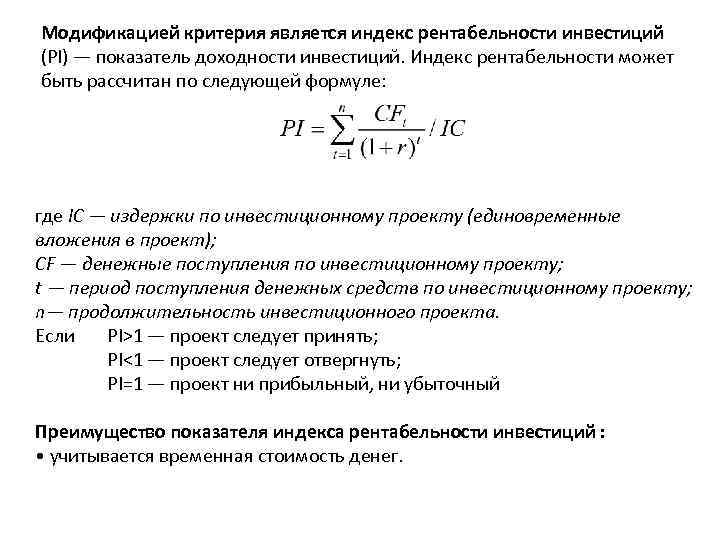

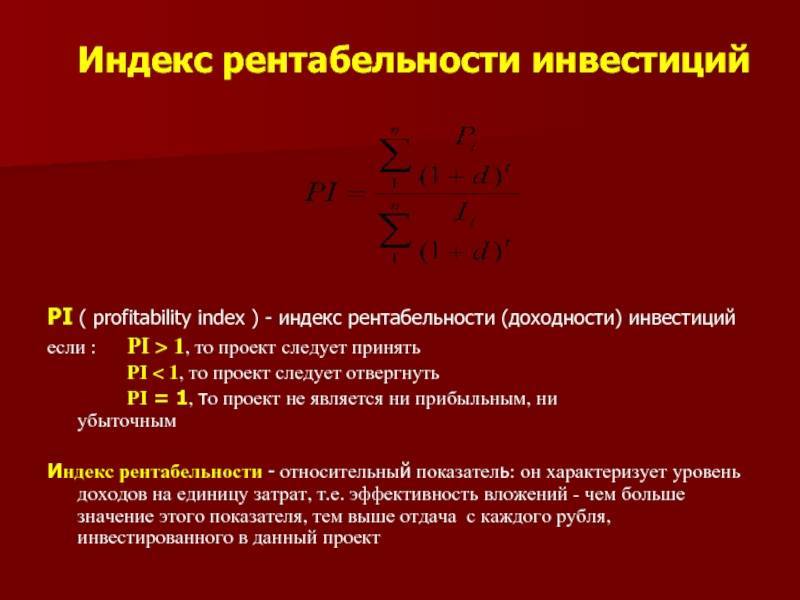

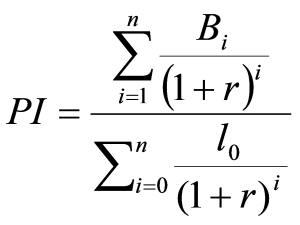

Формула индекса рентабельности (доходности) инвестиций

Здесь:

- Bi– чистая финансовая прибыли i-го года

- n – срок действия соглашения об инвестициях в годах

- I – базовые вложения, первая выплата и так далее

- r – ставка дисконтирования

Формула легко упрощается – в частном случае она примет следующий вид:

Здесь:

- NPV – текущая ценность компании

- PV – полная финансовая прибыль проекта

- I – исходные вложения

Если вы вкладываете деньги не один, а несколько раз, то формула усложняется:

Индекс рентабельности (доходности, прибыльности) – это, как мы уже говорили, показатель количества прибыли на единицу инвестиций. Он отражает, сколько денег вы получите с каждого вложенного рубля, доллара или евро. И чем выше этот показатель, тем лучше для вас. Значение индекса ниже единицы – это сигнал о том, что ваш вклад приносит убыток, а не доход. Если показатель равен единице, то деньги «работают в ноль».

Индекс рентабельности инвестиций (PI) поможет рассчитать эффективность вложений на каждом этапе:

- Оценить потенциал сделки перед заключением договора.

- Отследить динамику роста или сокращения прибыли.

- Посчитать, сколько всего денег принесло сотрудничество после завершения проекта и вывода вложений.

Этот показатель используется и для формирования инвестиционного портфеля. С его помощью проще оценить, какой доход принесут разные фирмы с близкой по значению текущей стоимостью (NPV) или подобрать сочетание проектов так, чтобы их суммарная стоимость была максимальной.

Главный недостаток индекса доходности инвестиций – это зависимость от масштаба проекта. Необходимо сравнивать проекты с приблизительно равной NPV, в противном случае значение PI не отразит реальной картины.

Для чего нужен индекс доходности

Для чего нужен индекс доходности

Ввиду всего вышесказанного напрашивается вопрос: для чего вообще нужен индекс рентабельности, если на руках есть чистая прибыль дисконтирования? Если последний показатель превышает единицу, то проект уже можно считать прибыльным! Действительно, это так, но при условии, что речь идет всего об одном проекте. Но инвесторы преимущественно сталкиваются с проблемой выбора, когда из множества вариантов следует выбрать всего один. А если при ограниченных инвестиционных возможностях дисконтированные потоки равны, то решающую роль играет как раз показатель доходности. Проект, продемонстрировавший наивысшую степень эффективности, и должен быть принят инвестором.

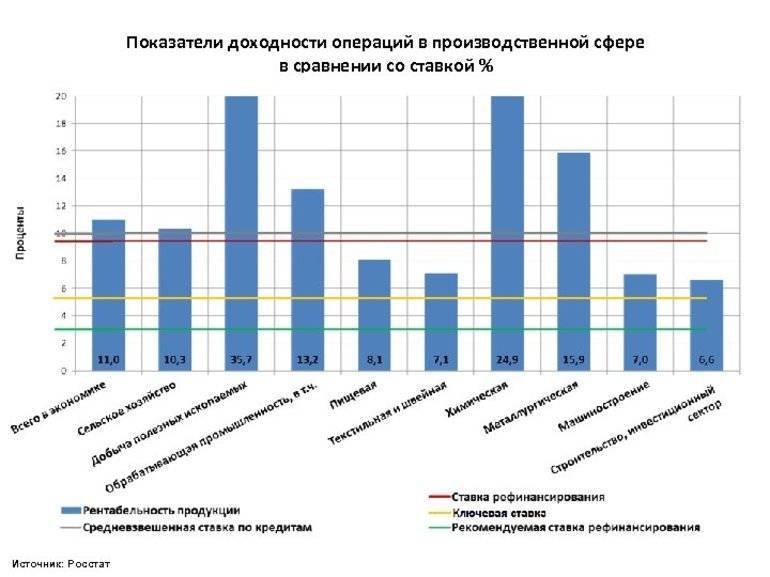

Если говорить более конкретно, то речь идет о ситуациях, когда индекс больше 1, но ввиду изменений условий рефинансирования Центробанком стоимость капитала возрастает. Как результат – минусовое дисконтирование, способное покрыть эффективность капиталовложений на достаточно длительный срок.

Программы для выполнения расчета

Если определить индекс доходности вручную сложно, для этого можно использовать компьютерные программы. Калькуляция производится при введении необходимой функции в одной из простых программ, например Ms Excel.

Также существует специальное программное обеспечение. С его помощью легко выполнять сложные расчеты, а также строить графики, которые будут отражать ситуацию по исследуемому проекту. Данные функции частично доступны пользователям программы 1C для ведения бухгалтерского учета.

Правильный расчет дисконтированного индекса доходности позволит инвестору сделать правильный выбор между несколькими проектами и определить, будет ли выгодным вложение.

Применение дисконтированного индекса доходности

Данный показатель могут использовать в экономике и управлении в таких случаях:

- Предстоит выбор между несколькими проектами.

- Анализируется экономическая ситуация в конкретном сегменте рынка.

- Анализируется рентабельность определенной компании или проекта.

- Необходимо рассчитать стоимость услуг и товаров, а также скорректировать ценовую политику компании при маленьком индексе доходности.

- Создаются прогнозы для развития бизнес-идей или проектов.

- Производится планирование бюджета компании, а также принятие решения о прекращении инвестирования или его продолжении.

- Выполняется разработка бизнес-плана и определение конкретных сроков реализации проектов и идей.

Потребоваться рассчитать индекс доходности инвестиций может и в других ситуациях.

Число Пи интересные факты

Число π по-английски произносится “пай” — это означает пирог, а слово пирог по-русски начинается с “пи”.

cosπ=-1, а sinπ=0.

Число Пи имеет два неофициальных праздника в году: первый — 14 марта (в США эта дата записывается как 3.14), вторая — 22 июля (22/7 : деление 22 на 7 является приблизительным результатом Пи).

Станислав Улам, польский и американский математик, в 1965 году, написал на бумаге в клетку цифры, входящие в число пи. Он поставил в центре 3 и двигался по спирали против часовой стрелки, записывая числа после запятой, при этом он обводил все простые числа кружками.

Он пришёл одновременно в удивление и ужас, заметив, что кружки выстраивались вдоль прямых. После, с помощью специального алгоритма, математик сделал на основе этого рисунка цветовую картину, которую называют “Скатерть Улама”.

Скатерть Улама

Скатерть Улама

Число Пи можно даже играть на музыкальном инструменте поставив ноты в его порядке.

Числу “Пи” поставили несколько памятников по всему миру.

Памятник Пи в Колумбии, построенный Обществом инженеров Norte Santandereana, он расположен между Авенида Либертадорес и Ла Диагональ Сантандер.

Памятник Пи в Колумбии, построенный Обществом инженеров Norte Santandereana, он расположен между Авенида Либертадорес и Ла Диагональ Сантандер.

Существует стиль письма, который называется “пилиш” (от “пи”, английский “pilish”), в котором длина последовательных слов соответствует цифрам числа πи. В первом слове произведения должно быть 3 буквы, во втором — одна, потом — четыре, следом — опять одна, затем пять, и так далее по цифрам π.

Например, такая поэма на английском языке:

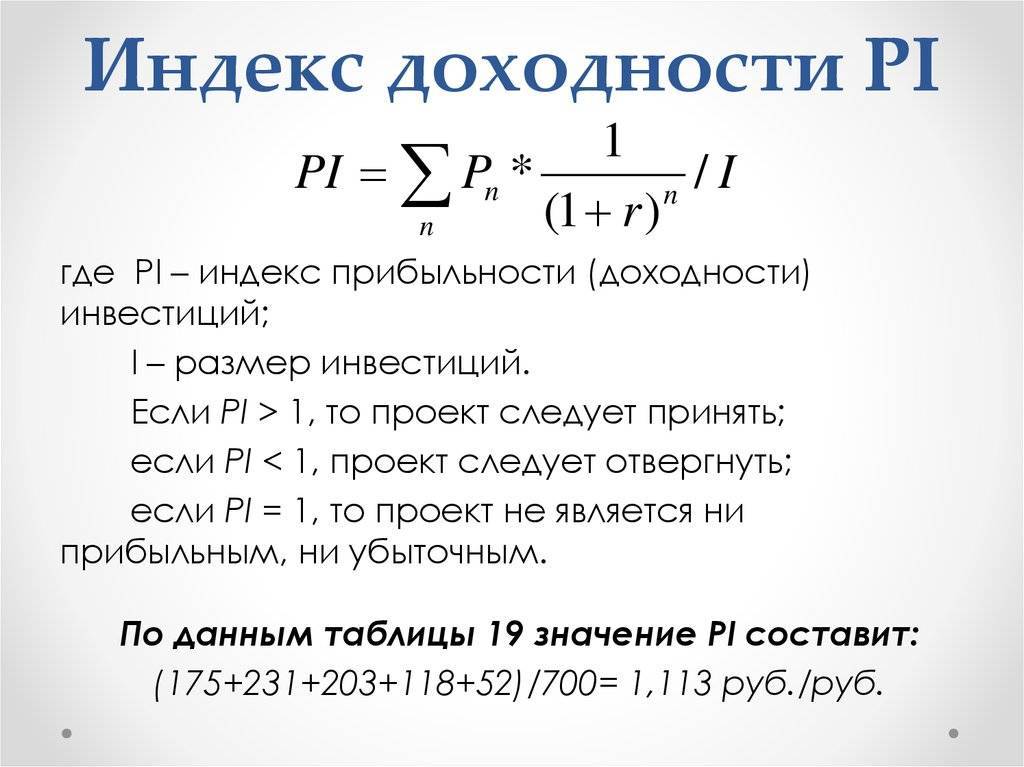

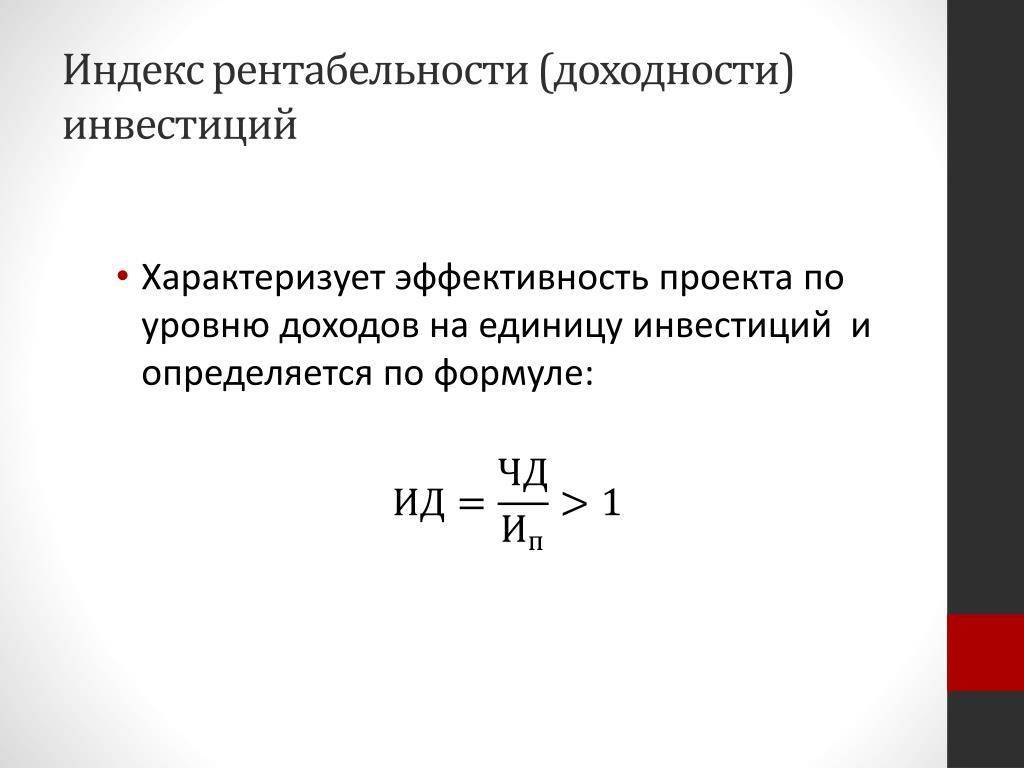

Значение показателей индекса по доходности

Рассчитывать индекс доходности нужно, чтобы определить возможную эффективность от инвестиции в конкретный бизнес-проект, и успешно ли составлен бизнес-план. Чем выше цифра индекса рентабельности для вложений, тем больший доход способна принести идея в перспективе. Результаты анализа полученных данных характеризуются следующим образом:

- Когда значение индекса прибыльности получается менее 1, проект признается не доходным, и делать дальнейшие вливания нецелесообразно.

- Когда индекс равен единице, считается, что финансовые потоки будут равны прибыли от проекта. Для этого случая возможен запуск бизнес-процессов, но требуется его существенная доработка.

- Если показатель индекса доходности превышает единицу, такой бизнес-план признается перспективным и принимается к рассмотрению.

- Если сравниваются 2 показателя от 2 разных планов, к работе принимается тот, у которого выше значение индекса. Считается, что он обладает большим потенциалом к получению прибыли.

Что демонстрирует показатель прибыльности

Данный показатель демонстрирует эффективность использования средств в бизнес-плане либо инвестиционном проекте. Характерно, что оценка будет одинаковой как для дисконтированного, так и обычного индексов рентабельности. В приведенной ниже таблице оценивается проект с точки зрения индекса дисконтированной прибыльности (DРІ).

Таблица №1. Анализ инвестиционного проекта

| Полученное значение | Анализ инвестиционного проекта |

| DРІ равно 1 | Объем инвестиционных доходов будет таким же, как объем капиталовложений. |

| DРІ меньше 1 | Проект убыточен, поэтому должен быть исключен из рассмотрения. |

| DРІ больше 1 | Проект на 100% должен быть принят для дальнейших инвестиционных исследований. |

| DРІ-1 больше DРІ-2 | В первом проекте показатель эффективности управления средствами выше, чем во втором. Привлекательность первого проекта с точки зрения капиталовложений выше. |

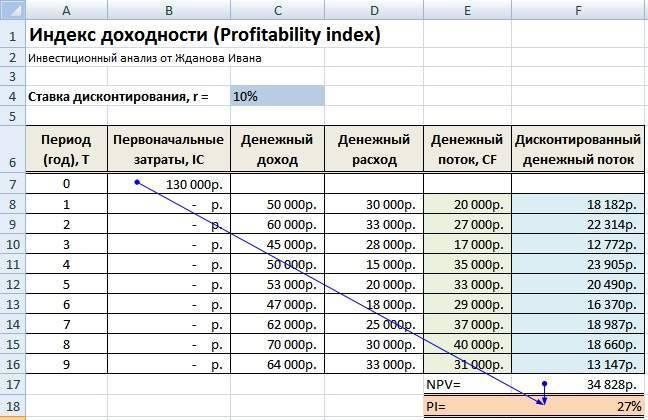

Как определить индекс рентабельности проекта с помощью программы ExcelРассмотрим пример оценки индекса при помощи известной утилиты Excel. В данном случае придется рассчитать сразу два элемента индекса:

- чистые расходы, если те присутствовали в процессе реализации;

- чистую прибыль.

Обратите внимание! Рассчитать доходность можно с помощью одного из двух существующих способов. Рассмотрим оба варианта

Вариант 1

- Показатель прибыльности – F17/В7.

- Чистый финансовый поток – СУММ(F8/F16)-В7.

- Дисконтированный финансовый поток – Е8(1+$М$4)˄А8.

- Финансовый поток СF – С8-D8.

Результаты расчетов индекса приведены на изображении ниже.

Результаты расчетов индекса

Вариант 2

Заключается в применении встроенной в программу формулы, которая называется ЧПС и используется как раз для определения необходимого нам показателя. Сама формула в данном случае будет выглядеть примерно следующим образом.

- Показатель рентабельности – Е17/В7.

- Дисконтированный финансовый поток – ЧПС(С4;Е7:Е16)-В7.

Как видно по второму примеру расчетов, исследования показали аналогичный результат.

Индекс доходности

Свежие материалы

- Акт недопуска в квартиру, образец ВСЁ, ЧТО КАСАЕТСЯ КОМПАНИИ БУРМИСТР.РУ CRM система КВАРТИРА.БУРМИСТР.РУ СЕРВИС ЗАПРОСА ВЫПИСОК ИЗ РОСРЕЕСТРА И ПРОВЕДЕНИЯ…

- Бухгалтерский баланс АО Бухгалтерская (финансовая) отчетность предприятий 39 149.84 млрд ₽ — АО ВТБ КАПИТАЛ 4 892.93 млрд…

- Налоговое планирование Налоговое планирование в организации Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации,…

- Освобождение от НДС Уведомление об использовании права на освобождение от НДСУведомление об использовании права на освобождение от НДС…

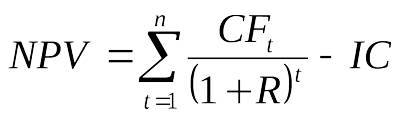

Чистая текущая стоимость проекта (Net present value, NPV)

Данный показатель определяют как разность между текущей стоимостью денежных поступлений по проекту или инвестиций и текущей стоимостью денежных выплат на получение инвестиций, либо на финансирование проекта, рассчитанная по фиксированной ставке дисконтирования. Значение NPV можно представить как результат, получаемый немедленно после принятия решения об осуществлении данного проекта, так как при расчете NPV исключается воздействие фактора времени, то есть если значение показателя:

- NPV > 0 – проект принесет прибыль инвесторам;

- NPV = 0 – увеличение объемов производства не повлияет на получение прибыли инвесторами;

- NPV < 0 – проект принесет убытки инвесторам.

Первая особенность чистой текущей стоимости проекта (чистого приведенного дохода) состоит в том, что, являясь абсолютным показателем эффективности инвестиционного проекта, он непосредственно зависит от его размера. Чем большим является размер инвестиционных затрат по проекту и соответственно сумма планируемого чистого денежного потока по нему, тем более высоким (при прочих равных условиях) будет абсолютная сумма NPV.

Вторая особенность чистой текущей стоимости проекта заключается в том, что на ее сумму сильное влияние оказывает структура распределения совокупного объема инвестиционных издержек по отдельным периодам времени проектного цикла. Чем большая доля таких затрат осуществляется в будущих периодах проектного цикла (по отношению к его началу), тем большей при прочих равных условиях будет и сумма планируемого чистого приведенного дохода по нему. Наименьшее значение этого показателя формируется при условии полного осуществления инвестиционных затрат с наличием проектного цикла.

Третья особенность чистой текущей стоимости проекта состоит в том, что на его численное значение существенное влияние оказывает время начала эксплуатационной стадии (по отношению к времени начала проектного цикла), позволяющее начать формирование чистого денежного потока по инвестиционному проекту. Чем продолжительней временной интервал между началом проектного цикла и началом эксплуатационной стадии, тем меньшим при прочих равных условиях будет размер NPV.

И наконец, особенность чистого приведенного дохода заключается в том, что его численное значение сильно колеблется в зависимости от уровня дисконтной ставки приведения к настоящей стоимости основных показателей инвестиционного проекта – объема инвестиционных затрат и суммы чистого денежного потока.

На величину NPV влияют два вида факторов: производственный процесс (больше продукции – больше выручки, меньше затраты – больше прибыли и т.д.) и ставка дисконтирования. А также оказывает влияние масштаб деятельности, выраженный в «физических» объемах инвестиций, производства или продаж.

Отсюда вытекает естественное ограничение на применение данного метода для сопоставления различных по этой характеристике проектов: большее значение NPV не всегда будет соответствовать более эффективному варианту капиталовложений. В подобных случаях рекомендуется использовать показатель рентабельности инвестиций, называемый также коэффициентом чистой текущей стоимости (NPVR).

Указанный показатель представляет собой отношение чистой текущей стоимости проекта к дисконтированной (текущей) стоимости инвестиционных затрат (РVI).

Окупаемость (РР)

Период, в течение которого поступят средства в размере, компенсирующем первоначальные инвестиции, называется периодом окупаемости. Он измеряется в месяцах и годах. Момент окупаемости наступает, когда NPV становится положительным.

Алгоритм расчета зависит от равномерности распределения доходов. Если размер ожидаемой прибыли нормально распределен, то РР рассчитывается по такой формуле:

РР = IC : FV.

РР должен быть меньше максимально приемлемого срока.

Если размер поступлений по годам отличается, то РР определяется подсчетом числа лет, за которые доход будет равен сумме начальных инвестиций.

| Период | Денежный поток, тыс. руб. | Накопленный денежный поток, тыс. руб. |

| – 25 | -25 | |

| 1 | 20 | -25 + 20 = -5 |

| 2 | 25 | -5 + 25 = 20 |

| 3 | 30 | 20 + 30 = 50 |

РР = 1 + 5 : 25 = 1,2 года.

Рассчитанный по данной формуле РР не учитывает временной фактор. Этот недостаток устраняет дисконтированный период окупаемости (DPB) – промежуток времени, который потребуется для возмещения инвестиций за счет настоящей стоимости поступлений. Он рассчитывается путем деления расходов на NPV, приведенный к настоящему времени. При анализе проектов с помощью РР и DPP справедливы такие условия:

а) проект принимается, если он окупается;

б) если рассчитанный период меньше максимально допустимого, который компания считает приемлемым, то проект принимается;

в) из ряда вариантов приемлемым является тот, срок окупаемости у которого меньше.

DPP и РР позволяют получить приближенные оценки ликвидности и рискованности.

| Период | Денежный поток, тыс. руб. | Накопленный денежный поток, тыс. руб. |

| – 30 | -30 | |

| 1 | 17, 86 | -30 + 17,86 = -32,14 |

| 2 | 19, 925 | -32.14 + 19,925 = 12,215 |

| 3 | 21, 36 | -12,215 + 21,36 = 9,145 |

DPP = 1 + 12215 / 21360 = 1 + 1,57 = 2,57 года.

РР отображает количество лет, в течение которых окупятся первоначальные инвестиции. Но инвестор надеется не только вернуть средства, но и заработать прибыль. Экономическая доходность определяется за период времени, следующий после окупаемости. Если срок действия проекта соответствует РР, то инвестор понесет убыток в виде недополученной прибыли от других направлений вложения средств.

DPP и РР имеют свои плюсы и минусы. Их нельзя рассматривать в качестве единственного критерия выбора.

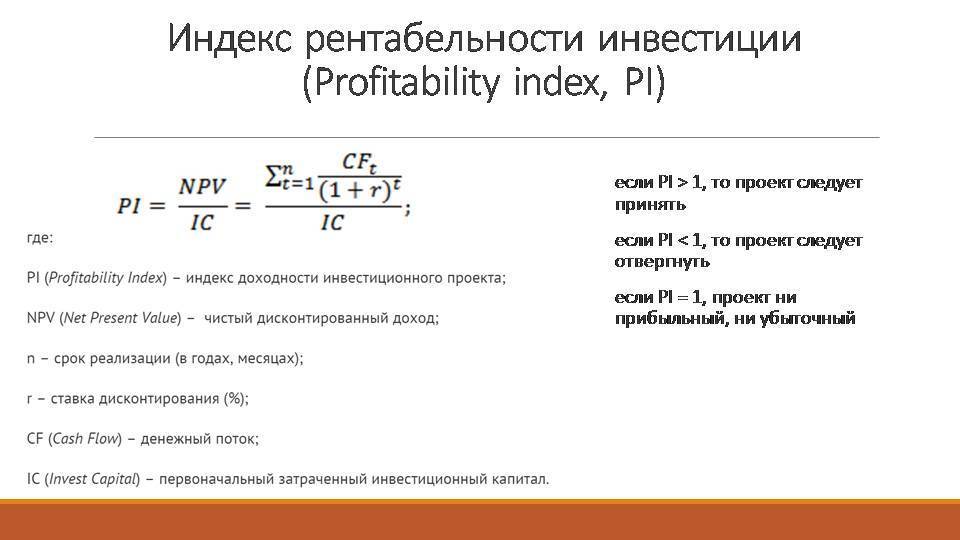

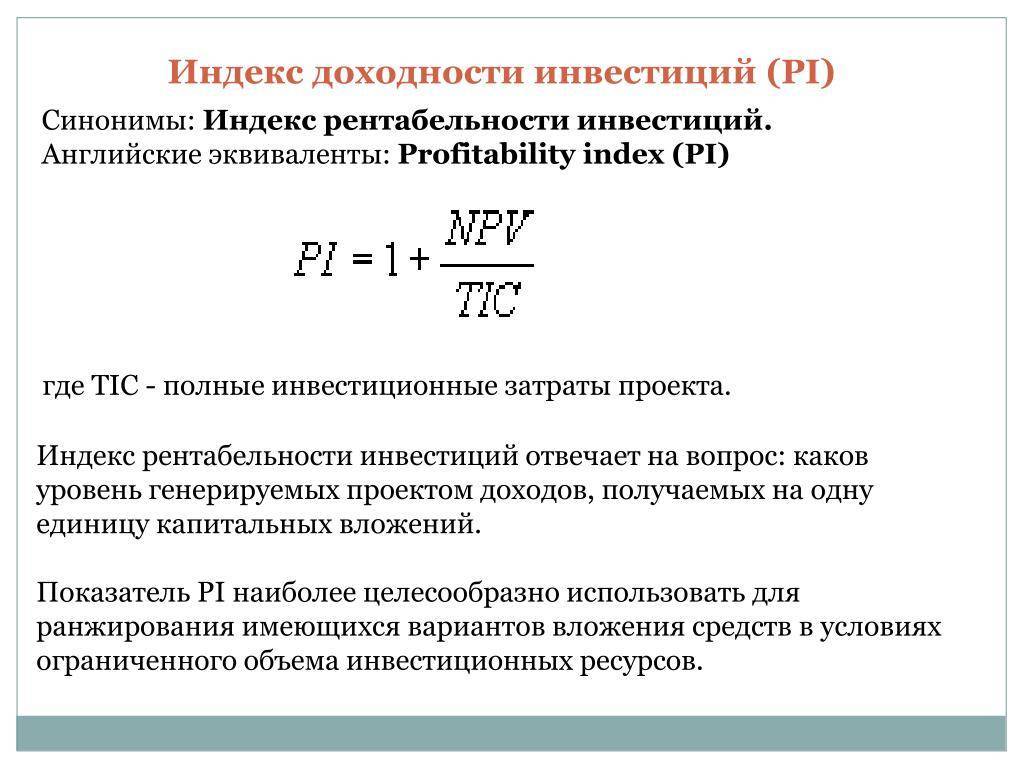

Что такое индекс рентабельности инвестиций

Для начала дадим определение индекса рентабельности инвестиций (PI).

PI — это параметр инвестиционного анализа, который позволяет провести оценку рентабельности инвестиционного проекта и его эффективности. Аббревиатура PI — это сокращенная версия англоязычного названия данного индекса — Profitability Index.

Индекс рентабельности является относительным показателем, который выражается в виде коэффициента. В экономическом анализе значение этого параметра заключается в том, что дает возможность спрогнозировать приведенную стоимость от реализации бизнес-проекта, которая будет получена в расчете на одну условную единицу первоначальных вложений.

Таким образом, индекс PI позволяет наиболее показательно оценить эффективность проекта. Можно посмотреть сколько прибыли приносит каждый рубль вложенных средств.

Поэтому данный показатель является наиболее важным при бизнес-планировании. Для того, чтобы понять, как правильно встроить определение индекса рентабельности инвестиций и других сопутствующих ему параметров, советуем вам ориентироваться на уже готовые образцы таких документов. Логичная структура таких документов позволит вам последовательно осуществить все шаги по бизнес-планированию будущего проекта.

Особенности расчета и оценки значений индекса прибыльности

Для того, чтобы верно истолковать рассчитанное значение индекса прибыльности инвестиций, следует придерживаться следующих закономерностей:

- Корректный расчет доходности в натуральном выражении. Планирование объема потоков движения денежных средств в процессе реализации проекта осуществляется с учетом воздействия следующих факторов:

- особенности сезонных колебаний спроса;

- ставки рефинансирования ЦБ РФ;

- стоимость используемых материалов и сырья;

- план продаж – как ключевой параметр планирования денежных потоков, для которого важна грамотная и объективная маркетинговая стратегия развития компании.

- Расчет ставки дисконтирования. Подходов и методик много, главное, чтобы полученная ставка объективно отображала изменение стоимости денег в зависимости от временного периода, что позволит привести все будущие поступления и расходы к текущему моменту оценки проекта. Особенности расчета:

- основной капитал – собственные средства – ставка дисконта – доходность альтернативных источников прибыльности капитала (депозиты, акции, облигации и пр.);

- основной капитал – заемный – используем WACC метод.

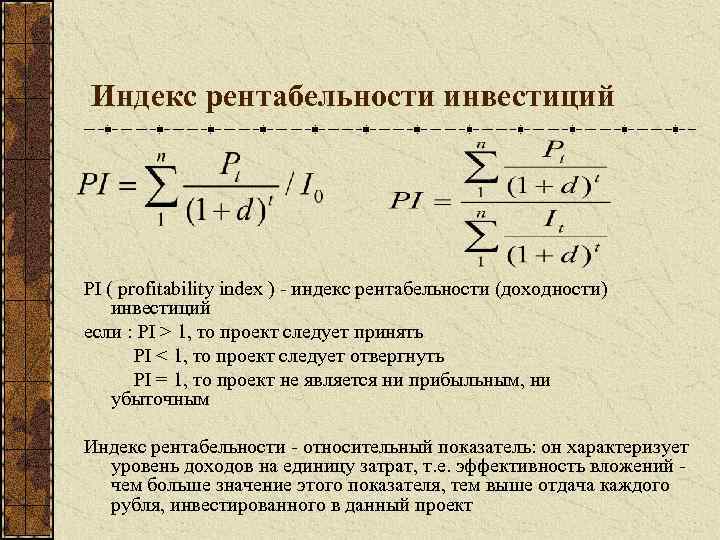

Чтобы оценить, как характеризует проект полученное значение индекса прибыльности проекта или его дисконтированная версия, рассмотрим правила трактовки индикатора:

- PI или DPI меньше – все дальнейшие процессы в отношении проекта прекращаются. Он отклонен;

- PI или DPI =1 убытки отсутствуют, но прибыли с инвестиций тоже не ожидается – проект нуждается в переработке;

- PI или DPI больше 1 – проект гипотетически прибылен, и будет рассматриваться как объект финансирования.

Далее сравниваются несколько инвестиционных проектов с положительными значениями PI и DPI. По итогам сравнения, при прочих равных, будет выбран тот проект, для которого индекс прибыльности инвестиций выше.

Возможно вас также может заинтересовать статья ROI проект: формула расчет. Этот показатель наряду с уже обозначенными используется для оценки эффективности проекта.

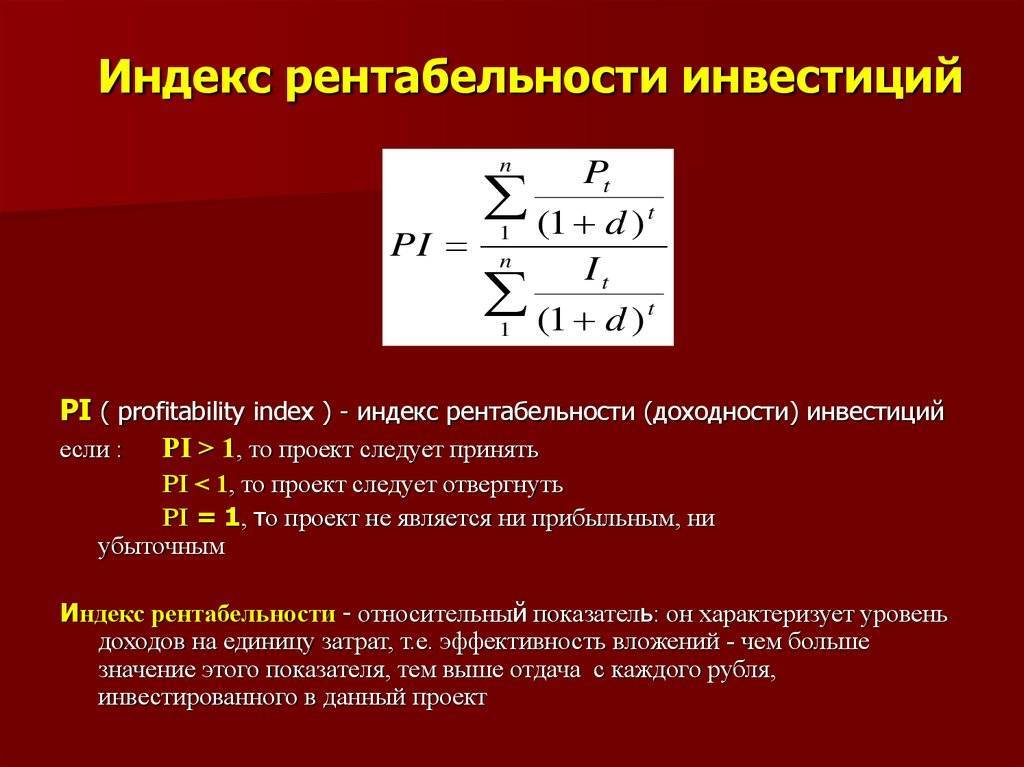

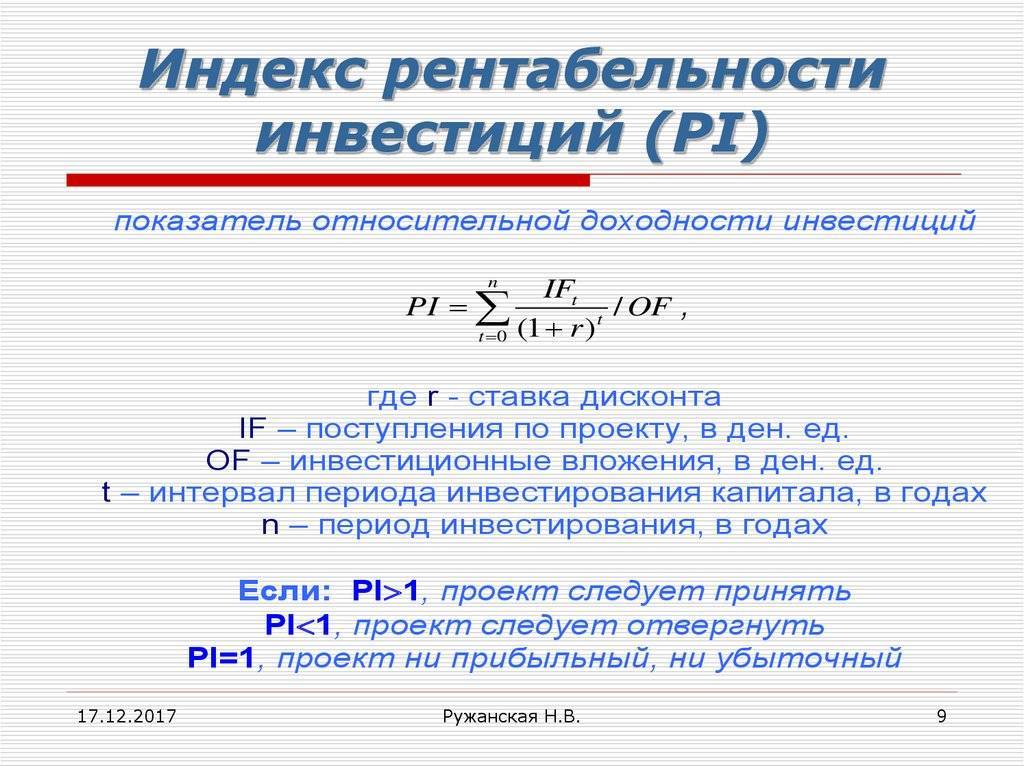

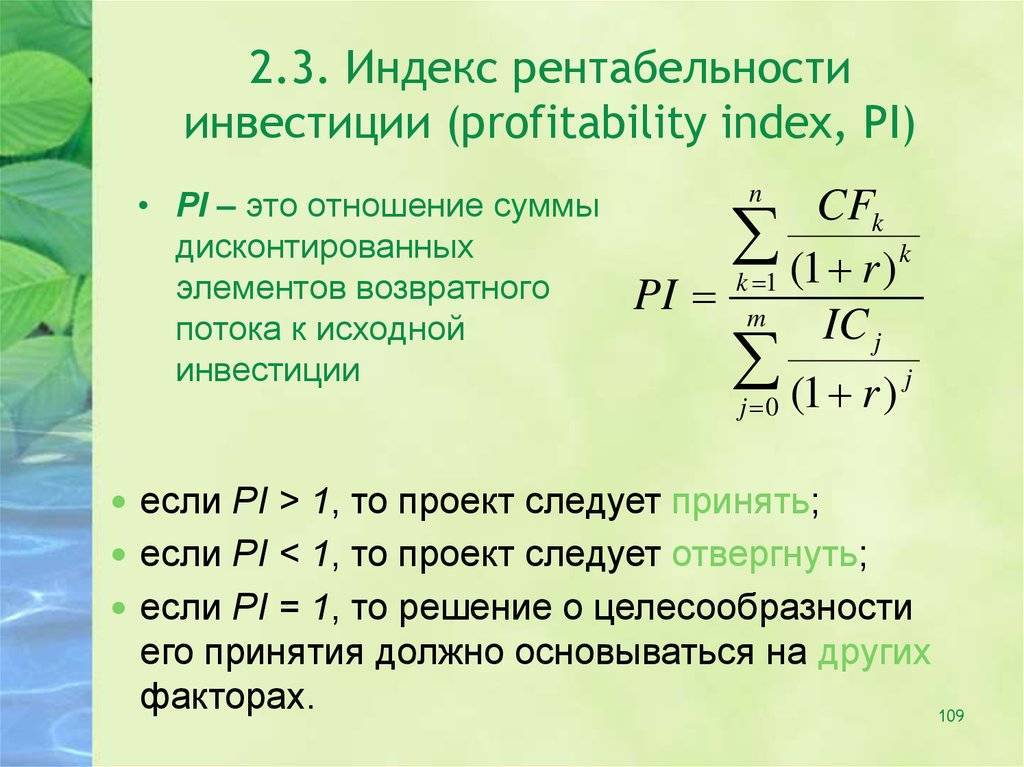

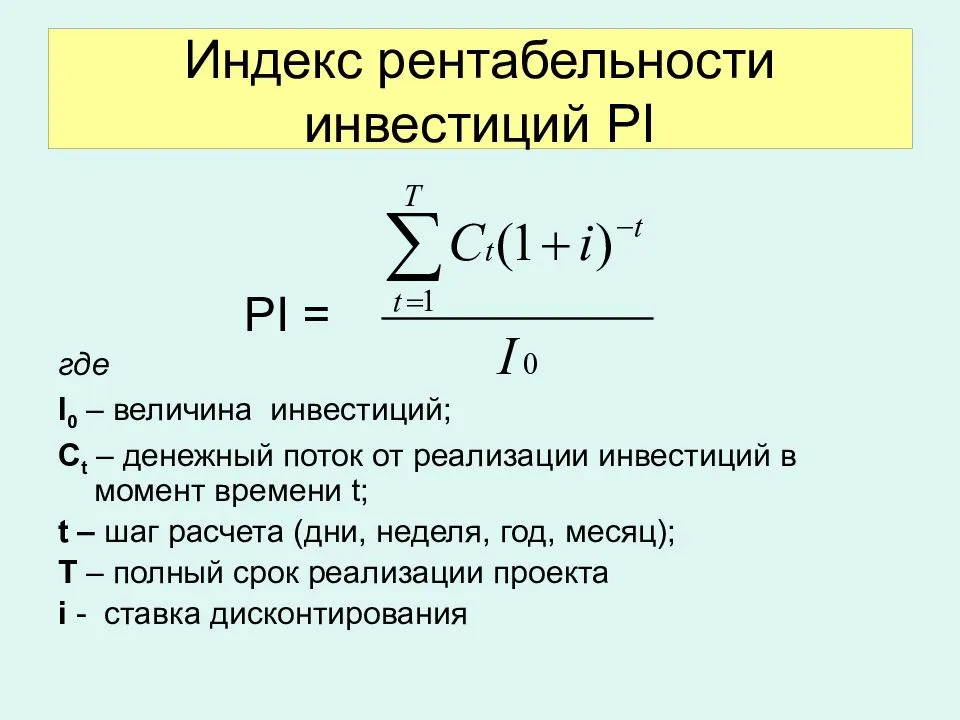

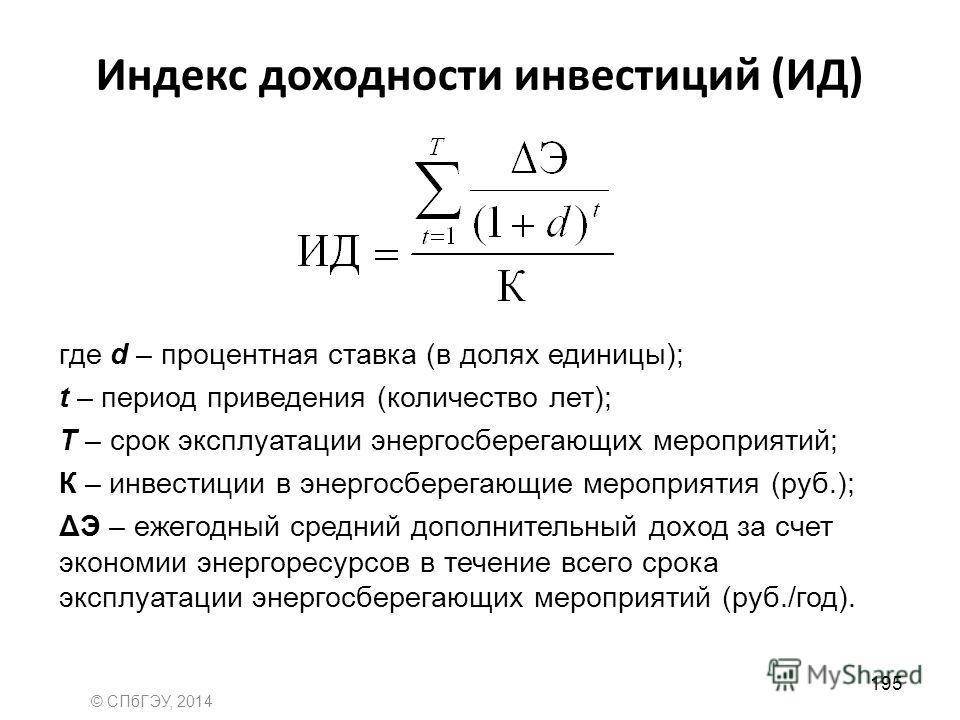

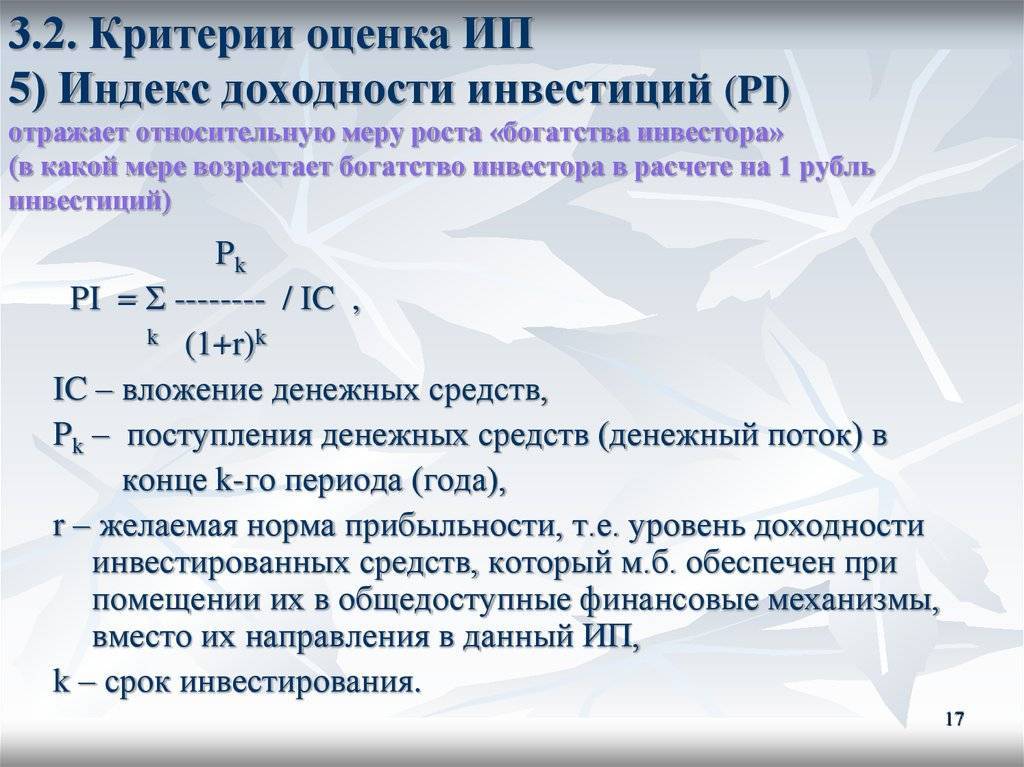

Вычисление дисконтированного индекса

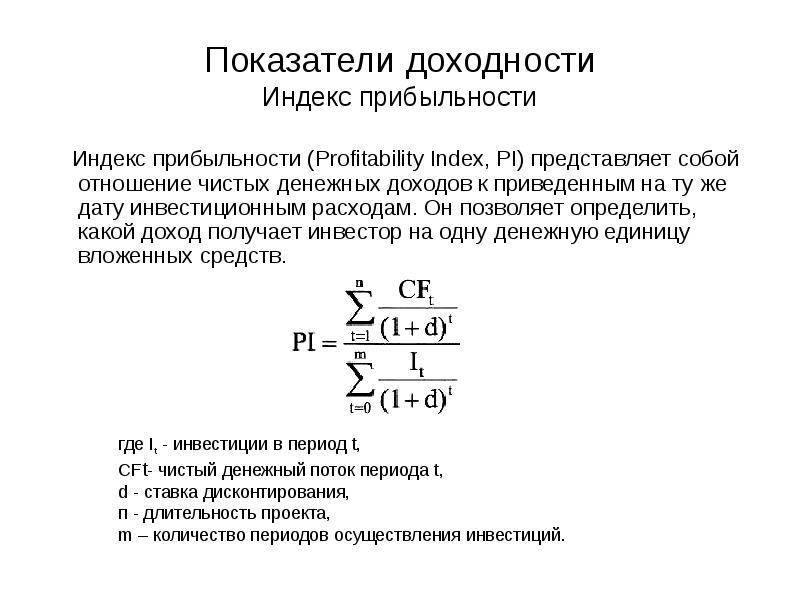

Используется формула для выполнения расчета дисконтированного индекса доходности, в которой настоящая цена дохода от проекта делится на сумму капиталовложений. Для этого также могут потребоваться такие показатели:

- DPI – индекс доходности инвестиций, который рассчитывается долей единиц;

- CFt – денежный поток за определенный период времени;

- It – затраты на инвестиции за определенный период;

- r – ставка дисконтирования, выраженная в долях единиц;

- n – общее число учитываемых периодов.

Можно определить индекс доходности как отношение суммы всех дисконтированных доходов от инвестиций к соответствующим расходам. Он будет характеризовать рентабельность вложений, выраженную в относительных значениях. Если DPI > = 1,0, инвестиции будут вполне приемлемыми. Чем больше данный показатель, тем надежнее будет проект. Недостатком данного расчета эффективности вложения является отсутствие возможности сравнения денежных потоков с различной длительностью. К тому же нет точности в том, что доход будет получен по барьерной ставке.

Анализ PI-индекса

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI). NPV, то есть дисконтированный суммарный денежный поток наглядно показывает, сколько средств получит финансист за один оборот капитала. Таким образом, анализ дает двойные итоги: абсолютный и относительный.

Рассчитанный индекс доходности инвестиций прост в оценке. Если сравнивать его с единицей, возможны три варианта:

- PI > 1. Проект заслуживает внимания и подробного анализа на предмет выявления возможных ошибок. Необходимо перепроверить все исходные данные. Бывает, что влияющие на успех факторы дают погрешности в вычислениях. Если расчеты подтверждаются, инвестиция целесообразна.

- PI = 1. По критерию NPV наблюдается стопроцентная самоокупаемость без прибыли. В некоторых деловых кругах такой результат называют «бульоном с варенных яиц». Если модификация бизнес-проекта не позволяет выжать из него более высокую рентабельность, от финансирования лучше отказаться.

- PI

Индекс доходности (рентабельности) инвестиций. Формула. Пример расчета в Excel

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

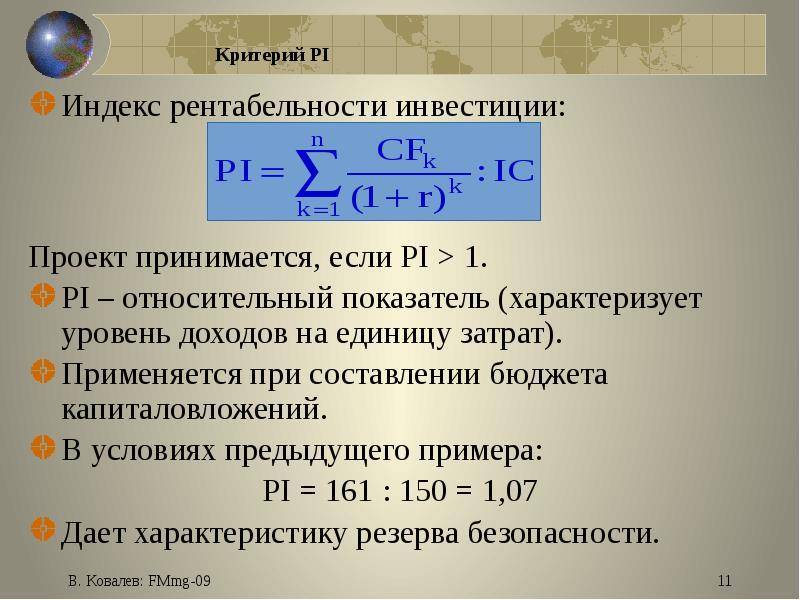

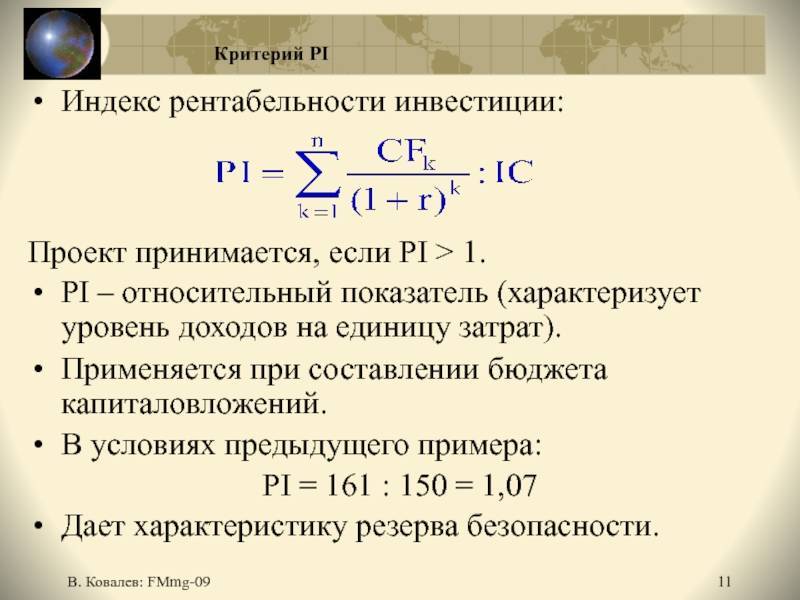

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Практическое использование

При повышении ставки дисконтирования увеличивается срок окупаемости инвестиций. Решение о вложении средств должно приниматься тогда, когда расчеты показывают желаемый срок окупаемости и соответствуют плану капитального инвестирования.

Приведенные формулы не учитывают рыночные риски. Их можно использовать только для теоретического расчета. Для приближения расчета к реальности прибегают к графическому анализу. На графиках представляют данные по движению финансов в определенном интервале времени.

Дисконтирование и наращивание

С помощью простой формулы определяют размер вклада в желаемой временной точке. Расчет стоимости денег в будущем называют «наращиванием». Суть этого процесса легко понять по выражению «время-деньги» – со временем размер вклада увеличивается на размер приращения ежегодными процентами. Вся банковская система основана на этом принципе.

Дисконтирование и наращивание помогают анализировать возможность изменения стоимости средств.

Инвестиционные проекты

Дисконтирование финансовых средств соответствует инвестиционным мотивам бизнеса. То есть инвестор вкладывает средства и получает не человеческие (квалифицированные специалисты, команда) или технические ресурсы (оборудование, склады), а поток денег в будущем. Продолжением этой мысли будет «продуктом любого бизнеса являются деньги». Метод дисконтирования является единственным из существующих, ориентация которого направлена на развитие в будущем, что позволяет инвестиционному проекту развиваться.

Пример выбора инвестиционного проекта. Владельцу денежных средств (600 руб.) предложено вложить их в реализацию проектов «А» и «В». Первый вариант дает доход на протяжении трех лет 400 рублей. Проект «Б» после первых двух лет реализации позволит получить по 200 рублей, а после третьего – 10000 рублей. Инвестор определил ставку 25%. Определим текущую стоимость обоих проектов:

проект «А» (400/(1+0,25)^1+400/(1+0,25)^2+400/(1+0,25)^3)-600 = (320+256+204)-600 = 180 рублей

проект «В» (200/(1+0,25)^1+200/(1+0,25)^2+1000/(1+0,25)^3)-600 = (160+128+512)-600 = 200 рублей

Таким образом, инвестор должен выбрать второй проект. Однако при повышении ставки до 31% оба варианта окажутся равнозначными.

Приведенная стоимость

Дисконтированной стоимостью называют сегодняшнюю стоимость будущего денежного потока или будущий платеж без «скидки» за предварительную оплату. Ее часто называют приведенной стоимостью – будущий денежный поток, соотнесенный к сегодняшнему дню. Однако это не совсем одинаковые понятия. Привести к текущему времени можно не только одну будущую стоимость, но и настоящею стоимость к нужному времени в будущем. Приведенная стоимость более обширно, чем дисконтированная стоимость. В английском языке понятие приведенная стоимость отсутствует.

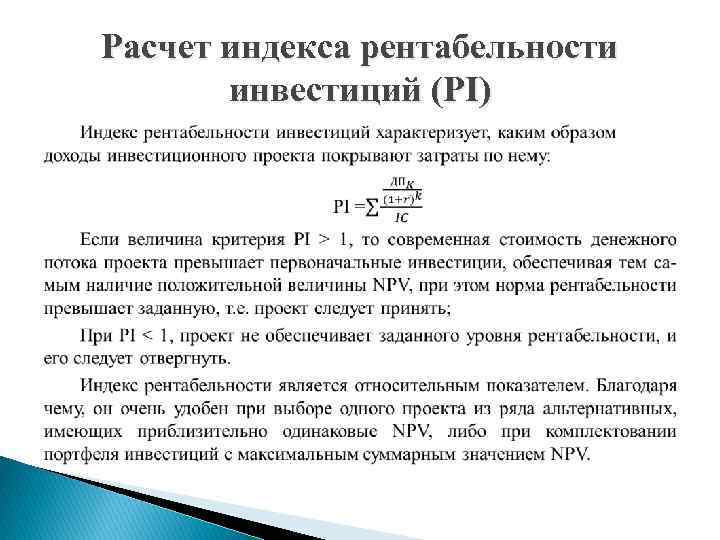

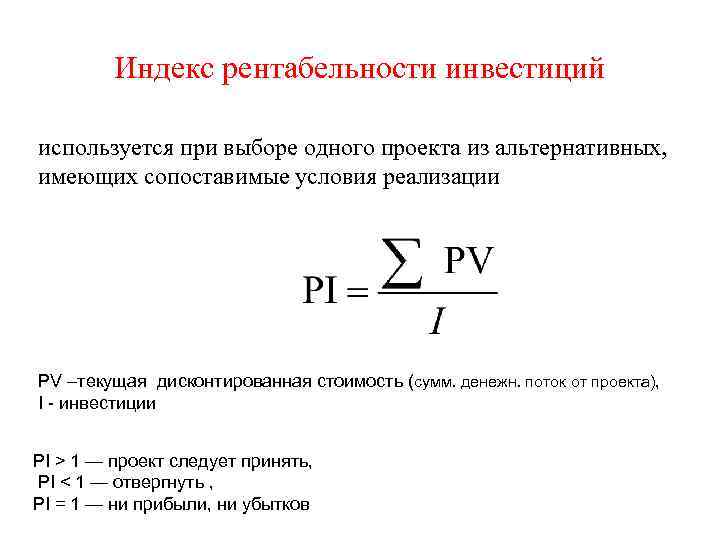

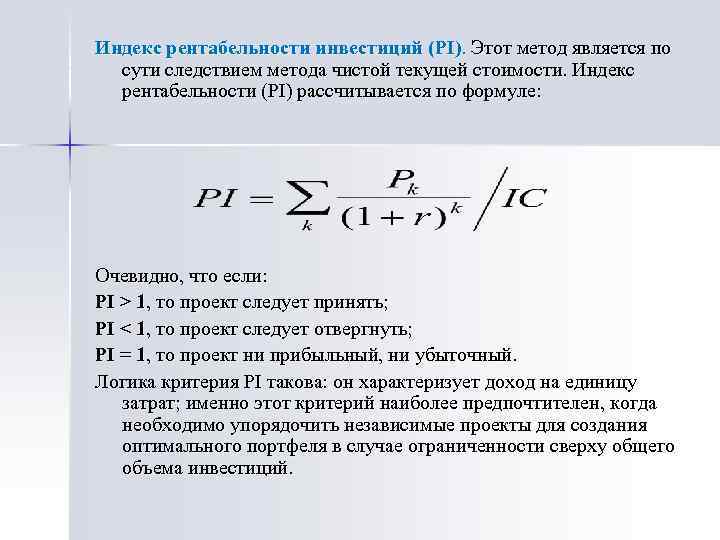

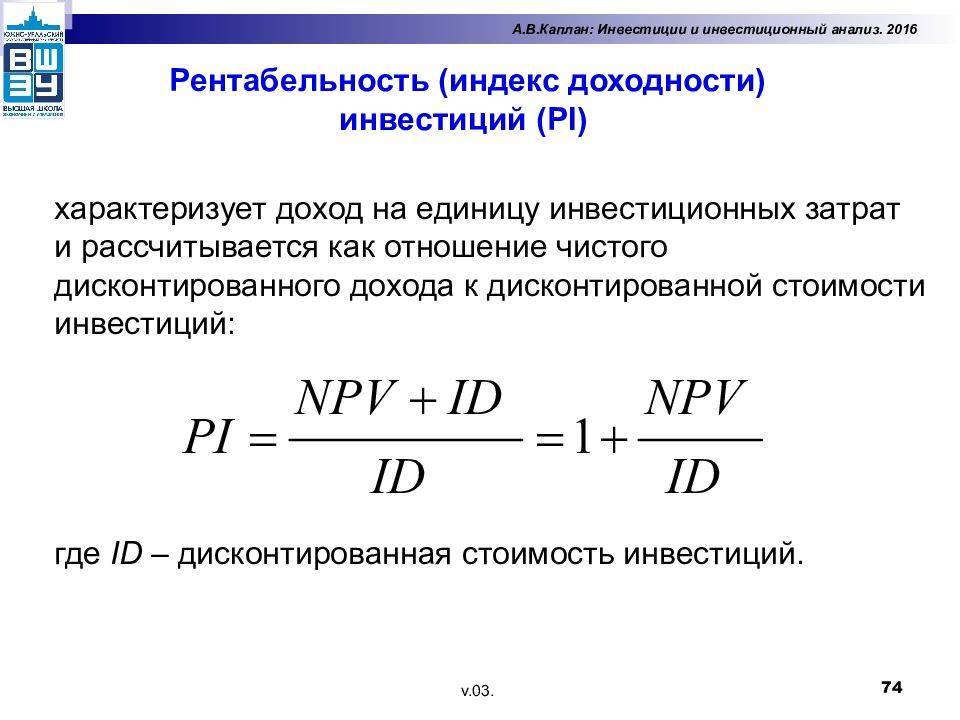

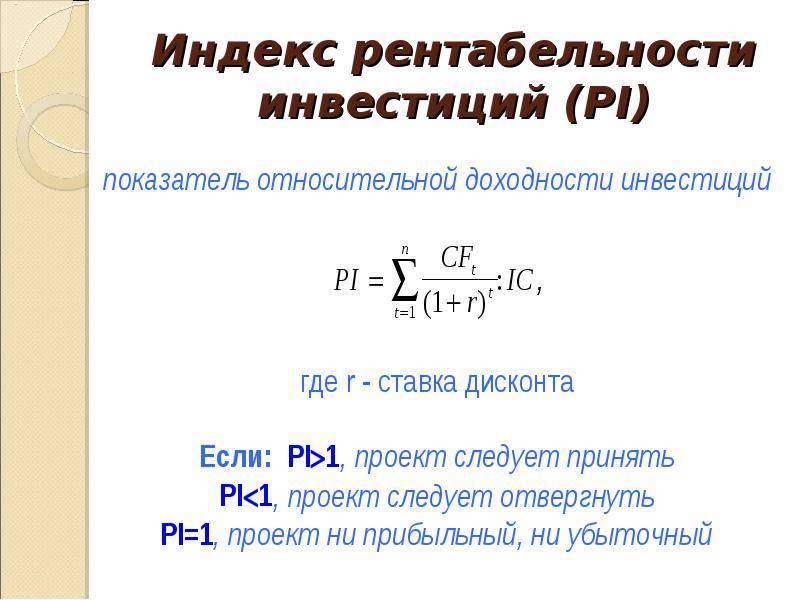

Индекс рентабельности PI как индикатор рентабельности

Далее, переходим к анализу еще одного распространенного индикатора – индекса рентабельности инвестиций PI (Profitability Index). Для контроля рентабельности проекта, инвестор должен проводить анализ PI на всех этапах инвестирования: в момент выбора объекта, сравнения с альтернативами, реализации и завершения. Если значение индекса больше 1, проект считается прибыльным. Если меньше 1 – убыточным. Если же индекс равен единице, необходимо провести более тщательный анализ прочих факторов рентабельности.

Определяется PI так:

PI = NPV/IC

NPV (Net Present Value) – чистая текущая стоимость инвестиций. Из русскоязычных аналогов NPV чаще всего встречается аббревиатура ЧДД – чистый дисконтированный доход. IC – инвестиции в проект (Invested Capital).

Теперь нам осталось рассчитать NPV (ЧДД), значение которого, для окупаемости проекта, должно быть выше или как минимум равно нулю.

CFt – денежный поток (Cash Flow) в t-м году;

N – длительность жизненного цикла проекта (в месяцах, годах);

R – от слова Rate, ставка или норма дисконтирования.

Ставка дисконтирования — это цена в процентных пунктах, которую инвестор готов заплатить за издержки и риски проекта. Эту ставку можно назвать также стоимостью фондирования инвестиций. Она может иметь в своей основе только ставку по кредиту, но стоит предусмотреть и иные издержки: валютные и политические риски, человеческий фактор при реализации бизнес-плана и др. В любом случае, планируемая инвестором доходность проекта должна быть выше ставки дисконтирования, а дисконтированный денежный поток суммарно должен быть больше вложенных инвестиций вместе с затратами.

В качестве примера, попробуем подставить в формулу реальные данные. Допустим, вы инвестировали 300$ на 3 года. Банковский кредит обошёлся вам в 13% годовых (не рекомендую вкладывать кредитные деньги). Поскольку других затрат на привлечение средств у вас не было, мы условно приравняем это к ставке дисконтирования. Денежный поток прогнозируем, исходя из статистики аналогичных проектов и учитывая максимально возможное число факторов (риски, издержки, инфляция и т.п.). В первую очередь вычисляем коэффициент дисконтирования вложенной суммы, для каждого года инвестиционного цикла, по формуле 1 (1+R)t. В момент инвестирования 300$ мы имеет коэффициент дисконтирования, равный единице. По результатам первого года получаем коэффициент 1 (1+R)1 = 0.885, для второго года 1 (1+R)2 = 0.783, для третьего — 1 (1+R)3 = 0.693. Переводим инвестиционный план в таблицу:

| Год | Cash Flow | Коэффициент дисконтирования | Дисконтированный денежный поток |

| -300 | 1 | -300 | |

| 1 | 110 | 0.885 | 97,35 |

| 2 | 135 | 0.783 | 105,71 |

| 3 | 156 | 0.693 | 108,11 |

| ЧДД | 11,17 |

Проект пригоден к реализации, так как NPV положительный. Делаем вывод, что чем выше ставка дисконтирования, тем ниже NPV. Индекс PI удобен при выборе из ряда альтернативных проектов того, что обеспечит наибольшую эффективность вложений. Он позволяет ранжировать проекты, имеющие схожие значения NPV. В отличие от коэффициента ROI, он учитывает риски, через применение ставки дисконтирования, а также оценивать будущие денежные потоки, с помощью коэффициента дисконтирования. Данный инструмент пригоден как для составления бизнес-плана, так и для выбора прибыльного объекта инвестирования. Недостатком PI можно назвать сложность прогнозирования ставки дисконтирования, которая иногда зависит от неконтролируемых факторов: стоимость заемных ресурсов, цена на нефть, курсы валют, санкции.

Также в рамках формулы PI непросто спланировать будущие денежные потоки, которые могут сократиться в будущем по объективным причинам. Неточность в расчетах естественным образом возрастает при больших сроках инвестирования. Здесь полезно отметить, что в российской практике инвестирования, оценка NPV показывает, что окупаемость вложений не должна превышать 3-4 лет в зависимости от рисков. Для банковского потребительского кредитования максимальный цикл возврата инвестиций может достигать пяти лет. Это связано с большой волатильностью валютных курсов и ключевой ставки. Все это негативно влияет на прогнозируемость ставки дисконтирования и денежного потока. Если же говорить о зарубежных активах, то в развитых странах положительный индекс PI планируется на горизонте от 7 лет и более.

P.S.

Попробуйте просчитать рентабельность своих инвестиционных проектов с использованием ROI и PI. Как всегда, приглашаю читателей блога оставить свои комментарии по теме. Возможны у вас есть чем дополнить статью.

Всем рентабельных инвестиций!

01.06.2017