Цели для займа под МК — возможность улучшения жилья

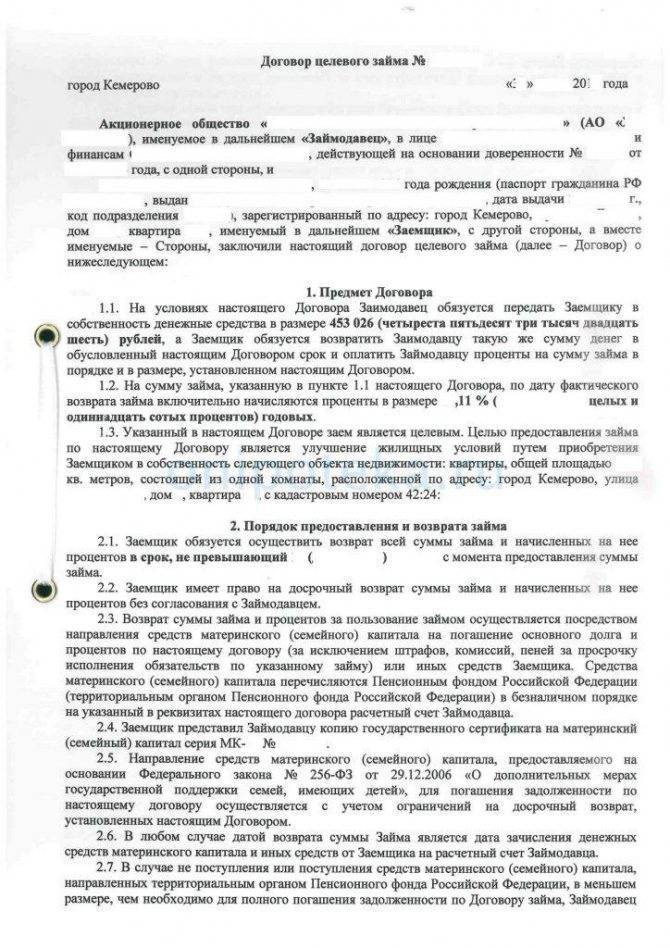

Любые финансовые организации, в том числе банки, могут выдать целевой заём по средства МК только для их реализации с целью повышения качества жилищных условий.

Общие правила займа под Материнский капитал.

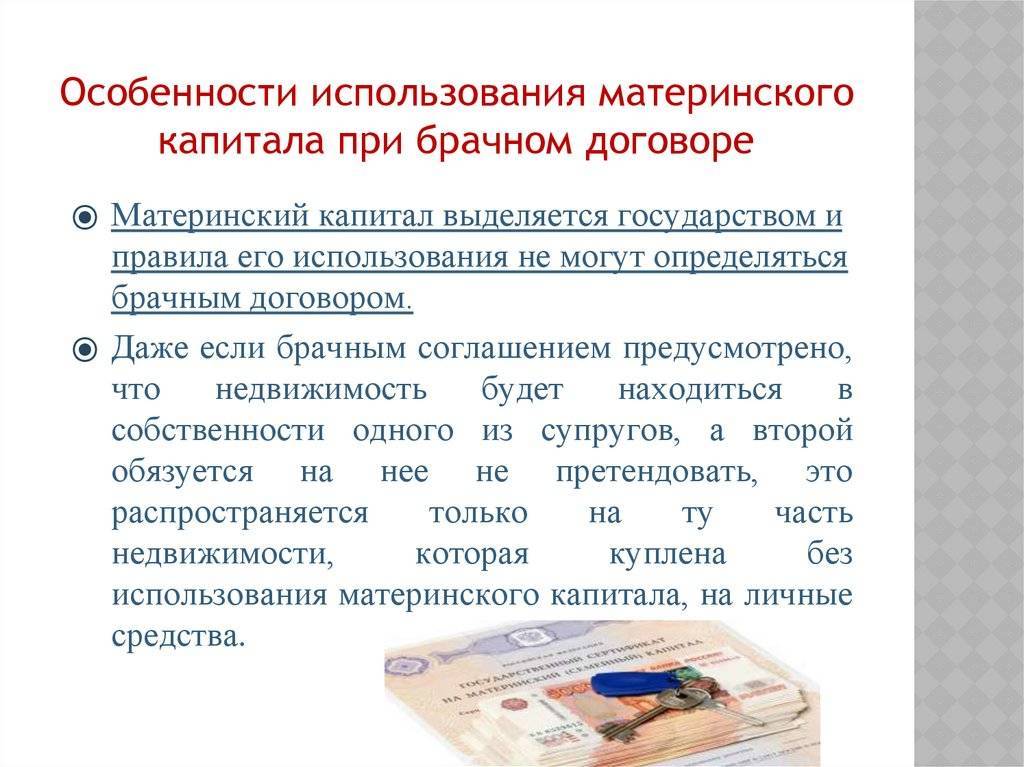

- Заём на приобретение жилья требует оформления недвижимости в общую собственность всех детей и их родителей.

- С помощью займа можно оплатить строительство или покупку недвижимости, приобретённой ещё до появления второго ребёнка.

- В 2020 г. вышел запрет на оплату долгов микрофинансовым учреждениям вне зависимости от причин займа.

- Оформить заём разрешено как прямым родителям, так и официальным усыновителям.

Оформить займ также могут родители, которые усыновили ребенка

Российские банки предлагают владельцам МК особые программы кредитования. Но в любой ситуации выдача займа будет проходить в индивидуальном порядке.

Ниже расписаны все возможные займы под семейный капитал. Какой из них выбрать, каждая семья будет решать, исходя из своих нужд и возможностей.

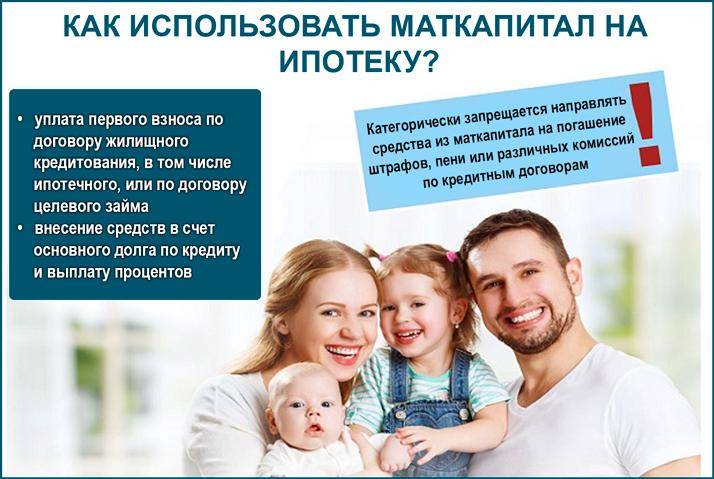

Заём на приобретение или строительство жилья

Многие банки дают заём на ипотеку для покупки коттеджа, дома или дачного домика. Такой целевой заём необходим для сельских жителей или горожан, мечтающих о проживании в собственном доме.

Существует 2 разновидности займа на приобретение дома.

- Выплата первоначального взноса за недвижимость за счёт МК.

- Выплата основного долга по займу.

Оба займа предлагают реализовать средства семейного капитала в полном или частичном размере.

С помощью средств МК можно оплатить первоначальный взнос за недвижимость или выплатить ипотечный долг

Существует возможность оформления займа на постройку жилья, но на получение разрешения от ПФ понадобится большее количество времени и терпения у владельцев МК.

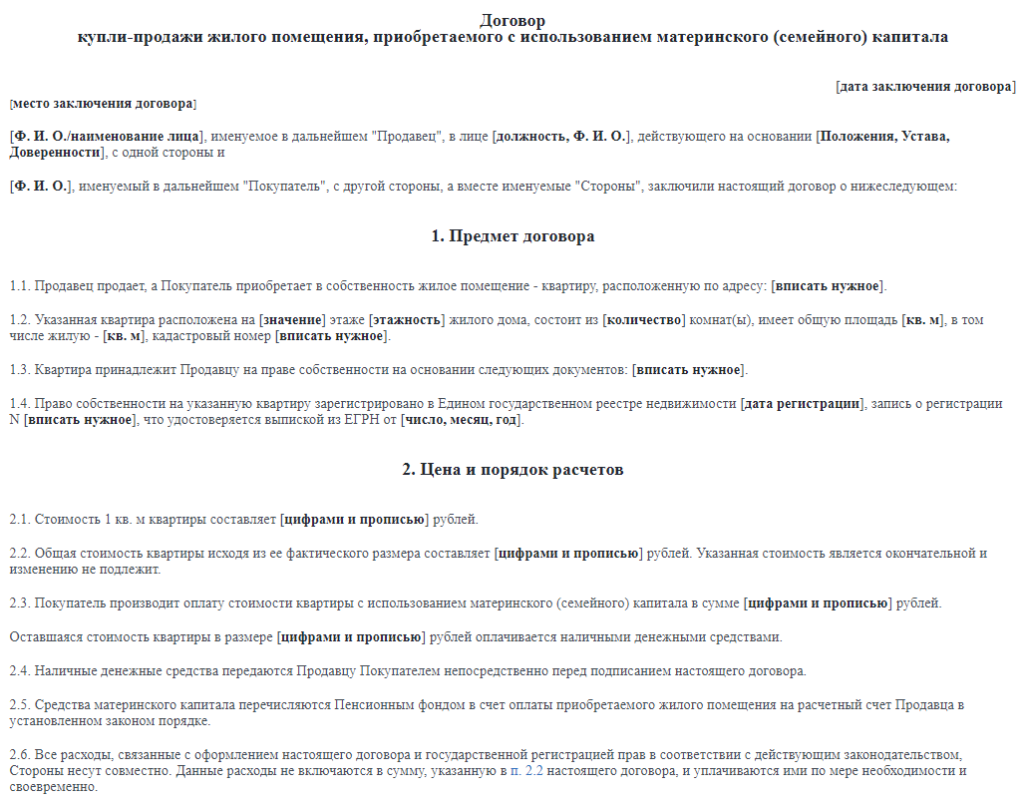

Заём на приобретение квартиры

Согласно статистике ПФ, данный вид займа – один из самых популярных способов использования МК. Самые крупные банки охотно работают со средствами МК, если семья желает приобрести недвижимость первичного типа.

Заёмщики могут применить средства МК для первоначального взноса, использовать их для понижения процентной ставки, а также выплатить основной долг.

Можно с помощью средств МК приобрести квартиру

Различные банковские организации требуют от своих заёмщиков предоставления различных пакетов документов, также имеются отличия в сроках и видах страхования. Однако владелец МК может сделать выбор в пользу самого выгодного варианта и использовать государственную помощь для улучшения жилищных условий.

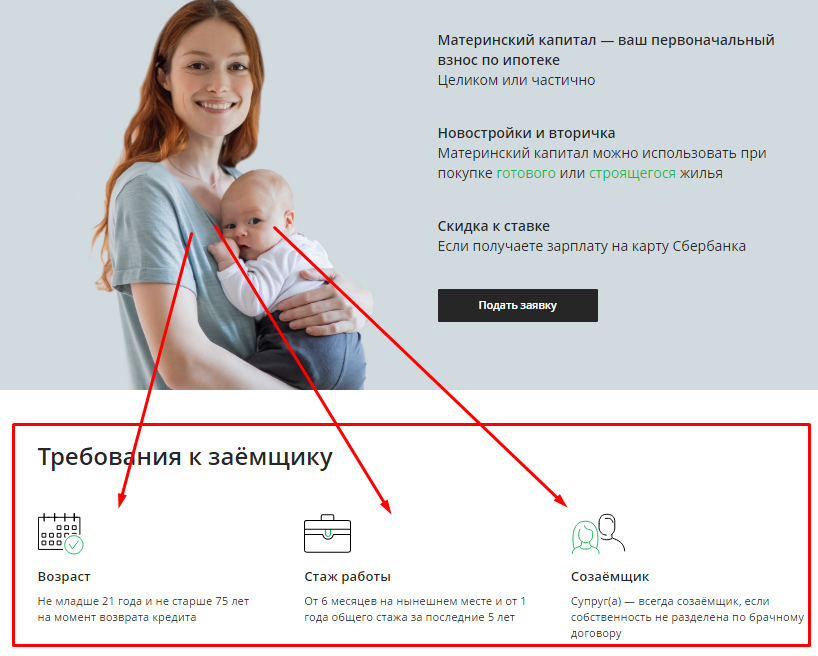

Заём для реконструкции недвижимости

Кроме строительства и приобретения готового жилья, семьи могут использовать средства семейного капитала на иные проблемы с жильём.

- Реконструкцию недвижимости.

- Увеличение площади частного жилья.

Можно увеличить площадь жилья, используя средства материнского капитала

В этом случае большое значение имеет оформление процедуры надлежащим образом: весь процесс, связанный с восстановлением жилища, должен быть официально подтверждён.

Основные рекомендации

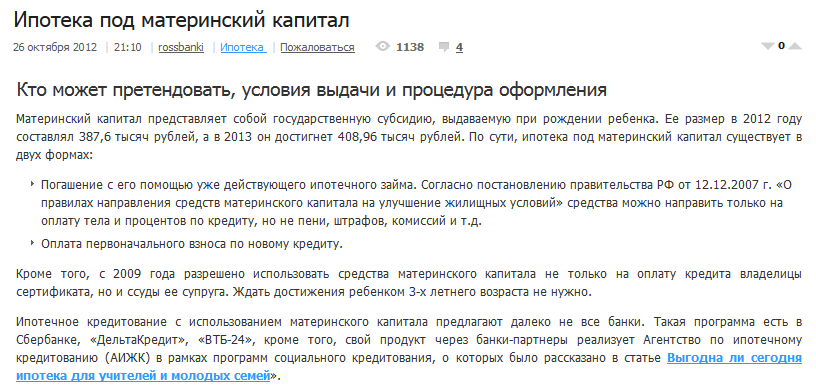

Что называют материнским (семейным) капиталом, на каких условиях он выдается? Специальная государственная помощь назначается с 2007 года для финансовой поддержки семей с детьми. С увеличением инфляции сумма к выплате росла, в 2022 году остановилась на уровне 453,026 руб.

Однако существуют определенные ограничения в расходовании таких средств. Начисления можно расходовать:

- на ипотечный кредит под материнский капитал (для оформления страховок, погашения, первоначального взноса);

- приобретение недвижимости без ипотеки;

- возведение (строительство) частного дома;

- обучение детей в высших учебных заведениях;

- оплату питания, прочих услуг в общеобразовательных учреждениях;

- финансирование жилья студентам.

Чаще держатели сертификатов стараются вложить материнский капитал в ипотеку, что не запрещено законом и позволяет пользоваться средствами сразу после получения.

Важно! При оформлении ипотечного договора под капитал (МСК) обязательно заключение договора с указанием доли недвижимости на каждого члена семьи.

По законодательству граждане также имеют право направлять средства на формирование пенсионных выплат, приобретение необходимых атрибутов для детей-инвалидов или погашение уже имеющегося займа на квартиру/коттедж.

Оформляется сертификат сразу по предоставлению необходимого пакета документов о рождении детей в пенсионный фонд. Отправить заявку также можно на официальном сайте в специальном разделе.

Интересно: право на получение семейного (материнского) капитала имеют матери с двумя детьми, находящиеся в разводе, неофициальном (гражданском) браке, в случае усыновления.

Какие банки дают ипотеку под материнский капитал?

Вложить средства материнского капитала в недвижимость можно в финансовых учреждениях, располагающих льготной программой с поддержкой от государства. В списке наиболее известных финансовых структур на территории РФ:

- Сбербанк;

- Deltacredit;

- банк Открытие;

- банк Москвы;

- ВТБ 24;

- организация с привлечением иностранного капитала Райффайзенбанк.

Здесь клиентам предоставляется возможность подать заявку на официальном сайте и предварительно получить онлайн-одобрение по кредиту с материнским капиталом. Детальные условия банков описаны ниже.

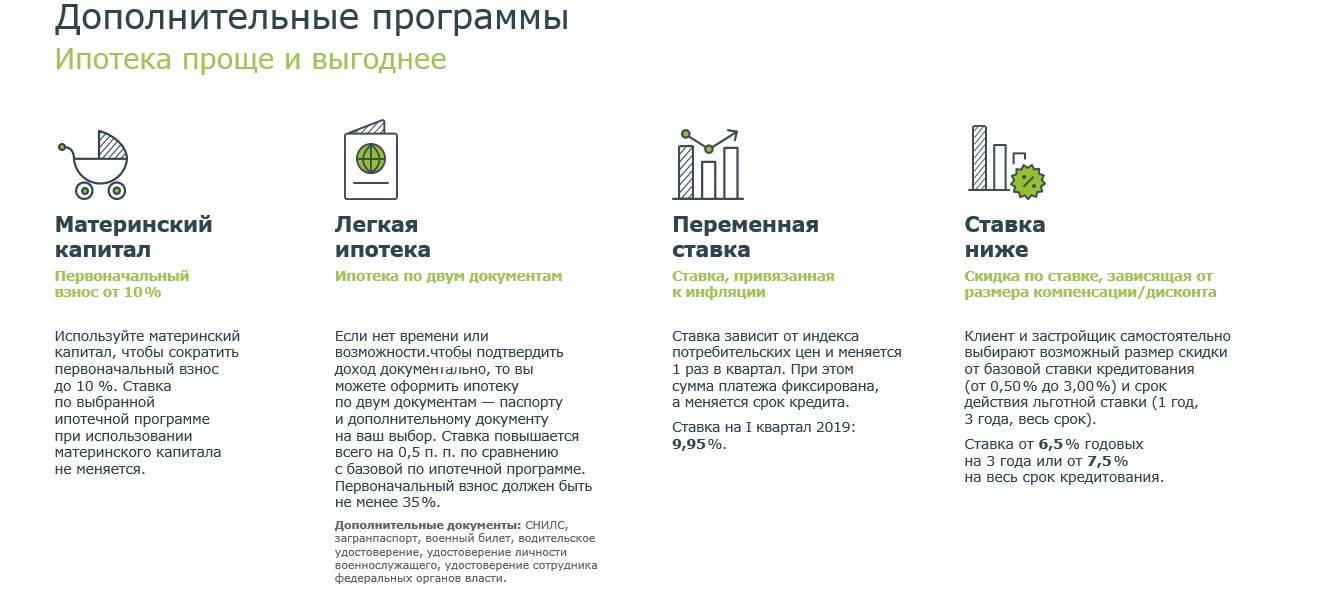

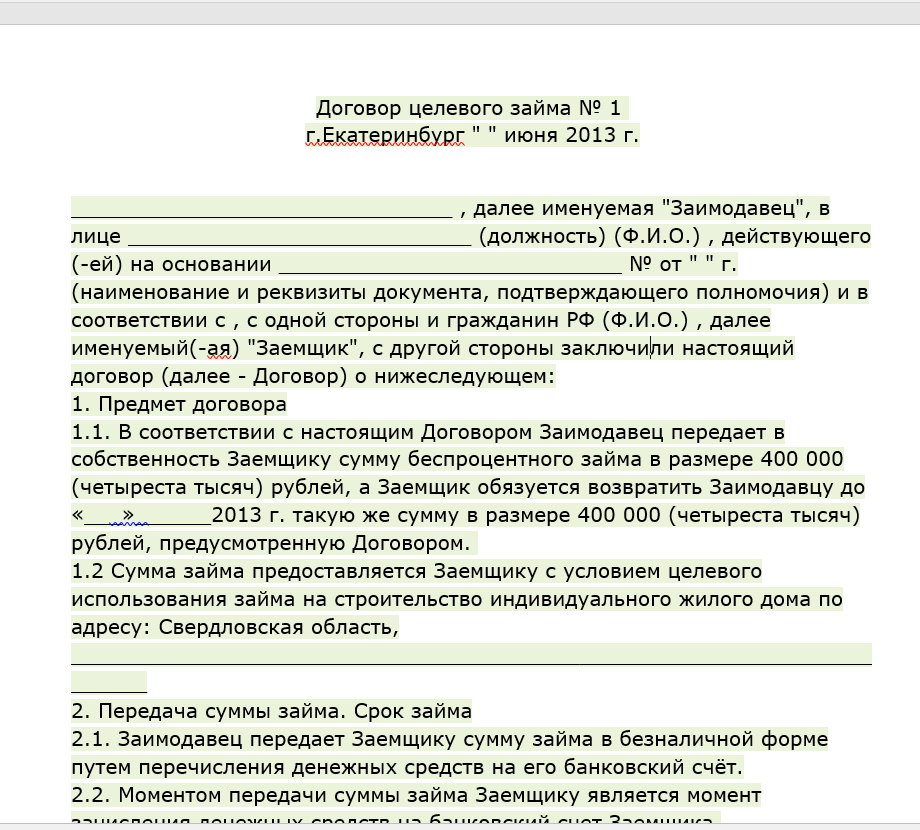

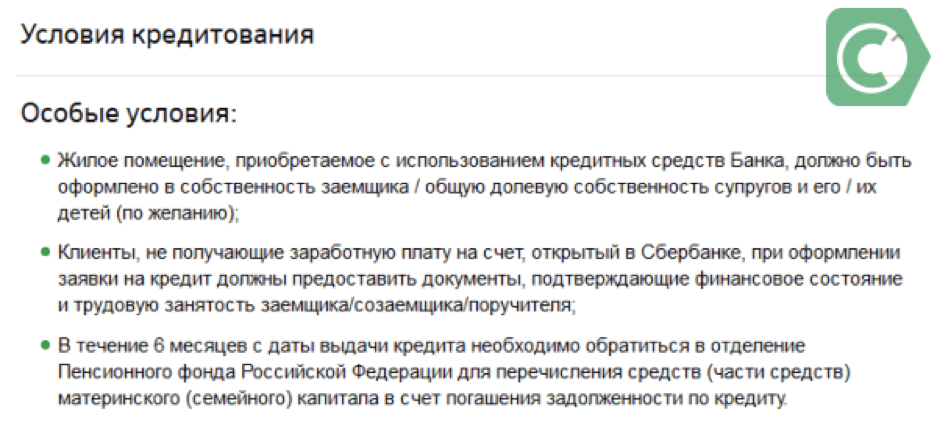

Сбербанк

Займ в коммерческой организации выдается под 8,9% при цене жилья от 300 тыс. руб. Кредит оформляется сроком до 30 лет с обязательным страхованием жизни заемщика (1% от суммы договора). В плюсах обращения – оформление пошагово с детальным описанием кредитного продукта и схем, способов погашения. Одно из немногих кредитующих учреждений, где учитываются неофициальные доходы без специальных справок.

ВТБ 24

ВТБ 24 выдает ссуды под маткапитал по ставке 9,7% при минимальной стоимости недвижимости 600 тыс. руб. (максимальная – 60 млн). При этом потребителю придется оплатить страховой договор, составляющий 0,5% рыночной стоимости жилья. Программа предусматривает первоначальный взнос 5%. Но при рассмотрении заявки банк не включает неработающих граждан в совокупный доход семьи, что положительно сказывается на сумме займа.

Райффайзенбанк

Организация с притоком иностранного капитала охотно рассматривает ипотечные кредиты, позволяет погасить ипотеку с капиталом досрочно с пересчетом процентов. В условиях: 9,9% годовых при сумме от 600 тыс. руб. сроком до 25 лет. Доступны ссуды на 1 год. Более лояльные условия на приобретение коттеджей.

Номос банк

Здесь клиенты найдут выгодные условия на приобретение квартиры в новостройке (9,3% годовых). Причем оплатить ипотеку под капитал можно любым способом – от почтового отделения перечислением средств на расчетный счет, указанный в договоре, до самостоятельного внесения наличных в кассе учреждения.

Внимание: годовая ставка повышается на 1-2% при полном отказе от страховки. Выход – оформление страхования с последующим возмещением суммы по закрытию займа.

Банк Deltacredit

В этом банке потратить материнский капитал в счет нового жилья предлагают по ставке 8,75%. Потребитель может рассчитывать на погашение дважды в месяц (каждые 15 дней) или кредитные каникулы по индивидуальной договоренности. Обязательным является страхование жизни заемщика. Ипотеку выдают на первичное и вторичное жилье, собственное строительство.

Банк Москвы

В ограничениях программ кредитующей организации – стоимость недвижимости до 2,5 млн руб. при ставке 9,3%. Такие условия диктуют предложения для военных с использованием семейного капитала. Максимальный срок действия ипотеки – 20 лет. Ограничений в выборе жилья нет.

Интересно: Банк Москвы располагает уникальным предложением «больше метров – меньше процент». Приобретение квартиры/дома большой площади снижает годовой %.

Примсоцбанк

Региональная финансовая организация (Приморский край) делает перевод мат капитала в счет ипотечного займа для военнослужащих под 6% годовых. Семейные программы предполагают скидки для клиентов Росбанка, учет неофициальных доходов без справок.

В преимуществах банка – снижение ставок на строящее жилье, получение клиентом сниженных на 0,5-3% годовых при крупном авансовом платеже. Перевод средств на счет покупателя осуществляется в течение 2 рабочих дней от даты подписания документов.

Банк Юникредит

Здесь потребителю предлагают минимальную стоимость недвижимости в ипотеку под семейный капитал 1 млн руб. сроком до 30 лет. Выгоды сотрудничества с кредитором – особые условия на приобретение жилья в Москве и области, Санкт-Петербурге и области. Присутствует программа рефинансирования. Аванс предполагает 20% взнос на новостройки, 50% предоплаты на таунхаусы и коттеджи.

Банк Открытие

Частная финансовая структура готова сотрудничать по ипотечному кредитованию с семейным капиталом на таких условиях:

- 9,75% на новостройки и вторичное жилье;

- 9,2% на военные займы;

- стоимость жилья от 500 млн руб.;

- минимальный ПВ – 10% (до 80%).

Банк выдает ипотечный кредит исключительно в национальной валюте.

Как взять ипотеку под материнский капитал

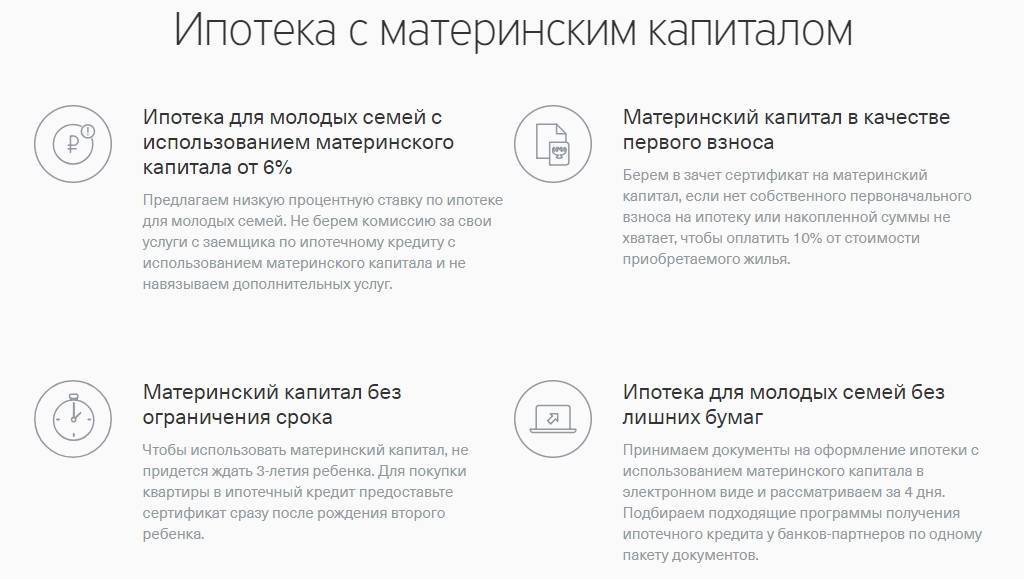

Особые программы дают возможность взять ипотеку под материнский капитал, однако не во всяком банке вы встретите такое предложение. Поэтому стоит заранее поинтересоваться, предоставляется ли в выбранном вами финансовом учреждении подобная услуга.

Чтобы понимать, можно ли взять ипотеку под материнский капитал, нужно установить, соответствуете ли вы как клиент банка следующим условиям:

- стабильный доход, стаж работы на последнем месте более 6 месяцев (иногда требуют период и до 3 лет), а суммарный стаж за последние 5 лет превышает 1 год;

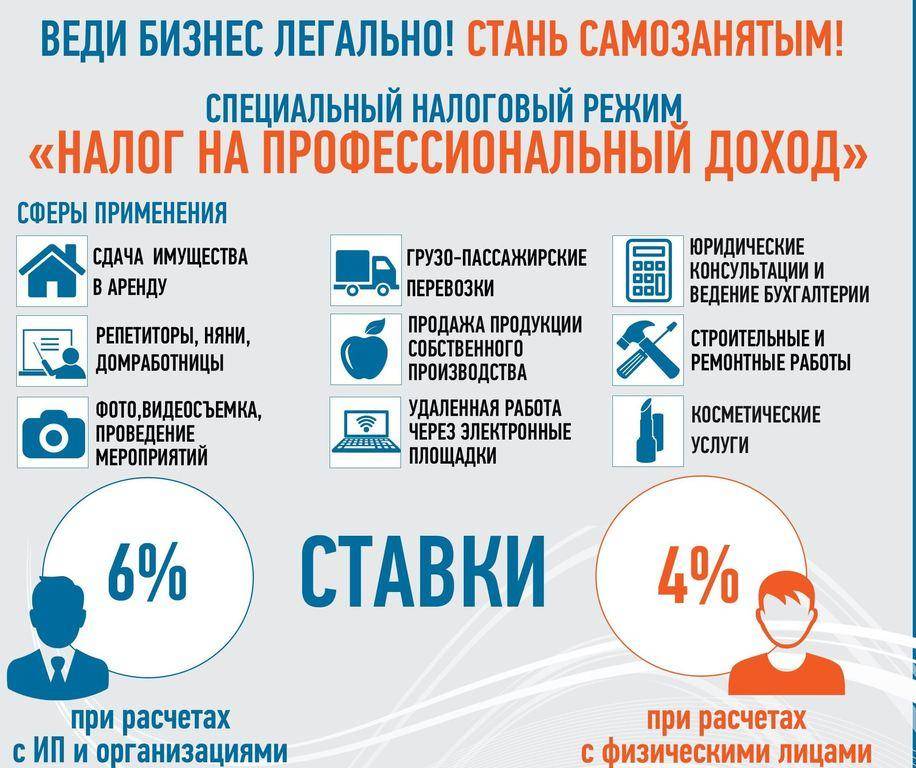

- вы получаете официальную зарплату. Прочие источники дохода не вызывают доверия у банка и совсем не рассматриваются;

- вы не владеете никакой недвижимостью;

- по окончании выплат приобретенная жилплощадь должна быть поделена в долях на всю семью;

- КИ должна быть чистой.

До 2015 года существовали такие правила: материнский капитал можно было взять и направить в банк как первоначальный взнос только тогда, когда ребенку (на которого была получена субсидия) исполнится три года. Но позже был принят ФЗ № 131-ФЗ от 23.05.2015, согласно которому средства от государственной выплаты могли быть использованы для данной цели даже тогда, когда ребенок младше 3 лет. В 2019 г. эта поправка все еще имеет силу.

До того как взять ипотеку под материнский капитал, следует получить сертификат на денежные средства. Его выдачей занимается Пенсионный фонд России. Документ является официальным подтверждением того, что вы в праве пользоваться данной субсидией. В целом эта процедура поможет вам взять ипотеку как можно раньше.

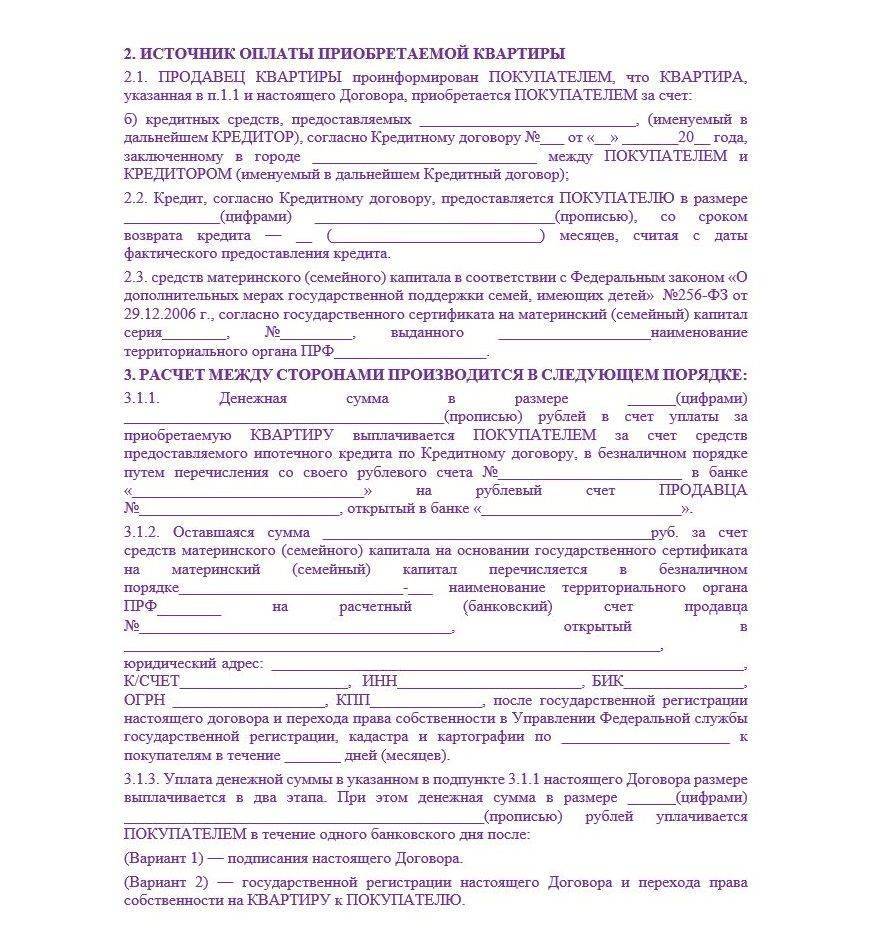

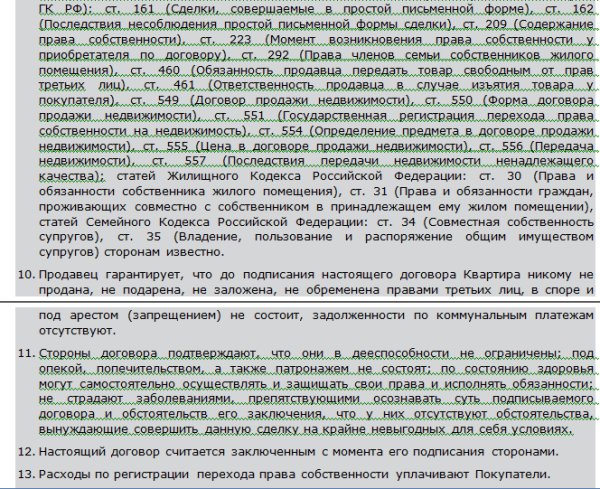

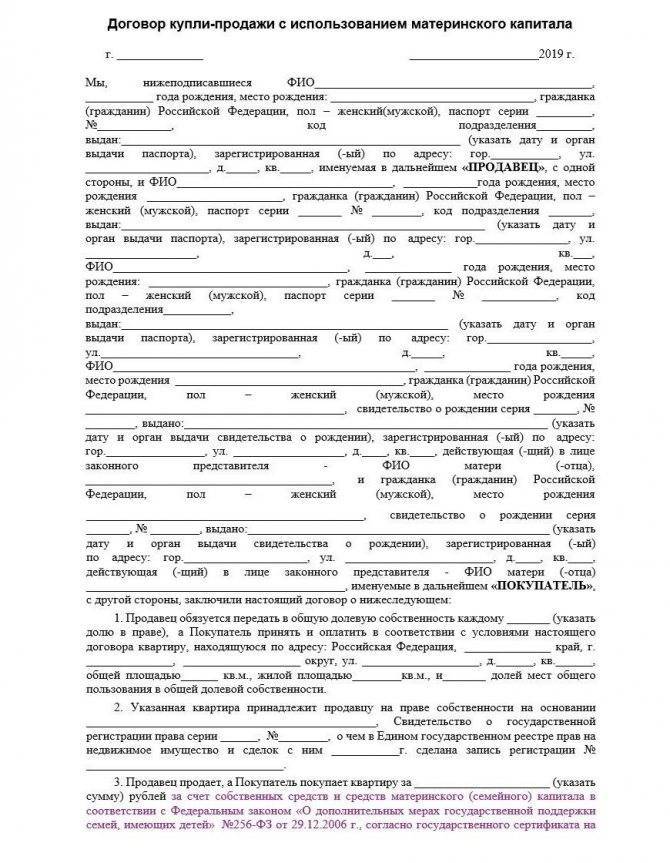

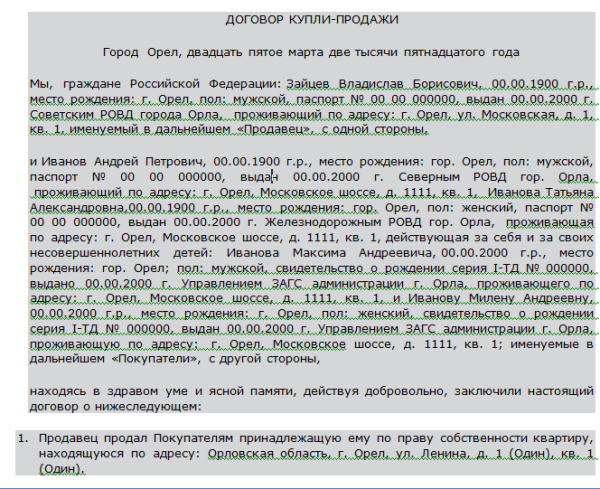

Следующий шаг – выбрать организацию, где вы намереваетесь взять ипотеку. Ей нужно будет передать копию сертификата, а поле этого уже приступить к оформлению договора на получение кредита. Затем заключается сделка купли-продажи недвижимости, право собственности фиксируется в Росреестре.

Далее клиент банка идет в ПФР, куда сдает все документы, подтверждающие право на имущество (договор купли-продажи, справку о регистрации собственности, паспорт, сертификат на материнский капитал). Финальный шаг – составить заявление о переводе средств для уплаты первого взноса по ипотеке.

Чтобы взять подобного рода заем в банке, требуется предоставить достаточно большой список документов. Он варьируется в зависимости от кредитующей организации, но в целом выглядит примерно так:

- Документ, подтверждающий личность клиента банка (паспорт, СНИЛС и т. д.)

- Сертификат на материнский капитал.

- Подтверждения платежеспособности заемщика: справка НДФЛ, справки по банковской форме, бумаги из налоговой об отсутствии задолженностей.

- Договор купли-продажи недвижимости.

- Документы на квартиру: техпаспорт, справка БТИ, выписка из домовой книги.

- Справка из Пенсионного фонда РФ о наличии денег на счете.

- Заявление об обязательстве человека оформить приобретаемую недвижимость на всех членов семьи в долях.

Перед обращением в ПФР следует подготовить такие бумаги:

- Документ о намерении заемщика заключить договор (выдает банк после подачи заявления).

- Информация о приобретаемой недвижимости.

- Документы с личными данными.

- Заявление на перевод средств.

На то, чтобы взять ипотеку под материнский капитал, уйдет много времени, поэтому имеет смысл начать оформление всех требуемых бумаг как можно раньше. Более того, стоит хотя бы за 6 месяцев уведомить Пенсионный фонд РФ о намерении воспользоваться материнским капиталом, поскольку выплаты формируются раз в полгода.

В случае, когда часть средств материнского капитала вы уже взяли на иные нужды, то остаток суммы уже нельзя оформить как первый взнос в банке, можно лишь для погашения уже имеющегося займа.

Важным вопросом, помимо того, как и где взять ипотеку под материнский капитал, является страхование. Разные кредитные организации выставляют к этому пункту свои требования. Могут попросить застраховать сам заем, покупаемую недвижимость или же жизнь клиента банка.

Если вы желаете взять маленький кредит и планируете полностью погасить его средствами государственной субсидии, то лучше не оглашайте банку это намерение – для него это невыгодно и сотрудники вам откажут и не разрешат взять ипотеку. Однако если сумма приличная, то непременно укажите номер сертификата в договоре. В таком случае это будет гарантией того, что государство покроет часть задолженности, а значит, вас можно считать более-менее надежным заемщиком.

Особое внимание уделяйте системе выплат, лучше всего для заемщика дифференцированный платеж, так как по нему высоким будет только первоначальный взнос, а дальнейшие суммы небольшие и все время снижаются

Комплект документов

Процедура покупки недвижимости в ипотеку и без того непростая. Осложняется она еще в том случае, если требуется применить средства из материнского капитала. Поэтому комплект документов будет расширенным:

- гражданский паспорт;

- СНИЛС;

- выданный в ПФР сертификат, в котором отмечается собственник;

- документы для подтверждения финансовой независимости (справка по форме 2-НДФЛ; справка о доходах, выданная на бланке банка; бумаги, оформленные в ФНС, в которых отражается отсутствие долговых обязательств у заемщика);

- договор между покупателем и продавцом, в котором прописываются условия сделки;

- бумаги на приобретаемый жилой объект (техпаспорт, справка из Бюро техинвентаризации, сведения из домовой книги);

- справка, отражающая состояние индивидуального счета владельца сертификата материнского капитала с указанием суммы;

- обязательство, согласно которому после выплаты ипотеки будут выделены доли в имуществе для всех членов семьи.

Если кредитное учреждение подтверждает возможность осуществления процедуры, потребуется передать еще один комплект бумаг в ПФР. По ним будет определено право потратить средства материнского капитала именно на указанную цель. В список входят:

- бумаги, подготовленные сотрудником кредитного учреждения, о намерении заключить кредитный договор;

- данные о жилплощади, приобретаемой заемщиком в ипотеку;

- личные справки гражданина;

- заявление, в котором указывается ходатайство о направлении денег на счет банка.

Процедура очень длительная. Поэтому стоит заранее подготовить полный комплект бумаг.

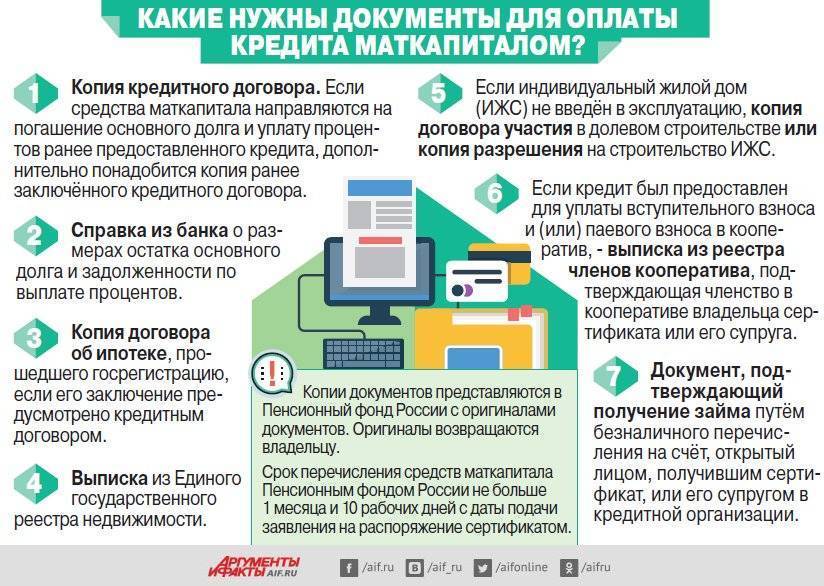

Документы для выплаты маткапитала на получение кредита

Для перечисления средств ПФР владельцу МСК потребуется предоставить в одно из его отделений согласно реестру, который утвержден Приказом №779н Министерства здравоохранения и социального развития РФ от 26/12/2008 года, документы. Вне зависимости от направления использования МСК нужно предоставить:

- заявление на расходование средств МСК. Образец представлен в Приложении №1 Приказа №779н. (скачать образец вы можете здесь). В документе указывается наименование отделения ПФР, реквизиты сертификата (серия и номер, а также дата выдачи), данные владелицы или владельца сертификата (ФИО, СНИЛС, дата рождения, паспортные данные), место прописки и фактического пребывания, данные ребенка, при рождении которого был выдан сертификат. Обязательно указывается направление использования бюджетных средств;

- паспорт и свидетельство о рождении лиц, упомянутых в сертификате;

- СНИЛС владельца сертификата;

- документ о регистрации брака.

Необходимые документы для выплаты маткапитала на получение кредита

Для каждого способа обналичивания семейного капитала потребуются в дополнение другие документы.

При направлении бюджетных денег на оплату основного долга и процентов для ранее полученного кредита:

- договор купли-продажи или ДДУ;

- копия заключенный с банком ипотечного договора с обязательной регистрацией в Росреестре;

- выписка кредитной организации об остатке долга по данному договору;

- документы на приобретаемую недвижимость: кадастровый или технический паспорта, которые обычно заменяет выписка из Росреестра;

- заверенное у нотариуса обязательство о равном разделе покупаемой недвижимости между всеми членами семьи. До внесения полной суммы за квартиру она находится в собственности банка и не подлежит разделу.

В Пенсионном фонде направленную заявку рассматривают в течение месяца. Такой же срок необходим для перевода денег на счет банка. После поступления средств семейного капитала происходит внесение изменений в выплаты:

- сокращения срока при тех же суммах погашения;

- уменьшение ежемесячных выплат при прежнем сроке ипотеки.

Для обналичивания семейного капитала, заявку в ПФР рассматривают в течение месяца

Для внесение первичного взноса нужно предоставить в ПФР:

- согласие банка на получение первичного взноса в виде МСК;

- бумаги на приобретаемое жилье;

- обязательство о разделе равными долями недвижимости после получения ее в собственность;

- копия заключаемого с банком ипотечного договора, в котором указывается размер взноса и общая сумма кредита.

При использовании МСК как первоначального взноса возникает несколько проблем.

- Обычно банки предлагают кредит на условии выплаты в качестве первичной суммы 10 — 30% стоимости приобретаемого жилья. В таких городах как Москва или Санкт-Петербург стоимость квартир часто превышает 5 млн. рублей. Поэтому выделяемых из бюджета средств недостаточно и требуется иметь собственные накопления для решения данной проблемы.

- Перечисление денег из ПФР может производится только на основании уже заключенного договора. Требуемое время для передачи средств банку составляет 2 месяца. Не все кредитные организации готовы идти на такие уступки.

Другие проблемы ипотеки под материнский капитал

Использовать сертификат возможно также участникам НИС (накопительно-ипотечная система). Вступить в данную программу может добровольно любой из тех категорий военнослужащих, которые перечислены в статье 9 ФЗ №117 от 20/08/2004 года. Суть системы заключается в том, что у каждого участника НИС открыт свой счет, на который ежемесячно поступают бюджетные средства с момента написания заявления о вступлении в программу и до увольнения из рядов армии.

В таблице приведены суммы годовых отчислений на индивидуальный счет военнослужащего, участвующего в НИС:

| Год | Сумма по НИС (руб.) |

|---|---|

| 2019 | 280 009 |

| 2018 | 268 465 |

| 2017 | 260 141 |

Через 3 года участник НИС может с помощью целевого займа на покупку жилья использовать накопленные на индивидуальном счете средства. Одновременно семья военнослужащего имеет право использовать помощь от государства в виде МСК, которую можно направить как на оплату первичного взноса, так и на погашение самого кредита и процентных начислений по нему.

Условия для погашения

Если банк одобряет членам молодой семьи оформление квартиры в ипотеку на всю сумму, то в договоре материнский капитал никак не фигурирует. Действия заявителя будут такими:

- Он получает свидетельство о праве собственности на жилье или регистрирует договор долевого участия.

- Банк переводит на счет продавца кредитные средства.

- Сама квартира до полного погашения ее стоимости и процентов будет находиться в залоге.

- В банке следует взять справку о том, сколько нужно заплатить, и сразу же уведомить о своем намерении погасить часть ипотеки средствами материнского капитала.

- По месту жительства посетить отделение Пенсионного фонда и предоставить пакет требуемых документов и банковскую справку о задолженности.

- Заявление о распоряжении капиталом будет рассматриваться в течение месяца, потом еще столько же потребуется. чтобы перевести средства в банк с целью уплаты части жилищного кредита.

- В банке пересчитывается график платежей с учетом погашенной суммы. Может сокращаться сумма ежемесячных платежей или срок погашения ипотеки.

В ряде российских банков есть специальные программы по кредитованию жилья с учетом капитала:

- В ВТБ Банк Москвы можно потратить средства капитала с целью частичного досрочного погашения жилищного кредита, но использовать их для первоначального взноса нельзя.

- DeltaCredit — существует специальная программа, по которой первоначальный взнос составляет от 5% от стоимости приобретаемого жилья. Допустимый размер займа с учетом средств сертификата не должен быть выше суммы, которую банк сможет выдать клиенту с учетом его платежеспособности. По программе можно погасить кредит досрочно частями в течение года с момента его предоставления.

- Сбербанк — для возможности погасить кредит с применением средств сертификата нужно оформить квартиру в собственность. Первый взнос можно подтвердить средствами капитала.

- ВТБ 24 — существует специальная программа ипотечного кредитования для держателей маткапитала. Можно средства направить на внесение первоначального взноса, который составляет не менее 10% от цены жилья.

- Альфа-групп — возможно частично потратить сертификат на закрытие основного долга по ипотеке или процентов независимо от того, когда родились дети.

- РоссельхозБанк — в этом случае можно воспользоваться средствами маткапитала лишь тогда, когда как минимум одному родителю не больше 35 лет. Первоначальный взнос составляет от 10% от цены квартиры. Кроме этого, владельцами переданного в залог имущества могут быть только совершеннолетние. Обращаться в Пенсионный фонд следует в течение 3 месяцев с момента выдачи кредита.

При желании воспользоваться данной программой следует знать и такие условия ее получения:

- Сертификат на маткапитал срока не имеет. Если человек, на имя которого он был выдан, умер или утратил на него право, оно переходит опекуну или самому ребенку, пока ему не исполнится 23 года.

- Использовать средства капитала для погашения ипотеки можно в любое время после его получения, за исключением случаев, когда деньги идут на внесение первого взноса.

- Если Пенсионный фонд одобрит перевод средств капитала на уплату ипотеки, они поступят в банк через 2 месяца.

- Первоначальный взнос таким методом можно внести только в том случае, если ранее средства от государства никак не использовались. Если его часть до этого была потрачена на другие нужды, то остаток можно потратить только для погашения уже действующего кредита.

- Есть специальные региональные программы, участникам которых при наличии сертификата можно получить жилье или купить на выгодных условиях.

- Если договор кредитования погашается досрочно, можно пересчитать и вернуть сумму внесенных страховых взносов, которые не были использованы.

- Уплачиваются при покупке недвижимости налоги, при своевременных выплатах можно вернуть до 13% от выплаченной суммы (налоговый вычет).

- Средства капитала нельзя использовать для погашения штрафов, пени и других начисленных займов.

Как избежать обмана при оформлении ипотеки под мат капитал

Первое правило, которое поможет вам избежать мошенничества: работайте только с официальными организациями – крупными банками и непосредственно Пенсионным Фондом.

Аферисты могут представиться вам работниками известных компаний: стоит проверить их документы или поинтересоваться в банках и ПФР, работают ли у них такие сотрудники.

Схемы мошенничества с МСК довольно многочисленны:

- заключение фиктивных договоров займа и изъятие комиссионных за посредничество у владельцев сертификатов;

- получение согласия на обналичивание сертификата и изъятие его у владельцев;

- покупка строящегося жилья с помощью маткапитала с последующей перепродажей прав.

Не будем упоминать варианты, когда аферистами оказываются сами владельцы сертификатов, приобретающие жильё с целью его дальнейшей реализации.

И ещё несколько важных пунктов:

- Если вы планируете использовать материнский капитал в ипотеке, необходимо уведомить об этом ПФР за 6 месяцев или ранее, поскольку все выплаты в этой организации планируются раз в полугодие.

- Заранее определитесь, какое жильё вы хотите приобрести – готовое или на стадии строительства. Во втором случае вы выиграете в цене, но и сроки получения жилья будут более неопределенными.

- Квартира регистрируется на всех челнов семьи в равных долях.

- Право на распоряжение квартирой (продажу, обмен, дарение) появляется только после выполнения обязательств по выплате.

Обязательным условием оформления договора с банком является страхование. Некоторым кредитным финансовым организациям достаточно страхования на случай утраты трудоспособности или увольнения заёмщика.

Другие фирмы требуют от клиента страхования жизни и страховку на случай порчи недвижимого имущества. В случае досрочного погашения долга вернуть оплаченную часть страховки не получится.