Сколько налогов платит ИП

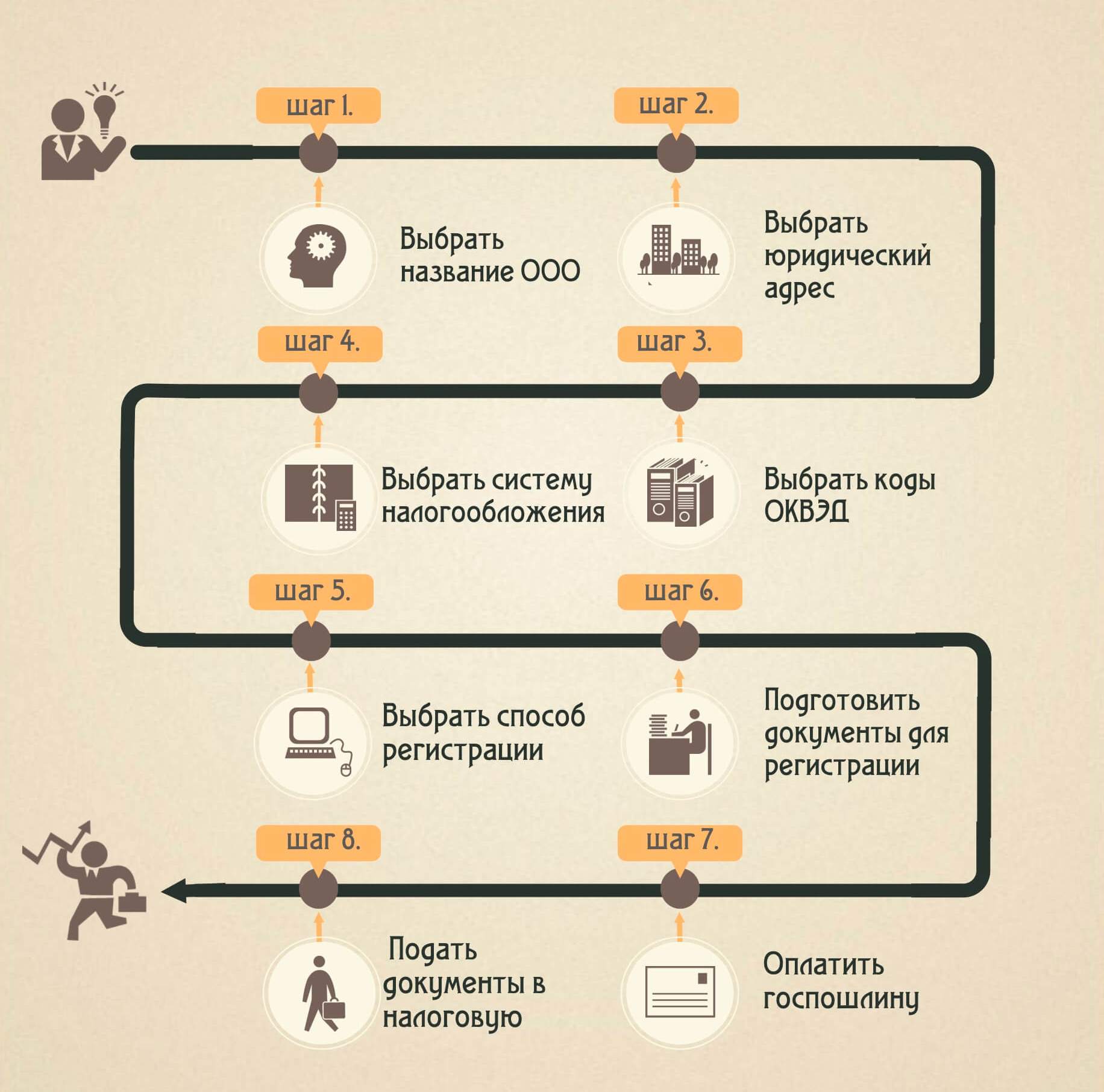

Еще до регистрации предпринимателю необходимо выбрать систему налогообложения, которую он будет применять. Лучше заранее спланировать, будете ли набирать сотрудников и какой примерно будет доход. Примерно рассчитайте суммы налогов при каждом из налоговых режимов. Хорошие новости: выбранный налоговый режим не останется с вами раз и навсегда, его можно поменять.

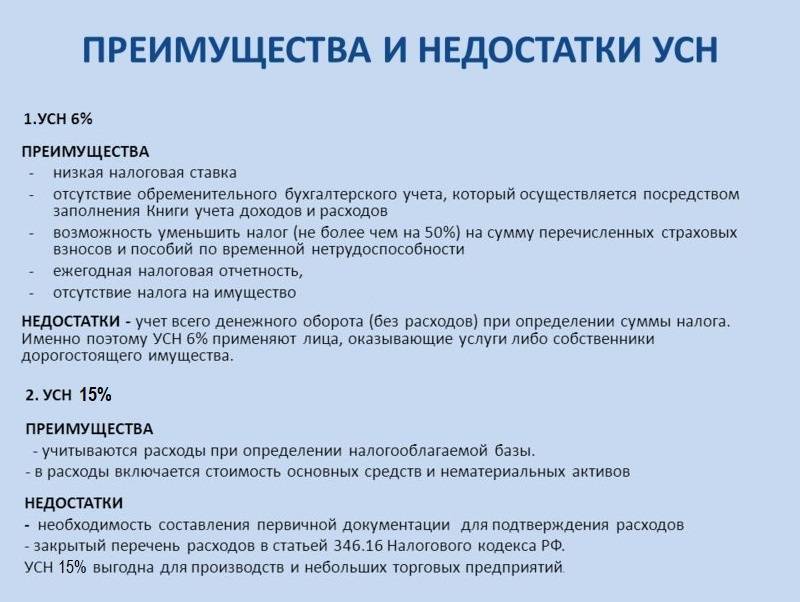

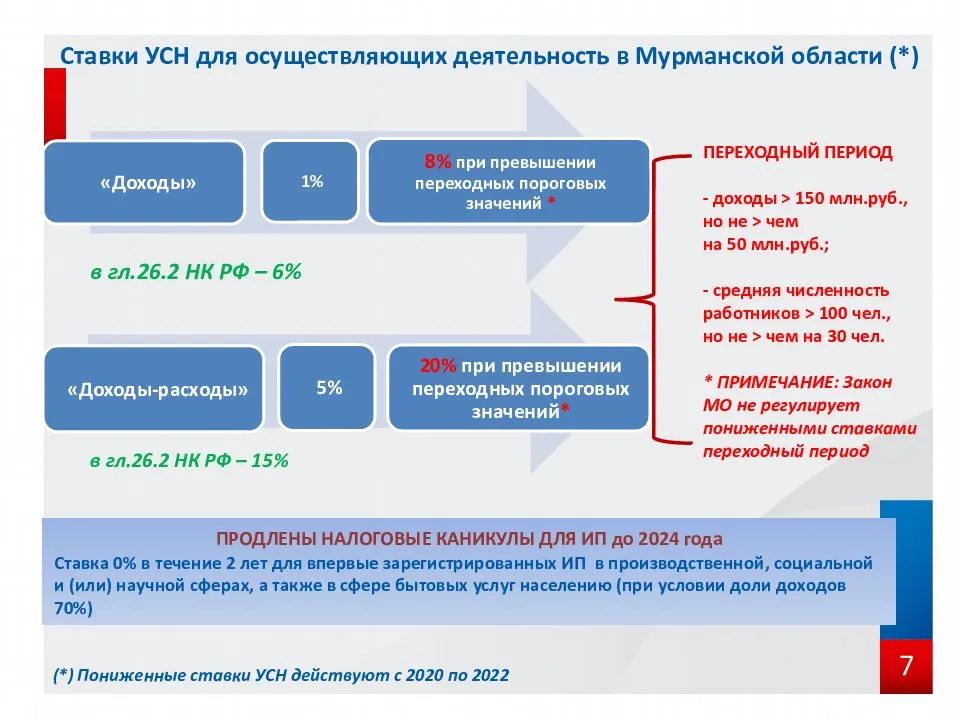

Упрощенная система налогообложения (УСН)

Один из самых популярных и простых налоговых режимов. Отчетность сдается один раз в год. Можно рассчитывать налог одним из двух способов:

- с доходов по ставке 6 % (выручка до 164 млн рублей, до 100 сотрудников), по ставке 8 % (выручка до 219,2 млн рублей, до 130 сотрудников);

- с разницы между доходами и расходами по ставке 15 % (выручка до 164,4 млн рублей, до 100 сотрудников), по ставке 20 % (выручка до 219,2 млн рублей, до 130 сотрудников).

Если выручка ИП превысила 219,2 млн рублей в год, упрощенку использовать не получится.

Патент

Патентная система распространяется только на отдельные виды деятельности, всего их . Патент нельзя применять, если:

- в штате работает больше 15 человек;

- выручка больше 60 млн рублей.

Пример расчета патента на сайте ФНС

Стоимость патента можно снизить на сумму страховых взносов, для этого необходимо отправить в налоговую уведомление с данными патента и суммой выплаченных взносов. Один патент применяется для одного вида деятельности, но можно оформить и несколько. На уровне субъектов РФ могут быть установлены налоговые каникулы для недавно зарегистрированных ИП, применяющих патентный режим. Это лучше уточнить в налоговой.

Общая система налогообложения (ОСН)

Это один из самых сложных налоговых режимов, самостоятельно справиться с отчетностью сложно — понадобится профессиональный бухгалтер. ИП на ОСН должен платить налог на имущество, НДС и другие налоги. Но его можно применять при любой выручке, ограничений нет. На ОСН можно перейти по мере роста бизнеса и дохода.

Единый сельхозналог

Этот налоговый режим вправе использовать только предприниматели, которые работают в сфере сельского хозяйства. Налог взимается с разницы «доходы минус расходы» по ставке 6 %.

Автоматизированная упрощенная система налогообложения (АУСН)

Это экспериментальный налоговый режим. Стартует с 1 июля 2022 года в Москве, Московской области, Татарстане и Калужской области. Применить его смогут только новые ИП. Налог ФНС будет начислять самостоятельно, исходя из данных которые получает от ИП, банка и онлайн-кассы. Страховые взносы на АУСН платить не нужно. Ставки следующие:

- 8 % с доходов;

- 20 % с разницы «доходы минус расходы».

Возврат госпошлины

Есть несколько условий, при которых заявитель может вернуть ранее уплаченную государственную пошлину за регистрацию в качестве ИП.

Причины для возврата

ИП имеет право вернуть ранее уплаченную государственную пошлину при следующих условиях:

- госпошлина была уплачена в большем размере;

- человек передумал регистрироваться в качестве ИП;

- при заполнении платежки были допущены опечатки или ошибки, в том числе и в расчетном счете.

Других причин для возврата уплаченной суммы госпошлины нет, этот список является закрытым.

Можно ли вернуть госпошлину при отказе в регистрации ИП

Если человек оплатил государственную пошлину за регистрацию ИП и ему отказали в постановке на учет, вернуть уплаченную сумму уже нельзя – деньги оплачиваются не за принятое положительное решения и не за регистрацию ИП, а за сам факт рассмотрения заявления.

Однако с октября 2018 года для будущих индивидуальных предпринимателей сделали исключение. Если в регистрации ИП было отказано из-за непредставления всех необходимых документов или из-за допущенных ошибок в заявлении, то человек может не платить госпошлину повторно. Однако есть еще одно условие: подать повторное заявление о регистрации ИП или представить недостающие документы необходимо в течение 3 месяцев с даты вынесения отказа.

Обратите внимание, что ФНС дает право только один раз представить документы на регистрацию ИП без повторной оплаты государственной пошлины в течение 3 месяцев

Если человеку будет повторно отказано в постановке на учет (не важно, по каким причинам), то подать заявление в третий раз без оплаты госпошлины будет уже нельзя

Как вернуть уплаченную пошлину

Для возврата ранее уплаченной государственной пошлины при наличии на то законных оснований человеку необходимо написать заявление в адрес ФНС с указанием следующих данных:

- сведения о плательщике госпошлины;

- дата и номер платежного документа, а также назначение и сумма платежа;

- причина возврата денежных средств;

- банковские реквизиты, на которые необходимо вернуть деньги.

Стоит отметить, что счет, реквизиты которого будут указаны в заявлении, должен принадлежать именно плательщику государственной пошлины за регистрацию ИП. Вернуть денежные средства на счет супруга или родственников нельзя.

К данному заявлению необходимо приложить чек или приходный кассовый ордер, а также, желательно, банковские реквизиты для возврата денежных средств.

Заявление и платежный документ необходимо направить ценным письмом с описью вложения в адрес ФНС или отдать его лично. Направить такое заявление через интернет или МФЦ нельзя.

Решение о возврате уплаченных денежных средств или об отказе в возврате выносится в течение 10 рабочих дней. При положительном решении деньги поступят на счет человека в течение 1 месяца.

Стоит отметить, что направить такое заявление в ФНС можно в течение 3 лет с даты оплаты государственной пошлины.

Сколько стоит регистрация ИП

Для открытия собственного ИП необходимо знать, что потребуются некоторые затраты. Они будут значительно меньше, чем для регистрации юридического лица. Затраты будут следующие:

Госпошлина, она уплачивается в обязательном порядке в размере 800 рублей. Это основные затраты, которые потребуется произвести.

Печать, она является необязательной для ведения бизнеса, но большинство других предпринимателей больше доверяют предпринимателям, которые имеют собственную печать. Стоимость изготовления зависит от выбранного вида печати. Диапазон цен варьируется от 300 до 800 рублей. Моя печать обходится мне в 500 рублей.

Расчетный счет, если потребуется для ведения бизнеса обойдется в среднем в 500-2200 рублей. Каждый банк предлагает различные условия

Необходимо обращать внимание не только на стоимость открытия счета, но и на стоимость услуг в течение года. Некоторые банки привлекают внимание бесплатным открытием расчетного счета, а впоследствии выясняется, что его годовое обслуживание намного дороже, чем в других банках.

В итоге общая минимальная стоимость регистрации ИП составит 800 рублей, а максимальная – 3800 рублей.

Обычно к таким ситуациям относятся аренда торговой площади, заключение договоров с поставщиками, необходимость в открытии расчетного счета и т.д. Узнать более подробно, как открыть ИП бесплатно, вы можете в этом видео.

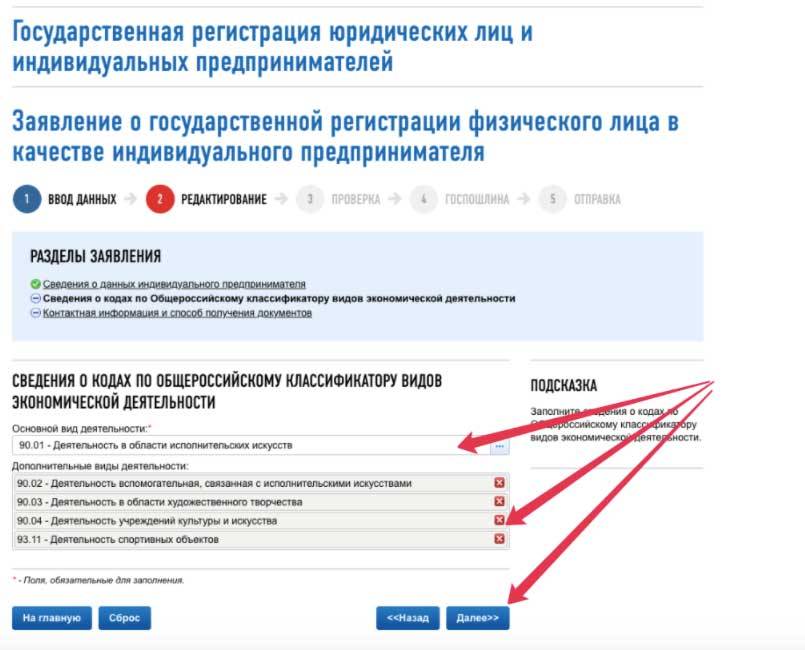

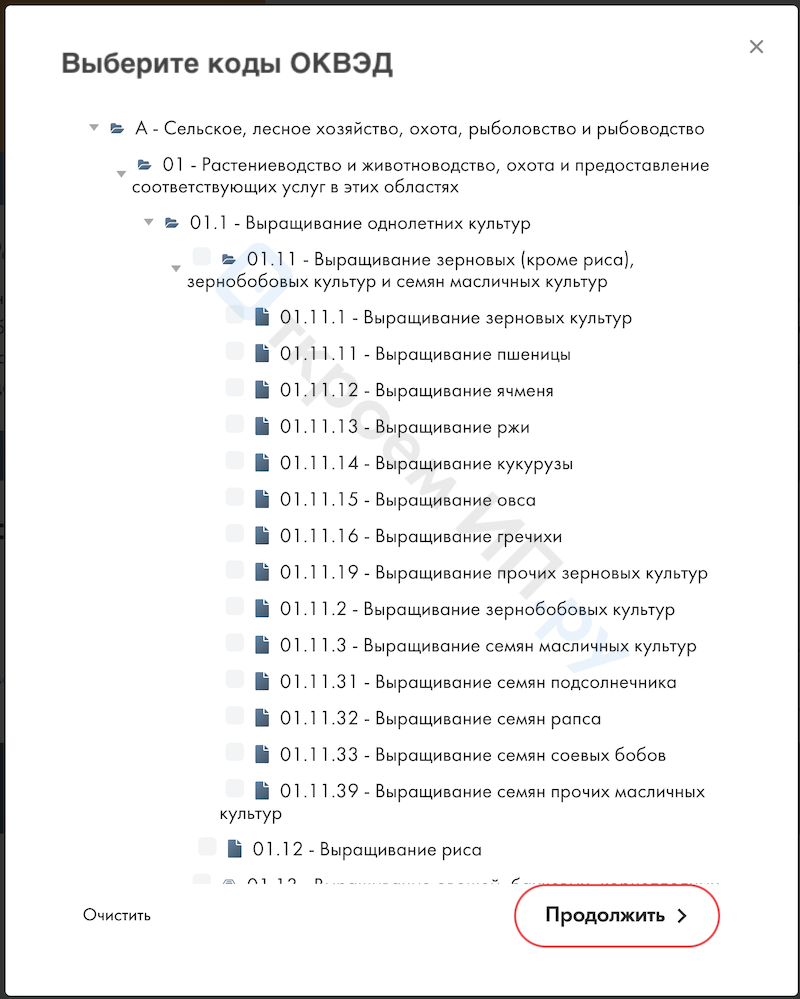

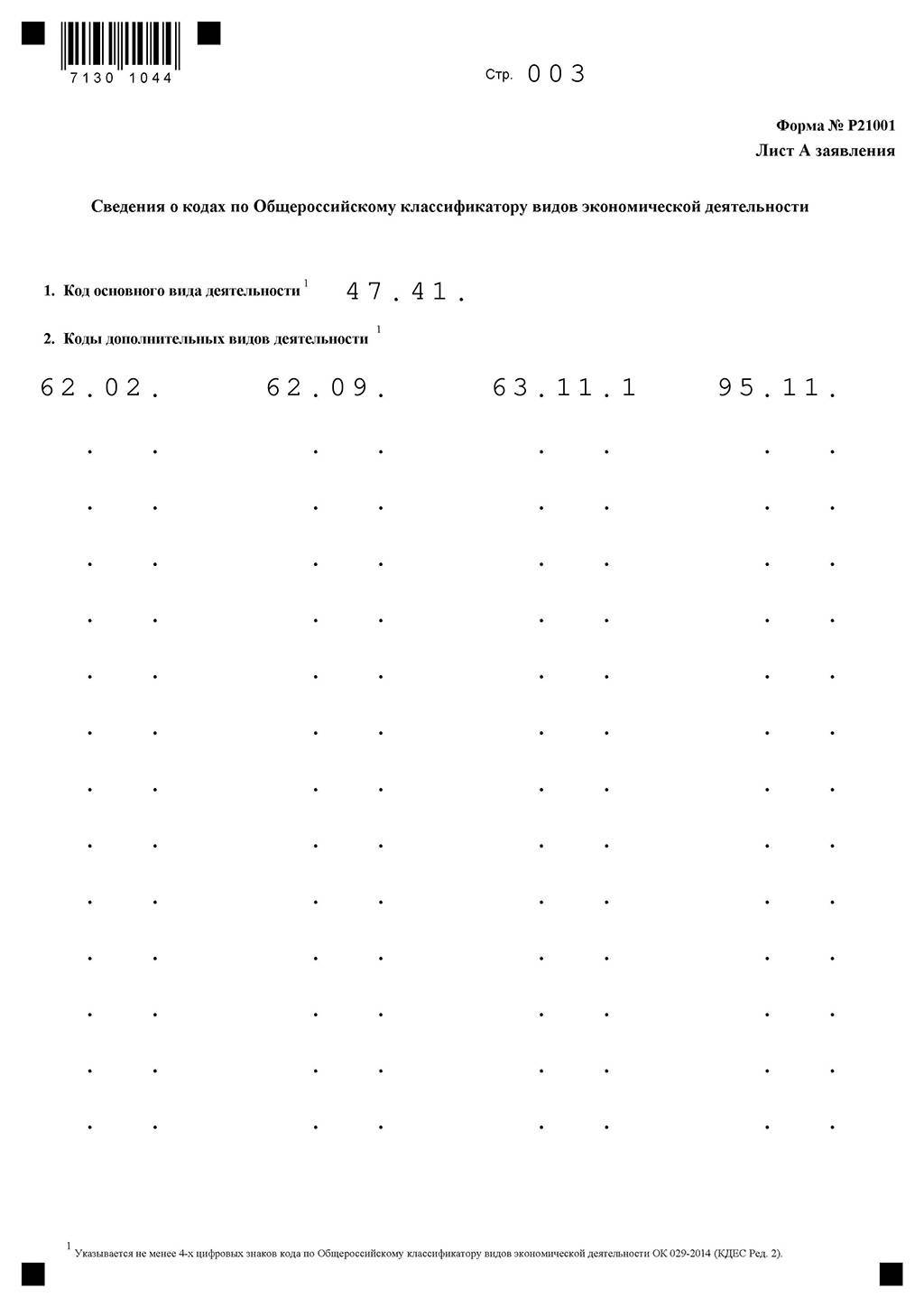

Что такое ОКВЭД и как его выбрать

Код деятельности или ОКВЭД (общероссийский классификатор видов экономической деятельности) показывает, каким видом деятельности занимается предприниматель. Как правило, один код указывается как основной, остальные – как дополнительные.

Вот как выглядит ОКВЭД:

Необходимо указывать ОКВЭД, состоящий не менее чем из четырех символов. Если к вашей деятельности можно отнести все подгруппы, которые входят в выбранную группу, то дополнительно их указывать не нужно.

Пример:

У вас продуктовый магазин, в котором вы торгуете овощами, фруктами, хлебом, бакалеей. Вероятно, в будущем вы захотите расширить ассортимент, поэтому имеет смысл сразу указывать коды, которые могут быть задействованы:

47.21 — торговля розничная фруктами и овощами в специализированных магазинах

47.22 — мясом и мясными продуктами

47.23 — рыбой, ракообразными и моллюсками

47.24 — хлебом, хлебобулочными изделиями и кондитерскими изделиями

47.25 — напитками

47.29 — прочими пищевыми продуктами

Количество указываемых ОКВЭД неограниченно, но лучше брать не больше 20 кодов – если больше и они совершенно из разных сфер, то у государственных органов могут возникнуть вопросы, чем же на самом деле занимается предприниматель. При регистрации лучше указывать те ОКВЭД, по которым вы действительно планируете вести деятельность. В дальнейшем их можно убирать и добавлять, это не сложно.

Допустимо указать ОКВЭД, но временно по нему не работать. И наоборот, за ведение бизнеса без соответствующего ОКВЭД налоговая может оштрафовать. Дело в том, что выбранные ОКВЭД влияют на множество аспектов бизнеса. Например, от ОКВЭД зависят доступные режимы налогообложения, размер отчисляемых социальных взносов, размер отчетности и многое другое. По некоторым видам деятельности требуется дополнительное согласование сделок со стороны государства. Одним словом, к выбору ОКВЭД стоит подойти максимально ответственно.

Это интересно

2 Этап, Посещение ИФНС

Зарегистрировать ИП можно только по адресу постоянной прописки заявителя. По временной прописке разрешается регистрировать ИП только в случае если штамп прописки в паспорте отсутствует.

В Москве регистрацию индивидуальных предпринимателей осуществляет только одна налоговая инспекция: ИФНС №46, расположенная по адресу – город Москва, Походный проезд, домовладение 3, строение 2 (район Тушино, станция метро Сходненская).

Если заявитель будет лично подавать документы в налоговую, то заверять их у нотариуса не требуется, поэтому после подготовки полного комплекта необходимо проследовать в регистрирующий орган по месту прописки, оплатить госпошлину в терминале, получить талончик на электронную очередь в терминале и согласно очередности подать в требуемое окно. После приема инспектор выдаст вам на руки расписку, в которой укажет дату получения, выдача осуществляется на 4 рабочий день с момента подачи документов.

Прием на государственную регистрацию осуществляется только в будние дни с 09:00 до 18:00, процесс подачи в налоговой занимает в среднем чуть более одного часа. В случае отсутствия времени воспользуйтесь услугой регистрации ИП по доверенности без вашего участия.

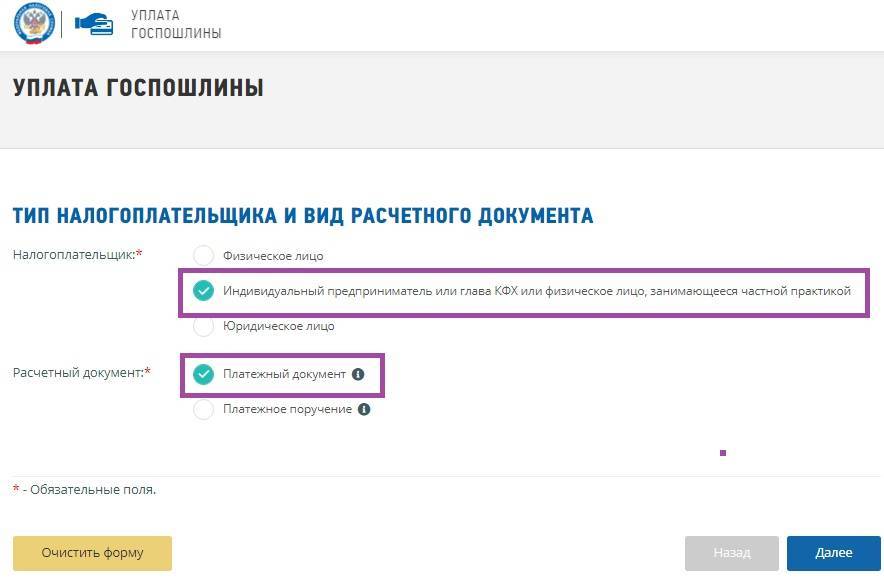

Шаг 5. Государственная пошлина на открытие ИП

Этот шаг является последним подготовительным перед походом в налоговую. Без квитанции об оплате госпошлины документы на регистрацию у вас не примут.

На данный момент пошлина на регистрацию составляет 800 рублей. В последствии она может быть изменена, разумеется, в сторону увеличения.

Чтобы составить квитанцию, перейдите на страницу госпошлина на открытие ИП. Там подробно изложено, каким образом создать квитанцию, которую после можно отнести в любой банк и произвести платёж по соответствующим реквизитам.

Этот шаг абсолютно несложный, но очень важный и, разумеется, обязательный.

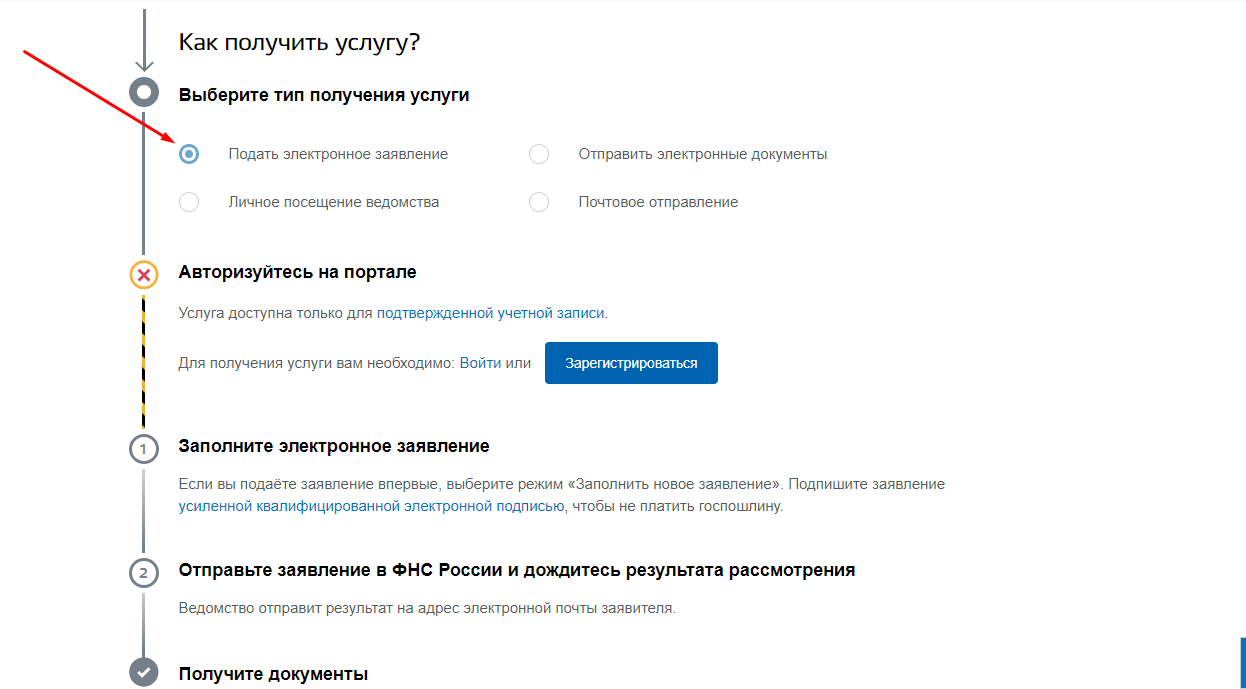

Госпошлина при регистрации ИП

Размер государственной пошлины за постановку на учет в качестве индивидуального предпринимателя в 2022 году составляет 800 рублей. Госпошлину необходимо оплатить, только если ИП регистрируется через ФНС. При регистрации через Госуслуги, сайт ФНС, МФЦ или нотариуса уплачивать 800 рублей не придется – она платится лишь при подаче электронного заявления.

Однако не стоит думать, что другие способы постановки на учет в качестве ИП бесплатны – если подать заявление по форме Р21001 через нотариуса, то придется оплатить услуги нотариуса. В зависимости от региона и ценовой политики, стоимость услуг нотариуса может составлять от 500 до 1 000 рублей. Это не госпошлина, а стоимость услуг правового и технического характера.

При регистрации в качестве ИП через интернет заявителю нужно подписать заявление своей электронной подписью. Мало кто имеет такую подпись на постоянной основе. Изготовить подпись необходимо в специализированном удостоверяющем центре, для этого подойдет только усиленная квалифицированная электронная подпись, стоимость которой составляет от 700 до 1 200 рублей в зависимости от региона. Срок изготовление такой подписи – около 3 дней. Если человеку необходимо получить подпись раньше, то за «срочность» оплачивается дополнительно.

Единственный способ, как можно зарегистрировать ИП бесплатно – через МФЦ. Кстати, с середины 2021 года в этом появляется больше смысла – ИП теперь могут получить УКЭП бесплатно от налоговой службы, купив только токен («флешку» для хранения подписи). Соответственно, оформив заявление в МФЦ, за регистрацию ИП платить не придется, а затем можно будет получить подпись бесплатно в ФНС.

Выбор системы налогообложения для ИП.

Сравнительная таблица для выбора системы налогообложения с рекомендациями.

| Система налогообложения. | Описание и рекомендации. |

|---|---|

| ОСНО | Подойдет для крупных ИП, не ограничивает количество сотрудников. Налоговая ставка от 13% до 30% в зависимости от масштаба. |

| УСНО (УСН) | Упрощенная система, может быть в двух вариантах (доходы и доходы минус расходы). Подходит для маленьких ИП, 6% и от 5 до 15% по ставке. |

| ЕНВД | Формат предназначен для некоторых видов услуг, налоги от 7,5% до 15%, разрешено нанимать до 100 сотрудников. |

| ЕСХН | Дотационный формат для работы в сфере сельского хозяйства со ставкой 6%. |

| ПСН | Для микропредприятий (не более 15 человек), налоги могут быть снижены до 0%, обычно составляют 6%. |

| НПД | Для ИП из одного человека, без наемных работников. 4% если регистрируется физлицо, 6% — если в рамках юрлица. |

Выбрать налоговый режим можно в зависимости от размера бизнеса, количества оборота, прибыли, наличия и числа наемных работников. Во многих случаях предлагаются специальные льготные режимы — например, в Крыму, Севастополе. Для ИП на упрощенке в этом году предложены «каникулы».

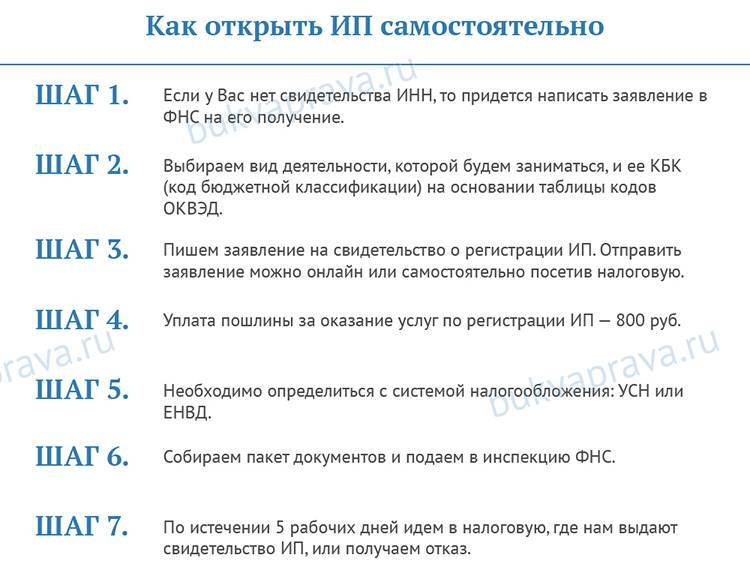

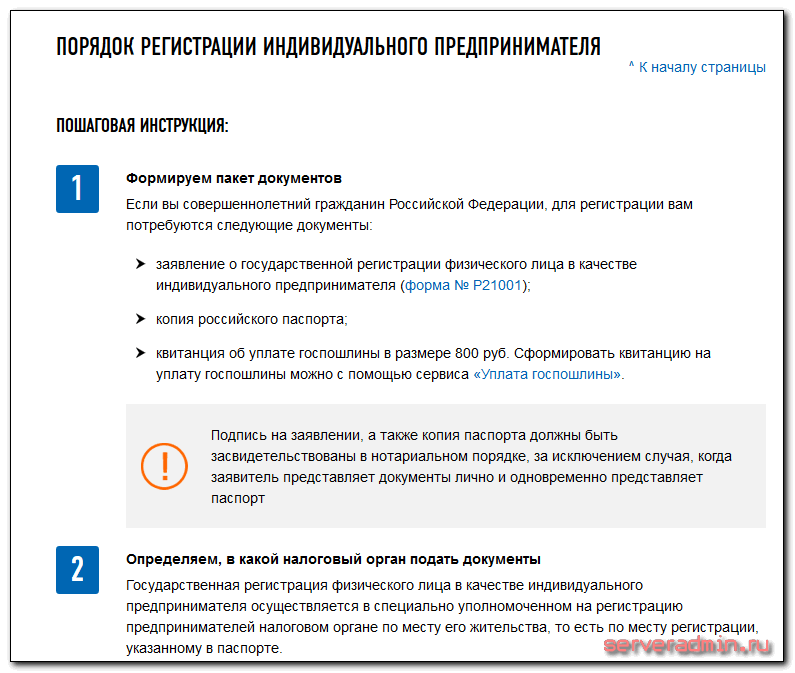

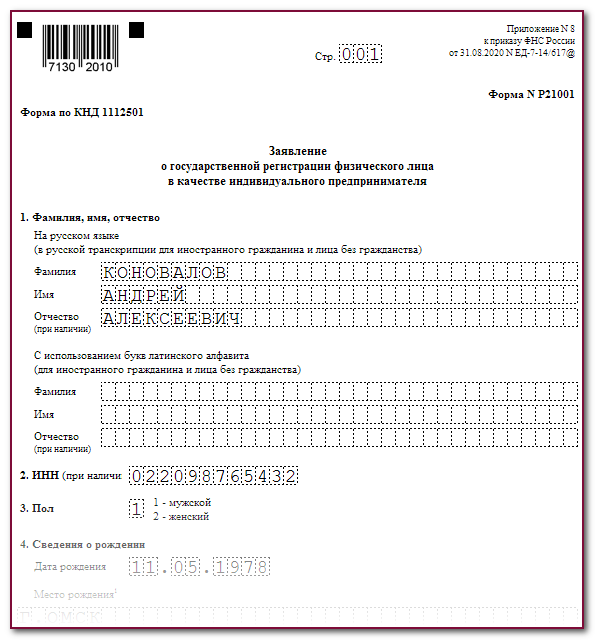

Какие документы нужны для регистрации ИП?

Список документов, которые потребуются для регистрации ИП, не слишком обширен, большинство из них можно без труда получить по мере необходимости. Потребуются:

- Заявление на регистрацию согласно форме Р21001 (скачать образец).

- Квитанция о том, что была уплачена госпошлина в размере 800 рублей (скачать образец).

- Копия паспорта владельца ИП и ИНН.

По сути, можно просто заплатить пошлину, заполнить форму и предоставить свои личные данные, не забыть указать номер телефона. Это минимально необходимый набор, но в некоторых случаях может потребоваться справка о несудимости — например, при деятельности, связанной с работой с детьми (ясли, репетиторство и т.д.). Ее можно запросить в МФЦ.

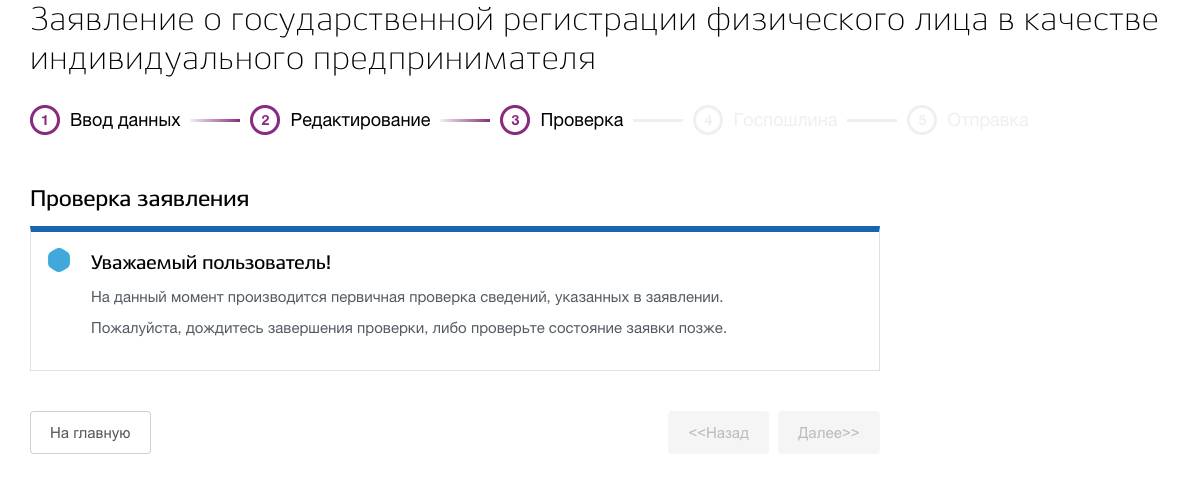

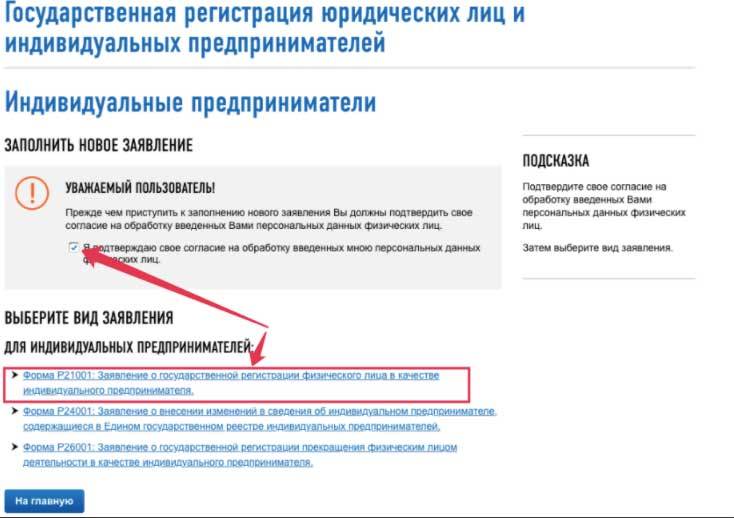

Куда подать документы.

Самый простой на данный момент метод подачи документов — сайт электронного правительства (сайт ФНС России). Электронная подпись не нужна достаточно регистрации на портале госуслуг. Можно прибегнуть к услугам нотариуса, который заодно проверит корректность заполненных данных. Дополнительные варианты — через МФЦ или по почте, но потребуется нотариальное заверение. Самым ленивым могут помочь квалифицированные специалисты, занимающиеся помощью начинающим предпринимателям. Их можно найти в любом городе.

Сколько стоит открыть ИП?

Государственная пошлина при регистрации стандартна для всех форм собственности, она составляет на этот год 800 рублей. Нотариальные услуги — от 1000 до 7000, в среднем 3000 рублей. Прибегая к услугам регистраторов, нужно быть готовым к уплате суммы до 10000 рублей поверх стандартной.

Сколько времени займет оформление ИП.

Стандартный срок для регистрации ИП — три рабочих дня. В течение 30 дней предприниматель имеет право выбирать коды по ОКВЭД, добавлять в уже имеющийся список не указанные ранее. Это время не учитывает то, которое может потребоваться для сбора различных дополнительных документов, справок, уплаты госпошлины. После этого будет внесена запись в реестр (ЕГРИП).

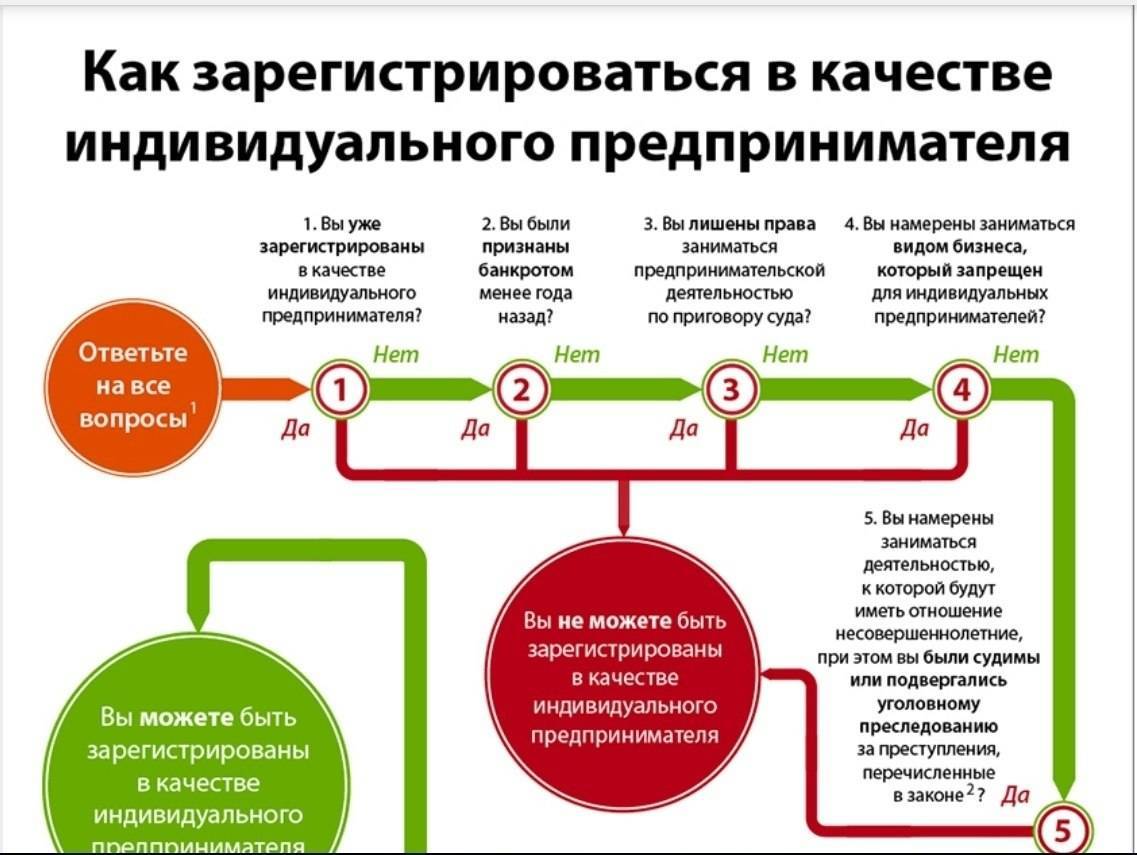

Возможные причины отказа в оформлении ИП.

Наиболее частая причина отказа — ошибки, связанные с человеческим фактором, неверное указание сферы деятельности, кодов ОКВЭД. Также основой отказа нередко являются помарки на бланке, орфографические ошибки или опечатки, некорректно указанная информация. Гораздо реже отказ приходит из-за судебных или иных нарушений, но заранее стоит запросить, не числится ли каких-либо банкротов-ИП на имени человека, который хочет запустить свой бизнес.

Пакет документов для постановки на учет в качестве ИП

Для регистрации ИП нужно не так уж много:

- заявление по форме Р21001;

- паспорт;

- квитанция об уплате государственной пошлины (при необходимости).

Если заявитель будет направлять документы на регистрацию через интернет, то ему нужно сделать скан-копии документов, а заявление заполнить с помощью одного из электронных сервисов или самостоятельно. Но распечатывать и сканировать заявление не надо – оно подписывается электронной подписью.

Обратите внимание, что заполнять заявление на регистрацию ИП с помощью специальных электронных сервисов надо аккуратно. Некоторые сайты могут создать, например, неактуальную форму заявления

Или же можно попасть на сайт мошенников, которые пытаются получить персональную информацию. Поэтому при заполнении формы используйте только проверенные сайты. Лучше всего найти форму на сайте ФНС – там она точно будет актуальной.

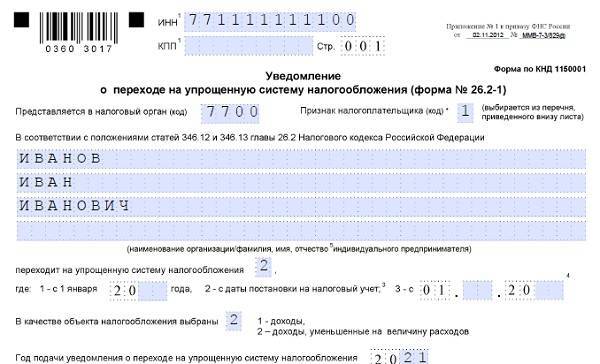

Дополнительно будущий предприниматель может составить уведомление о переходе на выбранный режим налогообложения, если он уже определился с выбором. Однако такое заявление можно будет подать и позднее, в течение 30 дней после даты регистрации ИП.

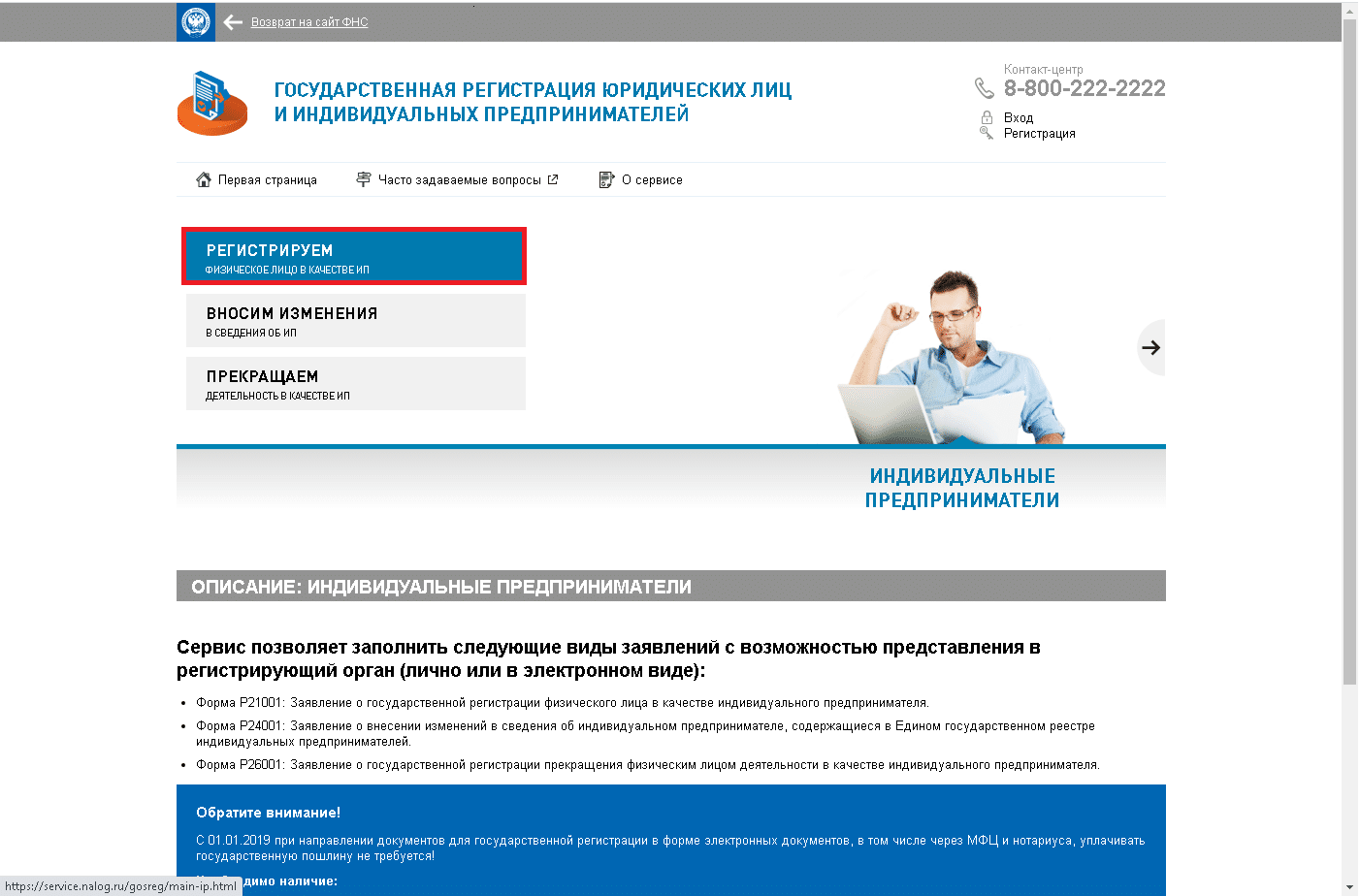

Как открыть ИП

Регистрация статуса ИП производится через Федеральную налоговую службу. Необходимо подготовить документацию и заявление по установленной форме и передать в ФНС.

Есть следующие варианты:

- Напрямую через отделение Налоговой службы по месту регистрации заявителя.

- Через МФЦ. Принцип обращения ничем не отличается от стандартного порядка при обращении в ФНС.

- Почтой, предварительно заверив документы у нотариуса. Обратиться можно в любую нотариальную палату.

- Через личный кабинет на сайте Налоговой службы. Предварительно нужно провести регистрацию на данном сайте и ввести о себе актуальные данные на основании имеющихся документов.

В каждом из случаев один из важнейших моментов – правильное оформление заявления по .

Регистрация через ФНС

Самый распространенный на практике вариант – регистрация напрямую через ФНС. Процедура будет выглядеть следующим образом:

- выбирают то отделение ФНС, которое находится в соответствии с местом регистрации заявителя;

- подготавливают пакет документации. Точный перечень будет зависеть от конкретной ситуации;

- заполняют заявление по форме Р21001. К данному пункту нужно отнестись предельно внимательно, так как любая ошибка может привести к отказу в регистрационных действиях;

- документы подают в ФНС по месту регистрации заявителя. Используют постоянное место жительства, а если оно отсутствует – временную регистрацию.

Если все будет сделано правильно, регистрация пройдет без каких-либо трудностей.

Регистрация через МФЦ

Многофункциональные центры позволяют получить государственные и муниципальные услуги, не обращаясь в соответствующие органы напрямую. Через такие организации можно также подать заявление на регистрацию ИП.

При оплате государственной пошлины стоит обратить внимание на то, что при обращении в МФЦ реквизиты могут отличаться. Стоит уточнить этот момент в Многофункциональном центре по месту обращения

В остальном, процедура проводится точно так же, как и регистрация через ФНС.

Через почту

Документы для регистрации могут быть направлены и почтой. Но они должны быть заверены у нотариуса.

После заверения бумаги направляются на адрес отделения ФНС в соответствии с территориальностью.

Ответ также направляется почтой, однако в заявлении можно указать о его получении лично или через представителя.

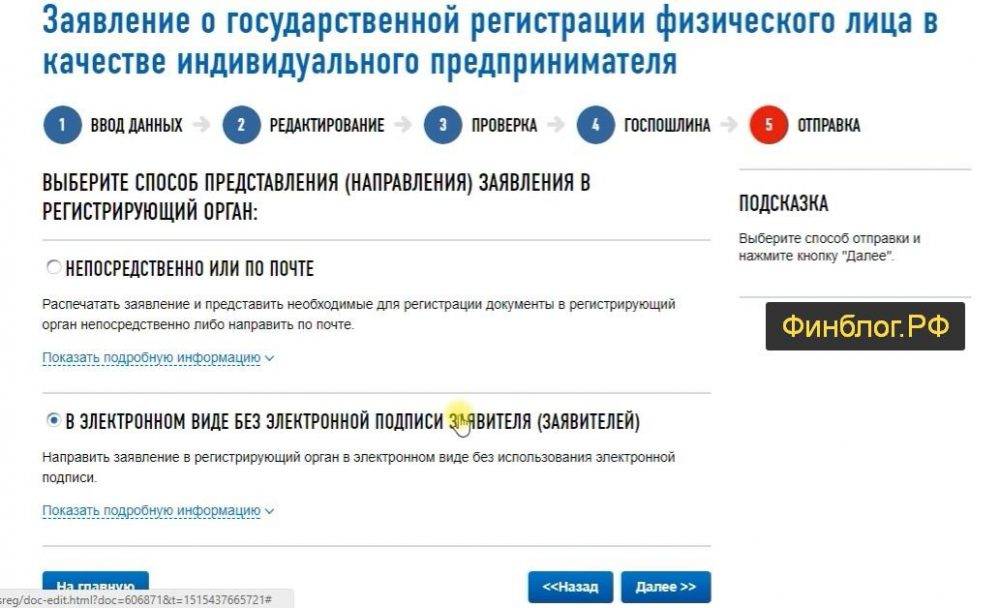

Через личный кабинет

Регистрационные действия могут быть осуществлены и онлайн, через личный кабинет на сайте Федеральной налоговой службы. Здесь имеется два варианта:

- Использовать электронную цифровую подпись. В таком случае документы заверяются посредством данной подписи и ответ может быть получен почтой или также в электронном виде.

- Не использовать ЭЦП. Тогда подача документов онлайн считается предварительной. В назначенный день нужно будет явиться в ФНС и подписать заявление, что подтвердит намерения заявителя.

Получение результата осуществляется любым доступным способом.

Использование онлайн-кабинета – это удобный вариант обращения ещё и потому, что заявление по форме Р21001 не придется заполнять вручную. Следует лишь проставить указанные данные в соответствии с имеющимися документами.

ИП – это физическое или юридическое лицо?

Многие начинающие предприниматели, которые только собираются открывать свое дело, сталкиваются с вопросами, “какой статус у индивидуального предпринимателя?”, “ИП – это юридическое лицо или физическое?”, так как в законодательстве РФ нет ясного ответа на вопрос. Несмотря на все тонкости и особенности этого статуса, ИП – это физическое лицо, которое обладает частичными правами юридических лиц.

ИП имеет право заниматься любым видом деятельностью, которые присуще юр.лицам. Но существуют определенные виды деятельности, которые могут осуществлять только предприниматели со статусом ИП. Но ИП имеют свои плюсы и минусы. Более подробно читайте далее

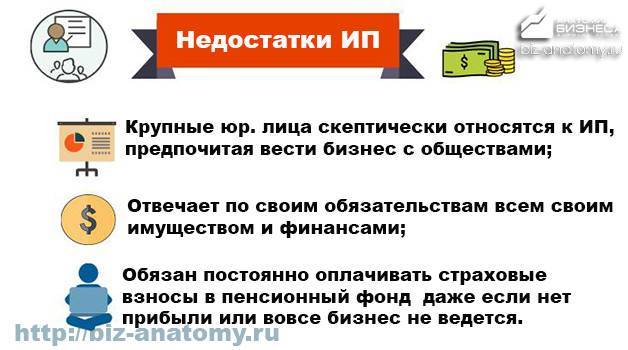

Рассмотрим преимущества и недостатки регистрации и ведения бизнеса в качестве ИП

Шаг 2. Выбираем систему налогообложения

С даты создания ИП дается 30 дней на выбор системы налогообложения. Если в течение указанного срока режим выбран не будет – ИП автоматически поставят на ОСНО.

В настоящий момент в РФ действует 4 налоговых режима для ИП.

ОСНО (общий режим налогообложения) подойдет опытным бизнесменам, ведущим бизнес с крупными контрагентами, заинтересованными во «входном» НДС, а также ИП, занимающимся оптовой торговлей и экспортными операциями.

ЕСХН разработан специально для сельскохозяйственных товаропроизводителей и заниматься чем-либо, не связанным с сельским хозяйством, на нем нельзя.

Начинающим ИП лучше выбирать из специальных режимов: УСН и ПСН. Охарактеризуем вкратце каждый:

УСН (УСНО, упрощенка). УСНО разделяется на два типа:

- 6% (налог равен полученному доходу, умноженному на 6%). Будет выгоден тем ИП, расходы которых невелики и не превышают в среднем 65% от суммы полученного дохода. Подойдет фрилансерам, ИП, оказывающим услуги и реализующим товары собственного производства.

- 15% (налог равен разнице между доходом и расходом, умноженной на 15%). Оптимален для сферы производства, оптовой и розничной торговли, где расходы индивидуальных предпринимателей довольно существенны.

Данный режим налогообложения является самым популярным среди ИП. Чаще всего предприниматели выбирают УСНО 6%.

Отчетность сдается раз в год. Платежи по УСН платятся каждые три месяца.

ПСН (патент). Патентную систему можно приобрести также только для общепита, розничной торговли (до 50 кв.м.), бытовых, ветеринарных и парикмахерских услуг, услуг химчистки, фотоателье, ремонта бытовых и ювелирных изделий, перевозки грузов и пассажиров и т.д. Полный перечень приведен в п.2 ст. 346.43 НК РФ.

Отчетность на патенте не сдается, а налог платится либо единоразово (при покупке патента на срок до 6 месяцев), либо двумя суммами (при сроке действия патента более 6 месяцев).

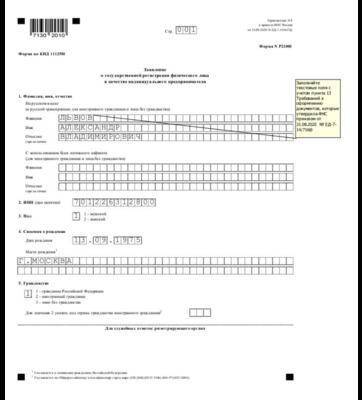

Пошаговая инструкция заполнения заявления на регистрацию

Один из самых сложных моментов при регистрации статуса ИП – заполнение заявления Р21001

При его оформлении стоит обратить внимание на следующие моменты:

- заявление может быть заполнено вручную или на компьютере;

- используются печатные буквы, заглавные;

- в свободных местах ставятся прочерки;

- используются общепринятые сокращения, например, «кв.» вместо «квартира»;

- заполняется черной, либо синей ручкой. Иные цвета не могут быть применены при заполнении бланка;

- ИНН указывается только в том случае, если он имеется. При отсутствии он будет присвоен;

- ОКВЭДы вносятся слева направо, а не сверху вниз;

- заполняются те отделы, которые необходимы в конкретном случае. Например, гражданин России не вносит данные о гражданстве иного государства.

При заполнении заявления часто возникают проблемы. Чаще всего они носят чисто формальный характер, например, не там ставят точку, неправильно производят сокращение. Чтобы избежать проблем, можно воспользоваться личным кабинетом налогоплательщика или одним из общедоступных сервисов >>, который поможет оформить документ. В таком случае заполняются данные, а формирование бланка производится автоматически.

Образец формы № Р21001:

alt: Форма Р21001

Скачать форму № Р21001 (образец/бланк)

6 этап, Постановка на учет в фонды

ИФНС самостоятельно передает данные в территориальный пенсионный фонд России, после чего автоматически осуществляется постановка на учет в ПФР. Письмо-извещение с регистрационным номером из фонда ПФР отправят вам на адрес прописки, также его можно узнать из онлайн выписки ЕГРИП на сайте налоговой. Регистрация в ФСС для ип не требуется. Но если вы собираетесь использовать труд наемных работников, то вам необходимо в 5-ти дневный срок с момента принятия 1 сотрудника, встать на учет в этом же территориальном ПФР и ФСС (фонде социального страхования) на учет как предприниматель – использующий труд наемных сотрудников. Для этого вам необходимо предоставить нотариально заверенные копии ваших регистрационных документов (которые вы получили в ИФНС №46), а также копию паспортов ваших сотрудников и копии трудовых договоров. В случае использования труда наемных сотрудников вы должны помнить, что помимо ежемесячной выплаты им заработной платы, вы должны уплачивать во внебюджетные фонды страховые взносы в размере 30% от сумм начислений.

Страховые взносы

ИП обязаны оплачивать страховые взносы за себя, а также за своих сотрудников при их наличии, даже когда прибыль за год равна нулю.

Страховые взносы ИП за себя в 2022 году фиксированные и составляют:

- 34 445 ₽ на обязательное пенсионное страхование (ОПС).

- 8766 ₽ на обязательное медицинское страхование (ОМС).

На своё усмотрение ИП без сотрудников может платить взносы на обязательное социальное страхование (ОСС). В такой ситуации предприниматель может уйти на оплачиваемый больничный или в декрет.

Если годовой доход ИП превышает 300 000 ₽, придётся заплатить свыше фиксированного размера ещё 1% от суммы превышения, но не более восьмикратного увеличения фиксированного платежа — 275 560 ₽.

Сроки оплаты страховых взносов:

- Если доходы не превышают 300 000 ₽, то не позднее 31 декабря текущего года.

- Если доходы превышают 300 000 ₽, то налог на превышающую сумму нужно оплатить в срок не позднее 1 июля следующего года.

В той ситуации, когда у ИП есть подчинённые, он обязан оплачивать страховые взносы за своих работников. Сумма взносов исчисляется по тем же ставкам, что и в компаниях: на ОПС — 22%, на ОМС — 5,1%, ОСС — 2,9%. Работодатель также должен страховать сотрудников от несчастных случаев, направляя взносы в Фонд социального страхования (ФСС). Тариф взносов зависит от опасности работы подчинённых.