Какие расходы входят в вычет

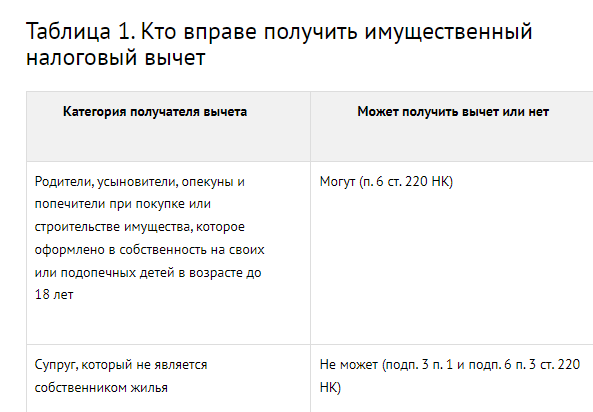

Только те расходы, которые оплачиваются за счет собственных средств физического лица, могут быть включены в имущественный налоговый вычет при покупке жилья.

- Стоимость покупки квартиры. К расходам на приобретение квартиры или комнаты (доли в них) относятся расходы на:

- приобретение квартиры, комнаты или прав на квартиру, комнату в строящемся доме (то есть стоимость жилья);

- покупка отделочных материалов;

- оплата работ, связанных с отделкой квартиры, комнаты.

- Стоимость покупки дома. К затратам на покупку (строительство) жилого дома относятся расходы на:

- разработка проектно-сметной документации;

- закупка строительных материалов и для отделки;

- приобретение жилого дома, в том числе незавершенного строительства;

- работы или услуги по строительству (достройке недостроенного дома) и отделке;

- подключение к сетям электроснабжения, водоснабжения, газоснабжения и канализации или стоимость создания их автономных источников.

Затраты на приобретение сантехнического оборудования и электроплит не включаются в стоимость отделки жилья и не включаются в налоговый вычет на недвижимость (письмо Минфина России от 28.04.2008 № 03-04-05 -01/139).

Проценты по кредиту (займу) уменьшают базу по НДФЛ, если заемные средства, выданные российской организацией, нужны для приобретения (строительства) жилья или земельного участка в России. В этом случае проценты должны быть уже выплачены.

Вычет также может быть увеличен на проценты, уплачиваемые по кредитам на рефинансирование кредитов, ранее взятых на приобретение (строительство) жилья, земельных участков

Неважно, в каком банке рефинансируется кредит, в каком банке он был изначально выдан. Об этом говорится в официальном письме Минфина от 4 апреля 2014 г

№ 03-04-07/15264.

Заемщик также может получить кредит для рефинансирования другого кредита, который был рефинансирован за счет первоначальной ипотеки. Если в новом договоре займа содержится ссылка на первоначальный договор ипотеки, проценты по нему могут быть учтены в составе имущественного вычета. При отсутствии такого пункта в договоре получение имущественного вычета на уплату процентов невозможно. Указанные разъяснения содержатся в официальном письме Минфина от 25.05.2017 № 03-04-07/32360.

Как получить имущественный вычет в 2022 году

Для предоставления имущественного вычета при покупке квартиры вы можете обратиться в ФНС по месту жительства или к своему работодателю. У каждого из этих способов есть свои плюсы и минусы, поэтому на практике лучше их комбинировать.

Как получить имущественный вычет при покупке квартиры в ИФНС

Для начала разберемся, как получить налоговый вычет за квартиру через региональную инспекцию ФНС. Для этого необходимо составить декларацию на налоговый вычет по форме 3-НДФЛ и подать ее должностным лицам вместе с заявлением и пакетом документов. В этом случае гражданин может вернуть налог по окончании календарного года, в котором он приобрел право на недвижимое имущество.

Возврат налога на имущество из налоговых органов будет производиться в следующие сроки:

- на тщательное изучение и документальное рассмотрение декларации по форме 3-НДФЛ и представленных документов отводится три месяца (ст. 88 НК РФ);

- в течение месяца со дня подачи лицом заявления ИФНС вернет излишне уплаченный налог (п. 6 ст. 78 НК РФ).

Если проверяющие существенно не соблюдают срок возврата НДФЛ, они должны уплатить проценты за просрочку. Указанные проценты рассчитываются исходя из ставки рефинансирования, действующей на дни несоблюдения срока амортизации.

Как получить вычет по налогу на имущество при покупке дома на работе

Особенность имущественного вычета на покупку жилья в том, что его можно использовать, не дожидаясь окончания налогового периода – через работодателя, но если работник желает вернуть НДФЛ таким способом, он может предъявить соответствующий запрос к налоговому агенту (руководителю). Для уменьшения всех полученных доходов (по совместительству, от всех работодателей) потребуется обратиться в ИФНС.

Перед обращением к работодателю с заявлением на имущественный вычет при покупке квартиры необходимо получить извещение из ИФНС. Без этого документа работодатель не имеет права уменьшать налоговую базу НДФЛ.

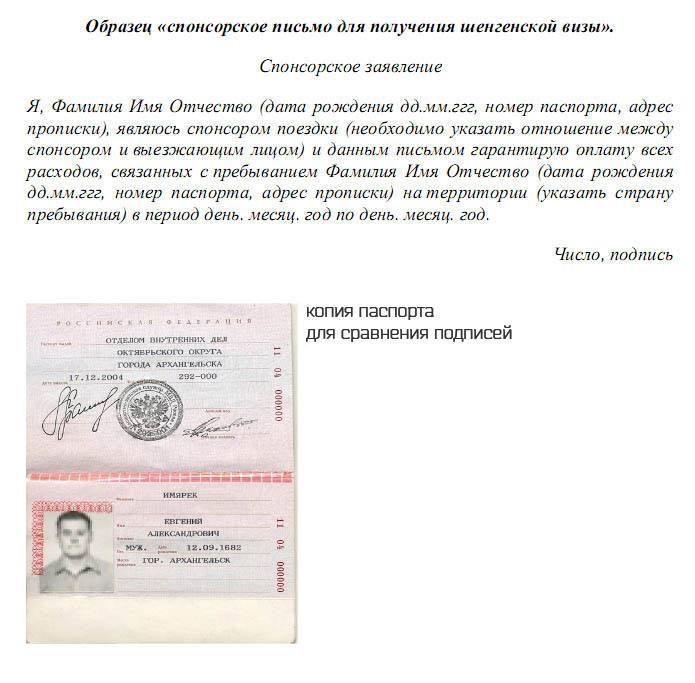

Для получения уведомления работник должен подать письменное заявление в налоговую инспекцию. Декларацию по форме 3-НДФЛ и справку по форме 2-НДФЛ подавать не нужно. Об этом говорится в письме УФНС России по г. Москве от 29 декабря 2007 № 28-17/1950, в нем же содержится образец запроса.

К запросу должны быть приложены:

- копии прав собственности на приобретаемое жилье;

- копии документов, подтверждающих оплату расходов;

- свидетельство о рабочем месте.

Налогоплательщику достаточно заверить копии подписью с расшифровкой и датой (письмо ФНС России от 31 августа 2006 г. № САЭ-6-04/876@).

Имущественный вычет производится с начала года. Допустим, сотрудник в декабре принес вам уведомление из ИФНС о том, что вам положена льгота в связи с приобретением жилья. При этом работник подал заявление с просьбой не удерживать НДФЛ.

По закону вычет полагается за весь текущий год. Значит ли это, что нужно пересчитать весь НДФЛ с начала года? По мнению Верховного суда, да, это должно быть сделано. К такому выводу окончательно пришел Минфин (письмо от 06 октября 2016 № 03-04-05/58149). Хотя долго сопротивлялись (письмо Минфина России от 21.03.2016 № 03-04-06/15541).

Пример. Как предоставить вычет работнику, если уведомление ИФНС получено в конце года

Дроздов Г.З купил квартиру в ноябре 2021 года. Имущественный вычет решил получать через компанию. Уведомление о вычете из налоговой инспекции работник подал в декабре 2021 года. Сумма – 2 млн руб. Заработная плата работника с начала 2021 года составляет 50 000 руб. Работник не получил никаких премий или других доходов. Удержанный НДФЛ за январь-ноябрь составил 71 500 руб. (50 000 руб х 11 мес х 13%). В декабре работник получит свою полную зарплату — 50 000 руб.

Как это работает?

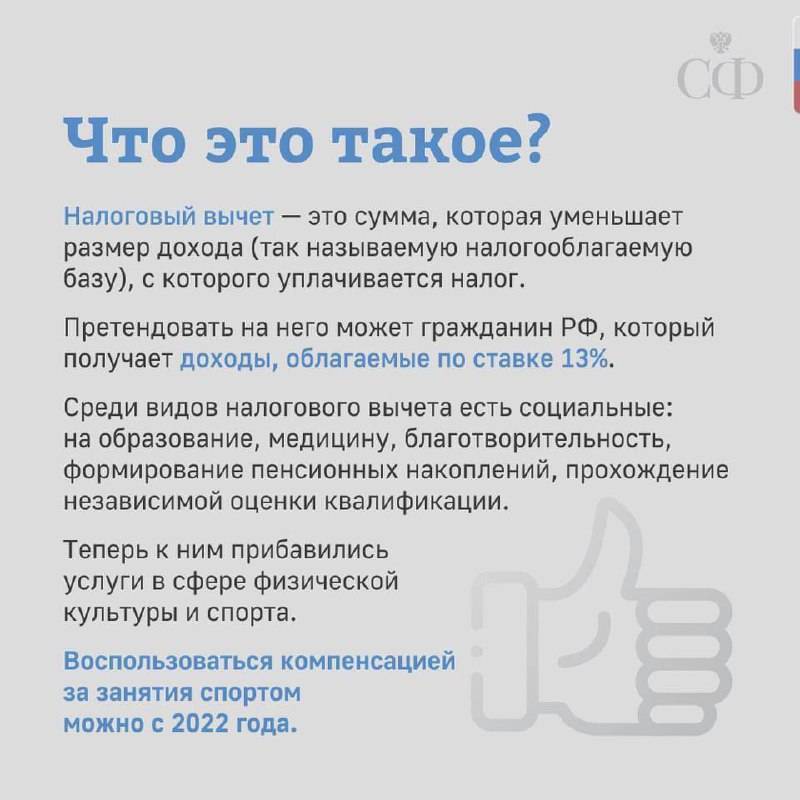

Допустим, вы работаете бухгалтером в дорожно-транспортной компании и получаете 60 000 рублей в месяц, то есть 720 тысяч рублей в год. Из этой суммы уплачиваете 13% НДФЛ, за год получается: 720 000 *13% = 93 600 рублей. При этом параллельно вы получаете дополнительное образование в университете и платите за обучение 100 000 рублей в год. На эту сумму будет уменьшена ваша налогооблагаемая база: (720 000 − 100 000) * 13% = 80 600 рублей. То есть вернуть вы можете 13 000 рублей.

Какую часть уплаченного НДФЛ можно получить обратно, зависит от типа вычета:

- За своё обучение и учёбу братьев или сестёр, страхование, лечение и взносы в ПФР — 13% от суммы до 120 тысяч рублей. Но если обучение обходится, например, в 130 тысяч рублей, налогооблагаемая база уменьшается только на 120 000 рублей.

- При обучении детей и подопечных — 13% от суммы до 50 000 рублей на каждого ребёнка.

- За сложное лечение, например ЭКО, — 13% от всей потраченной суммы.

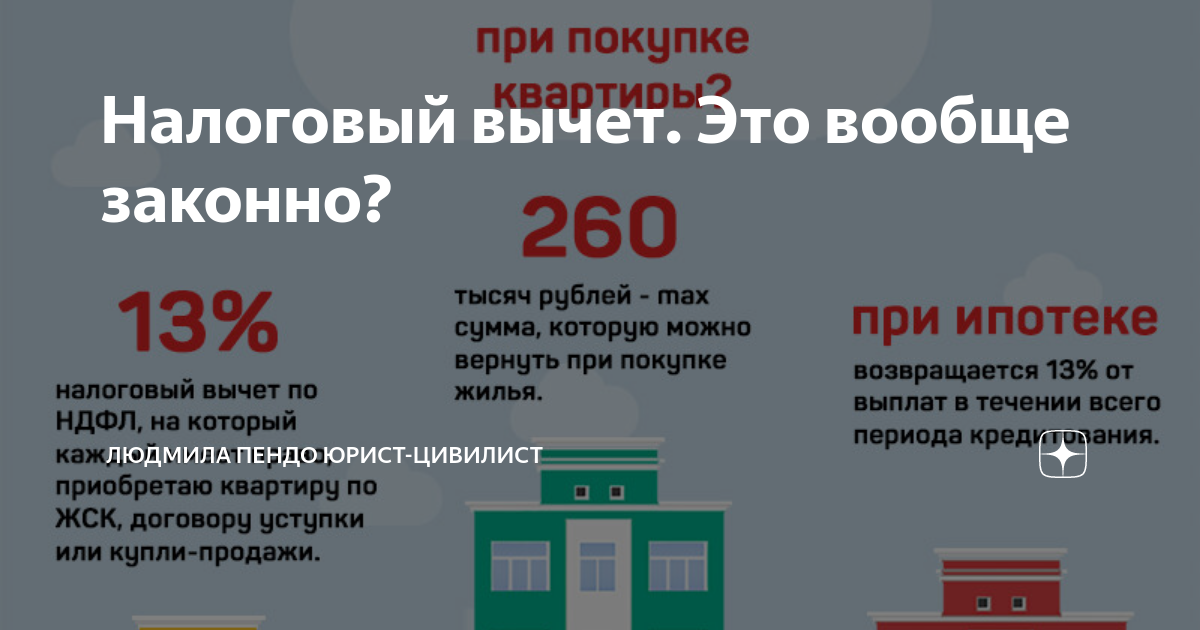

- При покупке недвижимого имущества — 13% от суммы до двух миллионов рублей.

- За проценты по ипотеке — 13% от суммы до трёх миллионов рублей.

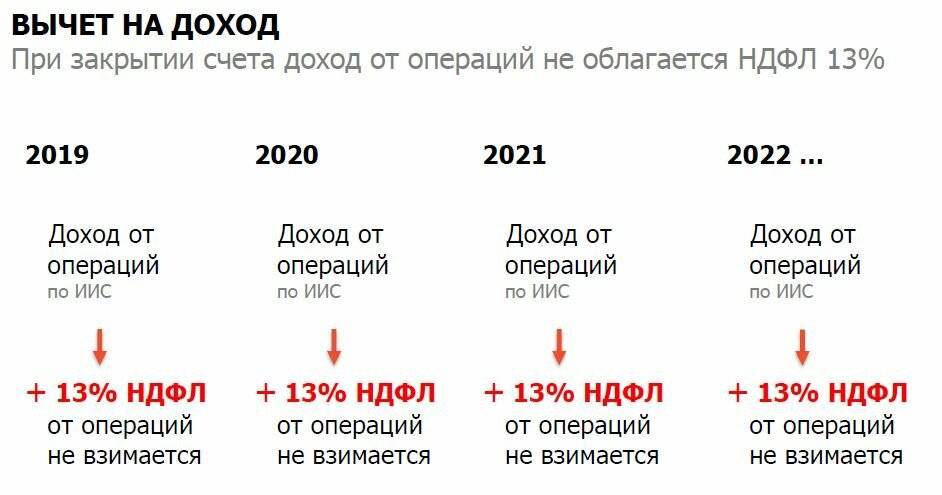

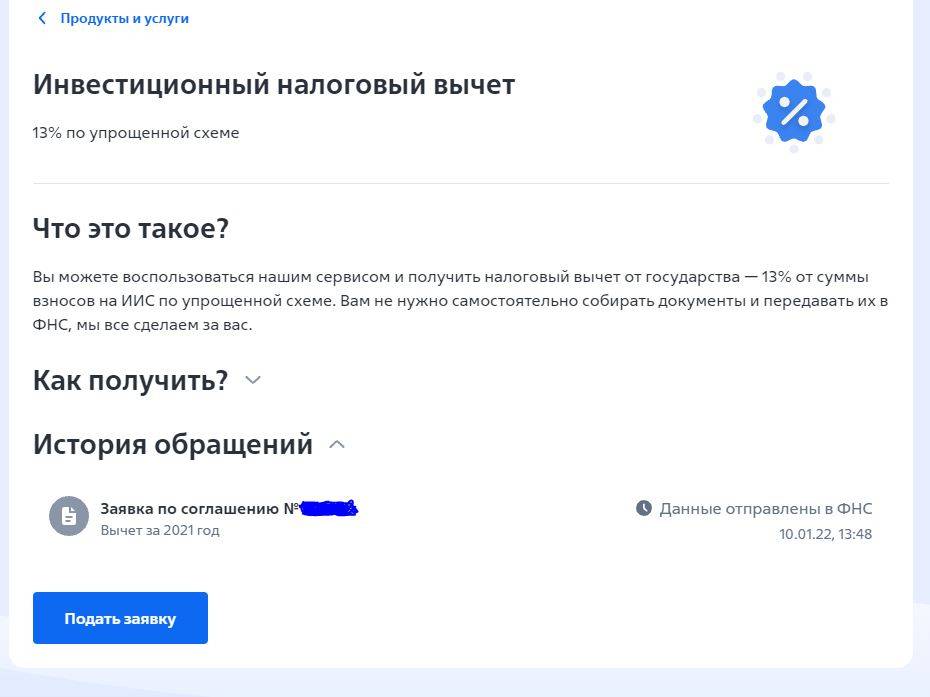

- За взносы в ИИС — 13% от суммы до 400 тысяч рублей в год.

Вычеты можно суммировать. Если вы оплачиваете учёбу, проходили лечение и инвестировали средства, подать на компенсацию можно сразу по трём направлениям. Но возврат не может быть больше суммы уплаченного вами НДФЛ и установленного лимита. Обращаться за вычетом можно каждый год или единоразово получить деньги за три сразу, но тогда понадобится отдельный пакет документов за каждый год.

120 000 рублей — максимальная сумма расходов на лечение (если речь не идёт о дорогостоящих услугах) и приобретение медикаментов, с которых можно получить вычет. В совокупности с другими расходами взрослый налогоплательщик может получить максимум 15 600 рублей за год за обучение и лечение (недорогостоящее). При этом максимальный лимит вычета по обучению ребёнка 50 000 рублей не включается в сумму вычета за лечение ребёнка 120 000 рублей и учитывается отдельно.

Есть ещё вычеты, которые не получают деньгами, а уменьшают на эту сумму налогооблагаемую базу, и вы изначально платите меньший налог. Например, можно уменьшить налогооблагаемую базу на один миллион рублей при продаже недвижимости или получить вычет на работе, и тогда заработная плата будет облагаться налогом не в полной сумме, а с учётом вычета.

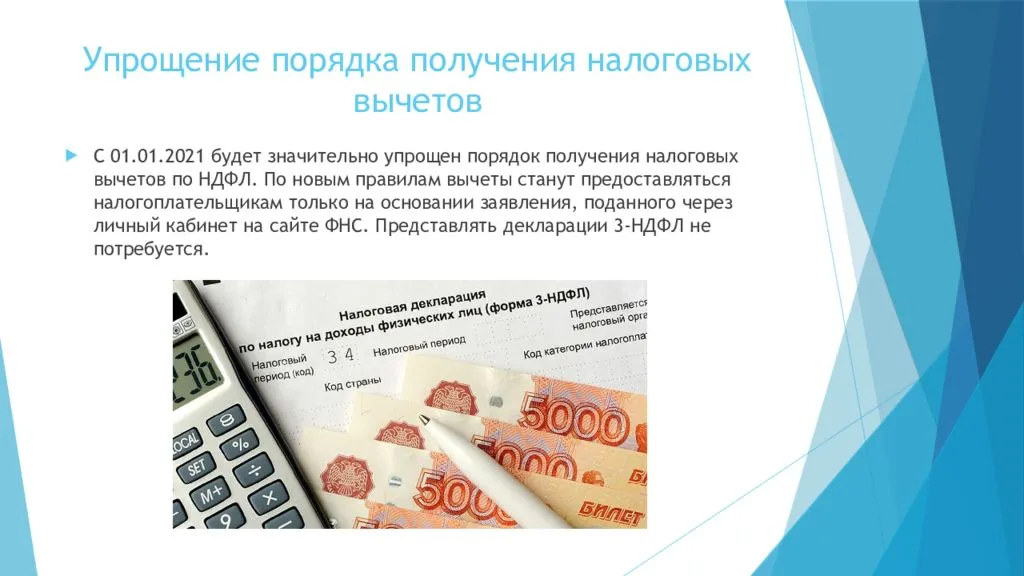

Как изменится вычет по НДФЛ в 2022 году

В 2022 году оформить вычет по налогу на доходы физических лиц станет проще. Для получения выплаты физическим лицам не нужно подавать декларацию 3-НДФЛ. Теперь заявить о праве на вычет можно через личный кабинет налогоплательщика на сайте ФНС (Федеральный закон от 20 апреля 2021 № 100-ФЗ).

Согласно новым правилам, инспекторы будут определять для себя размер отчислений на основании информации, которую они получают от налоговых агентов, банков и онлайн-кошельков. Вычет будет производиться при наличии в ИФНС данных о доходах физлица и суммах, перечисляемых из ПФР.

Граждане смогут заполнить и подать заявление по новой форме с реквизитами банковского счета в ИФНС через Личный кабинет на сайте nalog.ru. Инспекторы будут проверять входящие заявки всего один месяц вместо трех, а на оплату — пятнадцать дней вместо прежних тридцати. Однако, если у налоговых органов возникнут подозрения в правонарушениях, срок камерального контроля будет продлен до трех месяцев.

Новый упрощенный порядок начал действовать с 21 мая 2021 года и будет распространяться на правоотношения по вычетам за 2020 год. Таким образом, уплаченный в 2020 году НДФЛ можно вернуть и без 3-НДФЛ с 1 января 2022.

Граждане могут запросить возврат:

- на долевые отчисления при приобретении жилья или земли, если сделка осуществлялась через банк;

- отчисления на недвижимость для выплаты процентов по банковским кредитам.

Весь процесс получения вычета гражданин может отслеживать в личном кабинете. ФНС России также уточнила, что предварительно заполненное заявление будет автоматически указывать на возможность получения вычета в упрощенном порядке. Он формируется по результатам 20-дневной проверки данных, полученных от кредитной организации. Об этом граждане получат специальное сообщение в личном кабинете. Поэтому ФНС просит не предпринимать никаких действий до появления предварительно заполненного заявления в «Личном кабинете налогоплательщика для физических лиц.

Кроме того, налоговый орган планирует после рассмотрения заявления налогоплательщика направить работодателю, указанному в заявлении, уведомление о предоставлении налогового вычета. Эти правила вступили в силу с первого января 2022 года.

При этом новый порядок не заменяет общих правил предоставления имущественных вычетов путем подачи декларации 3-НДФЛ.

Главные новости частичной мобилизации на сегодня: в России вступил в силу закон об альтернативной службе во время мобилизации

Во вторник, 15 ноября, в России вступил в силу закон о прохождении альтернативной службы в период мобилизационных мероприятий. Согласно поправкам, россияне смогут служить на должностях гражданского персонала в Вооруженных силах и других силовых структурах, подведомственных исполнительной власти.

В перечне профессий для альтернативной службы — водители, лифтеры, маляры, садовники, артисты, врачи, учителя, лесничие и многие другие. В общей сложности 127 профессий, сообщает «Парламентская газета».

Поправки в закон «О мобилизационной подготовке и мобилизации в Российской Федерации» подразумевают, что находящиеся в резерве граждане имеют право на альтернативную службу. Норма закона касается тех, кто уже работал на должностях гражданского персонала в момент объявления мобилизации, а также тех, кто заблаговременно (не менее чем за полгода до призыва) подал соответствующее заявление в военкомат.

Сережа Салинников

ПИФы, инвестиционная деятельность и налоговые вычеты

Физлица, являющиеся налоговыми резидентами РФ (пробывшие на территории более 183 дней) и заведшие в одном из российских банков индивидуальный инвестиционный счет, тоже могут претендовать на льготу. Ведь с доходов от счета они обязаны платить 13%.

При этом действует жесткое ограничение на вычет: его размер не должен превышать 52 000 рублей.

Если провести арифметический расчет, получим максимально «освобождаемую» сумму дохода в 400 000 рублей в год. Также действуют следующие ограничения:

- На одного налогоплательщика спланирован только один вычет.

- Договор на открытие ИСС должен длиться 36 месяцев и более.

Закон о вычете в данном случае действует с 2015 года. Следовательно, можно получить возврат денег за предыдущие периоды, но не далее этого года.

Закон о вычете в данном случае действует с 2015 года. Следовательно, можно получить возврат денег за предыдущие периоды, но не далее этого года.

Вкладчик может получать вычет каждый год, отталкиваясь от процентов или по окончании вклада, все сразу.

Если договор был расторгнут предварительно, 3 года еще не прошло, вам придется вернуть государству всю сумму вычетов и заплатить «неустойку».

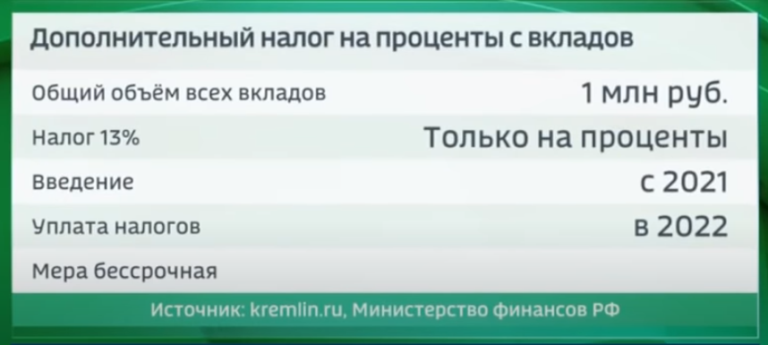

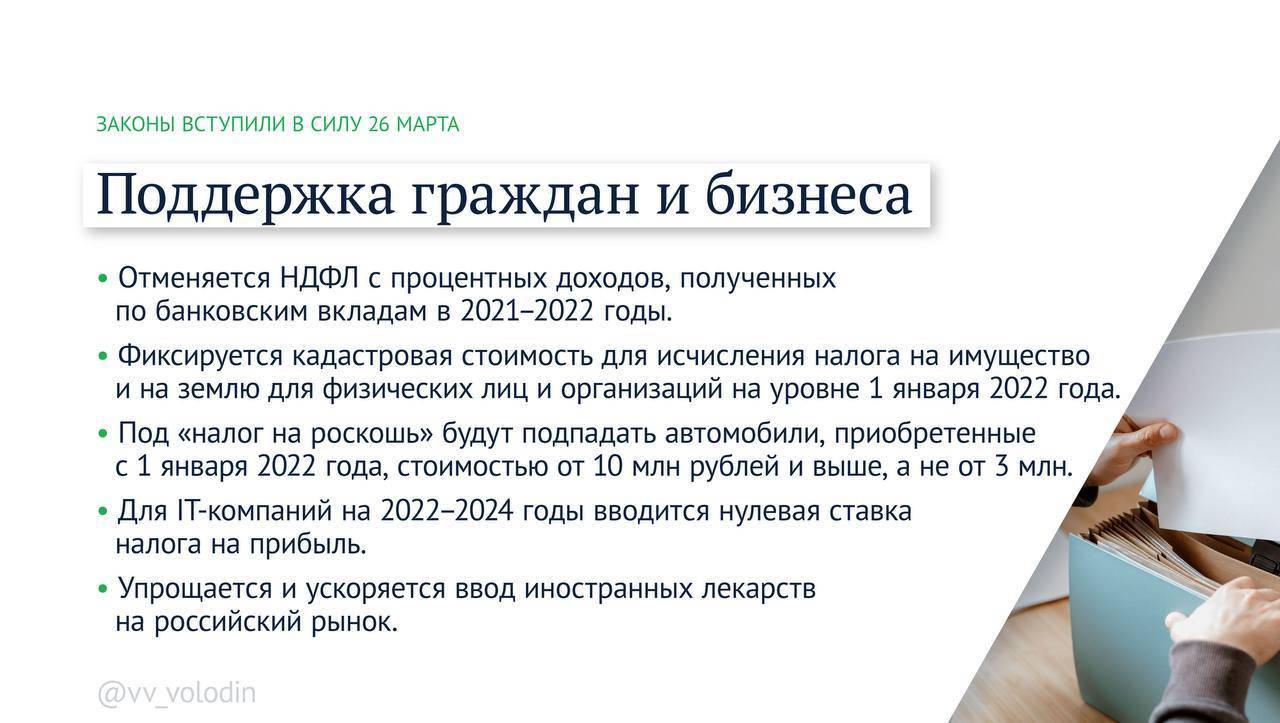

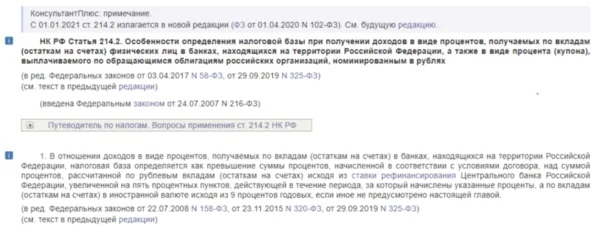

Держателям вкладов нужно будет уплатить налог на процентный доход

С 1 января 2021 г. доходы по вкладам и остаткам на счетах облагаются налогом на доходы физических лиц. Речь идет о совокупном процентном доходе по вкладам и остаткам на счетах в российских банках, выплаченном физическому лицу за год, за минусом необлагаемого процентного дохода. Необлагаемый доход рассчитывается как произведение 1 млн руб. и ключевой ставки Банка России, установленной на 1 января данного года.

Так, на начало 2021 г. ставка ЦБ РФ составляла 4,25%. Рассчитываем предельный размер необлагаемых процентов: 1 млн руб. х 4,25% / 100 = 42 500 руб. НДФЛ платится с суммы, превышающей полученное значение.

Информация о выплаченных процентах направляется банками в налоговый орган. Он самостоятельно рассчитает сумму налога и направит физическому лицу уведомление о необходимости уплатить НДФЛ. Держателю вклада останется уплатить налог за 2021 г. не позднее 1 декабря 2022 г.

Частичная мобилизация в России 2022: могут ли принимать участие в спецоперации люди с судимостью

Важным изменением является то, что люди, не погасившие судимость за тяжкое преступление, теперь также могут быть призваны в армию в рамках мобилизации. Если раньше человеку приходилось ждать восемь лет после отбытия наказания, то теперь он может быть призван сразу после освобождения.

Однако из этого есть некоторые исключения. Люди, которые были осуждены за преступления против половой неприкосновенности детей, терроризм или другие преступления против безопасности России, не смогут воспользоваться этой возможностью. Например, люди, осужденные за шпионаж, экстремизм, угон самолета или попытку убийства государственного деятеля.

Социальные налоговые вычеты

В России предусмотрен вариант снижения налоговой нагрузки для граждан, которые (или дети которых) нуждаются в средствах на обучение или лечение. Отличаются они от стандартных не только ярко выраженной направленностью, но и способом возврата денег. Здесь плательщик их получает не сразу, а после того, как налог поступит в казну и перераспределится обратно среди социальных групп. Более подробную информацию об этой группе вычетов можно получить, читая ст. 219 НК РФ.

Итак, в 2022 году налоговые вычеты на обучение остались прежними.

Каждый, кто проходит собственное обучение в ВУЗе или обучает братьев, сестер, детей на платной основе, может получить вычет в размере до 50000р в год.

Определяется он размером затрат на обучение, и это верхняя граница. Причитается социальный вычет за обучение всем студентам в возрасте до 24 лет, только очникам.

Пример. Совершеннолетний сын Марины учится на дневном отделении в университете. Его учеба стоит родителям 70 000 рублей в год. Марина может вернуть налог за год в сумме (70 000 – 50 000) * 0,13 = 2600 р.

Другой распространенный социальный вычет – на лечение, предоставляется независимо от возраста, как самому плательщику НДФЛ, так и его супругу (или супруге), родителям и детям.

Граница здесь тоже присутствует, льготный возврат не может быть более 120 000 рублей в год.

Исключением являются, например, терапии и операции онкологического характера, другие методы лечения, при которых семья вынуждена тратить большую сумму средств. Весь процесс лечения должен проходить в заведении, обладающим лицензией и только на собственные средства, без привлечения спонсоров или государства.

Главное правило: нельзя сочетать вычеты на лечение и обучение, так как на социальные налоговые вычеты в 2022 году установлен лимит 120 тысяч рублей. Потому приходится выбирать, что важнее – быть умным или здоровым…

Последние новости о мобилизации в РФ на ноябрь 2022: объявят ли вторую волну мобилизации в России – прогнозы экспертов

Многие политологи, военные и эксперты уже высказали свое мнение по поводу того, объявят ли в России вторую и третью волны мобилизации. Так, специалисты уверены в следующем:

- Владислав Шурыгин считает, что в ближайшее время мобилизация новых граждан не потребуется, но в будущем данная ситуация может измениться. Все будет зависеть от обстановки на фронте и количества «похоронок».

- Дмитрий Еловский, политический аналитик, говорит, что российская армия имеет уже достаточное количество сил для ведения боевых действий на Украине и что любые понесенные потери могут быть компенсированы за счет числа добровольцев и контрактников.

- «Мы не видим никаких причин для начала новой волны мобилизации», — сказал Андрей Картаполов, глава комитета Госдумы по обороне. Он добавил, что призыв дополнительных военнослужащих в рамках частичной мобилизации не планируется.

Добровольцы и желающие служить по контракту по-прежнему будут набираться военкоматами, заявил глава Минобороны РФ Сергей Шойгу.

Когда возникает право на вычет

Право на имущественные вычеты возникает с того года, в котором соблюдены все условия для их оформления. То есть человек ранее не получал такой вычет и имеет на руках документы, подтверждающие право собственности на имущество. Поэтому получить вычеты ранее года, в котором были выданы документы, подтверждающие право собственности на квартиру, нельзя.

Имущественные вычеты в связи с земельным участком под застройку можно использовать только после оформления права на расположенный на нем жилой дом. При этом дата оформления права собственности на землю значения не имеет. Такие разъяснения содержатся в письме ФНС России от 7 марта 2012 г. № ЭД-4-3/3800.

Пример. Оформление вычета на долевое строительство

Соколов Р.Д купил квартиру в режиме долевого участия в 2021 году. Можно ли вернуть НДФЛ в 2021 году? Да, если в 2021 году Соколов принял квартиру от застройщика. Для получения вычета вам потребуется договор долевого участия, передаточный акт и платежные документы. Даже если Соколов захочет вернуть налог на работе, он должен сначала принести эти документы в ФНС. Будет уведомление. А с ним уже можно идти в бухгалтерию.

Частичная мобилизация в РФ, новости сегодня, 17 ноября: вторая волна мобилизации в России: будет или нет, что говорят

Военный эксперт Владислав Шурыгин уверен, что в ближайшее время не потребуется мобилизация новых граждан. Однако обстоятельства в дальнейшем могут измениться, а зависит все, по мнению военного специалиста, от положения на фронте.

Политолог Дмитрий Еловский считает, что ВС РФ уже обладает достаточными силами для ведения СВО. Те потери, которые могут быть, можно возместить из числа добровольцев, а также контрактников.

Глава комитета Госдумы по обороне Андрей Картаполов опроверг информацию о начале новой волны. Он заявил, что дополнительного набора военнослужащих в рамках частичной мобилизации не будет. Андрей Картаполов рассказал, что уже набрано необходимое количество военнослужащих, которые все еще проходят обучение, и не были отправлены на территорию Украины.

Руководитель Министерства обороны России Сергей Шойгу заявил, что теперь военкоматы продолжат набор добровольцев и кандидатов на прохождение службы по контракту для СВО.

Мобилизация в России сегодня, 17 ноября 2022: кого затронули поправки в обновленном законе о мобилизации в РФ

С 15 ноября 2022 года вступили в силу изменения в закон «О мобилизационной подготовке и мобилизации в Российской Федерации». В документе описывается процесс прохождения альтернативной гражданской службы во время мобилизации.

Теперь граждане Российской Федерации, не готовые к обращению с оружием, должны подать заявление в военный комиссариат не позднее чем за шесть месяцев до призыва. Если заявление будет принято, гражданские лица в армии должны будут служить 18 месяцев, а в государственных учреждениях, подчиненных исполнительной власти или местным органам власти — 21 месяц.

Согласно документу, лица, проходящие альтернативную гражданскую службу в организациях Вооруженных Сил РФ, других войсках и воинских формированиях в качестве гражданского персонала, будут продолжать службу в этих организациях в период мобилизации.

Что нужно сделать, чтобы вернуть часть налогов

Вычетом можно воспользоваться одним из следующих способов:

- Если вы официально трудоустроены, работодатель, как правило, сам будет возвращать вам часть налога ежемесячно или зачитывать вычет в сумму НДФЛ;

- За прошлые периоды – нужно посетить ФНС и взять Уведомление о праве на вычет. Работодателя следует попросить предоставить документы на все предыдущие периоды о расходах и предоставить справки 2-НДФЛ. После, заполнив декларацию о доходах, вы вправе рассчитывать на возврат.

Примерное время рассмотрения заявки, если все сделано правильно, не должно превышать 4 месяца. Если по прошествии этого периода налоговики вам не ответили, стоит индивидуально обратиться в ИФНС. Желаем удачи в пользовании налоговыми вычетами и их возврате!

Прочтите также: Как получить налоговый вычет по ипотеке: пошаговая инструкция

2018 — 2022, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

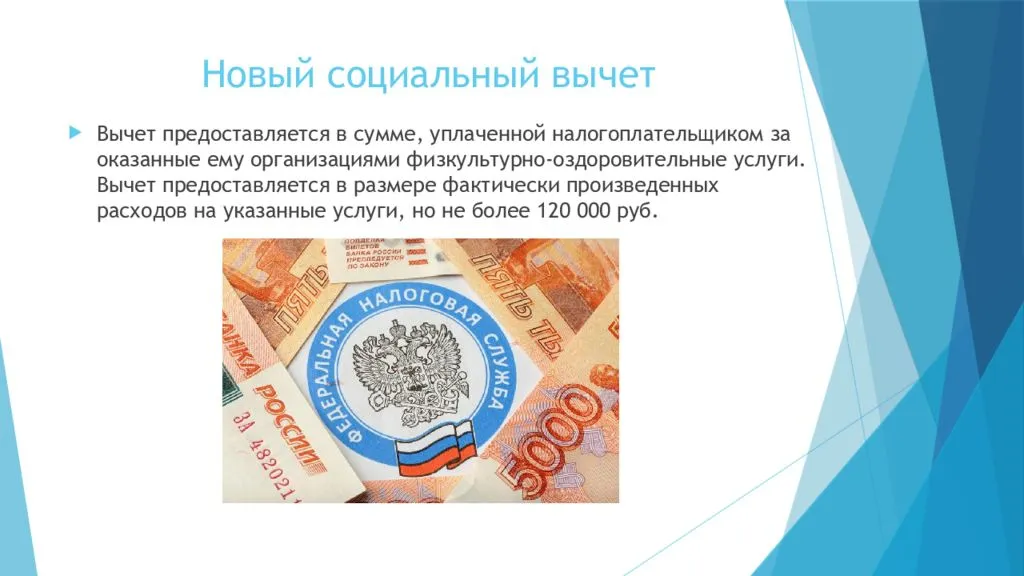

Любители спорта смогут экономить на оздоровительном хобби

В новом году россияне смогут получить социальный налоговый вычет на физкультурно-оздоровительные услуги (подп. 7 п. 1 ст. 219 НК РФ). Он позволяет вернуть 13% от стоимости оплаченных услуг фитнес-клуба или спортивной секции в пределах установленного Налоговым кодексом лимита. Это значит, что учитываться будет сумма расходов, не превышающая 120 000 руб. за год. Соответственно, вернуть можно не более 15 600 руб. (120 000 руб. х 13% / 100).

Но этот вычет можно получить лишь при соблюдении нескольких условий.

1. Физкультурно-оздоровительные услуги и лицо, их оказывающее, должны быть включены в специальные перечни:

- перечень спортивных услуг, в отношении которых можно получить вычет, утвержден Распоряжением Правительства РФ от 6 сентября 2021 г. № 2466-р;

- перечень организаций и ИП, в отношении услуг которых можно получить вычет, установлен Приказом Министерства спорта РФ от 23 ноября 2021 г. № 910.

2. Для получения вычета необходимо собрать документы, подтверждающие расходы на фитнес: копию договора на оказание физкультурно-оздоровительных услуг и кассовый чек на бумажном носителе или в электронной форме.

Обратите внимание: понадобится и договор, и чек. При отсутствии одного из этих документов в предоставлении вычета будет отказано

Если договор на оказание услуг фитнес-клубом был утрачен, его нужно будет восстановить или перезаключить. Что касается чека, в новом году при покупке абонемента в фитнес-клуб не спешите его выкидывать. По возможности попросите направить чек по почте в электронном виде, чтобы он точно не потерялся.

3. Получить вычет может налогоплательщик, оплативший физкультурно-оздоровительные услуги, которые были оказаны ему, его детям в возрасте до 18 лет (в том числе усыновленным) или его несовершеннолетним подопечным.

Буквальное прочтение нормы кодекса говорит о том, что вычет осуществляется в отношении расходов налогоплательщика за оказанные ему услуги. То есть супругам выгоднее оплачивать дорогостоящий фитнес каждому за себя, нежели одному из пары за двоих. В случае общей оплаты, например при покупке семейного абонемента, второй из супругов вычет получить не сможет, как не понесший личные расходы на фитнес.

Сколько раз предоставляется вычет

Вычет по недвижимости предоставляется один раз. Но если расходы меньше 2 млн рублей, неиспользованный остаток можно перенести на другой объект. Правда, только если первая покупка была совершена не ранее 2024 года. С этого года получение права на вычет связано с количеством расходов, а не с количеством объектов. Использование привилегии разрешалось до полного исчерпания лимита. Но в отношении процентов по кредитам и займам на приобретение и строительство жилья правило перевода не применяется.

Если льгота заявлена в первую очередь для объектов, право собственности на которые зарегистрировано в 2013 году и ранее, руководствуются старым порядком предоставления льготы, согласно которому невозможно перевести остаток льготы на новый объект. На это указывают подпункт 3 пункта один статьи 220 НК РФ и пункт 2 статьи 2 Закона от 23 июля 2013 г. № 212-ФЗ.

Человек может купить несколько объектов одновременно. В этом случае можно изначально объявить имущественный вычет по одному из них на выбор, а неиспользованную часть перевести на другой объект. Такой вывод следует из подпункта один пункта 3, пункта 8, 11 статьи 220 НК РФ.

Пример. Уменьшается ли НДФЛ, если после покупки квартиры человек потратил деньги на дом?

В 2021 году Иванов И.И купил квартиру за один млн рублей и получил налоговый вычет за квартиру в 2021 году. В 2022 году купил дом за 3 млн рублей. Так как максимальная сумма имущественного вычета составляет 2 млн рублей, а гражданин использовал только один млн рублей, остаток можно перенести на новый объект.

Семьям с детьми не придется платить НДФЛ после продажи жилья

Если человек продал недвижимое имущество, он должен перечислить в бюджет государства часть полученного дохода в виде налога на доходы физических лиц (НДФЛ). Однако из этого правила есть исключения, одно из которых предусмотрели в конце 2021 г.: семьям с двумя и более детьми не придется платить НДФЛ после продажи жилья в целях улучшения своих жилищных условий (п. 2.1 ст. 217.1 НК РФ).

Но от уплаты налога освободят только при соблюдении следующих требований:

- наличие не менее двух детей в возрасте до 18 лет (или до 24 лет в случае их обучения по очной форме в образовательных организациях);

- приобретение нового жилья и полная оплата его стоимости в году продажи старого жилья или не позднее 30 апреля года, следующего за годом продажи старого жилья;

- превышение общей площади приобретенного жилого помещения или его кадастровой стоимости над общей площадью в проданном жилом помещении или его кадастровой стоимостью;

- нахождение кадастровой стоимости проданного жилого помещения в пределах 50 млн руб.;

- отсутствие у налогоплательщика, его супруга (супруги) и детей на дату государственной регистрации перехода права собственности на проданное жилое помещение в совокупности более 50% в праве собственности на иное жилое помещение с общей площадью, превышающей общую площадь в приобретенном помещении.

Все перечисленные условия должны быть соблюдены одновременно. В каком случае с дохода от продажи жилья не нужно будет платить налог, даже если указанные выше условия не будут выполнены, и когда это сделать придется – читайте в материале «Семьям с двумя детьми не придется платить НДФЛ после продажи жилья».

Установленные законодателем условия для освобождения от уплаты НДФЛ говорят о том, что семьям необходимо внимательно следить как за стоимостью продаваемого и приобретаемого имущества, так и за его размерами.

Особый интерес представляет последнее условие в приведенном выше перечне – о необходимом отсутствии у семьи более 50% в праве собственности на иное жилое помещение с площадью, превышающей площадь в приобретенном помещении. То есть в данном случае речь не идет о том, что освобождение от уплаты налога применяется исключительно при продаже единственного жилья. Семья может иметь и другое жилое помещение в собственности. Кодекс лишь устанавливает, что освобождение применяется при улучшении жилищных условий семейства, а не просто при продаже старого жилья и покупке нового. Иными словами, если у вас и членов вашей семьи на праве собственности есть другая жилая недвижимость, большая по площади той, которую вы купили после продажи старого жилья, – значит, у вас есть жилое помещение, в которое вы могли переехать при продаже старого жилья для улучшения своих жилищных условий. В таком случае вычет вам не положен.