Параллельные расходы

При получении квартиры по завещанию или в порядке очереди, нужно ли платить налог, будет зависеть от региональной политики. Но также дополнительно придется оплатить услуги нотариуса, осуществляющего сделку. Учитывая, что нотариат – один из источников дохода государственного бюджета, на всей территории Российской Федерации действуют одинаковые тарифы на услуги юриста. Только некоторые сделки, требующие участия третьих лиц или специалистов, подлежат дополнительным оплатам.

Так, к числу основных расходов, с которыми может столкнуться гражданин, претендующий на наследственное имущество, относятся (все суммы представлены в рублях):

- 200 – оформление нотариальной доверенности на представительство в деле;

- 100 – изготовление дубликатов официальных документов без нотариального утверждения (если требуется подпись и печать юриста, подтверждающая подлинность копий, то нужно заплатить дополнительно);

- 300 – донесение до ведома наследников содержания закрытого завещания (это распорядительный документ, текст которого нотариусу неизвестен);

- 600 – осуществление мероприятий, направленных на сохранность собственности до оформления прав собственности на объекты каждым наследником;

- 300 – госпошлина при возникновении судебных споров о необходимости продления сроков наследственного производства или же обжаловании завещательного письма;

- 2000 – оформление в Росреестре прав владения на объект недвижимости;

- 200 – получение в собственность доли квартиры;

- 350 – приобретение в наследство дачи.

К числу услуг, сумма которых не зафиксирована относятся:

- приглашение эксперта для оценки имущества;

- привлечение адвоката при защите прав в суде;

- нотариальные услуги (например, изготовление копий документов).

В отдельную статью доходов предстоит отвести привлечение к процедуре душеприказчика. Это посторонний гражданин (незаинтересованный в порядке разделения материальных благ), который привлечен к производству на основании завещания. Душеприказчик следит за исполнением всех условий завещания, за что получает прибыль из числа наследственных ценностей.

Налог при продаже имущества, полученного по наследству

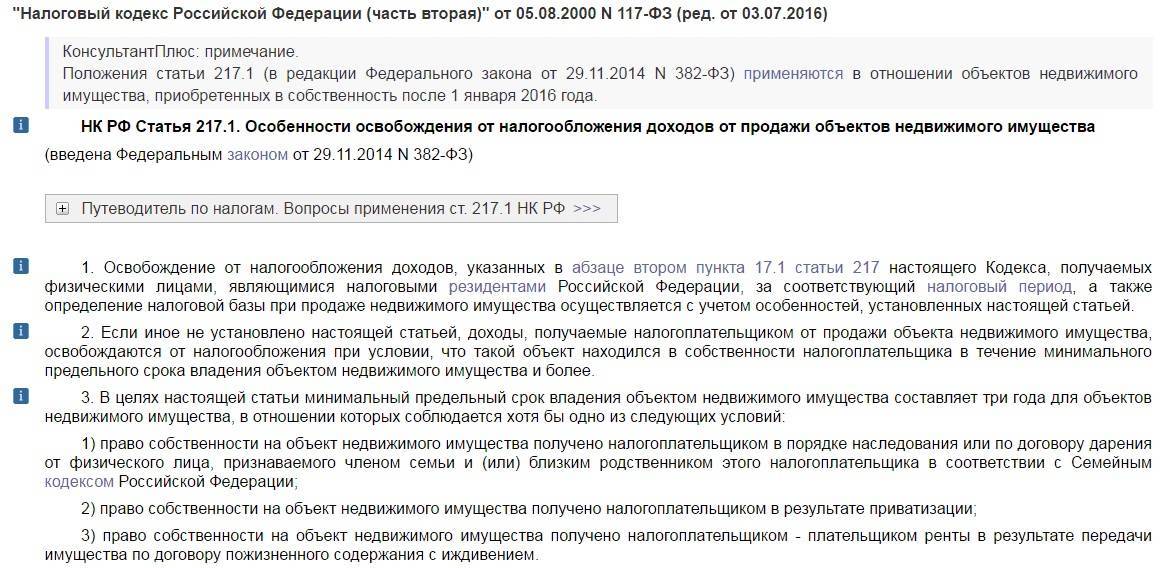

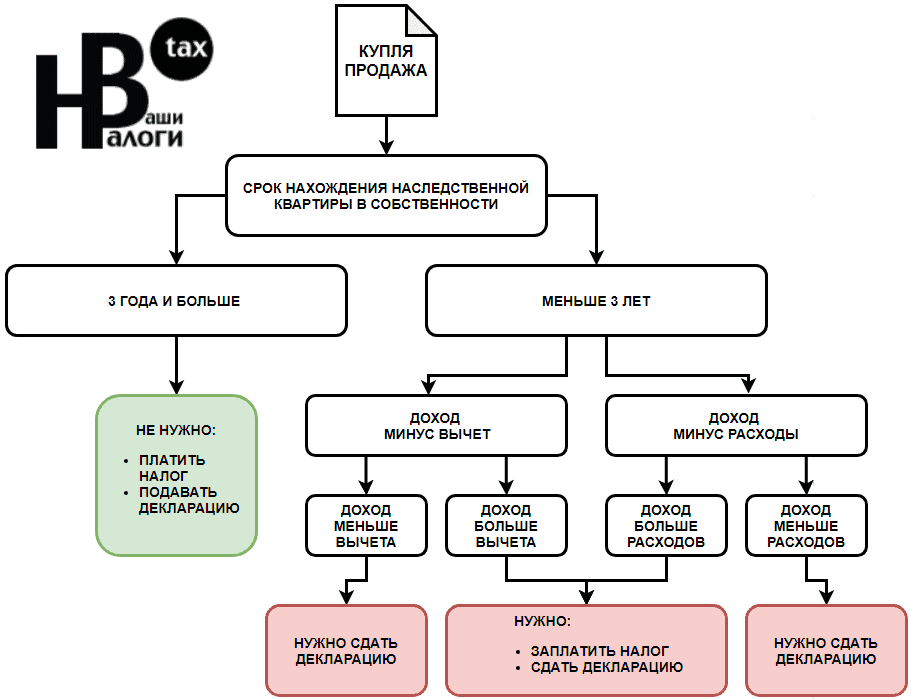

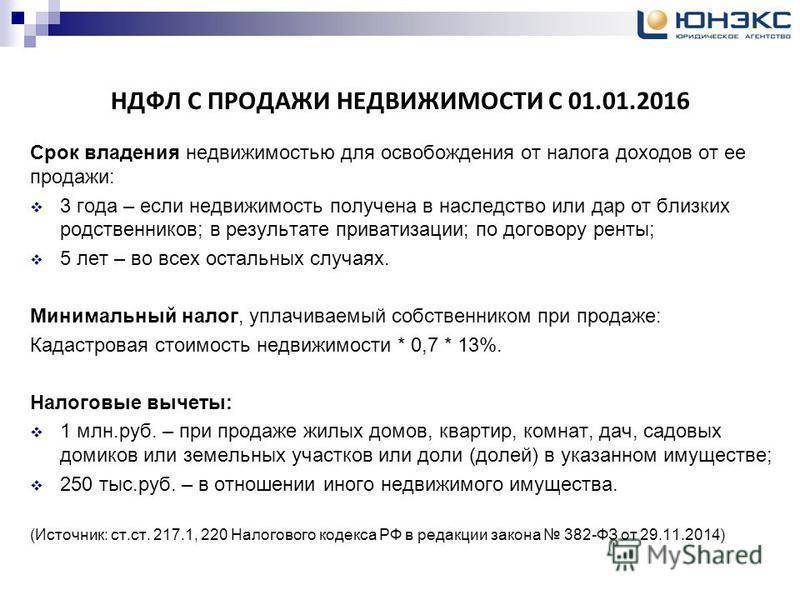

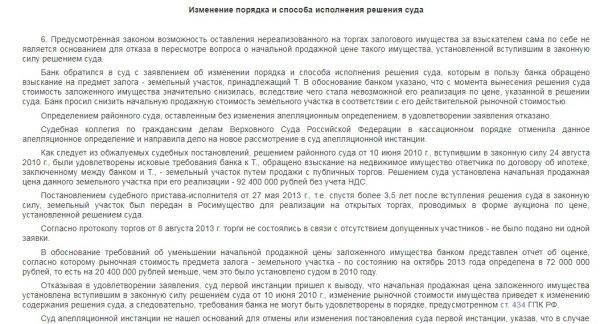

Если унаследованная недвижимость пробыла в собственности наследника менее 3 лет, при ее продаже надо платить НДФЛ. Этот минимальный срок владения имуществом, полученным по наследству, установлен НК РФ. Налог уплачивается единовременно по итогам того календарного года, в котором произошла продажа. Если прошло больше 3 лет после вступления в наследство, то можно продать дом, земельный участок и авто без налога.

Налог с продажи недвижимости, полученной по наследству, касается земельного участка, дома, квартиры, авто и прочих объектов. Срок владения отсчитывается от дня открытия наследства (то есть дня смерти наследодателя) независимо от даты госрегистрации права собственности. Ставка — 13% для резидентов РФ и 30% для нерезидентов. Платит каждый из наследников за свою часть дохода.

При этом можно уменьшить налоговую базу, воспользовавшись имущественным вычетом по НДФЛ (ст. 220 НК РФ). Он распространяется на продажу всего недвижимого объекта или его части. Особенности имущественного вычета:

- Размер равен размеру дохода, который наследник получил в налоговом периоде от реализации недвижимости.

- Максимальная сумма вычета:

- 1 000 000 руб. в год для домов, квартир, комнат, жилых помещений, садовых домиков, земельных участков либо долей в них;

- 250 000 руб. в год на другую недвижимость (гараж, машина и т.д.).

К сведению

Если продается унаследованное имущество, находящееся в долевой или совместной собственности, максимальный размер вычета распределяется между собственниками-продавцами. Например, пропорционально долям или по договоренности.

Пример расчета имущественного вычета при долевой собственности

Предположим, сестры унаследовали родительскую квартиру каждая по 1/2 доли. Через 2 года они продают имущество за 4 000 000 руб. Каждая получает доход по 2 000 000 руб., с которых должна уплатить налог с продажи квартиры (13% НДФЛ).

Каждая обращается за имущественным вычетом, вместе они получают его в размере 1 000 000 руб. (так как продан один объект недвижимости на двоих). То есть по 500 000 руб. получает каждая. Следовательно, НДФЛ будет уплачиваться не с 2 000 000 руб., а с 1 500 000 руб. То есть на налоге каждая сможет сэкономить по 500 000 × 0,13 = 65 000 руб.

Порядок получения имущественного вычета

Оформляется в таком порядке:

- Плательщик предоставляет в налоговую инспекцию декларацию (форма 3-НДФЛ). В ней отражает полученный доход от продажи. Срок — до 30 апреля года, следующего за истекшим налоговым периодом, в котором произошла продажа (согласно ст. 229 НК РФ).

- С 2022 года вычет можно оформить в упрощенном порядке — без подачи 3-НДФЛ, а через личный кабинет налогоплательщика на портале Федеральной налоговой службы (ФНС).

- Право на вычет подтверждает уведомление, полученное через личный кабинет плательщика.

- Размер налога рассчитывается и уплачивается налогоплательщиком.

- Налог с учетом имущественного вычета вносится в бюджет до 15 июля года, когда подана декларация.

✅ Налогообложение наследственного имущества

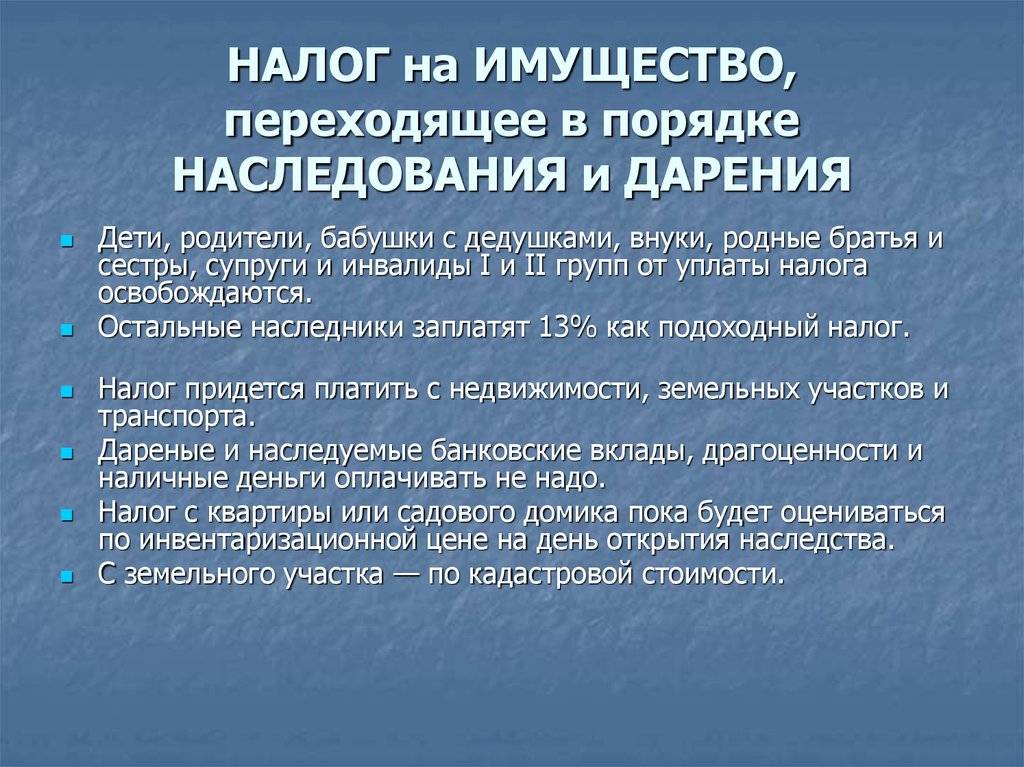

Итак, при вступлении в наследство не взимается никаких налогов. Но после принятия наследства региональными нормативными документами предусматриваются налоговые обязательства на некоторые виды имущества – жилую недвижимость, транспортные средства, земельные участки, размер и срок оплаты которых также определяется местными органами власти или самоуправления по месту регистрации имущества.

Кроме того, наследнику придется оплатить налог в размере 13% от стоимости наследственного имущества, если он пожелает продать его в течение первых трех лет после смерти предыдущего владельца. Для тех, кто не являлся близким родственником, срок увеличиваются до 5 лет. Далее, продажа осуществляется без взимания налога.

Пример:

Мать, сестра и брат унаследовали 2-комнатную квартиру наследодателя. Недвижимость была оформлена в долевую собственность – по 1/3 на каждого наследника. Вскоре возникла нужда продать квартиру. Сумма выручки – 4 млн рублей. Поскольку с момента смерти еще не прошло 3 лет, оплачивается НДФЛ в размере 13% от стоимости имущества. Трое продавцов подали налоговую декларацию в ИФНС. Вместе с тем они заявили право на налоговый вычет. ИФНС рассчитали налог исходя из выручки, которую получил каждый из наследников по итогам продажи квартиры. Мать заявила доход в размере 1,3 млн, столько же заявили брат и сестра. Сумма налогового вычета не превышает 1 млн рублей на всех троих. Наследники договорились, что брат им не воспользуется, а мать и сестра поделят ИМ поровну – по 500 тысяч рублей.

Формулы расчёта будут следующими:

- НДФЛ для мамы: (1 300 000 рублей – 500 000 рублей) * 13% = 800 000 х 0,13 = 104 000 рублей

- НДФЛ для сестры – аналогично расчётам для мамы

- НДФЛ для брата 1 300 000 рублей х 13% = 169 000 рублей.

При этом брат сохранит право на имущественный вычет в дальнейших сделках с недвижимостью.

Налоговую декларацию 3-НДФЛ нужно подать в ИФНС не позднее 30 апреля следующего года. Наследник может передать её через нотариуса, отправить заказным письмом по почте или в электронной форме (при наличии цифровой подписи). Штраф за просрочку подачи декларации – не менее 1 000 рублей.

Что нужно платить при вступлении в наследство

При обращении за наследством надо понимать, что это все же повлечет некоторые финансовые расходы. Если есть оформленное завещание, обращаться лучше к нотариусу, его оформлявшему. В противном случае — к любому нотариусу по месту проживания наследодателя.

Чтобы оформить наследство, в пользу государства придется уплатить такие пошлины:

- Обязательные:

- о праве наследования — 0,3% или 0,6% от цены имущества (п. 22 ст. 333.24 НК РФ).

- на недвижимость — 2000 руб. для физлиц, либо же 22 000 руб. для юрлиц (п. 22 ст. 333.33 НК).

- В случае необходимости (нотариусу):

- За принятие наследственных денег на депозит — от 1000 руб. (п. 8 ст. 22.1 Основ законодательства о нотариате).

- За охрану имущества наследодателя — 600 руб. (п. 23 ст. 333.24 НК).

- Засвидетельствование подлинности подписи заявителя на наследство — 100 руб. (п. 21 ст. 333.24 НК) — нужно, если заявление направляется по почте.

Если для вступления в наследство надо обращаться в суд, то придется уплатить:

- За рассмотрение иска о восстановлении прошедшего срока вступления в наследство — 300 руб. для физлиц, 600 руб. для юрлиц.

- За рассмотрение имущественных споров между наследниками — от 400 до 60 000 руб. (ст. 333.19 НК РФ).

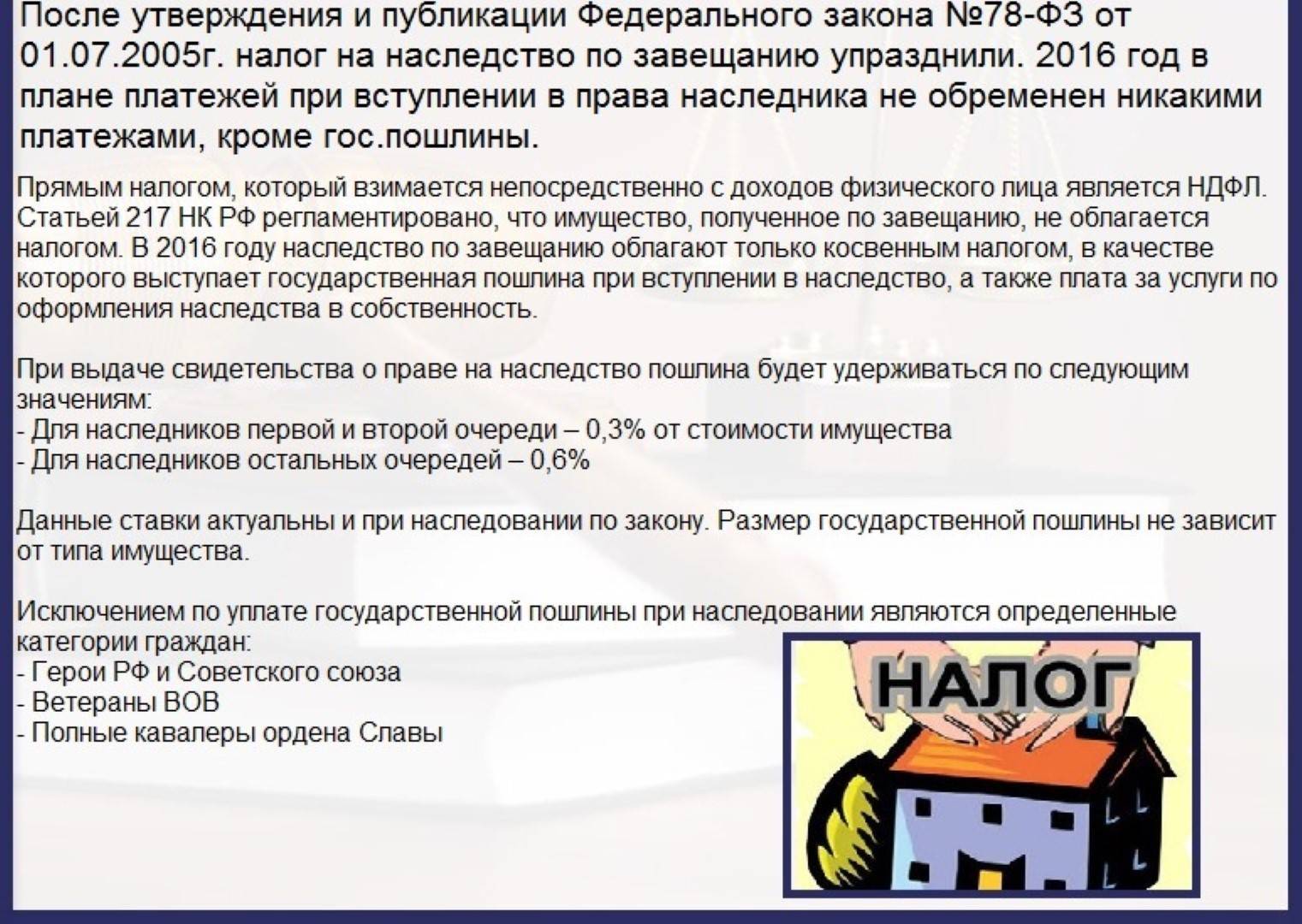

Обязательные пошлины часто и называют «налогом на наследство». Они касаются жилой недвижимости, дач, земли, транспортных и денежных средств. Их должны уплачивать все лица, вступающие в наследство — физические и юридические, наследующие по закону или завещанию. Отказаться от уплаты невозможно. Если наследников несколько, то каждый платит их за себя, независимо от других.

Госпошлина за выдачу свидетельства о праве на наследство

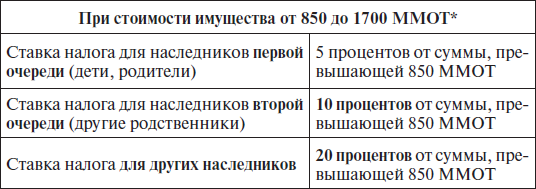

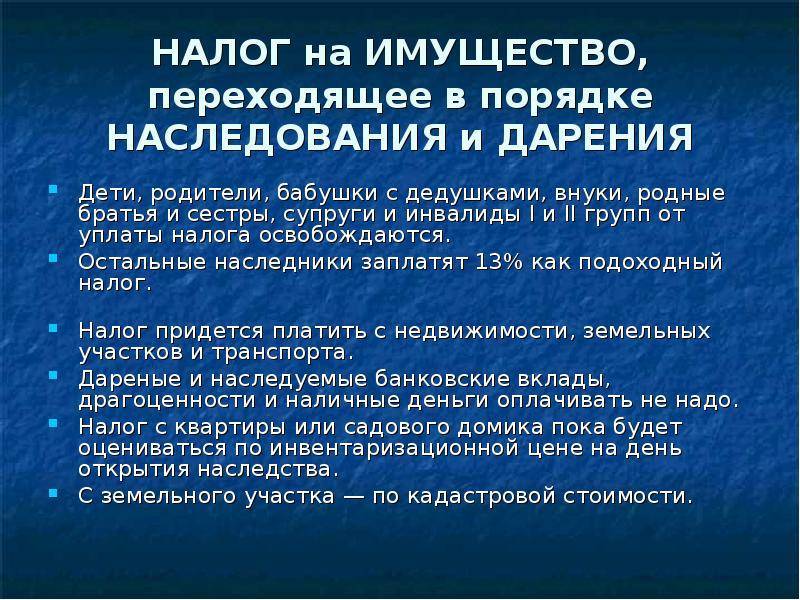

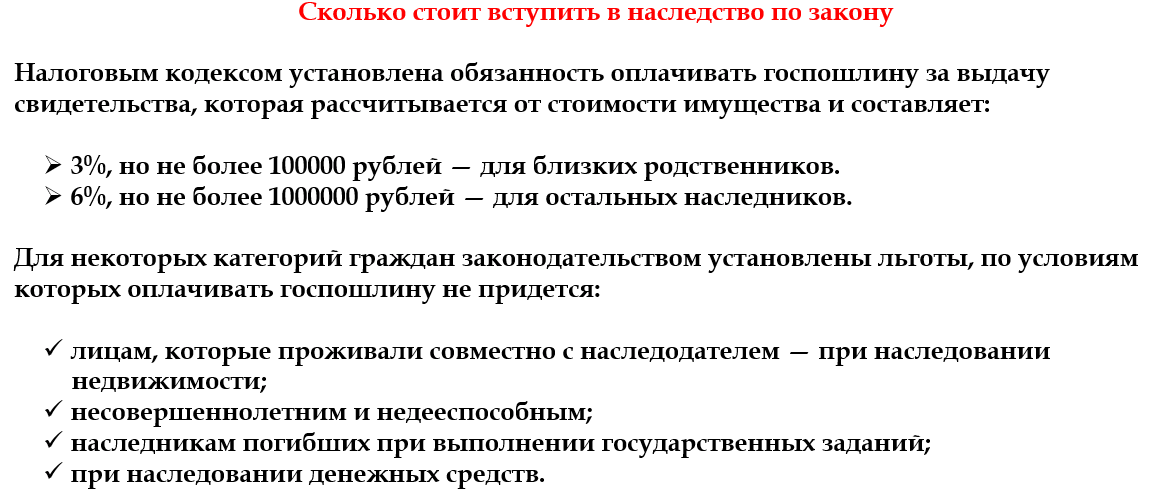

Выдача свидетельства о наследстве — нотариальная услуга, которую оказывают государственные и частные конторы. Документ выдается каждому из наследников (по заявлению) или всем вместе. За оказание услуги предусматривается госпошлина нотариусу ( НК РФ). Размер пошлины предполагает не твердую сумму, а определенный процент от стоимости наследуемого имущества:

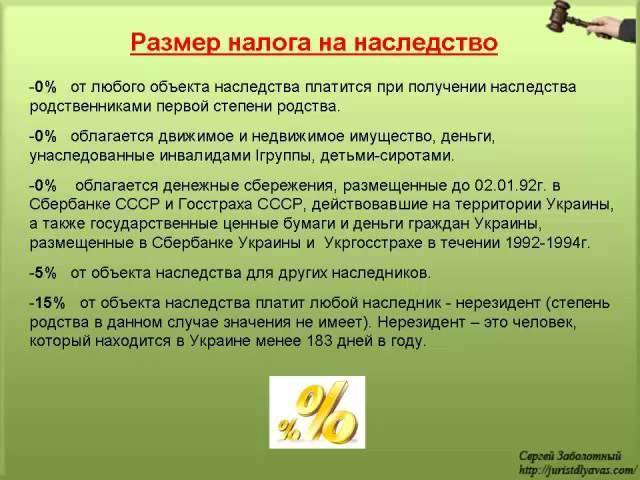

- 0,3% от базовой стоимости имущества для родственников первой и второй линии, но не больше 100 000 руб. К таким родственникам относятся супруг, родители, дети.

- 0,6% для остальных наследников, но не больше 1 000 000 руб.

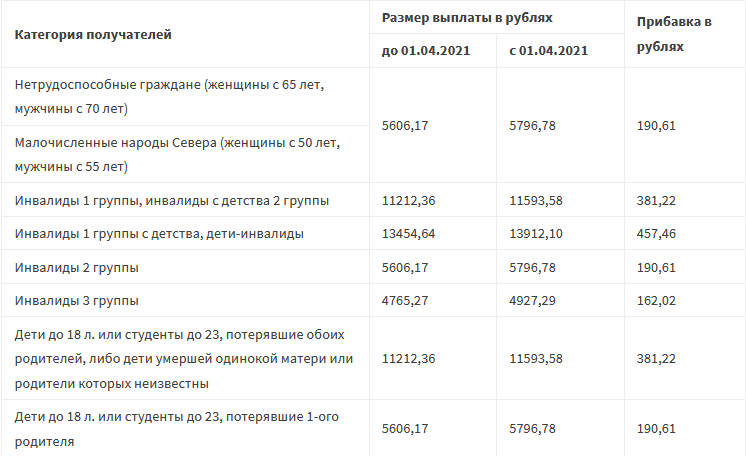

Базовая стоимость (база) — рыночная (оценочная), кадастровая или инвентаризационная стоимость объекта наследования на день смерти наследодателя. Эту пошлину не уплачивают ветераны, несовершеннолетние наследники и лица, проживавшие с наследодателем в одной квартире дольше полугода. Инвалидам I и II групп предоставляется скидка.

За открытие наследственного дела и оформление заявление также придется уплатить нотариусу около 1000 руб. Это плата за технические и правовые услуги по оформлению наследства.

Пошлина за регистрацию права собственности на имущество

Если наследник получает от наследодателя недвижимое имущество, его необходимо зарегистрировать на нового владельца, то есть оформить в свою собственность. За это берется пошлина, размер ее фиксированный — в общем случае составляет 2000 руб. для физлиц и 22 000 руб. для юрлиц (согласно НК РФ). За постановку на учет автомобиля придется заплатить 2850 руб. (с присвоением новых номеров).

Исключения по сумме пошлины:

- Участок земли для дачи, строительства индивидуального жилого дома, ведения подсобного хозяйства — 350 руб.

- Доля участка, имеющего сельхозназначение — 100 руб.

- Пай по праву общей долевой собственности в паевом инвестфонде — 22 000 руб.

- Доля в общей долевой собственности на квартиру в многоквартирном доме — 200 руб.

- Ипотечные объекты — 1000 руб. для физлиц, 4000 руб. для юрлиц.

- Участие в договоре долевого строительства — 350 руб.

Право собственности на унаследованную жилую недвижимость и землю оформляется в Росреестре, данные заносятся в ЕГРН. Транспортное средство регистрируется в ГИБДД, пошлина оплачивается там же.

Какой налог платится при вступлении в наследство на квартиру?

Может случиться так, что полученную квартиру наследник не будет использовать, а решит продать. И всё-таки, облагается ли налогом квартира полученная по наследству? Если он владеет квартирой менее трёх лет, после продажи он должен будет заплатить НДФЛ. Об этом говорится в пункте 17.1 217-й статьи НК.

Важно знать, что этот срок отсчитывается с момента открытия наследства (то есть смерти прежнего собственника). С этого времени до момента вступления в наследство проходит около полугода.. Если положенный срок прошёл незадолго до продажи, налоговая служба может прислать письмо с требованием оплатить налог на доходы

Если положенный срок прошёл незадолго до продажи, налоговая служба может прислать письмо с требованием оплатить налог на доходы.

В таком случае необходимо дать письменный ответ с объяснением ситуации. Он направляется ценным письмом с описью вложения, потребуется приложить копию свидетельства о смерти наследодателя.

Но с момента вступления во владение данным наследством появляется необходимость уплаты налога, связанного с обладанием самой собственностью.

Это налог на имущество для квартиры или дома, транспортный налог для автотранспорта и земельный для участка.

Они оплачиваются также со дня смерти прежнего владельца.

Налог на имущество

Этот вид налога выплачивается собственником жилой и нежилой недвижимости, то есть:

- квартиры;

- дома;

- комнат в них или их долей;

- гаражей;

- и тому подобного.

Размер выплат зависит от расположения объекта, его стоимости и типа. В различных регионах страны эта сумма различается.

Его могут не платить, по закону № 2003-1 ФЗ:

- Герои СССР и РФ.

- Полные кавалеры Ордена Славы.

- Инвалиды детства, а также 1 и 2 группы.

- Военнослужащие (действующие или уволенные по достижении определённого возраста).

- Участники боевых действий.

- Родственники военных и госслужащих, погибших при военных действиях.

- Пенсионеры.

Всем остальным следует обратиться в территориальный отдел ФНС по месту регистрации и уточнить, какую сумму требуется заплатить.

Для квартир это 0,1% от её стоимости. Выплатить налог нужно в следующем после начисления году, до 1 ноября.

Внимание! Если у прежнего собственника была задолженность по этому налогу, её должен оплатить новый. Но не больше стоимости самой квартиры.

Налог на транспорт

Со дня регистрации транспортного средства появляется обязанность по оплате транспортного налога.

Его размер рассчитывается в соответствии с характеристиками средства.

К транспорту относят:

- автомобили;

- мотороллеры и мотоциклы;

- снегоходы и мотосани;

- катера, гидроциклы, парусники и яхты;

- самолёты и вертолёты;

- и другие виды.

Налог на земельный участок

29 ноября 2004 года законом N 141-ФЗ был введён земельный налог. Он рассчитывается от кадастровой стоимости участка. В зависимости от категории земли, он составляет от неё от 0,3% до 1,5%.

Освобождаются от данного налога представители народов:

- Использующих землю в своём традиционном образе жизни.

- Малочисленных, проживающих на территории Сибири и Дальнего Востока.

Нотариальный налог на наследство квартиры

Получение собственности в виде квартиры, перешедшей по наследству, оформляется у нотариуса. Это связанно с некоторыми обязательными расходами. По сути, они являются нотариальным налогом на наследство.

Размер налога рассчитывается от стоимости квартиры. При этом можно использовать:

- инвентаризационную;

- кадастровую;

- полученную при оценке недвижимости.

Оценить недвижимость могут государственные службы, коммерческие компании или независимые оценщики, получившие такое право.

Если есть несколько стоимостей, должна использоваться наименьшая из них.

Налог на наследство по закону, по завещанию и при наследовании квартиры

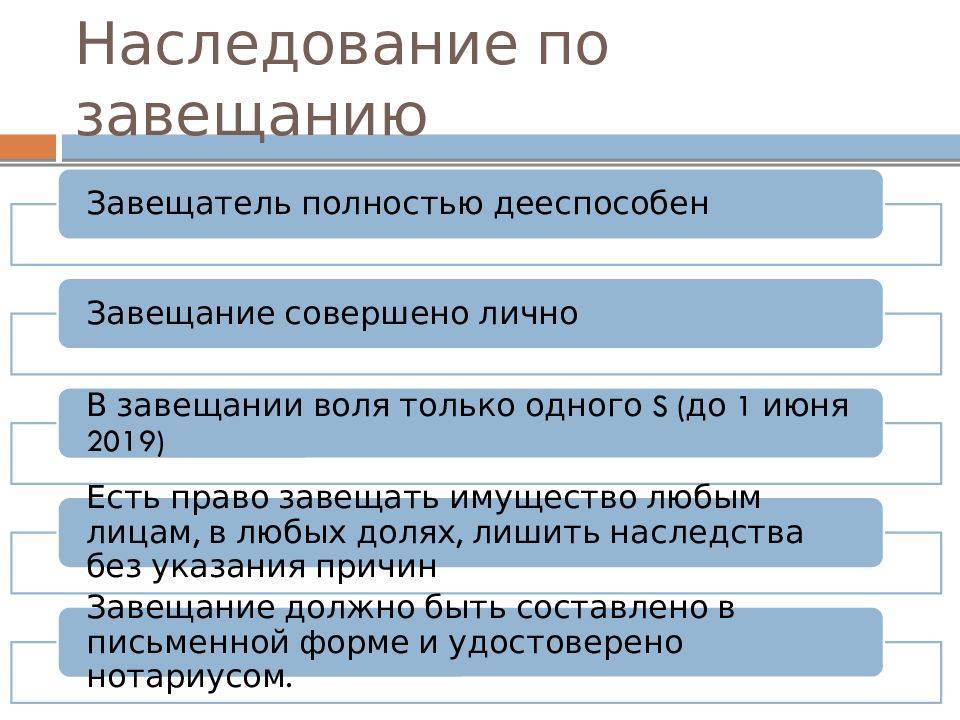

Вступить в права наследства можно по закону или завещанию. Собственник имеет право свободно распоряжаться своим имуществом, в том числе завещать его.

Но при этом есть категории лиц, которые должны получить обязательную долю.

Такая доля составляет не менее половины того, что они получили бы при наследовании по закону. К таким людям относятся:

- несовершеннолетние дети завещателя;

- его нетрудоспособные родители;

- и иждивенцы.

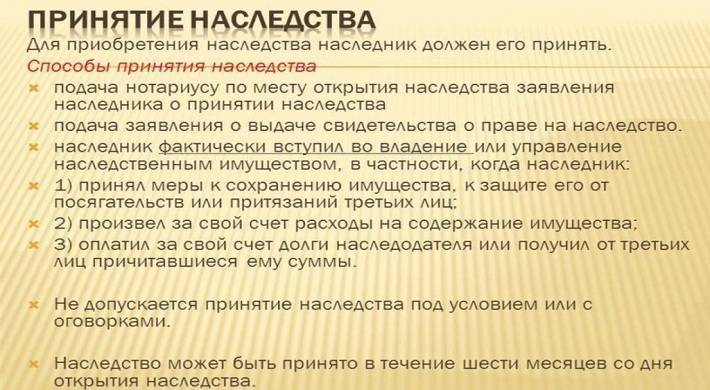

Если завещания нет или оно отменено, передача имущества происходит по закону. Она определяется очередями родства. На вступление в права отводится полгода.

И в том, и в другом случае при оформлении наследства необходимо оплатить госпошлину. Её размер не зависит от того, по каким основаниям получено наследство.

Расходы при оформлении

Несмотря на то, что правопреемник, получающий квартиру по наследству, освобождается от налога, определенные расходы он все-таки понесет. Прежде всего, они будут связаны с услугами, которые оказывает нотариус. Само свидетельство о наследственном праве на квартиру выдается на возмездной основе. Однако этим все может не ограничиться. На практике человеку оказывается и другая помощь. Это может быть консультация, а также истребование необходимой информации у третьих лиц. Такие действия нотариус выполняет на платной основе. Принятие мер по обеспечению сохранности имущества тоже входит в расходы. Стоимость составит шестьсот рублей.

Наследование недвижимости

Объекты недвижимого имущества включают в себя различные виды зданий, сооружений, помещения и так далее. Определение налога на наследство и по завещанию, и по закону в случае, когда речь идет о недвижимости, осуществляется также по общим правилам. На самом деле, недвижимость может включать и нежилые помещения, что не предполагает основания освобождения от госпошлины, но регистрация права все равно необходима.

Следует подробно рассмотреть, что относят к недвижимому имуществу:

- нежилые помещения, здания или сооружения, которые могут использоваться в бытовых и хозяйственных целях;

- жилье: квартиры, дома, доли в них, отдельные комнаты;

- земельные участки.

Особенность недвижимости в том, что для установления прав на нее обязательно требуется их регистрация.

Поскольку государственная пошлина оплачивается за услуги нотариуса, осуществляющего процедуру регистрации и оформления свидетельства о праве, то исключений по оплате не предусмотрено, если речь не идет о жилых объектах. Правила общие и действуют для всех. Пошлина в размере 0,3% и 0,6% с учетом наличия или отсутствия родства, его степени, которая не превышает 100 тысяч или 1 миллиона рублей, взыскивается при каждом оформлении недвижимости в собственность после смерти предыдущего владельца.

Наследование недвижимости подлежит обязательной государственной регистрации

Получение квартиры или дома

Законодатель точно определяет, какой налог на квартиру по завещанию или по закону, обличая выплату в государственную пошлину. Разница принципиальная, но на практике граждане все еще платят “налог”, не понимая, что целевой характер платежа изменился. Однако это не ключевой момент, когда речь идет о наследовании жилья.

Квартира, дом, доли в них, комнаты в коммуналке, – все это может наследоваться по общим правилам. Умершее лицо может оставить родственнику или просто другу даже половину комнаты. Однако при любом варианте потребуется зарегистрировать права на жилье, в противном случае полноценное владение имуществом исключается.

Чтобы соблюсти порядок, получить свидетельство о праве собственности и жилье во владение, достаточно оплатить государственную пошлину, составляющую процент (0,3% и 0,6%) от стоимости недвижимости, после чего все сделает нотариус. Никаких дополнительных налогов уплачивать не нужно.

Наследования земельного участка

Участок земли, независимо с постройкой или пустой местностью, также выступает разновидностью недвижимого имущества. Соответственно, при определении размера государственной пошлины будут применяться общие правила. При этом освободить человека от обязательных платежей также можно, если на наследуемом участке есть жилье, в котором получатель имущества проживал до и после смерти прежнего владельца.

Наследование земельного участка освобождено от госпошлины, если на нем находится жилье, где наследник проживал вместе с умершим

Таким образом, потребуется заключение оценщика, который определит стоимость земельного участка и установление степени родства (полного его отсутствия) для применения процента расчета платежа. Поскольку земли — это та же недвижимость, принципиальных отличий или изменений в процедуре регистрации права собственности нет.

Размер налога на наследство и государственной пошлины

Здесь есть ряд особенностей. Для предварительного расчета затрат необходимо учесть массу нюансов. Наследственных дел, проводимых параллельно, может быть несколько. Придется написать соответствующее количество заявлений. Услуги нотариуса оплачиваются согласно тарифу, но по количеству обращений. При этом степень родовых связей значения не имеет. Проценты для расчета налогов назначаются по результатам работы экспертной оценочной комиссии.

Сумма государственной пошлины

Наняв оценщиков, обеспечьте им доступ к наследству. После проведения необходимых мероприятий издается акт, где указана реальная цена наследуемого объекта. Умножьте ее на коэффициент 0,003, и получится сумма, которую придется заплатить. Но это для близких родственников наследодателя. Для остальных преемников коэффициент равен 0,006.

Кто освобождается от налога, госпошлины?

Перечень лиц, освобожденных от налоговой повинности при принятии наследства, указан ранее. К нему необходимо добавить несовершеннолетних правопреемников, которые также не облагаются налогом согласно законам РФ. Особенность такой процедуры вступления заключается в отсутствии возможности самостоятельно принимать решения по распоряжению имуществом. Оформление выполняют родители и официальные опекуны. Чтобы отказаться от обязательной доли, нужно получить разрешение органов опеки.

Расчет госпошлины и оценка наследственного имущества

Размер государственной пошлины для некоторых объектов наследования определяется процентом. Для лиц из первой очереди он равен трем сотых, прочие выплачивают шесть сотых. А оценку производят специализированные компании на основании лицензии и свидетельства при участии юриста. Самостоятельно установить действующий размер налогового сбора за получение наследства не получится. Даже суд при определении доли наследства отталкивается от выводов профессиональной оценочной комиссии.

Задать вопрос юристу бесплатно

Тратить деньги не обязательно. По ключевым вопросам адвокаты консультируют совершенно бесплатно. Для этого на сайте юридического бюро указаны номера телефонов. Для соблюдения конфиденциальности, что является обязательным требованием, задайте вопрос при помощи онлайн-формы интерактивной связи, которая также предусмотрена. Документы для ознакомления и юридического анализа можно передать по электронной почте. Не обязательно ездить по городу в поисках профессиональных юристов.

Какая стоимость берется для расчета госпошлины

По выбору наследника для расчета суммы госпошлины может браться любая из следующих видов стоимости имущества:

- рыночная;

- кадастровая;

- инвентаризационная.

Они не равны между собой, а значит от их выбора зависит и то, какой придется уплатить за вступление в наследство размер пошлины.

В большей части такой выбор стоимостей применим к недвижимости. К прочему имуществу можно использовать только рыночную стоимость, например, для автомобилей.

Чтобы лучше разобраться в этом вопросе, предлагаем ознакомиться с таблицей.

| Размер | Как узнать | Подтверждающий документ | |

| Рыночная | Самая высокая | Независимый оценщик проводит экспертизу | Документальное заключение |

| Кадастровая | Обычно ниже рыночной, но больше инвентаризационной | В Росреестре | Справка или кадастровый паспорт |

| Инвентаризационная | Сама низкая | В БТИ | Справка |

Наиболее выгодно использовать инвентаризационную стоимость, однако с 2013 года законодательство изменено и для расчета налогов следует использовать кадастровую стоимость. Это было вызвано тем, что кадастровая – максимально приближена к рыночной цене, а инвентаризационная – в 10 раз меньше последней. В связи с этим в бюджет «недопоступают» значительные суммы.

Однако налоговый кодекс не запрещает применять инвентаризационную стоимость. Потому нотариусы еще продолжают принимать справки из БТИ и рассчитывать от неё нотариальный тариф. Но уже есть практика, что если наследство открыто после 01.01.2013 года, то инвентаризационная стоимость не подлежит применению. Требуется устанавливать рыночную (если нет кадастровой стоимости). Об это писал и Минфин, письмо от 4 апреля 2017 г. N 03-05-06-03/19714.

Тем не менее законом этот запрет не установлен. Лишь к 2020 планируется полностью отказаться от такого оценочного показателя, так что подобная практика скоро завершится.

Пример №1. Соколову Г.С. как наследнику первой очереди досталась в наследство квартира, и он хочет получить соответствующее свидетельство. По приходу к нотариусу, он узнал, что необходимо провести ее оценку независимыми оценщиками, получив в придачу от «сердобольного» нотариуса визитку с телефонами фирмы, оказывающей подобные услуги. Не став вникать в тонкости, Соколов Г.С. именно к ним и обратился. В результате он получил на руки заключение о рыночной стоимости квартиры, которая была оценена в 2 млн 270 тыс рублей. Уже по дороге в нотариальную контору он встретил своего друга юриста, который рассказал, что рыночная стоимость – наиболее невыгодная для расчета госпошлины, а лучше, если получится, взять справку в БТИ с указанием инвентаризационной стоимости. Ничего незаконного как нотариус, так и оценщик, не сделали: первый получал самую большую сумму госпошлины, а последние – «живую» прибыль в виде клиентов нотариуса. Взять справку удалось и по ней стоимость квартиру составила 820 тыс рублей. К нотариусу Соколов пришел с двумя документами и рассчитав, что в первом случае ему придется заплатить 0,3% х 2 270 000 р = 6810 р, а во втором – 0,3% х 820 000 р = 2460 р., разумеется выбрал инвентаризационную стоимость для определения суммы пошлины.