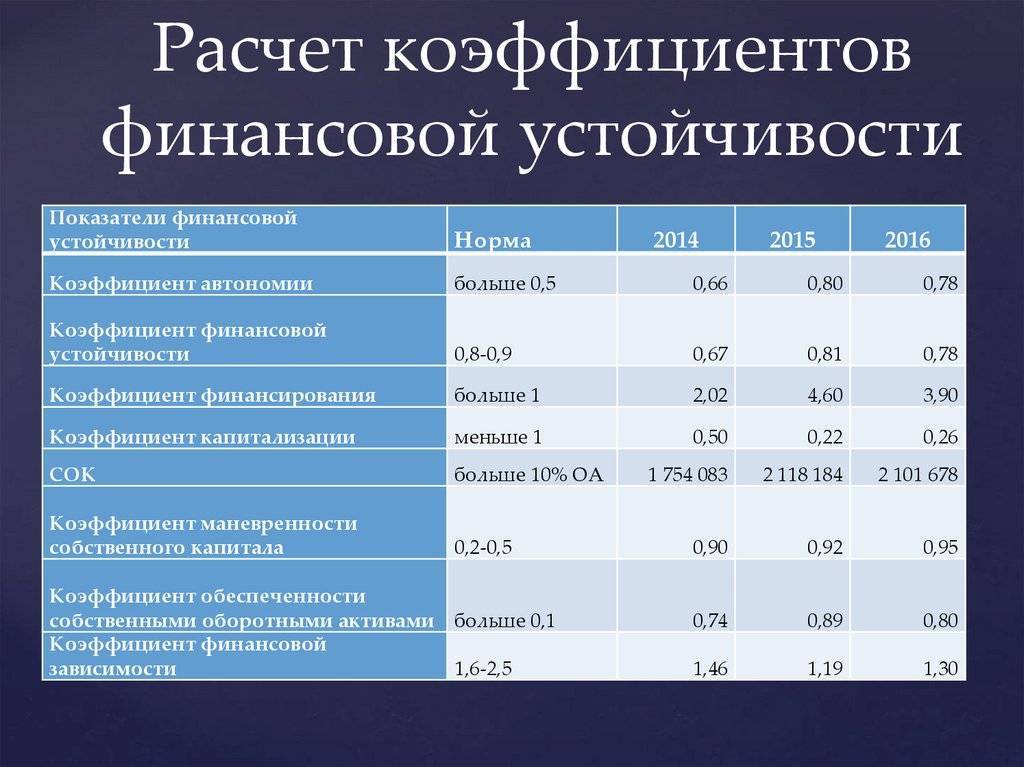

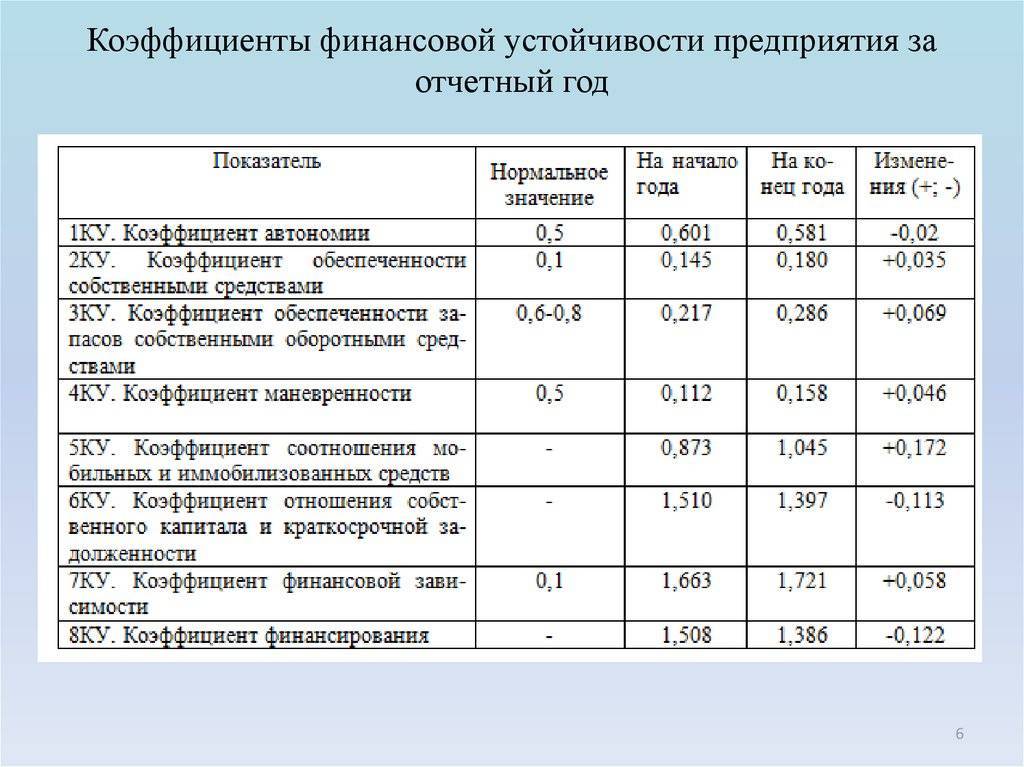

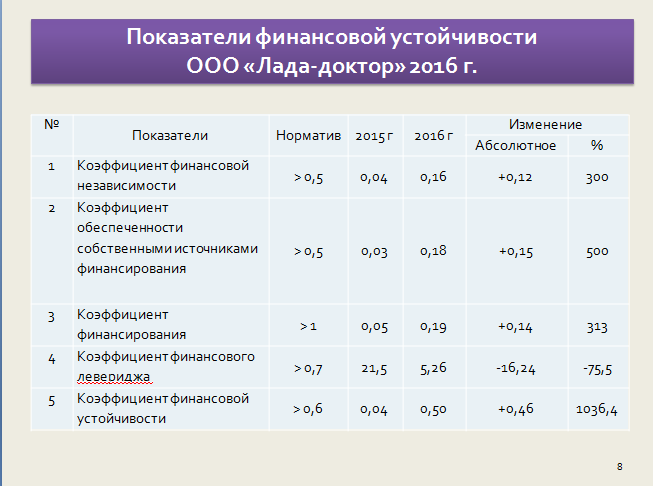

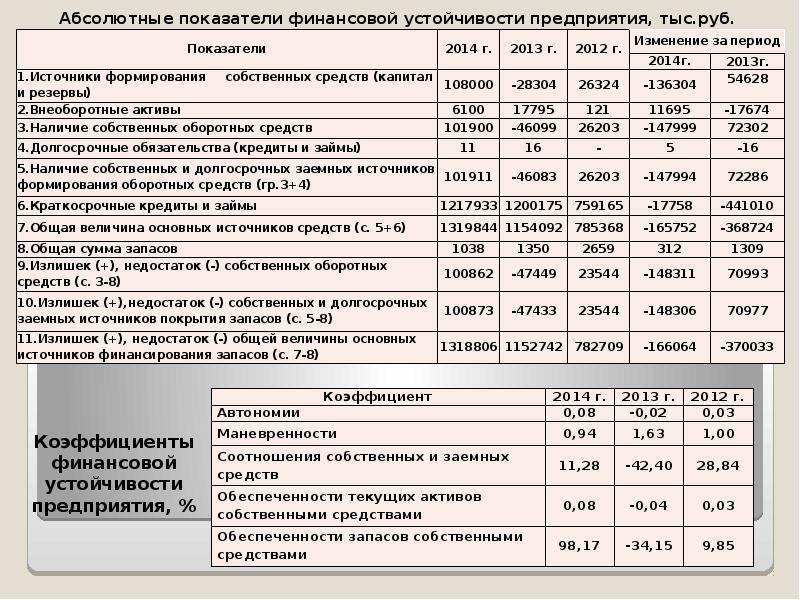

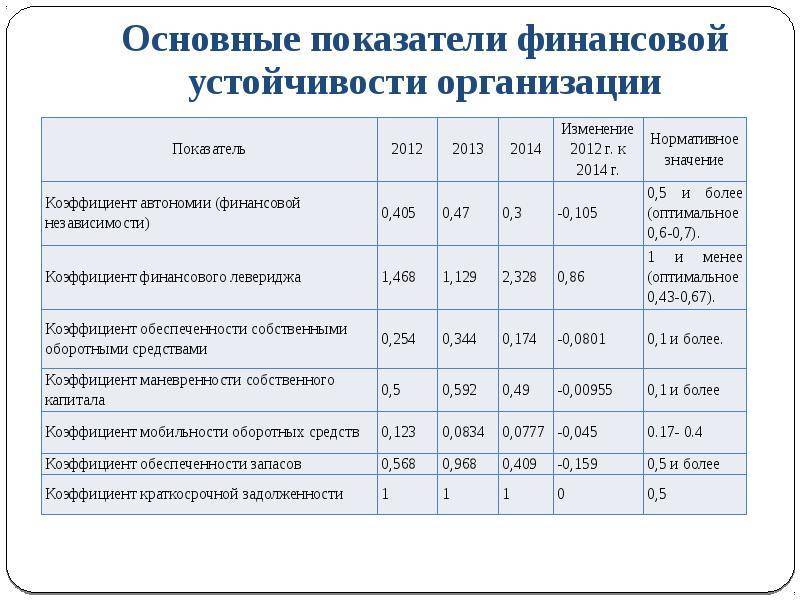

Показатели нужно исследовать в динамике

Любой рассчитанный коэффициент устойчивости показывает неполную картину, если его анализировать только по текущему состоянию. Да, существуют определённые рамки, находясь в которых, предприятие не вступает в зону риска.

Но что делать, когда из года в год цифры остаются в предусмотренных пределах, но при этом имеют разные значения?

С этой задачей поможет справиться анализ динамики изменений таких показателей. За счёт такого исследования можно увидеть тенденции развития компании в плане финансовой устойчивости.

Как это выглядит? К примеру, возьмём условные цифры для расчёта коэффициента автономии.

В нашем случае за 2014 год он получился на уровне 0,66. Предположим, что этот же показатель в 2013 году был 0,55. То есть в течение 2014 года коэффициент автономии увеличился на 0,11.

Какие выводы можно из такой динамики этого показателя сделать? Учитывая тот факт, что показатель автономии показывает долю собственного капитала в активах, получаем положительное изменение структуры баланса.

То есть доля собственного капитала выросла на 11%. Такое возможно, если у предприятия стало меньше заёмных средств либо появились собственные средства, которые превратились в собственный капитал.

Это является благоприятным явлением, которое увеличивает общую финансовую устойчивость компании. Такая ситуация может быть в результате принятия правильных управленческих решений со стороны руководства предприятия по изменению структуры активов.

Таким же образом нужно сравнить информацию разных периодов и по другим показателям. Это даст возможность понять, в каком направлении движется компания, увеличивает ли она свою финансовую устойчивость и независимость или, наоборот, накапливает количество долговых обязательств, которые могут привести к потере платёжеспособности.

Любой бизнес должен стремиться быть независимым от влияния внешних факторов.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.286 | 0.295 | 0.260 | 0.227 | 0.203 | 0.186 | 0.172 | 0.276 | 0.238 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.418 | 0.310 | 0.256 | 0.225 | 0.243 | 0.232 | 0.249 | 0.248 | 0.248 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.296 | 0.283 | 0.212 | 0.257 | 0.276 | 0.303 | 0.252 | 0.205 | 0.321 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.368 | 0.290 | 0.309 | 0.320 | 0.292 | 0.298 | 0.351 | 0.331 | 0.383 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.520 | 0.493 | 0.436 | 0.420 | 0.446 | 0.432 | 0.438 | 0.445 | 0.440 |

| Все организации | 0.475 | 0.424 | 0.372 | 0.366 | 0.386 | 0.382 | 0.381 | 0.375 | 0.398 |

Значения таблицы рассчитаны на основании данных Росстата

Основные понятия

При определении финансовой устойчивости используются следующие термины:

Степень независимости. Найти ее можно путем установления соотношения разных статей актива и пассива, зафиксированных в бухбалансе.

Структура пассива. Ее анализ помогает понять источники неустойчивости компании

Это крайне важно, так как помогает решить проблему неплатежеспособности путем исключения негативных факторов. К примеру, к ним относится неправильное управление собственным капиталом, большой объем заемных средств.

Собственные оборотные средства

Это те средства, которыми компания имеет право распоряжаться. Источник их образования – ресурсы организации. К примеру, прибыль от основной деятельности.

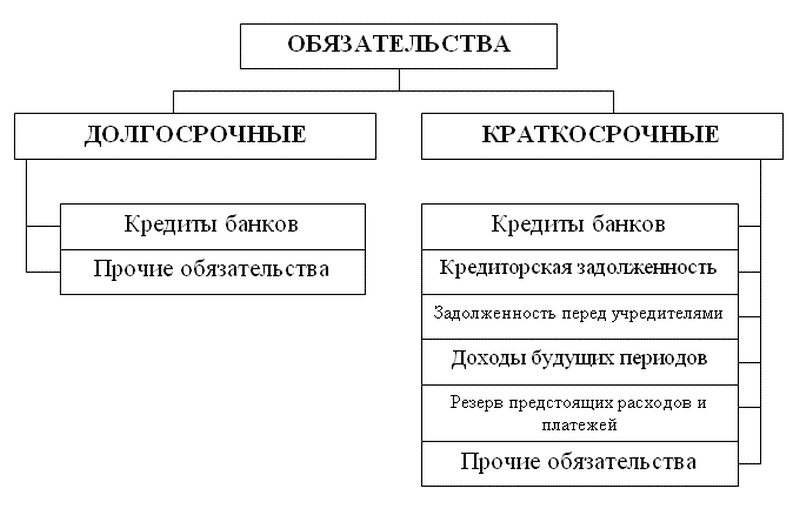

Заемные оборотные средства. Это кредиты, займы, долги перед кредиторами, различные пассивы. Большинство компаний берет займы. Однако их не должно быть слишком много, так как это ведет к зависимости от кредиторов.

Долгосрочная платежеспособность. Подразумевает возможность покрыть свои обязательства в долгосрочной перспективе.

Краткосрочная платежеспособность. Подразумевает возможность покрыть свои обязательства в краткосрочной перспективе. При этом используются, как правило, оборотные активы.

Собственные ресурсы. К ним относится акционерный капитал, нераспределенная прибыль, а также отчисления по амортизации.

Как проводить анализ финансовой устойчивости компаний на основе моделей прогнозирования банкротства?

Достаточная устойчивость обеспечивается в том случае, если компания достигает максимальных результатов при минимальных тратах. Затраты уменьшаются за счет оптимизации перечня источников образования активов

Обращают внимание на структуру оборотных средств. Она представляет собой соотношение займов и собственных средств

Платёжеспособность

Платёжеспособность показывает, может ли бизнесмен своевременно рассчитываться по обязательствам.

Чтобы рассчитаться по долгам нужны деньги. Чтобы получить деньги, нужно либо чтобы покупатели погасили свои долги, либо что-то продать: товар, продукцию, в крайнем случае — излишки сырья.

Все это (товары, продукция, сырье, дебиторка) — виды оборотных активов. Но не всегда их можно быстро превратить в деньги.

Поэтому нужно знать коэффициенты ликвидности.

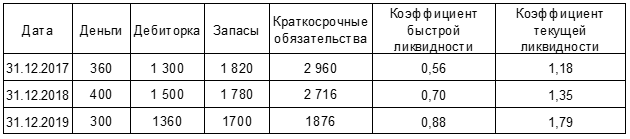

Коэффициент быстрой ликвидности (КБЛ) показывает, сможет ли фирма прямо сейчас найти деньги, чтобы погасить долги. Это отношение самых ликвидных активов — денег и «дебиторки» — к краткосрочным долгам.

Формула для расчёта коэффициента быстрой ликвидности:

(ДС + ДЗ) / ККЗ

ДС — денежные средства (строка 1250 баланса)

ДЗ — дебиторская задолженность (строка 1230 баланса)

ККЗ — краткосрочная кредиторская задолженность (строки 1510, 1520 и 1550 баланса).

В нашем ООО «Старт» коэффициент быстрой ликвидности на конец 2019 года равен:

Кбл2019 = (300 + 1360) / (400 + 1440 + 36) = 0,88

Норматив для коэффициента быстрой ликвидности — от 0,7 до 1,0. В нашем случае сейчас показатель в пределах нормы, и значит ООО «Старт» сможет быстро рассчитаться по долгам за счёт денег, которые у нее есть или которые в ближайшее время поступят от должников.

А теперь посмотрим, сможет ли фирма рассчитаться с долгами в более длительной перспективе. Для этого нужно посчитать коэффициент текущей ликвидности (Ктл).

Принцип расчёта тот же, только теперь в формулу войдут все оборотные активы, включая запасы (строка 1210 баланса).

Ктл = (З + ДС + ДЗ) / ККЗ = (стр. 1210 + стр. 1230 + стр. 1250) / (стр. 1510 + 1520 + 1550)

В ООО «Старт» коэффициент текущей ликвидности на 31.12.2019 будет равен:

Ктл2019 = (1700 + 300 + 1360) / (400 + 1440 + 36) = 1,79

Норматив для коэффициента текущей ликвидности — от 1 до 2,5. То есть организация должна иметь возможность с запасом погасить всю краткосрочную задолженность за счёт оборотных активов. Причем нужно, чтобы не меньше 70% задолженности фирма могла покрыть за счёт самых ликвидных активов — денег и дебиторской задолженности.

Вот какие показатели получились в итоге у ООО «Старт»:

Коэффициенты ликвидности ООО «Старт»

Коэффициенты ликвидности ООО «Старт»

Всё в норме, и повода для беспокойства нет. В кредите не откажут и на погашение долгов деньги всегда найдутся.

Если показатели ликвидности меньше норматива, организация не сможет рассчитаться по своим обязательствам. С коэффициентом ниже 1 банк скорее всего откажет фирме в кредите.

Это не значит, что компании с Ктл = 0,97 грозит немедленное банкротство. Но если показатели ликвидности постоянно уменьшаются и приближаются к нижнему пределу норматива, нужно что-то делать, чтобы исправить ситуацию и не доводить до катастрофы. Уже по формуле видно, что нужно сделать — увеличить сумму денежных средств, пополнить запасы, или уменьшить сумму краткосрочных обязательств. Тогда коэффициенты ликвидности увеличатся.

Оценка платёжеспособности и ликвидность зависит еще и от особенностей бизнеса. Один и тот же показатель у магазина или производственной компании будет говорить о разном.

Торговая компания может без особого риска работать и с невысокими показателями ликвидности, близкими к минимальному. В случае чего продукты питания или недорогую одежду со склада торговой фирмы можно продать быстро и без проблем.

А вот если речь идёт о производственной компании, и её запасы на складах — это излишки материалов для производства или специфические детали, уже сложнее. Нужно сначала найти организацию с похожим производством, которая согласится купить все это. Поэтому для производственных предприятий показатель у минимальной границы — это уже тревожный звоночек. Им нужно стараться поддерживать более высокие значения коэффициентов, ближе к верхним границам.

А что, если показатели наоборот зашкаливают, то есть выше нормы?

На первый взгляд это хорошо. При Ктл = 3 или больше фирма 100% быстро может погасить долги и банк охотно выдаст такой фирме кредит. Но это означает, что у компании очень много запасов или большая дебиторка. То есть деньги, которые вложили в бизнес и могли использовать для развития, заморожены в запасах или ими пользуются должники. А значит, ресурсы компании используются неэффективно.

Какие характеристики определяют тип финансовой устойчивости

Параметры, на основании которых определяется устойчивость компании:

- Статус организации на финансовом рынке.

- Конкурентоспособность фирмы.

- Спрос на продукцию.

- Рейтинг в деловой среде.

- Зависимость от кредиторов и инвесторов.

- Масштаб издержек производства.

- Соотношение издержек доходности деятельности.

- Наличие дебиторов, которые не могут выплатить задолженность перед компанией.

- Размер уставного капитала, который был выплачен.

- Результативность проводимых операций.

- Имущественный потенциал.

- Соотношение внеоборотных и оборотных активов.

- Профессионализм сотрудников.

Практически каждый показатель является относительным. Анализировать его нужно с учетом зависимости от прочих значений. К примеру, размер издержек при производстве большой. Однако само по себе это ничего не значит. Если доходность от деятельности большая, то высокие издержки – норма. Также ни о чем не говорят большие задолженности перед кредиторами. Этот анализ нужно анализировать вкупе с размером собственных средств компании.

К СВЕДЕНИЮ! Анализ значений финансовой устойчивости выполняется на основании сведений из бухгалтерской отчетности. В частности, имеются в виду формы №1 и №5. Могут также использоваться прочие документы.

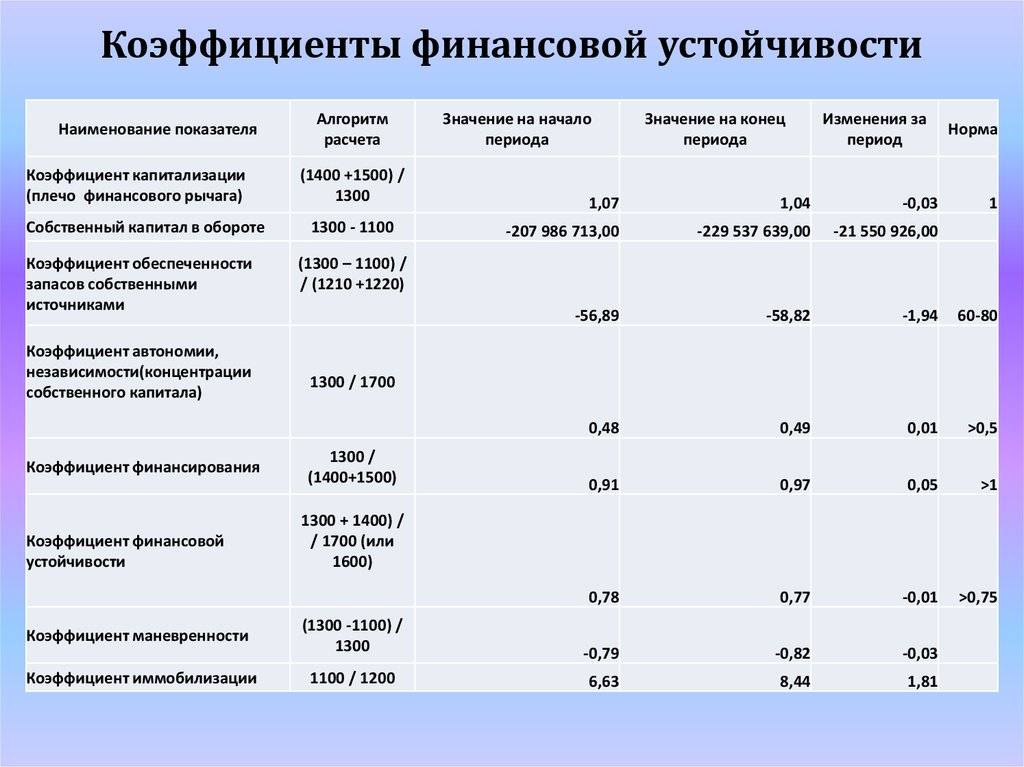

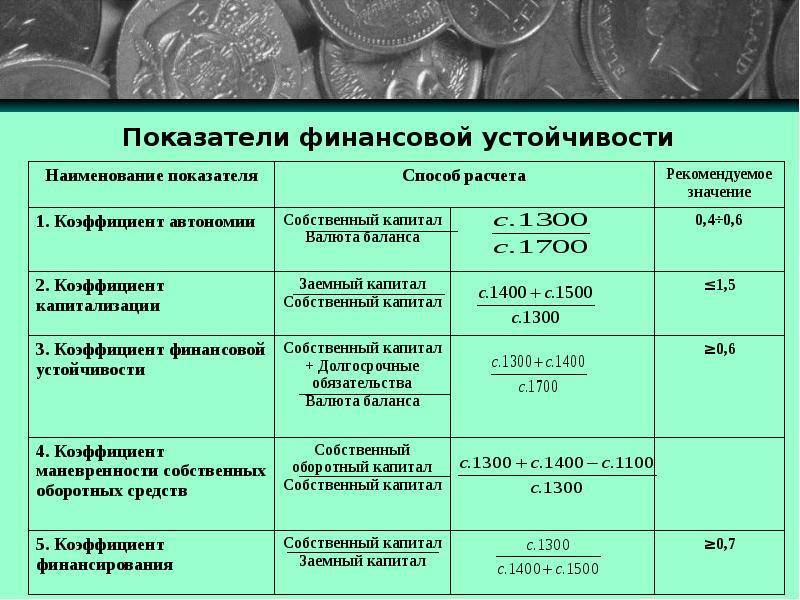

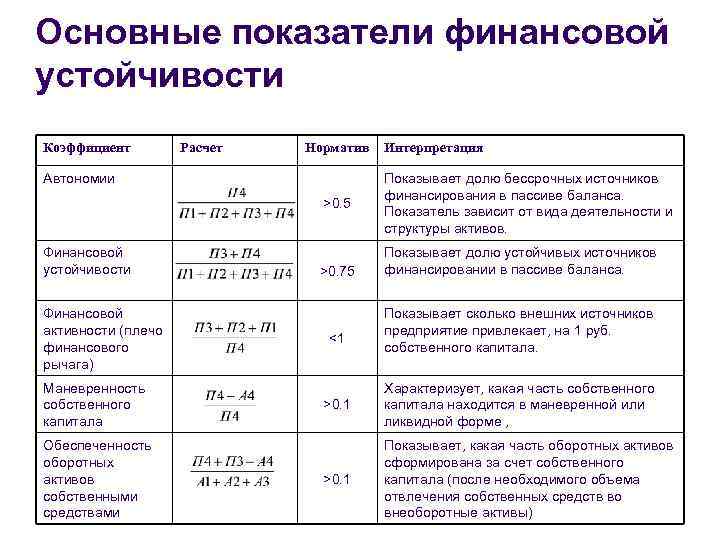

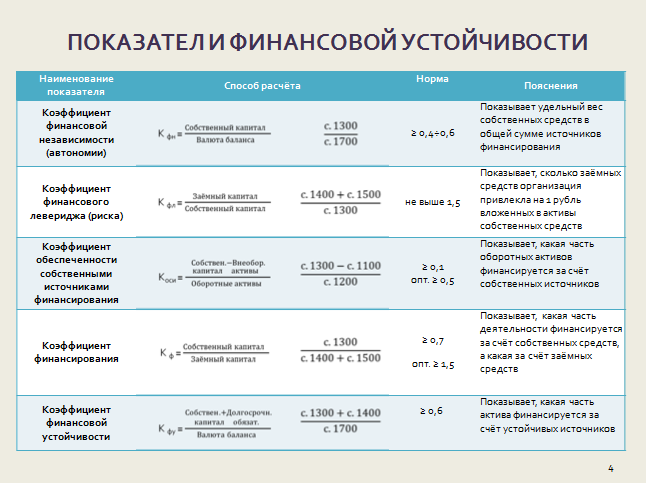

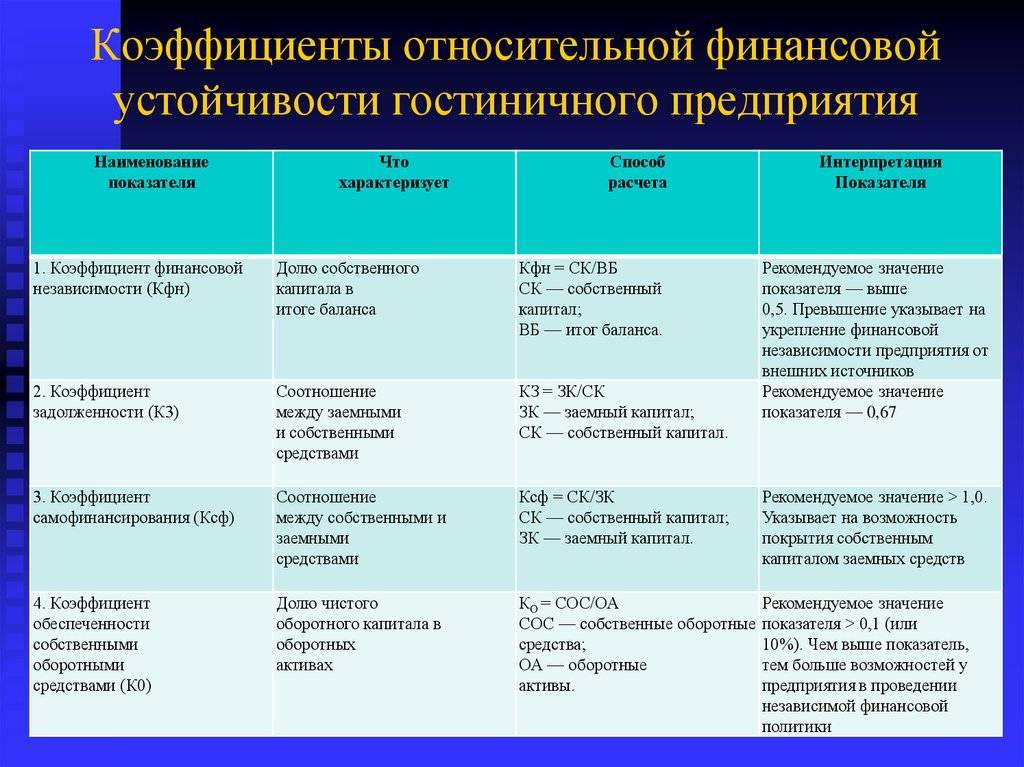

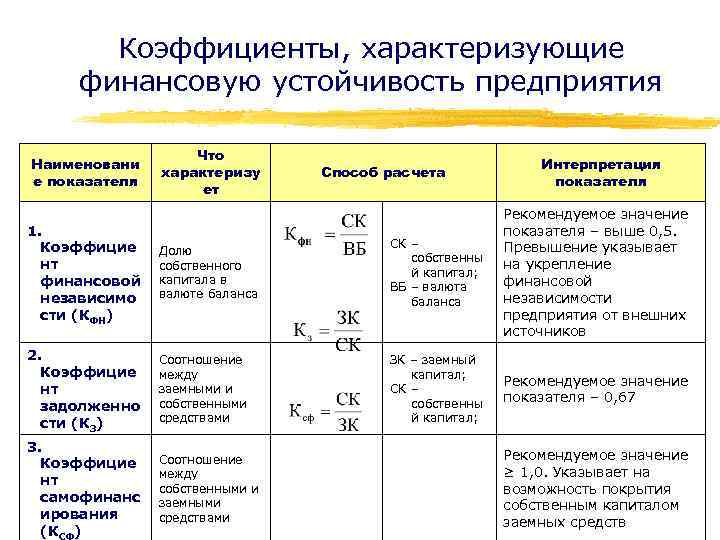

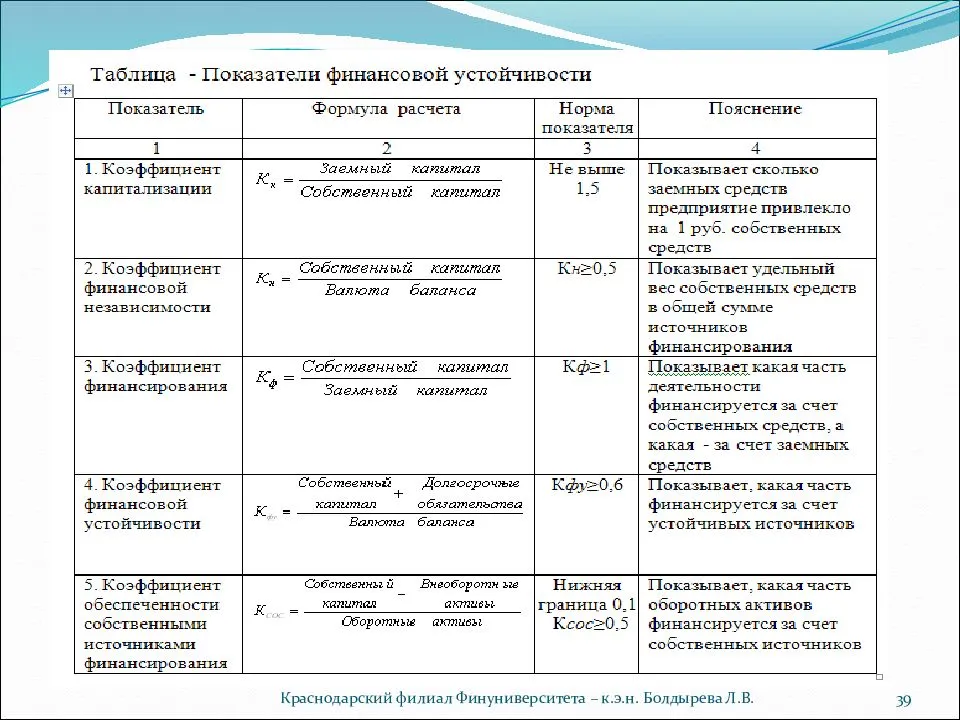

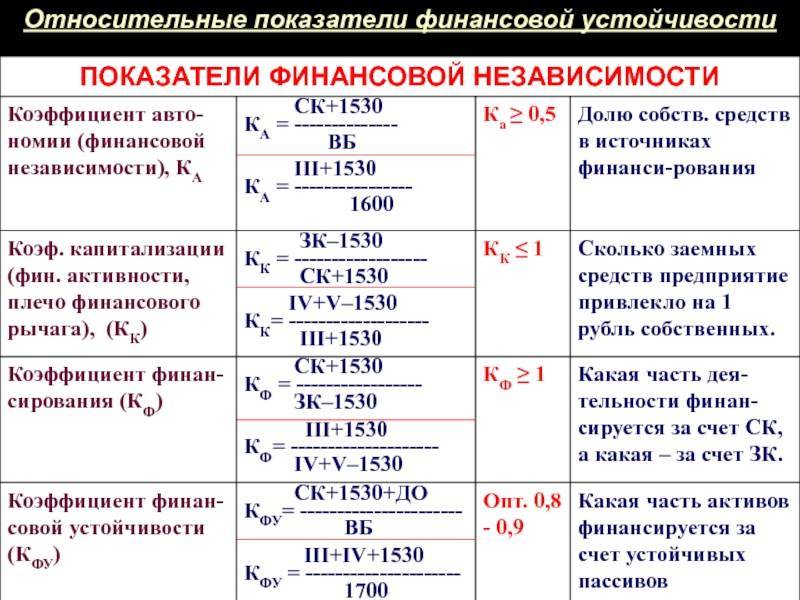

Какие бывают коэффициенты финансовой устойчивости предприятия

Для оценки зависимости по каждой составляющей активов компании и имуществу в целом используются различные коэффициенты финансовой устойчивости. В зависимости от формул и аналитической составляющей выделяют простые и сложные коэффициенты.

1. К самым простым коэффициентам финансовой устойчивости относятся те, которые определяют степень автономии компании. Они не учитывают структуру активов и обязательств. Самую суть значения автономии (финансовой независимости) отражает коэффициент Кфн, показывающий концентрацию собственного капитала.

Его рассчитывают по формуле:

Кфн = стр. 1300 / стр. 1600.

Его нормативное значение находится в пределах 0,5–0,7.

2. К другой группе (учитывающей структуру капитала и вид ссуд) относится коэффициент, определяющий финансовую зависимость компании. Его рассчитывают по формуле:

Кфинз = (Обдс + Обкс – Дуч + Дбуд + Рпр) / Побщ,

где: Обдс — долгосрочные займы и кредиты (обязательства);

Обкс — краткосрочные ссуды и обязательства;

Дуч — долги перед участниками;

Дбуд — доходы, ожидаемые в будущем;

Рпр — резервы ожидаемых расходов;

Побщ — итого по пассивам.

Формула по балансу будет иметь следующий вид (приведены номера строк из формы 1):

Кфинз = (стр. 1400 + стр. 1500 – стр. 1450 – стр. 1530 – стр. 1540) / стр. 1700.

Нормативное значение для этого коэффициента составит 0,5, а рекомендуемым будет 0,8.

3. Коэффициент соотношения привлеченных и собственных средств (Ксзс) даст самую реальную оценку устойчивости компании в финансовом плане. Он укажет, сколько заимствованных у кредиторов рублей приходится на 1 руб. собственных средств.

Его формула по балансу выглядит так:

Ксзс = (стр. 1400 + стр. 1500) / стр. 1300.

Нормативным значением для данного коэффициента будет число меньше 0,7. Динамический рост показателя скажет о том, что усиливается зависимость компании от кредиторов.

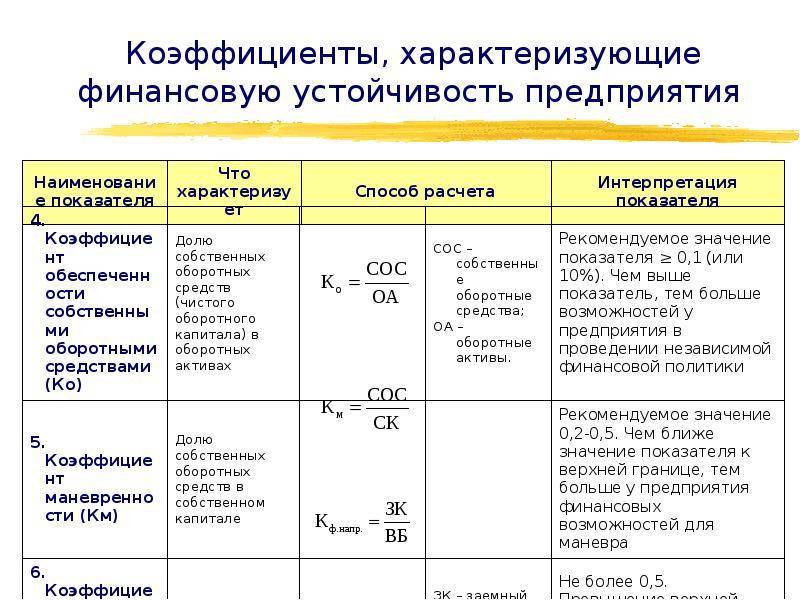

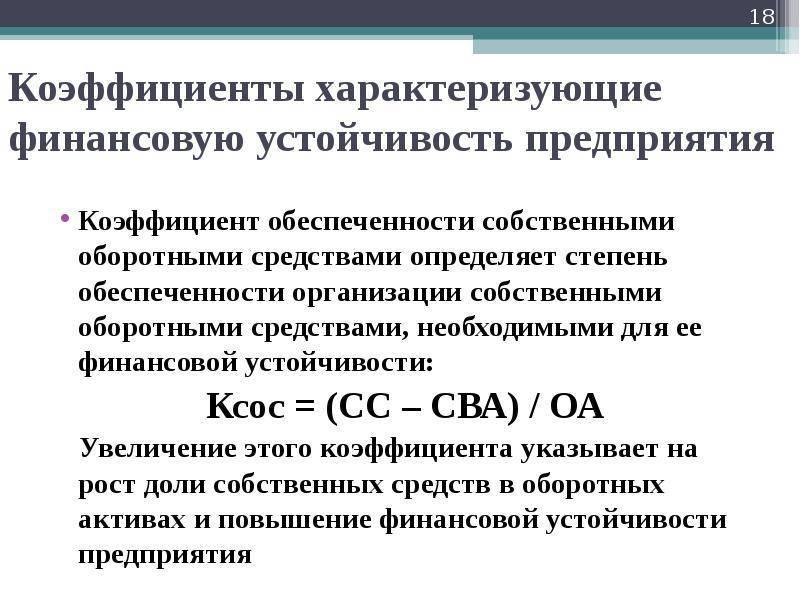

4. Коэффициент маневренности своих активов (Кман) укажет на то, сколько собственных средств находится в обороте. Его нормативное значение находится в пределах 0,2–0,5. Он рассчитывается по такой формуле:

Кман = (Ксоб – Вна) / Ксоб,

где: Ксоб — собственный капитал, включающий и имеющиеся резервы;

Вна — суммарное значение внеоборотных активов.

Кман = (стр. 1300 – стр. 1100) / стр. 1300.

5. Коэффициент соотношения оборотных и внеоборотных активов (Ксова) указывает количество рублей внеоборотных активов, приходящееся на 1 руб. оборотных.

Ксова = стр. 1200 / стр. 1100.

Нормативного значения для этого показателя не установлено.

6. Коэффициент покрытия оборотного капитала (Кпокр) своими источниками финансирования. Его нормативное значение должно быть больше 0,1. Формула следующая:

Кпокр = (Ксоб – Вна) / Оба,

где: Оба — оборотные активы.

Кпокр = (стр. 1300 – стр. 1100) / стр. 1200.

7. Коэффициент обеспеченности запасов своими средствами (Кобзс) имеет нормативное значение, которое должно находиться в пределах 0,6–0,8. Определяется по формуле:

Кобзс = (Ксоб + Обдс – Вна) / Запасы.

Кобзс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Сущность коэффициента финансовой устойчивости состоит в том, что с его помощью компания может определить свою зависимость от кредиторов и узнать о своей платежеспособности. Данный показатель необходимо регулярно рассчитывать. Для этого берутся данные из баланса.

Знание текущего состояния финансовой устойчивости компании поможет ей составить финансовый и бизнес-план на следующий год. Кроме того, компания сумеет грамотнее выстроить свою кредитную политику в соответствии с поставленными целями и нынешним финансовым положением.

Подробнее о составлении финансовых планов читайте в нашей статье «Организация финансового планирования и бюджетирования».

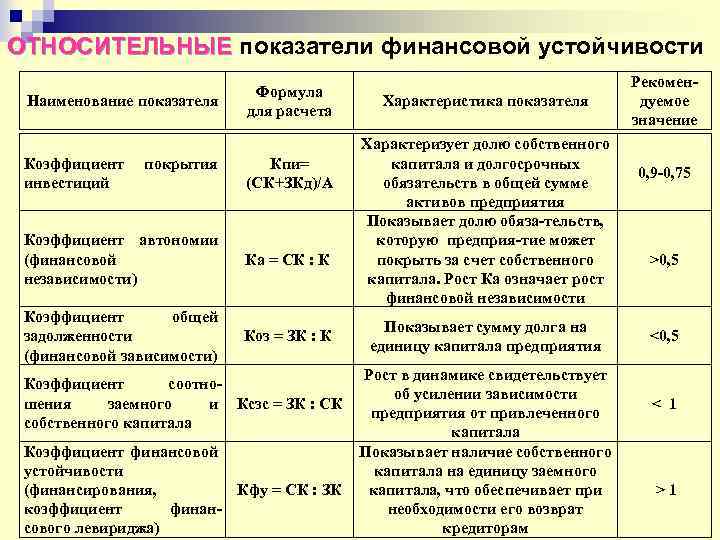

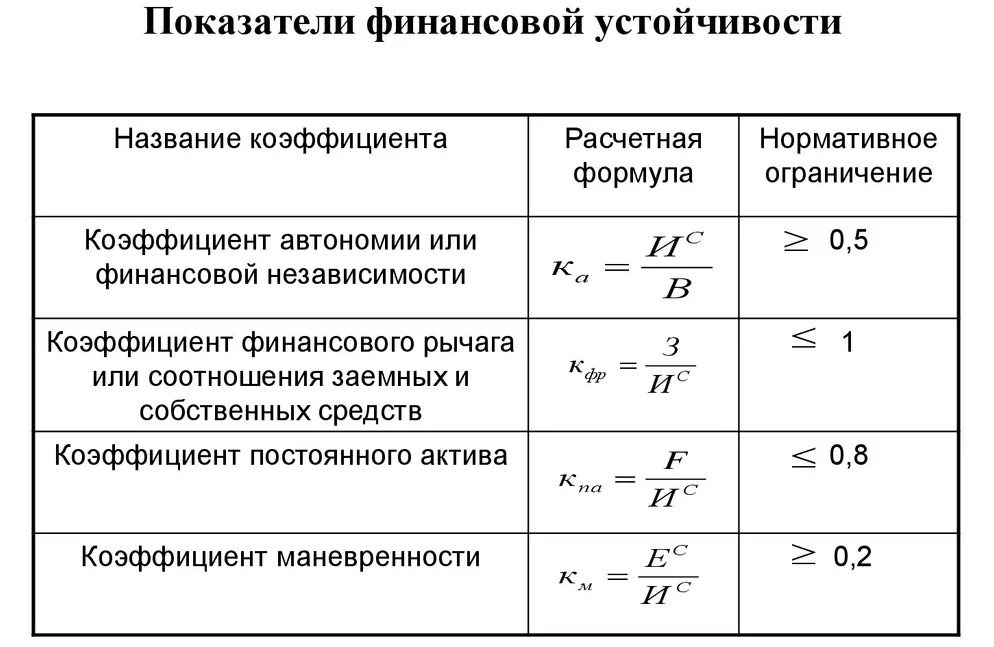

Система показателей коэффициентного анализа финансовой устойчивости предприятия

Таблица 1 — Система показателей для коэффициентного анализа финансовой устойчивости коммерческой организации

| Коэффициент | Формула расчёта | Характеристика | Нормативные значения |

| Коэффициент автономии | Собственный капитал / Баланс | Показывает независимость компании от заёмного капитала | 0,5 — 0,7 |

| Коэффициент финансовой зависимости | Баланс / Собственный капитал | Показывает долю заемных средств в финансировании компании | 1 — 1,5 |

| Коэффициент финансового левериджа | Заёмные средства / Собственные средства | Показывает, сколько единиц заемных средств приходится на каждую единицу собственных | 0 — 1 |

| Коэффициент маневренности собственного капитала | Собственный оборотный капитал / Собственный капитал | Показывает, какая часть собственного оборотного капитала находится в обороте, т.е. в форме, которая позволяет свободно маневрировать этими средствами | 0,2 — 0,5 |

| Коэффициент обеспечения оборотных активов собственным оборотным капиталом | Собственный оборотный капитал / Оборотные активы | Характеризует обеспечение оборотных активов собственным оборотным капиталом | Больше 0,1 |

| Коэффициент финансовой стабильности | (Собственные средства + Долгосрочные обязательства) / Баланс | Характеризует долю источников финансирования, которые предприятие использует длительное время | 0,7 — 0,9 |

Таким образом, полноценный анализ финансовой устойчивости коммерческой организации, в т.ч. сферы предоставления услуг по обслуживанию автотранспортных средств, можно провести используя ряд абсолютных и относительных показателей. В тоже время, более детальный анализ проводится при помощи построения факторной модели, однако на практике существует проблема определения факторов и определения источников информации об их влиянии.

Просмотров

4 619

По какой формуле вычислить коэффициент маневренности

Есть несколько основных формул коэффициента маневренности, в которых используются данные из бухгалтерского баланса предприятия.

Рассмотрим самый простой вариант формулы коэффициента маневренности по балансу. Для того чтобы ею воспользоваться, понадобятся данные из строк 1100 и 1300 баланса.

Разница между значениями из строк 1300 и 1100 составляет величину собственных оборотных средств фирмы. Показатель из строки 1300 — это величина капитала компании.

Таким образом, 1-я формула коэффициента маневренности (КМ) будет выглядеть так:

КМ = (Стр. 1300 — Стр. 1100) / Стр. 1300.

В случае если в структуре пассивов фирмы есть значительные объемы долгосрочных обязательств, формула определения коэффициента маневренности по балансу будет дополнена показателями по строке 1400 бухгалтерского баланса. Их нужно будет суммировать с цифрой из строки 1300.

В итоге 2-я формула будет иметь следующий вид:

КМ = ((Стр. 1300 + Стр. 1400) — Стр. 1100) / Стр. 1300.

Фирмам, имеющим значительный объем краткосрочных обязательств, рекомендуется подсчитывать коэффициент маневренности с помощью формулы, в которой величина собственных ОС определяется как разница между строками 1200 и 1500 баланса.

В результате получается 3-я формула определения показателя:

КМ = (Стр. 1200 — Стр. 1500) / Стр. 1300.

В анализе хоздеятельности распространена еще одна формула. В ней задействуются также показатели из строки 1530 бухгалтерского баланса. Выглядит она так:

КМ = ((Стр. 1300 + Стр. 1400 + Стр. 1530) — Стр. 1100) / (Стр. 1300 + Стр. 1530).

Значения показателей характеризуются типами финансовых ситуаций

Рассмотрим разные ситуации, в которых может быть предприятие, в зависимости от значений абсолютных показателей. После расчётов необходимо сделать анализ согласно типам финансовой ситуации.

Показатель финансовой ситуации предприятия по присутствию собственных оборотных активов, который рассчитывается как СОС – ЗЗ, может иметь следующие значения:

- если показатель ≥ 0, то это говорит об абсолютной независимости;

- если показатель < 0, то это может говорить о нормальной независимости, неустойчивом либо кризисном состоянии.

Показатель наличия функционирующего капитала предприятия, который рассчитывается, как ФК – ЗЗ, принимает следующие значения:

- если показатель ≥ 0, то это может говорить об абсолютной либо нормальной независимости;

- если показатель < 0, то это может говорить о неустойчивом либо кризисном состоянии.

Соответственно, и показатель суммарного объёма основных источников, из которых формируются запасы и затраты, рассчитывается по формуле ОИ – ЗЗ и показывает следующее:

- если показатель ≥ 0, то это может говорить об абсолютной, нормальной независимости либо о неустойчивом состоянии предприятия;

- если показатель < 0, то это говорит о кризисном состоянии.

Теперь рассмотрим, что же означают понятия абсолютной, нормальной независимости, а также неустойчивого и кризисного состояния.

Источники информации

Документы, в которых можно получить нужные данные, выбираются в зависимости от целей анализа и показателей, которые нужно рассчитать. Наиболее доступна отчетность бухгалтера. Необходимо смотреть на:

- структуру активов;

- источники их финансирования;

- динамику изменения показателей.

На основании этих данных можно понять, какие решения принимает руководитель. Например, если в бухгалтерской отчетности видно, что стоимость внеоборотных активов растет, а число краткосрочных кредитов увеличивается, значит, руководитель выбирает неправильные источники финансирования.

Если компания анализирует собственную бухгалтерию, он может быть уверен в ее достоверности и надежности. Однако если требуется оценить другое предприятие, нужно понимать, что бухгалтерия не обязательно покажет реальное положение дел. В этом случае стоит учитывать другие источники.

Управленческая отчетность

Управленческая отчетность подходит только для анализа собственной компании. Ведь эти данные недоступны посторонним лицам

При изучении управленческой отчетности важно смотреть не на конкретные показатели, а на их связь. Например, в компании отмечено сокращение продаж и в этом же периоде – растет дебиторская задолженность. В будущем это может привести к отсутствию средств на взносы по кредитам, ведь продажи не принесут прибыли в нужном объеме

В будущем это может привести к отсутствию средств на взносы по кредитам, ведь продажи не принесут прибыли в нужном объеме.

Коэффициенты финансовой стабильности предприятия

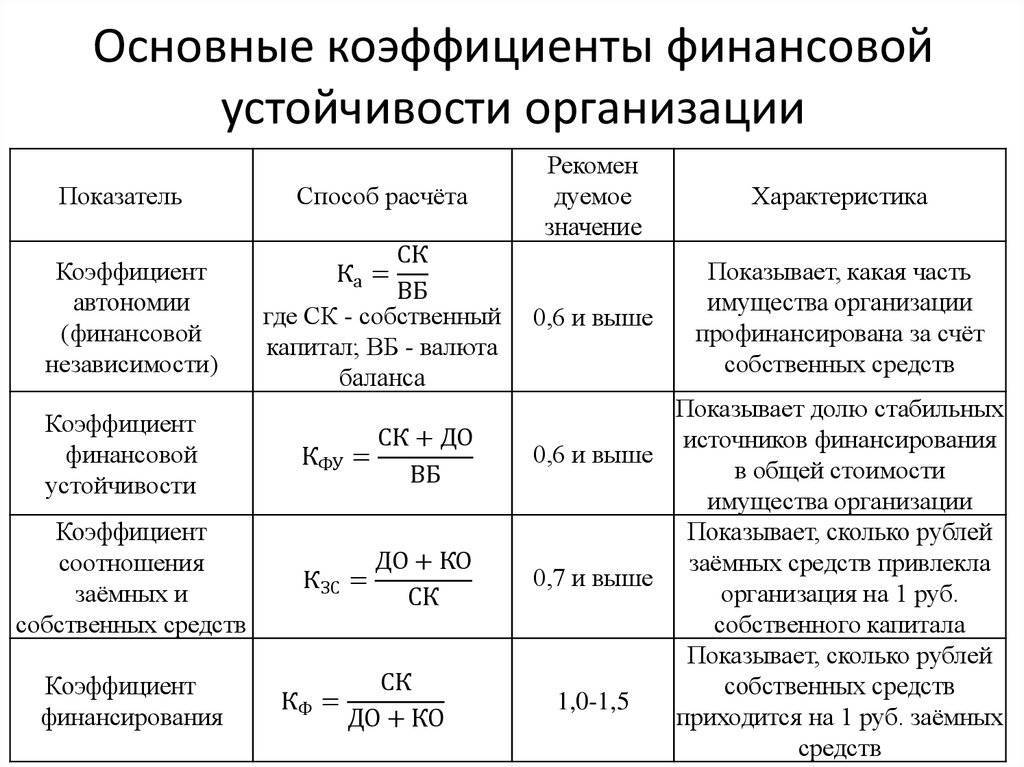

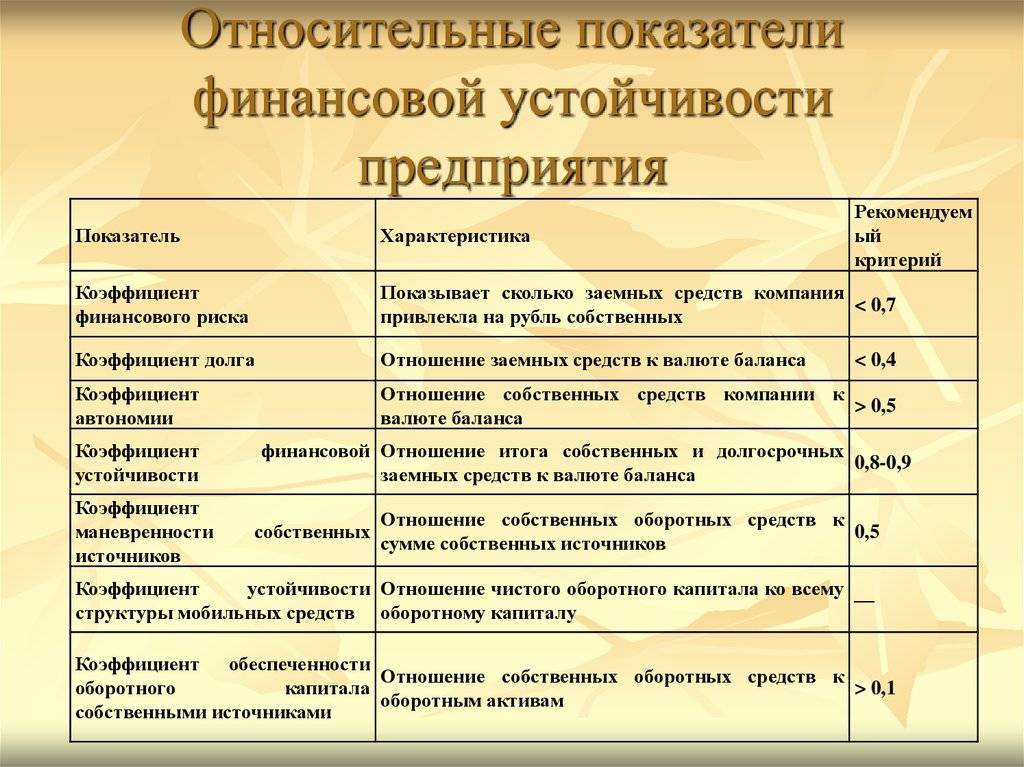

Для того чтобы получить полную картину дел на предприятии стоит анализировать финансовую устойчивость по различным направлениям. Это помогут сделать такие коэффициенты:

- Коэффициент автономии. В западных странах принято название этого коэффициента переворачивать и там он называется коэффициент финансовой зависимости. Как бы там ни было, но суть одна и заключается она в соотношении собственных и заёмных средств, чтобы определить какую долю занимает собственный капитал во всем объёме капитала.

Чем больше значение показателя, тем устойчивее считается предприятие. Для России и стран Запада приемлемыми значениями являются 0,5-0,7, а вот для Азиатских стран этот показатель не должен превышать 0,3.

- Коэффициент финансовой зависимости. Его широко используют в западных странах, а характеризует он долю заёмных средств во всем капитале предприятия. Его можно определит путем соотношения долгов предприятия и суммарных активов.

Идеальной величиной этого показателя считают 0,5, то есть 50% собственных средств и 50% заёмных, но в нашей стране такая структура капитала может быть рискованной, поэтому чем меньше этот коэффициент, тем лучше.

- Коэффициент соотношения заёмных и собственных средств. Этот показатель даёт возможность проанализировать приходящееся количество единиц привлеченного капитала на каждую единицу собственного.

Величина этого показателя не должна превышать 0,7, но и даже такое значение – это много. Если анализировать показатель в динамике, которая показывает рост зависимости от кредиторов, то можно сделать вывод о растущей угрозе финансовой стабильности предприятия.

- Коэффициент маневренности. Он отображает долю собственных средств, которые находятся в обороте. Оптимальной величиной показателя является до 0,5, что говорит о наличии свободных активов, которые при необходимости можно направить на определенные нужды.

Это не все показатели, которые помогают составить общую картину дел на предприятии, но они являются основными и главными при анализе структуры капитала. Данные, полученные путем расчета приведенных коэффициентов позволяют определить уровень финансовой устойчивости предприятия, который условно можно разделить на четыре категории:

- Абсолютная устойчивость, означает что предприятие способно самостоятельно покрывать все расходы, связанные с обеспечением запасов и не испытывает никакой зависимости от внешних кредиторов.

- Нормальная устойчивость, когда расходы на обеспечение запасов покрываются нормальными источниками, то есть собственными средствами и частично заёмными, но их доля мала.

- Низкоустойчивое состояние предприятия – когда предприятию требуется помимо нормальных источников ещё и дополнительные.

- Критическое состояние – когда к предыдущему условию дополняются просроченные платежи в бюджеты и кредитные учреждения.

Финансовая устойчивость предприятия – нестабильный показатель, поэтому его нужно отслеживать в динамике, чтобы выявить сложившиеся негативные тенденции, дабы их предупредить.

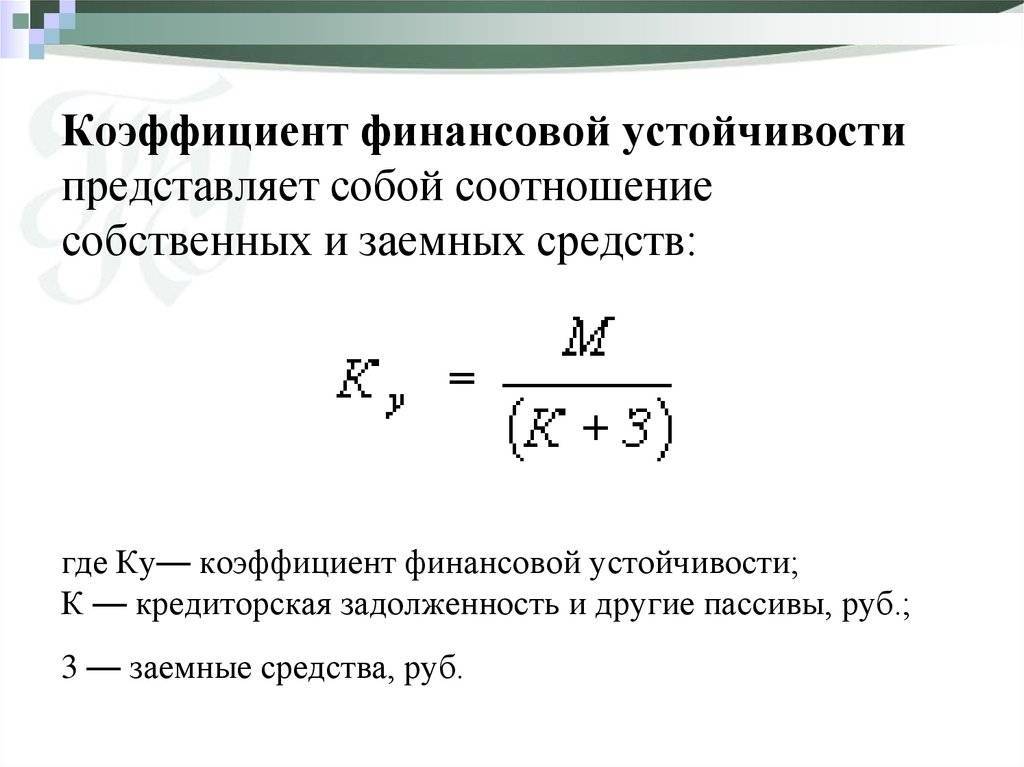

Что показывает коэффициент финансовой устойчивости

Коэффициент финансовой устойчивости демонстрирует, насколько активы компании профинансированы за счет надежных и долгосрочных источников. Т. е. показывает долю источников для финансирования своей хоздеятельности, которые компания может привлечь на добровольной основе.

Анализируя коэффициент финансовой устойчивости, формула которого будет приведена чуть ниже, можно сказать, что чем ближе его значение к 1, тем стабильнее положение компании, поскольку доля долговременных источников финансирования гораздо выше, чем краткосрочных. Идеальное значение, равное 1, говорит о том, что компания не привлекает краткосрочные источники финансирования, что, однако, не всегда экономически правильно.

Коэффициент финансовой устойчивости – формула по балансу (данные из формы 1):

Кфину = (стр. 1300 + стр. 1400) / стр. 1700.

Если расшифровать показатели строк, формула будет выглядеть так:

Кфину = (Ксоб + Обдс) / Побщ,

где: Кфину — коэффициент финустойчивости;

Ксоб — собственный капитал, включающий имеющиеся резервы;

Обдс — долгосрочные займы и кредиты (обязательства), срок привлечения которых составляет более 1 года;

Побщ — итого по пассивам (иначе — валюта баланса).

Поскольку значение строки 1700 баланса складывается из суммарных значений строк 1300, 1400 и 1500, а стр. 1500 — это краткосрочные обязательства, можно говорить о том, что коэффициент, приближенный к 1, показывает, насколько мало привлечено компанией краткосрочных займов. Низкая доля краткосрочных заимствований как раз и называется финансовой устойчивостью.

Ответы на часто задаваемые вопросы

Вопрос №1: Как укреплять, улучшать финансовое положение предприятия? Существуют ли какие–либо методы по этой части? На что следует ориентироваться при решении данного вопроса?

Для этой цели разрабатывается целый спектр мероприятий по трем ключевым направлениям. Первое: по увеличению прибыли, уставного капитала (УК). Второе: по повышению эффективности инвестиционных вложений, управлению активами. Третье: по привлечению, рациональному формированию, использованию заемного капитала.

При оптимизации капитала могут применяться разные подходы финансирования активов. Например, консервативный, когда финансирование производится по большей части за счет своего капитала. Он позволяет добиться максимально высокого коэффициента финансовой устойчивости (КФУ).

При умеренном подходе финансирование осуществляется в соотношении 75-80% собственного капитала, а остальное – за счет займа (в основном долговременного, а в ряде случаев и кратковременного). Таким путем можно прийти к некоему срединному, допустимому уровню стабильности.

Наконец, агрессивный подход, при котором процент собственного капитала в финансировании снижен до 50%, что позволяет работать лишь с малыми размерами своего капитала.

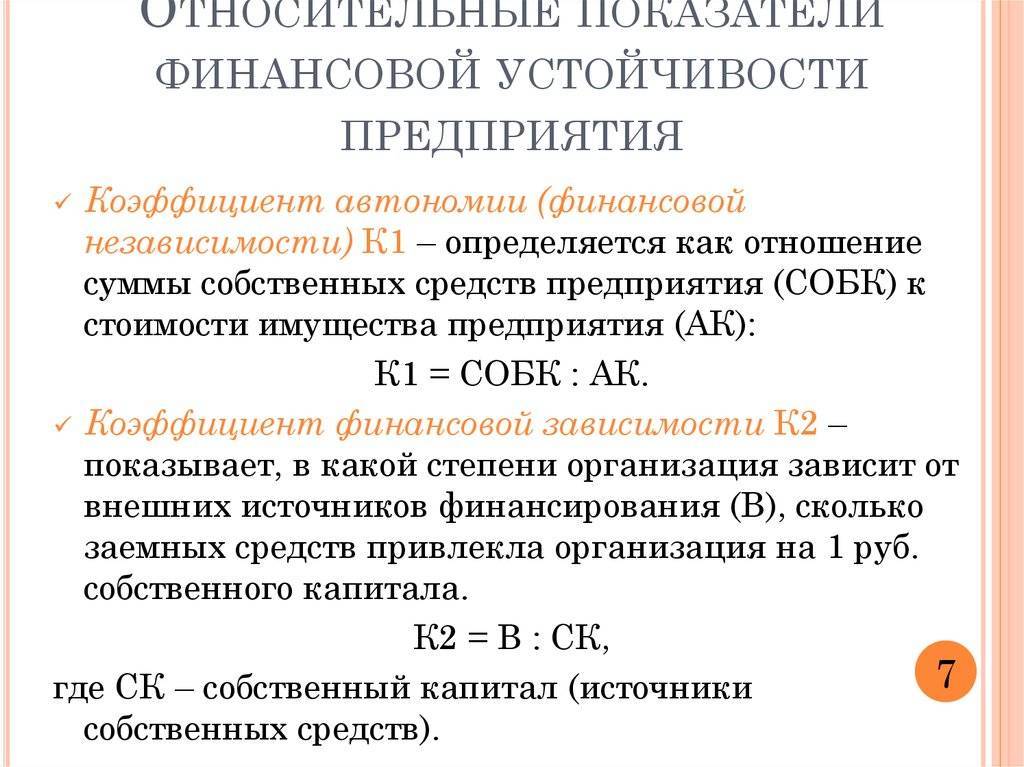

Методика анализа финансовой устойчивости, основанная на относительных показателях

Для наиболее качественной оценки финансового положения предприятия используют различные финансовые коэффициенты, которые характеризуют соотношения между различными статьями бухгалтерского баланса.

1. Коэффициент финансовой устойчивости. Данный коэффициент, некоторые авторы, называют коэффициентом автономии. Для расчета коэффициента автономии применяется следующая формула:

Ка = СК/П

где Ка — коэффициент финансовой устойчивости или

автономии;

СК — собственный капитал компании,

тыс.руб.;

П — пассивы бухгалтерского баланса

предприятия, тыс.руб.

При умножении

полученного коэффициента на 100, можно получить его значение в процентах.

Нормативное значение данного коэффициента должно быть не менее 0,5, при этом

стоит отметить, что для различных отраслей, нормативное значение коэффициента

может быть разным.

2. Долг к капиталу или соотношение заемных и собственных средств. Для расчета показателя долга к капиталу используется следующая формула:

Кс = Зк/Ск

где Кс — коэффициент

соотношения заемных и собственных средств коммерческого предприятия;

ЗК — заемный капитал предприятия,

тыс.руб.

Нормативное значение

данного коэффициента должно быть не выше 0,7, при этом так же стоит отметить,

что для различных отраслей, нормативное значение этого коэффициента может быть

разным

3. Долг к активам. Коэффициент соотношения всех обязательств к активам предприятия. Для расчета показателя долга к активам, автор предлагает использовать следующую формулу:

Кза = ЗК/А

где Кза — соотношения всех обязательств к активам предприятия.

Цели анализа финансовой устойчивости предприятия и источники информации

Целью анализа финансовой устойчивости является постоянный мониторинг за финансовым состоянием компании и формирование направлений по его улучшению.

Как правило, основным источником информации для проведения анализа финансовой устойчивости коммерческого предприятия является бухгалтерский баланс. Однако, некоторые авторы, а в частности Э.С. Загидуллина, считают, что бухгалтерский баланс обладает не самой высокой степенью аналитичности, так как содержащиеся в нем стоимостные показатели имеют ограниченный информационный потенциал. По мнению автора, баланс не раскрывает факторы, в результате которых на отчетную дату сформировалось подобное имущественное положение. Поиск этих факторов и их оценка является внутренней информацией, т.е. коммерческой тайной соответственно при анализе баланса внешним пользователям ее затруднительно достать.

Начинается финансовый анализ деятельности предприятия со сравнения показателей, представленных в бухгалтерском балансе предприятия. Прежде всего, следует провести анализ валюты бухгалтерского баланса.

Типы устойчивости

Рассматриваемый показатель классифицируется по степени устойчивости. Она может быть абсолютной, средней, кризисной. В зависимости от типа устойчивости компания определяет способы повышения эффективности деятельности.

Вопрос: Каков порядок предоставления участником ВЭД сведений, подтверждающих финансовую устойчивость участника ВЭД?Посмотреть ответ

Абсолютная устойчивость

Абсолютная устойчивость может быть установлена в том случае, если размер МПЗ превышает размер собственных оборотных средств, а также банковских займов под эти ценности. При этом учитываются кредиты под отгруженную продукцию и кредиторские долги, зачтенные банковским учреждением при кредитовании. Затраты покрываются в этом случае за счет собственных оборотных средств. Рассматриваемый уровень устойчивости характеризуется повышенной платежеспособностью. Компания независима от кредиторов.

Вопрос: Какие существуют аналитические возможности у консолидированной отчетности для характеристики финансовой устойчивости?Посмотреть ответ

Абсолютная устойчивость – явление редкое, особенно в странах СНГ. Она отвечает следующему условию:

Запасы < собственные оборотные средства

Соотношение отображает, что запасы полностью покрываются СОС. Это значит, что компания совершенно независима от сторонних кредиторов.

К СВЕДЕНИЮ! Нужно сказать, что абсолютный показатель устойчивости – не всегда положительное явление. Иногда оно обозначает, что компания не желает искать эффективные внешние источники финансирования.

Нормальная устойчивость

Нормальная устойчивость может быть установлена в том случае, если показатели размера материально-производственных ресурсов и размер собственных оборотных средств/кредитов тождественны. При этом учитывается кредиторский долг, который зачтен банковским учреждением при кредитовании. Затраты предприятия покрываются за счет собственного оборотного капитала и долгосрочных займов. Компания с таким показателем устойчивости характеризуется стандартной платежеспособностью, результативной производственной деятельностью. Данное состояние гарантирует платежеспособность. Нормальная устойчивость соответствует этому условию:

Запасы = средства компании + заемные средства

Данное положение свидетельствует о том, что предприятие для покрытия своих затрат использует разные источники финансирования. Применяются и собственные, и заемные средства.

Неустойчивое положение

Неустойчивое положение говорит о том, что платежеспособность компании нарушена. Одновременно есть возможность обеспечить тождественность между имеющимися средствами и обязательствами. Для этого можно задействовать источники финансирования, которые уменьшат напряженное финансовое состояние. К примеру, можно взять кредит для увеличения объема оборотных средств, использовать фонды накопления. Затраты покрываются за счет собственного оборотного капитала, а также займов долгосрочного (со сроком погашения от года) и краткосрочного (до года) характера.

Компания с неустойчивым положением характеризуется недостаточной платежеспособностью, привлечением средств кредиторов. Однако сохраняется шанс на улучшение положения. НП соответствует следующему условию:

Запасы = собственные средства + заемные средства + источники, которые позволяют уменьшить финансовую напряженность

К источникам, снижающим напряженность, можно отнести:

- Временно свободные средства.

- Резервы средств.

- Фонды экономического стимулирования.

- Займы.

Наличие неустойчивости – это допустимый параметр в том случае, если объем кредитов и займов не превышает общей стоимости производственных запасов.

Кризисное положение

Кризисное положение позволяет установить повышенный риск банкротства. В рассматриваемом случае размер МПЗ превышает размер СОС и займов. Затраты могут покрываться самыми разными источниками. Кризисное положение означает неплатежеспособность компании и ее близость к банкротству.

Основная характеристика КП – невозможность покрыть долги компании задолженностями дебиторов и ценными бумагами. Рассмотрим условие кризисного положения:

Запасы > оборотные средства фирмы + заемные средства

ВАЖНО! При кризисном положении имеет смысл оптимизировать структуру пассивов и уменьшить затраты