Как формируется рыночная стоимость акций

Как бы это ни парадоксально звучало, но оценка акций для продажи осуществляется только в том случае, если они имеют свою рыночную стоимость, что присуще далеко не всем паевым документам. Ценные бумаги, наделенные таким свойством, как правило, подлежат обращению на фондовом рынке на постоянной основе, при этом они должны иметь рыночные котировки, которые определяются профессиональными участниками фондового рынка. Помимо этого, пакеты таких акций участвуют в реальных сделках, в которые вовлечены независимые продавцы и покупатели в условиях открытости информации и конкурентной среды.

Рыночная стоимость этих ценных бумаг зависит от следующих показателей:

- размер оцениваемого пакета;

- условия, при которых акционерный капитал распределяется;

- наличие надбавки (в случае контрольного фактора пакета) или скидки (если размер пакета недостаточен для контроля) при приобретении бумаг.

Коэффициент Модильяни для оценки эффективности инвестиций

Коэффициент Модильяни (аналог: индекс Модильяни, коэффициент М2) – показатель отражающий эффективность управления инвестиционным портфелем. Данный показатель был предложен Франко Модильяни в 1997 г. и позволяет сравнивать между собой различные инвестиционные портфели.

Индекс Модильяни. Формула расчета

где:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

βp – рыночный риск инвестиционного портфеля;

σm – стандартное отклонение доходности рынка;

σp – стандартное отклонение доходностей инвестиционного портфеля (риск портфеля).

Оценка коэффициента Модильяни

Чем выше значение коэффициента Модильяни, тем более результативно управлялся инвестиционный портфель по отношению к бенчмарку (безрисковому активу) при соответствующем уровне риска.

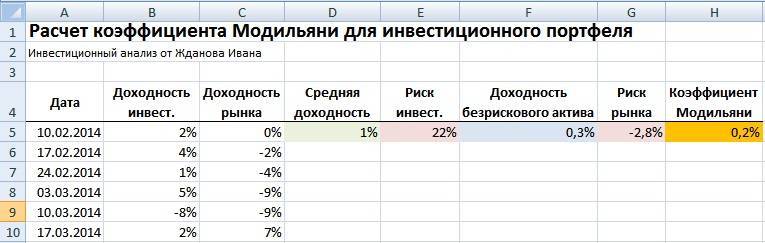

Пример расчета коэффициента Модильяни для оценки эффективности инвестиций в Excel

Для расчета коэффициента Модильяни будем использовать ранее полученные данные по доходностям инвестиционного портфеля и рынка. На рисунке ниже показан расчет коэффициента Модильяни для инвестиционного портфеля. Индекс Модильяни равен 0,2, что оценивает управление портфелем как успешное.

Расчет коэффициента Модильяни в Excel

Расчет коэффициента Модильяни в Excel

Резюме

В данной статье мы рассмотрели наиболее часто используемые показатели оценки эффективности инвестиций (инвестиционных портфелей, ПИФов и т.д.). На практическом примере рассчитали данные коэффициенты в Excel. Использование методов оценки позволяет выделить наиболее эффективные и результативные стратегии управления на фондовом рынке или пересмотреть и модифицировать уже существующие. Расчет коэффициентов позволяет минимизировать риски вложения в финансовые инструменты, применяйте их в своей инвестиционной практике.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

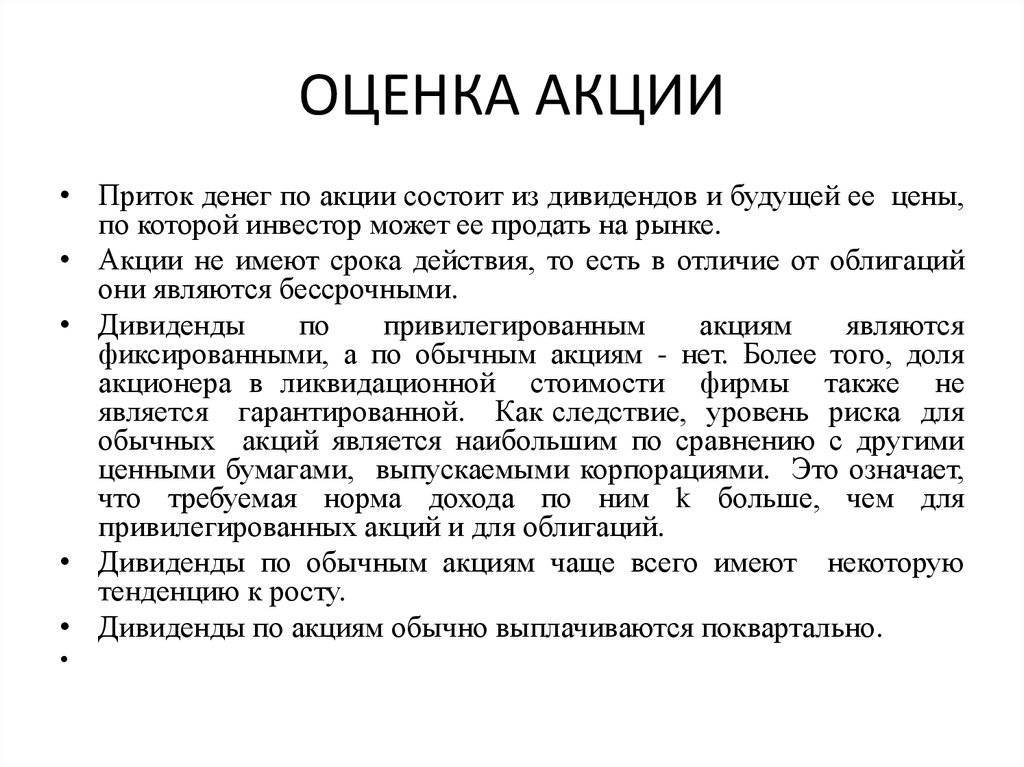

Что такое акции

В широком понимании акции представляют собой такие ценные бумаги, которые свидетельствуют о внесении определенного количества средств в уставный капитал предприятия, занимающих как малую, так и значительную его часть, и которые вследствие успешной деятельности представителя бизнеса позволяют их держателю получать прибыль.

Данный вид обязательств не имеет четкой фиксированной номинальной ставки и может меняться в зависимости от колебаний таких показателей, как спрос и предложение, поэтому рыночная оценка акций – довольно востребованная и полезная процедура на современном рынке.

Стоит также отметить, что с точки зрения правовых обязательств, держатель пакета паевых документов обладает большим количеством полномочий, нежели обладатель нескольких единиц подобных бумаг

Поэтому крайне важно спрогнозировать их ценность в долгосрочной перспективе, в особенности в том случае, если речь идет о крупных инвестиционных вложениях в бизнес

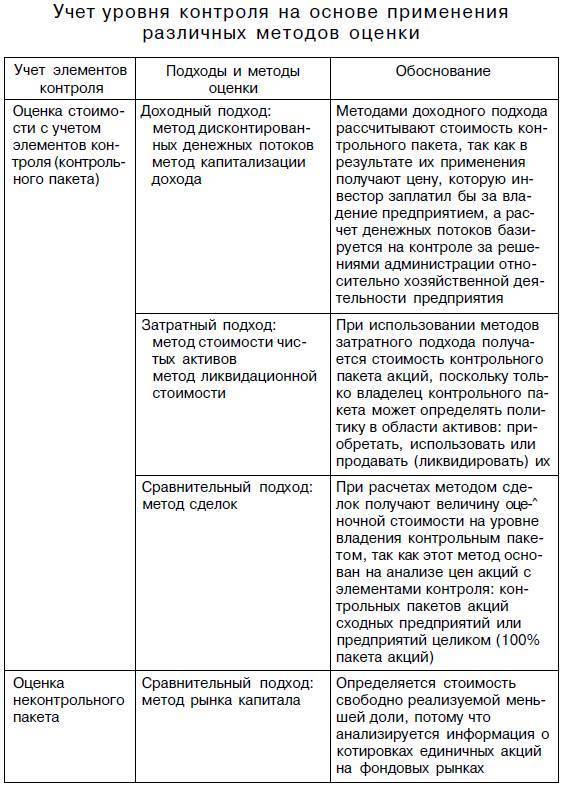

Особенности стоимостной оценки пакетов акций

Строго говоря, рыночной стоимостью могут обладать акции, во-первых, приносящие доход акционеру и, во-вторых, обращающиеся на фондовом рынке (биржевом и внебиржевом). К сожалению, в российской практике обращение ценных бумаг, в частности акций, имеющих рыночную стоимость в строгом значении этого определения, не так уж много. Подавляющее большинство акций российских компаний имеют другие виды стоимости, отличные от рыночной. Такая ситуация возникает всегда, когда речь идет об оценке акций закрытого акционерного общества и об оценке акций в некоторых акционерных обществах открытого типа, не котируемых на фондовой бирже или не имеющих устойчивой биржевой котировки. В таком случае оценщик должен определить, какой могла бы быть рыночная стоимость пакета (доли), если бы этот пакет был выставлен на открытом рынке. Такая ситуация возникает также при оценке действующего предприятия (бизнеса) на малоактивном рынке при отсутствии достаточного количества данных о продажах аналогичных объектов. Так, например, доля в ЗАО при выходе одного из учредителей переходит к ЗАО с правом выкупа остальными учредителями без изменения относительной величины их долей. Стоимостная оценка акций определяется по ее номинальной величине от нормативной стоимости 100% собственного капитала общества, которая определяется по балансу общества методом чистых активов на конец того года, в котором произошел выход учредителя. В случае выкупа доли оставшимися учредителями выкупная стоимость возвращается ее бывшему владельцу. В противном случае невыкупленная доля с согласия общества может быть предложена внешнему покупателю по той же нормативной цене.

Поскольку цена доли определяется по балансу нормативным образом, продавец отделен от покупателя и доля пакета акций не выставляется на открытом рынке, такую сделку нельзя считать рыночной. Нельзя говорить и о рыночной стоимости доли в этом случае, однако можно говорить о стоимости в использовании для владельца этой доли и об инвестиционной стоимости этой доли для типичного внешнего покупателя. Если нормативная цена пакета акций оказывается меньше инвестиционной, то сделка может состоятся, в противном случае – нет. В этом состоит суть услуги, которую оценщик может оказать потенциальному покупателю доли в ЗАО. В качестве консультанта он определяет приемлемый уровень стоимости доли с учетом инвестиционных целей, которые ставит покупатель. При оценке пакета акций ОАО оценщику следует определять уже возможную рыночную стоимость пакета при условии его продажи на открытом рынке.

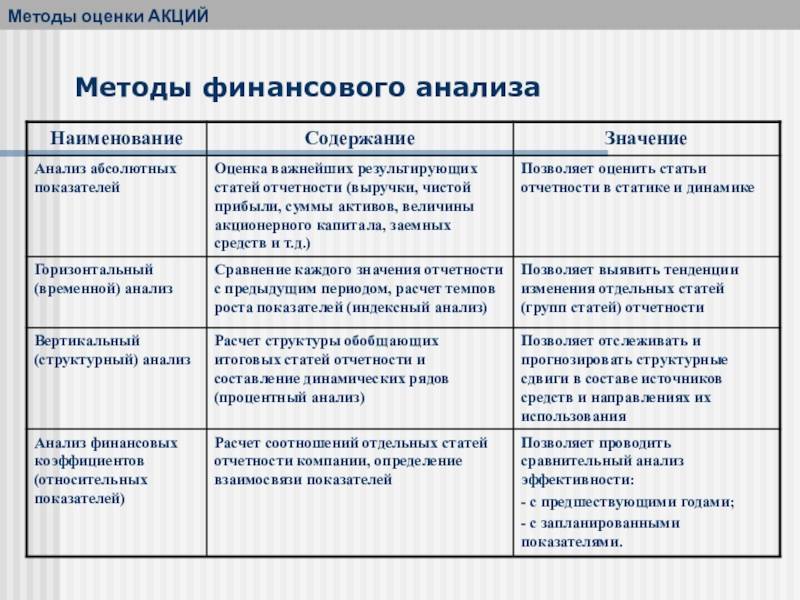

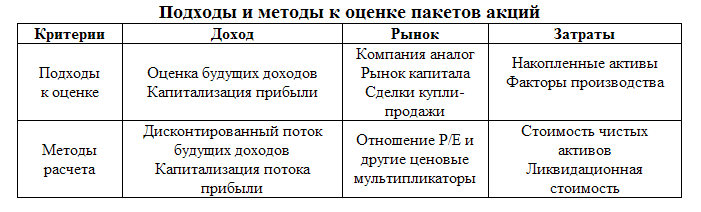

Таким образом, каждый вид стоимости может быть определен различными методами, исходя из поставленной задачи по оценке, ее назначения и вариантов использования ее результатов.

Все вышесказанное приводит к выводу о том, что главными задачами для оценщика на первом этапе оценки становятся:

- выбор вида стоимости, адекватно отражающего реальную стоимость акций в конкретных условиях финансово – хозяйственной деятельности общества, состояние рынка ценных бумаг, общее состояние финансово – кредитного рынка;

- определение положения акций предприятия – эмитента на фондовом рынке, наличия или возможности биржевого или внебиржевого обращения акций.

Результаты такого анализа позволят достоверно определить вид стоимости, подлежащей оценке, и механизм реализации процедуры оценки. Однако на практике существуют различные факторы, влияющие на стоимость акций. К ним можно отнести следующие факторы:

- Размер чистых активов акционерного общества;

- Размер выплачиваемых дивидендов;

- Рентабельность, прибыльность, ликвидность компании;

- Цена, которую может заплатить покупатель;

Экономические условия и риски, присущие конкретной отрасли или отдельной компании

Если Вы хотите оценить пакет акций или другие ценные бумаги – обратитесь к нам, используя контактную информацию. Звоните, мы поможем!

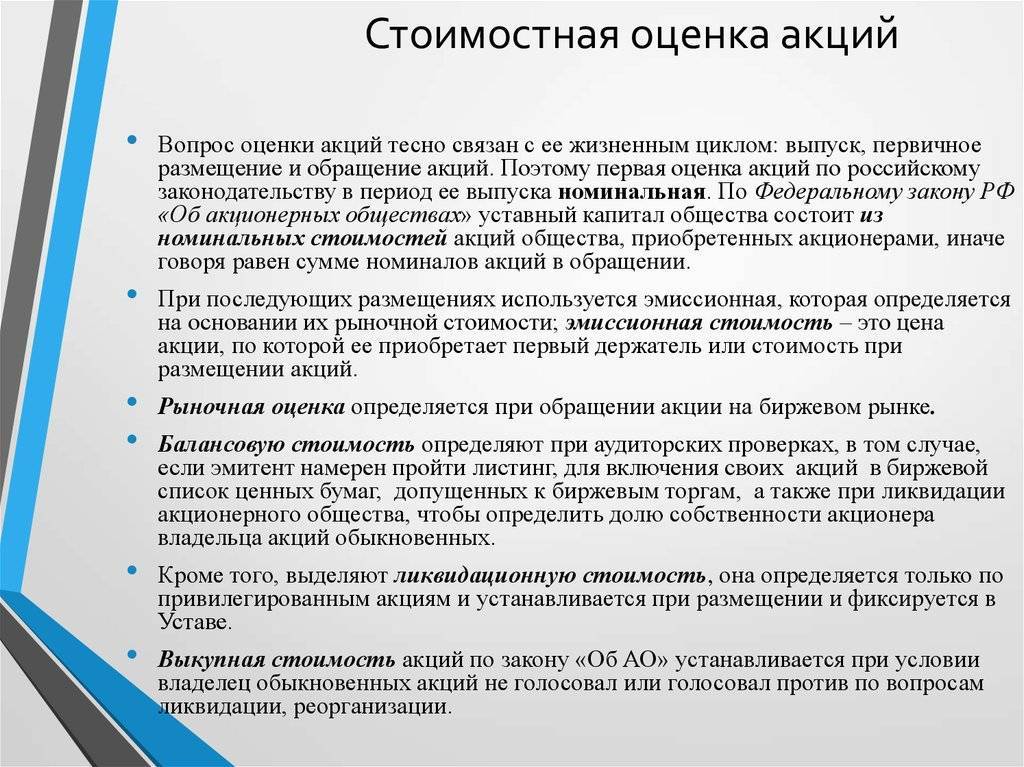

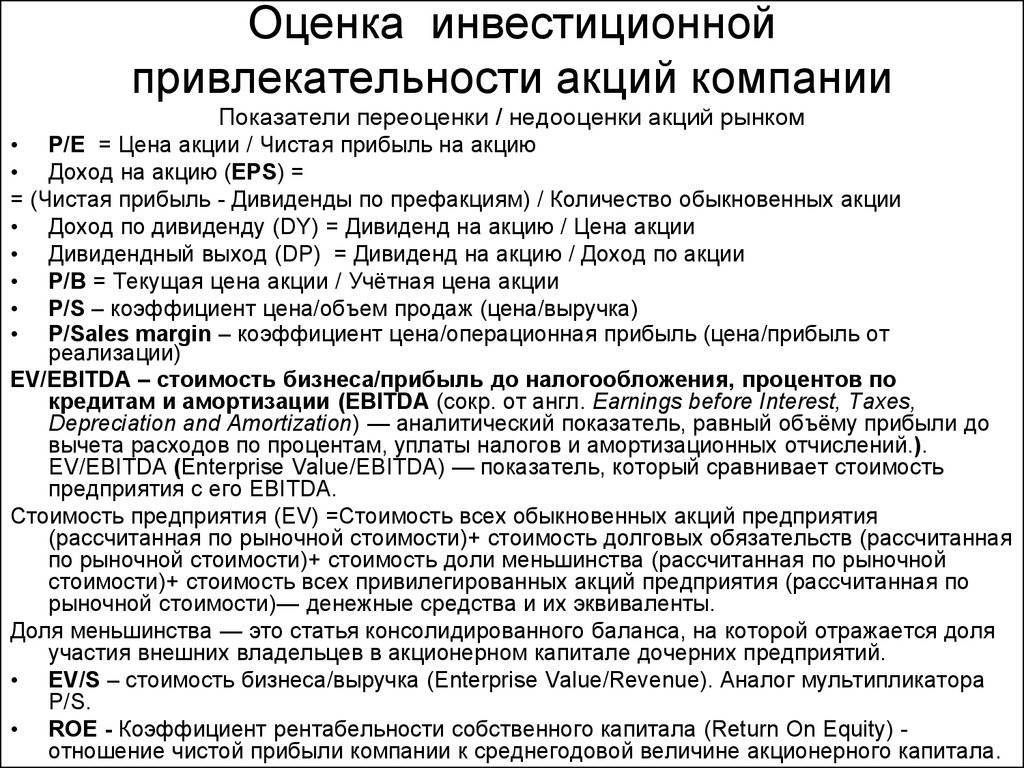

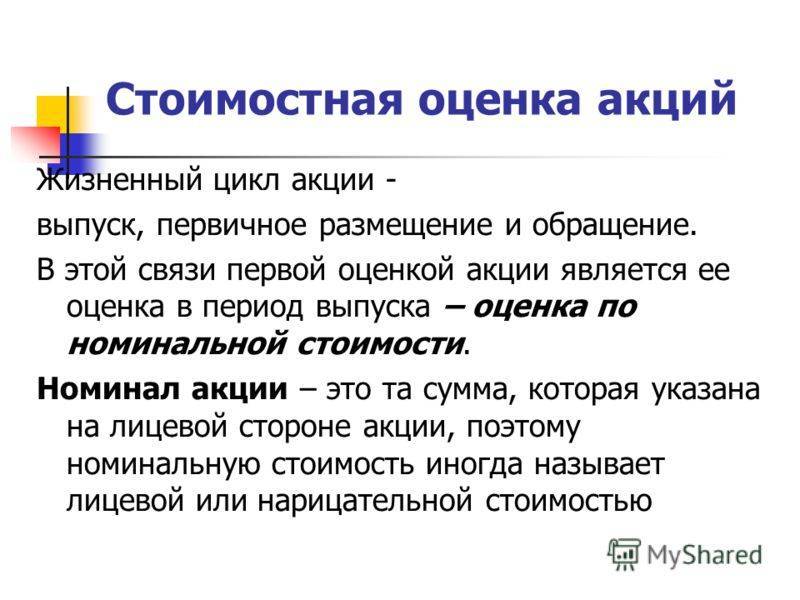

Какие бывают виды стоимости акций

Дополнительно определяются мультипликаторами различных видов — экономические показатели публичного акционерного общества, выраженные через математическую формулу. Ниже виды и способы стоимостной оценки акций.

Номинальная

Степень его участия не ограничивается консультациями. Андеррайтер берет на себя весь процесс по размещению акций на открытом фондовом рынке, включая оценку акций. Максимальная степень участия предполагает выкуп андеррайтером всего выпуска и дальнейшее его продажа инвесторам.

В процессе IPO андеррайтером совместно с заказчиком определяется первичная цена размещения. Она является номинальной и на этом этапе не будет рыночной, зависящей от спроса и предложения.

Рыночная

После проведения IPO акции начинают торговаться на фондовой бирже. В результате биржевой торговли происходит формирование текущих рыночных цен. Это автоматический процесс.

Состоит из трех основных составляющих: торговая система на серверах биржи, сервер брокера и торговая программа конечного клиента (трейдера). Приказ от трейдера поступает брокеру, программа проверяет его на соответствие условий и транслирует на биржу.

По времени это занимает доли секунды. Все заявки формируют ленту покупок и продаж с выставленными объемами. На трейдерском сленге — «биржевой стакан».

Т+2 — основной режим торгов на ММВБ для акций. Это значит, что учет купленной или проданной акции в депозитарии происходит не завтра, а на второй день после заключения сделки на бирже.

Балансовая

BVPS (воокvaluepershare). В оценке учитывается совокупный акционерный капитал за вычетом стоимости привилегированных и количества акций в обращении. Оценка цены определяется формулой деления первого показателя ко второму. Берется среднее значение акций в обороте в расчетном периоде. Причина — рыночные события могут менять количество. Например, buyback.

Соотношение балансовой стоимости к рыночной дает инвесторам точку отсчета для стоимостной оценки. Если рыночная ниже балансовой — акции компании недооценены рынком. Может служить показателем для покупки акций.

Ликвидационная

Определяется при прекращении деятельности акционерного общества. После факта прекращения работы компании определяется стоимость всех активов. Из этой величины вычитаются внешние обязательства компании, включая кредитные средства.

Из оставшейся цифры вычитаем стоимость привилегированных акций (если есть в наличии). В результате получаем ликвидационную стоимость обыкновенных акций, подлежащих к выплате акционерам.

Инвестиционная

Рыночная цена акций определяется как стоимость «здесь и сейчас». Инвестиционная — субъективное представление инвестора о цене акций по совокупности данных. В них включают выплаты дивидендов и представления инвестора о будущем росте актива в будущем. Профессиональные инвесткомпании могут оценивать одну и ту же акцию совершенно по-разному и представлять ее инвестиционную цену по своей шкале измерений.

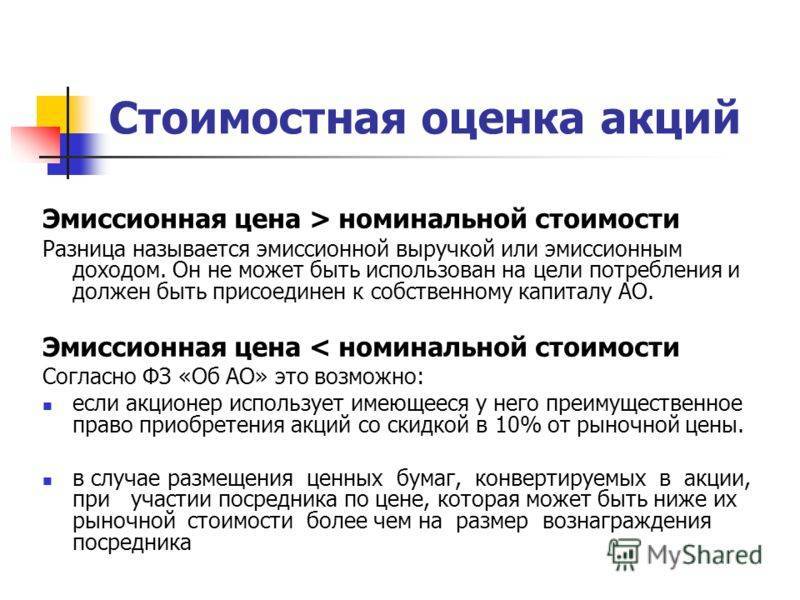

Эмиссионная

Такая цена предлагается первым покупателям при первичном размещении акций (IPO). Непосредственно перед выходом на публичные торги. Акционерная компания совместно с андеррайтером определяет эмиссионную стоимость и предлагает заинтересованным инвесторам купить пакет по такой цене.

Стандартный порядок подразумевает шаги:

- Перед началом публичных торгов на фондовой бирже определяется эмиссионная цена.

- Она официально объявляется, начинают приниматься заявки на покупку акций по этой цене. Есть даты начала приема и его окончание.

Расчетная

Необходима и для непубличных акционерных обществ в бухгалтерских расчетах. В РФ порядок определения расчетной цены ценных бумаг, не обращающихся на рынке ценных бумаг, определен налоговым кодексом и Приказом ФСФР от 09 октября 2010 г. № 10-66\пз-н. Цитата п.4 (источник — Консультант Плюс):

Некоторые специалисты допускают использование определения расчетной цены аналогично балансовой.

Виды стоимости акций

Различают следующие виды:

- номинальный вид – соотношение между ценой всего уставного капитала и количеством акций;

- эмиссионный вид – стоимость устанавливается при первоначальном выпуске акций;

- балансовый вид. Она рассчитывается на основании оценки активов предприятия. Это соотношение между ценой уставного капитала, из которого вычитается объем обязательств компании, и количеством акций. Используется он бухгалтерами и финансистами в своей деятельности. Ее определяют при проверках аудиторы, при ликвидации акционерного общества для определения доли собственности на одну акцию;

- ликвидационный вид – сумма активов, которая остается после погашения всех обязательств предприятия. Он оценивает возможную минимальную выручку за пакет обыкновенных акций при его продаже. Наивысшая ликвидность при котировке у ОАО, наименьшая – у акций закрытых акционерных обществ. Они не участвуют в открытом обороте;

- степень контроля. Его не применяют до тех пор, пока компания осуществляет свою деятельность;

- инвестиционный вид – стоимость, удовлетворяющая спрос на инвестиционном рынке;

- расчетный вид – результат анализа, проводимого на основе изменений курса акций;

- рыночный вид – наиболее значительный в инвестиционной деятельности компании. Его рассмотрим более подробно.

Доходность инвестиций. Оценка и анализ акций

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

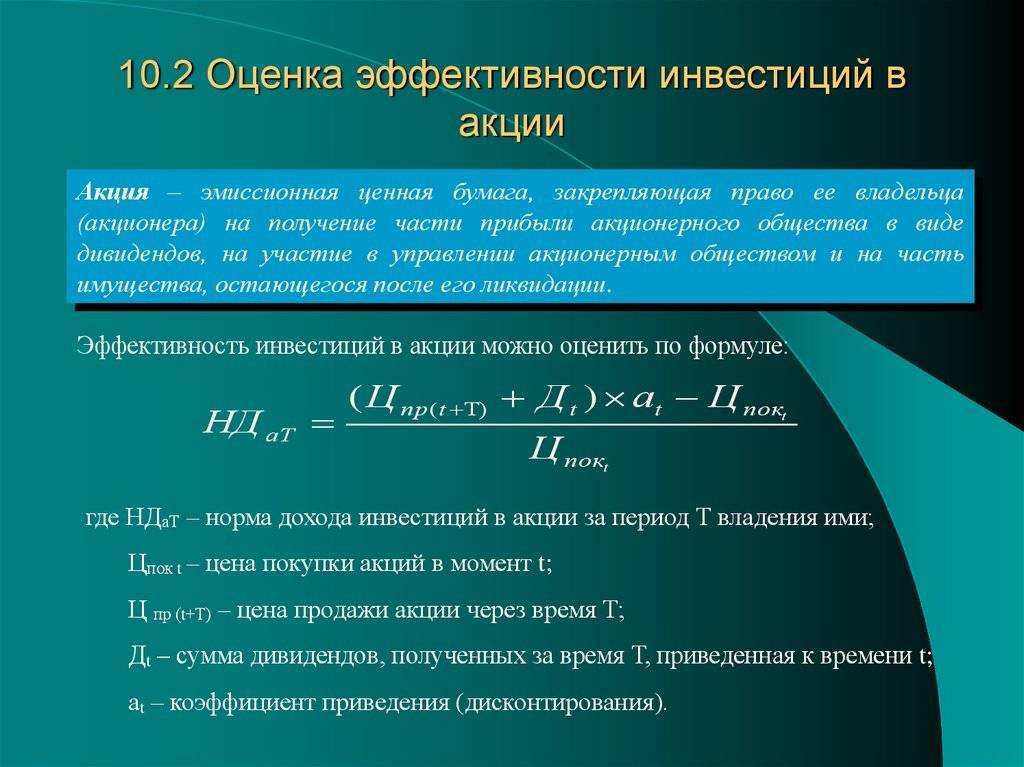

Первый один из самых важных показателей инвестиции (акции, облигации, фьючерса и т.д.) является ее доходность. Она отражает привлекательность финансового инструмента для инвесторов. Для примера мы будем оценивать доходность акции. Так чем выше привлекательность акции, тем выше ее доходность и стоимость на фондовом рынке. Для того чтобы оценить доходность акций воспользуемся сервисом сайта finam.ru, который позволяет получить текущие котировки акций в режиме реального времени.

Пример оценки доходности акций ОАО «Газпром» в Excel

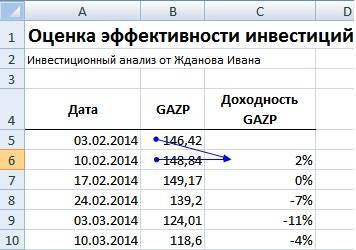

Рассмотрим оценку доходности акции ОАО «Газпром» (GAZP) в Excel. Были загружены недельные котировки за 31.01.2014 – 31.01.2015 г. Далее необходимо вставить котировки акций в таблицу, как представлено на рисунке ниже.

Котировки акции ОАО «Газпром»

Котировки акции ОАО «Газпром»

Для расчета доходности акции можно воспользоваться следующей формулой:

Доходность ОАО «Газпром» = (B6-B5)/B5

Второй вариант расчета доходности акции производится с помощью натурального логарифма доходностей. Расчет по данной формуле будет иметь аналогичный итоговый результат:

Доходность ОАО «Газпром» =LN(B6/B5)

Расчет доходности акции ОАО «Газпром» в Excel

Расчет доходности акции ОАО «Газпром» в Excel

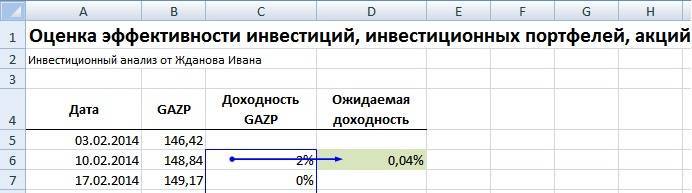

Прогнозирование доходности акции

Одним из самых простых способов прогнозирования доходности акций является использование математического ожидания. Для оценки будущей (ожидаемой) доходности акции используют среднеарифметическое значение прошлых доходностей.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

На рисунке ниже показан результат расчета будущей доходности ОАО «Газпром» по данной модели. Формула оценки доходности будет следующая:

Доходность акции ОАО «Газпром» =СРЗНАЧ(C6:C56)

Оценка будущей доходности акции ОАО «Газпром»

Оценка будущей доходности акции ОАО «Газпром»

Другие критерии оценки компании

Двумя перечисленными методами поиск недооцененных акций не ограничивается

Помимо чисто математических показателей, которые лежат в основе выбора, инвестор должен обращать внимание и на другие критерии:

- Динамику основных финансовых показателей. Это чистая прибыль, выручка, себестоимость, денежный поток, коэффициенты рентабельности.

- Известность компании. Это необязательный критерий, но если продукция уже известна на рынке и пользуется спросом, то это будет дополнительным плюсом.

- Уникальность существующей продукции/услуги или инновационные разработки в какой-либо сфере. Это и конкурентное преимущество, и потенциал роста котировок.

- Уровень конкуренции в отрасли. Если он высокий, то это держит компанию в тонусе и заставляет постоянно искать новые пути развития.

Пакет акций компании

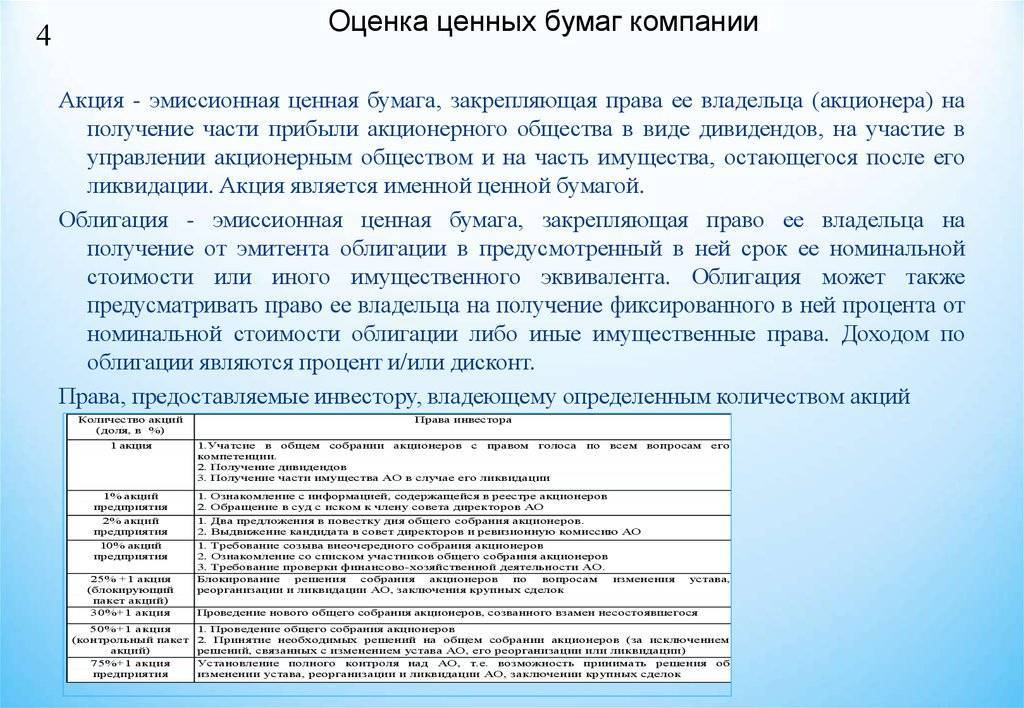

Пакет акций компании — это количество акций одного акционерного общества (АО), находящееся в одних руках или под единым контролем. Стоимость крупных пакетов акций может многократно увеличиваться, если их обладание позволяет оказывать влияние на деятельность общества.

Обычно 5% акций достаточно для созыва общего собрания акционеров; 25% — можно заблокировать большинство решений общего собрания; на практике для крупных АО достаточно 20-30% акций, более 50% обеспечивает полный контроль над деятельностью компании.

Надбавка за пакет акций — это надбавка к курсу акций, получаемая продавцом пакета за увеличение управленческих полномочий покупателя пакета.

Блокирующий пакет акций — это доля акций, позволяющая их владельцам накладывать вето на решения совета директоров акционерного общества. Обычно блокирующий пакет составляет более четверти (25%) всех акций — то есть владение таким количеством акций, которое позволяет блокировать любое принимаемое акционерным обществом решение, если оно не устраивает такого акционера.

Например, если уставом АО предусмотрено, что решение по такому-то вопросу может быть принято квалифицированным большинством, скажем, в три четверти голосов, то блокирующим пакетом будет 25% акций + 1 акция. Теоретически, доля акций, необходимая для блокирования — 25%, но на практике она меньше.

Контрольный пакет акций — это доля акций, дающая их владельцу возможность самостоятельно принимать решения в вопросах функционирования акционерного общества, в том числе назначать руководящий состав.

Безусловным контрольным пакетом является 50% + 1 акция. Но в большинстве компаний решение на общем собрании принимают большинством голосов от присутствующих.

Чем крупнее компания и чем более распространены её акции среди миноритарных акционеров, тем выше вероятность, что на общем собрании не будет присутствовать значительная часть акционеров. В такой ситуации большинство голосов может обеспечить значительно меньший пакет. Например, для корпораций США контрольный пакет акций составляет в среднем не более 20 %, а зачастую 5—10 %.

Мультипликатор ROE

Показывает способность компании генерировать прибыль из собственного капитала.

Показатель выражается в процентах и рассчитывается как соотношение чистой прибыли к среднему акционерному капиталу за определенный период. Средний акционерный капитал рассчитывается путем добавления собственного капитала в начале периода. Начало и конец периода должны совпадать с тем временем, в течение которого зарабатывается чистый доход.

ROE = (Чистая прибыль) \ (Капитал)*100%

Проще говоря: FCF / капитал (активы компании – долги).

Считать ROE хорошим или плохим, зависит от среднего показателя среди компаний одной индустрии. Чем выше значение показателя, тем лучше.

Показатель считается одним из самых важных для принятия решения о приобретении акций.

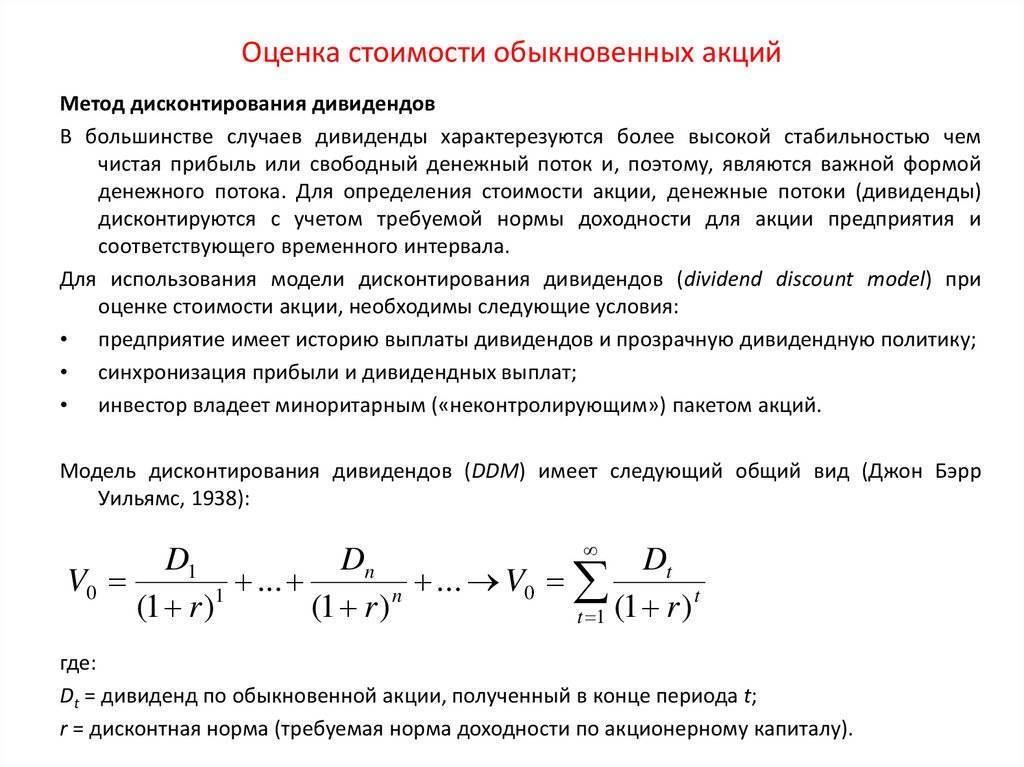

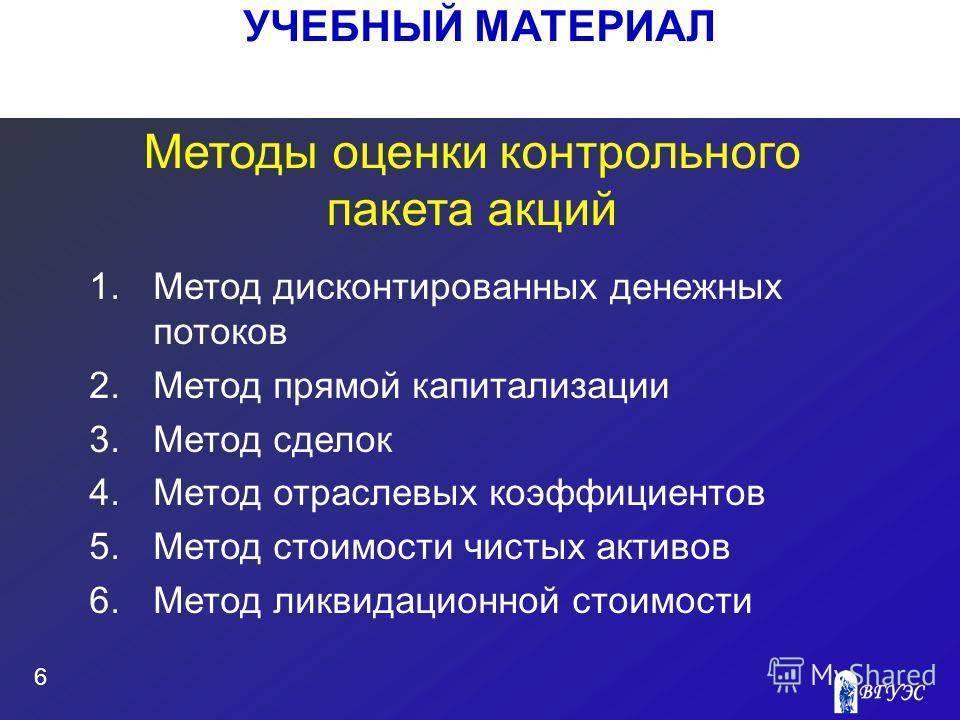

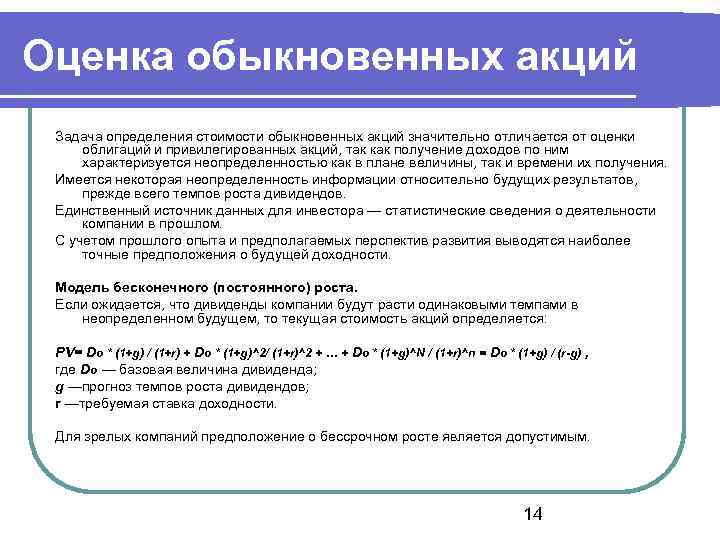

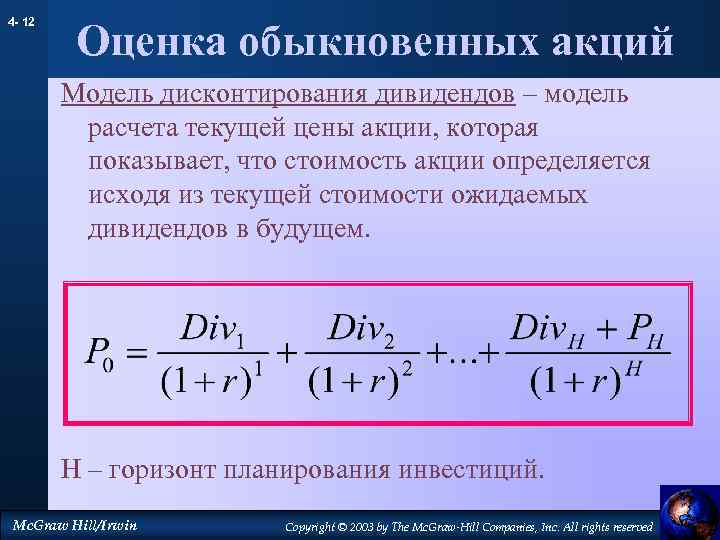

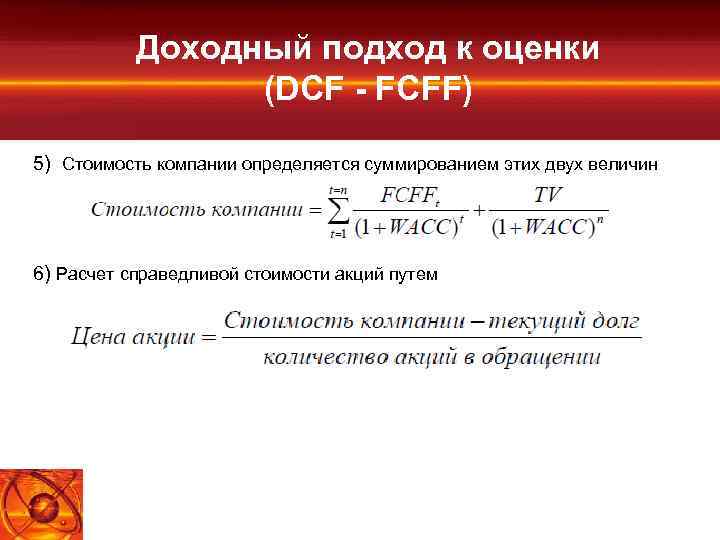

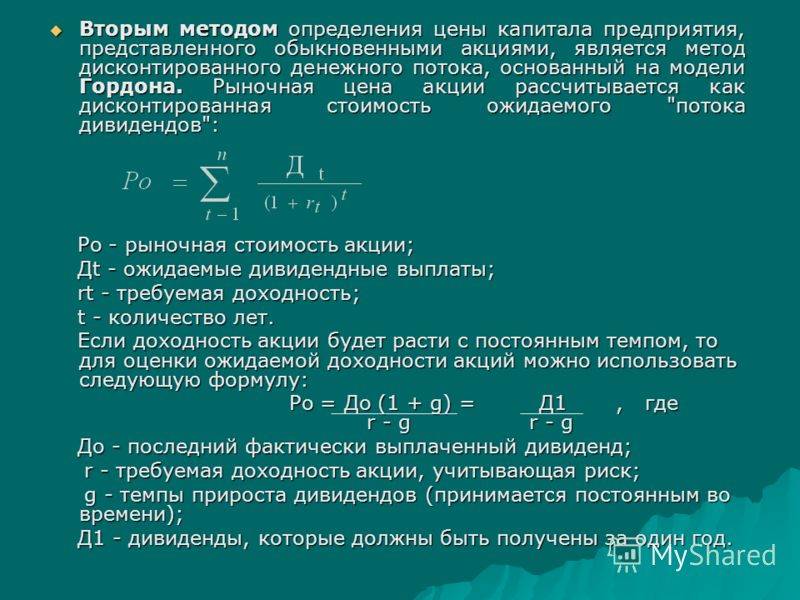

Модель дисконтированного денежного потока (DCF)

Что делать, если компания не выплачивает дивиденды или их структура дивидендов нерегулярна? В этом случае перейдите к проверке, соответствует ли компания критериям использования модели дисконтированного денежного потока (DCF) . Вместо того, чтобы смотреть на дивиденды, модель DCF использует дисконтированные будущие денежные потоки фирмы для оценки бизнеса. Большим преимуществом этого подхода является то, что его можно использовать с широким кругом фирм, которые не выплачивают дивиденды, и даже с компаниями, которые выплачивают дивиденды, такими как компания XYZ в предыдущем примере.

Модель DCF имеет несколько вариаций, но наиболее часто используемой формой является двухступенчатая модель DCF. В этом варианте свободные денежные потоки обычно прогнозируются на период от пяти до 10 лет, а затем рассчитывается конечная стоимость для учета всех денежных потоков за пределами прогнозируемого периода. Первое требование для использования этой модели – наличие у компании положительных и предсказуемых свободных денежных потоков. Основываясь только на этом требовании, вы обнаружите, что многие небольшие быстрорастущие компании и незрелые фирмы будут исключены из-за больших капитальных затрат, с которыми обычно сталкиваются эти компании.

Например, давайте посмотрим на денежные потоки следующей фирмы:

На этом снимке видно, что компания добилась увеличения положительного операционного денежного потока, и это хорошо. Однако по крупным капитальным затратам видно, что компания по-прежнему вкладывает большую часть своих денежных средств обратно в бизнес, чтобы расти. В результате компания имеет отрицательные свободные денежные потоки в течение четырех из шести лет, что делает чрезвычайно трудным или почти невозможным прогнозирование денежных потоков на следующие пять-десять лет.

Чтобы использовать модель DCF наиболее эффективно, целевая компания обычно должна иметь стабильные, положительные и предсказуемые свободные денежные потоки. Компании, которые имеют идеальные денежные потоки, подходящие для модели DCF, обычно являются зрелыми фирмами, прошедшими этапы роста.

1:55

Рыночный вид стоимости

По рыночной стоимости проводится продажа и покупка акций на фондовом рынке. Рыночная стоимость акции зависит от чистых активов предприятия. В свою очередь, стоимость чистых активов предприятия зависит от стоимости всех его активов на рынке и от величины дебиторской и кредиторской задолженности. Она определяется в виде разницы между ними.

Для получения рыночной стоимости одной акции, необходимо величину чистых активов предприятия разделить на количество акций находящихся в обращении. Умножив полученную цифру на размер пакета акций акционера, определим стоимость всего пакета его акций.

В связи с отсутствием у большинства акций котировок на биржах, рассчитывается стоимость именно по чистым активам предприятия. Чистую стоимость готов уплатить и покупатель за все эмитированные компанией обыкновенные акции.

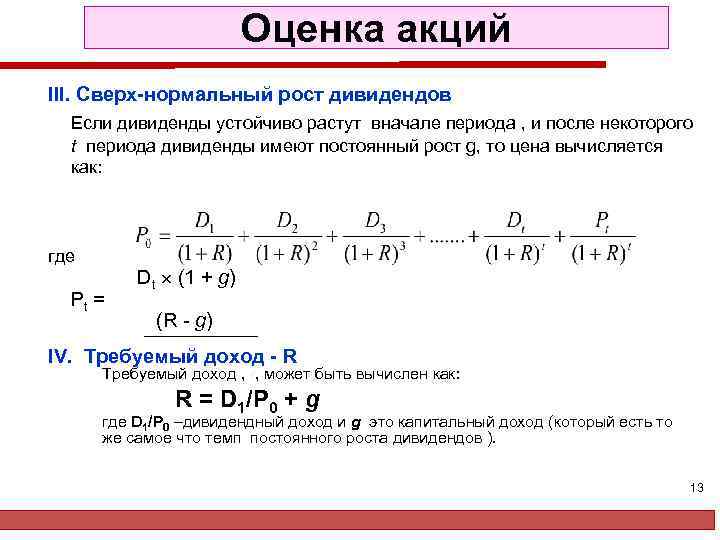

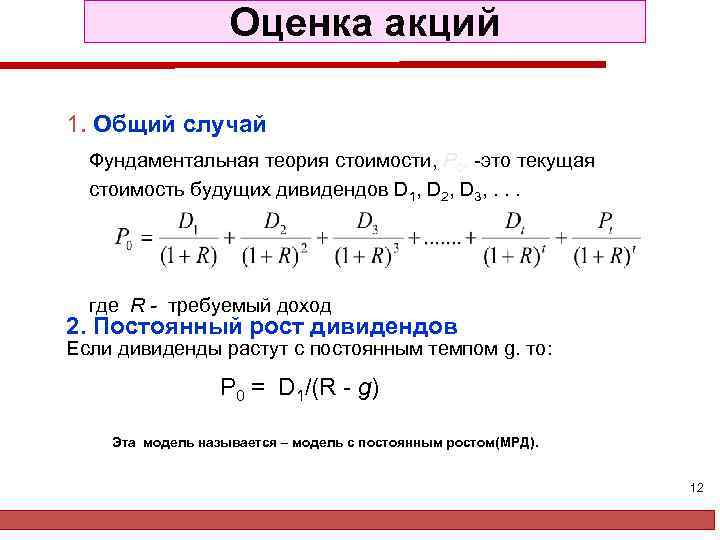

Оценивая стоимость обыкновенной акции на рынке, учитывают также степень неопределенности результатов финансовой деятельности предприятия в прогнозируемом будущем. Оценивают и возможные темпы роста дивидендов в перспективе.

Рыночная стоимость зависит от показателей:

- размера пакета – количества акций;

- условий распределения уставного капитала;

- от наличия надбавки (при контрольном пакете) или скидки (при недостаточном размере пакета для контроля).

Участники – профессионалы фондового рынка определяют котировки акций. По результатам биржевой котировки определяется биржевой курс акций. Пакеты акций, имеющие рыночную стоимость и котировку, участвуют в сделках.

Котировка имеет две цены:

- цена приобретения, по которой покупатель желает приобрести акцию;

- оферта – цена предложения. По этой цене владелец акции хочет продать акцию.

Между ними находится курсовая (рыночная) цена – цена исполнения сделки. При большом спросе, курсовая цена обычно равняется цене предложения, а при большом количестве (избытке) акций — цене спроса.

В течение дня на акцию устанавливаются низшая и высшая цена. Она может определяться и на продолжительные периоды. Изменение цены – один из показателей активности на бирже.

Оценщик – инвестор обязан спрогнозировать изменение курса акции и его направленность – на увеличение или снижение цены. Превышение курсовой цены над балансовой стоимостью свидетельствует о биржевом росте стоимости.

Заключение

По сути, все перечисленное в статье – это и есть полноценный фундаментальный анализ.

Математические методы используют для первичного отбора недооцененных акций. Но останавливаться на этом нельзя. Каждую попавшую в список бумагу надо пропустить сквозь более глубокое исследование. Да, это требует знаний и аналитических способностей.

Поиск достойных кандидатов в портфель не назовешь простым и понятным любому гуманитарию. У кого нет возможностей и желания этим заниматься, тот инвестирует в индексные фонды и упрощает себе жизнь. А вы что выбираете: инвестиции в отдельных эмитентов или в индекс?

Заключение

С каждым годом интерес жителей РФ и стран СНГ к инвестированию в ценные бумаги повышается. Акция — самый доступный вид ценных бумаг даже для инвесторов, имеющих небольшой капитал. Практически любой человек может стать их владельцем.

Однако, как и любой другой финансовый инструмент, акции предполагают компонентное управление. Есть определенные нюансы и в проведении оценки этих активов.

В статье мы постарались рассмотреть основные, наиболее важные аспекты процедуры оценки акций, обсудили некоторые особенности этого процесса при вступлении в наследство.

Надеемся, что наши рекомендации будут полезны читателям не только для расширения кругозора, но и для практического применения.

Успехов Вам во всех ваших проектах! Ждем оценок статьи и комментариев по теме.

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта “ХитёрБобёр.ru” (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа “Машук-2011”.