Анализ денежных потоков

Целью анализа денежных потоков является:

- выявление причин дефицита (избытка) денежных средств;

- определение источников поступления и направлений использования денежных средств.

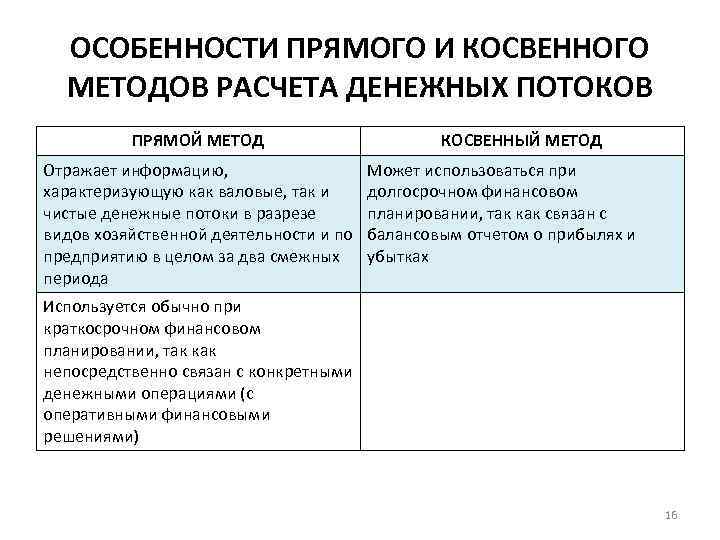

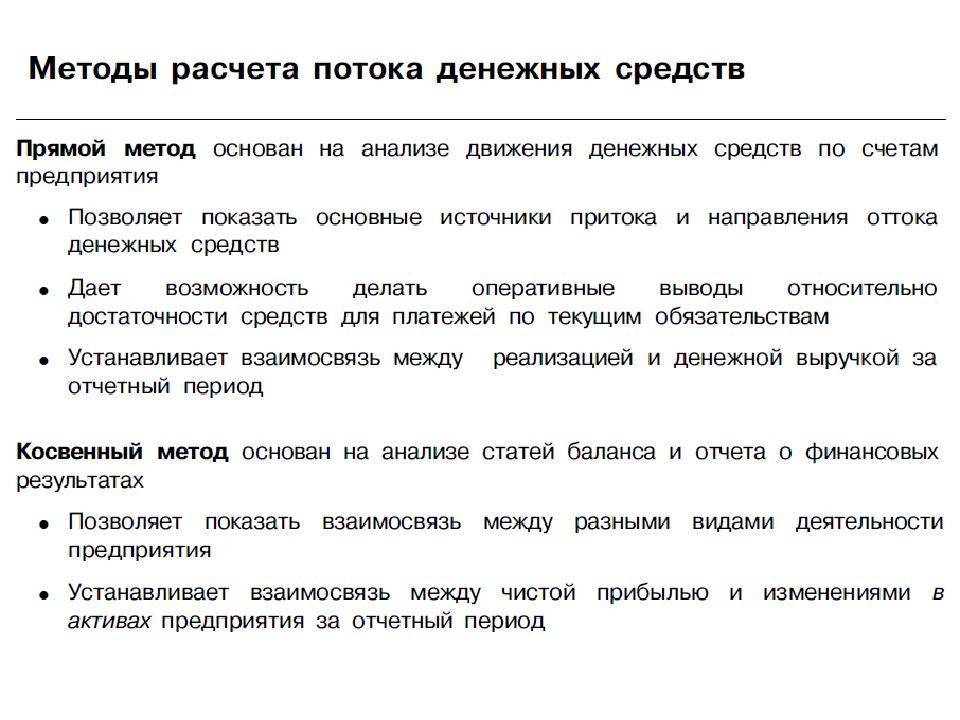

Основным документом для изучения денежных потоков является отчет о движении денежных средств; методами анализа — прямой и косвенный.

Дефицит денежных средств свидетельствует о снижении ликвидности и утрате платежеспособности организации, избыток — о нерациональном расходовании средств и недополучении прибыли в связи с замедлением их оборачиваемости.

Причинами дефицита денежных средств могут быть:

- низкая рентабельность продаж, вызванная падением спроса или неэффективной ценовой политикой;

- отвлечение средств в излишние запасы товарноматериальных ценностей, их удорожание вследствие инфляции;

- большие капитальные затраты сверх имеющихся источников их покрытия;

- высокие налоги и дивиденды;

- чрезмерная доля заемного капитала и связанные с этим высокие выплаты на погашение кредитов, займов и процентов по ним;

- значительная дебиторская задолженность с неопределенными сроками погашения.

Отрицательные последствия дефицитного денежного потока проявляются:

- в снижении ликвидности и уровня платежеспособности организации;

- росте просроченной кредиторской задолженности поставщикам сырья и материалов;

- задержке выплаты заработной платы персоналу;

- повышении доли краткосрочной задолженности по кредитам;

- увеличении штрафных санкций, предъявляемых предприятию со стороны контрагентов;

- росте продолжительности финансового цикла.

Дефицит денежного потока в конечном счете способствует снижению рентабельности собственного капитала и активов предприятия. Длительный дефицит денежного потока является одним из факторов банкротства.

Причинами избыточного денежного потока могут быть:

распродажа активов, получение больших финансовых кредитов без соответствующего их освоения, падение рыночной активности.

Отрицательными последствиями избыточного денежного потока являются:

а) потеря реальной стоимости временно неиспользуемых денежных средств от инфляции;

б) потеря потенциального дохода от неиспользования денежных средств в производственном обороте или инвестиционном проекте.

Для нормально работающего предприятия избыточный денежный поток может быть только в краткосрочном периоде.

Отрицательный денежный поток не во всех случаях свидетельствует о неудовлетворительном прогнозе для предприятия. Неотложность инвестиционных программ или сезонные особенности производства и сбыта приводят к временному дефициту денежных средств, который покрывается за счет кредитов и займов.

Анализ источников поступления денежных средств чрезвычайно важен для финансовых менеджеров, так как лежит в основе инвестиционной, кредитной, заемной и дивидендной политики предприятия. Сущность каждой из них будет рассмотрена в последующих темах курса.

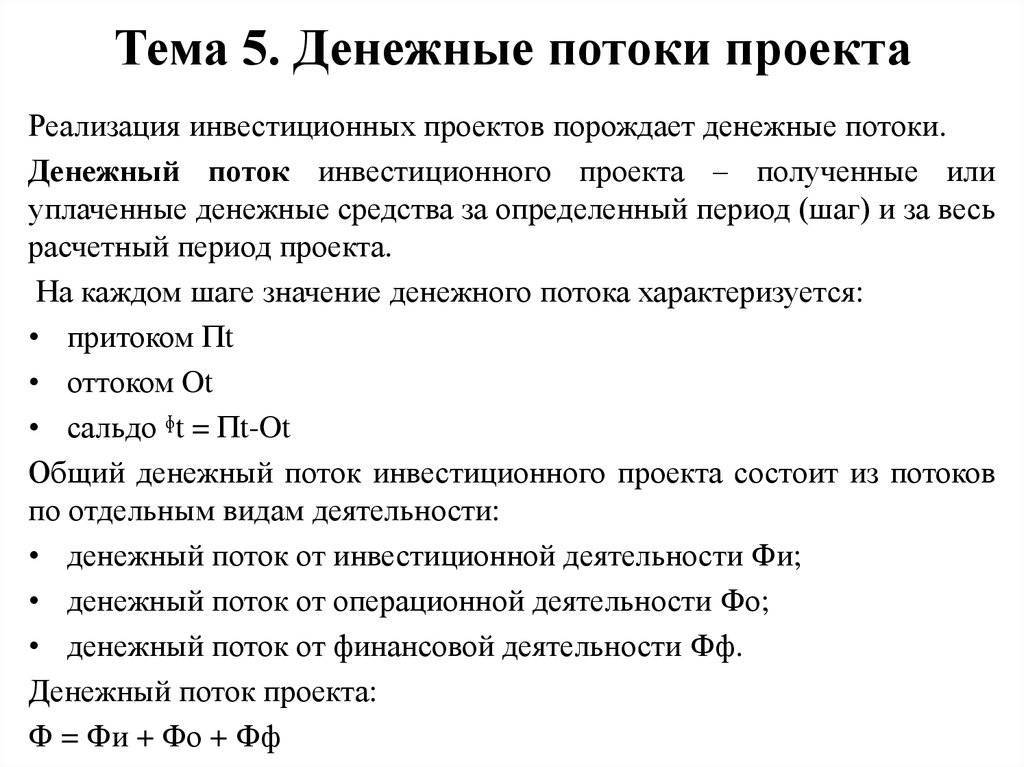

В качестве исходного документа для анализа рекомендуется использовать модель отчета о движении денежных средств, представленную в табл. 3.4.

Таблица 3.4

| Показатель | Сумма, ден. ед. | % |

|---|---|---|

| Источники денежных средств: | ||

| Денежные средства от текущей деятельности | 10 000 | 34,0 |

| Краткосрочные займы | 650 | 2,2 |

| Долгосрочные займы | 13 700 | 46,2 |

| Выпуск обыкновенных акций | 1800 | 6,0 |

| Эмиссия облигаций | 2700 | 9,1 |

| Выручка от продажи оборудования | 820 | 2,5 |

| Всего источников средств | 29 670 | 100 |

| Использовано денежных средств: | ||

| Текущая деятельность | 7800 | 26,4 |

| Приобретение оборудования | 12 800 | 40,3 |

| Покупка ценных бумаг | 1200 | 4,0 |

| Выплаченные дивиденды | 2310 | 7,8 |

| Погашение краткосрочных займов | 1300 | 4,4 |

| Погашение долгосрочных займов | 1560 | 5,3 |

| Свободный остаток денежных средств | 3500 | 11,8 |

| Всего использовано средств | 29 670 | 100 |

На основании данного отчета можно сделать следующие выводы: в анализируемом периоде лишь 34% поступивших средств было от основной деятельности, т. е. одна треть. Это не совсем нормальная ситуация; по всей видимости, она была вызвана недостаточными техническими возможностями предприятия. Понимая это, руководство вынужденно было активизировать финансовую деятельность — привлечь долгосрочный кредит (46,2% от всех поступлений), выпустить облигации (9,1% от поступлений) и 40,3% всех поступлений направить на приобретение оборудования, т. е. обновление производства.

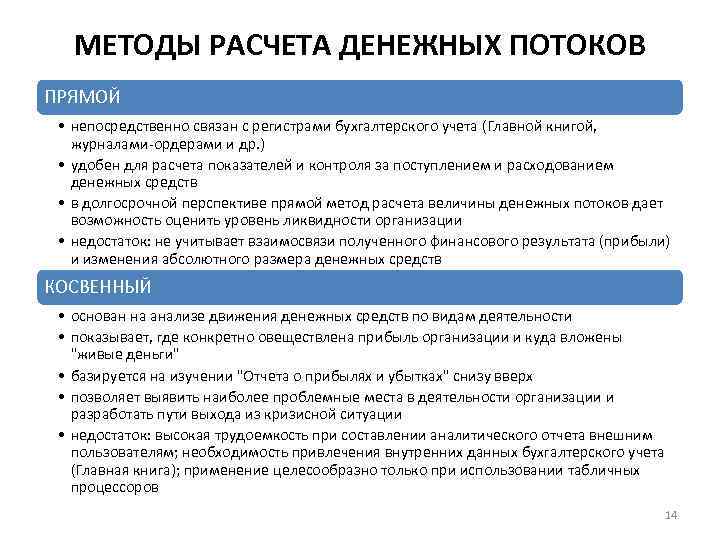

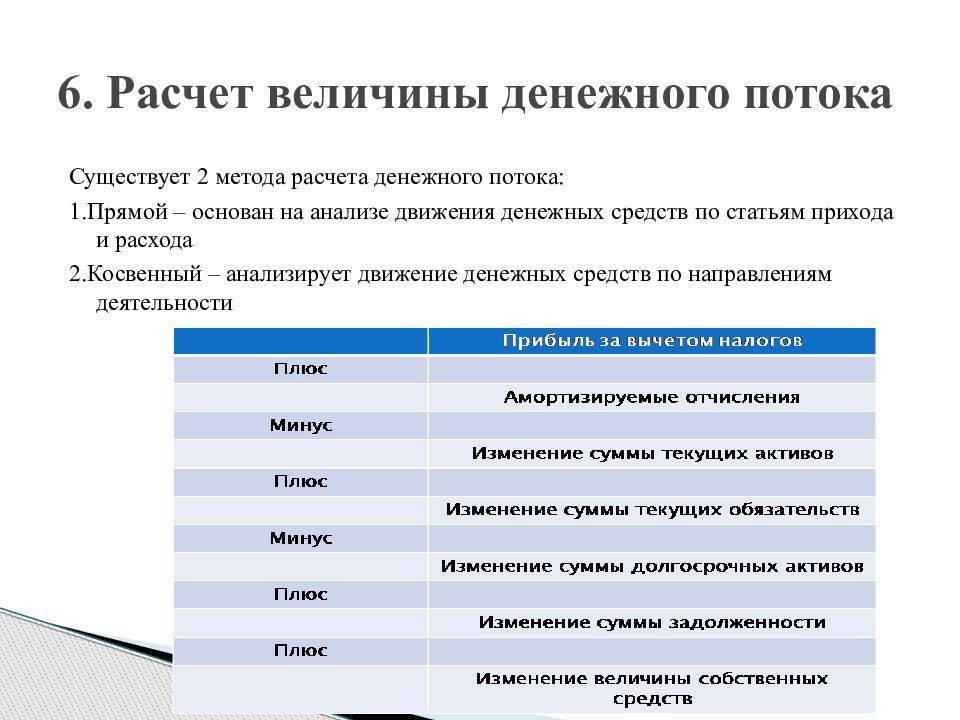

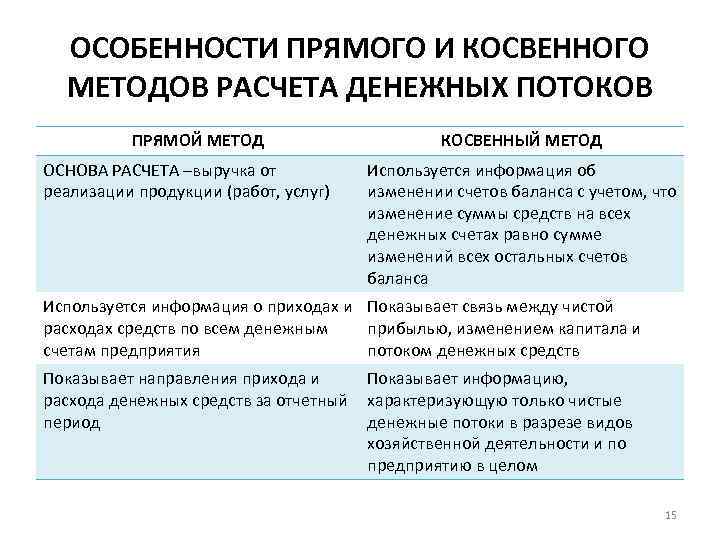

Особенности проведения расчетов

Вычисления, о которых мы ведем речь, могут быть произведены двумя основными методами. Оба метода нужно тщательно изучить, чтобы в дальнейшем правильно и грамотно применять их в процессе формирования аналитических данных:

Метод прямого расчета. Он используется при планировании бюджетного формата. Является внутрифирменным. Сразу же скажем о том, что все расчеты основываются на показателях выручки, которая получается в результате осуществления торговли товарами или же определенными услугами. Формула расчета должна в обязательном порядке учитывать все виды поступлений, которые были сформированы в результате производственной – предпринимательской деятельности. Также обязательно производится процесс учета различных видов отчислений – расходов. Отметим, что данный метод имеет определенные недостатки. На основании его применения невозможно четко определить взаимосвязь между теми изменениями, которые касаются объема средств, и получаемой в дальнейшем прибылью. Соответственно, в определенных случаях применение такого метода является необоснованным;

Метод косвенных расчетов считается более рациональным, выгодным и предпочтительным. Все дело в том, что именно на его основании можно изучить и проанализировать ситуацию достаточно глубоко. Соответственно, в случае, когда требуются точные и глубокие знания, рационально применять именно данный метод. Суть методики расчетов базируется на том, что есть возможность проанализировать ситуацию с учетом проведения коррекционных действий по показателям операций, которые изначально не несут в себе денежного характера. Все дело в том, что такие показатели имеют существеное значение, так как они могут предполагать получение определенной прибыли в дальнейшем. К примеру, можно сказать о том, что инвестиций, которые по сути, не связаны с производственными процессами, но направлены на модернизацию данных процессов, уменьшают показатели чистой прибыли, тем не менее, существенно могут увеличить его в дальнейшем за счет экономических показателей. Или же, приобретение дополнительного оборудования по сути, снижает уровень денежного потока, который касается параметров размера прибыли, а если формируется займ, то формируется увеличение данных параметров

Тем не менее, очень важно, чтобы данные параметры правильно анализировались.

В обязательном порядке следует сказать о том, что существует достаточно значительная разница между понятием прибыли, а также денежного потока

Она состоит в нюансах, тем не менее, очень важно правильное понимание данного аспекта:

По своей сути прибыль показывает данные, которые касаются именно объема чистого дохода за четко определенный период времени

Соответственно, становится понятно, что данный параметр не всегда соответствует параметрам потока денежного формата;

В процессе осуществления вычислений по прибыли, не принимают во внимание определенные виды операций, которые в обязательном порядке принимаются во внимание в процессе расчета потока. То есть, обязательно учитываются параметры погашения займов, получение определенных дотаций, а также инвестиций или же всевозможных кредитов

Как вы понимаете, в данных ситуациях формируется существенная разница показателей. А это значит, что параметры прибыли и дохода, невозможно отожествлять с параметрами потоков;

Отдельные затраты, которые начисляются, и имеют влияние на получение прибыли, в процессе исчисления дохода не учитываются, а вот в процессе исчисления суммы потока, учитываются в обязательном порядке. Ведь от этого зависит сумма реально отображенных денежных трат, с учетом ожидаемых расходов, а также возможной амортизации.

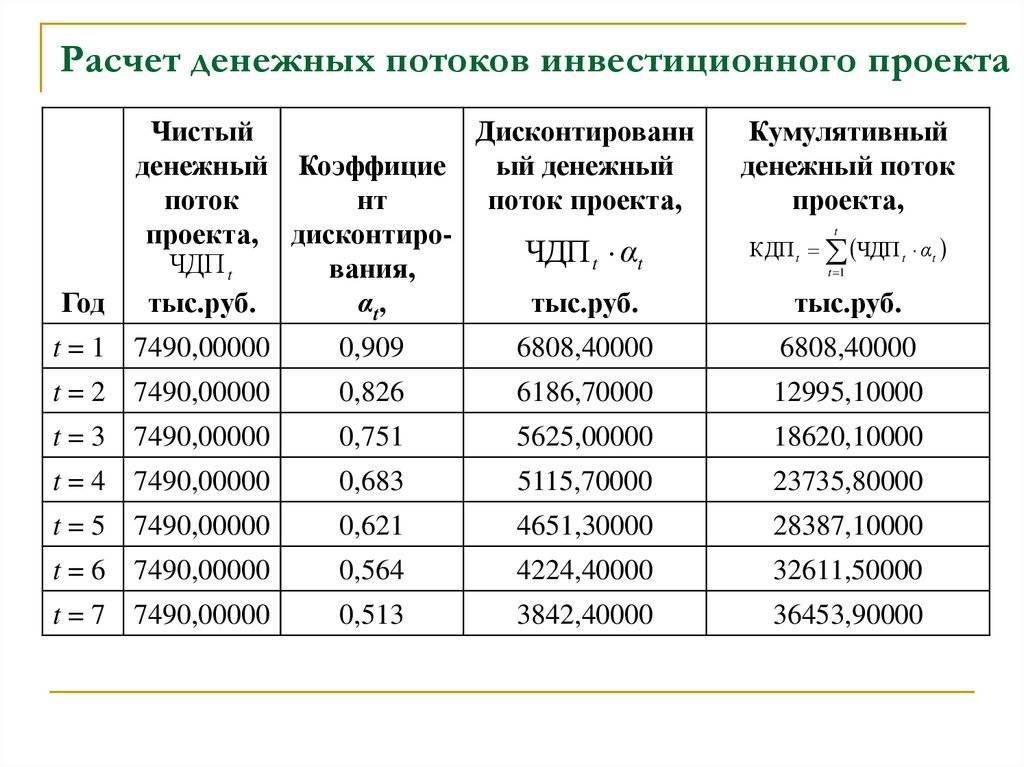

Показатели величины суммы потока денежных средств используются для проведения детализированной оценки эффективности тех или же иных начинаний. Соответственно, данные параметры должны рассчитываться точно и детализировано. Если показатели будут выше нулевого значения, то такие проекты являются крайне привлекательными для инвесторов. Если же уровень доходности ниже нуля или ноль, то такие проекты, как правило, отвергаются и не спонсируются.

Методы анализа денежных потоков

Существует несколько видов анализа движения денежных потоков. О самых информативными среди них расскажем далее.

Вертикальный анализ ДДП

На основе данного вида анализа осуществляется исследование структуры денежных потоков:

- текущие потоки, представляющие собой поступления от реализации произведенных товаров и такие операционные платежи, как зарплата сотрудников, перечисление процентов по займам, оплата приобретенного сырья и материалов;

- инвестиционные потоки – покупка и продажа нематериальных активов, основных средств и ценных бумаг, поступление дивидендов и предоставление кредитов;

- финансовые потоки – выплата дивидендов, возврат кредитов и новые займы, продажа и покупка акций, выпущенных компанией.

Основными аспектами анализа структуры денежных средств считаются:

- Операционная деятельность, которая должна осуществляться с учетом того, что чистый денежный поток не может выходить за рамки положительных значений – приток денежных средств всегда должен быть выше, чем их отток. В противном случае это станет причиной наличия кассовых разрывов и, возможно, приведет компанию к банкротству.

- Инвестиционные операции, которые, напротив, могут характеризоваться отрицательным значением величины чистого денежного потока. Деньги расходуются на приобретение необоротных активов и основных средств, и положительные значения чистого денежного потока могут появиться в результате реализации значительных объемов оборотных средств. Это тревожная ситуация, причины которой обязательно должны быть своевременно выяснены.

- Финансовые операции, связанные с изменением капитала и движением собственных и заемных средств. Положительный чистый денежный поток может возникнуть благодаря взятому кредиту, возврат которого предполагает выплату процентов. Необходимость расчета с кредиторами сократит чистые денежные потоки по другим видам операций. Хорошим показателем является наличие потока, сформированного благодаря продаже ценных бумаг компании или права долевого участия. Это указывает на наличие доверия к ней со стороны партнеров.

Горизонтальный анализ ДДП

В основе данного вида анализа денежных потоков лежит необходимость сопоставить показатели базового периода с притоками, оттоками и чистыми денежными потоками, существующими в данном периоде.

Наряду с вертикальным, горизонтальный анализ также осуществляется с помощью прямых методов исследования.

Факторный анализ ДДП

В процессе такого анализа могут использоваться как прямые, так и косвенные методы исследования. Его задача – определить, какое влияние оказывают различные величины на процесс движения денежных средств:

- прямой анализ позволяет увидеть суммарный или представленный в разрезе видов операций ЧДП. С помощью данного вида анализа можно выяснить, какие составляющие притоков и оттоков стали причиной положительных изменений, а какие способствовали уменьшению объемов ДС;

- при косвенном методе анализа ДДС устанавливается взаимосвязь между полученным финансовым результатом в виде прибыли или убытков и существующим чистым денежным потоком.

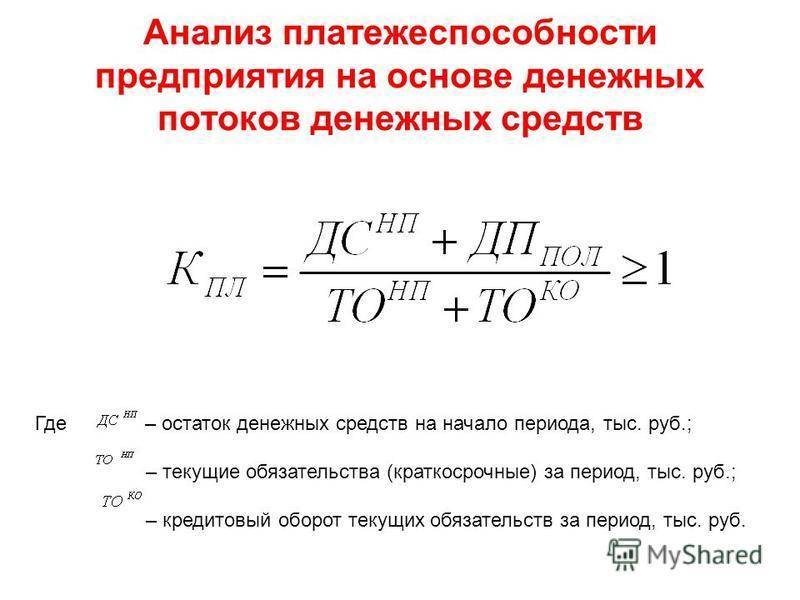

Коэффициентный анализ ДДП

Суть коэффициентного анализа движения денежных потоков заключается в исследовании их динамики по формулам индексов:

Коэффициент | Формула для расчета | Норматив | Что показывает полученный результат |

Эффективности чистых денежных потоков | Чистый денежный поток/ отрицательный денежный поток (отток денег) | ≥ 0 | Количество рублей чистого денежного потока в расчете на один рубль оттока |

Достаточности чистых денежных потоков | Положительный денежный поток (приток денег) / чистый денежный поток | ≥ 1 | Разница между притоком и оттоком |

Реинвестирования чистого денежного потока | (ЧДП – Двыпл) / (ΔИ +ΔДФП), где Двыпл – выплаченные дивиденды, ΔИ и ΔДФП – приросты по инвестициям и финансовым вложениям | Отсутствует | Объем чистого денежного потока, инвестированного в закупки основных средств и нематериальных активов, а также использованного для приобретения ценных бумаг и предоставления займов. |

Денежного содержания ЧП | ЧОДП / ЧП, где ЧОДП – ЧДП по основной деятельности, ЧП – чистая прибыль | Отсутствует | Доля ЧП и разница между чистой прибылью и величиной чистого денежного потока |

Денежного покрытие существующих обязательств | ЧОДП / Оср, где Оср – средний показатель обязательств | Отсутствует | Доля обязательств, погашение которых может осуществляться за счет чистого операционного денежного потока. |

Квадрант денежного потока

Такой сугубо финансовый термин денежный поток вполне можно приспособить и к личным финансам. Сделал это американский инвестор, преподаватель, предприниматель и писатель Роберт Кийосаки, издавший книгу «Квадрант денежного потока». В ней он доступно показал, какую роль играет каждый человек в распределении капитала, а также дал руководство для действия тем, кто желает создать наиболее благоприятные для себя финансовые условия, навсегда забыв, что такое потребительский кредит, и самостоятельно формировать денежный поток.

Так что тем, кто постоянно находится в постоянной зависимости от нехватки денег, книга обязательна для прочтения. В рамках же этой статьи я лишь вкратце остановлюсь на ее тезисах.

По мнению автора, вся прибыль человек может приходить из одного или нескольких секторов, которых всего 4:

- Наемные рабочие – зарплата людей, работающих по найму. Этот сектор наиболее уязвимый и нестабильный.

- Работа на себя – прибыль исходит от самозанятости. Сюда относятся предприниматели, фрилансеры, узкие специалисты, обладающие собственной практикой. Также не слишком защищенный сектор, поскольку стоит человеку заболеть или перестать трудиться денежный поток сильно сократится.

- Бизнес – это прибыль от крупного бизнеса, который работает, привлекая наемных рабочих, и приносит ощутимую прибыль даже без непосредственного участия владельца.

- Инвестиции – прибыль исходит от удачных инвестиций. Настоящий пассивный заработок, который не требует участия человека.

Принцип квадранта основан на том, что 70% успешных миллионеров получают свою прибыль от инвестирования и только 30% от деятельности в других трех секторах. Подробнее с идеями автора можно познакомиться в написанных им книгах, число которых превышает два десятка. А практически применить свои знания поможет игра «Денежный поток», которая также придумана Робертом Кийосаки. В ней в игровой форме можно закрепить навыки, которые помогут в реальной жизни добиться финансового успеха.

В статье мы рассмотрели такой финансовый термин, как денежный поток или cashflow. Этот показатель очень важен не только для владельцев бизнеса, но и для потенциальных инвесторов. Именно он помогает понять, в каком финансовом состоянии находится компания и спрогнозировать ее будущее. А на основе этих данных принимать решение о возможности инвестиций в нее.

Отчетность.

Не существует строго регламентированной отчетности для анализа кэшфлоу. Это инструмент не бухгалтерии, а управления финансами, способ научиться инвестировать. Важные принципы:

внимание к перераспределению средств;

рассмотрение входящих и исходящих потоков финансов;

разделение на статьи затрат и доходов, чтобы понимать, откуда ресурсы берутся и куда уходят, какая их часть размещается эффективно;

установление результирующих значений (итог), но при этом онлайн-контроль.

Привлекательность акций и ценных бумаг концерна определяется «плюсами» в итоговом отчете, но важную роль играет баланс – нет какого-то «перекоса».

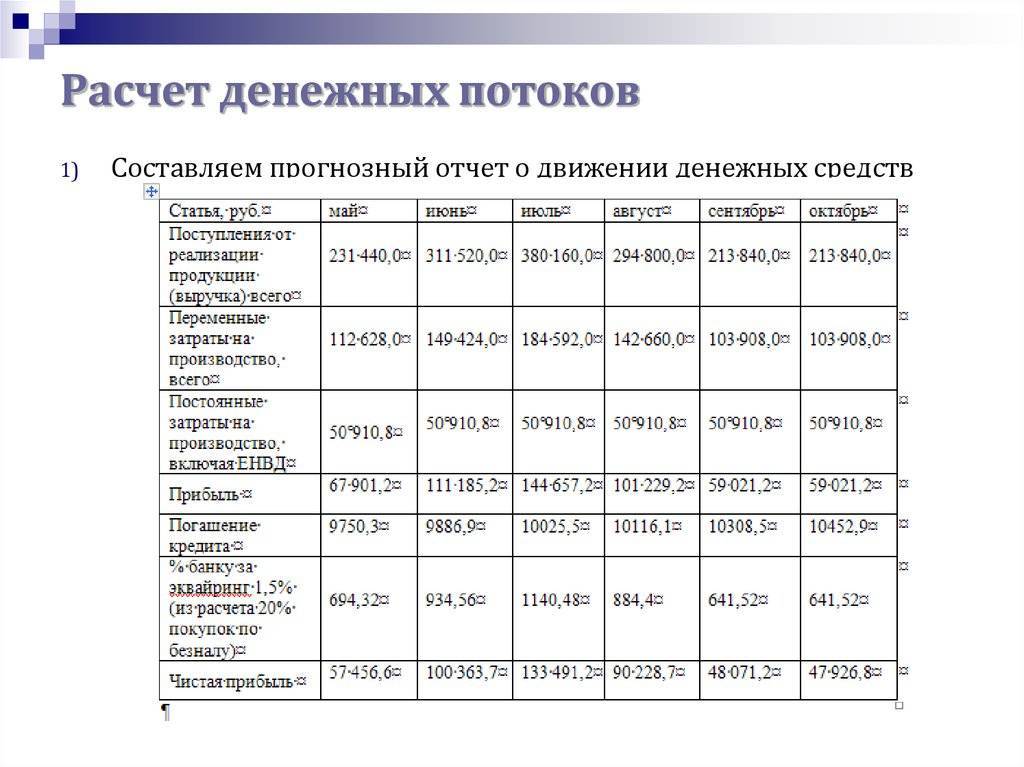

Важные моменты проведения расчетов

Приняты правила, которые определяют, что расчет данных потоков осуществляется за месяц, чтобы иметь четкие данные за минимальный период времени. На основании таких данных можно в дальнейшем осуществить процесс прогнозирования дальнейших вариантов реализации идей по росту притока. Кроме того, обязательно проводится процедура фиксации и расчета всех данных, которые касаются непосредственно квартала. Тут формируется более детальное и глубокое изучение всех нюансов ведения дел в течение более существенного количества времени. Кроме всего прочего, формируется необходимость производить расчеты, которые касаются года. В данном случае подбиваются результаты, формируются детальные отчеты и пр.

Следует заметить, что открыть поток и в дальнейшем рассчитывать его можно в разных ценах:

Можно использовать базовые, то есть текущие, которые сложились на рынке в настоящий момент времени, и в тоже время не принимать во внимание уровень возникающей инфляции;

Также можно применять данные по ценам прогнозного варианта. То есть, в данном случае применяются данные, которые касаются вопроса учета тех цен, которые могут быть сформированы с учетом инфляции

По сути, в расчетах обязательно принимают участие данные темпов инфляции;

Расчетные – прогнозные параметры цены, которые будут являться актуальными на определенный момент времени.

Таким образом, становится понятно, что потоки денежного формата играют важную роль в анализе деятельности предприятия, а также в организации развития в дальнейшем

Непременно скажем о том, что в настоящий момент очень важно, чтобы потоки четко курировались и контролировались, а также чтобы в обязательном порядке производились действия, направленные на изучение потоков в дальнейшем. Речь идет именно о том, что должны быть сформированы данные аналитического характера

В процессе проведения расчетов непременно нужно курировать и контролировать все данные, которые касаются вопроса притока и оттока. Помните о том, что в настоящий момент можно поток оценивать уже в позиции работы компании, чтобы формировать точные и четкие данные по получаемому уровню доходов и по проведению действий, направленных на увеличение дохода. Также можно осуществлять расчет предполагаемого потока. На основании полученных данных можно будет проанализировать эффективность бизнес проекта.

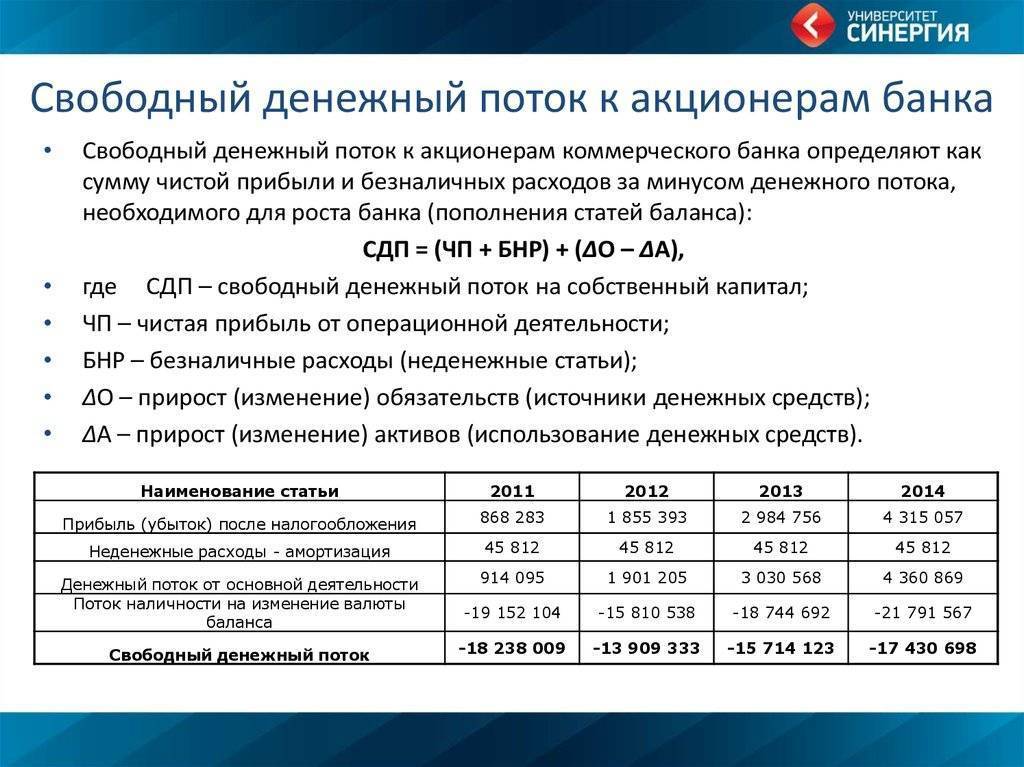

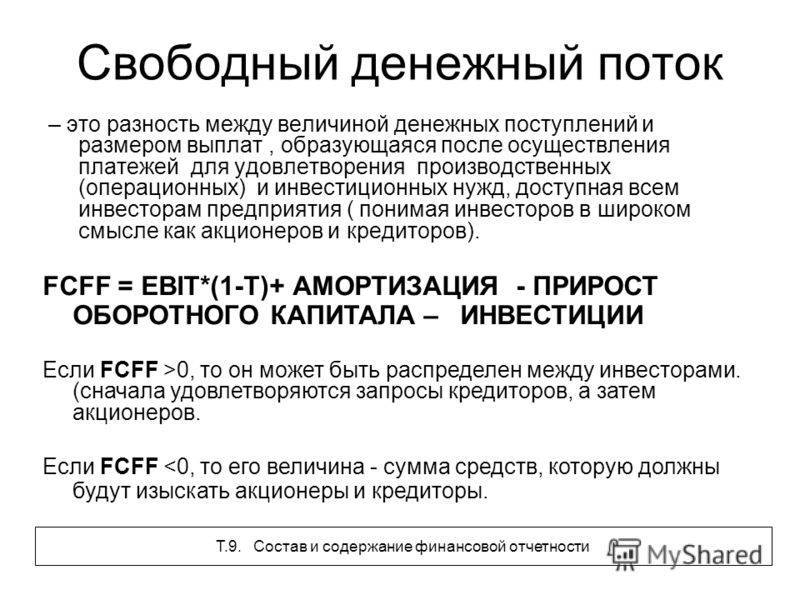

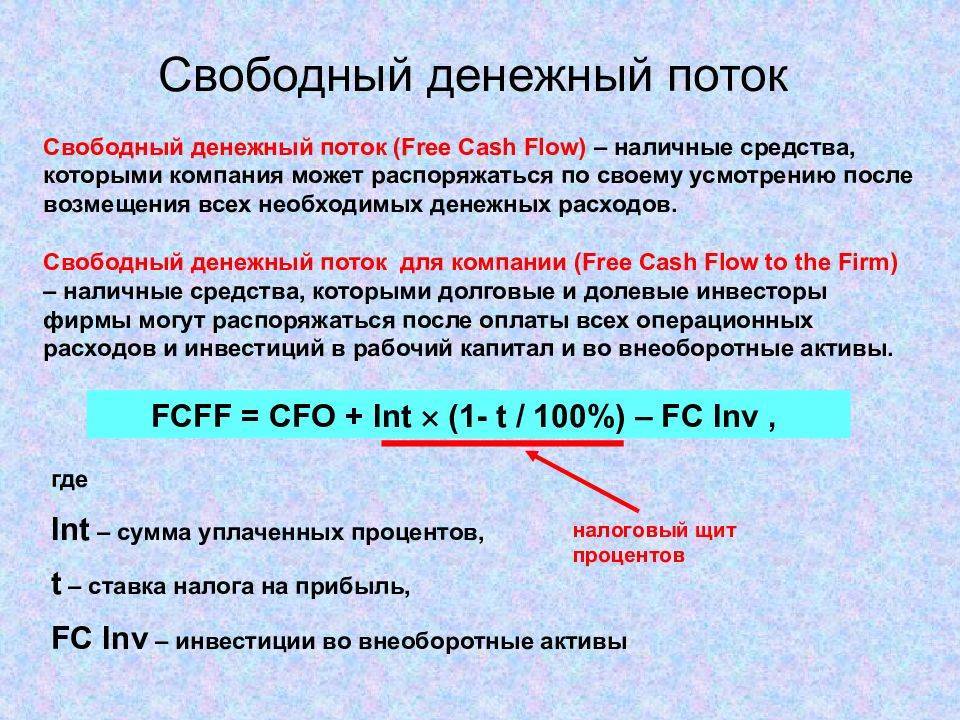

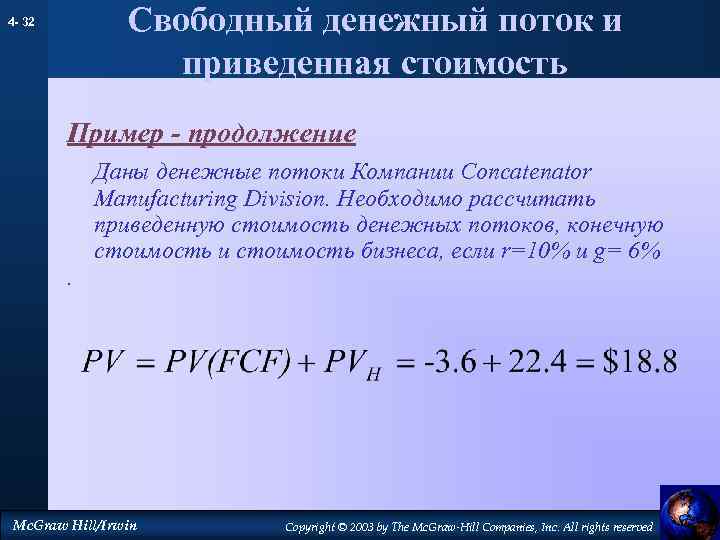

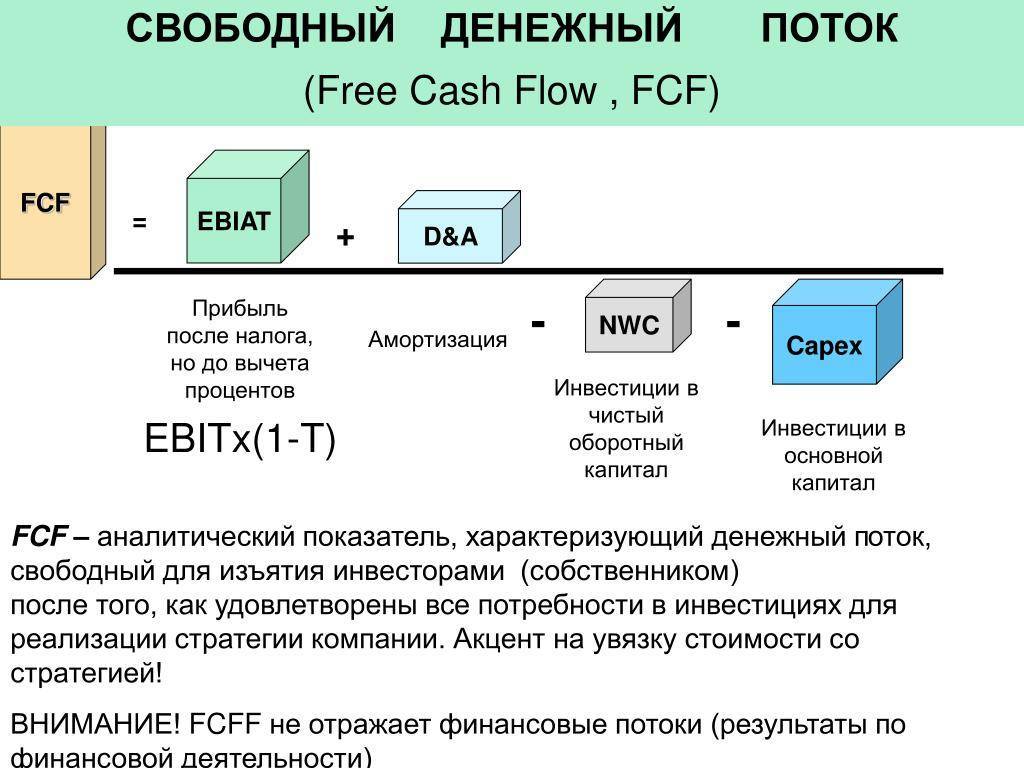

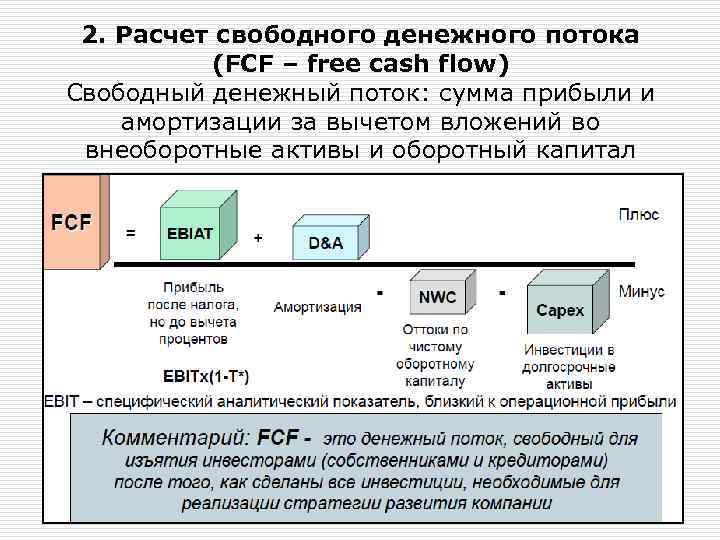

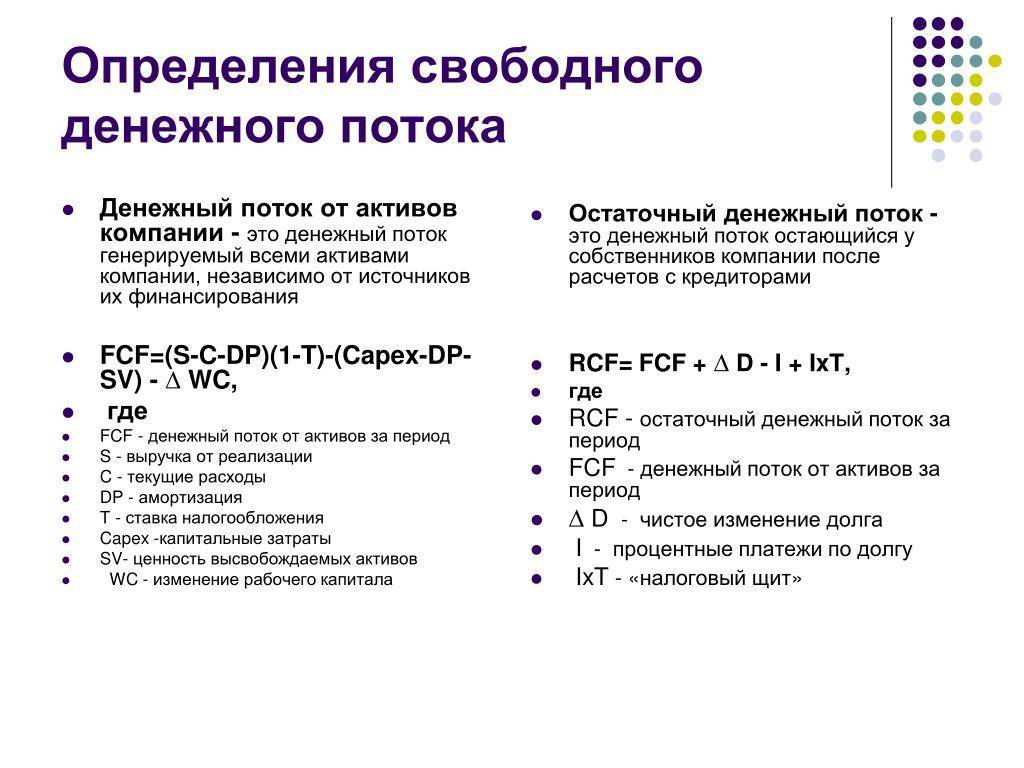

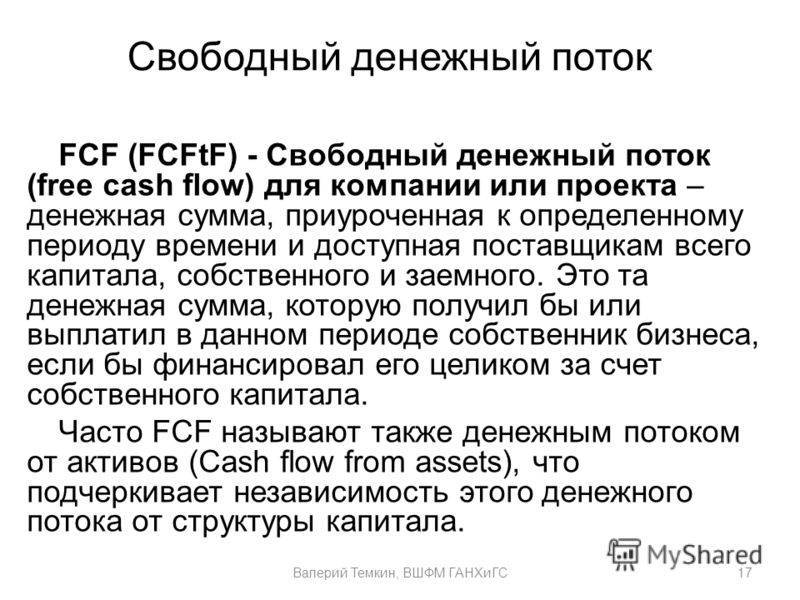

Как вычисляется свободный денежный поток

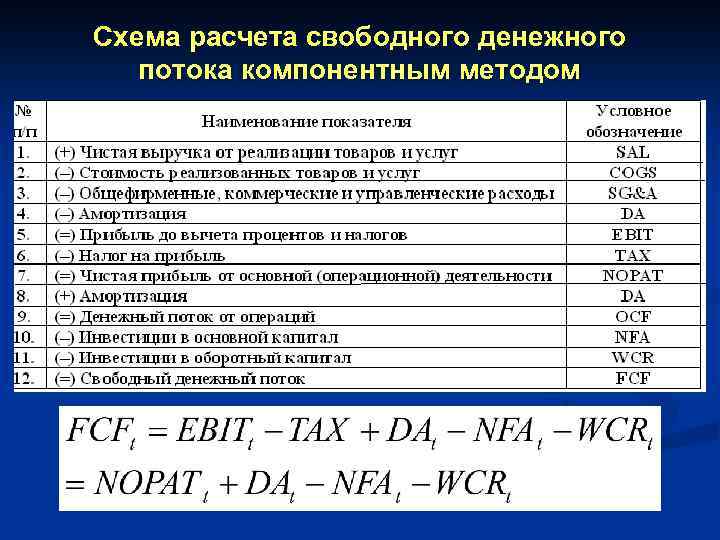

В деятельности любого предприятия выделяется два основных вида свободных денежных потоков:

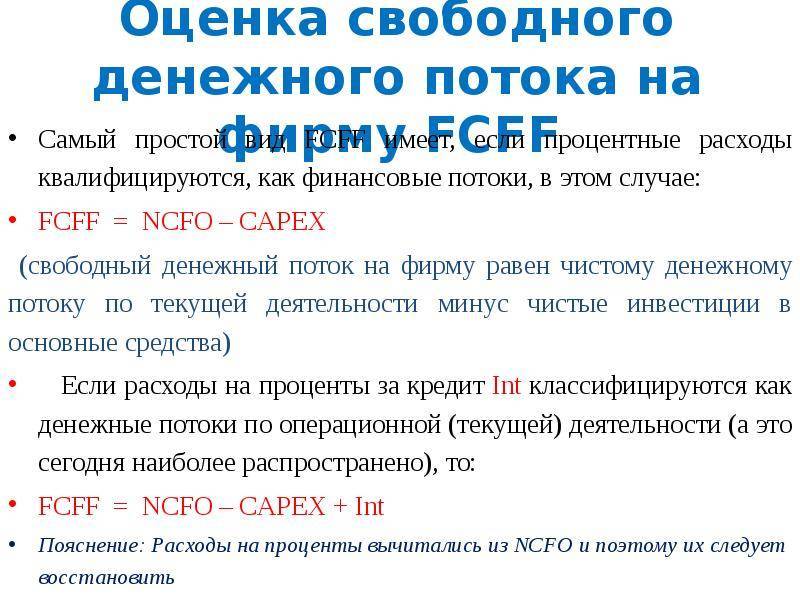

- Свободный поток предприятия (FCFF) – это деньги после вычитания капитальных затрат и налогов, но до расчета по кредитным процентам. Он применяется для понимания реальной стоимости самого предприятия и важен для кредиторов и инвесторов.

- Свободный поток на свой капитал (FCFE) – это средства, оставшиеся после вычета процентов по займам, налогам и расходам на операционную деятельность. Показатель важен для собственников и акционеров, так как оценивает акционерную стоимость фирмы.

Объективно рассчитать свободный денежный поток компании (или фирмы) можно несколькими способами. Основными элементами его структуры являются:

- инвестиции чистые в капитал оборотный;

- инвестиции чистые в капитал основной;

- деньги от операционной деятельности предприятия после уплаты налогов.

Первые две позиции берутся из балансового отчета.

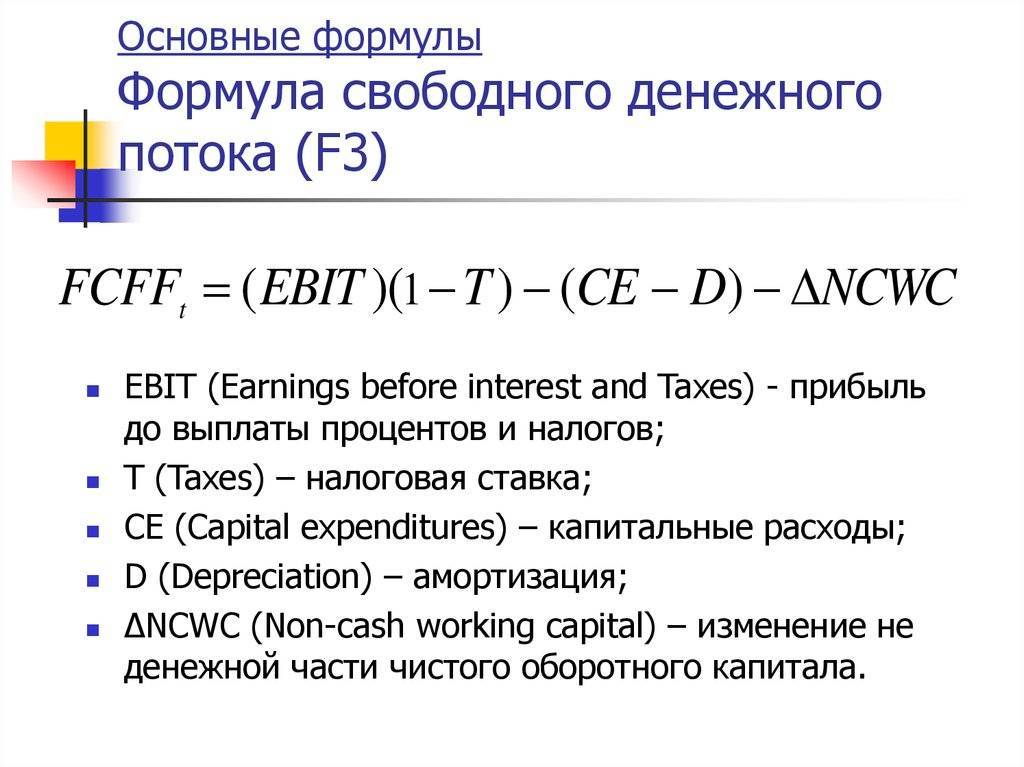

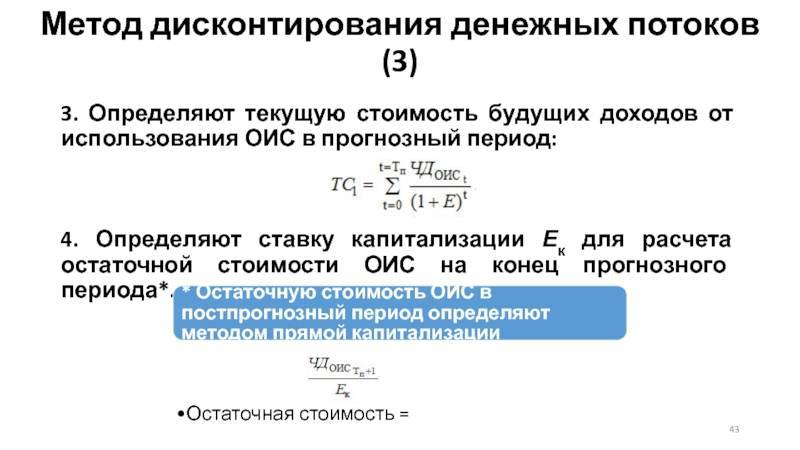

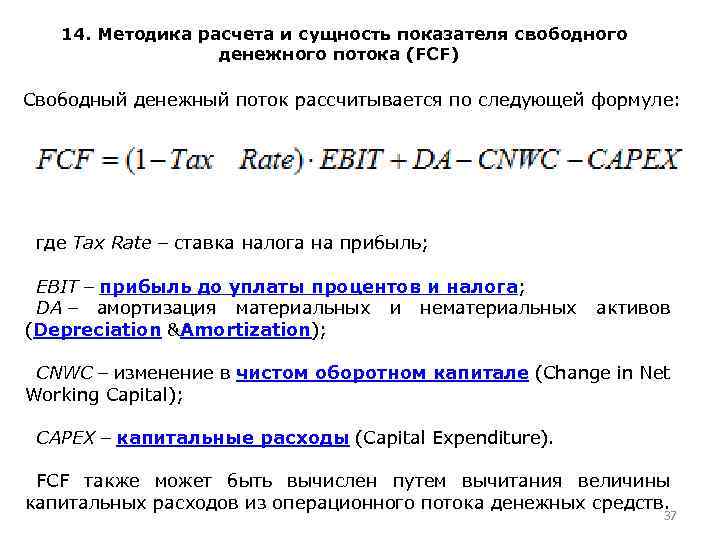

Для поиска показателя свободного потока предприятия чаще всего используется такая формула:

в которой:

- Tax – величина налога на прибыль;

- DA – показатель амортизации активов (нематериальных и материальных);

- EBIT – размер прибыли до уплаты всех налогов;

- ∆WCR – сумма капитальных расходов, может использоваться также термин CAPEX;

- CNWC – динамика оборотного чистого капитала (расходы на покупку новых активов). Он исчисляется по такому принципу: (Зi + ЗДi – ЗКi) – (Зо +ЗДо – ЗКо), где З – запасы, ЗД – задолженность дебиторская, ЗК – задолженность кредиторская. От суммы этих показателей за текущий период (индекс i) отнимается сумма аналогичных величин за предыдущий временной отрезок (индекс o).

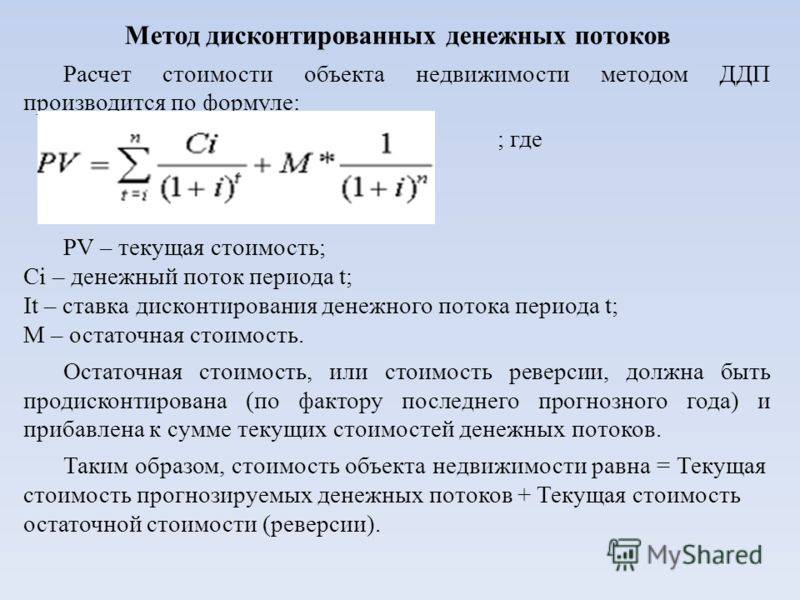

Есть и другие варианты расчетов. Например, в 2001 году была предложена следующая методика:

при этом:

- CFO обозначает сумму денег от операционной деятельности компании;

- Tax – налог на прибыль (процентная ставка);

- Interest expensive – затраты по процентам;

- CFI – средства от деятельности инвестиционной.

Некоторые используют максимально простую формулу для вычисления величины искомого показателя:

FCFF = NCF – CAPEX, где

- NCF – чистый денежный поток;

- CAPEX – расходы капитальные.

Поток FCFF создается активами компании (операционными и производственными) и направлен инвесторам, поэтому его значение равно общей сумме выплат, это правило действует и в обратном порядке. Это правило носит название тождества денежных потоков и записывается графически так: FCFF = FCFE (финансы собственникам) + FCFD (финансы кредиторам)

Показатель потока свободного на свой капитал (FCFE) указывает на оставшуюся в распоряжении акционеров и собственников сумму после расчетов по все налоговым обязательствам и обязательным вложениям в операционную деятельность предприятия. Важнейшими критериями здесь являются:

- NI (Net Income) – чистая прибыль фирмы, величина его берется из бухгалтерского отчета;

- DA (Depletion, Depreciation & Amortization) – амортизация, истощение и износ, показатель бухгалтерской отчетности;

- ∆WCR (CAPEX) – затраты на текущую деятельность (капитальные расходы), их можно найти в отчете об инвестиционной деятельности.

В конечном итоге общая формула носит такой вид:

кроме аббревиатур, разъясненных выше, здесь применяются еще некоторые:

- Investment – объем осуществленных компанией инвестиций в краткосрочные активы, источник – бухгалтерский баланс;

- Net borrowing – это дельта между уже погашенными и вновь полученными кредитами, источник – финансовая отчетность.

Однако некоторые “расходные” статьи (например, амортизация) не ведут к реальному расходованию средств, поэтому нередко применяется несколько другая система исчисления этого показателя. Здесь используется величина потока денег от производственных операций, в котором уже учтены изменения капитала оборотного, чистая прибыль, показатель также откорректирован на амортизацию и иные неденежные операции:

FCFE = CFFO – ∆WCR + Net borrowing

Фактически, основная разница между рассмотренными видами свободных потоков денег заключается в том, что расчет FCFE производится после получения (уплаты) долгов, а FCFF – до этого.

Миллиардер Уоррен Баффет пользуется самой консервативной методикой оценки данного показателя, который он называет Owner`s earnings (прибыль собственника). В своих расчетах, кроме привычных индикаторов, он учитывает также среднегодовой объем средств, которые следует инвестировать в основные средства для сохранения рыночной конкурентной позиции и объемов производства в долгосрочной перспективе.

Коэффициенты отчета о движении денежных средств.

Отчет о движении денежных средств содержит информацию, которую можно проанализировать в динамике (т.е. изменение с течением времени), чтобы получить лучшее представление о прошлой деятельности компании и ее перспективах на будущее.

Эту информацию также можно эффективно использовать для сравнения результатов деятельности и перспектив различных компаний одной отрасли, а также в различных отраслях.

Существуют несколько общепринятых коэффициентов на основе денежного потока от операционной деятельности, которые могут быть полезны в этом анализе. Эти коэффициенты обычно относят к категории коэффициентов рентабельности (англ. ‘performance / profitability ratios’) и платежеспособности (англ. ‘coverage / solvency ratios’) по кэш-фло.

См. также:

CFA — Анализ финансовых коэффициентов.

Иллюстрация 16 обобщает расчет и интерпретацию некоторых из этих коэффициентов.

Иллюстрация 16. Коэффициенты отчета о движении денежных средств.

Коэффициенты рентабельности

| Показатель | Формула | Экономический смысл показателя |

| Денежный поток к выручке (Cash flow to revenue) | CFO / Чистая выручка | Операционный денежный поток, полученный на каждую д.е. выручки |

| Денежный поток к активам (Cash return on assets) | CFO / Средние совокупные активы | Операционный денежный поток, полученный на каждую д.е. инвестиций в активы |

| Денежный поток к собственному капиталу (Cash return on equity) | CFO / Средний собственный (акционерный) капитал | Операционный денежный поток, полученный на каждую д.е. инвестиций владельцев компании |

| Денежный поток к операционной прибыли (Cash to income) | CFO / Операционная прибыль | Способность компании генерировать денежные поступления за счет прибыли, полученной от операционной деятельности |

| Денежный поток на акцию a (Cash flow per share) | (CFO — Дивиденды по привилегированным акциям) / Количество обыкновенных акций в обращении | Операционный денежный поток, приходящийся на 1 обыкновенную акцию |

Коэффициенты покрытия или платежеспособности

| Показатель | Формула | Экономический смысл показателя |

| Коэффициент покрытия долга (Debt coverage) | CFO / Совокупные долговые обязательства | Уровень финансового риска и финансового левериджа |

| Коэффициент покрытия процентов b (Interest coverage) | (CFO + Проценты выплаченные + Налоги выплаченные) / Проценты выплаченные | Способность выполнить обязательства по погашению процентов |

| Коэффициент реинвестирования (Reinvestment ratio) | CFO / Выплаты за (инвестиции во) внеоборотные активы | Способность приобретать основные средства и прочие внеоборотные активы за счет операционного денежного потока |

| Коэффициент выплат по долговым обязательствам (Debt payment ratio) | CFO / Выплаты в погашение долгосрочных долговых обязательств | Способность погашать долгосрочные долговые обязательства за счет операционного денежного потока |

| Коэффициент выплаты дивидендов (Dividend payment ratio) | CFO / Выплаты дивидендов | Способность выплачивать дивиденды за счет операционного денежного потока |

| Коэффициент инвестиционных и финансовых выплат (Investing and financing ratio) | CFO / Оттоки денежных средств по инвестиционной и финансовой деятельности | Способность приобретать внеоборотные активы, погашать долги и выплачивать дивиденды. |

Примечания:

а Если компания отчитывается по МСФО и включает выплаченные дивиденды в раздел операционной деятельности отчета о движении денежных средств, то общую сумму дивидендов по отчету необходимо добавить к CFO, а затем вычесть дивиденды по привилегированным акциям.

Напомним, что CFO в отчетах о движении денежных средств, подготовленных в соответствии с US GAAP и МСФО, может отличаться из-за отражения процентов и дивидендов полученных и выплаченных — в разных разделах.

См. также более подробно от этом:

CFA — Подготовка отчета о движении денежных средств (ч. 1): связь с балансом и операционная деятельность.

b Если компания отчитывается в соответствии с МСФО и включает выплату процентов в раздел финансовой деятельности, то необходимо исключить выплату процентов из числителя.

Денежный поток в личных финансах

Все, что мы рассмотрели выше, легко применить и к сфере личных финансов. Если вы ведете таблицы учета доходов и расходов, то прямо сейчас вы можете оценить свой свободный cash flow. Если в конце месяца он у вас положительный, то я могу вас только поздравить и пожелать дальнейшего его увеличения.

Если отрицательный, то необходимо провести серьезную работу по устранению этой проблемы. А я считаю отсутствие свободных денег действительно серьезной проблемой. Чтобы покрыть минус, придется брать в долг и надолго забыть о накоплении.

Есть всего два пути, как увеличить денежный поток: сократить расходы и повысить доходы. Когда человек уже провел оптимизацию своих затрат и больше вариантов их уменьшения нет, то остается только увеличивать поступление денег.

Советую прочитать книгу Роберта Кийосаки “Квадрант денежного потока”. Всех людей, кто получает доход, автор разделил на 4 категории.

Вам надо определить, из какого квадранта вы получаете свои деньги. Это может быть одна или все четыре сферы. Например, я зарабатываю сразу в трех квадрантах: работаю по найму в университете, на саму себя в качестве независимого автора финансовых статей и инвестирую на фондовом рынке.

Каждая сфера требует своих знаний и навыков, у каждой есть плюсы и минусы. Но любой переход из одного квадранта в другой – это новая ступень в моем развитии, которая приводила к увеличению денежного потока.

А на изображении ниже вы можете увидеть, как выглядят методы создания дохода в каждом квадранте. И только вам выбирать, где именно вы хотите находиться и как зарабатывать.

Методы анализа денежных потоков

Существует несколько видов анализа движения денежных потоков. О самых информативными среди них расскажем далее.

Вертикальный анализ ДДП

На основе данного вида анализа осуществляется исследование структуры денежных потоков:

- текущие потоки, представляющие собой поступления от реализации произведенных товаров и такие операционные платежи, как зарплата сотрудников, перечисление процентов по займам, оплата приобретенного сырья и материалов;

- инвестиционные потоки – покупка и продажа нематериальных активов, основных средств и ценных бумаг, поступление дивидендов и предоставление кредитов;

- финансовые потоки – выплата дивидендов, возврат кредитов и новые займы, продажа и покупка акций, выпущенных компанией.

Основными аспектами анализа структуры денежных средств считаются:

- Операционная деятельность, которая должна осуществляться с учетом того, что чистый денежный поток не может выходить за рамки положительных значений – приток денежных средств всегда должен быть выше, чем их отток. В противном случае это станет причиной наличия кассовых разрывов и, возможно, приведет компанию к банкротству.

- Инвестиционные операции, которые, напротив, могут характеризоваться отрицательным значением величины чистого денежного потока. Деньги расходуются на приобретение необоротных активов и основных средств, и положительные значения чистого денежного потока могут появиться в результате реализации значительных объемов оборотных средств. Это тревожная ситуация, причины которой обязательно должны быть своевременно выяснены.

- Финансовые операции, связанные с изменением капитала и движением собственных и заемных средств. Положительный чистый денежный поток может возникнуть благодаря взятому кредиту, возврат которого предполагает выплату процентов. Необходимость расчета с кредиторами сократит чистые денежные потоки по другим видам операций. Хорошим показателем является наличие потока, сформированного благодаря продаже ценных бумаг компании или права долевого участия. Это указывает на наличие доверия к ней со стороны партнеров.

Горизонтальный анализ ДДП

В основе данного вида анализа денежных потоков лежит необходимость сопоставить показатели базового периода с притоками, оттоками и чистыми денежными потоками, существующими в данном периоде.

Наряду с вертикальным, горизонтальный анализ также осуществляется с помощью прямых методов исследования.

Факторный анализ ДДП

В процессе такого анализа могут использоваться как прямые, так и косвенные методы исследования. Его задача – определить, какое влияние оказывают различные величины на процесс движения денежных средств:

- прямой анализ позволяет увидеть суммарный или представленный в разрезе видов операций ЧДП. С помощью данного вида анализа можно выяснить, какие составляющие притоков и оттоков стали причиной положительных изменений, а какие способствовали уменьшению объемов ДС;

- при косвенном методе анализа ДДС устанавливается взаимосвязь между полученным финансовым результатом в виде прибыли или убытков и существующим чистым денежным потоком.

Коэффициентный анализ ДДП

Суть коэффициентного анализа движения денежных потоков заключается в исследовании их динамики по формулам индексов:

Коэффициент | Формула для расчета | Норматив | Что показывает полученный результат |

Эффективности чистых денежных потоков | Чистый денежный поток/ отрицательный денежный поток (отток денег) | ≥ 0 | Количество рублей чистого денежного потока в расчете на один рубль оттока |

Достаточности чистых денежных потоков | Положительный денежный поток (приток денег) / чистый денежный поток | ≥ 1 | Разница между притоком и оттоком |

Реинвестирования чистого денежного потока | (ЧДП – Двыпл) / (ΔИ +ΔДФП), где Двыпл – выплаченные дивиденды, ΔИ и ΔДФП – приросты по инвестициям и финансовым вложениям | Отсутствует | Объем чистого денежного потока, инвестированного в закупки основных средств и нематериальных активов, а также использованного для приобретения ценных бумаг и предоставления займов. |

Денежного содержания ЧП | ЧОДП / ЧП, где ЧОДП – ЧДП по основной деятельности, ЧП – чистая прибыль | Отсутствует | Доля ЧП и разница между чистой прибылью и величиной чистого денежного потока |

Денежного покрытие существующих обязательств | ЧОДП / Оср, где Оср – средний показатель обязательств | Отсутствует | Доля обязательств, погашение которых может осуществляться за счет чистого операционного денежного потока. |

Плюсы и минусы Cash Flow.

Инвестиционный подход основывается на плановых отметках оценки денежного потока. Это достаточно надежный метод, у которого есть очевидные плюсы:

- Можно установить точное количество активов фирмы, финансовых средств и других.

- Можно разделять поступления и эксплуатационные расходы по типам, разобраться в том, какие сегменты наиболее доходны (выявить источники), а какие являются убыточными.

- Оценить и рассчитать собственный КФ компании, распределение по получателям и маршрутам. Легко выяснить, сколько получают акционеры в виде дивидендов.

Среди минусов эксперты называют неполную информацию, недоступность в промежуточном периоде – CF составляется к концу года, квартала и т.д., не всегда предоставляя фактические результаты. Дисконтированный денежный поток более показателен для тестов в режиме онлайн. Другой недостаток связан со сложностью прогнозирования, поскольку не берет в учет задолженности и планы – например, конкурент собирается купить большую партию товара, договор по факту уже заключен, контакты предоставлены, но в CF-аналитике пока не отражен, а значит, не оказывает влияния на единую картину.