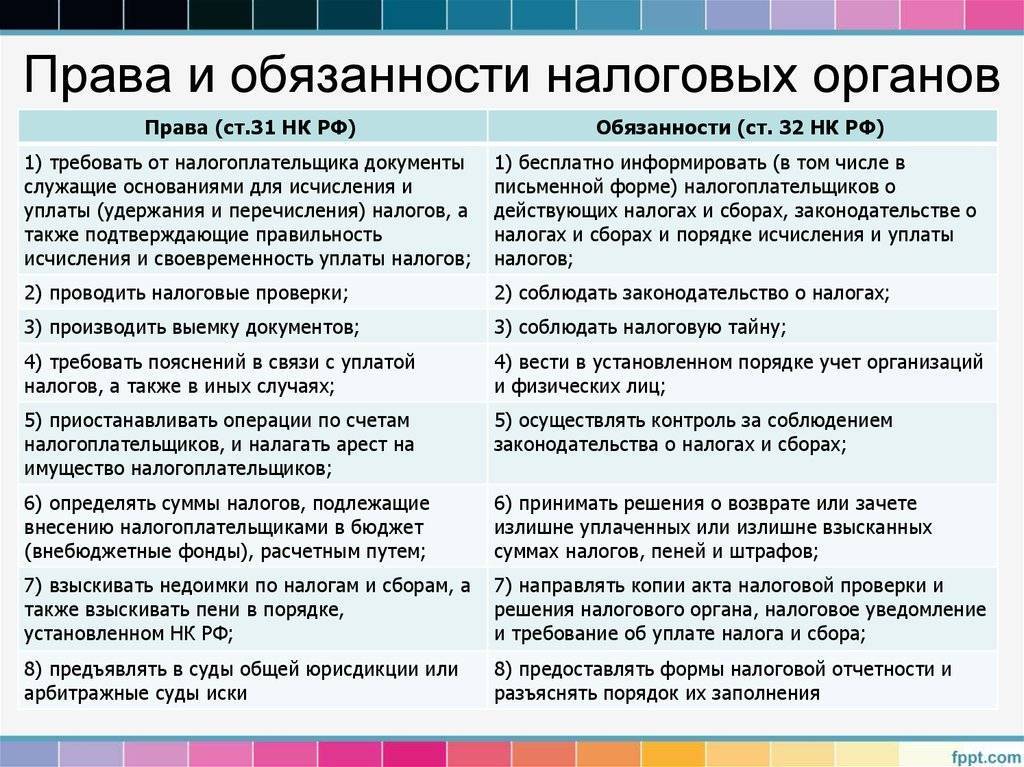

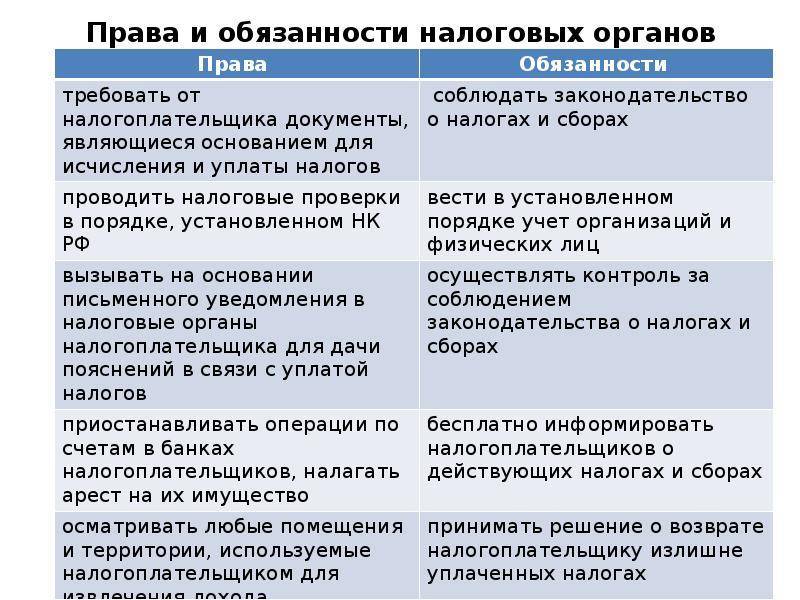

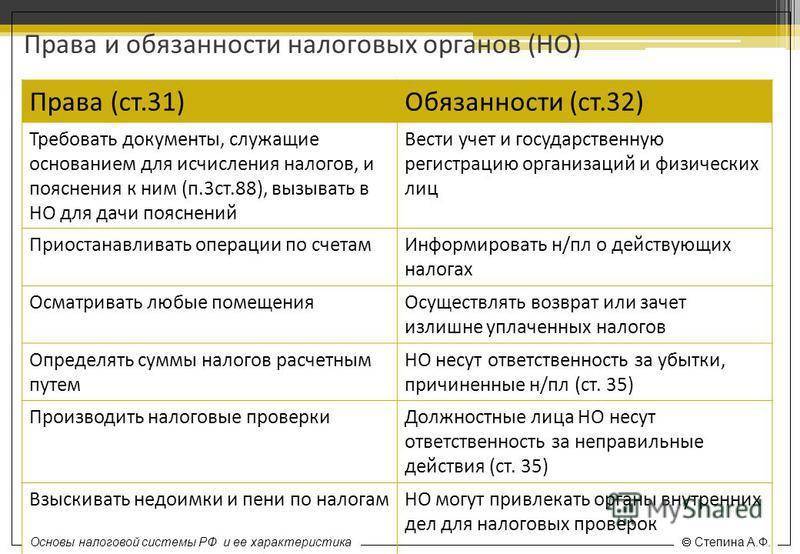

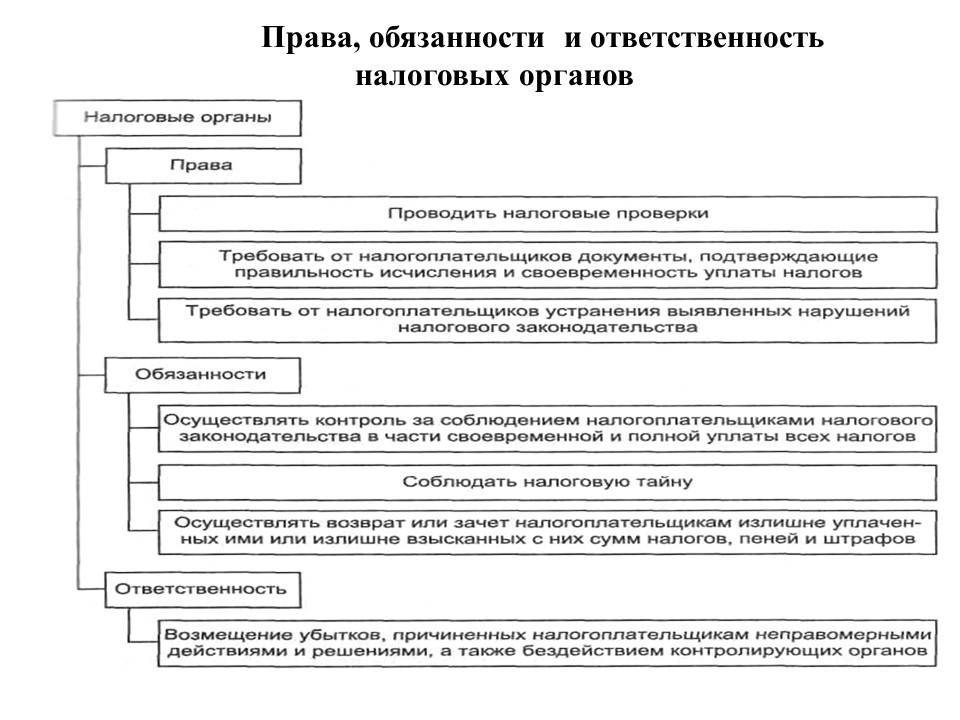

Права и обязанности налоговых органов

- Возможности потребовать документацию, касающуюся данной отрасли;

- Проведении проверок;

- Возможности требовать пояснения об уплате за тот или иной период времени;

- Осуществлении ареста имущества;

- Выдвигать требования об устранении нарушений;

- Назначении процентной ставки при просрочке выплат;

- Подавать прошения в органы, выдающие лицензии на деятельность определенного рода, отозвать таковую по причине ряда факторов;

- Подавать иски в суд.

Обязанности:

- Регистрировать юридические и физические лица и вести их учет;

- Соблюдать все пункты НК;

- Информировать налогоплательщиков об изменениях в системе оплаты;

- Предоставлять отчеты;

- Разъяснять систему функционирования того или иного закона;

- Возвращать средства, оплаченные сверх нормы;

- Представлять налогоплательщику справки о состоянии проверок, а так же об учете его деятельности;

- При нарушении НК РФ, направлять дело в правоохранительные органы.

Важно помнить, что права и обязанности налогоплательщиков и налоговых агентов защищены Налоговым Кодексом Российской Федерации и их невыполнение может привести к разбирательствам на уровне правоохранительных органов

Обязанности налоговых органов

Помимо свобод на совершение тех или иных действий в рамках закона РФ, данные структуры имеют и обязательства перед государством и населяющими его людьми. Давайте рассмотрим их далее.

Помимо прав налоговые органы имеют также множественные обязанности самой разнообразной направленности

Обязанность № 1 – соблюдение законодательства в области налогообложения

Первоочередная обязанность данного органа заключается в соблюдении законодательства, на котором построена вся его деятельность. Речь идет, разумеется, о нормативно-правовых актах в области налогов и сборов, взимаемых в пользу государственной казны.

Обязанность № 2 — осуществление контроля за соблюдением налогового законодательства

Представленные структуры обязаны не только следовать нормам, обозначенным нами в предыдущем пункте, но также и осуществлять надзор за соблюдением оных прочими субъектами.

Обязанность № 3 – ведение налогового учета

Еще одна обязанность этих органов состоит во ведении налогового учета в установленном законом порядке, касающегося:

- различных организаций;

- физических лиц, в категорию которых входят, как обычные граждане, так и индивидуальные предприниматели.

Обязанность № 4 – бесплатное информирование налогоплательщиков и налоговых агентов

Также берут представители интересующей нас структуры на себя обязательства по безвозмездному информированию, как в устной, так и в письменной форме граждан и налоговых агентов относительно актуальных на конкретный период времени:

- налогах и сборах;

- законодательных актах;

- порядках расчета и уплаты средств в пользу бюджета;

- полномочиях налоговых органов и официально представляющих их должностных лиц;

- формах деклараций, подающихся на рассмотрение в качестве отчетности и т.д.

Отвечают представители службы и за бесплатное информирование населения

Обязанность № 5 — использовать письменные разъяснения Минфина в качестве руководства

Обязуются налоговые структуры также следовать составленным Минфином руководствам, действующим в области нюансов использования на практике законодательных актов, регулирующих их деятельность.

Обязанность № 6 – сообщать о постановке на учет в Федеральной налоговой службе

Имеют налоговые органы обязательства и по оповещению аудитории относительно постановки конкретных ее представителей на учет, и предоставлению ей реквизитов по счетам Федерального казначейства. Кроме того, в дальнейшем они должны будут также доводить до сведения плательщиков данные об изменениях по данным счетам.

Обязанность № 7 – принимать решение о возврате сбора

Должны искомые органы осуществлять и принятие решений относительно возврата плательщикам налогов и налоговым агентам денежных величин, уплаченных в казну излишне. В эту категорию могут входить как основные выплаты в бюджет, так и назначенные при просрочке пени, штрафы и т.д.

Вернуть ли плательщику средства в том или ином случае, тоже решают представители этих органов

Обязанность № 8 – соблюдение налоговой тайны

Налоговую тайну составляют такие сведения о плательщике или агенте по выплате налогов, разглашение которых может нанести владельцу непоправимый ущерб. При этом, сведения необходимы налоговой для расчета величины платежей и учета, поэтому, все допущенные к ним сотрудники обязуются соблюдать налоговую тайну, и не допускать к ней посторонних.

Обязанность № 9 –направлять копии акта проверки и решения органа

Представленная структура обязуется отправлять плательщикам налогов копии:

- актов по проверкам;

- и решений, вынесенных по упомянутым проверкам.

Обязанность № 10 – осуществлять совместную проверку

Еще одно обязательство структуры заключается в проведении совместных сверок с плательщиками относительно величин перечисленных выплат и т.д.

Обязанность № 11 – выдавать копии решений

Обязуется налоговая служба и выдавать копии принятых ей решений требующим искомый документ субъектам.

Задача по выдаче копий важных документов лежит в перечне обязанностей структуры

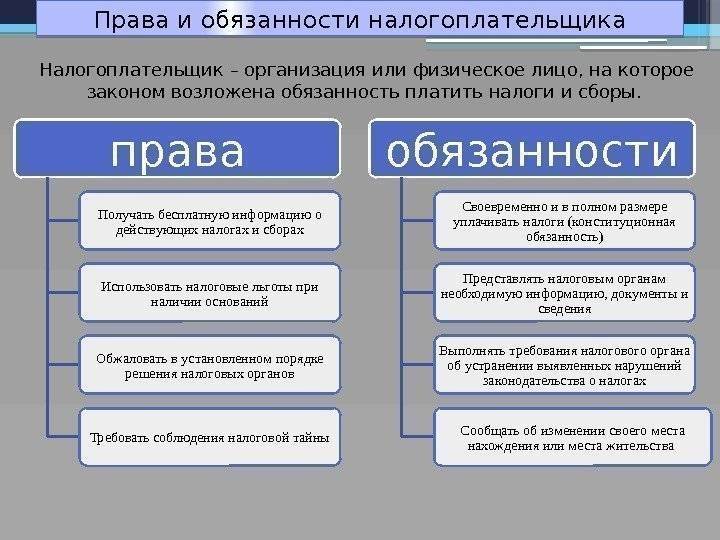

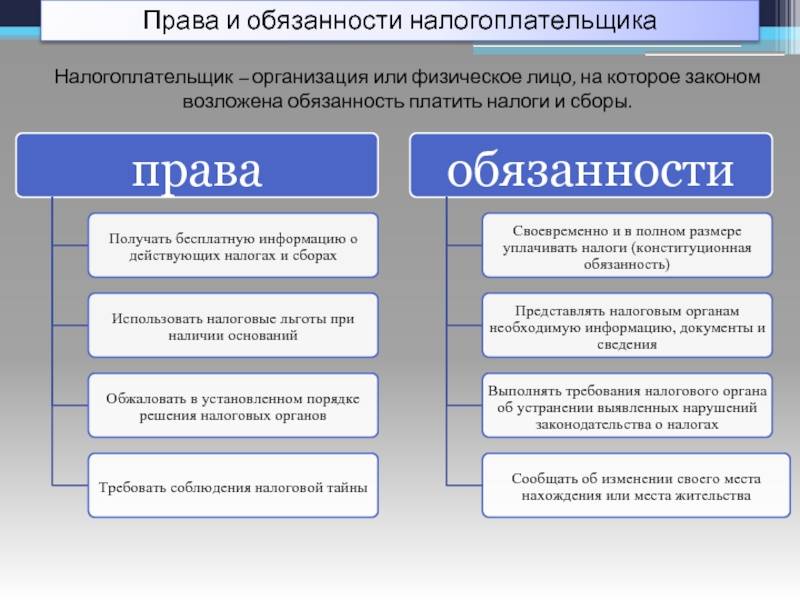

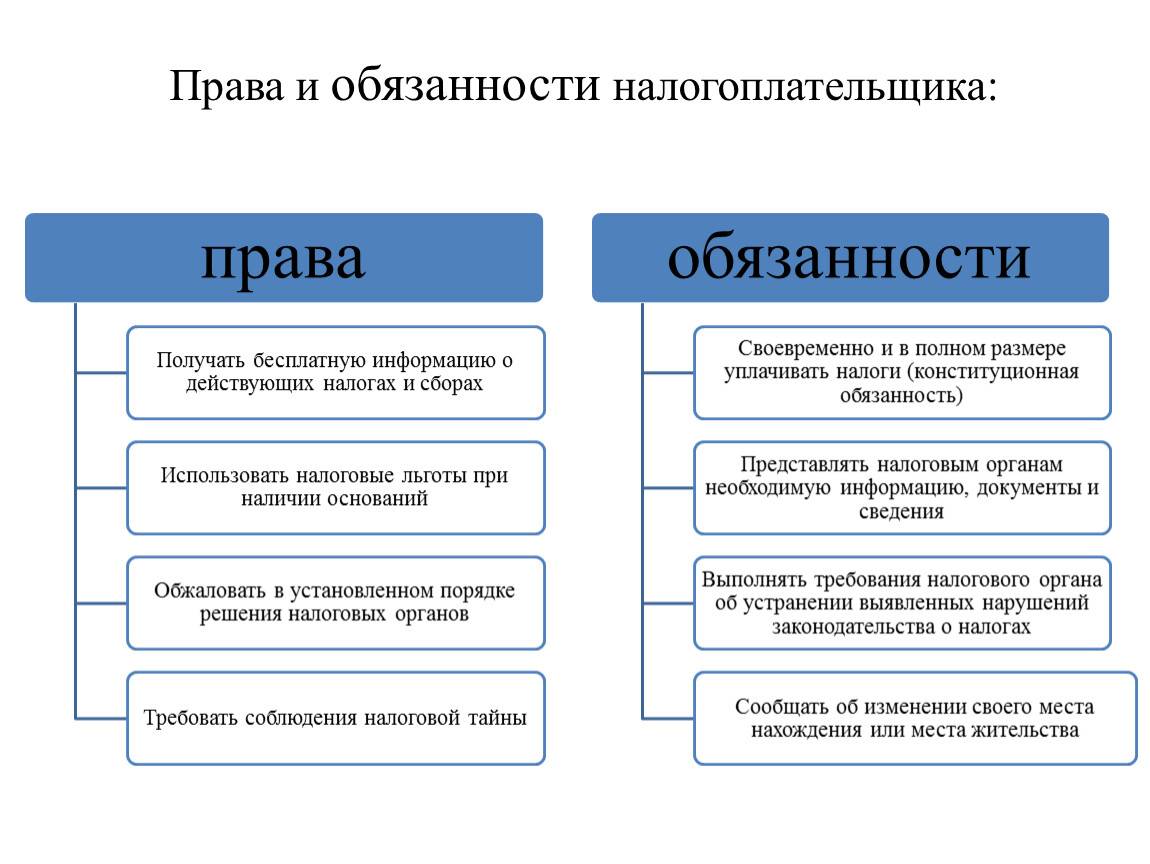

Какие права и обязанности имеют налогоплательщики?

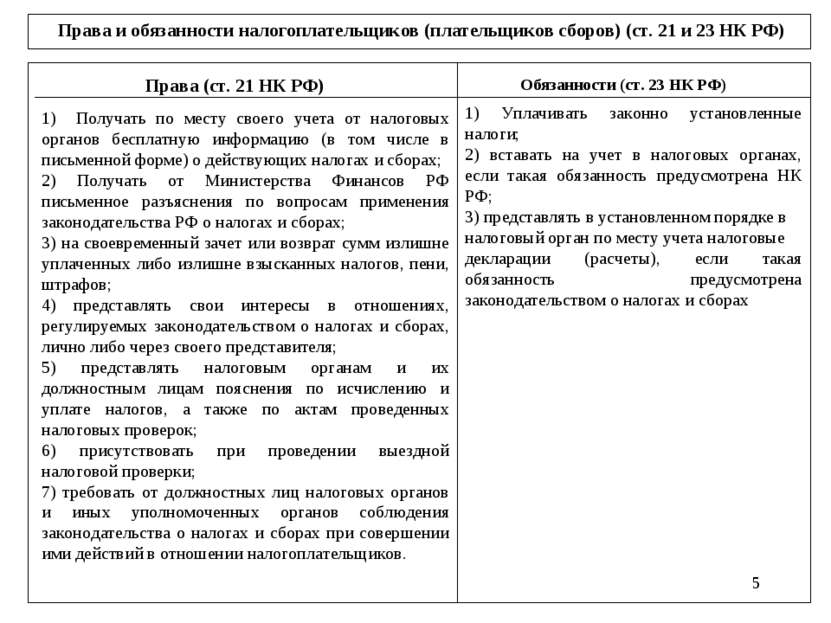

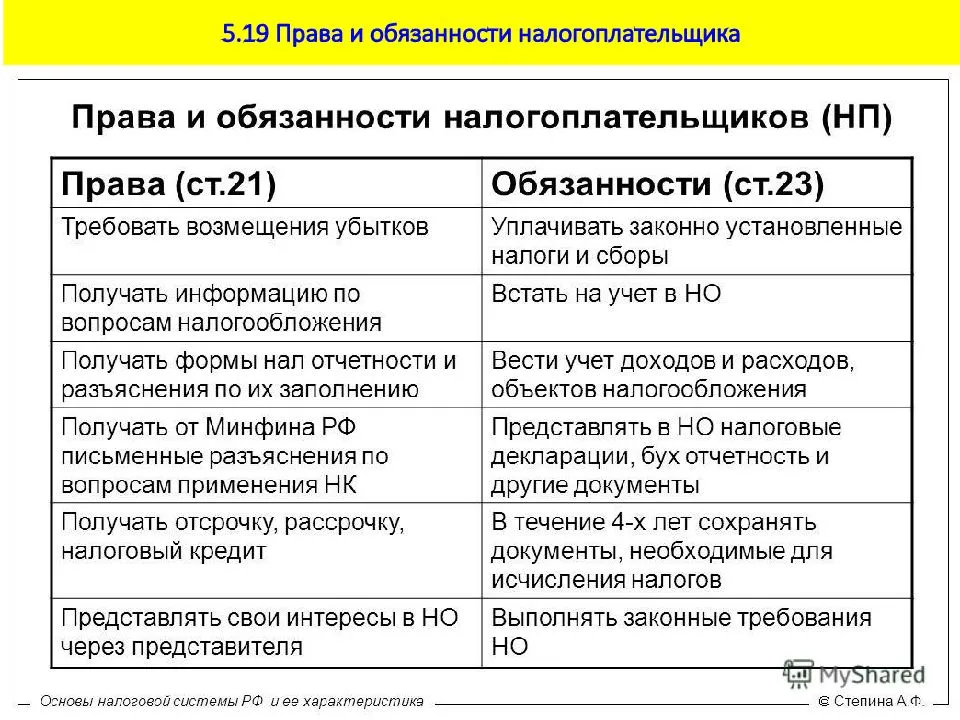

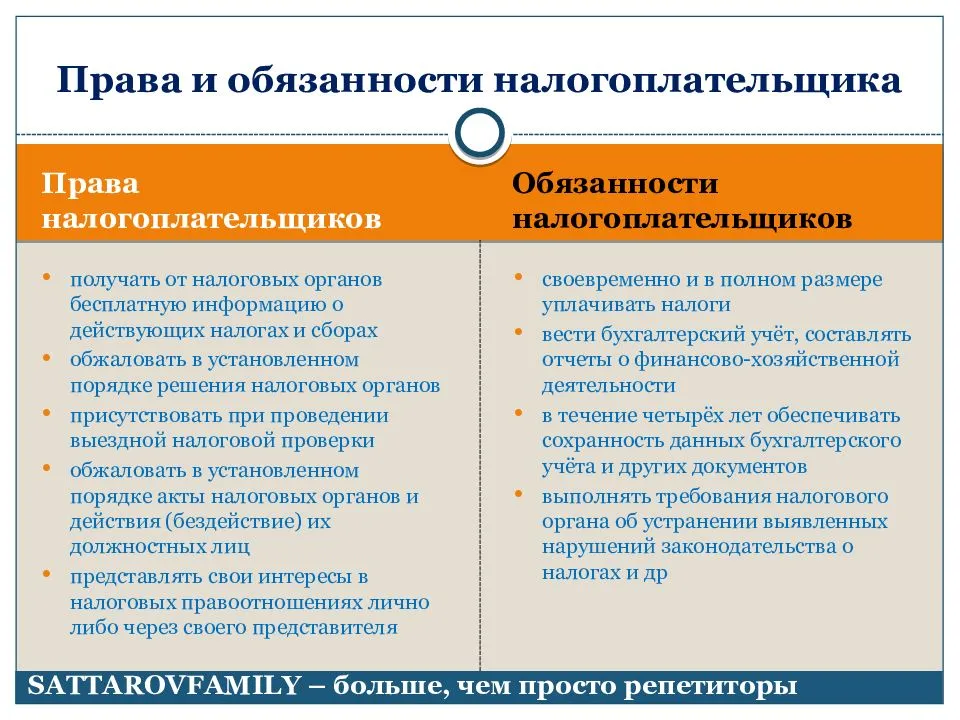

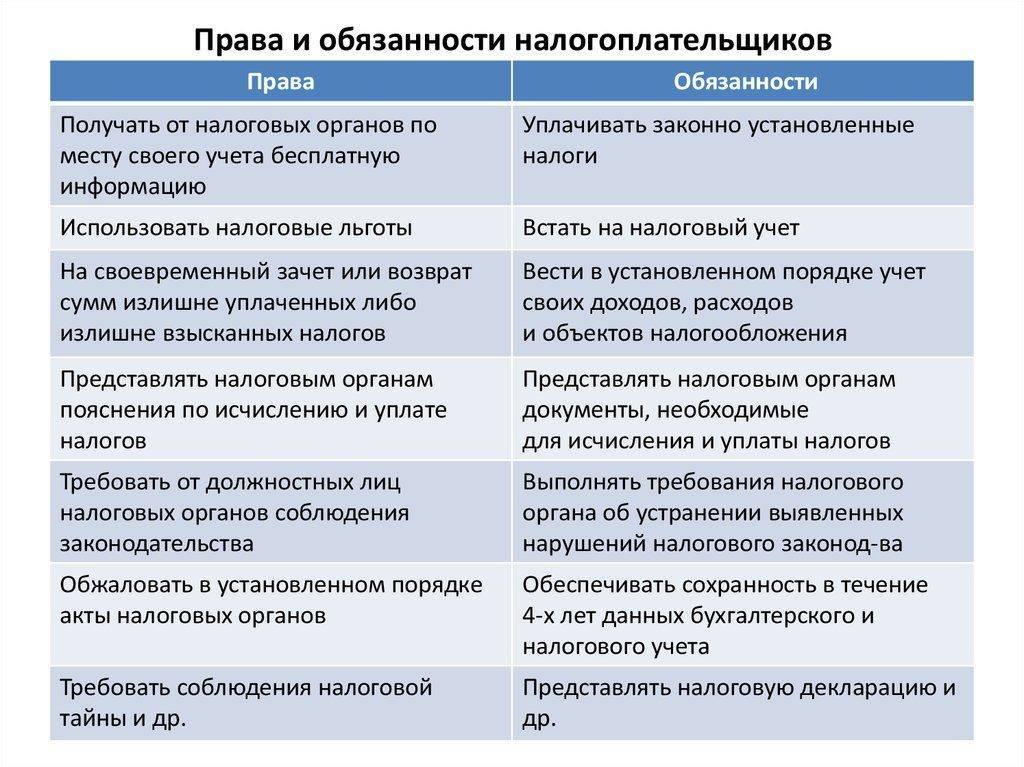

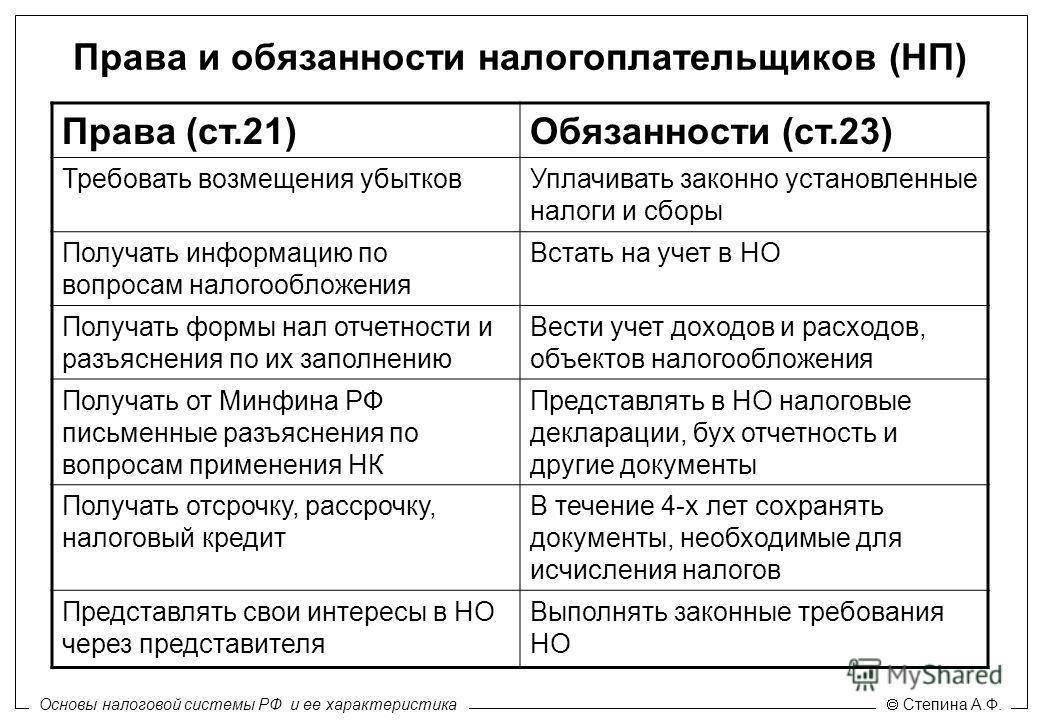

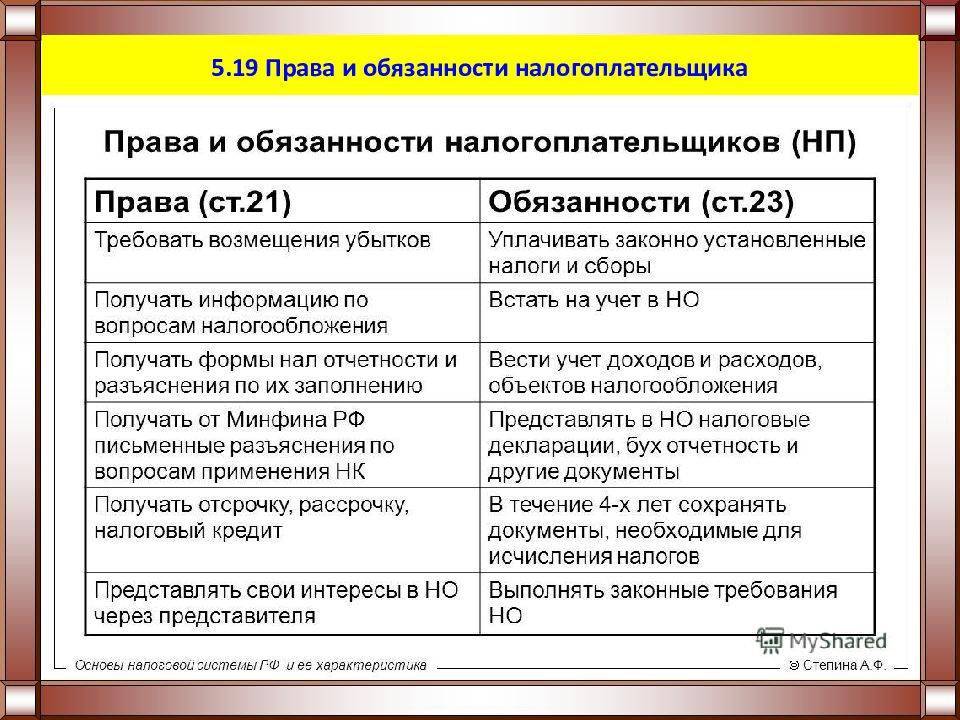

Права и обязанности налогоплательщиков изложены в Налоговом кодексе РФ в статье 21 и 23.

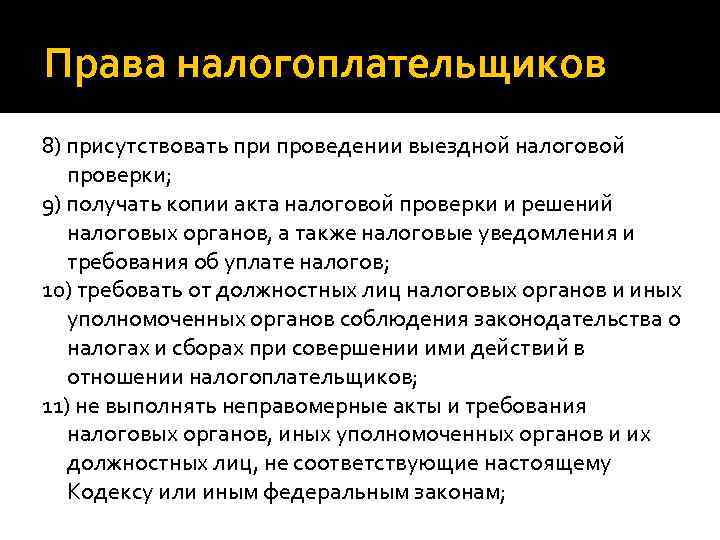

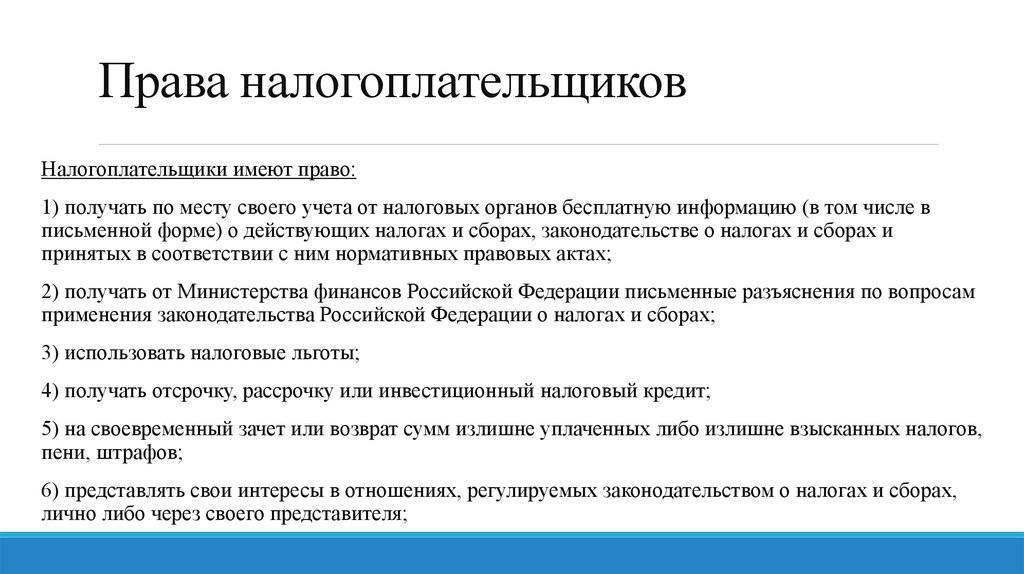

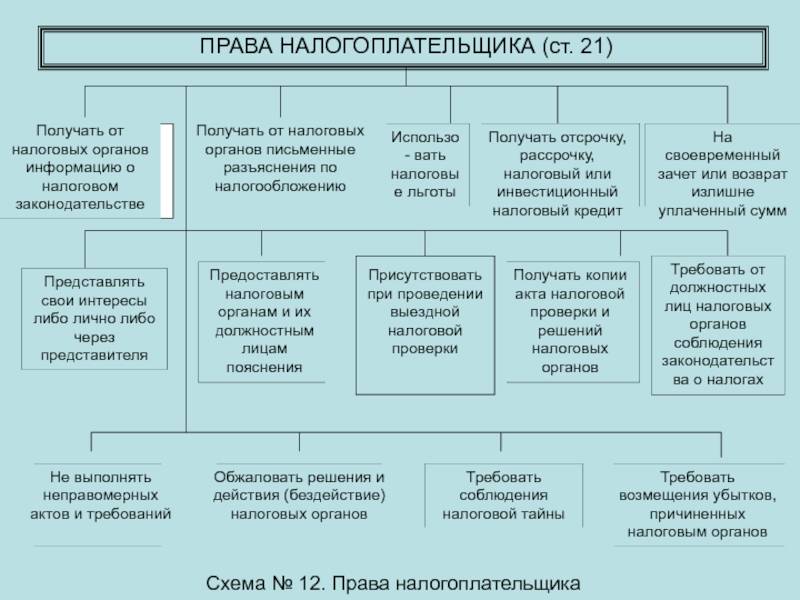

Основные права налогоплательщиков (кратко) следующие:

1) получать по месту своего учета от налоговых органов бесплатную информацию о действующих налогах и сборах

2) получать от Министерства финансов РФ письменные разъяснения по вопросам применения законодательства о налогах и сборах

3) использовать налоговые льготы

4) получать отсрочку, рассрочку или инвестиционный налоговый кредит

5) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

6) представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах

7) представлять налоговым органам пояснения по исчислению и уплате налогов

8) присутствовать при проведении выездной налоговой проверки;

9) получать копии акта налоговой проверки, решений налоговых органов, налоговых уведомлений и требований об уплате налогов

10) требовать от должностных лиц налоговых органов соблюдения законодательства о налогах

11) не выполнять неправомерные акты и требования налоговых органов

12) обжаловать акты налоговых органов и действия (бездействие) их должностных лиц

13) на соблюдение и сохранение налоговой тайны

14) на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц

15) на участие в процессе рассмотрения материалов налоговой проверки

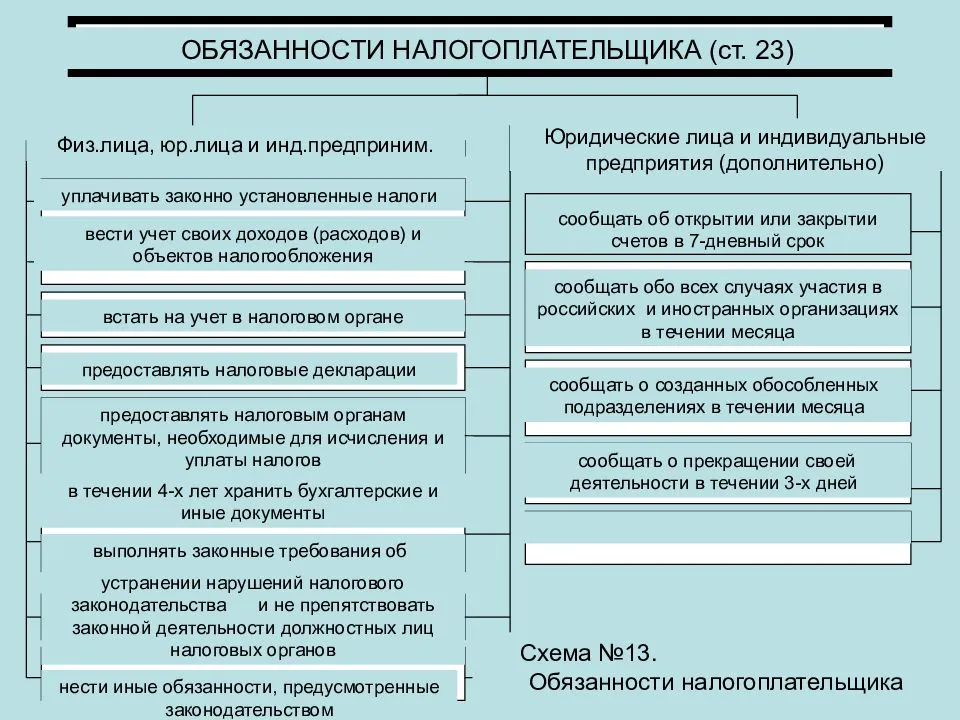

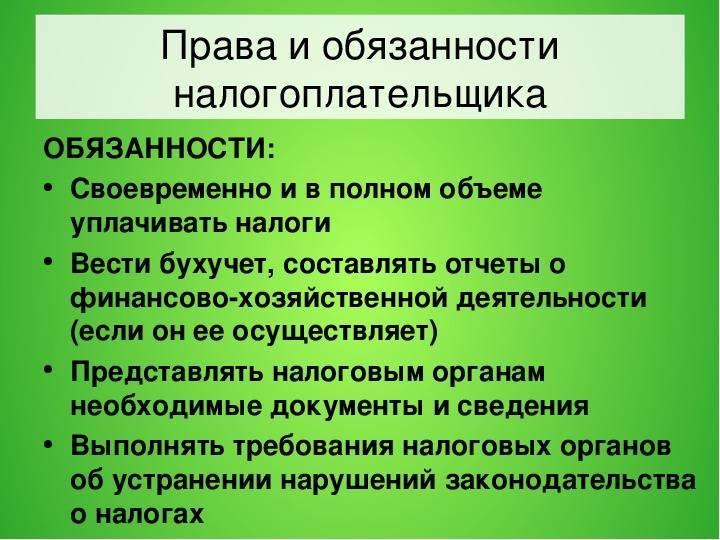

Основные обязанности налогоплательщиков (кратко):

1) уплачивать законно установленные налоги

2) встать на учет в налоговых органах

3) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения

4) представлять налоговые декларации

5) представлять в налоговый орган по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций

6) представлять в налоговые органы документы, необходимые для исчисления и уплаты налогов

7) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов

8) в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета

9) нести иные обязанности, предусмотренные законодательством о налогах и сборах.

10) налогоплательщики – физические лица по налогам обязаны сообщать о наличии у них объектов недвижимого имущества и (или) транспортных средств, признаваемых объектами налогообложения, в налоговый орган по своему выбору в случае неполучения налоговых уведомлений и неуплаты налогов в отношении указанных объектов налогообложения за период владения ими.

На соблюдение каких прав могут рассчитывать налогоплательщики?

Налоговое законодательство предусматривает для плательщиков ряд прав, которыми они могут пользоваться вне зависимости от принадлежности их к крупным или малым предпринимателям. В числе основных прав приводится перечень:

- Право на получение устных разъяснений о порядке применения норм налогового учета и отчетности, правилах заполнения отдельных бланков документов и расчета сумм налоговых отчислений.

- Право на письменные пояснения по интересующим налогоплательщика вопросам, получение бесплатной справочной и информационной поддержки, проведение консультаций.

- Налогоплательщик вправе требовать предоставления ему для ознакомления и заполнения форм налоговых деклараций.

- Применение на практике льгот в форме налоговых вычетов или путем перехода на упрощенные режимы налогообложения.

- Составлять акты сверок с налоговой инспекцией в разрезе по отдельным налогам и в целом по организации.

- Осуществлять зачет сумм переплаты по налогам, оформлять возврат излишне перечисленных в бюджет средств в виде авансовых платежей, текущих налоговых отчислений, штрафных санкций, пени.

- Давать пояснения относительно произведенных расчетов по налоговым платежам, произведенным оплатам.

- Участвовать в проверках по контролю их финансовой деятельности.

- Отстаивать свою точку зрения в рамках правового поля при несогласии с результатами проверки налоговыми органами, давать дополнительные объяснения по актам проверок.

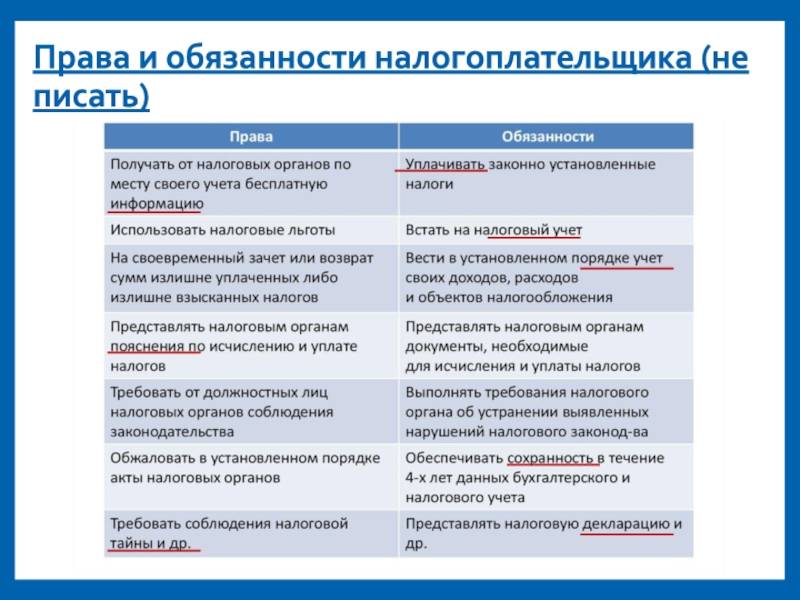

Какие обязанности возлагаются на налогоплательщиков?

Плательщики налога в начале своей деятельности должны вставать на учет в ИФНС. Круг основных обязанностей юридических и физических лиц из числа плательщиков налогов:

- Необходимость расчета и уплаты налогов и сборов по установленным законодательством ставкам.

- Своевременное и полное отражение доходной и расходной частей в процессе деятельности.

- Юридическим лицам предписывается обязательное ведение наравне с бухгалтерским учетом налогового.

Обратите внимание! Данные налогового и бухгалтерского учета часто расходятся из-за различий в подходах к оценке активов и их признании. Налогоплательщики обязаны направлять письменные уведомления в ИФНС обо всех ключевых изменениях в своей деятельности

К таким случаям относятся:

Сдавать в налоговый орган декларации по уплачиваемым налогам и сборам, страховым взносам, представлять бухгалтерскую отчетность.

Применение в определенных законодательством случаях бланков строгой отчетности и ККТ.

Предоставлять в ИФНС необходимые для определения сумм налоговых платежей документы и сведения.

Налогоплательщики обязаны направлять письменные уведомления в ИФНС обо всех ключевых изменениях в своей деятельности. К таким случаям относятся:

- открытие расчетных счетов в банковских учреждениях;

- создание структурных подразделений на территории РФ;

- намерение закрыть обособленное подразделение;

- наделение обособленного подразделения более широкими полномочиями в области финансовой деятельности;

- участие в капитале иностранных и российских предприятий;

- начало процедуры банкротства;

- смена места жительства или деятельности.

На протяжении своего существования плательщик налога должен обеспечить сохранность отчетности – налоговой и бухгалтерской (в течение 4 и 5 лет соответственно).

Важно! Срок хранения налоговых отчетов установлен в пределах 4 лет, но по закону «О бухгалтерском учете» все виды первичной и отчетной документации должны храниться на предприятии не менее 5 лет. В круг обязанностей налогоплательщика входит и выполнение требований должностных лиц ИФНС по устранению недостатков и ошибок в налоговом учете на законных основаниях

При несогласии плательщика с данными акта проверки он может отказаться от проставления подписи в нем. Но в этом случае появляется обязательство по предоставлению письменного мотивированного отказа

В круг обязанностей налогоплательщика входит и выполнение требований должностных лиц ИФНС по устранению недостатков и ошибок в налоговом учете на законных основаниях. При несогласии плательщика с данными акта проверки он может отказаться от проставления подписи в нем. Но в этом случае появляется обязательство по предоставлению письменного мотивированного отказа.

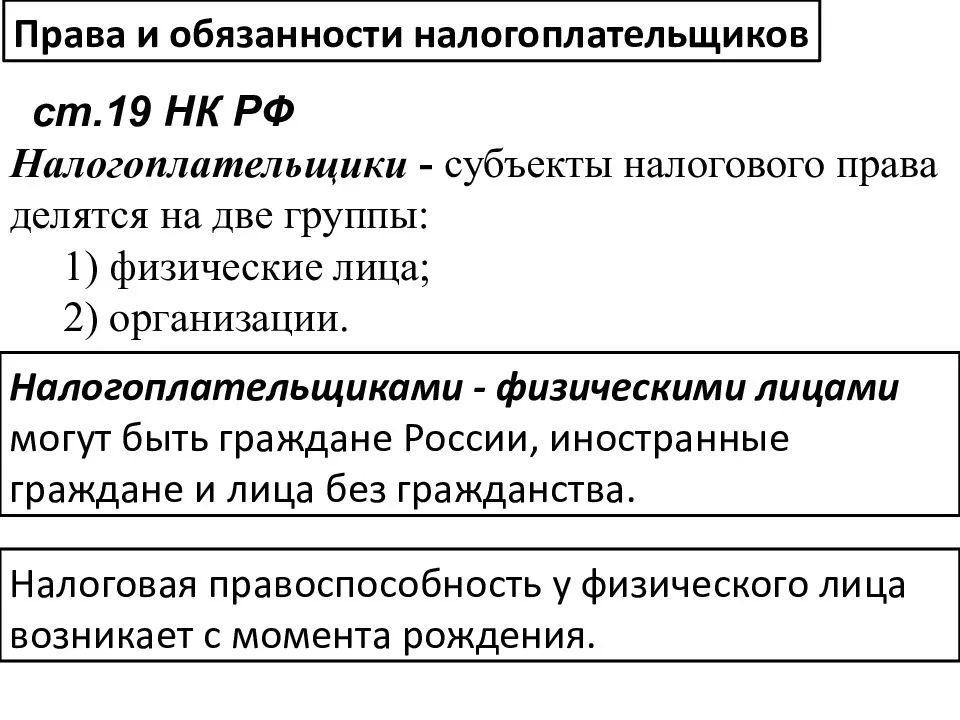

Классификация налогоплательщиков

Плательщиков налогов можно разделить на две крупные группы – физических и юридических лиц.

Налогоплательщики физические лица

Физические лица в роли налогоплательщиков могут выступать как индивидуальные предприниматели, ведущие свою деятельность на общих основаниях, и в качестве предпринимателей, пользующихся льготными условиями упрощенной системы налогообложения.

По отношению к правилам исчисления подоходного налога физические лица налогоплательщики могут иметь место постоянного пребывания в пределах территории РФ или за пределами государства.

Налогоплательщики юридические лица

Особенность статуса юридического лица в том, что организация может выступать как самостоятельный налогоплательщик, перечисляя налоги за все свои структурные подразделения. Обособленные подразделения, у которых есть собственный расчетный счет и отдельный баланс, штат бухгалтеров, по действующим нормам тоже могут выступать в роли налогоплательщиков.

Для иностранных юридических лиц предусмотрена возможность реализации своих прав и обязанностей в сфере налогового законодательства в форме постоянного представительства. Характерной особенностью акционерных обществ является возможность регулирования их деятельности нормами Конституции, применимыми для физических лиц.

По размеру юридических лиц принято делить на:

- обычных;

- малых;

- упрощенцев.

По направленности действий налогоплательщики подразделяются на коммерческих и некоммерческих.

Права налогоплательщиков

Кратко изложить права налогоплательщиков можно в следующих пунктах:

- Получение информации, при условиях ее обновления, о вступающих в действие налогах, а так же условиях их сбора;

- Получение письменных извещений или пояснения применения законов о налоговых сборах;

- Получение льгот;

- Обязанности налогоплательщиков не исключают права получения отсрочки выплаты сборов, предусмотренных НК РФ;

- Отстаивание своих прав лично;

- Присутствие при проверке;

- Возможность отказаться от выполнения выдвигаемых требований не соответствующих правам и обязанностям налоговых органов согласно НК РФ;

- Возвращение средств, при наличии оплаты сверх нормы;

- Обращение в правовые или законодательные органы за помощью в обжаловании действий должностных лиц;

- Требование соблюдать налоговую тайну.

Так же стоит помнить, что НК включает в себя права и обязанности налогоплательщиков и налоговых органов. А потому, при неправомерной деятельности должностных лиц последних, гражданин, проживающий на территории Российской Федерации, имеет право обратиться в суд, что предусмотрено главой 19. Где может потребовать возмещение убытков(статья 21) или же разбирательств на фоне неправильного толкования законов НК, что повлекло за собой нарушение в выполнении обязанностей налогоплательщика(статья 111).

Функции

Выделяют четыре функции налоговых платежей:

- фискальная;

- распределительная;

- регулирующая;

- контролирующая.

Фискальная функция является основной. Ее суть в том, что поступления от фискальных платежей — одна из статей доходов государства.

Распределительная функция подразумевает перераспределение доходов между различными слоями населения. Сбор налогов с лиц, получающих доход, позволяет направить полученные средства на поддержание незащищенных и необеспеченных слоев населения страны.

Регулирующая функция направлена на формирование наиболее эффективной налоговой системы. Реализуется она через:

- поддержку отдельных отраслей экономики путем снижения налогового бремени;

- создание механизмов, препятствующих злоупотреблениям в области установленных законодательством прав и обязанностей налогоплательщика;

- аккумулирование средств на восстановление потребляемых ресурсов (налог на воду, на добычу полезных ископаемых, пошлины и акцизы на сырьевые ресурсы).

Контролирующая функция заключается в том, чтобы обеспечить полноту и своевременность поступления налогов в бюджет. Направлена она на контроль исполнения обязанностей налогоплательщика.

За что могут привлечь налогоплательщика к ответственности?

Привлечение к ответственности налогоплательщиков должно производиться при наличии в их деятельности факта налогового правонарушения. Под ним подразумевается наличие осознанного неисполнения обязанностей плательщиком налога, противоправные действия, необоснованное бездействие, которые стали причиной несоблюдения баланса прав и обязанностей между заинтересованными участниками налоговых взаимоотношений.

К ответственности налогоплательщика или должностных лиц ИФНС могут привлечь за правонарушения:

- против налоговой системы;

- при несоблюдении прав и свобод отдельного налогоплательщика или всех категорий плательщиков налогов и сборов;

- против совершения плана по исполнению доходной части государственного бюджета;

- при нарушении порядка ведения налогового и бухгалтерского учета;

- нарушения в виде неправильного или несвоевременного предоставления отчетности в контролирующие органы;

- невыполнение обязанности по уплате налогов или выполнении его с нарушениями.

Запомните! Лицо не может быть признано виновным и привлечено к ответственности, если его вина не была доказана в соответствии со ст. 109 НК РФ.

При обнаружении правонарушения сотрудниками налоговой инспекции должно быть инициировано судебное разбирательство. На это отводится 3 месяца с даты обнаружения нарушений при выполнении обязательств налогоплательщиком.

Права, обязанности и ответственность налоговых органов

Согласно НК РФ налоговые органы вправе:

- Требовать от субъектов документацию – для правильного исчисления налога;

- Требовать пояснений – для определения правомочности действий при заполнении отчетности;

- Проводить проверки – чтобы удостовериться в законности действий плательщиков;

- Приостанавливать на основании законодательных актов финансовые операции субъектов в финансовых учреждениях;

- Арестовывать имущество должника – для обеспечения уплаты долга;

- Изымать документацию, подтверждающую факт преступления;

- Проводить инвентаризацию имущества субъекта – для определения возможности получения благодаря ему прибыли;

- Выполнять расчетные операции предполагаемой прибыли, если субъект не допускает органы на объект;

- Правильно исчислять налоги и сборы;

- Взыскивать недоимки по платежам любого рода;

- Запрашивать у банков данные относительно платежных документов налогоплательщиков;

- Привлекать к расследованию сторонних специалистов и свидетелей;

- Обращаться в судебные инстанции;

- Лишать предпринимателей лицензии.

Важно: среди обязанностей налоговым органам в первую очередь вменяется неукоснительно соблюдение предписаний законодательных актов, они должны следовать требованиям закона и блюсти права налогоплательщиков.

Также обязанностью налоговиков является:

- Работа с гражданами по предоставлению разъяснений относительно заполнения отчетной документации, а также актуальной информации;

- Они обязаны качество и безошибочно внести учет субъектов и соблюдать конфиденциальность.

Важно: в ходе своей неправомерной деятельности или бездействия согласно ст.35 НК РФ налоговые органы несут ответственность за причиненные убытки налогоплательщикам и субъектам уплачивающим сборы. Все убытки в полном объеме восполняются из федеральной казны, а ответственные за правонарушения лица несут наказание согласно законодательству РФ

Все убытки в полном объеме восполняются из федеральной казны, а ответственные за правонарушения лица несут наказание согласно законодательству РФ.

Комплекс обязанностей налогоплательщиков.

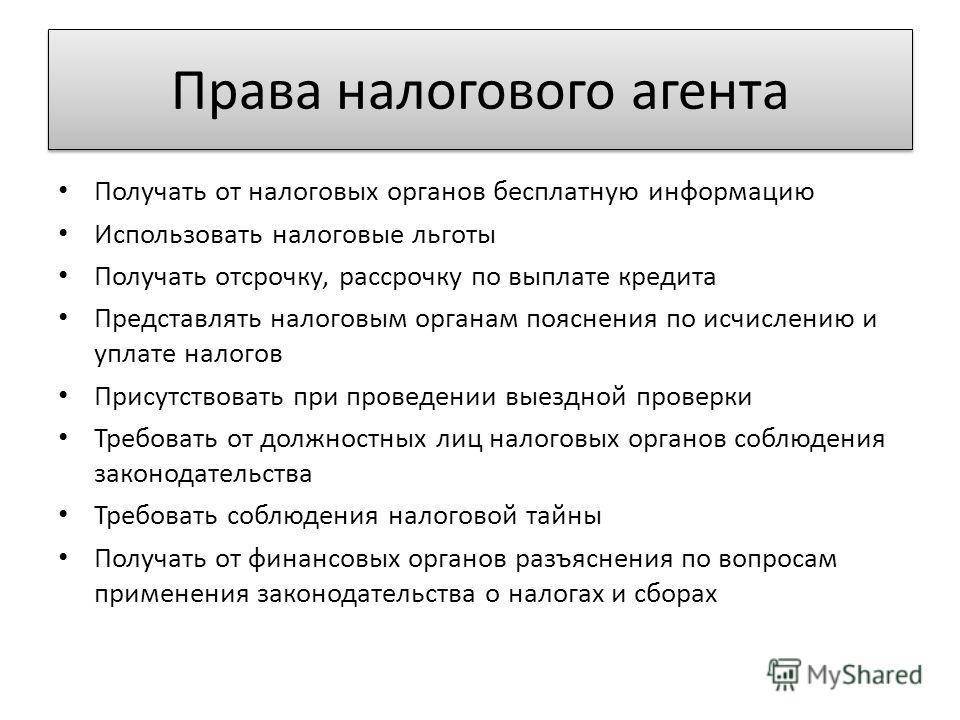

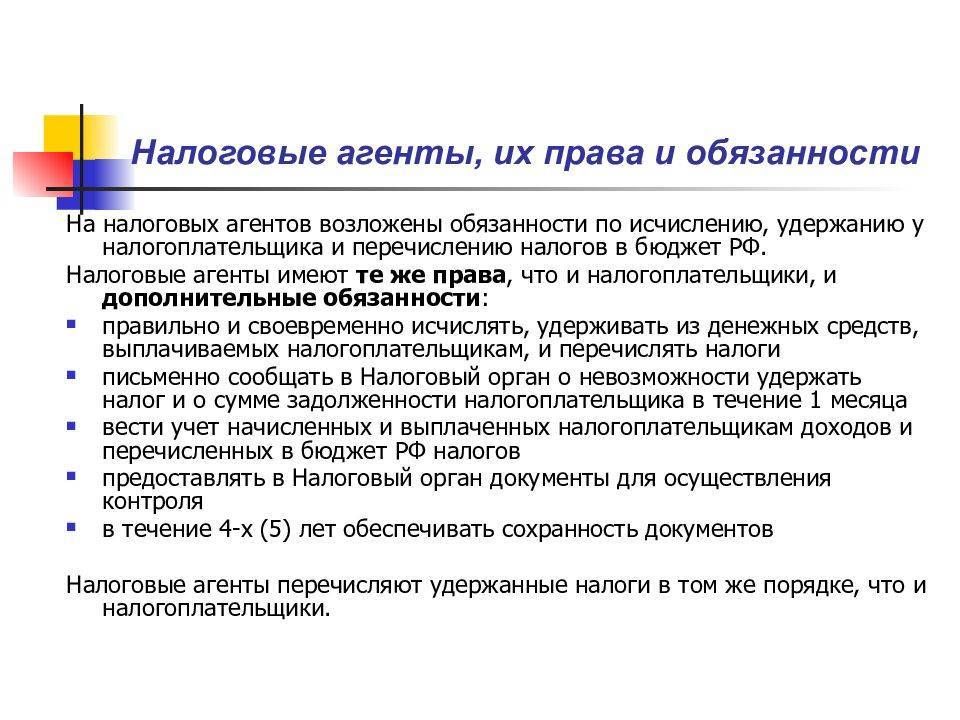

Права и обязанности налоговых агентов

Права у налоговых агентов соответствуют правам выше указанных налогоплательщиков, они также вправе получать разъяснительную информацию, присутствовать на проверках и получать об этом акты, требовать хранение налоговой тайны и не исполнять неправомерных решений.

Налоговые агенты согласно их статусу должны:

- Отчислять сумы сформированные законом в бюджет;

- Стать на учет в положенные сроки;

- Вести отчетность по доходам/расходам, а также по объектам налогообложения;

- Предоставлять декларации и бумаги, по которым доступно выполнить исчисления;

- Предъявлять журнал учета доходов/расходов;

- Направлять в налоговые органы финансовую годовую отчетность;

- Обеспечивать сохранность требуемой документации в 4летний период.

- Также они обязаны:

- Удерживать, начислять и уплачивать в бюджет необходимые сборы;

- Возвращать излишне удержанные суммы;

- Уведомлять контролирующие службы о результатах собственной деятельности, то есть информировать органы о невозможности удержания суммы у налогоплательщика или об общей задолженности.

Также налоговый агент должен предоставлять всю документацию, согласно которой проводились расчеты и было выполнено удержание. Налоговый агент – это субъекты, в обязанности которых вменяется исчисление, удержание и перевод сумм в бюджет.

Требования к ним гораздо выше нежели к налогоплательщикам, так как они обладают широкими полномочиями.

Согласно этому налоговый агент будет более жестко наказан за правонарушения в исполнении своих личных обязанностей, чем налогоплательщик, который при неправильном исчислении налогов не несет никакой ответственности.