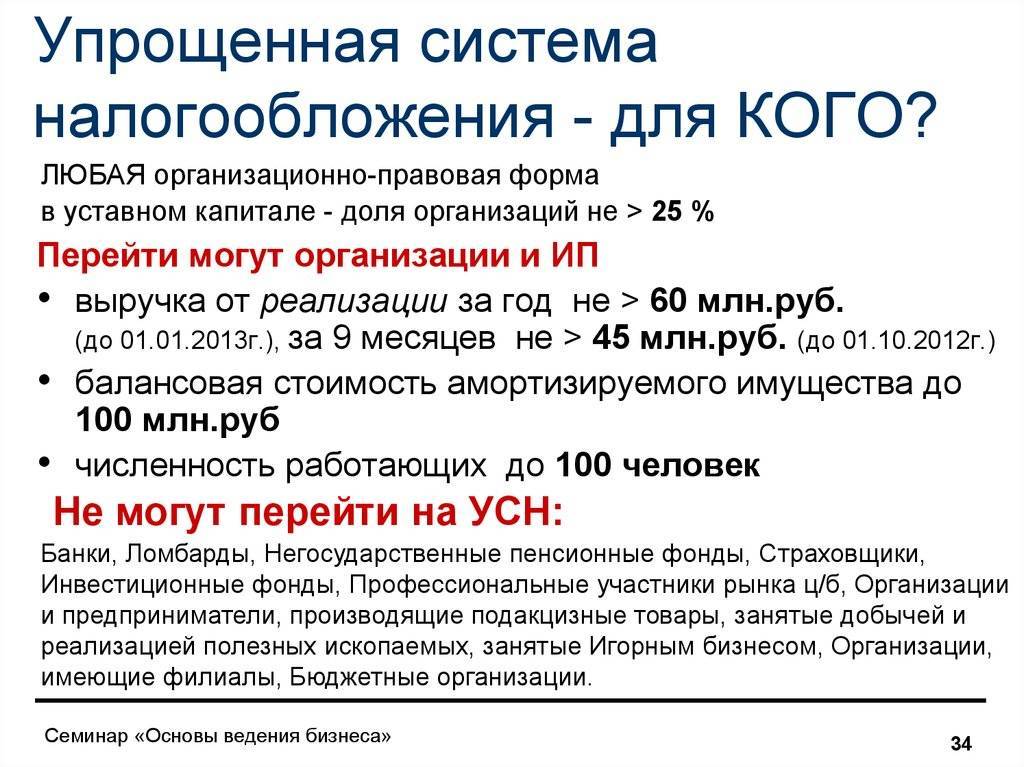

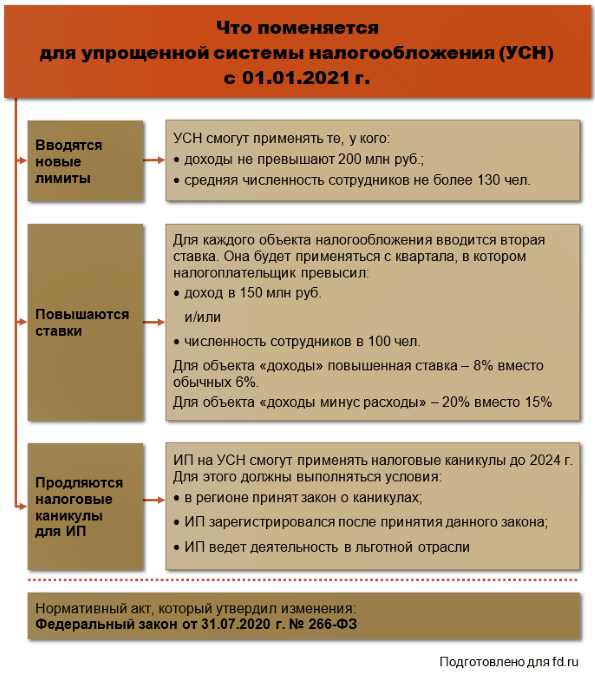

Основные лимиты на УСН

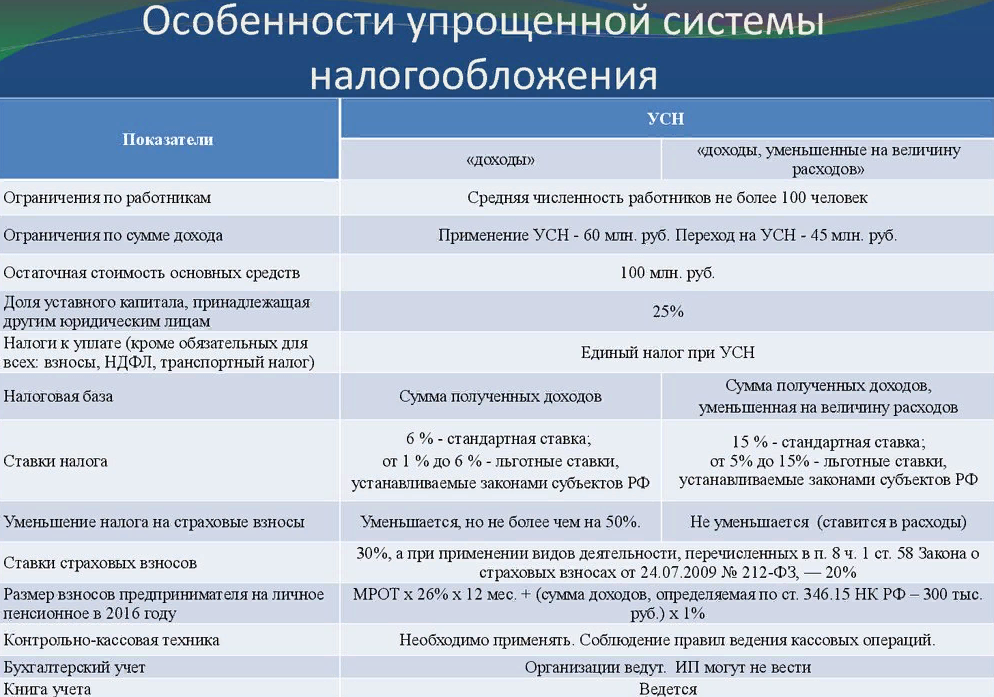

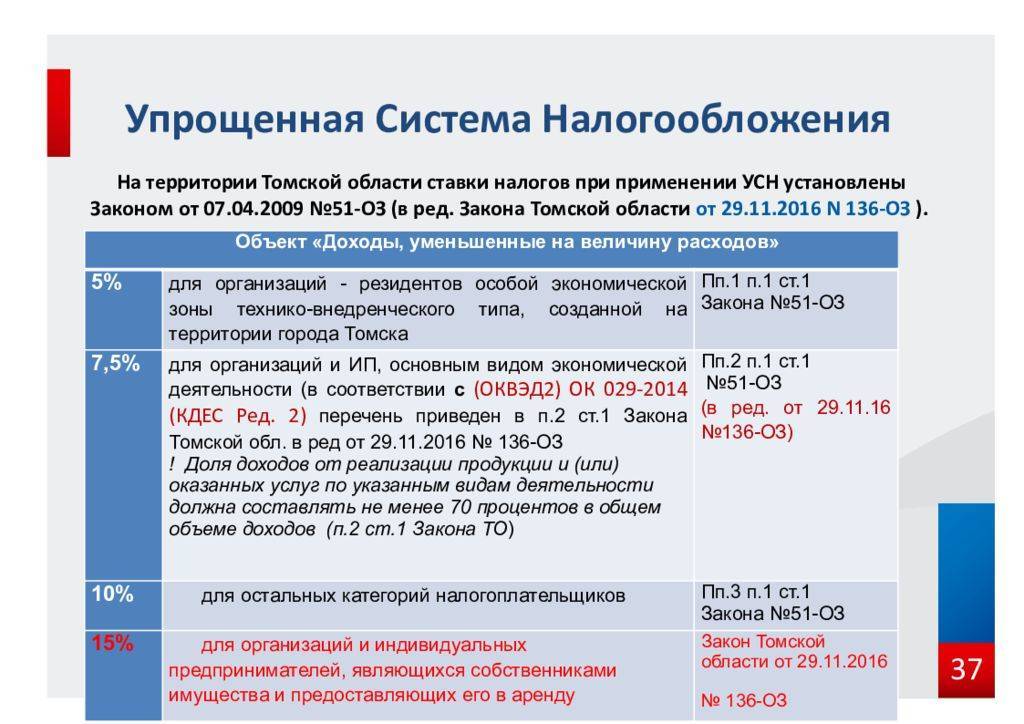

Чтобы платить налог по сниженным ставкам на УСН, надо контролировать все перечисленные ниже лимиты.

Лимиты по годовому доходу в рамках УСН

В статье 346.13 НК РФ указано, что налогоплательщик теряет право на УСН, если с начала года его доходы превысили 200 млн рублей. Дополнительно к этой сумме применяется коэффициент-дефлятор, поэтому предельный размер дохода будет выше.

В Приказе Минэкономразвития России от 28.10.2021 N 654 установлено, что коэффициент-дефлятор на 2022 год равен 1,096. Это означает, что лимит доходов для упрощённой системы составит 219,2 млн рублей.

Но сумма в 200 млн рублей, которая указана в статье 346.13 НК РФ, это так называемый повышенный лимит. Кроме того, есть обычный лимит доходов в 150 млн рублей, он приводится в статье 346.20 НК РФ. Его тоже надо умножить на коэффициент-дефлятор, поэтому на 2022 год обычный лимит равен 164,4 млн рублей.

Ещё один лимит для УСН предложил Минфин в «Основных положения налоговой политики на 2022 год». Речь идёт о давно ожидаемом специальном режиме УСН-онлайн, который предполагает отмену деклараций. Если этот режим примут в предложенном виде, то доходы упрощенца не должны превышать 60 млн рублей в год.

Лимит дохода для перехода на УСН

Большинство организаций и ИП переходят на УСН сразу после регистрации, когда у них ещё нет никаких доходов.

Но если на упрощёнку планирует перейти уже работающая компания, то надо убедиться, что её доход с января по сентябрь не превышает лимита, указанного в п. 2 ст. 346.12 НК РФ. Он составляет 112,5 млн. рублей, и к этой сумме тоже применяют коэффициент-дефлятор. На 2021 год он установлен приказом Минэкономразвития от 30.10.2020 N 720 в размере 1,032.

А применив коэффициент-дефлятор на 2022 год из приказа Минэкономразвития в размере 1,096, получим 123,3 млн рублей. Такой лимит будет действовать для компаний, которые планируют перейти на УСН с 2023 года.

На индивидуальных предпринимателей лимит доходов для перехода на УСН не распространяется. Но лимиты, которые позволяют применять упрощёнку (то есть 200 млн рублей и 150 млн рублей в год с учетом коэффициента-дефлятора), действуют не только для организаций, но и для ИП.

Лимит на остаточную стоимость основных средств

Этот лимит при переходе на УСН тоже установлен только для организаций. Он указан в пункте 3 статьи 346.12 НК РФ и составляет 150 млн рублей. Коэффициент-дефлятор к нему не применяется.

Что касается соблюдения лимита по ОС для индивидуальных предпринимателей уже в рамках работы на УСН, то тут сложилась спорная ситуация. Дело в том, что пункт 3 статьи 346.12 НК РФ совершенно чётко указывает, что этот лимит распространяется только на организации! ИП в этой норме не упоминаются.

Однако Минфин и ФНС неоднократно в своих письмах разъясняли, что соблюдать лимит остаточной стоимости основных средств обязаны не только организации, но и индивидуальные предприниматели.

Причём такую позицию ведомства поддержал и Верховный суд РФ в обзоре судебной практики от 04.07.2018: «Индивидуальные предприниматели наравне с организациями утрачивают право на применение упрощённой системы налогообложения в случае превышения предельного размера остаточной стоимости основных средств».

Таким образом, хотя в пункте 3 статьи 346.12 НК РФ указано, что ограничения по остаточной стоимости ОС распространяются на организации, индивидуальным предпринимателям по факту тоже приходится их соблюдать.

Лимит по численности работников

Максимально возможная численность работников на упрощёнке долгие годы не менялась и составляла 100 человек. С 2021 года можно нанимать ещё работников, но не больше 130 человек. Именно это значение является определяющим для права применять УСН (п. 4 ст. 346.13 НК РФ).

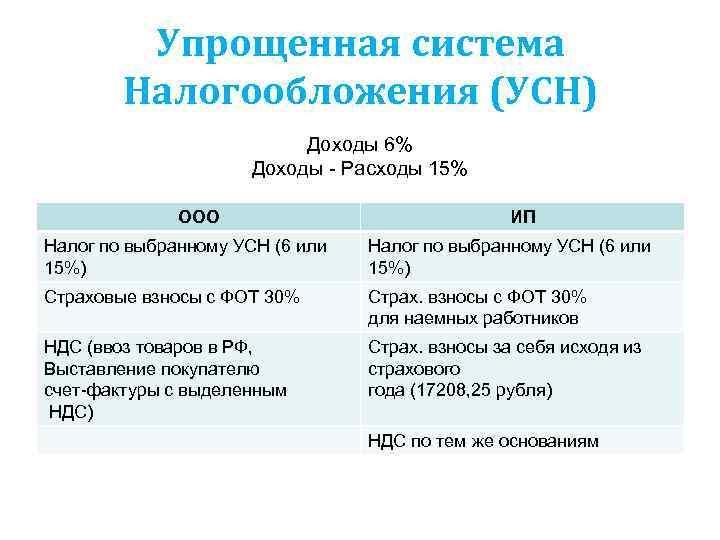

Порядок уплаты налога по УСН для ООО и ИП

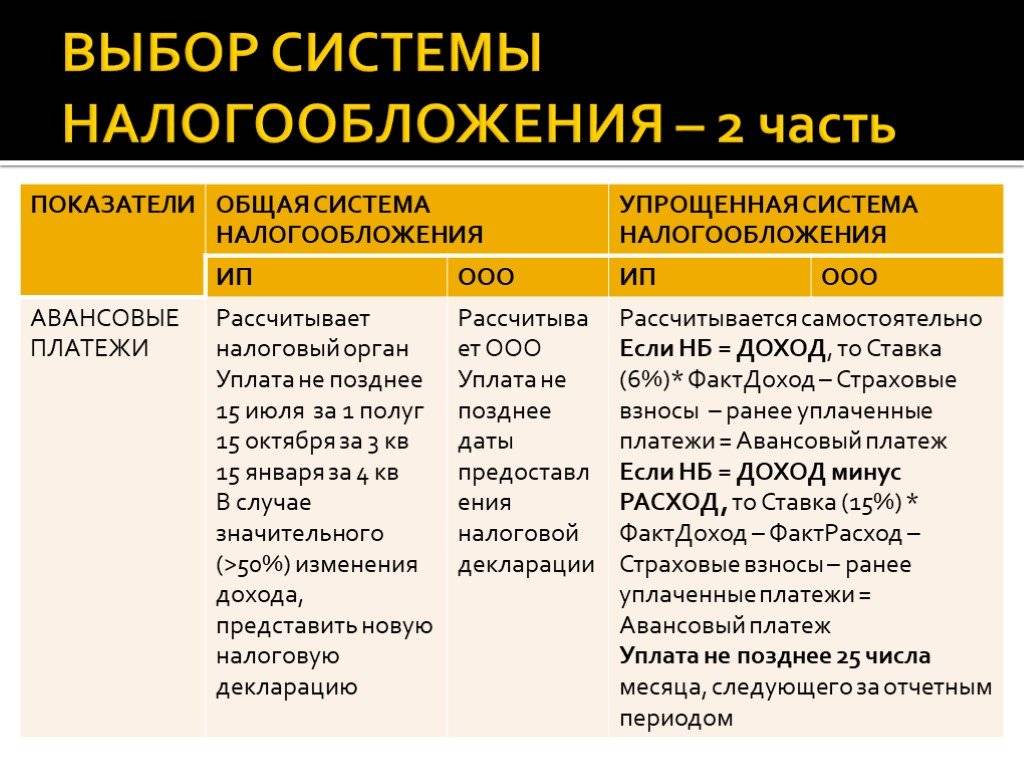

Налог необходимо перечислять в бюджет авансовыми платежами каждый квартал, и после этого по итогам года — оставшаяся сумма.

Точные даты, когда нужно оплачивать каждую из этих частей, устанавливает НК.

В нем сказано, что делать это необходимо до 25 дня месяца, идущего за завершившимся кварталом:

- За 1 квартал — до 25 апреля;

- За полгода — до 25 июля;

- За 9 месяцев — до 25 октября.

- Итоговый платеж за год необходимо произвести фирмам — до 31 марта года, идущего вслед за отчетным, а предпринимателям — до 30 апреля того же года.

Внимание! Если дата платежа выпадает на выходной день, то он переносится на первый рабочий день, следующий за выходным. За нарушение определенным сроков компания или ИП привлекаются к ответственности

За нарушение определенным сроков компания или ИП привлекаются к ответственности.

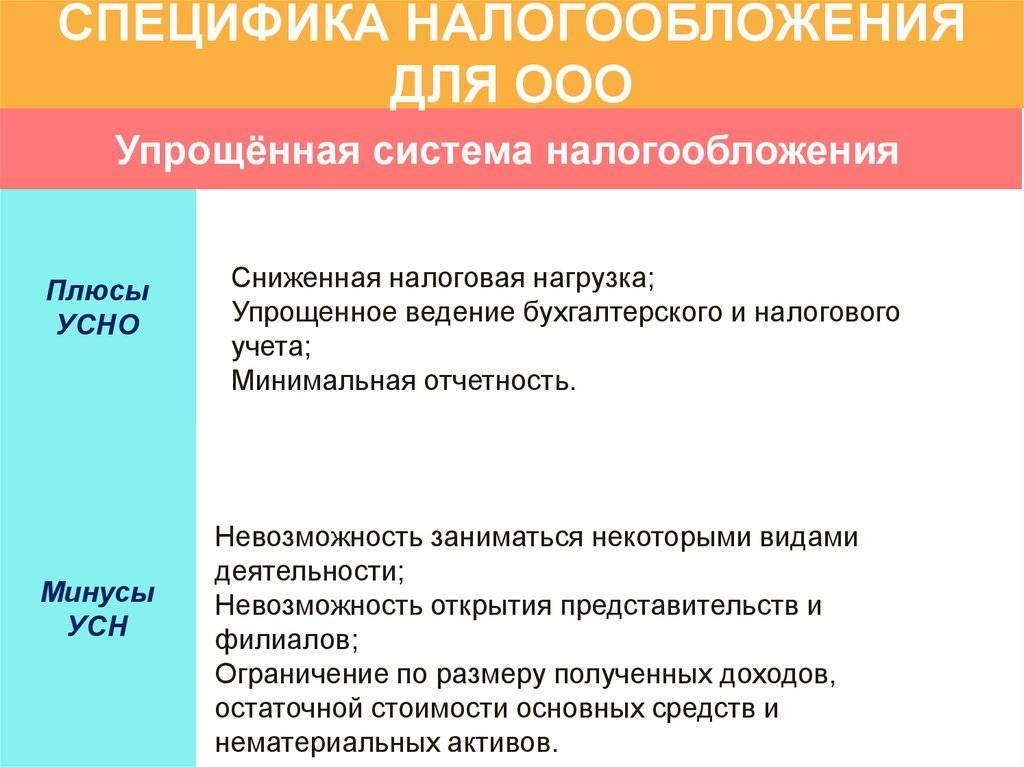

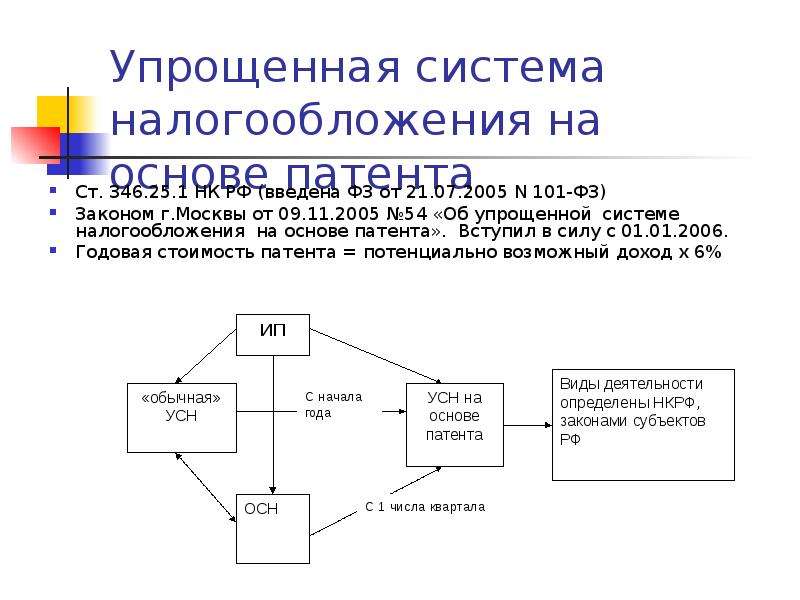

Может ли ООО использовать УСН

Компании могут пользоваться данным режимом так же, как и ОСНО. Фирмы имеют право самостоятельно выбирать, какая система будет применяться в процессе их работы. Во время осуществления деятельности они могут менять режим.

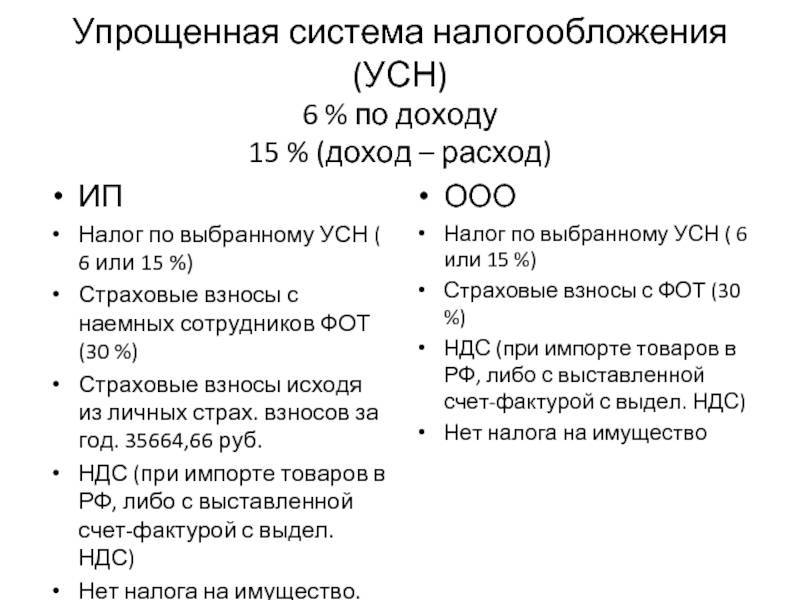

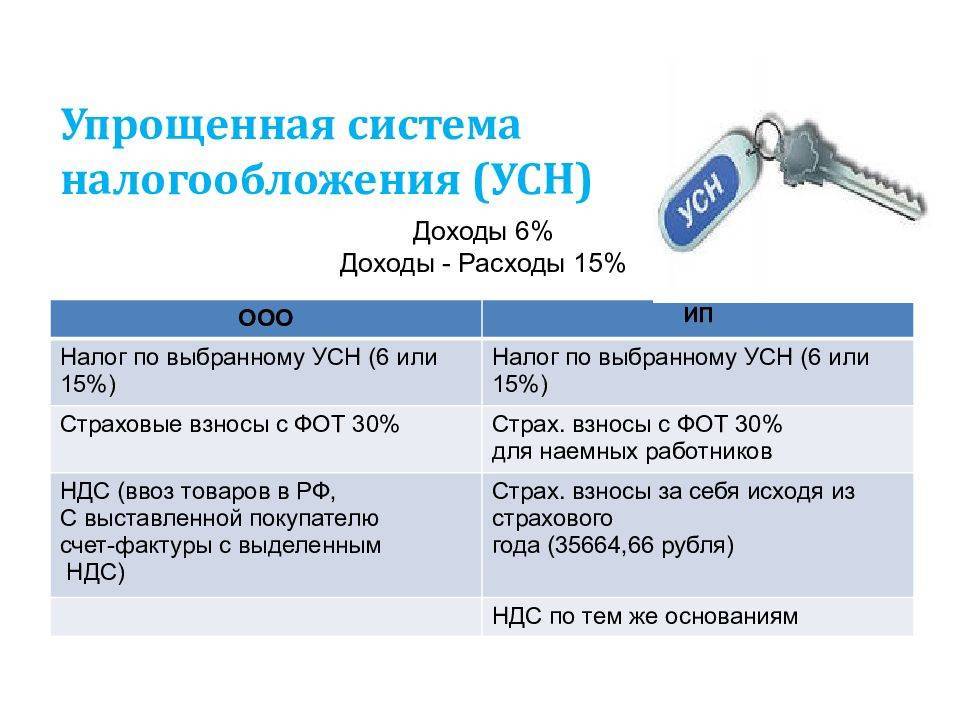

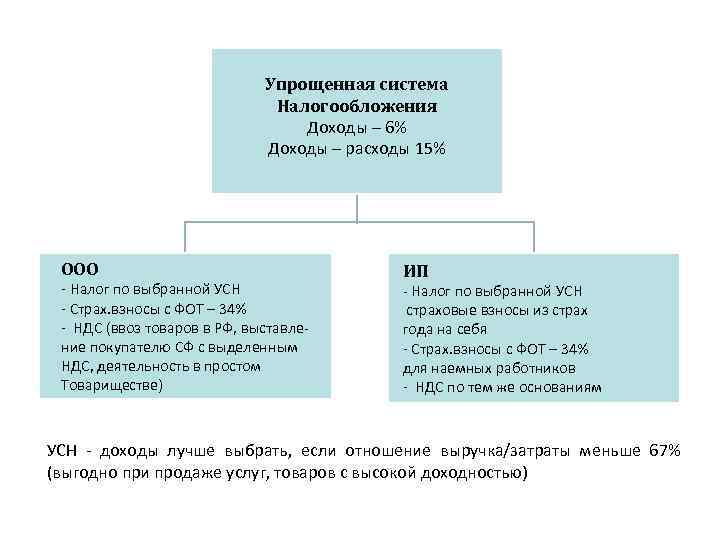

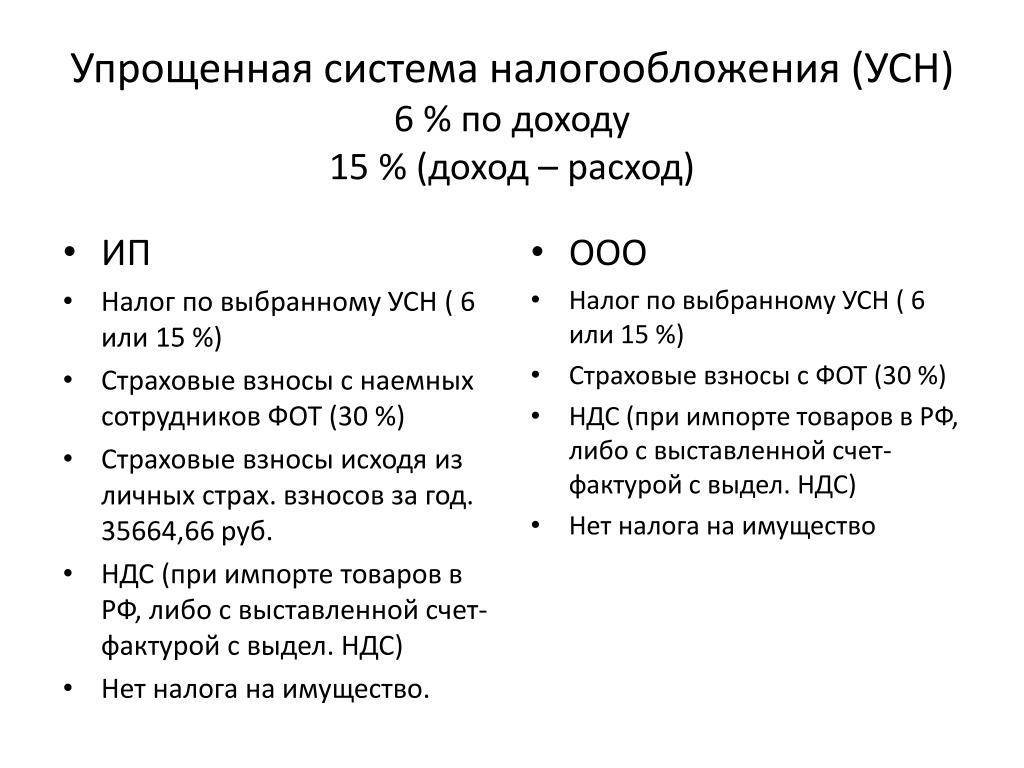

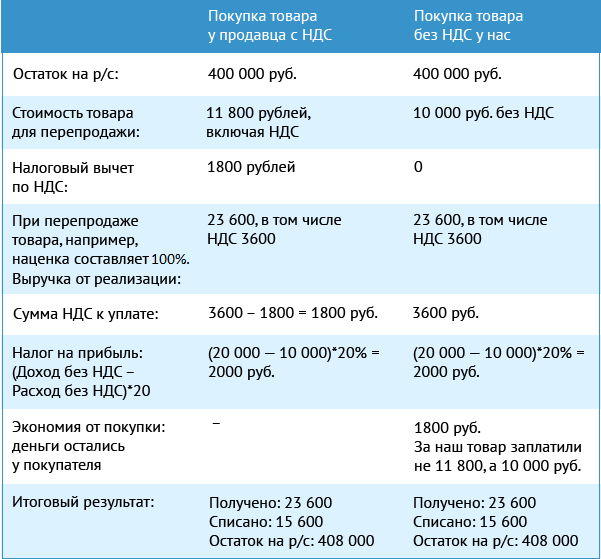

При переходе на УСН компании не должны уплачивать НДС, налог на прибыль или имущество, поэтому они вносят в бюджет только один платеж.

Важно! Если фирма специализируется на ввозе товаров из-за границы, то она даже при использовании УСН должна будет уплачивать НДС

Ограничения для юрлиц

Допускается пользоваться УСН не только ИП, но и юрлицам, однако для компаний имеются определенные ограничения. Не допускается применять данный режим организациям:

- разные фонды, которые могут быть инвестиционными или пенсионными;

- банковские компании;

- страховые организации;

- люди, занимающиеся частной практикой, а к ним относятся юристы, адвокаты, нотариусы и люди, работающие по другим аналогичным специальностям;

- компании, занимающиеся изготовления сельскохозяйственных товаров, так как они обязаны применять ЕСХН;

- ломбарды;

- фирмы, деятельность которых связана с ценными бумагами;

- компании, производящие подакцизные товары;

- организации, занимающиеся добычей полезных ископаемых;

- фирмы, работающие в сфере игорного бизнеса;

- предприятия, в штате которых за один период официально работало больше 100 человек;

- бюджетные учреждения;

- МФО;

- иностранные компании.

Важно! Полный список организаций, которые не имеют право пользоваться данным режимом, указывается в соответствующем законе.

Особенности применения УСН компаниями

ООО имеет право применять данный режим сразу с момента регистрации, а если производится переход с другой системы, то это допускается осуществлять исключительно с нового календарного года.

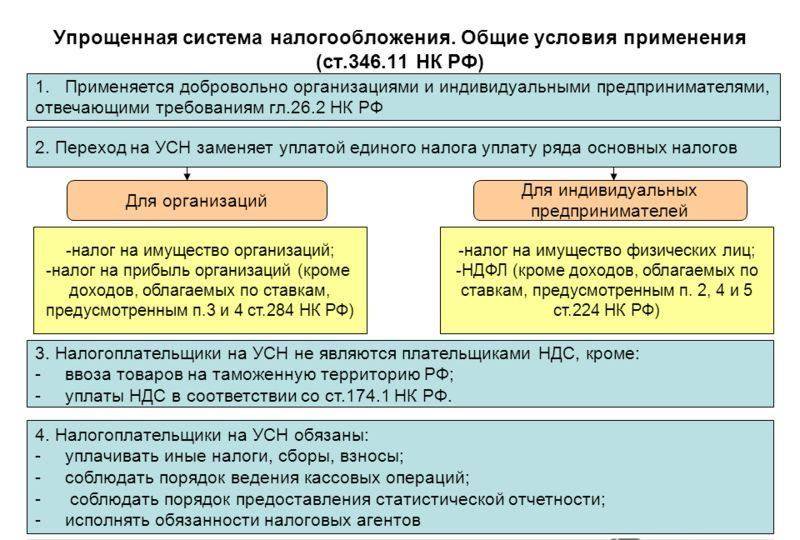

Общие условия применения УСН.

Общие условия применения УСН.

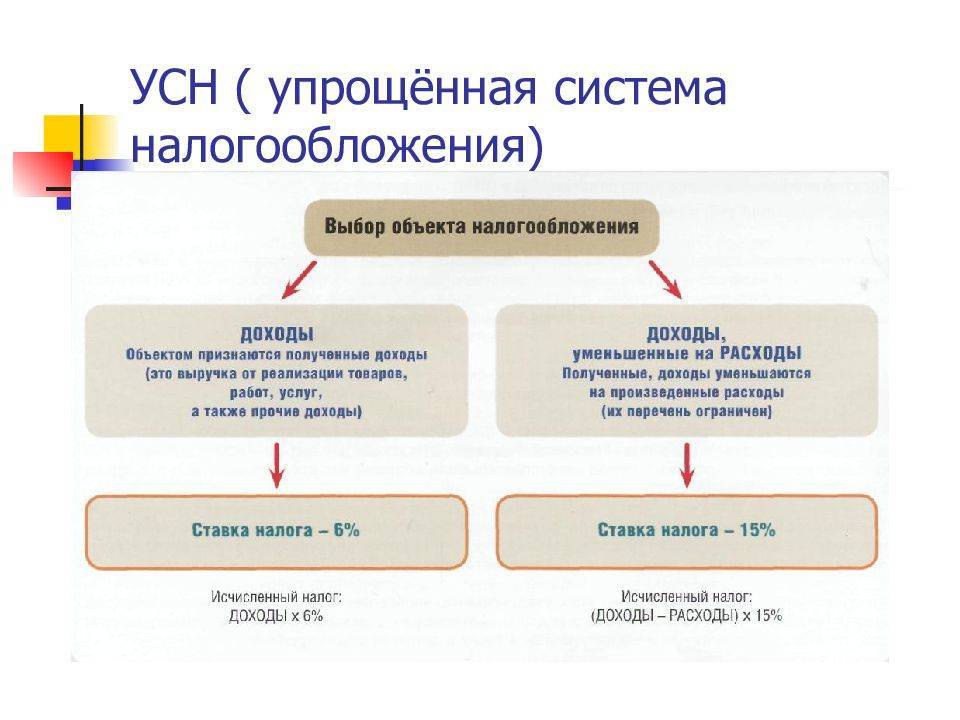

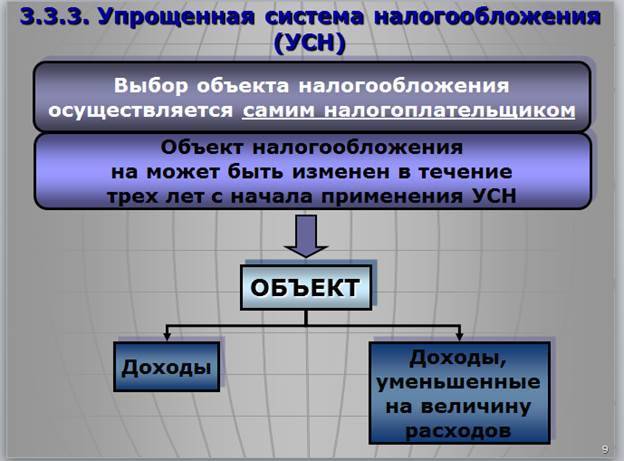

Важно! Для перехода на эту систему непременно уведомляется об это налоговая инспекция. Как правильно составить уведомление о переходе на УСН – читайте здесь. Каждая компания самостоятельно определяет, какой способ расчета налога будет применяться, так как можно выбрать из двух вариантов:

Каждая компания самостоятельно определяет, какой способ расчета налога будет применяться, так как можно выбрать из двух вариантов:

- доходы, при которых учитываются все поступления в компанию, с которых взимается 6%;

- доходы минус расходы, в результате чего остается чистая прибыль, с которой взимается 15%.

Выбор зависит от наценки и иных параметров деятельности организации. К другим особенностям УСН для ООО относится:

- налоговый период составляет один год;

- сдается декларация ежегодно до 31 марта;

- ежеквартально необходимо начислять специальные ежеквартальные платежи, а уплачиваются они до 25 числа месяца, следующего за последним месяцем отчетного квартала.

Таким образом, разобравшись в специфике применения данного режима, каждая компания может пользоваться ее многочисленными преимуществами, так как существенно упрощается учет и снижается налоговая нагрузка на ООО.

Специфика ООО на УСН без работников

Нередко даже в компании в штате отсутствуют оформленные работники, причем в таком случае сдача декларации – это простой процесс. Предприниматель обязан готовить документы исключительно за себя, а также разные платежи вносятся только за одного человека.

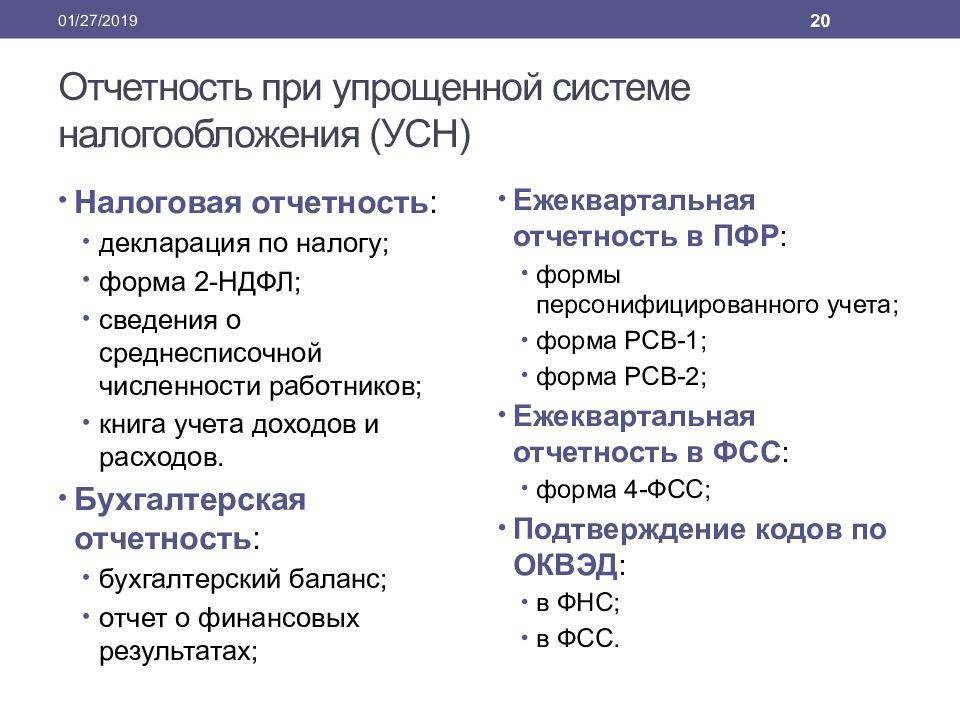

Какая отчетность сдается, если не ведется деятельность

Частыми бывают ситуации, когда компания не ведет деятельность, а также в ней отсутствуют оформленные работники. В этом случае даже директор не получает заработную плату, а при этом компания все равно не освобождается от необходимости подавать отчеты в инспекцию.

Для этого выполняются действия:

- до 31 марта необходимо сдать нулевую декларацию УСН, причем к ней непременно прикладывается специальный документ, в котором указывается на отсутствие деятельности;

- до 20 января подаются сведения о численности работников, выступающие доказательством отсутствие трудоустроенных граждан в компании;

- каждый квартал в ПФР передается нулевая форма РСВ-1;

- в ФСС ежеквартально направляется нулевая форма 4-ФСС.

Таким образом, даже при отсутствии деятельности компания должна заботиться о передаче разных документов в соответствующие государственные учреждения.

Почему АУСН может не подойти вашему бизнесу

Для перехода на АУСН надо соблюсти ряд ограничений, и они даже более жесткие, чем на обычной УСН. О них мы расскажем дальше, а сначала о минусах автоматизированной системы налогообложения.

1. Достаточно высокие налоговые ставки. На АУСН предполагается два объекта налогообложения: «Доходы» и «Доходы минус расходы». Ставки для них составляют 8% и 20% соответственно, то есть столько же, сколько платят для повышенных лимитов УСН. Минимальный налог для объекта «Доходы минус расходы» составит 3%.

Для сравнения: на обычной упрощенке ставки в регионах могут быть снижены до 1% для варианта «Доходы» и до 5% для «Доходы минус расходы». А ставка минимального налога по всей территории РФ – 1%.

Такие высокие ставки на АУСН не всегда можно компенсировать нулевыми тарифами страховых взносов, потому что нанимать на этом режиме можно не более 5 работников. Тем более, что субъекты МСП платят взносы с зарплат свыше МРОТ по сниженным тарифам, а сами перечисленные взносы учитываются при исчислении налога. В итоге при расчете индивидуальной налоговой нагрузки АУСН может оказаться дороже, чем обычная УСН.

2. Усиленный контроль со стороны ФНС и банков. Отказ от декларации можно считать преимуществом АУСН, если бы не необходимость указывать доходы и расходы бизнеса в личном кабинете. Причем эти данные должны соответствовать тем, что проходят через кассовый аппарат и расчетный счет.

Кроме того, банк получает полномочия по распоряжению средствами на расчетном счете, пусть даже в ограниченных целях (для перечисления налога и выплат работникам). Кстати, плательщики АУСН смогут работать только через некоторые банки, перечень которых определит ФНС.

3. Налоговый период на автоматизированной системе налогообложения составляет всего один месяц против одного года на УСН. До 15-го числа следующего месяца ФНС направляет налогоплательщику и банку уведомление с суммой налога, который надо оплатить до 25-го числа.

Если налогоплательщик не согласен с расчетом от ФНС, то за такой минимальный срок он не сможет его оспорить. Банк просто спишет со счета сумму, указанную в уведомлении. Да, свои возражения можно заявить в течение трех лет, но кто ответит за возможные ошибки при расчете налога, тем более если это привело к убыткам компании?

4. Высокий риск налоговых споров. Отношения бизнеса и ФНС всегда складывались непросто, особенно это заметно при зачете расходов, уменьшающих налоговую базу. Но на УСН возможные разногласия выявляются только при налоговой проверке, которой может и не быть. А на АУСН налоговая инспекция будет сразу видеть перечень заявленных расходов и решать, учитывать их при расчете налога или нет. Причем предлагается учитывать только те расходы, которые проходят через расчетный счет или кассовый аппарат.

5. Экономия на бухобслуживании, о которой заявляют разработчики автоматизированной упрощенной системы налогообложения, будет только кажущейся. Кто-то должен вносить данные о доходах и расходах в личном кабинете. Если какой-то доход вовремя не отразить, ФНС начислит штраф в размере 20% от суммы налога. Отмена некоторых отчетов за работников компенсируется новым отчетом – для банков. Не стоит также забывать об управленческом учете, который необходим собственникам бизнеса.

По нашему мнению, автоматизированная система налогообложения больше подходит для абсолютно прозрачной деятельности с высокими зарплатами работников (чтобы экономия на взносах была существенной). И конечно, во главу угла надо ставить не мнимое удобство автоматизированного расчета налога, а размер налоговой нагрузки.

Порядок оплаты налогов на УСН

Те, кто выбрал первый режим налогов – налог на доходы – платят его авансом за каждый квартал года, до начала квартала. Выбравшие второй режим, налогообложение прибыли, платят его авансом за каждый квартал года, до завершения 25-ти первых календарных дней текущего квартала.

Все ООО на УСН, независимо от режима налогообложения, обязаны уплатить окончательную величину налога за весь год до конца 1 квартала следующего фискального года.

Под «налогами» в данном случае понимаются сами налоги, а также перечисления в Пенсионный Фонд, Фонд обязательного медстрахования и Соцстрах. На сумму перечислений уменьшается сам налог, что является одним из явных финансовых преимуществ упрощённой системы налогообложения. Оплата налогов осуществляется по месту регистрации ООО, находящегося на УСН.

Предприятия и организации на этой системе обладают рядом льгот и преимуществ по сравнению с остальными юрлицами, а также вполне могут передать ведение бухгалтерских книг на аутсорсинг.

Переход на УСН простой, а объём выручки достаточно большой, чтобы оставаться на этой системе малым и средним предприятиям. Из минусов можно отметить невозможность иметь более 100 человек в штате и невозможность перейти на УСН в течение года.

Отчётность ООО на УСН

По сравнению с ОСНО организации на УСН сдают гораздо меньше отчетов в органы, вот все:

Вид отчётности | Сроки сдачи* | Место сдачи |

Декларация по УСН | до 6 апреля | ФНС |

Бухбаланс и отчёт о финансовых результатах | до 6 апреля | ФНС |

2-НДФЛ | до 1 марта | ФНС |

6-НДФЛ | ежеквартально нарастающим итогом до 30-го числа месяца, следующего за отчетным; годовую — до 1-го марта | ФНС |

Расчёт по страховым взносам | ежеквартально нарастающим итогом до 30-го числа месяца, следующего за отчетным; годовую — до 30-го января | ФНС |

СЗВ-М | ежемесячно до 15-го числа | ПФР |

СЗВ-СТАЖ | до 1 марта | ПФР |

4-ФСС | ежеквартально, до 20-го числа для «бумажных» или до 25-го числа для «электронных отчетов | ФСС |

до 15 апреля | ФСС | |

Отчёт о среднесписочной численности | до 6 апреля | ФНС |

* Важно! Из-за пандемии COVID-19 для поддержки бизнеса государство внесло изменения в сроки уплаты налога по УСН и сдачи декларации. Подробнее про это читайте в нашей статье.

Например, срок сдачи сдачи декларации и уплаты УСН перенесен с 31 марта на 6 апреля.Все прочие отчетности и сроки, которые выпали на период 30 марта — 5 апреля, перенесены на 6 апреля 2020 года

Исключением стали организации, перечисленные в п. 2 Указа Президента РФ от 25.03.2020 № 206.

Например, срок сдачи сдачи декларации и уплаты УСН перенесен с 31 марта на 6 апреля.Все прочие отчетности и сроки, которые выпали на период 30 марта — 5 апреля, перенесены на 6 апреля 2020 года. Исключением стали организации, перечисленные в п. 2 Указа Президента РФ от 25.03.2020 № 206.

Также ООО, пострадавшие от коронавируса и относящиеся к малому и среднему бизнесу, имеют право на получение отсрочки по налогам на 6 месяцев, кроме НДС и НДФЛ.

Также нужно сдавать отчеты в Росстат, их набор зависит от вида деятельности, наличия инвестиций, строящегося имущества и так далее. Например, производственники будут дополнительно сдавать в Росстат отчеты по форме П-1, 1-предприятие, 1-вывоз и так далее.

Уменьшение налога на страховые взносы

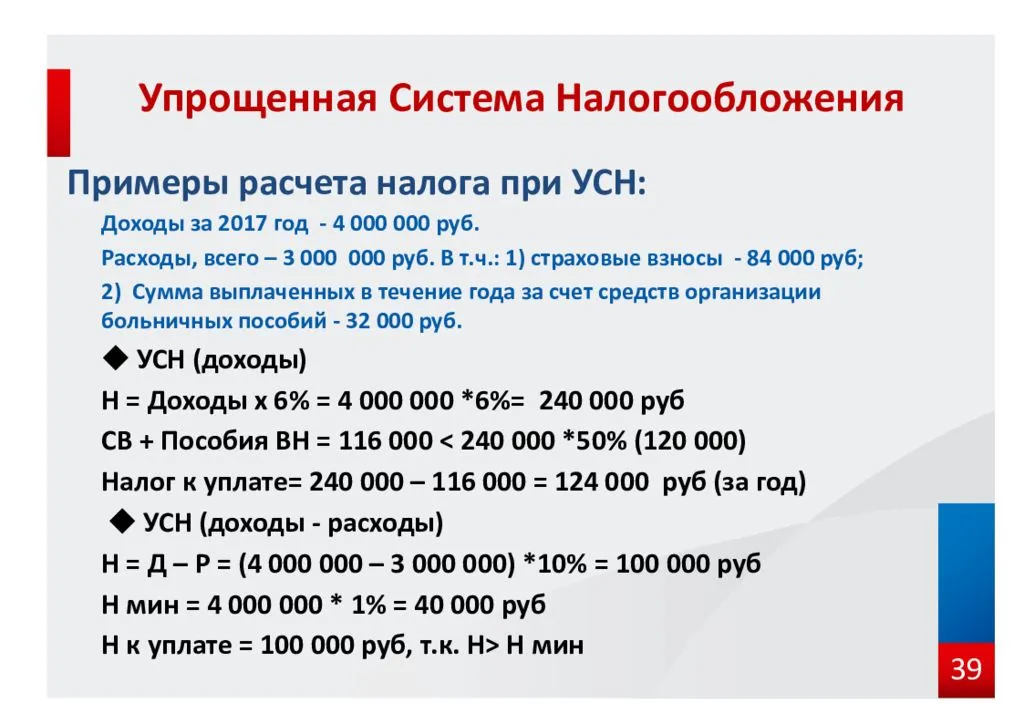

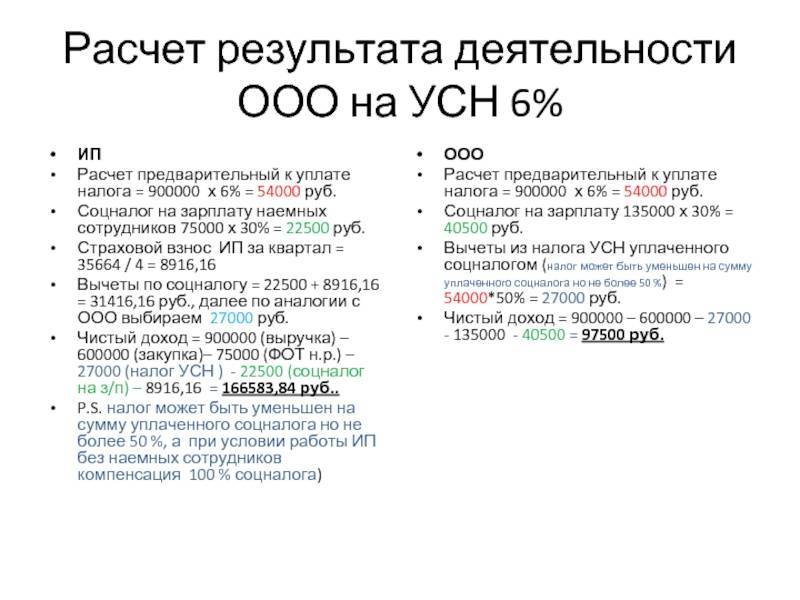

ООО на УСН «Доходы» могут уменьшить налог к уплате до 50 % за счет уплаченных страховых взносов.

Например, ООО «Эпсилон» за год заработало 10 000 000 рублей. Уплачено страховых взносов на 900 000 рублей. Считаем налог к уплате:

Взносов уплачено на 900 000 рублей, что больше половины рассчитанной суммы. Значит, уменьшаем налог на 50 %

Таким образом, налог к уплате уменьшился на 300 000 рублей за счет страховых взносов за сотрудников.

На УСН «Доходы минус расходы» все проще — уплаченные страховые взносы включаются в состав расходов.

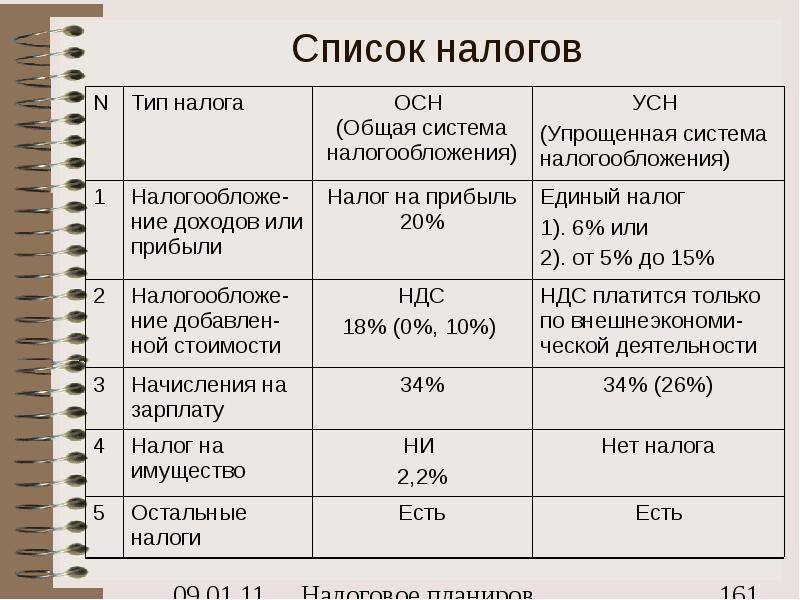

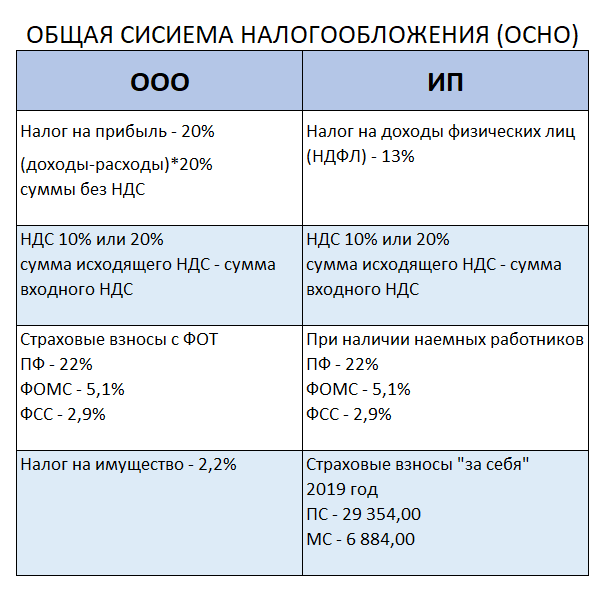

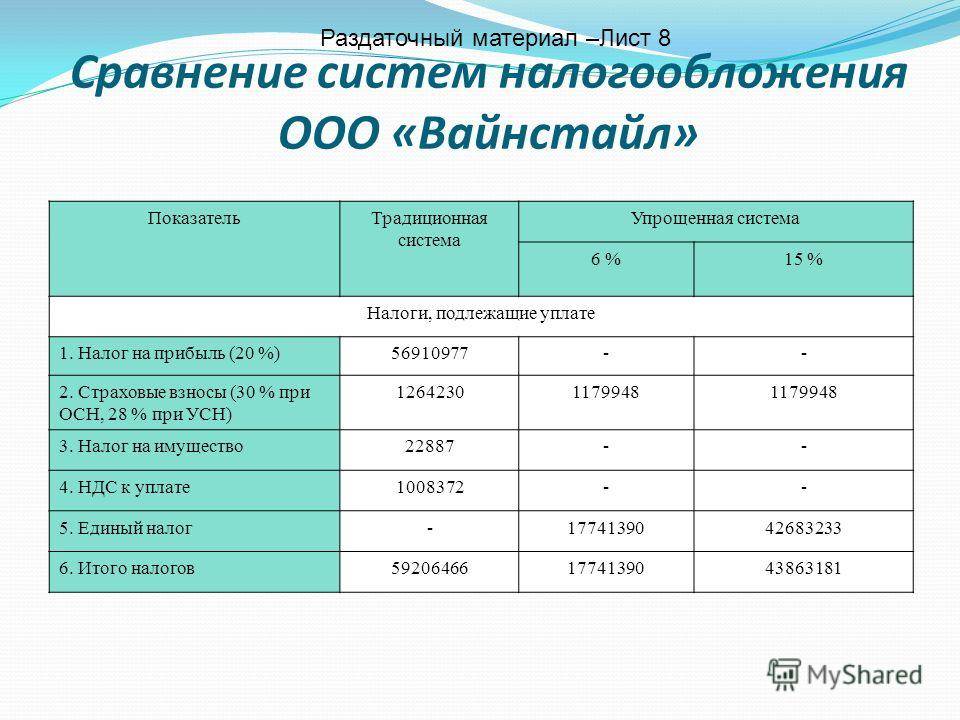

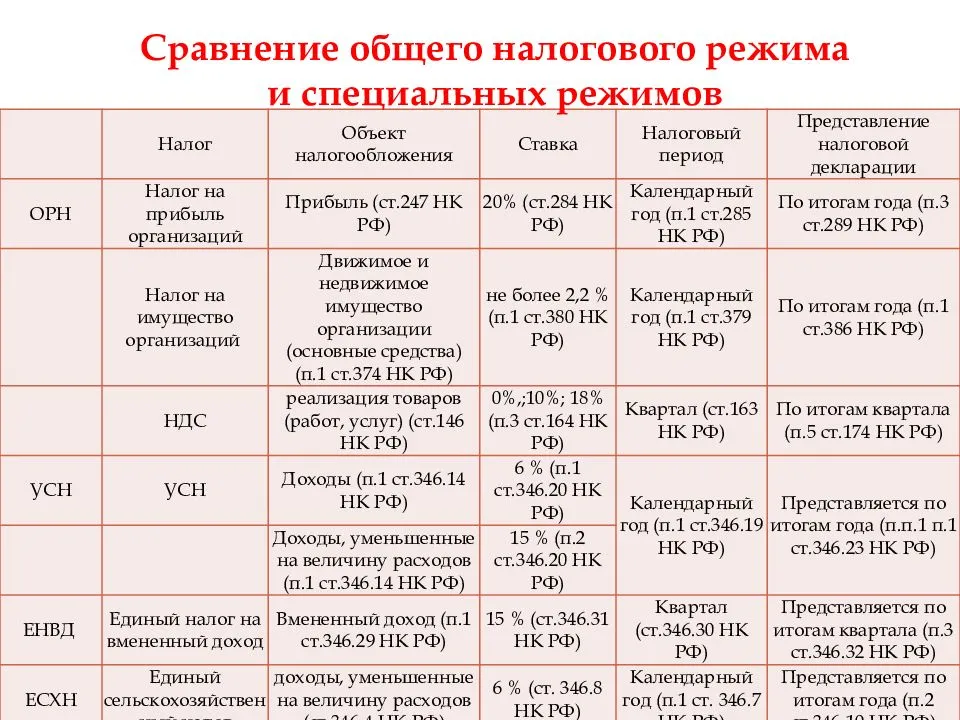

Общая

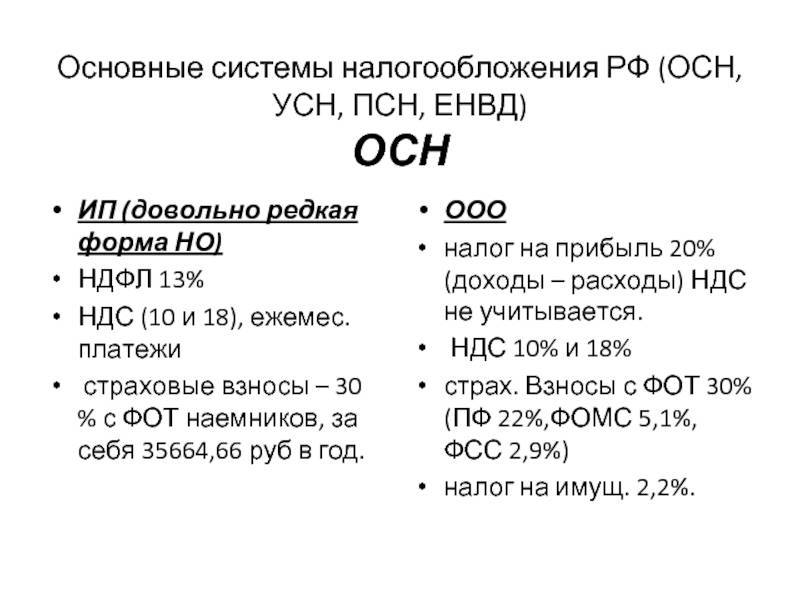

Общая система налогообложения применима для всех форм хозяйственной деятельности. Если при регистрации предприятия не было подано заявление на применение одного из спецрежимов системы налогообложения автоматически предприятию присваивается традиционная система.

Эта система подразумевает уплату ряда следующих налогов:

- НДС, в размере 18% от общей суммы проданных товаров и услуг предприятия за минусом НДС заплаченного за полученные товары и услуги;

- Налог на недвижимость в размере 2,2%;

- Налоги на вознаграждения сотрудников организации за работу 30%;

- Налог на прибыль – 20% (для юр. лиц);

- НДФЛ -13% (для физ. лиц);

Как перейти на УСН

- До начала нового календарного года необходимо написать заявление в налоговую, по месту регистрации ООО, до 31 декабря включительно. Лучше всего не затягивать с подачей заявления, поскольку в предпраздничные дни госорганы отличаются повышенной загрузкой и ваше заявление может остаться без должного внимания и не принято.

- В заявлении необходимо указать, какой режим налогообложения избран предприятием, какой совокупные доходы на 01.10 этого года были получены предприятием и какой имеющийся остаточная стоимость основных средств (исходя из амортизационных калькуляций).

- Поскольку никакое разрешение от налоговой или уведомление о «пропуске» вас на УСН законодательно не предусмотрено, начиная уже с первого дня следующего календарного года, вы на законных основаниях можете применять УСН. Единственным ограничением имеющегося подхода является то, что ваше заявление должно быть зарегистрировано как принятое налоговой.

- Новообразованные ООО могут перейти на упрощённую систему в любое время года, не дожидаясь начала следующего года, в срок 30 дней с даты регистрации ООО.

- «Принудительная» миграция на УСН возможна только для тех ООО, которые находились на системе единого налога на вменённый доход (ЕНВД), когда в текущем году для них больше не соблюдаются критерии применения ЕНВД или прекратили деятельность, являвшуюся объектом ЕНВД.

Порядок утраты ООО права на упрощённую систему – не автоматический. Предприятие может перестать быть субъектом УСН вследствие:

- Прекращения осуществления деятельности, являвшейся объектом для УСН.

- ООО имеет намерение мигрировать на другую схему налогообложения.

- ООО превысило порог годичного дохода в 68,82 рублей.

Тогда, организация или предприятие должно подать заявление в налоговую, не позднее чем через 2 недели после наступления соответствующего события. В заявлении требуется изложить уведомление о конкретном случае (завершение/изменение характера деятельности, выбор иной системы, превышение порога доходности).

Оплата налога и представление отчётности

^

Отчетный период

Квартал

Полугодие

9 месяцев

Налоговый период

Год

Порядок действий

1

Платим налог авансомНе позднее 25 календарных дней со дня окончания отчетного периода. Уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года) ()

2Заполняем и подаем декларацию по УСН

- Организации – не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели- не позднее 30 апреля года, следующего за истекшим налоговым периодом

3

Платим налог по итогам года

- Организации – не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели – не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Через банк-клиент

- Сформировать платёжное поручение

- Квитанция для безналичной оплаты

Подача декларации

Порядок и сроки представления налоговой декларации

- Организации – не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели – не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Налогоплательщик – не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность по УСН

- Налогоплательщик – не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право применять УСН

За налоговый период до 2021 года налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме.

Начиная с налогового периода за 2021 год налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@ «Об утверждении формы, порядка заполнения и формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме и о признании утратившим силу приказа ФНС России от 26.02.2016 № ММВ-7-3/99@» (Зарегистрирован 20.01.2021 № 62152).

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (61 кб)

Загрузить

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (58 кб)

Загрузить

Обращаем внимание, что налоговые декларации за налоговый период 2020 года налоговыми органами принимаются по формам и форматам, утвержденным приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, а также с приказом ФНС России от 25.12.2020 № ЕД-7-3/958@, в случае их представления с 20.03.2021 (письмо ФНС России от 02.02.2021 № СД-4-3/1135@).

Контрольные соотношения для целей самостоятельной проверки декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, на предмет корректности ее заполнения направлены письмом ФНС России от 30.05.2016 № СД-4-3/9567@.

Налоговые декларации, действовавшие в предыдущих периодах, и периоды применения, размещены на странице «Представление налоговой и бухгалтерской отчетности» в разделе «Представление на бумажном носителе» в подразделе «Шаблоны форм налоговых деклараций»

Ведение отчетности по упрощенной системе налогообложения для ООО

При переходе на УСН составлять отчетов приходится намного меньше. При этом, сдавать декларацию о доходах необходимо только 1 раз за годовой период, а учет сводится к ведению особой книги по учету прихода средств общества и их расходу.

При переходе на УСН составлять отчетов приходится намного меньше. При этом, сдавать декларацию о доходах необходимо только 1 раз за годовой период, а учет сводится к ведению особой книги по учету прихода средств общества и их расходу.

Кроме того, ООО освобождается от уплаты налогов на прибыль и имущество общества, на добавленную стоимость, и получает возможность воспользоваться льготами.

Для установления тарифной ставки по страховым взносам, применяемой при получении травмы на производстве, необходимо указывать вид налогообложения общества, то есть УСН.

Уже с 01.01.2013 года не требуется предоставление в налоговые органы промежуточных бухгалтерских отчетов, ООО должно отчитываться только за текущий годовой период.

Рекомендации по заполнению декларации о доходах ООО

- Начинайте заполнение декларации со своего идентификационного номера—ИНН

- В графе номера корректировки следует проставить 0, если только вы ее не исправляете, а подаете первичный документ

- В следующей графе, обозначающей налоговый период, ставят кд. Если вы сдает декларацию за год вашей деятельности, то ставят 34

- В следующих строках проставляются номера налоговой инспекции, к которой вы прикреплены, код места положения вашего общества

- Затем заполняются графы с кодами видов деятельности, которым занимается ваше ООО

- Теперь переходим к следующим графам: указываем объект для налогообложения. Если вы оплачиваете налог только с доходов общества, то проставляем 1, а если за вычетом расходов, то 2.

Важно! С 01.01.2014 года введено положение об использовании кода ОКТМО вместо ОКАТО, его присваивают в Росстате, и выдают на руки вместе с регистрацией в налоговых органах

- Затем вводится код бюджетной классификации вашего общества, который присвоен вам в налоговом органе

- На строках 030, 040 и 050 указывают расчетную сумму налога, по периодам в точном соответствии

- Затем переходим к заполнению строки 060. Сюда записываются полученные расчеты, по определенной формуле: из данных строки 260 вычитают строку 280 и 050. В том случае, если получится отрицательное значение, то ничего не нужно писать. В этом случае заполняем строку 070, и записываем полученные от предыдущего расчета данные

- Строка 210 предназначена для указания суммы полученных доходов общества за отчетный год

- В строках 220 и 230 пишем полученные доходы минус расходы, если ваше общество работает по этой схеме упрощенной системы налогообложения для ООО

- В 260 записываем данные для налогообложения, то есть она должна совпадать с 210 строкой

- Строка 280 предназначена для указания суммы по страховым выплатам, которые вы уже совершили, ее нужно вычесть от общей суммы налога по УСН

Внимательно проверьте правильность написания всех значений, не забудьте проставить дату и свою подпись. Подают декларацию о доходах в свою инспекцию, можно использовать почтовые службы или электронную почту.

При переходе на упрощенную систему налогообложения со ставкой в 6%, декларацию о доходах ООО нужно подавать через каждые 3 месяца.

Особенности ведения бухгалтерского учета ООО на упрощенной системе налогообложения: малый и средний бизнес

Рассмотрим подробнее, как вести бухучет при УСН. Любая коммерческая организация, применяющая УСН, должна:

- составить и утвердить приказом руководителя учетную политику;

- учитывать движение ТМЦ, денежных средств, взаиморасчетов и прочих активов и пассивов;

- составлять и сдавать бухгалтерскую отчетность в ИФНС и территориальные органы Росстата.

- микропредприятия (до 15 сотрудников) не используют двойную запись;

- допускается объединять счета, например, только счет 99 без 90-го и 91-го;

- при количестве хозопераций до 30 в месяц разрешается вести только общую Книгу учета фактов хозяйственной деятельности без отдельных регистров по имуществу;

- возможно не переоценивать основные средства и нематериальные активы;

- резервы предстоящих расходов необязательны, но по сомнительным долгам они не отменяются;

- исправление ошибок не требует пересчета данных за прошлые периоды, результаты отражаются в текущем.

- используют двойную запись на счетах бухгалтерского учета (ч. 3 ст. 10 закона № 402-ФЗ), то есть делают все проводки;

- составляют бухгалтерский баланс, отчет о финансовых результатах и необходимые приложения к балансу и отчету.