Другие примеры расчета

Бизнес: Автобизнес

Автозаправка

Автомойка

Автосервис

Магазин Автозапчастей

Такси

Шиномонтажная мастерская

Бизнес: Безопасность

Охранное предприятие

Бизнес: Бытовые услуги

Ателье по пошиву одежды

Клининговая компания

Прачечная

Химчистки

Бизнес: Гостиничный бизнес

Хостел

Бизнес: Деньги и Финансы

Ломбард

Бизнес: Животные

Ветеринарная аптека

Ветеринарная клиника

Зоомагазин

Бизнес: Здоровье

Массажный салон

Медицинский кабинет

Стоматологический кабинет

Бизнес: Красота

Барбершоп

Парикмахерская

Тату-салон

Тренажерный зал

Фитнес-клуб

Фотостудия

Бизнес: Образование

Детский развивающий центр

Репетиторский центр

Частный детский сад

Бизнес: Общепит

Блинная

Кальянная

Столовая

Бизнес: Одежда и обувь

Магазин детской одежды

Магазин обуви

Бизнес: Продукты питания

Кондитерская

Магазин разливного пива

Мини-пекарня

Продуктовый магазин

Продуктовый магазин формата «У дома»

Бизнес: Развлечения

Баня

Детская игровая комната

Магазин детских игрушек

Сауна

Бизнес: Растения

Магазин (салон) цветов

Бизнес: Туризм

Туристическое агентство

Бизнес: Фармацевтика

Аптека

Бизнес: Хозтовары

Магазин бытовой химии

Что показывает IRR

Исходя из нашего объяснения, становится очевидно, что показывает IRR. Он, в первую очередь, демонстрирует нам, может ли проект стать успешным, насколько можно вложиться в него и как это отразится на будущей прибыли

Но, помимо этого, тут стоит обратить внимание и на популярность Вашей бизнес идеи, насколько она будет полезна и актуальна среди людей

Безусловно, чтобы продвигаться вперёд в этом направлении, важно сделать так, чтобы проект развивался и следовал современным тенденциям. Несомненно, тут не обойтись без грамотно оформленного сайта, являющийся визитной карточкой любой бизнес идеи

В этом может помочь оптимизация, она сделает Ваш сайт более востребованным, современным. Это отразится на проекте и, как правило, на показателе IRR.

Достоинства и недостатки метода IRR

Преимущества использования метода:

- Позволяет рассчитать срок окупаемости инвестиций.

- Показывает максимальный размер издержек при вложениях.

- IRR можно использовать для сравнительного анализа различных проектов, даже если они отличаются по срокам и регулярности денежных поступлений.

- Внутренняя норма доходности нужна для определения маржи безопасности проекта при возможном повышении ключевой ставки ЦБ.

Например, IRR проекта, равная 9% при ставке рефинансирования 7,5%, оставляет некий запас в 1,5% до момента, когда инвестиции станут убыточными. Если Центробанк повысит ключевую ставку до 8%, этот запас сократится до 1%. Следовательно, нужно будет предпринимать определенные действия: бросить больше средств на погашение займов, искать новые рынки сбыта и т.д.

Недостатки метода:

- Метод неприменим к проектам, где нет отрицательных значений денежных потоков.

- Сложно спрогнозировать поступления денежных средств в долгосрочном периоде.

- Поскольку алгоритм вычисления IRR основан на методе подбора, результат может быть неточным.

Что такое хорошая внутренняя норма доходности?

Является ли IRR хорошей или плохой, зависит от стоимости капитала и альтернативных издержек инвестора. Например, инвестор в недвижимость может заняться проектом с 25% IRR, если сопоставимые альтернативные инвестиции в недвижимость предлагают доходность, скажем, 20% или ниже. Однако это сравнение предполагает, что рискованность и усилия, связанные с осуществлением этих сложных инвестиций, примерно одинаковы. Если инвестор может получить немного меньший IRR от проекта, который значительно менее рискованный или требует меньше времени, то он может с радостью согласиться на проект с более низким IRR. Однако в целом, при прочих равных условиях, более высокий IRR лучше, чем более низкий.

Для чего используется IRR?

При планировании капиталовложений одним из популярных сценариев использования IRR является сравнение рентабельности создания новых производств и расширения существующих. Например, энергетическая компания может использовать IRR при принятии решения об открытии новой электростанции или реконструкции и расширении существующей электростанции. Хотя оба проекта могут увеличить стоимость компании, скорее всего, один из них будет более логичным решением, как предписывает IRR

Обратите внимание, что поскольку IRR не учитывает изменение ставок дисконтирования, он часто не подходит для долгосрочных проектов, ставки дисконтирования которых, как ожидается, будут меняться

IRR также полезен для корпораций при оценке программ выкупа акций. Очевидно, что если компания выделяет значительные средства на выкуп своих акций, то анализ должен показать, что собственные акции компании являются лучшей инвестицией, то есть имеют более высокий IRR, чем любое другое использование средств, например, создание новых торговых точек или приобретение других компаний.

Люди также могут использовать IRR при принятии финансовых решений – например, при оценке различных страховых полисов по их страховым взносам и выплатам в случае смерти. Общее мнение таково, что полисы с одинаковыми страховыми взносами и высоким IRR гораздо более предпочтительны

Обратите внимание, что страхование жизни имеет очень высокий IRR в первые годы действия полиса – часто более 1 000%. Затем он снижается с течением времени

IRR очень высок в первые годы действия полиса, потому что если бы вы сделали только один ежемесячный взнос, а затем внезапно умерли, ваши бенефициары все равно получили бы единовременное пособие.

Еще одно распространенное использование IRR – анализ доходности инвестиций. В большинстве случаев рекламируемая доходность предполагает, что любые процентные выплаты или денежные дивиденды реинвестируются обратно в инвестиции. Что если вы не хотите реинвестировать дивиденды, но нуждаетесь в них как в доходе, когда они выплачиваются? И если предполагается, что дивиденды не будут реинвестированы, выплачиваются ли они или остаются в наличности? Какова предполагаемая доходность денежных средств? IRR и другие допущения особенно важны для таких инструментов, как аннуитеты, где денежные потоки могут стать сложными.

Наконец, IRR – это расчет, используемый для определения взвешенной по деньгам нормы доходности инвестиций (MWRR). MWRR помогает определить норму прибыли, необходимую для начальной суммы инвестиций с учетом всех изменений денежных потоков в течение инвестиционного периода, включая доходы от продажи.

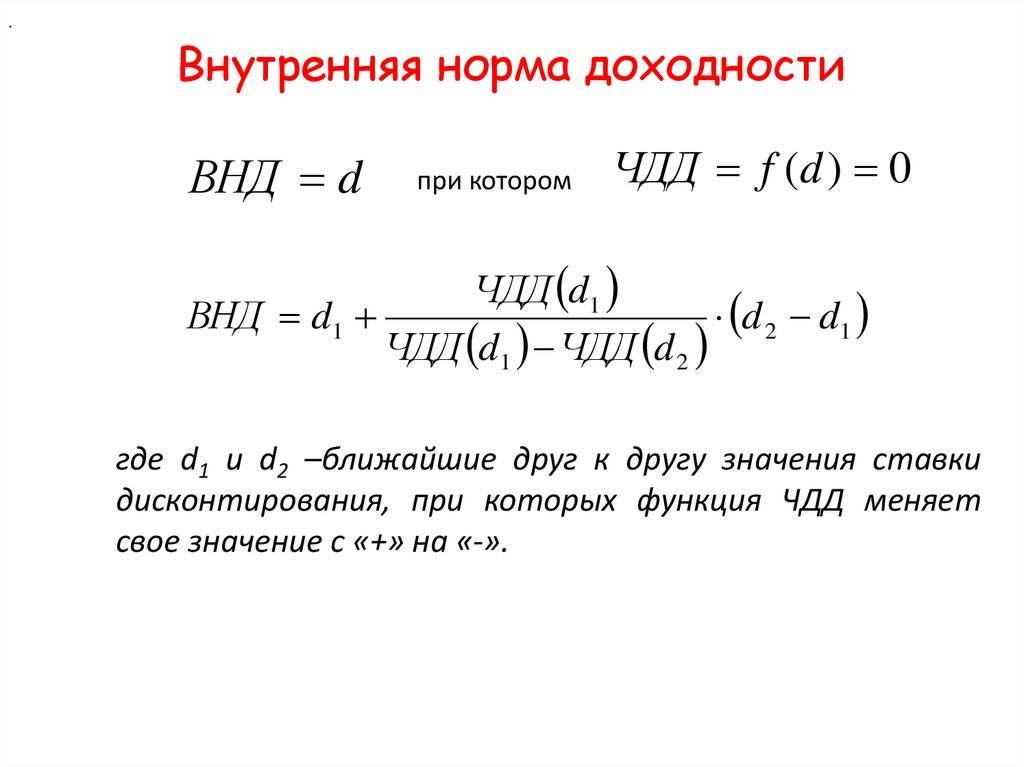

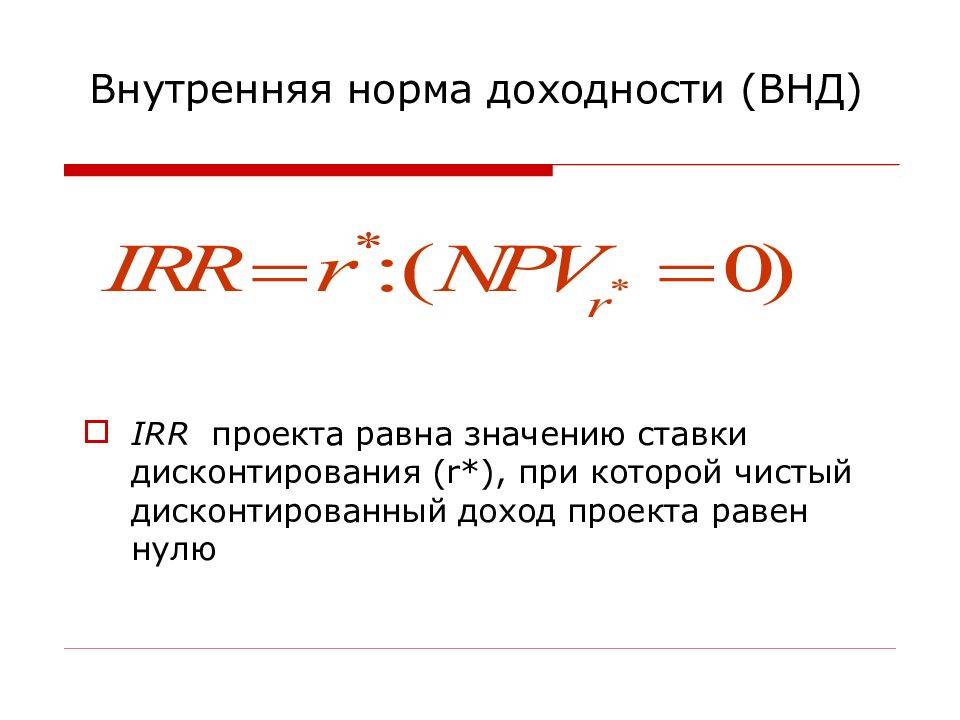

Применение внутренней нормы доходности

Показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта (r). За такой уровень на практике зачастую используют средневзвешенную стоимость капитала (Weight Average Cost of Capital, WACC).

Следует заметить, что вместо критерия сравнения WACC может быть любой другой барьерный уровень инвестиционных затрат, который может быть рассчитан по методам оценки ставки дисконтирования. Данные методы подробно рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета». Простым практическим примером, может быть сравнение IRR с безрисковой процентной ставкой по банковскому вкладу. Так если инвестиционный проект имеет IRR=10%, а процент по вкладу=16%, то данный проект следует отклонить.

Внутренняя норма доходности (IRR) тесно связана с чистым дисконтированным доходном (NPV). На рисунке ниже показана взаимосвязь между размером IRR и NPV, увеличение нормы доходности приводит к уменьшению дохода от инвестиционного проекта.

Изменение чистого дисконтированного дохода в зависимости от внутренней нормы доходности

Внутренняя норма доходности занимает второе место в инвестиционном анализе проектов, другие показатели оценки проектов более подробно рассмотрены в статье: “6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI“.

Что такое IRR проекта простыми словами

И так, давайте разъясним, что такое IRR проекта простыми словами. Для начала нужно узнать, как переводится данная аббревиатура с английского языка. В буквальном переводе это означает – внутренняя ставка доходности (ВНД). Это очень важный показатель, который, по сути, “предсказывает” судьбу Вашего проекта или бизнес идеи.

Теперь мы покажем это на примере. Допустим, Вы решаете запустить свой проект, берёте кредит в банке, заключаете разные соглашения, но понимаете, что цель проекта – получать какие-то деньги с него после продвижения. Соответственно, для этого нам необходимо вычислить IRR. Если он получается меньше или равен банковскому проценту, то прибыли у Вас не будет, в проекте смысла нет. Но, как только показатель превышает процент, можно смело браться за дело и ожидать приличный доход.

Стоит также сказать, что расчёт IRR – чисто математическая операция. Она довольно сложная. Но в век современных технологий эту функцию сильно упростили. Достаточно только зайти в Еxcel, ввести данные и получить необходимый результат.

ВНД потока

Смешанные потоки денежных средств – чередование отрицательных и положительных величин при поступлении капитала. Здесь применять норму рентабельности невозможно, поскольку числа перестают быть достоверными. Потому разработали модифицированную норму прибыльности.

Внутренняя норма возврата средств очень важна при оценке финансовых возможностей проекта по вложению инвестиций

На него обращают внимание инвесторы. Разработчики инвестпроекта должны знать, что рассчитать ВНД можно двумя методами – графическим или аналитическим через Excel

В свою очередь, последний делится на встроенные функции и «Поиск решений». Кроме того, будет полезным сравнение значений проекта с известной стоимостью капитала. Размер рентабельности покажет перспективность проекта только, когда дисконтированная стоимость будет чистой. Организация должна предоставить вкладчику расчет и NPV.

Интегрированная норма доходности (IntRR)

Чтобы устранить недостаток краткосрочной и долгосрочной важности, стоимости и рисков, связанных с природным и социальным капиталом, в традиционном расчете IRR компании оценивают свои экологические, социальные и управленческие результаты. Происходит это с помощью подхода интегрированного управления к отчетности о том, что расширяет IRR до объединенной нормы прибыли

Это позволяет компаниям ценить свои инвестиции не только за их финансовую отдачу, но и за долгосрочную экологическую и социальную сторону. Делая акцент на этих показателях в отчетности, лица, принимающие решения, имеют возможность определить новые области для создания стоимости, которые не раскрываются в традиционной финансовой отчетности.

Социальные затраты на углерод — это одно из значений, которое может быть включено в расчеты интегрированной нормы прибыли, чтобы охватить ущерб, наносимый обществу выбросами парниковых газов в результате инвестиций.

Ограничения IRR

IRR, как правило, идеально подходит для использования при анализе проектов капитального бюджетирования. Он может быть неверно истолкован или неправильно интерпретирован, если используется вне соответствующих сценариев. В случае положительных денежных потоков, за которыми следуют отрицательные, а затем положительные, IRR может иметь несколько значений. Более того, если все денежные потоки имеют одинаковый знак (т.е. проект никогда не принесет прибыли), то никакая ставка дисконтирования не даст нулевой NPV.

В рамках своего применения IRR является очень популярной метрикой для оценки годовой доходности проекта. Однако он не обязательно предназначен только для использования. IRR обычно имеет относительно высокое значение, что позволяет получить NPV, равное нулю. Сам IRR – это всего лишь один расчетный показатель, который дает значение годовой доходности, основанное на оценках. Поскольку оценки IRR и NPV могут резко отличаться от фактических результатов, большинство аналитиков предпочитают сочетать анализ IRR с анализом сценариев. Сценарии могут показать различные возможные NPV, основанные на различных предположениях.

Как уже упоминалось, большинство компаний не полагаются только на анализ IRR и NPV. Эти расчеты обычно также изучаются в сочетании с WACC и RRR компании, что обеспечивает дальнейшее рассмотрение.

Компании обычно сравнивают анализ IRR с другими компромиссами. Если другой проект имеет аналогичный IRR при меньшем первоначальном капитале или меньшем количестве посторонних соображений, то, несмотря на IRR, может быть выбрана более простая инвестиция.

В некоторых случаях могут возникнуть проблемы при использовании IRR для сравнения проектов разной продолжительности. Например, проект небольшой продолжительности может иметь высокий IRR, что делает его отличной инвестицией. И наоборот, более длительный проект может иметь низкий IRR, получая прибыль медленно и стабильно. Метрика ROI может внести некоторую ясность в этих случаях, хотя некоторые менеджеры могут не захотеть ждать более длительного срока.

Инвестирование на основе IRR

Правило внутренней нормы доходности – это руководство для оценки того, стоит ли продолжать проект или инвестицию. Правило IRR гласит, что если IRR по проекту или инвестиции больше минимальной RRR – обычно стоимости капитала, то проект или инвестицию можно продолжать.

И наоборот, если IRR проекта или инвестиции ниже стоимости капитала, то лучшим вариантом действий может быть отказ от проекта или инвестиции. В целом, несмотря на некоторые ограничения IRR, он является отраслевым стандартом для анализа проектов капитального бюджетирования.

Пример IRR

Предположим, что компания рассматривает два проекта. Руководство должно решить, следует ли продвигать один из них, оба или ни один. Стоимость капитала составляет 10%. Модели денежных потоков для каждого из них выглядят следующим образом:

Проект А

Первоначальные затраты = $5,000

Первый год = $1 700

Второй год = $1 900

Третий год = $1 600

Четвертый год = $1 500

Пятый год = $700

Проект B

Первоначальные расходы = $2,000

Первый год = $400

Второй год = $700

Третий год = $500

Четвертый год = $400

Пятый год = $300

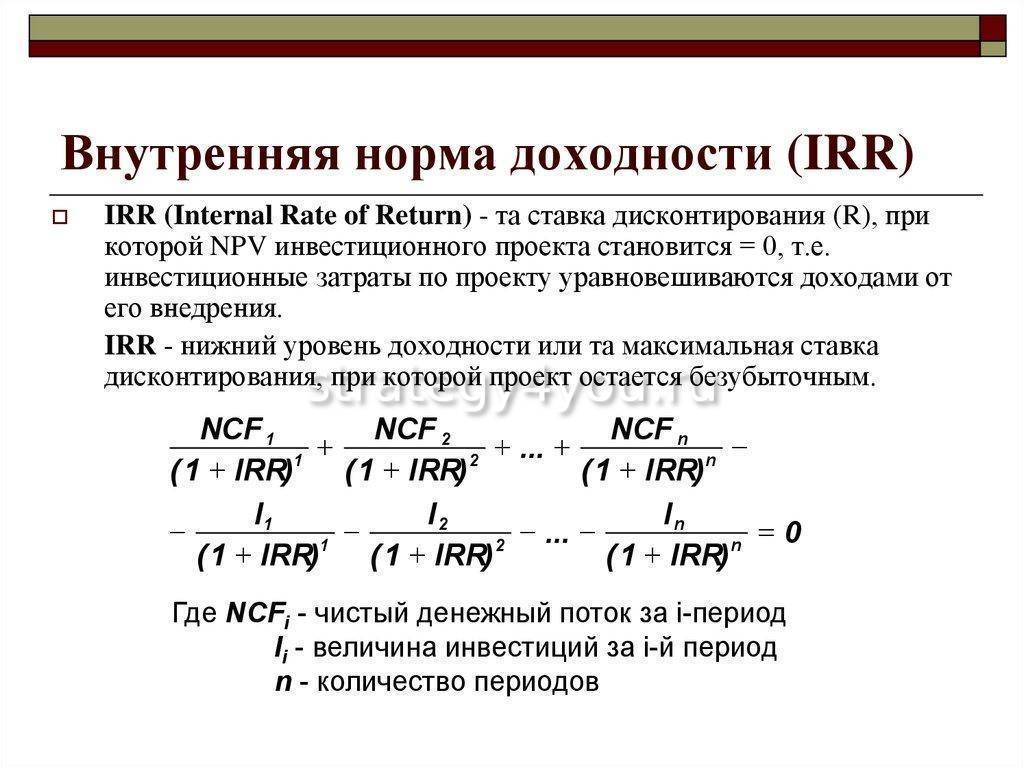

Компания должна рассчитать IRR для каждого проекта. Первоначальные затраты (период = 0) будут отрицательными. Решение для IRR – это итерационный процесс с использованием следующего уравнения:

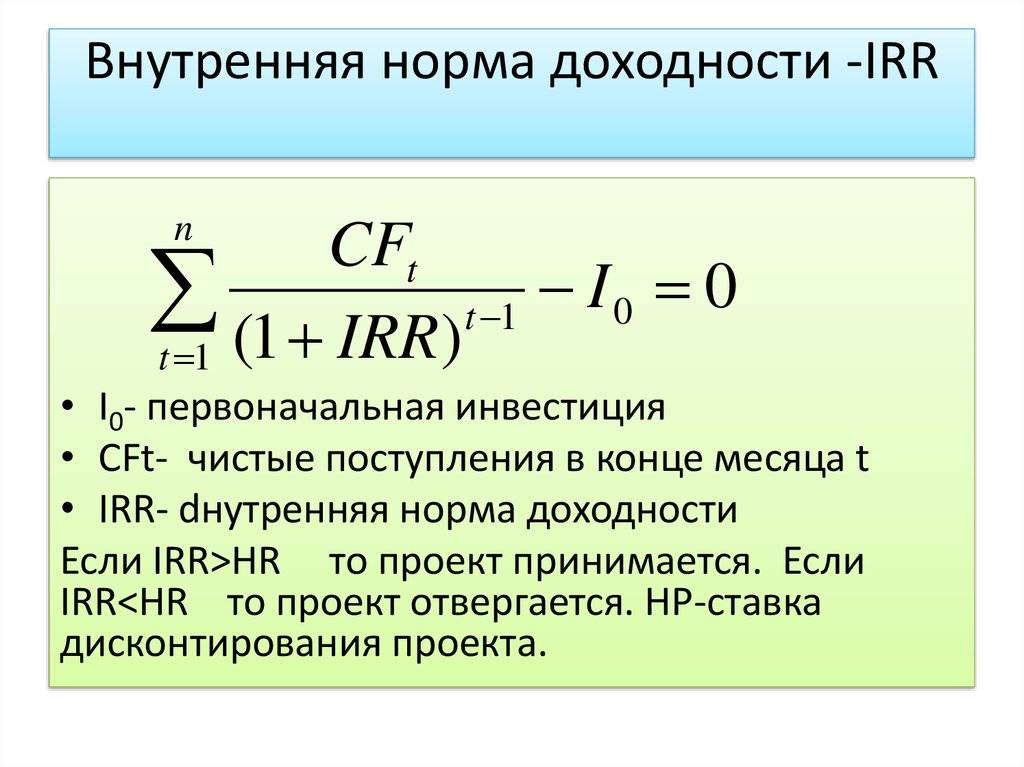

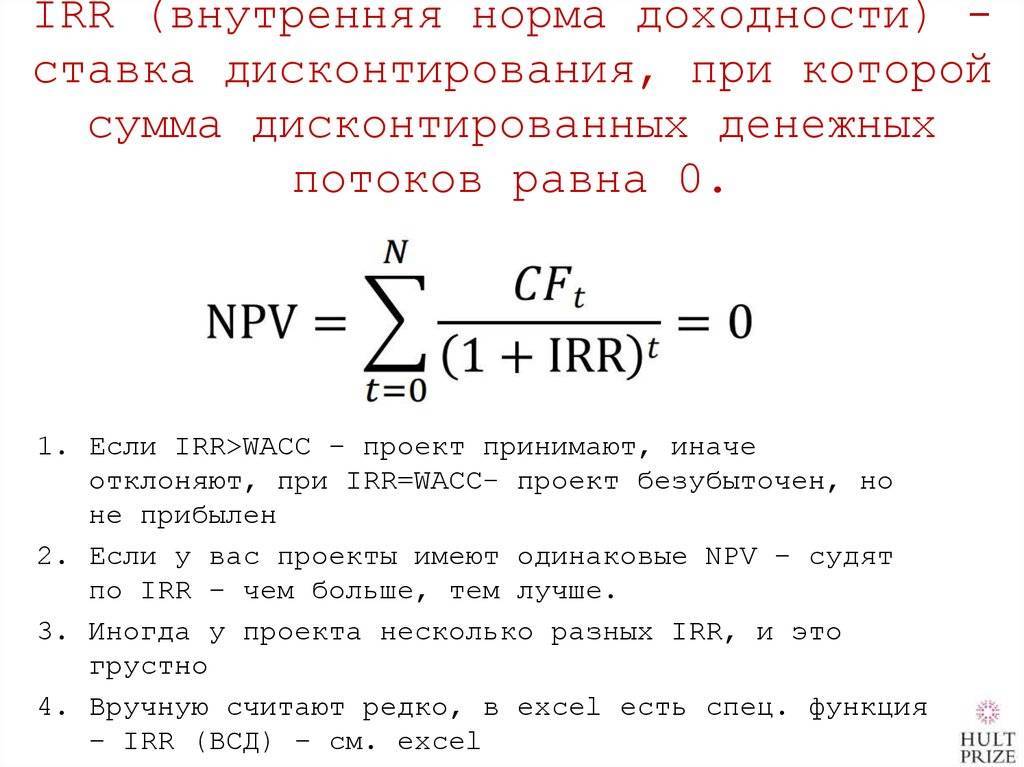

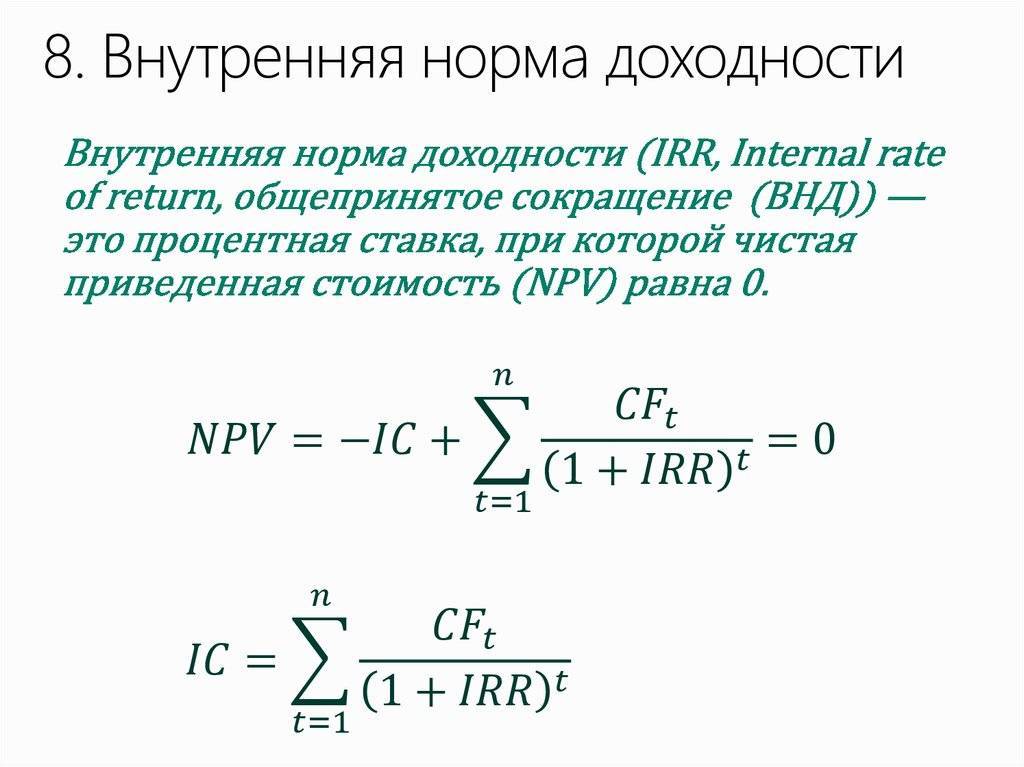

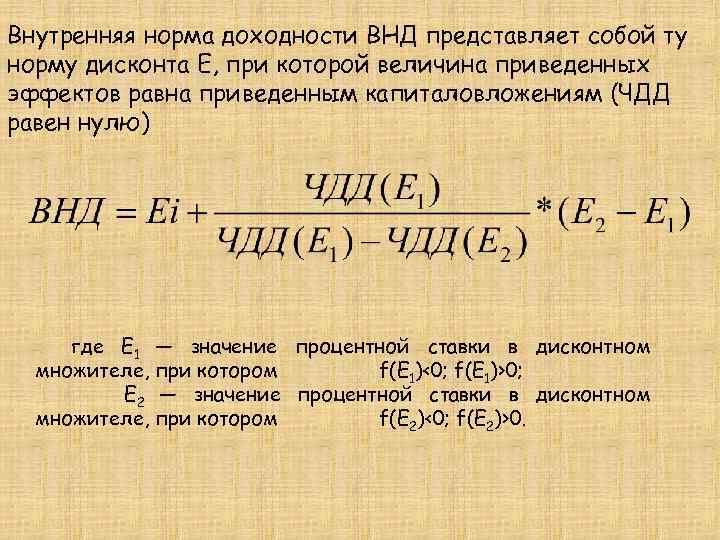

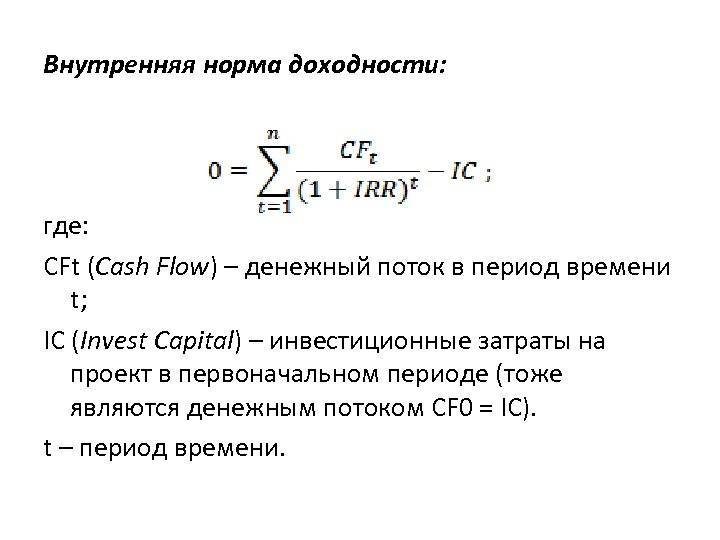

0 = Σ CFt ÷ (1 + IRR)t

где:

CF = чистый денежный поток

IRR = внутренняя норма доходности

t = период (от 0 до последнего периода)

-или-

$0 = (первоначальные затраты * -1) + CF1 ÷ (1 + IRR)1 + CF2 ÷ (1 + IRR)2 + … + CFX ÷ (1 + IRR)X

Используя приведенные выше примеры, компания может рассчитать IRR для каждого проекта следующим образом:

IRR Проект A:

$0 = (-$5,000) + $1,700 ÷ (1 + IRR)1 + $1,900 ÷ (1 + IRR)2 + $1,600 ÷ (1 + IRR)3 + $1,500 ÷ (1 + IRR)4 + $700 ÷ (1 + IRR)5

IRR проекта A = 16,61 %

IRR проекта Б:

$0 = (-$2,000) + $400 ÷ (1 + IRR)1 + $700 ÷ (1 + IRR)2 + $500 ÷ (1 + IRR)3 + $400 ÷ (1 + IRR)4 + $300 ÷ (1 + IRR)5

IRR проекта B = 5,23 %

Учитывая, что стоимость капитала компании составляет 10%, руководству следует продолжить реализацию проекта А и отклонить проект Б.

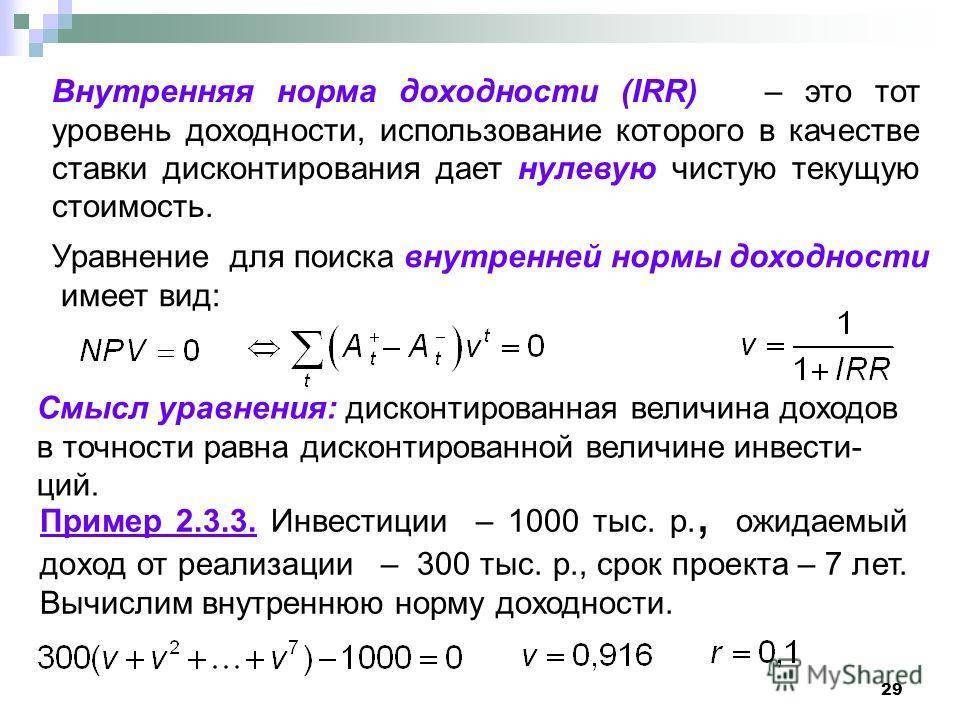

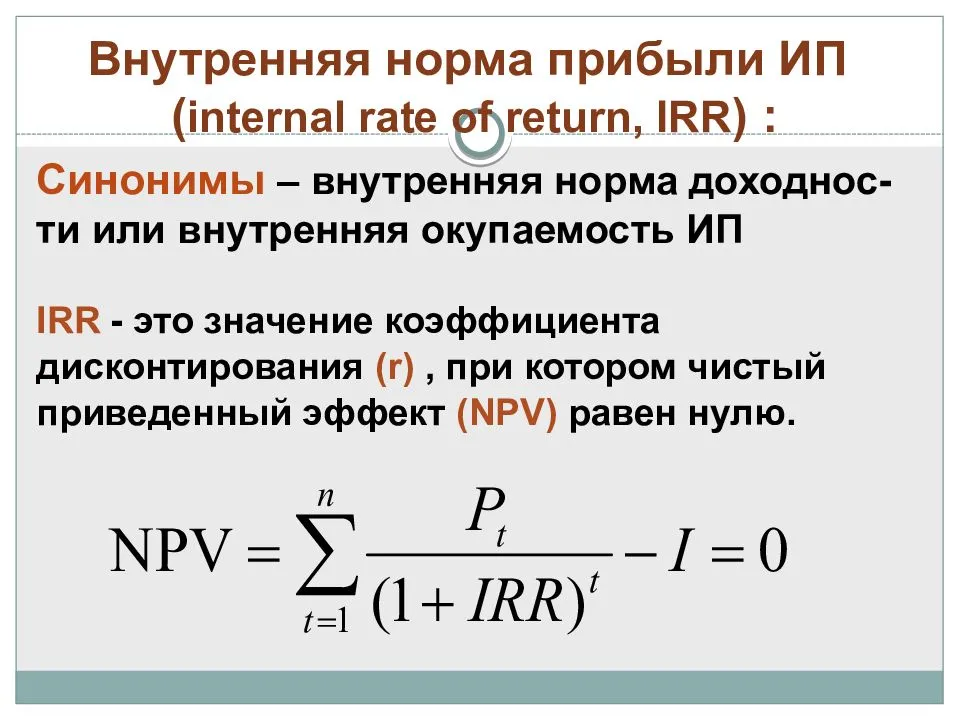

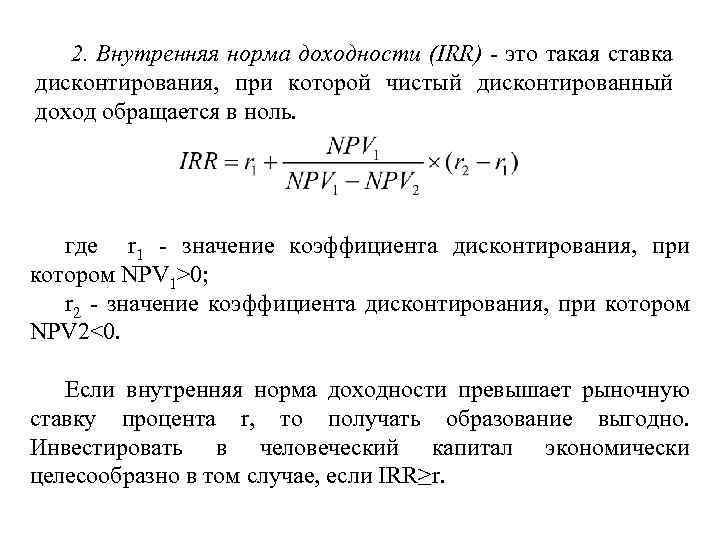

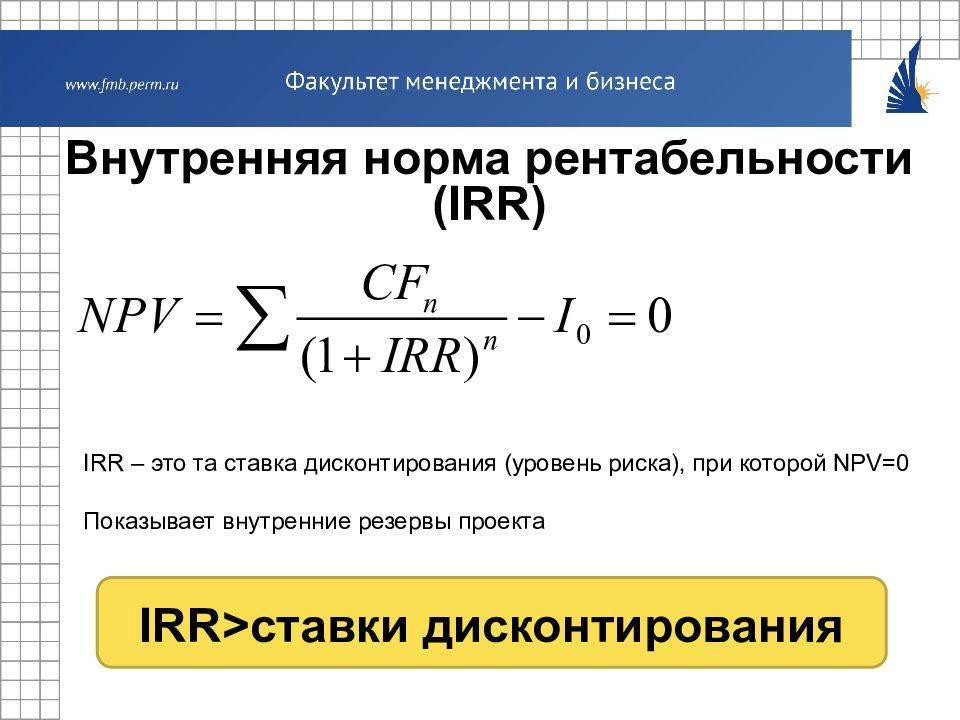

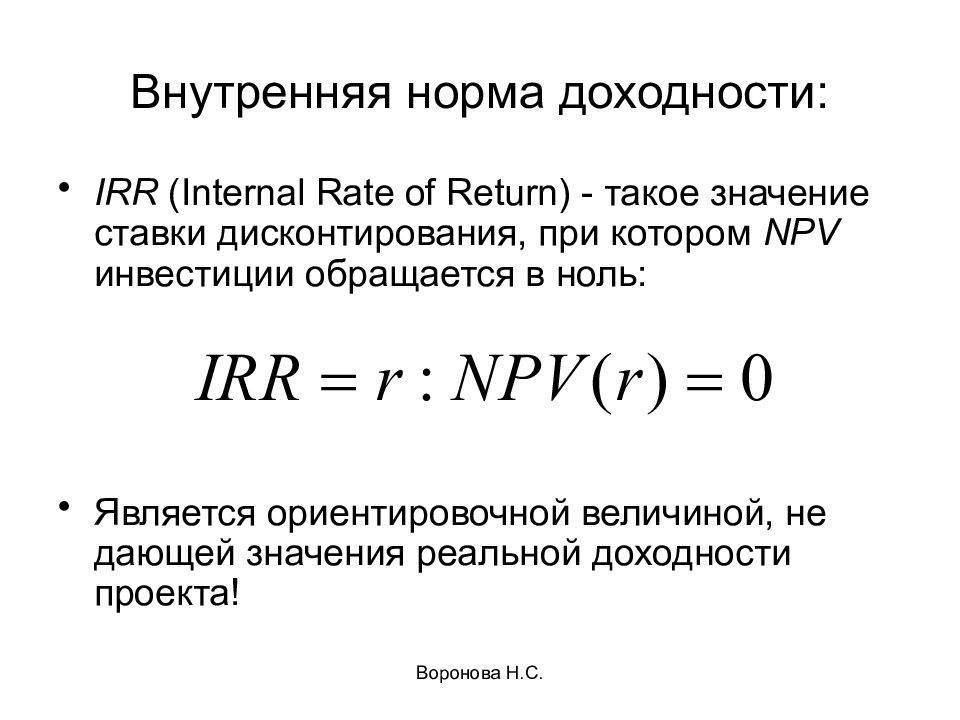

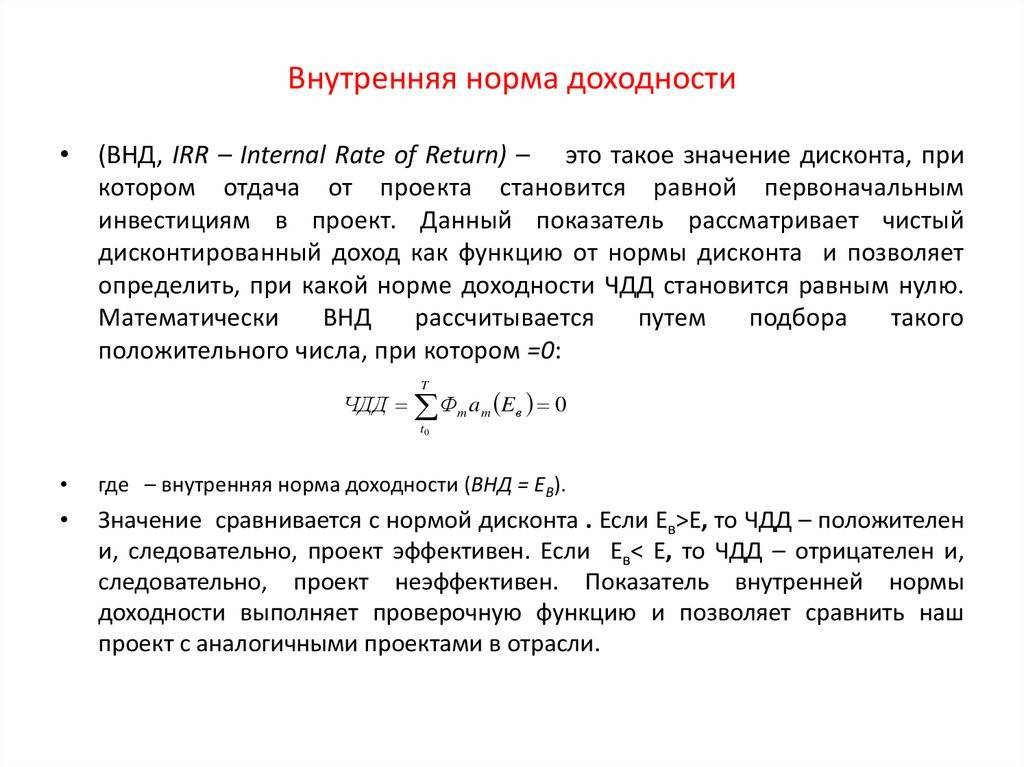

Внутренняя норма доходности – IRR

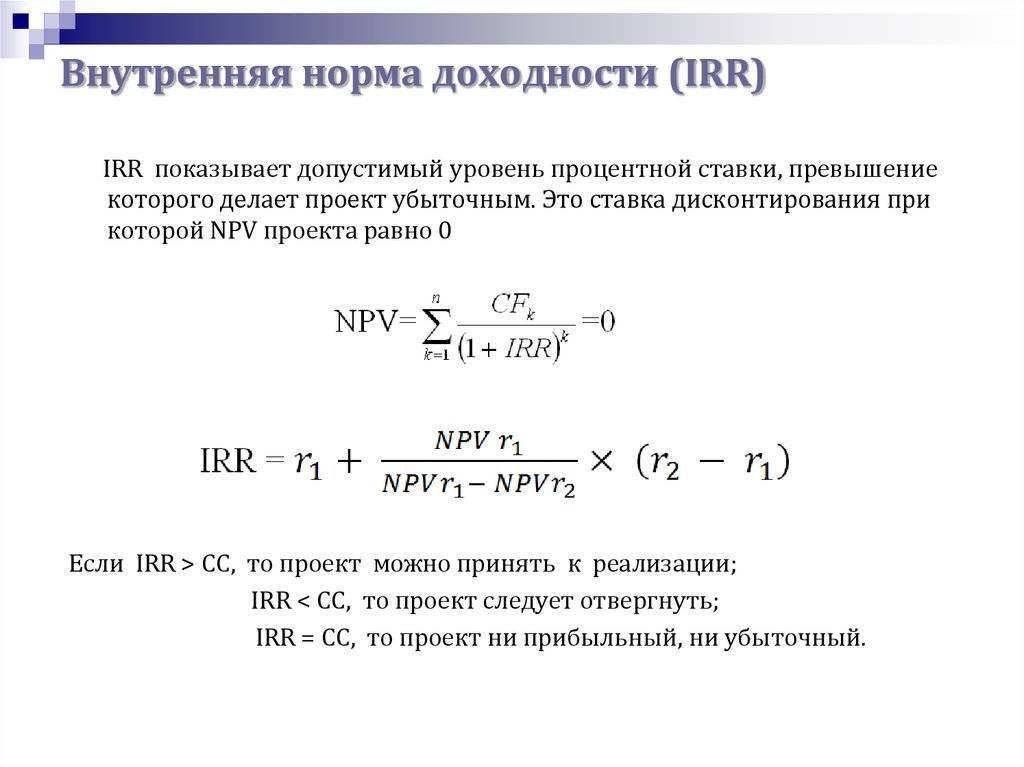

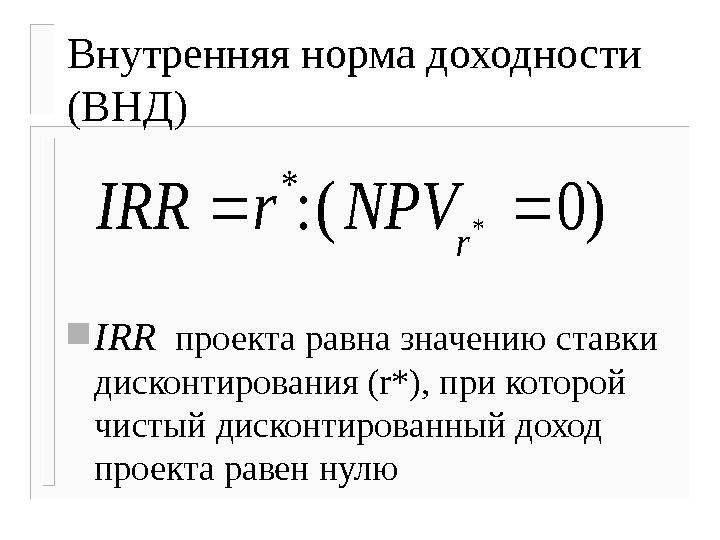

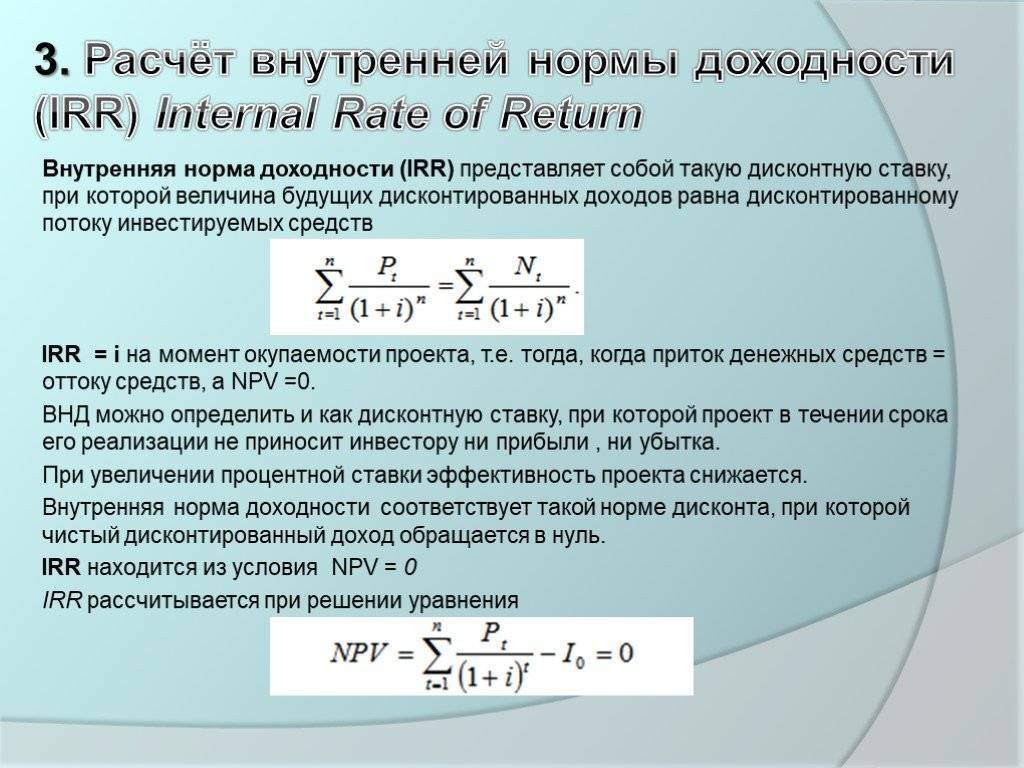

Внутренняя норма доходности (англ. Internal Rate of Return, IRR), известная также как внутренняя ставка доходности, является ставкой дисконтирования, при которой чистая приведенная стоимость (англ. Net Present Value, NPV) проекта равна нолю.

Другими словами, настоящая стоимость всех ожидаемых денежных потоков проекта равна величине первоначальных инвестиций.

В основе метода IRR лежит методика дисконтированных денежных потоков, а сам показатель получил широкое использование в бюджетировании капитальных вложений и при принятии инвестиционных решений в качестве критерия отбора проектов и инвестиций.

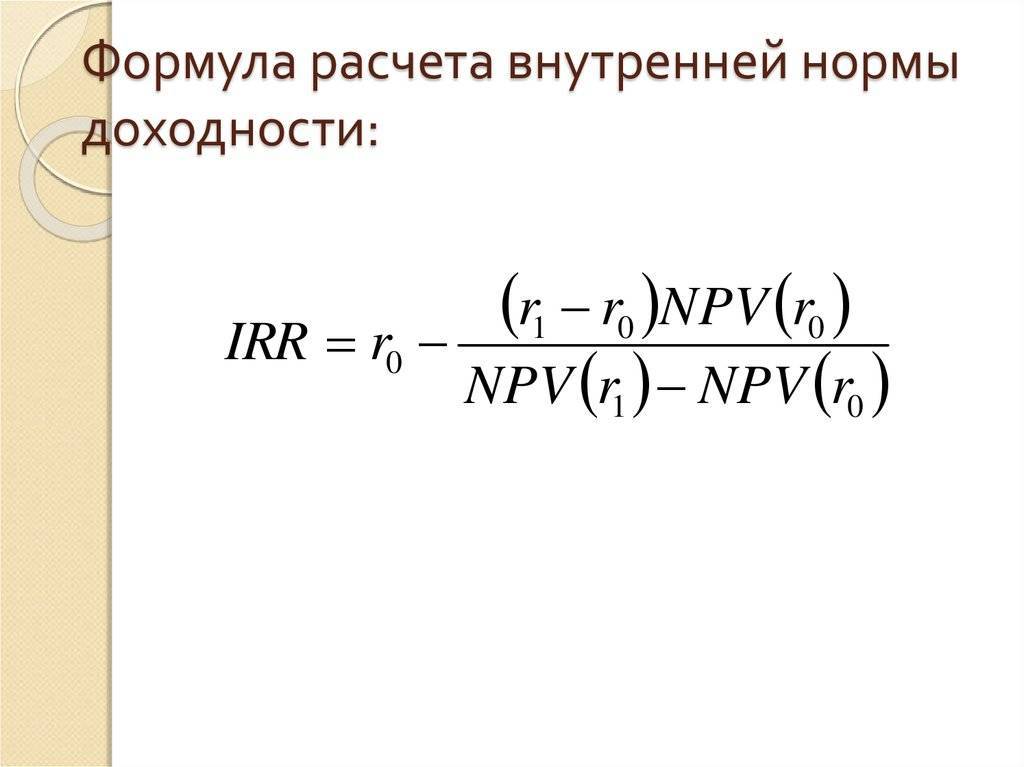

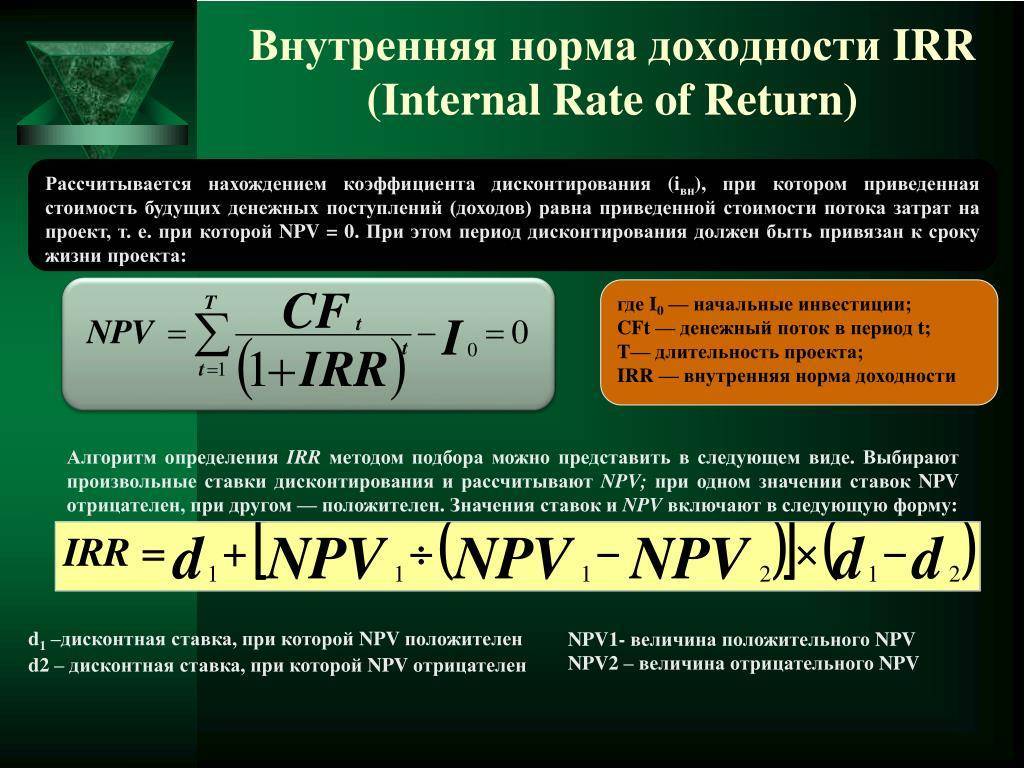

Формула IRR

Чтобы рассчитать внутреннюю норму доходности проекта необходимо решить следующее уравнение, приравняв NPV проекта к нолю.

Критерий отбора проектов

Правило принятия решений при отборе проектов можно сформулировать следующим образом:

- Внутренняя норма доходности должна превышать средневзвешенную стоимость капитала (англ. Weighted Average Cost of Capital, WACC), привлеченного для реализации проекта, в противном случае его следует отклонить.

- Если несколько независимых проектов соответствуют указанному выше критерию, все они должны быть приняты. Если они являются взаимоисключающими, то принять следует тот из них, у которого наблюдается максимальный IRR.

Пример расчета внутренней нормы доходности

Предположим, что существует два проекта с одинаковым уровнем риска, первоначальными инвестициями и общей суммой ожидаемых денежных потоков. Для более наглядной иллюстрации концепции стоимости денег во времени, поступление денежных потоков по Проекту А ожидается несколько раньше, чем по Проекту Б.

Подставим представленные в таблице данные в уравнение.

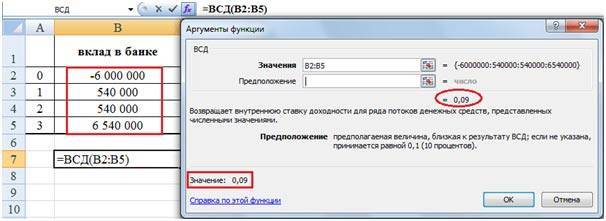

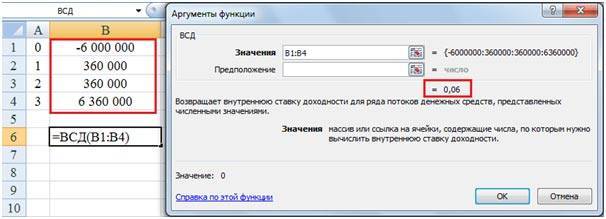

Для решения этих уравнений можно воспользоваться функцией «ВСД» Microsoft Excel, как это показано на рисунке ниже.

- Выберите ячейку вывода I4.

- Нажмите кнопку fx, выберите категорию «Финансовые», а затем функцию «ВСД» из списка.

- В поле «Значение» выберите диапазон данных C4:H4, оставьте пустым поле «Предположение» и нажмите кнопку OK.

Таким образом, внутренняя ставка доходности Проекта А составляет 20,27%, а Проекта Б 12,01%. Схема дисконтированных денежных потоков представлена на рисунке ниже.

Предположим, что средневзвешенная стоимость капитала для обеих проектов составляет 9,5% (поскольку они обладают одним уровнем риска). Если они являются независимыми, то их следует принять, поскольку IRR выше WACC. Если бы они являлись взаимоисключающими, то принять следует Проект А из-за более высокого значения IRR.

Преимущества и недостатки метода IRR

Использование метода внутренней нормы доходности имеет три существенных недостатка.

- Предположение, что все положительные чистые денежные потоки будут реинвестированы по ставке IRR проекта. В действительности такой сценарий маловероятен, особенно для проектов с ее высокими значениями.

- Если хотя бы одно из значений ожидаемых чистых денежных потоков будет отрицательным, приведенное выше уравнение может иметь несколько корней. Эта ситуация известна как проблема множественности IRR.

- Конфликт между методами NPV и IRR может возникнуть при оценке взаимоисключающих проектов. В этом случае у одного проекта будет более высокая чистая приведенная стоимость, но более низкая внутренняя норма доходности, а у другого наоборот. В такой ситуации следует отдавать предпочтение проекту с более высокой чистой приведенной стоимостью.

Рассмотрим конфликт NPV и IRR на следующем примере.

Для каждого проекта была рассчитана чистая приведенная стоимость для диапазона ставок дисконтирования от 1% до 30%. На основании полученных значений NPV построен следующий график.

При стоимости капитала от 1% до 13,092% реализация Проекта А является более предпочтительной, поскольку его чистая приведенная стоимость выше, чем у Проекта Б. Стоимость капитала 13,092% является точкой безразличия, поскольку оба проекта обладают одинаковой чистой приведенной стоимостью. При стоимости капитала более 13,092% предпочтительной уже является реализация Проекта Б.

С точки зрения IRR, как единственного критерия отбора, Проект Б является более предпочтительным. Однако, как можно убедиться на графике, такой вывод является ложным при стоимости капитала менее 13,092%. Таким образом, внутреннюю норму доходности целесообразно использовать в качестве дополнительного критерия отбора при оценке нескольких взаимоисключающих проектов.

- ← Индекс рентабельности, PI

- Проблема множественности IRR →

Ограничения и недостатки показателя ВНД

Расчет значения ВНД призван максимально помочь с оценкой эффективности инвестиций в проект. Положительная особенность этого параметра говорит о возможности выполнять расчеты сразу несколькими способами – аналитическим, табличным, графическим. Однако использование этого параметра накладывает ряд ограничений на вкладчика:

- формула расчета ВНД не учитывает многие условия, оказывающие влияние на движение инвестиционных средств

- при помощи IRR нельзя определить дисконтированный объем вложений

- если рассчитывать ВНД, опираясь на разные периоды времени или произвольное чередование прибыли/убытков, результаты параметра будут отличаться, что вносит определенную путаницу при принятии решений

- при выборе из нескольких инвестиционных проектов одного только сравнения показателя ВНД недостаточно, так как он позволяет оценить доходность только на начальном этапе, а не за весь инвестиционный период. Следовательно, проекты, где ВНД одинаковая, могут иметь различную дисконтированную стоимость, от которой зависит размер прибыли

- проект может обладать положительной дисконтированной стоимостью при любых значениях процентной ставки, поэтому он не нуждается в оценке по показателю ВНД

- на практике трудно прогнозировать финансовые потоки заблаговременно

Таким образом, ВНД оперирует ограниченным количеством факторов, определяющих реальную доходность от инвестиций и, как следствие, узкий спектр сценариев инвестирования. Риски, связанные с экономической и политический обстановкой оказывают существенное влияние на финансовую форму проекта

Кроме того, очень важно учитывать большую корреляцию от корректности показателей чистой текущей стоимости

Внутренняя норма доходности: пробная версия и ошибка

До возраста компьютеров очень мало людей нашли время для расчета IRR. На самом деле не существует заданного уравнения для IRR; это скорее концепция, чем истинная формула. Конечной целью IRR является определение ставки дисконта, которая делает текущую стоимость суммы годовых номинальных денежных потоков равными первоначальным чистым денежным расходам на инвестиции.

Перед вычислением IRR вам необходимо понять концепции учетной ставки и чистой текущей стоимости (NPV). Чтобы выяснить эти термины, рассмотрите следующую проблему: человек предлагает вам $ 10 000, но вы ждете один год, чтобы получить его. Сколько денег вы бы заплатили сегодня, чтобы получить 10 000 долларов в год?

Другими словами, вы ищете настоящий эквивалент (NPV) гарантированного $ 10 000 за один год. Вы можете сделать это, оценив обратную процентную ставку (дисконтную ставку), которая работает как расчет стоимости денег в обратном направлении.Например, если вы используете 10-процентную ставку дисконтирования, то 10 000 долларов США за один год будут стоить 9 090.90 долларов сегодня (10 000 / 1. 1).

Вернуться к IRR: IRR равен учетной ставке, которая делает NPV будущих денежных потоков равными нулю. Он говорит вам, какова будет годовая доходность для данной инвестиции – независимо от того, как далеко в будущем – и ожидаемого будущего денежного потока.

Например, предположим, что вам нужно 100 000 долларов, чтобы инвестировать в проект, и вы полагаете, что проект будет генерировать денежные потоки в размере 35 000 долларов каждый год в течение трех лет. IRR – это ставка, при которой эти будущие денежные потоки могут быть дисконтированы до 100 000 долларов США.

IRR предполагает, что дивиденды и денежные потоки реинвестируются по учетной ставке, что не всегда так. Если реинвестирование не будет таким же надежным, IRR сделает проект более привлекательным, чем на самом деле.

Покупка квартиры

Рассмотрим вариант инвестирования в недвижимость, а именно — приобретение квартиры с целью сдачи ее в аренду, чтобы через несколько лет, к примеру, через 2 года, ее продать. Возьмем упрощенный вариант: через 2 года квартира будет стоить столько же, как и при покупке.

Покупаем за 5 миллионов квартиру в ближнем Подмосковье. Это будет однокомнатная квартира средней площадью 50 кв. м. Аренда такой квартиры в 2021 году стоит примерно 25 000 рублей в месяц.

Подсчитаем прибыли:

- за первый год — 25 000 рублей * 12 месяцев = 300 000 рублей;

- за второй год — 25 000 рублей * 12 месяцев = 300 000 рублей.

Всего за 2 года — 600 000 рублей.

Сравним результаты

| Годы | Депозит | МФО | Облигации | Квартира |

| -5000000 | -5000000 | -5000000 | -5000000 | |

| 1 | 400000 | 1050000 | 246906 | 300000 |

| 2 | 5800000 | 7100000 | 5493812 | 5600000 |

Как мы видим, наибольшую доходность принесет вложение в МФО, но и это максимально возможный риск. Квартира по сравнению с банковским депозитом не так уж и привлекательна, так же, как и популярные облигации.

Если сравнивать в процентном соотношении, то доходность сдачи в аренду составляет 6% в год. В этом варианте получить прибыль получится только при росте цены на квартиру, а она иногда может и падать.

Как пользоваться показателем IRR для оценки инвестиционных проектов?

Инвестиционные процессы подразумевают присутствие первоначального поступления денег, что впоследствии будет приносить доход. Этот норматив указывает нам на процент, с учетом которого вложение не будет убыточным.

Особенности оценивания программы инвестиций:

Если величина IRR проекта больше стоимости капитала для компании (т.е. WACC), то проект следует принять.

Представим, Вы оформили кредит под бизнес при условии кредитной ставки 14% в год. Доходная составляющая бизнеса будет 20%. По этому в таком случае Вы получите прибыль. Например, если прибыль будет меньше 14%, Вы будете обязаны вернуть кредитной организации больше денег, чем Вы бы получили в качестве дохода от вложения. Соответственно, это будут убытки.

Банк, в свою очередь, делает аналогично – получает от своих клиентов средства, как пример 10% в год ставка по размещенным депозитам, и выдает их в займы под 20% (нереальные данные, пример). До того момента, пока ставка по депозиту будет меньше, чем кредитная, Банк будет получать прибыль.

Определив уровень доходности мы можем определить граничный уровень кредитных активов, которые можно вложить в инвестицию. Если цена таких активов больше ВНД, то это не принесет доход. В ином случае, когда стоимость активов меньше, чем доходность – ситуация является аналогичной с Банком.

Есть в доступе деньги в сумме 6 млн. рублей. Вы можете разместить такую сумму на 3 года на депозитный счет в Банке.

На этот день существует возможность разместить деньги с 9% в год, если сумма свыше 2 млн. рублей без возможности пополнения, или 10,29% – при условии капитализации на ежемесячной основе. Ознакомиться с понятием «капитализация вклада» есть возможность здесь.

Мы хотим забирать насчитанные проценты по депозиту каждый год, и по этому нам подходят условия без капитализации. Ставка по вкладу будет 9%. По итогу каждого отчетного года нам предоставляется возможность снимать 540 тыс. рублей.

По истечению срока вклад закроем, и заберем насчитанные % за последний период и основную сумму.

Депозиты в финансовых учреждениях также являются инвестиционными проектами. Поэтому мы может произвести просчет IRR.

Результат этого норматива при наших условиях будет равным депозитной ставке, а именно 9%.

Оформление этой суммы в кредит с последующим размещением в виде депозитного вклада в другой организации, дохода не даст. Так устроена банковская сфера.

Деньги можно вложить в покупку недвижимости, с последующей арендой ее на 3 года. Потом продать ее, и вернуть первоначальный взнос. Для облегчения расчетов представим, что плата вносится один раз ежегодно, и стоимость недвижимости не изменится.

Аренда аналогичной квартиры стоит порядка 30 тыс. руб. ежемесячно

Оплату налогов для легкости математических действий не берем во внимание

Следовательно, общая стоимость составит 360 тыс. руб. Для наглядности информация по двум вариантам внесена в виде таблицы.

Визуально можно сказать, что больше дохода получим при размещении этих денег на депозит. После выполнения наших условий норматив ВНД составит всего 6%.

Если эта сумма взята в кредит, то покупать квартиру и сдавать ее в аренду не является разумным способом. Кредитная процентная ставка будет намного больше, чем уровень доходности.

Показатели будут больше, если брать во внимание подорожание недвижимости за этот промежуток времени. Например, после трехлетнего срока недвижимость продадим за 7 769 520 рублей (первоначальную цену увеличим на 10,9 и 8%%). При таком росте доходность составит 14,53%

Но с учетом реалий нынешней банковской сферы, такое вложение денег является не выгодным

При таком росте доходность составит 14,53%. Но с учетом реалий нынешней банковской сферы, такое вложение денег является не выгодным.