Как оформить налоговый вычет и какие документы нужны

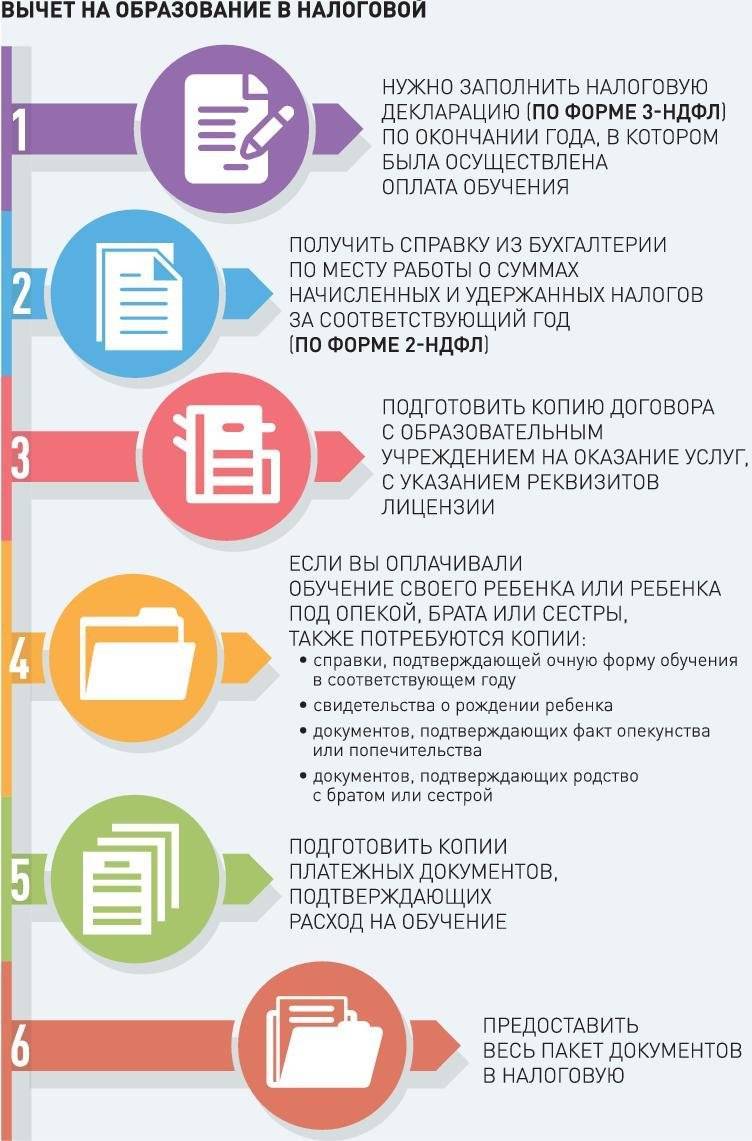

Этап 1. Собираем документы

Нюансы

Для заверения копий налогоплательщику достаточно на каждой странице поставить подпись с расшифровкой и указать дату.

Если обучение проходило в иностранном заведении и подтверждающие документы оформлены на иностранном языке, требуется сделать нотариально заверенный перевод на русский язык.

Перечень документов для получения вычета лучше получить в налоговой инспекции по месту прописки. Это необходимо, чтобы учесть особенности рассмотрения именно в вашей налоговой и тем самым сэкономить время.

Как получить документы для вычета в Нетологии

- Зайти в личный кабинет и на вкладке «Документы и справки» ответить на несколько вопросов. Трудностей с заполнением возникнуть не должно, так как есть подсказки. После заполнения всех полей и нажатия кнопки «Запросить» должно появиться сообщение-подтверждение о генерации справки об оплате обучения.

- Электронная справка должна прийти на указанную почту студента в течение суток — вместе с договором-офертой и копией лицензии Нетологии. Этот пакет документов понадобится для подачи в налоговую инспекцию.

- Бумажную справку ― если потребуется ― и другие необходимые документы отправляем Почтой России в течение 3 дней после запроса. На указанную почту студенту приходит трек-номер для отслеживания отправления.

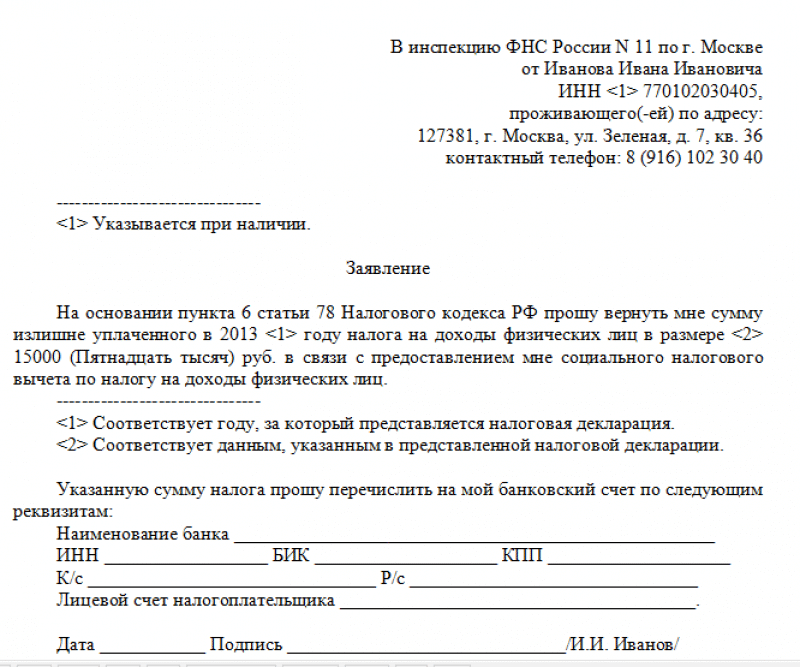

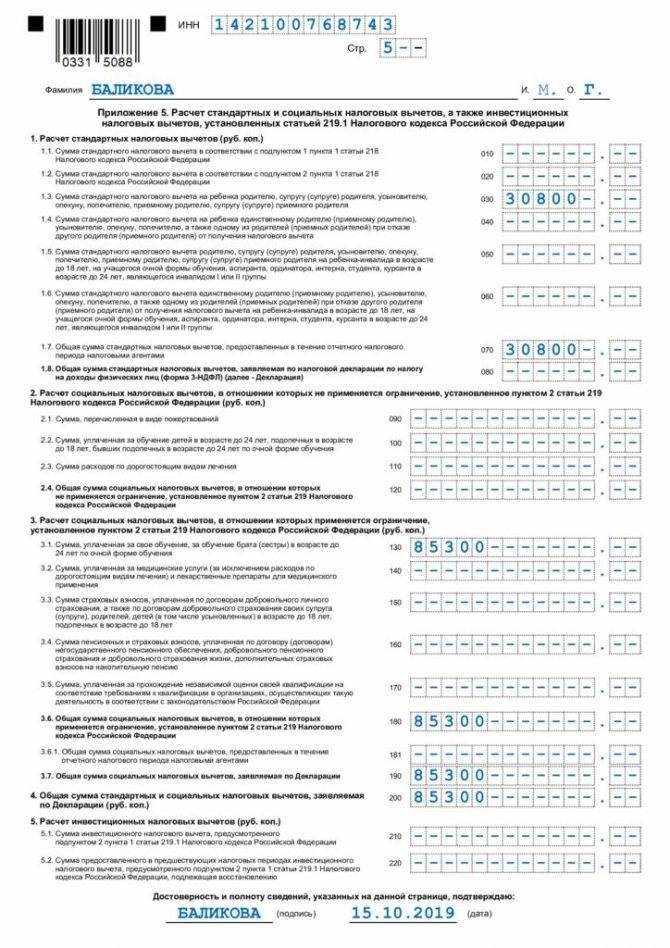

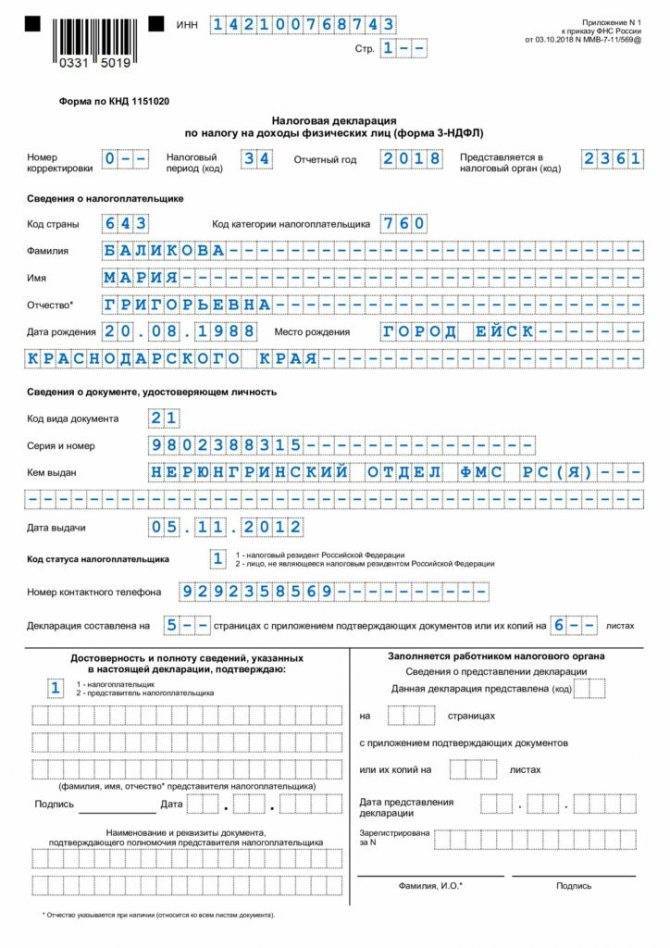

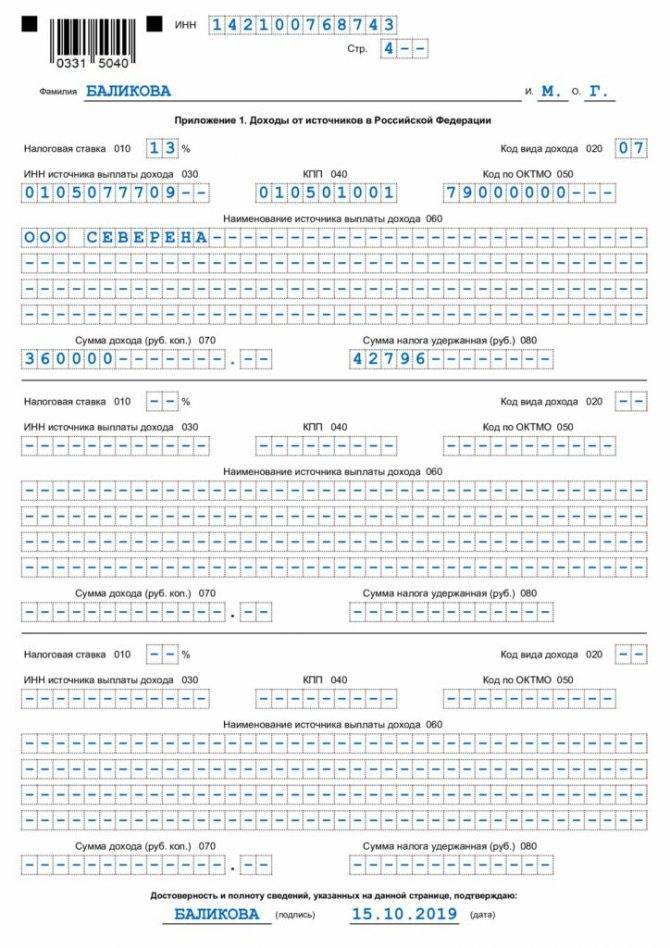

Этап 2. Заполняем два документа

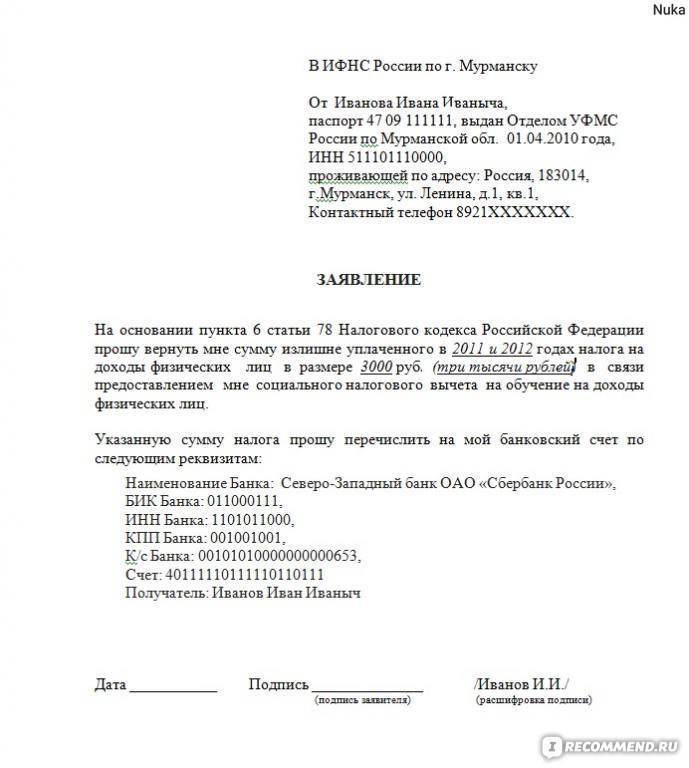

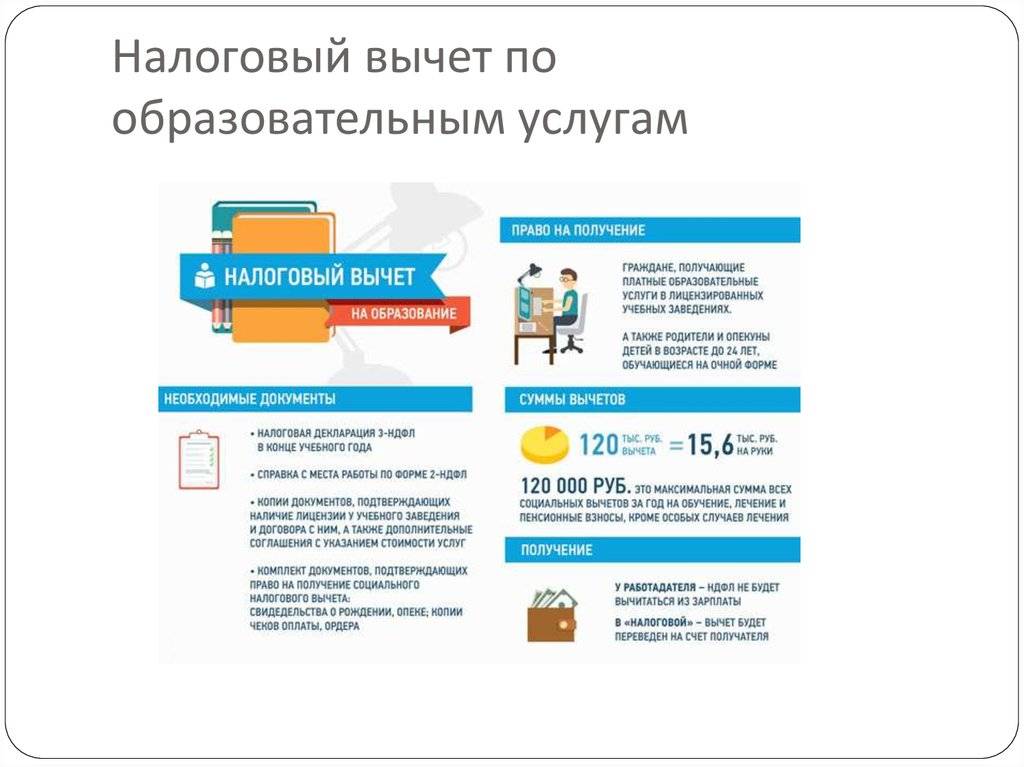

- Налоговую декларацию 3-НДФЛ — по окончании года, в котором было оплачено обучение.

- Заявление о возврате НДФЛ — можно написать в произвольной форме, но у ФНС есть рекомендуемая удобная форма. Налог возвращается на личный счёт оформляющего вычет — потребуются реквизиты.

Документы заполняют онлайн или от руки в зависимости от способа подачи документов.

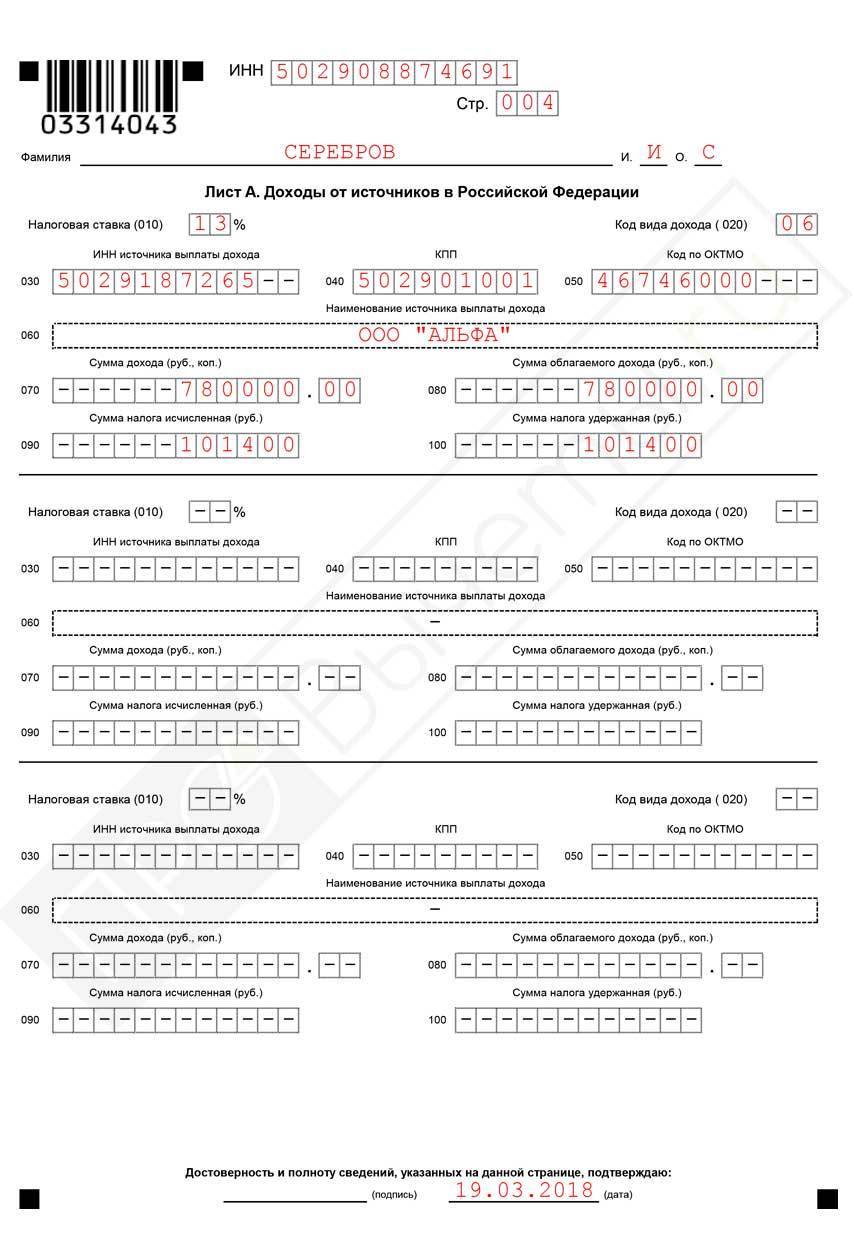

Что нужно учесть при заполнении налоговой декларации

За один год оформляется только одна декларация со всеми видами вычетов

Это важно: если позже подать ещё одну декларацию, то она будет считаться уточнённой и отменит предыдущую

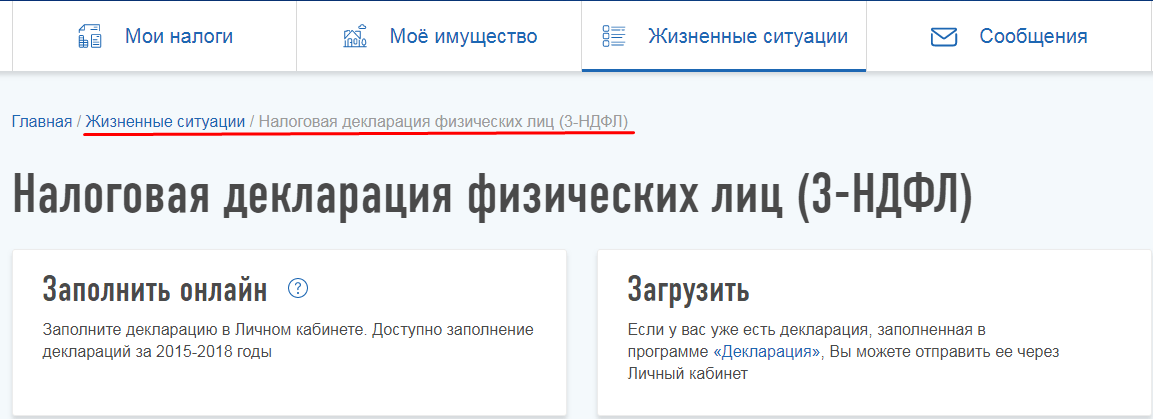

Декларация 3-НДФЛ подаётся отдельно за каждый год и по форме, которая действовала в отчётном году. Чтобы всё сделать правильно, заполняйте декларации в личном кабинете налогоплательщика (раздел «Жизненные ситуации» → «Подать декларацию 3-НДФЛ») или через специальную программу «Декларация».

Декларацию подписывают электронной подписью, которая формируется бесплатно в личном кабинете

Общий вес документов, которые прикладываются к онлайн-декларации, не должен превышать 20 Мб. Их можно вложить в виде скан-копий или фотографий.

Этап 3. Подаём документы на вычет — в налоговую инспекцию или через работодателя

Как оформить вычет в налоговой → наиболее распространённый способ

- онлайн через личный кабинет налогоплательщика: удобный способ, есть подсказки → сэкономит время на заполнение бумажных документов и очереди в налоговой;

- в мобильном приложении ФНС России «Налоги ФЛ» на платформах iOS и Android — действует облегчённый сценарий подачи, но нужно иметь в виду, что может потребоваться заполнение полной декларации в веб-версии личного кабинета налогоплательщика, если короткий сценарий не учитывает ситуацию пользователя;

- на сайте Госуслуг — для подписания заявления потребуется усиленная квалифицированная электронная подпись (УКЭП);

- лично в отделении налоговой по месту прописки.

Нюансы

Для регистрации личного кабинета потребуется дважды сходить в налоговую: для подачи заявления и получения логина и пароля.

Для входа в личный кабинет на сайте ФНС можно использовать подтверждённую учётную запись на портале Госуслуг. Например, Сбербанк, Тинькофф Банк и Почта Банк предлагают клиентам создать такую запись в интернет-банках без посещения отделения банка или Центра обслуживания. Показали ниже, как это можно сделать на примере Тинькофф Банка.

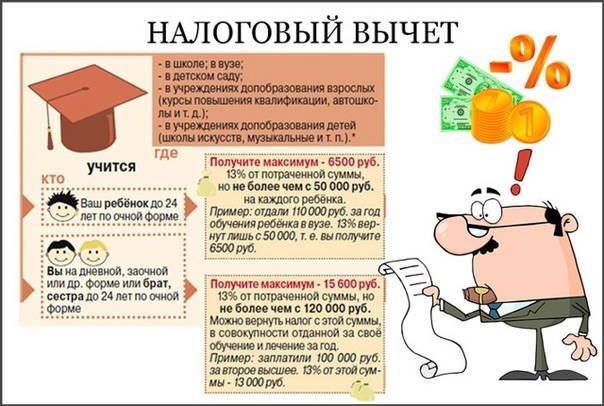

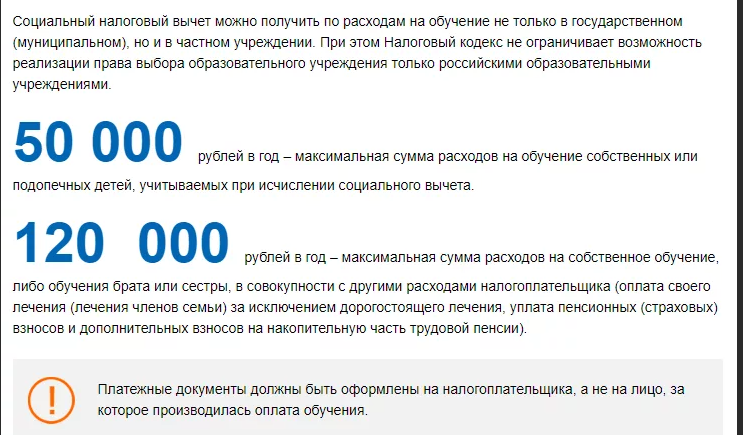

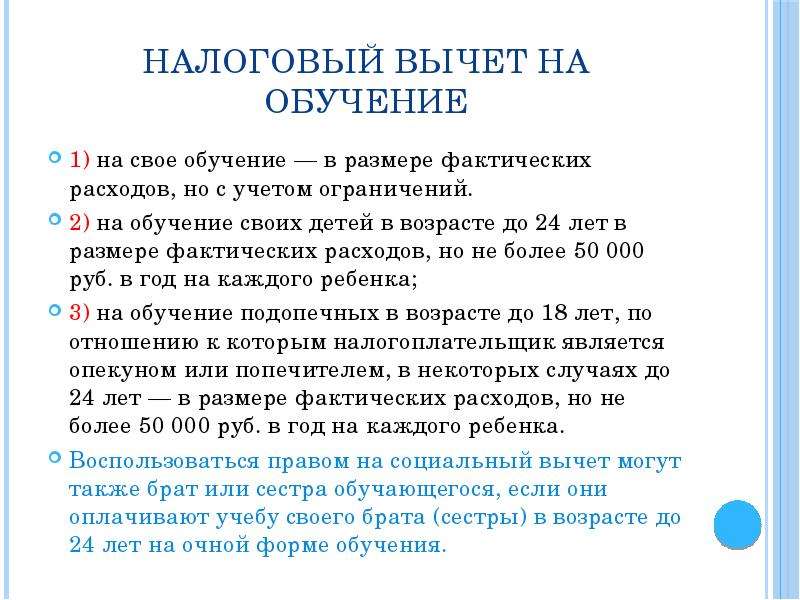

Сколько денег можно вернуть

Размер вычета — 13% от суммы фактически понесённых расходов, но не более уплаченного НДФЛ. Предположим, вы заплатили за курсы повышения квалификации 30 000 рублей, возврат составит — 3 900 рублей. Чем выше расходы, тем больше компенсация, но в рамках установленного лимита.

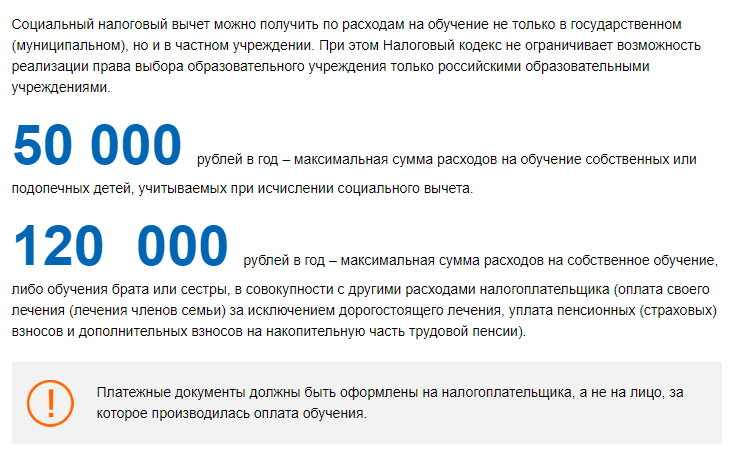

Годовой лимит для расчёта компенсации составляет:

- 50 000 рублей — при оплате обучения детей;

- 120 000 рублей — при оплате своего обучения или учёбы брата/сестры.

Есть нюанс: 120 000 рублей — это максимально возможная сумма для расчёта компенсаций по всем социальным налоговым вычетам за год, за исключением расходов на дорогостоящее лечение. Имущественные вычеты здесь не учитываются — это отдельная категория.

Предположим, в течение года вы заплатили 100 000 рублей за два курса обучения в вузе и 50 000 рублей ортодонту за установку брекетов. Суммарные затраты составили 150 000 рублей. Компенсация будет рассчитана с учётом лимита в 120 000 рублей, вы получите 13% от этой суммы, то есть 15 600 рублей.

Неиспользованный остаток на следующий год не переносится. В предыдущем примере мы не сможем получить компенсацию за переплаченные 30 000 рублей. А вот если учёба была оплачена в этом году, а брекеты — в следующем, вычет можно оформить дважды и суммарно получить 13 000 + 6 500 = 19 500 рублей

Важно, что можно получить налоговый вычет за каждый год. Поэтому выгоднее при возможности распределять расходы на учёбу по годам

Материал по теме

Как узнать о причитающихся вам социальных выплатах

Кому положен налоговый вычет

Социальный налоговый вычет предоставляется на детей с рождения до исполнения им 18 лет (а если ребенок учится по очной форме — до 24 лет). Причем за календарный год, в котором ребенок достигает указанного возраста, вычетом можно воспользоваться в полном объеме.

ПримерЕсли ребенку в феврале 2020 года исполнилось 24, то вычет можно получить за расходы на его обучение, понесенные с января по декабрь. Сумма средств к возврату также будет рассчитываться из дохода родителя за весь 2020 год.

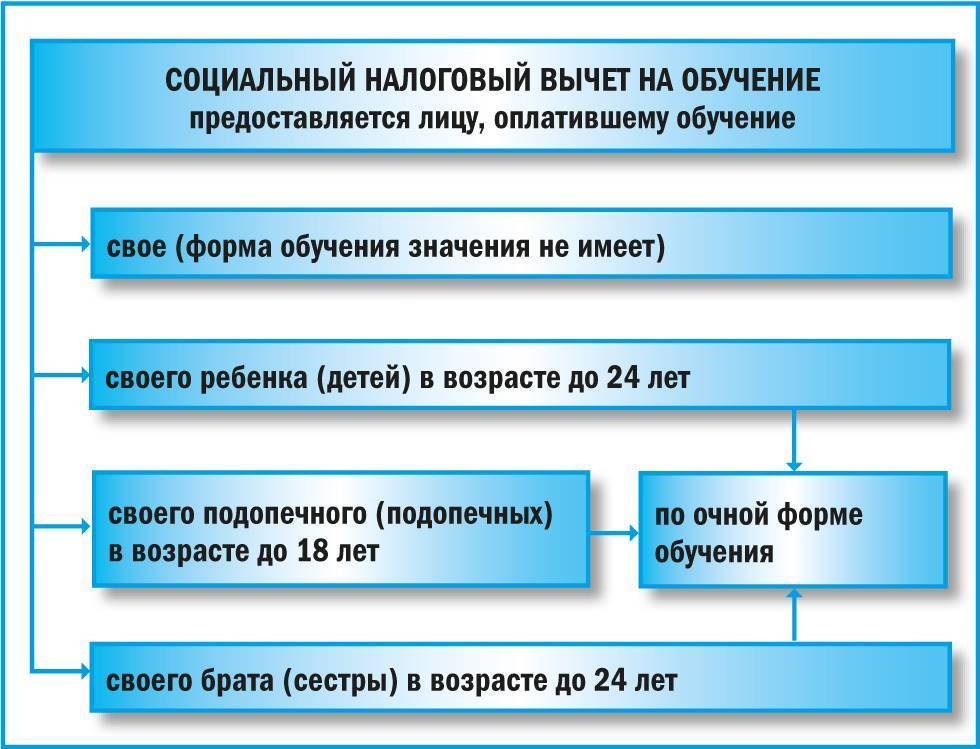

Оформить возврат подоходного налога за обучение могут:

- родители (усыновители);

- опекуны (попечители) — на находящихся под опекой несовершеннолетних;

- бывшие опекуны (попечители) — на обучающихся очно бывших подопечных в возрасте до 24 лет;

- лица, оплатившие обучение братьев и сестер: полнородных (при общих родителях) или неполнородных (имеющих одного общего родителя).

Вычет на обучение можно получить одновременно со стандартным детским или другими социальными (например, на лечение ребенка). Но в отличие от стандартного, который предоставляется каждому из родителей, вычет за обучение рассчитывается в общей

При этом не важно: кто заплатил за обучение — мать или отец — вернуть часть уплаченных средств может любой из них

Налоговый вычет за обучение ребенка в вузе

Социальный налоговый вычет на образование детей предоставляется только при наличии у учебного заведения лицензии, которая подтверждает его статус

При этом не важно, является учреждение государственным или частным

Возможность реализации права выбора образовательной организации не ограничена только российскими учебными заведениями. Можно получить компенсацию уплаченных налогов и в случае оплаты обучения за рубежом (при наличии у заведения документа, подтверждающего статус учебного).

В соответствии с Письмом Минфина РФ № 03-04-05/41163 от 18.08.2014 вычет также может быть оформлен при получении образовательных услуг непосредственно у индивидуального предпринимателя, если одним из видов деятельности являются образовательные услуги.

Наличие у него лицензии при этом не требуется согласно Федерального закона № 273-ФЗ от 29.12.2012 «Об образовании в Российской Федерации».

Чаще всего родители обращаются за получением вычета за оплату образования детей в средних специальных и высших учебных заведениях (включая бакалавриат, магистратуру, аспирантуру):

- университете;

- институте;

- академии;

- колледже;

- техникуме;

- училище.

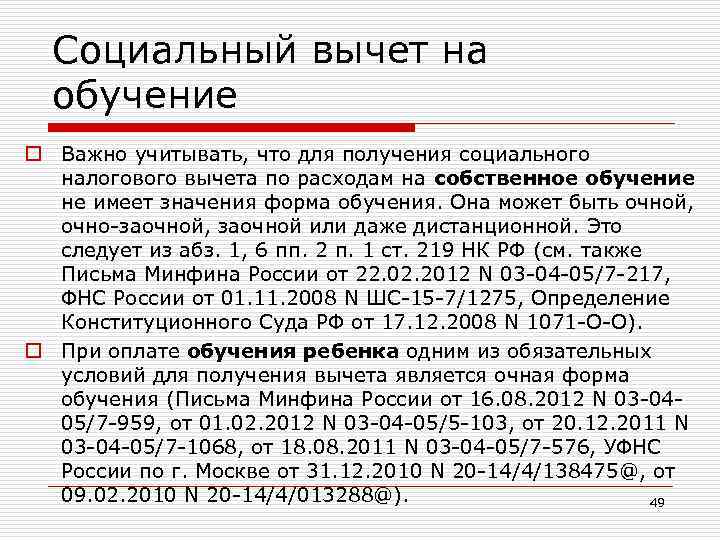

В соответствии с НК вычет за обучение детей предоставляется только в том случае, если они обучаются по очной форме. По таким формам обучения, как очно-заочная, заочная или вечерняя оформить вычет нельзя (согласно Письмам Минфина РФ: № 03-04-05/17204 от 24.03.2017, № 03-04-05/30655 от 27.05.2016).

Налоговый вычет предоставляется за период обучения лиц в образовательном учреждении, включая академический отпуск, оформленный в установленном порядке.

Налоговый вычет за детский сад и другие учебные заведения

Возврат уплаченного налога с дохода можно оформить при оплате образовательных услуг, предоставленных не только в высшем или средне-специальном учебном заведении, но и в дошкольных образовательных организациях, учреждениях дополнительного образования (УДО) детей и взрослых, например:

- яслях;

- детских садах;

- школах (лицеях, гимназиях, коррекционных, специализированных, авторских и т. д.);

- музыкальных, спортивных, художественных и др. УДО;

- автошколах;

- курсах иностранных языков, программирования, фотографии и др.

Важно отметить, что налоговый вычет предоставляется только за образовательные услуги. Нельзя получить вычет за оплату пребывания или питания ребенка в детском саду или нахождения в группе продленного дня в школе

Возврату подлежат только уплаченные налоги в связи с предоставленными там образовательными услугами, например:

- занятия со специалистами: психологом, логопедом, дефектологом и др.

- платные занятия, секции, кружки.

Поскольку важным условием предоставления налоговой льготы является дневная (очная) форма обучения, возникает вопрос: к какой форме относятся занятия в данных учебных заведениях.

Очное обучение подразумевает стандартную форму получения образования, а заочное — самостоятельную подготовку и периодический контроль. Деление на формы обучения (очную, заочную, вечернюю, очно-заочную) относятся в большинстве случаев только к получению высшего или средне-специального образования.

Всевозможные курсы, кружки, секции, занятия в автошколе, вне зависимости от частоты, времени проведения и продолжительности занятий, в большинстве случаев считаются очной формой обучения.

Где и как забирать деньги?

По состоянию на 2020 год, доступно несколько способов получить выплату:

- Наличными. Для этого в заявлении нужно указать, что вы желаете получить выплату в твердом выражении. В таком случае после рассмотрения заявления с гражданином свяжутся, чтобы назначить ему время и место передачи денег. Наличные выдаются в кассе ФНС при территориальном отделении службы;

- На карту или банковский счет. Чтобы деньги были выданы таким образом, в заявке требуется попросить сотрудников перечислить деньги на счет/карту, а также вписать свои реквизиты. После осуществления перевода ФНС оповестит вас смс-сообщением или письмом на электронную почту о завершении процедуры передачи средств;

- Через Почту России. Достаточно указать в заявке свой почтовый адрес вместе с индексом. Там же нужно попросить сотрудников ФНС отправить деньги по почте. Извещения поступят сначала от ФНС о пересылке, затем от Почты России о доступности денег (как только будет завершен перевод). В в этих же уведомлениях указывается, в какое отделение почтовой связи следует обратиться за деньгами. В ОПС покажите паспорт, после чего сотрудники почты выдадут вам деньги за вычетом комиссии (3-8% в зависимости от суммы перевода).

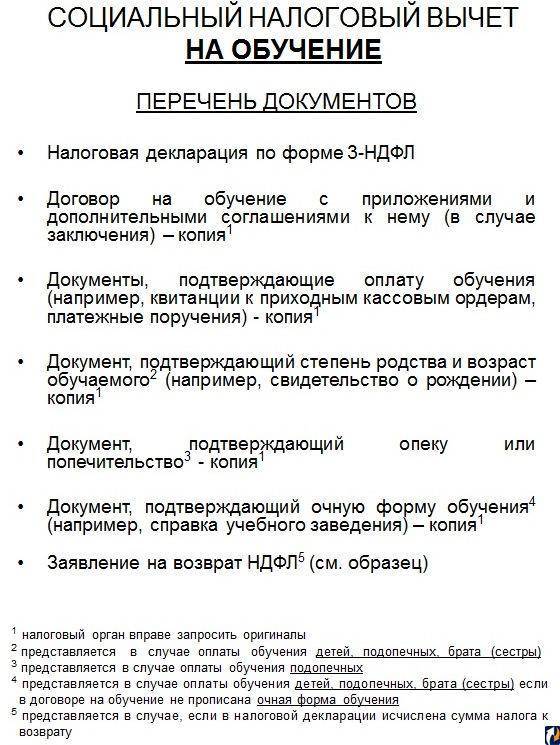

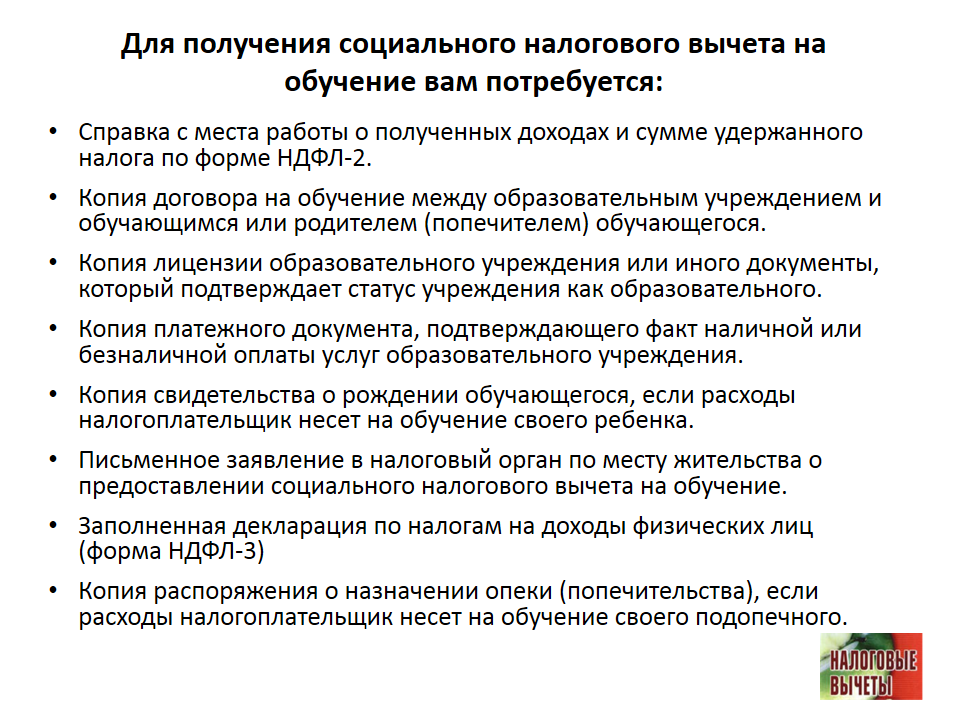

Какие документы попросят в налоговой?

Чтобы вернуть подоходный налог за учёбу, нужно заполнить декларацию по форме 3-НДФЛ и передать в налоговую службу следующий пакет документов:

- Оригинал справки о прохождении обучения.

- Копия лицензии образовательного учреждения.

- Копии платёжных документов.

- Оригинал бланка справки, свидетельствующей об оплате учёбы в течение года (выдаётся в бухгалтерии учебного заведения).

- Копия договора на прохождение обучения.

- Оригинал справки по форме 2-НДФЛ, выданный по месту работы плательщика.

Когда специалист инспекции получит документы, он заберёт их на проверку, которая может длиться три месяца. В течение десятидневного срока после проверки плательщика уведомляют о её исходе. Если вердикт ФНС будет положительным, гражданин может выбрать один из способов получения льготы. Вариантов два – вся сумма разом, в налоговой, или заработная плата без обложения тринадцатью процентами.

Получать трудовые доходы без удерживания НДФЛ сотрудник будет до тех пор, пока не исчерпает сумму возврата

Размер налоговых вычетов на детей

Налоговый вычет за каждый месяц налогового периода (до того месяца, как зарплата, рассчитанная с начала года нарастающим итогом, превысит установленный лимит) распространяется на родителя, супруга (супругу) родителя, усыновителя, на обеспечении которых находится ребенок до 18 лет или учащийся очной формы обучения, аспирант, ординатор, интерн, студент, курсант в возрасте до 24 лет, в следующих размерах ( НК РФ):

1 400 руб. – на первого ребенка;

1 400 руб. – на второго ребенка;

3 000 руб. – на третьего и каждого последующего ребенка;

12 000 руб. – на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Налоговый вычет распространяется также на опекунов, попечителей, приемных родителей, супругов приемных родителей, на обеспечении которых находится ребенок. Размер вычета на первого, второго и третьего ребенка тот же, что и указан выше. А вот размер вычета на ребенка-инвалида или учащегося очной формы обучения – не 12 000 руб., а вдвое меньше, то есть 6 000 руб.

При определении применяемого размера стандартного налогового вычета по НДФЛ учитывается общее количество детей, включая детей, достигших возраста, после которого родители утрачивают право на получение стандартного налогового вычета. Очередность детей определяется по датам их рождения, то есть первый ребенок – это наиболее старший по возрасту ребенок (Письмо Минфина России от 20.08.2019 № 03‑04‑06/63663).

Если родитель (приемный родитель), усыновитель, опекун, попечитель является единственным по отношению к ребенку (детям), налоговый вычет предоставляется в двойном размере (то есть 2 800, 6 000, 12 000 и 24 000 руб. соответственно). Предоставление указанного налогового вычета единственному родителю прекращается с месяца, следующего за месяцем вступления его в брак.

Налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета.

На праве налогоплательщиков получать вычет в двойном размере хотим остановиться подробнее.

Чиновники и налоговики неоднократно разъясняли, что понятие «единственный родитель» означает отсутствие второго родителя у ребенка по причине смерти, признания родителя безвестно отсутствующим, объявления умершим. Лишение одного из них родительских прав не значит, что у ребенка отсутствует второй родитель. Только в случае отказа одного родителя от получения вычета в пользу другого родителя тот вправе воспользоваться им в двойном размере. В свою очередь, отказаться от получения вычета по НДФЛ можно только в случае получения доходов, подлежащих налогообложению по ставке 13 % (Информация ФНС России от 24.04.2020).

Ниже приведем разъяснения чиновников на этот счет:

Разъяснения чиновников | Реквизиты писем |

В случае если один из родителей детей умер, второй родитель вправе получать стандартный налоговый вычет на своих детей в двойном размере | Письмо Минфина России от 16.02.2021 № 03‑04‑05/10596 |

Понятие «единственный родитель» может включать случаи, когда отцовство в отношении ребенка не установлено, в частности если сведения об отце ребенка вносятся либо не вносятся на основании заявления матери (при представлении соответствующей справки из загса) | Письма Минфина России от 29.12.2020 № 03‑04‑05/115741, от 26.03.2020 № 03‑04‑05/23895 |

Если единственный родитель вступил в брак, а потом этот брак расторгнул, вычет в двойном размере ему может быть предоставлен за период до вступления в брак, а также в период после расторжения брака в случае, если во время брака ребенок не был усыновлен. Предоставление в двойном размере стандартного налогового вычета на ребенка единственному родителю возобновляется с месяца, следующего за месяцем расторжения брака | Письмо Минфина России от 26.12.2019 № 03‑04‑05/102165 |

В случае лишения одного из родителей родительских прав другой родитель не вправе получить стандартный налоговый вычет на ребенка в двойном размере, поскольку он не является единственным родителем | Письмо Минфина России от 21.06.2021 № 03‑04‑05/48650 |

Нахождение родителей в разводе не означает отсутствия у ребенка второго родителя, в том числе в случае, если второй родитель не платит алименты | Письмо Минфина России от 30.10.2018 № 03‑04‑05/78050 |

Сколько можно вернуть денег?

Сумма для возврата ограничена социальным вычетом, величина которого определяется НК РФ. Годовая сумма вычета закрепляется в 219 статье:

- 120 000 руб. – суммарное ограничение для расходов на самостоятельную учебу, а также учебу братьев и сестер;

- 50 000 руб. – ограничение по расходам на учебу детей и подопечных, данную сумма действует в отношении каждого учащегося.

Вернуть за год можно 13 %-тов от указанного размера вычета:

- 13% от 120 000 = 15600 руб. – за обучение свое, брата, сестры;

- 13% от 50 000 = 6500 руб. – за обучение каждого ребенка, подопечного.

Приведенные суммы представляют собой максимально возможную величину подоходного налога, которую можно вернуть по расходам за один год обучения. Если фактические затраты на учебу меньше вычета, то возврату подлежит 13% от всей суммы расходов. Если фактические затраты больше вычета, то возврату подлежат указанные выше максимальные годовые величины.

Вычет в 120 000 руб. распространяется не только на расходы на учебу, но и на медицинские услуги, добровольное страхование жизни, негосударственное пенсионное обеспечение, дополнительные пенсионные взносы. То есть за один год плательщику подоходного налога по всем указным расходам может вернуть 13% от 120 000 руб. Какие именно расходы будут покрыты данным вычетом, решает сам налогоплательщик.

Пример:

А.А. Котов в 2016 году оплатил:

- Учебу брата – 20 000 руб.;

- Свою учебу – 50 000 руб.;

- Лекарства – 40 000 руб.;

- Добровольные пенсионные взносы за себя – 40 000 руб.

Общая величина расходов в 2016г., по которым можно рассчитывать на возврат подоходного налога = 20 000 + 50 000 + 40 000 + 40 000 = 150 000 руб.

Но заявить о своем праве Котов может только по сумме в пределах 120 000 руб., ему нужно решить, какие доходы он укажет в заявлении для получения вычета и возврата налога. Вернуть за 2016г. он сможет 15 600 руб.

Что касается вычета на детей и подопечных, установленного в 50 000 руб., то он предоставляется самостоятельно, независимо от 120 000 руб. Сумма в 50 000 руб. положена на каждого учащегося, причем воспользоваться ей может каждый из опекунов, попечителей, родителей.

Пример:

Супруги Котовы оплатили учебу сына в 2016г. в общем размере 80 000 руб. Каждый из супругов оплатил по 40 000 руб. из заработанных средств.

Так как расходы каждого не превышают вычет в 50 000 руб., то каждый из супругов может рассчитывать на возврат 13% от потраченных средств, каждому будет возвращено 40 000 * 13% = 5 200 руб.

Если бы всю сумму 80 000 руб. оплатил один из супругов Котовых, то вернуть бы получилось только 13% от 50 000 = 6 500 руб.

Кто может получить возврат 13% за обучение?

На налоговый вычет за обучение распространяются общие требования для получения налоговых вычетов. Отдельно следует отметить, что возврат 13% от суммы расходов на обучение можно получить только в том случае, если у образовательного учреждения есть соответствующая лицензия или иной документ, который подтверждает статус учебного заведения (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 30 декабря 2011 г. № 03-04-05/9-1133). Отметим, что форма обучения для получения вычета значения не имеет (письмо ФНС России от 7 февраля 2013 г. № ЕД-3-3/402@).

Конечно, фактические расходы за обучение надо подтвердить. При этом налогоплательщик должен оплатить образовательный договор за счет своих средств. Если, к примеру, расходы на обучение были погашены за счет материнского капитала, то претендовать на вычет уже не получится ().

Нередко бывает так, что учится один человек, а оплачивает его обучение другой. В таком случае второй гражданин может получить налоговый вычет, но только если он оплатил учебу за своего брата, сестру или детей, не достигших 24 лет, либо за опекаемого или подопечного до достижения им 18 лет (а затем после прекращения опеки или попечительства до достижения им 24 лет). Требуется к тому же, чтобы родственник получал образование именно по очной форме. Однако если налогоплательщик не имеет родственных отношений с лицом, обучение которого оплачивает, либо они являются более дальними родственниками (бабушки, дедушки и внуки; дяди, тети и племянники и т. п.), то права на получение вычета он не имеет (, письмо ФНС России от 24 октября 2016 г. № БС-4-11/20142@, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 февраля 2014 г. № 03-04-05/4028). Не получится воспользоваться вычетом и в случае, если один супруг оплатил учебу другого (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 17 апреля 2014 г. № 03-04-05/17785).

При оплате обучения ребенка супруги вправе воспользоваться вычетом независимо от того, на кого из них оформлены документы, подтверждающие расходы на обучение. При этом каждый из супругов должен являться родителем ребенка. Если супруг не является родителем ребенка, то воспользоваться социальным налоговым вычетом в связи с расходами на обучение ребенка он не сможет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 мая 2017 г. № 03-04-05/27036).

Одновременно, вычет предоставляется только в части оказания образовательных услуг. Если договор с образовательным учреждением предусматривает оплату других услуг (присмотр за ребенком, питание и т. д.), то вычет по ним предоставлен не будет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 26 ноября 2013 г. № 03-04-05/51114, письмо УФНС России по г. Москве от 4 мая 2012 г. № 20-14/39604@)

Поэтому важно проследить, чтобы в договоре и в платежных документах затраты на образование и на прочие услуги были четко разведены

Обращаем внимание, что обратиться за налоговым вычетом по расходам на образование ребенка может любой из родителей. Доходы каждого из супругов относятся к совместно нажитому имуществу и являются совместной собственностью, поэтому любой из супругов вправе получить налоговый вычет с полной суммы обучения (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 18 марта 2013 г

№ 03-04-05/7-238).

Таким образом, получить налоговый вычет за обучение вы сможете при одновременном наличии следующих обстоятельств:

- вы являетесь плательщиком НДФЛ;

- вы оплачиваете собственное обучение в любой форме, либо образование брата, сестры или детей, не достигших 24 лет, либо опекаемого или подопечного до достижения им 24 лет в очной форме;

- для оплаты обучения не использовались средства работодателя или материнского капитала;

- вы имеете документы, подтверждающие расходы именно на образование, а не иные услуги;

- образовательное учреждение имеет лицензию на предоставление образовательных услуг или иной документ, подтверждающий его статус;

- вы не израсходовали лимит на все социальные налоговые вычеты – необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (120 тыс. руб. в год) (). Поэтому если за отчетный год налогоплательщик понес расходы на лечение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на обучение он может воспользоваться только в размере 20 тыс. руб.;

- оплата обучения была произведена в течение трех лет, предшествовавших году подачи декларации.