Процедура уменьшения налогового процента

В настоящее время самым популярным способом снижения налогового процента является официальная регистрация предприятия на территории какого-нибудь другого государства. После того как зарегистрированная таким образом компания закрепится на рынке и начнет активную деятельность, ее владельцы налаживают осторожный вывод финансовой прибыли в так называемый оффшор. В результате получаемый компанией доход не подлежит налогообложению и полностью остается в распоряжении предприятия.

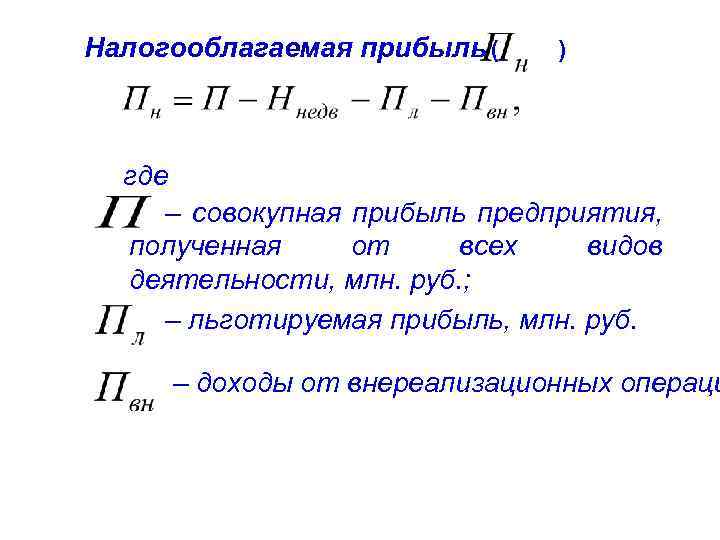

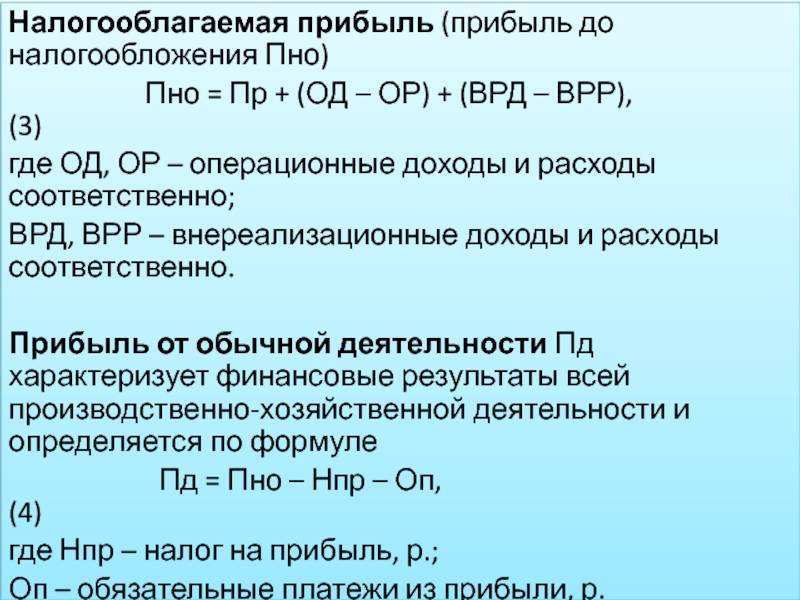

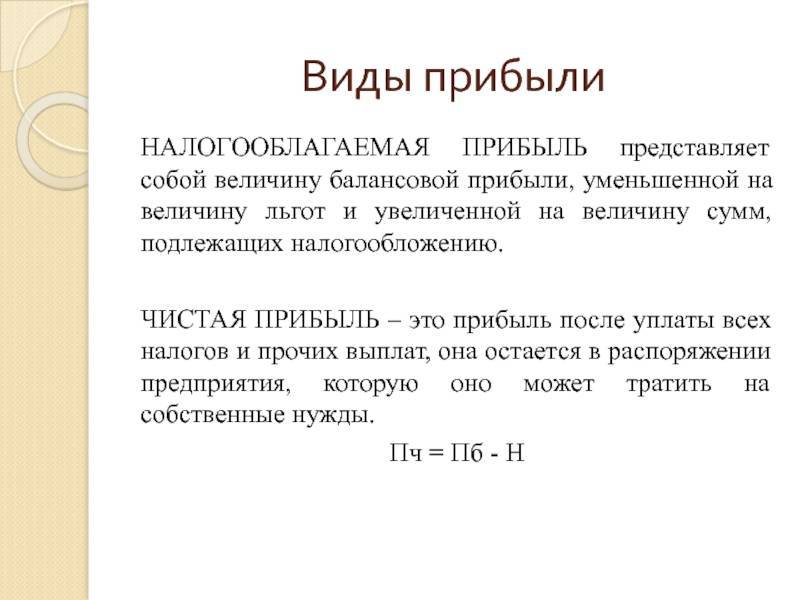

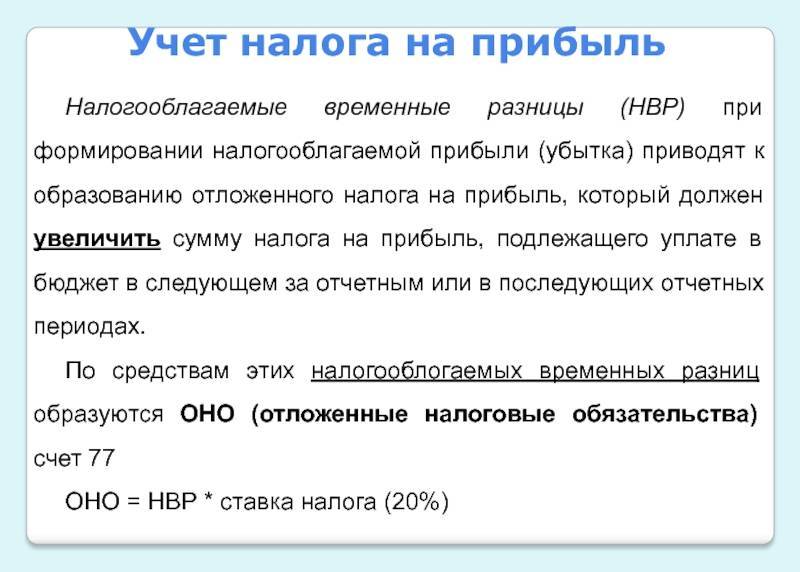

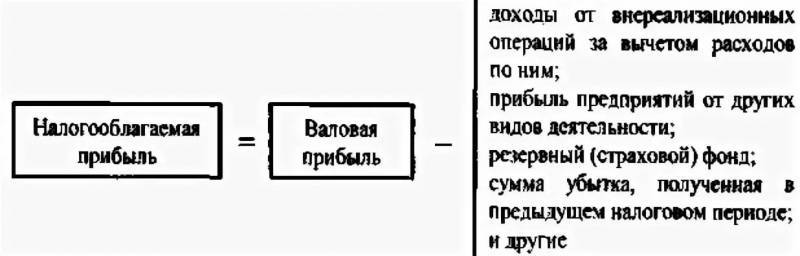

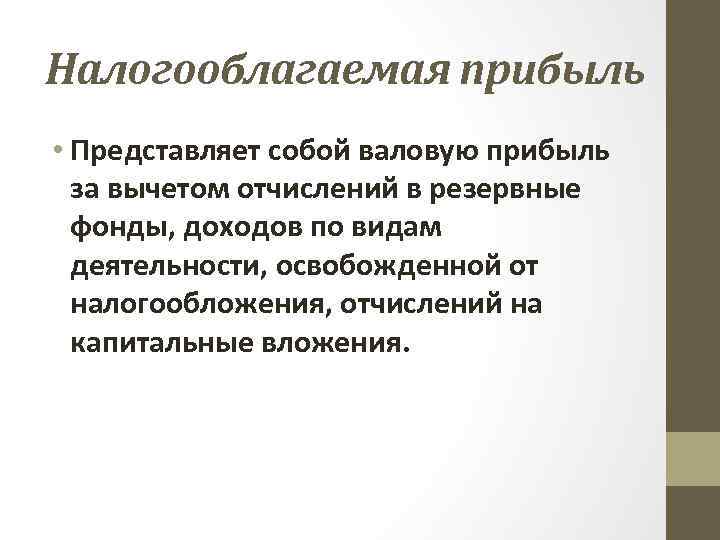

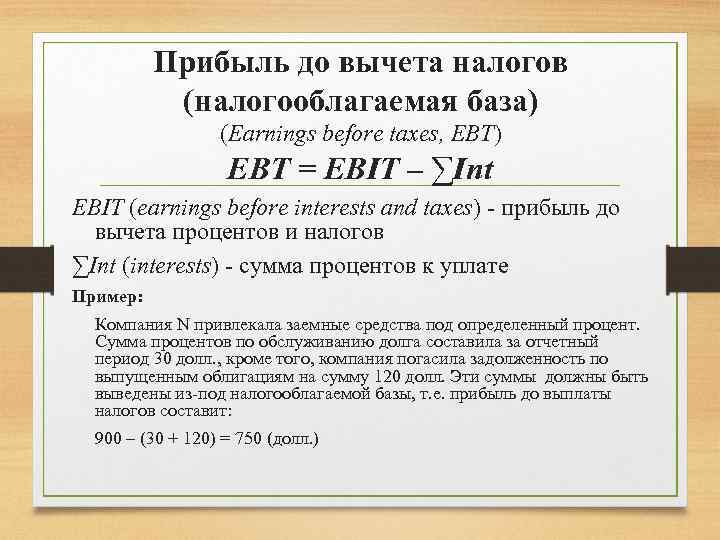

Опытные специалисты рассчитывают налогооблагаемую прибыль следующим образом: налоговый процент вычитают из суммы общего дохода. При этом в обязательном порядке, учитывается тот факт, что в состав налогооблагаемой прибыли входит прибыль суммарного вида.

В некоторых ситуациях в процесс расчета реальной налогооблагаемой прибыли могут быть включены финансовые данные, отображающие дополнительный доход. В качестве такого дохода, как правило, выступает та выручка, которая была получена за счет использования ценных бумаг или же каких-либо других поступлений.

Для того чтобы расчет предпринимательской налогооблагаемой прибыли был произведен максимально корректно, следует доверять его следует только опытному бухгалтеру. В противном случае существует риск возникновения погрешностей, которые могут оказать существенное влияние на конечный результат и привести к негативным последствиям в виде пеней и штрафов.

Суть понятия

Принципы функционирования рыночной системы основаны на различных показателях, при помощи которых можно провести предварительную финансовую оценку хозяйственной деятельности предприятия. Одним из важных и ключевых показателей, как для отдельного предприятия, так и для бюджета всего государства, является прибыль, и в частности, особое значение придаётся налогооблагаемой прибыли.

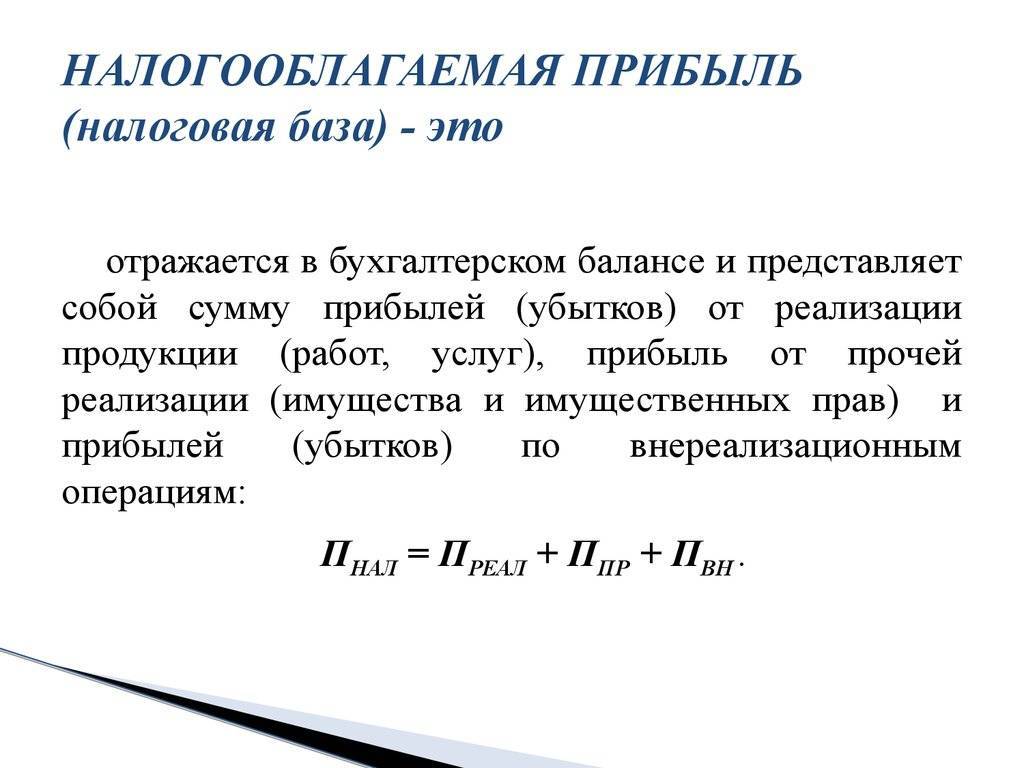

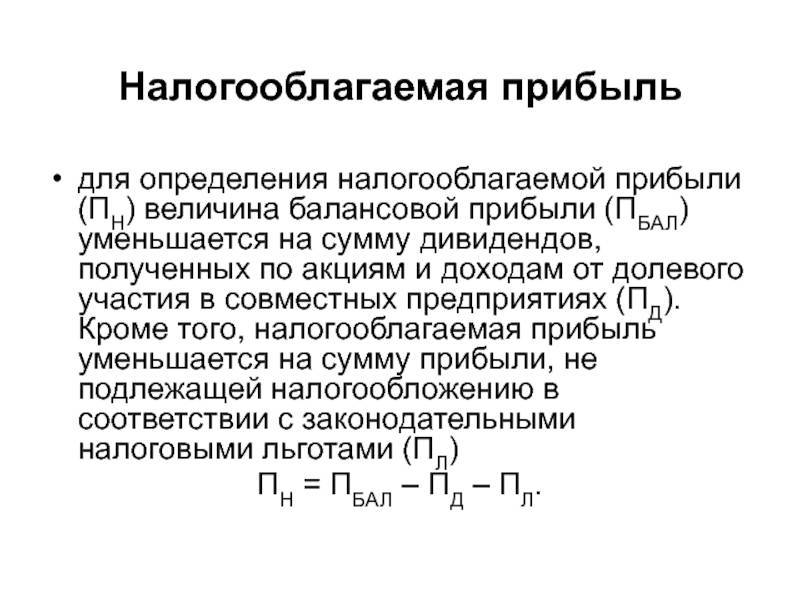

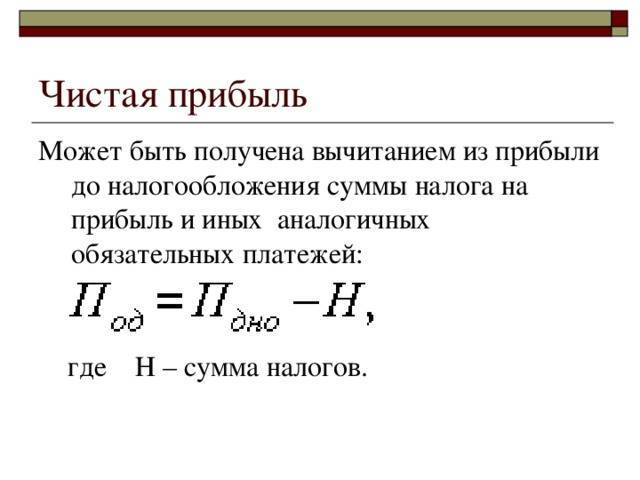

Под налогооблагаемой прибылью подразумевается часть извлекаемого предприятием дохода, которая в обязательном порядке поступает в государственный бюджет. Именно от налогооблагаемой прибыли зависит сумма налога на прибыль, а, соответственно, и сумма чистого дохода.

Налогооблагаемой прибылью называют сумму, представляющую собой положительную разницу между полученной прибылью и произведёнными затратами, направленными на получение этой прибыли за определённый отчётный период. В зависимости от этой суммы, составляющей доход предприятия, рассчитывается процент, подлежащий обязательному отчислению в налоговые органы. Если суммарные доходы за выбранный период будут высокими, то, исходя из этого, значительно вырастет и налоговый процент.

Доход от какой-либо финансовой операции может быть извлечён в чистом виде только после того, как будет вычислен налоговый процент. Финансовая выгода, полученная организацией, выражается в натуральном либо денежном эквиваленте. Её можно расценивать, как экономический доход только в случае, когда она установлена в действующих постановлениях Налогового кодекса (НК).

Налогооблагаемая прибыль формируется, если доходы получены:

- согласно правилам гл. 35 НК;

- в виде денежных средств или имущества;

- их объём подлежит самостоятельной оценке.

При этом необходимо одновременное выполнение вышеуказанных условий. При налогообложении прибыль, получаемая предприятием, определяется объёмом денежных поступлений с вычетом средств, потраченных на различные издержки. Также от этой суммы отнимаются сборы, предъявляемые покупателям. Для выполнения учёта налогооблагаемой прибыли необходима бухгалтерская документация, состоящая из:

- Первичных документов, заполненных в соответствии с унифицированными формами.

- Счетов-фактур с объёмами выплаченных НДС.

- Других документов (разных договоров и отчётов).

Подробности

Виды налогооблагаемой прибыли

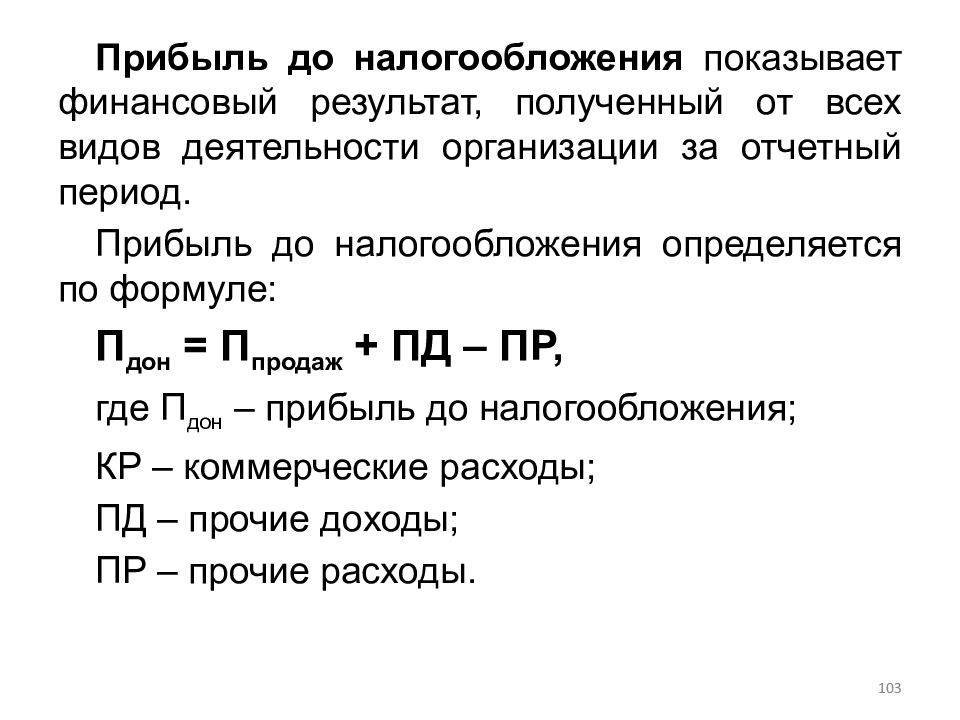

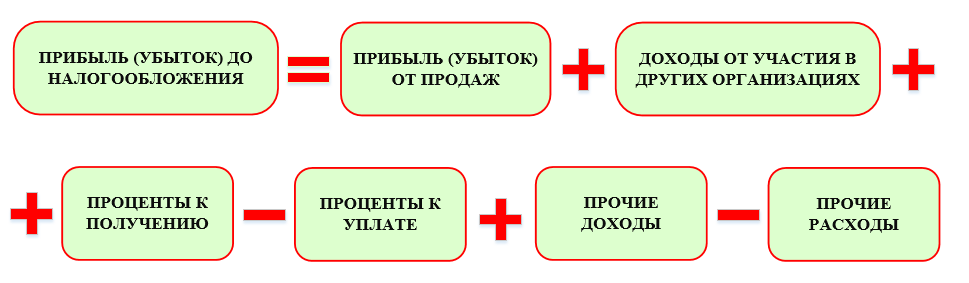

Налогооблагаемая прибыль образуется с доходов от продаж. В процессе реализации фирма передает другим лицам товары собственного изготовления или купленные ранее, а также услуги, для получения выгоды. Доходом от продажи является выручка, которая поступила в рамках этого процесса. Другие поступления считаются внереализационными доходами, к которым относят:

— положительные разницы курсов;

— дивиденды;

— прибыль от аренды имущества;

— стоимости излишков по итогам инвентаризации;

— процент по кредитам и займам;

— штрафы, неустойки, пени, которые были получены за нарушения поставщиками обязательств;

— имущество, если оно приобретено безвозмездно.

СПРАВКА! Список доходов вне реализации является открытым, что означает отнесение к ним и частных, изредка случающихся процессов получения прибыли не от главного вида деятельности.

Доходы, не облагаемые налогом на прибыль

К налогооблагаемой прибыли не относят:

— доход в форме имущества под залог или прав на него;

— неотделяемые основные инвестиции во взятую в аренду собственность;

— доходы в форме имущества под заем;

— доходы в форме имущества, которое приобретено как целевое субсидирование;

— вклады в уставной капитал;

— другие поступления, которые описаны в 251 статье НК.

Расходы

Налогооблагаемая прибыль может быть сокращена за счёт некоторых затрат. Так, к вычету относятся расходы, касающиеся изготовления и реализации основного продукта. Их существует несколько групп:

— материалы;

— оплата труда;

— амортизация;

— другие расходы.

270 статья НК создаёт закрытый список расходов, на которые не может сокращаться налогооблагаемая прибыль. Налоговый кодекс предъявляет серьезные требования к производимым предприятиями затратам. Они должны быть:

— подтверждены документально;

— рациональными и необходимыми;

— только в целях деятельности, которая касается получения дохода.

Важный нюанс! Налогооблагаемая прибыль рассчитывается нарастающим итогом с начала до конца периода. При превышении расходов над доходами, она будет отрицательной. Тогда ее приравнивают к нулю. В последующих периодах прибыль, облагаемая налогом, может быть сокращена на объем понесенных ранее убытков. Это прописано законодательством.

Уменьшение налогооблагаемой прибыли

Нужно сказать, что налогооблагаемая прибыль рассчитывается организациями, которые используют ОСНО. Предприятия, трудящиеся по ЕНВД и УСН освобождены от этого. Процентная ставка для этого налога составляет 20%, 18 из которых отправляются в региональный, а 2 — в федеральный бюджет. Для некоторых видов деятельности законом предусмотрено уменьшение ставки. Помимо этого, определены некоторые льготы для определенных групп предприятий. Например, нулевая ставка налога определена для:

— учреждений образования;

— медицинских учреждений;

— предприятий сельского хозяйства.

СПРАВКА! Для подтверждения права на уменьшение ставки, нужно предоставить в налоговую необходимые документы, которые доказывают, что предприятие занимается одним из вышеуказанных видов деятельности.

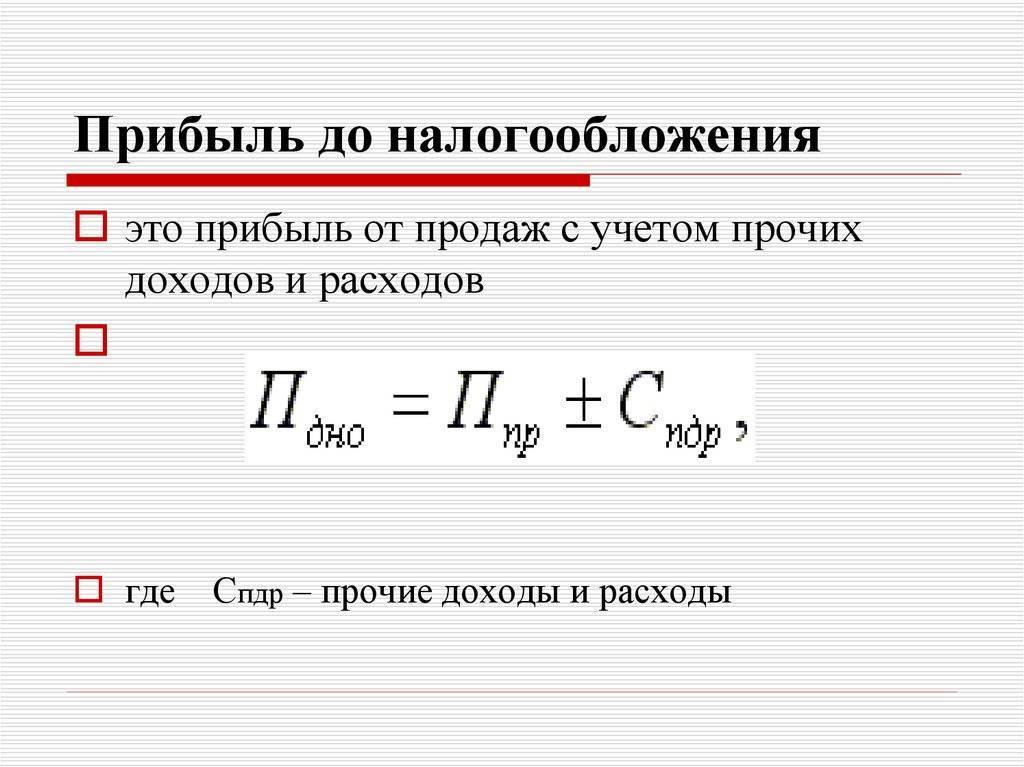

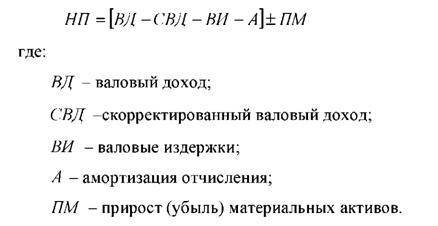

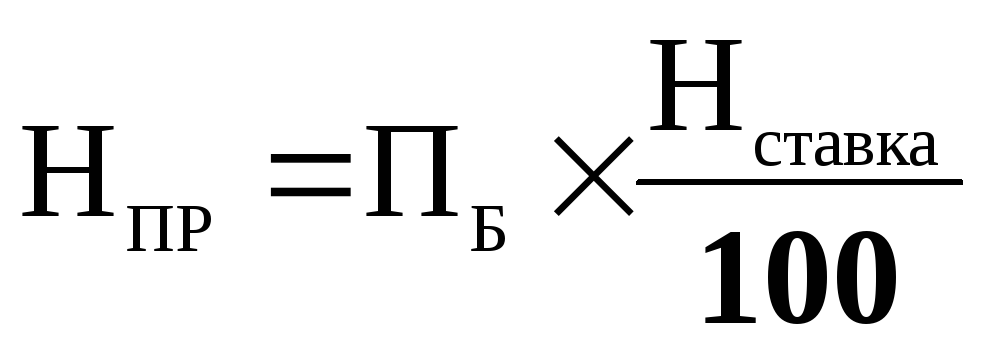

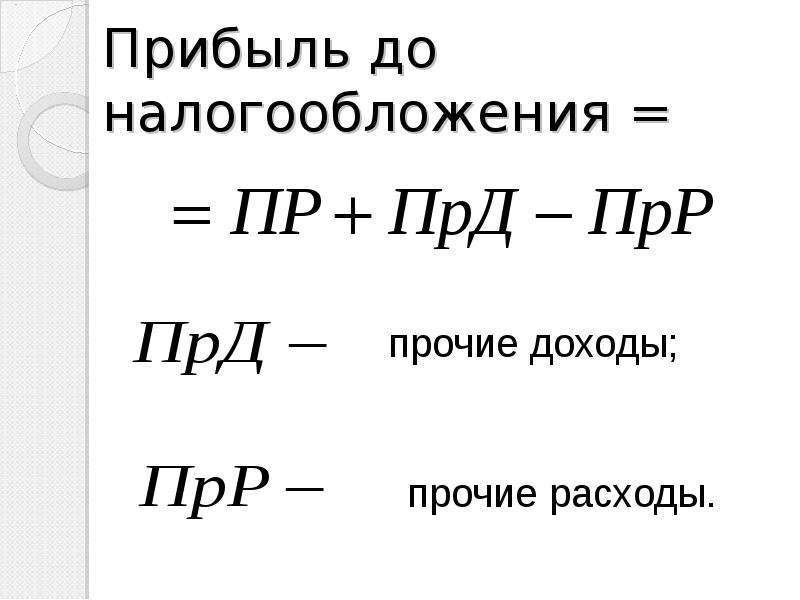

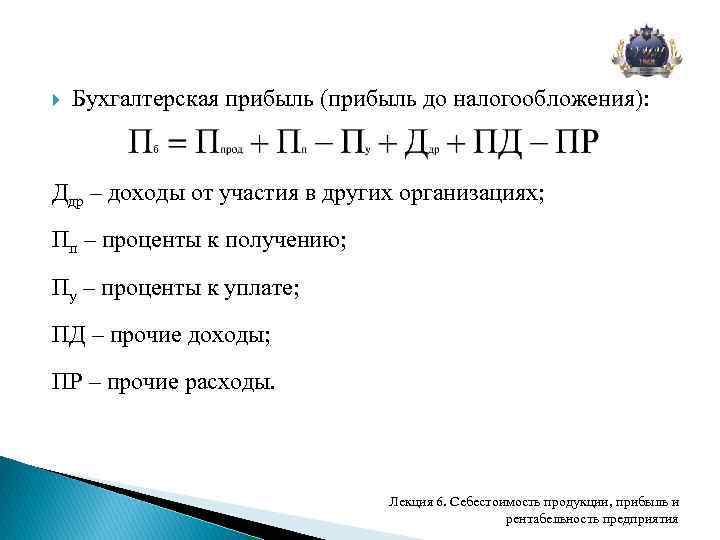

Налогооблагаемая прибыль формула

Для определения суммы для отчисления с нее налога, нужно вывести размер валового дохода. Рассчитывается он как разница между общими поступлениями в компанию и себестоимостью изготовленных товаров/услуг.

Прибыль по финансовой деятельности с ценных бумаг и других поступлений признается дополнительным доходом. К льготной относят доход, который направлен на ликвидацию технологических или природных аварий, а также на благотворительность.

Можно ли законно уменьшить сумму налога?

Конечно, 20 процентов — сумма внушительная. Но нельзя забывать, что вычитаются все расходы, которые ложатся на плечи предпринимателей. Можно ли уменьшить налоги законно? Оказывается, можно. Далее мы разберем несколько способов.

Способ первый — резерв денежных средств

В организациях, например, с сезонной прибылью можно законно зарезервировать сумму, которая не будет облагаться налогом. Причин может быть несколько:

- Расходы на оплату отпускных, по социальному страхованию.

- Перенесению налоговой базы при наличии убытков.

- Планирование обучения сотрудников.

Так, если цветочный магазин имеет прибыль в конце февраля — начале марта в размере 200 тыс. рублей, то в июле, по прогнозам, она составит ноль. Следовательно, можно зарезервировать некоторую сумму, чтобы с нее не платить 20 процентов. Эту часть потратить потом на оплату обязательного отпуска сотрудникам летом, когда доходы заметно упадут, и не будет возможности заплатить.

Способ второй — оплата расходов

У многих владельцев есть личные автомобили, которыми они пользуются по работе. Иногда, чтобы уменьшить прибыль предприятия и увеличить личный доход, они все затраты перекладывают на предприятия: налоги на ТС, расходы по страховкам, топливо и т. д.

Но не стоит при этом забывать, что уплата налога — это обязанность, уклонение от которой влечет серьезную ответственность.

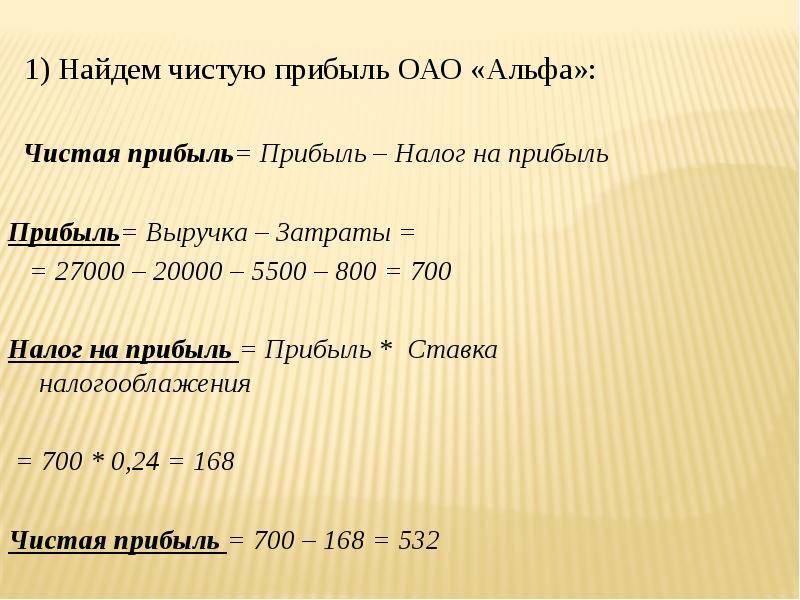

Практические примеры

Давайте рассмотрим, как рассчитать налог на прибыль, пример на основе вымышленного предприятия с названием «Весна». Предположим, что сумма общего дохода этого предприятия составляет 10 миллионов рублей, а общий расход составляет 500 тысяч. В качестве ставки по налогу возьмем стандартную систему, равную двадцати процентам.

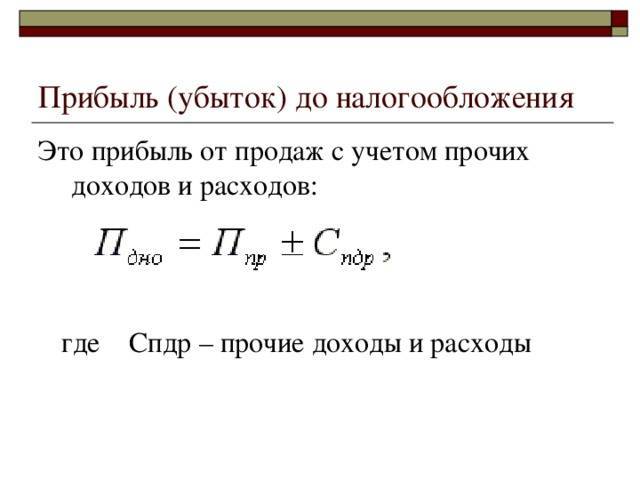

Прибыль – результат вычитания суммы расходов из суммы доходов организации – является объектом налогообложения

Прибыль – результат вычитания суммы расходов из суммы доходов организации – является объектом налогообложения

Для начала потребуется вычесть сумму расходов из общего дохода. В результате простых математических действий получится 9 500 000 рублей. Далее следует умножить полученный результат на 20. Получится сумма равная девятнадцати миллионам. Это число следует разделить на сто. В результате этих простых вычислений мы получили сумму равную, 1 900 000, что равняется сумме налога на прибыль рассматриваемого предприятия.

Приведенный выше пример для чайников довольно прост. Далее мы предлагаем рассмотреть более сложные расчеты. Итак, основная деятельность предприятия принесла сумму равную 100 тысяч рублей. Сумма дополнительной выручки составляет 50 тысяч. Затраты на оплату трудовой деятельности сотрудников предприятия составили 40 тысяч. Рекламная кампания обошлась предприятию в 10 тысяч. Производственные издержки составили 20 тысяч, а на амортизационные расходы было выделено 5 тысяч рублей.

Важно обратить внимание на то, что рассматриваемое предприятие расположено в Москве, а также в нем осуществляют трудовую деятельность инвалиды. Давайте попробуем посчитать сумму налогообложений подобной компании. В первую очередь необходимо посчитать общую прибыль компании, которая составляет 150 тысяч

Далее следует произвести расчеты общих расходов. Сложив все известные нам цифры, мы получили сумму равную 75 тысячам. После этого, необходимо произвести вычитание общего расхода из суммы доходов. Полученное число составляет 75 тысяч

В первую очередь необходимо посчитать общую прибыль компании, которая составляет 150 тысяч. Далее следует произвести расчеты общих расходов. Сложив все известные нам цифры, мы получили сумму равную 75 тысячам. После этого, необходимо произвести вычитание общего расхода из суммы доходов. Полученное число составляет 75 тысяч.

После того как станет известен результат вычитания, потребуется умножить полученное число на ставку налогообложения

Важно обратить внимание, что в рассматриваемом примере ставка будет составлять тринадцать с половиной процентов, так как в составе персонала компании имеются инвалиды. Умножив 75 тысяч на 13,5, мы получили число равное 1 012 500. Эту сумму следует разделить на сто

Полученный результат равен 10 125 рублей, что является суммой налогов данной организации

Эту сумму следует разделить на сто. Полученный результат равен 10 125 рублей, что является суммой налогов данной организации.

Далее предлагаем рассмотреть еще один сложный пример. Сумма выручки от основной деятельности предприятия составляет 750 тысяч, а дополнительный доход составил 200 тысяч. Стоимость оплаты трудовой деятельности наемных сотрудников 120 тысяч. Траты на производственные расходы 65 тысяч, а амортизационные издержки 30 тысяч. Далее предлагаем рассмотреть методы расчета налога на прибыль.

Для начала необходимо сложить всю выручку предприятия, что равняется 950 тысячам. После этого нужно сложить финансовые средства, затраченные на производственные цели – 215 тысяч. После вычитания мы получаем сумму равную 735 тысяч. Эту сумму необходимо умножить на двадцать (стандартная налоговая ставка), после чего, разделить на сто. Произведя все расчеты, мы получим число равное 147 тысячам рублей, что равняется сумме налоговой выплаты на прибыль предприятия.

Правила налогообложения налогом на прибыль определены в главе 25 Налогового кодекса РФ

Правила налогообложения налогом на прибыль определены в главе 25 Налогового кодекса РФ

Доходы и расходы

Поговорим о том, как точно определяются две основные величины, нужные для вычисления налога на прибыль. Под доходом подразумеваются поступающие денежные средства от главного направления деятельности компании, то есть:

- торговли;

- предоставления услуг различного характера;

- выполнение заказанных клиентами работ.

Кроме того, доходом считаются и пришедшие из дополнительных источников средства, то есть:

- проценты, полученные по вкладам;

- деньги на сдаваемое в аренду имущество и т.д.

При определении величины налогового сбора учет поступающего дохода ведется без применения налога на добавочную стоимость, а также акцизов. Подтверждение получаемых доходов производится посредством предоставления любых платежных бумаг, то есть:

- квитанциями;

- чеками;

- выписками из счетов;

- записью в учетной книге;

- отметками в электронной базе и т.д.

Под расходами же подразумеваются затраченные на производство продукта, услуги или работы средства компании, которые имеют под собой основание, а также являются официальными. К ним можно отнести следующие затраты:

- заработанная плата работников;

- цена на ресурс, из которого изготавливается продукт, а также на оборудование и т.д.

Кроме того, считаются и не связанные с производством затраты:

- затраты на ведение судебных дел;

- выплату процентов по займам.

Уменьшить доход и налог с него за счет расходов можно лишь в случае предоставления подтверждений о совершенных затратах. При этом, к подтверждениям относятся не только платежные документы, но и целесообразность совершенных выплат. Если экономически невыгодным было отдать какую-либо сумму денег, расход считается неподтвержденным. Документы, использующиеся в качестве доказательств, также должны быть верно оформлены, чтобы иметь нужную юридическую силу.

Существует список расходов, которые не принимаются во внимание для уменьшения налоговой базы. Так, в обязательном порядке из «тела» дохода вычитаются:

- транспортные затраты;

- издержки, возникающие при производстве;

- кредитные проценты;

- оплата рекламной кампании;

- страховка;

- стоимость исследовательских работ;

- выплаты на обучение персонала;

- деньги за приобретение программного обеспечения и электронных баз данных.

А не подлежат вычету расходы совершенно иного характера, к производству относящиеся косвенно:

- денежная мотивация для сотрудников, входящих в директорский совет;

- денежные взносы за превышение порога выброса в природную среду;

- различные штрафные начисления;

- купленное в кредит имущество;

- денежные вложения в уставной капитал компании;

- затраты хозяйственного характера;

- оплата юридических услуг дороже установленных тарифов;

- оплата займов на недвижимость для сотрудников компании;

- внесенная предварительная оплата какого-либо товара или услуги;

- взносы в социальные фонды добровольного характера;

- цена на безвозмездно переданное имущество, а также связанные с процедурой передачи расходы;

- проезды работников компании от места проживания до работы и обратно;

- надбавки к пенсии;

- покупка путевок сотрудникам с целью лечения или отдыха;

- оплата отдыха служащих, который законодательно не предусматривался;

- покрытие расходов на проведение мероприятий спортивного и культурного характера;

- покупка предметов индивидуального пользования;

- цена подписки на литературу, не касающуюся по смыслу направления производства;

- организация питания сотрудников.

Кому необходимо осуществлять налоговые выплаты

Согласно установленному порядку, все отечественные и зарубежные организации, расположенные на территории России, обязаны выплачивать налоги с полученной прибыли. Для зарубежных организаций имеется ряд определенных требований, одним из которых является осуществление предпринимательской деятельности при помощи российского представительства. Многие лица, впервые сталкивающиеся с заполнением данной декларацией, часто задают один и тот же вопрос: «кто освобождается от уплаты налогов». Согласно установленным правилам, от уплаты налога на прибыль освобождены следующие юридически лица:

- Предприятия, чья деятельность связана с подготовкой приема чемпионата мира по футболу.

- Организации, работающие в специальном режиме.

- Лица, зарегистрированные в статусе индивидуальных предпринимателей.

Следует обратить внимание на то, что законом регламентируются различные источники дохода предприятий, с которых осуществляется рассматриваемая выплата. В первую очередь — это выручка, полученная от основного вида деятельности предприятия

Помимо этого, взимается налог с прошлой прибыли, которая была обнаружена лишь в настоящее время. К доходу предприятия приравниваются проценты по полученным кредитам и аннулированные финансовые задолженности. Помимо этого, учитывается разница курса и ценные вещи, имеющиеся в активах организации.

Сумма налога на прибыль варьируется от пятнадцати до двадцати процентов от общей выручки. Помимо этого, существуют разнообразные льготные программы, позволяющие снизить данную ставку. Льготная налоговая ставка составляет тринадцать с половиной процентов.

Налог на прибыль расчет пример для чайников

Большинство вопросов у новых бухгалтеров вызывает налог на прибыль. Пример расчета для чайников покажет, как правильно рассчитать налог на прибыль? Рассмотрим, какие доходы и расходы стоит учитывать при расчете налога на прибыль, как правильно определить налоговую базу и какие ставки налога использовать?

Для начала определим, что такое налог на прибыль и кто его платит?

Налог на прибыль – это процент от разницы между доходами и расходами организации. Плательщиками являются все российские и иностранные юридические лица на общей системе налогообложения за исключением тех, которые применяют какой – либо специальный режим налогообложения.

Налоговая база и ставки налога

Теперь определим, что нам необходимо знать для того, чтобы рассмотреть пример расчета налога на прибыль для чайников.

Это разница между доходами и расходами плательщика.

Это ставка, по который вы будете считать налог на прибыль. Общая ставка налога на прибыль 20%:

- 2% зачисляются в федеральный бюджет,

- 18% — в бюджет региона.

Региональные власти имеют право снизить ставку налога в своей доле по отдельным видам деятельности, но не ниже 13,5 %.

Существуют так же специальные ставки налога. Налог по таким ставкам уплачивают в федеральный бюджет в полном объеме.

Как рассчитать налог на прибыль. Пример расчета для чайников на цифрах

Мы выяснили, кто и по каким ставкам платит налог на прибыль, а теперь рассмотрим, как посчитать налог на прибыль. Пример расчета для чайников в этом поможет.

Формула для расчета налога на прибыль выглядит следующим образом:

Налог на прибыль = Налоговая база * 20%

Доходы-Расходы = Налоговая база

Пример №1

ООО «Аврора» получила доходов за год 10 000 000 рублей, расходы фирмы составили 8 600 000 рублей. Таким образом, налогооблагаемая база равна 10 000 000 руб.- 8 600 000 руб.=1 400 000 руб. – с этой суммы и взимается налог на прибыль.

Федеральный бюджет 2%

1 400 000 руб. * 2% = 28 000 руб.

Региональный бюджет 18% (или ставка, установленная местными органами власти, но не ниже 13,5%)

1 400 000 руб. * 18% = 252 000 руб.

Таким образом, налог на прибыль всего к уплате в бюджеты всех уровней составляет 280 000 рублей.

Проверка: 1 400 000 руб. * 20% = 280 000 руб.

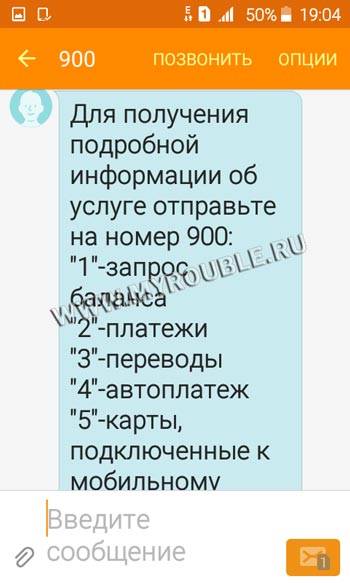

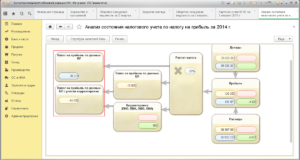

В декларации по налогу на прибыль это будет выглядеть так:

Будет полезно:

Расходы при расчете налога, пример расчета налога на прибыль для чайников

Если с учетом доходов, как правило, не возникает проблем, то при учете расходов могут возникнуть вопросы.

Давайте посмотрим какие расходы организация может учесть при расчете налога на прибыль. Расходы при этом должны быть экономически обоснованными, что необходимо будет доказать, если возникнут вопросы, а также должны быть правильно оформлены все первичные документы, на основании которых эти расходы учитываются.

Считаем расходы: пример для чайников №2

ООО «Аврора» является производителем текстиля. Давайте рассчитаем налог на прибыль за 1 квартал 2017 года при следующих данных:

Организация реализовала продукции на 4 130 000 руб. (с НДС), получила процентный займ от партнеров на сумму 600 000 руб. Фирма получила на расчетный счет возврат выданного ранее займа в сумме 1 000 000 руб. и проценты за пользование займом в сумме 160 000 руб.

Уплатила проценты за пользование займом в размере 25 000 рубй. Использовала во втором квартале сырья на сумму 300 000 руб. Зарплата рабочим выплачена в сумме 150 000 руб., страховые взносы уплачены в сумме 60 000 руб. Амортизация составила 45 000 руб. Убыток прошлого года в размере 240 000 руб.

организация планирует учесть при расчете налога в 2016 году.

Посчитаем доходы ООО «Аврора» в 1 квартале 2017 года.

3 500 000 руб. + 160 000 руб. = 3 660 000 руб.

Посчитаем расходы ООО «Аврора» в 1 квартале 2017 года.

25 000 руб. + 300 000 руб. + 150 000 руб. + 60 000 руб. + 45 000 руб. = 580 000 руб.

Налоговая база составит:

3 660 000 руб. – 580 000 руб. – 240 000 руб. = 2 840 000 руб.

Весь доход минус расход и минус убыток прошлого года.

Налог на прибыль к уплате за первый квартал 2016 года составит:

2 840 000 руб. *20% = 568 000 руб., из них

2 % это 56 800 руб. в федеральный бюджет

18% это 511 200 руб. в бюджет региона

Подведем итоги

Налог на прибыль, пожалуй, самый сложный и интересный из всех налогов. Мы выяснили, как определить налоговую базу, какая ставка применяется и по какой формуле налог рассчитывается на примере расчета понятном даже для чайников.

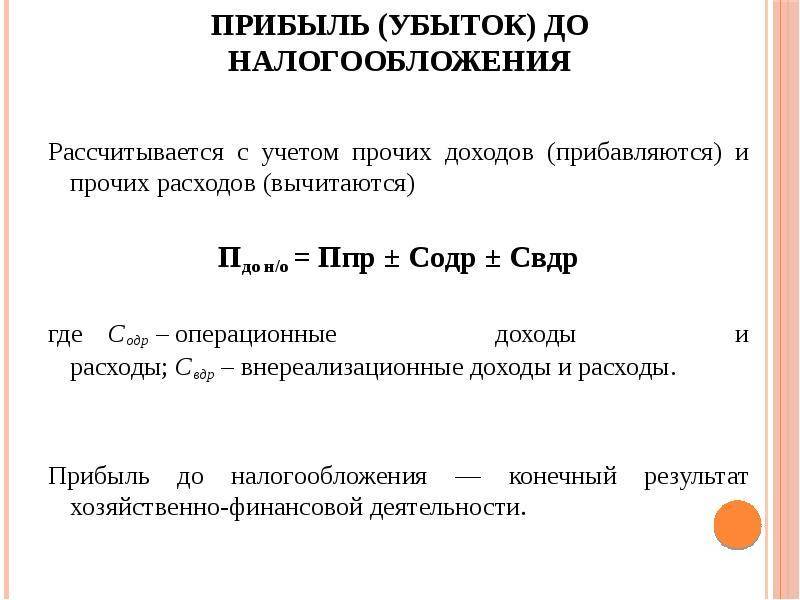

Значение показателя

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

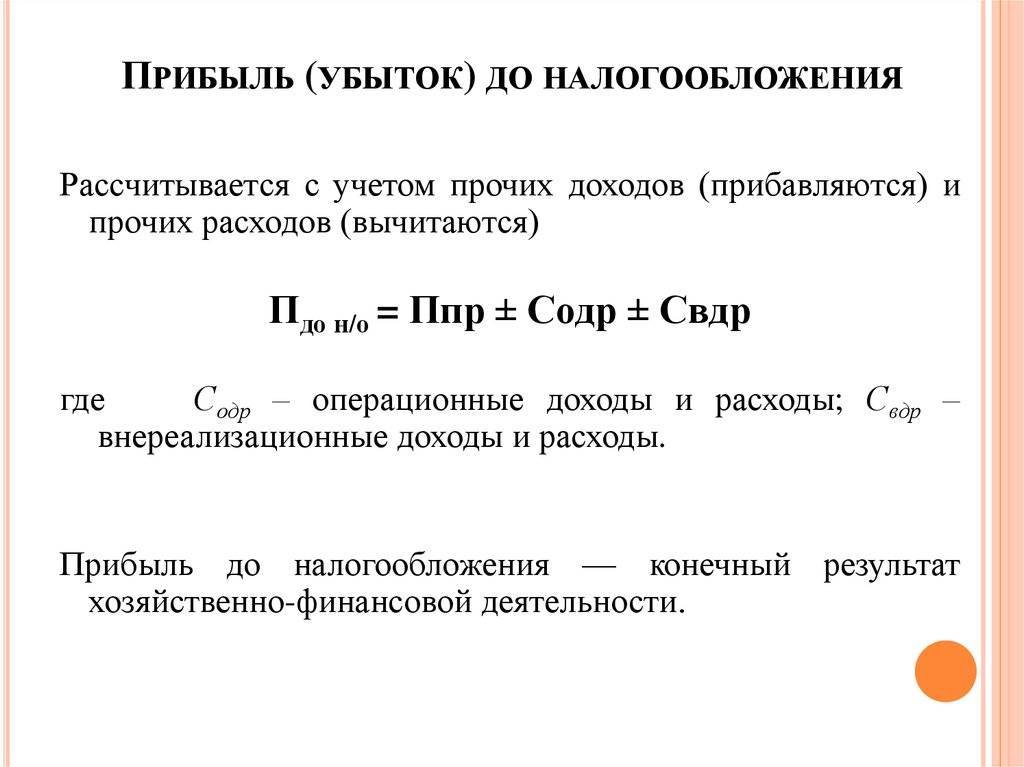

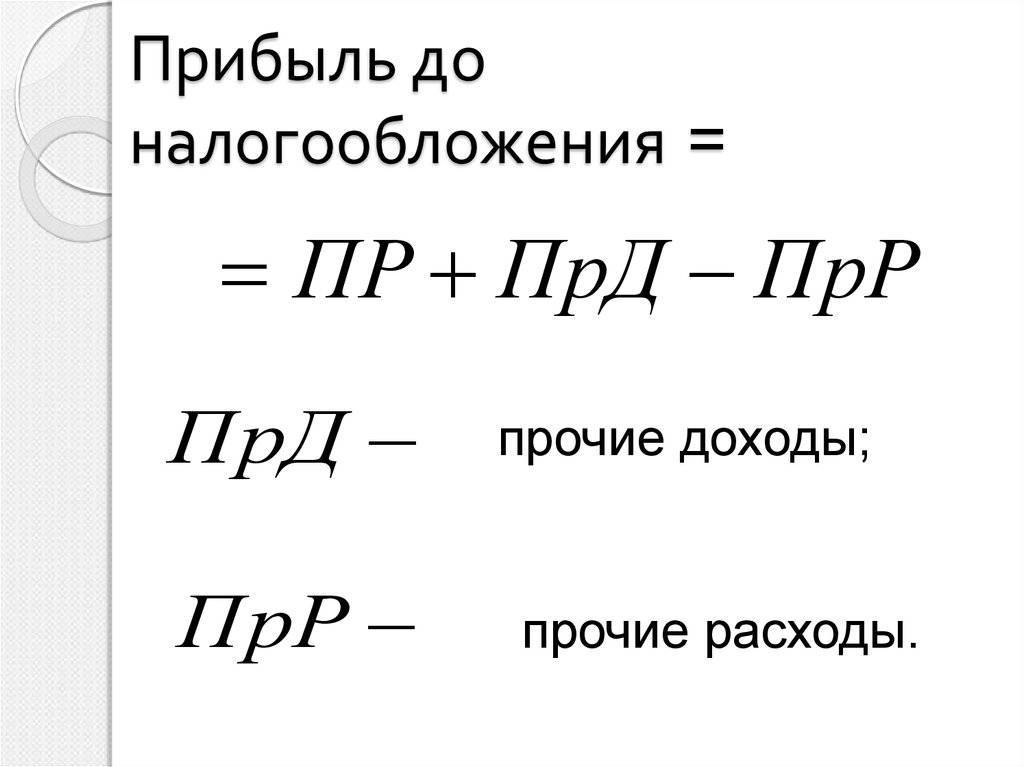

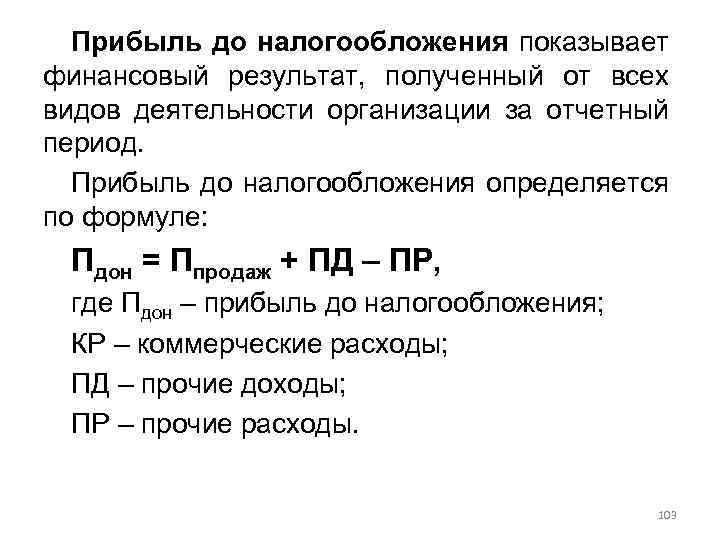

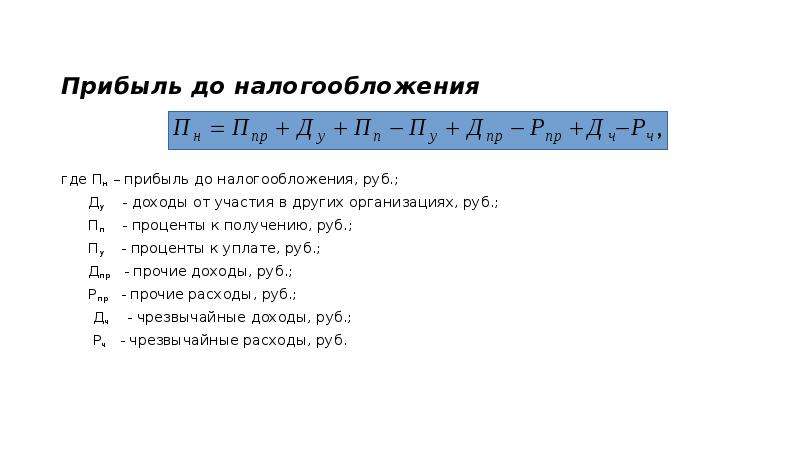

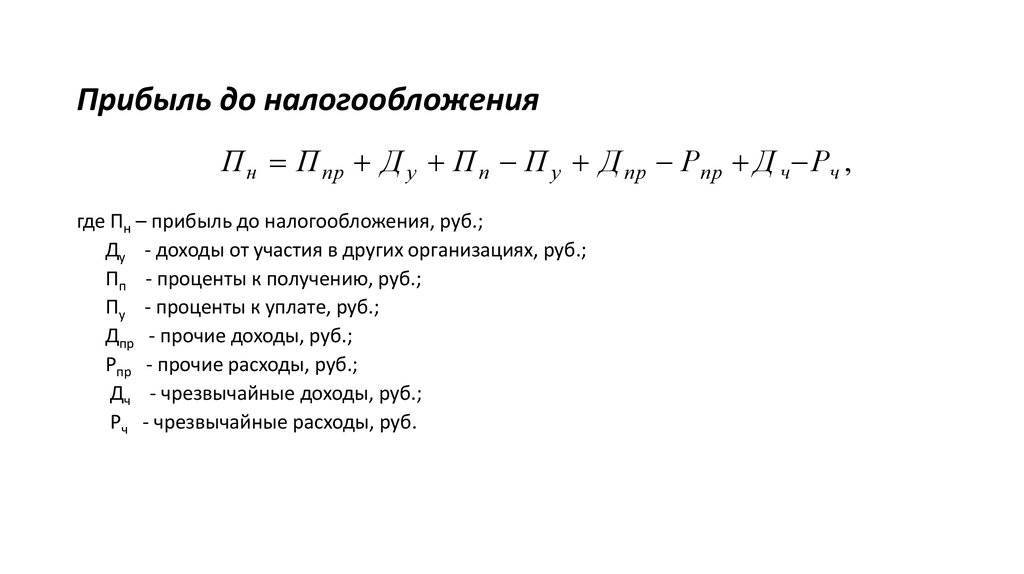

Прибыль до налогообложения имеет большое значение для:

- руководства и внутреннего управления компанией;

- внешних пользователей финансовых данных операционной деятельности компании.

При исключении величины налоговых выплат прибыль до налогообложения минимизирует влияние дополнительной переменной, которая может содержать различные показатели, влияющие на способ анализирования финансовых данных компании

Например, одна отрасль может иметь существенные налоговые льготы, которые будут положительно влиять на чистый доход организации в этой отрасли. Наоборот, на компанию из другой отрасли в соответствии с неблагоприятной налоговой политикой будет оказано негативное влияние.

Исключение расходов по налогам позволит лучше сравнить операции этих двух компаний, независимо от того, как налоговая политика определяет их итоговые результаты.

Эти налоговые различия могут также существовать между компаниями внутри одной отрасли, поскольку возраст, использование капитала и географическое положение будут играть роль в том, сколько налога должен платить бизнес.

Таким образом, индикатор является измерением производительности, которое подчеркивает общие операции бизнеса. Хотя показатель может использоваться для сравнения любых компаний, он наиболее полезен, когда применяется внутри одной отрасли.

Игнорируя налоги, показатель прибыли до налогообложения фокусируется исключительно на способности компании получать прибыль от операций и хозяйствования, игнорируя такие переменные, как налоговое бремя. Показатель является особенно полезным индикатором, поскольку он помогает определить способность компании генерировать достаточно прибыли, чтобы быть эффективной на рынке, погашать задолженность и финансировать текущие операции.

Прибыль до налогообложения также полезна для инвесторов, которые сравнивают несколько компаний с разными налоговыми ситуациями.

Например, инвестор думает о покупке акций в компании, значение прибыли до налогообложения может помочь определить операционную прибыль компании без учета налогов в анализе. Если бы компания получила налоговые льготы или были бы снижены налоговые ставки, чистая прибыль увеличилась бы.

Прибыль до налогообложения помогает анализировать компании, работающие в капиталоемких отраслях, а это означает, что они имеют значительное количество основных средств на своих балансах. Основные средства — это физические активы, установки и оборудование, которые обычно финансируются за счет займа. Например, компании нефтегазовой отрасли капиталоемки, потому что им приходится финансировать свое буровое оборудование и нефтяные вышки. В результате капиталоемкие отрасли несут высокие налоговые расходы. Прибыль до налогообложения помогает инвесторам в отношении таких компаний анализировать операционные показатели и потенциальную прибыль, одновременно удаляя налоговые платежи.