Плюсы и минусы рефинансирования ипотеки и кредитов вместе

Мы ознакомились с шагами программы. Теперь рассмотрим основные преимущества и недостатки рефинансирования жилищных кредитов. К плюсам стоит отнести следующие факторы:

- Рефинансирование доступно различным слоям населения: предпринимателям, самозанятым, медикам (медработникам бывают различные послабления), зарплатному клиенту, брокерам, бюджетникам и другим лицам.

- Рефинансировать ипотеку можно без созаемщика, если его нет. Или даже в новом договоре можно его вывести из схемы. Это, правда, сделать довольно сложно.

- Рефинансировать можно квартиру с маткапиталом — речь идет о кредитах, где первым взносом послужил материнский капитал.

- Рефинансирование распространяется на коммерческую недвижимость, загородную недвижимость, на строительство жилого дома, на квартиры, на апартаменты, на доли, на комнаты, на дома с землей, на вторичку и валютную ипотеку (такая сейчас почти не встречаются).

- Кредитное рефинансирование можно так оформить, что не потребуется оценка квартиры и переоформление закладной. По сути, вы получите новый потребкредит по договору, а квартира уже будет считаться вашей. За эти средства вы забираете закладную в старом банке.

Далее платите ежемесячные платежи по новому кредиту. Есть ли смысл в этом? Конечно! Ведь квартира больше не будет под залогом. Но и ставка по такому кредиту может быть куда выше ставки по ипотеке.

- Можно вывести собственника из сделки при наличии такого желания. Например, при переоформлении из Сбербанка в ВТБ можно созаемщика сделать главным заемщиком, а прежнего заемщика вывести из договора.

- Ежемесячные платежи можно уменьшить даже в два раза за счет маленького процента и пролонгации срока кредитования.

- Рефинансирование доступно и после ипотечных каникул по закону от 2019 года с получением дополнительных средств.

- Прекрасный выбор программ рефинансирования и подробное описание порядка действий размещены на сайтах банков. Можно оценить на тематических ресурсах рейтинг банков, выбрать несколько интересных организаций и почитать их предложения.

Вы узнаете онлайн, какие справки нужны, какие затраты возникнут пошагово, как осуществляется оформление документов по форме банка, какие банк предлагает ставки на период рефинансирования и какие документы нужны от старого банка.

Рассмотрим и ключевые подвохи этой процедуры. Отметим, что минусов немного, положительных сторон гораздо больше:

- При снижении ипотеки (вернее, ставки) вам придется часто общаться с банками, изучать образцы заявлений и других справок, узнавать, как вернуть страховку и вообще, тратить свое время. Другими словами, придется побегать.

- Банки часто на своих страницах предлагают красивые ставки вроде от 4,99% годовых. Но на самом деле клиентам предлагают намного большие ставки. Поэтому, если предложение чуть выгоднее реальной ставки по действующей ипотеке, то нет смысла проворачивать эту процедуру. Например, если вы платите по 12%, а вам предложили 11% годовых, то можно смело отказываться.

Вы ждете подвоха от рефинансирования? Свяжитесь с нами, только компетентная юридическая поддержка поможет разобраться в сложных вопросах

Как работает рефинансирование ипотеки?

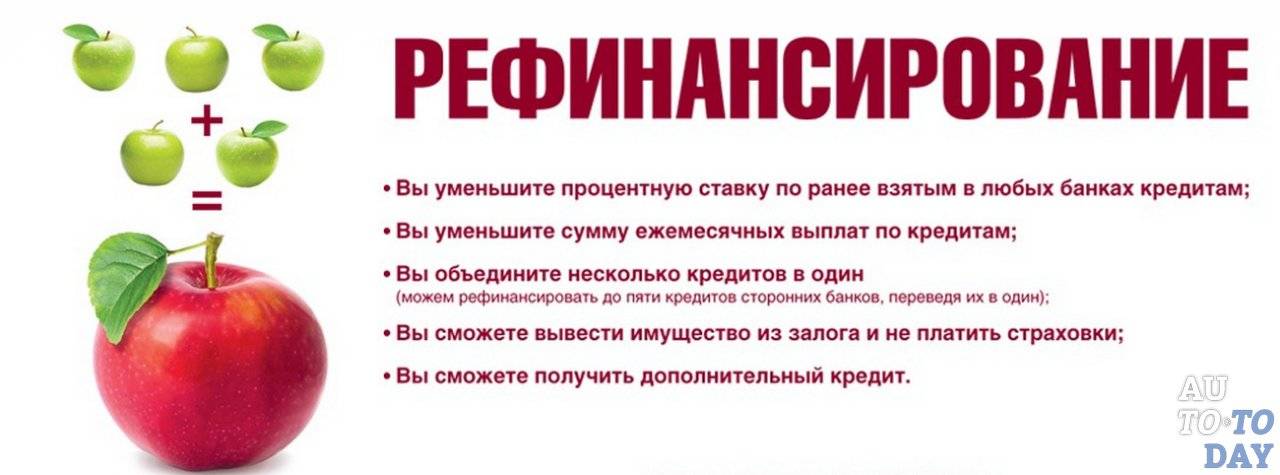

Рефинансирование — это льготная услуга, которая еще недавно щедро предлагалась различными банками и позволяет снизить уровень кредитной нагрузки.

В особенности выгодно рефинансирование для ипотеки — здесь крутятся большие деньги, поэтому каждый лишний начисленный процент хорошо чувствуется при возврате. Если отбросить все нюансы, то даже снижение на два процентных пункта прекрасно скажется на существенном уменьшении ежемесячных платежей.

Как происходит рефинансирование ипотеки? Схема достаточно легкая:

- Изучаем ставки банков, читаем финансовые советы на сайтах, консультируемся с юристами, если это необходимо, изучаем тонкости страхования. В частности, условия банков для физических лиц опубликованы на их сайтах — найти нужный материал и посмотреть ставки в банках можно за несколько часов «сидения в интернете».

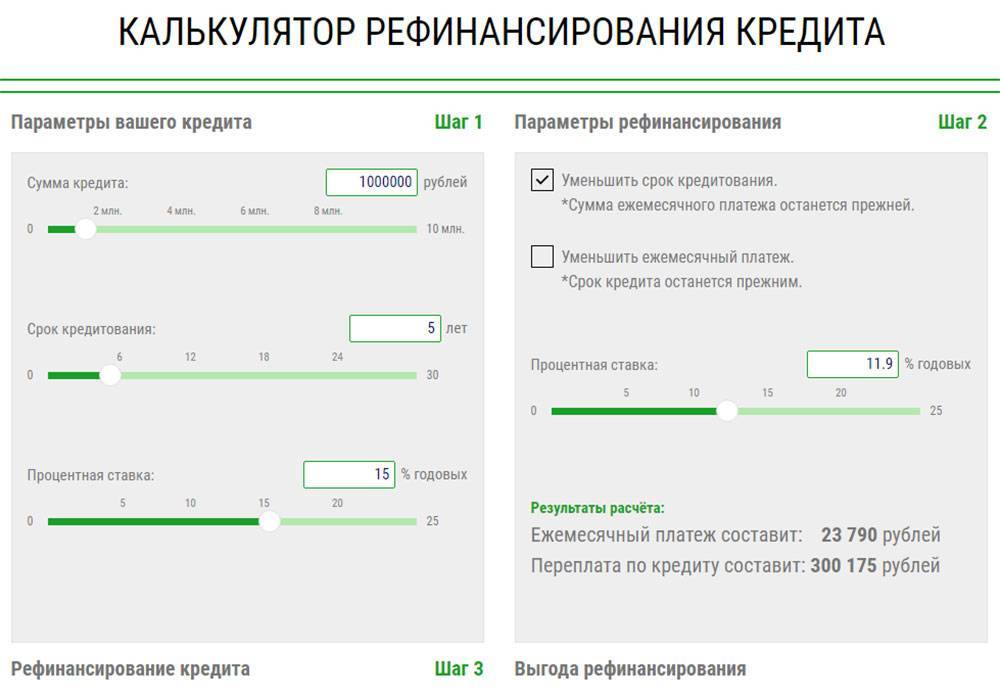

- Изучаем предложения и делаем расчеты — выгодно ли влезать в эту «авантюру». На большинстве сайтов рассчитать выгоду можно прямо на онлайн-калькуляторе. Также стоит провести сравнение, чтобы понять, в каком банке выгоднее оформить заявку.

- Подаем документы и заявку. Это можно сделать онлайн. Если все в порядке, то вам ее одобрят, а через некоторое время вас пригласят в офис на консультацию и для дальнейшего прохождения этапов сделки.

- Далее возможны два варианта: банк после определения ставки выдаст вам нужную сумму, чтобы вы сами погасили свой кредит (в отношении ипотеки для физических лиц обычно этот вариант почти не работает); или же банк сам переведет деньги на счет действующего банка и тем самым погасит старую ипотеку.

- Соответственно, заключается новый договор, переоформляется закладная по договору обременения. Вы начинаете платить по новым условиям — в другой банк.

Рефинансирование ипотеки: что это такое и с чем его едят? Об этой процедуре нужно знать еще несколько фактов:

- сколько по времени занимает процедура? Хватает 1 месяца, если банк тоже не будет бездействовать с переоформлением закладной (бывают эксцессы, но мы поговорим об этом ниже);

- плюс дополнительные деньги. Можно переоформить новый кредит так, чтобы получить добавку с дополнительной суммой. Например, если по ипотеке у вас выходит еще платить 400 тыс. рублей, можно оформить новый кредит на 600 тыс. рублей с тем же низким процентом. Эту часть вы тратите на свои потребности;

- выгодное рефинансирование с доп. суммой можно оформить как в своем, так и в другом банке;

- рефинансировать можно ипотеку вместе с потребительскими кредитами, с кредитными картами и другими видами кредитования. Обычно банки ставят ограничения по суммам нового общего кредита, например, до 5 млн. рублей. И по количеству кредитов — например, до 5 кредитов;

- зарплатным клиентам предлагают более низкие ставки. Например, своим заемщикам банк предложит рефинансирование по 6,5 процентов, сторонним — по 8,5 процентов. Своим, как правило, всегда под меньший процент;

- вид жилья в ипотеке не имеет значения — рефинансируют кредиты и на вторичное жилье, и на новостройки, и на дом с земельным участком;

- при льготном рефинансировании можно уменьшить срок кредита — например, по действующему договору вам осталось платить 5 лет; после рефинансирования — 4 года;

- через какое время можно сделать рефинансирование? Не имеет значения через сколько месяцев подается заявка, но желательно хотя бы полгода вовремя вносить ежемесячные платежи;

- рефинансирование проводится без первоначального взноса, то есть во второй раз не нужно собирать деньги;

- минимальная ставка по рефинансированию вычисляется, исходя из ставки ЦБ. Если она стоит на уровне 5% годовых, то провести рефинансирование под меньший процент не получится. Если вы задаетесь вопросом — как получить под 3 процента ипотеку, это не к российским банкам.

- услуга рефинансирования, как правило, платная. За нее потребуется заплатить новому банку взнос — обычно в процентах от сделки (иногда — фиксированную сумму за рассмотрение заявки).

Простыми словами, рефинансирование позволяет выкрутиться из сложного положения — например, при рождении ребенка, когда каждая копейка на счету. Также можно вдобавок получить немного денег наличными. А вот через какое время можно сделать процедуру — нужно уточнять конкретно в выбранном банке.

Вас интересует рефинансирование, но вы мало о нем знаете? Мы поможем выбрать привлекательные предложения

В каком случае нужно рефинансировать

1. Уменьшение процентной ставки

Рефинансирование становится актуальным, когда при рыночных изменениях уменьшаются кредитные ставки. Например, семья получила ипотеку в 2005 году под 14-15% годовых. К 2007 году ставки на рынке снизились до 12-13%. Чтобы не платить лишние проценты, она изучила предложения по рефинансированию и перезаключила договор в другом банке. Это помогло снизить ежемесячные выплаты и общую итоговую стоимость ипотечного кредита.

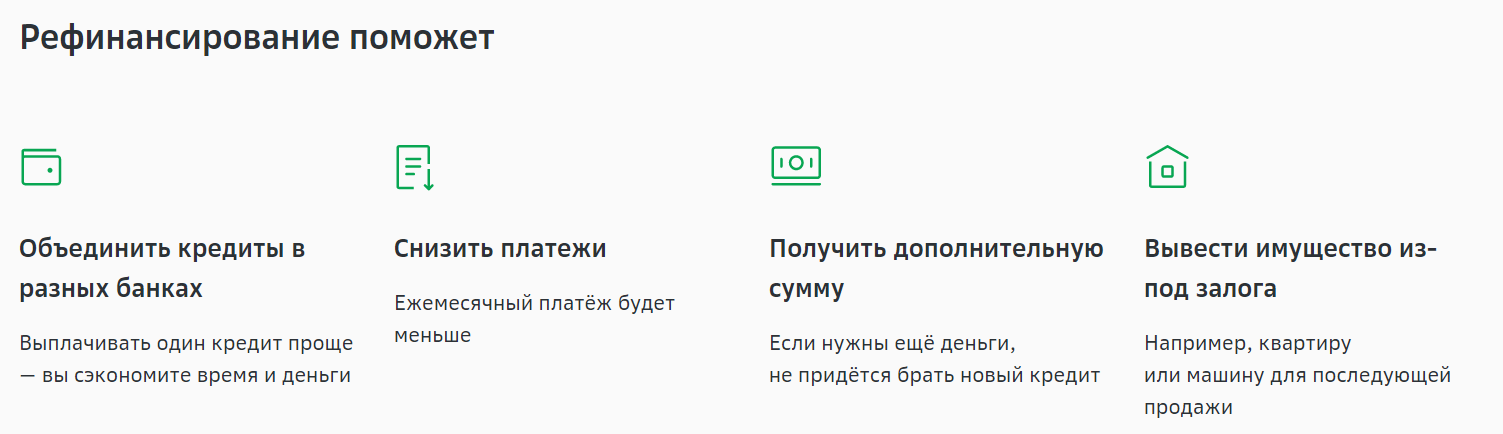

2. Объединение кредитов в один

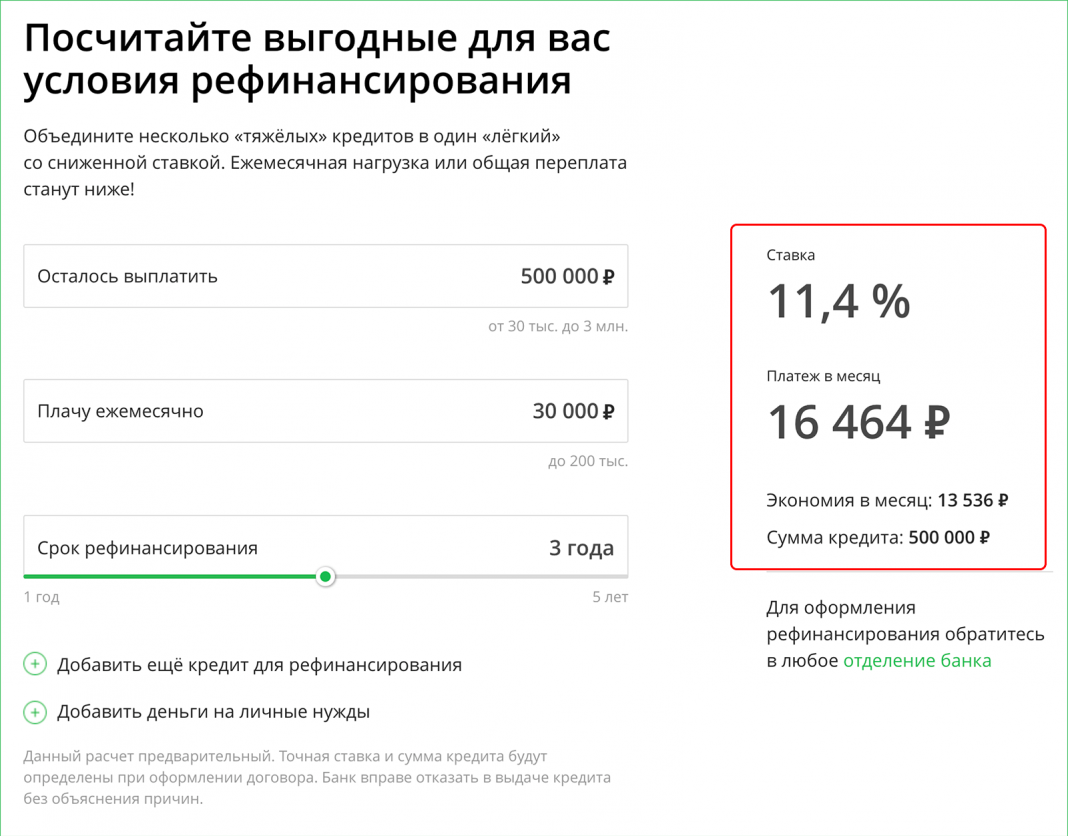

Рефинансировать можно несколько кредитов. Их объединяют в один, делают общий платёж и одну ставку. Так, вы будете платить только один раз за один кредит.

3. Изменение валюты

Из-за роста валют долларовые и евровые кредиты стали непосильной ношей. Благодаря рефинансированию можно поменять процентную ставку и сделать долг рублёвым.

4. Уменьшение ежемесячного платежа

Не самый лучший вариант. Уменьшая минимальный ежемесячный платёж, вы увеличиваете срок и как следствие отдаёте банку больше процентов, то есть переплатите в итоге. Это имеет смысл, когда вам стало трудно выделять минимальное установленное количество средств на кредит в месяц.

Банки предоставляют услуги по рефинансированию для следующих видов кредитов:

В каждом случае банк индивидуально решает, готов ли он рефинансировать долговые обязательства плательщика или нет. Одни работают только с потребительскими кредитами, другие не занимаются валютными долгами.

Рефинансирование ипотеки в «Газпромбанке»

Газпромбанк готов рефинансировать первоначальный кредит, если он составляет до 85% от оценки залоговой недвижимости.

Заявка соискателя рассматривается банкирами в десятидневный срок. После ее одобрения гражданину предлагают подписать кредитный договор на таких условиях:

- ставка – от 9,5%;

- срок погашения займа – от 3,5 лет до 30 лет;

- минимальный кредит – 15% стоимости жилья, но не меньше полумиллиона рублей;

- максимальная сумма займа – 90% стоимости готового жилья или 80% от цены строящегося, но не больше 45 миллионов рублей;

- до погашения первоначальной ипотеки осталось не менее 36 месяцев.

Есть возможность в рамках договора рефинансирования получения дополнительной суммы в пределах 30% от оценочной стоимости предмета залога.

Преимущества предложения «Газпромбанка»:

- можно получить дополнительные средства по ставке, установленной для ипотеки;

- умеренный процент;

- можно рефинансировать ипотеку, полученную на покупку элитной недвижимости без оглядки на ее местонахождение.

Недостатки:

- минимальный срок оформления договора рефинансирования 3,5 года;

- если до расчета с первоначальным кредитором осталось менее 36 месяцев, то «Газпромбанк» в сделке откажет.

Как взаимодействовать с банком

1. Уточнить у нынешнего кредитора, готов ли он изменить условия договора. Банку может быть невыгодно отпускать клиента, поэтому он пойдёт на уступки.

2. Если нынешний кредитор не готов проявить лояльность, изучите другие предложение на рынке рефинансирования

Важно разобраться в тарифах, требуемых документах, ограничивающих условиях, надёжности нового банка

3. Проверьте возможность досрочного погашения. Может оказаться, что по условиям договора с нынешним заёмщиком нельзя отдать долг заранее. Вариант избавления от кредита раньше срока важен и при рефинансировании. Уточняйте условия и алгоритм досрочного возврата.

4. На последнем этапе обратитесь в рефинансирующий банк. Оформите заявку и договор. Обычно банк сам решает организационные вопросы и отправляет необходимую сумму предыдущему кредитору.

5. Тщательно проверяйте раздел договора, который касается размеров комиссий и условий начисления штрафов.

Плюсы и минусы рефинансирования

На первых взгляд, рефинансирование представляется весьма выгодной операцией. Однако, есть у нее и некоторые минусы, которые необходимо учитывать.

Среди главных преимуществ перекредитования можно отметить:

- рефинансирование позволяет предотвратить образование просроченных кредитов;

- снижение кредитной нагрузки за счет уменьшения процентной ставки;

- для клиентов удобнее выплачивать один займ, чем несколько с разными ставками и условиями;

- снижение суммарной переплаты по кредиту;

- возможность изменить валюту займа – для граждан, оформляющих валютную ипотеку это особенно актуально;

- заемные деньги можно получить не только на погашение задолженности, но и на текущие потребности.

Основные минусы рефинансирования:

- потребуется еще раз пройти процедуру оформления кредита, включая сбор пакета документов. При этом может получиться, что текущий уровень дохода заемщика снизился, что чревато лишними проблемами и отклонением заявки со стороны банка;

- вполне вероятны дополнительные траты на оформление новых страховок и справок;

- сложно самостоятельно провести точные расчеты платежей по рефинансированию. Для этого удобно воспользоваться специальными калькуляторами, которые позволяют рассчитать реальную выгоду от перекредитования;

- банки не идут на рефинансирование микрозаймов, оформленных в МФО. Для этих целей будет более выгоден обычный потребительских кредит или кредитная карта.

ТОП-5 банков с лучшими условиями перекредитования

Сегодня многие банки предлагают подобный сервис на своих условиях. Потенциальный клиент на сайте в графе «Услуги» может прочесть детали перекредитования, узнав важную информацию:

- на какое количество займов и их общую сумму рассчитан сервис;

- какой пакет документов необходимо предоставить для рассмотрения;

- финансовые показатели – процентная ставка, регулярность погашения;

- период, когда можно обращаться – за несколько месяцев до завершения или с начала выплат.

Если вы уже столкнулись с необходимостью рефинансирование кредита, то взвесьте все «За» и «Против», оцените, какие банки лучше, почитайте отзывы, узнайте мнение знакомых, если они уже пользовались таким финансовым сервисом. Если вы еще думаете, какой банк лучше выбрать для физических лиц, то предлагаю мини-обзор условий по каждому, чтобы смогли принять решение взвешено, найдя идеальный вариант.

Сбербанк

В этом банке клиентам предложат процентную ставку от 11.99%, а общая сумма кредита не должна превышать 3 млн. рублей. Максимальный срок составляет 5 лет

Обратите внимание, что чаще всего здесь отказывают людям без прописки, а также если слишком негативная кредитная история. Многие задаются вопросом, стоит ли делать рефинансирование кредита в Сбербанке

Ответ неоднозначный, но если вы все же хотите сотрудничать с этим банком, то на перекредитование ипотеки и автокредитов у них одни из лучших условий в стране.

Газпромбанк

Базовый процент от 9,5%, но по отзывам людей, кто пользовался сервисом, реальные издержки намного выше. Срок кредитования весьма большой – от 1 до 7 лет. Привлекает клиентов предложение тем, что займ для рефинансирования может составлять от 100 тыс. до 3 млн. рублей. Отмечается, что заявки рассматриваются весьма быстро.

ВТБ

Предложение с одной из наиболее низких ставок – от 6,4%, когда условия в «Почта банке» от 12,9%. Предусматривает возможность получить до 5 млн рублей, но только в случае автокредита и, если получаете зарплату именно в этом банке. Максимальный срок – до 5 лет. Отзывы клиентов говорят о том, что столь низкий процент номинальный, в среднем банк рефинансирует займы под 15-16%.

Альфа-Банк

Максимальный размер – до 3 млн. рублей, а срок погашения составляет до 5 лет. Стартовые проценты от 9,9% – такие же условия представлены и в Уралсиб смп банке. Чтобы просчитать итоговые точные выплаты, можно для удобства воспользоваться кредитным калькулятором. По отзывам, реальные начисления также на порядок выше заявленных. В среднем, заявка рассматривается 1 рабочий день.

Тинькофф банк

Первый онлайн-банк рефинансирует кредит и предлагает погасить новый займ не позже, чем за 3 года. Максимальная сумма, на которую могут рассчитывать клиенты, составляет 2 млн. рублей. Процент начислений стартует от 9,9%. Во многих случаях банк отказывает, присылая объяснение отказа. Если ошибки будут устранены в указанные сроки, тогда можно претендовать на получение нужной суммы. И для сравнения еще несколько предложений от других банков.

Условия рефинансирования банками РФ

| Банк | Минимальная процентная ставка, % | Минимальная сумма, руб. | Срок |

|---|---|---|---|

| Хоум кредит | 7,9 | 1 млн. | 5 |

| Московский кредитный банк | 10,9 | 3 млн. | 10 |

| Юни Кредит | 16,6 | 700 тыс. | 2-7 |

| Росбанк | 11,99 | До 3млн. | 1-5 |

Перекредитовывают ипотеку, автокредит, потребительский, а также кредитки. Последние, чаще всего, под очень большой процент.

Когда можно обращаться за рефинансированием ипотечного кредита?

Если гражданин решил снизить выплаты по ипотеке, стоит оценить текущее положение. Большинство банков применяют аннуитетную систему платежей. Она предполагает выплату основных процентов в начале срока. Если большая часть уже погашена, проводить процедуру не имеет смысла.

Какая часть ипотеки должна быть выплачена?

Банковские организации не берутся рефинансировать кредиты, взятые недавно. Это обусловлено тем, что они не могут проверить финансовую состоятельность гражданина. Поэтому устанавливают сроки, в течение которых должен выплачиваться займ перед обращением. Он составляет не менее полугода.

Некоторые кредитные организации определяют сумму перекредитования. Например, клиент по первоначальной ипотеке должен внести от 20 до 50% от стоимости недвижимости.

В чем заключаются минусы рефинансирования ипотеки

Несмотря на большое количество плюсов, рефинансирование ипотеки сопровождается немалыми минусами. О них стоит знать, иначе заемщик рискует потратить больше средств, чем предполагалось изначально.

Основные минусы ипотечного перекредитования:

- Невыгодно рефинансировать ипотеку во второй половине срока, при оплате аннуитетными платежами. Получается, первые годы клиент выплачивал проценты, а тело займа все равно не выплачено. При перерасчете, такое рефинансирование может быть даже невыгодным. Оно имеет смысл только если клиент ищет удобство обслуживания.

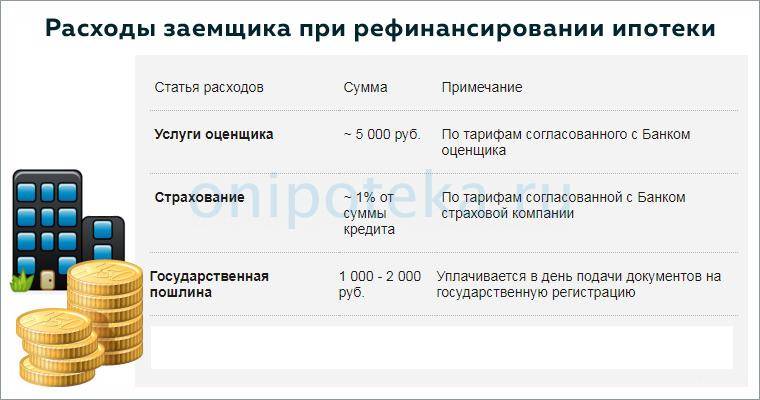

- Дополнительные расходы. Новому банку необходимо предоставить документы с заключением оценщика. Обязательным является страхование предмета залога.

- Требуется заново пройтись по всем этапам кредитования. И это может быть невыгодно заемщику. Возможно, с годами у вас ухудшилось финансовое положение, вы в долгах. Новый банк может не одобрить рефинансирование. С другой стороны, банк может принять клиента, но предложить ему перекредитование на весьма невыгодных условиях. При этом, никто не будет объяснять, почему вам предложили такие условия.

- Одобренной суммы недостаточно. Каждая финансовая организация следует своим собственным критериям при одобрении займа заемщикам. К примеру, если заемщику необходим 1,6 млн рублей для перекредитования, ему могут одобрить только 1 млн. Никто не станет объяснять и советовать, что делать в этой ситуации. На практике, лучше поискать другую организацию, либо найти созаемщика.

Минусов может быть еще больше. Необходимо внимательно читать договор кредитования, который подписывает заемщик.

Можно ли вернуть страховку при рефинансировании

При оформлении ссуды банки нередко убеждают клиентов в необходимости приобретения страхового полиса на случай смерти или потери трудоспособности. По условиям договора страхования при наступлении страхового случая страховщик погасит долг перед банком. Т.е. выгодоприобретателем по страховому полису является кредитор.

При досрочной выплате кредита страховка теряет свою актуальность. В таком случае верните себе часть страховой премии. Для этого обратитесь с заявлением в страховую компанию. Приложите к заявлению:

- паспорт;

- страховой полис;

- кредитный договор;

- справку о полном погашении задолженности.

Страховая компания должна рассчитать размер премии к возврату пропорционально периоду действия страховки.

Например, клиент застраховал свою жизнь на весь период действия кредитного договора – 60 месяцев. Стоимость полиса составила 30 000 руб. Через 12 месяцев он рефинансировал текущее обязательство и обратился в СК за возвратом страховки. Ему должны вернуть часть премии, пропорционально оставшемуся периоду, за вычетом расходов на ведение дела.

Ответы на часто задаваемые вопросы

Рассмотрим самые популярные вопросы, которые возникают у заемщиков.

Сколько раз можно рефинансировать один и тот же кредит

В действующих нормативно-правовых актах не содержится никаких ограничений по количеству процедур рефинансирования. В данном случае банки действуют на основе собственных правил.

Большая часть финансово-кредитных организаций разрешает двукратное перекредитования для одного и того же частного лица.

Если учесть всю нюансы процедуры с позиции заемщика, можно прийти к заключению, что многократные рефинансирования вряд ли принесут существенную пользу.

Как правило, потребительский кредит оформляется в среднем на 5 лет. За этот период ЦБ может неоднократно снизить ключевую ставку. Но изменения обычно минимальны.

Например, с 2012 по 2017 год этот показатель изменился всего один раз – он повысился на 0,25 пункта.

Если взять для анализа период с января 2015 по октябрь 2017, можно заметить существенное снижение ставки с 15% до 8,5%.

В данной ситуации перекредитование займов, оформленных в 2015-2016 годах, может сократить кредитную нагрузку заемщика.

В любом случае, перед тем как воспользоваться рефинансированием, необходимо тщательно проанализировать динамику ключевой ставки ЦБ.

Как рассчитать выгоду от рефинансирования кредита

Перед тем, как решиться на рефинансирование, необходимо рассчитать потенциальную выгоду такого шага. Обычное сравнение процентных ставок по текущему и потенциальному кредиту не даст точной информации о настоящей эффективности перекредитования.

Здесь нужно учитывать совокупную стоимость займов с учетом уплаченных взносов.

Рассмотрим такой пример: Клиент взял кредит №1 на сумму в 1 000 000 рублей и регулярно выплачивал его в течение года. Затем было проведено рефинансирование.

Кредит №1 превратился в кредит №2. Для наглядности сведем данные в таблицу.

| Параметры | Кредит №1 | Кредит №2 |

|---|---|---|

| Сумма, рубли | 1 000 000 | 880 000 |

| Ставка, % в год | 23 | 15 |

| Переплата, рубли | 691 000 | 296 000 |

| Срок кредитования, лет | 5 | 4 |

| Совокупная стоимость кредита, рубли | 1 691 000 | 1 176 000 |

| Фактически уплаченная сумма по первому кредиту №1, рубли | 338 000, из них 120 000 – основной долг | |

| Итоговая стоимость кредита, рубли | 1 691 000 | 1 514 000 |

Очевидно, если заемщик будет платить кредит №1, согласно условиям договора, за 5 лет он выплатит 1 691 000 рублей. Всего за 1 год переплата составит 220 000 рублей.

После проведения рефинансирования, за 4 года ему предстоит заплатить 1 176 000 рублей. Даже с учетом выплаченных по первому кредиту 338 000 рублей, итоговая выгода составит 180 000 рублей.

При этом снизится ежемесячный платеж с 28 190 рублей до 24 491 рублей.

Что выгоднее – рефинансирование или новый кредит

Формально, и рефинансирование, и обычный потребительский кредит представляют собой заем, который нужно выплачивать согласно условиям договора. Тем не менее, имеется одно существенное различие.

Потребительский кредит поступает в полное распоряжение заемщика. Он может оплатить задолженность полностью или только половину, или использовать деньги для других целей.

Рефинансирование относится к целевым кредитам. Полученные заемные средства идут исключительно на погашения имеющихся займов.

Имеется разница и для банков. При рассмотрении заявки на перекредитование, организация считает, что старый кредит будет погашен и поэтому заново рассчитывает соотношение дохода и платежа.

При новом кредите будет проведено суммирование платежей по «новому» и «старому» займам. В итоге может возникнуть ситуация, когда уровня дохода заемщика банально окажется недостаточно для одобрения нового кредита.

Чтобы повысить лояльность клиентов некоторые банки предлагают особый займ, который представляет собой гибрид потребительского кредита и рефинансирования.

Многие финансово-кредитные компании допускают выдачу денежных средств в дополнение к сумме, которая требуется для погашения текущего займа. Для расчета максимального размера кредита банк берет ежемесячный платеж и определяет какой будет выплата по займу с уменьшенной ставкой.

Помните, банки имеют разные нормативы: в одних организация при зарплате в 20 000 рублей можно оформить кредит с ежемесячным платежом в 10 000 рублей, в других с доходом в 50 000 рублей можно получить лишь займ, предусматривающий платеж не более 4000 рублей в месяц.

Когда стоит отказаться от рефинансирования ипотечного кредита?

Да, иногда после взятия ипотеки первоначальные прогнозы оказываются ошибочными. Катастрофически не хватает денег на оплату и поэтому приходят мысли о рефинансировании. Но эта процедура не всегда будет выгодна. Она не подойдет заемщику, если:

- По ипотечному кредиту ему осталось платить меньше 50% — скажем, несколько лет. То есть он уже выплатил проценты, осталось преимущественно тело кредита. Рефинансирование в таком случае бывает даже убыточным.

- Банки предлагают снижение меньше, чем на 2% годовых. В этом нет особого смысла, потому что вы, по сути, поменяете шило на мыло. К тому же, сам механизм переоформления подразумевает расходы: на оценщика, на справки.

Единственное ценное основание для переоформления — это оформление нового договора без права собственности на жилье со стороны банка. То есть сейчас у вас залоговая ипотека: например, квартира на вторичном рынке или строящееся жилье находится под залогом у банка. Но вот после переоформления оно перестает быть объектом залога, и вы платите просто кредит.

В таком случае да, каким бы ни был процент после рефинансирования, стоит согласиться. Ваши риски будут намного ниже, чем при собственной ипотеке. В особенности, если квартира для вас выступает единственным жильем.

Не знаете, как перейти с валютной ипотеки на рубли, нужна помощь юриста? Свяжитесь с нами!

Условия для рефинансирования кредитов

Условия перекредитования не установлены на законодательном уровне, банки определяют их самостоятельно. В среднем они таковы:

- не должно быть текущей просроченной задолженности или она возможна, но сроком не более 10–30 дней;

- кредит получен 3–6 месяцев назад;

- до полного погашения долга осталось минимум 3 месяца;

- не было случаев реструктуризации и пролонгации;

- количество объединяемых кредитов обычно ограничено 2–3 займами;

- могут потребоваться поручители и залог.

Требования к заемщику обычно такие:

- возраст от 18–21 года до 65–70 лет;

- хорошая кредитная история;

- гражданство и регистрация в РФ;

- показатель долговой нагрузки не более 50%;

- стаж на последнем месте минимум 3–6 месяцев, общий – от 12 месяцев.

Важно! Некоторые банки предъявляют требования к сумме рефинансируемого кредита и отказывают заёмщикам с небольшими займами суммой в среднем до 50–100 тыс. руб.

Основные проблемы при рефинансировании

Перекредитование – хороший способ уменьшить финансовую нагрузку или получить более выгодные условия. Однако этот процесс достаточно трудоемкий. Потребуется подготовить два комплекта документов – для заемщика и по объекту недвижимости. Помимо этого, могут возникнуть дополнительные трудности, связанные с параметрами текущей ссуды.

Если был использован маткапитал

Основная проблема при рефинансировании возникает у семей, использовавших семейный сертификат для оплаты первичного взноса или погашения части долга. В этом случае заемщик подписывает нотариальное обязательство о наделении долями несовершеннолетних после погашения ипотеки. Это условие является обязательным при использовании субсидии. Таким образом, при досрочном погашении родители должны исполнить обязательство. Это делает затруднительным передачу залога другому банку.

Реализовать залог с долей ребенка в случае, если клиенты перестанут выполнять свои обязательства достаточно проблематично. Многие крупные организации, такие как Райффайзенбанк, Сбербанк, Росбанк, Промсвязьбанк, ВТБ банк, просят заемщиков внести изменения в обязательство. В этом случае вопросов по залогу не возникает. Здесь подробнее об этом документе.

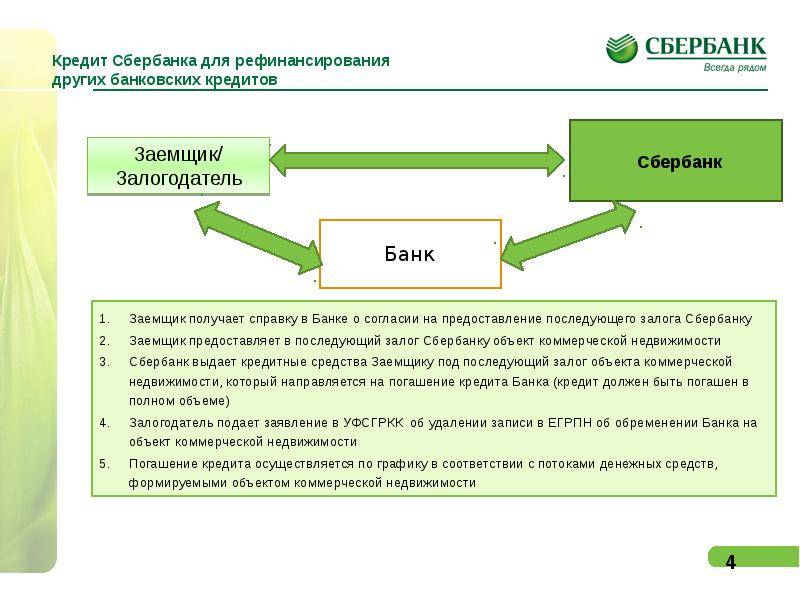

Передача залога другому кредитору

Рефинансирование ипотеки по новым условиям подразумевает передачу объекта недвижимости другому банку. Для это необходимо:

- Получить одобрение залога.

- Подписать договор ипотеки и погасить обязательства по текущей ссуде.

- Снять обременение первичного кредитора.

- Оформить залог в пользу нового.

Переоформление может занять несколько месяцев.

Можно подавать документы на снятие и установление нового обременения одновременно. Однако, в случае ошибок или несоответствий, регистрация приостанавливается на 30 дней. Все это время придется выплачивать новую ссуду по повышенной ставке. Величина надбавки зависит от кредитной организации. Например, при рефинансировании ипотеки в Газпромбанке и Альфа банке на период переоформления залога ставка повышается на 2 пункта.

Разные требования к страхованию

Согласно законодательству, ипотечная квартира должна быть обязательно застрахована. Финансовая защита жизни и здоровья является добровольным, однако, влияет на размер процентной ставки. Защита титула (потери права собственности) также остается на усмотрение заемщика.

У кредиторов разные требования к наличию договоров страхования. Например, при рефинансировании ипотеки в ВТБ отсутствие финансовой защиты титула не влияет на процентную ставку. В свою очередь, стоимость ипотеки Альфа банка повышается на 2 процента при отказе от этого вида страхования. Эти нюансы могут повлечь за собой дополнительные расходы на оформление договоров.

Другим моментом, связанным со страхованием, является отказ некоторых компаний переоформить действующие договора на нового кредитора. В этом случае имеет смысл аннулировать старый полис и приобрести новый. Здесь больше об ипотечном страховании.

Кому это надо

В целом рефинансирование ипотеки выгодно, только если сумма займа на сегодняшний день превышает полмиллиона рублей, и договор был оформлен на срок более 10-15 лет. В первую очередь это касается клиентов, которые подписывали бумаги в 2004 году. Тогда ставки были очень высокие: от 11 % в валюте до 20 % в рублях.

Рефинансирование ипотеки может провести и тот банк, который выдал первый займ. Но если сумма будет маленькая, кредитное учреждение откажет в услуге, так как оно просто не заработает на ней денег. В таком случае можно попробовать обратиться в другой банк. Если доход увеличился пропорционально росту цен, а займ был взят на не большой срок, есть вероятность того, что заявку одобрят.

Если рефинансирование кредита оформляется с целью экономии на процентах, то нужно добиваться снижения ставки без изменения срока действия договора. И наоборот. Если уменьшение ежемесячных платежей является первоочередной задачей, то действия договора стоит продлить.

Кроме того, не следует забывать, что при залоговом кредите банк закладывает свою прибыль в первые платежи. То есть если договор оформлен на 30 лет, то примерно за первые 36 месяцев клиент выплачивает комиссию за пользование деньгами. Основная часть долга будет погашаться в следующие годы. Поэтому рефинансирование кредита стоит оформлять на ранних сроках.

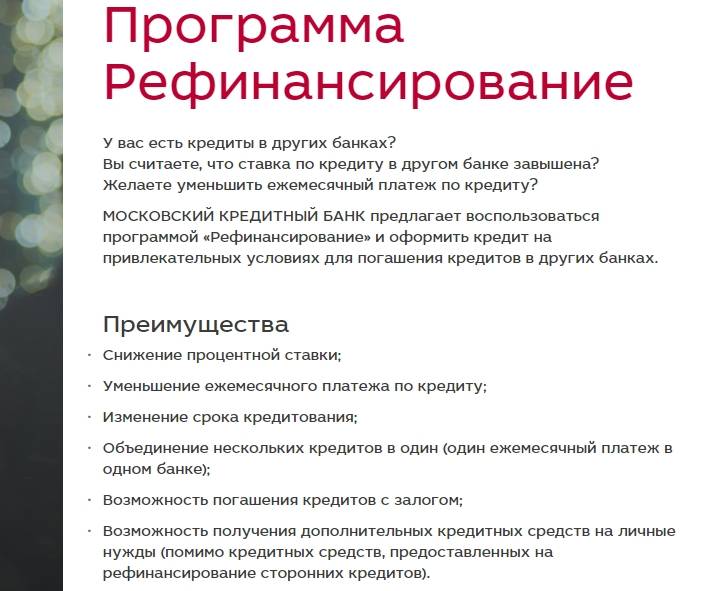

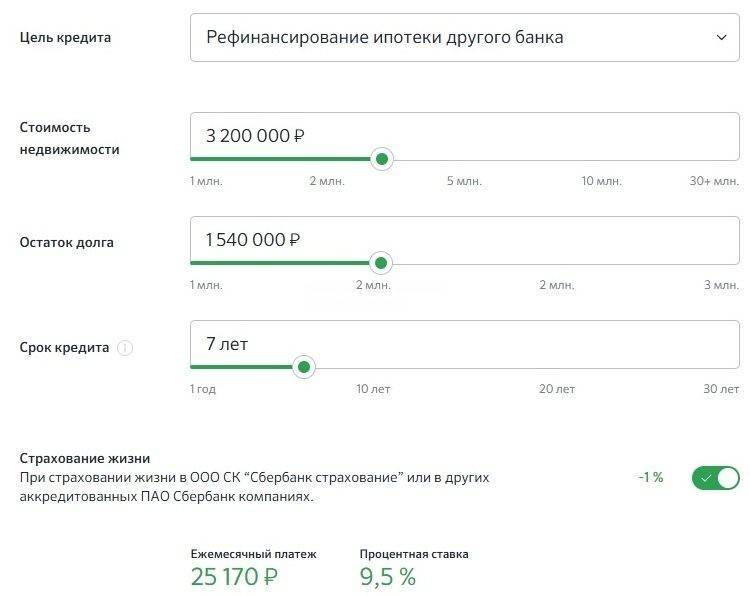

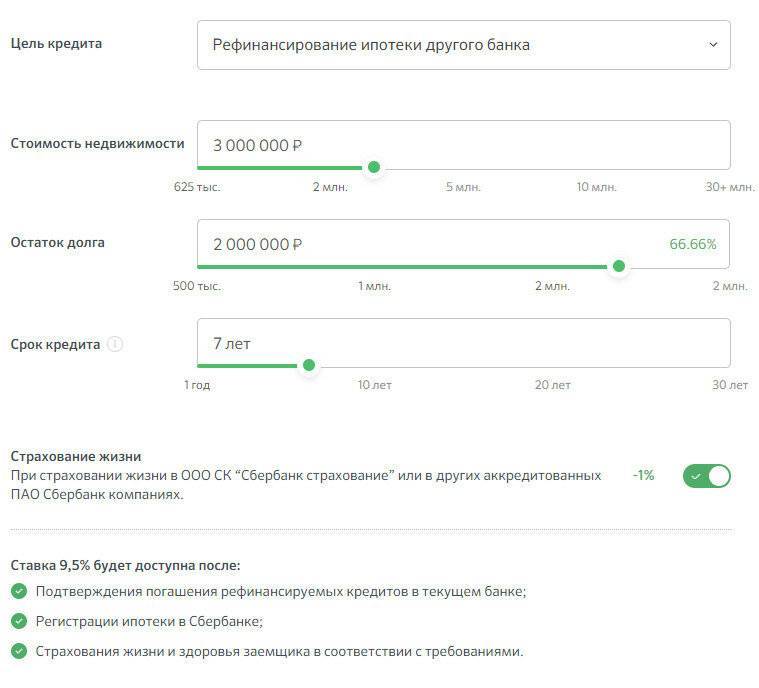

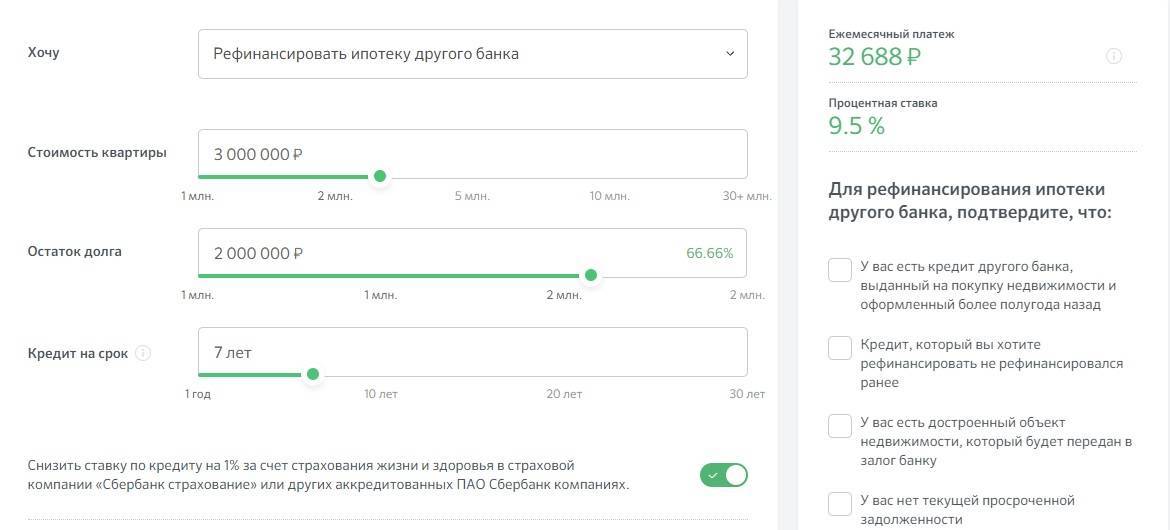

Рефинансирование ипотеки в Сбербанке

Основное преимущество предложения Сбербанка заключается в возможности при оформлении рефинансирования ипотеки объединить в одном договоре несколько кредитов, предоставленных и Сбербанком, и его конкурентами, в том числе, автокредиты и потребительские займы, долги по кредитным картам, одновременно получив взаймы дополнительную сумму по умеренной процентной ставке.

Допускается рефинансирование 1 ипотеки и еще до 5 прочих типов займов.

Условия

Рефинансирование ипотечных кредитов других банков осуществляется на таких условиях:

- валюта – российский рубль;

- минимальная сумма – 300 000 рублей;

- ставка – 9,9%-11,4%;

- срок – от 1 года до 30 лет;

- погашение – аннуитет.

Сбербанк готов предоставить сумму не более:

- 80% от цены жилья, указанной в отчете об оценке;

- величины текущих долгов с начисленными процентами вместе с запрошенными средствами на цели личного потребления.

Одновременно действуют следующие лимиты:

- на погашение ипотечного займа дадут максимум 7 000 000 рублей;

- на расчет по потребительским кредитам – 1 500 000 рублей;

- на цели личного потребления – 1 000 000 рублей.

Сбербанк готов работать с клиентами, удовлетворяющим таким требованиям:

- возраст – 21-75 лет;

- стаж – 6 месяцев по последнему месту работы при общем трудовом стаже за последние 5 лет 1 год;

- российское гражданство.

К рефинансируемым договорам Сбербанк предъявляет такие требования:

- отсутствие в момент обращения, а также в последние 12 месяцев просроченных платежей;

- до погашения займа должно остаться минимум 180 календарных дней;

- не проводилась реструктуризация.

Документы

При обращении за рефинансированием изначально предъявляют:

- анкету;

- паспорт;

- подтверждение величины дохода (выписку со счета, если заработок поступает через Сбербанк, справку по форме 2-НДФЛ, налоговые декларации);

- при временной регистрации – соответствующий документ;

- для расчета с первичным залогодержателем потребуются актуальные платежные реквизиты.

По недвижимости потребуются такие документы:

- свидетельство о праве собственности (расширенная выписка из ЕГРП);

- договор купли-продажи;

- свежая выписка из ЕГРП;

- техпаспорт;

- если клиент состоит в браке, а супруг не участвует в сделке, то предъявляют его нотариально удостоверенное согласие на процедуру;

- справка о составе зарегистрированных на данном адресе;

- отчет об оценке.

Справки о размере рефинансируемых долгов не нужны. Эти данные Сбербанк получит из БКИ. Если же в указанной базе нужные сведения отсутствуют, то справку нужно будет принести. Ее выдает первичный кредитор.

Процедура рефинансирования

В целом процедура рефинансирования в Сбербанке идентична общепринятой, описанной выше:

- готовится документация;

- подается заявка;

- обращение рассматривается;

- при положительном решении подписывается договор;

- погашаются обязательства по первичным кредитам;

- переоформляется право залога.

На изучение документации по залогу нужно до 8-10 рабочих дней.

Достоинства и недостатки

Достоинства:

- низкий процент;

- есть возможность снижения размера платежей;

- банк работает с займами, полученными на приобретение, строительство или капремонт жилья;

- фактически можно получить потребительский кредит по ипотечной ставке.

Никаких комиссий за рефинансирование, за выдачу денег и оформление договора, не предусмотрено.

Недостатки:

- займ предоставляется исключительно в рублях;

- банк не работает с очень крупными и очень малыми суммами;

- если во время работы по заявке платежные реквизиты первичного кредитора изменятся, нужно повторно подавать заявку на рефинансирование.

Какие кредиты можно рефинансировать

Главным достоинством услуги является то, что с ее помощью можно решить многие финансовые вопросы. Рефинансировать можно как ипотечный заем, так и следующие кредиты, предоставленные иными организациями:

- потребительские;

- автокредиты;

- задолженности по кредитным и дебетовым картам.

В случае ипотеки требуется наличие обеспечения по займу. В качестве залога могут выступать следующие объекты:

- квартира или жилое помещение в здании;

- жилой дом;

- комната в общежитии или коммунальной квартире;

- часть квартиры или жилого дома;

- земельный участок с размещенным на нем жилым помещением.

Такой залог выступает гарантией выплаты с вашей стороны. При соблюдении всех условий ваше имущество и недвижимость останутся в вашем владении.