Условия и тарифы рефинансирования в Сбербанке

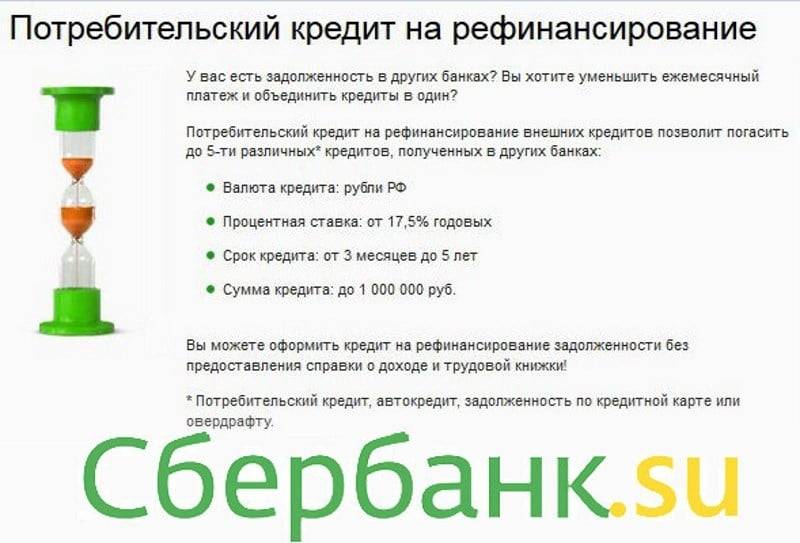

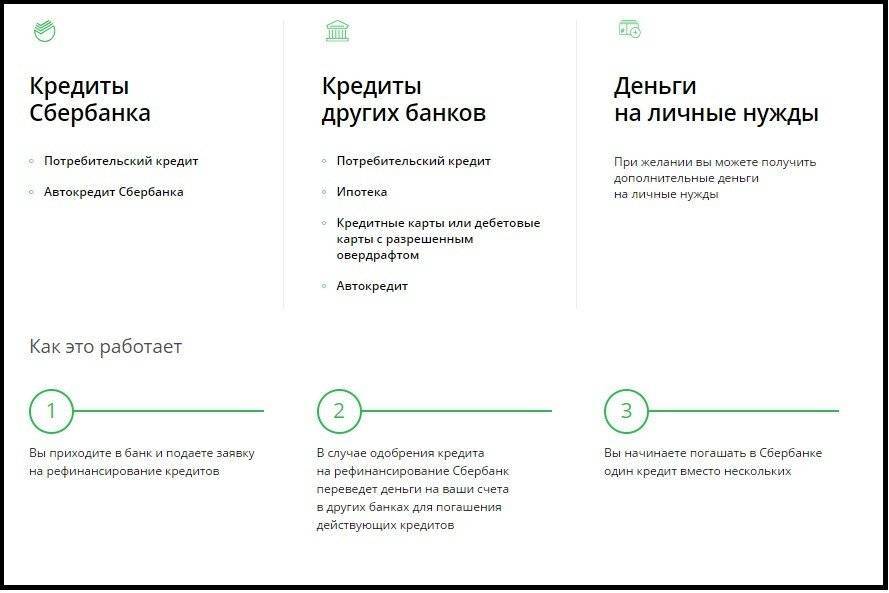

В Сбербанке можно объединить в один кредит до 5 действующих договоров

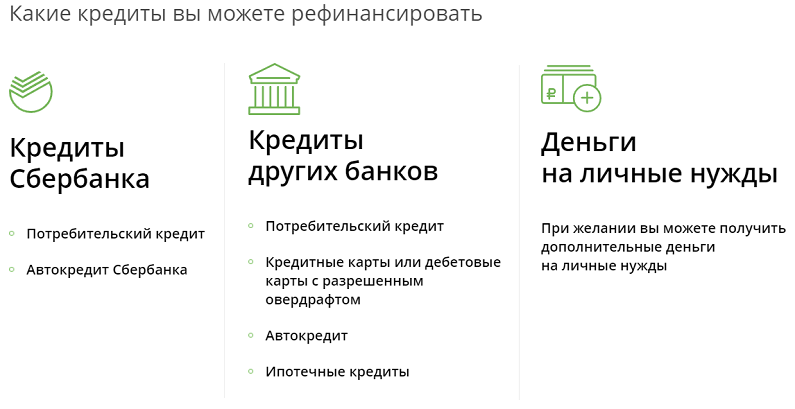

Причем неважно, какой именно это продукт. Рефинансируются следующие виды займов:

- кредиты наличными, открытые в других банках;

- ссуды на покупку авто;

- кредитные карточки;

- дебетовые карты с возможным овердрафтом;

- ипотека;

- ссуды, открытые в Сбербанке.

Кредитные карты Сбербанка рефинансировать нельзя.

При желании, заемщик может дополнительно получить денежные средства на личные нужны. Однако для этого ему придется предоставить справку с работы, подтверждающую платежеспособность клиента.

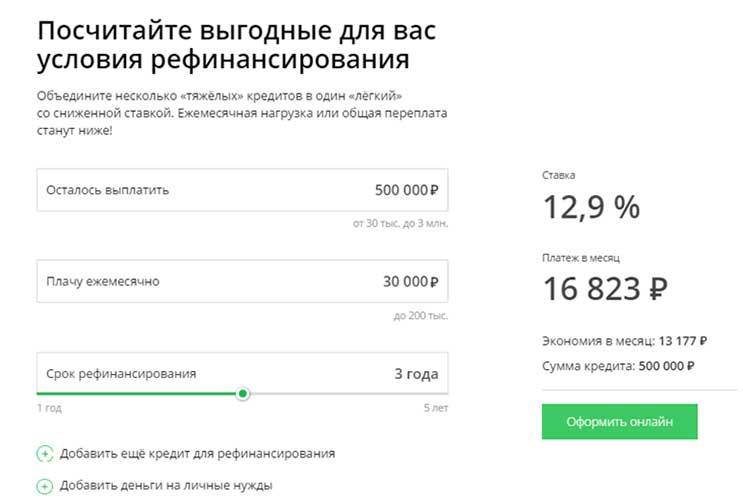

Условия программы рефинансирования:

- Минимальная сумма займа от 30 тыс. руб. по каждому договору.

- Максимально возможный размер займа до 3 млн. руб.

- Длительность кредитования от 3 до 60 мес.

- Процентная ставка годовых – от 12,9%.

- Дополнительные комиссии за выдачу денежных средств отсутствуют.

- Предоставлять поручителей и залоговое имущество не нужно.

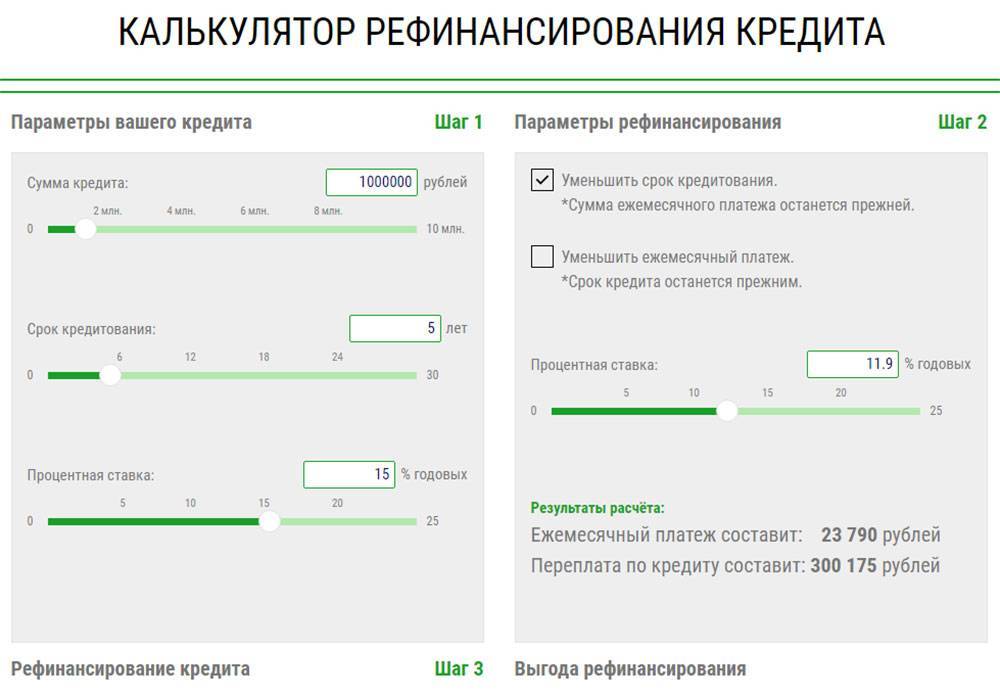

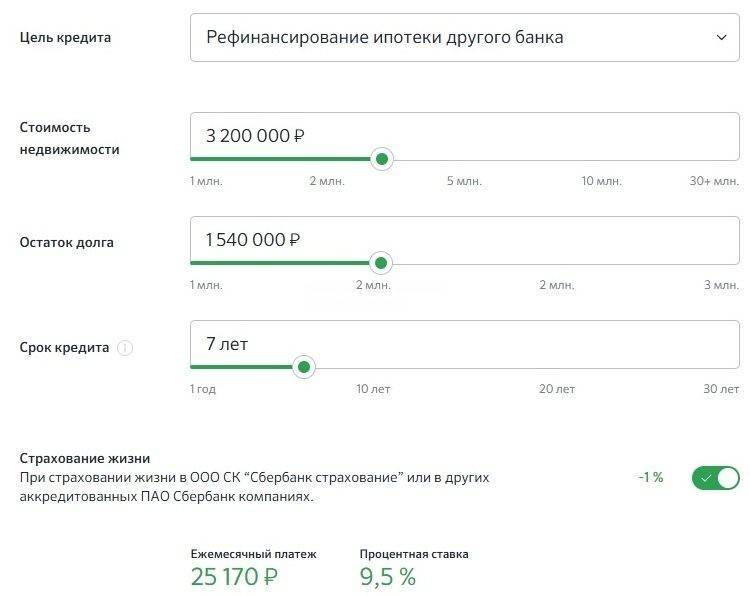

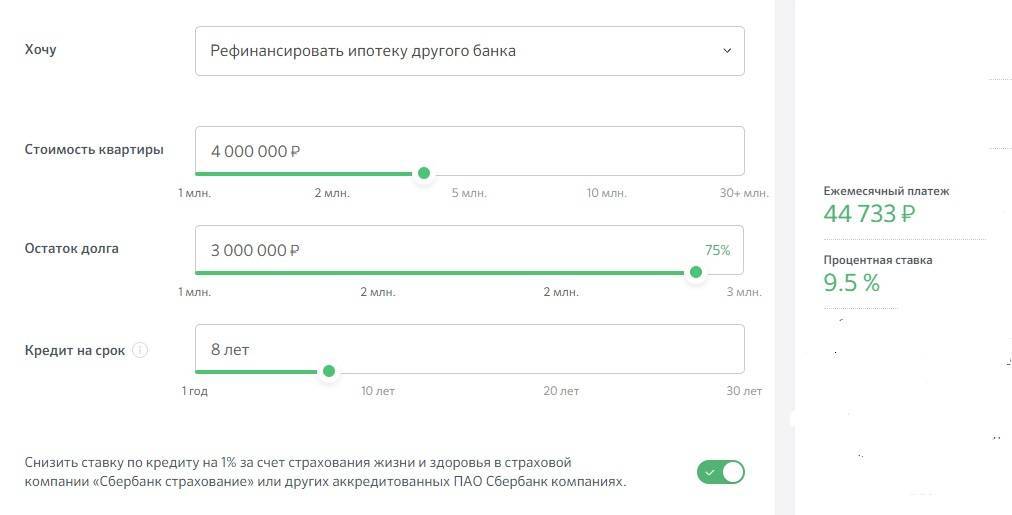

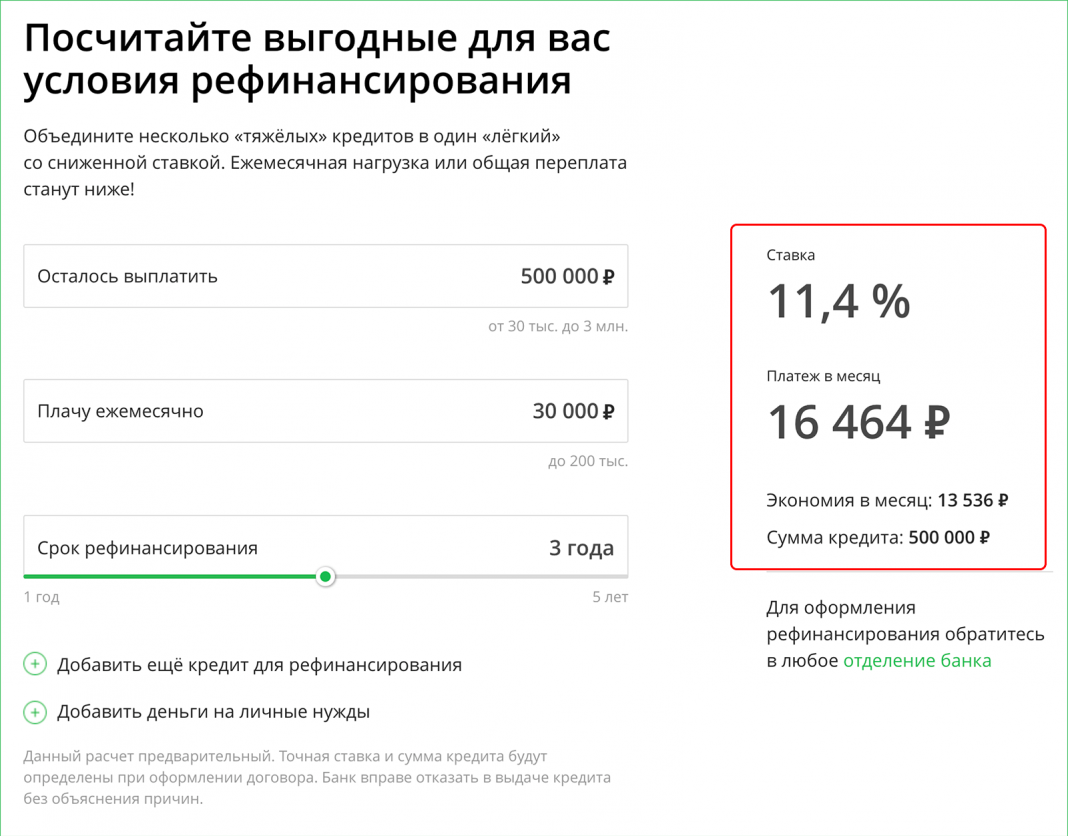

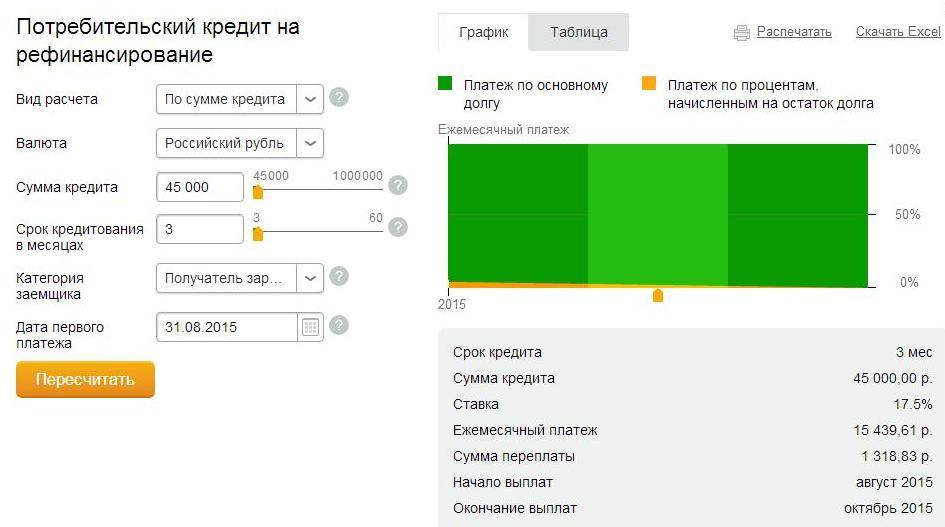

Для удобства клиентов на сайте финансовой компании представлен онлайн-калькулятор, с помощью которого можно сделать предварительный расчет займа, узнать размер процентной ставки и итоговую переплату по договору.

Рефинансируемые кредиты должны быть открыты только в российских рублях, а срок действия кредитного договора должен быть не менее 180 дней на дату подачи заявки. К тому же по действующим займам не должно быть просроченной задолженности и оформленного договора реструктуризации.

Кто может оформить кредитный продукт

Подать заявку на получение банковского продукта могут только граждане РФ, соответствующие минимальным требованиям кредитора. К ним относятся:

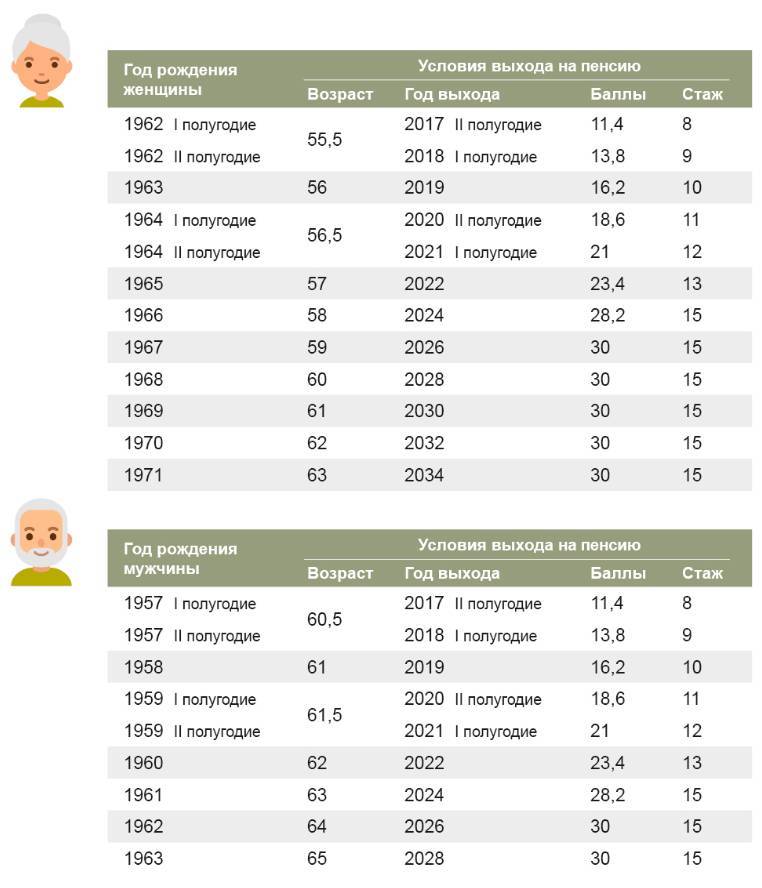

- Возраст заявителя не менее 21 года на дату подачи заявки и не более 65 лет на дату полного погашения обязательств.

- Минимальный трудовой стаж клиента от 3 мес., если он получает заработную плату на карточку Сбербанка, при общем стаже работы не менее полугода за последние 60 мес. Для остальной категории клиентов минимальный стаж составляет не менее 6 мес. на последнем месте работы, при общем стаже от 12 мес. за последние 5 лет.

Также оформить продукт могут работающие пенсионеры, которые получают пенсионные начисления на карточку, эмитированную Сбербанком. Для них минимальный стаж работы составляет не менее 3 мес.

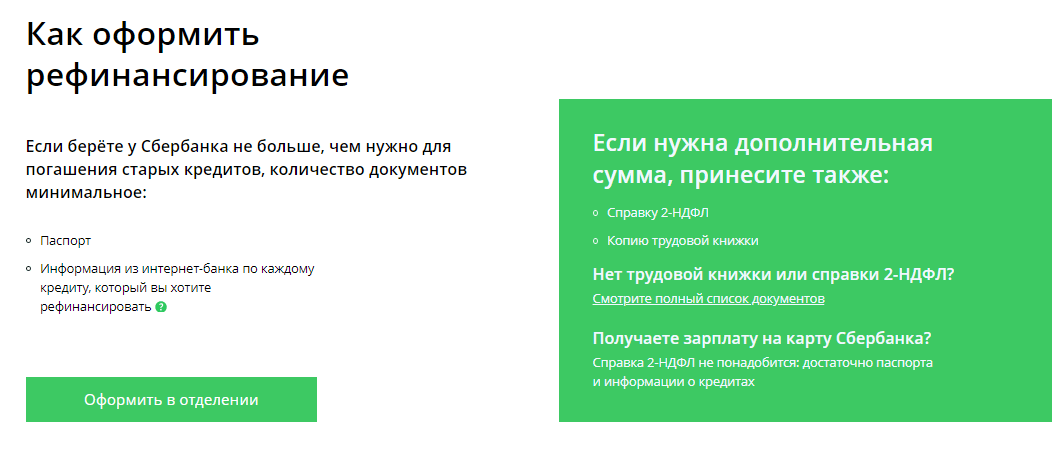

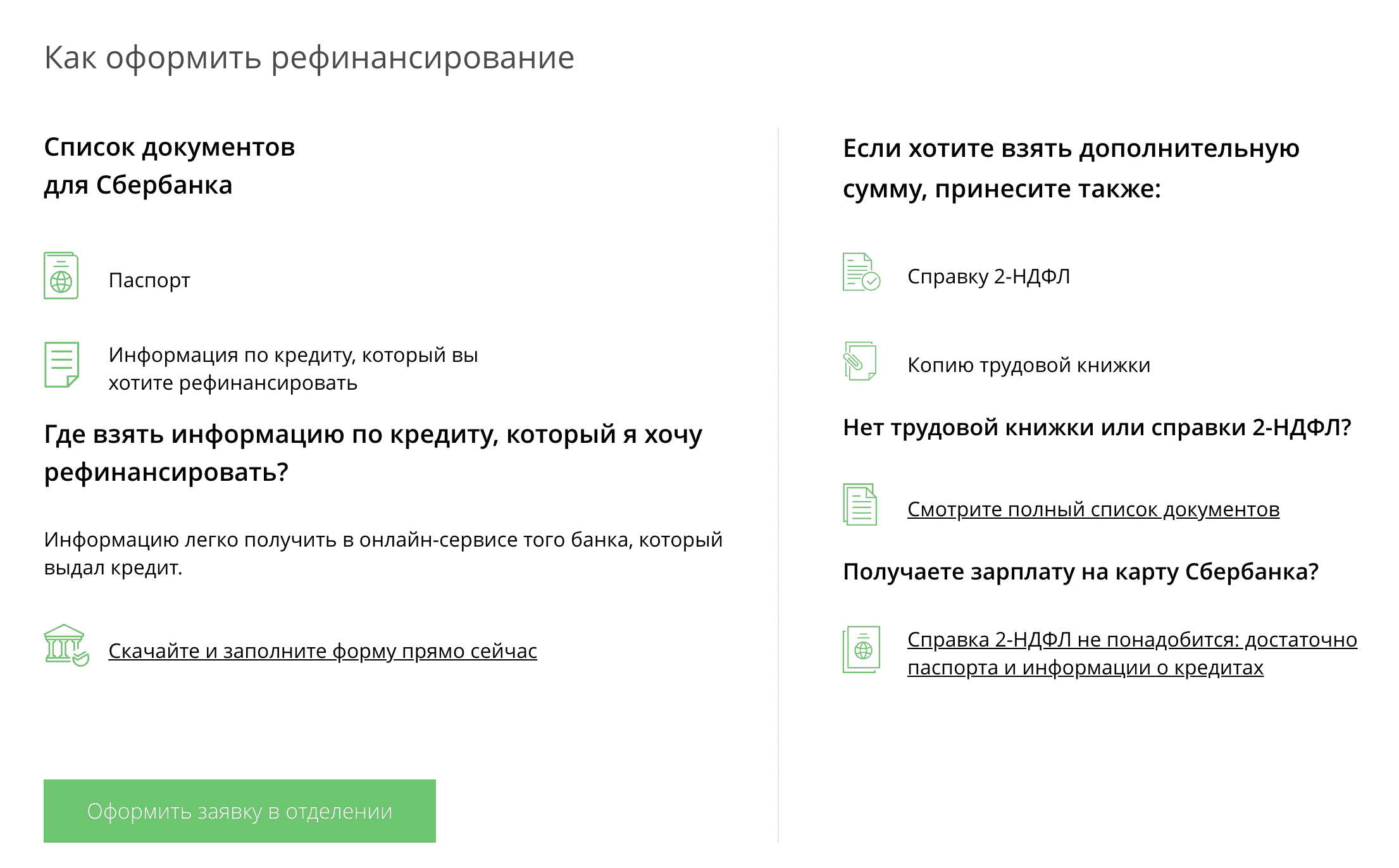

Необходимые документы

Для получения новой ссуды, заемщику необходимо предоставить кредитору пакет документов. В этот перечень входит паспорт заявителя, а также бумаги по рефинансируемым кредитам – кредитный договор, справка об остатке задолженности, выписки по кредитной карте и т.д. В предоставленных документах должна присутствовать следующая информация:

- номер кредитного договора;

- дата подписания соглашения с банком;

- лимит кредитования;

- годовая ставка по займу или карте;

- остаток задолженности;

- реквизиты для перевода денежных средств для погашения задолженности.

Если заявитель желает получить дополнительную сумму денег на личные нужды, ему нежно предоставить справку 2-НДФЛ или по форме банка за последние полгода для подтверждения платежеспособности.

Страхование ипотеки

В рамках «Сбербанк – страхование» клиент может защитить недвижимость, оформленную в кредит, а также жизнь и собственное здоровье.

Плюсы оформления:

Полис можно оформить быстро, процедура для заемщика простая. Если нужно пролонгировать договор, не требуется передавать копии в банк, так как все сведения оформляются в автоматическом режиме.

Практически любые вопросы можно решить онлайн. Подписание договора и расчет убытков при наступлении страхового случая могут осуществляться удаленно.

Стоимость страхования при продлении договора впоследствии может снизиться.

Если наступил страховой случай, можно обратиться в любое отделение банка

При этом не важно, в каком филиале был оформлен договор.

Полис создается за короткий срок во всех банковских отделениях, а также на официальном сайте.

Одна из программ страхования – «Защищенный заемщик». Страховыми случаями будут являться смерть лица установление человеку инвалидности. При оформлении такого полиса заемщик получает снижение ставки за ипотечный кредит. Тариф определяется в индивидуальном порядке. При расчете учитывается размер займа, возраст и пол клиента.

Другой страховой продукт – «страхование ипотеки». Программа предполагает защиту залогового имущества от риска утраты. Оформить можно страхование квартиры, дома. Не предусмотрено страхование участка земли. Защита действует от риска нанесения имуществу вреда, признания сделки недействительной.

Предусмотрены страховые случаи, при наступлении которых возможно вернуть ущерб. К ним относится гибель жилья из-за пожара, удара молнии, взрыва газа, наезда ТС, противозаконных действий злоумышленников, падения деревьев, опор ЛЭП и прочих предметов, находящихся возле дома, а также в иных ситуациях, предусмотренных договором.

Преимущества и выгода перекредитования в Сбербанке

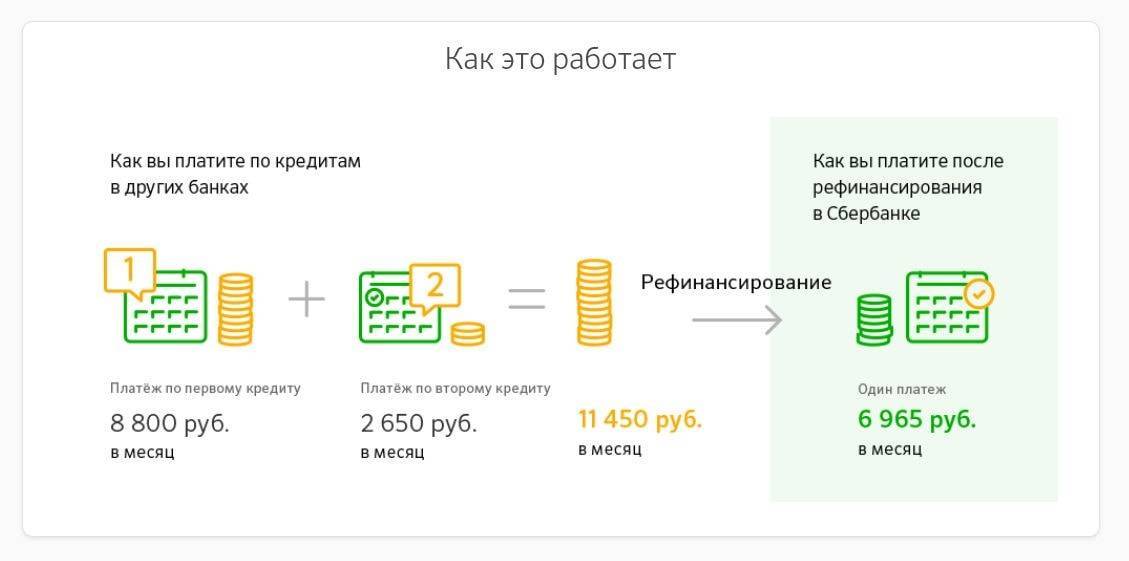

Оформление рефинансирования в банке выгодно, так как организацией предлагается относительно невысокая процентная ставка. Клиент может объединить несколько займов в один и выплачивать взнос только один раз по указанному графику платежей.

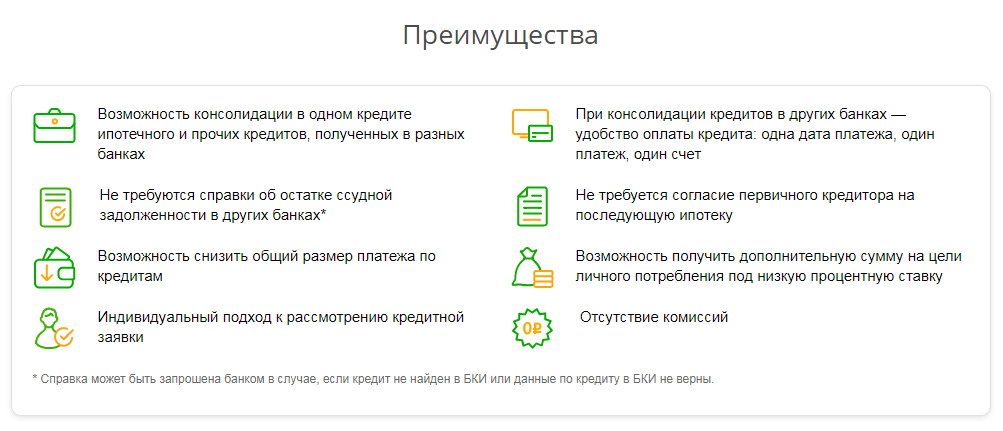

Какие плюсы сотрудничества со Сберегательным банком:

- Клиент может консолидировать платежи в один, вне зависимости от того, были они получены в Сбербанке или других организациях.

- Оплачивать один платеж удобнее – выставляется одна дата, переводить деньги нужно на единственный счет.

- Не требуется получение согласия первого кредитора на последующую ипотеку.

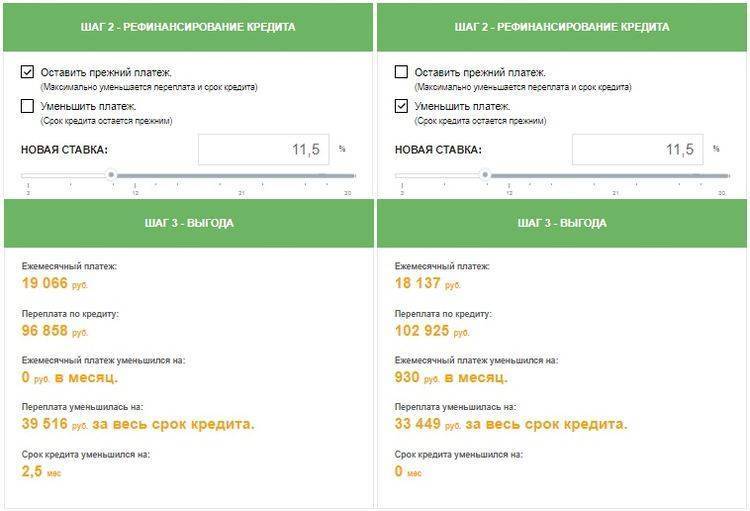

- Клиент может снизить размер платежей по займам.

- Клиент может получить дополнительный потребительский заем.

- Не предусматриваются комиссии.

Плюсы данной организации в том, что каждая заявка на кредит рассматривается индивидуально, при возникновении вопросов клиент может проконсультироваться с сотрудниками учреждения, составляется индивидуальный график платежей исходя из возможностей заявителя.

Особенности перекредитования в Сбербанке потребительских займов

Для лучшего понимания механизма рефинансирования нужно рассмотреть процедуру на примере. Допустим, физическое лицо имеет два непогашенных кредита и кредитную карту, и все в других банковских структурах, причем один займ валютный (в долларах США или в евро). Дальше процесс идет по следующему сценарию:

Берёте ли вы кредиты?

Да, это нормально 27.19%

Только в крайнем случае 22.89%

Приходилось, но больше не буду 18.12%

Нет, никогда не брал 31.8%

Проголосовало: 1909

- Физлицо обращается в Сбербанк России с заявлением произвести рефинансирование всех открытых кредитов и получает одобрение. Особенности кредитования оговариваются персонально. Цель переговоров – выработка взаимовыгодных условий в рамках нового, единственного кредита.

- Заемщику требуются дополнительные средства, и Сбербанк идет на уступки, увеличивая сумму в рамках договора о рефинансировании. Все кредиты закрываются без участия должника, а остаток суммы перечисляется ему на счет или карту. Все операции проводятся на основании единого договора.

- В результате рефинансирования кредит возвращается платежами в руб. под 12% вместо 19, срок возврата увеличивается, и платить приходится только Сбербанку. Полученные деньги можно использовать по собственному желанию и необходимости, а возвращать удобно, выгодно, комфортно. Кредитование в крупнейшем банке РФ означает возможность пользоваться всеми привилегиями и льготами, которыми Сбер наделяет своих клиентов.

Отделений и офисов Сбербанка, где оформляют рефинансирование и выдают кредиты, много не только в Москве, но и в любом городе России.

Какие кредиты рефинансируются?

Сказать любые будет неправильно. Поэтому по порядку. В Сбербанке оформляется перекредитование кредитов следующих типов:

- Потребительских займов.

- Ипотечных (жилищных).

- Кредитные карты всех видов.

- Автокредиты.

Любой желающий может воспользоваться кредитным калькулятором для предварительного расчета и лично убедиться, насколько это выгодно. А отзывы тех, кто благодаря рефинансированию, предложенному Сбербанком, уже платит меньше, есть в интернете.

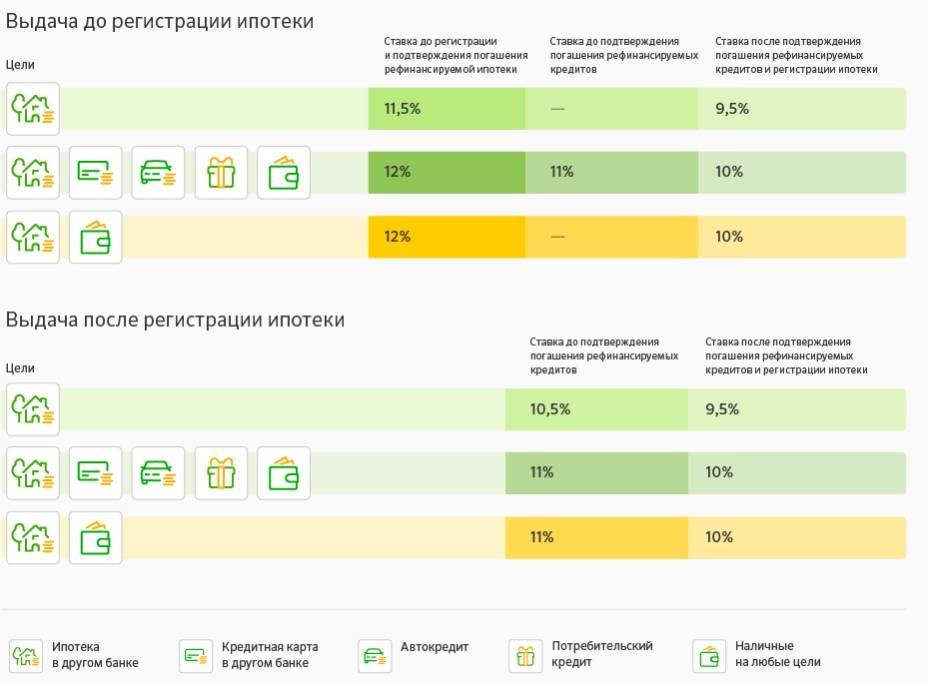

Условия и ставки

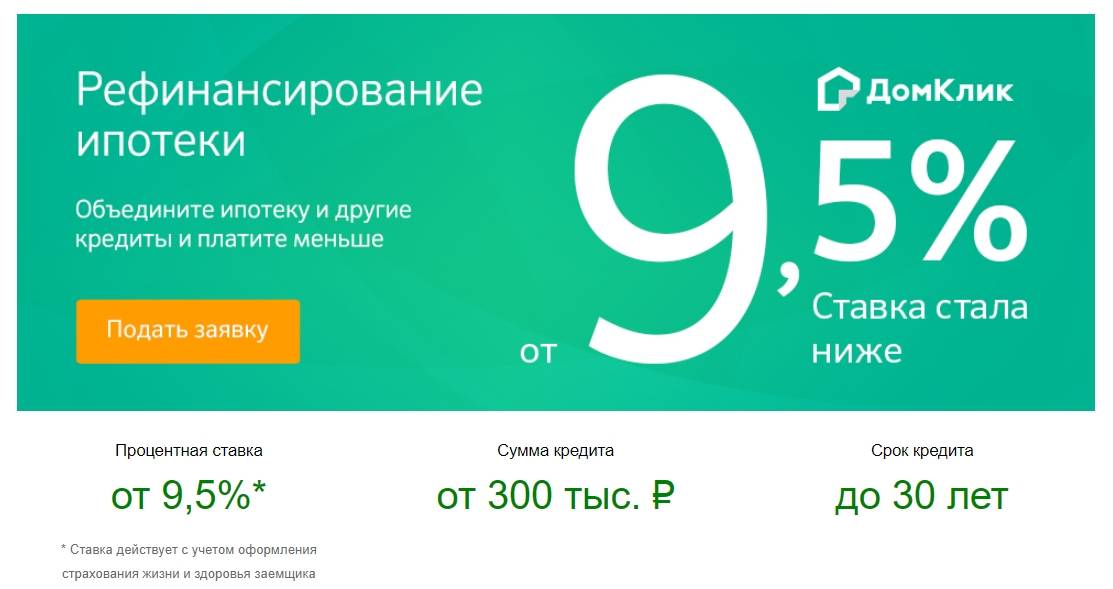

По условиям кредит может погашаться на сумму от 300 тыс. рублей. Валюта – рубли, даже если первичный займ был в долларах или евро. В других аспектах все зависит от типа рефинансируемого договора:

- Ипотека. Максимально погашается до 80% от стоимости приобретенного жилья. При этом переплата рассчитывается исходя из 10,6 до 12,6% годовых.

- Потребительские кредиты. Сбербанк выполняет рефинансирование от 11,1% до 13,1%, если должник пользовался деньгами в личных нуждах.

- Кредитные карты. Если претендент должен по рефинансируемым кредиткам, переплачивать придется от 11,1 до 12,6% годовой ставки.

И этого видно, что в 2019 году рефинансирование Сбербанком проводится по сниженным процентам, и наблюдается тенденция для дальнейшего снижения.

Рефинансирование в Сбере поэтапно

Сбербанк предлагает физическим лицам услугу рефинансирования. Если говорить проще, Сбер выдает заемщикам деньги для погашения уже имеющихся кредитов, тем самым привлекая их на обслуживание. Оформляется новый заем, с другими условиями, для перекрытия текущей задолженности.

Порядок рефинансирования в Сбербанке следующий:

- подача кредитной заявки клиентом;

- рассмотрение заявления специалистами банка, принятие решения о возможности перекредитования;

- передача пакета документов в Сбер (если они требуются);

- перевод денег на счет первичного кредитора;

- подача заявления на досрочное погашение старого кредита;

- предоставление в Сбер справки о закрытии займа.

Помимо денег на погашение текущего долга, заемщик может запросить дополнительную сумму на личные нужды. Она останется на карточке. В Сбербанке допускается рефинансировать потребительские и товарные займы, автокредиты, ипотеку, задолженность по кредиткам и дебетовым картам с овердрафтом.

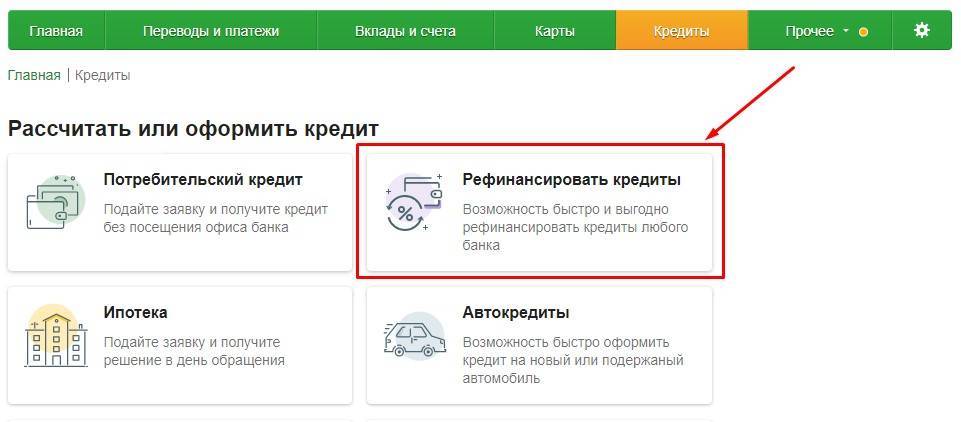

Первый этап рефинансирования в Сбере – подача заявки. Заполнить анкету можно на сайте. Оформить заявление онлайн могут физические лица, имеющие доступ в личный кабинет интернет-банка. Если вы не являетесь клиентом ФКУ, придется обратиться в ближайшее отделение.

Оформляя заявку через Сбербанк-Онлайн, внимательно заполняйте поля анкеты. Потребуется указать ФИО, адрес проживания и прописки, размер дохода, информацию о рефинансируемых кредитах и прочие сведения. В форме не должно быть ошибок.

Заполнив анкету, отправьте ее на рассмотрение в банк. Решение по онлайн-заявке принимается от 2 минут до 2 дней. При одобрении деньги зачислятся на карту и переведутся текущему кредитору.

Чтобы подать заявку на рефинансирование в офисе Сбера, нужно:

- заполнить бланк о каждом погашаемом кредите (скачать шаблон можно на сайте Сбера);

- обратиться в офис Сбербанка, где есть отдел кредитования физических лиц с паспортом, бланком и справкой о зарплате (если требуется сумма более 300 тысяч рублей);

- заполнить предложенную специалистом анкету;

- дождаться решения банка (выносится в течение 1-2 дней);

- при одобрении – подойти в офис для подписания документов;

- дождаться, когда Сбер переведет деньги на счет первичного кредитора и подать заявление на досрочное погашение задолженности.

На самом деле порядок перекредитования прозрачный. Если рефинансируется ипотека, то там необходимо будет также заказать отчет об оценке квартиры, переоформить закладную и пр. С потребительскими займами все гораздо проще.

Как подать заявку и оформить продукт

Оформление кредитного продукта происходит непосредственно в стационарном офисе финансовой компании. Подать заявку онлайн не получится. Денежные средства предоставляются гражданам по месту прописки или в любом ближайшем отделении кредитора.

Для подачи анкеты при себе необходимо иметь все документы, перечисленные выше. После заполнения заявки, она будет отправлена на рассмотрение кредитного инспектора. Решение будет получено в течение 2 рабочих дней. Если кредитная история заявителя хорошая, то решение может поступить гораздо раньше.

После одобрения, заемщику необходимо заключить новый кредитный договор со Сбербанком, после чего денежные средства будут переведены на счета рефинансируемых кредитов в течение 1-5 дней. По прошествии данного времени, можно обратиться в кредитные организации, где были открыты займы, и получить справку об отсутствии задолженности.

Внимание! По правилам некоторых банков досрочное погашение осуществляется только по предварительному заявлению. Поэтому, перед тем как оформлять договор рефинансирования, необходимо уведомить организации о намерении полностью погасить задолженность

Погашение ссуды, полученной в Сбербанке, можно осуществлять, как через кассу банковского учреждения, так и через банкоматы. К тому же, заемщику доступна услуга автопогашения, благодаря которой денежные средства будут списываться автоматически в назначенную дату для погашения ежемесячного платежа. Услуга подключается бесплатно.

Кто может взять кредит на рефинансирование в Сбербанке?

По законам Российской Федерации есть ограничение в праве подписывать юридические документы. Рефинансирование – сделка, оформленная в договорном порядке, и недееспособные несовершеннолетние лица не могут пользоваться кредитами. Но это крайние случаи, когда недееспособность подтверждена документально.

Паспорт гражданина России должен содержать отметку о регистрации. Иностранцы, оформляющие вид на жительство, также имеют право пользоваться кредитами, и рефинансирование возможно, хотя Сбербанк относится к таким претендентам с настороженностью. Временная прописка также подойдет. Но каждый случай индивидуален, и сказать однозначно, что одобрение будет получено, нельзя.

Требования к заемщику

Помимо российского гражданства есть ограничения по возрастной категории. И дело не только в совершеннолетии. Предодобрение получают лица, достигшие 21 года. Люди старше 65 лет также не пользуются рефинансированием. В данном аспекте Сбербанк поступает следующим образом: к 65-летию долг должен быть выплачен полностью. Поэтому перед обращением в банк необходимо просчитать и сравнить срок возврата с возрастом.

Еще одно требование – работоспособность и официальный доход. Общий трудовой стаж не меньше года, а период работы на последнем месте трудоустройства – 6 месяцев. Если дохода нет, или он слишком мал, придется привлекать поручителей или предоставлять залог. Сбербанк отказывает в рефинансировании людям, имеющим просрочку на момент подачи заявки, а при вынесении решения учитывается кредитная история.

Необходимые документы

Паспорт является обязательным удостоверением личности. Кроме него в Сбербанк для оформления рефинансирования необходимо предоставить следующие документы:

- О кредитах, подлежащих рефинансированию. Это договоры, квитанции, банковские выписки и т.д.

- О зарплате. Оформляется справка 2 НДФЛ по унифицированной государством форме или по образцу банка.

- О залоге. Требование является обязательным при рефинансировании ипотеки, когда залоговое имущество – приобретенная в кредит квартира.

- О поручителях. Это паспорт и справки об уровне доходов, что нужно Сбербанку для оценки платежеспособности.

Если заявка подается через онлайн-сервис, достаточно указать данные из документов. Но оригиналы также потребуются, когда придет время подписывать договор на рефинансирование. Интернет банк онлайн – система управления счетами и оперативного взаимодействия клиентов и Сбербанка.

Выгодно ли перекредитоваться в Сбере?

Сегодня, в связи с повышением ключевой ставки ЦБ РФ, добиться более привлекательных условий в рамках перекредитования сложно. Если раньше потребительские займы выдавались по ставке от 12-14%, то сегодня это от 20-22%. Однако необязательно рассчитывать на сниженную годовую, выгода от рефинансирования может быть и другой.

Благодаря рефинансированию в Сбербанке можно добиться:

- корректировки срока возврата до более комфортного;

- вывода имущества из-под залога;

- объединения нескольких кредитов в один для удобства обслуживания;

- получения дополнительной суммы для нецелевого использования.

Сегодня Сбер рефинансирует займы на следующих условиях:

- сумма – от 30 тысяч до 3 миллионов рублей (до 8 миллионов для физических лиц, зарплата и пенсия которых приходит на счета в Сбербанке);

- период погашения – от 3 до 60 месяцев;

- ставка – от 21,9% до 29,9% годовых.

Каждый заемщик будет преследовать собственную выгоду от рефинансирования. Кому-то необходимо снизить ежемесячный взнос, несмотря ни на что. Они переводят кредит в Сбер даже под больший процент, но с учетом увеличения срока возврата. Так платеж уменьшается.

Другим нужно срочно вывести автомобиль или квартиру из-под залога, чтобы, например, их продать. В таком случае ставка не станет играть особой роли. Здесь выгода от рефинансирования будет в снятии обременений с имущества.

Да даже сегодня можно добиться снижения процентной ставки по договору. Особенно при рефинансировании кредиток. Поэтому перед подачей заявки необходимо соотнести все «за» и «против», просчитать, как изменится платеж и общая переплата, подумать, насколько выгодна будет процедура именно для вас.

Почему Сбер отклонил заявку?

Процент одобрения кредитных заявок в Сбербанке достаточно высок. Однако некоторые заемщики получают отказ в рефинансировании. С чем это может быть связано?

Сбербанк может отказать в перекредитовании по следующим причинам:

- несоответствие рефинансируемых кредитов требованиям банка;

- несоответствие заемщика требованиям Сбера;

- указание в анкете недостоверной информации;

- низкая платежеспособность или высокая закредитованность заемщика;

- испорченная кредитная история;

- недавний отказ (например, подавать повторную заявку в Сбер можно только спустя 2 месяца).

Сбер устанавливает определенные требования к рефинансируемым кредитам, ознакомиться с ними можно на сайте ФКУ. Основные критерии:

- отсутствие просрочек по займу на протяжении последнего года;

- отсутствие активной просроченной задолженности;

- сумма долга – не менее 30 тысяч рублей;

- срок действия «сбербанковских» кредитов – минимум 6 месяцев, сторонних – 1 год;

- отсутствие фактов реструктуризации и рефинансирования по погашаемым займам.

Обязательно оценивается кандидатура заемщика. Кредит для целей рефинансирования выдается физическим лицам старше 18 и до 80 лет, со стажем на текущем месте работы от полугода и доходом, достаточным для обслуживания займа. Требование к стажу у зарплатных клиентов – минимум 1 месяц.

Особое внимание Сбер уделяет финансовому рейтингу заявителя. Внимательно проверяется кредитная история потенциального заемщика

Часто причиной для отказа становятся многочисленные просрочки, ранее допущенные клиентом.

Следующая причина – отражение в анкете недостоверной информации. Например, специалисты банка могут выяснить, что вы не работаете по указанному месту, или намеренно завысили свой доход.

Многие заемщики, раз получив отказ, спустя пару недель снова подают заявку на рефинансирование в Сбер. Это также приведет к отклонению заявления. Необходимо подождать минимум 2 месяца, прежде чем снова обращаться в банк за перекредитованием.

Если Сбер уже несколько раз отклонил ваше заявление, стоит попробовать обратиться в менее требовательное ФКУ. Каждый факт отказа отражается в вашей кредитной истории. Также следует объективно оценить свою кандидатуру, чтобы понять, почему банк принимает решение не в вашу пользу.

Кто может взять кредит на рефинансирование в Сбербанке

Услуга рефинансирования в Сбербанке доступна не для всех клиентов, а только для некоторых категорий, которые подходят под параметры организации. Требования разрабатываются для снижения рисков невозвращения заемных средств банку.

Кто может оформить рефинансирование в Сберегательном банке:

- Дееспособные клиенты старше 21 года.

- Лица, имеющие гражданство Российской Федерации.

- Максимальный возраст не превышает 65 лет на время возврата всей заемной суммы.

- Лицо имеет стаж не менее полугода в организации, где работает, а также не менее 1 года стажа за последнее пятилетие.

- Клиент имеет доход и способен платить по займу.

Лицам, которые получают в Сберегательном банке зарплату, не нужно предоставлять сведения о доходе, так как эту информацию организация может узнать самостоятельно. Помимо этого, таким категориям клиентов предлагаются различные привилегии при взятии ссуды.

Страхование жизни и здоровья по программе “Защищенный заемщик”

Для увеличения шансов одобрения рефинансирования от Сбербанка рекомендуется оформить страховой полис. Страхование жизни по программе «Защищенный заемщик» является защитой обязательств клиента перед банком, если человек потеряет трудоспособность или уйдет из жизни. Если произойдет страховой случай, компания выплатит банку деньги в размере остатка долга.

Цена за полис зависит от суммы, которую заемщику осталось выплатить, возраста клиента и других параметров. Оформление страховки осуществляется за короткое время, получить полис можно на электронную почту. Клиенту впоследствии не нужно будет передавать документ в банк, эти вопросом занимаются страховщики.

Чтобы узнать, можно ли оформить этот полис, потребуется ответить на вопросы, которые представлены на сайте «Сбербанк – страхование». Страховка «защищенный заемщик» не может быть оформлена в следующих случаях:

- У человека ранее был инсульт.

- Человек страдает от ИБС, онкологии, некоторых болезней печени.

- У лица есть инвалидность 1-3 группы.

В этих и некоторых других ситуациях полис не может быть оформлен. Подробные сведения можно узнать у сотрудников банка. Чтобы оформить документ, потребуется заполнить сведения для выдачи полиса, подтвердить их и получить документ на электронную почту, оплатить его с использованием карты.

Что такое рефинансирование?

Процедура заключается в подписании нового кредитного договора. Только по условиям рефинансирования кредита Сбербанк не выдает деньги физическому лицу, а перечисляет требуемую сумму кредитору, чтобы закрыть задолженность. Предложение предполагает более лояльные условия, что дает возможность в дальнейшем платить по более выгодным процентным ставкам.

Физические лица, став клиентами Сбербанка, обретают возможность пользоваться всеми преимуществами крупнейшего банка России. Это касается кредитов, обслуживания, интернет-банкинга с расширенным функционалом и т.д. Единственное ограничение: повторное рефинансирование невозможно, и перекредитоваться позволяют лишь раз, если речь идет о конкретном случае.

Цель программы

Услуга удобна для всех сторон. Сбербанк привлекает новых клиентов, доказывая, что его условия выгодные, а подход правильный. Пользователь получает возможность перевести один или несколько кредитов в рубли и не терять деньги на скачках курсов валют, что в 2018-2019 годах особенно ощутимо бьет по карманам граждан Российской Федерации в силу мировых событий и кризисных проявлений экономики страны.

Другим преимуществом является объединение всех кредитных обязательств в одно. Рефинансирование позволяет отказаться от многих платежей, собрав их воедино. Настроив в личном кабинете автоплатеж, заемщик никогда не забудет, не перепутает и не пропустит дату внесения очередного взноса. Процентная ставка Сбербанка и новые сроки делают рефинансирование кредитов других банков не только удобными, но и выгодным.

Что такое рефинансирование

Рефинансирование представляет собой кредитный продукт, который оформляется на более выгодных условиях, чем действующий кредит, с целью снижения процентной ставки и ежемесячного платежа по договору. Простыми словами, можно сказать, что это перекредитование. То есть, клиент оформляет новый займ, а денежные средства переводятся в счет погашения действующего кредита. Он полностью погашается, а заемщик начинает оплачивать новый договор на новых льготных условиях.

Благодаря данной услуге, заемщик может объединить в один кредит несколько действующих договоров. Ему не нужно платить ежемесячно в несколько банков, теперь он будет платить только один платеж. К тому же, рефинансировать можно не только займы, взятые в Сбербанке, но также договора, открытые в сторонних учреждениях.

Такое предложение будет выгодно тем гражданам, кто ранее оформил ссуду под высокие проценты, а сейчас желает снизить платеж и уменьшить переплату. С помощью перекредитования можно:

- объединить в один договор несколько займов;

- снизить ежемесячный взнос по кредитам и уменьшить процентную ставку;

- если рефинансируется автокредит, то с помощью данной опции можно снять обременение с транспортного средства;

- взять дополнительные средства на потребительские нужны.

Особенности перекредитования в Сбербанке потребительских займов

Рефинансирование потребительских кредитов в Сбербанке для физических лиц в 2018 году является актуальной процедурой. Она позволяет снизить финансовую нагрузку с заемщика путем оформления новой ссуды на более выгодных условиях. Суть изменений в том, что берется новый заем для погашения предыдущих.

Перекредитование актуально в тех случаях, когда первичный заем был взят на невыгодных условиях под большой процент, однако позже ставки на рынке кредитов снизились. Тогда клиент может обратиться как к своему кредитору, так и в сторонние банки для изменения условий выплат.

Для оформления перекредитования потребуется собрать пакет документов. К заемщику также Сберегательный банк предъявляет некоторые требования. Существуют ограничения по возрасту (от 21 до 65 лет), потребуется предоставить сведения о стаже работы, платежеспособности, а также кредитам, которые планируется рефинансировать.

Процедура выполняется в несколько этапов:

- Клиент обращается в банк, оставляет заявку, ожидает ее рассмотрения.

- При одобрении составляется новый договор с внесенными изменениями выплат.

- Банк переводит средства.

- Клиент осуществляет выплаты в Сбербанк согласно договору.

Услуга доступна как для своих клиентов, так и лиц, которые сотрудничают с другими банковскими организациями.

Для своих клиентов

Рефинансирование в Сбербанке для собственных клиентов доступно на потребительские займы, целевые кредиты на транспортные средства. Услуга будет удобрена при условии рефинансирования как минимум одного займа, предоставленного другим банком одновременно с имеющимся в Сбербанке займом.

Чтобы снизить размер переплаты, клиент может обратиться с запросом об изменении условий кредитования ипотеки, которая ранее была оформлена в другой организации. Тогда, вероятно, банк согласится осуществить рефинансирование займов, которые были оформлены им. Ставка по ссуде в такой ситуации начинается от 9,5%.

Допускается рефинансирование займа в Сбербанке и несколько других кредитов, которые взяты в одном или разных учреждениях. Собственным клиентам зарплатникам в Сбербанке нужно собрать меньшее количество документов. Перекредитовать целевой заем на жилье, который был взят в Сберегательном банке, в нем же нельзя.

Для клиентов других банков

Одно из основных направлений деятельности, которое осуществляется Сбербанком – рефинансирование ссуд сторонних организаций. Такая услуга доступна физическим лицам в 2018 году, при необходимости изменения условий потребительского займа, ссуды под залог недвижимого имущества.

Если лицо попадает под условия программы, возможно перекредитовать целевые займы на жилье и автомобили, а также потребительские займы, долги на картах сторонних банков – дебетовых и кредитных счетах.

Если требуется перекредитовать ипотечный заем, необходимо будет переоформить недвижимое имущество в залог вторичному кредитору. Рефинансирование прочих займов не предполагает заложения ценностей или привлечения поручителей.

Клиент должен соответствовать условиям банка – учитывается его платежеспособность, могут быть запрошены сведения из бюро кредитных историй. Если заем ранее был выдан банком, который лояльно относится к клиентам, и предоставляет кредиты лицам с отрицательной КИ, то в Сбербанке действуют более жесткие требования, есть риск отказа.

Минимальная вероятность того, что эта крупная финансовая организация будет работать с ненадежными клиентами. Ранее заем должен был выплачиваться первичному кредитору исправно. Рефинансирование кредитов других банков с просрочками и непогашенными штрафными санкциями невозможно.