Откуда берутся незаконные запросы

Ошибки в КИ

Это могут технические ошибки из-за сбоев в системе. Также человек может оказаться «счастливчиком» и иметь полного тёзку. Тогда данные одного субъекта могут быть добавлены в кредитную историю другого. Но такая ситуация встречается крайне редко.

Незаконное пользование

Запросы без согласия. Недобросовестные кредиторы могут нелегально просматривать информацию о заёмщике, чтобы потом подходящим клиентам предлагать услуги.

Как это бывает: сотрудники банка подделывают согласие человека на просмотр кредитной истории, а затем отправляют запрос в БКИ. В некоторых случаях могут сообщить бюро, что согласие есть, а на самом деле его нет. Такое встречается крайне редко.

Утечка данных. Иногда кредиторы сами передают информацию о заёмщиках другим организациям, хотя по закону не должны распространять сведения третьим лицам. Базы данных могут попасть в интернет и в результате хакерских атак. Бывает, что компании просто хочет отомстить уволенный сотрудник.

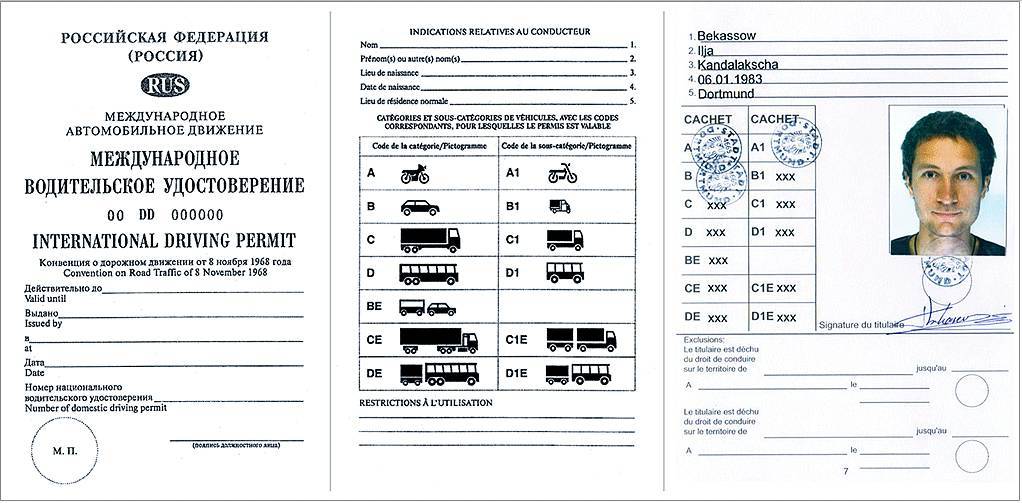

Мошеннические схемы. Паспортные данные человека могут узнать мошенники и попытаться взять с их помощью кредит. Они отправляют заявки в несколько компаний, а затем дают согласие на проверку кредитной истории жертвы. Кредитор проверяет данные и делает запросы на просмотр кредитной истории в отчёте.

Особенно должно настораживать, если по всем незнакомым запросам будет получен отказ. Это значит, что кто-то отправлял заявки на кредит, которых быть не должно.

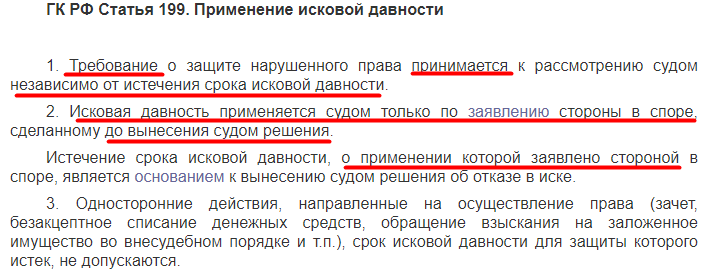

Можно ли исправить кредитную историю через суд или во внесудебном порядке

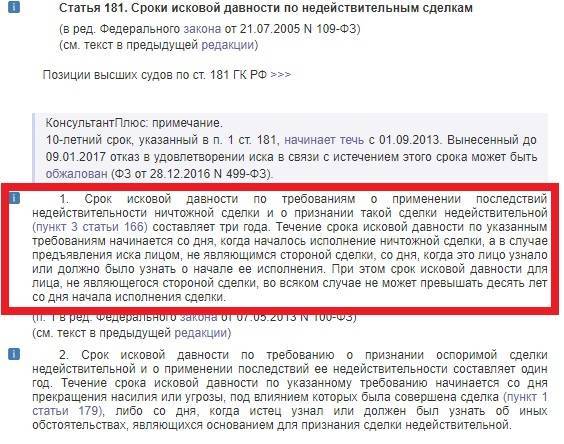

О праве на судебное обжалование отказа в исправлении закон практически ничего не говорит, только пару слов. Более того, во многих случаях БКИ не может сама внести достоверные сведения, пока не получит их от банка, микрофинансовой компании или другой организации.

Чтобы защитить права граждан, поправки в закон № 218-ФЗ предусматривают следующие изменения:

- с 15 до 7 лет сокращается срок хранения кредитной истории — если на протяжении 7 лет подряд у вас не возникнет никаких обязательств, которые должны быть однозначно зафиксированы в КИ, то она будет ;

- прописан точный алгоритм действий граждан для исправления или оспаривания кредитной истории — например, закон в новой редакции указывает точные сроки, в которые банк или БКИ обязаны рассмотреть заявление и дать ответ;

- указан перечень организаций, к которым можно предъявить иск в суд — кроме самой БКИ, ответчиком может быть источник формирования кредитной истории (банк, МФО, потребительский кооператив, магазин, предоставивший вам рассрочку и т.д.).

В отношении банков закон тоже содержит дополнительные способы защиты от недобросовестных заемщиков. Например, теперь банк сможет запросить расширенный отчет из КИ, где будет больше информации об обязательствах потенциального клиента. Это усложнит получение кредитов для граждан, чья кредитная история содержит сведения о просрочках.

Не допускается удаление кредитной истории просто так, т.е. без весомых оснований со стороны заемщика. Это нарушало бы интересы банков и других кредиторов. Полное удаление сведений допускается, если успешно оспорить всю информацию в кредитной истории. Также очистка КИ произойдет, если на протяжении 7 лет подряд в нее не будут поступать новые сведения.

А если из кредитов у меня — только кредитная карта, и я вношу все платежи в течение льготного периода, это вносится в КИ или нет?

Варианты исправления кредитной истории

Основанием для внесения новых данных или удаления сведений из КИ может быть:

- заявление источника формирования кредитной истории (например, если банк сам выявит ошибку и направит уточненные данные в БКИ);

- заявление субъекта КИ (с этой целью гражданин обращается в БКИ, которое ведет его историю, прикладывает доказательства недостоверности сведений);

- решение суда, вынесенное по заявлению гражданина (в данном случае БКИ исправит сведения строго по судебному акту).

Таким образом, подача иска является не единственным способом исправления КИ. Более того, до подачи иска нужно сначала обращаться с заявлением в БКИ или в банк, чтобы они сами устранили несоответствие в . Только при вынесении отказа по заявлению или отсутствие реакции на требование можно обращаться за защитой в суд.

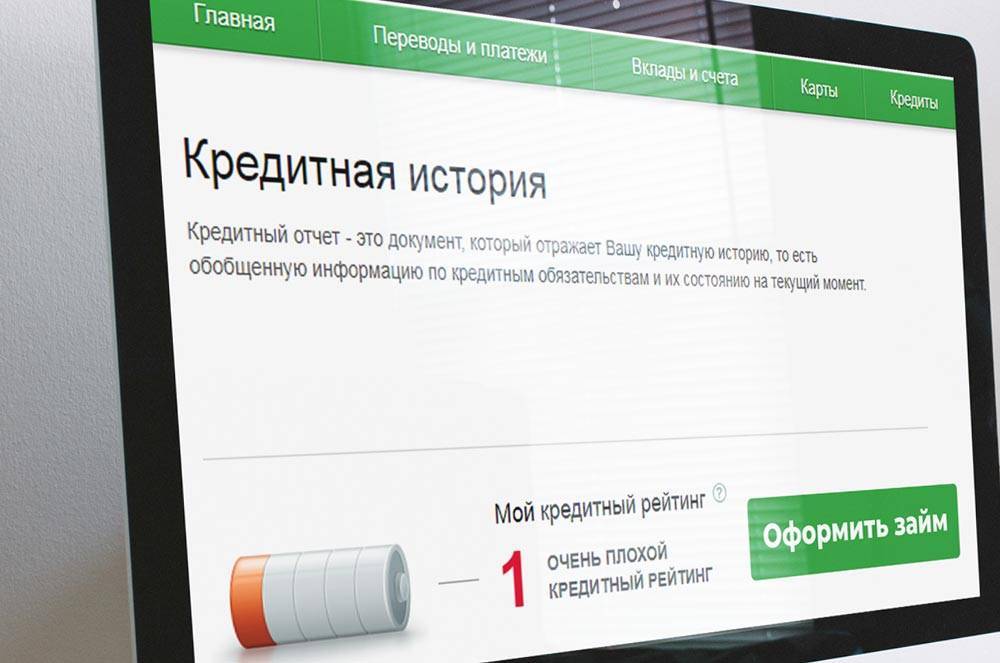

Восстановление кредитного рейтинга и исправление истории возможно и без указанных выше действий. Если постепенно гасить задолженность и не допускать новых просрочек, то в КИ будет появляться информация о надлежаще исполненных обязательствах. Хотя старые записи о долгах будут удалены только через 7 лет, по отчету будут видны все новые платежи, добросовестность исполнения обязательств. Чем хуже кредитная история, тем сложнее и дольше ее восстановить.

Сколько времени потребуется на восстановления моего доброго кредитного имени, если я обнаружил в КИ ошибки?

Как исправить свою кредитную историю, если ее нельзя удалить

Причины, которые побуждают некоторых заемщиков искать способы удалений плохой кредитной истории, как правило, связаны с невозможностью взять кредит на хороших условиях из-за ее плохого качества. Однако есть вполне доступные способы улучшить кредитную историю и взять кредит по низкой процентной ставке без удаления нежелательных записей. Что для этого нужно сделать?

- Погасить все просроченные задолженности перед банками. Это самый большой негативный фактор любой кредитной истории. Если этого не сделать, то все другие действия потеряют смысл.

- Провести ревизию своих действующих обязательств перед финансовыми организациями. Если обязательств много – постараться выплатить те, которые обходятся дороже всего.

- Оставшиеся кредиты систематизировать, приведя график их обслуживания в такое состояние, чтобы было удобно его выполнять без просрочек. Главное для восстановления качества кредитной истории – соблюдение сроков, указанных в договоре займа.

- Если у обладателя плохой истории нет действующих кредитов, можно взять небольшой заем, пусть даже на не самых выгодных условиях, и вовремя погасить его. Хороший вариант – кредитная карта.

- Регулярно запрашивать ПКР и следить за улучшением качества кредитной истории. После каждого платежа по кредиту будет видно, как растет рейтинг.

- Если конечной целью улучшения кредитной истории является оформление кредита в каком-то конкретном банке, хорошо будет в этом банке оформить дебетовую карту или открыть срочный вклад. Еще лучше – получать зарплату на карту этого банка. Если кредитор знает о ваших доходах и их регулярности, он может закрыть глаза на многие негативные записи в кредитной истории.

Как можно убедиться, рецепты улучшения кредитной истории несложны. Но главное, что должны знать все заемщики – эти способы и обойдутся дешевле, и являются более надежными, чем попытки удаления или исправления истории через посредников.

Маркетинг или мошенничество?

ss=”article-paragraph”>Аналитик финансовой группы «Калита-Финанс» Дмитрий Голубовский объяснил «Ямал-Медиа», что банки могут просматривать кредитные истории россиян, чтобы знать, кому можно предложить займ. Финорганизации часто звонят людям, навязывая им свои услуги.

Банки и микрофинансовые организации могут позвонить с предложением взять деньги в долг не только своим клиентам, но и вообще любому человеку. В этом случае банк заинтересован в том, чтобы у потенциального клиента была хорошая кредитная история. После каждого такого звонка очередной номер телефона оказывается у меня в черном списке. Я не приемлю такую тактику, чего и всем советую

Дмитрий Голубовский

аналитик финансовой группы «Калита-Финанс»

Еще одна причина (менее вероятная, но все-таки возможная) носит криминальный характер. По словам Голубовского, банки пронизаны преступными сетями, запросы в БКИ могут иметь мошеннические цели.

В последнее время развилась форма мошенничества, когда на людей вешают кредиты, пользуясь их персональными данными. Бывает так, что кредиты оказываются выданными в регионе, где человек никогда не был и не живет. Чтобы понять, на кого это можно «повесить», нужно знать кредитную историю человека, для этого нужно ее запросить от лица какой-то организации

Дмитрий Голубовский

аналитик финансовой группы «Калита-Финанс»

Голубовский отметил, что сами запросы кредитной истории никак не влияют на нее. Тем не менее, это повод для человека задуматься о том, что он мог стать объектом внимания злоумышленников.

10 способов улучшить кредитную историю

К сожалению, доля кредитов, которые не погашены или погашены с нарушениями, на российском банковском рынке очень велика. Поэтому у многих граждан возникают вопросы о том, как улучшить кредитную историю, если она испорчена.

Если нарушения действительно имели место, а не являются отражением действий мошенников, то вариант только один – пытаться получить кредиты на небольшие суммы и исполнять по ним свои обязательства без нареканий. Тогда кредитная история улучшится, и банки более лояльно отнесутся к заявке о кредите на крупную сумму.

Погашение задолженностей

Для улучшения кредитной истории прежде всего необходимо избавиться от имеющихся долгов – выплатить их полностью или хотя бы выйти из просрочки. Уже после этого можно пытаться получить новый кредит, однако по нему платежи уже должны выплачиваться день в день, иначе улучшений в истории не будет.

Кредитная карта

Некоторые банки, например Альфа-Банк, «Тинькофф Банк», «Газпромбанк», позволяют получить кредитную карту без проверки кредитной истории. Для выдачи «пластика» нужно обратиться в банк с заявлением – через офис или онлайн, указать свои данные, уровень дохода, необходимую сумму для кредитования.

Микрозаем в МФО

Очень многие не хотят связываться с микрозаймами, поскольку наслышаны о неадекватных действиях коллекторов в случае несвоевременного погашения таких долгов. Между тем, плюс этого способа кредитования в том, что микрофинансовые организации либо вообще не проверяют кредитную историю, либо не учитывают сведения из нее, принимая решение о выдаче денег.

Поэтому, если вы не сомневаетесь в своей платежеспособности, то микрофинансирование – отличный способ быстро улучшить кредитную историю.

Товары в рассрочку

Даже испорченная кредитная история обычно не препятствие для продажи товара в рассрочку на небольшую сумму – до 10 00 рублей. Рассрочка, по сути, представляет собой тот же самый кредит. Если не нарушать ее условия, то сведения об этом, попав в кредитную историю, позволят ее улучшить.

Рефинансирование или реструктуризация кредита

Рефинансирование представляет собой получение нового целевого кредита на сумму, равную остатку долга по имеющемуся кредиту. При этом деньги получает не заемщик, а организация, выдавшая первоначальный кредит, который, в свою очередь, погашается.

Потребительские кредиты

Иногда потребительские кредиты выдаются банком без обращения в бюро кредитных историй. Попробуйте получить такой заем, но нужно быть готовым к тому, что проценты по нему будут не слишком привлекательными. Еще один вариант – это оформить ссуду в банке, в котором открыта зарплатная карта заемщика.

Для таких клиентов банки обычно предлагают более выгодные условия, поскольку имеется возможность не только отслеживать движения по счетам должника, но и оперативно обратить взыскание на доход при невозврате долга.

Кредит под залог

Передача имущества в залог не только повышает возможность получения кредита, но и улучшает кредитную историю, поскольку иллюстрирует готовность заемщика предоставить дополнительное обеспечение для исполнения своих обязательств по погашению кредита.

Специальные программы

В отдельных банках есть довольно интересная программа, суть которой в следующем. Заемщик с испорченной кредитной историей берет в банке незначительную сумму. Ему дается определенный срок для возврата средств, в течение которого не должно быть никаких нарушений по платежам. При выполнении этого условия кредитная история заемщика улучшается, поскольку он доказывает свою добросовестность и платежеспособность.

Банковский депозит

Депозит является позитивным фактом для повышения вероятности одобрения кредита. Это актуально и в том случае, если депозит открыт в одном банке, а заявка о выдаче кредита подается в другой. Сам по себе депозит не улучшает кредитную историю, поскольку он не подразумевает получения заемных денежных средств, однако он способствует повышению лояльности к заемщику со стороны банков.

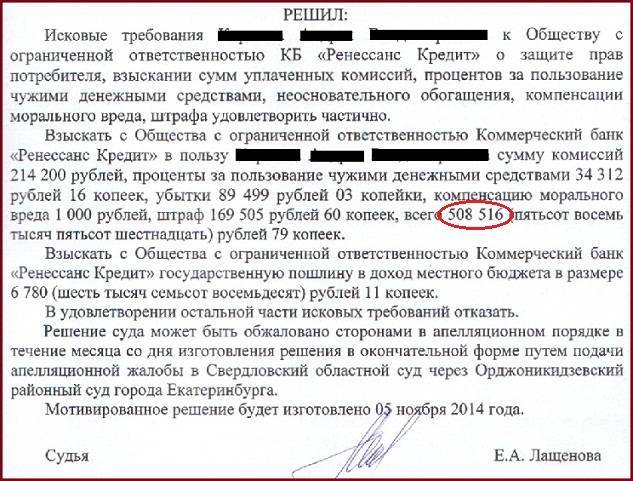

Обращение в суд

Судебное разбирательство может понадобиться в том случае, если банк отказывается добровольно исполнить законные и обоснованные требования заемщика. Например, не предоставляет соответствующие документы, не вносит изменения в сведения о просроченных платежах, указанные ошибочно.

Если нужно исправить испорченную кредитную историю, целесообразно обратить внимание на микрофинансовые организации. Если удастся погасить в них несколько кредитов на незначительные суммы без просрочек, то после этого можно будет рассчитывать на получение более крупных сумм в банковской организации

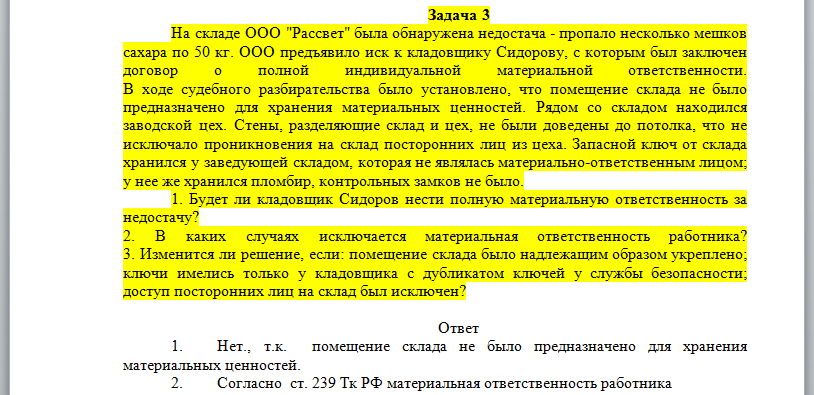

В каких случаях можно исправить кредитную историю в суде

Прежде чем подавать заявления в банк, БКИ или суд, нужно убедиться в наличии ошибок и недостоверных сведений в кредитной истории. Вот несколько самых распространенных ситуаций, когда можно отстаивать свои интересы:

- если вы вообще не брали кредита, а в КИ указаны сведения о договоре с банком, наличии задолженности;

- если вы всегда вовремя платили по графику, но в отчете указана просрочка по платежам;

- если не совпадают суммы, внесенные по кредиту, даты платежей;

- если в КИ указано задвоение по суммам просрочки;

- если в отчет не внесены данные по каким-либо платежам, по погашенной задолженности;

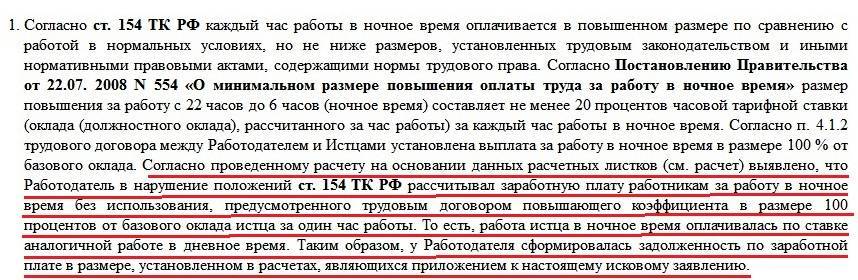

- если по кредитной истории видны непогашенные штрафы и комиссии, тогда как их не было в договоре.

Естественно, это далеко не полный перечень ошибок и несоответствий, с которыми можно столкнуться при проверке кредитной истории. Нередко вообще сложно разобраться в записях КИ, особенно если у вас было много кредитов, погашенных и просроченных платежей.

Чтобы правильно определить основания для подачи заявлений и исков, рекомендуем обратиться к юристу, который специализируется в вопросах по кредитной истории

Наши специалисты знают, на что обращать внимание в отчете, как добиться восстановления, удаления или изменения сведений в КИ

Как доказать факт мошенничества с моими персональными данными, если я вообще не брал кредит? Спросите юриста

Можно ли обойтись без обращения в суд

Конечно можно, особенно если речь идет о случайной ошибке при передаче данных в кредитную историю. Каждая БКИ напрямую заинтересована, чтобы в отчете были только точные и достоверные данные. Ошибки при ведении кредитных историй могут повлечь ответственность для бюро и ее специалистов. За грубые и систематические нарушения БКИ могут исключить из реестра Центробанка, лишить права заниматься деятельностью.

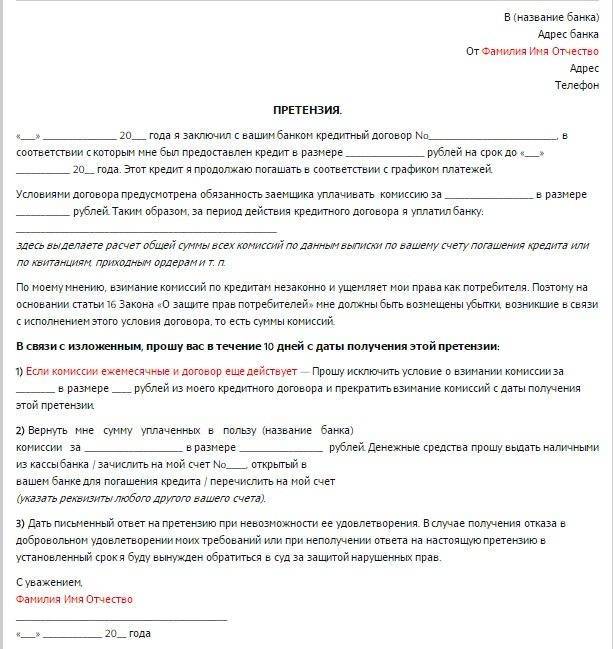

Если гражданин представит доказательства, что в его кредитную историю внесены неверные данные, БКИ наверняка сама исправит ошибку. Более того, если банк испортил КИ, передав недостоверную информацию, специалисты БКИ обязано сами запросить уточненные сведения, провести проверку. Поэтому заявление в бюро кредитной истории можно и нужно подавать, прежде чем .

Неразборчивость в выборе банка

Надежность банка важна не только при размещении вклада, но и при оформлении кредита. Небольшие коммерческие банки склонны к нестабильности. Бывают случаи, когда перед объявлением себя банкротом организация принимает очередной платеж, но не проводит его в счет оплаты долга. Оплата «зависает в воздухе», начисляется неустойка за просрочку, портится кредитная репутация. Новая администрация, например агентство по страхованию вкладов, требует от заемщика повторного платежа, и доказать ничего нельзя. Кроме плановой оплаты клиент вынужден выплачивать набежавшие за это время штрафы и пени.

Способы восстановления кредитной истории

Инструкция, как можно восстановить кредитную историю:

- Прежде всего займитесь выплатой задолженности перед кредитором. Погасить ее придется в полном объеме, включая проценты и штрафы за просрочку.

- Осуществив это, возьмите несколько займов на небольшую сумму. Сделать это можете, взяв деньги в отделениях микрофинансирования или покупая бытовую технику.

- Платежи по мелким долгам вносите строго вовремя или погасите досрочно заем.

- Как восстановить кредитную историю в банке? Обратитесь за небольшим займом в организацию, где планируете брать в долг. При этом учтите, что такую просьбу может удовлетворить только коммерческое учреждение. Государственные, например, Сбербанк, при неудовлетворительном рейтинге денег не выдают.

- Вам предстоит доказать, что можете осуществлять регулярные платежи. Для этого предоставляются квитанции об оплате коммунальных услуг за несколько лет. Прежде чем их приложить к документации, убедитесь, что не допускали просрочек по этим выплатам.

- При заключении договора предоставьте залог, сведения о том, что у вас стабилен доход. Подойдет регулярно оплачиваемая работа. Как вариант – найдите хорошего, платежеспособного поручителя.

Есть банки, которые предлагают свои услуги по коррекции рейтинга. Например, «Совкомбанк» имеет специальную программу «Кредитный доктор», которой вы можете воспользоваться при соблюдении определенных условий. Если порча рейтинга произошла не по вашей вине, вы имеете право доказать это с помощью судебного разбирательства

Важно проследить, чтобы вы не попали в поле деятельности мошенников. Не пользуйтесь предложениями по очистке кредитного рейтинга, за которые придется платить (например – за коррекцию личных данных)

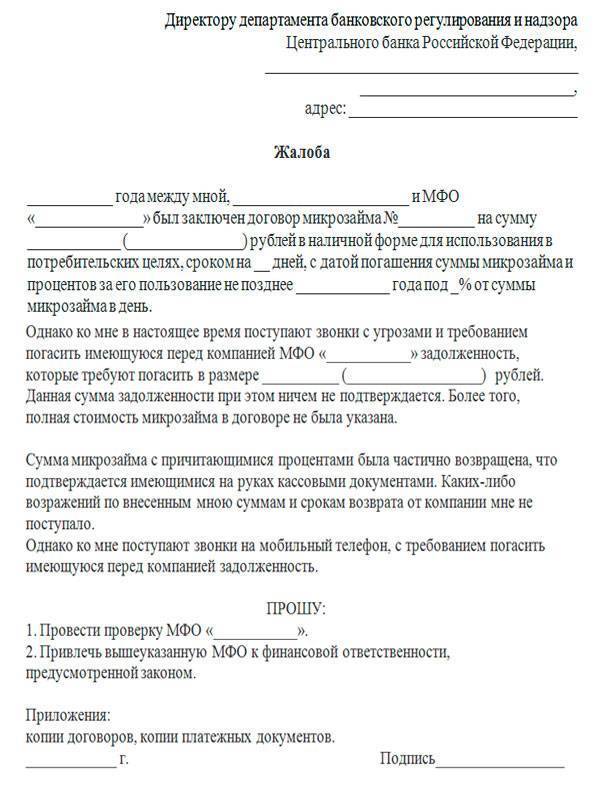

Как бороться с незаконными запросами

Если человек заметил нелегальные запросы на просмотр своей КИ, он может удалить эти сведения как ошибку и наказать нарушителя.

Чтобы удалить сведения, следует отправить заявление об ошибке в БКИ, где хранятся неверные сведения. В течение 30 дней заявку рассмотрят и примут меры.

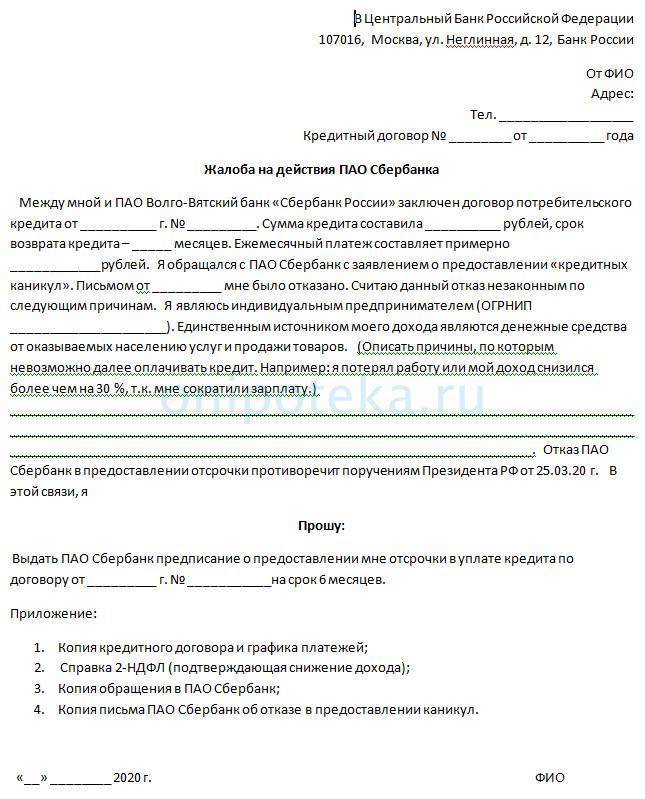

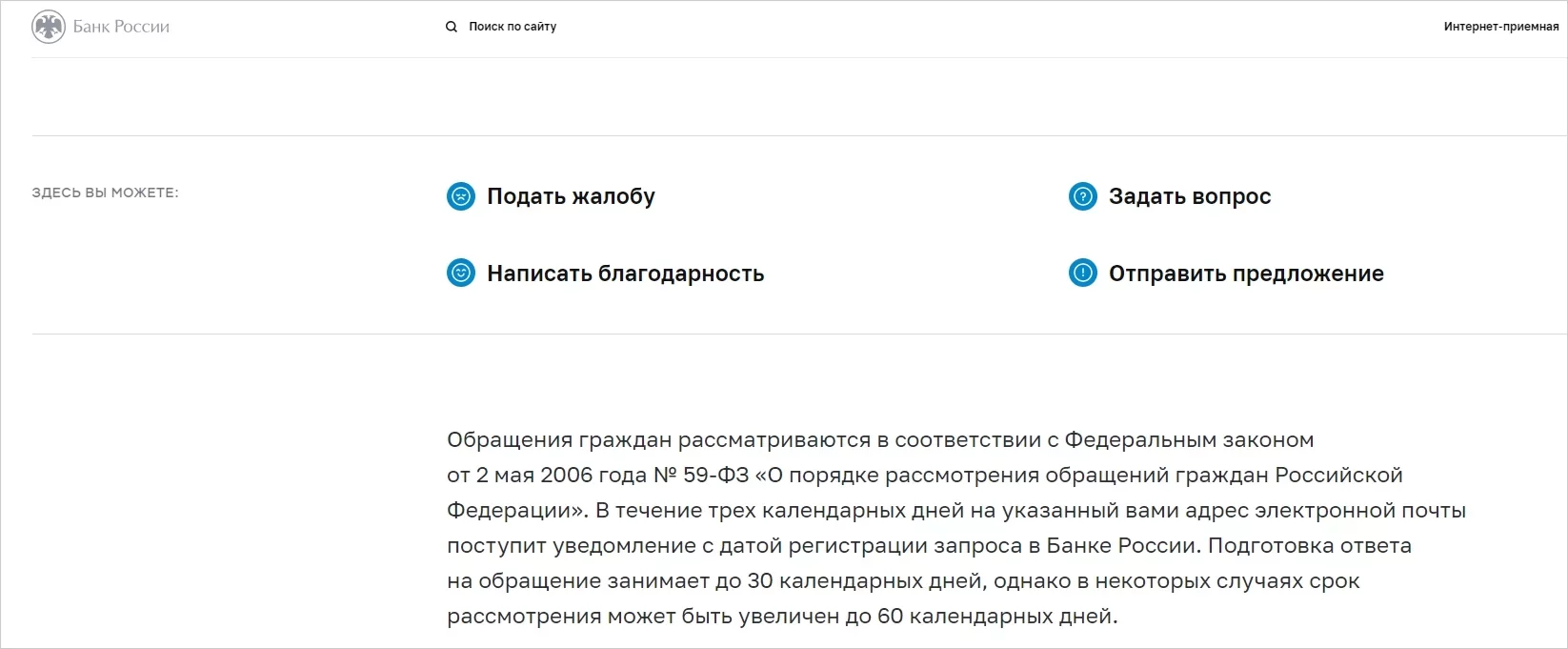

Чтобы наказать за незаконное пользование КИ, следует направить жалобу в Центробанк вместе с выпиской по кредитной истории.

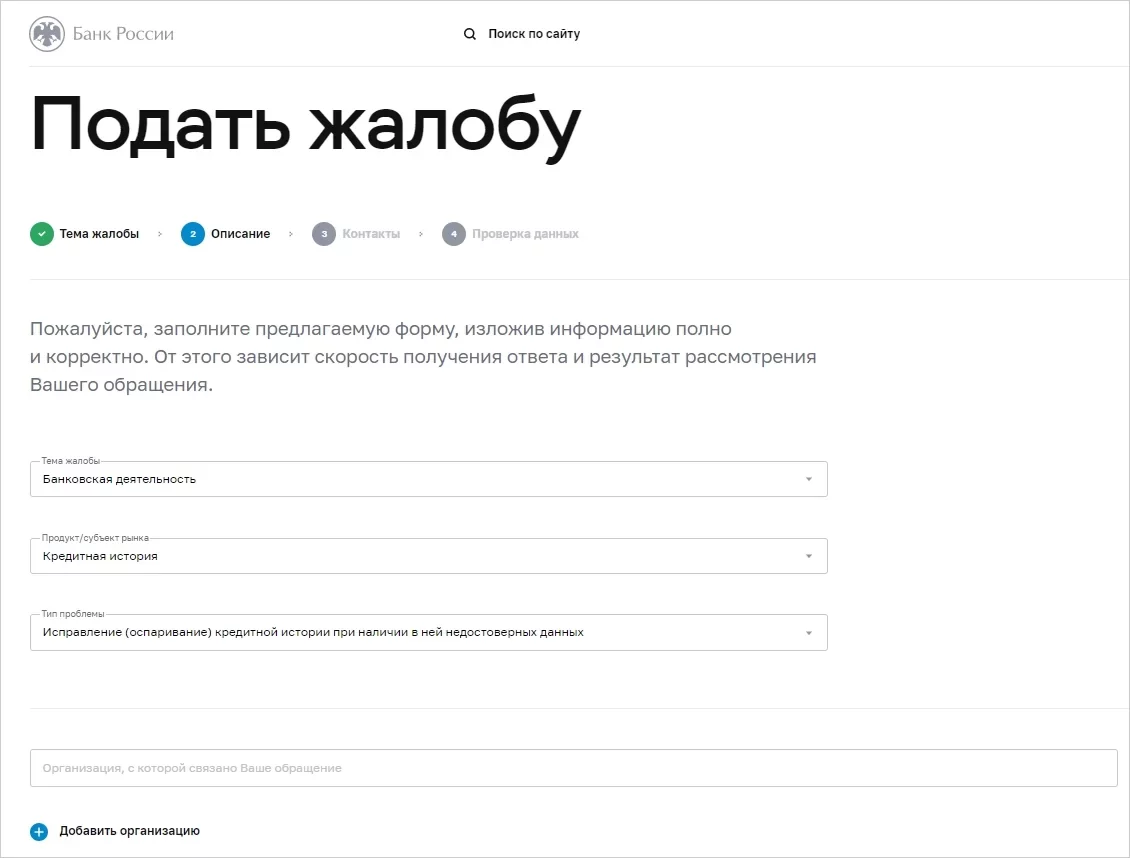

Для этого нужно прокрутить вниз страницу интернет-приёмной и найти пункт «Подать жалобу»:

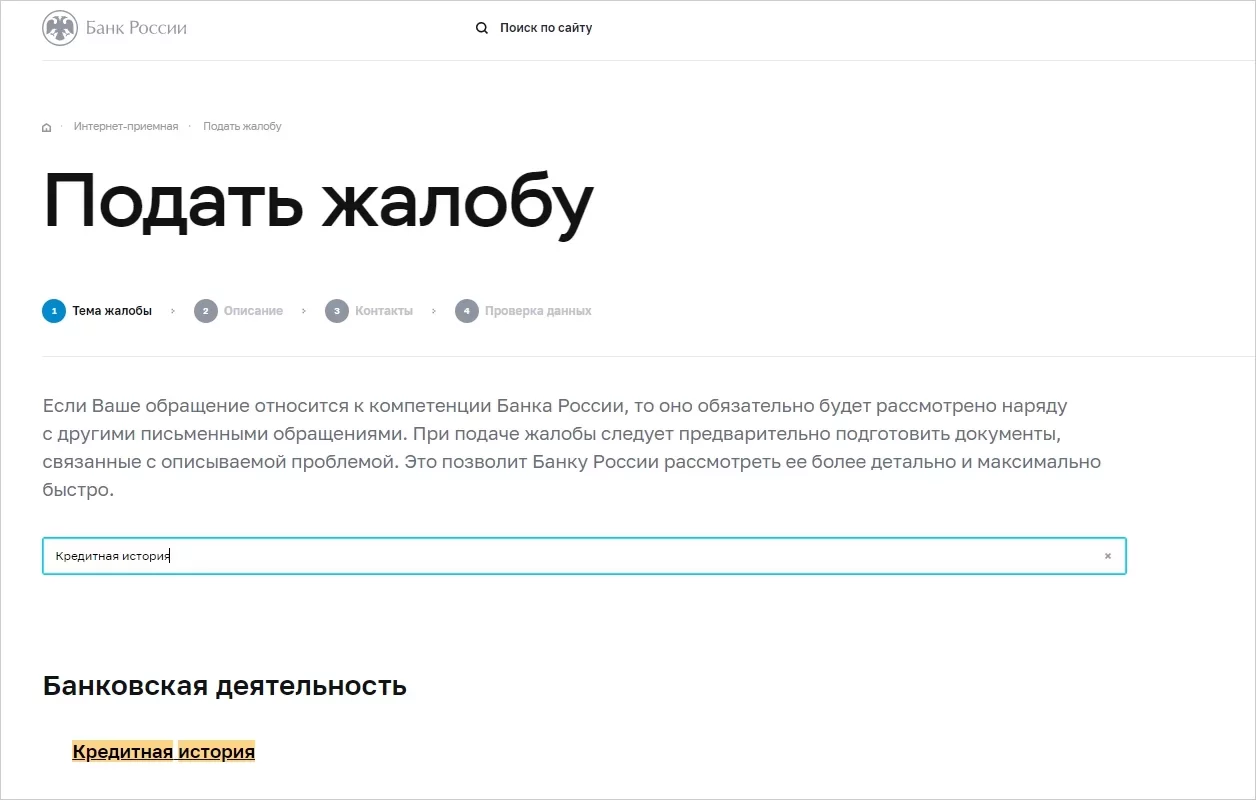

Затем следует выбрать тему жалобы — «кредитная история»:

Далее выбираем проблему, описываем её и прикрепляем документы, которые подтвердят ошибку:

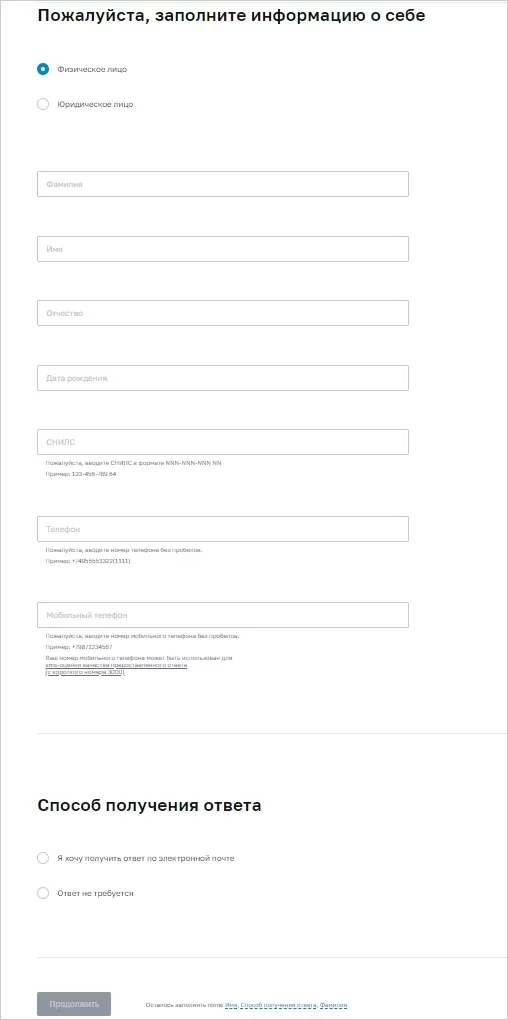

Заполняем контактные данные и выбираем способ получения ответа:

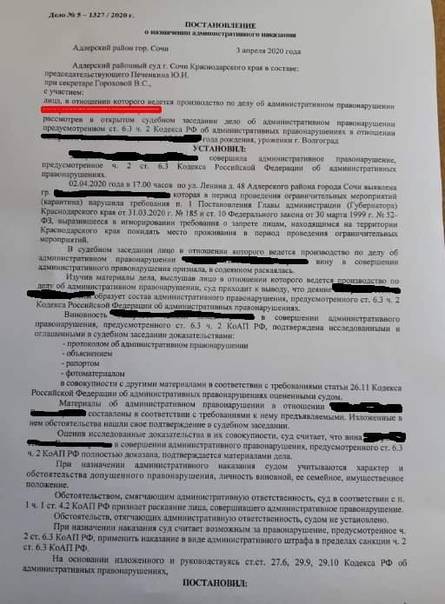

Незаконное пользование кредитной историей — это административное правонарушение. За такие действия предусмотрены штрафы. Например, юридические лица должны будут заплатить от 30 тысяч до 50 за каждую кредитную историю, которую незаконно получили.

Незаконный запрос

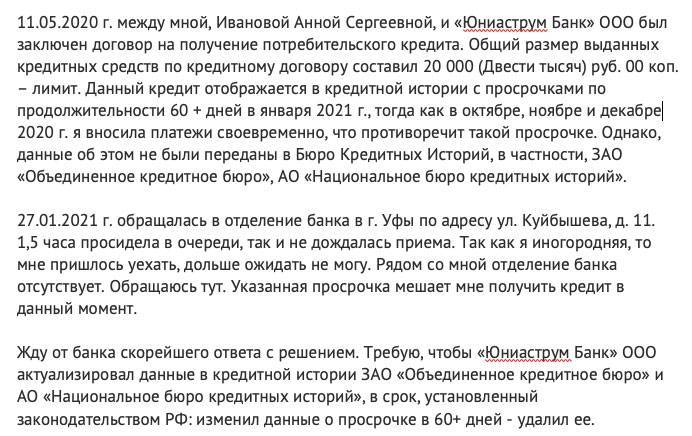

Россияне жалуются, что банки без их согласия запрашивают отчеты в бюро кредитных историй (БКИ). Так делают даже финорганизации, к которым люди не обращались. Пользователи обсуждают проблему на форумах banki.ru и vc.ru, сообщила газета «Известия».

Одна женщина пожаловалась на банк «Открытие», который четыре раза незаконно запрашивал ее данные в БКИ. Она отметила, что не пользуется услугами банка и никогда с ним ранее не контактировала. Еще одна женщина рассказала, что ВТБ запрашивал ее кредитную историю семь раз за один месяц. Хотя у клиентки открыт в ВТБ накопительный счет, она написала, что не давала банку согласие на запрос кредитного отчета.

Еще один пользователь пожаловался, что банк таким образом испортил ему кредитную историю. Без ведома мужчины финорганизация сформировала заявку на крупную ссуду, из-за чего другой банк отказал пользователю в кредите.

Источник фото: Pexels

Источник фото: Pexels

Центробанк получил более 800 подобных обращений с января по октябрь 2021 года. Банк начал вести статистику таких жалоб только в этом году, но ситуации случались и раньше. Так, в 2019-м ЦБ вынес 47 постановлений о штрафах банкам, которые смотрели кредитные истории клиентов без их согласия.

Часть 1. Для чего нужна Кредитная История

Эта история начинается с первого займа. Как только человек впервые обратился в кредитную организацию (банк или МФО), чтобы взять денежные средства в долг, на него формируется «досье» – хронология финансовых операций, история успеха или неудач.

Банк не благотворительное учреждение, его главные цели – максимум прибыли и минимум риска. Чтобы не получить убытки, выдав деньги ненадежному гражданину, и создан инструмент «кредитная история».

Какие же вопросы решает Кредитная История:

- главное – она позволяет понять причины отказа по заявке;

- можно выявить действия возможных мошенников;

- оценить состояние текущих кредитов;

- вовремя заметить недостоверную или неполную информацию.

Состав кредитной истории

Состав и структура этой истории предусмотрены ФЗ 218 с одноименным названием, все сведения сгруппированы в четырёх блоках:

- Титульная часть. Это личные (ФИО) и паспортные данные, уникальные идентификаторы (коды), например, ИНН (код налогоплательщика), СНИЛС (код пенсионного учета).

- Основной блок. Здесь указывается место прописки, основные данные закрытых и текущих займов – суммы взятые и выплаченные, сроки, долги, вступившие в силу постановления суда. Заносятся данные о заявках и запросах пользователей, долги по оплате ЖКХ, связи, обязательным выплатам, например, по алиментам.

- Закрытая часть. В ней находятся данные об источнике формирования кредитной истории (юр. лице) – наименование, ЕГРН, ИНН, сведения о пользователях КИ.

- Информационная часть. Это сведения об одобренных заявках или отказах и их причинах, о сроках и просрочках по кредитам, о поручительстве. Согласие клиента на предоставление сведений из этой части не требуется.

Как формируется Кредитная История

Для составления, систематизации данных, проверки кредитной истории — бесплатно через интернет или другими способами — были созданы коммерческие и государственные организации с определённым перечнем функций по выполнению этих задач:

- коммерческие организации, имеющие статус бюро кредитных историй (БКИ), получают информацию от кредитных организаций о всех займах, хранят КИ, выдают кредитные отчёты по различным запросам. Все бюро оказывают услуги платно по договорам;

- Федеральная служба по финансовым рынкам – государственная структура. Регистрирует новые бюро (БКИ), вносит их в Государственный реестр (госреестр) всех БКИ, контролирует их деятельность;

- Центральный каталог кредитных историй (ЦККИ) относится к Центробанку России. По запросам физических лиц и государственных учреждений из огромной базы данных формирует и высылает список бюро с КИ.

Как сформировать записи о займе в базе и проверить кредитную историю бесплатно онлайн, понятно из стандартной цепочки действий всех структур по выполнению этой задачи:

- клиент заключает договор и получает займ;

- банк направляет установленную информацию по этому договору в несколько бюро;

- БКИ заносит данные в базу и передаёт титульную часть истории в ЦККИ;

- Каталог выдает список задействованных бюро;

- бюро различными способами (онлайн и оффлайн) отправляет отчеты по кредитным историям всем заявителям.

Функции БКИ

Любая организация, получившая лицензию от Центробанка, может выполнять функции БКИ.

Отметим основные направления деятельности бюро:

- сбор, накопление, систематизация и хранение информации кредитной истории;

- анализ финансового состояния кредитных структур и заемщиков;

- защита информации в базах бюро;

- выдача отчетов и рейтингов по запросам пользователей.

За услуги бюро надо платить, поэтому обычно банки работают с двумя-тремя самыми крупными и надежными БКИ. На апрель 2019 года в госреестре России зарегистрировано 13 БКИ, но в ТОП входит 3-4 лучших. Перечислим самые крупные бюро с максимальным объемом кредитных историй в своих базах.

Сколько лет хранится и как обновляется Кредитная История

Все операции, связанные с займами (платёж, просрочка, заявка, досрочное погашение и другие), в срок до десяти дней со дня их оформления должны быть занесены в кредитную историю заемщика. Таким образом происходит ее текущее обновление.

Полное обнуление, то есть аннулирование этого досье происходит через 15 лет со времени последней записи по данной истории. Она удаляется, но следует учесть, что в банках могут быть свои базы данных клиентов. Они могут храниться намного дольше, поэтому через 15 лет можно надеяться на комфортный займ только в другом банке.

Исправление кредитной истории: реальные варианты

Можно ли исправить кредитную историю? И если да, то каким образом? Самостоятельно сделать это гражданин не может.

Если кто-то предлагает вам услуги по исправлению кредитной истории за определенную сумму, то не стоит прибегать к такому сомнительному способу отбеливания своей репутации. В противном случае вы можете лишиться денег.

Дело в том, что доступ к данным БКИ имеет ограниченный круг должностных лиц. К тому же каждое действие сотрудника БКИ фиксируется в системе. Все данные, содержащиеся в каталоге БКИ, находятся под мощной защитой от мошенников. Поэтому никто не сможет по своему желанию исправить кредитную историю.

Данные о заемщике хранятся в Бюро кредитных истории 15 лет с момента внесения последних изменений. Все изменения, которые заносятся сотрудником БКИ вносятся в базу только по требованию клиента банка и только на основании его письменного согласия.

Есть несколько работающих вариантов исправления кредитной истории:

Вариант 1. Исправление кредитной истории через Совкомбанк

Для этого заинтересованному лицу нужно постепенно нарастить свой кредитный лимит при соблюдении необходимых условий и поэтапном прохождении программы. Клиент планомерно выплачивает заем, постепенно его кредитная история выравнивается и становится положительной.

Совкомбанк предлагает клиентам определенную программу (детально с ней можно ознакомиться на сайте банка – https://sovcombank.ru/). При условии успешного завершения первой программы (выплаты займа) клиент получает гарантированное увеличение кредитного лимита на фиксированную сумму.

Для того чтобы воспользоваться сервисом «Кредитный договор», клиент должен:

- Оформить целевой кредит, после чего сотрудник банка выдаст ему карту Мастеркард Голд «Золотой ключ». На руки человек не получает наличные деньги. Чтобы перейти на следующий шаг, заявителю следует выплатить заем полностью.

- Получить наличные и вовремя отдать их вместе с процентами назад.

- Получить наличные в гораздо большем объеме.

Суть программы «Кредитный доктор» от Совкомбанка в том, что банк помогает клиенту заново зарекомендовать себя, как надежный клиент.

Многие заемщики, воспользовавшиеся услугой «Кредитный договор», остаются недовольными, поскольку сотрудники Совкомбанка не объясняют, что на первом шаге клиенту не выдается денежный кредит, а только целевой. Это значит, что клиент должен купить программу «Кредитный договор».

К тому же нередко клиенты не проходят все три шага, а остаются на втором. Такое может произойти, если клиент вовремя не погасил кредит или досрочно его погасил. Оказывается, что погашать нужно вовремя и в определенные дни, только тогда можно будет пройти все три этапа программы.

Минус такого способа восстановления кредитной истории еще и в том, что клиенту придется переплачивать за пользование чужими деньгами.

Вариант 2. Работающий способ улучшения кредитной истории в МФО

Если испорчена кредитная история по вине клиента, тогда банки неохотно будут с ним сотрудничать – это в лучшем случае. А в худшем они просто перестанут выдавать ему кредиты.

В такой ситуации можно воспользоваться помощью микрофинансовых организаций (МФО). Это коммерческие структуры, которые готовы давать клиенту деньги в долг, тем самым улучшая его финансовое благополучие и показатели в БКИ. Однако есть в сотрудничестве с МФО один большой минус – они дают кредит под очень большие проценты.

Если другого выбора нет, тогда заемщику нужно выполнить следующее:

- Определиться с конкретной структурой МФО – Ezaem, MoneyMan, Е-капуста или любыми другими.

- Подать заявку на получение займа и оформить договор с МФО.

- Получить деньги, начать распоряжаться ими.

- Своевременно вносить платежи.

Вариант 3. Предложение по улучшению кредитной истории от банка «Восточный»

Если клиент вовремя погасит кредит, тогда банк одобрит ему кредит на гораздо большую сумму. Тогда постепенно репутация заемщика пойдет вверх и он сможет получить одобрение в других банках.

Если же он допустит хотя бы одну просрочку по такому предложению, тогда он уже не сможет рассчитывать ни на один кредит. К тому же, за каждый пропуск платежа банк «Восточный» начисляет клиенту солидный штраф.

Чем частые запросы могут навредить

Если банки часто запрашивают сведения из кредитной истории, это может плохо отразиться на кредитном рейтинге. Чем их больше, тем меньше шансов на получение займа.

Записи о запросах в кредитной истории говорят о том, что банки проверяли заёмщика перед выдачей кредита. Получается, что человек отправил очень много заявок на получение денег, а для кредитора это подозрительно. Он может рассуждать так: у заёмщика большие финансовые проблемы или он занимается какими-то махинациями.

Если у большинства заявок стоит статус «Отказано», это особенно насторожит другого кредитора: «Может, другие знают о клиенте больше, чем я? Лучше не рисковать, тоже откажу».

Помощь брокеров в исправлении кредитной истории

Брокерские компания помогают всем, кто ищет возможность и способ, как грамотно исправить кредитную историю. Если клиент неоднократно обращался в банки, даже если хотел занять совсем немного денег, а слышал отказ, то это однозначно говорит о подпорченной репутации.

Сегодня каждый уже брал кредиты, а вот о качестве истории нужно заботиться с первого же дня пребывания в роли заемщика. Если несколько лет назад при официально подтвержденной высокой зарплате проблем с получением денег не возникало, то сейчас это не так. Сотрудники банков сначала смотрят на кредитные файлы.

Вопрос — как исправить подпорченную кредитную историю может возникнуть по вине заемщика. Иногда ошибаются работники банка, но такие случаи редки. Причиной плохого качества кредитной истории может быть:

- невозврат средств;

- однократная просрочка выплат;

- несколько задержек оплаты.

Чтобы не рисковать и исправить существующую КИ, платежи лучше вносить за несколько дней до срока. Нередки случаи, когда платеж идет до банка не один день, и вот вы уже имеете подпорченную репутацию. Даже если заем был выплачен полностью, а заемщик должен банку копейки, это может испортить кредитную историю. Тоже касается и множества даже незначительных просрочек.

Кредитная история портится судебными решениями, которые выносятся против заемщика. Это могут быть незначительные поводы, к примеру, о взыскание алиментов или о долге знакомому. Как исправить плохую кредитную историю зависит от того, каким способом она была испорчена.

Клиентам нужно понимать, что быстро и полностью исправить ее нельзя. Есть варианты только постепенного улучшения. Если причина задолженности не зависит от заемщика, и он может данный факт документально подтвердить, то в историю внесут изменения. Такой вариант возможен, если клиент болел и находился на лечении. Как исправить плохую кредитную историю в таком случае? Предоставить медицинскую справку.

Иногда причиной нехорошей кредитной истории выступает некорректное занесение информации банковским работником. Он вносит не соответствующие правде данные. Это самая простая проблема. Как исправляется такая плохая кредитная история? Нужно доказать, что оплата была произведена в полном объеме, представив чеки.

Как можно исправить кредитную историю? Для начала необходимо погасить долги и написать заявление на корректировку кредитной истории. Если займ гасится в счет реализации имущества, бывшего в залоге у банка, необходимо лично удостовериться, что данные полностью попали в кредитную историю. Для этого заемщику нужно получить подтверждение о том, что просроченного долга теперь нет, а финансовая организация не имеет к нему претензий.

Как еще можно исправить кредитную историю. Нужно оплатить не только основной долг, но и комиссии со штрафами. Для реабилитации в роли заемщика придется потратиться на проценты. Это происходит из-за того, что банки недобросовестным клиентам начисляют повышенные ставки.

Как можно исправить вашу кредитную историю не особо разорительным способом? Начать действовать надо сразу, как только проблема возникла. Если в дальнейшем клиент не будет допускать просрочек, то ставки могут уменьшиться. Специалисты утверждают, что необходимо полностью погасить 3-4 кредита, не нарушая условий договора, чтобы полностью реабилитироваться и исправить свою КИ.

В любом случае, ассистент в лице грамотного кредитного брокера вам очень поможет — в зависимости от вашей ситуации поможет разработать алгоитм действий по выходу из неё. ЭБК system – сервис, который помогает решить проблемы заемщика эффективно и быстро. Здесь достаточно только зарегистрироваться, чтобы получить доступ ко всей информации. Система позволяет проверить любую кредитную историю заемщика быстро и получить самую актуальную информацию оттуда.

Следовательно, при помощи корректного поведения при погашении займом в дальнейшем можно полностью восстановить свою репутацию в банковском учреждении. И стоит помнить, что ошибки в кредитной истории заемщика возможны, но в подавляющем большинстве случаев виноват не работник банка, а клиент.

Можно ли запретить банку получать сведения

Некоторые люди, имеющие просрочки в прошлом, не желают, чтобы информация из их кредитной истории была получена банками или другими организациями. Поэтому они задумываются о возможности наложения запрета на получения этих сведений.

Это является довольно простым процессом, так как для этого выполняются следующие действия:

- нужно обратиться в отделение банка или просто позвонить по горячей линии данного учреждения;

- человек сообщает работнику организации, что не желает получать какие-либо рекламные сообщения от банка;

- это приведет к тому, что гражданин исключается из специального перечня, созданного для предоставления разных уникальных программ, поэтому банк просто не будет заинтересован в получении данных из КИ этого человека.

Как получить кредит не имея КИ? Смотрите видео:

https://www.youtube.com/watch?v=n2Fuq3a-cr0

Можно даже написать письменное заявление, поэтому даже если у человека имеется кредит, оформленный в этом банке, все равно банк не будет делать посторонние запросы, если они не касаются оформленного займа.

Если человек не пользуется какими-либо услугами конкретного банка, но это учреждение постоянно запрашивает его КИ, то целесообразно составить заявление об отказе в совершении запросов.

Банки составляют запросы в БКИ для получения сведений о людях, которым они планируют сделать какое-либо выгодное предложение. Такие действия не оказывают какого-либо воздействия на кредитную историю граждан.

Если человек желает защитить эти сведения от банковских учреждений, то он должен обратиться напрямую в конкретный банк с соответствующим заявлением.

Выводы

Испортить кредитную историю могут совершенно неожиданные факторы, о которых неспециалист просто не задумывается. Для того, чтобы обнаружить причины низкого кредитного рейтинга, нужно изучить свою кредитную историю и обнаружить, что с ней не так помимо возможных просрочек.

Часть негативных факторов можно исправить, обратившись в банк или бюро кредитных историй с просьбой устранить допущенные ошибки. Часть — за счет использования доступных в данной ситуации кредитных продуктов. Это может быть кредитная карта или рассрочка в магазине. А может быть специальная программа по улучшению кредитного рейтинга от одного из крупных российских банков.