ЦЕЛИ И НАЗНАЧЕНИЕ ПРОЦЕССА УПРАВЛЕНИЯ РИСКАМИ НА ПРЕДПРИЯТИИ

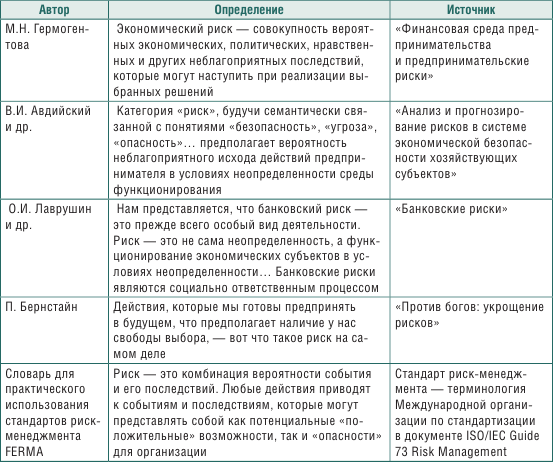

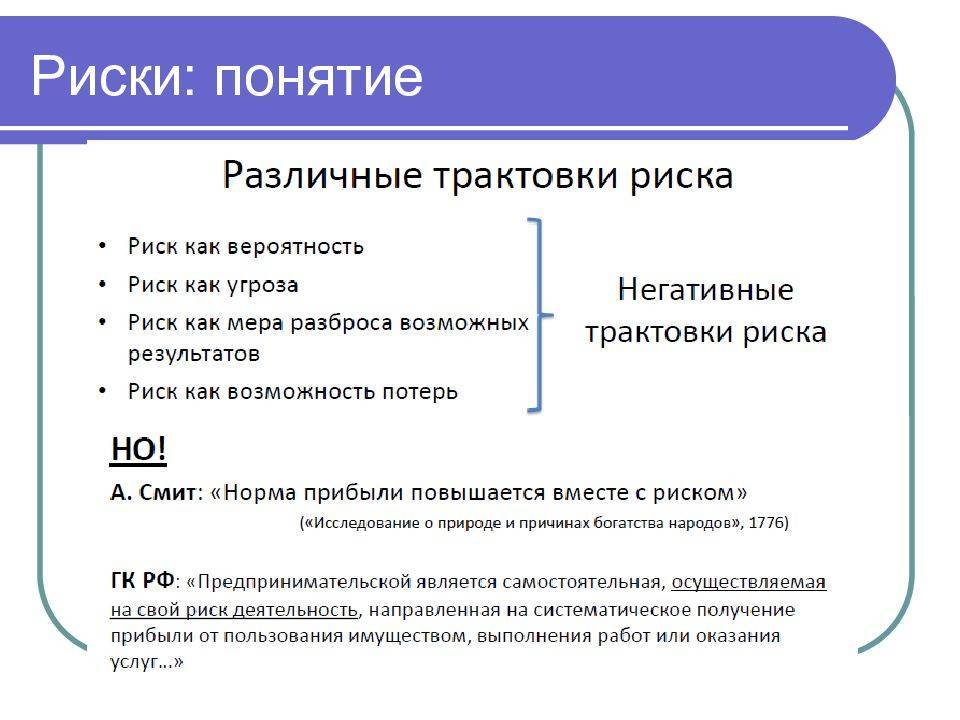

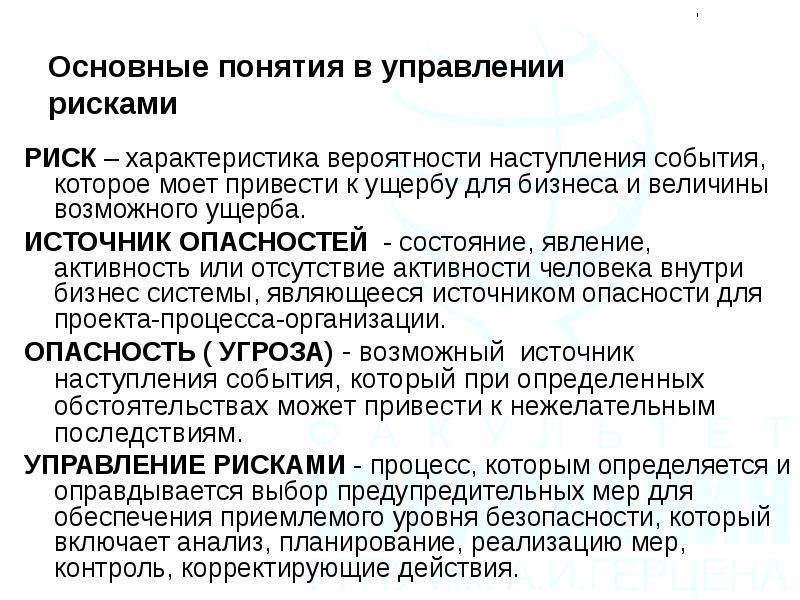

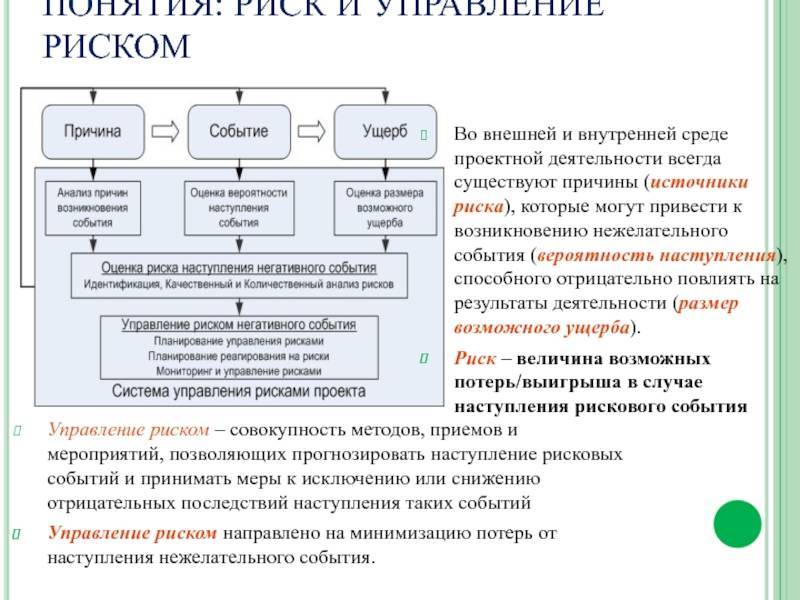

По общепринятой в менеджменте рисков классификации под риском подразумевается событие или стечение обстоятельств, которое в случае его реализации может существенным образом повлиять на достижение стратегических целей и текущих задач компании. Влияние риска может оказаться как негативным, т. е. несущим угрозы бизнесу, так и позитивным, предоставляющим возможности для его развития. Именно поэтому процесс управления рисками можно назвать искусством различать, что представляет собой выявленный риск — опасность для деятельности компании или наоборот, шанс ее улучшить.

Система управления рисками — это процесс, осуществляемый как руководством компании, так и ее сотрудниками. Цель этого процесса — выявить потенциальные события, которые могут повлиять на результаты деятельности компании — как положительно, так и отрицательно, и обеспечить приемлемые для компании уровень угроз или степень реализации возможностей.

Специфическая особенность данного процесса состоит в том, что он охватывает все без исключения бизнес-процессы компании и реализуется в рамках как внешнего, так и внутреннего контекстов бизнеса (рис. 1).

Основные принципы управления рисками:

1. Управление рисками — неотъемлемая часть ежедневного процесса управления, которая предполагает, что каждый сотрудник обязан выявлять и оценивать риски для наиболее эффективного принятия управленческих решений.

2. Все риски, которые возникают по внешним или внутренним причинам и могут значительно повлиять на достижение целей предприятия, должны идентифицироваться, оцениваться и документироваться, а на основе этой информации — разрабатываться мероприятия по рискам.

3. Процесс управления рисками подразумевает применение единого и стандартизированного подхода к выявлению, оценке и работе с рисками.

4. Руководители всех уровней несут ответственность за своевременное выявление рисков, их оценку, разработку мероприятий по управлению рисками и информирование всех заинтересованных сторон, в том числе работников, о рисках, влияющих на достижение поставленных перед ними целей, а также за накопление знаний о рисках и анализ реализовавшихся рисков.

5. В процессе управления рисками необходим разумный баланс издержек на управление риском и величины возможного ущерба или выгоды от наступления рискового события: если уровень риска приемлемый, а затраты на управление риском превышают возможный эффект, дополнительные мероприятия по работе с этим риском не нужны.

Методы управления рисками (рис. 2):

1. Снижение риска подразумевает воздействие на риск путем снижения вероятности реализации риска или уменьшения негативных/усиления позитивных последствий в случае реализации риска в будущем.

2. Перенос риска предполагает передачу риска (в том числе частичную) другой стороне (например, заключаются договоры страхования, хеджирования, аутсорсинга и др.) — это позволяет уменьшить негативное или усилить позитивное влияние риска на достижение целей компании.

3. Принятие риска допускает возможное наступление последствий риска с определением конкретных источников покрытия ущерба от негативных последствий.

4. Уклонение от риска означает отказ от совершения действий/мероприятий/целей, характеризующихся высокой степенью риска.

Теперь поговорим о том, как управлять рисками.

Планирование способов реагирования на риски

Еще раз пройдемся по цепи событий, связанных с управлением рисками. Что предстоит сделать?

- Определить источники риска.

- Выявить риски, которые из этих источников следуют.

- Выяснить, на что это влияет.

- Построить модель зависимостей.

- Определить принадлежность рисков по уровню допустимости и последствий.

- Разработать план минимизации выявленных угроз.

В практике различают четыре типа последствий, которые влияют на бюджет, сроки, качество продукта либо на его функционирование. Планирование способов реагирования – это регламентированная процедура разработки плана минимизации угроз. В ходе этой работы выбираются наиболее подходящие меры, способные повысить вероятность успеха проекта. Данные меры предусматривают реагирование на риски в порядке приоритетов. В бюджет проекта включаются целевые ресурсы и операции. Ответственность за них распределяется между участниками проекта. Далее представлена соответствующая процессная диаграмма из Руководства PMBOK.

Различают четыре основных метода реагирования на риски, первые два из которых относятся к активным методам.

- Избежание. Полное устранение источников риска. Это наиболее активный метод реагирования. Его не всегда возможно применить. Допускается он, когда удается полностью исключить источник риска, например, если источник риска связан с отсутствием какой-либо информации. Проект-менеджер обязан необходимую информацию получить любым доступным способом: собрать, купить и т.д. Не совсем правильным решением является, когда избежание связано с отказом от каких-то отдельных элементов проекта, что является пассивным нерациональным действием.

- Минимизация. Уменьшение вероятности и снижение опасности риска. Это второй активный способ реагирования. Виды рисков, для которых применяется данный метод, должны быть полностью контролируемы. Обычно это внешние риски.

- Передача-страхование. Предполагается нахождение третьей стороны, готовой принять риск и его негативные последствия на себя. В данном методе лучшие условия получает тот, у кого сильнее переговорная позиция (монопольная позиция на проекте).

- Принятие. Предполагается осознанная готовность к риску. Все усилия направляются на устранение последствий.

В настоящей статье мы осуществили краткий обзор методологической базы управления рисками проекта в ее современной трактовке. Тенденции развития проектного управления постоянно повышают значение данного компонента системы Project Management. Менеджер проекта как ключевая фигура командной работы по достижению результата проектной задачи нуждается в этих знаниях. Но еще более важными для него являются практические навыки идентификации, анализа вероятных угроз и реагирования на возможные вызовы неблагоприятных событий. Поэтому к данной теме мы будем неоднократно возвращаться, постепенно углубляясь в предмет.

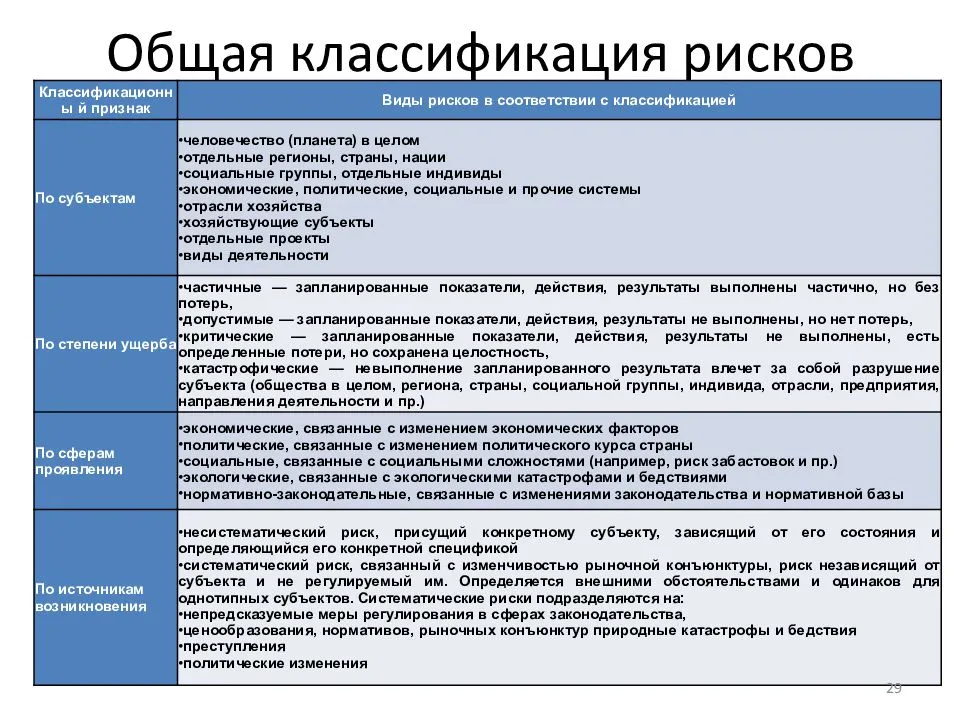

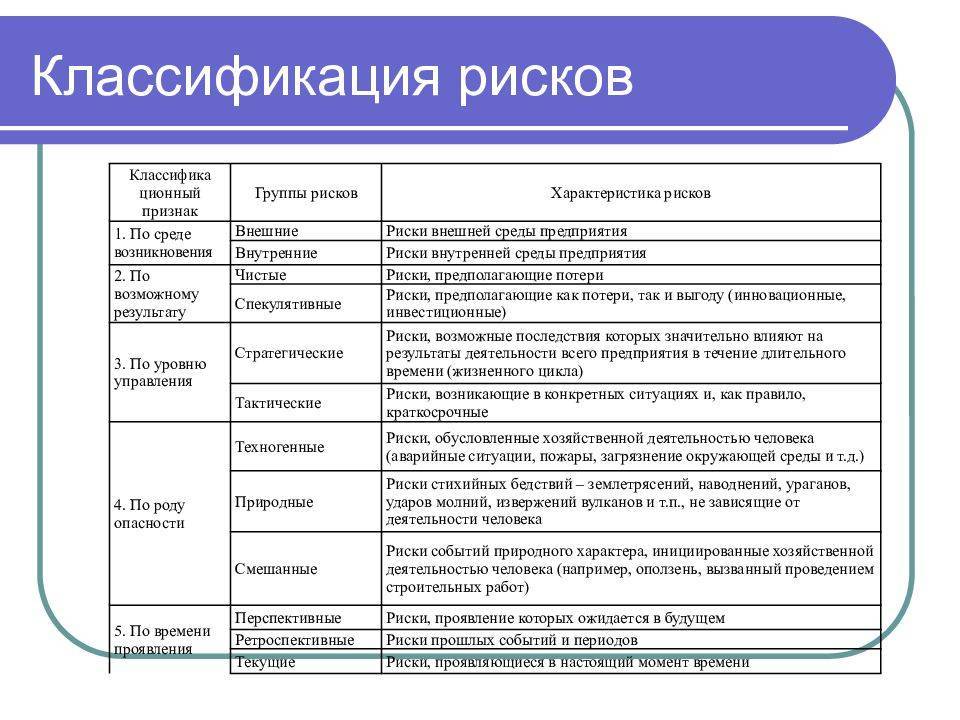

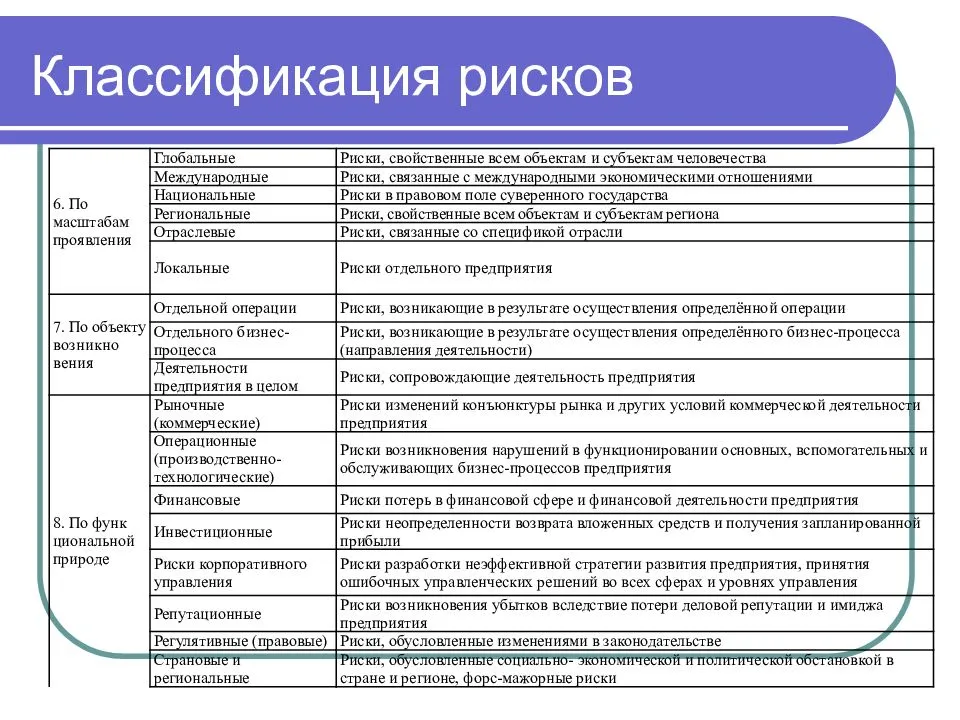

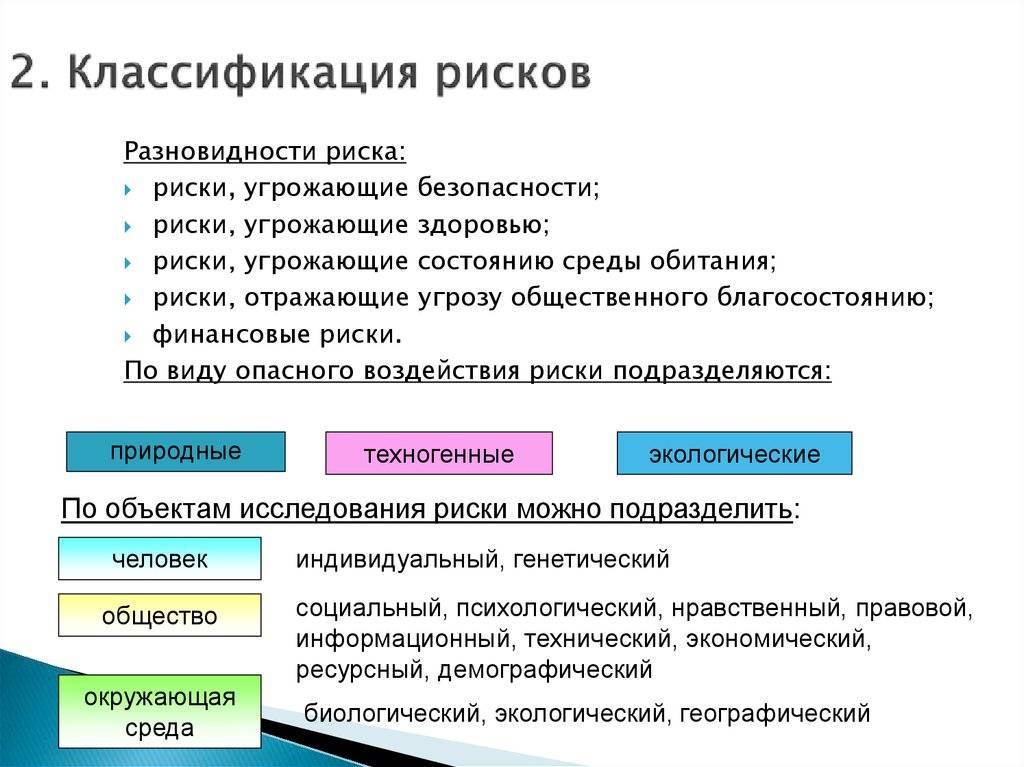

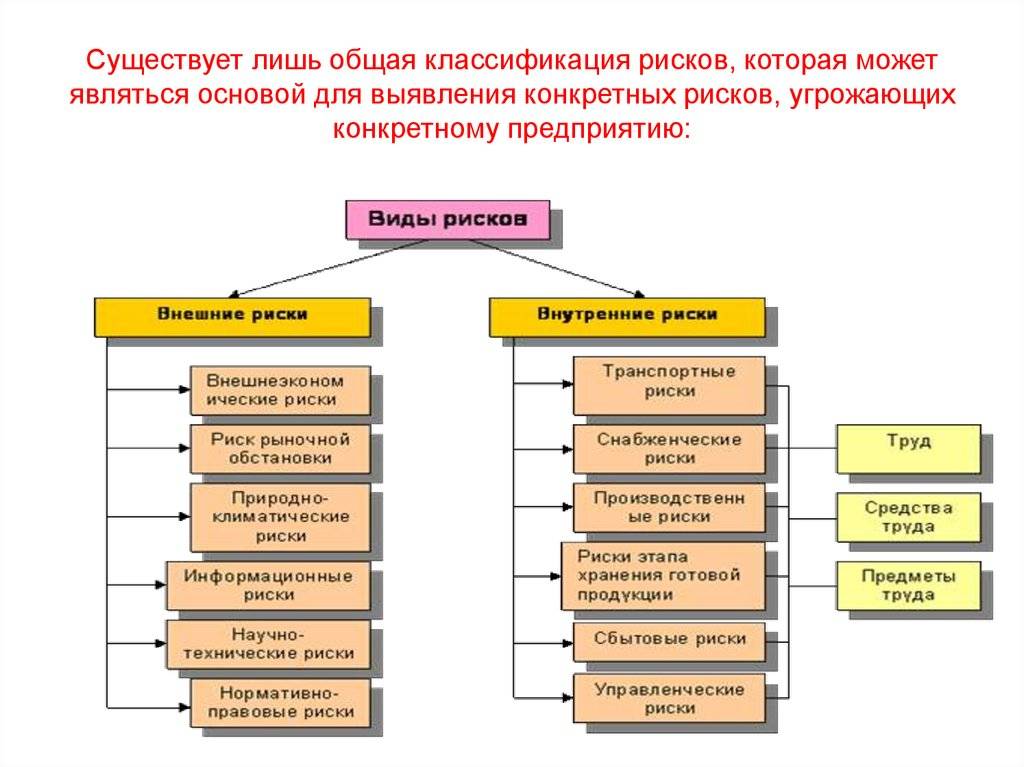

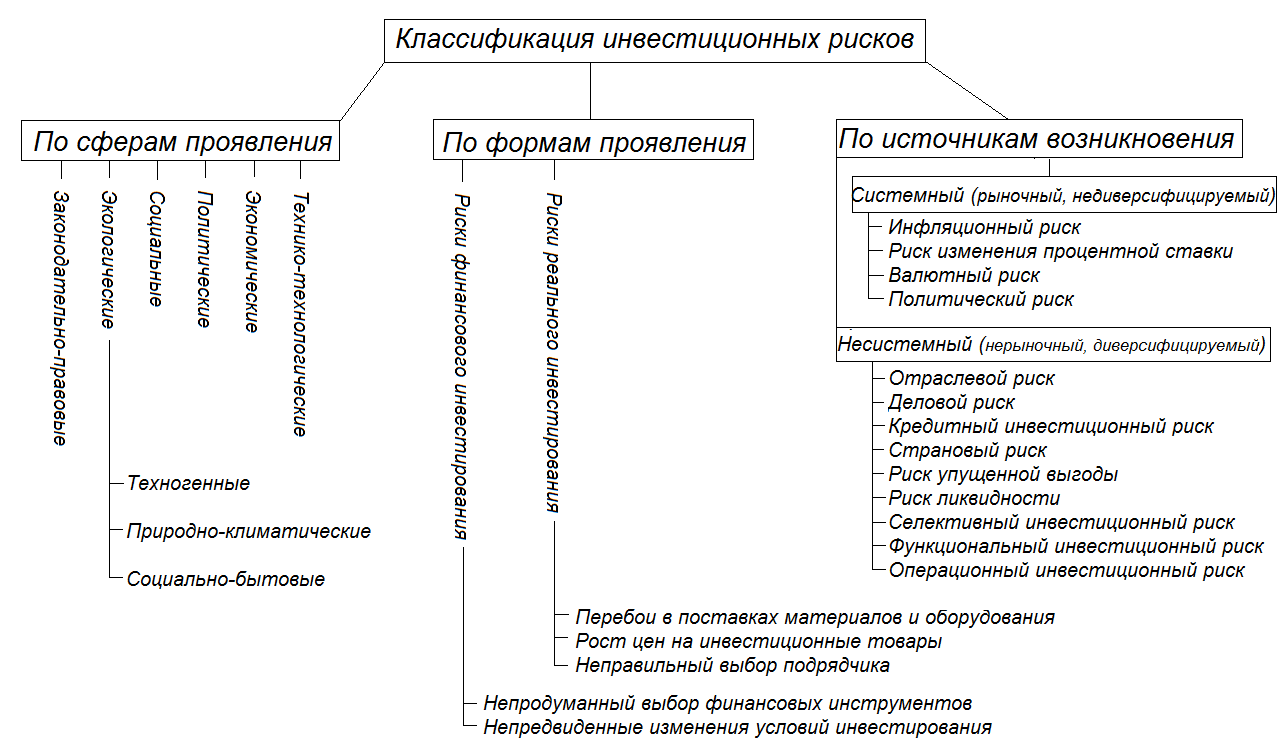

Система классификации

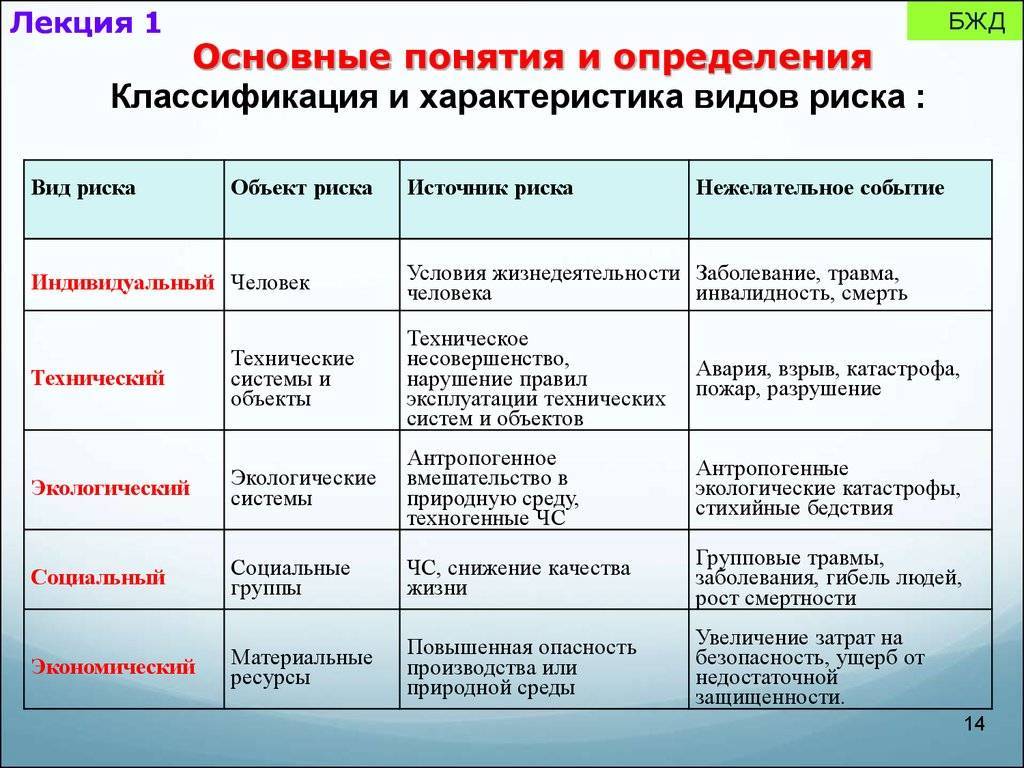

Классификация рисков подразумевает систематизацию их множества по разным критериям, объединяющую подмножества в единые понятия.

При создании классификации учитываются понятия, относящиеся к характеристике рисков, в числе которых:

- период образования;

- причины и явления, способствующие возникновению;

- метод подсчета;

- тип последствий;

- ареал охвата.

Методика оценки финансовых рисков при формировании кредитной политики предприятия.

По периоду возникновения риски делят на:

- перспективные;

- ретроспективные;

- текущие.

По характеру учета риски бывают:

- Внутренние, вызванные работой компании исходя из деловой активности ее руководства, показателей специализации, производительности, стратегии маркетинга, технической оснащенности.

- Внешние, непосредственно не касающиеся производственного процесса и образуемые экономическими, политическими, географическими причинами.

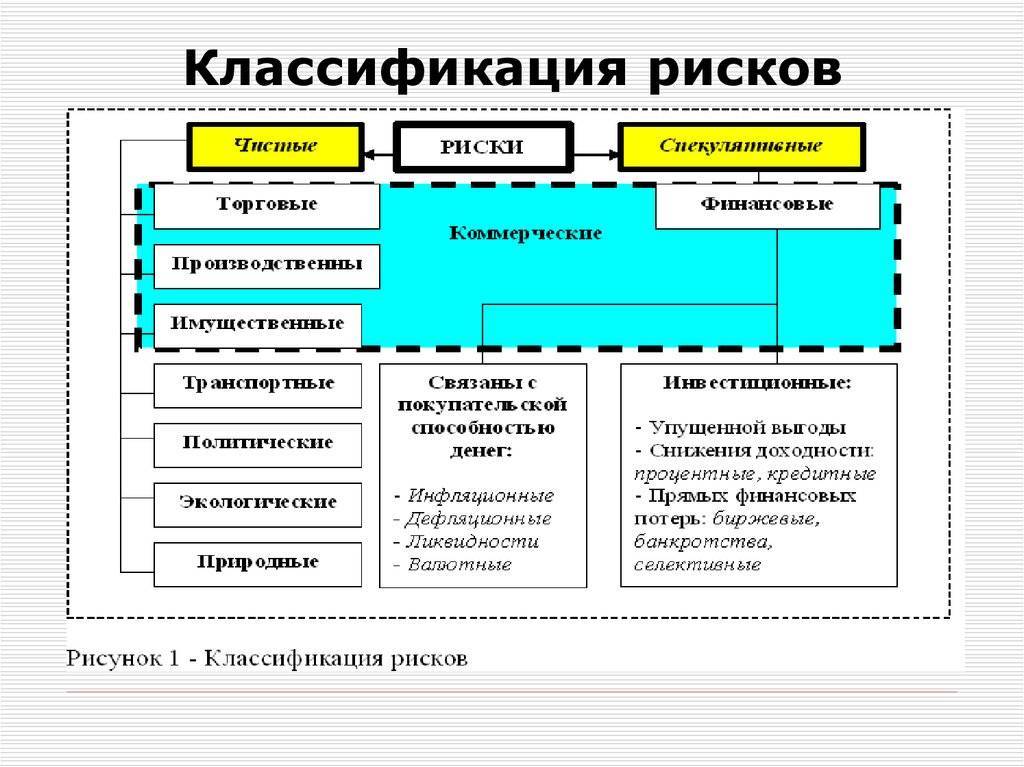

В зависимости от последствий риски подразделяют на:

- Спекулятивные. Они могут стать причиной как потерь, так и добавочной прибыли из-за резких колебаний курсов валют, законодательства (по налогам), рыночной конъюнктуры.

- Чистые. Их характерной особенностью являются обязательные производственные потери из-за природных бедствий, войн, несчастных случаев.

По сфере образования риски делят на:

- Производственный, связываемый с неисполнением планов и производственных обязательств организации из-за влияния (неблагоприятного) внешних обстоятельств или ошибочного применения новых основных или оборотных средств. Основными причинами его возникновения могут быть:

- понижение планируемых объемов выпуска;

- увеличение затрат;

- оплата завышенных сумм обязательных платежей;

- несоблюдение условий поставок;

- поломка (уничтожение) оборудования.

- Коммерческий, возникающий при продаже товаров (услуг), изготовленных или приобретенных организацией. Главными причинами служат:

- понижение размера реализации по конъюнктурным или иным причинам;

- рост стоимости закупа продукции;

- уменьшение товарной массы в обращении;

- увеличение издержек.

- Финансовый, зависящий от возможности неисполнения компанией обязательств по причине:

- обесценивания портфеля инвестиций из-за колебания курсов валюты;

- непроведения проплат.

- Страховой или шанс образования страховой ситуации, оговоренной сделкой, по которой страховщик обязан оплатить возмещение.

По причинам возникновения подразделяют риски на политические (война, запрещение вывоза/завоза товаров, запрет на передвижения/перемещения через границу) и экономические, вызванные изменениями в организации или в экономике государства (колебания рыночной конъюнктуры, дисбаланс ликвидности, падение уровня управления).

Исходя из производственного процесса риски делят на:

- Организационные, возникающие из-за ошибок сотрудников или менеджмента компании, нарушений внутреннего контроля или правил выполнения работ.

- Рыночные, зависящие от конъюнктуры рынка (товарной стоимости, спроса на товар, потери ликвидности, курсовых колебаний).

- Кредитные, связанные с нарушением контрагентом срока исполнения обязательств по сделке. Имеют отношение к предприятиям с дебиторской задолженностью, к компаниям, занятым на рынке ценных бумаг.

- Юридические, когда потери возникают из-за отсутствия учета законодательных норм, их изменения в период сделки, некорректности составления документации, несоответствия законов разных государств.

- Технические и производственные, связанные с причинением вреда окружающей среде, с авариями из-за нарушения работы объекта из-за ошибок при проектировании, строительстве.

С учетом потенциальных последствий риски классифицируются на:

- Допустимые, когда из-за отсутствия некоторых действий компании угрожает потеря дохода (прибыли). В этом случае коммерческая деятельность не лишается экономической целесообразности, так как размер потерь не больше размера прогнозируемого дохода.

- Критические, при которых организации грозит утрата выручки, заведомо перекрывающей прогнозируемую прибыль. При самом плохом раскладе компании угрожает потеря всех средств, направленных на реализацию сделки.

- Катастрофические, когда предприятие теряет платежеспособность. Размер потерь может превысить размер собственного капитала предприятия. К указанной категории относятся ситуации, угрожающие экологической катастрофой или безопасности граждан.

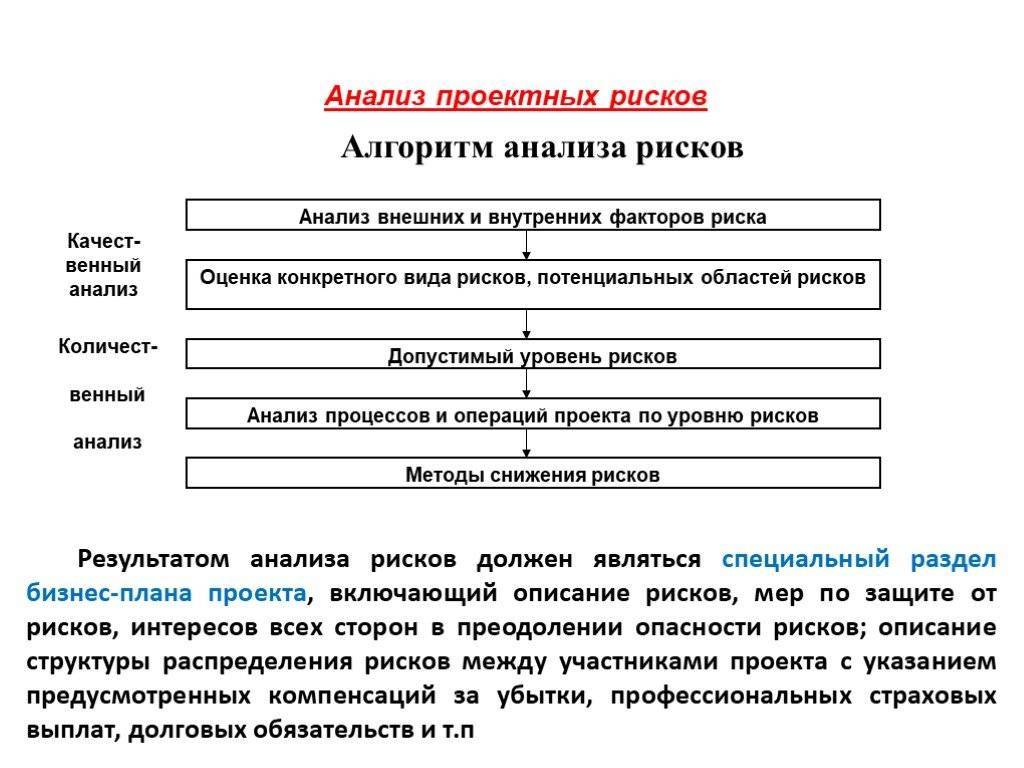

Качественный анализ рисков

В основе данного исследования лежит внутренняя (инстинктивная) оценка складывающихся событий. Этот уровень предполагает субъективное суждение и вызванные им мнения.

Качественная оценка риска носит простой описательный характер, при этом аналитик-исследователь должен выйти на количественный результат, стоимостную оценку выявленного риска, его негативные последствия и «стабилизационные» мероприятия.

Качественный подход в качестве главной задачи ставит перед собой выявление и идентификацию возможных видов рисков, присущих проекту. Кроме того, должна быть описана и дана стоимостная оценка предполагаемого последствия гипотетической реализации выявленного риска и предложены мероприятия, направленные на минимизацию и/или компенсацию этого события.

Методика оценки риска ликвидности

Следующий из видов финансового риска — риск потери ликвидности, который показывает неспособность предприятия/компании вовремя погасить свои обязательства перед кредиторами и заемщиками. Данную способность еще называет – платежеспособностью предприятия. В отличие от кредитоспособности платежеспособность учитывается возможность погашения долга не только за счет денежных средств и быстро ликвидных активов, но также и за счет среднеликвидных и малоликвидных активов.

Для оценки риска ликвидности необходимо оценить и сравнить с нормативами базовые коэффициенты ликвидности предприятия: коэффициент текущей ликвидности, коэффициент абсолютной ликвидности и коэффициент быстрой ликвидности.

Формулы расчета коэффициентов ликвидности предприятия

| Коэффициенты | Формула расчета | Норматив |

| К-т текущей ликвидности | Оборотные активы / Текущие обязательства | >2 |

| К-т абсолютной ликвидности | Денежные средства + Краткосрочные фин. вложения / Краткосрочные обязательства | >0,2 |

| К-т быстрой ликвидности | Текущие активы – Запасы / Текущие обязательства | 0,7-1 |

Анализ различных коэффициентов ликвидности показывает возможность предприятия погасить свои долговые обязательства с помощью различных трех видов активов: быстроликвидных, среднеликвидных и малоликвидных.

Оценка уровня риска

Управление риском требует анализа и оценки, включающей регулярное выявление факторов и видов в сочетании с их количественным определением.

Источниками для выполнения анализа и оценки рисков являются сведения из:

- отчетности компании;

- списка штатов;

- карт технологических потоков;

- соглашений, контрактов;

- показателя себестоимости;

- финансовых (производственных) планов.

Процедура оценки включает качественный и количественный этапы.

На этапе качественной оценки выявляются источники и причины риска, работы, при которых он образуется и воздействует на хозяйственный процесс. Качественные итоги служат исходной информацией для анализа количественного, оценивающего только проблемные моменты в ходе проведения конкретной операции.

При количественном анализе определяются числовые параметры по отдельным рискам, по потенциальному урону от них. Завершением анализа является подготовка системы противодействующих мероприятий и расчет стоимости их проведения.

Количественная оценка рисков использует методы:

- статистические, изучающие вероятность ущерба по показателям предшествующего периода;

- аналитические, прогнозирующие возможность урона на основе математических моделей и используемые преимущественно для анализа угроз в проектах по инвестированию;

- экспертных оценок, совмещающих логические и статистические приемы при изучении результатов опросов, которые выступают единственным источником сведений;

- аналогов, используемых при невозможности применения иных методов и выявляющих общие зависимости для экстраполяции их на изучаемый объект.

В зависимости от типа воздействия используют следующие методы управления рисками:

- Уменьшение риска, понижающего вероятность за счет диверсификации производства, замены технологии, изменении стратегии по работе в проблемных странах.

- Сохранение риска — наблюдение без воздействия. Приемлем для ситуаций, когда граница образования проблемы находится на допустимом уровне или активные меры невозможны либо экономически не оправданы.

- Отказ от риска, предусматривающий его устранение за счет перехода на безопасную технологию, отказа от сотрудничества с сомнительным партнером, реализации проблемного актива.

- Перевод риска на иных лиц (страхование, хеджирование).

- Перевод риска на контрагента (через обязательства по контракту), когда воздействие неэффективно или невозможно, а граница риска выше допустимого показателя (штрафы, факторинг без регресса)

- Передача риска на аутсорсинг за счет вывода непрофильных функций в другие организации (деятельность по перевозкам, автоматизация учета).

Выбор методов оценки или управления производится по каждому риску отдельно с учетом вероятностного ущерба и возможности создания проблемных ситуаций.

Отличия зарубежного и российского риск-менеджмента

Риск-менеджмент за рубежом давно поставлен «на широкую ногу» и признан необходимым инструментом современного управления. Конечно нужно отметить, что риск-менеджмента на Западе происходит в усло-виях, резко отличающихся от российских: информационная насыщенность инфраструктуры бизнеса, фор-мализованные процедуры , отработанные техники управления, применение современных информационных технологий, высококвалифицированные специалисты. В России, к сожалению, департамент управления рисками пока не получил достойного места в бизнесе. И это при том, что каждая финансовая организация, претендующая на устойчивое развитие, должна иметь в своем арсенале систему управления рисками.

Многие технологии западного риск-менеджмента, рассчитанные на управление классическими микроэконо-мическими параметрами (экономической стоимостью бизнеса, прибылью, собственным капиталом, рыноч-ной стоимостью и т.д.) не срабатывают в российских условиях, по следующим причинам:

- часто критерием для временного спекулятивного бизнеса в России являются не прибыль, а положи-тельные денежные потоки с маржой, которая зашкаливает все допустимые нормы (например, рен-табельность компании по строительно-монтажным работам может достигать до 50% и это уже по-сле «откатов»);

- каждый второй бизнесмен занимается перепродажей товара и терять кроме самого товара ему соб-ственно говоря нечего, а если еще получается «отмыть» НДС и «вывести» наличность… о какой оценке рисков можно говорить вообще

- искажения бухгалтерской отчётности

- фиктивные сделки

- оптимизация налогообложения

- коррупция

- низкая грамотность бизнесменов

- высокий уровень операционных рисков и многое другое.

Все усложняется еще и тем, что большинство экономических моделей формализированы и не эффективны. При этом, вместо того, чтобы дорабатывать и совершенствовать методики по финансовому анализу с уче-том рыночной ситуации и российской действительности, мы пытаемся рассчитывать EBITDA, которая в принципе ни о чем нам не скажет, если говорить про малый и средний бизнес.

Дабы не сгущать краски, мировой риск-менеджмент так же имеет массу проблем, одна из которых отсутст-вие единых методик количественной оценки риска с максимальным исключением субъективного влияния мнения риск-менеджера. С другой стороны, процедуры настолько иногда формализованы, что не учитыва-ют ряд «индивидуальных» рисков субъектов рыночных отношений. А попытка измерить иные виды риска, помимо рыночного, моделью Value-at-Risk (VaR) приводит к печальным результатам. Так, например, бан-ковская система поголовно измеряла уровень кредитного риска портфеля «варовской» моделью и в итоге это никак не предотвратило возникновение высокой доли просроченной задолженности во время кризиса. Конечно, VaR прекрасно подходящих для многих практических целей в силу своей наглядности и эффек-тивности, однако в настоящее время перевес все таки на стороне качественной, а не оличественной оценки риска.

Несистематические финансовые риски

Под несистематическими рисками необходимо понимать, так называемые, внутренние риски предприятия, т.е. те риски, которыми компания может управлять. Рассмотрим более подробно данную категорию финансовых рисков:

— риск снижения финансовой устойчивости предприятия характеризуется несовершенной структурой капитала предприятия, высокой долей заемных средств в пассивах бухгалтерского баланса, отрицательным сальдо денежных потоков на предприятии. В целом, автор выделил, характеризуя риск снижения финансовой устойчивости предприятия, наиболее важные причины его возникновения. Однако, самих факторов, влияющих на уровень данного риска, намного больше. Основным фактором риска снижения финансовой устойчивости предприятия, на наш взгляд, является сама система эффективности управления предприятие. В данном случае мы, конечно говорим именно о внутренних факторах. Сам подход и методы управления производством, персоналом, финансовыми операциями и другими сферами действия и функционирования предприятия, играют ключевую роль в возникновении кризисной ситуации. Исходя из функций управления, таких как планирование и контроль, можно предположить, что их осуществление на предприятии в рамках системы управления, в наибольшей степени определяют уровень возникновения кризисной ситуации.

— риск несбалансированной ликвидности предприятия характеризуется возможностью возникновения кризисной ситуации в рамках осуществления текущих платежей и платежей, которые планируется осуществить в ближайшем будущем. Данный вид риска возникает в тот момент, когда сальдо оборота денежных средств становится отрицательным. Попросту говоря, у компании не хватает денежных средств на расчетных счетах и в кассе для осуществления платежей поставщикам, подрядчикам, персоналу, налоговым органам и другим кредиторам.

Коэффициенты ликвидности используются для определения того, насколько быстро компания может превратить свои активы в денежные средства, если она испытывает финансовые трудности или угрозу банкротство. Это, по сути, является мерой способности компании оставаться в бизнесе. Обобщенный коэффициентов ликвидности, — это текущее соотношение и индекс ликвидности. Текущее соотношение представляется текущими активами, текущими обязательствами, которые выявляют степень доступной ликвидности для выплаты обязательств.

— кредитный риск характеризуется опасностью неуплаты долга каким-либо дебитором. В этот момент на предприятии, кроме кредитного риска, возникает, рассмотренный выше риск ликвидности. Фактически получается, что недополучение заемных средств от дебиторов способствует нехватке денежных средств на оплату текущих и иных платежей самим предприятием кредитором.

— инвестиционный риск, можно охарактеризовать, как риск осуществления инвестиционной деятельности. Причиной данного возникновения данного вида финансового риска, могут быть различные факторы, начиная от неэффективной оценки инвестиционного проекта, до факторов внешней среды, например, запрета государством или введения ограничений на определенные виды деятельности.

— инфляционный риск, по мнению С.В. Жамьяновой, данный риск в современных условиях имеет постоянный характер и затрагивает большинство операций. На наш взгляд, инфляционный риск, все же целесообразнее будет отнести к систематическим видам финансовых рисков. Конечно, инфляция является явлением постоянным, по крайней мере, в нашей стране. Но если рассматривать другие страны, например Японию, где инфляция в определенных периодах имела отрицательное значение, либо США, где также были периоды, когда инфляция была равна нулю.

Анализируя подходы к классификации финансовых рисков, можно сделать вывод о том, что в целом подходы носят идентичный характер, но все рассмотренные классификации, представленных выше авторов, отличаются составом и разбивкой по группам финансовых рисков.

- Методы и способы анализа финансовых рисков

- Способы управления финансовыми рисками предприятия

- Анализ систематических финансовых рисков

- Анализ инвестиционных и инфляционных рисков предприятия

- Анализ рисков несбалансированной ликвидности и кредитных рисков предприятия

- Анализ рисков снижения финансовой устойчивости предприятия

Просмотров 14 180

Вы составили список рисков: что теперь делать?

Есть четыре основные стратегии, как реагировать на риски. Можно попробовать избежать рисков, принять их, передать их другой команде; их также можно уменьшить и контролировать.

Рассмотрим каждый способ.

Избегать. Иногда вы можете избежать риска полностью. Например, если вы сомневаетесь в надёжности подрядчика, который часто не соблюдает сроки, вы можете перестать работать с ним.

Принять. Этот способ подойдёт для рисков с низкой или средней вероятностью и без тяжёлых последствий для проекта. Нужно принять, что такой риск существует, и отслеживать его всё время до окончания проекта.

Представим, что поставщик неожиданно заявил, что у него нет нужных вам компонентов, однако он пополнит запасы в ближайшее время. Возможно, это скажется на сроках проекта.

Можно начать работу с другим поставщиком, но такой риск лучше принять. Это имеет смысл, если задержки не критичны для проекта. Если не искать нового поставщика и смириться с риском, это избавит команду от лишней работы.

Уменьшить или контролировать. Для смягчения риска используйте дерево решений. Это блок-схема, которая показывает, какие решения существуют для каждой проблемы. Например, если компания работает с исполнителем, который срывает сроки, ему можно постоянно напоминать о задаче: отправлять имейлы каждый день или звонить.

Методика оценки рыночного риска –VAR

Следующий вид финансового риска — рыночный риск, который представляет собой негативное изменение стоимости активов предприятия/компании в результате изменения различных внешних факторов (отраслевых, макроэкономических и микроэкономических). Для количественной оценки рыночных риском можно выделить следующие методы:

- Метод VaR (Value at Risk).

- Метод Shortfall (Shortfall at Risk).

Метод оценки рисков VaR

Для оценки рыночного риска используют метод VAR (Value at Risk), который позволяет оценить вероятность и размер потерь в случае негативного изменения стоимости компании на фондовом рынке. Формула расчета следующая:

где:

V – текущая стоимость акций компании/предприятия;

λ – квантиль нормального распределения доходностей акций компании/предприятия;

σ – изменение доходности акций компании/предприятия, отражающий фактор риска.

Снижение стоимости акций приводит к уменьшению рыночной капитализации компании и уменьшению ее рыночной стоимости, а следовательно и инвестиционной привлекательности. Более подробно узнать как рассчитать меру риска VaR в Excel вы можете в моей статье: «Методы оценки риска VaR (Value at Risk). Рыночный риск. Пример расчета в Excel«.

Метод оценки рисков Shortfall

Метод оценки крыночных рисков Shortfall (аналог: Expected Shorfall, Average value at risk, Conditional VaR) более консервативный, нежели метод VaR. Формула оценки риска следующая:

где:

α – выбранный уровень риска. Например, это могут быть значения 0,99, 0,95.

Метод Shortfall лучше позволяет отразить «тяжелые хвосты» в распределении доходностей акций

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут(расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

В данной статье мы рассмотрели различные методы и подходы к оценке финансовых рисков предприятия/компании: кредитный риск, рыночный риск, операционный риск и риск ликвидности. Для того чтобы управлять риском необходимо его измерить, это является базовым постулатом риск-менеджмента. Финансовый риск комплексное понятие, поэтому оценки различных видов риска позволяет взвесить возможные угрозы и разработать комплекс мер по их устранению.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Метод экспертных оценок

Классификация методов экспертных оценок может быть следующей:

- коллективные методы проведения экспертизы;

- меры, направленные на получение индивидуального мнения эксперта.

Для чего может потребоваться такой метод:

- прогнозирование ситуации в организации;

- характеристика грядущих событий;

- унификация мнений других экспертов;

- составление плана по минимизации риска;

- формирование выводов и итогов экспертизы.

Ключевыми особенностями метода экспертных оценок являются:

- высокая степень контроля в ходе всего цикла проведения экспертной оценки, что обеспечивает эффективность работы;

- получение во время проведения экспертизы всей потребной информации.

Инвестиционные риски

Инвестиционный риск имеет место там, где есть вероятность того, что прибыль может быть недополучена или потеряна вовсе в процессе реализации того или иного бизнес-проекта. В данном случае объект риска – это имущественный интерес лиц, осуществивших вложение собственных средств, то есть инвесторов.

В соответствии с особенностями воплощения бизнес-плана в жизнь или способа привлечения заемных средств, можно выделить следующие риски:

- кредитный;

- присущий первому этапу инвестиционного проекта;

- предпринимательский, напрямую связанный со второй стадией инвестиционной деятельности;

- страновый.

Инвестиционным рискам свойственна сложная структура, так как каждую вышеперечисленную составляющую группы нельзя назвать однородной.

Так, общие риски, имеющее место на первом этапе реализации проекта, следующие:

- выявление технической ошибки в проекте;

- неправильное оформление юридического права: аренды или собственности в отношении земельного участка, объекта недвижимости или разрешения на начало строительных работ. Причины риска зачастую таятся в отсутствии соответствующих знаний.

- Превышение сметы из-за того, что увеличилась стоимость проекта.

Второй этап реализации инвестиционного проекта должен обеспечить его окупаемость. Эта стадия предусматривает обычную торговлю или производственную деятельность, поэтому ее преследуют различные неблагоприятные последствия, иначе называемые предпринимательскими рисками.

Финансирование инвестиционного проекта путем получения кредита можно пускать только на определенные цели, прописанные в технико-экономическом обосновании бизнес-плана. Данная ситуация может вызвать опасность возможного невозврата суммы заемных средств и процента по ним, то есть кредитный риск. Причины могут быть разные: незавершенность проекта, изменение ситуации на рынке, низкий уровень маркетинговой обработки бизнес-плана или наступление чрезвычайных обстоятельств.

Внутренние и внешние факторы риска

Факторы риска любого бизнеса можно разделить на 2 группы:

- внутренние;

- внешние.

Внешним (объективным) фактором является все то, что имеет непосредственную связь с производственным процессом субъекта предпринимательской деятельности, то есть организации.

Внешние факторы риска могут быть:

- региональными;

- социально-экономическими;

- политическими;

- отраслевыми.

В социально-экономическую сферу входят: инфляционный фактор риска, дефляционный, налоговый, процентный, ценовой в отношении сырья, материалов и комплектующих. В результате воздействия данных факторов может резко перемениться рыночная ситуация, снизиться платежеспособность спроса или ужесточиться конкуренция.

Региональный фактор включает: социально-демографический риск, региональный и налоговый. Отраслевой фактор предполагает опасность занимаемого положения организации в отрасли, экологический и другие. Политический фактор – это потеря контроля, вызванная нестабильностью и невозможностью нормального ведения хозяйственной деятельности ввиду того, что были введены ограничения, связанные с товарообменом и товарооборотом.

Внутренний (субъективный) фактор риска может проявиться непосредственно в процессе ведения деятельности и напрямую зависит от того, какой вид, способ, стратегия и тактика хозяйствования были выбраны.

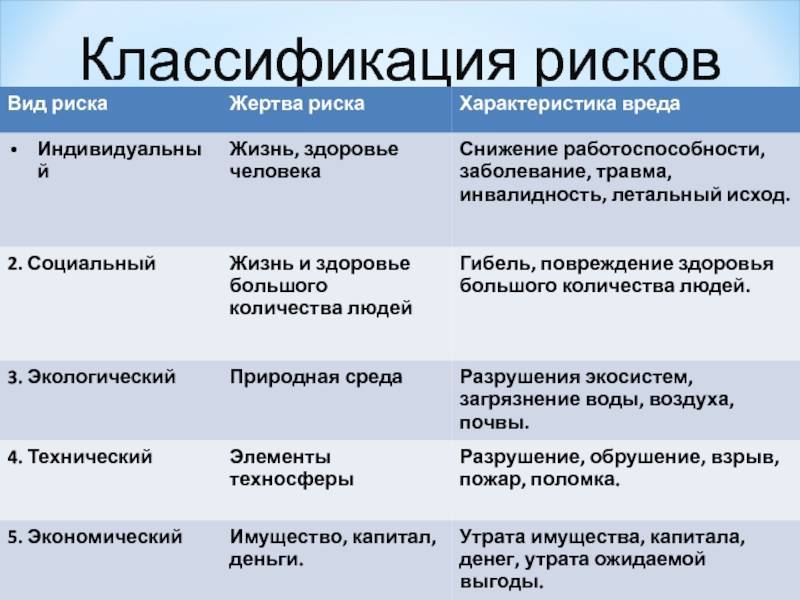

Характеристики рисков

Риски содержат факторы, отличающиеся по времени или месту образования, способу проявления, степени влияния на работу организации. Результатом их влияния может быть неблагоприятная ситуация в виде:

- упущенной (недополученной) выгоды;

- прямого убытка;

- отсутствия результата деятельности;

- события, способного стать причиной убытков или неполучения доходов в последующем.

Виды рисков предприятия взаимосвязаны и взаимозависимы. Изменение одного может влиять на другие, усиливая или уменьшая их выраженность.

Какие существуют риски, связанные с участием организации в совместных предприятиях и ассоциированных организациях?

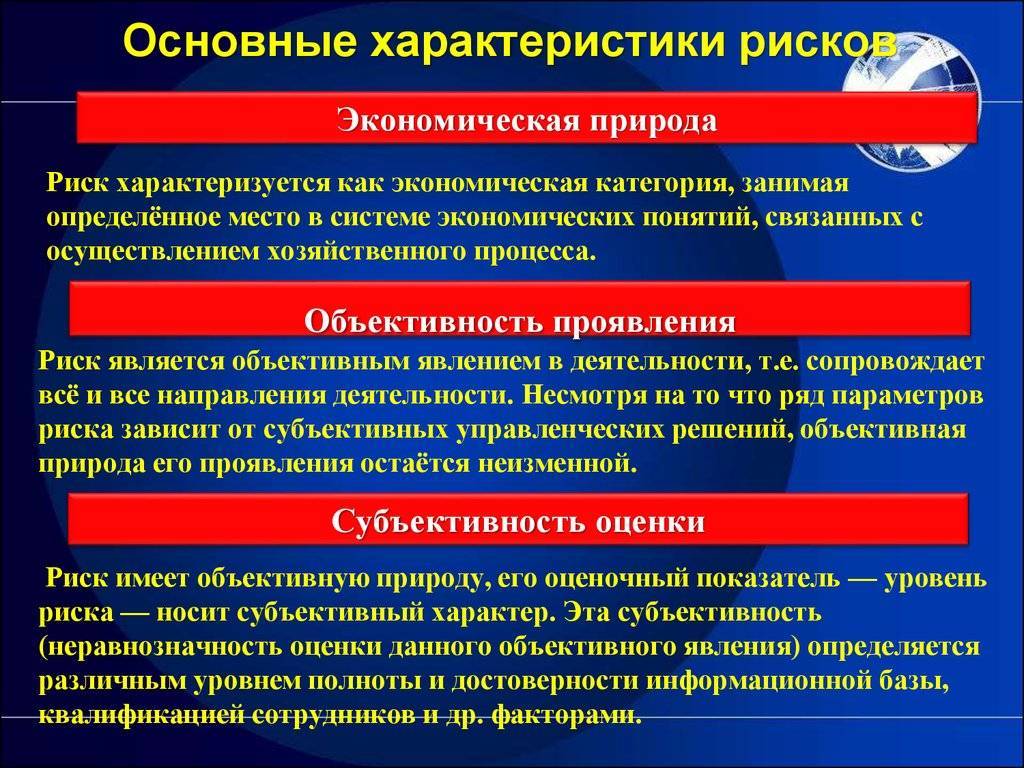

Риски характеризуют следующие понятия:

- Экономическая сущность, связь с хозяйственной деятельностью предприятия, влияние на образование прибыли.

- Вероятность образования, проявляющаяся в том, что в хозяйственной деятельности негативное событие может произойти или нет в зависимости от ряда факторов.

- Неопределённость последствий, отсутствие закономерности. По степени риска последствия хозяйственного процесса могут изменяться в значительном диапазоне, находя отражение в виде материальных потерь и при формировании доходной части.

- Ожидаемая неблагоприятность воздействия. Последствия рисков отражаются на результатах процесса производства позитивно или негативно, но оценивать их принято с позиции возможных отрицательных последствий. В результате рисков возможна потеря прибыли и самого капитала, что чревато в критических обстоятельствах банкротством компании.

- Вариативность уровня, изменяемость из-за влияния факторов, находящихся в непрерывной динамике.

- Субъективность оценки, то есть ее неравнозначность в зависимости от ряда факторов (достоверности информации, полноты, квалификации менеджеров).

Налоговые риски крупных сельскохозяйственных предприятий.