Проценты

Ошибочно полагать, что небольшие проценты по кредиту сделают погашение более простым. Здесь нужно учитывать, что многие кредитные организации в правом верхнем углу договора прописывают большими буквами одну ставку, а внизу листа мелкими буквами указывается настоящая. К сожалению, такими методами работают большинство банков и займовых фирм. Оспорить в суде такой факт бывает крайне трудно, потому что в таком случае судья соглашается с доводами представителя банка. Ведь клиент подписал договор по своей воле, и его никто не заставлял. А то, что он не заметил ставку, прописанную мелким шрифтом, никого не волнует. Ведь работник банка не виноват в том, что клиент невнимательно прочитал договор. В большинстве регионов действует именно такая практика в отношении должников.

Решение проблемы для людей с минимальным доходом

Теперь поговорим, как вылезти из долговой ямы по кредитам, если негде взять деньги. Финансисты скептически относятся к подобным заявлениям граждан. Если размер заработка не позволяет справиться с финансовой нагрузкой, целесообразно пересмотреть личный бюджет. Как правило, тут найдутся «внеплановые» расходы, которые удастся сократить или свести к минимуму.

Поиск резервного финансирования,например, подработка, способствует появлению “излишка” средств, которым удастся погасить задолженность

Что касается доходной части баланса, здесь уместно подумать об увеличении прибыли. Подработка в свободное время – шанс для появления недостающей суммы на выплаты банку. Кроме того, подумайте о продаже ценного имущества. Конечно, столь радикальные меры вряд ли обрадуют неплательщиков. Однако выход из сложившейся ситуации не всегда становится приятным.

Таким образом, добровольная продажа имущества – шанс увеличить выручку за конкретные вещи. Ведь при судебном процессе оценка предметов пройдет по рыночной стоимости, а последующее выставление собственности на торги подразумевает потерю номинальной цены до 60–80%. Самостоятельная же реализация увеличит полученную заемщиком сумму.

Займы

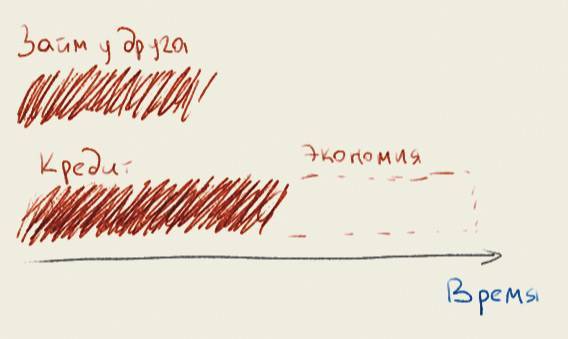

Пагубная тактика россиян – попытка «перезанять» денег, чтобы погасить просрочку, которая образовалась ранее. Причем главной ошибкой в таком случае становится обращение к МФО. В результате, заемщик не справляется с возрастающей экономической нагрузкой и уверенно идет ко дну. Остерегайтесь подобных «методик».

Кредитование в МФО с целью выплатить ссуду банку – затея, которая ведет лишь к углублению проблем

Здесь оптимально настаивать на реструктуризации, а не покрывать недоимку за счет заемных средств. Если же такое решение вопроса невозможно в силу определенных обстоятельств, целесообразно поговорить с друзьями или родственниками о беспроцентной ссуде. Этот способ позволяет вовремя расплатиться с кредитором с минимальными потерями.

Финансовое планирование

Оправдывающая себя методика – ведение «домашней бухгалтерии». Сегодня созданы специальные программы и мобильные приложения, где удастся спланировать личный бюджет. Если заемщик регулярно записывает текущие расходы и вносит в отдельную колонку выручку, удастся увидеть, куда «уходят» деньги.

Планирование личного бюджета и разумные траты – путь к финансовой стабилизации должника

Систематизируйте затраты по группам. Выделите обязательные для выплат категории: платежи за коммунальные услуги, расходы на питание и дорогу, необходимые бытовые покупки. Обходитесь минимальным потребительским набором. Так, с походами в кафе или кинотеатры уместно повременить. Остатки месячной выручки полностью перечисляйте кредитору.

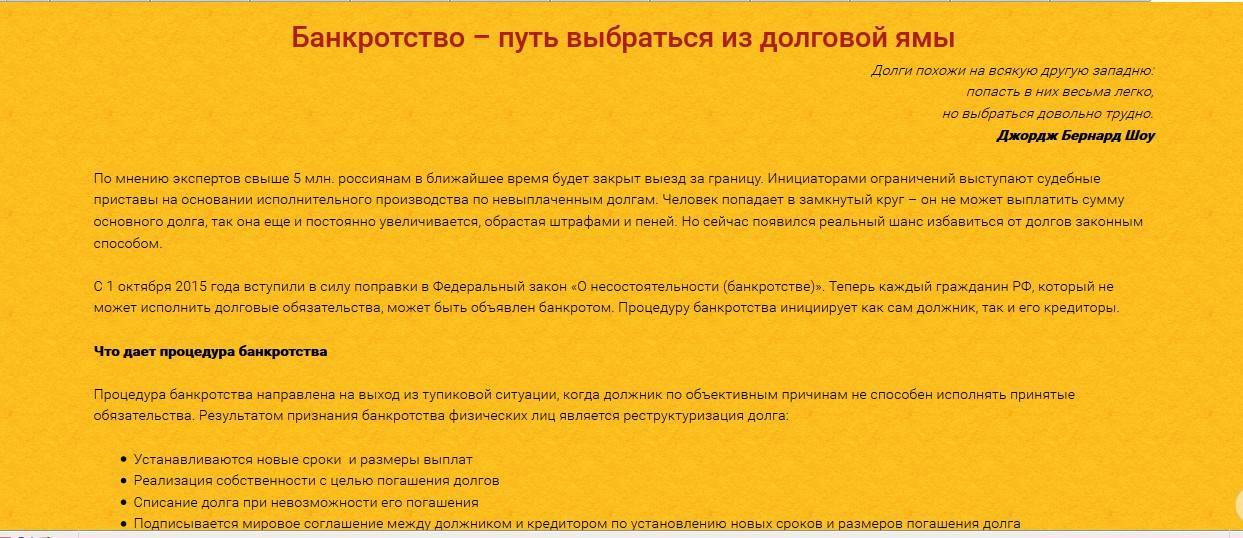

Отметим, описанные советы пригодны для людей, располагающих стабильным и регулярным заработком. Если же обстоятельства сложились так, что заемщик на время утратил работоспособность и не в силах заработать. Придется идти на крайнюю меру – банкротство. Рассмотрим детальнее аспекты этого варианта.

Производим рефинансирование

Если платежей много и процент по ним достаточно велик, то необходимо произвести рефинансирование. Существует несколько способов осуществить это:

- принять участие в специальной программе банка-кредитора;

- принять участие в программе рефинансирования стороннего банка;

- самостоятельно взять кредит под меньший процент и погасить текущие долги полученными средствами.

Так как самому заемщику новый кредит при текущих задолженностях вряд ли дадут, то обычно новый оформляется на родственников или друга. Следует просчитать выгоду – самостоятельное рефинансирование выгодно, если не увеличивается общий срок кредитования, а новая ставка будет более чем на 3 пункта ниже действующей. Иначе говоря, если кредит взят на 5 лет под 33% годовых, а рефинансирование производится на следующий год, то его параметры должны быть следующими: срок – не более 4 лет, ставка – не более 30% годовых. Иначе придется снова переплачивать проценты.

Конечно, если ситуация критическая, а размер ежемесячных платежей слишком велик, то подходит любой способ уменьшить финансовую нагрузку. Вплоть до того, что попросить банк увеличить срок кредитования – общая переплата возрастет, но ежемесячный платеж уменьшится.

Кстати, в ходе рефинансирования можно попытаться перенести дату платежа. Удобнее заплатить все кредиты в один день и стараться получить доход как раз к этому сроку.

Оптимально производить рефинансирование по специальной программе. Тогда можно будет объединить все кредиты в один, а переплата окажется минимальной. В «своем» банке получить одобрение на операцию гораздо проще.

Избавляемся от самого дорогого

И читатели, и финансовые эксперты рекомендуют в первую очередь закрыть самые дорогие в обслуживании долги — по кредитным картам. У Полины две кредитки: Тинькофф со ставкой 29,9 % годовых и долгом в 183 000 рублей и Сбербкарта со ставкой 25,9 % и долгом в 77 200 рублей.

Также эксперты буквально единым фронтом выступили за продажу ненужных вещей.

Александр Князев, народный финансист:

— С точки зрения финансовой техники сначала нужно разобраться с дорогими кредитами, то есть с кредитками по ставке выше 20 %. Это так называемая кабальная ставка. Можно попросить взаймы у друзей или знакомых, продать ненужные вещи или машину или найти подработку. Во многих сферах сейчас кадровый голод. И маркетолог может хорошо заработать, например, на одной из бирж фриланса.

Катерина Путилина, независимый финансовый консультант:

— Нужно срочно взыскать деньги, чтобы погасить самые дорогие кредиты. Как вариант поискать, что есть из купленных вещей, которыми она не пользуется, их можно безболезненно продать и выручить деньги, которые она направит на погашение кредитных карт.

Максим Фёдоров, вице-президент инвестиционной компании QBF:

— Ставим цель и стараемся погасить долги по кредитным картам и полностью их закрыть. Для этого можно изыскать какие-то дополнительные средства (реализовать ненужные вещи, воспользоваться безвозмездной помощью родственников, найти дополнительный источник дохода, пусть даже временный, под эту цель, и так далее).

Займите у друзей и родственников

Ваши близкие могут занять вам денег и не потребовать никаких процентов. Но вы должны использовать эти деньги для одной из указанных выше техник.

Понятно, что этот вопрос крайне зависит от ваших этических убеждений и отношений в семье или с друзьями. Помните, никакая долговая яма не стоит ваших отношений с близкими. Никогда не подвергайте угрозе эти отношения, как бы плохо вам ни было. Потому что если вам случится опуститься на самое дно и провалиться сквозь него, только они вам помогут.

Как бы то ни было, хорошие отношения с людьми могут стать для вас источником беспроцентной ссуды. Если вы не уверены в себе, заключите письменный договор с тем, кто дает вам деньги. Используйте их с умом. Рассчитайте так, чтобы вы отдали этот новый займ с экономии на выплатах по другим займам.

Реальные истории людей, выбравшихся из долговой ямы

История 1. По Шекспиру. «Займы притупляют бережливость.»

Татьяна всю свою сознательную жизнь испытывала нехватку денежных средств. С годами ситуация лишь усугубилась, ведь она в стремлении насладиться всеми радостями бытия оформляла кредиты, которые завели девушку в долговую яму. Оформление кредитов для многих сродни зависимости, вот и Татьяна превратилась в человека, который рассчитавшись с одним долгом, сразу же брал новую ссуду.

Неизвестно, чем бы это закончилось, но девушка вовремя пересмотрела свои жизненные приоритеты. Она начала активно трудиться, тратила меньше, чем зарабатывала и даже научилась откладывать на черный день. Теперь Таня превратилась в уверенного человека, который не думает о том, где взять деньги, чтобы отдать долг.

История 2. Одна из самых частых причин попадания в долговую яму — провалы в открытии собственного дела.

Святослав мечтал о создании собственного дела, мужчина был уверен, что добьется желаемого, ведь у него есть: опыт, талант и внутреннее чутье. Но, все пошло не так, как планировалось. По уши в долгах, Святослав не знал, что еще предпринять, чтобы улучшить свое финансовое положение. Он был уверен, что кредиты помогут продержаться на плаву некоторое время. Ситуация ухудшилась.

Поняв, что так дальше нельзя, мужчина сократил свои расходы. Он начал составлять план перед покупками, безжалостно вычеркивал пункты, без которых можно обойтись. Мужчина научился себя мотивировать, и это помогло ему не только погасить все кредиты, но и стать более счастливым человеком.

История 3. Для погашения кредитов с процентами можно взять безпроцентные кредиты.

Финансовая неграмотность и незнание тонкостей оформления кредитов сыграли с Анной злую шутку. Девушка считала, что кредиты способствуют улучшению жизни, для полного счастья она оформила сразу несколько. Деньги быстро закончились, а вместе с ними и чувство удовлетворенности. Раздражение нарастало с каждым звонком кредиторов, которые становились все настойчивее.

Первое, что сделала Анна, навела порядок в финансах, затем она занялась поиском дополнительного источника дохода. Она отлично рисовала и вскоре смогла продавать свои картины заинтересованным в этом покупателям. Девушка понимала, что время идет, а проценты капают, поэтому она перезаняла денег у родных и покрыла все кредиты, после чего вплотную занялась работой. Родственники проценты от займа не требовали, и спустя год Аня рассчиталась со всеми долгами.

История 4. Пример правильного подхода к займам.

Андрей был противником займа и кредитов, но настали тяжелые времена и он вынужден был отойти от своих убеждений. Мужчина изучил все нюансы оформления ссуды, не поленился расспросить у друзей, которые неоднократно обращались за помощью в банк. Сделав соответствующие выводы, он ни разу не пропустил выплаты по задолженности.

Сумма займа была серьезной, но мужчина ответственно отнесся к этому, иногда он платил даже больше, чем было указано в договоре. Так, Андрей быстрее погасил кредит и соответственно избавился от процентов.

Учимся тратить

Нередко бывает, что долг банку появляется в результате собственной беспечности. Тяга к роскошной жизни ведет к большим тратам, денег всегда не хватает. Порой человек не замечает привычных повседневных расходов, которые в результате складываются в приличную сумму. Удовольствий, веселья и роскоши всегда недостаточно, а взять кредит так просто. Но веселье рано или поздно заканчивается, а кредит нужно выплачивать. Денег традиционно не хватает, и совершенно непонятно, как вылезти из долгов, а там и суд с банком не за горами.

Первым делом нужно провести «работу над ошибками»:

- Проанализируйте свои траты с карандашом и калькулятором в руках. Хорошо, если сохранились чеки, это поможет сориентироваться в расходах.

- Вспомните, когда и почему вам стало трудно выплачивать кредит. Как можно не допустить повторения этой ситуации?

- Запишите все свои долги на бумагу – визуальное представление поможет понять серьезность ситуации. Есть специальные мобильные приложения, которые отслеживают ваши кредиты и предупреждают о сроке выплат.

Чтобы не оказаться в долгах, нужно научиться правильно тратить деньги

Чтобы не оказаться в долгах, нужно научиться правильно тратить деньги

Нет ничего плохого в том, чтобы жить в свое удовольствие. Более того, это вполне реально даже при наличии кредита. Нужно только научиться грамотно распределять свои доходы, чтобы кредитная яма не стала вашим кошмаром. Существует правило распределения денег, согласно которому:

- 50% дохода идет на повседневные траты (жилье, еда, транспорт);

- 20% откладывается или идет на погашение долга;

- 30% можно потратить на покупки и развлечения.

Последний пункт вполне можно немного урезать, освободив тем самым средства. Далеко не каждый способен жить по этой схеме, но попробовать точно не помешает. Приучите себя распределять деньги заранее, откладывая все, что не предназначено для повседневных трат, на то, чтобы рассчитаться с кредитом.

Составляем календарь платежей

Следующий шаг – составить календарь выплат. Можно отмечать даты платежа в любом настенном календаре либо расчертить специальную табличку. Последнее удобно, так как помимо кредитов в таблицу можно будет заносить любые другие обязательные траты – квартплату, к примеру, а также доходы – зарплату, аванс и т. д.

Следующий шаг – составить календарь выплат. Можно отмечать даты платежа в любом настенном календаре либо расчертить специальную табличку. Последнее удобно, так как помимо кредитов в таблицу можно будет заносить любые другие обязательные траты – квартплату, к примеру, а также доходы – зарплату, аванс и т. д.

В итоге вы увидите, в какие дни у вас доходы, в какие – обязательные платежи, как они группируются, хватит ли у вас средств для погашения множества платежей на одной неделе. Теперь вы сможете планировать. К примеру, зарплата начисляется в начале месяца, в кредиты платить – в середине и конце. Вы заранее сможете отложить нужную сумму.

Особенно удобно пользоваться табличкой, когда у вас много платежей. Тогда вы точно не запутаетесь и не просрочите дату очередного взноса по забывчивости.

Проанализировать расходы и задолженности

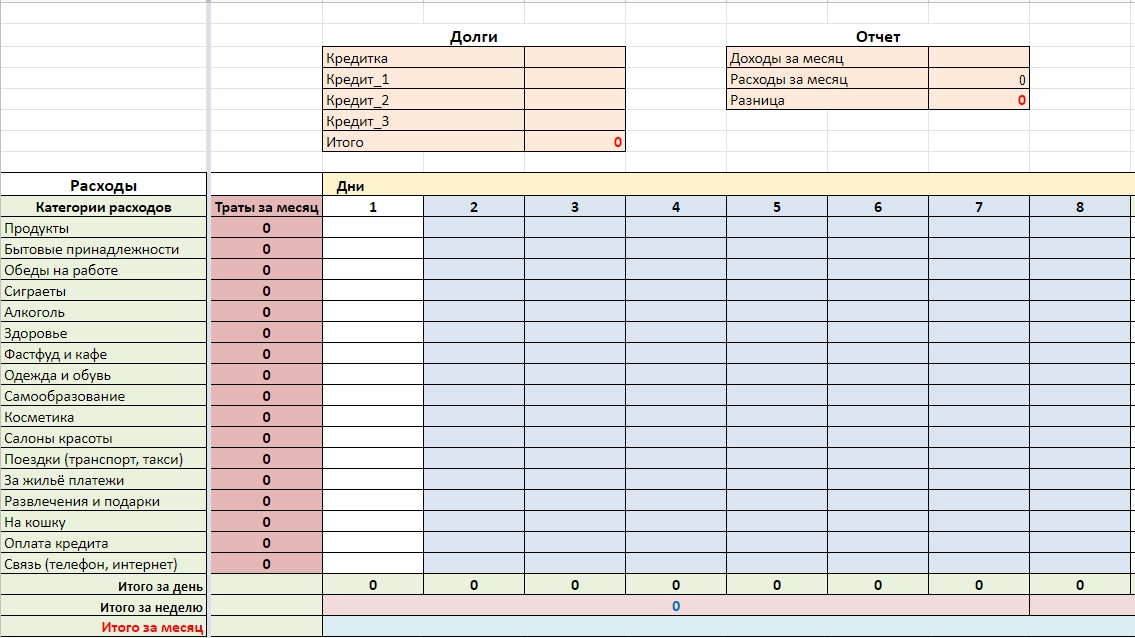

Для начала можно попробовать составить таблицу, которая позволит быстро рассчитать ежемесячные доходы и расходы, а также определить общий размер задолженности. Без таблицы тоже можно, но держать в голове много цифр и значений непросто.

Как пользоваться. Чтобы составить таблицу, пропишите в первую колонку категории расходов. Вторая будет считать, сколько денег ушло за месяц по каждой категории. Остальные колонки — дни, в которые следует вносить ежедневные траты. Последние три строчки покажут общие расходы за день, неделю и месяц.

Теперь с помощью таблицы можно определить необязательные траты, например расходы на салоны красоты или спонтанные покупки одежды. Если они важны, сможете к ним вернуться, когда наладится финансовое положение.

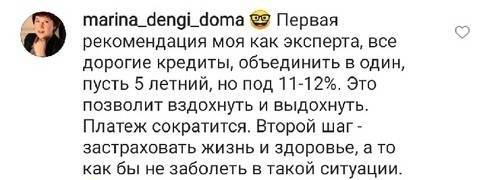

А как насчет рефинансирования

Один из самых популярных советов читателей — рефинансировать кредиты. То есть оформить новый кредит для погашения уже имеющегося: получить лучшую процентную ставку, продлить срок и снизить ежемесячный платеж.

«Ставки жесткие прям… 17, 25, 29%. Наверное, рефинансировать как-то все в одно и выплачивать», — написал наш читатель в Инстаграм.

Эксперт делает ход конём и предлагает реструктуризацию долга.

Катерина Путилина, независимый финансовый консультант:

— Еще один вариант — реструктуризация долга. Попросить, чтобы банк разрешил платить меньшую сумму, но в течение более длительного времени. Да, это увеличивает переплату, но позволит хотя бы на короткий промежуток времени уменьшить сумму расходов на кредиты и сократить расходы в целом.

Полина рассказала, что уже пыталась рефинансировать кредитки, но у неё ничего не вышло: «Мне не одобрят, я уже пробовала рефинансировать свои кредитные карты».

Ошибки, ведущие в долговую яму

Интересно, что некоторые люди, оформившие один кредит, спустя время обязательно обращаются в банк еще.

Банки всегда предлагают выгодные условия для оформления кредитов. Клиентов привлекают небольшими процентами и приемлемой ежемесячной оплатой. Создается впечатление, что все делается для клиентов, но банк даже от одного оформленного кредита имеет большую выгоду.

Сумма общего долга возрастает с каждым месяцем или годом. Чтобы не затягивать с выплатами, следует регулярно погашать долг, сумма не должна быть меньшей, чем указано в договоре.

Сумма общего долга возрастает с каждым месяцем или годом. Чтобы не затягивать с выплатами, следует регулярно погашать долг, сумма не должна быть меньшей, чем указано в договоре.

Важно знать, чем быстрее сможете выплатить кредит, тем меньше денег потеряете. Многие собственноручно загоняют себя в долговую яму

Они берут ссуды, чтобы оплатить предыдущие долги, висящие мертвым грузом и увеличивающие проценты

Многие собственноручно загоняют себя в долговую яму. Они берут ссуды, чтобы оплатить предыдущие долги, висящие мертвым грузом и увеличивающие проценты.

Дабы избежать такой удручающей ситуации не стоит допускать распространенные ошибки, такие как:

- неумение контролировать собственные расходы;

- регулярная оплата по минимальным платежам;

- неправильно расставленные приоритеты, в виде оплаты мелких долгов;

- просьба об увеличении кредитного лимита;

- объединение имеющихся банковских кредитов в один большой долг.

Ищите неожиданные источники дохода

Почему-то, когда речь заходит про экономию, все думают о гречке на воде. Экономить на еде — первая мысль человека, который задумался о снижении трат. Но совсем не обязательно меньше есть, чтобы найти больше денег. Вот несколько идей.

- Проверьте, сколько уходит на налоги и штрафы: часто люди не задумываются, что суммы налогов можно уменьшить. Например, заключить с работодателем договор как самозанятый. Обычно работодатели совсем не против такого расклада. А еще не забудьте, что раз в год можно оформить налоговый вычет — за покупку жилья, оплату процентов по ипотеке, лечение, образование и многое другое.

- Узнайте, положены ли вам льготы. Недавно Владимир Путин запретил отнимать у должников минимальный размер оплаты труда. Теперь вы по крайней мере сможете оставлять себе минималку на текущие расходы. Но это еще не все. Возможно, вам положены льготы как сингл-родителю, многодетному или пенсионеру. А еще вы можете переписать квартиру на пожилого родителя, чтобы меньше платить за коммуналку. А еще — получить льготы на покупку лекарств или арендовать жилье у государства на 80 % дешевле. Наверняка хотя бы одна из льготных программ поможет именно вам.

- Проверьте свою кредитную историю. Вы можете догадываться, что она плохая, но вряд ли точно знаете насколько. Зачем вам это знать? Предупрежден — значит вооружен. Возможно, вы вовсе не в черном списке всех банков, как вам казалось. А значит, можно подать заявку на рефинансирование кредитов. Или реструктуризацию. Или взять кредит под более низкий процент и закрыть более дорогие долги. Не отчаивайтесь, получив отказ в одном или двух банках. Продолжайте пытаться. Только обязательно выбирайте банки с лицензией ЦБ РФ, а не мутные конторы-однодневки. Взять кредит можно даже с плохой кредитной историей. Главное — потратьте его именно на погашение других кредитов. А не как в прошлый раз)

- Пересмотрите свои активы. Возможно, у вас без дела простаивает гараж: сдайте его в аренду. Пустует старая дача: сдайте ее в аренду тоже. Есть хороший моющий пылесос, дрель, робот — мойщик окон, фритюрница или хлебопечка? Вы не поверите, как часто людям нужны такие вещи напрокат. Только не забудьте составить договор (шаблон можно скачать в интернете), который защитит вас от недобросовестных клиентов. Если вы живете в большой квартире в центре с дорогой коммуналкой, вы можете сдать в аренду и ее, а сами временно (временно!) арендовать квартиру подешевле. Это тоже поможет выкроить лишних денег и пересмотреть свое отношение к недвижимости. В конце концов, она должна приносить деньги, а не высасывать последние копейки из кошелька.

- Приберитесь. Разбор хлама в квартире очень помогает прочистить голову. Подумайте, стоило ли все это барахло вашего времени и ваших денег? Действительно ли оно вам так нужно? Продайте все ненужное на «Авито». Не жалейте ненужных вещей. Гоните от себя мысль «а вдруг мне через полгода понадобится этот сломанный утюг, а денег на новый не будет». Такие мысли деструктивны. Лучше думайте: «Сейчас все продам, закрою долги, а через полтора года куплю себе все новое и не в кредит!»

- Присоединитесь к какому-нибудь бесплатному марафону или движению. Участвуйте в челлендже «год без покупок» или в марафоне здоровой еды. Так ваша экономия превратится в увлекательное испытание с пользой для тела и духа, а не в унылое «у меня нет денег на новые джинсы». Гордо говорите всем, что приняли вызов и решили не покупать новую одежду ради заботы об экологии. А потом, может, вас увлечет и сам процесс.

- Дайте себе немного свободы. Невозможно ограничить себя сразу во всем: и еду брать только по списку, и одежду занашивать до дыр, и от кино отказаться. Оставьте место для веселья: кофе навынос, но только раз в неделю; дорогой торт, но только раз в месяц. Интересная книга или новая настольная игра порадуют вас и помогут дальше ограничивать себя в остальном.

- Начните вести бюджет. Почему все финансовые консультанты и тренеры начинают именно с этого? Зачем вам считать деньги, если и так понятно, что все уходит на кредиты? Тем более приложение банка вроде и так все за вас посчитало. Дело в том, что нужно не просто считать траты. Их нужно анализировать. В первую очередь — чтобы избавиться от иллюзий. Легко считать деньги в уме, если вы получаете фиксированную зарплату раз в месяц. Гораздо сложнее, когда доход не стабилен, зависит от разных факторов и поступает частями.

По возможности формировать накопления

Тем, кто любит жить в свое удовольствие даже при наличии кредитов, нужно усвоить всего одно простое правило.

Чтобы долговая яма не стала для них неприятным сюрпризом:

- 50% от дохода откладываем на повседневные расходы (еда, коммунальные услуги, транспорт).

- 20% – на погашение займов.

- 30% – это деньги на покупки и развлечения.

При образовании задолженности по возврату займа, средства, отложенные на развлечения можно потратить для расчетов с банком. Если получится распределять доходы по указанной схеме, то обязательно появятся свободные деньги. Тогда отпадет надобность в кредитах и будет уверенность в завтрашнем дне.

Не делайте глупостей

Сегодня на различных порталах можно найти всевозможные советы о том, как выбраться из долговой ямы по кредитам. Некоторые из них – странные и глупые, а иные и вовсе являются ловушками мошенников.

Вы можете наткнуться на объявления «магов», обещающих избавить от кредитов с помощью заклинаний или хотя бы «наворожить» высокую зарплату (разумеется, не бесплатно). Или нарваться на так называемых «раздолжнителей», уверяющих, что за символическую плату (от 15 до 90 % задолженности по кредитам) избавят вас от всех долгов.

Запомните: легких путей в этом деле нет. Попавшись на удочки лжемагов и мошенников, вы лишь усугубите ситуацию и потеряете еще больше денег.

Отсрочка платежа

Если заемщик понадобится отсрочка платежа, следует немедленно известить об этом банк. В таком случае срок нового платежа будет перенесён на более позднее время. Это позволит заемщику на некоторый период времени не выплачивать взносы по ссуде. После завершения срока отсрочки общий размер выплат неизбежно возрастёт. В него будет дополнительно включена плата за предоставление этой самой отсрочки.

Если заемщик потерял работу, и в ближайшие 5 месяцев не будет иметь возможности выплачивать кредит, то для получения отсрочки платежей нужно обратиться в арбитражный суд. Этот суд сможет признать банкротство, а всё имущество заёмщика будет автоматически передано на реализацию. Исключение в данном случае составляет только жилплощадь и ряд предметов первой необходимости.

Рефинансируйте долг

Еще один цивилизованный способ – взять на более выгодных условиях новый займ, разработанный специально для того, чтобы погашать текущие задолженности. Подчеркиваем – нужно получить именно целевой кредит для рефинансирования!

Не меняйте шило на мыло, оформляя новые потребительские кредиты на любые цели. Во-первых, так вы лишь выиграете немного времени, но проблема не решится. Во-вторых, если испытываете трудности с деньгами, то слишком высок риск того, что после получения «живых наличных» обязательно найдутся «более важные» и срочные траты. Тогда о том, как выбраться из кредитной ямы, вы задумаетесь в самую последнюю очередь.

Также процедура рефинансирования допускает объединение нескольких кредитов в один. Это не только поможет снизить общие затраты за счет более низких процентов, но и уменьшит психологическую напряженность.

Советуем сразу идти в банк, не являющийся вашим кредитором, так как рефинансировать собственные кредиты банки не любят.

Но перед оформлением такого займа просчитайте сопутствующие расходы. Если они существенны, и разница в процентных ставках невелика, то овчинка не стоит выделки.

Внесудебное (упрощенное) банкротство

Внесудебное банкротство возможно при сумме долга от 50 тыс. до 500 тыс. руб. (без учета неустоек). Это бесплатная процедура. Оформляется такое банкротство через МФЦ. Но добиться его сложно – слишком много параметров должно совпадать.

В частности, ваши долги должны быть «просужены» и признаны невозможными ко взысканию. То есть кредитор должен обратиться в суд за взысканием, в отношении неплательщика должны возбудить исполнительное производство и затем завершить это производство, оформив акт о невозможности взыскания. Иными словами, упрощенное банкротство будет доступно лишь после того, как к вам пришли судебные приставы с исполнительным листом и не нашли, что у вас взять: ни имущества, на которое можно обратить взыскание; ни активов (доли ООО, акции и т.д.); ни доходов более прожиточного минимума, из которых можно было бы удерживать какую-то часть ежемесячно.

Для примера: в Краснодарском крае в 2020 г. было возбуждено 88 процедур упрощенного банкротства. В феврале 2021-го мы провели мониторинг и обнаружили, что ни одна из этих процедур еще не завершена. То есть пока неизвестно, спишут долги этих людей или нет.

Более реальный вариант избавления от долгов – обычное, судебное банкротство.

Совет второй — вместо накопления гасите долг

В принципе, этот совет является продолжением первой рекомендации. Если у вас появились свободные деньги, нет смысла складывать их на депозит под 6-8%, куда лучше погасить часть кредита, взятого под 15-20% годовых.

Допустим, вы погашаете кредит за телевизор, и вам осталось платить еще полгода. В это же самое время вы думаете о следующей, более крупной цели — новом автомобиле. Не стоит копить на автомобиль, не погасив кредит за телевизор. Куда правильнее поскорее закрыть кредит за технику, а те средства, которые вы вносили банку за прошлую покупку, после этого откладывать на новую.  Фото: pixabay.com

Фото: pixabay.com

Кредитные каникулы

Подходят вам в случае временных трудностей — например, в связи с потерей работы, и только если ваша репутация в глазах кредитора до этого времени была безупречной. В 2020 году отсрочку максимум на полгода можно было получить по ипотеке, потребительским кредитам, автокредитам и кредитным картам.

Каникулы вам могли предоставить:

- если договор оформлен до 3 апреля 2020 года;

- если доход за последний месяц снизился на 30% по сравнению с доходом за тот же период в предыдущем году;

- по принципу «один кредит — один льготный период», при этом в вашей кредитной истории будет отображена информация о предоставлении вам кредитных каникул;

- если сумма не более установленного лимита. Например, по ипотеке каникулы положены в том случае, если объем кредита не превышает 1,5 млн рублей (кроме Москвы, Санкт-Петербурга, Московской и Ленинградской областей, где цены на жилье выше, чем в целом по России).

Не можете платить кредит? Закажите звонок юриста

Кредитные каникулы не спишут ваш долг и проценты по нему: кредит вы все равно будете обязаны погасить в полном объеме, но по новому графику.

Сейчас, в 2022 году, все банки России имеют право предлагать своим клиентам кредитные каникулы. Срок обращения за каникулами — до 30 сентября 2022. Каникулы предназначены для розничных заемщиков банков и компаний малого и среднего бизнеса, в том числе и ИП, которые оформили ссуды до 1 марта. За правительством оставлено право на продление этого периода.

От общего числа обращений за кредитными каникулами порядка 70% занимают кредиты наличными, чуть больше 20% — кредитные карты. Оставшаяся часть касается ипотеки и автокредитов.

Банк имеет право отказать в предоставлении каникул. И это надо четко понимать, принимая решение пойти беседовать в банк о своей просьбе дать возможность пожить без уплаты взносов по кредиту на пол года, чтобы привести в порядок какие-то иные финансовые дела.

Да, банки регулярно вводят свои варианты кредитных каникул. Но в отличие от норм государственных кредитных каникул, решение дать заемщику каникулы в рамках своей внутренней программы — это право банка, а не его обязанность.

В банк за помощью

Если нет возможности возвращать деньги на прежних условиях, то можно обратиться к сотрудникам банка с просьбой изменить условия кредита. Желательно сделать это быстро, пока не набежал большой штраф. Теоретически банку выгодно предоставлять клиенту рассрочку или кредитные каникулы. На практике вы можете не встретить взаимопонимания у сотрудников банка, но нужно использовать даже самый маленький шанс. Варианты облегчения жизни заемщика со стороны кредитора:

- Выплата только процентов. Неплохо для клиента в краткосрочной перспективе (придется платить небольшие взносы), но только оттягивает наступление кризиса.

- Временное освобождение от выплаты долга. Такое решение принимается крайне редко и только при наличии действительно серьезных причин. Освобождение действует всего несколько месяцев, затем все равно приходит пора рассчитываться за кредит.

- Продление срока договора. Клиент получает возможность вносить меньшие суммы за счет того, что срок кредитования немного отодвинут. Это самый оптимальный план.

- Рефинансирование долга – оформление нового кредита для выплаты предыдущего. Соглашаться на реструктуризацию стоит только в том случае, если условия нового займа гораздо выгоднее, чем у предыдущего. К сожалению, такие предложения бывают нечасто.

Нечем платить кредит? Обратитесь в банк за помощью

Нечем платить кредит? Обратитесь в банк за помощью

Все эти способы имеют только одну положительную сторону – кредитная история должника остается незапятнанной. Все остальное будет зависеть от организованности человека, его возможности соизмерять доходы и расходы и немного от везения, чтобы кредитная яма не затянула должника окончательно.