Ликвидность компаний

Ликвидность предприятия – это мера платёжеспособности компании, которая зависит от ликвидности её активов. Она рассчитывается чтобы понять, может ли компания в срок расплатиться по своим долгам. Чем лучше показатели, тем проще получить кредит в банке.

Если у фирмы много денег на счетах, а на складах большие запасы востребованных товаров – она без проблем рассчитается в срок.

Если же склады пустые, денег нет, и есть только разваливающийся завод в пригороде, то в случае банкротства кредиторы будут очень долго ждать свои средства.

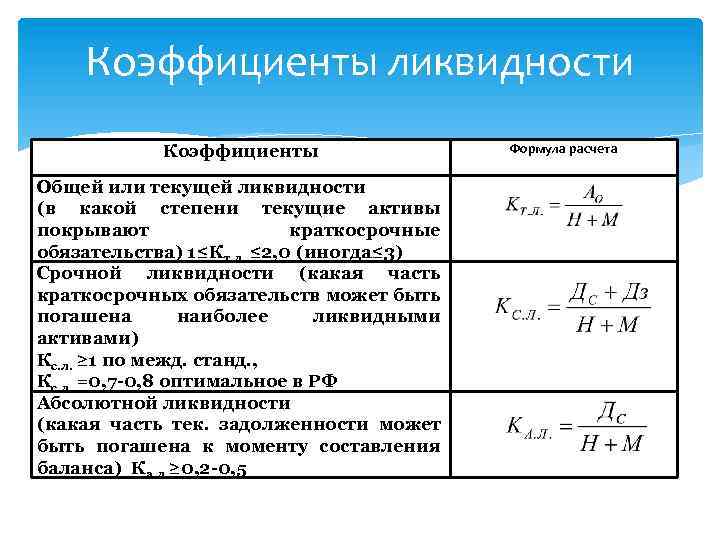

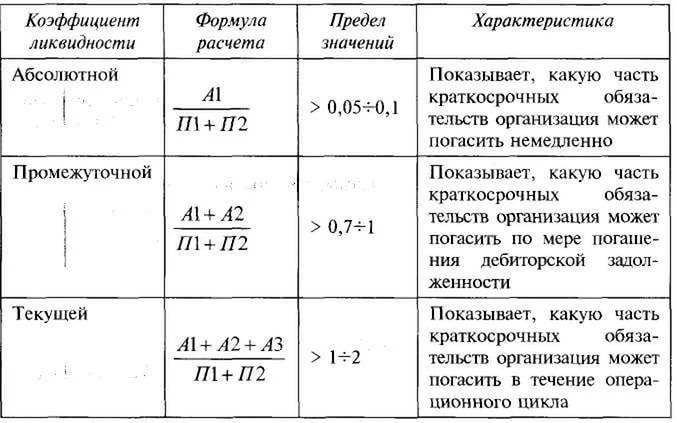

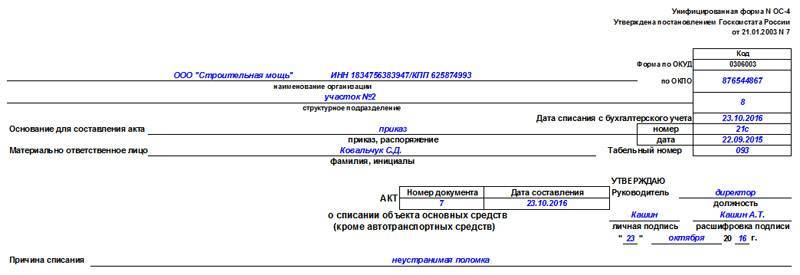

На основе бухгалтерского баланса считают коэффициент ликвидности. Он показывает соотношение долгов предприятия и оборотного капитала. Ликвидность компании бывает текущая, быстрая и абсолютная. Прежде чем перейти к формулам расчёта этих коэффициентов, нужно разобраться с видами активов.

Ликвидность баланса

Баланс фирмы делится на две категории: активы и пассивы.

Ликвидность баланса предприятия показывает, сможет ли компания за счёт своих активов покрыть все обязательства. Грубо говоря, хватит ли денег, чтобы расплатиться по долгам.

Актив баланса – всё то, что при управлении способно зарабатывать деньги и приносить прибыль. Это ресурсы, материальные ценности, технологии. Могут быть низко-, средне- и высоколиквидные.

Пассив баланса – это источники денежных и производственных ресурсов предприятия. Это собственный капитал предприятия, кредиты, резервные фонды и т.п. Пассивы также классифицируются по степени ликвидности – что-то нужно отдать срочно, а что-то может подождать.

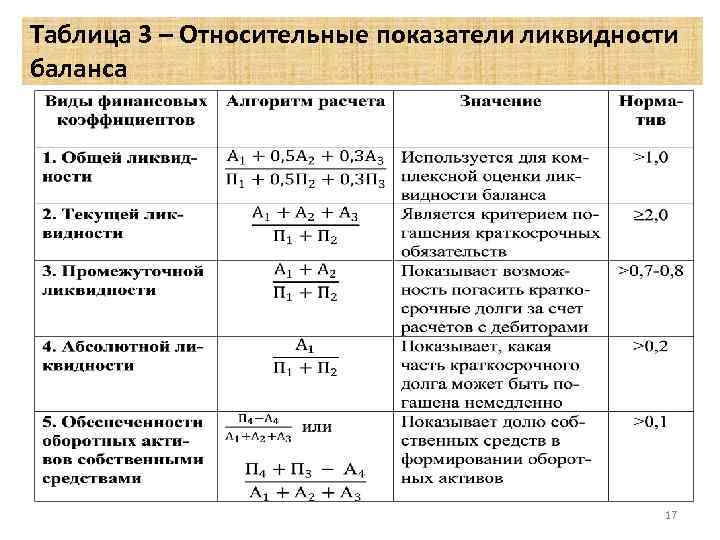

Активы и пассивы делятся на четыре группы, их принято нумеровать и обозначать буквами А и П соответственно. На таблице ниже изложены зависимость этих групп и правила ликвидности в последнем столбце.

| Активы | Пассивы | Условие ликвидности | ||

|---|---|---|---|---|

| А1 | самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения. | П1 | самые срочные обязательства: кредиторская задолженность. | А1 ≥ П1 |

| А2 | быстрореализуемые активы: краткосрочная дебиторская задолженность. | П2 | краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам. | А2 ≥ П2 |

| А3 | медленно реализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность. | П3 | долгосрочные пассивы: долгосрочные кредиты. | A3 ≥ ПЗ |

| А4 | труднореализуемые активы: внеоборотные активы. | П4 | устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей. | А4 ≤ П4 |

Сопоставив А1 и А2 с П1 и П2 мы выясним текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платёжеспособность предприятия на основе сравнения будущих поступлений и платежей.

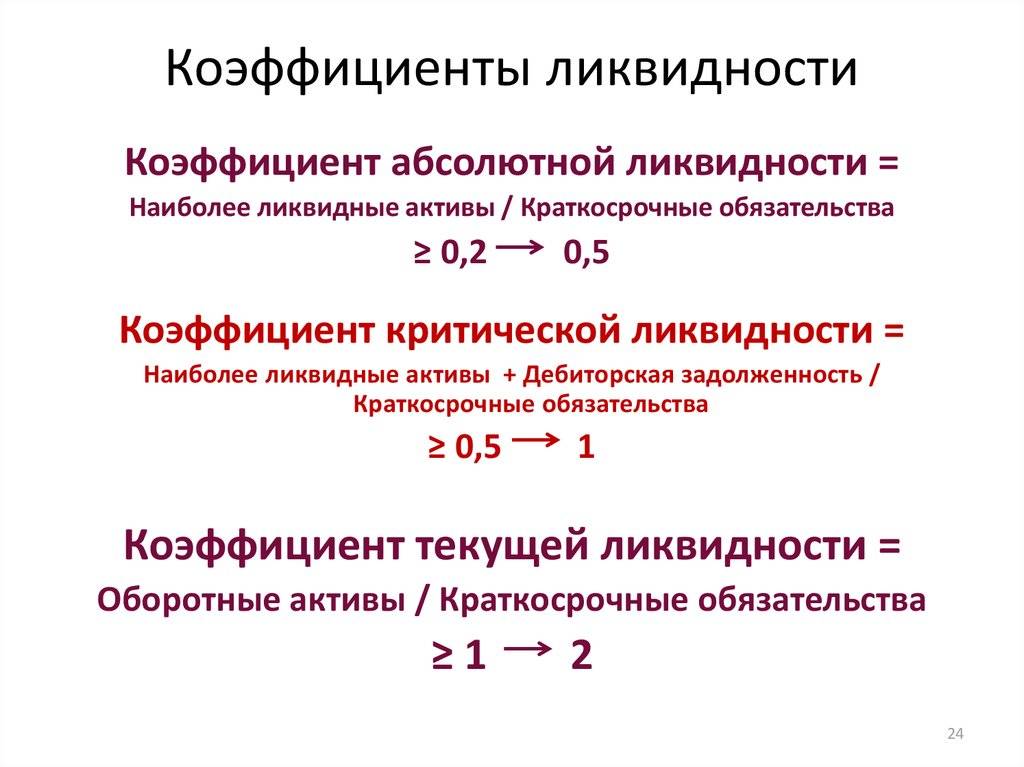

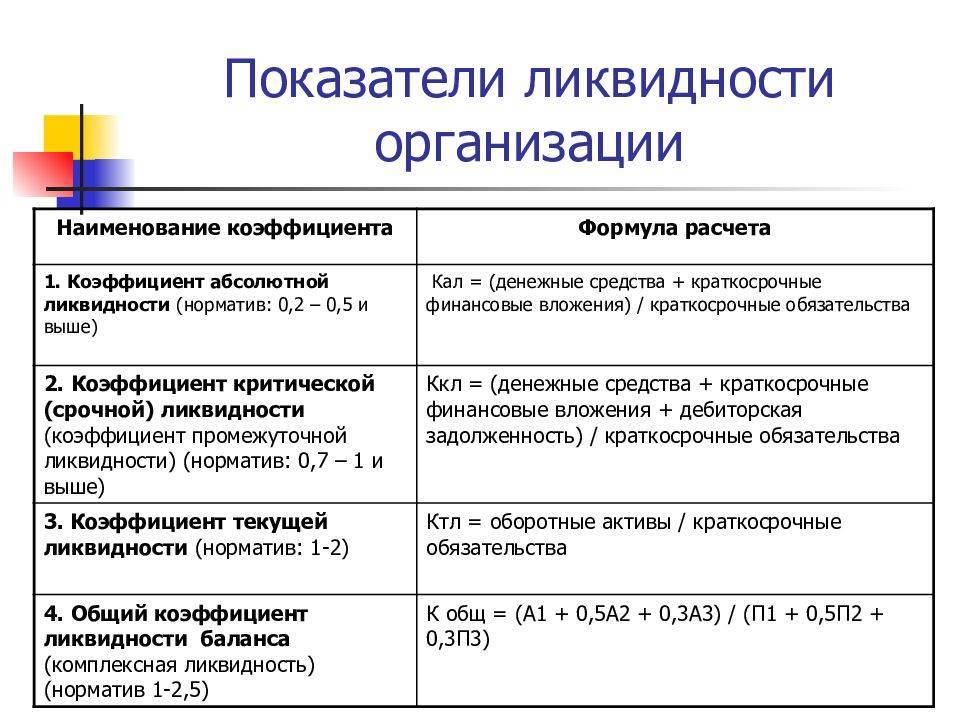

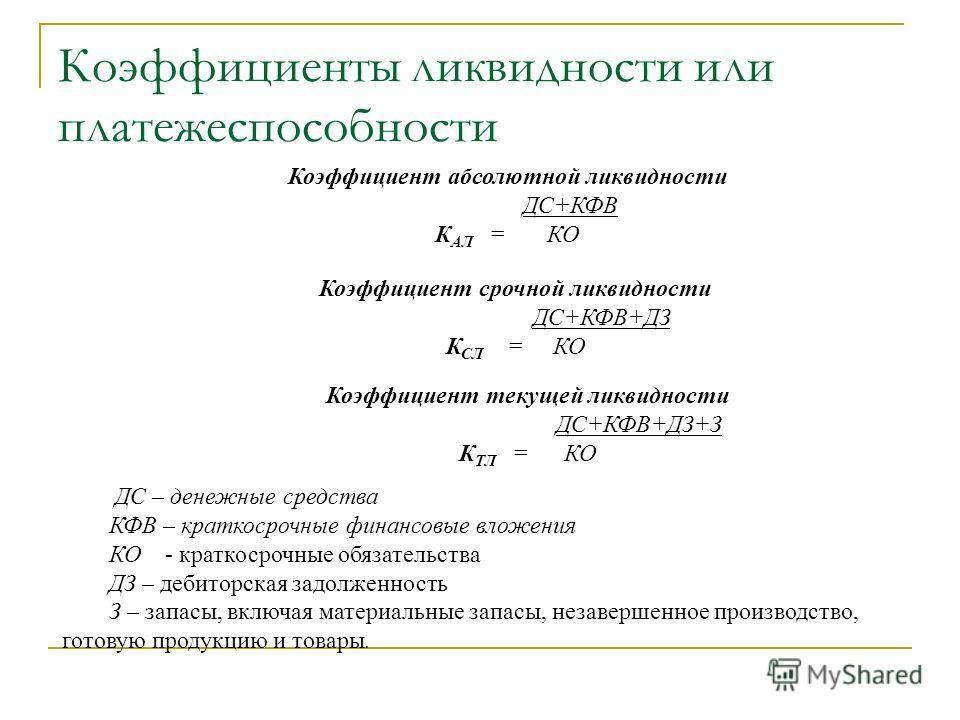

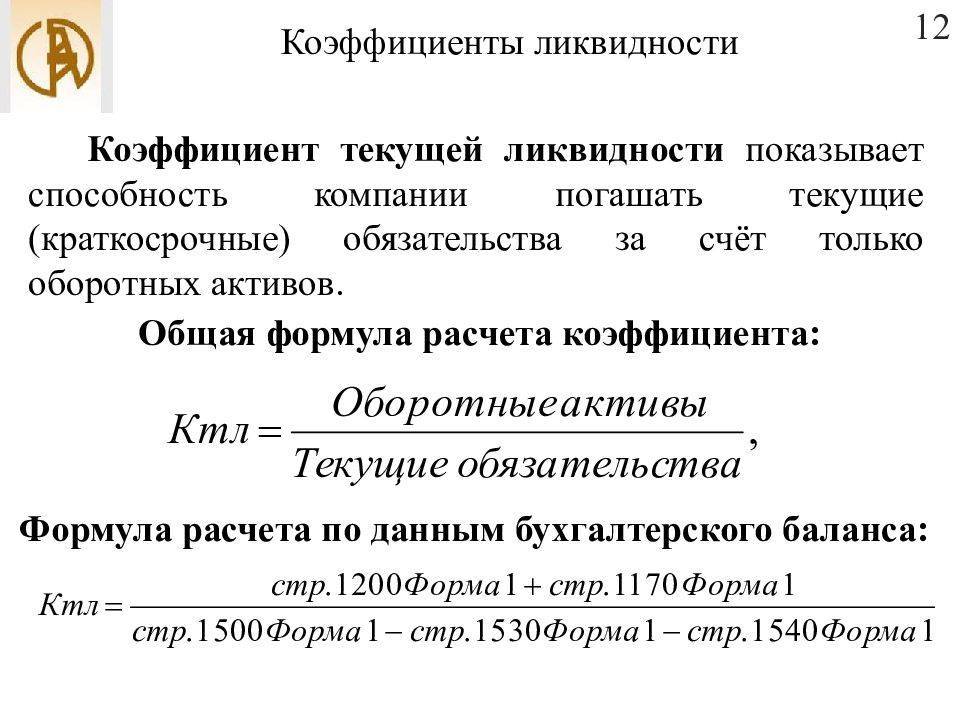

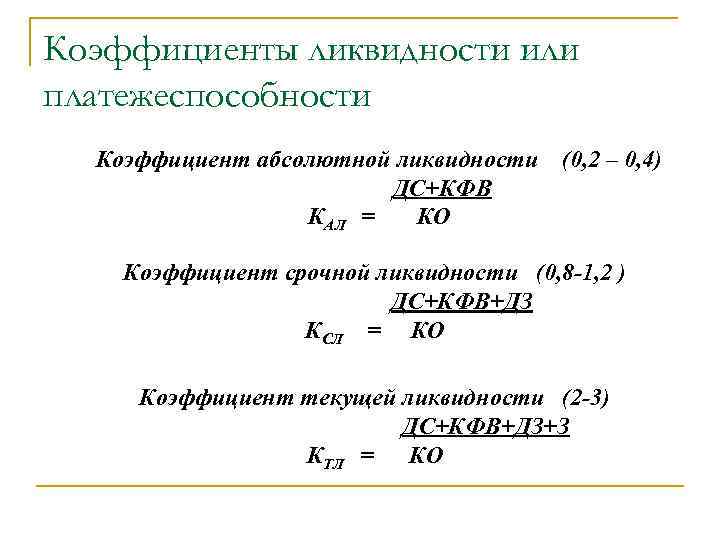

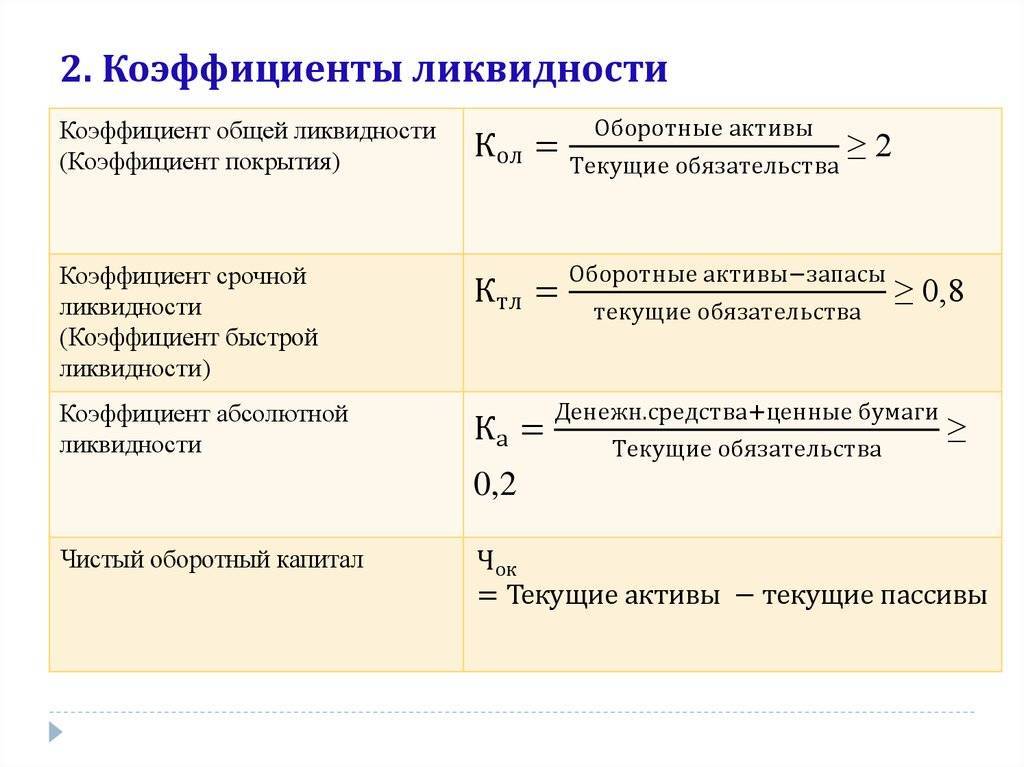

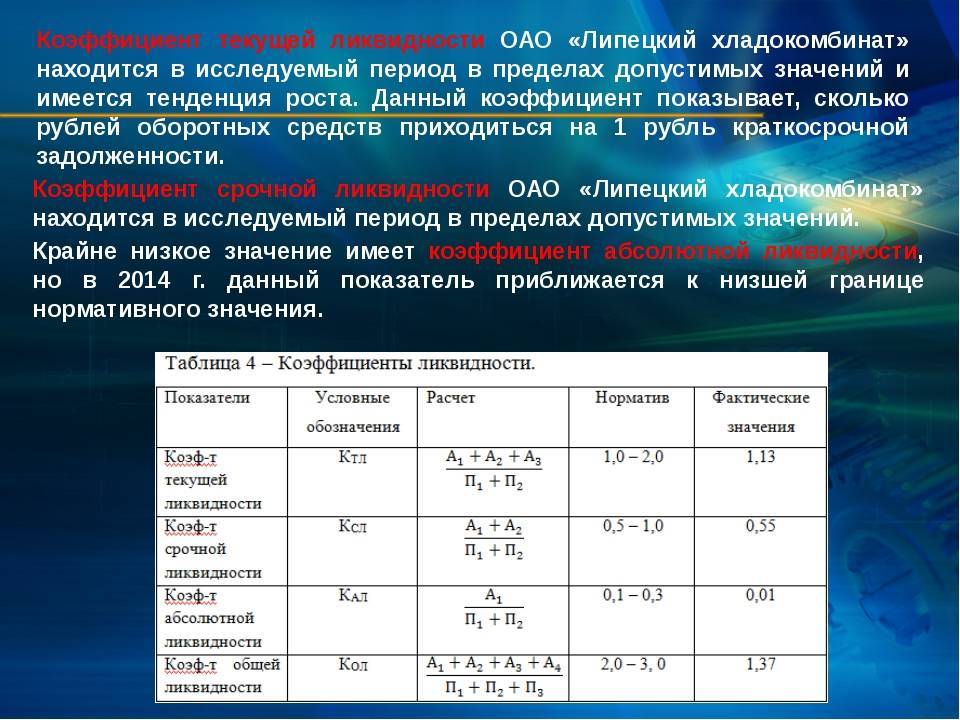

Коэффициент текущей ликвидности

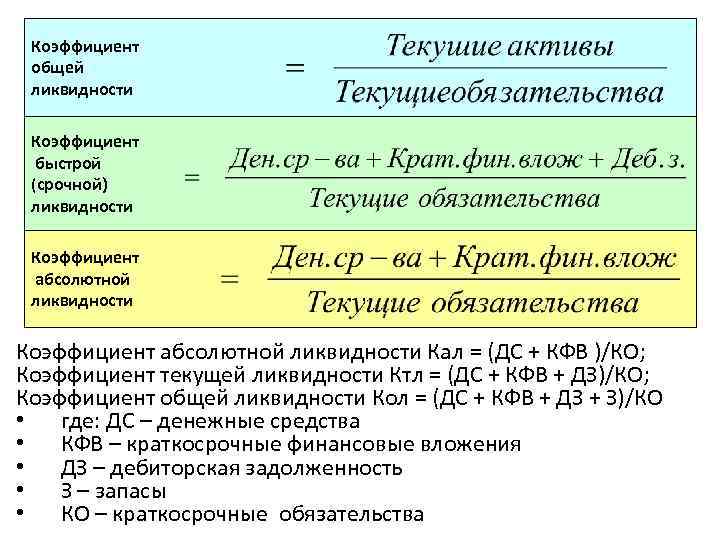

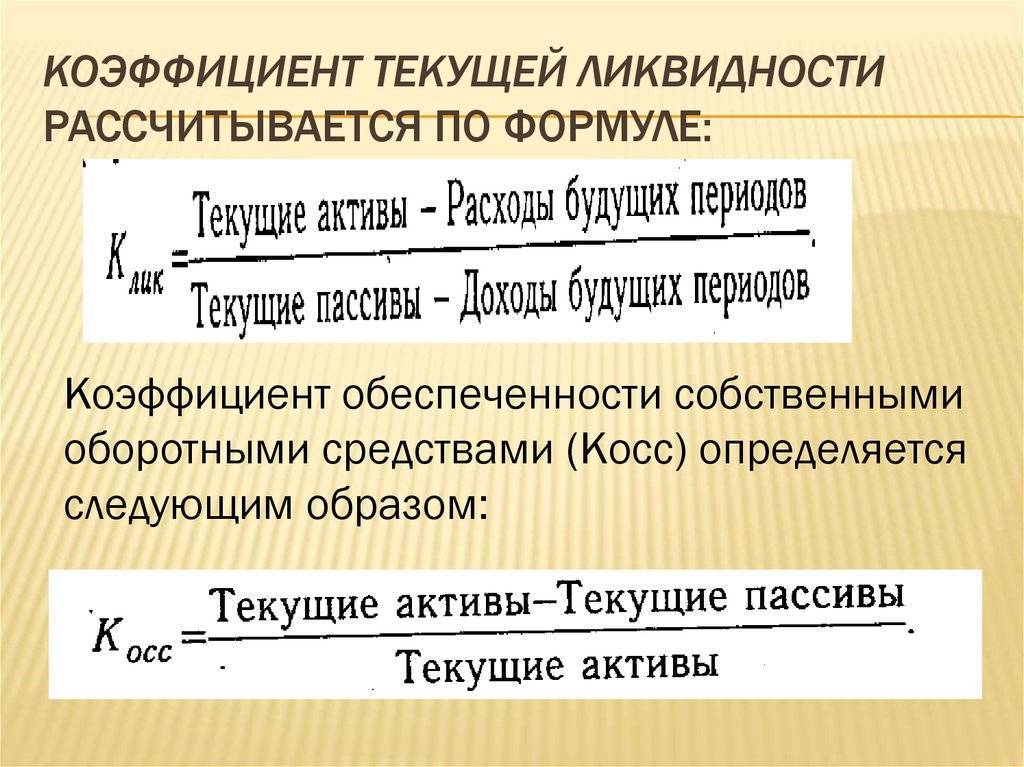

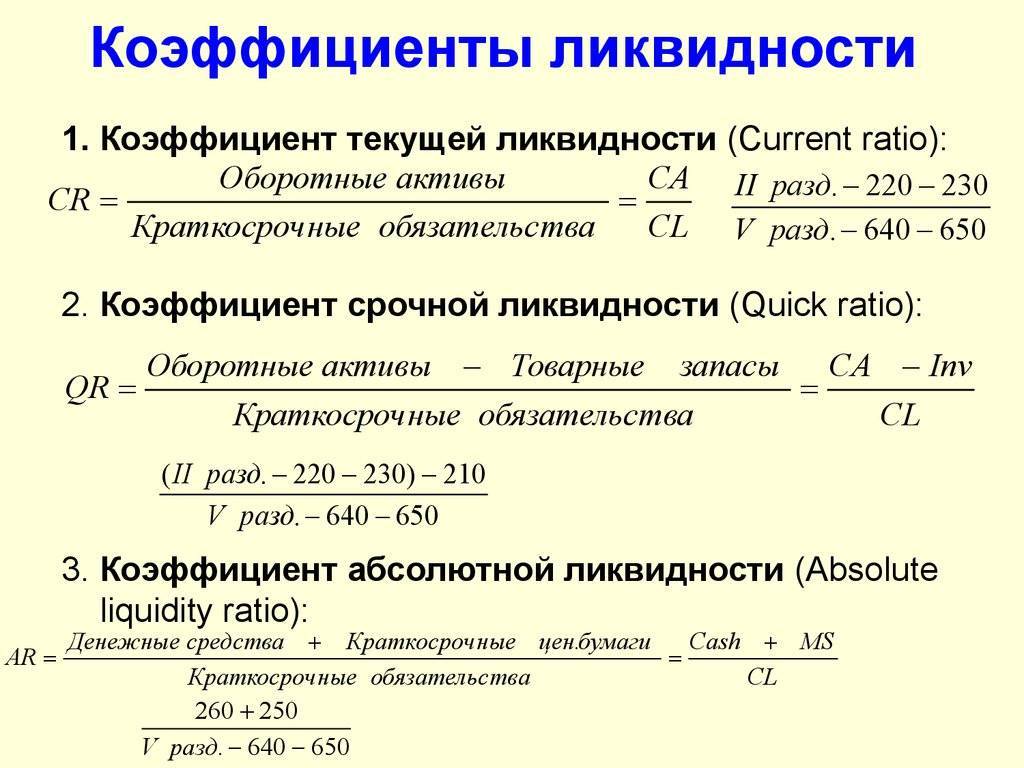

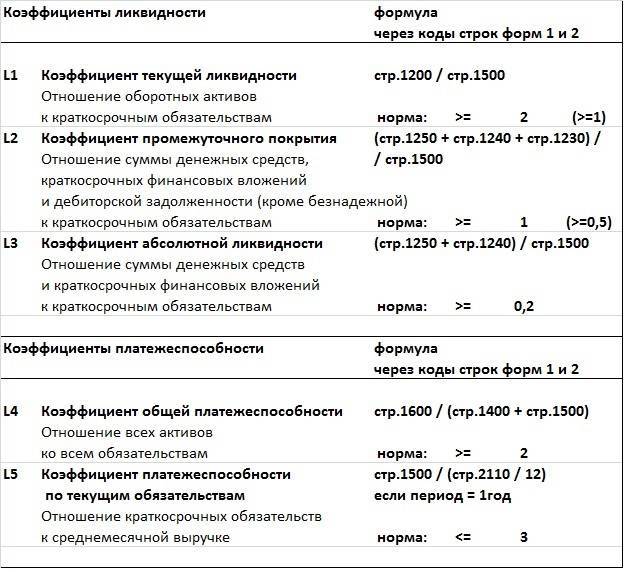

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл = оборотные активы / краткосрочные обязательства

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платёжеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

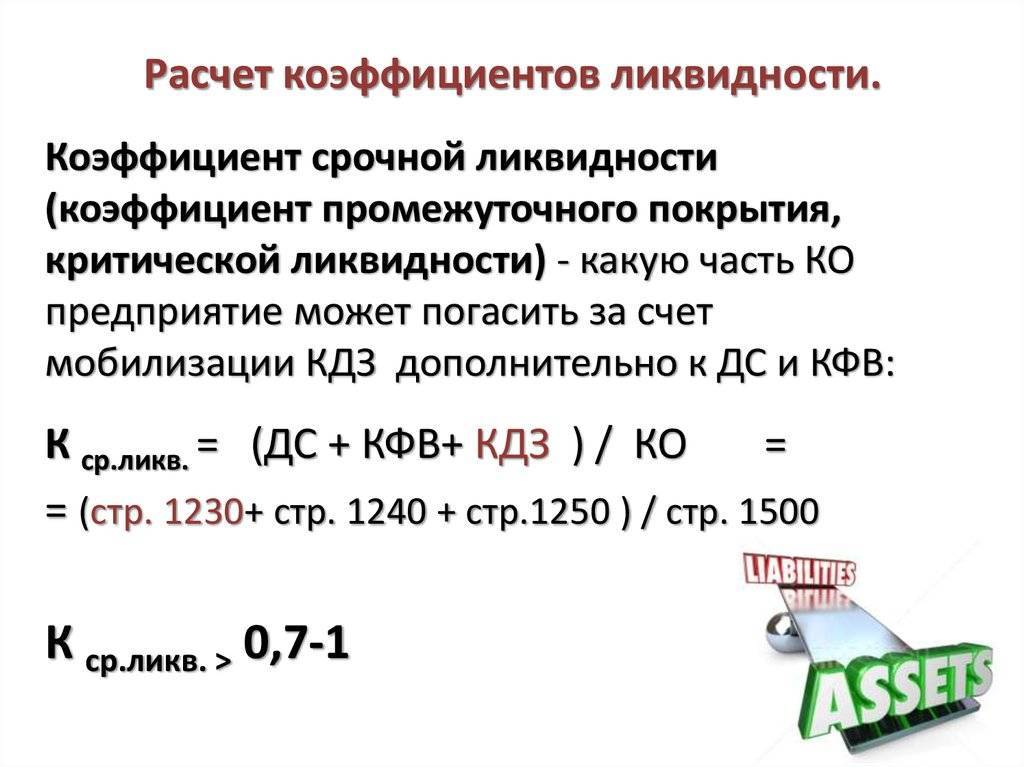

Коэффициент быстрой ликвидности

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. К высоколиквидным текущим активам не относят материально-производственные запасы, потому что, если их срочно продать, мы получим сильные убытки. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + остаток на счетах) / текущие краткосрочные обязательства.

Нормой считается, если коэффициент ≥ 1.

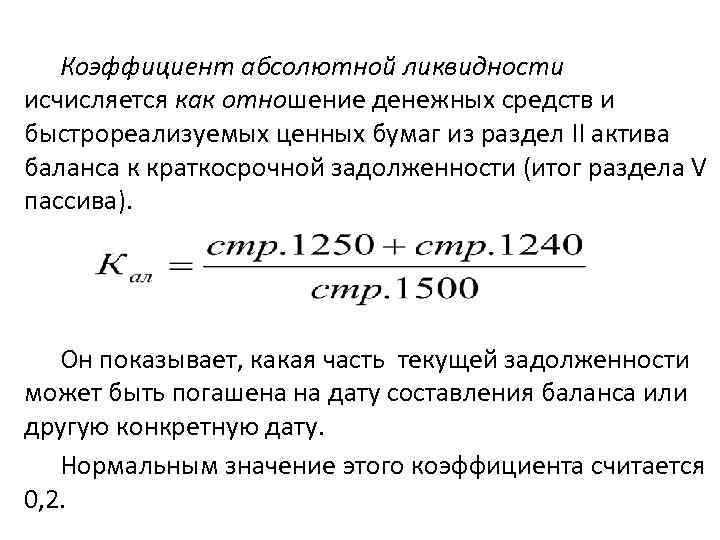

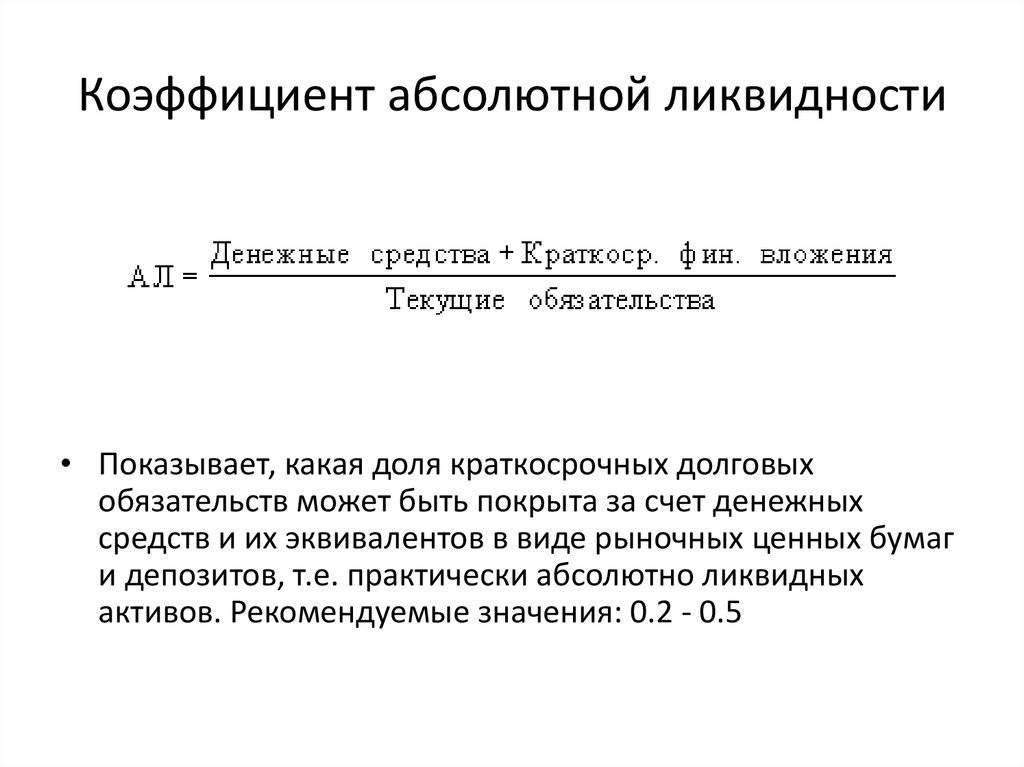

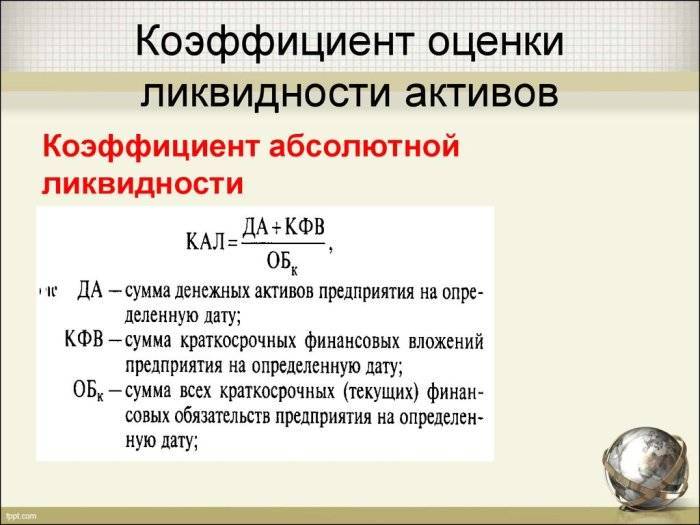

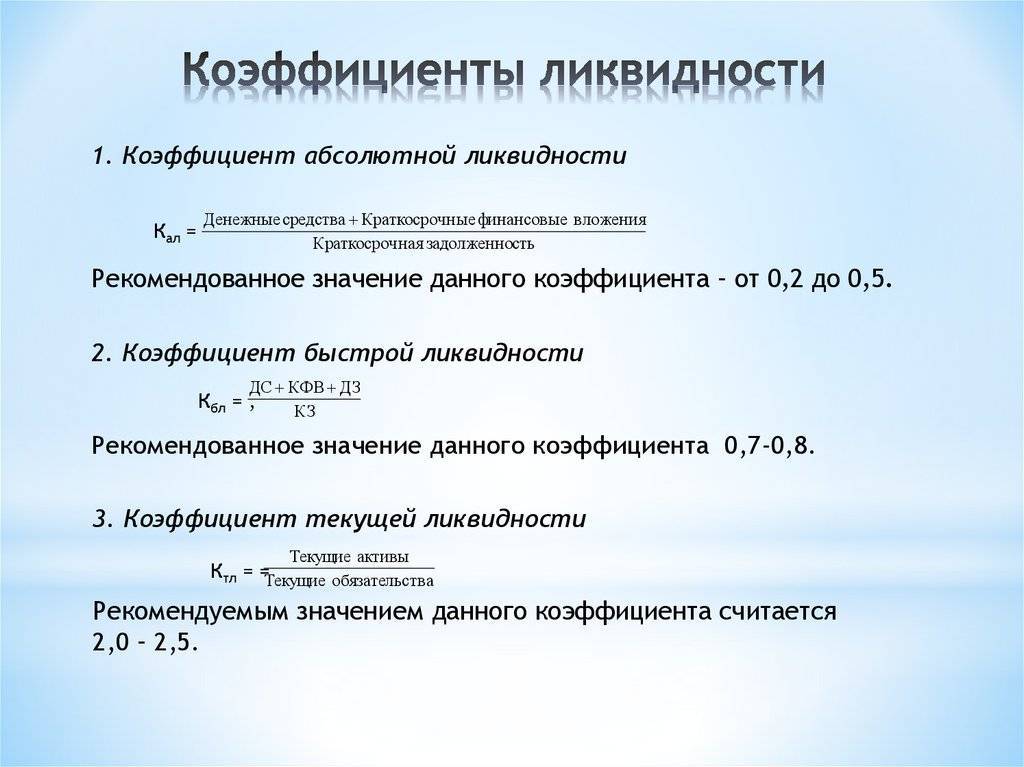

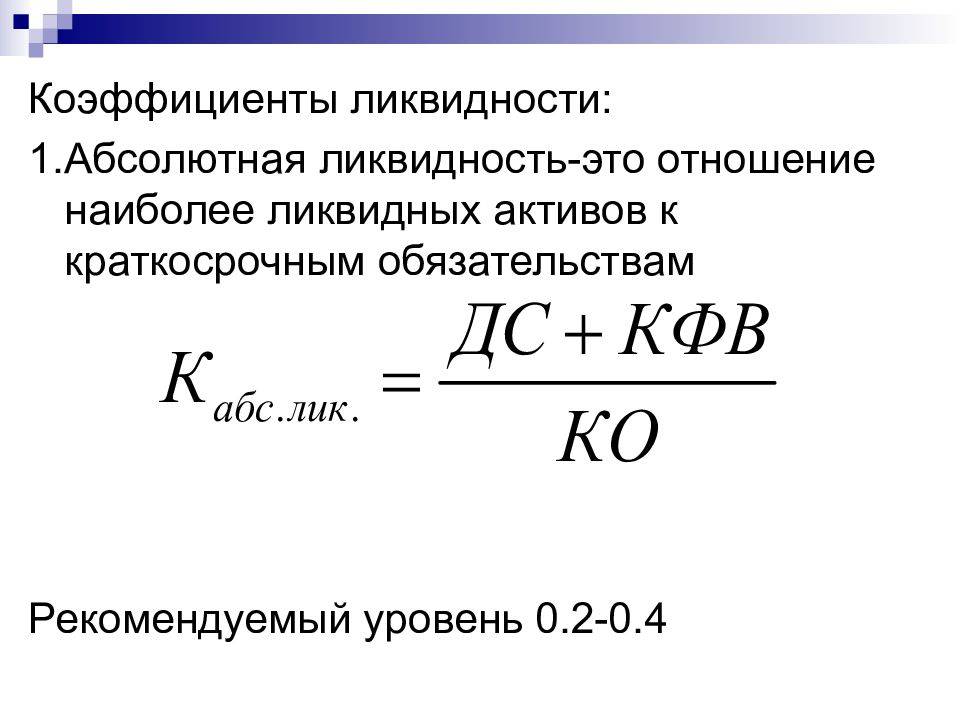

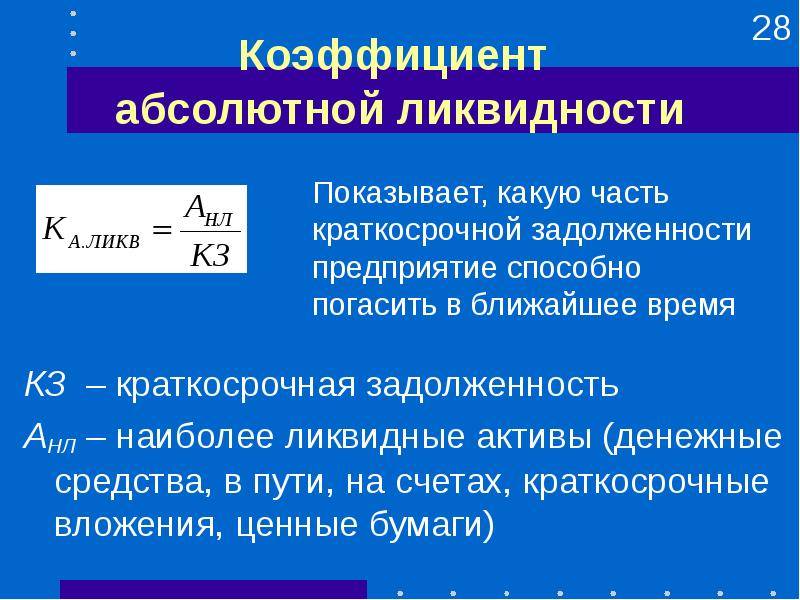

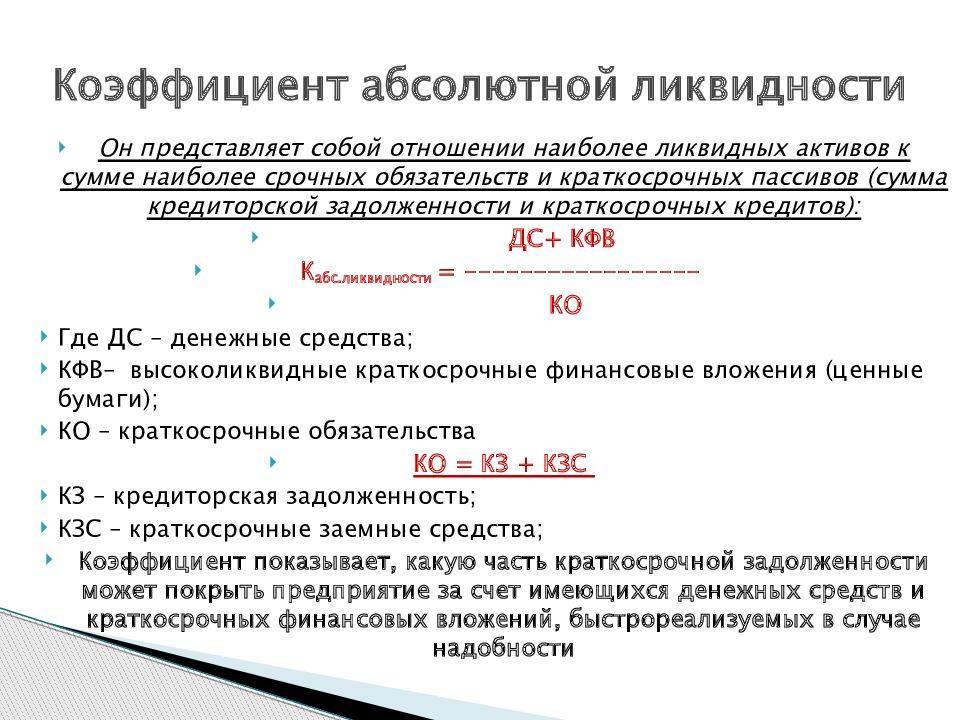

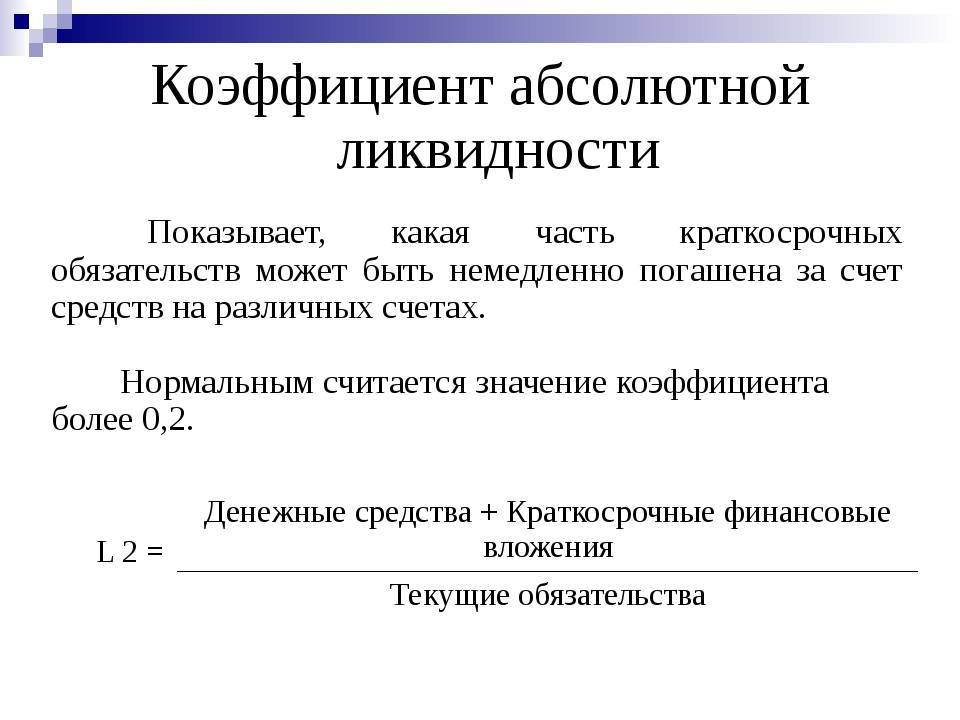

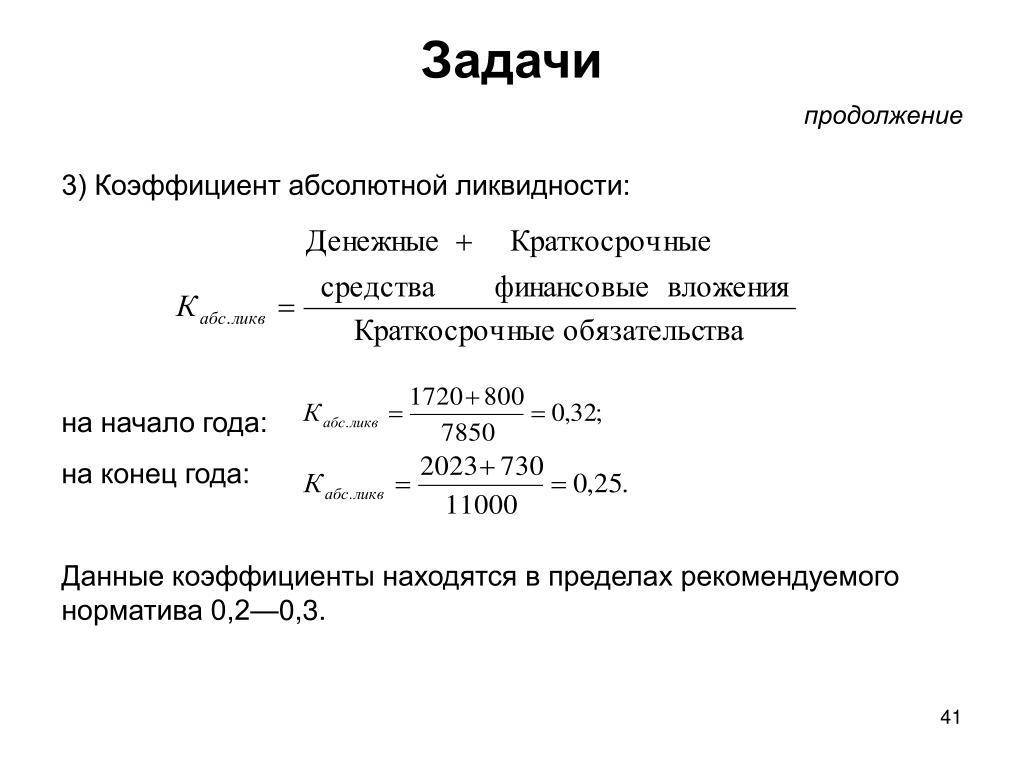

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Кал = (остаток на счетах + краткосрочные финансовые вложения) / текущие краткосрочные обязательства.

Нормальным считается, когда этот коэффициент по крайней мере ≥ 0,2.

Методы коррекции платежеспособности предприятия

Полученный в результате расчетов коэффициент влияет на уровень платежеспособности предприятия. Для повышения этого значения необходимо увеличить финансовую массу организации и оборот денежных средств в условиях предприятия. Допускается увеличение платежеспособности путем снижения обязательств. Говоря простым языком, необходимо нарастить объем продаж, реализуя активы с малой эффективностью за наличные средства.

Для снижения обязательств потребуется сократить расходы компании. Для того, чтобы выбрать один из методов улучшения финансового состояния, следует учитывать особенности предпринимательской деятельности.

Предлагаем рассмотреть правила расчета коэффициента на примере банковской отчетности за 2019 год:

| Активы | Примечания | 2018 год тысяч рублей | 2017 год Тысяч рублей |

| Денежные и приравненные к ним средства | 12 | 2 373 549 | 3 967 018 |

| Обязательные резервы на счета Центрального банка РФ | 150 920 | 130 387 | |

| Финансовые активы, оцениваемые по объективной цене, изменения которой отражаются в составе убытка или прибыли за период | 9 064 | 6038 | |

| Наличие финансовых активов для реализации | 13 | 2 620 370 | 3 226 832 |

| Кредиты и авансы, выданные финансовым учреждениям | 14 | 1 798 832 | 1134 344 |

| Займы, выданные клиентам | 15 | 13 308 947 | 14 304 041 |

| Основные средства | 16 | 438 114 | 462 767 |

| Нематериальные активы | 17 | 378 810 | 389 671 |

| Активы, удерживаемые для реализации | 18 | 277 312 | 141 366 |

| Инвестиционная собственность | 19 | 112 681 | 188 239 |

| Запасы | 20 | 98 256 | 149 948 |

| Дебиторская задолженность по текущему налогу на прибыль | 19 744 | 3 434 | |

| Требования по отложенному налогу | 11 | 134 981 | 107 865 |

| Прочие активы | 21 | 253 481 | 119 479 |

| Всего активов: | 21 975 061 | 23 310 428 | |

| Обязательства | |||

| Счета и депозиты финансовых учреждений | 297 611 | 475 461 | |

| Текущие счета и депозиты заказчиков | 22 | 18 117 640 | 16 666 399 |

| Субординированные займы | 23 | 503 727 | 503 737 |

| Векселя | 24 | 252 721 | 170 435 |

| Прочие обязательства | 25 | 89 655 | 63 307 |

| Всего обязательств: | 19 261 404 | 20 879 339 | |

| Капитал | |||

| Акционерный капитал | 26 | 2 681 201 | 2 681 201 |

| Добавочный капитал | 26 | 90 000 | 90 000 |

| Резерв по переоценке финансовых активов, имеющихся в наличии для реализации | 51 325 | (196 031) | |

| Накопленный убыток | (108 869) | (144 081) | |

| Всего капитала: | 2 713 657 | 2 431 089 |

В данном случае используется формула: «К= финансовые средства (и равноценные им) / общую сумму обязательств = 2 373 549/19 261 404 = 0,12. В 2019 году данный показатель составлял 0,19. Далее следует определить причину произошедших изменений. В этом вопросе необходимо учитывать показатели активов и пассивов. Причиной снижения показателя является снижение стоимости финансовых средств. Из-за уменьшения объема финансовых средств на сорок процентов при учете снижения объема обязательств приблизительно на восемь процентов.

Расчёт коэффициента прост:

- Это отношение высоколиквидных активов – наличных денег в кассе и на расчётных банковских счетах, и краткосрочных финансовых вложений – к текущим пассивам – ссудам которые нужно погасить в ближайший срок (в пределах года), неоплаченным требованиям (поставщиков, бюджета и т.д.), другим текущим обязательствам;

- Либо отношение суммы имеющихся денежных средств и текущих финансовых вложений к текущим обязательствам,

- Либо, если говорить о балансе РФ, отношение суммы строк 250 и 260 к сумме строк 610, 620 и 660.

Полученная в итоге сумма – наглядное свидетельство возможностей организации.

https://youtube.com/watch?v=j126iu7a5yA

Так, если коэффициент равен 0,2-0,25%, это указывает на ее финансовую стабильность, поскольку она имеет возможность ежедневно отчислять 20-25%, чтобы погашать текущую задолженность исключительно из собственных денежных средств или их эквивалентов.

Процесс оценки финансового положения организации непрост, и, чтобы охарактеризовать его полностью, недостаточно пары-тройки показателей.

Что же касается коэффициента ликвидности, то теоретически, чем он больше, тем меньше организация имеет проблем с кредиторами.

Практически же это вообще относительная вещь, и в течение определённого временного промежутка не меняется даже при пропорциональном возрастании активов и пассивов.

В самом же финансовом положении за тот же временной интервал могут происходить существенные изменения: уменьшения прибыли, уровня рентабельности, коэффициента оборачиваемости и пр.

Ликвидность баланса предприятия

По сути, ликвидность баланса измеряет способность организации оплачивать свои долговые обязательства только за счет собственных ресурсов.

Инвесторы могут оценить платежеспособность и финансовую стабильность компании, изучив бухгалтерский баланс.

В рамках анализа коэффициентов ликвидности специалисты выполняют следующие действия:

- Сгруппировать все имеющиеся у компании активы и обязательства;

- Классифицировать активы по степени их реализации;

- Классифицировать обязательства по срокам их погашения;

- Сопоставить все показатели и сделать однозначные выводы.

Руководство компетентной компании периодически проводит собственные исследования, чтобы найти все слабые места и перенаправить ресурсы в эти области. Владельцы организаций оценивают структуру своего капитала и инвестируют имеющиеся активы с целью максимизации производительности во всех сферах деятельности.

Руководство компании часто оценивает эффективность распределения средств перед закрытием сделки. В данном случае исследование проводилось исключительно для того, чтобы определить, сможет ли компания выплатить всем своим кредиторам имеющийся капитал.

Инвестиционные потенциалы часто путают термины платежеспособность и ликвидность. Платежеспособность является частью более широкого понятия эффективности финансовой политики. С помощью оценки ликвидности баланса можно выяснить, в каком положении находятся расчеты на данный момент и в будущем.

В целом платежеспособность предприятия состоит из двух составляющих:

- Организационная эффективность. Этот параметр можно использовать для оценки имиджа компании и ее привлекательности для инвестиций.

- Эффективность баланса. Данный компонент отражает качество управления активами компании со стороны высшего руководства.

Виды ликвидности

Анализ платежеспособности предприятия учитывает как активы, так и обязательства. Общее распределение основных финансовых параметров по степени реализуемости выглядит следующим образом:

| Активы организации | Пассивы организации | ||||

| Уровень | Степень ликвидности | Что входит? | Уровень | Срочность погашения | Что входит? |

| А1 | Самая высокая реализуемость. Активы могут быть проданы с максимально скоростью. | Наличные деньги, счета в банках, финансовые вложения на короткий срок. | П1 | Необхнодимо погашение в кратчайшие сроки. | Задолженность перед кредитными организациями. |

| А2 | Высокая реализуемость. Время на полную продажу активов до 1 года. | Дебиторская задолженность сроком до 1 года. | П2 | Срочность погашения находится на среднем уровне. | Краткосрочные финансовые обязательства и потребительские кредиты. |

| А3 | Низкая реализуемость. Продажа активов может произвестись за срок, равный одному и более году. | Дебиторская задолженность сроком более 1 года, возврат налога на добавочную стоимость, назаконченное производство, запасы товаров. | П3 | Низкая срочность погашения. | Долгосрочные финансовые обязательства. |

| А4 | Неликвид. Самостоятельная реализация активов невозможна. | Внеоборотные средства, мебель. | П4 | Постоянные пассивы. | Собственный капитал организации. |

Чтобы разобраться, следует более подробно рассмотреть виды активов и пассивов. Итак, активы делятся на:

- Очень ликвидная с индексом А1. Эти активы включают финансовые активы на банковских счетах, денежные средства, краткосрочные банковские депозиты, акции и другие высоколиквидные ценные бумаги, котирующиеся на фондовых биржах. Для целей бухгалтерского учета высоколиквидные активы могут быть рассчитаны следующим образом: A1 = стр.252 + стр.253 + стр.260.

- Высоколиквидные активы с индексом A2. Активы второго уровня — это дебиторская задолженность компании, например, если продукция уже поставлена, но деньги за нее еще не получены. Для целей бухгалтерского учета активы с индексом A2 могут быть рассчитаны следующим образом: A2 = стр.240 + стр.215 + стр.251 + стр.270 + стр.220.

- Низколиквидные активы с индексом A3. К этому типу обычно относятся материалы, сырье, долгосрочные депозиты, НДС на приобретенные товары. Активы A3 рассчитываются по следующей формуле: A3 = стр.210 — стр.215 — стр.216 + стр.140 — стр.143.

- Реализуемые дефицитные активы с индексом A4. Категория A4 включает долгосрочную дебиторскую задолженность, незавершенное производство, промышленное оборудование, транспортные средства, землю и средства, инвестированные в дочерние компании. Формула бухгалтерского расчета активов А4 такова: А4 = стр.190 — стр.140 + стр.143.

Для достижения ликвидности баланса обязательства обычно делятся на четыре категории в соответствии со сроками их погашения:

- Срочный долг с индексом P1. Эти обязательства включают долги перед акционерами, долги перед банками, просроченные кредиты и другие текущие обязательства. Вы можете рассчитать стоимость этих обязательств по формуле: P1 = p.620 + p.660.

- Среднесрочное погашение с индексом P2. Сюда входят займы микрофинансовых организаций и займы со сроком погашения менее одного года. В отчетности обязательства Р2 рассчитываются следующим образом: P2 = p.610.

- Несрочные погашения с индексом P3. К несрочным обязательствам обычно относятся кредиты со сроком погашения более 12 месяцев. Бухгалтеры рассчитывают P3 следующим образом: P3 = p.610.

- Постоянные обязательства, не подлежащие погашению, с индексом P4. Сюда входят все средства, находящиеся непосредственно в распоряжении компании. Обязательства P4 рассчитываются по следующей формуле: P4 = p.490 + p.630 + p.640 + p.650 — p.216.

Критерии банктротства предприятия

- неудовлетворительная структура оборотных активов; тенденция к увеличению доли труднореализуемых активов (материально-производственных запасов, которые имеют медленную оборачиваемость, сомнительной дебиторской задолженности) может вызвать неплатежеспособность организации;

- замедление оборачиваемости оборотных средств ввиду накопления чрезмерных запасов и имеющейся просроченной задолженности заказчиков и покупателей;

- преобладание в обязательствах предприятия дорогостоящих займов и кредитов;

- наличие кредиторской просроченной задолженности и рост ее удельного веса в обязательствах организации;

- значительные суммы дебиторской задолженности, которые списываются на убытки;

- тенденция преимущественного увеличения срочных обязательств в отношении к росту самых ликвидных активов;

- уменьшение коэффициентов ликвидности;

- образование внеоборотных активов благодаря краткосрочным источникам средств, и так далее.

При анализе нужно своевременно устранять и выявлять названные негативные тенденции в деятельности предприятия.

При анализе нужно своевременно устранять и выявлять названные негативные тенденции в деятельности предприятия.

Необходимо иметь в виду, что текущую платежеспособность предприятия возможно выявить по данным баланса лишь один раз в квартал или месяц. Но предприятие проводит ежедневно расчеты с кредиторами. Потому для оперативного анализа текущей платежеспособности, для ежедневного контроля за поступлением средств от реализации услуг, продукции, работ, от погашения прочей дебиторской задолженности и за прочими поступлениями денежных средств и для контроля за исполнением платежных обязательств перед поставщиками и прочими кредиторами нужно составлять платежный календарь, в котором, с одной стороны, показывают доступные денежные средства, ожидаемые поступления денежных средств или дебиторскую задолженность и с другой стороны отображают платежные обязательства за аналогичный период. Платежный оперативный календарь составляют на основании данных о реализации и отгрузке продукции, о приобретенных средствах производства, документов о расчетах по заработной плате, на выдачу работникам авансов выписок из банковских счетов и так далее.

Для оценки перспектив платежеспособности предприятия рассчитывают показатели ликвидности.

Виды ликвидности

Все активы можно разделить на три вида, исходя из их ликвидности. Если актив можно продать быстро, например, за несколько дней, то его ликвидность считается высокой. Если на продажу требуется несколько недель, то ликвидность снижается до средней. Низкой она становится, если для продажи актива требуется больше месяца.

Под активами понимаются имущество компании, готовые товары, полуфабрикаты, автомобили и недвижимость, а также ценные бумаги. Но, кроме этого, у каждого предприятия есть деньги. Например, полученные от продаж или от инвесторов, партнеров, собственников бизнеса. Деньги тоже имеют ликвидность, причем их в любой момент можно обменять на товар или иные ценности. Следовательно, ликвидность денег является не просто быстрой, а мгновенной. Однако если в компании деньги есть в нескольких валютах, то их ликвидность будет неодинакова. Например, на американские доллары легко купить любые товары, а венгерский форинт сначала придется обменять на евро, а потом пускать в оборот.

Ликвидность по сферам применения

Абсолютная ликвидность также может быть классифицирована по сферам применения. Вот какие разновидности существуют:

- предприятия. Самая распространенная разновидность. Метрика покажет, способно ли предприятие расплатиться с долгами за счет имеющихся денег;

- банки. Эта разновидности показателя используется только в банковской сфере. У кредитной организации есть клиенты, перед которыми у нее обязательства. То есть коэффициент покажет, сможет ли банк с помощью имеющейся наличности вернуть клиентам их деньги.

Как применять на практике?

Нормативное значение CAR = от 0,2 до 0,5. Когда коэффициент соответствует норме, говорят о достаточности средств для погашения срочных обязательств.

Если Cash Asset Ratio < 0,2, бизнес не готов своевременно расплатиться по краткосрочным задолженностям.

Высокое значение (CAR > 0,5) свидетельствует о неэффективном управлении финансами — больше 50% заемных средств лежат без дела, когда их можно и нужно вкладывать в производство. Предприниматели сталкиваются с подобными ситуациями из-за перефинансирования: когда на фактическое осуществление деятельности требуется меньше средств, чем было получено. Так появляются дополнительные расходы на содержание займов (их обычно выдают под процент).

Поэтому Евгений хочет регулярно отслеживать коэффициент и поддерживать его в промежутке от 0,2 до 0,5. Но это лишь нормативное значение из учебников, которое используют в качестве отправной точки. На практике каждую ситуацию рассматривают индивидуально, изучая структуру обязательств. Не всегда CAR ниже нормы/выше нормы означает, что дела у бизнеса плохи или наоборот.

Давайте рассмотрим пример из практики Евгения и его товарища-предпринимателя Дениса.

Исходные данные Евгения:

- денежные средства на счете — 310 000 рублей;

- кредит со сроком погашения 12 месяцев — 200 000 рублей;

- кредиторская задолженность перед поставщиком со сроком погашения 6 месяцев — 150 000 рублей;

- задолженность по зарплате за прошлый месяц — 60 000 рублей.

Евгений посчитал CAR = 310 000 ÷ 410 000 = 0,76. Кажется, у него хороший запас средств для погашения краткосрочных обязательств. Но фактически он нерационально расходует средства. Он может сократить финансовую подушку до 60 000 рублей, чтобы своевременно закрыть долги по зарплате (тогда CAR = 60 000 ÷ 410 000 = 0,15), а остальные деньги пустить в производство для увеличения прибыли.

Исходные данные Дениса:

- денежные средства на счету = 350 000 рублей;

- кредит со сроком погашения 12 месяцев = 100 000 рублей;

- кредиторская задолженность перед поставщиком со сроком погашения 6 месяцев = 200 000 рублей;

- задолженность по зарплате за прошлый месяц = 400 000 рублей.

У Дениса Cash Asset Ratio = 350 000 ÷ 700 000 = 0,5. Значение соответствует норме, но в реальности бизнес находится в опасной ситуации. Предпринимателю не хватает денег для быстрого закрытия обязательств по зарплате. Ему нужно увеличить запас денежных средств до 400 000 рублей (тогда CAR = 400 000 ÷ 700 000 = 0,57).

Классификация статей баланса

Специалисты выделяют три группы ценностей в собственности компаний: высоко-, низко- и неликвидные. При этом нужно понимать, что причисление к последним не означает, что данная ценность не может быть продана в принципе, а только то, что ее цена при реализации на рынке будет намного меньше номинальной. Если она не может быть конвертирована в свой денежный эквивалент ни при каких обстоятельствах, то ее вообще нельзя причислять к активам и ставить на баланс предприятия, а тем более учитывать, когда рассчитывается коэффициент общей ликвидности или любой другой показатель платежеспособности.

“Наиболее жесткий критерий ликвидности предприятия”

Как отмечают в своей книге «Корпоративные финансы и учет:

понятия, алгоритмы, показатели» В.В. Ковалев и Вит. В. Ковалев, коэффициент

абсолютной ликвидности (cash ratio) – это «показатель, характеризующий, какая

часть краткосрочных заемных обязательств может быть при необходимости погашена

немедленно за счет имеющихся денежных средств» (, стр. 302).

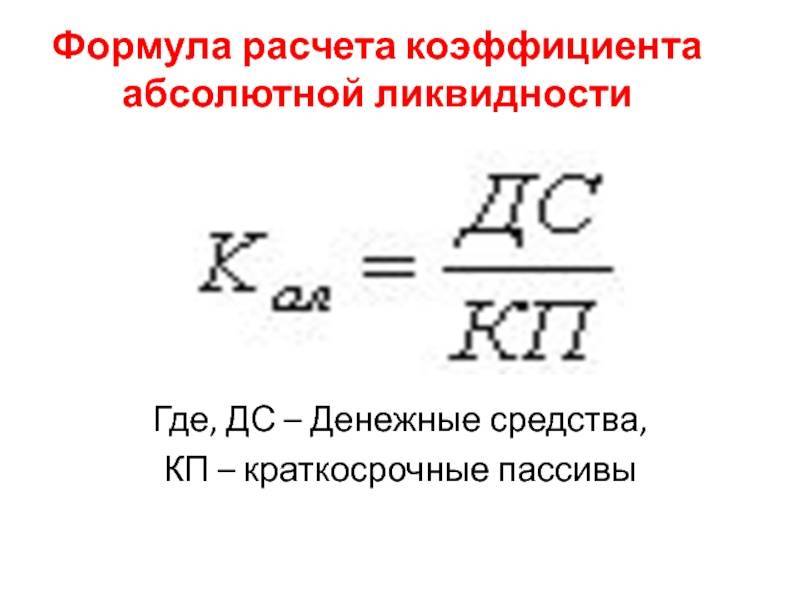

Коэффициент рассчитывается по формуле:

Kmr = Денежные средства / Краткосрочные обязательства

Этот коэффициент, отмечают авторы, «является наиболее

жестким критерием ликвидности предприятия» (, стр. 302). Общепризнанных

критериальных значений для этого коэффициента нет. «Уместно заметить, –

продолжают В.В. Ковалев и Вит. В. Ковалев, – что западными аналитиками никаких

ориентиров в отношении этого коэффициента не дается, тогда как в работах

некоторых современных российских аналитиков часто встречается указание на

ориентировочную нижнюю границу – 0,2. В поле зрения советских аналитиков, –

допускают В.В. Ковалев и Вит. В. Ковалев, – эта рекомендация впервые попала,

скорее всего, из работы немецкого ученого К. Шмальца* и в постсоветское время

стала тиражироваться без какого-либо осмысления. Приведенный ориентир, – пишут

авторы, – представляется весьма завышенным» (, стр. 302).

Примечание:

Имеется в виду работа К. Шмальца “Оперативный анализ предприятия” (пер. с нем. – М.:1930)

«Опыт работы с отечественной отчетностью, – отмечают В.В.

Ковалев и Вит. В. Ковалев, – показывает, что его значение, как правило,

варьирует в пределах от 0,05 до 0,1. Этот показатель, – пишут они, – называют

иногда коэффициентом платежеспособности – действительно, он показывает, какая

часть краткосрочных обязательств может

быть погашена немедленно» (, стр. 302).

Здесь также обращает на себя внимание комментарий

относительно отсутствия в западной литературе рекомендованных «пороговых

значений» показателя абсолютной ликвидности, данный В.В. Ковалевым в своей

книге «Введение в финансовый менеджмент» в 1999 году ()

«Причина этого, –

пишет В.В, Ковалев, – по-видимому, заключается в следующем. Компоненты

коэффициентов текущей и быстрой ликвидности находятся между собой в

определенной достаточно тесной корреляционной связи…

Что касается коэффициента абсолютной ликвидности, то его

величина в значительной степени и прежде всего определяется числителем дроби.

Сумма краткосрочных пассивов – относительно стабильная величина, по крайней

мере, она гораздо менее изменчива по сравнению с величиной денежных средств,

которая зависит от многих факторов текущего порядка. Изменчивость величины

денежных средств вызвана прежде всего их абсолютной ликвидностью, т. е.

возможностью и искушением использовать эти средства для „затыкания дыр” и

участия во внезапно подвернувшихся проектах, а также хроническим свойством

многих компаний испытывать нехватку денежной наличности» (, стр. 228).

Заключение

Ликвидность – это свойство всего, что имеет ценность. Это важнейшее понятие в экономике и применительно к разным сферам жизни приобретает дополнительные значения. Любому инвестору или бизнесмену постоянно нужно оценивать ликвидность своих активов. Всестороннее понимание этого концепта необходимо каждому, кто претендует на финансовую грамотность. В этой статье мы не коснулись многих нюансов, но надеемся дали хорошую основу для дальнейшего самостоятельного изучения.

15553 просмотра Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

5.000 /

5

(5 голосов)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях