Введение

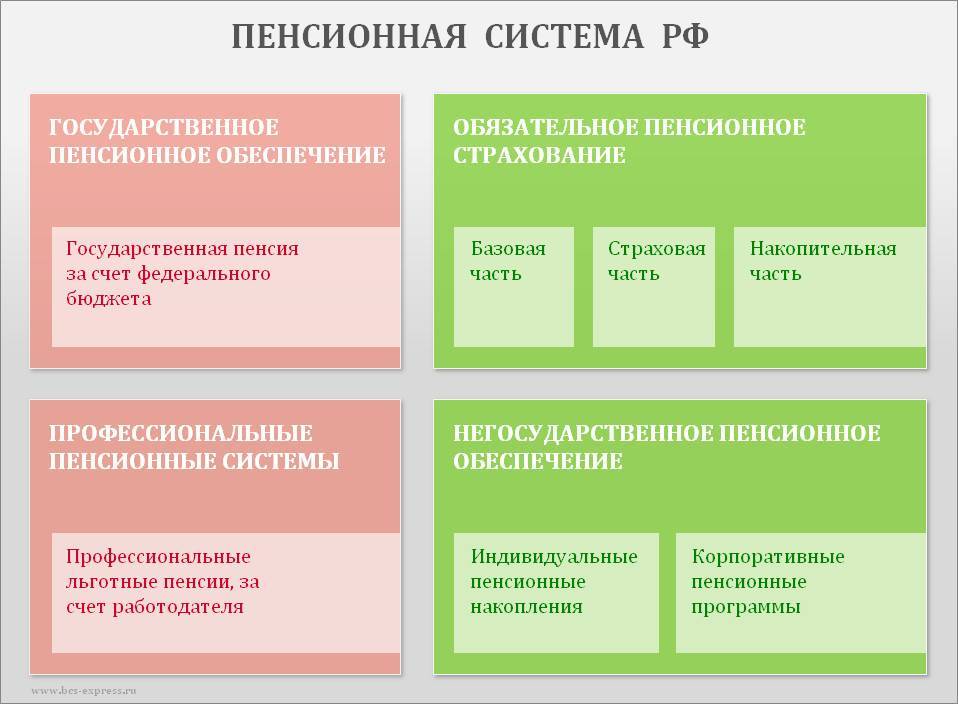

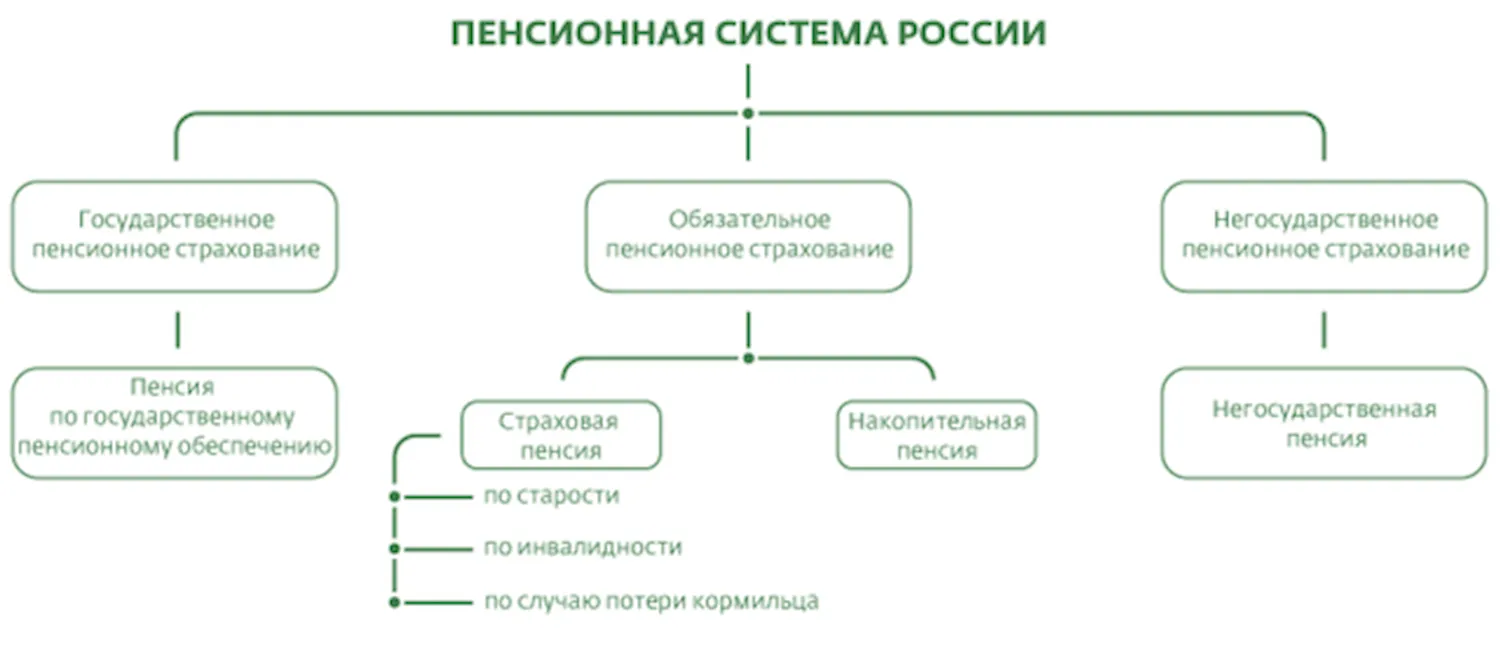

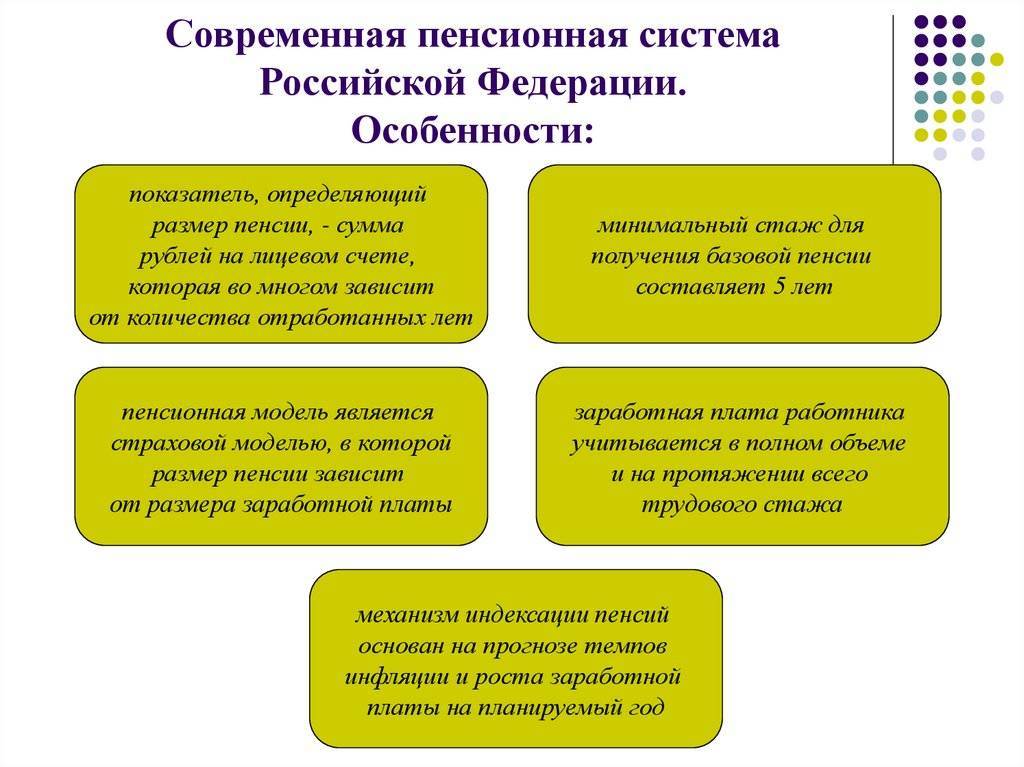

На заметку. В РФ, как и во многих других странах, действует смешанная пенсионная система. По-другому она называется распределительно-накопительной. Часть отчислений граждане (или компании, в которых они работают) вносят в государственный пенсионный фонд страны. Это так называемая базовая часть. Впоследствии эти средства будут начисляться по государственной программе пенсионного обеспечения. За счет другой части денег формируется их индивидуальная накопительная часть.

Размер пособий и число граждан, которые получают социальные выплаты, во многом зависит от экономических возможностей государства и определяется целым рядом факторов: налоговой политикой, уровнем инфляции, демографическими и иными показателями.

Рассмотрим, как устроена российская пенсионная система, виды материального обеспечения, как работают ПФР и негосударственные фонды. Постараемся ответить на вопрос о том, как повысить размер будущего пособия тем, кто сегодня официально трудоустроен. Кратко расскажем о повышении возраста для мужчин и женщин, а также то, в каком направлении будет идти пенсионная реформа в дальнейшем.

Последние новости и изменения в пенсионной реформе

Фото: pixabay.com

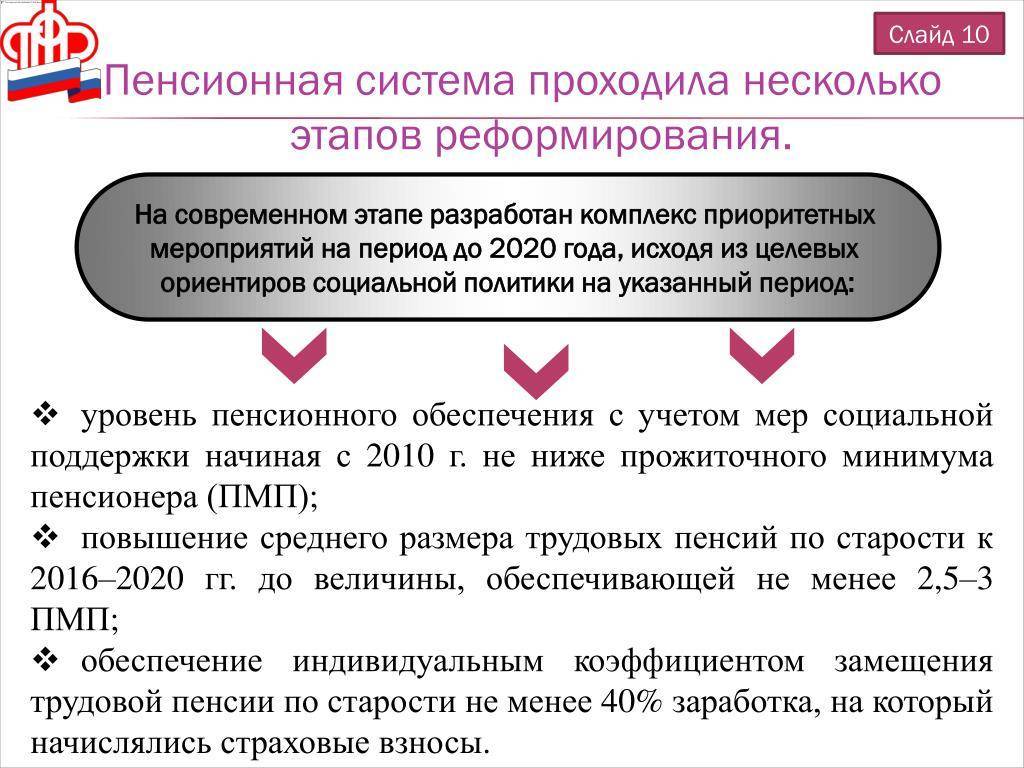

Пенсионные реорганизационные мероприятия, запланированные на период 2019-2024 годов, не довольствуются только вышеупомянутыми реконструкциями. Структура развития пенсионной системы пополняется и корректируется. Уже в течение 2019 года было выдвинуто огромное количество разнообразных предложений, которые имеют право на существование в рамках осуществляемой реформы.

- По поручению В. Путина была видоизменена схема индексирования пенсий, к которым может быть начислена социальная доплата до величины прожиточного минимума в регионе проживания пенсионера. Из-за наличия такой доплаты пенсионеры не получали никакой прибавки в результате ежегодных индексаций и фактически продолжали получать «минималку». Теперь эта проблема решена, а пенсии индексируются сверх ПМП.

- Введена единая методика расчета ПМП — действовать она начнет уже с 1 января 2020 года. Теперь в субъектах страны не смогут необоснованно занижать значения прожиточного минимума — он должен будет расти с таким же темпом, как расчет федеральный.

- Обсуждается вопрос разморозки индексации пенсий для работающих инвалидов. Оценить целесообразность такого изменения еще весной 2019 года поручил Минтруду глава Правительства Д. Медведев. Однако, никакого решения по этому вопросу еще не приняли.

- Для негосударственных пенсий будет снижен пенсионный возраст (до 55 лет женщинам и 60 — мужчинам). Соответствующий законопроект уже разработали и планируют принять к концу 2019 года.

- ПФР предложил изменить порядок выплаты пенсионных накоплений. По действующему законодательству право на единовременную выплату накоплений имеют граждане, у которых рассчитанная накопительная пенсия составляет менее 5% от общей суммы пенсии. ПФР предлагает изменить эту границу и установить ее равной 20% от прожиточного минимума пенсионера.

Какие реформы планируются в данной сфере?

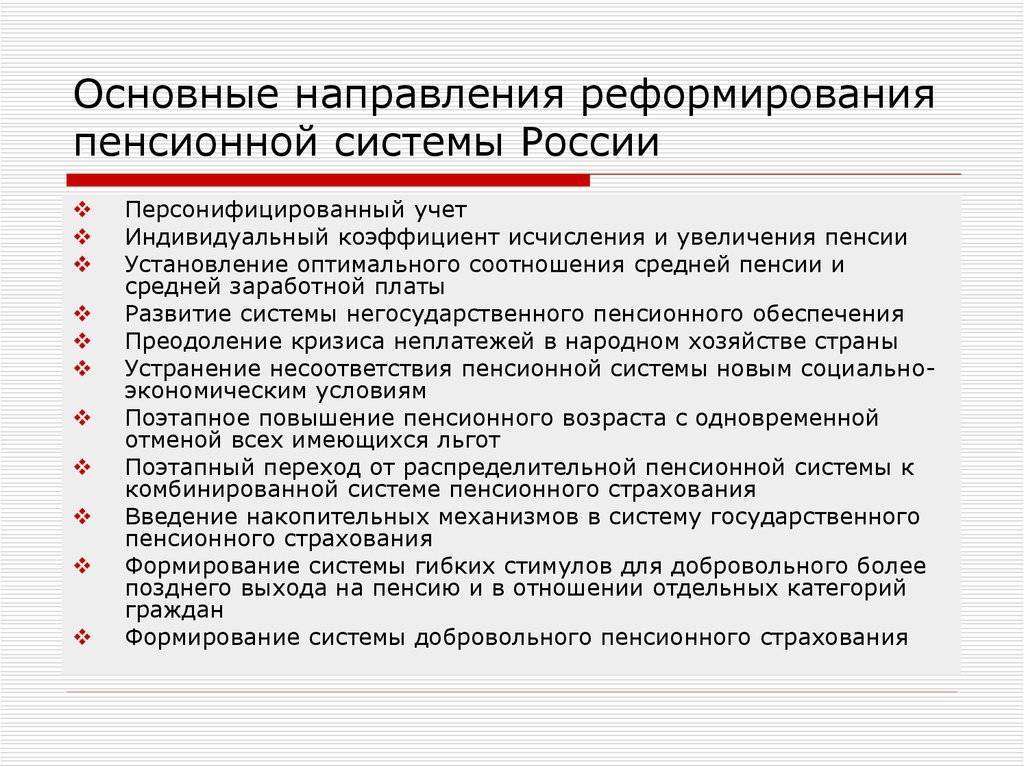

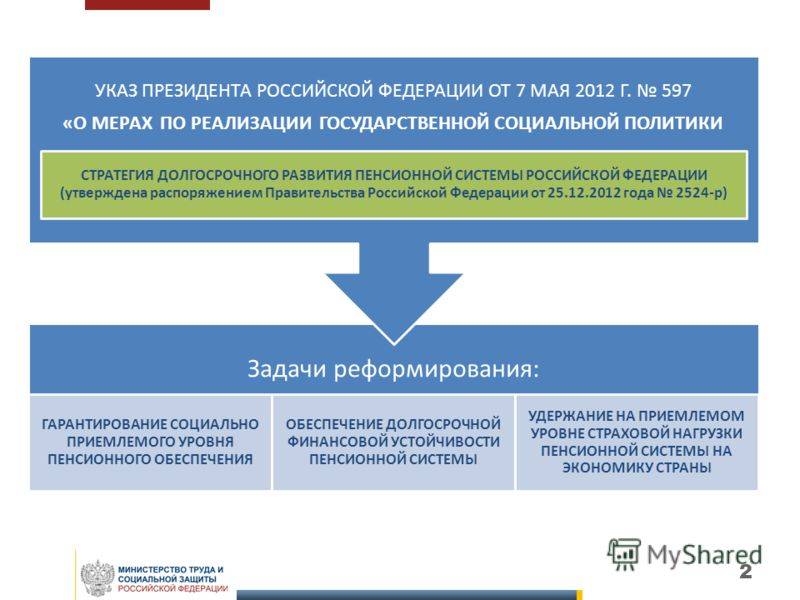

Реформа пенсионной системы РФ в 2018 году в России — это сразу несколько важнейших направлений:

- повышение выхода на заслуженную пенсию по старости из-за возникновения дисбаланса — мужчинам до 63-65 лет и женщинам — до 58-60 лет;

- сокращение списка льготников, которые пользуются правом досрочного выхода на пенсию;

- работающие пенсионеры лишатся права на индексирование выплат по сравнению с остальными категориями нетрудоспособных граждан;

- с 2018 года в России начнет действовать система индивидуальных пенсионных накоплений, когда любой гражданин сможет самостоятельно формировать собственные выплаты;

- введение бальной системы, когда каждый год любой работающий гражданин сможет самостоятельно получить необходимое количество баллов, что поспособствует увеличению размера пенсии.

Важно!

Региональная пенсионная система выходит сейчас на первый план, поскольку выплаты из федерального бюджета зачастую бывают недостаточными, а при помощи субъектов страны можно будет использовать другие источники дохода — личные, корпоративные или бюджетные. Необходимо активнее привлекать личные накопления граждан для превращения их в постоянные инвестиции.

Положительные и отрицательные стороны проводимой реформы

Действующий до недавнего времени возрастной порог выхода на пенсию был внедрён в первой половине 20 века, поэтому соответствовал действительности того периода. В то время на каждого человека пенсионного возраста приходилось примерно четверо работоспособного возраста. За несколько десятилетий число пенсионеров увеличилось. И теперь на одного пенсионера приходится 2,3 трудоспособных гражданина, а в ближайшее время эта цифра грозит ещё более сократиться. С этим нужно было что-то делать, поэтому возникла необходимость в кардинальном пересмотре действующего законодательства, регламентирующего начисление пенсий. Принятие нововведения вызвало много разногласий даже среди депутатов, было много дискуссий, споров, альтернативных вариантов. Но, в конце концов, политики смогли прийти к согласованности и вынести на обсуждение принятый в последствии законодательный правовой документ.

Споры и разномыслия возникли и среди граждан России. Мнения разделились. Многие высказывались за принятие нового закона, приводили аргументированные доводы в правильности подобного решения. Другая часть возражала и приводила свои аргументы против реформы. И в адрес Президента страны было написано множество жалоб и претензий. И проанализировав все письма и обращения россиян, В.Путин счёл правильным и необходимым лично (пусть и с экранов телевизоров) объяснить людям причины столь противоречивого решения. Он смог доступно и объективно разъяснить причины принятого решения.

И всё-таки, несмотря на то, что такое нововведение вызвало огромный резонанс и негативный отклик со стороны более чем 90% населения, преимущества ее внедрения всё же есть:

- Уменьшение дефицита пенсионного фонда страны. Как уже было сказано, принятию реформы способствовали демографические факторы. Увеличив пенсионный возраст, тем самым увеличив количество трудоспособного населения, поднимется пенсионный фонд России, который на данный момент находится в убыточном состоянии и пенсии финансируются из федерального бюджета.

- Повышение уровня пенсий. Глава Счетной палаты гарантирует, что благодаря принятию нового закона, увеличение размера пенсионных выплат будет иметь тенденцию к увеличению порядка 30%.

- Увеличение объёма средств федерального бюджета. Так как теперь меньше средств будут тратиться на пенсии, то соответственно в федеральной казне будет значительно больше располагаемых средств.

Преимущества касаются в основном государственных интересов, а вот недостатки реформы граждане ощутят на собственном опыте:

- Проблемы с трудоустройством. Людям, возраст которых на несколько лет не дотягивает до пенсионного, будет тяжело трудоустроится, так как работодатели отдают предпочтение более молодым специалистам. И хотя государство разработало ряд мер против такой дискриминации, но как показывает практика, проблема трудоустройства все же есть. Конечно, работодатель не назовёт настоящую причину отказа в трудоустройстве, потому что это запрещено законом и можно понести за это ответственность.

- Снижение доходов населения. На данный момент существует множество работающих пенсионеров, которые получают пенсионные выплаты и заработную плату. С введением законопроекта, работающих пенсионеров станет значительно меньше, что уменьшит уровень доходов их семей.

Как работает система государственного пенсионного обеспечения?

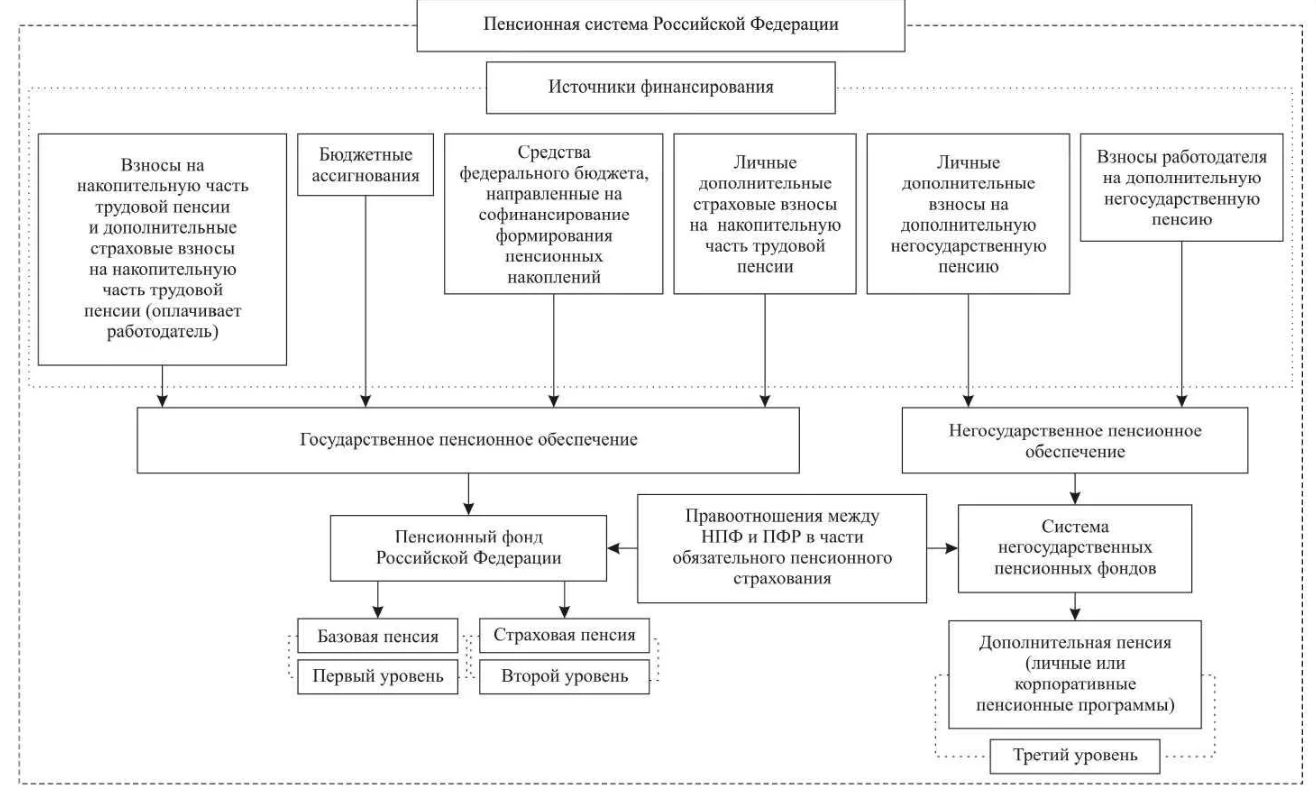

Целью государственного пенсионного обеспечения является начисление базовой части:

Финансируется государственное пенсионное обеспечение из федерального бюджета. Производится это из сумм единого социального налога, за перечисление которого отвечает работодатель.

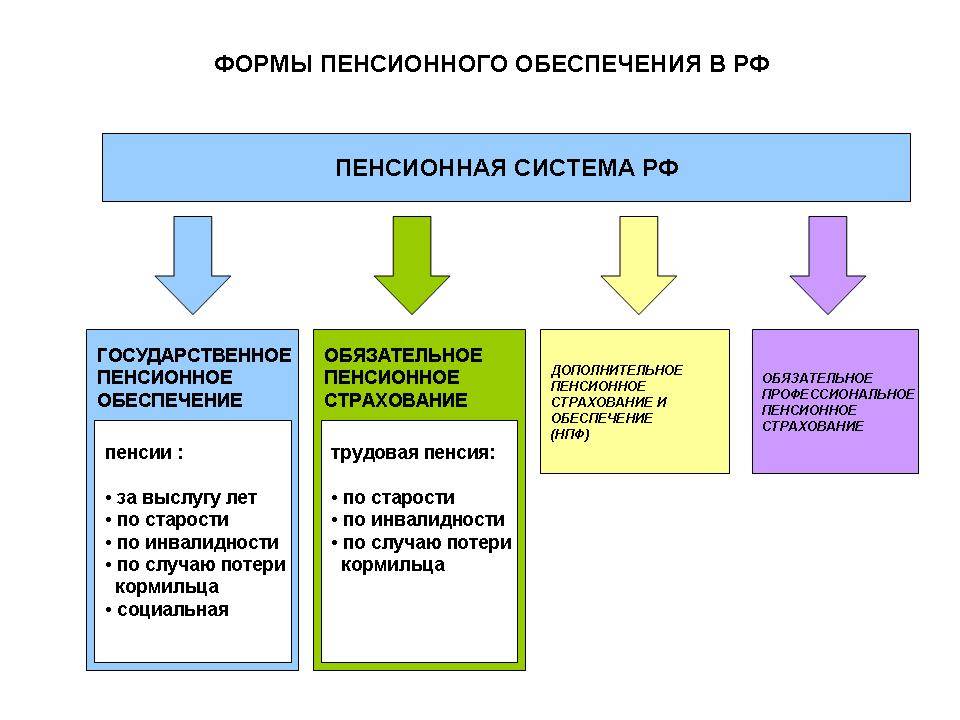

Государственную систему пенсионного обеспечения составляют две части:

- государственное пенсионное обеспечение;

- государственное пенсионное страхование.

Аспекты обязательного страхования

Главное в системе страхования, обеспечивающего обязательную выплату пенсии – это создание определенного запаса средств за счет постоянного перевода работодателем определенной суммы на лицевой счет работника:

- в Пенсионном Фонде России;

- на Негосударственном пенсионном фонде.

Пенсионные накопления гражданина могут быть увеличены в результате грамотного управления ими и благодаря правильному инвестированию. В частности, заключив договор с негосударственным пенсионным фондом, а кроме того в результате самостоятельных дополнительных пенсионных взносов по государственной программе софинансирования пенсий или дополнительного пенсионного обеспечения.

Итак, теперь можно рассматривать средства, направляемые лицам, вышедшим на пенсию, как сумму трех составляющих, которыми являются обязательные пенсионные системы РФ:

В чем суть частных пенсионных фондов?

В 2004 году появилась возможность передать свои пенсионные накопления для их сохранения и преумножения в частную компанию.

Накопить на старость теперь можно в таких крупных негосударственных пенсионных фондах:

Это не полный перечень таких организаций, но эти компании имеют большинство участников. Полный перечень можно посмотреть на официальном сайте ПФР.

Чем занимаются и отличаются от ГПФ

Пенсия, на которую переводит отчисления работник, делится на 2 части. Первая распределяется между нынешними пенсионерами, а вторая остается за работником и накапливается в течение жизни. Но чтобы инфляция не съела все сбережения, они должны приносить доходы. Именно для этого были созданы негосударственные фонды. Основное отличие от государственного фонда – возможность делить средства лица между несколькими компаниями и формировать портфель.

Фатально ошибиться с их выбором невозможно. Все фонды на территории РФ работают по единым принципам, имеют лицензию от ЦБ и проходят его регулярные проверки.

Механизм перевода накоплений из государственного фонда в негосударственный прописан в Постановлении Правительства.

Перевести финансы довольно просто. Нужно выбрать НПФ, с которым хочется сотрудничать, затем заключить договор. Если это индивидуальный пенсионный план, то потребуется также оплатить первый взнос.

Начисление пенсионных баллов

Для постепенного повышения пенсионного возраста предусмотрен длительный переходный период продолжительностью 10 лет (с 2019 по 2028 год). Адаптацию к новым параметрам пенсионного возраста в первые несколько лет переходного периода также обеспечивает специальная льгота – назначение пенсии на полгода раньше нового пенсионного возраста. Она предусмотрена для тех, кто должен был выйти на пенсию в 2019 и 2020 годах по условиям прежнего законодательства. Это женщины 1964–1965 года рождения и мужчины 1959–1960 года рождения. Благодаря льготе пенсия по новым основаниям будет назначаться уже в 2020 году: женщинам в возрасте 56,5 лет и мужчинам в возрасте 61,5 лет.

В течение всего переходного периода продолжают действовать требования по стажу и пенсионным баллам, необходимым для назначения страховой пенсии по старости. Так, в 2020 году для выхода на пенсию требуется не менее 11 лет и 18,6 коэффициента пенсионных балла. Для правильно расчета пенсионного возраста вы можете воспользоваться пенсионным калькулятором.

21

2

9

2

5

ГОСТ

Пенсионная реформа – это совокупность правовых, организационных, политических и экономических мероприятий, которые связаны с изменением системы пенсионного обеспечения.

Рекомендации Президента России по смягчению вносимых перемен

Фото: pixabay.com

Фото: pixabay.com

В своём заявлении к жителям России в августе 2018 года Владимир Владимирович внёс предложения по ослаблению итоговых преобразований пенсионной реформы 2019-2024 годов:

- Снизить предполагаемый возраст выхода женщин на заслуженный отдых. Он посоветовал сделать выбор на регламентной возрастной отметке 60 лет, а не 63, как было предложено ранее.

- Ввести привилегированные пенсии матерям, воспитывающим трёх или четырёх ребятишек. Женщины, воспитывающие трёх детей, могут оформить документы на пенсию в 57 лет, а матери, имеющие четырех детей, соответственно, 56 лет.

- Для тех несостоявшихся пенсионеров, которые должны были регистрировать назначение пенсии в 2019-2020 годах по утратившему свою силу закону, дать разрешение на оформление документов на полгода раньше необходимого срока.

- Предусмотреть вероятность довременного оформления пенсии при продолжительной трудовой деятельности. Женщины, заработавшие страховой стаж не менее 37 лет, а мужчины, заработавшие страховой стаж 42 года, имеют право выйти на пенсию на 2 года ранее прописанного в законе срока (вместо 40 и 45 предложенных ранее).

- Ввести дополнительные меры, гарантирующие поддержку для граждан предпенсионного возраста( т.е. за 5 лет до предстоящего выхода на пенсию):

- ответственность (вплоть до уголовной) работодателей за увольнение или отказ в приеме на работу по причине возраста;

- программы поощрения работодателей на прием и сохранение на работе граждан, попадающих под эту категорию;

- курсы по повышению квалификации, получению дополнительной специальности, профессиональной переподготовке;

- увеличение наивысшего размера пособия потерявшим работу гражданам;

- предоставление двух оплачиваемых дней в течение года для прохождения периодического медицинского осмотра;

- предоставление всех федеральных льгот (в том числе по уплате имущественных налогов), а также льготы, установленные органами местного самоуправления при достижении женщинами и мужчинами возраста 55/60 лет.

Все названые предложения были представлены на рассмотрение в Государственную Думу в качестве поправок. На заседании в сентябре 2018 года депутаты единодушно приняли все рекомендованные Президентом меры по смягчению реорганизации пенсионного законодательства. В октябре этот закон подписан Президентом.

Льготный выход на пенсию отдельных категорий трудящихся

В 2019 году были вписаны корректировки в Закон № 350-ФЗ от 03.10.2018 года, которые видоизменяют условия для оформления пенсии льготным категориям граждан. Эти перемены касаются медицинских, педагогических категорий, работников творческих профессий. До декабря 2018 года пенсионные назначения перечисленным работникам производились при отработке определенного количества лет в данной профессии. С 2019 года обратиться за назначением пенсии можно по истечении периода отсрочки, который будет увеличиваться ежегодно. Следует заметить, что возрастные данные по профессиональному стажу остались без изменений. Кроме того, закон не дискриминирует и не ограничивает род трудовой деятельности в течение периода отсроченных действий. Человек может продолжить трудовую карьеру на прежнем месте, поменять сферу деятельности или уйти на заслуженный отдых.

2010-2012

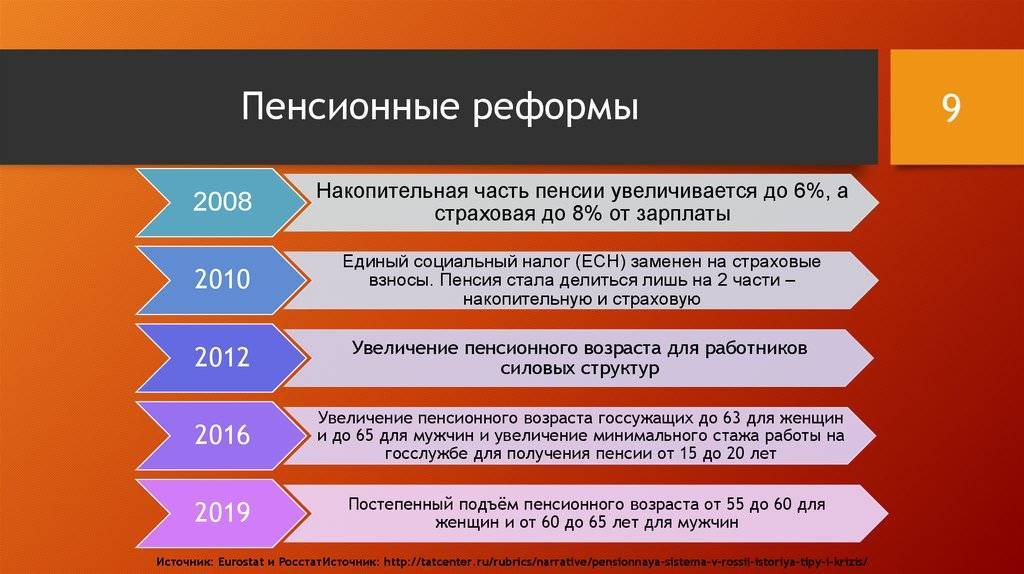

В 2010 году ЕСН (единый социальный налог) заменяется на страховые взносы. В этом году максимальный размер годовой зарплаты, с которой взимается налог, достигает 415 тыс. рублей. В следующем году она составила 463 тыс. рублей, а в 2012-м – 512 тыс. рублей.

В 2010 году проведена масштабная валоризация – то есть переоценка пенсионных накоплений с учетом советского стажа. Благодаря этому рост пенсий у действующих пенсионеров достиг 46 %.

Базовая часть пенсии вошла в размер страховой. Теперь пенсия делится только на две части – страховую и накопительную.

Начиная с 2010 года, установлен минимальный размер пенсии, который больше, чем прожиточный минимум для пенсионера.

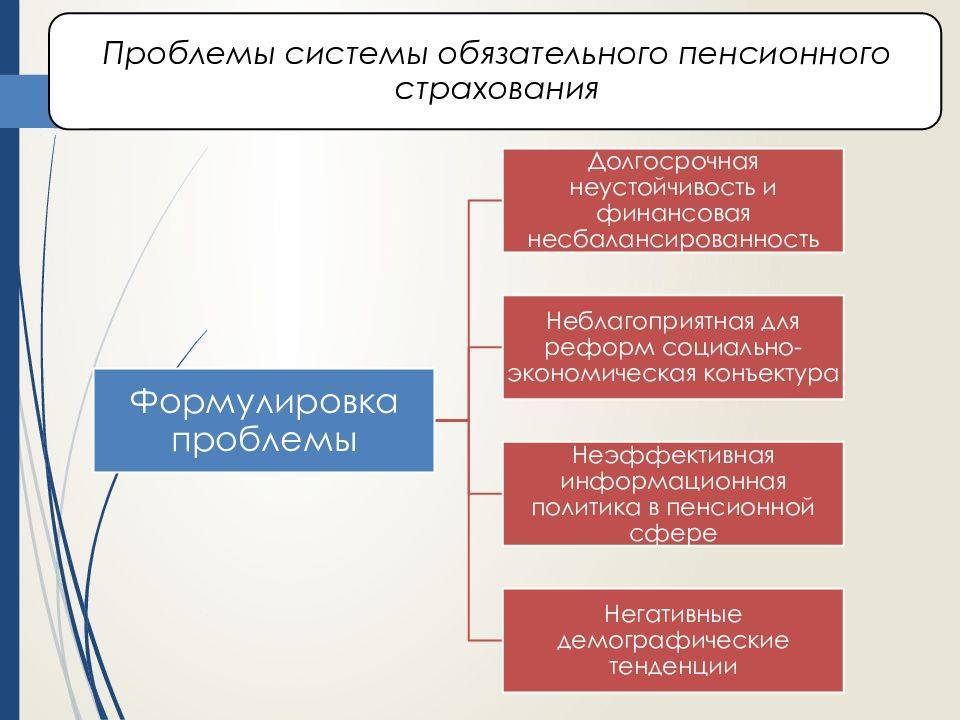

Общая характеристика пенсионной системы. Результаты и проблемы пенсионной реформы. Тенденции развития, направления совершенствования и перспективы реформирования пенсионного законодательства. Современное состояние пенсионной системы России, её новшества.

Подобные документы

Формирование пенсионного законодательства в советский период. Оценка эволюции пенсионной системы в России, предпосылки и необходимость новой пенсионной реформы. Рассмотрение текущего состояния пенсионной реформы и дальнейшие меры по ее совершенствованию.

дипломная работа, добавлен 18.09.2020

Основные предпосылки к развитию пенсионной системы. Пенсионная реформа (ПР) в Российской Федерации: сущность современной ПР. Финансовые особенности пенсионной системы в РФ, ее современное состояние. Динамика соотношения занятых и пенсионеров в России.

контрольная работа, добавлен 25.01.2019

Исторический опыт российской пенсионной реформы. Становление и развитие пенсионной системы в Российской Федерации, ее понятие и оценка современного состояния. Основные проблемы и стратегия долгосрочного развития пенсионного обеспечения в государстве.

курсовая работа, добавлен 17.05.2015

Сущность и содержание пенсионной реформы, основные этапы разработки и перспективы эффективного внедрения соответствующей Концепции. Анализ основных причин, способствовавших реализации пенсионной реформы. Пути создания многоуровневой пенсионной системы.

статья, добавлен 24.12.2018

История зарождения и развития пенсионной системы России, пути её совершенствования. Характеристика и особенности Пенсионного фонда Российской Федерации. Проблемы и перспективы развития пенсионной системы государства. Пенсионные системы зарубежных стран.

дипломная работа, добавлен 13.08.2017

Основные направления пенсионной реформы. Развитие пенсионного страхования России на современном этапе. Недостатки запущенной пенсионной реформы и их возможные решения. Реформирование деятельности пенсионных фондов по пенсионному обеспечению в России.

дипломная работа, добавлен 03.04.2018

Изучение пенсионной системы в Российской Федерации и процессов ее реформирования. Основные этапы, цели, задачи и направления пенсионной реформы. Определение проблем современной пенсионной системы в Российской Федерации и меры по ее усовершенствованию.

курсовая работа, добавлен 04.12.2015

реферат, добавлен 07.12.2013

Понятие и сущность пенсионной системы, характеристика зарубежного опыта функционирования пенсионных систем. Старение населения как важнейшая проблема современной пенсионной системы. Аналитические рекомендации к изменению в пенсионной системе России.

курсовая работа, добавлен 03.05.2019

Отличительные признаки основных моделей пенсионных систем различных государств. Этапы становления пенсионного обеспечения в России. Основные предпосылки реформирования пенсионной системы РФ. Регулирование механизма реализации права на трудовые пенсии.

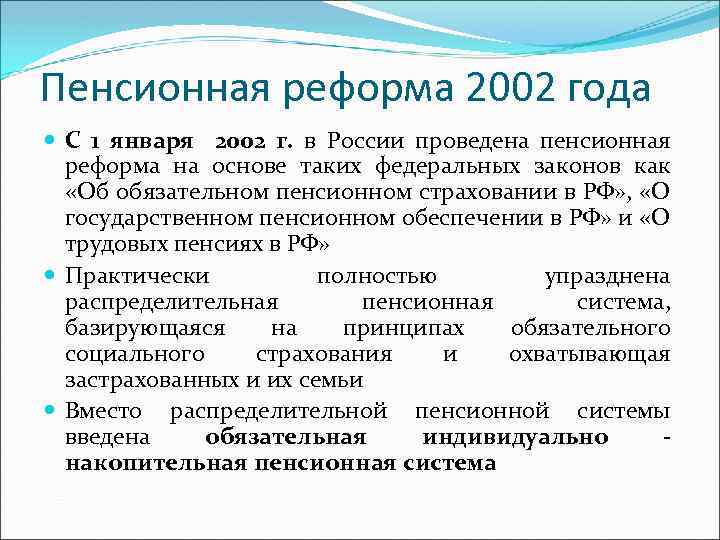

Сегодня широкая законодательная база, учитывающая любые возможные нюансы, определяет такую важнейшую сторону жизни каждого гражданина нашей страны, как государственная пенсионная система Российской Федерации. Реформа, появившаяся в 2001-м году, касающаяся пенсий, способствовала принятию Федерального закона о необходимости пенсионного страхования. Начиная с 2002-го года система выдачи пенсии стала такой, какой мы ее знаем сегодня.

Структура пенсий в РФ

Пенсия в России состоит

и двух частей: страховой и накопительной. Страховая пенсия — это часть пенсии,

которую обеспечивает государство в лице Пенсионного фонда. Для того чтобы ПФР

мог ее платить, предприятия-работодатели отчисляют в фонд определенный процент

от зарплаты работника. Эта пенсия индексируется государством на величину

инфляции. А если денег на ее выплату не хватает, дефицит ПФР покрывается из

бюджета.

Ранее, страховая пенсия назначалась при достижении пенсионного возраста — ранее он для мужчин составлял 60 лет, а для женщин — 55 лет. Но в 2018 году президент России подписал закон о постепенном повышении пенсионного возраста для мужчин до 65 лет, а для женщин — до 60 лет (таблица 1).

Таблица 1 – График повышения пенсионного возраста в России

Срок выхода на пенсию

Необходимо отметить, что первоначальный законопроект, предусматривающий изменение периода трудоспособности граждан, содержал более жесткий вариант реформы — каждый год увеличение на 1 год (без права досрочного оформления на 6 месяцев раньше в 2019 и 2020 гг.), а также увеличение срока выхода на пенсию для женщин на 8 лет (т.е. с 55 до 63 лет). Но в ходе рассмотрения проекта в Государственной Думе была принята поправка, смягчающая предложенные параметры (предложена она была Президентом В.В. Путиным).

На сегодняшний день

против повышения пенсионного возраста настроено не только рядовое население

страны, но и парламентарии, подавшие иск в суд, для рассмотрения

целесообразности принятого закона. Согласно Конституции изменения, которые

вносятся в законодательство с нарушением интересов и прав человека считаются

противоправными. Реформа привнесла следующие перемены:

— повышение размера

пенсии в среднем на 1000 рублей каждый год, пока не будет достигнут

установленный лимит;

— в 2019 году возраст

выхода на пенсию повысится на полгода;

— установление льгот

для граждан предпенсионного возраста, которые смогут «до самого последнего»

трудиться на производстве;

— сохранены некоторые льготы для граждан, чей труд признан вредным и тех, кто служит в силовых структурах.

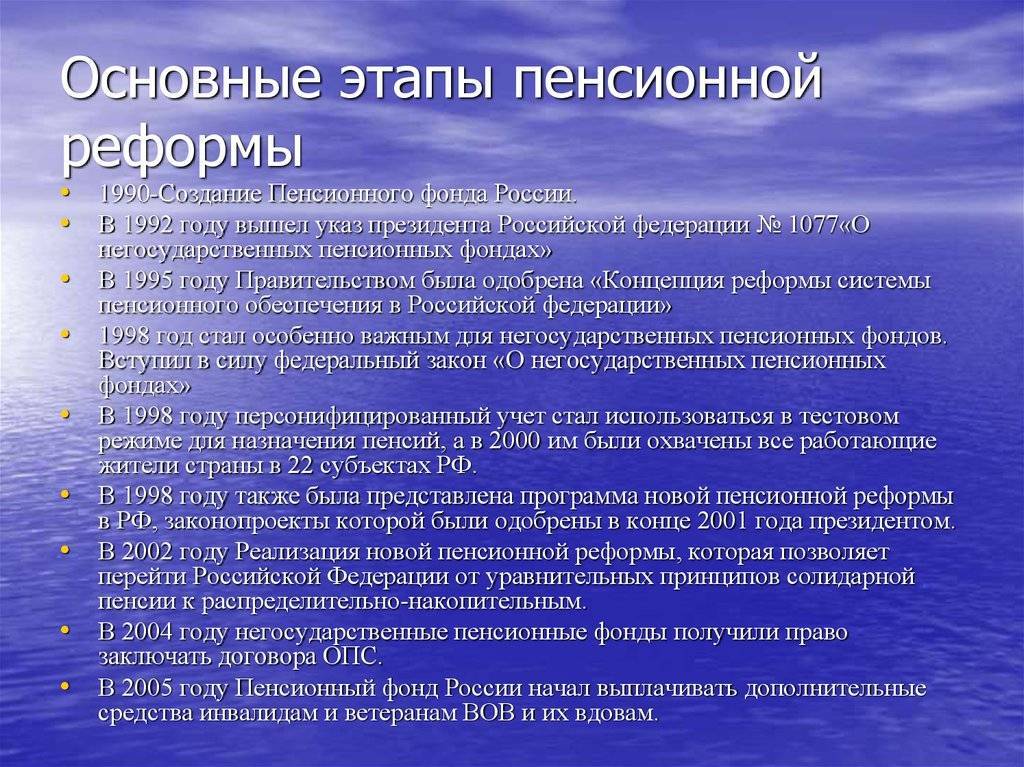

Начальный этап реформирования пенсионной системы РФ (1990- 2013 гг.)

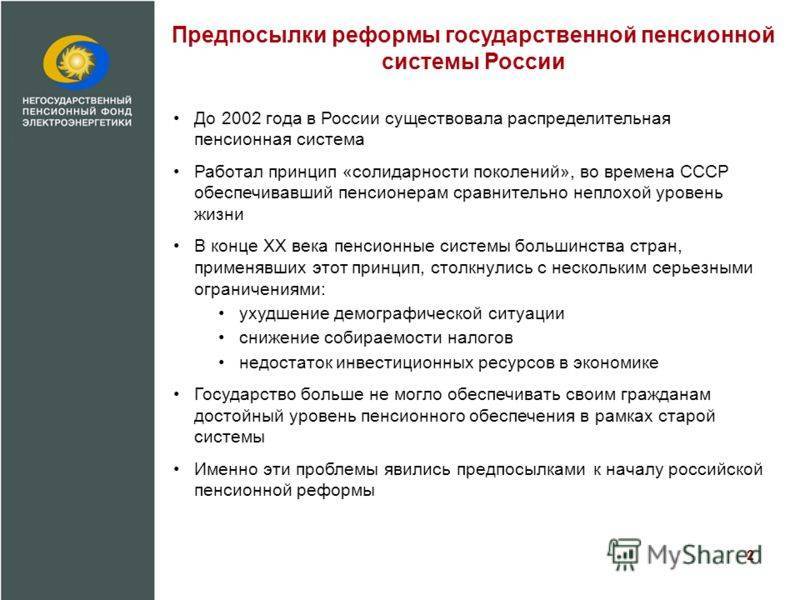

В СССР функционировала универсальная система по обязательному пенсионному страхованию распределительного типа. Долгое время в России она оставалась преобладающей формой обеспечения пенсиями, назначаемыми по старости. В основе распределительной системы лежит принцип покрытия пенсий текущих пенсионеров за счет отчислений от дохода трудящихся. Советская пенсионная система характеризовалась низким возрастом назначения пенсии по старости с множеством исключений из правил, которые применялись по профессиональному признаку, месту работы, количеству детей или этноса. Этим группам устанавливался более низкий возраст выхода на пенсию в силу ряда факторов:

- опасность и вредность профессии;

- подверженность воздействию неблагоприятных факторов окружающей среды;

- выполнение важных социальных функций, ограничивающих возможность работы по найму (многодетность);

- режим, принятый для коренных народов Крайнего Севера.

В декабре 1990 году произошло формирование Пенсионного фонда, который должен был осуществлять выплату трудовых, государственных и иных пенсий граждан, учитывать страховые средства, поступающие в рамках обязательного пенсионного страхования, управлять средствами пенсионной системы.

В 1990-е годы произошло создание негосударственных пенсионных фондов, взносы в которые производились на добровольной основе. Пенсионный фонд начал ведение персонифицированного учета перечисляемых гражданами средств в 1995 году. К началу 2000-х годов большая часть пенсионеров получала пенсию, распределяемую государством из средств бюджета и налоговых поступлений в пенсионную систему.

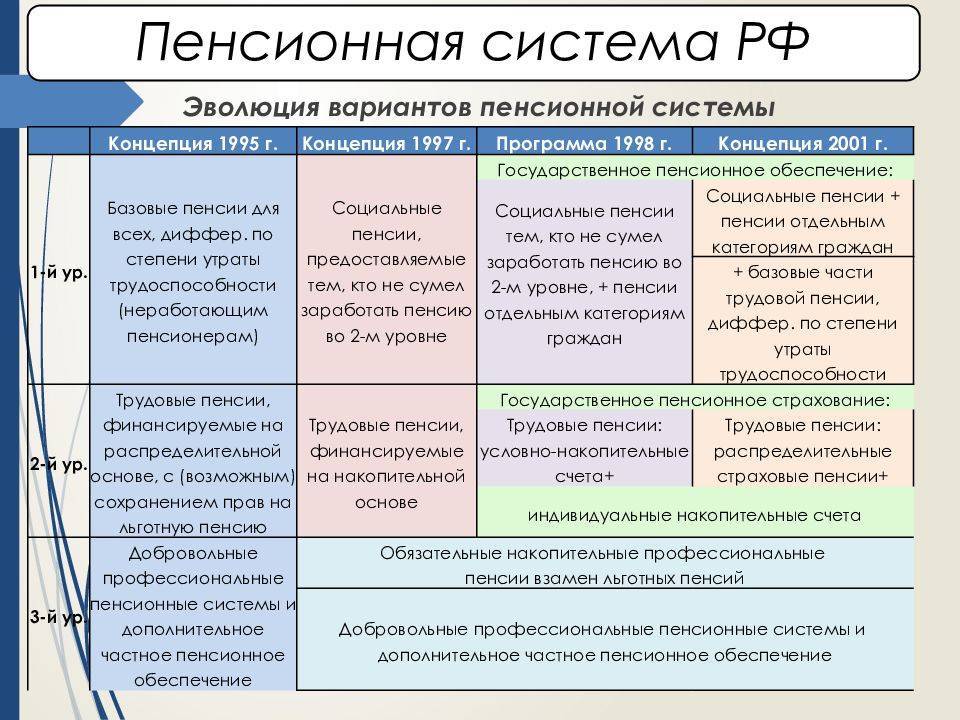

В 2002 году было положено начало крупномасштабной пенсионной реформы, которая предполагала постепенный переход к распределительно-накопительной схеме пенсионного обеспечения. Планировалось разделение пенсии на несколько частей: базовая (гарантирована государством), страховая (взносы, вычитаемые из заработной платы) и накопительная (реальные средства, которые могут инвестироваться до выхода на пенсию в различные активы). Новая пенсионная модель определяла размер пенсии в зависимости не от стажа работника, а от его реального заработка и размера отчислений работодателей. В 2002 году начали производиться перечисления в накопительную часть пенсий, стал возможным перенос ее из управляющей компании государства в негосударственный пенсионный фонд или управляющую компанию.

Готовые работы на аналогичную тему

Мероприятия для увеличения объема средств в пенсионных накоплениях государством были вновь предприняты в 2008 году, когда доля накопительной части была повышена с 4% до 6%.

В 2010 году государство отказалось от разделения на базовую, накопительную и страховую части, и пенсия стала включать только страховую и накопительную.

Преимущества структуры

Трехуровневая пенсионная система позволяет изменить распределительную структуру отчислений. Благодаря большей дифференциации растет заинтересованность населения, в особенности с высокими и средними доходами, в легализации своих зарплат. Преобладание страхового принципа способствует усилению устойчивости всей пенсионной системы. К 1 января 2003-го г. накопления в ПФР составляли около 40 млрд рублей (0.37 % ВВП). При этом 1.36 млрд было получено в качестве прибыли от временного размещения денег в ценных (государственных) бумагах. Доходность данных вложений была порядка 8 %. При инфляции больше 15 % за 2002-й г. этот показатель означает сокращение реальной величины пенсионных накоплений.

2014

Продление срока вступления в Программу государственного софинансирования

В ноябре Правительство РФ решило продлить срок вступления в Программу государственного софинансирования пенсий – до 31 декабря 2014 года. Тем, кто подал заявление на вступление в Программу, необходимо сделать первый взнос до 31 января 2015 года.

«Заморозка» накопительной части пенсии

В 2014 году все взносы по обязательному пенсионному страхованию направляются на формирование страховой части пенсии, то есть тариф взносов на накопительную часть пенсии составляет 0%.

Это изменение не затрагивает ранее сформированные пенсионные накопления – они по-прежнему инвестируются управляющими компаниями или негосударственными пенсионными фондами.

Акционирование НПФ и система гарантирования пенсионных накоплений

Цель «заморозки» накопительной части пенсии – введение системы гарантирования пенсионных накоплений и акционирование негосударственных пенсионных фондов.

На 1 октября 2014 года более 41 НПФ прошли процедуру акционирование и 23 фонда подали заявки на вступление в систему гарантирования пенсионных накоплений (Источник – http://www.rg.ru/2014/10/02/fondi-site-anons.html).

Повышение и перерасчет пенсий

В 2014 году трудовые пенсии индексировались дважды: 1 февраля – на 6,5% и 1 апреля – на 1,7%. В августе проведен перерасчет пенсий для работающих пенсионеров – учтены страховые взносы, поступившие на лицевые счета за год.

Страховые взносы

На 10%, до 624 тыс. рублей, увеличен максимальный размер годового заработка, с которого уплачиваются страховые взносы.

Снижена ставка страховых взносов для самозанятого населения – теперь размер взносов рассчитывается исходя из одного МРОТ, а не двух, если величина годового дохода не превышает 300 тыс. рублей.

Прием заявок в программу государственного софинансирования продлен до 31 декабря 2014 года

Прием новых участников в Программу государственного софинансирования пенсии продлен до 31 декабря 2014 года, сделать первый взнос в рамках Программы можно до 31 января 2015 года.

Индексирование пенсии в 2019-2024 годах

По поручению Президента пенсии в России до 2024 года должны индексироваться со скоростью, превышающей индекс роста цен (т.е. инфляцию). По предварительным подсчётам Министерства экономразвития всё проходит именно так, как и было запланировано. В целях борьбы с неофициальными выплатами «серой» заработной платы несколько лет назад введены новые названия оценочного фактора — пенсионный коэффициент переименован в индивидуальный коэффициент (балл), размер которого установили фиксированным, вне зависимости от прогнозного уровня обесценивания

Поэтому очень важно в современных условиях иметь официальную «белую» зарплату, которая позволит при достижении определённого возраста получать достойную пенсию, а не довольствоваться минималкой. При расчёте суммы пенсии учитывается несколько основных параметров: достижение установленного возраста, необходимое количество балов, определенный стаж

Пенсионная система в Российской Федерации

План курсовой работы

- 1.1. Особенности системы пенсионного обеспечения населения.

- 1.2. Современное состояние пенсионной системы Российской Федерации.

- 2.1. Основные функции пенсионного фонда.

- 2.2. Негосударственные пенсионные фонды.

Введение

Актуальность рассматриваемой темы заключается в том, что пенсионное обеспечение является важной составляющей экономического и социального положения населения страны. В условиях усиливающегося финансового кризиса для пенсионного обеспечения объективно необходимо было формирование Пенсионного фонда РФ

Он образован в соответствии с постановлением Верховного Совета РСФСР от 22 декабря 1990 года как самостоятельное финансово-кредитное учреждение, осуществляющее свою деятельность по закону в целях государственного управления пенсионным обеспечением.

С 1 января 1991 года средства, предназначенные для выплаты пенсий и некоторых государственных пособий, по решению высших законодательных органов Российской Федерации были выведены из федерального бюджета. Работа по сбору, учету и целевому распределению средств была возложена на Пенсионный фонд.

Пенсионный фонд Российской Федерации является крупнейшим среди внебюджетных социальных фондов. На его долю приходится около 3/4 средств этих фондов. В настоящее время в России бюджет Пенсионного фонда занимает второе место по величине после федерального бюджета.

Объектом данного исследования является система негосударственного пенсионного обеспечения, существующая в Российской Федерации.

Предметом исследования являются отличительные особенности деятельности НПФ в системе пенсионного обеспечения Российской Федерации.

Цель курсовой работы – рассмотреть проблемы формирования и использования пенсионного фонда.

- 1. Рассмотреть особенности системы пенсионного обеспечения в России;

- 2. Рассмотреть структуру пенсионного обеспечения;

- 3. Раскрыть проблемы и основные направления по совершенствованию системы пенсионного обеспечения в России.

Методологию составляет сравнительный анализ системы пенсионного страхования, места и роли НПФ в данных системах и показателями этой системы в России, проведение опроса населения методом анкетирования, контент-анализ публикаций СМИ и общенаучные методы познания: диалектический метод, проявляющийся в изучении поставленных проблем на основе общего (пенсионная система РФ), особенного (система негосударственного пенсионного обеспечения) и единоличного (негосударственные пенсионные фонды), выявление причинно-следственных связей в изучаемых явлениях и процессах; методы системного анализа, сравнения, обобщения.

Нормативная база – Конституция РФ провозглашает Россию социальным государством и предусматривает установление государственных пенсий и иных гарантий социальной защиты.

1. Федеральный закон от 15.12.2001г. № 166 “О государственном пенсионном обеспечении в Российской Федерации”.

2. Федеральный закон от 15.12. 2001г. №167 “Об обязательном пенсионном страховании в Российской Федерации”.

3. Федеральный закон от 28.12.2013г. №400”О страховых пенсиях в Российской Федерации”.

4. Федеральный закон от 24.07.2002г. №111 “Об инвестировании средств для финансирования накопительной части страховой пенсии в Российской Федерации”.

Эмпирическая база – нормативно-правовые документы по проблемам социальной политики, пенсионного обеспечения, принятые в РФ; данные официальной статистики; международные и российские интернет-ресурсы, а также материалы исследований отечественных и зарубежных социологов по изучаемой проблематике; результаты авторских эмпирических социологических исследований реформирования пенсионной системы в условиях монетизации льгот.

Новизна – место пенсионного обеспечение в системе социальной политики государства. Анализ ретроспективного развития пенсионного обеспечения как одного из видов социальной политики государства. Специфические особенности пенсионного обеспечения. Необходимость модернизации пенсионного обеспечения.

Структура курсовой работы состоит в следующем: титульный лист, содержание, введение, глава 1, глава 2, заключение, библиографический список.

Пенсионное обеспечение

Обеспечений пенсионной направленности по обязательному пенсионному страхованию выступает в качестве специальной части пенсионной системы, которая в свое время занимается обеспечением гражданам трудовых пенсий за счет начисления страховых взносов. Отношения, которые имеют тесную связь с начислением и уплатой страховых взносов в ПФР, а также отношения, которые появились в процессе осуществления регулирования над начислением и, конечно, уплатой страховых взносов, контролируются Законом о взносах страхового порядка, и Законом об обязательном страховании пенсионной направленности. Согласно 22 статье закона об обязательном пенсионном страховании на 2011 год были установлены специальные тарифы страховых взносов для страхователей (лиц, которые в свое время осуществляют выплаты физическим лицам): всего в районе 26,0% от всей большой базы для процесса начисления определенных взносов страхового характера; на финансирование страховой части пенсии трудовой направленности: а) для тех граждан, которые родились в 1966 году и старше – 26,0%; б) для граждан, которые родились в 1967 году и моложе – 20,0%; на осуществление специального финансирования накопительной части пенсии трудового характера для лиц родившихся в 1967 году и моложе – 6,0%. На момент времени 2012-2013 года отмеченные величины составляют 22%, 16 и 6% соответственно. А что касается выплат сверх предельной величины базы для начисления страховых взносов предусмотрены 10%. Помимо этого, введено специальное разделение тарифа на солидарную, а также индивидуальную часть. Солидарная часть тарифа в отличие от индивидуальной никаким образом не оказывает влияния на показатели, которые используются для определения размера трудовой пенсии застрахованного лица. Часть индивидуальной направленности в свое время составляет 16%, 10% (формируют расчетный капитал пенсионного характера) и 6% (осуществляют формирование пенсионных накоплений) соответственно в конкретных пределах максимальной величины базы для начисления взносов страховой направленности.

Замечание 2

Лица, которые являются самозанятыми (чаще всего в роли таких граждан выступают предприниматели занимающиеся индивидуальной деятельностью) уплачивают необходимые взносы основываясь на конкретной стоимости страхового года.

Определенное влияние некоторых периодов нестрахового характера (например, тот период времени, когда осуществляется забота родителями за ребенком до достижения им определенного возраста полутора лет и др.) на конкретный объем пенсионных прав граждан обеспечивается при помощи специальных средств федерального бюджета.

В качестве одного из самых важных средств обеспечения функционирования обязательного страхования пенсионной направленности, в том числе какой-либо взаимосвязи уровня обеспечения с вкладом трудового характера застрахованного лица, является конкретный индивидуальный (еще называющийся персонифицированный) учет.

Всё ещё сложно? Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.