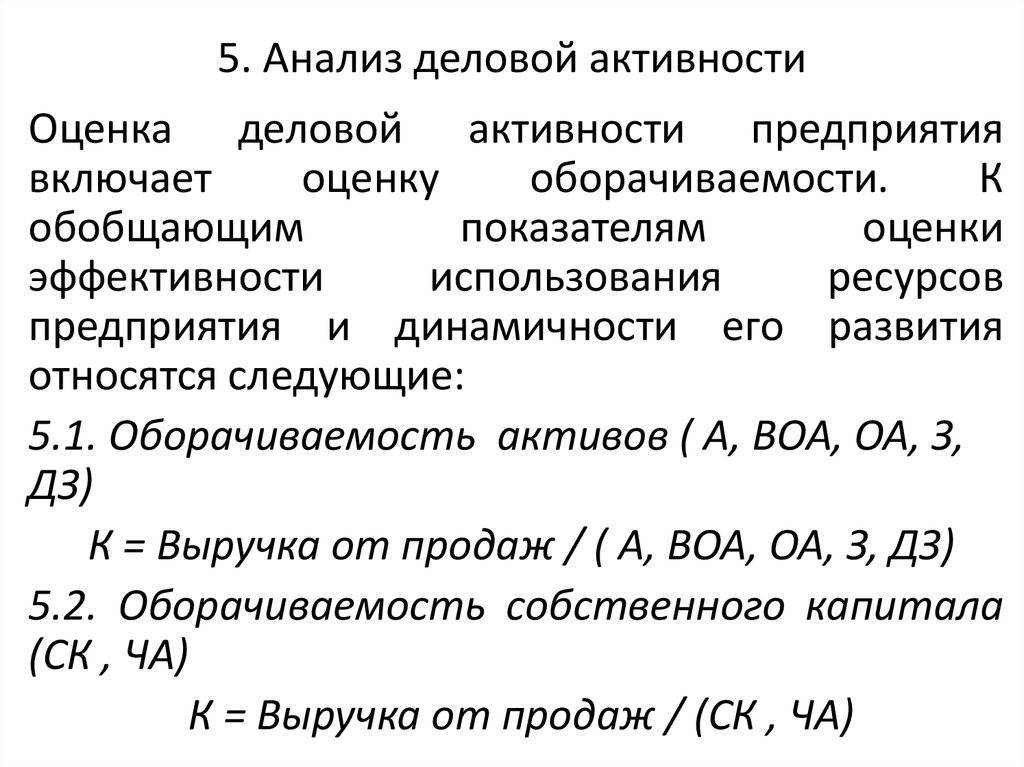

На чём базируются показатели деловой активности

В более масштабном смысле деловая активность предприятия означает его деятельность по продвижению выпускаемой продукции на рынок, расширение объёмов производства. Должны увеличиваться финансовые показатели и в целом – наблюдаться экономический рост. В более субъективном понимании деловая активность включает в себя оценочную характеристику производственно-хозяйственной и коммерческой деятельности предприятия.

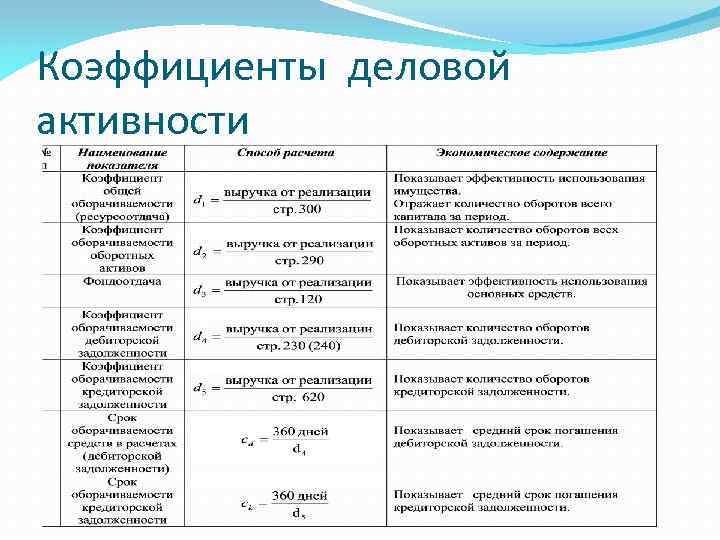

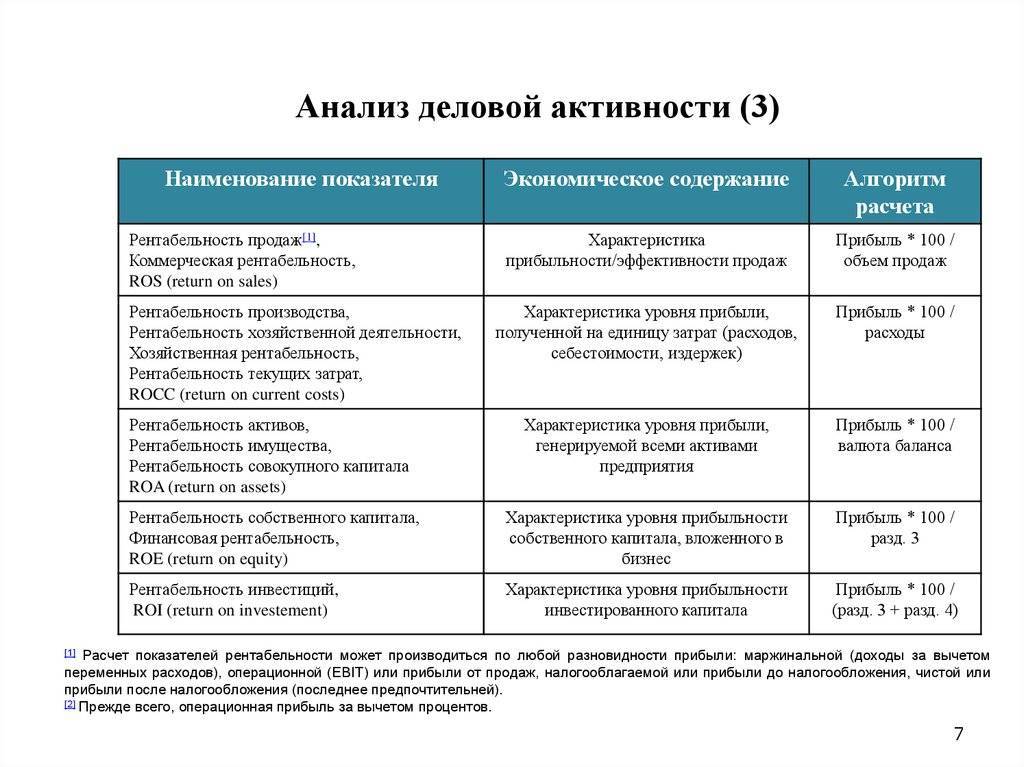

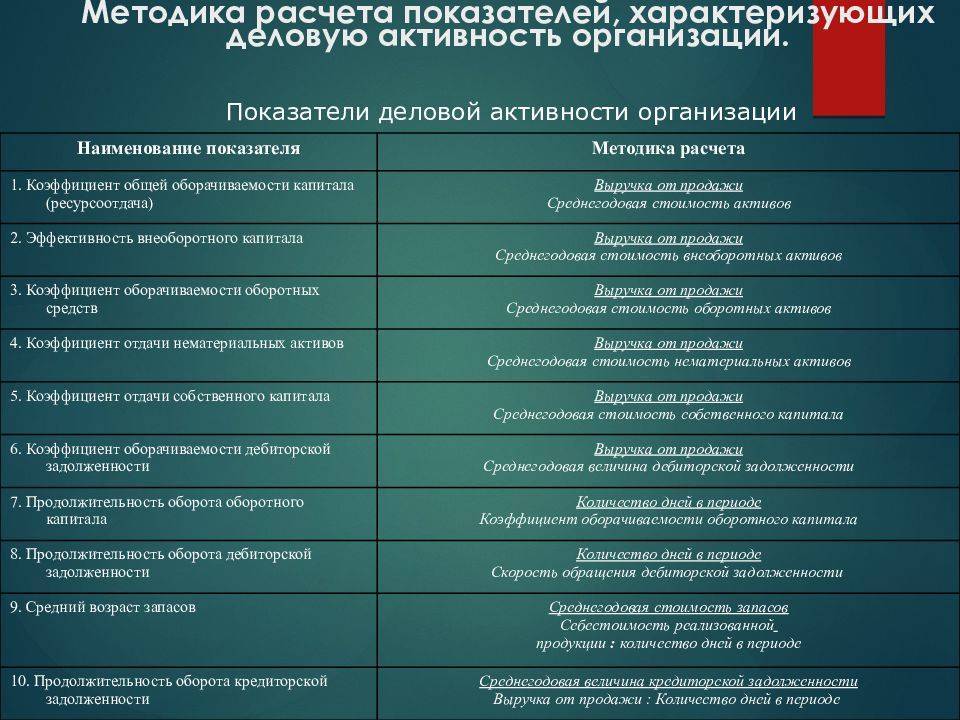

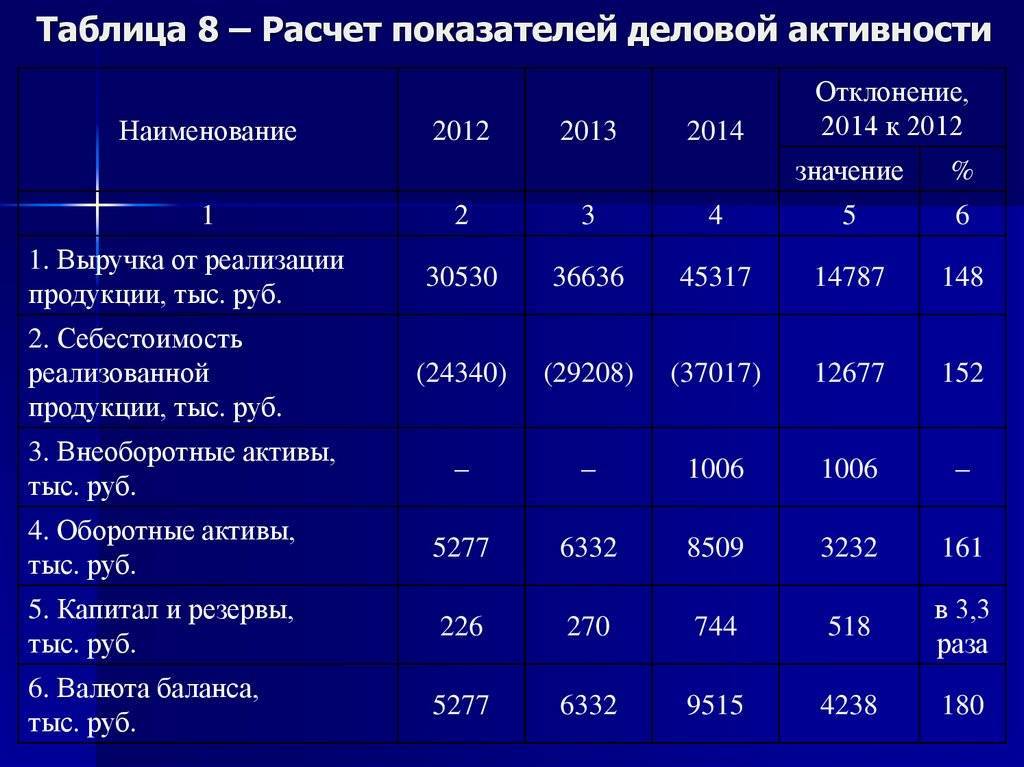

Зависит деловая активность организации от многочисленных факторов, например, от специфики деятельности, потребительского рынка, производственных и ценовых факторов, наличия конкурентов. Проводимый анализ позволяет увидеть рентабельность основной производственной деятельности. Оценить эффективность работы предприятия позволяют такие показатели деловой активности, как выручка от реализации производимой продукции на рынке сбыта, темп её реализации, прибыльность за одну единицу продукта, выполнение плана производства, рациональное использование имеющихся ресурсов.

Анализ устойчивости роста предприятия

Выявление устойчивого экономического роста предприятия позволяет предположить, что банкротство ему не грозит. Вероятность банкротства может быть только в случае выявления неустойчивого развития. В этом случае менеджеры и руководство компании вынуждены были бы поставить перед собой серьёзную задачу – повышение деловой активности и срочное обеспечение устойчивых темпов экономического развития. В такой ситуации перед ними встал бы закономерный вопрос: какие применить методы для восстановления и поддержания устойчивых темпов роста.

Как известно, увеличить уровень деловой активности, объемы выпуска и продаж продукции возможно с помощью роста имущества предприятия, т.е. активов. Это, в свою очередь, потребует дополнительных финансовых ресурсов. Приток их возможно обеспечить за счет внешних и внутренних источников финансирования. Как дополнительные притоки можно использовать такие источники, как займы, средства кредиторов и банковские кредиты. Своевременное выявление назревающих проблем предприятия позволяет вовремя принять меры для восстановления его экономической стабильности, благодаря проведению оценки и анализа деятельности.

КО инвестированного капитала (КИК)

Инвестированный капитал (ИК) – это сумма всего капитала предприятия, отражаемая в приходно-расходной документации. К нему относятся:

- собственный капитал, включая привилегированные акции

- долгосрочные обязательства

- неконтрольные пакеты акций

Коэффициент дает ответ на вопрос о скорости оборота инвестиций. При интенсивном вовлечении новых инвестиций оборачиваемость падает. Только что вступившие в дело активы не могут сразу приносить ожидаемую прибыль.

Более подробный анализ проделывается с учетом структуры инвестированного капитала. Для этого в знаменатель формулы подставляются отдельные компоненты ИК.

На что направить усилия

По оценкам профессионалов, специализирующихся на консультировании в области финансового менеджмента, сделаны выводы, что рентабельность, деловая активность и финансовый оборот предприятия могут быть значительно увеличены вследствие общей экономии, которую предприятие получит при рациональном управлении финансами. А более конкретно это значит, что 50 % может дать управление материально-производственными запасами, 40 % общей экономии даст управление запасами готовой продукции и дебиторской задолженностью, и оставшиеся остальные 10 % можно получить от рационализации управления собственным технологическим циклом

Основное внимание следует сосредоточить на управлении финансами, так как именно они позволяют получить 90 % экономии из всех имеющихся на данном предприятии возможностей

Аналогичные выводы можно сделать по поводу увеличения или уменьшения рентабельности. То есть, в случае замедления оборачиваемости компенсировать её необходимо большей рентабельностью, снижением расходов, уменьшением затрат и т.д. Если нет возможности повысить рентабельность, следует исправлять ситуацию оборотом, выпуская и реализуя больше продукции.

Некоторые нюансы при калькуляции коэффициентов деловой активности: основные ключевые моменты

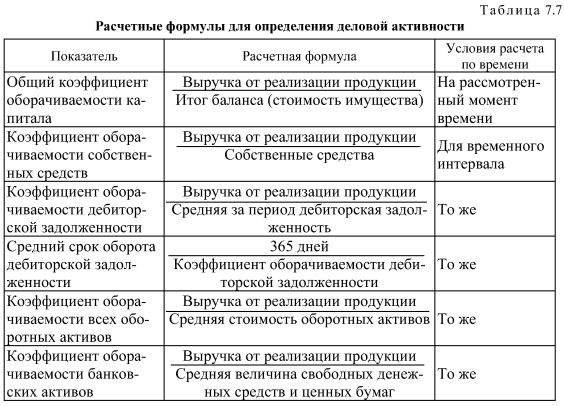

Калькуляция данных коэффициентов осуществляется, как правило, на базе данных, получаемых из баланса предприятия и финансового отчета. Применительно к формулам расчета это выглядит так: числитель содержит информацию о финансовых итогах, а знаменатель – по балансовым статьями.

Так, расчет коэффициента МПЗ производится путем деления себестоимости реализованной продукции, которая берется из отчета, на среднюю цену запасов, полученную из баланса:

Для того, чтобы рассчитать среднее значение, берутся данные на начало года и его конец. Подобный способ расчета оптимален тогда, когда имеется соответствующая отчетность, а деятельность предприятия характеризуется сезонностью.

Между тем при расчете требуемых значений за год могут использоваться также поквартальные, полугодовые данные из отчетности (при их наличии). Соответственно, для целей калькуляции берутся данные на начало, середину и конец отчетного года (из полугодовой отчетности). Либо на начало года и, далее, на конец каждого квартала.

К сведению, коэффициенты деловой активности выражаются в разах, а продолжительность оборота – в днях. Предположим, себестоимость проданной продукции за 2018 г. составила 100 млн. рос. руб., а среднегодовая стоимость запасов – 10 млн. рос. руб. Отсюда следует, коэффициент равен: 100 млн. рос. руб. / 10 млн. рос. руб. = 10 раз. Результат расчета показывает, что предприятие, условно говоря, оборачивает инвентарь 10 раз за год.

Таким образом, расчет коэффициентов деловой активности можно производить, по сути, за любой период (год, промежуточный интервал). Итоговое значение каждого коэффициента отображает определенный результат деятельности предприятия, свидетельствует о ее эффективности (неэффективности), положительной либо отрицательной динамике.

Оборотные средства и их финансовый анализ

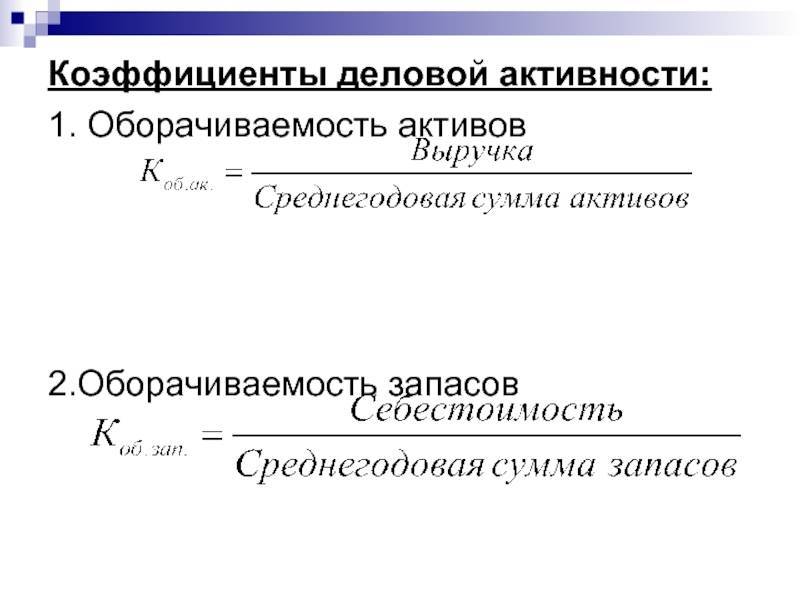

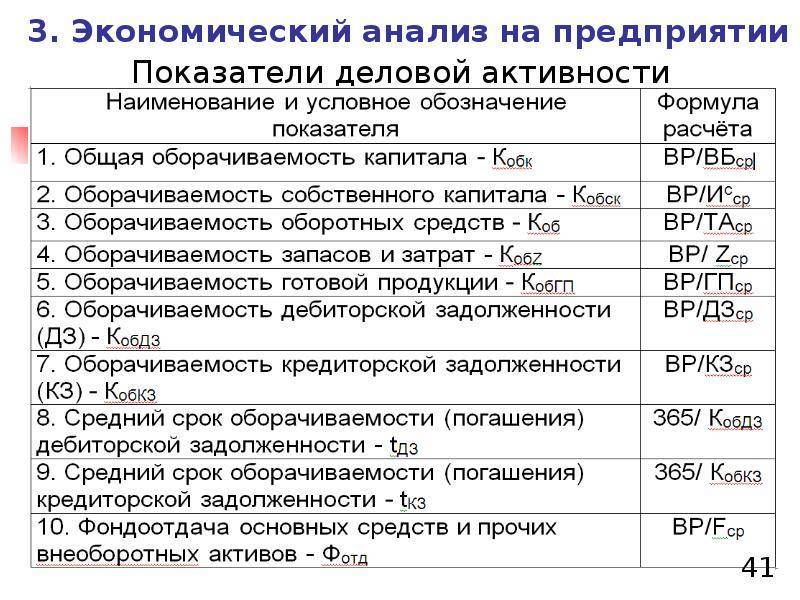

Показатели оборачиваемости оборотных средств аналитики рассматривают в комплексе. Коэффициент оборачиваемости – это величина, показывающая скорость оборота, интенсивность использования тех или иных активов или обязательств, деловую активность фирмы.

Как рассчитать коэффициент оборачиваемости материальных оборотных средств?

По отношению к оборотным средствам, называемым так же оборотными активами, исчисляют скорость оборачиваемости:

- оборотных активов;

- запасов;

- дебиторской задолженности и др.

На заметку! В финансовом анализе также часто используют расчет коэффициентов общей оборачиваемости активов, собственного капитала.

Запасы и дебиторская задолженность входят в состав оборотных средств. Расчет их оборачиваемости – частный случай коэффициента оборачиваемости оборотных средств.

Чтобы определить коэффициент оборачиваемости оборотных средств, необходимо выручку разделить на их величину.

Оборотные средства берутся по среднегодовому остатку: значение на начало года плюсуется с конечным годовым значением и делится на 2. Брать данные только на начало или на конец года неверно – образуется значительная погрешность в вычислениях.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности?

Коэффициент является базой для других важных аналитических показателей по оборотным средствам. К примеру, оборачиваемость их в днях можно рассчитать делением числа дней периода на коэффициент оборачиваемости. Если производственный цикл не прерывается, предприятие работает постоянно, берут 365 дней, в других случаях принято вычитать выходные дни.

Результат покажет, за сколько дней предприятие получит ту же выручку, что и величина оборотных средств, т.е., иными словами, через какой промежуток времени фирма увидит вложения в оборотные активы в виде выручки, окупит их.

Популярно также исчисление показателя, обратного коэффициенту оборачиваемости, когда оборотные средства делят на выручку за период. Это так называемый коэффициент загрузки средств в обороте. Он показывает, сколько оборотных средств вложено для получения 1 рубля выручки. Чем ниже значение, тем лучше используются оборотные средства. Для корректного отражения показателя его переводят в копейки – умножают значение на 100.

Топ-3 коэффициента ликвидности

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Начнем с золотой тройки коэффициентов ликвидности. Эти три коэффициента дают полное понимание ликвидности предприятия. Сюда входит три коэффициента:

- Коэффициент текущей ликвидности,

- Коэффициент абсолютной ликвидности,

- Коэффициент быстрой ликвидности.

Кем используются коэффициенты ликвидности?

Самый популярный среди всех коэффициентов – Коэффициент текущей ликвидности используется преимущественно инвесторами в оценке ликвидности предприятия.

Коэффициент абсолютной ликвидности интересен для поставщиков. Он показывает способности предприятия расплатиться с контрагентами-поставщиками.

Коэффициент быстрой ликвидности рассчитывается кредиторами для оценки быстрой платежеспособности предприятия при выдаче займов.

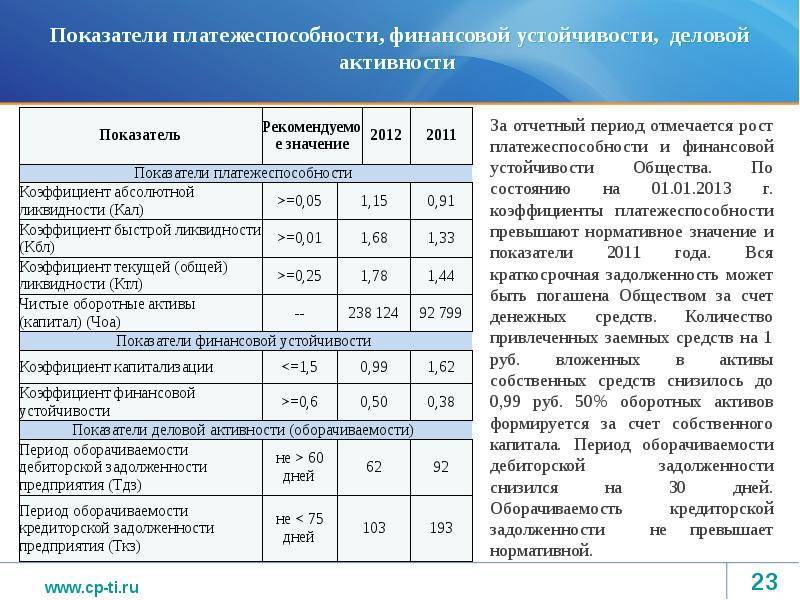

В таблице ниже представлена формула расчета трех самых важных коэффициентов ликвидности и их нормативные значения.

Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Коэффициент текущей ликвидности | Коэффициент текущей ликвидности = Оборотные активы/Краткосрочные обязательства | Ктл= стр.1200/ (стр.1510+стр.1520) | >2 |

| 2 | Коэффициент абсолютной ликвидности | Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) /Краткосрочные обязательства | Кабл= стр.1250/ (стр.1510+стр1520) | >0,2 |

| 3 | Коэффициент быстрой ликвидности | Коэффициент быстрой ликвидности = (Оборотные активы-Запасы)/Краткосрочные обязательства | Кбл= (стр.1250+стр.1240)/(стр.1510+ стр.1520) | >1 |

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Пример 1. Калькуляция коэффициента оборачиваемости активов с комментарием результата (за 2018 г.)

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

В предложенном варианте расчета использованы условные данные. Задача: вычислить коэффициент оборачиваемости активов ООО «Форпост» на базе данных из бух. баланса и финансового отчета общества.

Справочно: актуальная форма баланса (по ОКУД 0710001) и отчета (по ОКУД 0710002) утв. Приказом Минфина РФ № 66н от 02.07.2010 (ред. от 19.04.2019). Обе формы применяются в текущем 2019 г.

Из названых форм отчетности для расчета взяты показатели: выручка (45 200 рос. руб.), активы на на начало 2018 г. (25 500 рос. руб.) и к концу 2018 г. (30 000 рос. руб.). Калькуляция производится пошагово согласно следующей схеме (сообразно формуле по балансу):

В приведенной схеме использованы сокращения: КОА – коэффициент оборачиваемости активов, В – выручка, ССА – среднегодовая стоимость активов, н.г. – начало года, к. г. – конец года.

Таким образом, калькуляция КОА производится в два этапа: сначала рассчитывается ССА (среднее значение активов за 2018 г.) и только потом – коэффициент оборачиваемости активов ООО «Форпост». Результаты подсчетов будут следующими:

- ССА ((цена активов на начало 2018 г. + цена активов в конце 2018 г.) / 2) составляет: (25 500 рос. руб. + 30 000 рос. руб.) / 2 = 27 750 рос. руб.

- КОА (выручка / ССА) равен: 45 200 рос. руб. / 27 750 рос. руб. = 1,62.

Коэффициент оборачиваемости активов ООО «Форпост» рассчитан и составляет 1,62. Это означает, что на каждый 1 рос. руб. своих средств приходится 1,62 рос. руб. выручки. Данный показатель свидетельствует о достаточном уровне доходности. Чем выше его значение, тем прибыльнее организация.

Экономисты рекомендуют производить подобные расчеты регулярно, за несколько отчетных периодов, чтобы проанализировать значение КОА в динамике. Если по результатам таких подсчетов будет очевидным отклонение от нормы, снижение показателя, то нужно будет предпринимать соответствующие меры.

Главные показатели финансового анализа предприятия

Существует более 200 финансовых показателей, но не все они могут использоваться для проведения анализа в зависимости от целей исследования и объема финансовых сведений.

Большинство показателей распределяются на пять групп:

- коэффициенты ликвидности – показывают способность компании быстро переводить свои активы в деньги;

- показатели рентабельности – показывают насколько эффективно компания управляет своими активами и ресурсами;

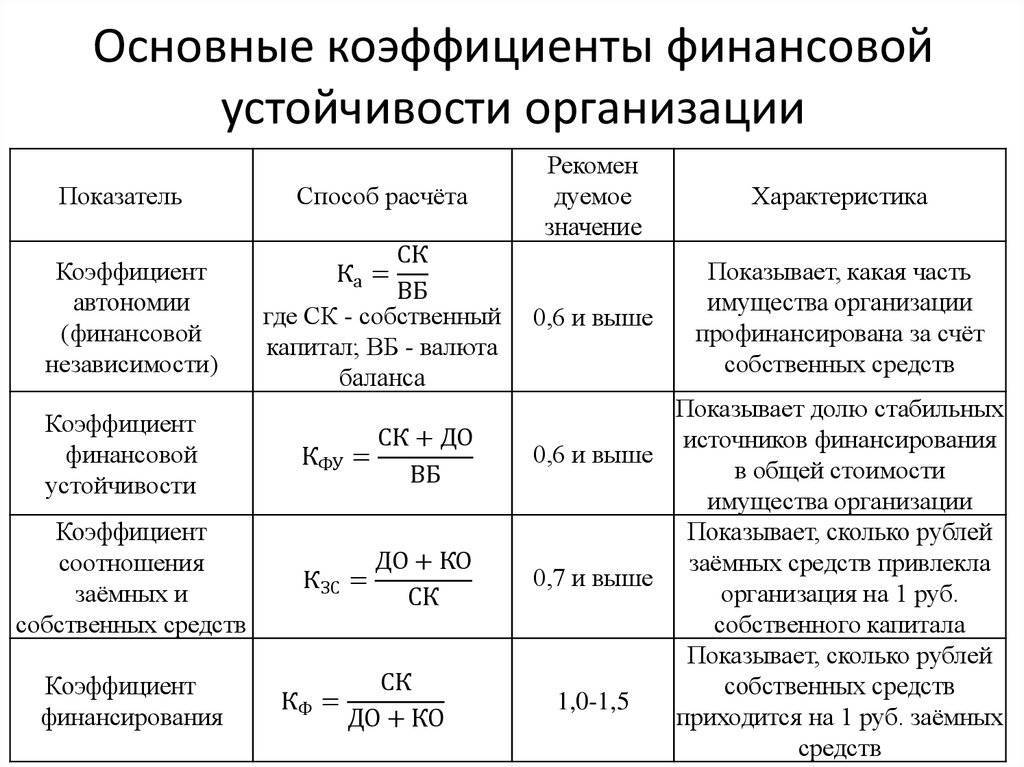

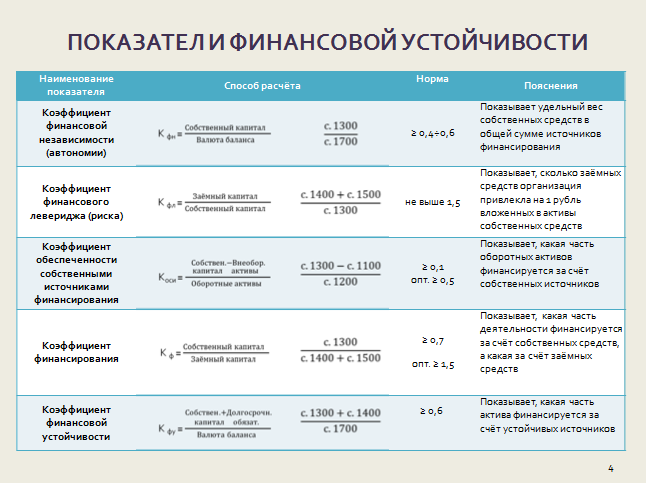

- показатели устойчивости – отражают независимость активов и долгосрочную платежеспособность предприятия;

- показатели оборачиваемости – также называются критериями деловой активности, которые отражают скорость и частоту движения активов;

- рыночные коэффициенты – показывают позицию компании на рынке, эффективность распределения прибыли и привлекательность для инвестиций.

В ходе коэффициентного анализа выделяют два масштабных критерия, по которым оценивается состояние бизнеса: платежеспособность и экономическая эффективность.

Платежеспособность предприятия определяется двумя группами коэффициентов – ликвидности и устойчивости, которые показывают способность бизнеса расплачиваться по своим обязательствам в краткосрочной (ликвидность) и долгосрочной (устойчивость) перспективе.

Эффективность предприятия формируется из коэффициентов рентабельности и оборачиваемости и отражает результаты деятельности предприятия относительно затрат.

Как повысить деловую активность предприятия

Заключительный и самый важный вопрос всего анализа деловой активности любой организации подразумевает под собой нахождение конечного пути, который приведет к развитию данной активности. Конечно, повышение деловой активности зависит от основных показателей и оборота средств предприятия, следовательно, их необходимо повышать, но делать это нужно правильно.

Под самым важным и первоначальным фактором для успешного повышения эффективности оборотных средств подразумевается удержание предприятием необходимого размера запасов производственных материалов. Здесь речь идет не о том случае, когда организация максимально уменьшает количество своих производственных запасов, а о поиске оптимального количества подобных запасов.

Это оптимальное количество должно быть чем-то средним между большим количеством запасов, которое приводит к финансовым трудностям и чрезвычайно малыми размерами подобных запасов. Для успешного достижения цели необходимо грамотно контролировать и анализировать запасы предприятия. Проводить грамотный анализ возможно, как раз при помощи расчёта специальных показателей.

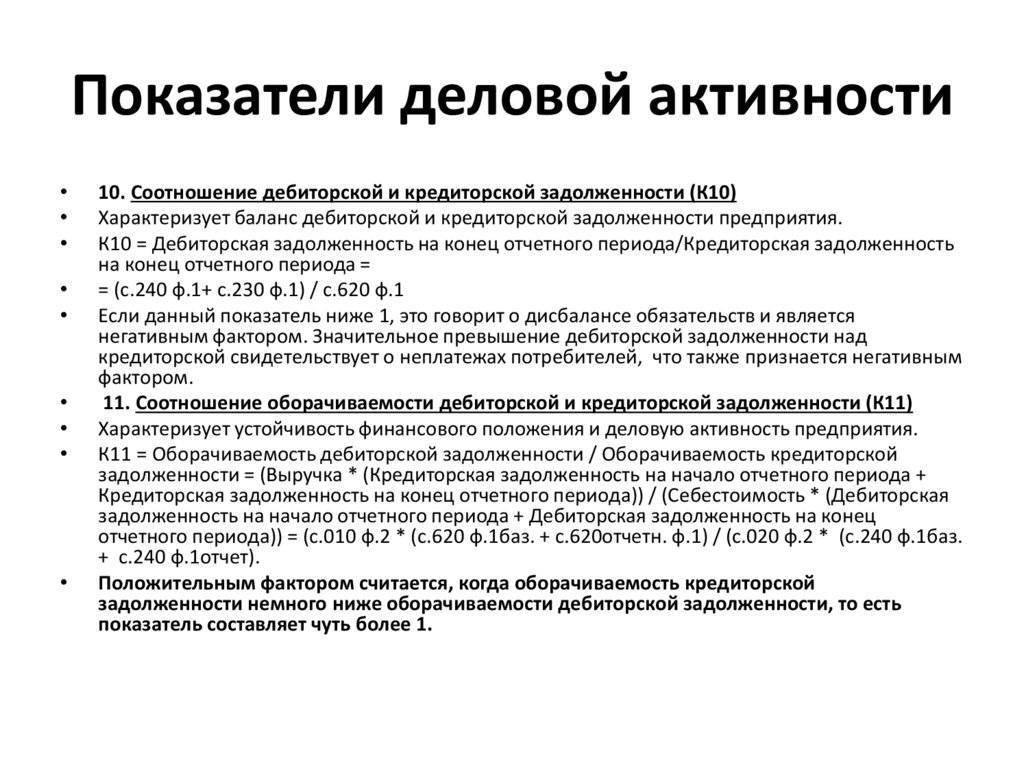

Также предприятию необходимо следить за размерами как дебиторской, так и кредиторской задолженности

Их соотношение имеет очень важное значение, а именно, если преобладает первый вариант, то финансовая устойчивость организации находится под угрозой (возникает необходимость в поиске дополнительных средств), а в случае преобладания кредиторской задолженности увеличивается шанс достижения предприятием неплатёжеспособного состояния

Важно понимать, что недостаток или чрезвычайный избыток денежных средств негативно сказывается на деловой активности предприятия. Любой из исходов является результатом неправильного использования собственного капитала, именно поэтому важно качественно проводить расчет и анализ капитала предприятия при помощи соответствующих показателей

Пример расчета

Вычисляется КО дебиторской задолженности и количество дней 1 оборота.

Из финансовой отчетности компании ООО «ХХХ»:

- ДЗ на конец 2017 г. – 1 300 тыс. руб.

- ДЗ на конец 2018 г. – 1 100 тыс. руб.

- Выручка за 2018 г. – 2 600 тыс. руб.

Решение:

- КОДЗ = 2 600 / ((1 300 + 1 100) / 2) = 2 600 / 1 200 = 2,17 раз

- Период одного оборота ДЗ = 365 / 2,17 = 168,20 дня

На протяжении рассмотренного финансового года в среднем за 168,20 дня компания возвращала дебиторскую задолженность.

На протяжении рассмотренного финансового года в среднем за 168,20 дня компания возвращала дебиторскую задолженность.

Анализ коэффициентов оборачиваемости важен, так как:

- чем быстрее вращаются средства, тем выше величина годового оборота

- чем интенсивнее вращение ресурсов, тем меньше условно-постоянных расходов

- ускорение оборачиваемости одного вида средств ведет к увеличению скорости использования других ресурсов

- при ускорении ресурсооборотов освобождаются средства для перехода на новый уровень развития

Напишите свой вопрос в форму ниже

Коэффициент оборачиваемости инвестированного капитала

Коэффициент показывает скорость оборота долгосрочных и краткосрочных инвестиций предприятия, включая инвестиции в собственное развитие. В числителе – чистая выручка от реализации, в знаменателе – средняя за период величина инвестированного капитала.

Оборачиваемость инвестированного капитала существенным образом зависит от инвестиционных бизнес-процессов в части осуществления реальных и финансовых инвестиций, а также от эффективности операционной деятельности в части использования имеющихся ресурсов. При повышении инвестиционной активности и интенсивном увеличении имущества оборачиваемость снижается, поскольку вновь приобретаемые активы не могут сразу обеспечить адекватной отдачи в виде роста выручки.

При анализе этих коэффициентов в динамике можно увидеть, насколько быстрее или медленнее оборачивается капитал, выведенный на время из производственной деятельности, в сравнении с капиталом, задействованном в производстве. При более детальном анализе необходимо учитывать структуру инвестированного капитала.

Что такое оборотные активы и их оборачиваемость

Оборотные средства — это все активы, которыми предприятие пользуется в процессе своей деятельности, за исключением основных средств. К оборотным, мобильным фондам относятся деньги компании, сырье и материалы, топливо, запчасти, инвентарь, готовая продукция, поступившая на склад, МБП, дебиторская задолженность и так далее. То есть все, что используется быстро.

Оборотными средства называются не зря. Они действительно достаточно быстро проходят цикл куплено-использовано. Оборачиваемость активов — это показатель того, сколько данных циклов было пройдено за определенный период.

Важно

Коэффициент оборачиваемости активов — показатель относительный, он показывает, сколько нужно оборотов, чтобы получить нужный объем выручки.

Расчет коэффициента оборачиваемости оборотных активов: формула по балансу

Чтобы найти коэффициент оборачиваемости мобильных средств предприятия, нам потребуются всего две величины: сам оборотный капитал и доход. Под доходом понимается выручка, а оборотный капитал берем как средний остаток оборотных фондов

Важно брать оба показателя за один период, чтобы расчет был объективным и точным

Формула расчета коэффициента оборачиваемости мобильных активов выглядит так:

Tr = TR / Cоб

Tr (turnoverratio) в этой формуле обозначает сам коэффициент оборачиваемости, под TR (total revenue), как вы помните из наших предыдущих статей с расчетами, понимаем выручку, Cоб — это средний объем оборотных активов, выраженный в рублях.

Соответственно, выручку можно найти, как TR = P * Q, где P (price). То есть объем проданной продукции умножается на ее цену. Cоб будет равен (Снп + Скп)/2. Снп, как вы понимаете — это сумма мобильных активов предприятия на начало периода, а Скп — на конец.

Кроме того, коэффициент оборачиваемости активов может быть рассчитан на основании данных самого важного, обширного бухгалтерского документа — баланса. Формула расчета коэффициента оборачиваемости оборотных активов по балансу будет выглядеть так:

Формула расчета коэффициента оборачиваемости оборотных активов по балансу будет выглядеть так:

Tr = стр. 2110 ОФР / (стр. 1200нп ББ + стр. 1200кп ББ)/2

То есть коэффициент высчитывается как отношение выручки из строки 2110 отчета о финансовых результатах к средней величине оборотных активов. Она берется из 1200 строки баланса — тоже на начало и конец периода.

Важно

По балансу рассчитать коэффициент оборачиваемости вы сможете только за год! Именно за такой период составляется и сдается данный бухгалтерский документ.

Формула очень проста, но, чтобы вы лучше понимали, как проводятся расчеты, мы приведем пример.

Берем ТД «Горняк». За 2018 год у предприятия, производящего и продающего железобетонные изделия, были зафиксированы следующие показатели деятельности:

| Показатель | Код строки и документ | На 31 декабря 2017 года | На 31 декабря 2018 года |

| Выручка | 2110 ОФР | 2 000 000 | 2 500 000 |

| Оборотные активы, берем итого по второму разделу | 1200 ББ | 1 000 000 | 1 500 000 |

Проводим простой подсчет по представленной нами выше формуле:

Tr = 2 500 000 / (1 000 000 + 1 500 000)/2 = 2

Это говорит о том, что за год все оборотные активы предприятия были использованы два раза, то есть обернулись дважды.

Что такое деловая активность? Определение понятия с позиции различных ученых

Понятие деловой активности в практику российских компаний, по утверждению отдельных ученных, пришло в 1992 году. Именно на этом этапе, начался наиболее высокий рост рыночной активности хозяйствующих субъектов, что потребовало оценки эффективности их деятельности с количественной и качественной точки зрения, а так же положения на рынке реализуемой продукции. Соответственно, оценка деловой активности в начале девяностых годов прошлого века, применялась только к предприятиям, имеющим доступ на международные рынки сбыта продукции, а ее необходимость была вызвана наличием интересов зарубежных покупателей к деятельности компаний.

Рассмотрим же определение «ДЕЛОВОЙ АКТИВНОСТИ» с позиции различных авторов:

| Автор | Определение понятия «деловая активность» |

| Н.Н. Харитонова | В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала…, в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. |

| С. Л. Дзахоева | Деловая активность это процесс динамичного развития предприятия, возможность достижения предприятием запланированных целей посредством эффективного использования своего потенциала, увеличение рынков сбыта своей продукции и повышение устойчивости финансового состояния. |

| О.П. Разинькова | Деловая активность предприятия проявляется, прежде всего, в скорости оборота его средств, а анализ деловой активности заключается в исследовании уровней и динамики коэффициентов оборачиваемости. |

| А. А. Фатхуллина | Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота средств, анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов – показателей оборачиваемости. |

| Р.Б. Шестаков | В широком смысле означает комплекс усилий, направленных на продвижение фирмы на рынках товаров, труда, капитала. Деловая активность компании проявляется в динамике ее развития, в увеличении доходов, эффективном использовании экономических и финансовых ресурсов, укреплении партнерских отношений, расширении рынков сбыта своей продукции (услуг), опережающем росте объемов продаж продукции компании по сравнению с ростом стоимости ее бренда. |

| И.О. Евстигнеева | Деловая активность является комплексной и динамичной характеристикой предпринимательской деятельности и использования ресурсов. |

Таким образом, данная категория характеризует положение компании на рынке сбыта основной продукции или услуг, состояние эффективности использования капитала, активов, дебиторской и кредиторской задолженности, а так же уровень основных показателей рентабельности.

Топ-3 коэффициента рентабельности

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Смотрите ⇒ Акцию от Школы Финансового Анализа Жданова Василия

Переходим к рассмотрению трех самых важных коэффициента рентабельности. Эти коэффициенты показывают эффективность управления денежными средствами на предприятии.

В данную группу показателей входит три коэффициента:

- Рентабельность активов (ROA),

- Рентабельность собственного капитала (ROE),

- Рентабельность продаж (ROS).

Кем используются коэффициенты финансовой устойчивости?

Коэффициент рентабельности активов (ROA) используется финансовыми аналитиками для диагностики эффективности предприятия с точки зрения доходности. Коэффициент показывает финансовую отдачу от использования активов предприятия.

Коэффициент рентабельности собственного капитала (ROE) представляет интерес для собственников бизнеса и инвесторов. Он показывает, как эффективно были использованы вложенные (инвестированные) в предприятие деньги.

Коэффициент рентабельности продаж (ROS) используется руководителем отдела продаж, инвесторами и собственником предприятия. Коэффициент показывает эффективность реализации основной продукции предприятия, плюс позволяет определить долю себестоимости в продажах

Необходимо отметить, что важно не то, сколько продукции продало предприятие, а то, сколько чистой прибыли оно заработало чистых денег с этих продаж

В таблице ниже представлена формула расчета трех самых важных коэффициентов рентабельности и их нормативные значения.

Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Рентабельность активов (ROA) | Коэффициент рентабельности активов = Чистая прибыль / Активы | ROA = стр.2400/стр.1600 | >0 |

| 2 | Рентабельность собственного капитала (ROE) | Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал | ROE = стр.2400/стр.1300 | >0 |

| 3 | Рентабельность продаж (ROS) | Коэффициент рентабельности продаж = Чистая прибыль/ Выручка | ROS = стр.2400/стр.2110 | >0 |

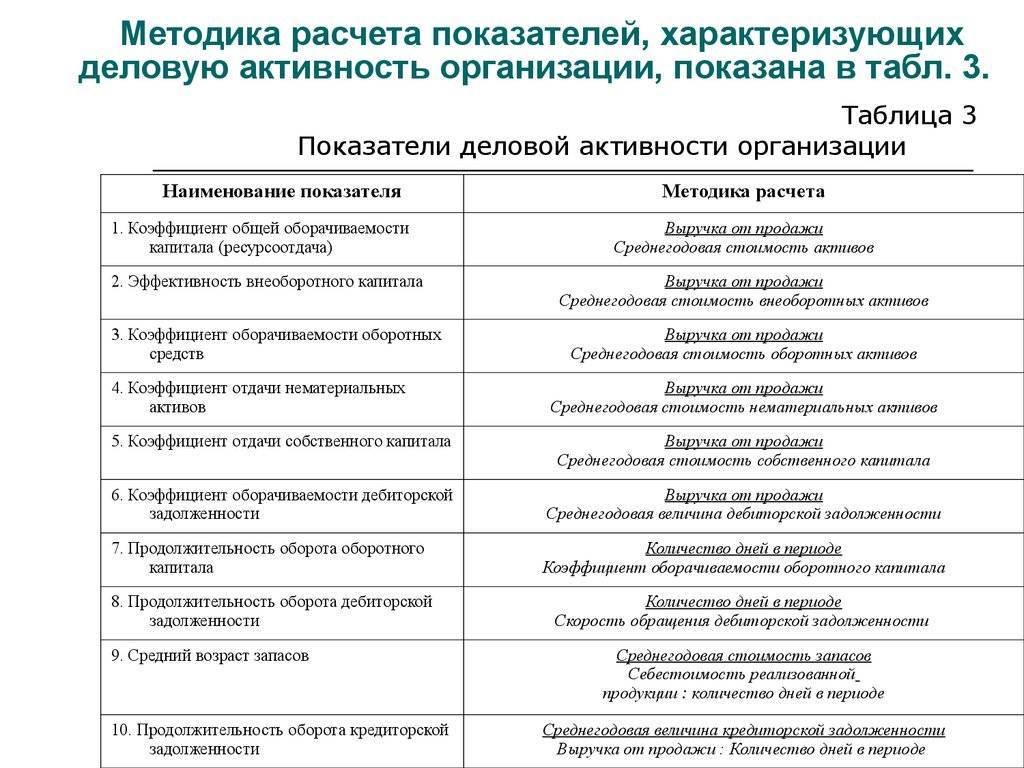

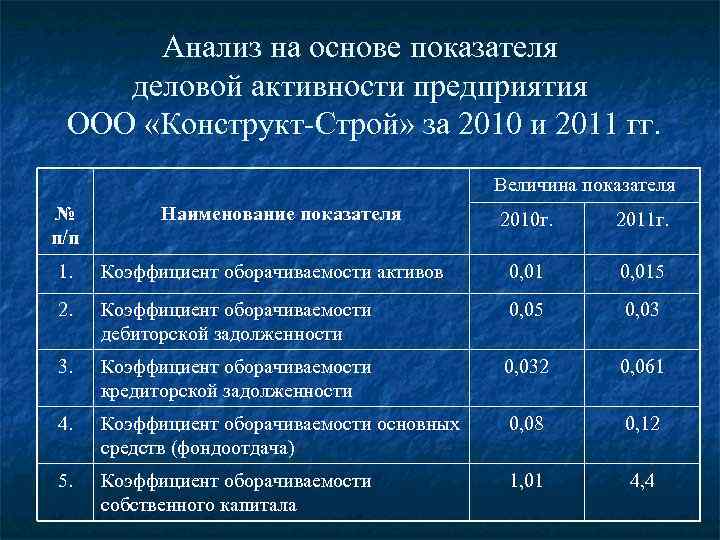

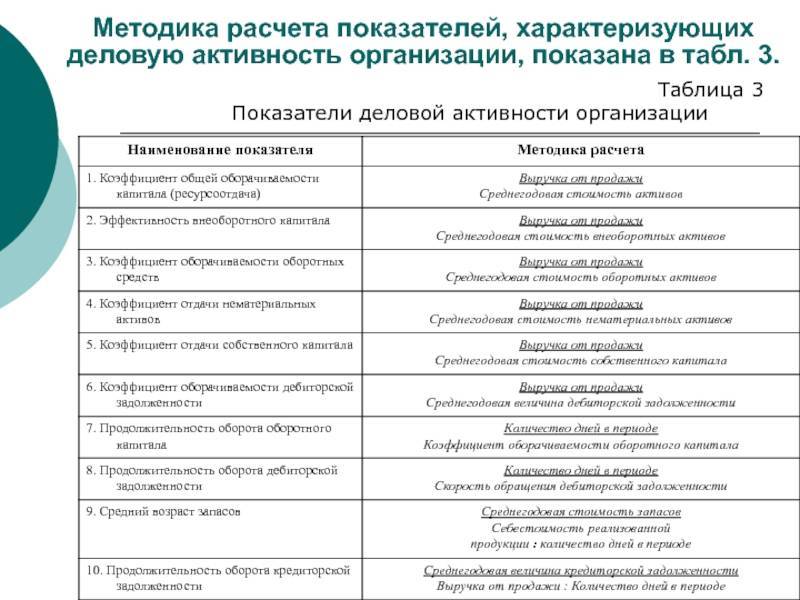

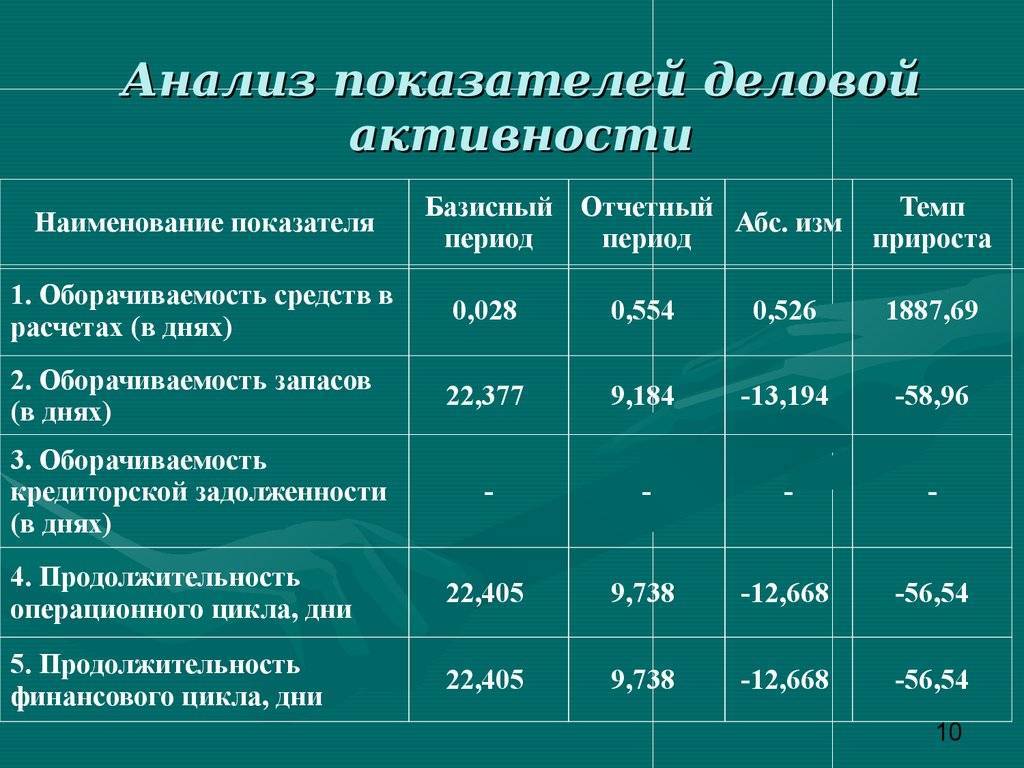

Анализ показателей деловой активности организации

Это процесс выявления всех регулярных процессов в организации и определения того, какие изменения необходимо внести, чтобы повысить общую ценность, прибыльность. Если рассматривать повседневные задачи финансового аналитика, то можно сказать, что его работа будет включать в себя наблюдение за деятельностью разных департаментов, сбор информации от сотрудников, исследование результатов работы. Он анализирует как отдельные отделы, так и всю организацию в целом, для внедрения улучшений на каждом уровне.

Оценка деловой активности предприятия начинается со сбора информации. Часть сотрудников самостоятельно предоставляет обратную связь посредством электронной почты, но иногда аналитику приходится самому искать необходимые данные. Работник может запросить бухгалтерские и другие финансовые документы. Также аналитику стоит изучить данные отдела продаж, складского департамента.

После того, как информация собрана, наступает следующий этап ― расчет показателей деловой активности. Полученные цифры будут использоваться для определения проблемных областей, например, ненужной траты ресурсов, определенных условий, которые приводят к замедлению производства. Тщательный анализ включает изучение каждого вида деятельности.

Показатели деловой активности организации могут использоваться инвесторами, бизнес-аналитиками для дальнейшего планирования работы, увеличения производительности. После того, как проблемные области будут обнаружены и проанализированы, следующий шаг ― это создание методов повышения эффективности.

Для анализа деловой активности предприятия используются разные коэффициенты. Их можно предоставлять внешним независимым аудиторским компаниям, собственным аналитикам. В идеале, на основании показателей деловой активности предприятия должны быть поставлены новые цели деятельности. Анализ можно повторять раз в квартал или полугодие. Динамика показателей деловой активности укажет, в правильном ли направлении движется организация.

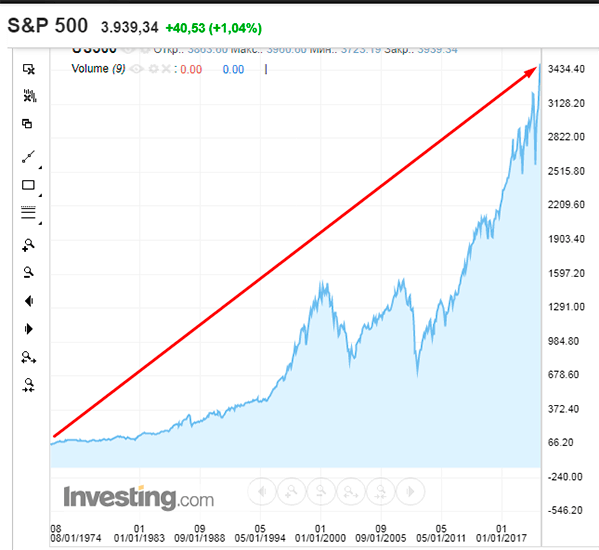

Проведение анализа рыночной активности организации

Для определения рыночной активности предприятия используются коэффициенты, расчет которых можно проводить на основании внутренней и внешней отчетности. Полученные данные будут отражать состояние баланса, иногда эти цифры не совпадают с рыночными характеристиками.

В условиях развитой рыночной экономики довольно просто определить стоимость компании:

Стоимость компании на рынке=Количество в обращении обыкновенных акций х Рыночная стоимость акции.

На конец периода рыночная стоимость нашего предприятия составила: 22 074 192 х 121,2$= 2 671 418,71$.

Следовательно, акционерам интересно, чтобы рыночная стоимость их акций превышала цену активов, приходящихся на эти акции.

Принять решение о покупке акций предприятия можно сравнив его балансовую и рыночную стоимость по формуле:

Балансовая стоимость акции=Собственный капитал Количество в обращении обыкновенных акций

На нашем предприятии балансовая стоимость 1 акции составляет:

52 821 30322 074 192 = 2 393руб.

Следовательно собственного капитала приходится 2393 руб. на одну обыкновенную акцию ОАО “Цемент”.

Отношение инвесторов к предприятию может характеризоваться соотношением рыночной и балансовой стоимости акций. Чем выше цена и ниже балансовая стоимость, тем более высокая прибыль у предприятия на акционерный капитал.

К= 121,02долл х 29,45рубдолл/2393руб = 1,49.

Коэффициент показывает, что рыночная стоимость акций в 1,49 раза больше, чем балансовая.

Часть чистой прибыли организации расходуется на выплаты дивидендов, часть остается внутри предприятия, при этом увеличивается собственный капитал и капитал акционеров.

Прибыль на акцию EPS=Чистая прибыльКоличество в обращении обыкновенных акций

Дивиденды на акцию DPS=Часть чистой прибыли распределяемая на дивидендыКоличество в обращении обыкновенных акций

Акционерам важно знать, какая именно часть прибыли уходит на выплату дивидендов. Коэффициент дивидендных выплат рассчитывается следующим образом:. Коэффициент дивидендных выплат=Общая сумма дивидендовЧистая прибыль компании

Коэффициент дивидендных выплат=Общая сумма дивидендовЧистая прибыль компании

Для ОАО «Цемент» показатели составляют:

- прибыль на одну акцию: 18 809 028тыс. руб/22 074 192 = 852руб;

- дивиденды на акцию: 9 4256 80тыс. руб22 074 192 =427руб;

- коэффициент дивидендных выплат: 9 426 млн руб/18 809 млн руб = ,50.

Из расчетов следует, что половина прибыли отчетного периода была потрачена на выплату дивидендов.

Немаловажный вопрос для держателей акций – сумма активов на акцию в денежном выражении, то есть доля активов предприятия, которая принадлежит акционеру на одну обыкновенную акцию.

Сумма активов на акцию=АктивыКоличество в обращении обыкновенных акций

Сумма активов на 1 акцию ОАО “Цемент” составляет:

74 211 887тыс.руб / 22 074 192 = 3 361,93руб.

Также можно определить сумму, которую готовы заплатить инвесторы за одну единицу прибыли, исходя из соотношения рыночной стоимости акции и прибыли на одну акцию.

Коэффициент ценадоход =Рыночная цена акцииПрибыль на одну акцию

На нашем предприятии этот показатель равен: 121,02долл х 29,45рубдолл/852руб = 4,18.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Аналитические выводы

Проведя анализ форм №1 и №2 бухгалтерской отчетности ОАО “Цемент” можно сделать следующие заключения:

Текущие активы представляют самую большую часть от всех активов организации(60%), при этом из них, на ликвидные средства приходится 46%. 40% составляет недвижимое имущество. Актив баланса увеличился в 1,33раза в течение отчетного периода. Неизменной осталась доля оборотных средств и недвижимого имущества в общей стоимости активов предприятия.

Заемные средства организации представлены, в основном, долгосрочными и краткосрочными займами и кредитами, их доля в источниках средств составляет 28,83%. Собственный капитал – 71,17%.

За счет проведения основной уставной деятельности организации были сформированы финансовые результаты. При этом видно увеличение прибыли по сравнению с прошлым периодом в 1,78 раз. Однако, прибыль отчетного периода уменьшилась на 10% из-за роста внереализационных расходов.

Результаты аналитического обзора ликвидности баланса ОАО “Цемент” говорит о том, что из-за превышения долгосрочных пассивов над медленнореализуемыми активами, ликвидность баланса стала отличаться от абсолютной. Причина тому – недостаточное количество запасов сырья, незавершенной продукции и материалов для погашения долгосрочных займов и кредитов. Решение проблемы – компенсация недостатка запасов увеличившимися в конце отчетного периода краткосрочной дебиторской задолженностью и денежными средствами.

ОАО «Цемент» является предприятием с устойчивым финансовым состоянием, судя по анализу платежеспособности и финансовой ликвидности.

ОАО «Цемент» положительно характеризуется по показателям финансовой устойчивости. Однако, общую картину немного портит увеличение привлеченных заемных средств за прошедший период

Это можно отследить по коэффициенту финансовой зависимости.

Руководству предприятия можно порекомендовать обратить особенное внимание на оборачиваемость дебиторской задолженности, которая снизилась с 6,6 раза в прошлом периоде до 5,77 раза в отчетном, по причине того, что дебиторская задолженность занимает половину ликвидных средств.