Оформить заявку и взять кредит без справки о доходах

| Банк | Сумма* | Заявка |

|---|---|---|

| Газпром банк | 5 000 000 | Онлайн заявка |

| ВТБ | 5 000 000 | Онлайн заявка |

| Совкомбанк | 3 000 000 | Онлайн заявка |

*Максимальная сумма потребительского кредита по паспорту или двум документам, без подтверждения доходов и поручительства.

Чтобы отправить заявку на получение кредита онлайн и не ходить в банк. Вам нужно перейти на его сайт и заполнить небольшую анкету. Практически сразу после ее оформления вы узнаете ответ и в случае положительного решения, в этот же день сможете забрать наличные. Если вы сомневаетесь в качестве своей кредитной истории и / или опасаетесь что банк по той или иной причине откажет, то потратьте немного времени и подайте заявки одновременно в несколько мест.

На что обратить внимание при заключении договора?

При заключении кредитного договора следует обратить пристальное внимание на следующие пункты:

- Сумма и процентная ставка. Здесь проблема может быть в несоответствии с рекламным предложением кредитора, поэтому стоит внимательно изучить кредитный договор.

- Дополнительные услуги. Чаще всего в виде гарантии возврата денежных средств по потребительскому кредиту банк указывает в договоре оформление страховки. Все дополнительные условия увеличивают общую сумму долга, иногда очень существенно.

- Указание общей суммы займа. В кредитном договоре в обязательном порядке должна быть прописана общая сумма ссуды. Также должно быть указано, из каких частей она состоит (проценты, комиссии и прочее).

- График платежей. Схема погашения и тип платежа должны указываться в договоре. Заёмщик вправе сам выбрать, как ему удобнее платить — банк не может навязывать свои условия.

- Возможность досрочного погашения. Данное право закреплено за заёмщиком на законодательном уровне. В договоре не должно быть никаких штрафов и иных санкций за досрочное погашение ссуды.

- Невозврат заёмных средств и их взыскание. Стоит узнать, содержится ли в этом пункте информация о переуступке прав в случае невозврата, и каким образом банк будет действовать в случае просрочек.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Tinkoff Platinum

Тинькофф Банк

Кредитная карта

- 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

MTS CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 1 000 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор публикации:

Владимир Семёнов

Специалист по кредитам и займам. На Много-Кредитов.ру пишет экспертные статьи с ноября 2019 года. Имеет большой опыт работы в банковской сфере. Подробнее об авторе.

vladimir_semyonov@mnogo-kreditov.ru

Новогоднее кредитное предложение от Сбербанка в новом 2021 году

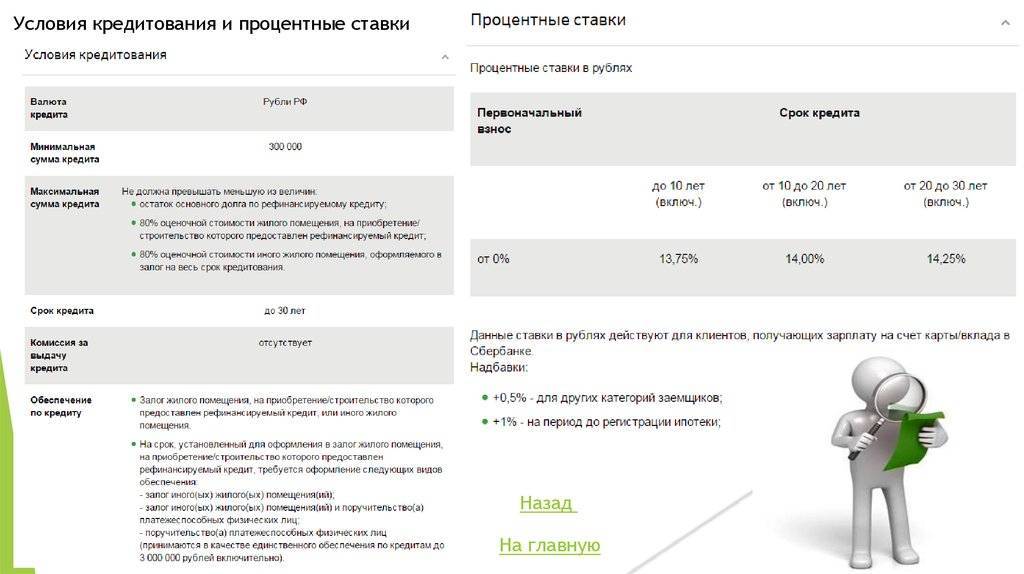

Владелец маткапитала сможет потратить его с целью погашения первого взноса или текущей задолженности (основной долг + проценты) по ипотеке, взятой для покупки готового или строящегося объекта недвижимости. Общие условия кредитования соответствуют описанным выше параметрам для продуктов «Готовое жилье» и «Новостройки».

Важно понимать, что любые операции с материнским капиталом осуществляются с согласия Пенсионного фонда. Именно этот орган должен одобрить приобретаемое с помощью выделяемой госпомощи, так как без согласования денежные средства не будут перечислены в счет погашения долга перед Сбербанком

Маткапитал зачисляется напрямую на ссудный счет заемщика ориентировочно через месяц после подачи соответствующего заявления в ПФР. Перед этим предварительно необходимо взять в Сбербанке официальную справку об остатке задолженности и реквизитах действующей ипотеки.

Российские граждане, проходящие службу в РА, а также являющиеся участниками НИС свыше трех лет, могут оформить в Сбербанке льготный ипотечный кредит. Условия получения:

- срок погашения долга – до 20 лет;

- сумма –не более 2,629 миллионов ₽;

- первый платеж – от 15%.

С помощью выделенных средств заемщик сможет купить дом, квартиру или другую жилплощадь первичном или вторичном рынке недвижимости.

Процедура выдачи жилищного кредита Сбербанка для военнослужащих осуществляется при полном контроле со стороны Росвоенипотеки.

Стандартные требования к обратившимися за ипотекой в Сбербанк заемщикам подразумевают:

- обязательное наличие российского гражданства;

- ограничение по возрасту – 21-75 лет;

- минимальная продолжительность работы на текущем месте – не меньше полугода;

- полная дееспособность;

- достаточность и стабильность получаемого дохода.

Клиенты, являющиеся участниками зарплатных проектов Сбербанка, сведения о занятости и доходах могут не предоставлять.

Татьяна Россия 23.01.2021 00:44

Мошеники. Не рекомендую этот банк.

На сегодняшний день Сбербанк предлагает несколько видов кредитов для физических лиц:

- на автомобиль;

- на образование;

- наличными на любые цели;

- под залог недвижимости;

- для пенсионеров;

- для молодежи;

- на ведение личного подсобного хозяйства;

- рефинансирование.

Условия кредитования изменяются в зависимости от категории заемщика, его финансового положения, запрашиваемой суммы и прочих критериев.

Клиентам Сбербанка, оформившим кредит, доступно несколько вариантов погашения задолженности:

- через банкоматы;

- в кассах Банка;

- в отделениях почты России;

- через системы ДБО (интернет-банк, мобильные приложения);

- посредством различных электронных платежных систем.

За несвоевременное внесение обязательных платежей взимается неустойка.

Это самый востребованный кредитный продукт Сбербанка, его активно оформляют зарплатные клиенты и те, кто обращается в этот банк впервые. Граждан привлекают низкие процентные ставки, большие суммы выдачи и возможность тратить деньги как угодно.

Основные характеристики программы:

- минимально Сбербанк выдает 30000 рублей;

- предельная сумма для зарплатников — 5 млн., для обычных заемщиков — 3 млн. рублей;

- срок заключения договора — до 5 лет;

- ставки — от 12,9%.

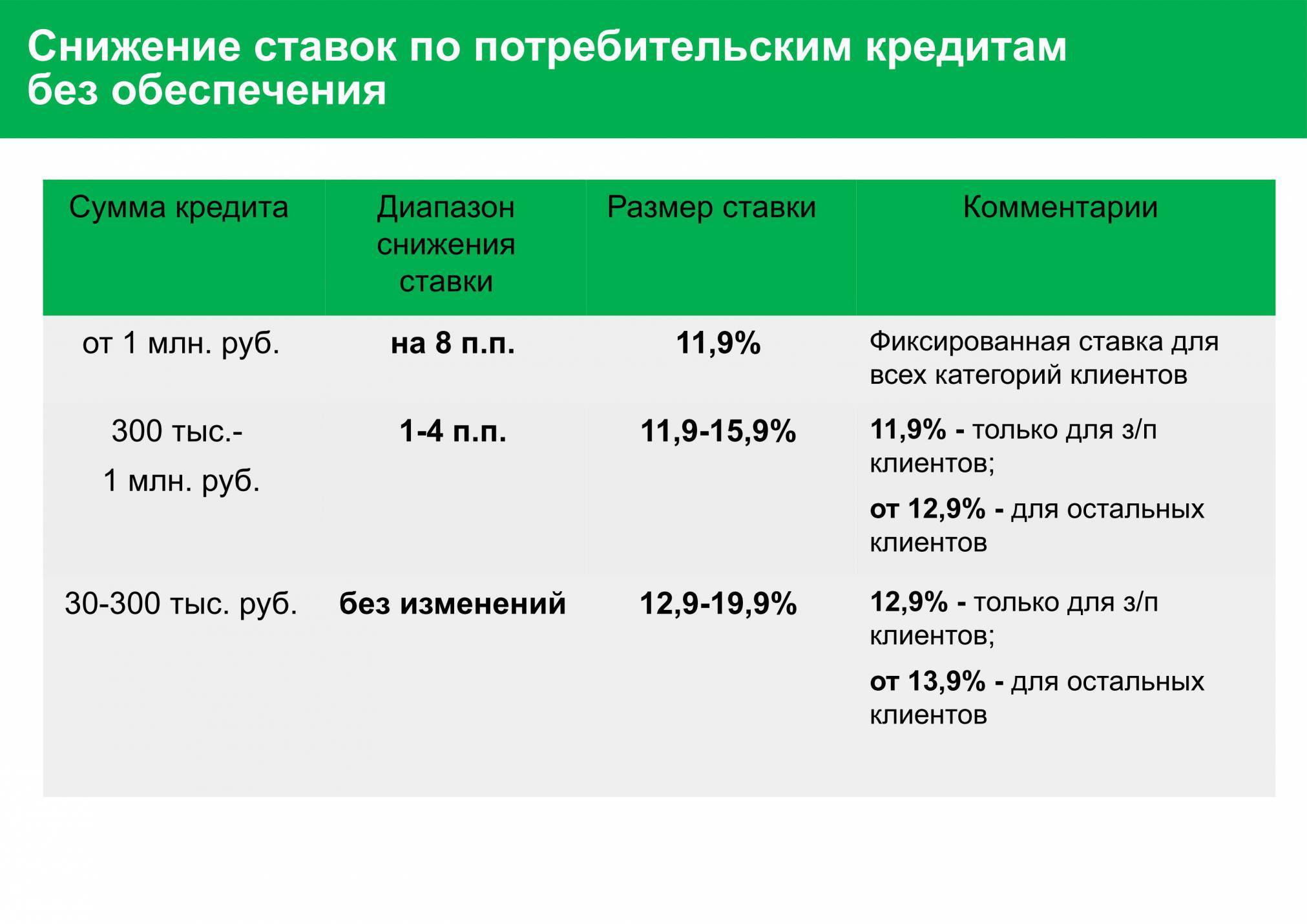

На ставках стоит остановиться более подробно. Хоть кредиты Сбербанка в 2020 году и можно получить под выгодные 12,9% годовых, на практике этот процент доступен только зарплатным клиентам, которые оформляют более 1 млн. рублей. В остальных же случаях ставки будут иными:

- если запрашивать до 300 000 рублей — до 19,9% годовых для всех категорий заявителей;

- если сумма — 300000-1000000 рублей — до 17,9 годовых;

- если брать больше 1000000: фиксировано 12,9% для зарплатников и 13,9% для остальных клиентов.

Важно! Точная ставка будет известная только по итогу рассмотрения заявки. Новым клиентам обычно устанавливаются самые высокие проценты по программе

Раньше среди программ с обеспечением был и кредит с поручительством, но в 2020 году такой потребительской программы в Сбербанке больше нет. Если гражданину нужно получить большую сумму на самых выгодных условиях, он может оформить кредит под залог недвижимости. Это все так же будет наличная ссуда, средства от выдачи которой заемщик тратит на свое усмотрение.

Основные характеристики программы:

- Сумма кредита может достигать 10 млн. рублей, но не больше 60% от выявленной в результате оценки цены закладываемой недвижимости.

- Договор можно заключить на долгий срок (до 20 лет).

- Ставка для зарплатников — 13%, для остальных заемщиков — 13,5%. Если гражданин отказывается от покупки страхования жизни, ставка увеличивается на 1% (для любых клиентов).

Лучшие предложения ноября по кредитам:

- Кредиты

- Займы

- Кредитные карты

- Ипотека

- Рефинансирование

- Автокредиты

- Все предложения

Кредит «Стандартный Плюс»

от 6.9 до 29.9%

от 40000 до 300000 ₽

от 12 до 60 мес.

Получить деньги

Кредит наличными от 4,5%

от 4.5 до 22.49%

от 50000 до 4000000 ₽

от 12 до 60 мес.

Получить деньги

Кредит наличными от 4,5%

от 4.5 до 19.9%

от 10000 до 6000000 ₽

от 12 до 84 мес.

Получить деньги

Кредит «Смотри – 5,55%»

от 44.9 до 69%

от 100000 до 275000 ₽

от 13 до 13 мес.

Получить деньги

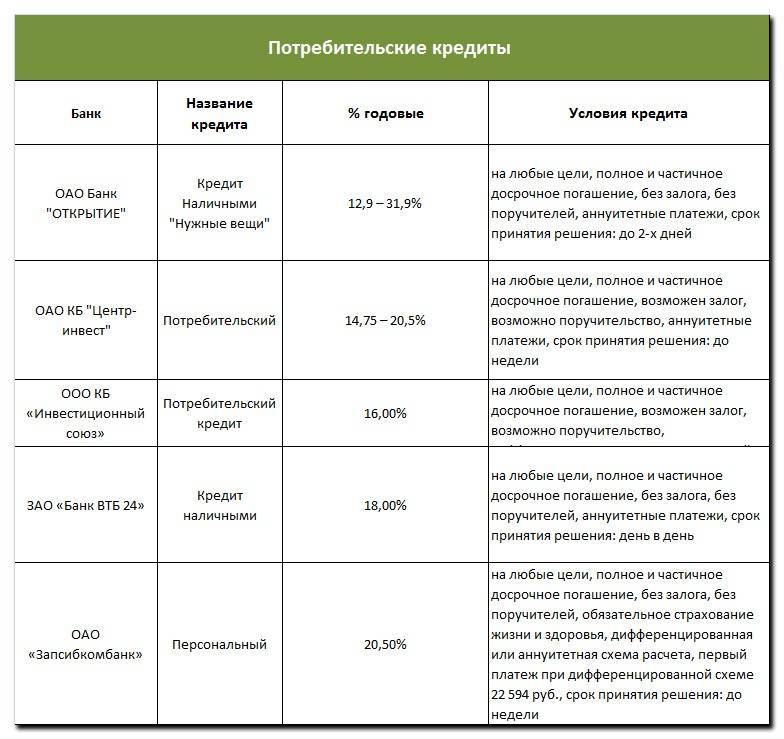

Сравнить процентные ставки по потребительским кредитам

Когда появляется нужда в деньгах, нельзя бежать в первый попавшийся банк для оформления потребительского кредита. Разумно сначала изучить предложения от нескольких банковских организаций, чтобы выбрать самое выгодное из них. Расскажем, как сравнить кредиты в разных банках с помощью специального онлайн калькулятора.

Сравнительный подход к выбору программы кредитования

Калькулятор для сравнения кредитов – программа, позволяющая сравнить кредитные предложения сразу от нескольких банков. В ее память вбиты условия действующих программ кредитования. При необходимости в нее оперативно вносятся изменения для получения достоверных расчетов ее пользователями.

С ее помощью вы сможете:

- сравнить ставки банков;

- оценить переплату в процентах от занятой суммы по каждой из возможных ссуд;

- рассчитать регулярные платежи, которые вы должны будете вносить каждый месяц для погашения задолженности;

- вычислить максимальную сумму, которую сможете занять у разных банков.

Вычислительная программа – инструмент, помогающий выбрать лучшее предложение среди множества. Для принятия решения ориентируетесь на годовые проценты, возможные сроки кредитования, кредитный лимит и объем ежемесячных платежей.

Как правильно считать

Чтобы узнать, где вам выдадут кредит, и сравнить различные условия, введите исходные данные. Среди них могут быть полезными:

- возраст,

- размер официальных доходов;

- сумма, которую вы хотите получить наличными или на карту;

- срок оформления.

После введения этих данных вы получите перечень предложений от разных организаций, которые готовы выдать вам деньги. Сравните их, выберите самое выгодное, отправьте заявку, заполнив форму онлайн, и ждите решения.

Сделав выбор, поэкспериментируйте со временем кредитования. От него зависит размер переплаты и объем ежемесячных платежей. Чтобы сделать финансовую разгрузку, увеличьте срок. Чтобы уменьшить переплату, уменьшите его.

Примите во внимание, что банки устанавливают разные годовые ставки для различных групп клиентов. Поэтому калькулятор не может сделать точные расчеты

Вы получите результат в виде диапазона процентов и зависящих от них каждомесячных платежей и переплаты.

Получение потребительского кредита: процедура и требования банков

Процедура оформления беззалогового займа крайне проста – на первом этапе от заёмщика требуется заполненная анкета-заявка и копии документов, подтверждающих личность (они, обычно, снимаются непосредственно в отделении). Обязательными условиями оформления ссуды является предоставление банку контактного номера мобильного телефона, оригинала паспорта гражданина РФ (с отметкой о регистрации) и СНИЛС.

Получение потребительского кредита с приемлемой ставкой и высокими шансами на одобрение заявки предполагает наличие у клиента справки о доходах и копии трудовой книжки. Оформить ссуду можно в том случае, если вы соответствуете требованиям банка – по возрасту, стажу, «прописке», кредитной истории и уровню доходов.

В случае одобрения заявки деньги в большинстве случаев зачисляются на специально открытый с этой целью карточный счёт.

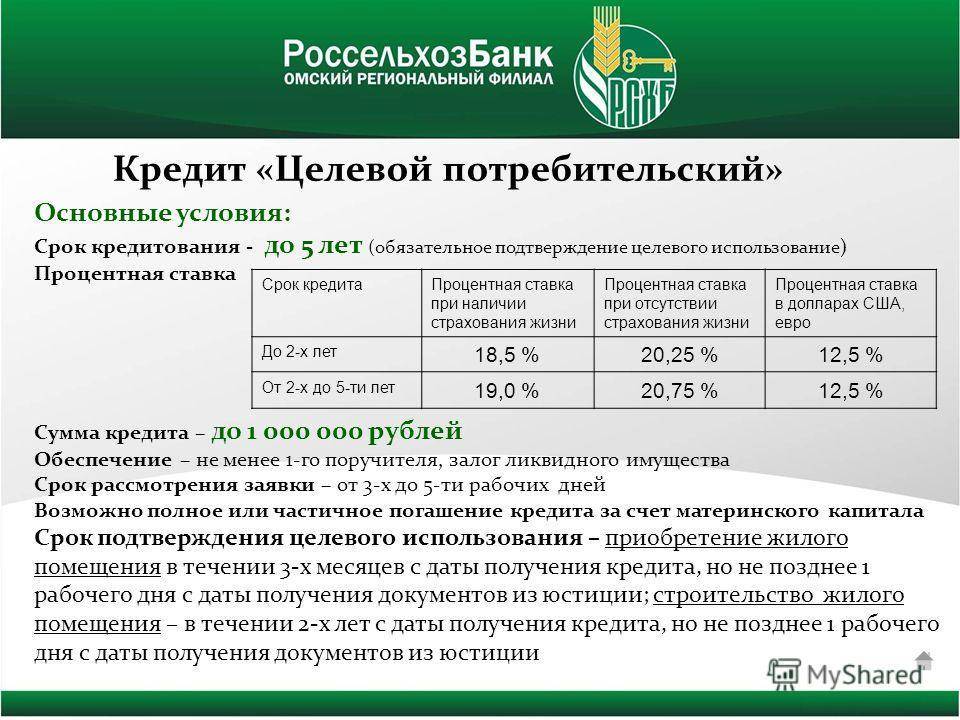

Основные условия кредита – потребительского без залога

Главные параметры кредитования – это ставка, срок погашения и сумма ссуды. Средний срок погашения потребительского займа составляет несколько лет, минимальный – от 3 до 12 месяцев, максимальный – 5 лет (изредка 6-7 лет).

Лимит кредитования зависит от выбранного банка и программы, но в целом «в долг» без обеспечения можно получить от нескольких тысяч до миллиона рублей. Максимальная сумма ссуды зависит от того, какую кредитную нагрузку может «потянуть» клиент, исходя из размера его чистого дохода. В идеале, на погашение ежемесячного платежа должно направляться не более 30-50% зарплаты заёмщика.

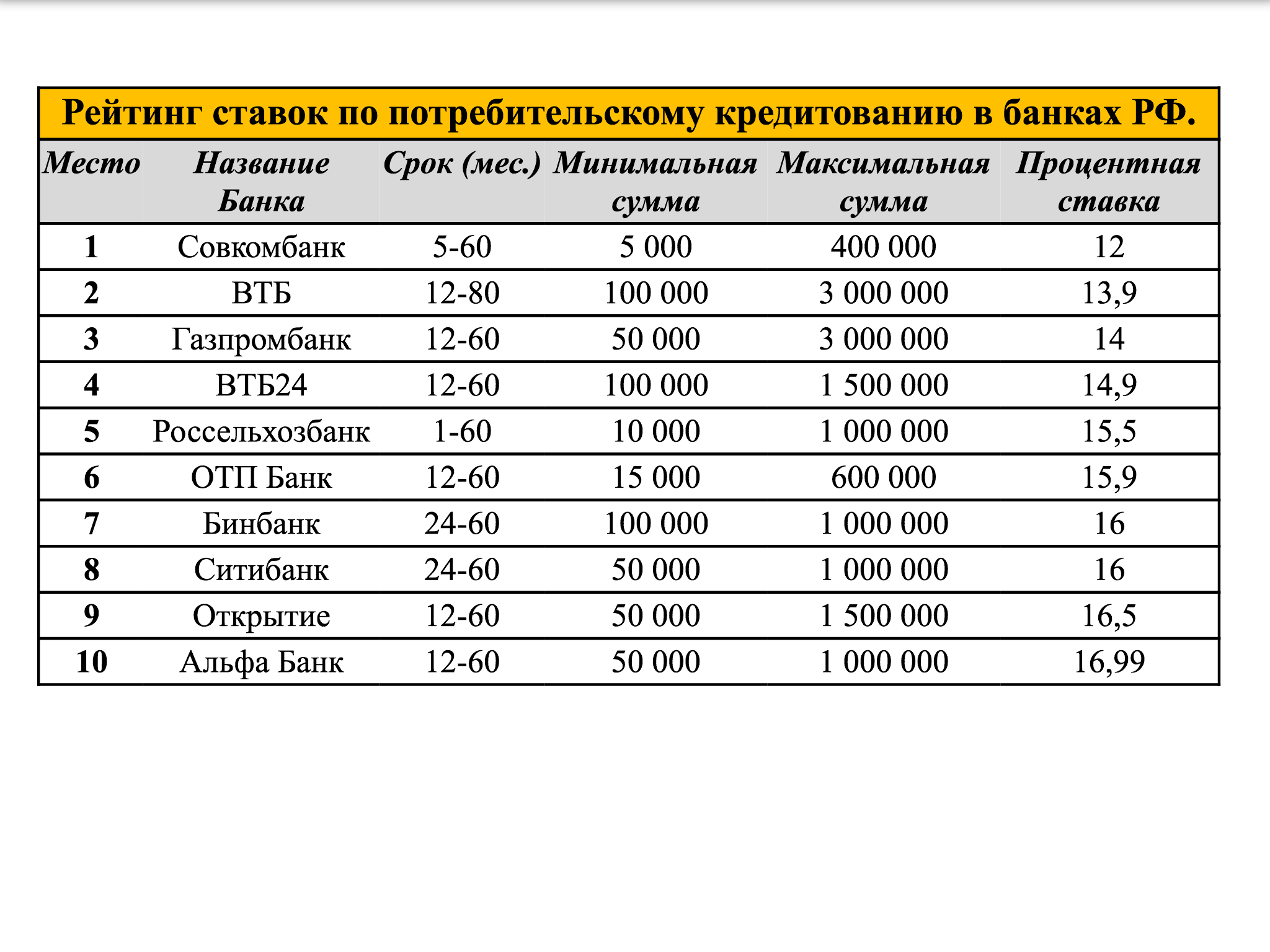

Размер ставок по нецелевым кредитам огромен: от 8-11% до 61% годовых и более. С минимальными ставками, как правило, предлагаются небольшие годовые займы с подтверждением доходов. На самых невыгодных условиях кредиты потребительские выдаются без подтверждения доходов и занятости заёмщика.

Из прочих важных условий кредитования стоит выделить комиссии, связанные с обслуживанием ссудного счёта: например плату за смс-информирование (до 2000 рублей за разовое уведомление) о просроченном платеже.

Ставки по потребительской ссуде: нюансы

Центробанк обязал банки не взимать лишние комиссии и обязать их озвучивать полную стоимость кредитования до подписания договора, но финучреждения и тут нашли лазейку для махинаций. В последние годы большинство кредиторов указывают лишь диапазон процентных ставок, скрывая формулу, по которой они устанавливаются.

Информация о том, что ставка составит от 15% до 35%, заёмщику, по сути, ничего не говорит. Где гарантия, что, собрав документы и подав заявку, он не получит одобрение ссуды с «космической» ставкой 30%? Единственно, что можно утверждать точно – на минимальную переплату стоит рассчитывать только зарплатным клиентам, в редких случаях – физлицам с высоким доходом и положительной кредитной историей.

Мы рекомендуем заёмщикам выбирать банковские программы, по которым разброс ставок не превышает нескольких, максимум пяти, процентных пунктов.

Дополнительные условия потребительского займа – страхование

В последние 2-3 года банки активно стали требовать у клиентов оформления полиса личного страхования. И при отказе заёмщика от покупки страховки заявка на получение потребительского кредита либо отклоняется, либо меняется ставка – минимум на 0,5-1 п. п.

Причиной подобной требовательности банков является не только опасение столкнуться с невозвратом долга из-за болезни/смерти клиента, но и банальная жажда наживы. Страхование – весьма недешёвое удовольствие, и кредитные организации либо получают комиссионный процент от страховщиков, либо и вовсе оказывают услуги заёмщикам сами – через дочерние компании.

Обратите внимание, что при подключении к комплексному договору страхования, стоимость данной услуги обычно добавляется к сумме кредита, и переплата по нему существенно вырастает

Как в кредит взять деньги?

Онлайн – заявка это только первый шаг к получению денег от банка. Рассмотрев ваши данные, банк примет одно из решений:

- Одобрить на условиях клиента

- Одобрить на альтернативных условиях (с увеличением срока или уменьшением суммы кредита)

- Отказать

О решении банк сообщает в форме смс или звонка на указанный клиентом номер мобильного телефона. Если вам отказано, или решение банка вас не устроило – можно сделать новую попытку в другой кредитной организации, или обратиться за поддержкой к кредитным брокерам

Важно выяснить причину отрицательного ответа – тогда вы сможете повлиять на рассмотрение новой анкеты. Нередко, стоп-фактором оказывается забытый штраф ГИБДД или долг по ЖКУ – не всегда причина отказа кроется в кредитной истории.

Онлайн заявка на кредит

Всего 4 простых шага для получение денежных средств:

- Выберите от 1-го до 3-х банков из нашего списка (но не более 3, т.к. это может привести к отказу сразу во всех банках), и перейдите по ссылкам на страницы с анкетами на официальных сайтах банка)

- Заполните анкету и примите согласие на обработку персональных данных. Для заполнение анкеты вам понадобятся: паспорт, адрес вашего фактического проживания и номер телефона. Т.к. кредиты выдаются по двум документам, то вам также могут понадобиться: именная банковская карта, водительское или пенсионное удостоверение, любой другой именной документ.

- Дождитесь результата обработки вашей заявки и в случае одобрения вы можете выбрать лучшие условия, если вы подавали несколько заявок

- Получите деньги в кассе банка или дождитесь зачисление на карту.

Сумма потребительского кредита

Займ выдается клиенту на заранее оговоренную сумму. Если он нужен на конкретные цели (покупку товаров или услуг), то размер кредита будет зависит от их стоимости. Клиент получает ту сумму, которая позволит ему совершить покупку. В издержки входит и страховка, дополнительные комиссии. Исходя из этого банк и определяет, сколько именно заемных средств требуется клиенту на его потребительские нужды. Затем заключается договор и выдаются средства на покупки. Часто они напрямую перечисляются продавцу с согласия заемщика. Это необходимо для того, чтобы деньги были потрачены на указанные цели, а не иначе. Поэтому кредит называется не просто потребительским, но и целевым.

Сумма потребительского кредитования кредита

Банки устанавливают определенные лимиты на выдаваемые суммы. Например, по программе кредитования можно получить не более 100 000 рублей. Это означает, что взять займ на большую по размерам сумму нельзя. По этой причине потребители рассматривают предложения от разных банков, чтобы выбрать самое подходящее для себя. Иногда лимит по потребительским кредитам достигает и нескольких сотен тысяч рублей. Но если предстоит небольшая по стоимости покупка, то искать предложения только с большим лимитом не имеет смысла.

Среди банков России есть и те, которые выдают потребительские кредиты на сумму в несколько миллионов. Но чем она выше, тем жестче остальные условия: короткие сроки погашения, высокая процентная ставка, дополнительные требования, большой список документов. Займы больших размеров выдаются и на определенные, и на любые цели. Теперь их можно взять даже онлайн, точнее, подать заявку в интернете.

Размер сумм потребительского кредита в банках РФ: до 50 000 рублей — минимум, до 30 млн.руб. — максимум.

ВТБ

Выгодную процентную ставку предлагают и в другом крупном банке, ВТБ. На каких условиях предоставляется потребительский кредит:

- Процент от 11%. Наименьшая ставка установлена для зарплатников при покупке страхования жизни и оформлении в ВТБ Мультикарты. Чем больше денег вы тратите с карты, тем меньше ваш процент. При этом график платежей не меняется, а разница возвращается на карточку;

- Период выплаты – до 74 месяцев;

- Сумма займа – до 5 млн. рублей;

- Без закладной и поручительства;

- Без дополнительных комиссий.

Предварительный ответ можно узнать всего за несколько минут, оформив заявку на сайте ВТБ. Заемщики без вреда для своего кредитного рейтинга могут просрочить один платеж в году, нужно лишь заранее предупредить об этом банк.

Взять кредит наличными в Ренессанс Кредит

Один из лучших банков, для тех кому нужно получить деньги в день обращения. Рассмотрение Вашей заявки будет выполнено в считанные минуты, после ее заполнения (в рабочие часы банка). У данного банка есть еще два больших преимущества. Деньги можно забрать в кассе банка сразу после одобрения, и очень привлекательная процентная ставка — от 12,9% годовых.

Кредиты без справок и поручителей в банке Восточный

Рассмотрение онлайн заявки в данном банке занимает в среднем около 5 минут (в часы работы банка). Также банк уверенно лидирует по числу одобренных кредитов. Добавьте к этому большое количество отделений, в кассах которых вы сможете забрать наличные и вы получите банк с отличным предложением.

Быстрый кредит в Уральском Банке Реконструкции и Развития (УБРиР)

Данный банк также является рекордсменом по скорости рассмотрения заявки (в часы работы финансовой организации). Имеет очень лояльное отношение к заемщику, из-за этого процент отклоненных заявок не велик. А его бонусом является понижающая процентная ставка при своевременном погашении.

Основные особенности потребительского кредитования

Многие граждане стараются получить ссуду именно от Сбербанка по той причине, что среди других кредитных учреждений условия данного банка являются наиболее выгодными. Многим может показаться, что получить здесь кредит сложно из-за высоких требований к заемщику. На самом деле это не совсем так. При этом если некоторые требования и будут завышены, то это с лихвой компенсируется максимально выгодными условиями.

Определение

На сегодняшний день Сбербанк предлагает наиболее полный перечень возможных программ кредитования, в том числе и потребительские кредиты. Под таким займом принято понимать предоставление банком средств на различные нужды заемщика без уточнения цели использования.

Именно по этой причине проценты в этом случае бывают немного выше. По факту банк не имеет какого-либо залога, наличие которого является гарантией возврата средств.

Способы получения займа

Оформление потребительского кредита в Сбербанке возможно реализовать различными способами. Именно от типа займа будет зависеть, как много дают средств, под сколько процентов и на какой период.

Самые распространенные кредиты физическим лицам на сегодняшний день:

- Товарный кредит. Самый простой в получении. Можно взять кредит непосредственно в точке продажи товара. Благодаря зачастую незначительной сумме кредитные средства дадут за короткое время и с минимальным пакетом документов. В этом случае непосредственно сам товар считается автоматически залоговым имуществом.

- Кредитная карта.

- Кредиты наличными.

И карта, и наличные средства банк дает по одинаковой схеме: подача заявки, ее рассмотрение и получение средств. Иногда Сбербанк сам может предложить благонадежному клиенту оформить кредитную карту или заём наличными. Основное отличие в том, что кредитной картой заемщик может пользоваться постоянно, восполняя ее лимит, а вот денежные средства наличными можно взять только один раз.

Требования к заемщику

Требования, которые Сбербанк предъявляет к заемщику, подающему заявку на кредит, напрямую будут зависеть от типа займа и его размера. Стандартными минимальными условиями определяются такие требования:

- российское гражданство;

- наличие стабильного дохода;

- постоянная регистрация.

Также зачастую Сбербанк предоставляет кредиты только тем, у кого имеются здесь дебетовые карты. Зачастую заявка по кредитам в Сбербанке одобряется также тем, кто ранее уже кредитовался здесь и проявил себя как благонадежный платежеспособный клиент.

Необходимые документы

Обычно, подавая заявку на потребительский кредит, банку необходимо предоставить только ИНН и паспорт. В некоторых случаях может потребоваться более расширенный пакет документов:

- копия трудовой и справка о зарплате;

- наличие документов на имущество, которое фиксируется в кредитном договоре в качестве залога;

- письменное согласие, паспорт и ИНН поручителя.

Какие документы потребуются, напрямую будет зависеть от типа желаемого займа. Также этот параметр напрямую будет влиять и на то, какая ставка по потребительскому кредиту в Сбербанке будет предоставлена.

Условия оформления потребительского кредита

При оформлении заявки на кредит банковское учреждение должно оценить заёмщика, проведя так называемый скоринг (оценка потенциального клиента на соответствие определённым параметрам):

- Возрастные ограничения. Большинство крупных банков выдают кредит лицам с 21 до 65 лет. Связано это в первую очередь с тем, что потенциальный кандидат, не достигший 21 года, может не иметь нужного дохода для погашения долга. В некоторых кредитных учреждениях минимальный возрастной показатель равен 23 годам.

- Обязательным условием является то, что клиент должен быть резидентом Российской Федерации.

- Наличие постоянного места работы. При этом есть нюанс — стаж на последнем рабочем месте должен быть не менее 3-6 месяцев.

- Предоставление удостоверения личности, а также второго документа. В некоторых банках для мужчин может потребоваться военный билет.

- Если банк не может удостоверится в том, что клиент способен погасить долг, привлекаются поручители или созаёмщики.

Важно понимать, что в данном списке представлены общие условия, позволяющие оформить кредит — банки также могут выдвигать дополнительные требования

Условия потребительского кредитования на 2022 год

ОСНОВНЫЕ УСЛОВИЯ ПО КРЕДИТАМ ДЛЯ ФИЗЛИЦ

- Процентная ставка: от 11,9% до 19,9%

- Сумма кредита: от 30’000 до 5’000’000 руб.

- Срок кредитования: от 3 месяцев до 5 лет

Процентная ставка по кредитам в 2022 году

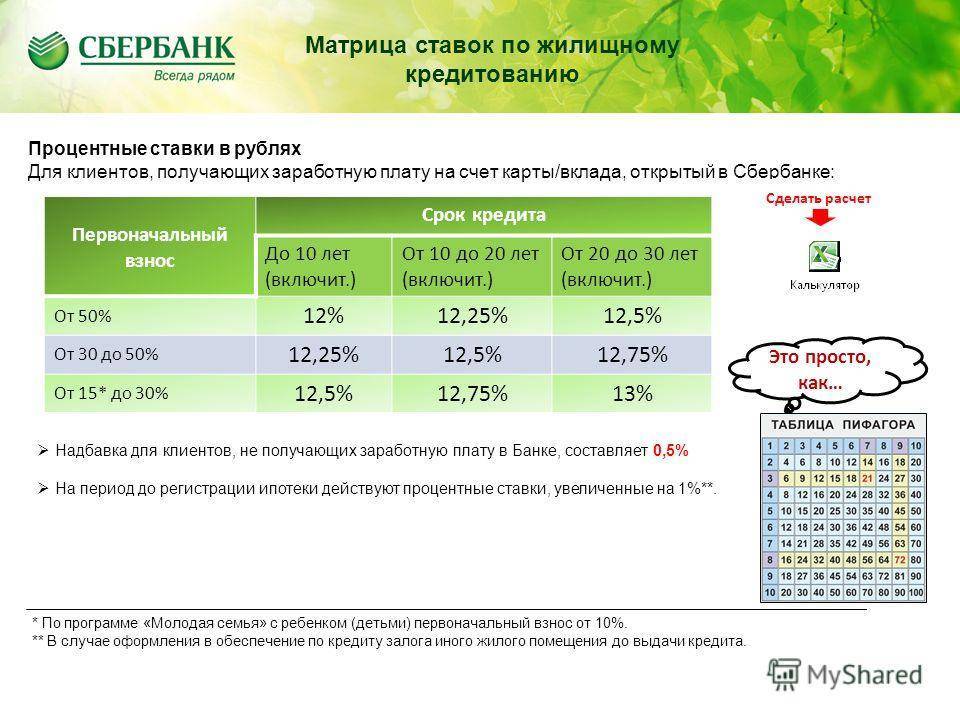

Базовая процентная ставка на потребительский кредит, кредит наличными на любые цели в Сбербанке в 2022 году будет 12,9 процента годовых. Если клиент банка (зарплатный клиент, физлицо) получает заработную плату или пенсию на карту или расчётный счёт в Сбербанке, то проценты по кредиту в 2022 году будут снижены на 1%, и соответственно составят 11,9 % в год. Данные условия кредитования (акции по кредитам для зарплатных клиентов), предназначены только для физических лиц.

Проценты по кредитам Сбербанка

| Cтавки по кредитам 2022 (специальные условия*) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 13,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 11,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 11,9% до 12,9% |

| Cтавки по кредитам 2022 (общие условия) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 14,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 12,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 12,9% до 13,9% |

* Ранее, Сбербанк снизил минимальную процентную ставку по кредиту на 1 процент. Если вы оформите заявку на кредит через интернет банк «Сбербанк онлайн», либо получаете зарплату или пенсию на счёт в Сбербанке, то ставка по кредиту от 300’000 рублей составит 11,9 процента годовых. (Специальные условия).

Проценты по кредитной карте

Кредитные проценты по кредитной карте Сбербанка, в 2022 году останутся на прежнем уровне предыдущего 2021 года и в зависимости от тарифа и типа карт составят:

| Процентные ставки по кредиткам в зависимости от тарифа | ||

|---|---|---|

| Наименование кредитной карты | С персональным лимитом* | На стандартных условиях |

| «Премиальная кредитная карта» | 21,9 % | 23,9 % |

| «Золотая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая карта Аэрофлот» | 23,9 % | 25,9 % |

| «Карта Аэрофлот Signature» | 21,9 % | — |

| «Золотая карта Аэрофлот» | 23,9 % | 25,9 % |

| Классич. карта «Подари жизнь» | 23,9 % | 25,9 % |

| Золотая карта «Подари жизнь» | 23,9 % | 25,9 % |

*Кредитные карты с персональным лимитом в Сбербанке выдаются только по предодобренному персональному предложению банка. Узнать о том, одобрена ли вам карта, можно в личном кабинете интернет банка либо в мобильном приложении «Сбербанк онлайн».

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления займа: | не менее 18 лет |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 3 месяцев |

*Работающим пенсионерам, получающих пенсию на счет в Сбербанке, стаж работы не менее 3 мес., на текущем месте работы, при общем трудовом стаже не менее 6 месяцев за последние 5 лет. **Клиентам, не получающих зарплату на счёт в Сбербанке, рабочий стаж не менее 6 месяцев на текущем месте работы, при общем трудовом стаже не менее 1 года за последние 5 лет.

| Необходимые документы | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость |

*Допускается наличие временной регистрации, при этом дополнительно представляется документ, подтверждающий регистрацию по месту пребывания. **Если у вас есть зарплатная карта Сбербанка России, для оформления кредита понадобится только паспорт. Подайте заявку в Сбербанк Онлайн. После одобрения кредита, деньги придут вам на карту.

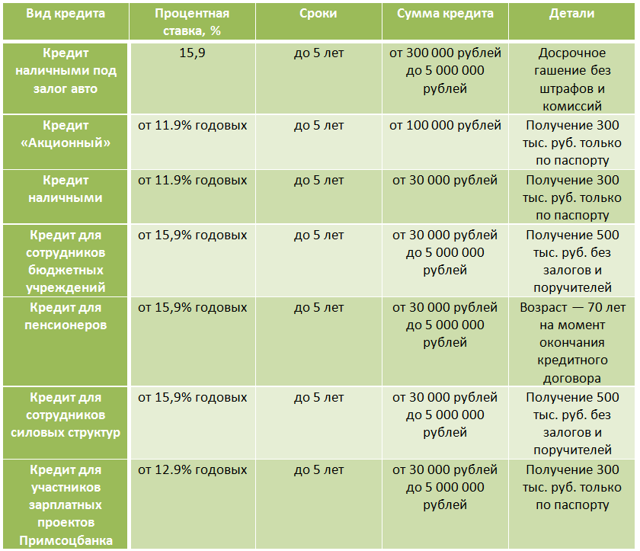

Промсвязьбанк

Множество программ потребительского кредитования предусмотрено и в Промсвязьбанке:

- Для военных и работников сферы ОПК. Ставка от 9,9%, срок выплаты – до 7 лет, сумма – до 3 млн. рублей. По кредиту можно привлечь созаемщика;

- Для госслужащих. Процент от 10,9%, сумма – до 3 млн. рублей, срок возврата долга – до 7 лет;

- Особые отношения – заем для сотрудников фирм, аккредитованных банком. Ставка начинается от 11,4%, сумма – до 3 млн. рублей, срок кредитования – до 7 лет;

- Для владельцев зарплатных карточек. Процент от 10,4%, сумма – до 3 млн. рублей, срок – до 7 лет. Ссуду можно оформить без посещения офиса;

- Для постоянных заемщиков банка, имеющих хорошую кредитную историю. Ставка начинается от 11,4%, до 7 лет, сумма – до 3 млн. рублей. Для получения займа потребуется упрощенный пакет документов;

- Для нынешних и бывших вкладчиков банка. Процентная ставка от 11,4%, срок выплаты займа – до 7 лет, до 3 млн. рублей;

- Турбо-Деньги. Заем на сумму до 100 тысяч рублей, который можно быстро получить при помощи мобильного приложения. Срок и ставка устанавливаются индивидуально;

- Открытый рынок. Процент от 14,9%, сумма займа – до 1 млн. рублей, до 5 лет.

Банк прислал одобрение. Что дальше?

Предположим, что банк одобрил кредит наличными без обеспечения. Получение кредита наличными будет происходить доступными способами:

- Вас пригласят на оформление кредита наличными в ближайший офис банка – вас будет ждать менеджер с подготовленным договором. От вас потребуются оригиналы документов и подпись на документе. Сразу после регистрации договора вы сможете забрать деньги из банка (вам откроют счет или моментальную карту).

- Деньги переведут на счет – если вы являетесь действующим клиентом банка или прошли удаленную идентификацию – банк откроет счет, которым вы сможете воспользоваться сразу.

- Деньги доставят курьером на карте – в удобное для вас место курьер привезет договор и карту с положительным балансом на сумму запроса.

Перед подписанием кредитного договора всегда стоит проверять условия – соответствуют ли параметры сделки тем, которые вы выбрали в онлайн анкете.