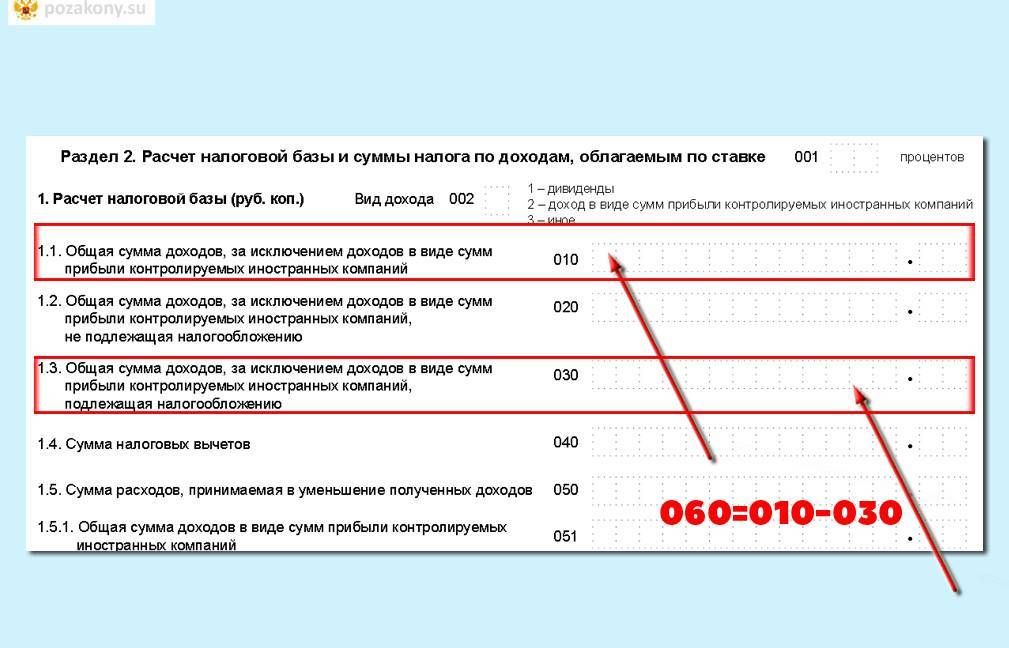

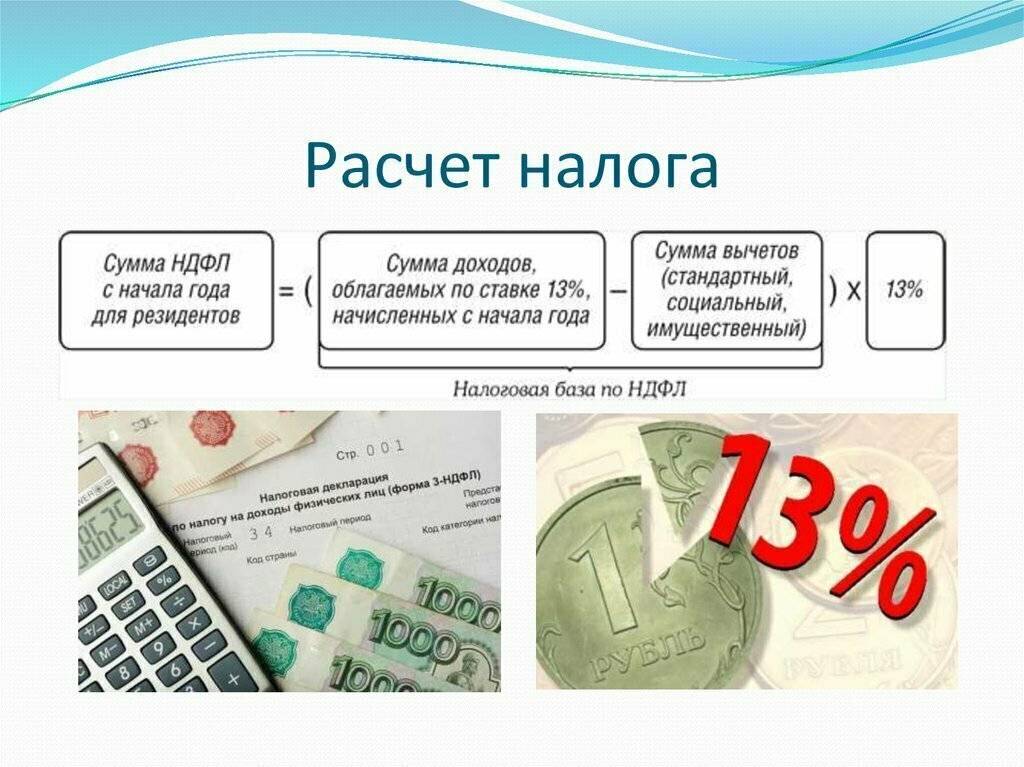

НДФЛ по ставке 13 процентов

Если доходы облагаются по ставке 13 процентов, налоговую базу рассчитывайте нарастающим итогом ежемесячно

| Налоговая база по НДФЛ с начала года по текущий месяц включительно | = | Доходы, полученные сотрудником с начала года по текущий месяц включительно | – | Доходы, не облагаемые НДФЛ | – | Налоговые вычеты (стандартные, имущественные, профессиональные, социальные) |

Если сумма налоговых вычетов за год больше суммы доходов, полученных за этот период, налоговая база равна нулю. На следующий год разницу между суммой дохода и суммой налоговых вычетов не переносите. Исключение – вычет на строительство или приобретение жилья.

Такой порядок определения налоговой базы для НДФЛ по ставке 13 процентов предусмотрен пунктом 3 статьи 210 Налогового кодекса РФ.

Ситуация: можно ли перенести на следующий месяц разницу между суммой налоговых вычетов и суммой доходов, облагаемых НДФЛ?

Да, можно.

Если сумма налоговых вычетов превышает размер налогооблагаемых доходов, база по НДФЛ считается равной нулю. Образовавшуюся разницу нельзя переносить на следующий налоговый период. Об этом сказано в пункте 3 статьи 210 Налогового кодекса РФ. Однако данная норма не запрещает переносить разницу между суммой вычетов и суммой доходов с одного месяца на другой в пределах одного налогового периода. Налоговым периодом по НДФЛ признается год (ст. 216 НК РФ). Таким образом, никаких ограничений на применение (перенос, суммирование) налоговых вычетов в пределах одного года Налоговый кодекс РФ не содержит.

Если в отдельные месяцы года у сотрудника вообще не было доходов, вычеты в этом налоговом периоде накапливайте (суммируйте нарастающим итогом с начала года). В такой ситуации право на вычет может быть реализовано в том месяце, когда у сотрудника появится доход. Условием для переноса вычета является заключенный между сотрудником и организацией трудовой или гражданско-правовой договор (письма Минфина России от 7 апреля 2011 г. № 03-04-06/10-81 и от 19 августа 2008 г. № 03-04-06-01/254, письмо ФНС России от 11 февраля 2005 г. № 04–2–02/35).

Аналогичные разъяснения содержатся в письме Минфина России от 22 октября 2009 г. № 03-04-06-01/269.

Ежемесячно НДФЛ, удерживаемый по ставке 13 процентов, рассчитывайте по формуле:

| НДФЛ, удерживаемый по ставке 13% | = | Налоговая база по НДФЛ с начала года по текущий месяц включительно | × | 13% | – | НДФЛ, удержанный с начала года по предыдущий месяц включительно |

Такой порядок предусмотрен абзацем 1 пункта 3 статьи 226 Налогового кодекса РФ.

Пример расчета НДФЛ, удерживаемого с доходов сотрудника организации

Сотруднику организации в январе 2016 года были начислены:

- зарплата – 28 000 руб.;

- материальная помощь – 3000 руб.;

- материальная помощь, связанная с рождением ребенка – 8000 руб.

При выплате указанных доходов организация по отношению к сотруднику является налоговым агентом. Права на стандартные налоговые вычеты у сотрудника нет. Все доходы, полученные сотрудником, облагаются по ставке 13 процентов.

Общий доход сотрудника за январь 2016 года равен: 28 000 руб. + 3000 руб. + 8000 руб. = 39 000 руб.

От НДФЛ освобождаются доходы:

- в виде материальной помощи, связанной с рождением ребенка – 8000 руб.;

- в виде материальной помощи – 3000 руб.

Общая сумма необлагаемых доходов составила 11 000 руб. (8000 руб. + 3000 руб.).

Налоговая база по НДФЛ за январь 2016 года равна: 39 000 руб. – 11 000 руб. = 28 000 руб.

Сумма налога, которую бухгалтер должен удержать с доходов сотрудника за январь 2016 года, составила: 28 000 руб. × 13% = 3640 руб.

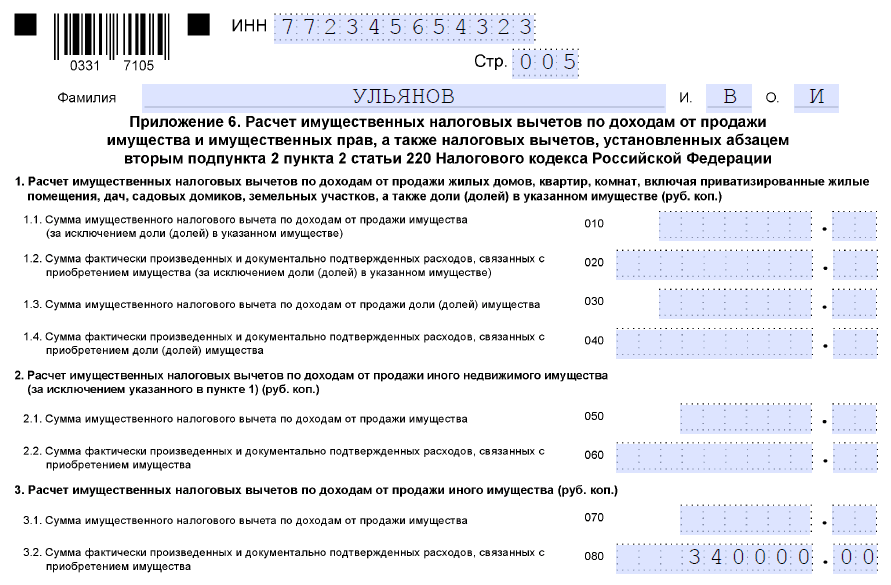

Документы для получения налоговых вычетов

Примерный перечень документов, которые требует налоговый госорган, оформляя разные виды налоговых вычетов у физических лиц, выглядит так:

- заявление;

- удостоверение личности;

- свидетельство ИНН;

- бумага о госрегистрации лица предпринимателем (профессиональный вычет);

- декларация 3-НДФЛ;

- материалы, подтверждающие расходы;

- квитанции, свидетельствующие о том какие виды налоговых платежей физических лиц уплачено;

- документы, подтверждающие право гражданина на вычет (удостоверения, справки госорганов, свидетельства о рождения детей, договора обучения т.д.);

- правоустанавливающий документ на жилье (купчая, договор мены, дарения, долевого участия), кредитный договор (для имущественного вычета);

- справка Росреестра относительно жилища;

Декларация о доходахЗаявление на получение вычетаЗаявление о получения права на соцвычетУведомление на право получения социального вычетаУведомление на право получения имущественного вычета.xlsx

Юрист коллегии правовой защиты. Бухгалтер и эксперт по налогам и аудиту с более чем 10-летним стажем.

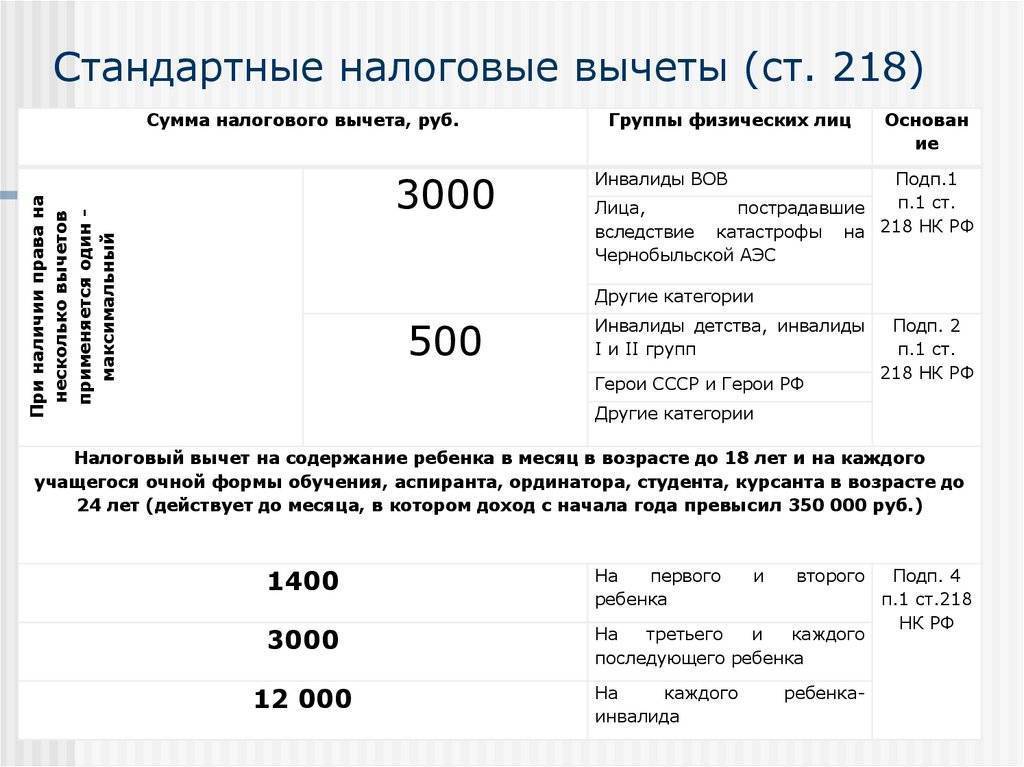

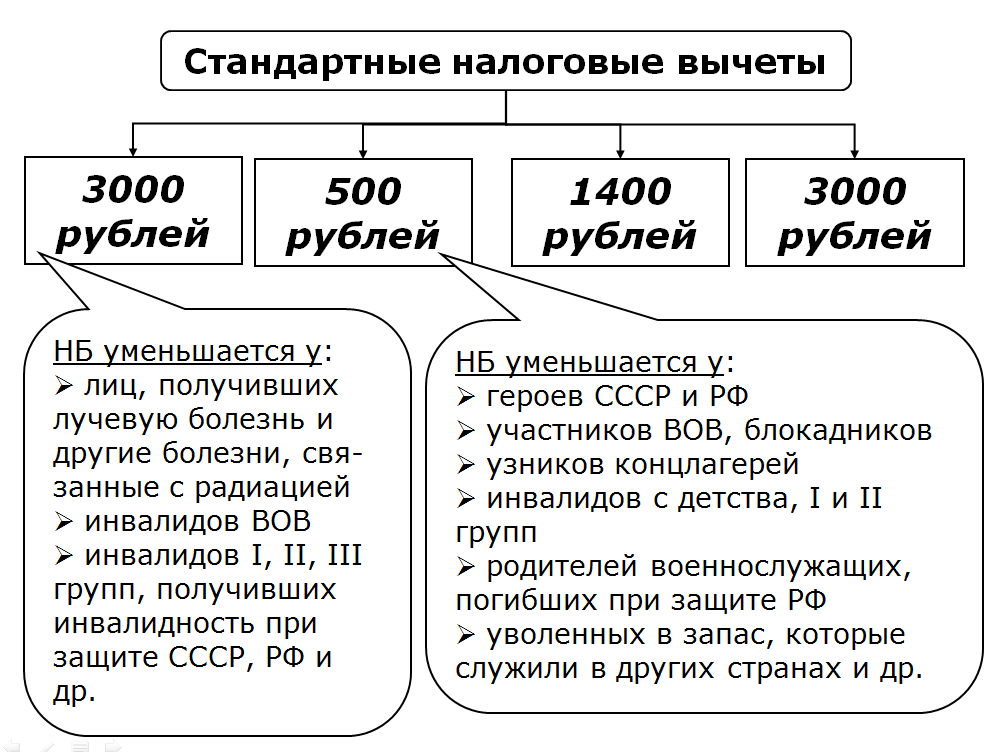

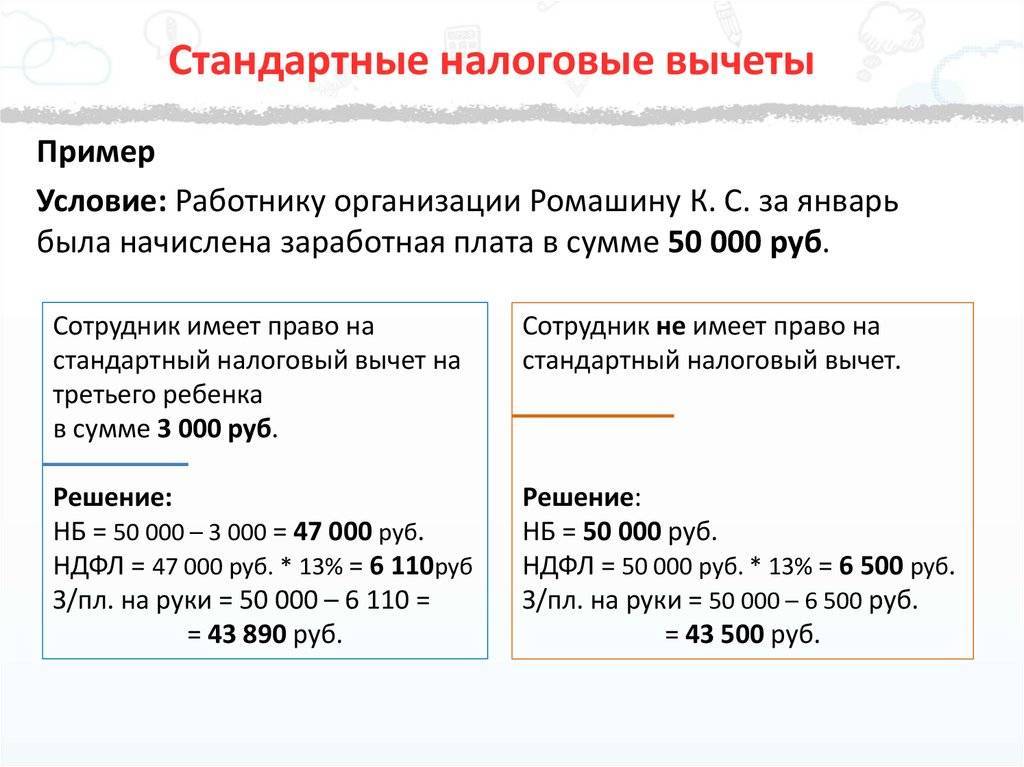

Максимальный размер стандартного налогового вычета

Правила получения стандартного налогового вычета регулирует Налоговый кодекс РФ, статья 218. Стандартный налоговый вычет направлен на поддержку инвалидов, Героев России и граждан с детьми. Остановимся более подробно на последней категории.

На детей государство выделяет определенное количество средств, с которых не удерживается 13%. Вы не получите эти деньги наличными, принцип расчета другой. 13 % будут удерживать не со всего месячного дохода, а с зарплаты за вычетом величины компенсации.

Приведем пример расчета. Смирнова А.И. — эколог и мать двоих несовершеннолетних детей. Заработная плата за месяц — 65 000 рублей. Сумма, на которую каждый месяц уменьшается база для расчета отчислений в бюджет — 2800 рублей, по 1400 рублей на каждого ребенка.

Рассчитаем налоговую базу по месяцам. Январь — 65 000, февраль — 130 000, март — 195 000, апрель — 260 000, май — 325 000 рублей. Расчет производится только по май включительно, так как в июне доход уже превысит максимальную сумму, и льготы перестанут действовать.

Соответственно, в перечисленные месяцы работодатель будет удерживать налог не с 65 000 рублей, а с 62 200. Расчет: (65 000 – 2800) * 13% = 8086 рублей. На руки Смирнова получит 56 914 рублей = (65 000 – 8086).

Что такое стандартный налоговый вычет на детей и кому он положен

Стандартный налоговый вычет на детей — это налоговая льгота семьям с детьми, при которой часть заработной платы не облагается подоходным налогом

Важно понимать, что это не дополнительная сумма, которая плюсуется к зарплате, а доля от нее, с которой не снимают 13%

Пример

Например, размер налогового вычета на первенца равен 1400 рублей — с этой суммы не будет взиматься подоходный налог (НДФЛ). Это значит, что каждый месяц сотрудник, имеющий одного ребенка, будет получать заработную плату на 182 рубля больше (13% от 1400), чем получал бы без применения льготы на детей.

Налоговый вычет на детей положен официально трудоустроенным лицам, фактически принимающим участие в обеспечении детей. Согласно НК РФ к ним относятся:

- родители и их супруги;

- приемные родители и их супруги;

- усыновители;

- попечители;

- опекуны.

Стандартный вычет можно получать на детей:

- до 18 лет;

- до 24 лет, если они обучаются на очной форме (студенты, аспиранты, курсанты, интерны, ординаторы).

Предельная сумма дохода для вычета по НДФЛ на детей в 2022 году

Льгота по уплате НДФЛ с зарплаты предоставляется с месяца рождения ребенка до года, когда ему исполнится 18 или 24 года (в случае очного обучения) или до месяца окончания очного обучения.

Действует налоговый вычет до месяца, пока сумма зарплаты нарастающим итогом не составит 350 000 рублей. Далее до конца года вычет не применяется, а возобновляется со следующего года снова до достижения лимита по сумме заработной платы.

Пример

Например, если размер заработной платы составляет 50 000 рублей в месяц, то лимит в 350 000 рублей будет достигнут в июле расчетного года (50 000 × 7 месяцев = 350 000 рублей). С августа и до декабря в таком случае налоговый вычет применяться не будет.

Пример

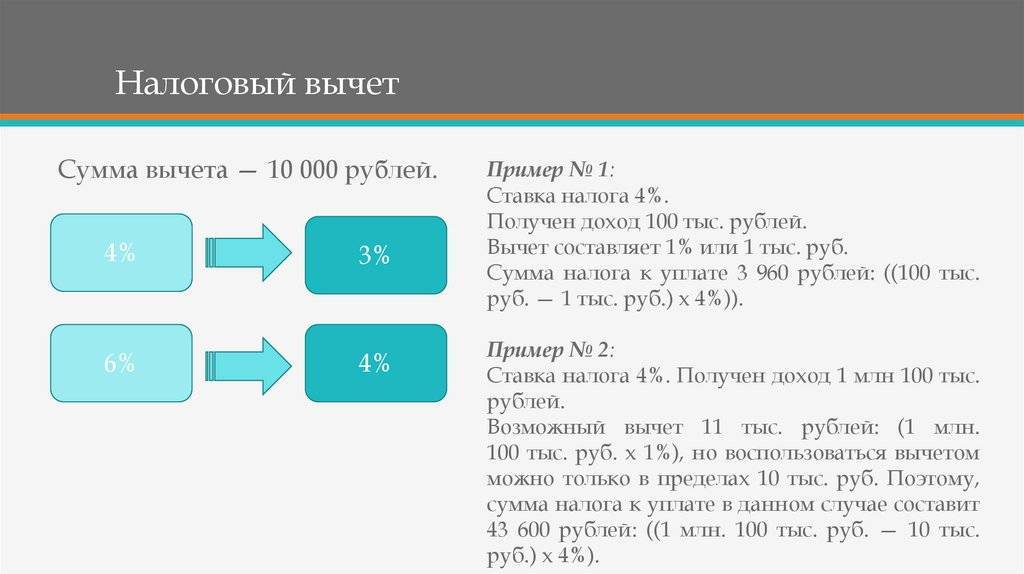

За прошлый год вы заработали 300 000 рублей. С этого дохода работодатель удержал 13 % НДФЛ, что составило 39 000 рублей. То есть на руки вы получили всего 261 000 рублей. Однако если у вас имеется право на льготу, например, в прошлом году было оплачено собственное обучение на 100 000 рублей, то сумма удержанного налога будет существенно меньше. Уже не 39 000 в год, а всего 26 000 рублей. То есть 13 000 рублей вам вернут.

Государство, предоставляя право на налоговый вычет 2020, стимулирует население к официальному трудоустройству. То есть оформить возврат НДФЛ можно только с «белой зарплаты».

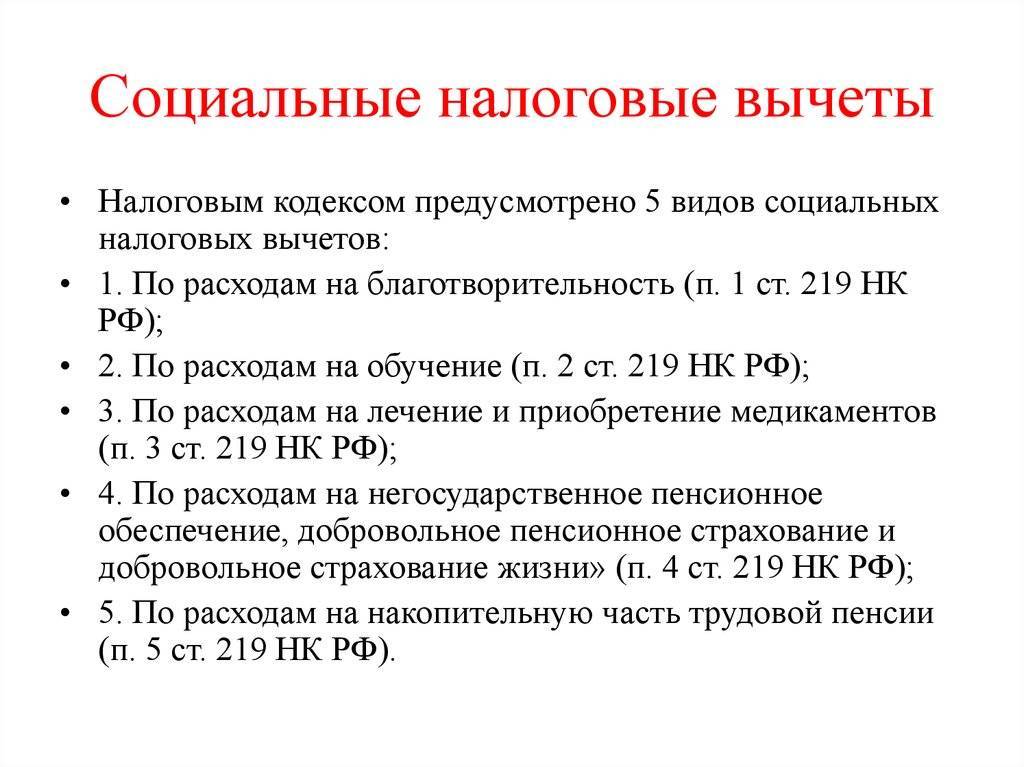

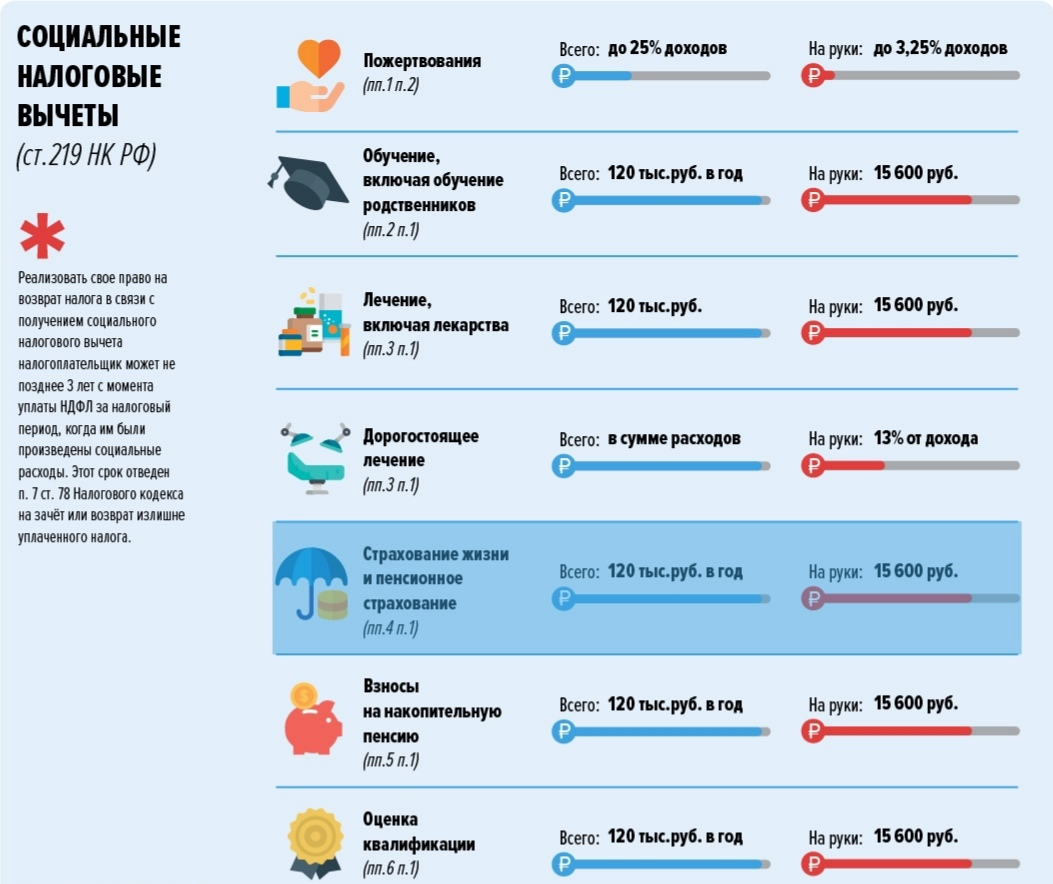

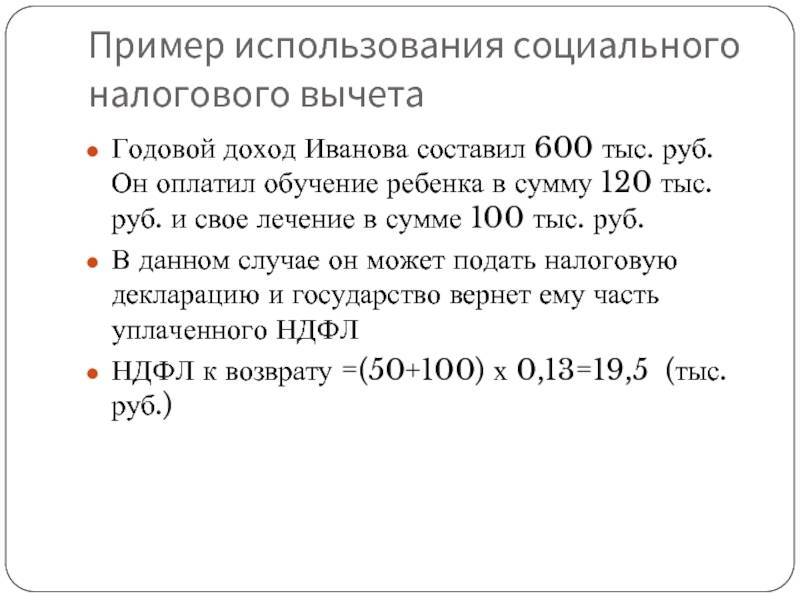

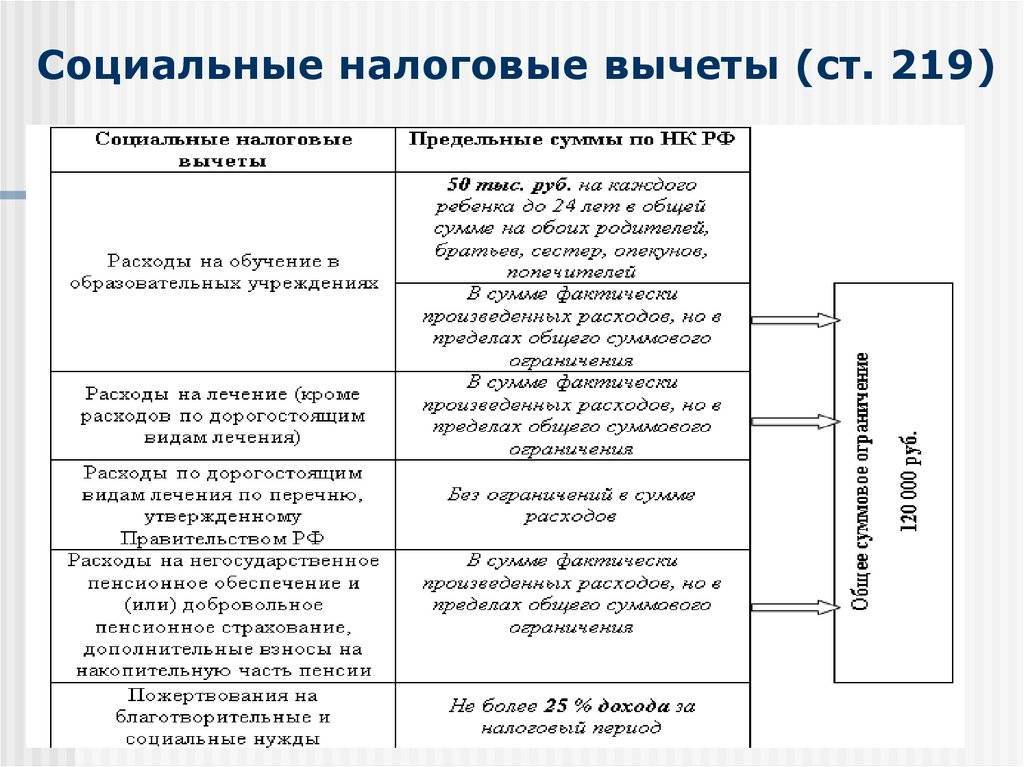

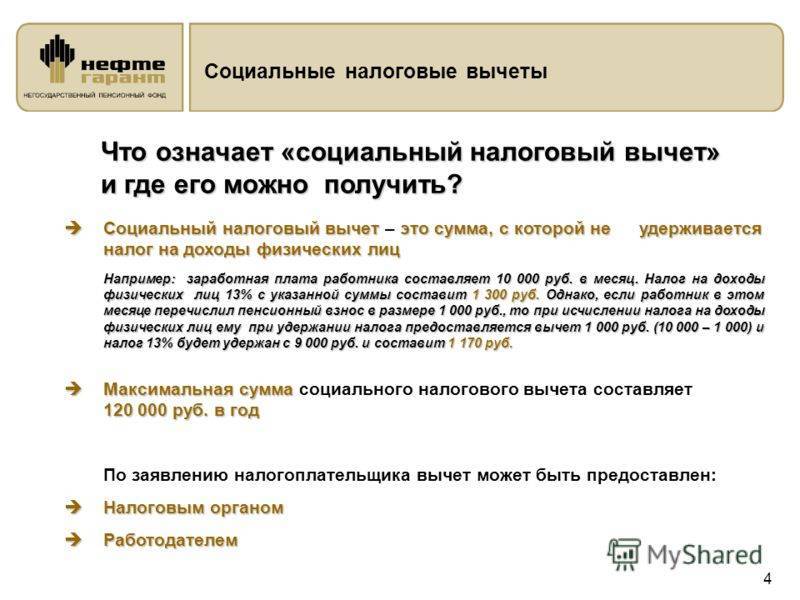

Максимальный размер социального налогового вычета

Допустим, вам пришлось выложить солидную сумму в стоматологии, а еще потратиться на колледж ребенку. Тогда предлагаем вернуть часть потраченных средств. Сделать это можно двумя способами: не дожидаясь окончания года через работодателя или по окончании года наличными.

Согласно статье 219 НК РФ, государством предусмотрен налоговый вычет за траты на социальные сферы, максимальная сумма расходов составляет 120 000 рублей. При оплате школы, колледжа или ВУЗа за ребенка сумма расходов — до 50 000 рублей.

При этом траты можно складывать, но в пределах максимально возможной суммы. Вычет за благотворительность ограничен не расходами, а доходами с максимальной суммой к возврату в 25%. Оформить вычет налога можно максимально за 3 прошедших года.

Например, Ф.А. Степанов — менеджер с месячной зарплатой 30 000 рублей. Он потратил на обучение 90 000 рублей. 13% с дохода за год — 46 800 рублей (360 000 * 13%). Из них Степанов может вернуть 11 700 рублей (90 000 * 13%).

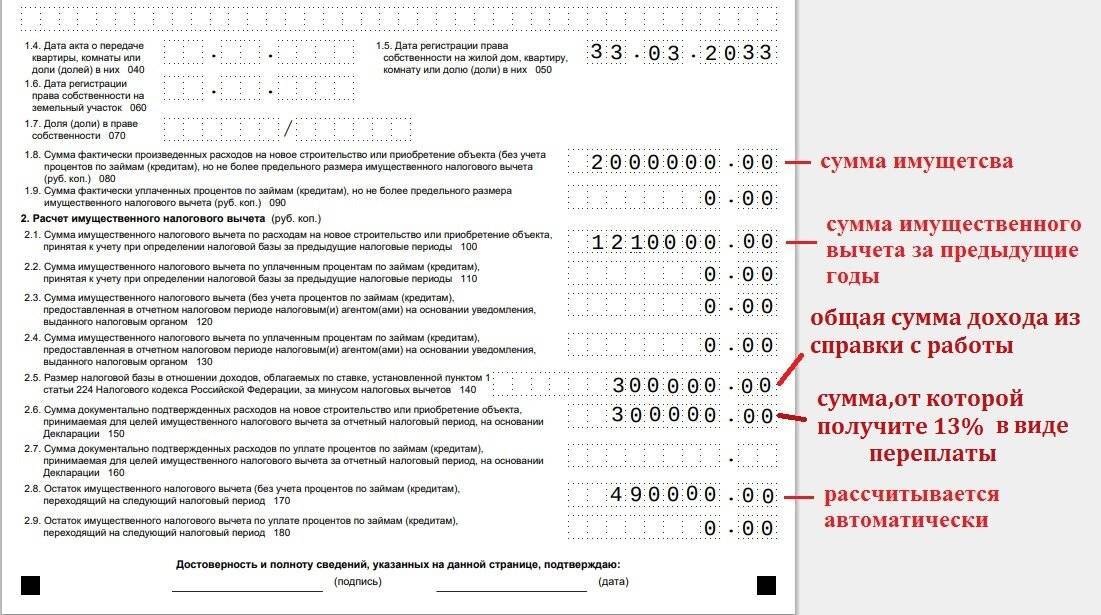

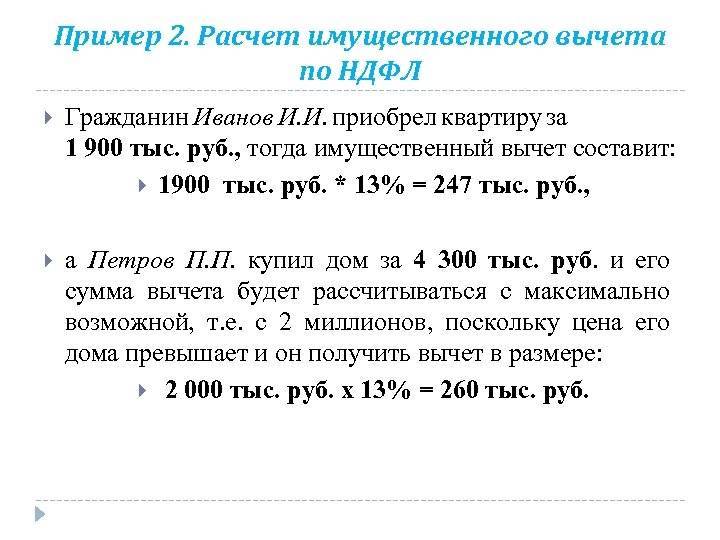

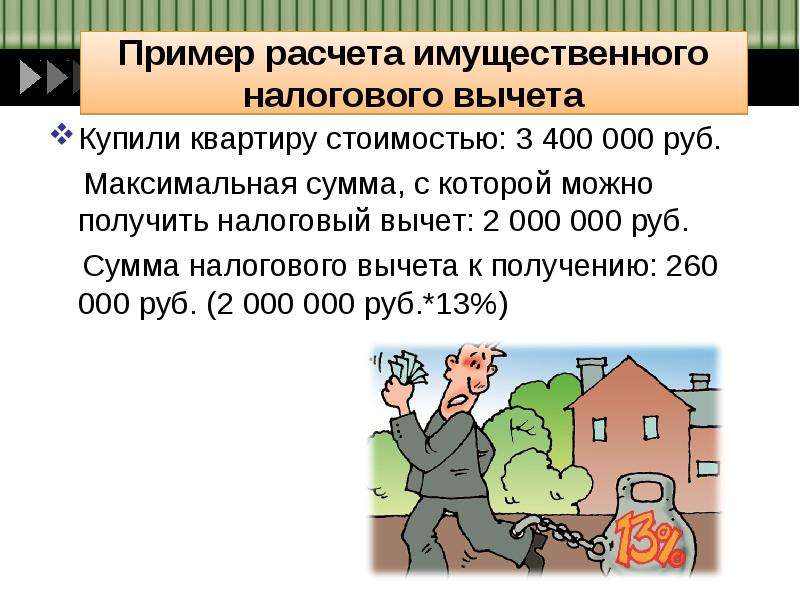

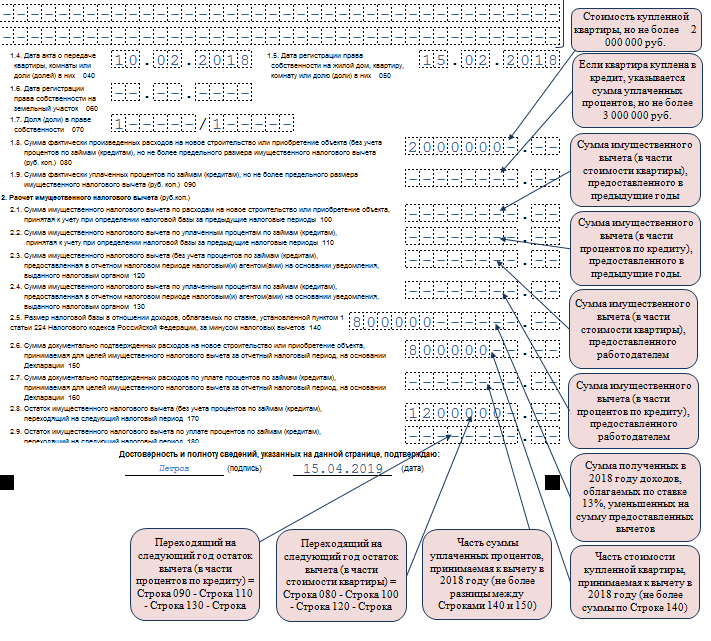

Пример расчета имущественного вычета

Свою особенность вычисления имеют и имущественные компенсации. Рассмотрим пример расчета налогового вычета по расходам на оплату жилья. В 2014 году семья покупает квартиру и вносит по договору за сделку 1 870 000 рублей. Таким образом, с учетом того, что все подтверждающие факт покупки и оплаты документы предоставлены, налоговый вычет получится 1 870 000 * 13% = 243 100 рублей.

Компенсация НДФЛ проводится посредством исчисления подоходного налога с заработка в последующих периодах, сумма которого не удерживается, а выплачивается налогоплательщику.

Предоставление рассматриваемых льгот при исчислении НДФЛ представляет собой особый процесс в налоговой системе. Законодательством установлены конкретные виды компенсаций и вычетов, предоставляемых налогоплательщикам в сумме внесенных в бюджет налогов и на основании наличия конкретных условий или произведения определенных расходов. Любой налоговый вычет проводится строго при предъявлении документов, подтверждающих право на него.

Какие налоговые вычеты можно получить

Стоит рассмотреть, какие виды имущественных налоговых вычетов существуют в 2020 году. Это позволит оптимизировать расходы и получать возвраты на все, что причитается. Практика показывает, что люди, которые регулярно обращаются в ФНС для возврата части подоходного налога, чаще могут позволить себе крупные покупки.

Для возврата налогов вы можете обратиться в отделение ФНС

Таблица 1. Виды имущественных налоговых вычетов

| Вид вычета | Особенности |

|---|---|

| Покупка недвижимости | Возможно получить 13% от суммы объекта, но максимальная налоговая база составляет 2 миллиона рублей. |

| По процентам во время оплаты ипотеки | Возможно получить 13% только от процентной части. При этом перенос на следующий отчетный период не осуществляется. |

Вычеты производятся не только за покупку квартиры. Можно оформить во время приобретения земельного участка, дачи и иного вида недвижимости. Но если покупателем считается юридическое лицо или приобретается коммерческая недвижимость, то получить деньги, оплаченные в виде НДФЛ, невозможно.

Что такое многократность права на вычет

Не все понимают, чем отличается многократное право на вычет от однократного. При этом законы составлены так, что там указывается кратность на получение денежных средств. Стоит рассмотреть подробнее этот вопрос, чтобы граждане понимали, сколько раз они могут воспользоваться своим правом.

Если сделка оформлена до 01.01.2014 года, то невозможно получить вычет повторно. Закон не имеет обратной силы, а тогда действовало правило, что воспользоваться правом на вычет можно один раз в течение жизни. Так, если жилье стоило, например, 1,5 миллиона рублей, то можно было получить 195 000 рублей. Но если объект стоит больше 2 миллионов рублей, то выплата будет не более 260 000 рублей.

После 01.01.2014 появилось многократное право на получение части выплаченного НДФЛ. Например, гражданин покупает квартиру за миллион и оформляет возврат на 130 000 рублей. Через год он приобретает земельный участок за 500 000 рублей и получает от государства еще 65 000 рублей. Таким образом, он может обратиться в ФНС еще раз для получения вычета на 0,5 миллиона рублей.

С покупки квартиры можно также вернуть часть суммы

Как оформить налоговый вычет – пошаговая инструкция

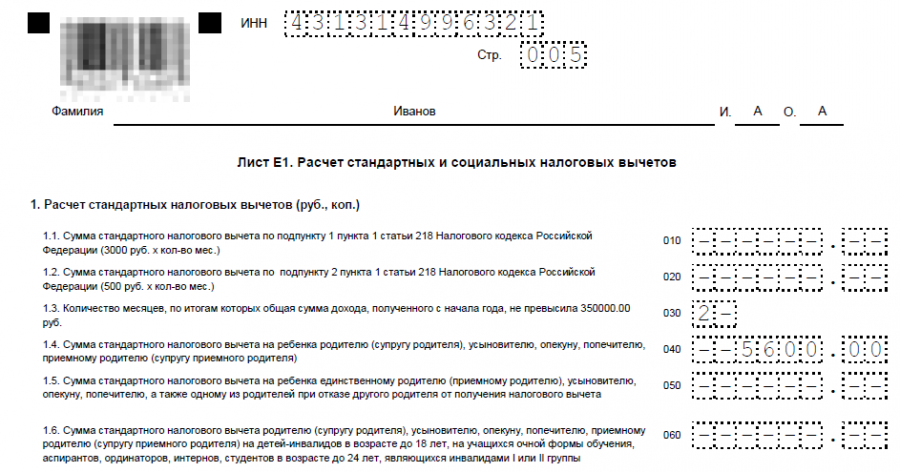

Не все знают, как правильно все делать и обращаются в специализированные организации для заполнения декларации 3-НДФЛ. Но сегодня сотрудники ФНС сделали все понятно, достаточно следовать инструкциям. Тогда можно будет сэкономить на оплате сторонних услуг

Это важно, когда размер вычета небольшой. Например, за прохождение лечения

Вы можете скачать бланк 3-НДФЛ.

Шаг 1

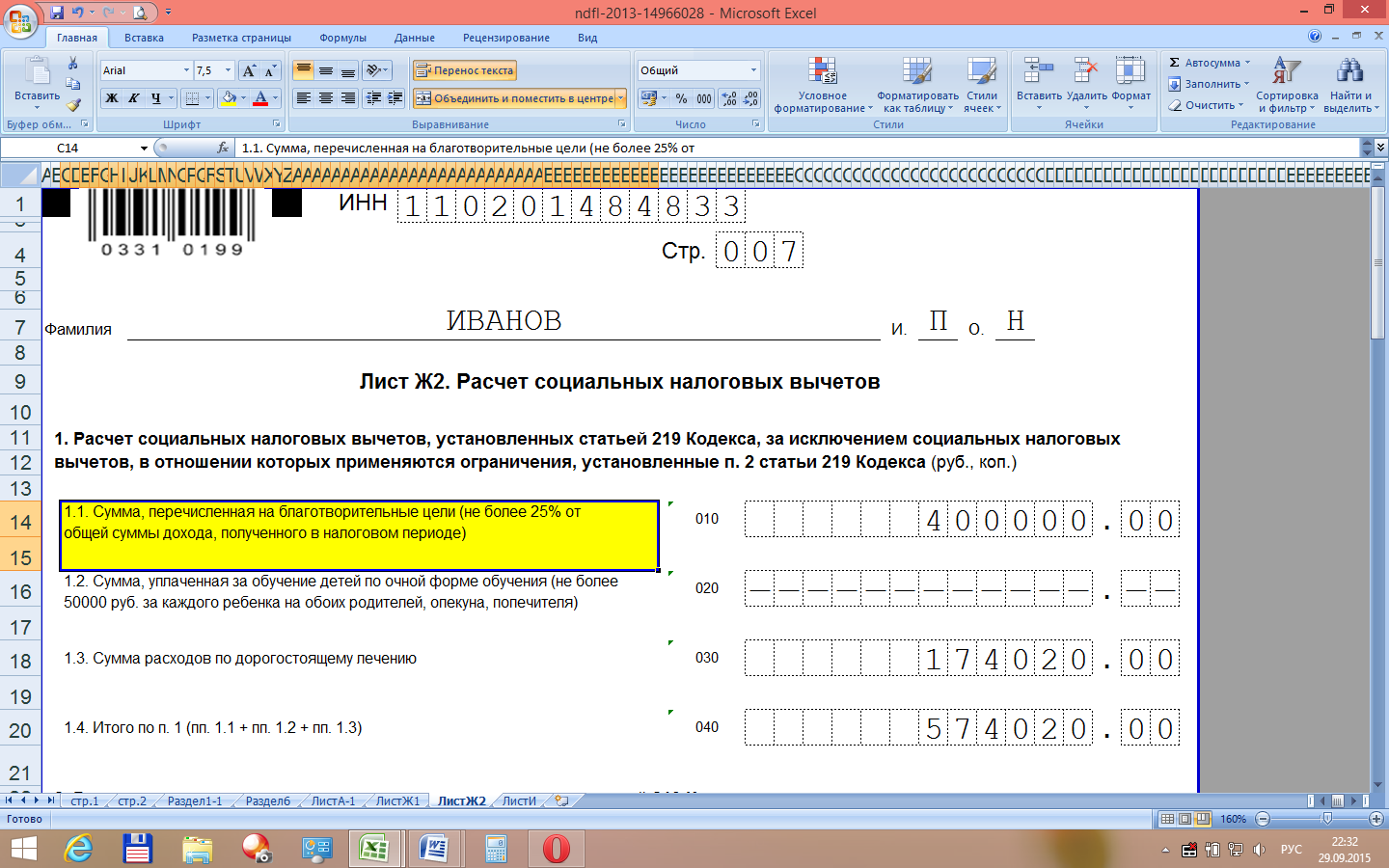

Зайти на сайт ФНС и скачать программное обеспечение «Декларация». Это бесплатно. После скачивания дистрибутива нужно инсталлировать программу. Для этого потребуется нажать на файл в формате .exe и указать путь, куда можно установить. По умолчанию будет C:/Program Files.

Вам понадобится программное обеспечение «Декларация»

Шаг 2

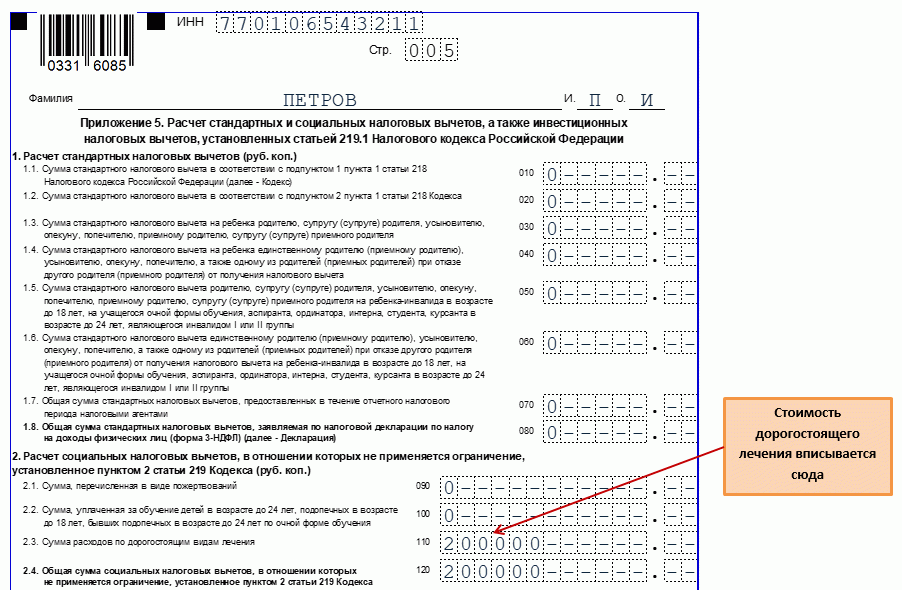

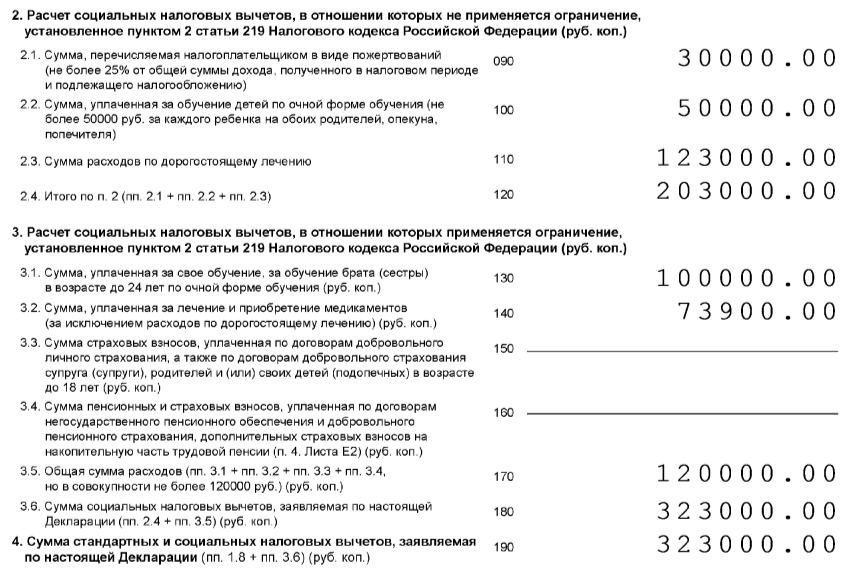

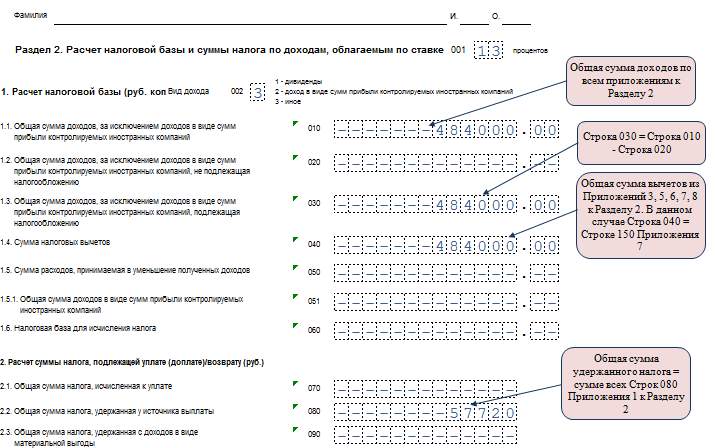

Открыть программу и заполнить информацию, согласно подстрочнику. Начать стоит с первого листа. В нем нужно указать общие затраты согласно подстрочнику. Так, в строки 2.1 – 2.3 заносятся данные вне общего лимита, а в 3.1 – 3.5 информация, которая лимитирована действующим законом.

Заполните информацию

Шаг 3

Во время заполнения пункта 34 требуется сделать расшифровку на листе E2. Там должна быть информация о страховой компании, сумме взноса и так далее. Если гражданин не совершал подобные платежи, то ничего заполнять не нужно.

Не забудьте сделать расшифровку на листе E2.

Шаг 4

Занесение информации в лист A. Там должны быть данные из справки 2-НДФЛ.

Занесите информацию в лист A.

Шаг 5

Во втором разделе нужно продублировать данные из листов E1 и A.

Продублируйте данные из листов E1 и A.

Шаг 6

Указать сумму налогового вычета после совершения всех расчетов и заполнения данных.

Укажите сумму налогового вычета

Шаг 7

Заполнение титульного листа.

Заполните титульный лист

Сколько времени нужно для получения вычета

Сроки возврата налога зависят от способа оформления.

При оформлении через ИФНС

Получить вычет через налоговую инспекцию можно примерно за 4 месяца, начиная с 1 января следующего года. То есть если вы, допустим, прошли обучение в автошколе в 2022 году, то с 1 января 2023-го имеете право подать документы на возврат НДФЛ. Три месяца уходит на камеральную проверку декларации 3-НДФЛ. Если все в порядке, еще 30 дней – на перечисление возвращаемого налога. Если вы оформляете вычет на покупку недвижимости, четырехмесячный срок действует только в первый год. При переходе неиспользованного остатка на следующий налоговый период камеральная проверка документов на вычет проходит гораздо быстрее – при подаче декларации в первых числах января деньги можно получить уже в феврале.

При оформлении через работодателя

Получать вычет (в форме зарплаты без удержания НДФЛ) можно уже со следующего месяца после предоставления в бухгалтерию вашей организации уведомления из налоговой инспекции о праве на вычет, а также заявления о предоставлении этого вычета. Если речь идет об имущественных вычетах, переходящих на следующий год в случае неполного использования, то их можно оформить у работодателя и в дальнейшем, но более логично вернуть остаток НДФЛ одной суммой, подав документы в ИФНС.

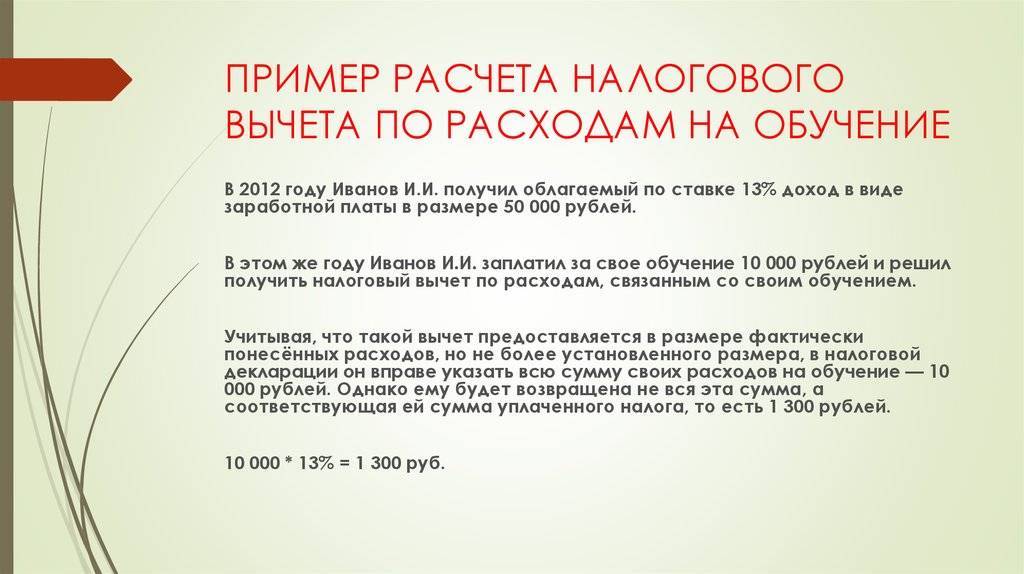

Пример расчета социального вычета

Чтобы правильно представлять принцип действия социальных вычетов, рассмотрим наглядный пример этого процесса. Например, родитель оплатил обучение своего ребенка:

- за 2012 год – 35 000 рублей;

- за 2013 год – 40 000 рублей;

- за 2014 год – 45 000 рублей.

Его заработная плата составила:

- за 2012 год – 144 000 рублей;

- за 2013 год – 152 000 рублей;

- за 2014 год – 113 000 рублей.

В связи с тем, что НК РФ разрешает компенсировать оплату обучения за срок не более трех лет, предшествующих дате отчета, можно суммировать оплату за все три года, в результате чего получается, что оплаченная сумма равна 120000 рублей.

Сумма уплаченного НДФЛ за эти три года равна 409000*13% = 53170 рублей. При этом сам вычет определяется в размере 13% от уплаты за обучение, получается 15600 рублей. Соответственно, государству налогоплательщик заплатит 37570 рублей.

Что важно учесть налогоплательщику?

Задолженность по налогам не позволит получить вычет полностью. Сначала ФНС вычтет ее из суммы излишне уплаченного налога, а уже потом вернет оставшиеся деньги. Чтобы не усложнять процесс, перед подачей декларации лучше добровольно все оплатить. Причем сделать это нужно заблаговременно, чтобы к моменту подачи декларации информация попала в базы налоговой службы.

Также нужно помнить об ошибках, которые часто допускают налогоплательщики. Самая распространенная из них носит технический характер. Налогоплательщики еще не привыкли к работе в личном кабинете на сайте nalog.ru. Да и сервис, как любой другой ресурс, может дать сбой

Важно на протяжении всего времени отслеживать статус заявления – этапы его рассмотрения отражаются в личном кабинете. Если документы приняты и уже проводится проверка, соответствующая запись отобразится на портале.

При заполнении заявления важно не ошибиться в адресе. Документы подаются в налоговую инспекцию строго по месту прописки

В противном случае от налоговой придет отказ. А это, учитывая сроки возврата налога, большая временная потеря.

И еще одно: не стоит тратить время на попытки получить вычет за приобретение квартиры в новостройке до сдачи многоквартирного дома в эксплуатацию. Декларация подается только после того, как объект допущен к заселению.

Куда обращаться для получения вычета

В российском законодательстве для возврата НДФЛ есть два способа: через налоговую инспекцию или через работодателя. У каждого из этих способов свой порядок оформления.

Способ #1. Возврат налога через ИФНС

Получать вычет в налоговой инспекции по месту регистрации удобнее, если вам нужна вся годовая сумма вычета сразу. Оформить льготу можно в любое время по окончании отчетного года. К примеру, если вы купили квартиру в 2022 году, заявить о желании получить вычет можно начиная с 1 января 2022 года.

Подоходный налог будет возвращен за отчетный год целиком в размере уплаченного вами НДФЛ, но не более 13% от фактических расходов.

Процедура оформления вычета несложная. Порядок ее такой:

- Сбор пакета документов. Часть бумаг – общая для всех вычетов, часть – специфическая у каждого типа льготы. Ниже в соответствующей главе приведен подробный перечень.

- Подача документов в ИФНС по месту регистрации. Сделать это можно лично, почтовым отправлением, через доверенное лицо или по электронным каналам связи через сайт nalog.ru. Если вы не знаете фактический адрес своей инспекции, найти его проще всего на специальных сервисах – например, здесь: https://service.nalog.ru/addrno.do.

- Камеральная проверка. В течение нескольких месяцев ваши документы проверяют на соответствие формальным требованиям. Все данные в предоставленных бумагах должны совпадать с информацией в других документах.

- Возврат подоходного налога на ваш счет в банке.

Способ #2. Возврат налога через работодателя

В этом случае вы получаете вычет по частям: НДФЛ с зарплаты не удерживается, к получению идет вся начисленная бухгалтерией сумма. Еще одна особенность этого способа в том, что не требуется ждать окончания года, деньги можно получать уже в текущем. А в январе следующего года вы вправе оформить остаток вычета через ИФНС и получить всю оставшуюся сумму уплаченного в предыдущем году НДФЛ разом.

Пример

Александр Д. прошел в августе-сентябре 2020 года курсы обучения госзакупкам, потратив на них 43 000 рублей и произвел протезирование зубов на сумму 214 000 руб. Сразу по окончании курсов он оформил вычет у работодателя и с октября стал получать зарплату в полном объеме, без удержания НДФЛ (сумма официального необлагаемого налогом дохода составила 24800 руб./мес.). Таким образом, за октябрь, ноябрь и декабрь использованный вычет составил 74400 руб. Максимальная сумма социального вычета – 120 000 рублей. По окончании 2020 года Александр Д. воспользовался правом вернуть через ИФНС остаток уплаченного им в 2020 году (январь-сентябрь) подоходного налога. Доход Д. за 9 месяцев 2020 года составил 24800 *9 = 223 900 руб., однако НДФЛ ему вернули только с 45 600 рублей (120 000 — 74 400 руб., уже использованных в 2020 г.)

Для возврата НДФЛ через работодателя необходимо сделать следующее:

- Подготовить пакет документов. Список отличается от аналогичного при оформлении вычета через ИФНС. Подробный перечень – в главе «Необходимые для налогового вычета документы».

- Подать документы в налоговую инспекцию. Делается это так же, как и при оформлении вычета через ИФНС: лично, по почте, в электронной форме через личный кабинет на nalog.ru или через доверенное лицо. В течение 30 дней ИФНС обязана выдать вам уведомление для работодателя о наличии у вас права на налоговый вычет.

- Дальше вам нужно передать полученное в налоговой уведомление работодателю. К бумаге из налоговой необходимо приложить заявление на получение вычета (образец – на сайте nalog.ru). Зарплату без удержания НДФЛ вы станете получать с месяца подачи уведомления и до момента, пока вычет не исчерпается либо не закончится год. На следующий год необходимо снова идти в ИФНС за уведомлением для работодателя.

Кто может получать налоговый вычет в двойном размере

Налогоплательщик имеет право получать налоговый вычет в двойном размере в следующих случаях:

- если он является единственным родителем (это когда второй родитель умер, пропал без вести, не указан в свидетельстве о рождении или указан со слов);

- если второй родитель отказался от получения вычета на детей (в этом случае необходимо, чтобы он предоставил заявление на отказ в письменной форме).

Пример

Например, у матери-одиночки (отец не указан в свидетельстве о рождении) трое детей: 5, 12 и 16 лет. Она имеет право на двойной вычет по НДФЛ и дополнительный доход в следующем размере:

(1400 + 1400 + 3000) × 2 × 13% = 1508 рублей.

Отказаться от вычета на детей в пользу другого родителя может, естественно, только работающий гражданин. При этом ежемесячно нужно будет предоставлять справку с работы для подтверждения, что сумма заработной платы еще не достигла лимита в 350 000 рублей в расчетном году.

Важно понимать, что статус единственного родителя и отказ второго — это исчерпывающий перечень обстоятельств, когда можно получать двойной налоговый вычет. А такие факты, как развод или даже лишение родительских прав одного из родителей не дают второму права на получение льготы в двойном размере, даже если он не получает алименты

Также, если единственный родитель вступает в брак, то право на двойной вычет утрачивается.

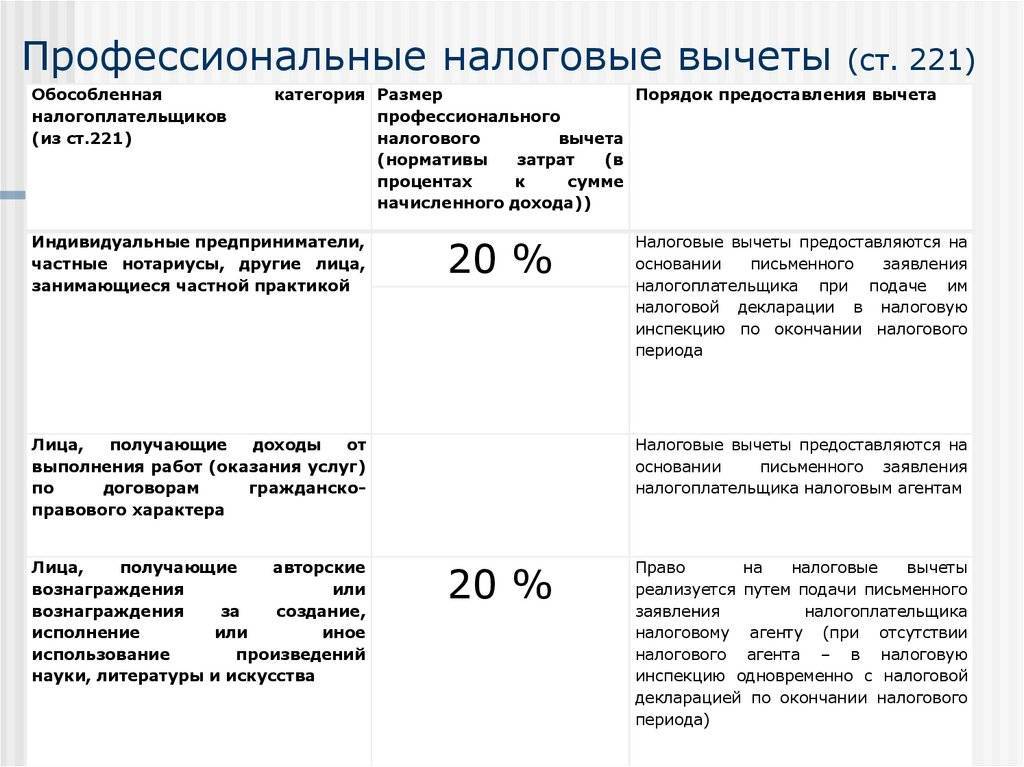

Максимальный размер профессионального налогового вычета

Профессиональный налоговый вычет предназначен для создателей текстов, музыки или тех, кто занимается частной практикой (статья 221 НК РФ). Если хотите платить меньше налога, то для вас предусмотрено два варианта вычета:

- Расчетный. Документально подтвердите понесенные расходы и не включайте их в налоговую базу. Доход будет облагаться налогом после вычета расходов. Пример: Дмитриев Н.О. занимается ремонтом. Стоимость работы 400 000 рублей, расходы на материалы 200 000 рублей. Расчет: (400 000 – 200 000) * 13% = 26 000 рублей — к уплате в государственный бюджет.

- По нормативу. Предназначен для специалистов, которые не могут подтвердить расходы. В таком случае налоговый вычет производится в процентах от дохода. Для предпринимателей — 20% от всех доходов за год. Для авторов — изменяется от 20 до 40%.

Приведем пример расчета по нормативу. Дмитриев Н.О. заработал в год на ремонте 2 млн рублей. При не подтвержденном доходе расчет будет следующим:

- Рассчитаем расходы по нормативу: 2 000 000 * 20% = 400 000 рублей.

- Доход за минусом расходов: 2 000 000 – 400 000 = 1 600 000 рублей.

- НДФЛ: 1 600 000 * 13% = 208 000 рублей.

Как такового лимита не установлено — в связи с тем, что расчет производится по другому принципу. Можете использовать более выгодный для вас вариант.

Стандартный

Такой налоговый вычет предоставляется трудящимся за участие в каких-либо действиях, например, участникам и ликвидаторам ЧС, инвалидам и ветеранам войн. Также на льготу вправе претендовать родители несовершеннолетних деток. Отметим, что воспользоваться стандартным видом льгот могут не только кровные родители, но и опекуны, усыновители, а также законные представителю деток.

Размеры и условия предоставления закреплены в ст. 218 НК РФ:

- На 3000 рублей (это 390 рублей ежемесячно) могут претендовать ликвидаторы Чернобыльской катастрофы и пострадавшие от нее, а также ликвидаторы последствий ядерных испытаний. Инвалиды ВОВ, а также военнослужащие, получившие увечья и ранения при исполнении служебного долга.

- На 500 рублей (это 65 рублей в месяц) могут рассчитывать герои СССР и РФ, инвалиды первой и второй категорий, участники боевых действий (потребуется соответствующее удостоверение), а также иные категории граждан, поименованные в п. 2 ст. 218 НК РФ.

Если гражданин претендует сразу на две льготы, то предоставляется только один налоговый вычет, но в максимальном размере.

Налоговые ьготы на детей в месяц составляют:

- 1500 руб. — за первого и второго ребеночка;

- 3000 руб. — за третьего и последующего несовершеннолетнего;

- 12 000 руб. — за ребенка-инвалида 1 или 2 группы для кровных родителей и усыновителей;

- 6000 руб. — за несовершеннолетнего инвалида для опекунов и попечителей.

Напомним, что налоговый вычет полагается за каждого несовершеннолетнего, а также студента очного отделения до 24 лет включительно. Если детей воспитывает одинокий родитель, то размеры льгот удваиваются.

ВАЖНО!

На детские льготы действует лимит в 350 000 рублей в год на одного родителя (опекуна, попечителя, усыновителя). То есть налоговый вычет не будет предоставляться с того месяца, в котором доходы родителя превысят установленный порог. К примеру, с зарплатой в 50 000 рублей в месяц льготы будут предоставляться семь полных месяцев (с января по июль).

Для того чтобы получить стандартный налоговый вычет, работник должен подготовить и подать руководителю организации заявление о его предоставлении. К каждому заявлению прикладываются правоустанавливающие документы — свидетельства о рождении детей, удостоверение инвалида или ветерана и прочее.