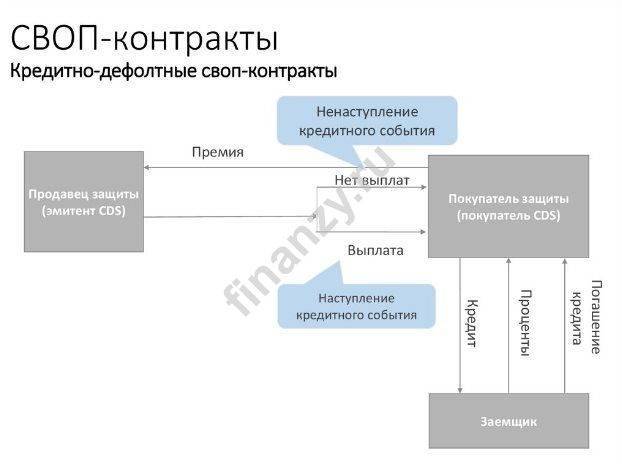

Простой пример кредитного свопа

Для того чтобы дать простое объяснение понятию кредитный дефолтный своп, рассмотрим его на наглядном примере.

Допустим, ваш сосед по дому решил приобрести новый автомобиль и обратился за кредитом в один из коммерческих банков. Банк рассмотрел его заявку, признал его вполне благонадёжным плательщиком и выдал запрашиваемый кредит.

Сосед приобрёл автомобиль, а банк решил дополнительно застраховать свою инвестицию и обратился к вам с предложением взять на себя ответственность за своего соседа (на тот случай если вдруг он не сможет выплачивать взятый кредит).

Перед вами естественно встаёт вопрос: А зачем оно вам вообще надо? Зачем брать на себя лишнюю ответственность? Но дело в том, что банк предлагает за эту услугу определённое вознаграждение.

Допустим, вы очень хорошо знаете своего соседа и уверены в том, что он погасит взятые на себя кредитные обязательства без всяких проблем. Почему бы в таком случае не принять предложение банка и не получить за это вознаграждение в виде хороших комиссионных?

Принимая это предложение, вы становитесь продавцом CDS (кредитного свопа), а банк его у вас покупает (выступает в роли покупателя CDS). Теперь вы будете получать от банка свои комиссионные, но в том случае если вдруг, по каким либо причинам, ваш сосед не сможет выплатить свой кредит, выплачивать его придётся вам.

Как и другие финансовые инструменты, кредитный своп можно перепродавать. Например, вы нашли человека (назовем его, мистер Y), который готов нести ответственность по кредиту соседа за меньшую сумму комиссионных (допустим, он знает соседа и состояние его дел куда лучше вашего, а потому более уверен в его платёжеспособности). Передав ему ответственность за соседа, вы будете получать в свой карман разницу между той суммой, которую платит банк и той, которую получает мистер Y. Уже ничем при этом, не рискуя.

Или, например, в том случае, когда вы узнали, что сосед потерял свою работу, и испугались того, что он не в состоянии будет гасить свой кредит, вы также можете попытаться передать ответственность за него другому лицу. Предположим, что тот же мистер Y готов взять на себя эти обязательства, но за большую сумму комиссионных (растёт риск, растёт и комиссионное вознаграждение за его сопровождение). Теперь вам осталось выбирать между двух зол:

- Тем, чтобы доплачивать разницу в комиссионных из своего кармана;

- Тем, чтобы выплатить всю сумму кредита в случае банкротства соседа (что стало весьма вероятным в свете последних событий).

Что такое своп на бирже?

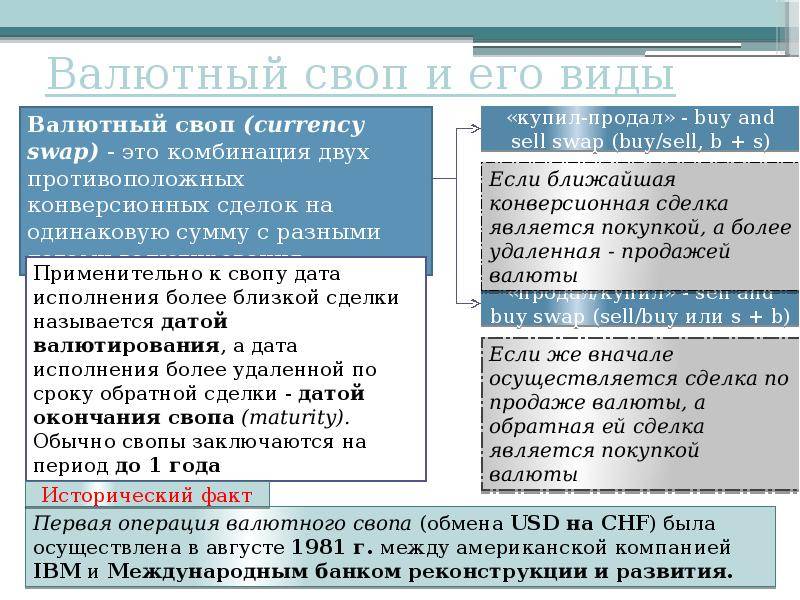

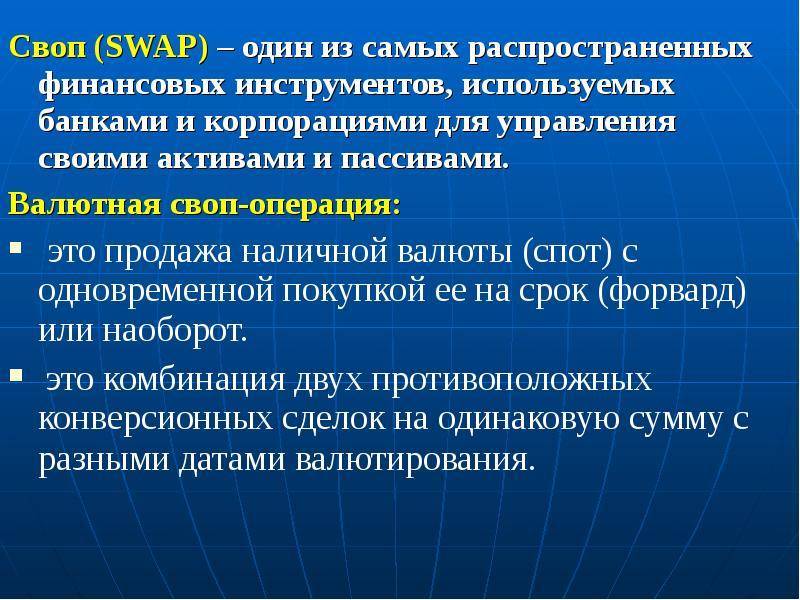

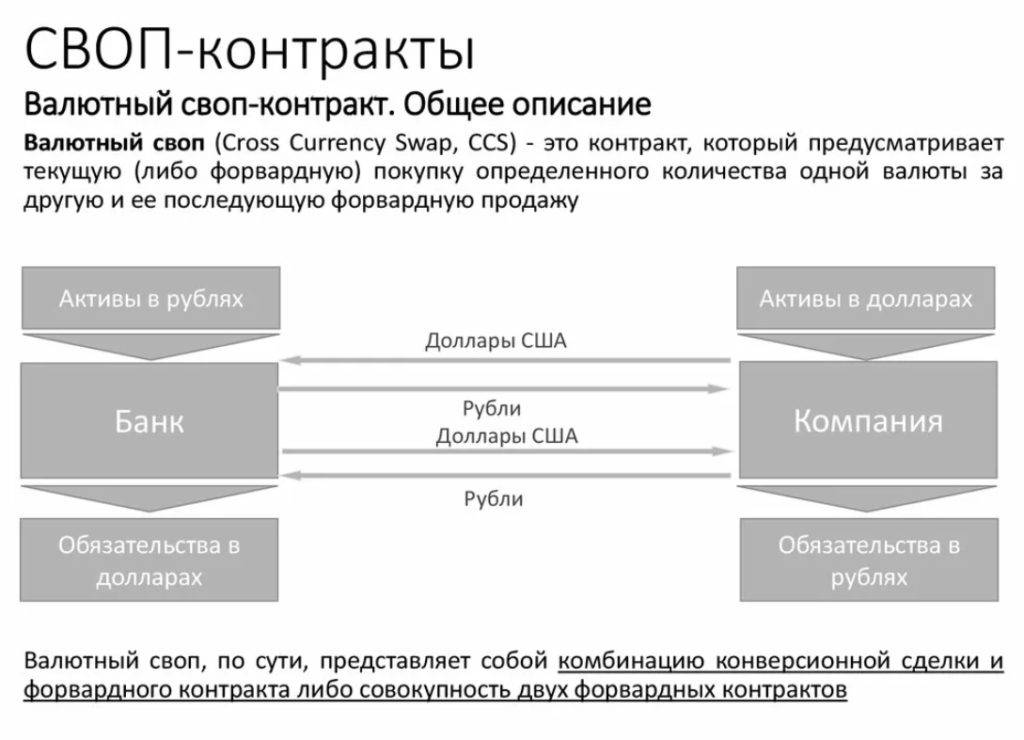

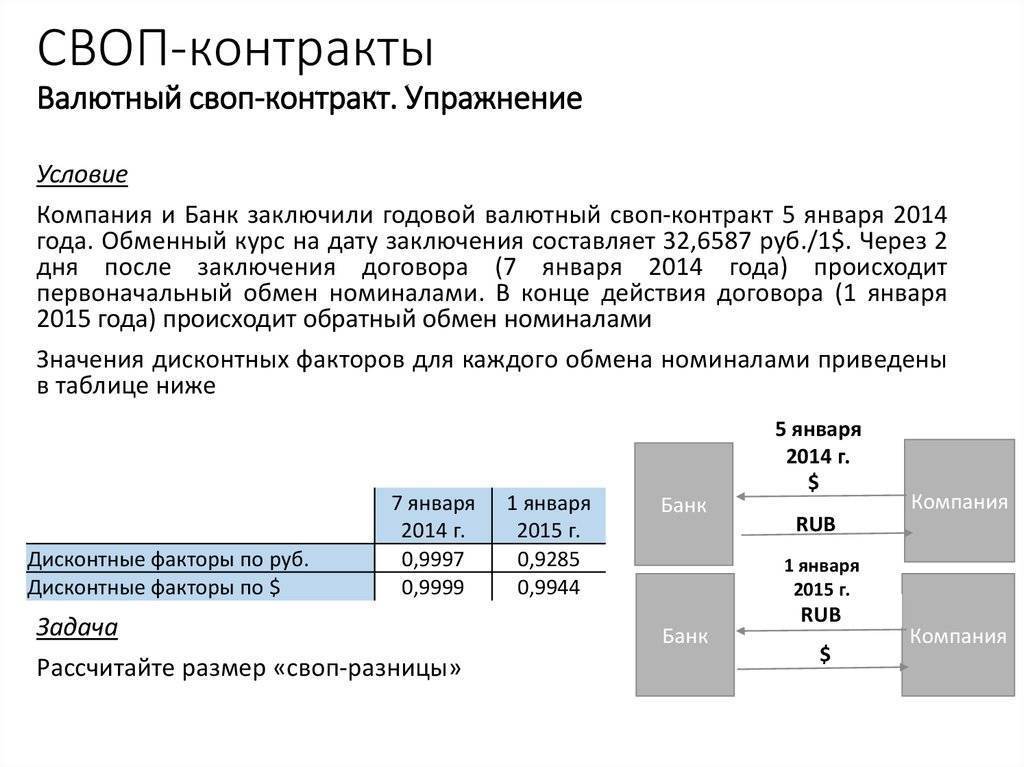

На бирже Forex термин своп имеет два разных значения. Во-первых, это две противоположные сделки с одной и той же валютой в одинаковом объеме, но с разными датами исполнения – это валютный своп или currency swap. Во-вторых, комиссия за торговлю валютой, установленная брокерской компанией в зависимости от типа сделки.

Данный финансовый инструмент позволяет совершать прогнозы для любых котировок, даже если на счете нет валют, участвующих в сделке. Валютный своп реализуется в два этапа: первичный обмен и возврат, то есть закрытие сделки. Финансовая комбинация обычно длится до 1 года. В зависимости от очередности операций на Forex выделяют два типа swap:

- Buy-своп – первоначальная покупка валюты с последующей ее продажей;

- Sell-своп – продажа валюты, а затем закрытие сделки покупкой.

Кроме того, своп бывает чистым и сконструированным. Чистый swap проводится с одним участником, сконструированный – с дополнительным контрагентом.

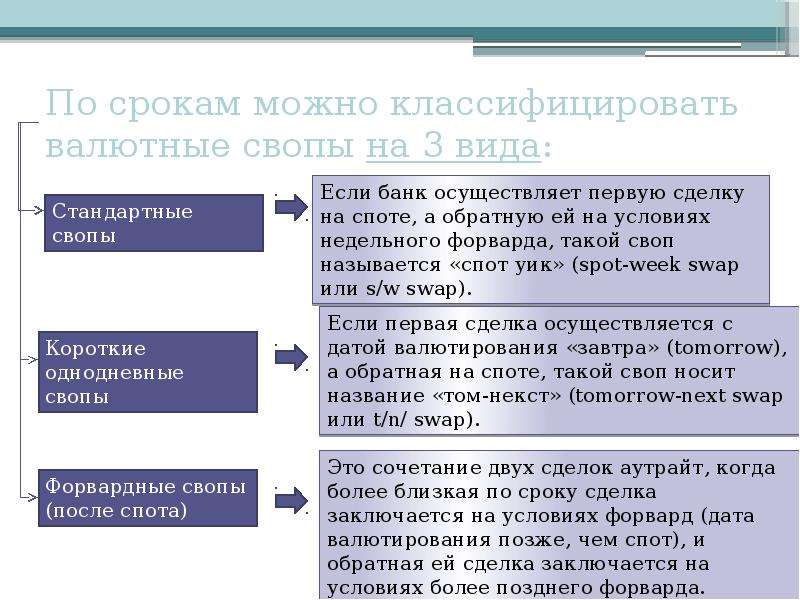

В зависимости от продолжительности операции выделяют три типа свопов: внутридневные, стандартные, на форвардных условиях. Внутридневные сделки совершаются в пределах одного дня и без комиссии. При форвардных свопах дата расчетов по первой сделке реализуется на форвардных условиях, по окончательной операции – по споту. При стандартных свопах ближайшая дата устанавливается по споту, дальняя – по форвардным условиям.

Валютный своп постоянного действия

Валютный своп как инструмент постоянного действия введен в действие в сентябре 2002 года. В результате кредитные организации получили возможность ежедневно привлекать ликвидность в Банке России на срок 1 день в обмен на доллары США (инструмент «рубль-доллар США»). С октября 2005 года появился аналогичный инструмент «рубль-евро».

В соответствии с общим назначением инструментов предоставления ликвидности постоянного действия валютный своп Банка России служит решению двух задач. Во-первых, вносит свой вклад в формирование верхней границы процентного коридора, поскольку процентная ставка, уплачиваемая кредитными организациями за рублевую ликвидность по данным операциям, установлена на уровне, соответствующем верхней границе процентного коридора Банка России. Во-вторых, позволяет кредитным организациям, которые по каким-то причинам не смогли найти средства на денежном рынке, привлечь ликвидность у Банка России на срок 1 день под обеспечение иностранной валютой.

По валютным свопам постоянного действия процентная ставка по рублям установлена на уровне ключевая ставка плюс один процентный пункт, а процентные ставки за денежные средства в иностранной валюте равны рыночным ставкам LIBOR по кредитам в соответствующей валюте на срок 1 день.

Сделки валютного свопа заключаются на организованных торгах Московской Биржи с участниками финансового рынка, имеющими доступ к биржевым торгам. Банк России участвует в биржевых торгах только в безадресном режиме, то есть при заключении сделок участники организованных торгов не знают своего контрагента.

Заключение сделок по инструменту «рубль-доллар США» осуществляется ежедневно с 10:00 до 18:00 мск, по инструменту «рубль-евро» — с 10:00 до 15:15 мск.

Информация об условиях операций «валютный своп» постоянного действия ежедневно публикуется на сайте Банка России.

Возможно ли повторение кризиса 2008 года?

После кризиса 2008 года весь мир стало интересовать то, возможно ли повторение подобного в будущем. США в глазах мировых инвесторов перестали казаться «тихой гаванью в бурлящем океане». Наоборот, США стали источником «финансового урагана». Консерваторы и политики не могли с этим смириться. На выстраивание новой финансовой системы были брошены огромные силы. В 2011 году создали Комиссию по расследованию причин кризиса. Многим крупнейшим финансистам были предъявлены серьезные обвинения о мошенничестве. В этом же году США принимает новый закон – закон «Додда-Франка». Теперь банки должны предоставлять точный отчет о сделках по кредитным дефолтным свопам. Однако многие скептически к этому относятся, так как эта мера не снижает вероятность рисков.

В мире есть один субъект, который может снова разогнать экономический кризис до такой степени, что государства больше не смогут с ним справиться. Этим субъектом выступает Греция, которая получила огромнейшие кредиты от Goldman Sachs. Если Эллада объявит дефолт, то все выплаты за нее будет платить страховая компания. Счет идет на миллиарды долларов США. Такая сумма может расшатать всю финансовую систему мира.

Внешние ссылки [ править ]

| vтеСрочный рынок | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Дериватив (финансы) | |||||||||||||

| Опции |

| ||||||||||||

| Свопы |

| ||||||||||||

| НападающиеФьючерсы |

| ||||||||||||

| Экзотические производные |

| ||||||||||||

| Прочие производные |

| ||||||||||||

| Проблемы рынка |

|

| Авторитетный контроль |

|

|---|

Выход из соглашения об обмене

Иногда одной из сторон свопа необходимо выйти из свопа до согласованной даты расторжения. Это похоже на продажу инвестором биржевых фьючерсов или опционных контрактов до истечения срока их действия. Для этого есть четыре основных способа:

1. Выкуп контрагента. Как и опцион или фьючерсный контракт, своп имеет рассчитываемую рыночную стоимость, поэтому одна сторона может расторгнуть контракт, заплатив другой этой рыночной стоимости. Однако это не автоматическая функция, поэтому либо она должна быть заранее указана в контракте на своп, либо сторона, желающая выйти, должна заручиться согласием контрагента.

2. Введите зачетный своп: Например, компания A из приведенного выше примера процентного свопа может заключить второй своп, на этот раз получив фиксированную ставку и выплачивая плавающую ставку.

3. Продать своп кому-то другому: поскольку своп имеет рассчитываемую стоимость, одна сторона может продать контракт третьей стороне. Как и в случае со Стратегией 1, для этого требуется разрешение контрагента.

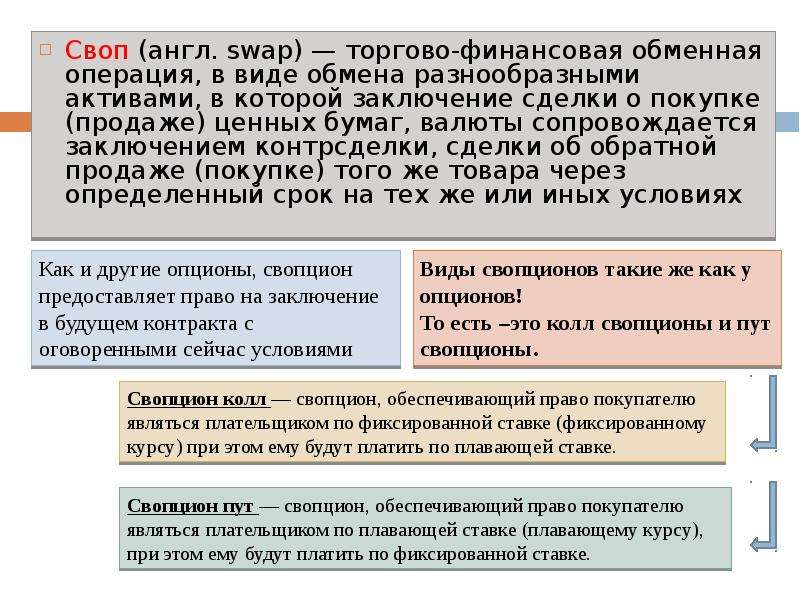

4. Использование свопциона: Свопцион вариант на своп. Покупка свопциона позволит стороне установить, но не вступить в потенциально компенсирующий своп во время выполнения первоначального свопа. Это снизит некоторые рыночные риски, связанные со Стратегией 2.

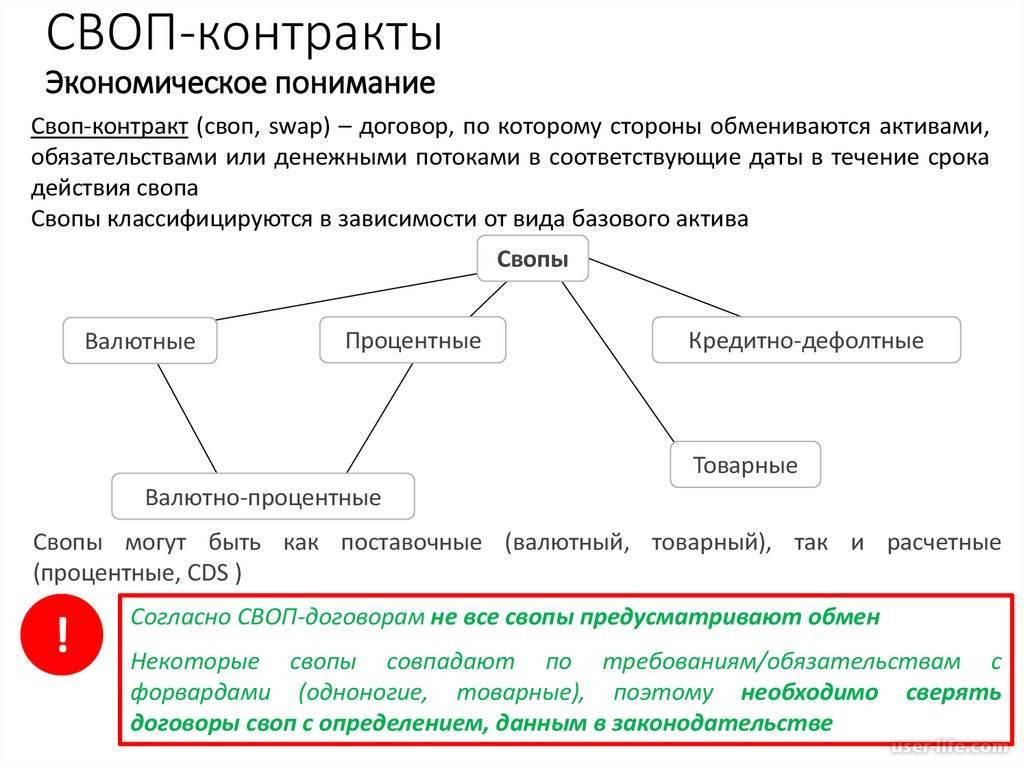

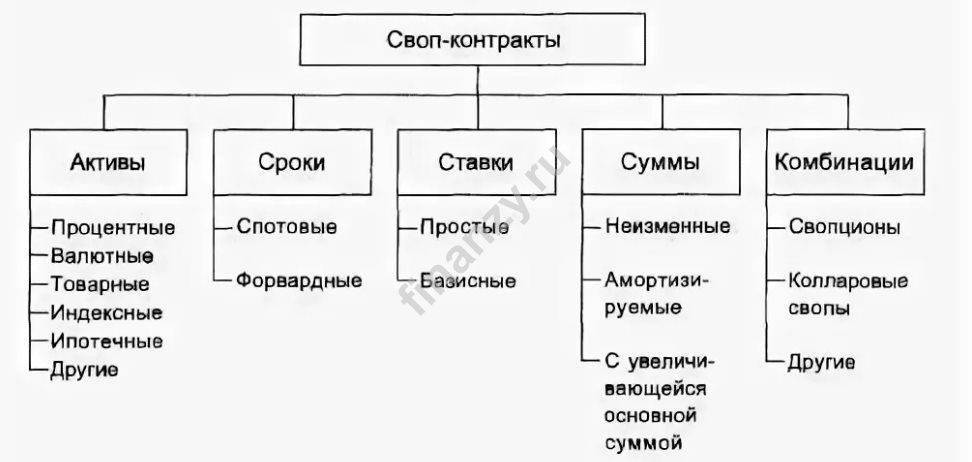

Виды

Любому человеку, который желает разбираться в экономике, не помешает узнать, что это – свопы на финансовом рынке.

Чтобы окончательно разобраться, что это – своп на бирже или внебиржевой, нужно выделить основные особенности сделки:

- Растянуты во времени на установленный участниками срок;

- Позволяют придержать ненужные активы и получить выгоду;

- Дают возможность ведения сделок с разными контрагентами одновременно;

- Могут иметь финансовый или натуральный эквивалент;

- Обеспечивают хеджирование рисков.

Переходим к видам? Для начала обсудим, что это – валютный своп простыми словами.

- Валютная сделка, предполагающая одновременную продажу и покупку определенного количества денежных средств;

- В сделке всегда участвуют два типа валют;

- Сделка имеет разные даты валютирования (покупки и продажи);

- Чаще всего производится вне биржи.

Операции валютный своп проводятся в два этапа:

Операции валютный своп проводятся в два этапа:

- Спот – это дата приобретения валюты;

- Форвард аутрайт – обратная продажа валюты партнеру.

Сделки своп на валютном рынке делятся на три основных разновидности:

- Спот-форвард. Первая нога приходится на второй рабочий день после заключения сделки, а вторая нога (обратный обмен) на форвардную дату, определенную участниками;

- Форвард-форвард. Первая нога приходится на форвардный день, а обмен на отдаленные форвардные даты;

- Короткие. Такие сделки осуществляются быстро и длятся не более месяца (например, в течение двух суток).

Здесь рассказываем про то, как торговать опционами на московской бирже.

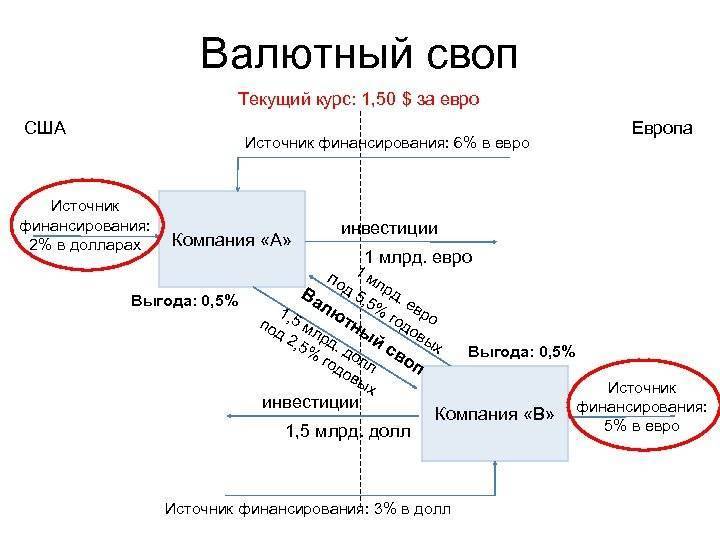

Приведем пример валютного свопа, который поможет закрепить полученные знания:

- Немецкая компания имеет «дочку» в Америке;

- Чтобы успешно реализовать план инвестиций, компания нуждается в определенной сумме;

- Возможные варианты – выпуск облигаций в евро с фиксированной процентной ставкой или выпуск облигаций в долларах со ставкой и премией за риск;

- В аналогичную ситуацию попадает компания в Америке, которая имеет дочернюю структуру в Германии;

- Способ получения инвестиций таков – либо выпуск облигаций в долларах, либо выпуск облигаций в евро с премией за риск;

- Во избежание возникновения валютного риска стоит обратиться к банку – именно он возьмет на себя закрытие длинных позиций при покупке денежных средств и снизит затраты на выплату процентов;

- При осуществлении сделки фиксируется курс валют, что минимизирует риски.

- Рассказываем, что такое валютная биржа здесь.

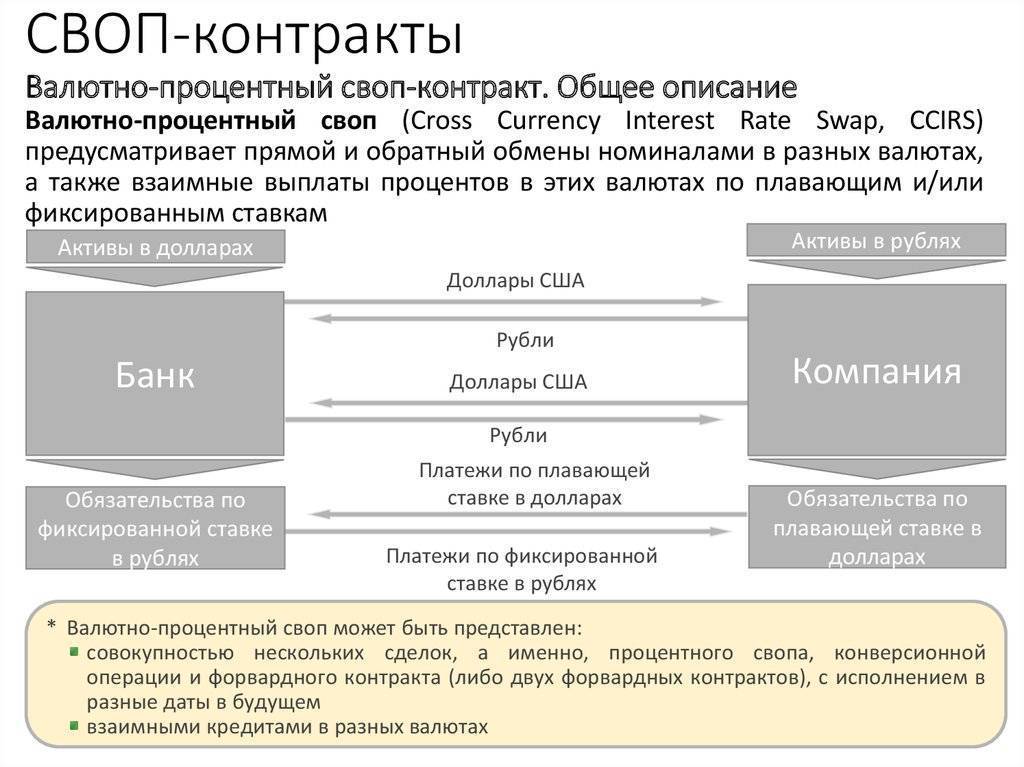

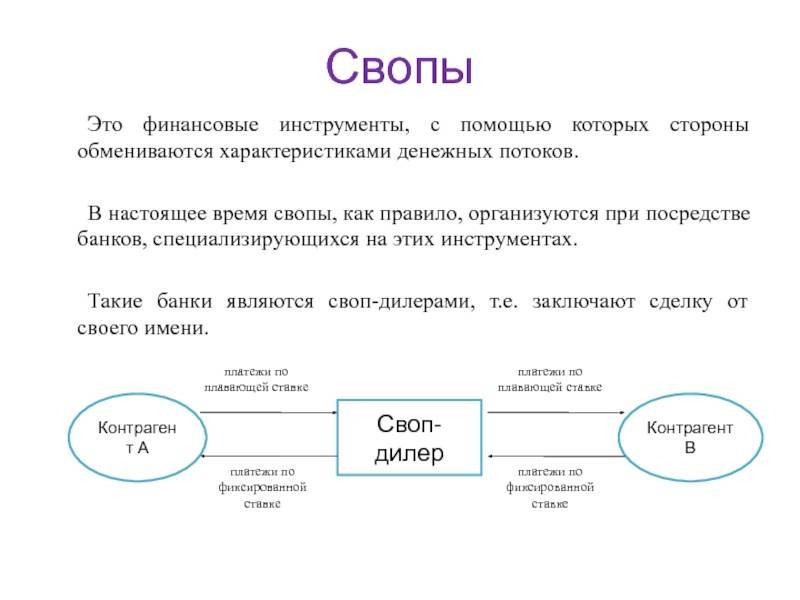

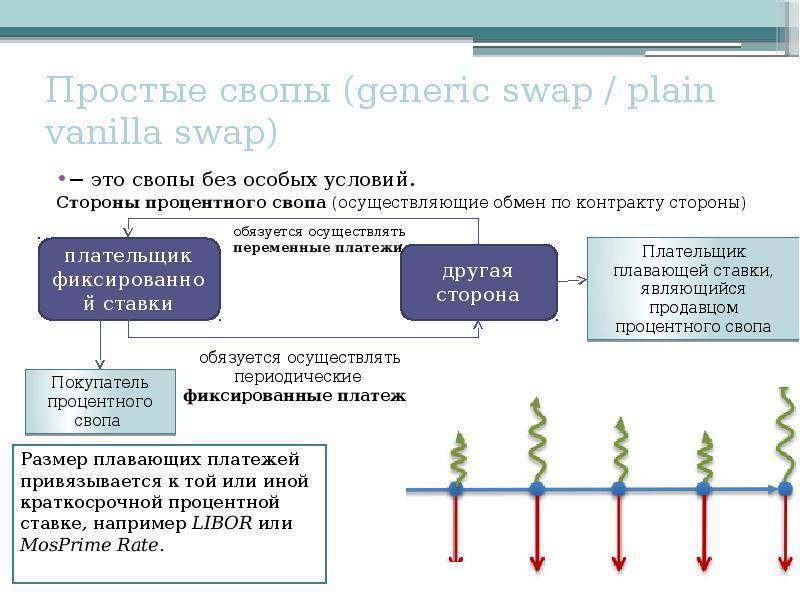

Но это еще не все! Давайте поговорим о другом виде и обсудим, что это – процентный своп простыми словами по пунктам. Представляет собой договор по обмену процентными платежами по отношению к условной сумме основного долга:

Но это еще не все! Давайте поговорим о другом виде и обсудим, что это – процентный своп простыми словами по пунктам. Представляет собой договор по обмену процентными платежами по отношению к условной сумме основного долга:

- Одна сторона оплачивает проценты по фиксированной ставке;

- Вторая сторона получает средства по плавающей ставке.

Что такое своп на бирже простым языком теперь ясно – обсудим, какие варианты доступны пользователям:

- Обмен платежами с фиксированной ставкой на платежи с плавающей;

- Обмен фиксированной ставки на аналогичную ставку;

- Обмен плавающей ставки на платежи с плавающей же ставкой.

Есть определенные особенности, характеризующие процентный вид:

Есть определенные особенности, характеризующие процентный вид:

- Кредитные обязательства отсутствуют, так как основная сумма не затрагивается;

- Размер процентов (либор) определяется условной суммой соглашения;

- Выплачивается только разница между процентными встречными платежами.

Мы разобрали, что это за своп простыми словами – пример не помешает для закрепления материала:

- Первая компания оплачивает плавающую ставку, но хочет получить фиксированную;

- Вторая организация оплачивает фиксированную ставку, но хочет перейти к плавающей;

- После заключения сделки стороны меняют текущие процентные обязательства на желаемые.

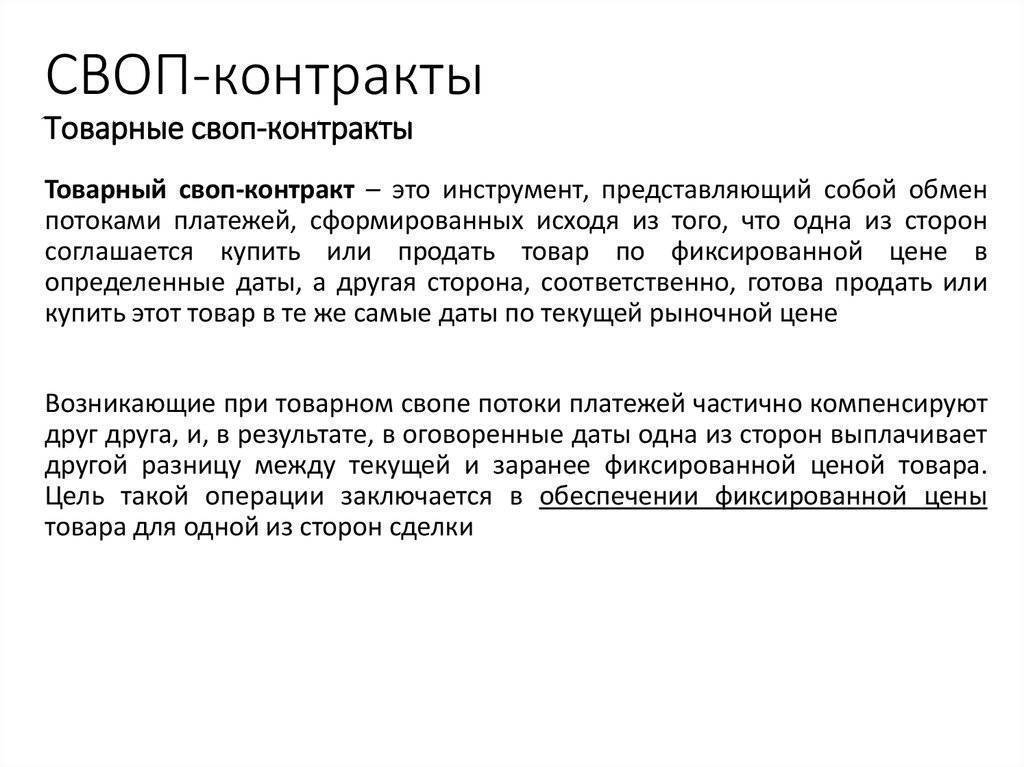

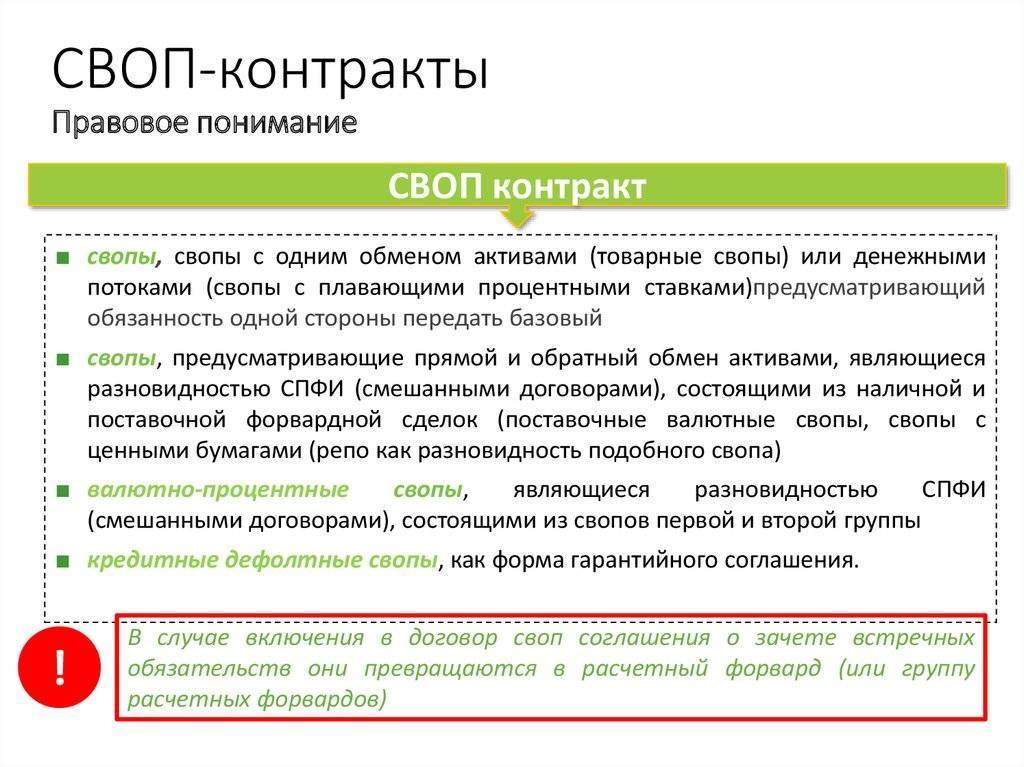

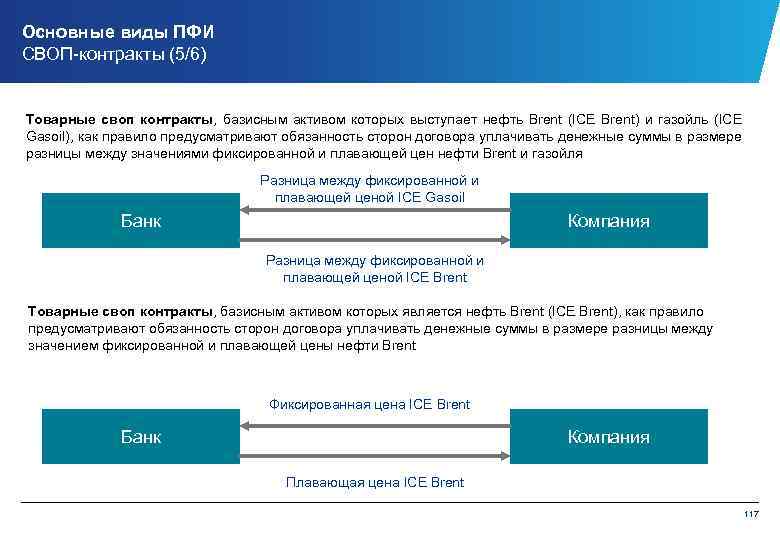

Есть и другие виды swap:

- Товарный. Одна из сторон приобретает товар по фиксированной цене, вторая сторона совершает обратную покупку по средней биржевой цене за установленный период. Главная цель – распределение поставочных рисков;

- На акции – встречные потоки денежных средств базируются согласно доходности по биржевому индексу рынка;

- Кредитно-дефолтный. Это дериватив, предназначенный для страхования от невыполнения финансовых обязательств. Продавец получает премию, так как принимает на себя риски по отказу третьей стороны от оплаты.

Мы подробно обсудили, что такое своп в трейдинге, рассмотрели доступные виды и привели яркие примеры. Надеемся, что после прочтения обзора ваша финансовая грамотность значительно улучшилась!

Здесь яндекс кошелек регистрация – пошаговая инструкция.

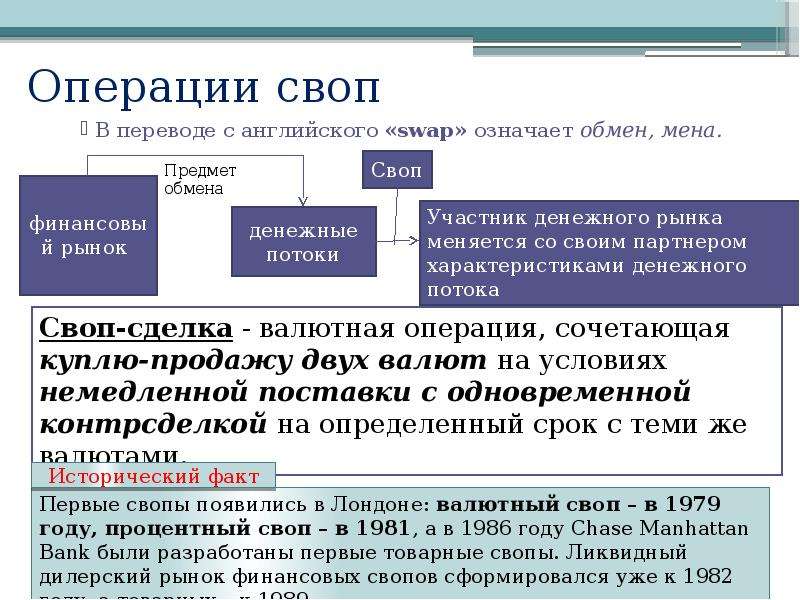

История [ править ]

Свопы были впервые представлены общественности в 1981 году, когда IBM и Всемирный банк заключили соглашение о свопах. Сегодня свопы являются одними из наиболее активно торгуемых финансовых контрактов в мире: общая сумма невыплаченных процентных ставок и валютных свопов составила более 348 триллионов долларов в 2010 году, по данным Банка международных расчетов (BIS).

Большинство свопов торгуются на внебиржевом рынке (OTC), «индивидуально» для контрагентов. Однако Закон 2010 года предусматривает многостороннюю платформу для котирования свопов, механизм исполнения свопов (SEF) и предписывает, чтобы свопы сообщались и проводились клиринговые операции через биржи или клиринговые палаты, что впоследствии привело к формированию хранилища данных подкачки (SDR), центральное средство для создания отчетов и ведения записей подкачки данных. Поставщики данных, такие как Bloomberg, и крупные биржи, такие как Чикагская товарная биржа, крупнейший фьючерсный рынок США и Чикагская биржа опционов, зарегистрированные в качестве СДР. Они начали перечислять некоторые типы свопов, свопционов и фьючерсов на свопы на своих платформах. Затем последовали и другие биржи, такие как IntercontinentalExchange и Eurex AG со штаб-квартирой во Франкфурте.

Согласно статистике доли рынка SEF за 2018 год Bloomberg доминирует на рынке кредитных ставок с долей 80%, TP доминирует на рынке валютных дилеров для дилеров (доля 46%), Reuters доминирует на рынке валютных дилеров на рынке клиентов (доля 50%), Tradeweb занимает лидирующие позиции на рынке обычных процентных ставок (доля 38%), TP – крупнейшая платформа на рынке базисных свопов (доля 53%), BGC доминирует как на рынках свопционов, так и на рынках XCS, Tradition – крупнейшая платформа для Caps and Floors (55 % Поделиться).

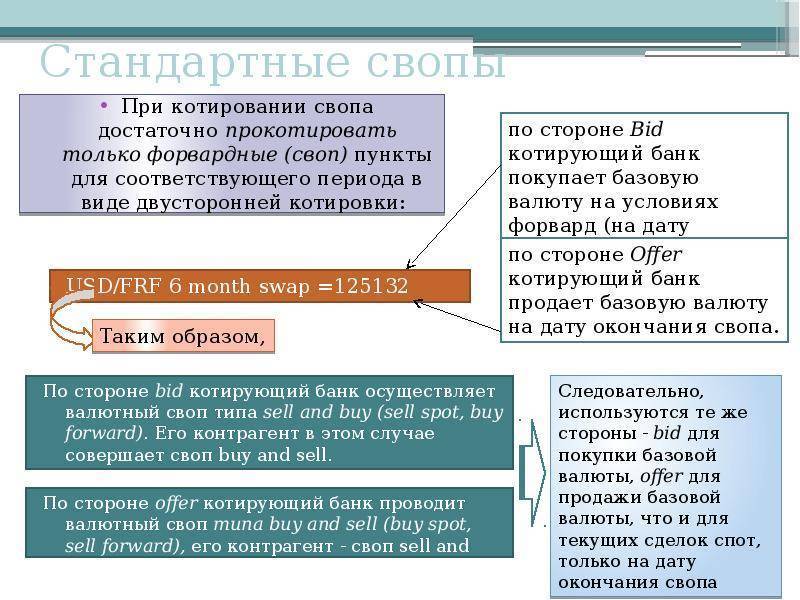

Основное назначение операций

Валютный своп (англ. «foreign exchange swap») представляет собой обмен валютами спот (первая часть валютного свопа) с обязательством совершения в определенную дату последующего форвардного обратного обмена теми же валютами (вторая часть валютного свопа). При этом курс, по которому совершается обмен по первой части, и курс, по которому совершается обмен по второй части, согласуются сторонами при заключении валютного свопа. Курс по первой части (базовый курс) и курс по второй части различаются на своп-разницу.

Механизм валютного свопа подразумевает, что происходит переход права собственности на иностранную валюту, что снижает кредитный риск по данному виду операций по сравнению с депозитом или обеспеченным кредитом и упрощает разрешение ситуаций при неисполнении обязательств одной из сторон.

Валютный своп как инструмент денежно-кредитной политики в основном используется центральными банками при предоставлении ликвидности в национальной валюте. В этом случае иностранная валюта выступает как обеспечение.

Свободно конвертируемая иностранная валюта, безусловно, является надежным обеспечением в любой сделке. Вместе с тем центральному банку предоставлять ликвидность кредитным организациям только или в основном под обеспечение иностранной валютой обычно нерационально. Прежде всего, у кредитных организаций может не быть столько иностранной валюты. Кроме того, иностранная валюта нужна кредитным организациям для осуществления платежей. А вот как вспомогательный инструмент многие центральные банки включают валютный своп в свой арсенал. Причем, поскольку валютные свопы широко распространены в операциях между кредитными организациями, то и центральные банки используют именно эти операции, а не обеспеченные кредиты.

Активное использование данного инструмента для предоставления ликвидности в целях денежно-кредитной политики характерно для центральных банков стран с высокой степенью открытости экономики (значительными потоками средств в иностранной валюте) и низкой емкостью внутреннего рынка качественных ценных бумаг (что ограничивает потенциал использования инструментов по предоставлению ликвидности под обеспечение ценными бумагами). Примеры стран, где центральные банки когда-либо действительно предоставляли ликвидность в национальной валюте путем заключения сделок валютного свопа, — Австралия и Новая Зеландия.

Операции «валютный своп» Банка России как инструмент денежно-кредитной политики представляют покупку Банком России иностранной валюты у кредитной организации за рубли (спот) с последующей продажей Банком России иностранной валюты кредитной организации за рубли в определенную дату (форвард). Банк России использует валютный своп как инструмент постоянного действия. Банк России также может проводить аукционы валютного свопа «тонкой настройки».

Валютный своп может использоваться центральными банками как инструмент поддержания финансовой стабильности, в том числе с предоставлением кредитным организациям денежных средств в иностранной валюте. Такие операции проводили, например, Евросистема (ЕЦБ) и Швейцарский Национальный Банк.

Операции «валютный своп» Банка России как инструмент поддержания финансовой стабильности представляют продажу Банком России долларов США или евро кредитной организации за рубли (спот) с последующей покупкой Банком России долларов США или евро у кредитной организации за рубли в определенную дату (форвард). Банк России заключает указанные сделки в соответствии со стандартной рыночной практикой.

Что такое своп сделка?

Рассмотрим же подробнее что такое своп сделка? В обычном режиме, сделки на рынке Форекс производятся на условиях спот, то есть все суммы, которые были поставлены в текущий рабочий день, должны быть по всей сумме поставлены и на следующий рабочий день. Чтобы такого не происходило, необходимо совершить сделку своп на форекс. Сделка этого типа позволит произвести закрытие и открытие позиции по текущему валютному курсу. Валютный своп на рынке Форекс позволит урегулировать обязательства каждой из сторон сделки.

Центральный банк по валюте каждой страны устанавливает учетную ставку. Для каждой отдельной страны ставка может отличаться. Отличие может быть настолько значимым, что многим трейдерам удается заработать приличные деньги, покупая и продавая валюты разных стран.

Например, в США учетная ставка равна 5%, а в Великобритании – 6 %.

По валютной паре GBP / USD происходит покупка 1 стандартного лота (100000 единиц основной валюты, в нашем случае GBP) по курсу = 1.99.

Оплата сделки своп на форекс составит: (100000х1,99/100) х (6%-5%) = 1990 $ в год.

За сутки сделка по оплате валютного свопа будет равна: 1990$ / 365 = 5,45$ в сутки.

При открытии длинной позиции на форекс, приобретения по валютной паре GBP / USD происходит займ USD по 5% годовых и открытие депозита по GBP под 6% годовых. Поскольку депозитный процент превышает кредитный, то на валютный счет трейдера будет произведено зачисление валютного свопа на суму — 5,45$ в сутки.

Если открывается короткая позиция на форекс, продажи по валютном инструменте GBP / USD, ситуация будет совсем иная: займ валюты GBP под 6% годовых и открытие депозита по 5% годовых по USD. В таком случае кредитная ставка превышает депозитную и со счета трейдера будет ежесуточно проводится своп сделка на списание в размере теж же — 5,45$.

В нашем примере, для упрощения понимания использовалась однопроцентная ставка для каждой отдельной валюты. На практике учетные ставки по кредиту и депозиту для каждой отдельной валюты практически никогда не совпадают.

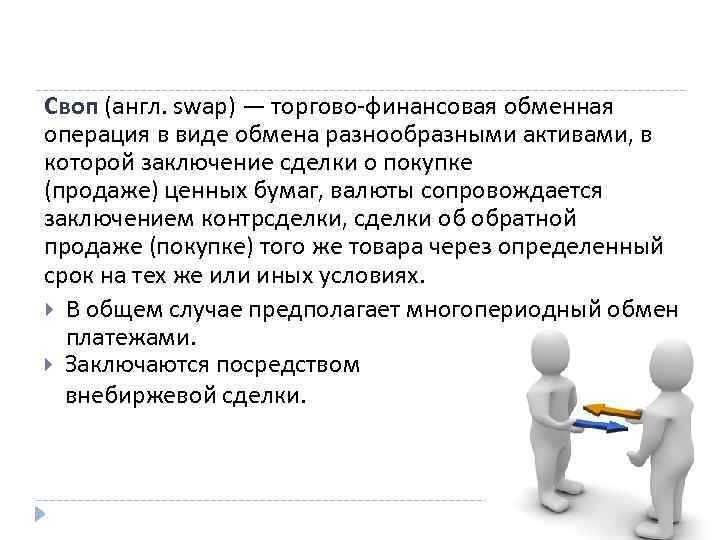

Что такое своп?

Своп (от англ. swap) – это как уже говорилось выше, означает перенос. В биржевой торговле он означает проведение двух конверсионных сделок на конкретную сумму с разными датами поставки.

Основным предметом интереса покупателя и продавца являются деньги, поэтому со временем из валютных свопов выделилась новая категория — процентный своп. Он может делиться на две подкатегории, касающиеся отложенной поставки финансовых средств под процент (чаще всего, определяется по LIBOR – Лондонская межбанковская ставка предложения), либо на поставку купленных денег равными долями в течение срока действия договора.

Конверсионная сделка представляет собой транзакции трейдеров на валютном рынке, направленные на обмен валют. Операция проходит по заранее условленному курсу и даты.

Особенности сделок своп

- Растянуты во времени на срок до нескольких лет.

- Ставят в равный риск покупателя и продавца.

- Позволяют перекредитоваться или избавиться от ненужного актива на некоторое время.

- Позволяют вести одновременные сделки с десятками контрагентов.

- Могут измеряться как в финансовой, так и натуральной форме.

В биржевом трейдинге выделяется три основных свопа: это короткие свопы, короткие однодневные и форвардные. Первые не должны вызвать затруднений — здесь оба этапа сделки прошли в течение одного дня. Вторые исполняются в течение двух рабочих дней – сегодня и завтра, у третьих дата валютирования стоит раньше заключения контракта.

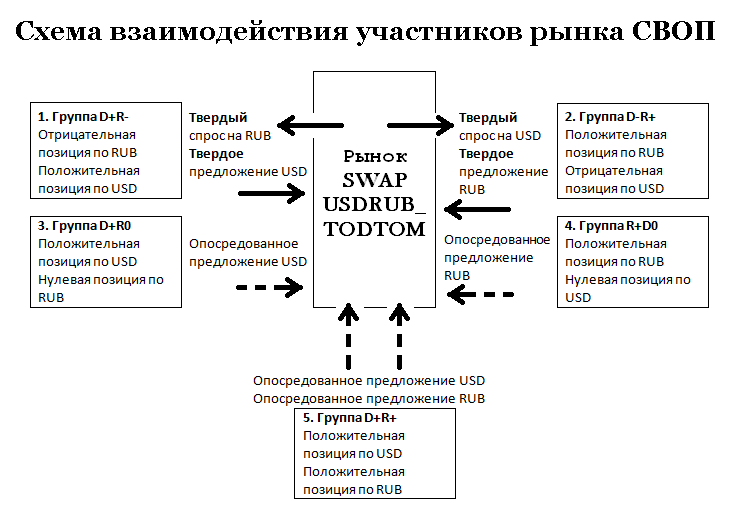

На валютном рынке Московской Биржи существует три типа контрактов:

- TOD (Т+0) – today, сегодня

- TOM (Т+1) – сегодня плюс один день – завтра

- SPT (Т+2) – от английского spot – плюс два дня – послезавтра

Если трейдер желает выйти на поставку, он просто приобретает необходимый ему контракт и ждет его исполнения соответственно сегодня, завтра и послезавтра. Однако если речь идет о переносе средств без поставки, то брокер обязан провести своп-сделку, продав текущий контракт клиента и купив другой взамен, но уже с другим сроком жизни.

Более детально это выглядит следующим образом. Клиент приобрел 1 лот USDTOM (1000$). Но у него на счете всего лишь 40 000 рублей. При курсе в 80 рублей за доллар остальные 40 000 это кредитные средства брокера, позиция открыта с плечом. Поскольку поставка происходит только на свои средства (клиент же не можетоплатить контрагенту половину стоимости 1000$ заемными деньгами), на следующий день клиент не увидит на своем счете 1 лот контракта USDTOD. У него как был USDTOM, так он и останется. Брокер автоматически продаст TOM сегодняшнего дня и купит TOM завтрашнего дня в конце торговой сессии.

Длинная и короткая валютные позиции

Своп коротких и длинных позиций на рынке форекс сопровождается некоторыми изменениями в цене. Фактически трейдер теряет немного в цене каждый раз, когда позиция переносится на следующий день, или через выходные. В целом валютный рынок значительно отличается от фондового. По валютным парам не проходят дивидендные отсечки и, в целом, потенциал стоимости той или иной денежной единицы можно оценить только в отношении другой денежной единицы. Трейдер должен анализировать экономику целого государства, а не финансовое состояние отдельного предприятия.

Шорты и лонги на форекс могут использоваться в концепции любой краткосрочной и среднесрочной стратегии. Трейдер должен четко понимать, какие позиции открыты в его портфеле, и какие операции он должен совершить, чтобы случайно не сформировать нежелательных позиций на счете.

Инвестор может отдельно формировать шорт и лонг листы счета депо, чтобы оценивать структуру собственного портфеля. Кроме того, шорт и лонг листы отдельных акций и финансовых инструментов создает и сам брокер. В них помещаются те активы, которые можно использовать в маржинальной торговле. К примеру, брокер не может себе позволить предоставлять возможность шортить низколиквидные акции.

Финансовая арифметика СВОП

Стоимостью свопа именуется разница между котировками так называемых «ног» свопа (swap legs) — котировками конверсионных сделок, создающих спрэд.

Проще говоря, своп представляется в виде 2-х противоположных сделок, которыми обмениваются торговцы по сделке по определенным процентным ставкам. Так как эти ставки по депозитам и кредитам не всегда равны, то — при равенстве пропорций сумм по первой ноге свопа и равенстве сроков по условным сделкам депо — процентные платежи не будут равнозначны. Именно такая разница между этими сторонам и определяет саму цену свопа.