Порядок транзакции

Теперь немного покажем схему того, как собственно происходит транзакция:

Передаем карточку продавцу магазина (суть не меняется, может вставить в банкомат или терминал, войти в Сбербанк Онлайн и т.п., но с кассиром как-то привычнее).

Продавец аккуратно проводит карту по POS-терминалу. В этом время устройство считывает все доступные ему сведения с карты, зашитые на магнитной ленте или чипе.

Информация с устройства в зашифрованном виде улетает в банк-эквайер – кому и принадлежит считыватель.

Эквайер передает эти данные в центр обработки данных (ЦОД) платежной системы. Именно она будет отвечать за снятие и перевод денег. Она же проводит проверку карты на мошенничество, она же может отменить транзакцию. К слову, такие проверки могут проводиться и самими банками.

Из ЦОД информация передается уже эмитенту. Который и делает последние проверки вплоть до баланса, ввода ПИН кода, дневных лимитов и списывает деньги со счета. На конечной точке транзакции возможна конвертация валюты при трансграничных переводах. Многие во время этого натыкаются на проблемы с недополучением сумм и больших комиссий – так плательщик может оплатить полную сумму, но до конечного банка она может и не дойти целиком

Обращайте внимание на совершение таких платежей особенно в международных крупных магазинах. С Алиэкспресс подобное может быть заметно на предварительном списании денег с карты при покупке и дальнейшим изменением точного баланса – после проверки баланс немного сходится.

После списания происходит обратное распространение информации: от эмитента в ЦОД, из ЦОДа в банк-эквайер, а тот уже передает информацию об успешно проведенной транзакции вам на чеке.

Вот такой путь проходит во время одного платежа. А этот один платеж в нашем случае и есть та самая транзакция. Но и здесь есть уже нюансы, вроде бы все договорились и хэппи энд. Но нет! Деньги у банка ушли в магазин (причем не от банка владельца карты), но на карточке, производившей оплату, они всего лишь заблокировались, до получения соответствующих документов от эквайера эмитентом. И вот здесь может быть задержка вплоть до месяца… Но это уже не наши проблемы.

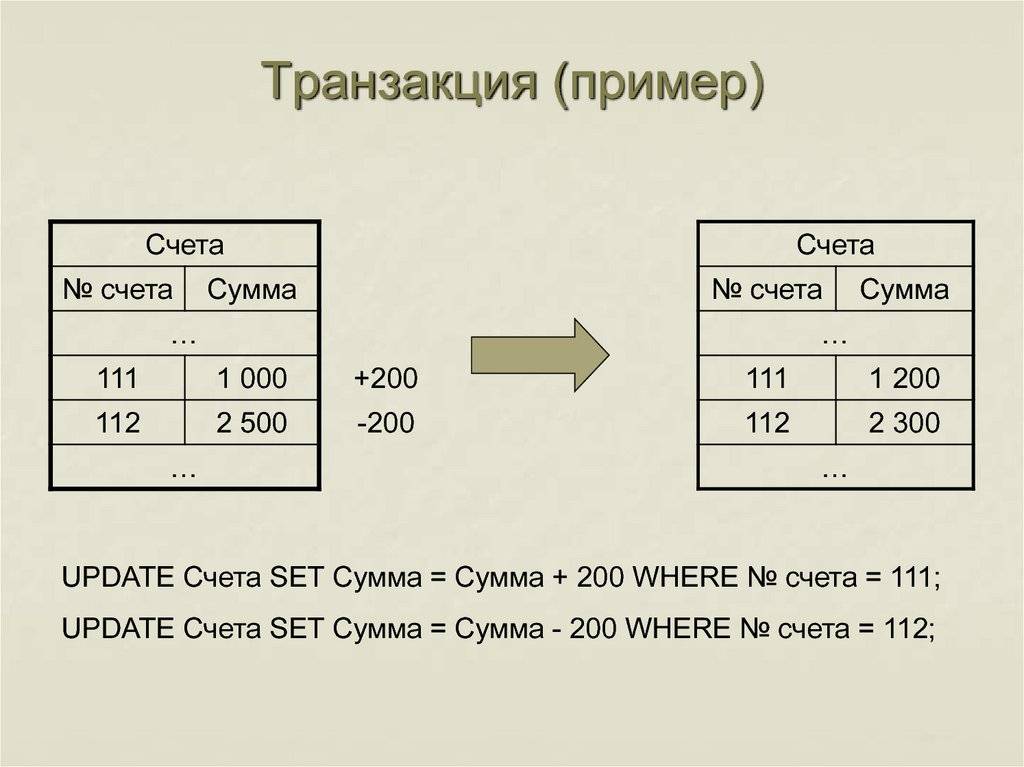

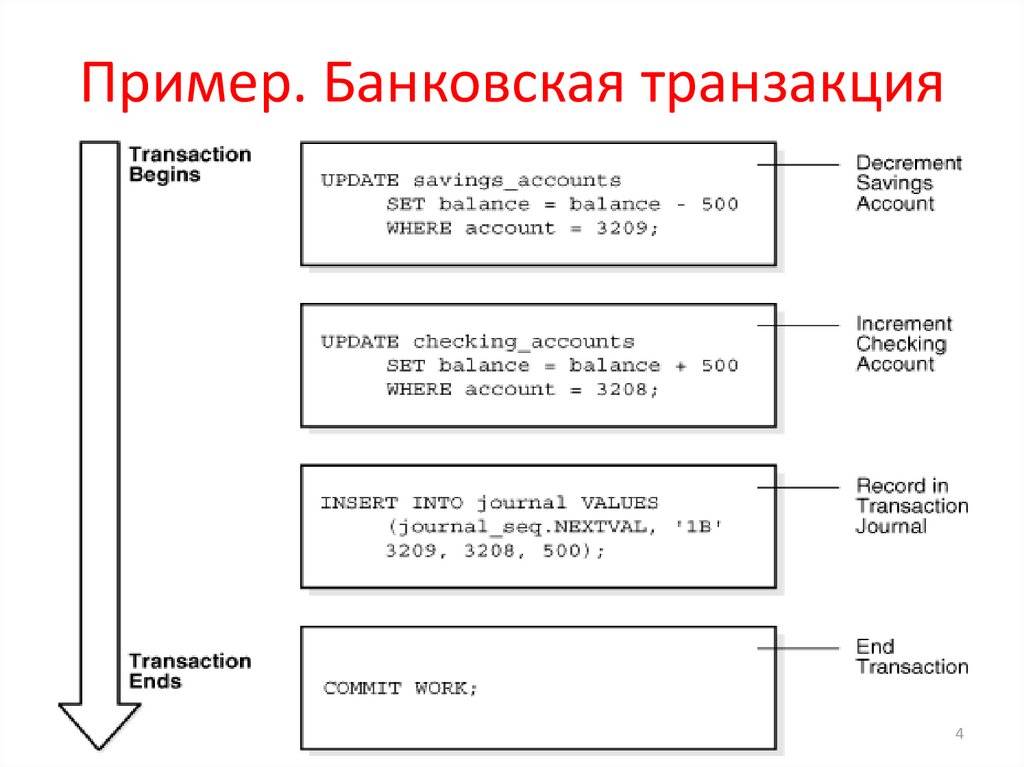

Транзакция на примере

Разберем на простом примере, как происходит транзакция.

Пример такой: человек расплачивается картой, совершая покупку в магазине.

В схеме проведения данной транзакции принимают участие:

- Продавец — магазин, принимающий к оплате карту;

- Покупатель — человек, оплачивающий своей картой покупку;

- Банк-эмитент — банк, выпустивший карту;

- Банк-эквайер — банк, к которому подключен платежный терминал;

- Процессинговый центр — компания, обеспечивающая технологическое взаимодействие между сторонами расчетов с использованием пластиковых карт.

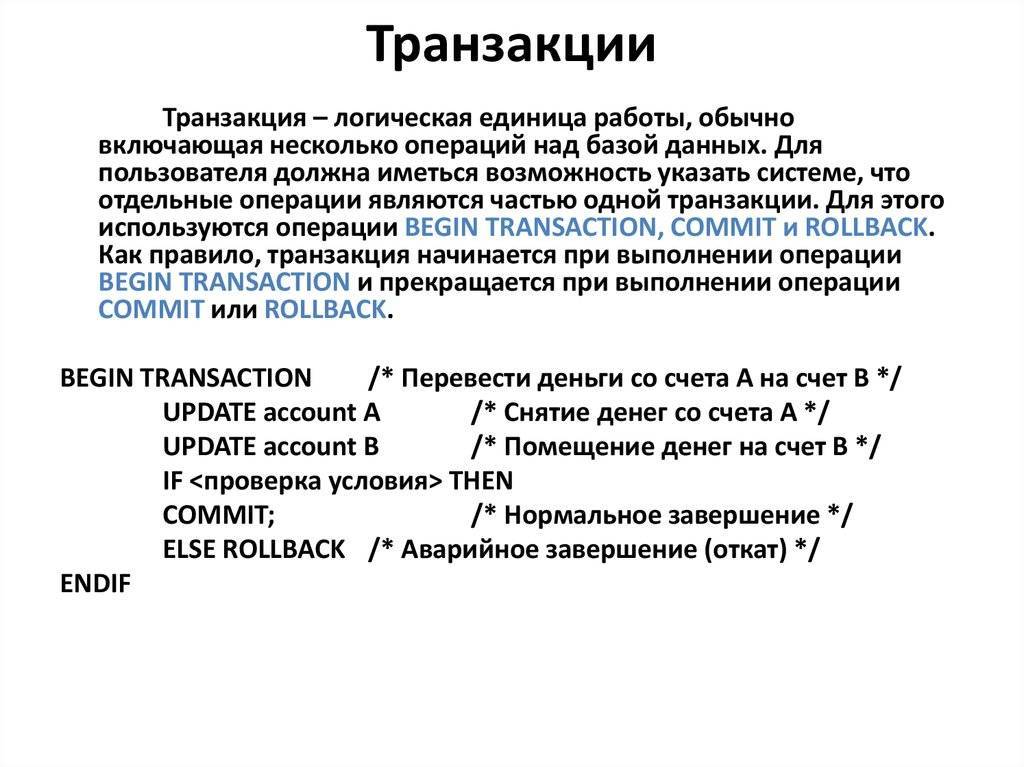

Как происходит транзакция? Продавец вставляет карту покупателя в платежный терминал и набирает сумму к оплате, при необходимости покупатель подтверждает ее вводом пин-кода. Банк-эквайер через процессинговый центр отправляет в банк-эмитент запрос о возможности осуществления указанной операции. Получив запрос, процессинговый центр проверяет его и передает в банк-эмитент. Банк-эмитент тоже проверяет запрос и либо удовлетворяет его, либо отклоняет. Если запрос был одобрен — ему присваивается уникальный код (номер транзакции). Ответ отправляется обратно через процессинговый центр в банк-эквайер. Процессинговый центр принимает полученный ответ и передает его в банк-эквайер, а банк-эквайер передает ответ продавцу на платежный терминал. Если был отказ — продавец видит это и сообщает покупателю об отказе в проведении операции (ошибка транзакции). Если запрос был одобрен — банк-эмитент блокирует сумму оплаты на карте, а платежный терминал продавца выдает чек об успешной оплате. В дальнейшем банк-эмитент перечисляет заблокированную сумму покупки банку-эквайеру, а банк-эквайер зачисляет ее на счет продавца за минусом своей комиссии.

Схема проведения транзакции в описанном виде может показаться несколько сложной, но фактически все это производится автоматически электронными алгоритмами, поэтому вся транзакция занимает несколько секунд времени.

Знакомство с термином

Вопрос о том, что такое транзакция, человека не из мира финансов вгоняет в ступор. Но и финансист будет удивлен, когда программист начнет ему втолковывать про группу последовательных операций с точно таким же названием

А уж если физик расскажет про важность ключевого понятия транзакционной интерпретации или психолог убедительно докажет, что единицу межчеловеческого общения называют именно этим термином, можно вообще засомневаться в правильности понимания, что такое транзакция

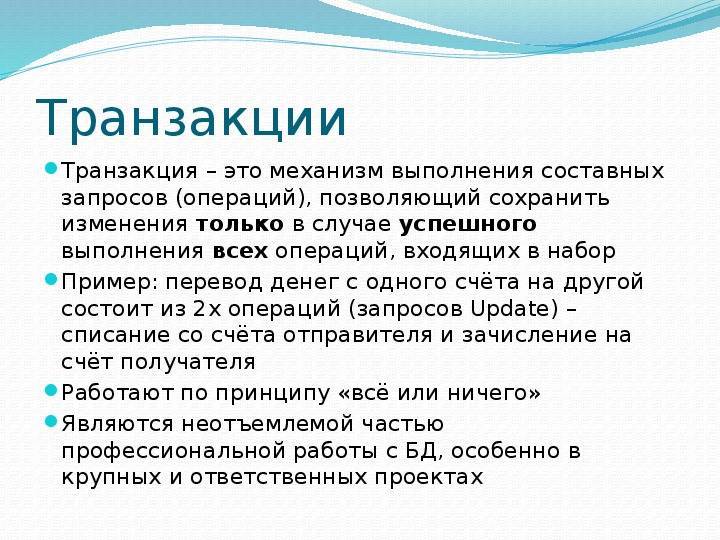

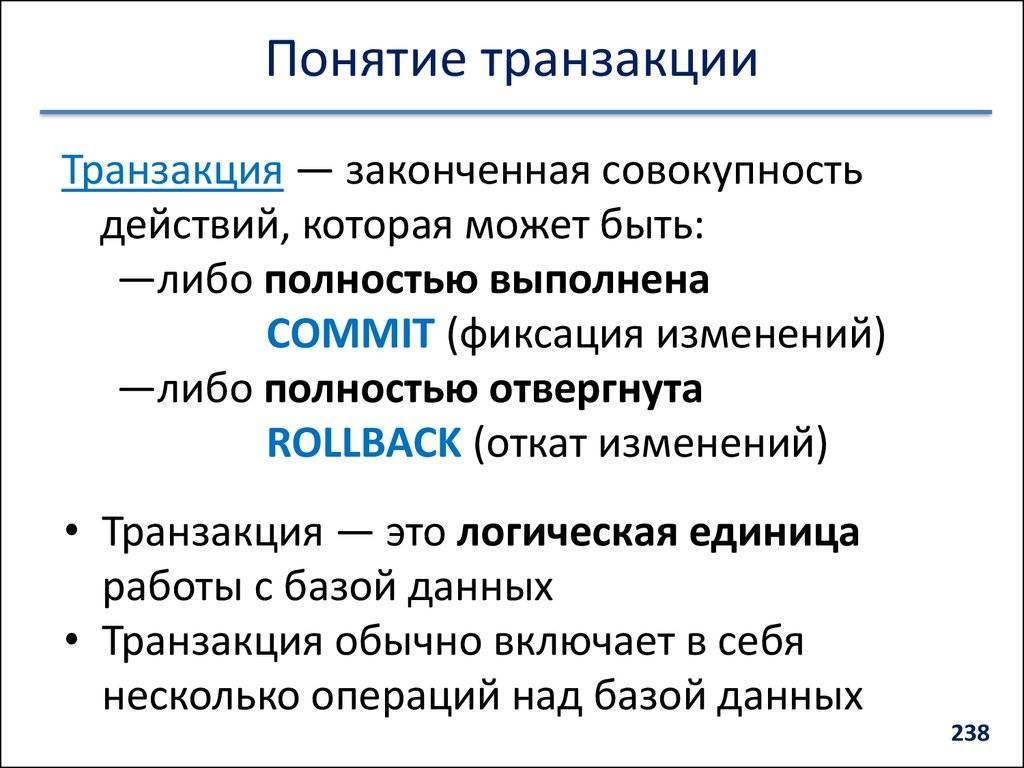

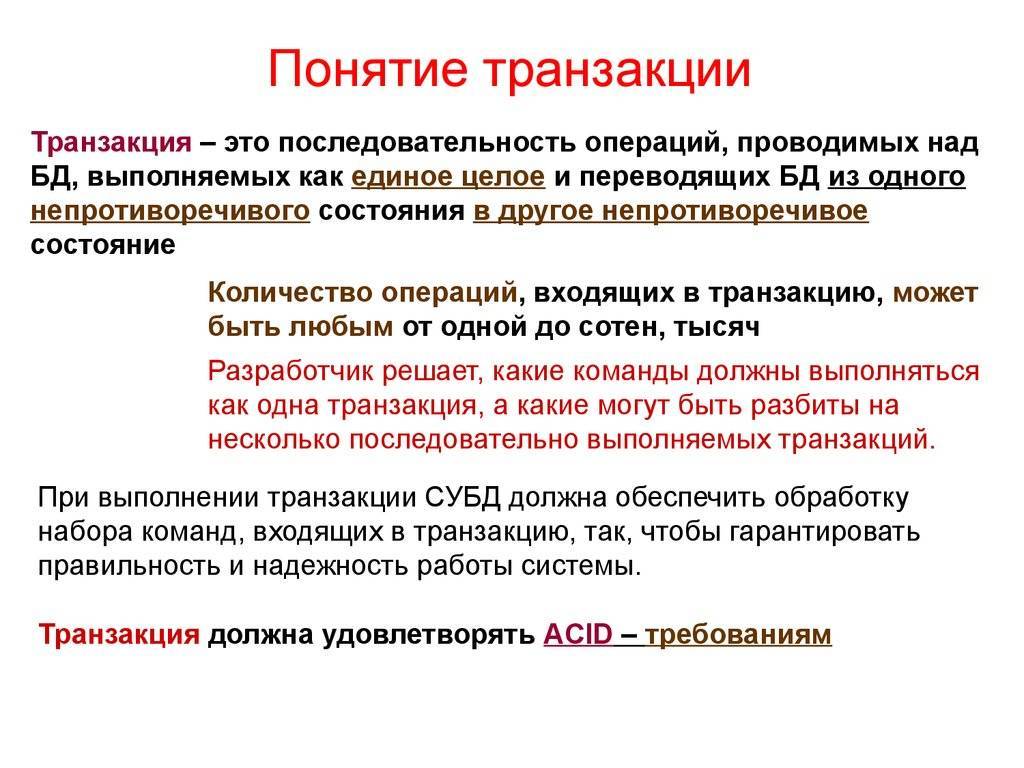

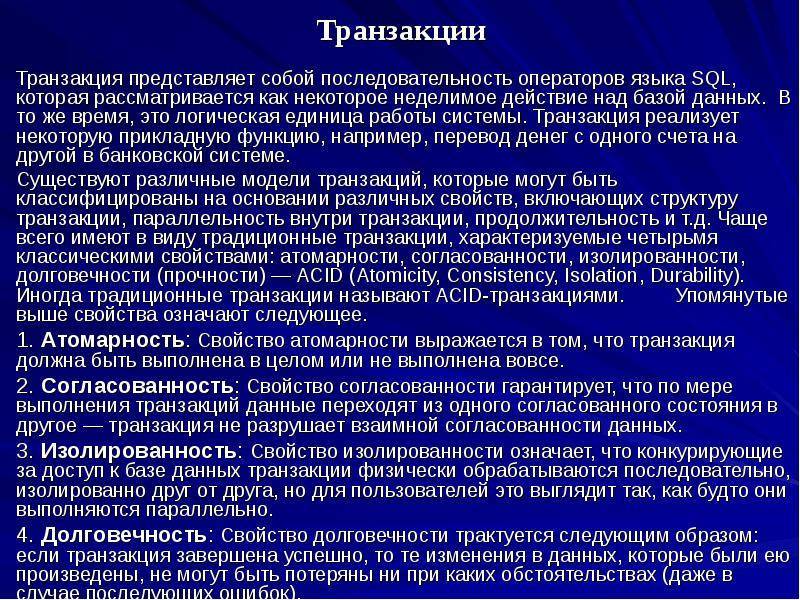

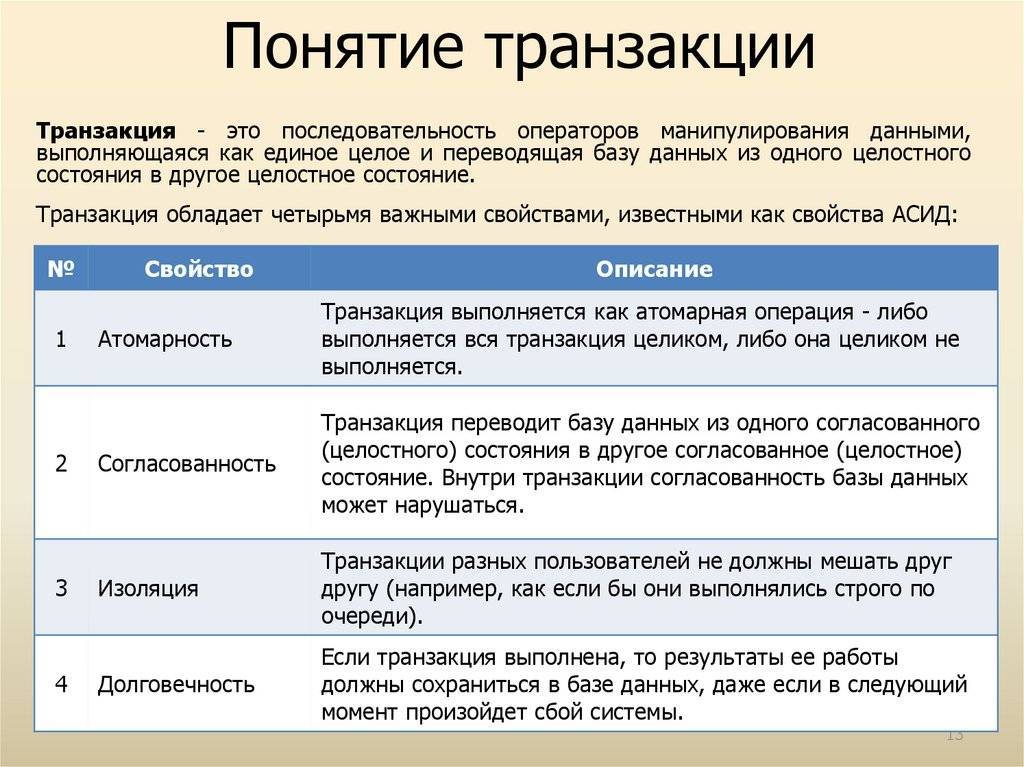

Но суть этого слова проста. Латинское transactio переводится как «договор», а английская формулировка характеризует transaction, как минимально осмысленную, имеющую смысл операцию, которая может свершиться только в полном объеме. Используется термин, в основном, как финансовый, но встречается в информатике, физике или психологии.

Но суть этого слова проста. Латинское transactio переводится как «договор», а английская формулировка характеризует transaction, как минимально осмысленную, имеющую смысл операцию, которая может свершиться только в полном объеме. Используется термин, в основном, как финансовый, но встречается в информатике, физике или психологии.

Трансакционные издержки

Трансакционными

издержками (transaction coast)

принято называть все те

затраты которые непосредственно связаны

с самим процессом проведения сделки

(транзакции). Этот термин был впервые

введён в 1937 году американским экономистом

Рональдом Коузом в его исследовании

под названием «Природа фирмы» («The

Nature of Firm»).

Эти издержки

часто сравнивают с силами трения, с

которыми неизбежно сталкивается любой

движущийся механизм в процессе работы.

По утверждению Рональда Коуза отсутствие

трансакционных издержек в глобальном

масштабе привело бы к тому, что целая

вечность была бы прожита за несколько

мгновений. Ведь при таких условиях все

процессы во Вселенной происходили бы

моментально без задержек связанных с

трансакционными издержками (например,

с поиском необходимой информации).

В зависимости

от той стадии процесса на которой они

возникают, все трансакционные издержки

можно поделить на две основные категории:

- Предполагаемые

(ex-ante); - Фактические

(ex-post).

Предполагаемые

трансакционные издержки это все те,

которые возникают ещё до момента

заключения сделки. К ним можно отнести

все затраты на предварительный сбор

данных, переговоры предшествующие

подписанию договора и т.п.

К фактическим

трансакционным издержкам относят

все те, которые возникают уже после

заключения сделки и связаны непосредственно

с её исполнением. К таковым, например,

можно отнести комиссионные уплачиваемые

брокеру за совершение сделки.

Вообще выделяют

следующие виды трансакционных издержек:

- Затраты**

связанные с поиском и обработкой всей

необходимой информации; - Затраты

связанные с процессами переговоров и

принятия решения; - Затраты на

контроль и измерение; - Затраты на

юридические нужды связанные с выполнением

всех условий сделки.

** Под затратами

здесь и далее понимаются не только

затраты денег, но также и таких ресурсов

как время, труд и т.п.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Процедура проведения транзакции по банковской карте

Самая распространенная расходная операция по пластиковой карте – оплата товара и сервисных услуг. В проведении такого платежа участвуют 3 стороны:

- Банк-эквайер, который обслуживает данную торговую точку или предприятие сервиса. Именно его POS-терминал для оплаты установлен на кассе в рамках договора эквайринга;

- Банк-эмитент, который выпускает (эмитирует) пластиковые карточки и выдаёт их своим клиентам;

- Международная платёжная система (МПС). Она является промежуточным звеном для проведения любых расчётных операций между банками.

Итак, вы совершаете оплату услуги (или желанной покупки) с помощью своей платежной карты и для начала передаете ее кассиру. Большинство из сотрудников магазина даже не подозревают, что прокатывая вашу карту через POS-терминал (или вставляя чиповую карточку в кардридер терминала), они своим легким движением руки запускают целую цепочку проверок для подтверждения платежа. С этого момента и начинается транзакция, которая состоит из нескольких шагов, выполняющихся в строгой последовательности.

ШАГ 1. Сначала POS-терминал считывает с карточки те данные, которые требуются для разрешения проведения оплаты с карточного счёта покупателя (для проведения авторизации). К этим данным относятся номер карты, срок её действия, ФИО держателя, код проверки подлинности CVV2/CVC2 и ряд служебной информации, закодированной на магнитной полосе или чипе карточки. Эти сведения в виде зашифрованной информации передаются по каналу связи в банк-эквайер, который занимается обслуживанием конкретного терминала. Обычно магазины заключают соглашение с такими банками и платят им определённую комиссию за каждую транзакцию.

ШАГ 2. Банк-эквайер передаёт полученные данные в центр обработки данных (ЦОД) международной платёжной системы (самые известные МПС: Visa, MasterCard, Union Pay), которая обслуживает карту (её логотип в обязательном порядке будет присутствовать на лицевой стороне пластика). К таким операционным центрам подключены все банки-участники платежной системы, которых может быть сотни тысяч по всему миру. Сами ЦОД имеют разветвленную структуру и расположены практически в каждой стране мира – в России также есть свои ЦОД. Там проводится проверка на наличие/отсутствие карты в стоп-листе, и по результату проверки идёт отказ по конкретной транзакции или её одобрение. В последнем случае транзакция отправляется в банк-эмитент, который выпустил вашу карточку и обслуживает банковский счёт, к которому эта карта привязана, и с которого планируется проведение расходной операции. В стоп-лист номер карточки может попасть, например, при подозрении на мошенничество.

Этот шаг – ключевое звено всей цепи, так как именно международная платёжная система, являясь промежуточным «интерфейсом» между банком-эквайером и эмитентом, предоставляет возможность расчета по вашей карточке в любом магазине мира (!), при условии что карта и терминалы поддерживают эту МПС.

ШАГ №3. Информация направляется в процессинговый (авторизационный) центр банка-эмитента, задачей которого является получение одобрения платежа. Здесь обрабатываемая транзакция проходит расширенные проверки на её легальность: проверка на мошенничество или на нарушение условий обслуживания; проверка доступного остатка денежных средств на карточном счёте; выяснение, не превышен ли лимит на кредитке; совпадает ли ПИН-код, введённый держателем карты с его реальным значением. Комплекс этих проверок называется авторизацией, а их результат (в случае одобрения) выражается в присвоении кода авторизации совершаемой операции. За обработку этой транзакции эмитент оплачивает платёжной системе определённую комиссию.

ШАГ №4. Ответ от эмитента направляется в обратной последовательности через платёжную систему и приходит эквайеру, и уже дальше – в магазин (торговую точку). Клиент получает чек из POS-терминала со всеми реквизитами платежа.

Для покупателя на этом все взаимодействия с магазином заканчивается, и на счёт магазина приходят деньги за покупку, но средства с вашего карточного счета пока не списываются (!), они временно блокируются. Деньги в магазин сначала переводятся со счета эквайера, а уже потом списываются с вашего счёта после получения финансового документа на списание от банка-эквайера. Это может произойти в течение 30 дней с момента покупки по карте в соответствии с правилами платёжных систем и с действующим законодательством РФ.

Виды

- онлайн-транзакции – такие операции осуществляются только при условии предварительного соединения с центром по обработке информации, системой управления базами данных (СУБД), которая используется при совершении платёжных операций, для обязательной авторизации;

- оффлайн-транзакции – для осуществления платежной операции нет необходимости в непосредственной связи между ее участниками.

Участниками банковской транзакции являются:

- банк-эмитент, выпустивший платежную карту, с помощью которой осуществляются различные платежи;

- банк-эквайер – банк, обслуживающий торговый объект и предоставляющий ему в пользование POS-терминал.

Этапы осуществления банковской онлайн-транзакции:

- Провождение банковской платежной карты через терминал – внешняя сторона, то, что мы можем видеть; запрашивание информации, необходимой для осуществления транзакции, в виде множества закодированных данных (ФИО того, кому принадлежит карта, номер и срок действия карты) – внутренняя сторона.

- Сначала запрос обрабатывает прессинговый центр, после подтверждения авторизации участника операции он перенаправляет запрос в банк-эмитент, который после проверки соответствия данных в случае их совпадения дает разрешение прессинговому центру выполнить транзакцию.

- Суть выполнения транзакции состоит в присвоении каждой отдельной операции кода авторизации.

- Банк-эквайер, получая разрешение от банка-эмитента, осуществляет необходимую операцию, в результате которой выдает чековый документ из POS-терминала покупателю и переводит денежные средства с его счета на счет торгового объекта.

Осуществление операции в реальном времени – отличительная черта онлайн-транзакции.

Каждая транзакция отражается в виде соответствующей записи в базе данных банковского учреждения, независимо от того, успешной она была или неудачной.

Импринтер – механизм, который помогает выполнять оффлайн-транзакции. Для этого производится копия лицевой стороны платежного средства, которая в дальнейшем передается банку-эмитенту для оплаты товаров и услуг.

Чаще всего этот вид используется при оплате за пользование автомобилем или услуг проживания в гостинице.

Существует еще такой вид транзакции как отозванная. Это означает, что совершенная операция может быть отозвана по причине различных форс-мажорных обстоятельств. Эти действия осуществляются банком для того, чтобы защитить своих клиентов от возможных обманных действий со стороны продавцов.

Для совершения транзакций в настоящее время существует масса разнообразных способов:

- WebMoney;

- Платежная карта;

- Счет в банке;

- Мобильный счет;

- Электронный аппарат самообслуживания;

- Платежный терминал;

- Мультикасса и др.

Каждый может выбрать наиболее простой и удобный для себя способ.

Существует множество ограничений, которые делают невозможным осуществление той или иной транзакции:

- Максимальная сумма перевода (лимит), которая устанавливается банком-эмитентом;

- Взимание комиссии за совершение транзакции, не зависящей от суммы средств, которая переводится с одного счета на другой. Комиссия за одну транзакцию – это не процент, а четко фиксированная сумма, зависящая от ее весомости в байтах и сетевой загруженности в момент ее совершения (чаще всего размер одной транзакции не более 1000 байтов). Об этом всегда нужно помнить, чтобы не уйти в минусовый баланс по карте;

- Если сумма перевода превышает определенную величину, которую тоже определяет банк-эмитент, то нужно предварительно указывать цель осуществляемой транзакции. Только после прохождения проверки в банке и последующего одобрения, она может быть совершена.

Краткое резюме статьи

Итак, мы уже разобрались, что значит транзакция и каких видов она бывает. Этим словом называется любая операция, изменившая состояние счета: получение денег или их перевод, оплата чего-либо считаются транзакциями. При этом они делятся на «оффлайн» и «онлайн».

Разница между ними проходят во времени обработки запроса: первые обрабатываются в заранее определенные числа или по указанию клиента, а вторые — мгновенно. Ошибки при проведении платежа вполне возможны, и это не страшно. Чаще всего проблема решается внимательным вводом реквизитов и пин-кода, но, в случае чего, обращение в банк способно решить более серьезную проблему.

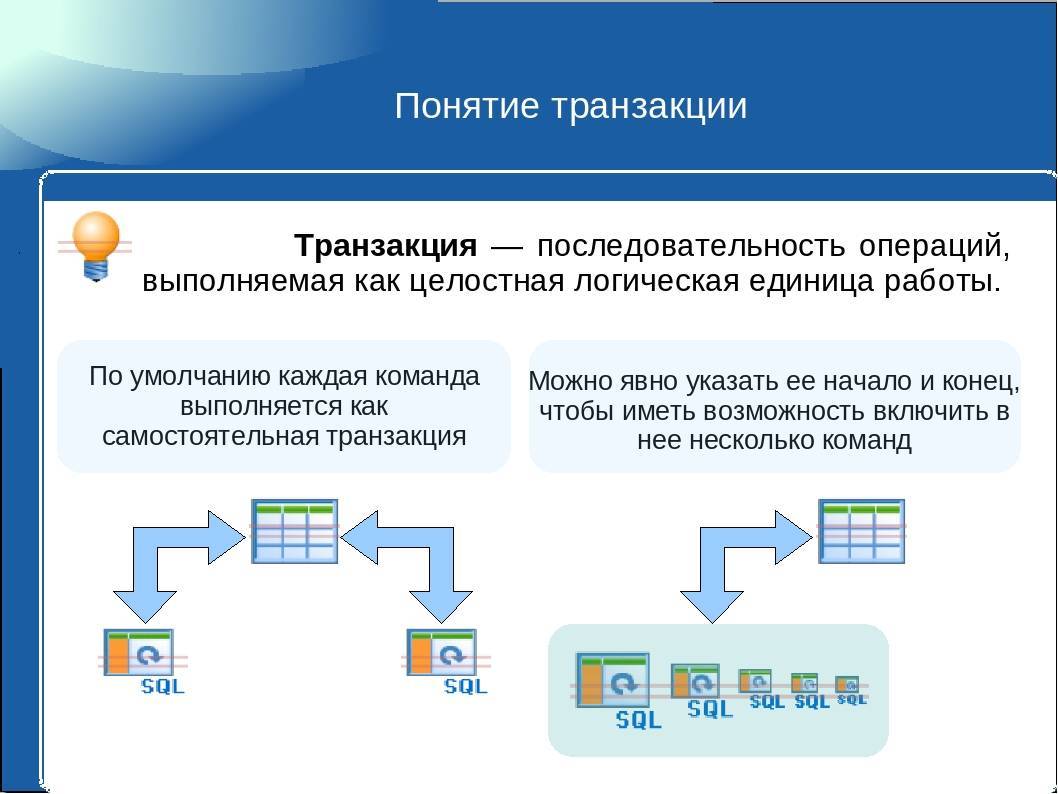

Что представляет собой транзакция?

Слово транзакция пришло к нам с английского языка и буквально переводится как «сделка». В более широком понимании – это ряд операций, включающих в себя обмен информацией, в результате чего в единую систему вносятся определенные изменения и дополнения.

Транзакцию стоит понимать как финансовую операцию по перемещению денежных средств при завершении сделок. В результате такой операции как минимум на двух счетах произойдут изменения – из одного деньги уйдут, а на другой поступят.

Подобный тип сделок совершается в независимости от того о каком счёте идёт речь. Это может быть как срочный и обычный расчётный счет, так и дебетовый или кредитный карточный счёт, к которому прикреплены платёжные карты.

Виды транзакций

- банковская. Простейшая транзакция по переводу денежных средств с одного расчётного счета в банке на другой;

- карточная. Перевод с одной платежной карты на другую;

- банкоматная. Пополнение обычного или карточного счёта наличными или иными способами посредством банкомата.

Хотелось бы отметить, что до сих пор нет единого мнения по правильности написания слова «транзакция». Порой данную операцию описывают как «трансакция». Хотя большинству привычно всё же первое написание.

Транзакции принято разделать на два способа их совершения:

- оффлайн. Классический тип платежа по заявкам. Участники транзакции в этом случает не имеют постоянной взаимосвязи, а перевод средств осуществляется не сразу по их заявкам. Чаще всего таким образом зачисляют деньги на зарплатные карточки сотрудников крупных предприятий. Процесс предусматривает сначала списание средств с расчётного счета предприятия, а затем постепенное зачисление на карточные счета рабочих;

- онлайн. Более современный и оперативный тип расчётов. Все транзакции происходят практически мгновенно. Производятся преимущественно внутри одного финансового учреждения. Задержки возможны и при онлайн транзакциях, но связано это не самим процессом, а с техническими особенностями, либо временной блокировкой перевода службой безопасности банка для проверки законности платежа.

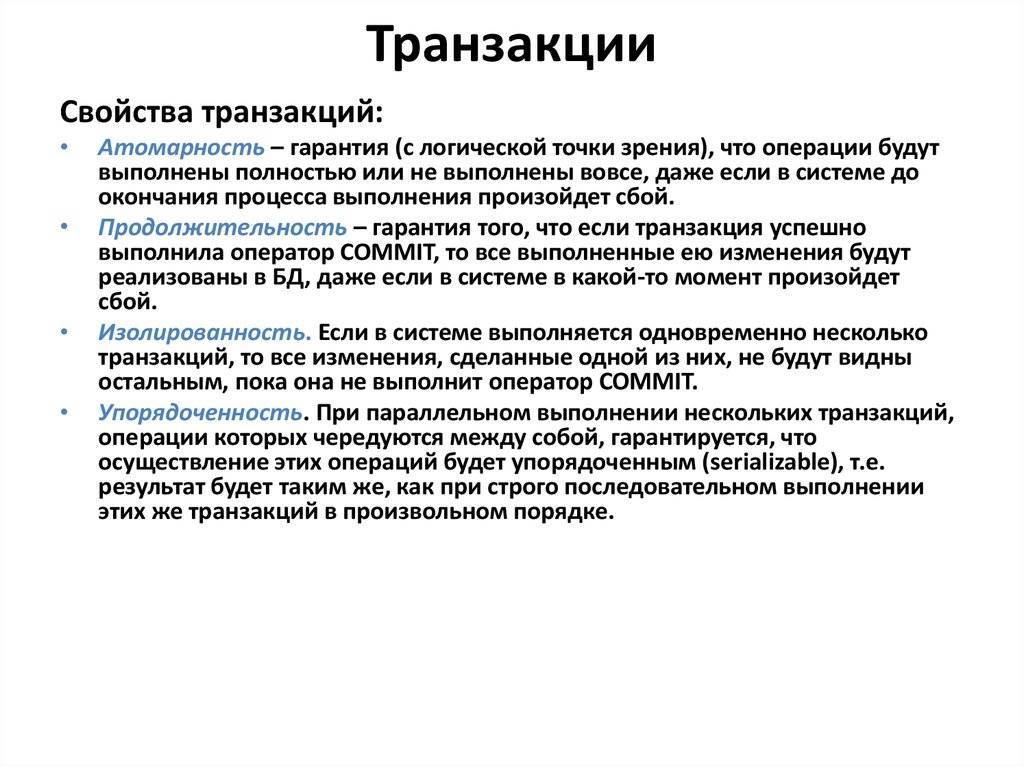

И хотя сам процесс проведения платежного поручения является довольно сложным с несколькими уровнями проверки, транзакции может быть присвоено только два состояния: успешная или неуспешная. Соответственно, в первом случае она считается завершённой, а во втором – нет.

Если наступает второе сообщение, то система обязательно уведомляет клиента об этом. На экране или при помощи смс сообщения будет выдано предупреждение: «Транзакция не была завершена» или «Возникла ошибка во время перевода средств». Чаще всего проблема возникает из-за сбоя в подключении к серверу или же ошибочных реквизитов. Также подобные ошибки с регулярной периодичностью повторяются у банкоматов.

Если такое произошло – не стоит отчаиваться, ведь даже в случае списания средств – их можно вернуть. Первое время стоит подождать, ничего не предпринимая, ведь с большой долей вероятности система сама вернет платеж.

В любом случае, вы всегда имеете возможность обратиться непосредственно в свой банк с просьбой отменить списание по транзакции, которая закончилась ошибкой. Чаще всего решение проблемы занимает не более одного дня.

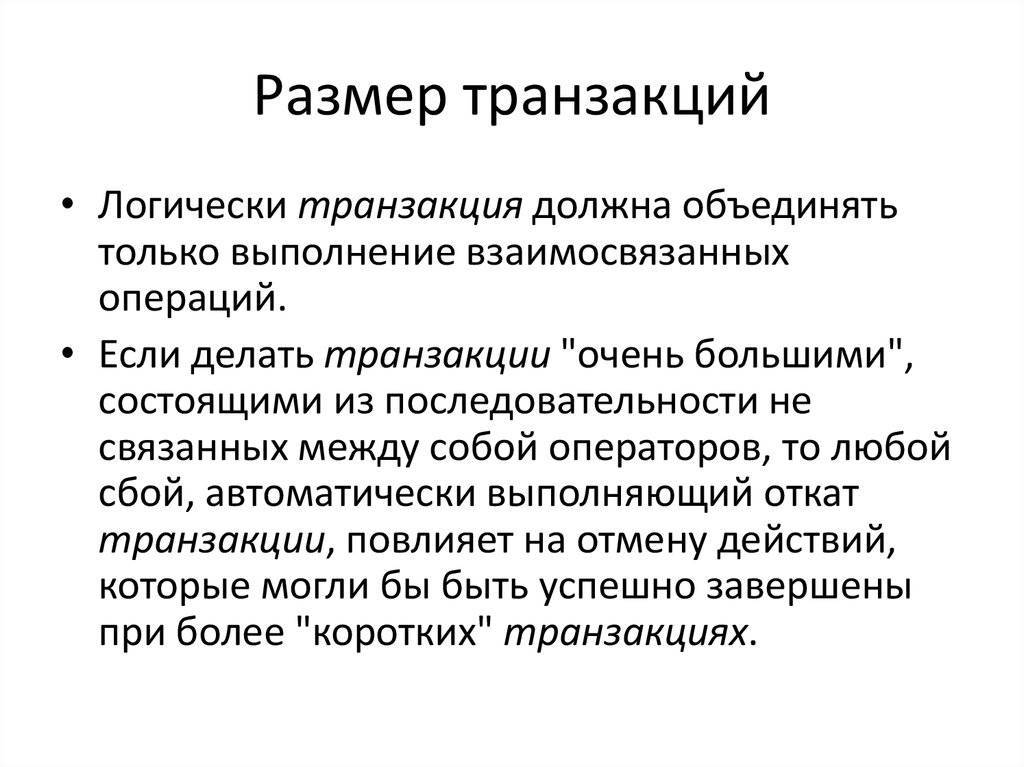

Сам термин транзакция имеет более широкое значение, чем может показаться. Мы не будем углубляться в детали нефинансового сектора. А лишь отметим, что применяется этот термин и в программировании и даже в психологии.

Как видим, придуманный много десятилетий механизм совершения транзакций дошел до наших дней лишь с небольшими изменениями, которые внедрялись постепенно благодаря усовершенствованию технологий передачи данных. За последние два десятилетия транзакции начали проводиться гораздо быстрее и стали еще более безопасными. А данные о них теперь более защищённые и главное — полностью исключена возможность внести в них любые изменения.

Мы можем рекомендовать смело использовать этот механизм при своих расчётах с другими людьми или партнерами по бизнесу.

Что такое транзакция применительно к экосистеме Bitcoin?

Как в реальной банковской структуре, Bitcoin транзакция – некая финансовая операция (денежный перевод) от одного адресата другому. Адрес в финансовом учреждении – банковский счет. В цифровой архитектуре банковский счет носит название Биткойн-адрес. Или Биткойн-кошелек – программное обеспечение, позволяющее осуществлять операции с транзакциями. Адрес электронного кошелька – это уникальная строчка из череды латинских букв и цифр. Если объяснять максимально просто, что такое транзакция в Биткойне, следует представить некую таблицу, поля (данные) которой выглядят следующим образом:

- дата и время проведения платежки;

- адрес Биткойн-кошелька отправителя;

- адрес Биткойн-кошелька получателя;

- размер (сумма) перевода.

Собственно, это и есть транзакция в контексте протокола блокчейн Bitcoin.

Понятия «входов» и «выходов»

Денежные переводы в экосистеме делятся на два типа, так называемые точки входа и выхода:

- «Входы». Данным термином обозначаются пополнения – процесс, в котором конкретный адрес выступает в роли получателя койнов.

- «Выходы». Этот термин подразумевает платежки, переводы, другие операции – процессы, в которых адресаты играют роль отправителей виртуальных средств.

«Вход» в финансовых операциях блокчейна всегда ссылается на «Выход». При этом в рамках одной платежки «Входы» могут делать отсылку к «Выходам» нескольких операций. Также существуют «Выходы», не связанные с «Входами».

Проще говоря, «Выходы» – это транзакции, которые содержат виртуальную денежную единицу. Финансовые операции этого типа неделимы. Для объяснения этого понятия приведем пример из жизни: например, некто в магазине покупает буханку хлеба за 50 рублей, давая продавцу купюру номиналом 100 «деревянных». В свою очередь продавец отдает покупателю хлеб и сдачу в размере 50 рублей. Если убрать хлеб, в блокчейне происходит такая же история: адрес отсылает некую сумму получателю, а сдача приходит дополнительной платежкой. Что касается «Входа», ссылающего на выходящую операцию – это некий ключ, позволяющий разблокировать «Выход» предыдущей транзакции. Полученный результат после разблокировки участвует в создании новых «Выходов». Данный алгоритм действий исключает возможность использовать средства других пользователей.

Разновидности трансакций

Операции, проводимые по платежной карте, можно классифицировать на онлайн-транзакции и офлайн-транзакции.

Онлайн-транзакции проводятся в режиме реального времени. Самой распространенной из них можно назвать оплату товаров или услуг в торговых точках и предприятиях сервиса клиента. Также сюда относятся переводы денег с карты на карту и банальное снятие наличных в банкомате. Такой вид операции требует обязательного одобрения платежа именно в момент оплаты или перевода и выше мы описали именно такой тип транзакций.

Офлайн-транзакции производятся без всевозможных проверочных мероприятий удалённой стороной и вытекающего из них одобрения или отклонения сделки. В этом случае происходит предварительное одобрение сделки, доступный по счету банковской карты остаток резервируется, а все реквизиты платежа остаются в памяти платежного терминала. Сама транзакция проводится чуть позже, когда все накопленные в терминале операции будут переданы по специальным каналам связи в обслуживающий банк.

Все шаги, которые проходит транзакция по банковской карте, мы постарались описать простыми словами, но всё равно очевидно, какие сложные манипуляции приходится выполнять сторонам сделки для подтверждения расходной карточной операции. К тому же всё это происходит за считаные секунды! А желающим ещё больше погрузиться в эту тему, посоветуем почитать статью про путешествие банковской трансакции из банкомата.

По каким причинам банковская транзакция может быть отклонена?

Успешно проведённые транзакции получают уникальный номер в системе банка-эмитента и банка-эквайера, сохраняющийся в мобильном приложении или личном кабинете клиента. Номер транзакции помогает клиентам оформить возврат или подать претензию при возникновении проблем с платежами, также реквизит используют банки для начисления бонусных баллов. При обработке платежей юридических лиц номера транзакций используются государственными надзорными органами для контроля хозяйственной деятельности, начисления налогов и выплаты различных субсидий.

На практике номер транзакции необходим клиентам при обращении в службу технической поддержки банка или платёжного сервиса. Как правило, проблемы с банковскими транзакциями возникают по следующим причинам:

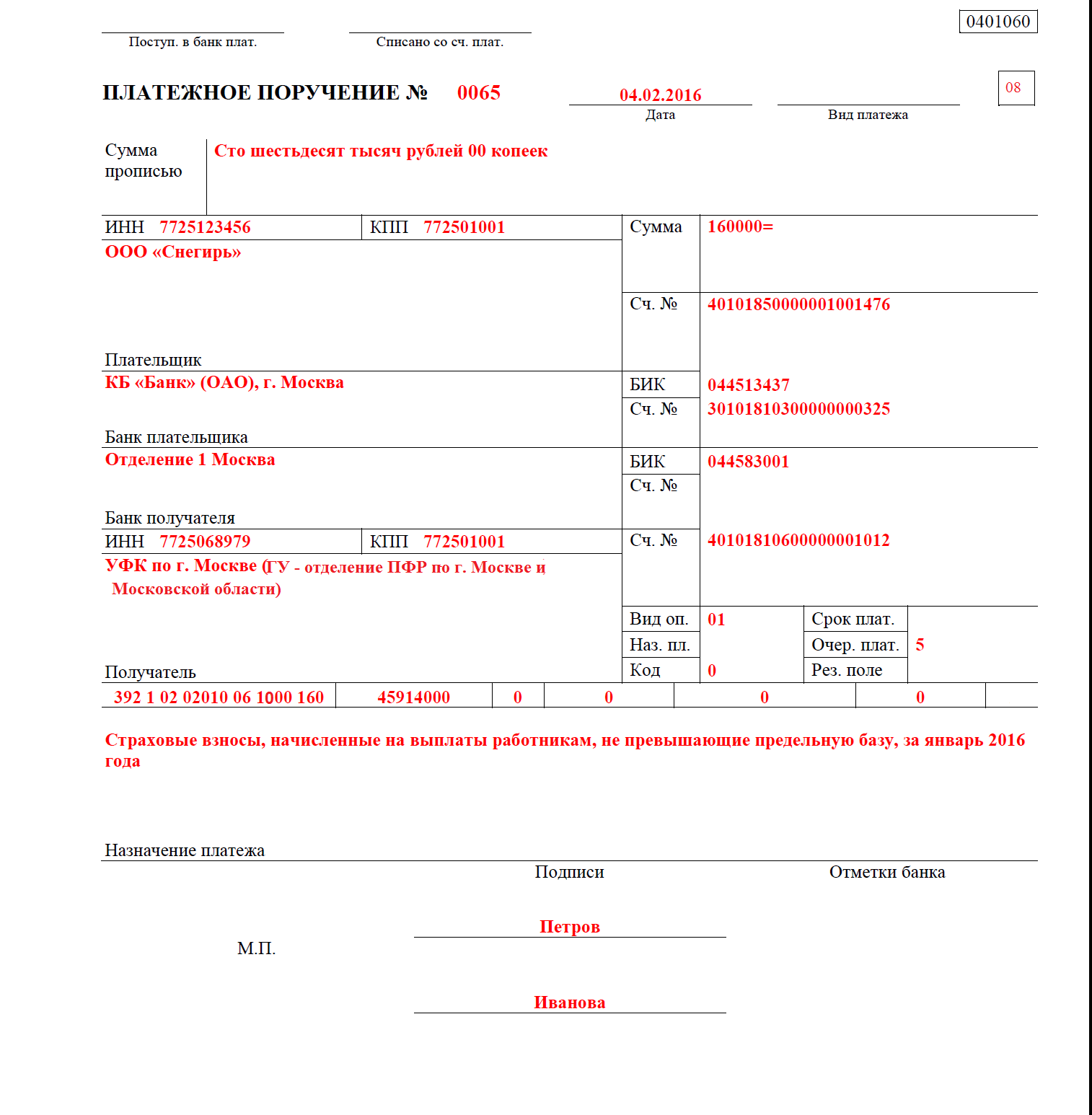

- Клиент ошибся в реквизитах (при совершении безналичных платежей). Если плательщик вводит банковские реквизиты получателя вручную, высока вероятность ошибки в цифрах, особенно при оформлении бюджетных платежей. В такой ситуации банк-эмитент карты или счёта отклонит операцию и средства вернутся на счёт плательщика. На современном этапе развития финансовых сервисов реквизиты получателя проверяются банком автоматически (ещё на этапе ввода данных плательщиком), поэтому неправильно заполненные платёжные поручения не поступают в обработку.

- Средств на счёте клиента недостаточно для совершения платежей. Такие ситуации возникают при нехватке средств, превышении регулярных (суточных, месячных, годовых) лимитов на операции, а также некоторых платежах за рубежом. Например, владельцы рублёвых банковских карт платёжной системы Мир не могут расплачиваться за границей, валютные операции будут автоматически отклонены банком-эквайером. Многие банки предоставляют функцию установки ежемесячных лимитов по дебетовым картам на расходные операции и снятие наличных. Например, такая функция действует для дебетовых карт, выпущенных Альфа-банком.

- Банковский счёт или пластиковая карта клиента заблокированы. Счёт клиента может быть заблокирован при окончании срока действия ДБО (договор банковского обслуживания) или по распоряжению государственных надзорных органов. Например, расчётные счета компаний часто блокируются согласно требованиям ФЗ-115 (закон о противодействии отмыванию денег), доступ к деньгам предоставляется после проверки юридического лица. Банковские карты могут быть заблокированы из-за истечения срока действия, по заявлению клиента (например, после утери), а также после трёхкратного ввода неверного ПИН-кода.

- Клиент неверно ввёл ПИН-код и другие реквизиты счёта. Операция автоматически отклоняется, если клиент неверно указал ПИН-код (при вводе банковской карты), код доступа (при оплате через Apple Pay или Samsung Pay) или некорректно приложил к смартфону отпечаток пальца (при оплате через Touch ID). Обычно в таких случаях кассир или операционист перезапускает операцию, после ввода корректных данных транзакция подтверждается.

- Произошёл технический сбой. Если в точке продаж внезапно отключается электроснабжение, перестаёт работать ИБП (источник бесперебойного питания) банкомата или выходит из строя сервер на стороне банка, все транзакции автоматически отклоняются. В таких ситуациях клиент получает уведомление об отклонённой транзакции, платёж можно перевести в другом устройстве или повторить операцию позже.

Что такое транзакция?

Под транзакцией понимают:

- внесение либо получение клиентом наличных денежных средств на банковскую карту;

- совершение сделки купли-продажи на рынке ценных бумаг либо акций;

- покупка товаров либо оплата услуг через Интернет;

- оплата услуг с помощью банковской карты через терминал в супермаркетах, магазинах, салонах и т.д.

Подтверждение проведенной операции свидетельствует о том, что транзакция успешно выполнена. Товар клиентом получен, а с его карт — счета списана требуемая сумма.

Если говорить простыми словами, то транзакция – это добровольное перечисление денежных средств со счета клиента, либо покупателя в пользу лица, оказавшего услугу, либо продавшего товар. Каждая из операций отражается в базе данных финансовой организации, вне зависимости успешна она была проведена или нет.

Кешбек за покупки

Кешбек за покупки

Быстрое оформление

Классическая дебетовая карта Сбербанка

Сбербанк

| Процент на остаток | Нет |

| Кешбек | до 30% |

| Срок действия | 5 лет |

| Выпуск | Бесплатно |

| Обслуживание | 750 руб. в год |

| Система |

Кешбек за покупкиБыстрое оформление

Подать заявку

Решение за 5 минут

Кешбек за покупки

Быстрое оформление

Есть бесплатная доставка курьером

Tinkoff Black

Тинькофф Банк

| Процент на остаток | до 6% |

| Кешбек | до 15% |

| Срок действия | 5 лет |

| Выпуск | Бесплатно |

| Обслуживание | Бесплатно |

| Система |

Кешбек за покупкиБыстрое оформлениеЕсть бесплатная доставка курьером

Подать заявку

Решение за 5 минут

Кешбек за покупки

Кешбек за покупки

Быстрое оформление

Есть бесплатная доставка курьером

Дебетовая карта Альфа-Банк

Альфа-Банк

| Процент на остаток | до 8% |

| Кешбек | до 2% |

| Срок действия | 5 лет |

| Выпуск | Бесплатно |

| Обслуживание | Бесплатно |

| Система |

Кешбек за покупкиБыстрое оформлениеЕсть бесплатная доставка курьером

Подать заявку

Решение за 5 минут