How do you calculate weights in WACC?

If you aren’t sure whether you comprehend the concept of WACC, take a look at some examples of how to compute the percentage value. Here, let’s have a concrete example where we assume that we calculate WACC for a small company. Here are the steps:

- Determine the amount of your capital that will come from equity. For this example, let’s assume that you have assets worth $700,000.

- Then determine the amount of your capital that will come from debt. For instance, you took a loan of $500,000.

- Check the interest rate of your debt too. Here, let’s assume that the interest rate for the loan you took is 8%.

- Come up with an estimation of the cost of equity. For our example, let’s say that it’s 15%.

- Decide the corporate tax rate, for instance, let’s set it at 20%.

- Now that you have all of the values, enter them in the WACC formula.

- Check your answer using the WACC calculator.

Различные аспекты применения WACC

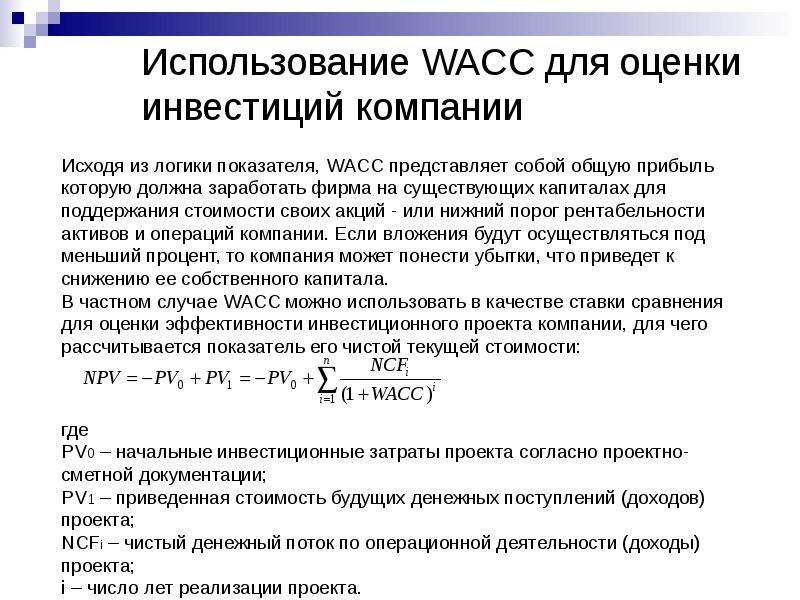

При оценке эффективности инвестиционных проектов в ряде случаев (например, для расчета чистой приведенной стоимости NPV), предлагается использовать показатель WACC в качестве ставки дисконтирования. При этом в качестве цены собственного капитала используется рентабельность альтернативных инвестиций.

Альтернативная рентабельность в этом случае, становится показателем упущенной выгоды. Некоторые исследователи данного метода предполагают под альтернативными доходами – доходность инвестиций (проектов), с низким порогом рисков и гарантированной минимальной доходностью. В качестве примера они приводят: аренду земли или зданий, срочные банковские депозиты, государственные и корпоративные ценные бумаги с низким порогом рисков и т.п.

Соответственно, при оценке нескольких проектов – исследуемого проекта «А» и альтернативного проекта «Б», необходимо из рентабельности «А» вычесть рентабельность «Б» и сравнить полученный результат с рентабельностью «Б», с учетом рисков.

Например, рентабельность проекта «А» = 30%, риск 30%; рентабельность проекта «Б» = 20%, риск 10%, получается:

- 30 % – 20% = 10%;

- 10 % • (1 – 0,3) = 7%

- 20 % • (1 – 0,1) = 18%

Сравниваем: инвестируя в проект «А» с предполагаемой доходностью 7%, можно учитывать, что рискуя 30% своего капитала, доход получится значительно меньше, чем в проекте «Б» – который показывает изначально более низкую рентабельность и меньший процент риска.

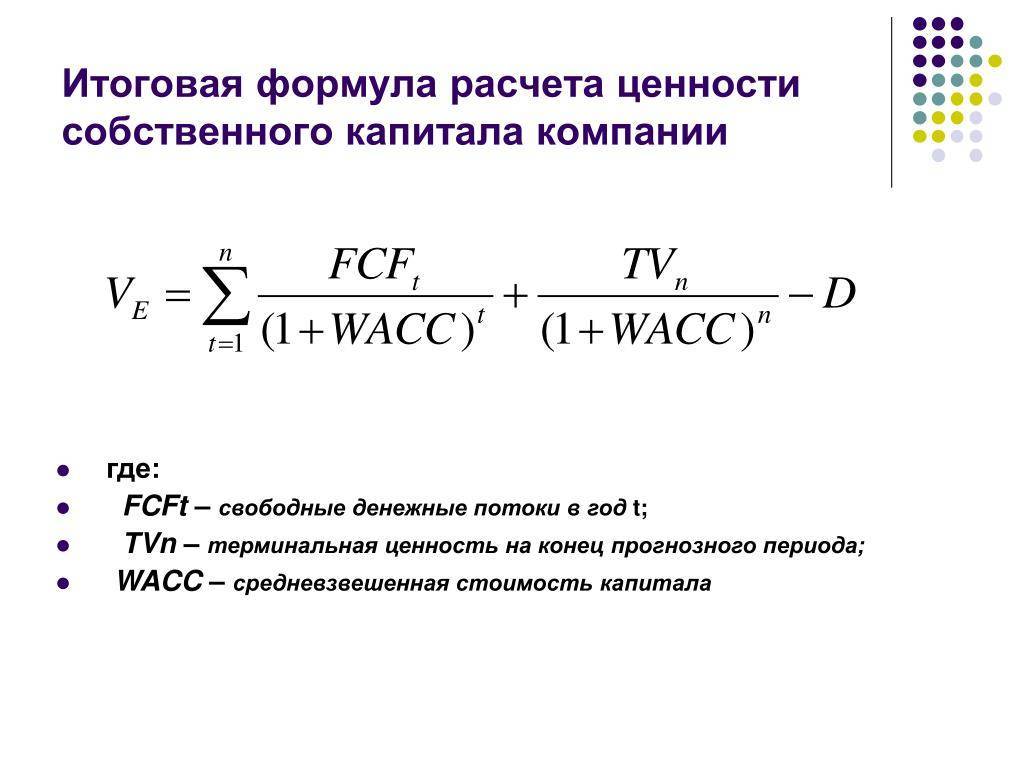

В общем аспекте показатель WACC является показателем экономической эффективности бизнес деятельности или инвестиционного проекта. Средневзвешенная стоимость капитала определяет размер средств, которые возвращаются в процессе деятельности организации, другими словами – рентабельность организации. WACC определяет допустимую сумму для инвестирования, а также объем прогнозного дохода, вырученного при вложениях в действующие проекты, вместо поиска новых альтернатив. Расчет WACC указывает на реальную стоимость привлеченного или вырученного капитала.

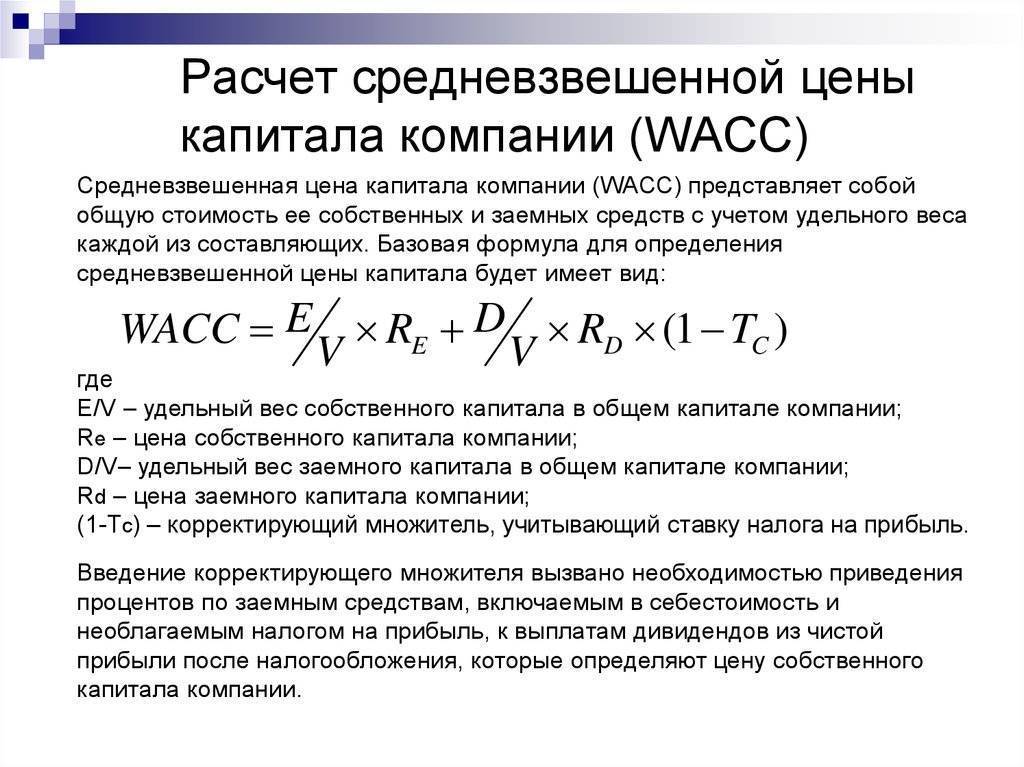

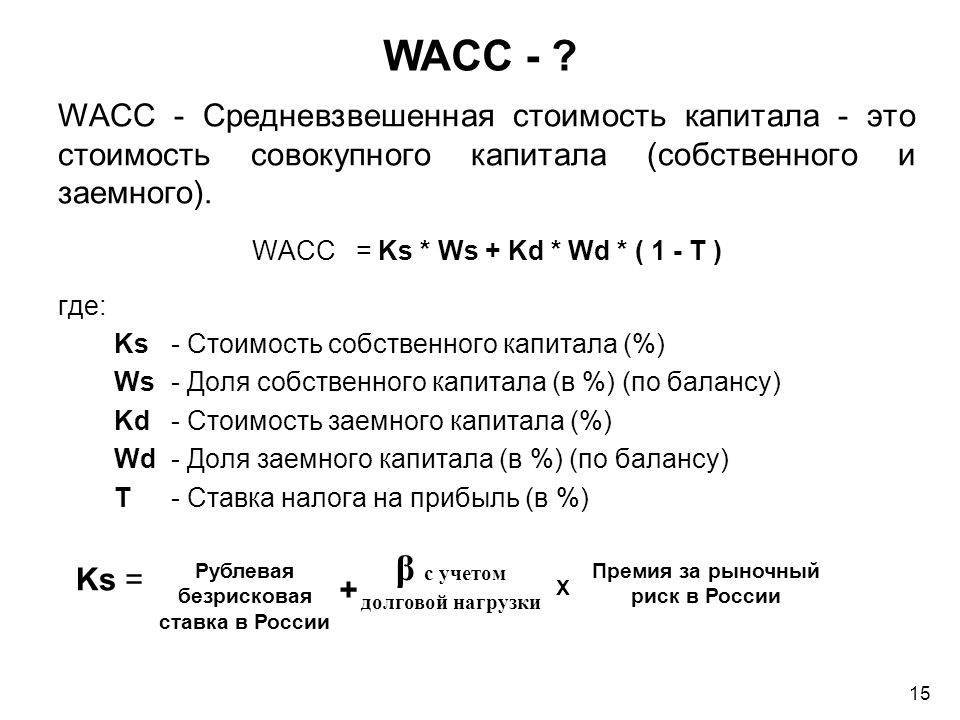

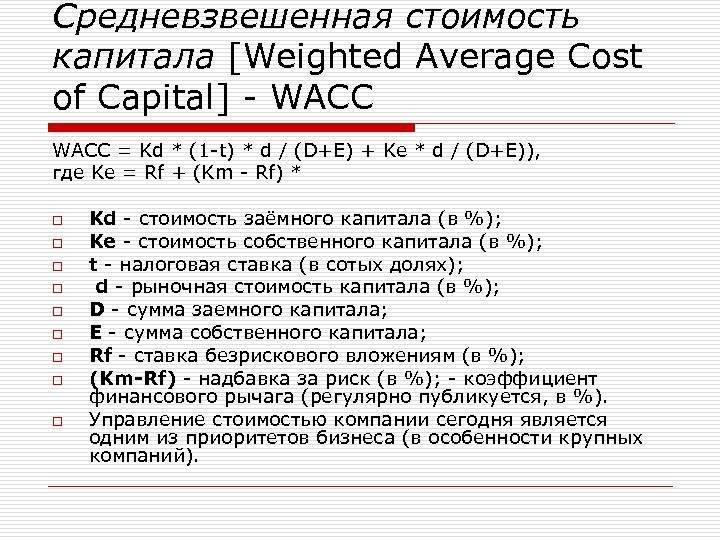

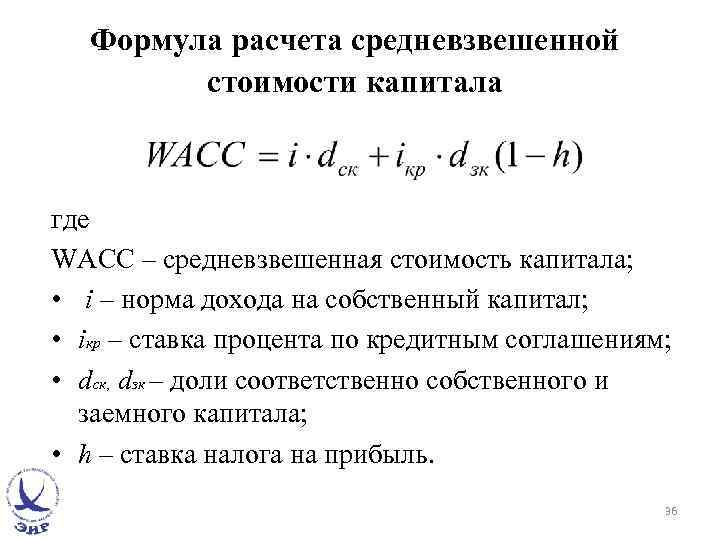

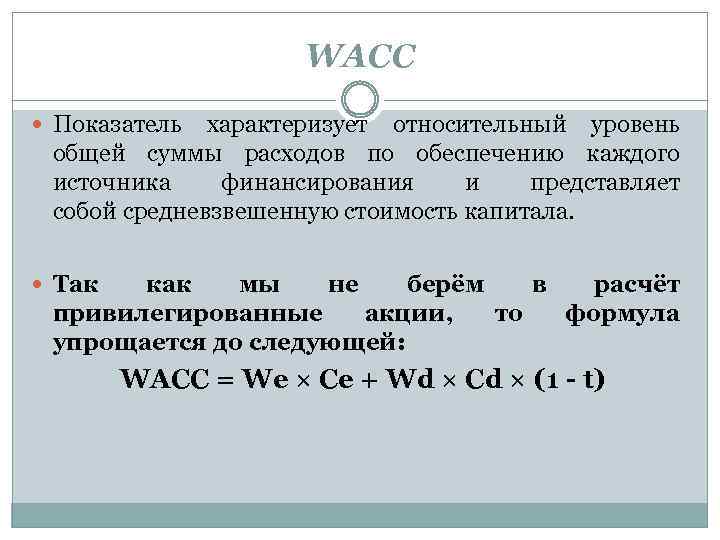

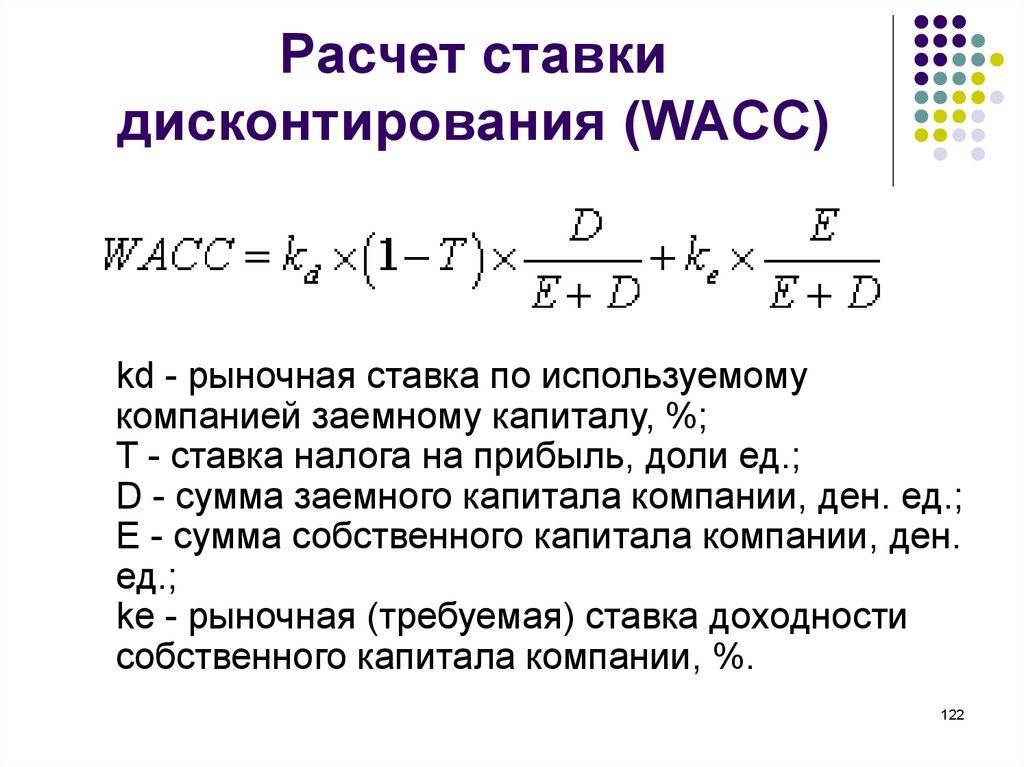

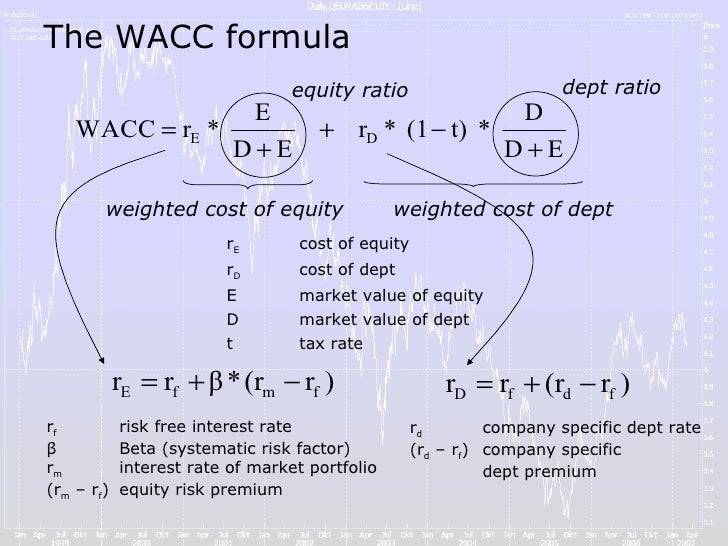

Средневзвешенная стоимость капитала также может рассчитываться по формуле:

$WACC = (E / K) • y + (D / K) • b(1-t)$, в которой:

- $y$ – рентабельность собственного капитала;

- $b$ – общий объем (сумма) заемного капитала;

- $t$ – налоговая ставка на прибыль;

- $D$ – общее количество заемного капитала;

- $E$ – общая сумма собственного капитала;

- $K$– общая сумма инвестиций (инвестированных средств).

Замечание 1

Показатель WACC определяет конкретное значение элементов капитала, их общую структуру, значение и выгоду от содержания на балансе той или иной операции.

В расчете WACC встречаются некоторые сложные моменты, главным из которых становится расчет конкретного коэффициента, извлеченного на основании точных данных, поскольку при возникновении любых погрешностей расчет становится неверным. Примерные показатели WACC позволяют применять их в аналитическом аспекте, то есть в качестве сравнения и оценки вкладываемых средств.

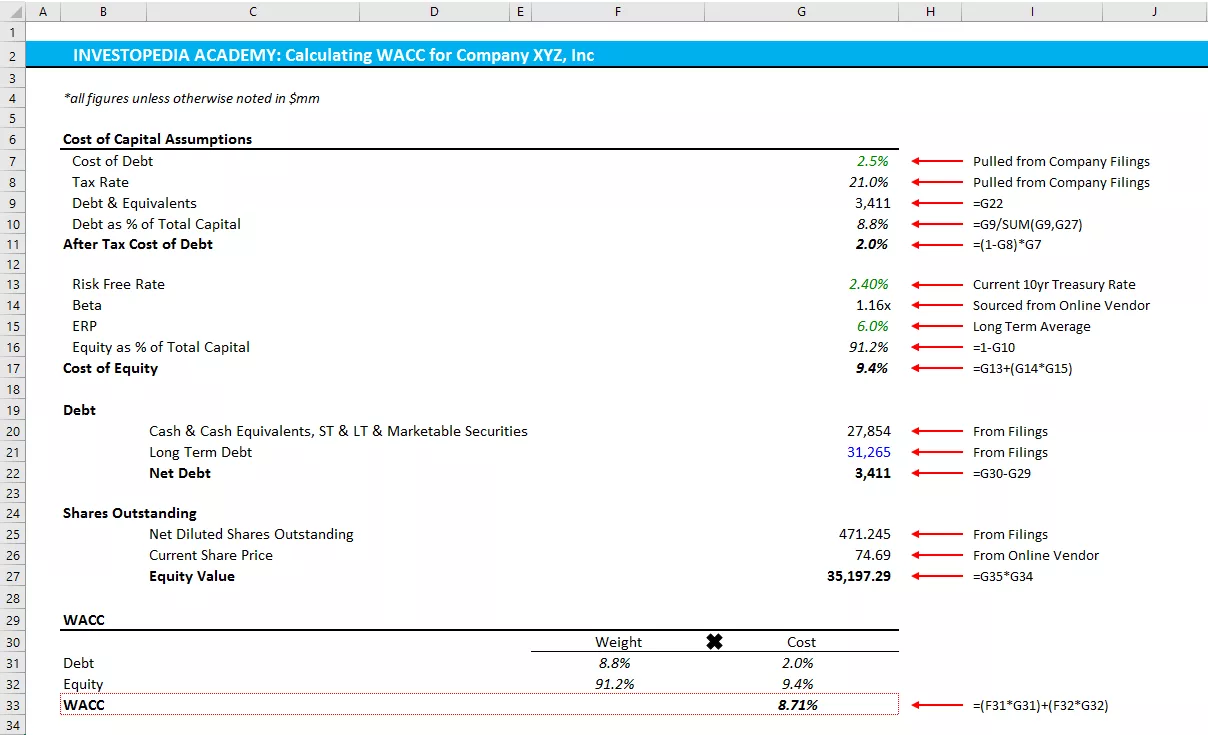

WACC Example

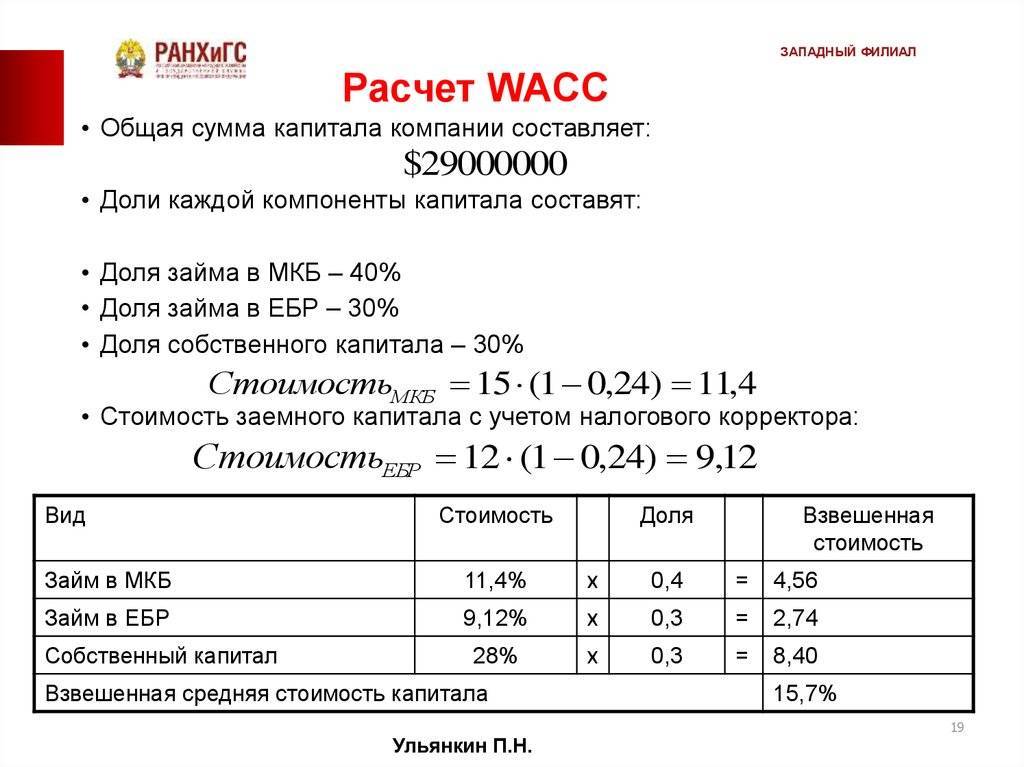

The following illustration exemplifies the data needed to estimate a company’s WACC:

Again, much of this information is sourced from external reporting. Account balances are found on the company’s balance sheet. The after-tax cost of debt may be sourced from the debt disclosures contained in a company’s filings. After setting up your Excel workbook, you can easily calculate future WACC figures by revising any input variable.

High WACC vs. Low WACC

Each WACC is high or low depending on the industry. Some sectors like start-up technology companies are dependent on raising capital via stock, while other sectors like real estate have collateral to solicit lower-cost debt.

High WACC calculations mean a company is being charged more for the financing it has received. This often means the company is riskier as lenders are charging higher interest or investors require higher returns for the risk they’re taking on. Low WACC calculations means the company may be more stable, established, or safer: investors and creditors are charging the company less for funds.

What Does WACC Tell You?

WACC tells you the blended average cost a company incurs for external financing. It is a single rate that combines the cost to raise equity and the cost to solicit debt financing.

A high WACC means it is more expensive for a company to issue additional shares of equity or raise funds through debt. Higher WACC calculations often means a company is more risky to invest in as investors and creditors both demand higher returns in exchange for higher risk incurred.

Другие примеры расчета ставки дисконтирования

Бизнес: Автобизнес

Автозаправка

Автомойка

Автосервис

Магазин Автозапчастей

Такси

Шиномонтажная мастерская

Бизнес: Безопасность

Охранное предприятие

Бизнес: Бытовые услуги

Ателье по пошиву одежды

Клининговая компания

Прачечная

Химчистки

Бизнес: Гостиничный бизнес

Хостел

Бизнес: Деньги и Финансы

Ломбард

Бизнес: Животные

Ветеринарная аптека

Ветеринарная клиника

Зоомагазин

Бизнес: Здоровье

Массажный салон

Медицинский кабинет

Стоматологический кабинет

Бизнес: Красота

Барбершоп

Парикмахерская

Тату-салон

Тренажерный зал

Фитнес-клуб

Фотостудия

Бизнес: Образование

Детский развивающий центр

Репетиторский центр

Частный детский сад

Бизнес: Общепит

Блинная

Кальянная

Столовая

Бизнес: Одежда и обувь

Магазин детской одежды

Магазин обуви

Бизнес: Продукты питания

Кондитерская

Магазин разливного пива

Мини-пекарня

Продуктовый магазин

Продуктовый магазин формата «У дома»

Бизнес: Развлечения

Баня

Детская игровая комната

Магазин детских игрушек

Сауна

Бизнес: Растения

Магазин (салон) цветов

Бизнес: Туризм

Туристическое агентство

Бизнес: Фармацевтика

Аптека

Бизнес: Хозтовары

Магазин бытовой химии

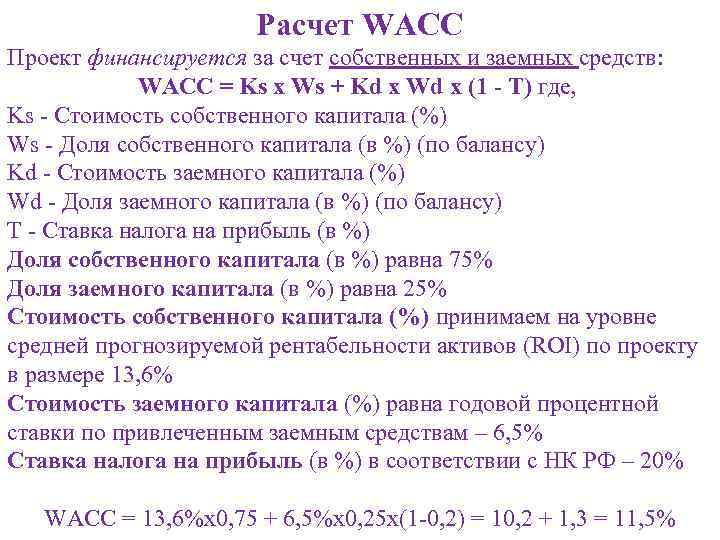

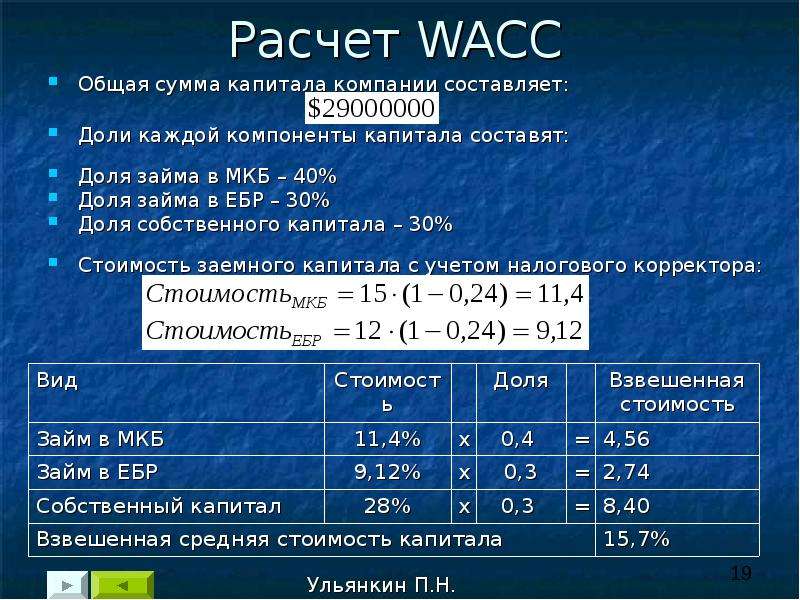

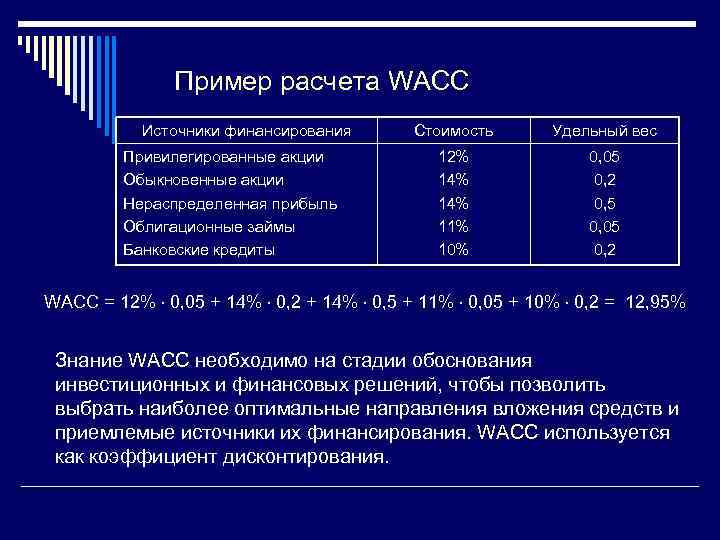

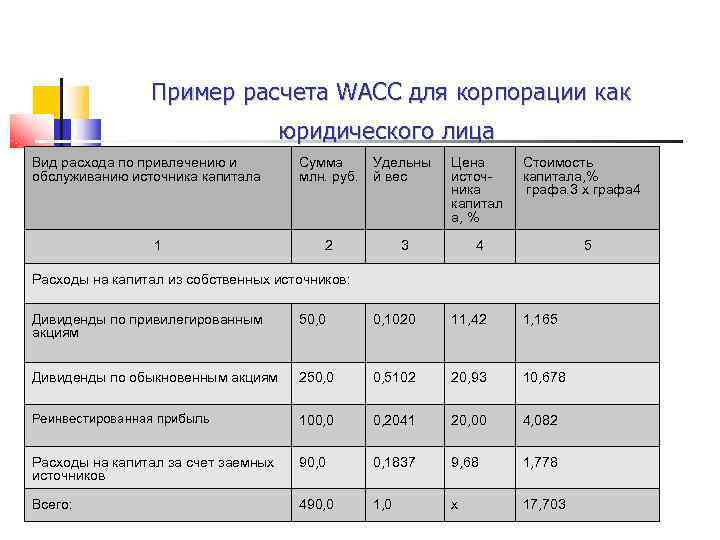

Примеры расчета WACC

Теперь, когда мы знаем, как рассчитать WACC по балансу, осталось разобраться в вопросе расчета средневзвешенной стоимости капитала организации, работающей в сфере малого бизнеса, и посчитать этот показатель для инвестиционного проекта.

Пример 1. Обратимся к данным бухгалтерского баланса российской компании, образованной в 2018 году. Как видно из отчета, на конец 2018 года в балансе присутствуют только уставный капитал и основные фонды. Деятельность ведется с 2019 г.

| Наименование показателя | Код стр. | На 31.12.2020 | На 31.12.2019 | На 31.12.2018 |

|---|---|---|---|---|

| БАЛАНС | 1700 | 2421 | 1709 | 280 |

| АКТИВ | ||||

| Материальные внеоборотные активы | 1150 | 1690 | 480 | 280 |

| Нематериальные, финансовые и другие оборотные активы | 1170 | 350 | 731 | – |

| Запасы | 1210 | 215 | 368 | – |

| Денежные средства и денежные эквиваленты | 1250 | 121 | 99 | – |

| Финансовые и другие оборотные активы | 1260 | 45 | 31 | – |

| БАЛАНС | 1600 | 2421 | 1709 | 280 |

| ПАССИВ | ||||

| Капитал и резервы | 1370 | 602 | 395 | 280 |

| Долгосрочные заемные средства | 1410 | – | – | – |

| Другие долгосрочные обязательства | 1450 | – | – | – |

| Краткосрочные заемные средства | 1510 | 750 | 650 | – |

| Кредиторская задолженность | 1520 | 1069 | 664 | – |

| Другие краткосрочные обязательства | 1550 | – | – | – |

| Наименование показателя | Код | За январь-декабрь 2020 г. | За январь-декабрь 2019 г. |

|---|---|---|---|

| Выручка | 2110 | 7770 | 5110 |

| Себестоимость продаж | 2120 | (6993) | (4553) |

| Валовая прибыль (убыток) | 2100 | 777 | 557 |

| Коммерческие расходы | 2210 | (490) | (380) |

| Прибыль (убыток) от продаж | 2200 | 287 | 177 |

| Проценты к получению | 2320 | 68 | 49 |

| Проценты к уплате | 2330 | (49) | (27) |

| Прочие доходы | 2340 | 55 | 31 |

| Прочие расходы | 2350 | (102) | (86) |

| Прибыль (убыток) до налогообложения | 2300 | 259 | 144 |

| Налог на прибыль | 2410 | (52) | (29) |

| Чистая прибыль (убыток) | 2400 | 207 | 115 |

Рассчитаем WACC за 2020 и 2019 гг. Результаты оформим в таблице.

- WACC>ROA;

- WACC>ROS;

- WACC растет.

Почему так происходит? Во-первых, самое главное – увеличился объем заемных средств. Во-вторых, специфика этого бизнеса (оптовая торговля) такова, что рентабельность продаж довольно низкая – около 2-3%, и это нормальное явление. И, в-третьих, очевидно: в 2020 году были приобретены активы с использованием заемных средств, а их использование пока еще не показало эффективных результатов.

Вывод такой: расчет средневзвешенной стоимости капитала (WACC) по классической формуле не подходит для новых компаний.

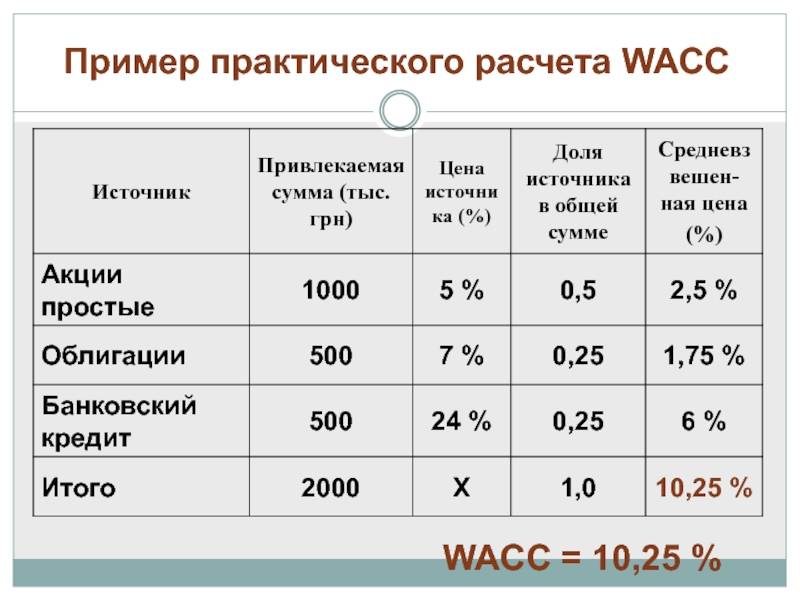

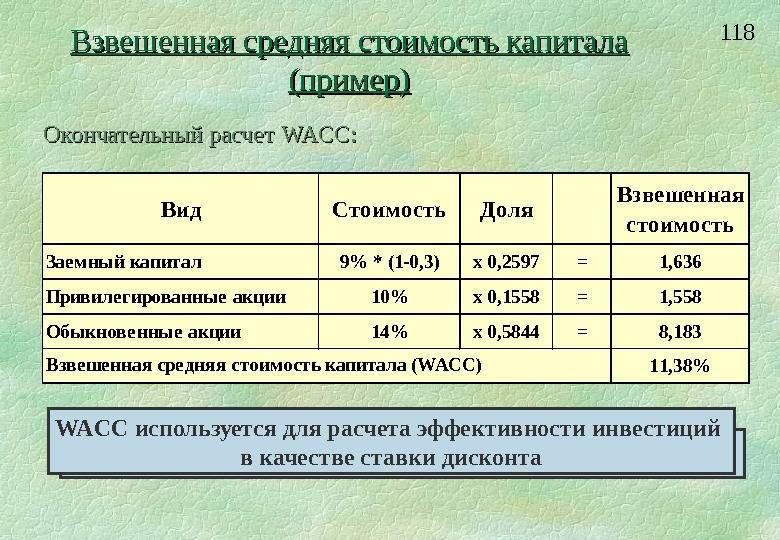

Пример 2. Выполним расчет WACC по модифицированной формуле для инвестора компании, где есть обыкновенные и привилегированные акции. На основании прогноза с использованием исторических данных зададим ожидаемую доходность:

- Re на уровне 8% по обыкновенным акциям;

- Rp на уровне 11% – по префам.

Стоимость кредитов нам неизвестна, поэтому будем использовать усредненное значение по краткосрочным займам для юридических лиц (12,5%).

| Наименование показателя | Значение |

|---|---|

| Обыкновенные акции (E) | 456209 тыс. руб. |

| Привилегированные акции (P) | 121820 тыс. руб. |

| Заемные средства (D) | 302411 тыс. руб. |

| Суммарная стоимость капитала (V) | 880440 тыс. руб. |

| Re | 8% |

| Rp | 11% |

| Rd | 12,5% |

\

\( WACC \)=(0,52*0,08+0,14*0,11+0,34*0,125*0,8)*100%=9%.

Итак, ожидаемая доходность по обыкновенным акциям ниже стоимости капитала, а по префам – выше. Таким образом, инвестору имеет смысл делать упор на обыкновенные акции, а долю префов сократить.

WACC Calculation

Now let’s break the WACC equation down into its elements and explain it in simpler terms.

The WACC calculation is pretty complex because there are so many different pieces involved, but there are really only two elements that are confusing: establishing the cost of equity and the cost of debt. After you have these two numbers figured out calculating WACC is a breeze.

Cost of Equity

The cost of equity, represented by Re in the equation, is hard to measure precisely because issuing stock is free to company. A company doesn’t pay interest on outstanding shares. In addition, each share of stock doesn’t have a specified value or price. It simply issues them to investors for whatever investors are willing to pay for them at any given time. When the market it high, stock prices are high. When the market is low, stock prices are low. There’s no real stable number to use. So how to measure the cost of equity?

We need to look at how investors buy stocks. They purchase stocks with the expectation of a return on their investment based on the level of risk. This expectation establishes the required rate of return that the company must pay its investors or the investors will most likely sell their shares and invest in another company. If too many investors sell their shares, the stock price could fall and decrease the value of the company. I told you this was somewhat confusing. Think of it this way. The cost of equity is the amount of money a company must spend to meet investors’ required rate of return and keep the stock price steady.

Cost of Debt

Compared with the cost of equity, the cost of debt, represented by Rd in the equation, is fairly simple to calculate. We simply use the market interest rate or the actual interest rate that the company is currently paying on its obligations. Keep in mind, that interest expenses have additional tax implications. Interest is typically deductible, so we also take into account the amount of tax savings the company will be able to take advantage of by making its interest payments, represented in our equation Rd(1 – Tc)

So what does all this mean?

Стоимость долей капитала

Может определяться различными способами:

- Доходность альтернативного вложения. Например, существует другой вариант вложения — депозит с гарантированной доходностью или другой инвестиционный проект.

- Вложение собственного капитала с известной доходностью. Например, собственник бизнеса знает, что капитал приносит X% годовых. Вкладывая деньги в новое дело, он хочет иметь доход не менее этих X%.

- Привлечение капитала с требуемой доходность. Иными словами, сторонний инвестор хочет иметь заранее оговоренную доходность на свои вложения.

- Вложения привлекаются на платной основе. Например, банковский кредит.

Часто WACC используется как ставка дисконтирования при оценке эффективности инвестиций, в случае, когда привлекаются средства из разных источников с разной стоимостью.

Чтобы инвестиционный проект был прибыльным, значение WACC должно быть меньше IRR — внутренней нормы доходности.

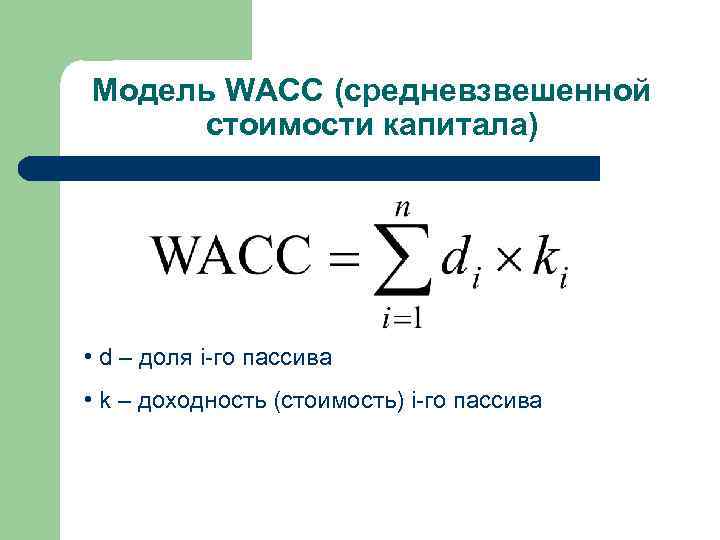

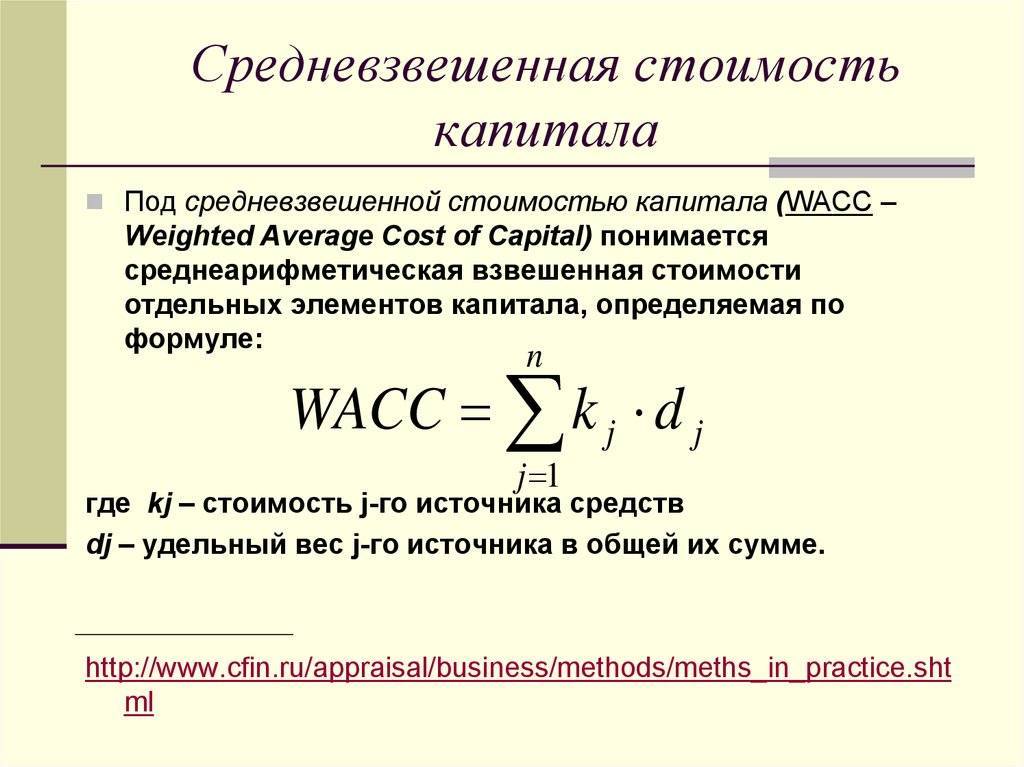

Термин средневзвешенная стоимость означает, что для определения средней стоимости привлеченного капитала мы должны учесть долю каждого источника. То есть, мы вычисляем не среднее арифметическое значение, а средневзвешенное. В качестве веса используется доля в общей сумме.

На всякий случай поясню на примере почему нельзя взять среднее арифметическое.

What is WACC Used For?

To put it simply, the weighted average cost of capital formula helps management evaluate whether the company should finance the purchase of new assets with debt or equity by comparing the cost of both options. Financing new purchases with debt or equity can make a big impact on the profitability of a company and the overall stock price. Management must use the equation to balance the stock price, investors’ return expectations, and the total cost of purchasing the assets. Executives and the board of directors use weighted average to judge whether a merger is appropriate or not.

Investors and creditors, on the other hand, use WACC to evaluate whether the company is worth investing in or loaning money to. Since the WACC represents the average cost of borrowing money across all financing structures, higher weighted average percentages mean the company’s overall cost of financing is greater and the company will have less free cash to distribute to its shareholders or pay off additional debt. As the weighted average cost of capital increases, the company is less likely to create value and investors and creditors tend to look for other opportunities.

WACC Analysis

You can think of this as a risk measurement. As the average cost increases, the company must equally increase its earnings and ability to pay the higher costs or investors won’t see a return and creditors won’t be repaid. Investors use a WACC calculator to compute the minimum acceptable rate of return. If their return falls below the average cost, they are either losing money or incurring opportunity costs.

Let’s take a look at an example.

Уровень доходности предприятия

Нынешний рынок динамично развивается, и одни тенденции стремительно сменяются другими, поэтому каждая компания, руководство которой ориентировано на стабильный рост, должна мониторить экономические показатели организации. Полученные в результате такого анализа данные позволят грамотно планировать работу производства, что, в свою очередь, приведет к максимальному росту прибыли.

В свою очередь, степень эффективности предприятия можно оценить только посредством определения такого обобщающего показателя, как уровень рентабельности. Вычисляя доходность предприятия, можно дать точную оценку ее финансовым результатам и уровню развития в целом. Рентабельность подразумевает вычисление прибыльности предприятия с различных позиций, что позволяет отобразить работу всех составляющих компании.

How to use the WACC calculator?

The weighted average cost of capital calculator is a very useful online tool. It’s simple, easy to understand, and gives you the value you need in an instant. Here are the steps to follow when using this WACC calculator:

- First, enter the Total Equity which is a monetary value.

- Then enter the Total Debt which is also a monetary value.

- Next, enter the Cost of Equity which is a percentage value.

- Enter the Cost of Debt which is also a percentage value.

- Finally, enter the last percentage value with is the Corporate Tax Rate.

- After entering all of these values, the cost of capital calculator automatically generates the WACC for you.

Экспертная оценка и иные методы расчета

Самым простым путем вычисления ставки дисконтирования и довольно популярным в реальной жизни является установка ее экспертным методом, со ссылкой на требования инвесторов.

Однозначно, что для частных инвесторов расчет, основанный на формулах, не может быть единственным способом принятия решения относительно правильности установления ставки дисконтирования проекта/бизнеса. Любыми математическими моделями возможно только лишь приблизительно оценить реальность ситуации. Инвесторы, полагаясь на собственные знания и опыт, способны определиться с достаточной доходностью для проекта и опираться на нее как на ставку дисконтирования, осуществляя расчеты. Но для адекватных ощущений инвестор должен очень хорошо разбираться в рынке, иметь большой опыт.

Однако надо полагать, что экспертная методика наименее точна и вполне может исказить результаты оценки бизнеса (проектов). Поэтому рекомендуется, определяя ставку дисконтирования экспертным или кумулятивным методами, в обязательном порядке анализировать чувствительность проекта к изменениям ставки дисконтирования. В таком случае перед инвесторами будет в максимальной степени точная оценка.

Конечно, существуют и используются альтернативные способы расчеты ставки дисконтирования. К примеру, теория арбитражного ценообразования, модель дивидендного роста. Но данные теории очень сложны для понимания и редко применяются на практике.

Учет собственных средств при расчете WACC

Если одним из источников финансирования служат собственные средства, часто допускается ошибка — их стоимость считается равной нулю. Я это вижу по переписке с покупателями одной из моих excel-таблиц Расчет инвестиционных проектов.

При этом логика рассуждений такая: это наши собственные деньги, за их использование не надо платить, значит их стоимость равна нулю

На самом деле не учитывают важное обстоятельство

Рассмотрим это на примере некоторого инвестиционного проекта «A». Если мы вложили в проект «A» собственные средства, значит мы не можем использовать вложенную сумму для извлечения дохода каким-либо иным способом. Например, как минимум, можно было бы положить ее на депозит в банке. Можно было бы вложить эту сумму денег в другой (альтернативный) проект «B».

Таким образом, получается, если мы вложили собственные средства в инвестиционный проект «A», мы отказались от всех других альтернативных способов получения дохода на сумму этих вложенний, и не получили соответствующие доходы. Доходность этих альтернативных вложений как раз и будет стоимостью собственных средств. Как оценить доходность альтернативных вложений это отдельный вопрос, но как минимум, она равна безрисковой ставке, ставке доходности по государственным ценным бумагам.

Как рассчитать рентабельность собственного капитала

Как рассчитать рентабельность собственного капитала:

- Определить чистую прибыль (строка 2400 ОФР).

- Определить собственный капитал (строка 1300 ОФР).

- Разделить чистую прибыль на собственный капитал.

- Умножить полученный коэффициент на 100%.

Полученный результат отражает рентабельность собственного капитала в процентном соотношении.

Есть несколько советов, которые позволяют получить более реалистичный и точный результат. Во-первых, каждое значение берется в динамике нескольких периодов, т.е. сначала необходимо рассчитать среднестатистический показатель.

?? Во-вторых, рассчитывать ROE имеет смысл только тогда, когда у компании есть собственный капитал (а не кредитные средства, например), в противном случае у вас может получиться отрицательный показатель, которые имеет мало общего с реальностью.

Формула рентабельности собственного капитала

Существует две формулы, при помощи которых можно рассчитать рентабельность собственного капитала: формула расчета по балансу и формула Дюпона.

Формула расчета по балансу

Это более простая формула, в которой используются данные, взятые из Отчета о финансовых результатах (ОФР). Чтобы рассчитать ROE, нужно эти данные подставить в формулу ниже:

ROE = ЧП/СК х 100%,

где

- ЧП — чистая прибыль;

- СК — собственный капитал.

При внесении данных в формулу, стоит обратить на рекомендации, представленные выше.

Если посмотреть, какие строки отчетности следует использовать при расчете, то формула будет выглядеть следующим образом:

ROE = стр. 2400 (Форма 2) / стр. 1300 (Форма 1) х 100%

Формула Дюпона

Формула Дюпона позволяет рассчитать рентабельность собственного капитала более эффективно, так как позволяет понять, какие именно факторы повлияли на ROE.

Выглядит формула расчета ROE по Дюпону следующим образом:

ROE = (ЧП/В) х (В/А) х (А/СК) х 100%,

где

- ЧП — чистая прибыль;

- В — выручка;

- А — активы компании;

- СК — собственный капитал.

Преимущество формулы Дюпона в том, что она позволяет увидеть, какой конкретный фактор повлиял на рентабельность собственного капитала. По формуле выше видно, есть три таких фактора:

- Операционная прибыльность (чистая прибыль/выручка) — показывает риски компании;

- Оборот активов (выручка/активы) — показывает, как изменились риски;

- Финансовый рычаг (активы/собственный капитал) — показывает, как соотносятся привлеченный и собственный капитал компании.

?? Расчет по Дюпону используется не тогда, когда нужно узнать сам коэффициент, а когда необходимо определить, с какими из вышеперечисленных факторов имеются проблемы у компании.

Пример расчета

Посмотрим пример расчета рентабельности собственного капитала на конкретном примере. Условие задачи представлено на картинке ниже:

Чтобы наглядно посмотреть, как менялась рентабельность продаж на каждом из периодов, нанесем полученные данные на график:

Как видно из графика, рентабельность продаж первые два года была примерно на одном уровне — это нормальная ситуация при условии правильного запуска бизнеса. На третьем году работы компания показала резкий рост — в это время предприятие имело возможность наращивать собственный капитал, сохранять и приумножать инвестиции.

На четвертый год виден резкий спад рентабельности собственного капитала, он опустился даже ниже того значения, которое было в начале работы компании. Далее последовало планомерное снижение.

Несмотря на то, что в последний год ROE все еще находится на положительном уровне, компания должна принять меры для спасения своего положения на рынке, так как существует большой риск, что в последующие несколько лет коэффициент рентабельность собственного капитала может стать отрицательным.

Одним из самых эффективных способов понять причины ухудшения ROE является анализ рентабельности собственного капитала. Как его правильно проводить, показано в видео ниже:

Очевидно, что чем выше рентабельность собственного капитала, тем лучше дела у компании.

?? Однако при использовании стандартной формулы может быть один подвох, ведь высокий ROE может получится даже тогда, когда у компании большая доля заемного капитала и малая собственного, т.е. когда финансовый рычаг (А/СК) показывает слишком большое значение.

Поэтому нужно помнить одно правило: рассчитывать рентабельность собственного капитала имеет смысл только в том случае, когда у компании есть собственный капитал.

Точка безубыточности: что это такое и как рассчитать

Рентабельность продаж как один из важных показателей эффективности бизнеса

Что такое фондоотдача и как ее рассчитать

Показатели рентабельности капитала

Сущность показателей рентабельности

Определение 1

Рентабельность характеризует доходность деятельности. Это относительный показатель, выражающийся в соотношении вложенных средств и полученного дохода. Величина показателя имеет только положительные значения, так как при получении предприятием убытка показатели рентабельности не рассчитываются.

Как таковых нормативных значений показателей рентабельности нет, однако в различных источниках можно найти среднестатистические значения в разрезе отраслей, стран и т.д.

Замечание 1

Показатели рентабельности наиболее полно отражают эффективность предприятия, поэтому широко используются при проведении финансового анализа. Рентабельность можно анализировать как в целом по предприятию, так и по отдельным направлениям деятельности.

При принятии решения о вложении средств необходимо сравнивать показатели рентабельности организации с аналогичными предприятиями в других отраслях, процентными ставками по банковским депозитам, доходностью ценных бумаг и др. Если доходность выбранного для инвестирования предприятия ниже уровня доходов по сравнению с другими возможными способами размещения средств и рентабельность не показывает динамики роста, то следует отказаться от размещения капитала в данном предприятии.

Замечание 2

Рентабельность капитала отражает доход получаемый на единицу вложенных средств.

Показатели рентабельности капитала

В ходе проведения финансового анализа рассчитывают следующие показатели рентабельности капитала:

- Рентабельность совокупного капитала выражается как соотношение прибыли до налогообложения и среднегодовой стоимости совокупных активов

- Рентабельность капитала по чистой прибыли рассчитывается как отношение чистой прибыли к среднегодовой стоимости совокупных активов

- Рентабельность долгосрочных инвестиций — соотношение прибыли до налогообложения к величине собственного капитала и долгосрочных обязательств. Данный показатель наиболее интересен инвесторам при принятии решения о вложении средств, так как показывает эффективность использования инвестированных средств.

Рентабельность основного капитала — соотношение прибыли до налогообложения к среднегодовой стоимости основных средства Рентабельность оборотного капитала — соотношение прибыли до налогообложения к среднегодовой стоимости оборотных средств Рентабельность собственного капитала — соотношение чистой прибыли к среднегодовой стоимости собственного капитала. Этот показатель наиболее интересен собственникам предприятия, так как характеризует эффективность использования средств владельца. Рентабельность заемного капитала — соотношение прибыли до налогообложения с величиной заемного капитала.

Замечание 3

При этом следует понимать, что чем больше доля заемных средств в совокупном капитале предприятия, тем меньше величина рентабельности, за счет платы за использование привлеченных ресурсов (плата за пользование кредитом, процентная ставка по договору займа и т.д.).

При проведении финансового анализа показатели рентабельности капитала рассматриваются в динамике. В случае ухудшения показателей отчетного периода по сравнению с предыдущим в ходе анализа выявляются и анализируются причины снижения рентабельности и возможные пути решения проблем.

Кроме размера прибыли, при расчете рентабельности капитала можно использовать показатель выручки от реализации продукции. В таком случае расчет характеризует уровень продаж на каждый рубль вложений в имущество предприятия.

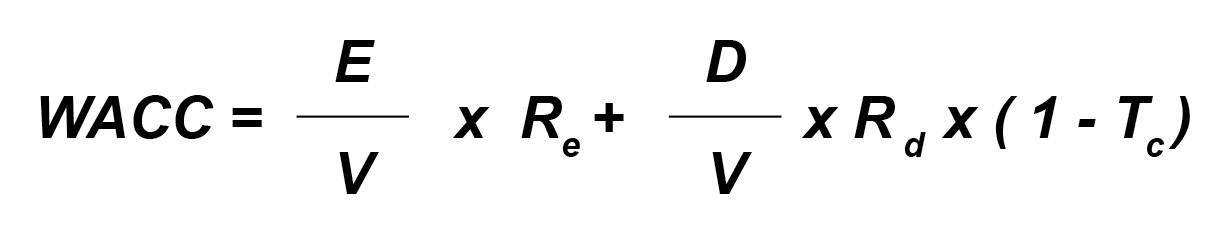

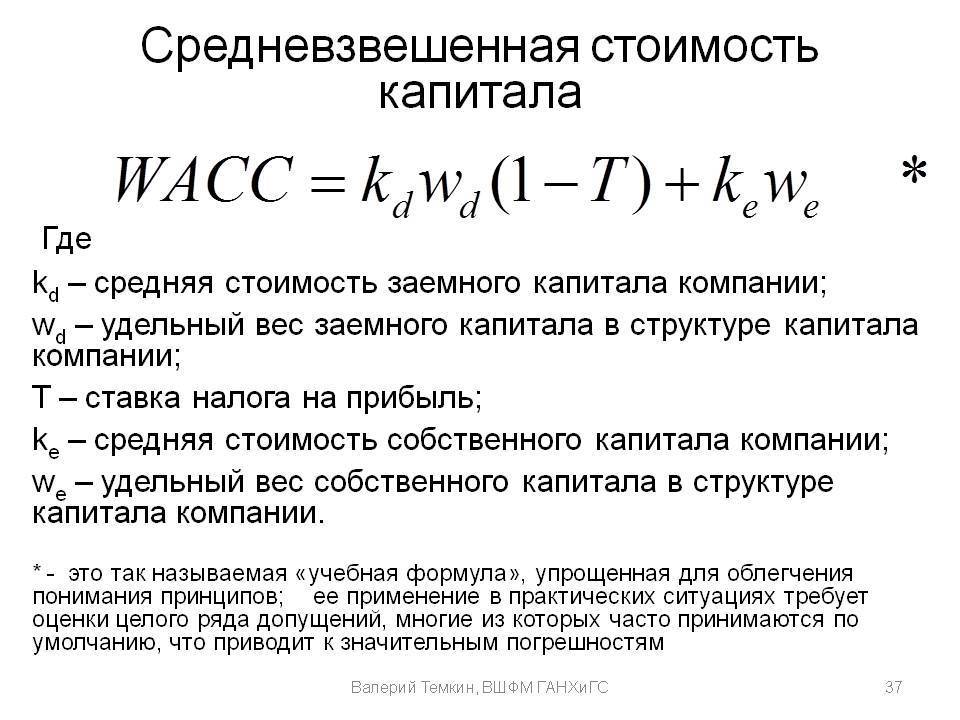

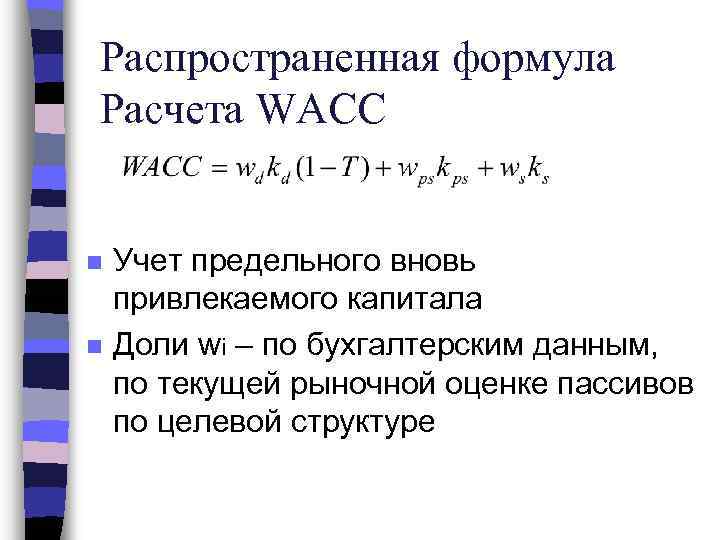

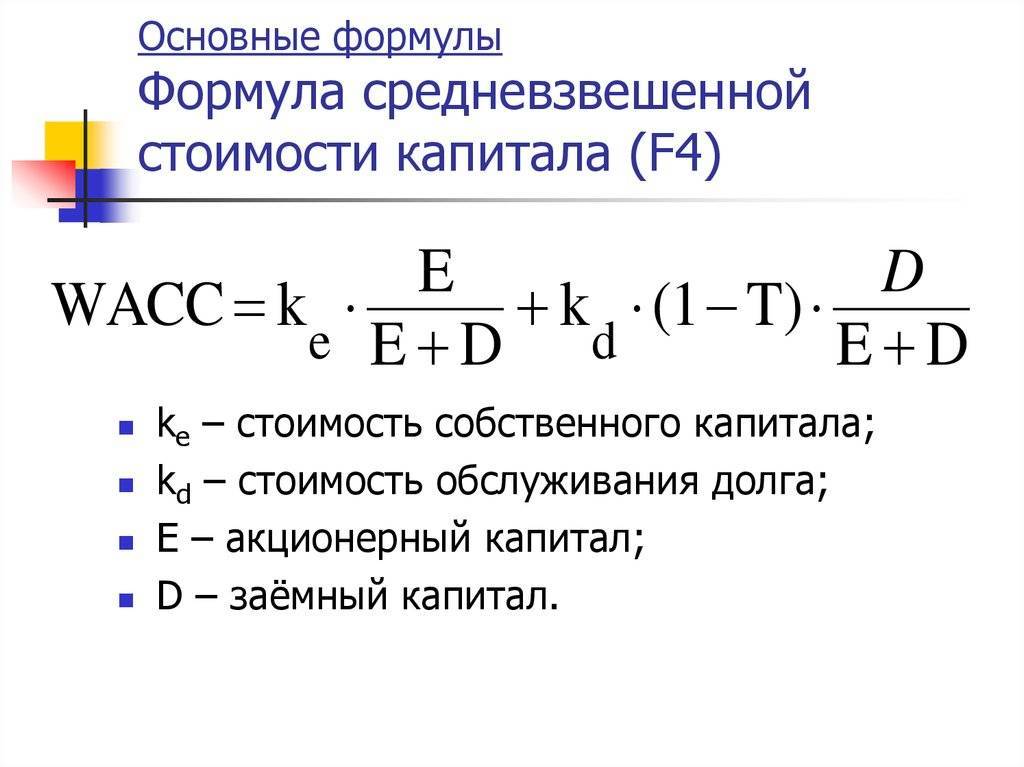

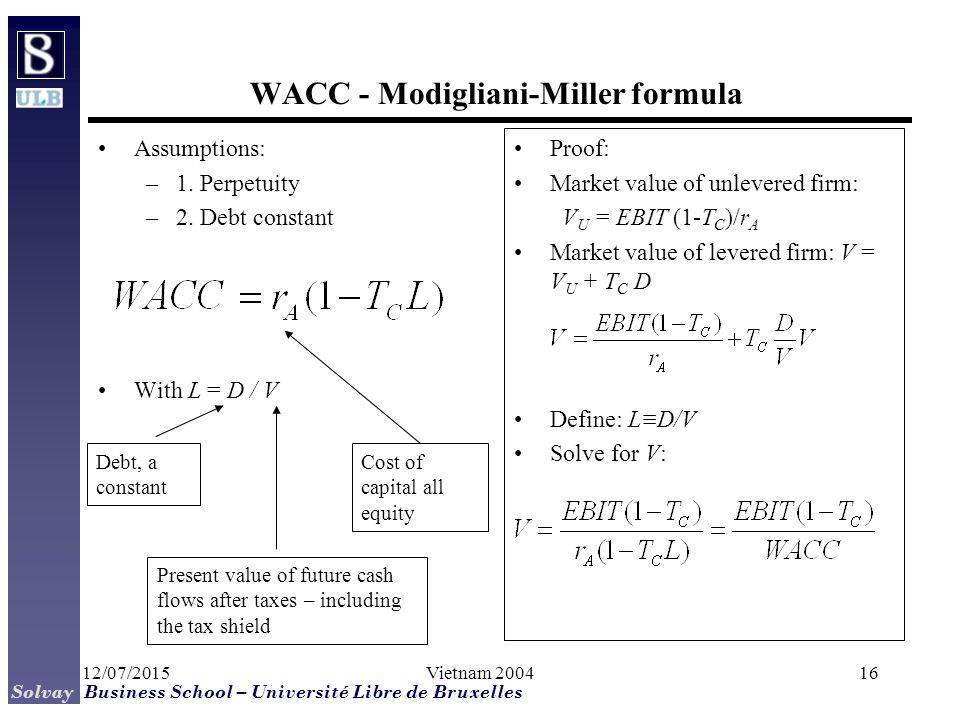

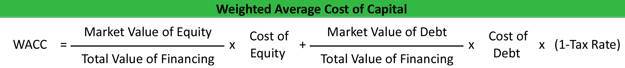

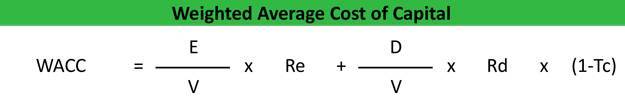

What is the WACC Formula?

The WACC formula is calculated by dividing the market value of the firm’s equity by the total market value of the company’s equity and debt multiplied by the cost of equity multiplied by the market value of the company’s debt by the total market value of the company’s equity and debt multiplied by the cost of debt times 1 minus the corporate income tax rate.

Wow, that was a mouthful. Here’s what the equation looks like.

Here’s a list of the elements in the weighted average formula and what each mean.

- Re = total cost of equity

- Rd = total cost of debt

- E = market value total equity

- D = market value of total debt

- V = total market value of the company’s combined debt and equity or E + D

- E/V = equity portion of total financing

- D/V = debt portion of total financing

- Tc = income tax rate