Инструменты бюджетно-налоговой политики

Основными источниками государственного бюджета являются налоги. Они и есть главный инструмент данной политики. Но, кроме налогов, к ним также относятся акцизные сборы, лицензирование, трансферты, государственные закупки и гранды. Следовательно, существует регулятор расходов и доходов. К доходам, естественно, относятся акцизные сборы, лицензирования, налоги. Их снижение стимулирует деловую активность той или иной отрасли, но уменьшает поступления в казну. Это негативно может отразиться на социальных выплатах населению. Это заработные платы бюджетникам (учителя, врачи, армия, полиция), а также пенсии по старости, нетрудоспособности и т. д. Рост же налогов сдерживает производство и, наоборот, наполняет бюджет. Снижение трансфертов и выдача грандов также сохранят казну. Но сохранение или увеличение бюджета за счет завышенных налоговых ставок – негативное явление. Оно лишь приносит плоды на первых налоговых поступлениях. На долгосрочной перспективе это сказывается отрицательно, так как падает производство, растет безработица, а с ней возрастает и нагрузка на бюджет.

Плюсы и минусы фискальной политики

- Встроенные автоматические стабилизаторы – инструменты, величина которых не меняется на определенных временных интервалах. К ним относятся: прогрессивная налоговая шкала, пособия по безработицы и прочие социальные выплаты, субсидии. Само наличие данных инструментов стабилизирует экономику, повышая деловую активность при спаде и сдерживая её при перегреве экономики. Встроенные стабилизаторы не устраняют причин колебания равновесного ВВП вокруг его потенциального размера, а только ограничивают размах этих колебаний;

- Все инструменты фискальной политики имеют мультипликативный эффект воздействия;

- В ходе проведения фискальной политики отсутствует временной лаг между принятием решения об изменении политики и появлением первых результатов;

- Основным недостатком является “эффект вытеснения”. Это ситуация, когда рост расходов государственного сектора снижает или сводит на нет расходы частного сектора. Одна из самых распространённых форм вытеснения происходит, когда правительство начинает активно заимствовать на внутреннем рынке долга. Огромные объёмы займов могут привести к повышению реальной процентной ставки. Удорожание кредитов приводит к “вытеснению” части инвестиционных расходов фирм в краткосрочном периоде, то есть оттолкнет предприятия от капитальных вложений;

- Фискальное регулирование экономики часто приводит к дефициту бюджета. Неэффективность распределения бюджета – основная причина дефицита бюджета. Стремление наращивать расходы при неизменных доходах приводит к росту заимствований со стороны государства и, соответственно, к росту долга;

- Существенным фактором является недостаточная гибкость фискальной политики, так как между возникновением необходимости изменения политики и реализованными мерами, порой, проходит достаточно много времени. Правительство не всегда может предугадать действительные направления развития экономики, что вынуждает его принимать решения по настройке фискальной политики с некоторым запозданием. Образуется временной лаг между необходимыми мерами и принятием решения об их реализации. Кроме того, свою негативную лепту внося административные процедуры по организации новой хозяйственной политики;

- Фискальная политика может быть не просто неэффективна, а ошибочна. Например, избыточное налогообложение, целью которого было наполнение доходной части бюджета, “замораживает” легальную предпринимательскую активность, что ещё сильнее обостряет бюджетные проблемы;

Виды финансовой политики государства

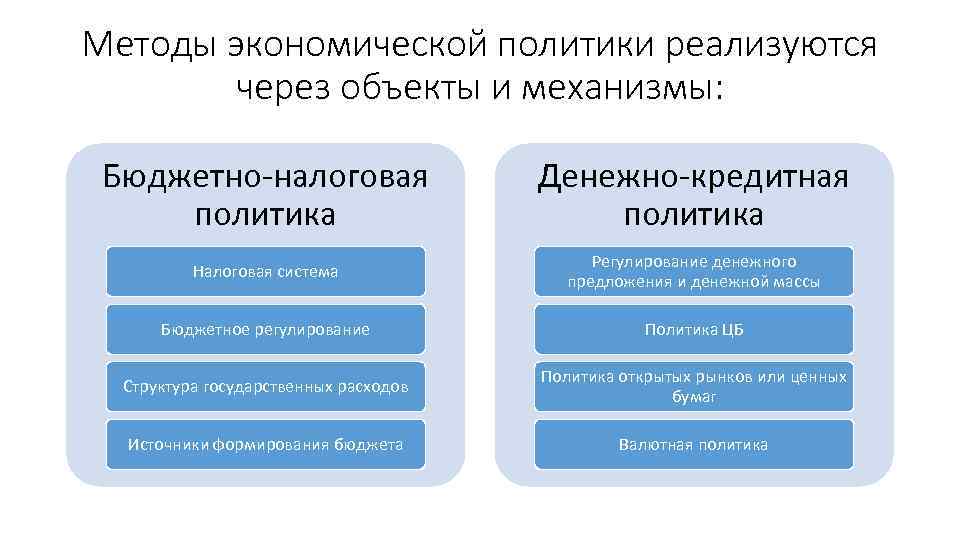

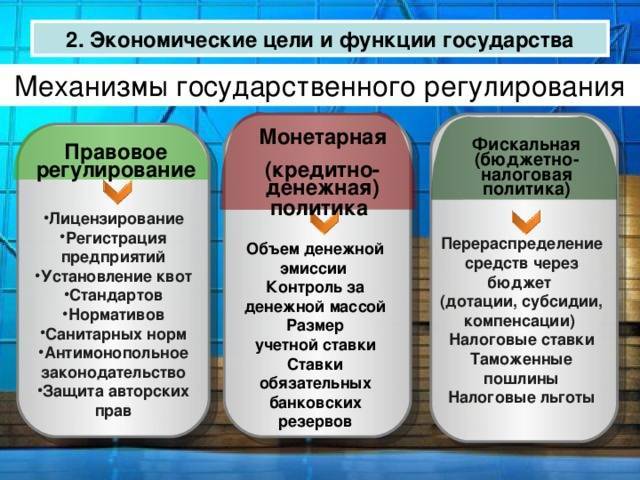

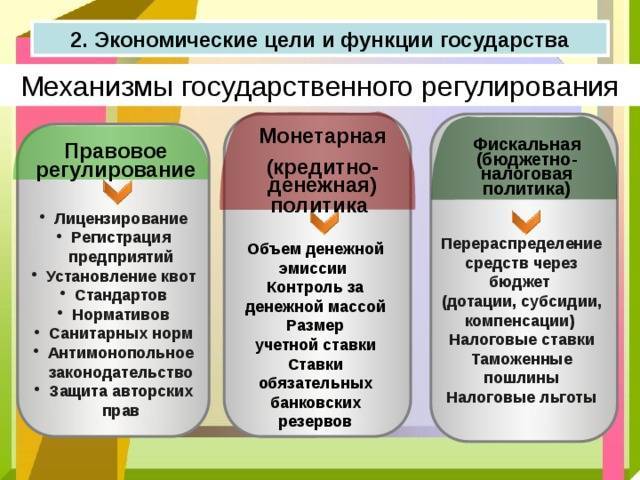

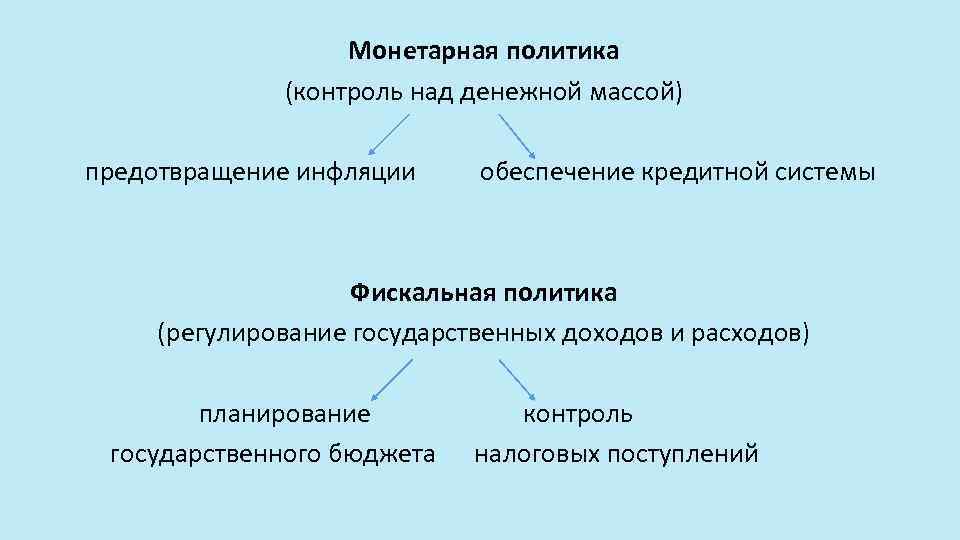

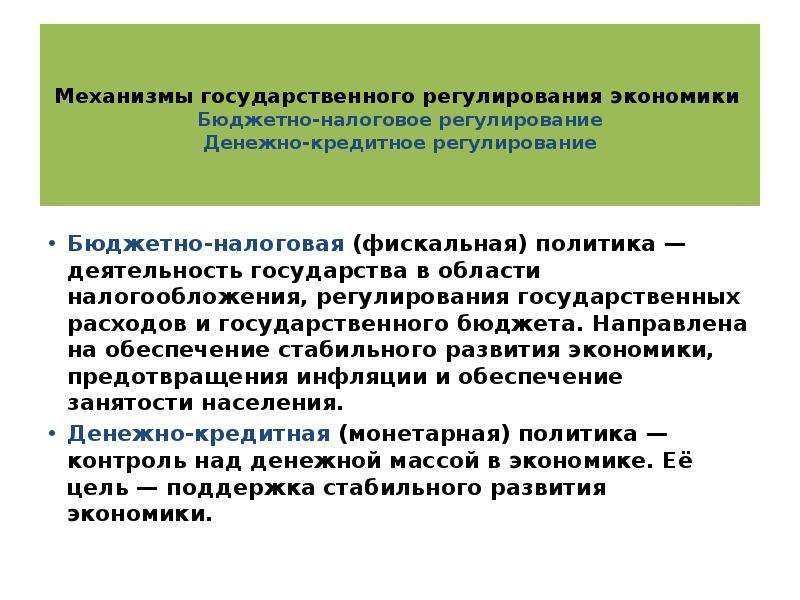

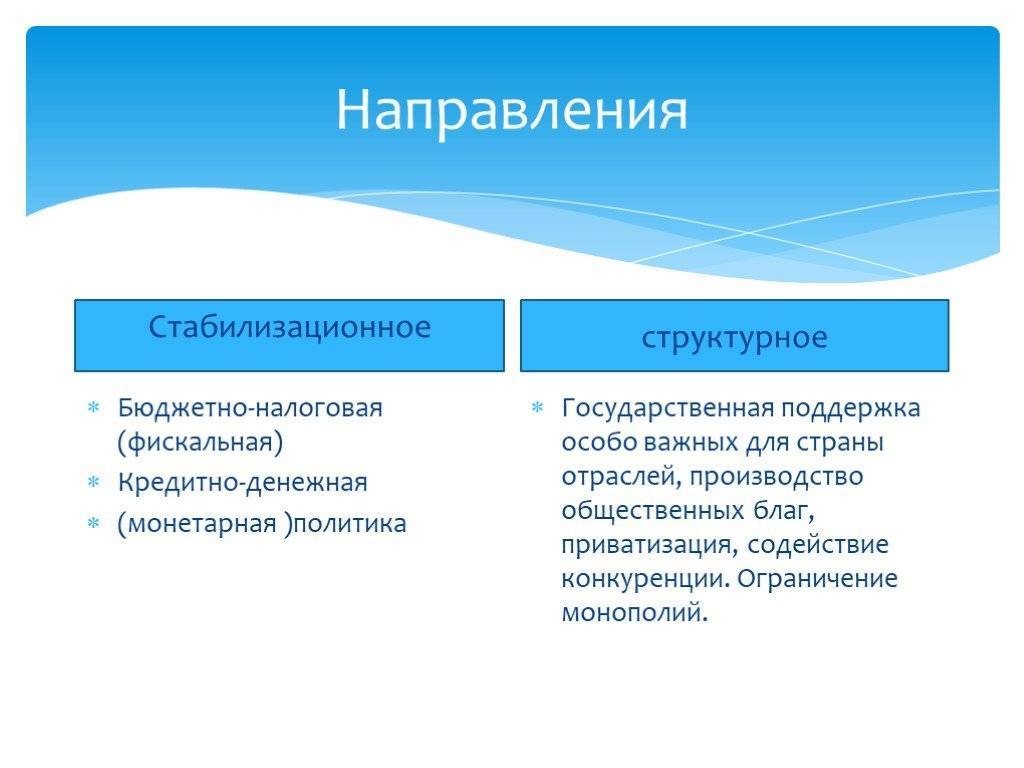

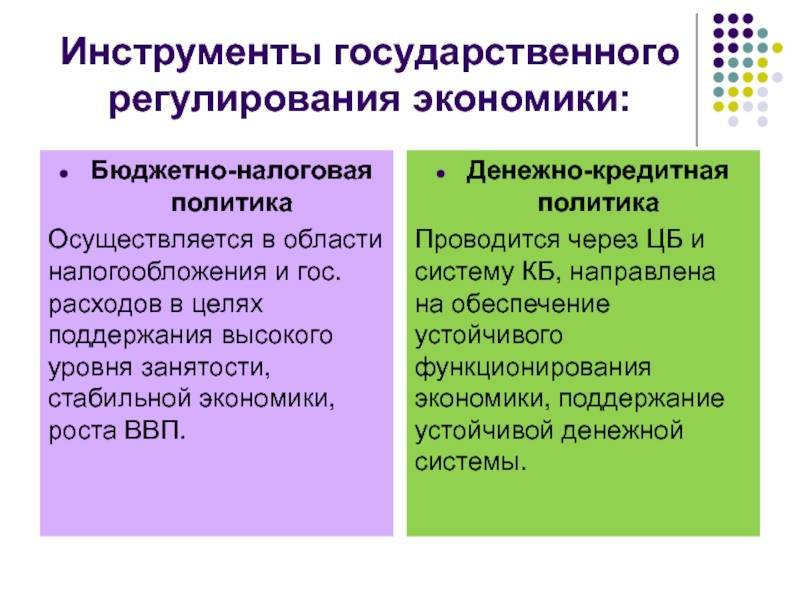

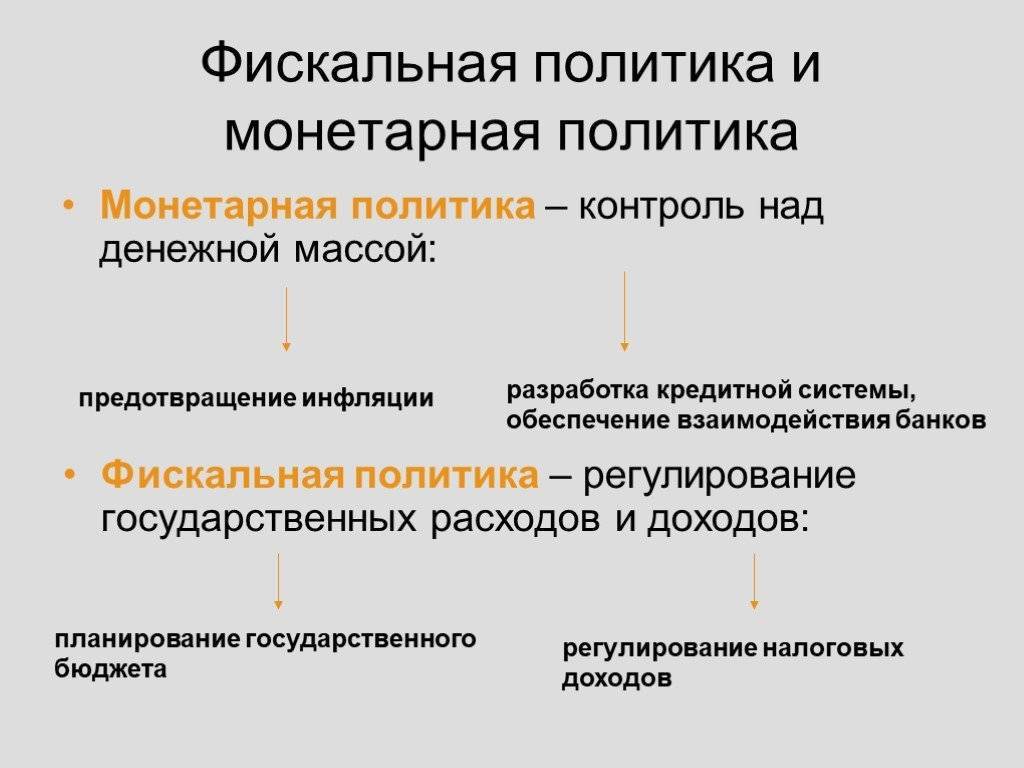

В составе финансовой политики выделяют два направления: бюджетно-налоговую (фискальную) политику и кредитно-денежную (монетарную) политику.

Виды финансовой политики

Виды финансовой политики

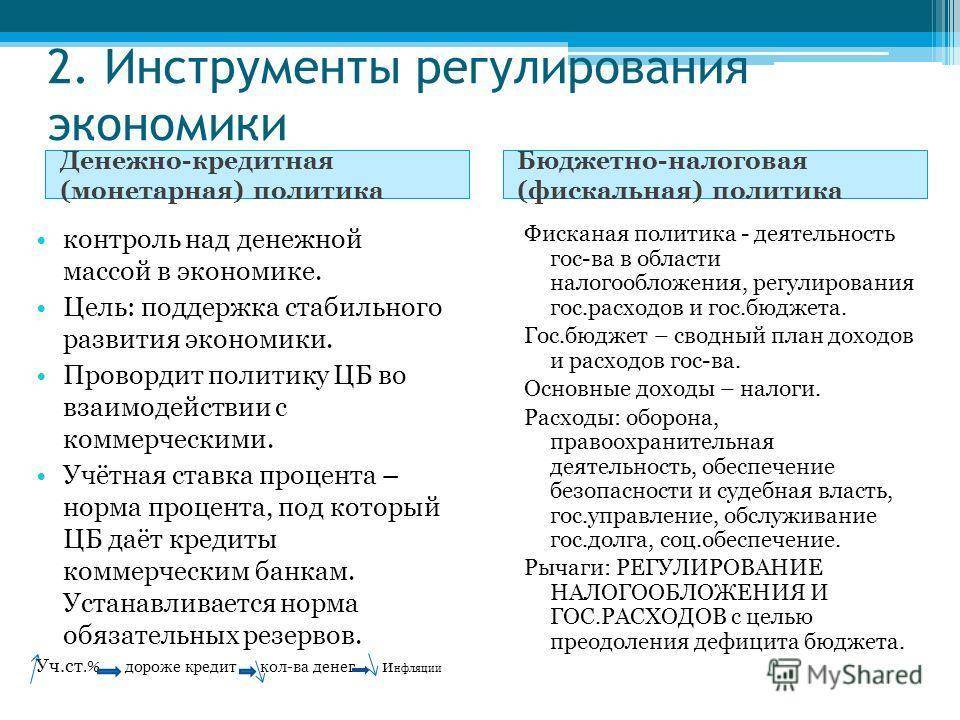

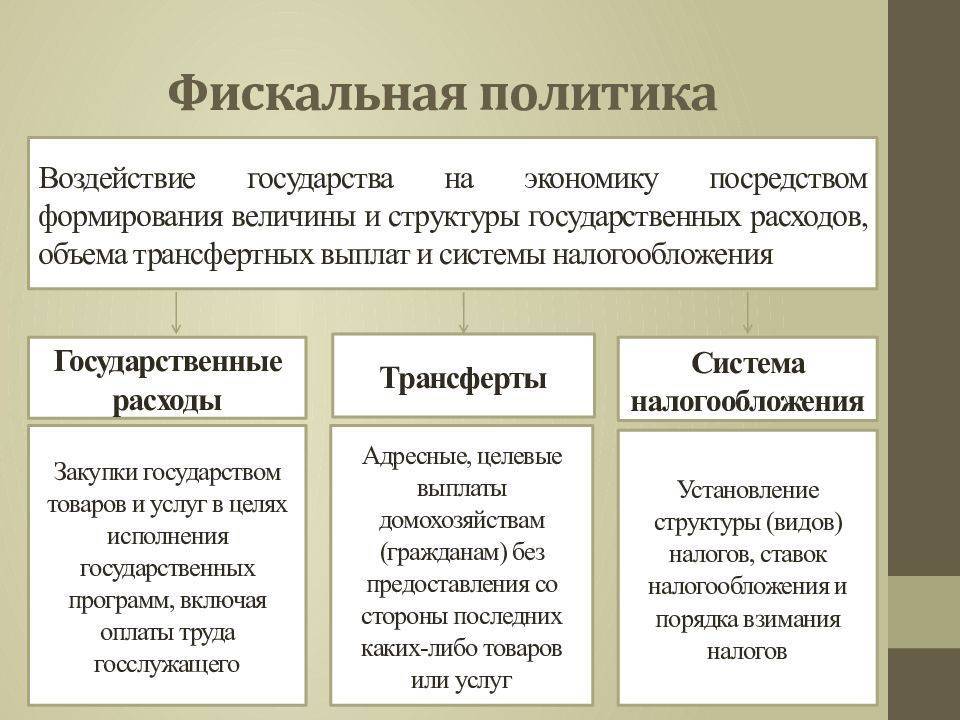

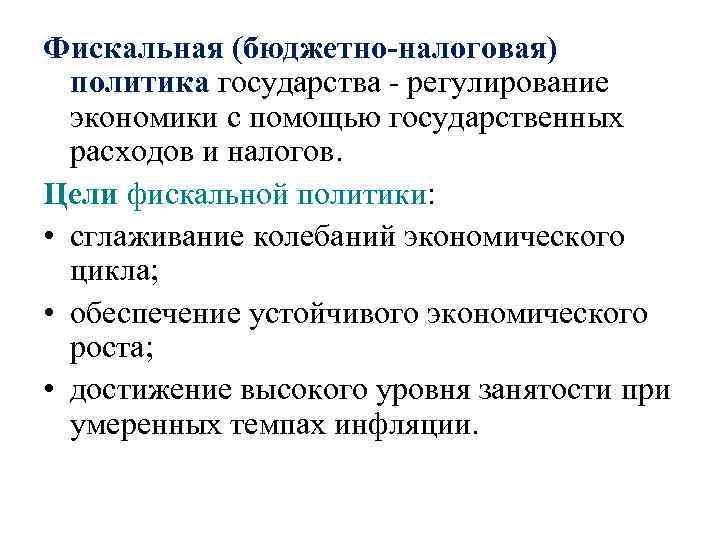

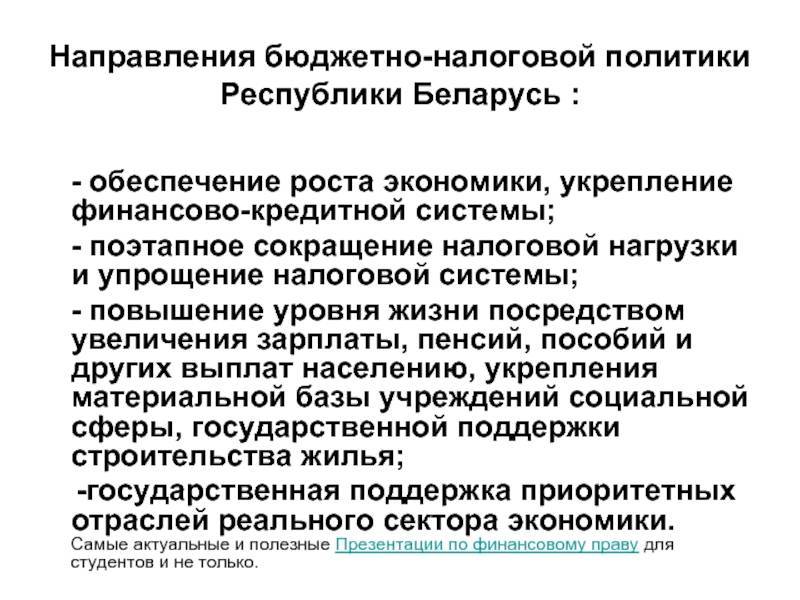

Бюджетно-налоговая политика — это система регулирования экономики с помощью государственных расходов и доходов; совокупность государственных методов воздействия на налогообложение и государственные расходы. В рамках бюджетно-налоговой политики государством определяются:

- источники формирования и приоритетные направления расходов государственного бюджета;

- источники финансирования бюджетного дефицита;

- допустимые пределы разбалансированности бюджета;

- принципы взаимоотношений между отдельными звеньями бюджетной системы и др.

Таким образом, целями бюджетно-налоговой политики являются:

- сглаживание колебаний экономического цикла;

- стабилизация темпов экономического роста;

- достижение высокого уровня занятости;

- снижение темпов инфляции.

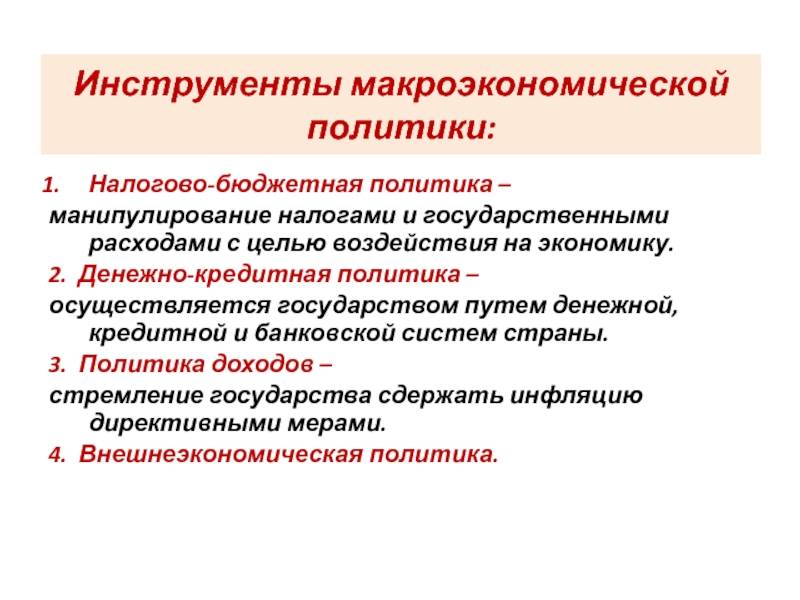

Инструментами бюджетно-налоговой политики являются:

- государственные расходы;

- налоги.

В рамках бюджетно-налоговой политики определяются виды налогов, размер их ставок, льгот и санкций по каждому виду налогов (см. Налоговая политика). Одновременно устанавливается мера конфискационной или стимулирующей направленности, причем как налоговой системы в целом, так и отдельного налога. Однако необходимо отметить, что к бюджетно-налоговой политике относятся только такие манипуляции государства с бюджетом, которые не изменяют количество денег в обращении.

Под кредитно-денежной политикой понимают обеспечение устойчивости денежного обращения через управление эмиссией, регулирование инфляции и курса национальной денежной единицы; обеспечение своевременности и бесперебойности расчетов в национальном хозяйстве и различных звеньях финансовой системы посредством регулирования деятельности банковской системы и др.

Главной целью денежно-кредитной политики является достижение устойчивого роста общественного производства, стабильного уровня цен, высокого уровня занятости и баланса внешнеэкономической деятельности. Промежуточная цель денежно-кредитной политики заключается в регулировании ключевых экономических переменных на достаточно продолжительных временных интервалах, а тактическая — в проведении последовательных операций на относительно коротком временном интервале, которые согласуются с общими долгосрочными планами.

Основными инструментами денежно-кредитной политики являются:

- операции на открытом рынке;

- изменение нормы обязательных резервов;

- изменение ставки рефинансирования;

- регулирование конкретных видов кредита и кредитования отдельных отраслей или крупных фирм;

- регулирование риска и ликвидности банковских операций (см. Банковские риски).

В последние годы все большее значение приобретает международная финансовая политика, проводимая международными финансовыми организациями и международными финансовыми институтами (МВФ, МБРР, ЕБРР, Лондонским клубом банков-кредиторов, Парижским клубом стран-кредиторов и др.). В основе международной финансовой политики лежит управление валютно-финансовыми и кредитными отношениями в сфере международных финансов, оказание финансовой помощи государствам, переживающим финансовый кризис или испытывающим финансовые трудности. Помощь, как правило, оказывается в форме предоставления кредитов или реструктуризации уже имеющегося внешнего государственного долга. Такая финансовая поддержка оказывается не безвозмездно и сопровождается рядом экономических и политических условий, несоблюдение которых грозит стране-нарушителю серьезными санкциями.

Особенности сочетания фискальной и монетарной

Между этими двумя видами существует тесная взаимосвязь. Их согласованность является основой стабилизирующего воздействия государства на рыночные механизмы.

К примеру, методы фискального направления, призванные увеличить объемы производства, должны сочетаться с повышением количества денег в обращении

Эта зависимость — важное условие разумного увеличения покупательной способности

И наоборот, если главной целью является сдерживание инфляции, то правительство должно не только контролировать денежную массу, но и по возможности минимизировать дефицит бюджета, повышать налоги.

Важность гармоничного сочетания двух видов можно понять, если провести сравнение их основных характеристик: отличие монетарной политики в том, что она является стимулирующим инструментом, а фискальная — ограничительным

Пример влияния на экономику

Пример – влияние государственных закупок на поведения игроков рынка. Допустим, государство дополнительно закупило товаров на сумму в миллиард. Напомним, что товаром является не то, что можно физически потрогать. К этой категории можно отнести рост фонда заработной платы работникам бюджетной сферы, что достигается путем увеличения объема их деятельности. Через открытие дополнительных вакансий врачам, например. Далее этот миллиард попадает в экономику, увеличивая на эту же сумму доход продавцов (врачи в этом примере также выступают как продавцы). Этот миллиард подразделяется на потребление и сбережение. Естественно, часть этой суммы останется у рыночных игроков на сохранении, тем самым увеличив общее сбережение. Но психологический эффект, по мнению Кейнса, заключается в том, что люди увеличивают доход по мере роста расхода. Но пропорционально коэффициенты разные. Таким образом, с увеличением, например, дохода на 20 процентов расходы увеличиваются на гораздо меньшую сумму.

Критика

Экономисты-либертарианцы считают, что действия правительства приводят к неэффективным результатам для экономики, потому что правительство в конечном итоге выбирает победителей и проигравших, намеренно или в результате непредвиденных последствий. Например, после терактов 11 сентября Федеральный резерв снизил процентные ставки и слишком долго удерживал их на искусственно низком уровне. Это привело к пузырю на рынке жилья и последующему финансовому кризису в 2008 году.

Экономисты и политики редко соглашаются с лучшими инструментами политики, даже если они согласны с желаемым результатом. Например, после рецессии 2008 года у республиканцев и демократов в Конгрессе были разные рецепты стимулирования экономики. Республиканцы хотели снизить налоги, но не увеличивать государственные расходы, в то время как демократы хотели использовать обе меры политики.

Как отмечалось в приведенном выше отрывке, одна из критических замечаний по поводу фискальной политики состоит в том, что политикам трудно изменить курс, когда меры политики, например более низкие налоги или более высокие расходы для экономики больше не нужны. Это может привести к еще большему состоянию.

Принципы денежно-кредитной политики

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Выделяют следующие принципы денежно-кредитной политики государства:

- Выбор явного номинального якоря.

- Экономическая и политическая независимость центрального банка.

- Ответственность и подотчетность центробанка обществу.

- Прозрачность в области информации о том, как реализуется денежно-кредитная политика.

На конференции Бундесбанка в 2007 году американский исследователь в области экономики Фредерик Мишкин (который является профессором Бизнес-школы Колумбийского университета и членом Совета управляющих ФРС США в 2006-2008 годах) назвал девять тезисов, которые образуют теоретический фундамент того, как реализуется денежно-кредитная политика:

- Инфляция всегда присутствует. И экспансионистская денежно-кредитная политика может стать веской причиной ее возникновения.

- Ценовая стабильность сопряжена с определенными экономическими выгодами. Поэтому центральные банки должны регулировать уровень инфляции и поддерживать ее на низком уровне.

- В долгосрочном периоде денежно-кредитная политика не должна быть направлена на преодоление безработицы в таких больших количествах, поскольку это приводит к увеличению инфляции.

- В макроэкономике существенную роль играют ожидания. Поэтому главным элементом денежно-кредитной политики должно стать управление ожиданиями.

- Для поддержания ценовой стабильности надо придерживаться «принципа Тейлора», который означает следующее: низкая инфляция будет устойчивой при условии, что номинальная процентная ставка будет увеличиваться на большую величину, чем постоянно увеличивающаяся инфляция. В свою очередь, это позволит в ответ на увеличение темпов роста цен увеличивать процентную ставку.

- Надо учитывать проблему временной несогласованности денежно-кредитной политики. Так, центробанк обязан пытаться достигать те цели, о которых заявляет.

- Независимость центрального банка положительным образом сказывается на макроэкономических результатах. Так, в этом случае он может действовать самостоятельно, давление политиков на его работу влиять не может. Также независимость центрального банка способствует решению проблемы временной несогласованности денежно-кредитной политики.

- Публичные обязательства по удержанию номинального якоря, которые пользуются доверием у общества, положительно влияют на ценовую стабильность и темпы (а также устойчивость) экономического роста. Также они положительно сказываются на инфляционных ожиданиях.

- Несовершенства финансового сектора играют важную роль в деловом цикле. Так, если на рынке сейчас финансовая нестабильность, не идут инвестиции. В свою очередь, из-за этого спад становится еще сильнее.

Экономическая политика государства — определение и сущность

Экономическая политика государства — это совокупность экономических решений и мер, предпринимаемых правительством страны для достижения общественно значимых целей.

Целями экономической политики являются:

- рост национальной экономики;

- хозяйственная эффективность;

- полная занятость населения;

- экономическая свобода;

- обеспеченность социальных гарантий;

- оптимизация внешнеторгового баланса;

- справедливое распределение доходов.

Определение целей обусловлено уровнем развития, текущим состоянием экономики, различием между запланированными и реальными показателями, ситуацией на мировом рынке.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

Важной составляющей экономической политики является принятие решений на уровне макроэкономики. Их корректность влияет на стабильность функционирования системы, способствует предотвращению кризисов

Понимание фискальной политики

Фискальная политика в значительной степени основана на идеях британского экономиста Джона Мейнарда Кейнса (1883-1946), который утверждал, что экономический спад вызван дефицитом потребительских расходов и компонентов бизнес-инвестиций в совокупном спросе. Кейнс считал, что правительства могут стабилизировать деловой цикл и регулировать объем производства путем корректировки политики расходов и налогообложения, чтобы восполнить дефицит частного сектора. Его теории были разработаны в ответ на Великую депрессию, которая опровергала предположения классической экономической теории о том, что экономические колебания самокорректируются. Идеи Кейнса были очень влиятельными и привели к Новому курсу в США, который включал огромные расходы на проекты общественных работ и программы социального обеспечения.

В кейнсианской экономике совокупный спрос или расходы – это то, что движет производительностью и ростом экономики. Совокупный спрос состоит из потребительских расходов, инвестиций в бизнес, чистых государственных расходов и чистого экспорта.По мнению кейнсианских экономистов, компоненты совокупного спроса частного сектора слишком изменчивы и слишком зависят от психологических и эмоциональных факторов, чтобы поддерживать устойчивый рост экономики.1

Пессимизм, страх и неуверенность среди потребителей и предприятий могут привести к экономическим спадам и депрессиям, а чрезмерное изобилие в хорошие времена может привести к перегреву экономики и инфляции. Однако, согласно кейнсианцам, государственным налогообложением и расходами можно рационально управлять и использовать их для противодействия чрезмерным и недостаткам потребления и инвестиционных расходов частного сектора в целях стабилизации экономики.

Когда расходы частного сектора снижаются, правительство может тратить больше и / или меньше платить налоги, чтобы напрямую увеличить совокупный спрос. Когда частный сектор излишне оптимистичен и тратит слишком много, слишком быстро на потребление и новые инвестиционные проекты, правительство может тратить меньше и / или больше платить налоги, чтобы снизить совокупный спрос.

Это означает, что для стабилизации экономики правительству следует иметь большой бюджетный дефицит во время экономических спадов и поддерживать профицит бюджета, когда экономика растет. Они известны как экспансионистская или сдерживающая фискальная политика соответственно.

Виды бюджетно-налоговой политики государства

В первую очередь они зависят от фазы цикла экономического развития. Их два. При фазе рецессии, или падении, экономических показателей применяют стимулирующую политику. Но не всегда только спад губителен для страны. Иногда быстрый подъем, связанный с резким изменением макроэномической ситуации, может способствовать негативному развитию в будущем. В качестве примера можно привести резкое падение российской валюты в два раза в 2014-2015 гг. Обесценивание рубля негативно сказалось лишь на российских производителях, которые закупали товары в долларах. Это привело к наплыву покупателей из ближнего зарубежья, которые буквально сметали «подешевевшие» для них в два раза товары. Внешне произошел громадный подъем продаж, но все понимали, что это после распродажи всех товаров на складе негативно отразится на экономике. Чтобы предотвратить подобные ситуации, применяют сдерживающую фискальную политику.

Виды фискальной политики

По используемым методам и инструментам фискальную политику разделяют на политику прямого воздействия и политику косвенного воздействия.

В основе прямой политики воздействия лежит изменение величины государственных закупок при финансировании государственных производственных предприятий, инвестировании в производственную и непроизводственную инфраструктуру, государственные закупки товаров и услуг.

Методы косвенной политики непосредственно влияют на производителей и потребителей путём воздействия на расходы производителей и доходы потребителей. Например, изменение налогооблагаемого минимума, налоговые льготы.

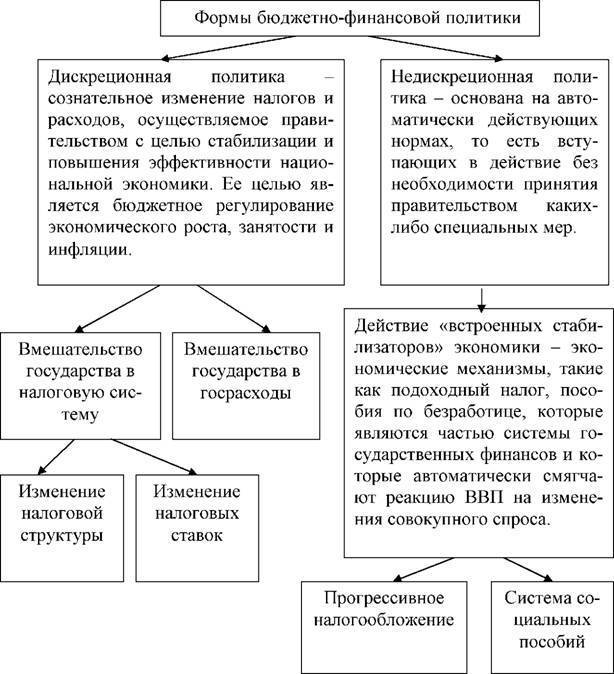

В зависимости от того, на что и как государство использует фискальную политику, последняя делится на:

- Дискреционную;

- Рестрикционную (автоматическую);

3.1. Дискреционная

Дискреционная фискальная политика — это сознательные действия государства, направленные на изменение величины государственных расходов или величины собираемых налогов с целью регулирования дефицита государственного бюджета и экономического роста.

Эффективная дискреционная фискальная политика предполагает грамотную диагностику происходящих экономических процессов, на основе которой правительство настраивает свои рычаги: налоги и государственные расходы.

3.2. Автоматическая

Автоматическая фискальная политика заключается в незапланированных структурных изменениях в чистых налогах и правительственных закупках, происходящих при перемене макроэкономического состояния экономики государства с сохранением неизменного уровня налоговых ставок и программ по трансферу. Автоматическая (недискреционная) фискальная политика или политика автоматических (встроенных) стабилизаторов, использует механизм, который без участия государства устраняет неблагоприятное положение на разных фазах экономического цикла.

Автоматическая фискальная политика — это автоматическое изменение величины государственных расходов, налогов и сальдо государственного бюджета в результате циклических колебаний совокупного дохода.

Рестрикционная фискальная политика воздействует на экономические циклы. Используя её, нельзя полностью стабилизировать экономику, просто спады и подъёмы будут иметь более сглаженные последствия.

И дискреционная, и автоматическая фискальные политики играют важную роль в стабилизационных мероприятиях, однако ни та, ни другая не является панацеей от всех экономических бед.

В периоды экономического спада государство проводит стимулирующую фискальную политику. В этой ситуации необходимо стимулировать совокупный спрос внутри государства или совокупное предложение, либо два параметра сразу. Для этого государство повышает объем госзакупок товаров и услуг, снижает налоги и повышает трансферы. Стимулирующая фискальная политика в большинстве случаев способствует восстановлению экономики.

В период “перегрева” экономики власти проводят сдерживающую фискальную политику. В основе её лежит сокращение расходов и трансферов, а, также, повышение налогов. Данные меры приводят как к сокращению совокупного спроса, так и совокупного предложения.

Аналогичная политика проводится правительствами ряда стран с целью замедлить темпы инфляции. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более долгом периоде растущий налоговый клин послужит основой для спада совокупного предложения и развертывания механизма стагфляции. Особенно это вероятно, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создаёт приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда.

Исследования в области фискальной политики

Современные исследования фискальной политики в отечественной и зарубежной литературе можно свести к шести основным направлениям.

Анализ краткосрочного состояния фискальной политики в стране (акцент на “автоматических стабилизаторах”). До применения какого-либо инструмента фискальной политики следует как можно точнее проанализировать текущее состояние финансов в стране. Наиболее подходящими индикаторами такого состояния являются текущий, структурный (циклически нейтральный), а в некоторых случаях – операционный балансы (при достаточно высоких темпах инфляции);

Рассмотрение средне- и долгосрочных эффектов фискальной политики. Цель вмешательства в экономику, таким образом, – осуществлять регулирование, чтобы краткосрочные колебания в фискальном балансе не являлись отклонением от приемлемой траектории фискальной политики в среднесрочном периоде. Такая траектория должна быть определена и на долгосрочный период. Она обычно выражается в виде специальных “фискальных правил”;

Достижение фискальной устойчивости. Кроме обычных рисков дефолта и макроэкономической нестабильности неустойчивая фискальная позиция налагает на страну другие потенциальные риски и издержки. Хотя оценка фискальной устойчивости является более делом искусства, чем научного подхода, обычно её начинают с определения бремени внешнего долга. Старение населения приводит к возрастанию доли валовых расходов, поэтому для баланса бюджета может потребоваться увеличение налогового бремени. Это следует учесть – в долгосрочной перспективе неизбежно увеличение налогового бремени и доли расходов, перераспределяемых через бюджет (“закон Вагнера”);

Гарантии успешной реализации фискальной политики. Осуществление фискальной политики имеет смысл лишь при условии, что правительство может доказать способности ее успешной реализации. Гарантии могут быть разделены на теоретические, законодательные и институциональные;

Структурное содержание фискальной политики. В данном направлении исследования анализируется специфика политики расходов и налогов для конкретной страны. Главная проблема, которая здесь интересует экономистов, – как повысить эффективность программ общественных расходов и минимизировать потери эффективности фискальной политики, мобилизовав налоговые поступления. Для развитых стран предлагается (со стороны доходов) скорее снижать расходы, чем увеличивать налоги; для развивающихся государств, где программы расходов слабы, – увеличивать долю налоговых поступлений

Для того чтобы снизить возможный обратный эффект от роста налогов, иногда следует одновременно снижать долю расходов и налоговое бремя;

Важность качества, прозрачности бюджетного процесса, хорошего государственного управления. Сущность данного направления исследования фискальной политики в возвеличивании роли институтов, которые претворяют эту политику в жизнь

Не секрет, что успешная фискальная политика должна быть поддержана эффективной системой управления государственных расходов и сбора налогов. Усилия стран по обеспечению прозрачности бюджетного процесса касаются не только развивающихся и переходных экономик, но также развитых стран;

Вариант 1

1. Выберите верные суждения о денежно-кредитной (монетарной) политике и запишите цифры, под которыми они указаны.

1) Монетарная политика основана на признании денежной массы в обращении одним из главных факторов развития экономики.

2) Главную ответственность за проведение монетарной политики несет министерство финансов.

3) Повышение учетной ставки процента повышает деловую активность в экономике.

4) Под валютной интервенцией в экономике понимают параллельное использование в качестве платежного средства иностранной и национальной валюты.

5) Понижение процентных ставок по кредитам увеличивает предложение денег и снижает безработицу.

2. В конце 1980-х гг. правительство Аргентины для покрытия дефицита государственного бюджета прибегло к дополнительной эмиссии банкнот и крупным внешним займам. В итоге годовая инфляция в стране достигла 12 000%. Какие виды инфляции характеризуют этот пример?

1) гиперинфляция

2) ползучая инфляция

3) инфляция издержек

4) открытая инфляция

5) естественная инфляция

3. Выберите верные суждения об инфляции и запишите цифры, под которыми они указаны.

1) Одной из причин инфляции является дополнительный выпуск денег государством.

2) Инфляция спроса возникает в том случае, когда предложение товаров и услуг превышает совокупный спрос.

3) Умеренная инфляция стимулирует деловую активность и ускоряет процесс инвестирования.

4) Одним из способов борьбы с инфляцией является уменьшение центральным банком нормы обязательных резервов.

5) Во время инфляции в большей степени страдают люди с фиксированными доходами.

4. Методы антиинфляционной политики государства

1) монополизация экономики

2) увеличение внешних займов

3) сокращение объема выдаваемых банками кредитов

4) изъятие из обращения избыточных денежных знаков

5) увеличение пенсий, стипендий и социальных пособий

6) сокращение расходной части государственного бюджета

5. Расходы государства — это

1) трансфертные платежи

2) налоги на добавленную стоимость

3) прибыль государственных предприятий

4) обслуживание государственного долга

5) государственные закупки товаров и услуг

6. В государственном бюджете страны N расходы превышают доходы. Большая часть расходов идет на национальную оборону и развитие военно-промышленного комплекса. Для финансирование этих статей бюджета правительство прибегает к внешним и внутренним займам. Что характеризует экономику страны N?

1) профицит бюджета

2) сбалансированность бюджета

3) дефицит бюджета

4) государственный долг

5) милитаризация экономики

Что такое Фискальная политика?

Под фискальной (так же называется налогово-бюджетной) политикой понимается использование государственных расходов и налоговой политики для воздействия на экономические условия , особенно макроэкономические условия, включая совокупный спрос на товары и услуги, занятость, инфляцию и экономический рост.

Ключевые моменты

- Под фискальной политикой понимается использование государственных расходов и налоговой политики для воздействия на экономические условия.

- Налогово-бюджетная политика в значительной степени основана на идеях Джона Мейнарда Кейнса, который утверждал, что правительства могут стабилизировать деловой цикл и регулировать объем производства.

- Во время рецессии правительство может использовать экспансионистскую фискальную политику путем снижения налоговых ставок для увеличения совокупного спроса и стимулирования экономического роста.

- Перед лицом растущей инфляции и других симптомов экспансии правительство может проводить сдерживающую фискальную политику.

Заключение

Фискальная политика, проводимая государством, основывается на положении о том, что изменение налоговых изъятий и объёма государственных расходов влияет на совокупный спрос и, следовательно, на величину ВНП, занятость и цены.

В краткосрочном периоде снижение налогов и увеличение правительственных расходов оказывает повышающее воздействие на совокупный спрос и, наоборот, увеличение налогов и сокращение государственных расходов уменьшает совокупный спрос. В долгосрочной перспективе фискальная политика может оказывать негативное воздействие на экономический рост.

В зависимости от преследуемых целей фискальная политика может носить стимулирующий или сдерживающий характер.

Фискальная политика эффективна лишь в краткосрочном периоде.

Выбор инструмента фискальной политики зависит от общего курса, проводимого правительством.

Если это «либеральный» курс, предполагающий широкое участие государства регулировании экономики, то предпочтение отдается правительственным расходам. Если проводится «консервативный» курс, ориентированный на сужение роли государства и создание чисто рыночного механизма, то более широко используют налоговые изменения.