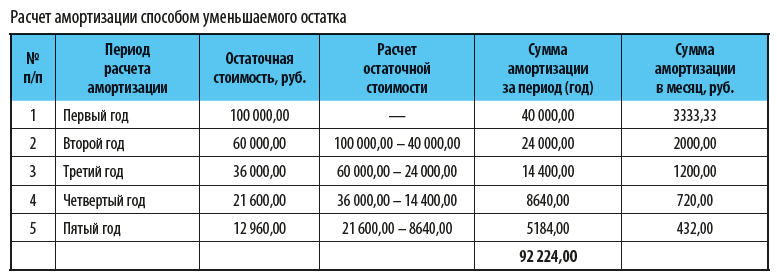

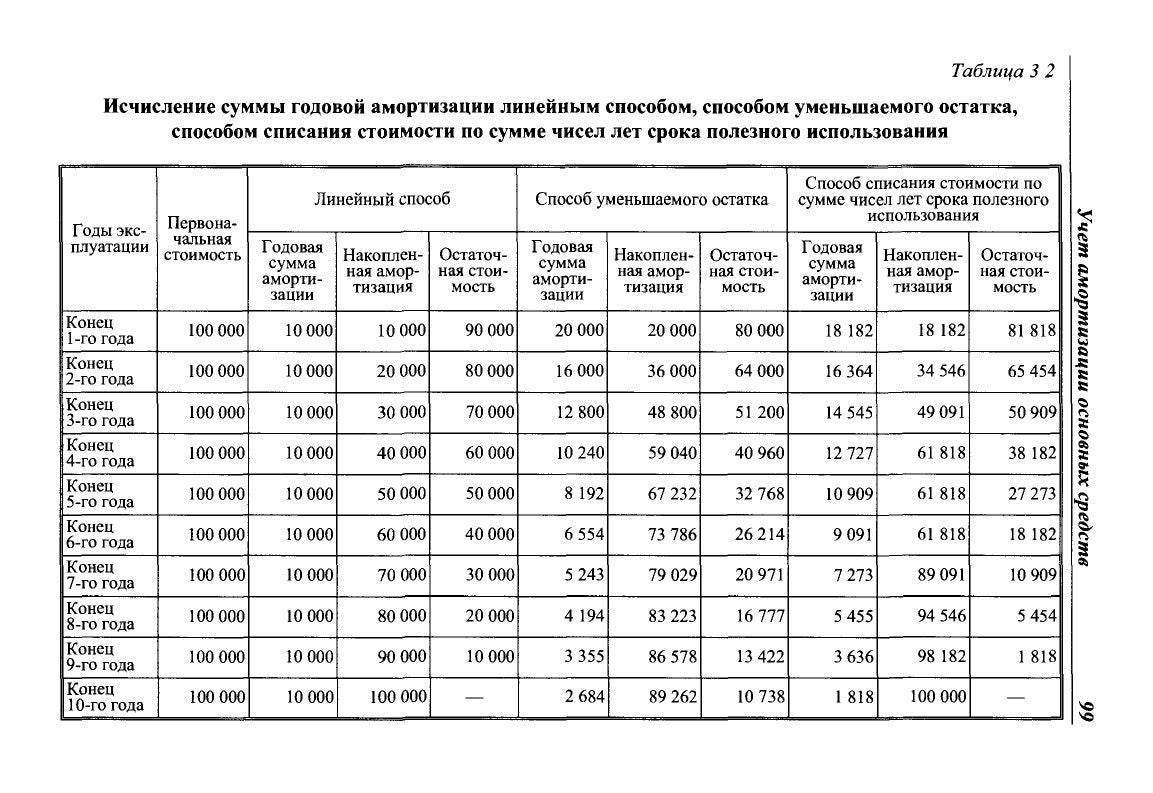

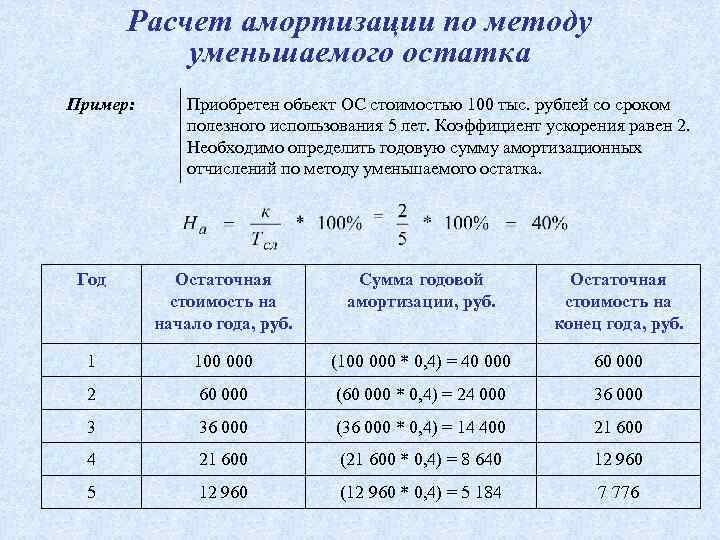

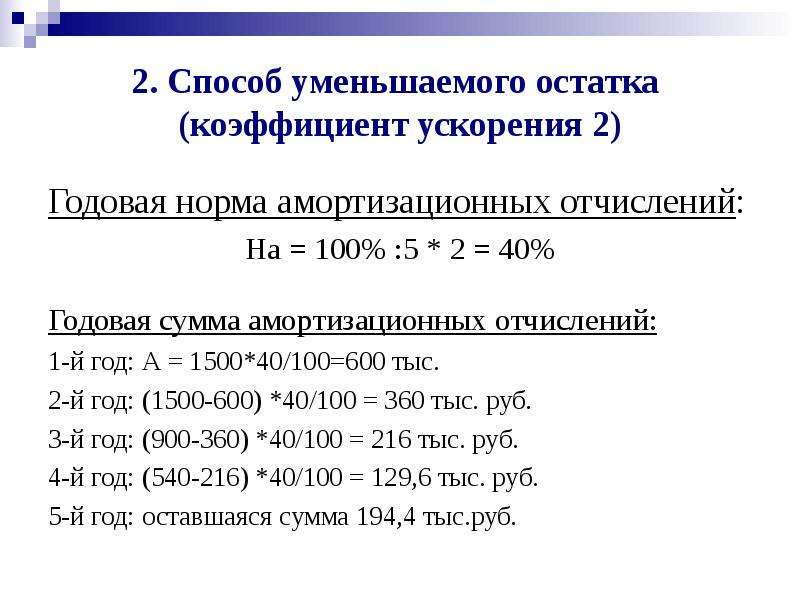

Таблица 4. Начисление амортизации: способ уменьшаемого остатка (руб.)

Год | Годовая сумма амортизации | Накопленный износ | Остаточная стоимость |

2006 | 120 000 (300 000 x 40%) | 120 000 | 180 000 (300 000 - 120 000) |

2007 | 72 000 (180 000 x 40%) | 192 000 (120 000 + 72 000) | 108 000 (300 000 - 192 000) |

2008 | 43 200 (108 000 x 40%) | 235 200 (192 000 + 43 200) | 64 800 (300 000 - 235 200) |

2009 | 25 920 (64 800 x 40%) | 261 120 (235 200 + 25 920) | 38 880 (300 000 - 261 120) |

2010 | 15 552 (15 552 x 40%) | 276 672 (261 120 + 15 552) | 23 328 (300 000 - 276 672) |

Как видно из табл. 4, фиксированная норма амортизации всегда применялась к остаточной стоимости предыдущего года. Сумма амортизации (самая большая в первый год) уменьшается из года в год. Однако часть первоначальной стоимости объекта остается недоамортизированной по истечении всего срока, т.е. данный метод не гарантирует полного списания стоимости: ежегодный размер износа снижается, и амортизация растягивается на много лет.

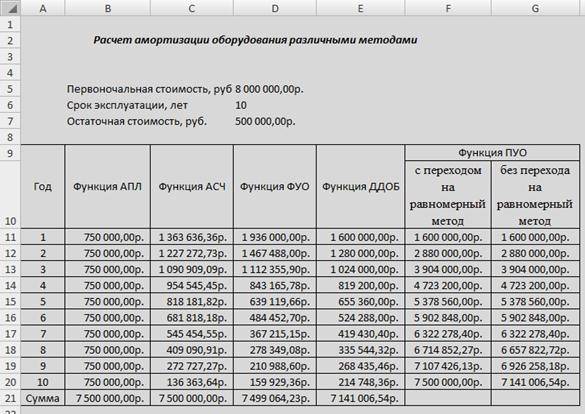

Для сравнительного анализа полученные при расчетах суммы амортизационных отчислений сведем в табл. 5.

Как сделать линейное начисление амортизации: разбираем на примере

Это можно объяснить тем, что в начальном периоде производительность нового транспортного средства выше и со временем уменьшается в связи с его старением.

Поэтому целесообразным является амортизировать автомобиль наиболее быстро в первые годы его нужного использования. Чтобы посчитать износ автотранспортного средства методом уменьшаемого остатка нужно: Расчет амортизации машины по количеству числу лет полезного использования, так как и предыдущая методика является ускоренной. Самая большая денежная сумма, которая списывается каждый месяц, будет в первый год использования автомобиля, после чего Амортпзация средства будут уменьшаться с каждым следующим годом.

Основой такого расчета служит начальная цена транспортного средства, по которой оно принималось Амортизация оборудования расчет онлайн учету. Данный расчет является произведением начальной стоимости автомобиля и нормы амортизации. Здесь норма износа Амортизация оборудования расчет онлайн считаться отдельно по каждому году, и зависеть от времени полезной эксплуатации транспортного средства.

Способ списания цены соответственно объему продукции или услуг.

Методики начисления амортизационного износа авто

Этот расчет отличается от трех предыдущих, что может применяться преимущественно только для автомобильного транспорта. Данная норма амортизации установлена в процентном соотношении начальной стоимости автотранспорта на каждые тысячу километров пробега.

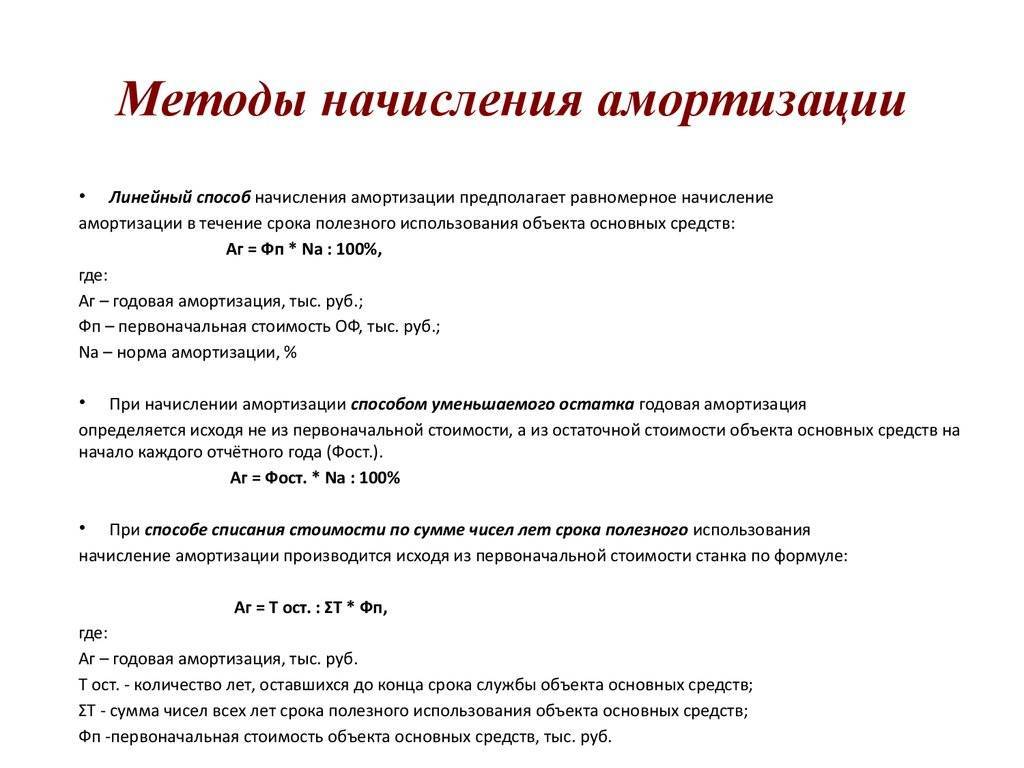

Занятие № 14.2. Методы расчета амортизации основных средств

Износ машины или другого вида транспортного средства можно посчитать в интернете. В настоящее время существует немало сайтов для проведения таких расчетов.

Нужно просто заполнить требуемые поля и портал выдаст нужную информацию.

Что такое амортизация?

В экономике амортизацией называют процедуру, которая представляет собой периодическое списание финансовых средств организации, необходимых для восстановления или обновления изношенного имущества. Благодаря данному явлению, руководство предприятия распределяет средства так, чтобы производство продуктов труда не прекращалось.

Понятие амортизации

Основным показателем при определении амортизации является получение остаточной стоимости. Для этого в документации компании должны сохраниться данные, обозначающие изначальную стоимость имущества, срок применения которой составляет менее одного года, а также специалист отдела бухгалтерии должен оценить сумму износа за время его эксплуатации. По итогу расчета бухгалтером будет получена общая стоимость собственности предприятия при наличии существующих дефектов. Именно этот показатель называют остаточным.

Расчет амортизационных расходов на предприятии необходимо проводить ежемесячно. Это связано с тем, что на основании итогового показателя формируется размер налога на имущество организации. Для этого в отделе бухгалтерии назначается ответственный специалист, который занимается подготовкой полного отчета.

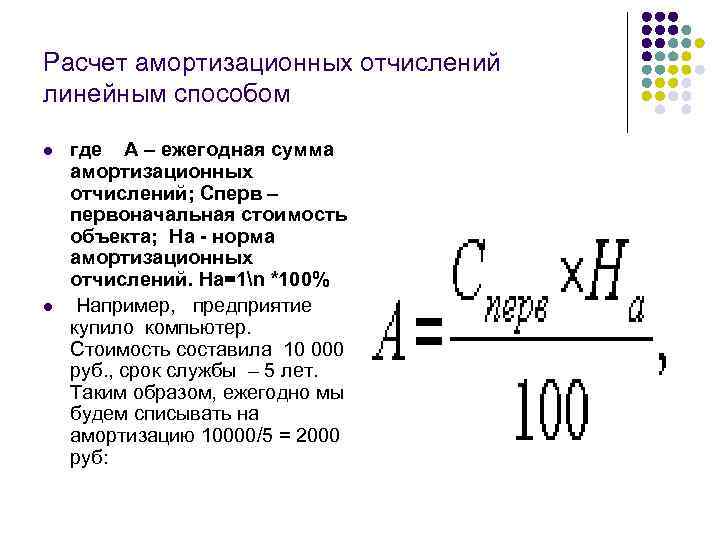

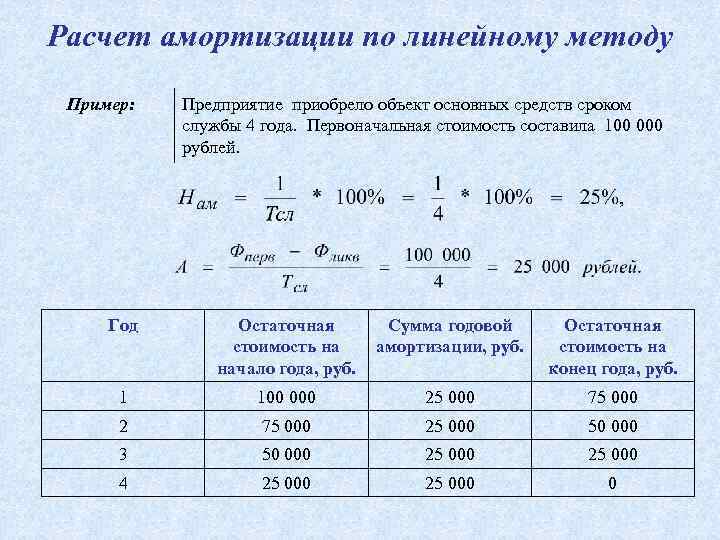

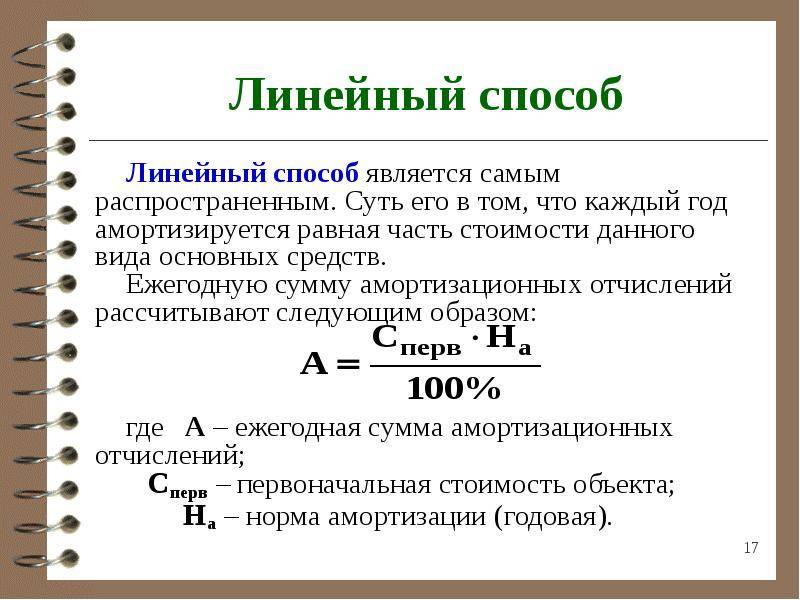

Формула расчета и пример начисления линейной амортизации

Чтобы начислить амортизацию, используя линейный метод, нам потребуются следующие данные:

- Первичная цена актива, объекта. Это все затраты на строительство или покупку основного средства предприятия. Если была проведена переоценка, придется использовать восстановительную стоимость.

- Срок эксплуатации. Берется из классификации, по которой все активы делятся на амортизационные группы. Если в перечне вашего объекта нет, учитывайте условия эксплуатации, прогнозируемый уровень физического износа, запланированное время использования.

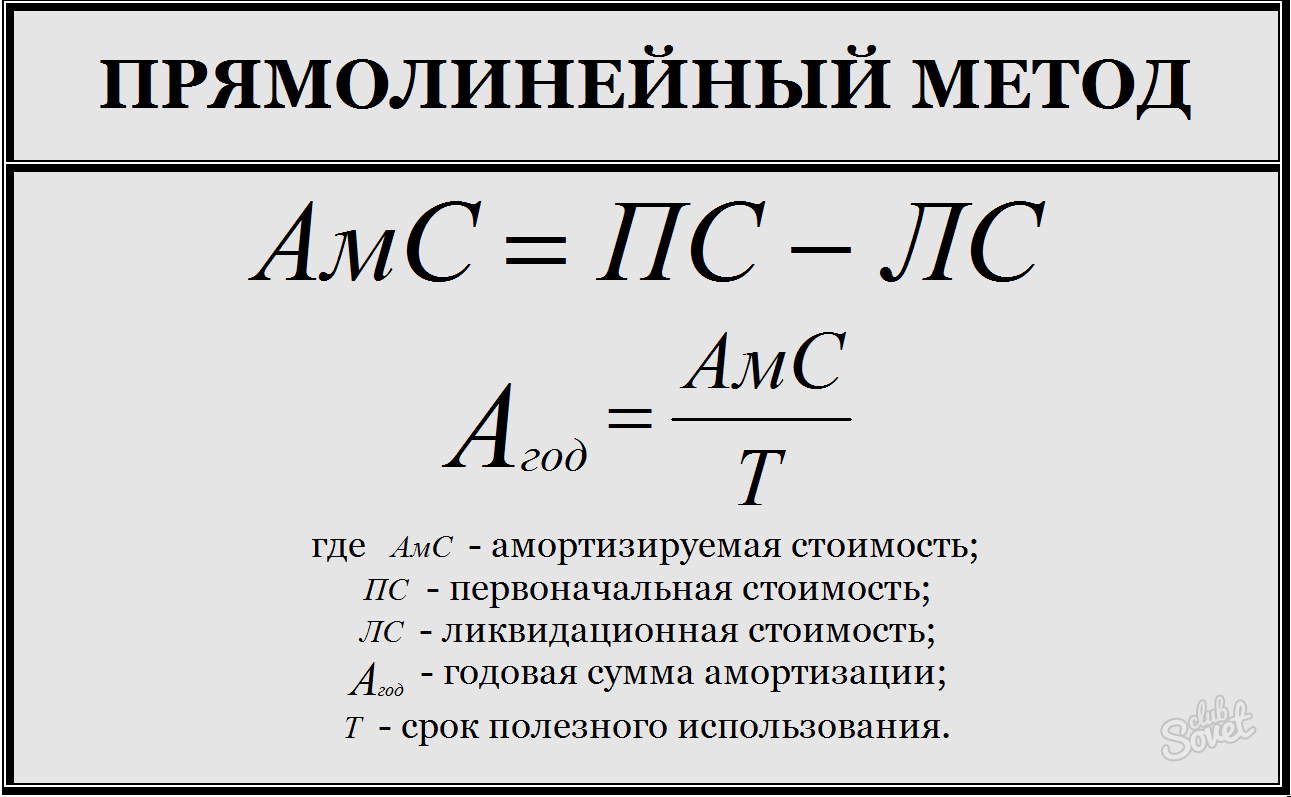

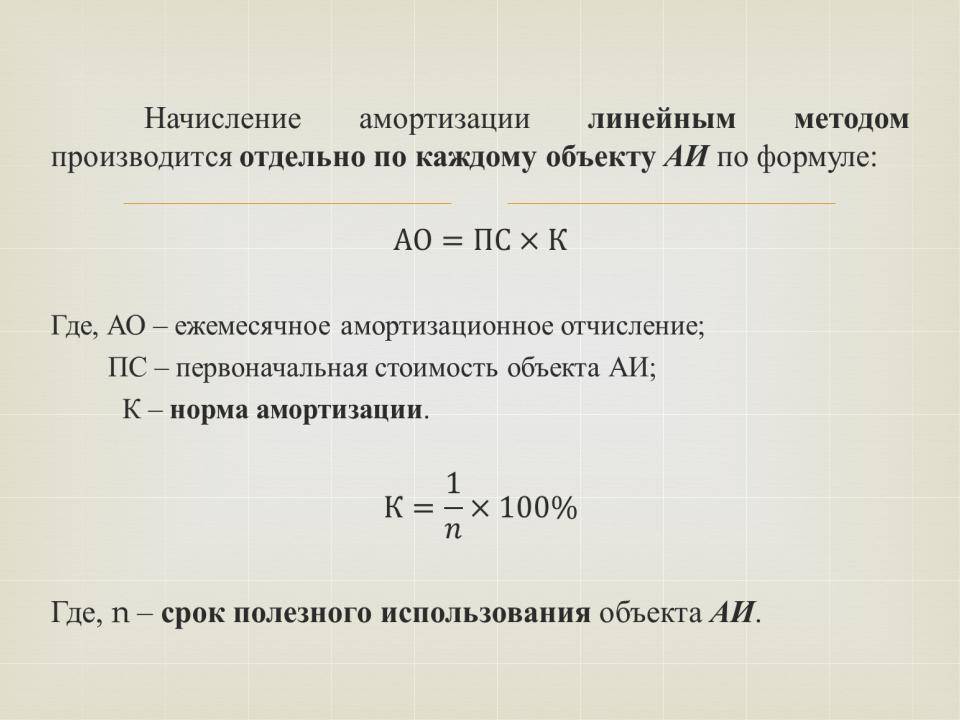

Формула нормы амортизации выглядит так:

К = (1 : n )* 100%

Мы высчитываем К, то есть годовую норму амортизации, используя n, то есть срок эксплуатации в годах. Если же нам нужна норма в месяцах, то полученный результат нужно будет просто разделить на 12.

Формула начисления амортизации, согласно линейному способу:

А = С*К/12

Мы высчитываем А, то есть размер ежемесячной амортизации. С у нас означает первичную стоимость актива, а К, как вы поняли — это норма амортизации из предыдущей формулы. Мы разделили разницу на 12, чтобы получить показатель за месяц. Если вам нужна годовая амортизация, просто не делайте этого.

Общие правила амортизации объекта линейным способом:

- Начисление начинается с 1-го числа месяца, который идет за месяцем, когда данное имущество было принято на баланс.

- Начисление амортизации не зависит от того, какие финансовые результаты показала компания в этом периоде.

- Начисления проводятся каждый месяц, их нужно будет учитывать в аналогичном налоговом периоде.

- Приостановить процесс начисления амортизации может консервация объекта на период, превышающий три месяца, или же его длительный ремонт — свыше 12 месяцев. Как только ремонт или консервация будут закончены, объект снова вернется к нормальной эксплуатации, амортизационные отчисления возобновляются.

- 1-го числа месяца, который следует за месяцем, когда объект был списан, выведен из баланса или предприятие утратило права на него, начисление амортизации прекращается.

Плюсы линейного метода амортизации:

- Простая формула. Всего раз высчитываем показатель на ее основе и потом просто используем полученную сумму каждый месяц. Ничего заново считать не нужно, сумма амортизации остается неизменной.

- Затраты равномерно, одинаковыми частями переносятся на себестоимость выпускаемой предприятием продукции. В случае использования нелинейных методов, на первом этапе использования объекта сумма амортизации будет заметно выше, что скажется на себестоимости.

- Точный учет. Списание стоимости происходит с каждым конкретным объектом. А в случае применения нелинейных методов, амортизация будет начисляться на целую группу активов.

Обратите внимание

Общая сумма налога на основные средства в ходе их эксплуатации будет выше в случае использования линейного метода.

Однако, отметим, что линейный метод целесообразно применять только в тех случаях, когда запланировано, что актив будет приносить одинаковую прибыль в течение всего срока использования.

Если речь идет о производственном оборудовании, то оно просто может устареть. Речь идет о моральном износе. Поэтому в таком случае пропорционально списывать расходы на покупку оборудования не стоит, ведь производительность будет снижаться с годами. Кроме того, появятся затраты на ремонт, обновление, модернизацию. Нельзя в данном случае списывать амортизацию равными суммами.

Важно

Если предприятие планирует оперативно обновлять, улучшать свои производственные активы, лучше выбрать нелинейный метод амортизации.

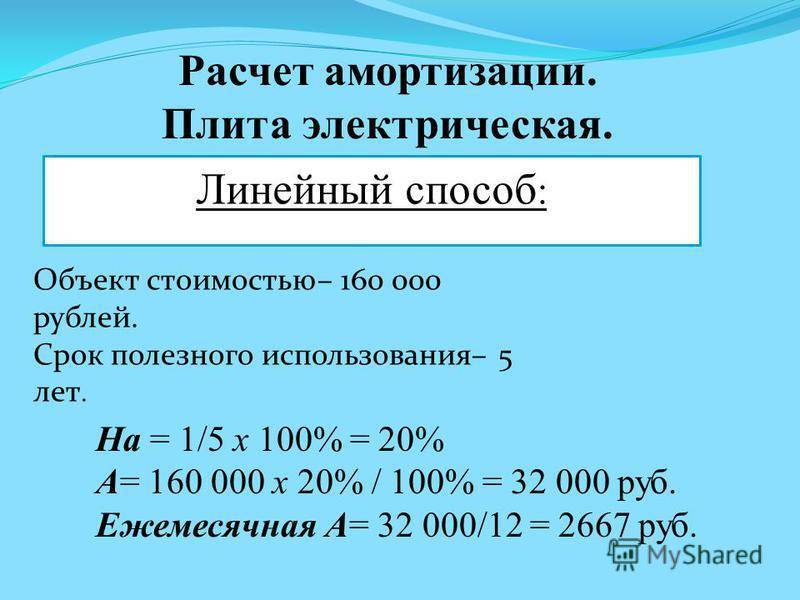

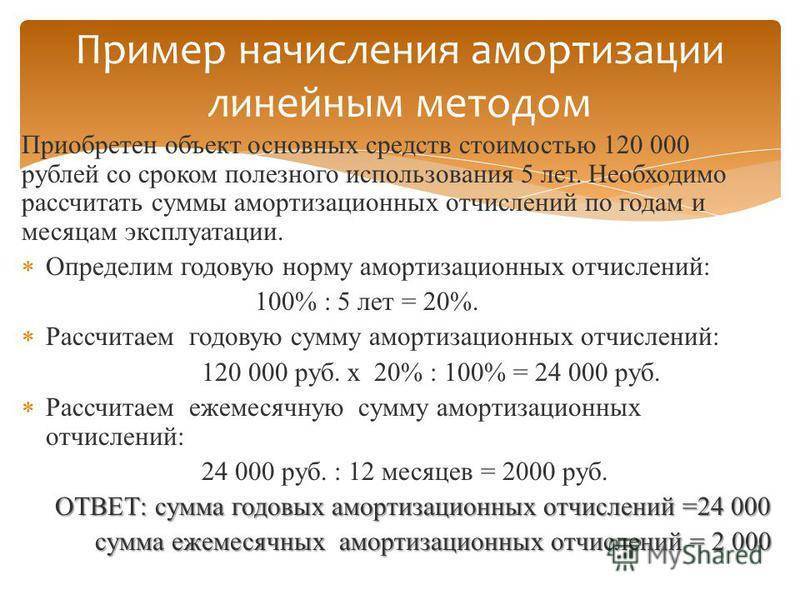

Пример расчета амортизации с использование линейного способа:

Считаем годовую норму:

К = 1/25*100% = 4%

То есть норма в месяц будет составлять 4%/12 = 0,333%

Теперь считаем сумму амортизационных начислений:

А = 3000000*4%/12 = 10000 рублей

Сумма амортизации за год будет равна:

А = 3000000*4% = 120000 рублей.

Таким образом, начиная с 1 февраля предприятие будет каждый месяц начислять амортизацию нового офисного здания на сумму 10000 рублей.

Что понимают под амортизационными отчислениями

Для бухучета амортизационные отчисления — вид издержек производства, на которые систематически переносят стоимость основных средств и иных активов на себестоимость продукции, работ, услуг в связи с утратой их первоначальных характеристик.

Согласно ФСБУ 6/2020, понятие амортизационных отчислений трактуется как постепенное погашение стоимости основного средства (п. 27 ФСБУ 6/2020). Начисляются они по всем видам имущества, учтенного в составе ОС, за исключением (п. 28 ФСБУ 6/2020):

- инвестиционной недвижимости, отражаемой по переоцененной стоимости;

- земельных участков, объектов природопользования и др.;

- законсервированных или неиспользуемых организацией, предназначенных для целей реализации законодательства РФ.

ВАЖНО!

По ранее действовавшим нормам амортизация не начислялась по ОС, находящимся в простое или временно неиспользуемым.

Фактически амортизационные отчисления расходуются на восстановление в течение срока полезного использования ОС денежных сумм, эквивалентных стоимости ранее купленного основного средства.

В налоговом учете амортизируемое имущество — это имущество и объекты интеллектуальной собственности, которые соответствуют следующим критериям (п. 1 ст. 256 НК РФ):

- они принадлежат организации (за исключением ситуаций, приведенных в п. 1 ст. 256, п. 1, 10 , ч. 1 ст. 2 ). К примеру, если договор лизинга заключен до 2022 г. и предмет лизинга учитывается на балансе лизингополучателя, то он вправе делать по нему начисления;

- используются в деятельности, направленной на получение дохода, но не потребляются в ходе производства как сырье и материалы и не реализуются как товар;

- первоначальная стоимость превышает 100 000 руб.;

- срок полезного использования — более 12 месяцев.

В некоторых случаях основное средство следует исключить из состава амортизируемого имущества, например, если оно находится на реконструкции больше 12 месяцев и не используется (п. 3 ст. 256 НК РФ).

Амортизируемым имуществом признаются и неотделимые улучшения в объекты ОС, которые произведены арендатором с согласия арендодателя или ссудополучателем с согласия ссудодателя (п. 1 ст. 256 НК РФ).

Амортизируемое имущество

При проведении амортизационного расчета специалист должен учитывать, что не любой объект собственности предприятия подлежит такому учету. Имущество организации, у которого необходимо определять его остаточную стоимость, называют амортизируемым.

В налоговом учете описано, что данные объекты должны иметь определенные критерии:

- Данное имущество должно приносить доход от производственной деятельности

- Оно не должно применяться предприятием как материал для изготовления продукта труда, а также подлежать реализации на рынке сбыта

- Изначальная стоимость не должна превышать 100 000 рублей

- Срок эксплуатации должен быть не более одного года

Таким образом, можно выделить определенные категории имущества организации, которое можно назвать амортизируемым. К ним относятся:

Когда рассчитывается амортизация

- Нематериальные активы предприятия

- Основные средства компании, которые являются собственностью предприятия

- Арендованное имущество, которое с согласия арендодателя было модифицировано компанией

При этом существует один нюанс, касающийся основных средств предприятия. В нескольких случаях предприятие может не начислять амортизацию. Специалисты к ним относят:

- Передачу имущества в безвозмездное пользование

- Перевод объекта собственности на консервацию длительностью более 3 месяцев

- Проведение ремонта или реконструкции, срок которого более одного года. Данное условие работает только в том случае, если средство труда на время проведения работ не участвует в производственной деятельности

Расчет амортизации методом уменьшаемого остатка

21 мая 2014 Учет основных средств

21 мая 2014 Учет основных средств

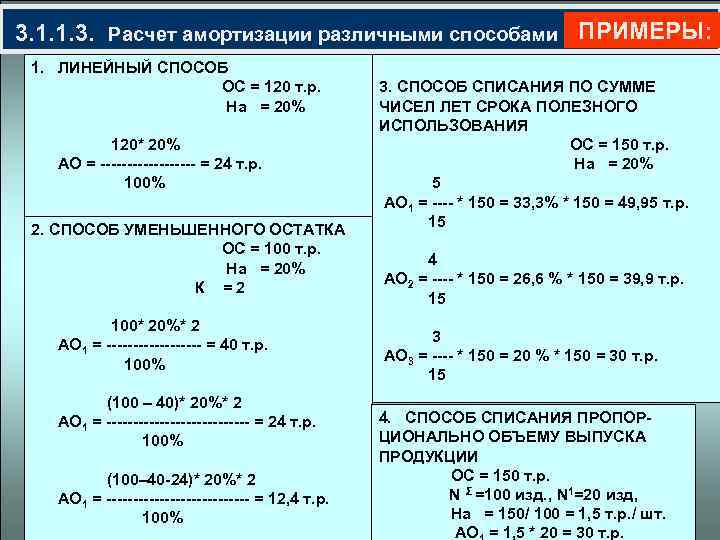

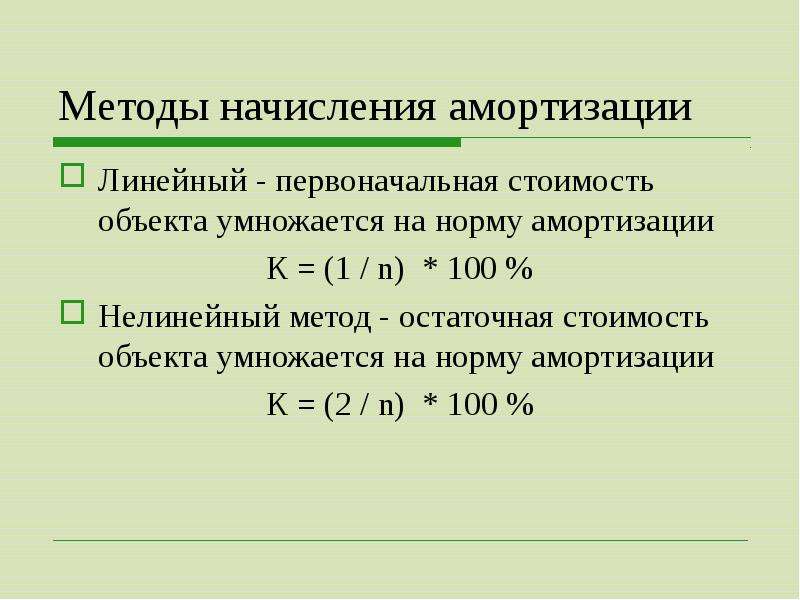

Все методы начисления амортизации основных средств подразделяются на линейные и нелинейные. О линейном способе начисления амортизации подробно поговорили в этой статьей.

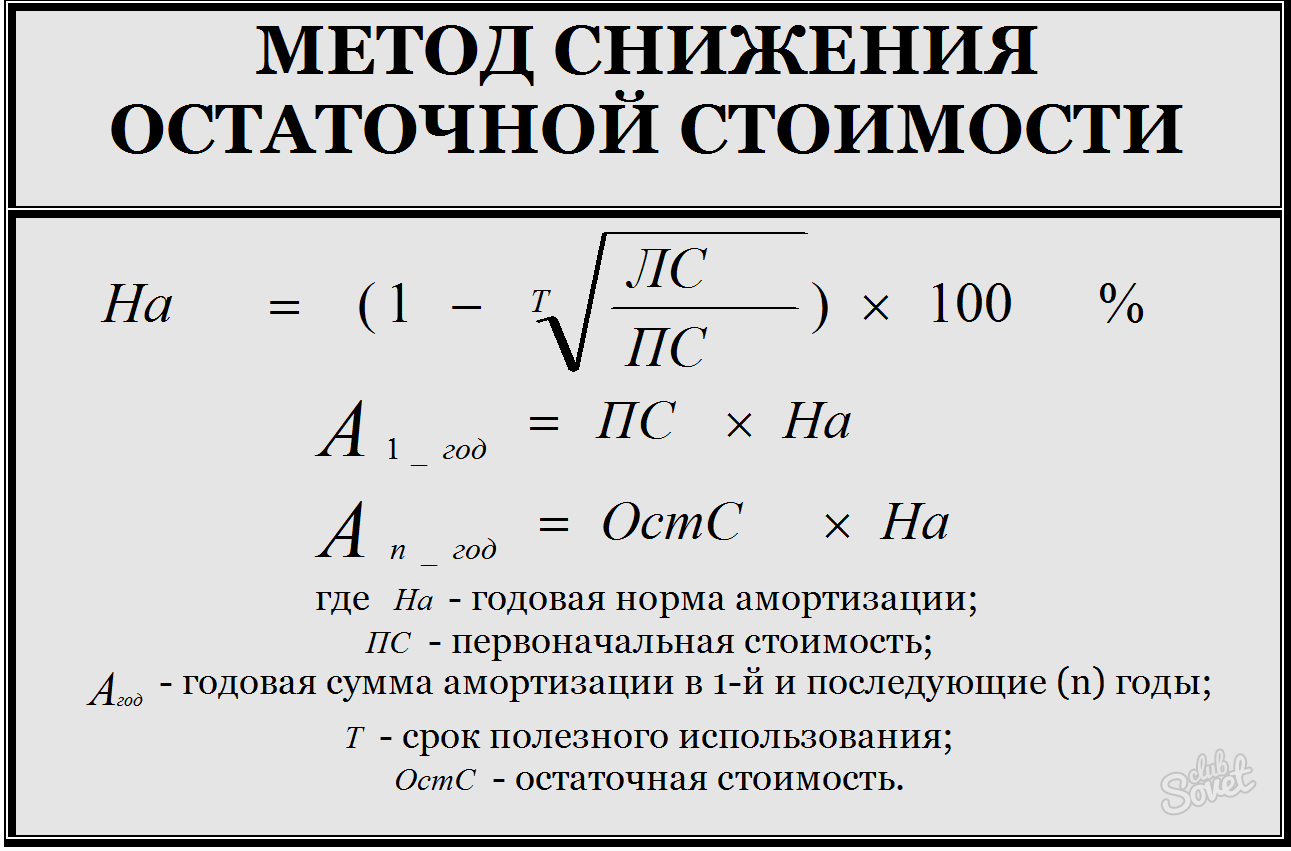

Здесь подробно остановимся на нелинейном методе расчета – метод уменьшаемого остатка. С помощью этого метода осуществляется ускоренная амортизации основных средств.

Чем удобен этот способ начисления? В каких случаях его выгоднее применять? Ниже представлен пример расчета амортизационных отчислений ускоренным методом.

В отличие от линейного метода расчета для исчисления амортизации способом уменьшаемого остатка берется остаточная стоимость объекта. Остаточная стоимость считается путем вычитания из первоначальной (или восстановительной) стоимости объекта начисленной амортизации. То есть остаточная стоимость равна разности значения по дебету счета 01 и кредиту счета 02.

Помимо этого, в этом способе используется коэффициент ускорения, который организация устанавливает самостоятельно. Данный коэффициент предназначен для ускорения списания стоимости объекта посредством амортизации и, соответственно, возврата вложенных в приобретение ОС средств.

При поступлении основных средств, объект принимается к учету на 01 счет, со следующего месяца на него следует начислять амортизацию и выполнять ежемесячно проводки по списанию амортизационных отчислений (Д20 (44) К02).

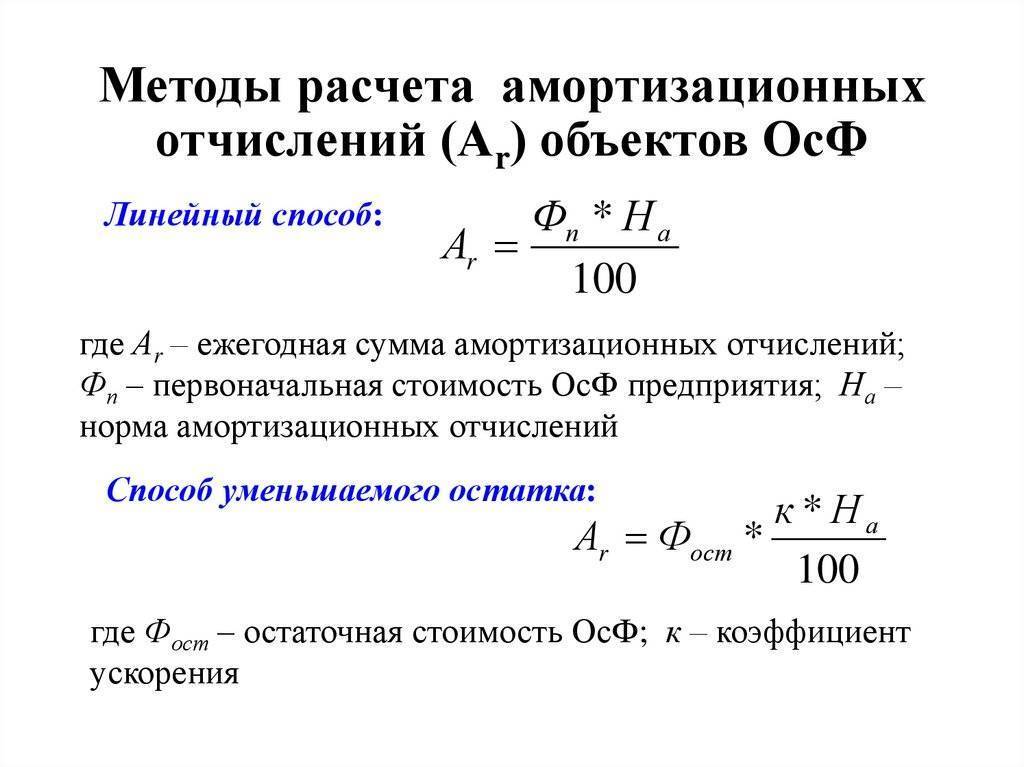

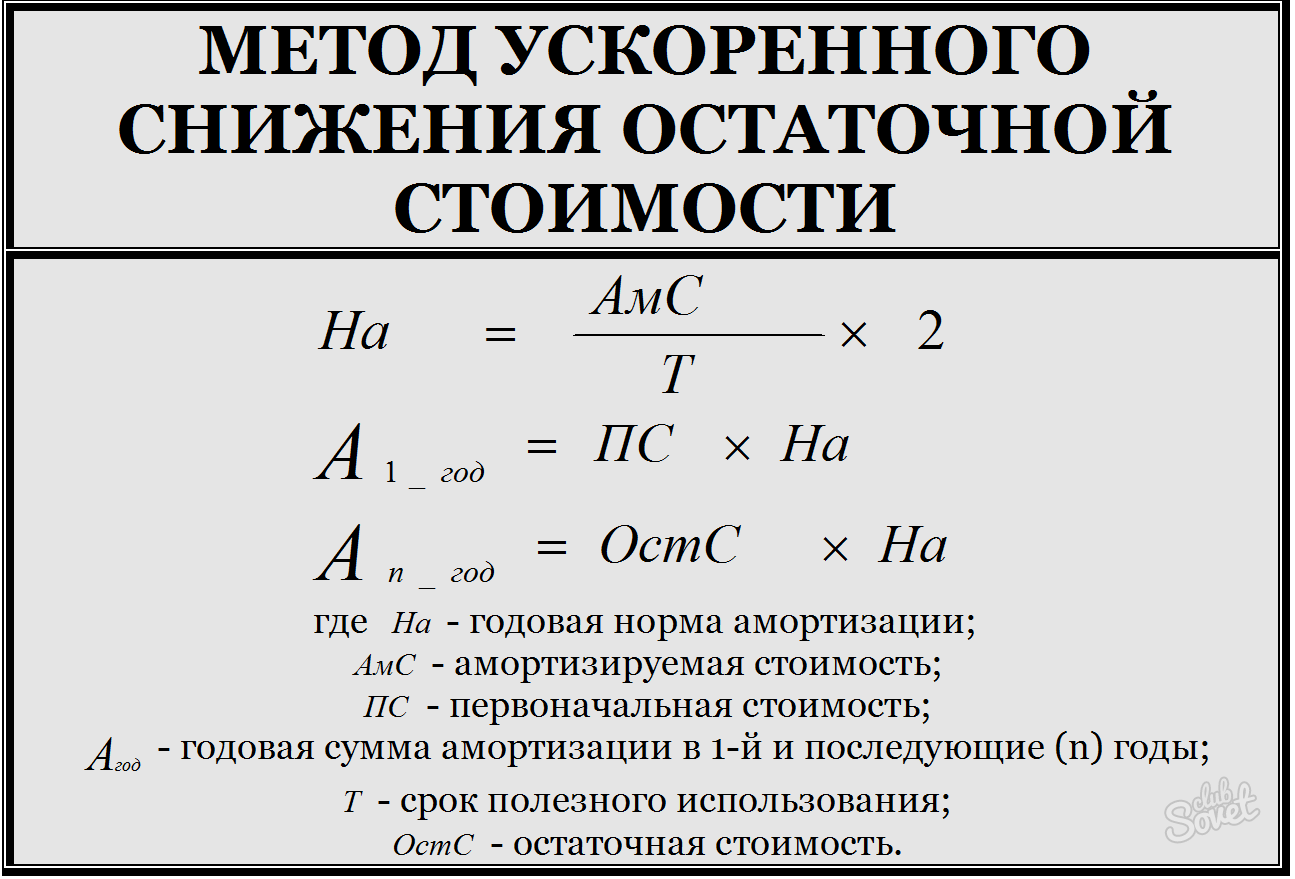

Для того, чтобы посчитать амортизацию основных средств, нужно воспользоваться формулой, представленной ниже.

Общая формула расчета методом уменьшаемого остатка

А = Остаточная стоимость * Норма амортизации * Коэффициент ускорения.

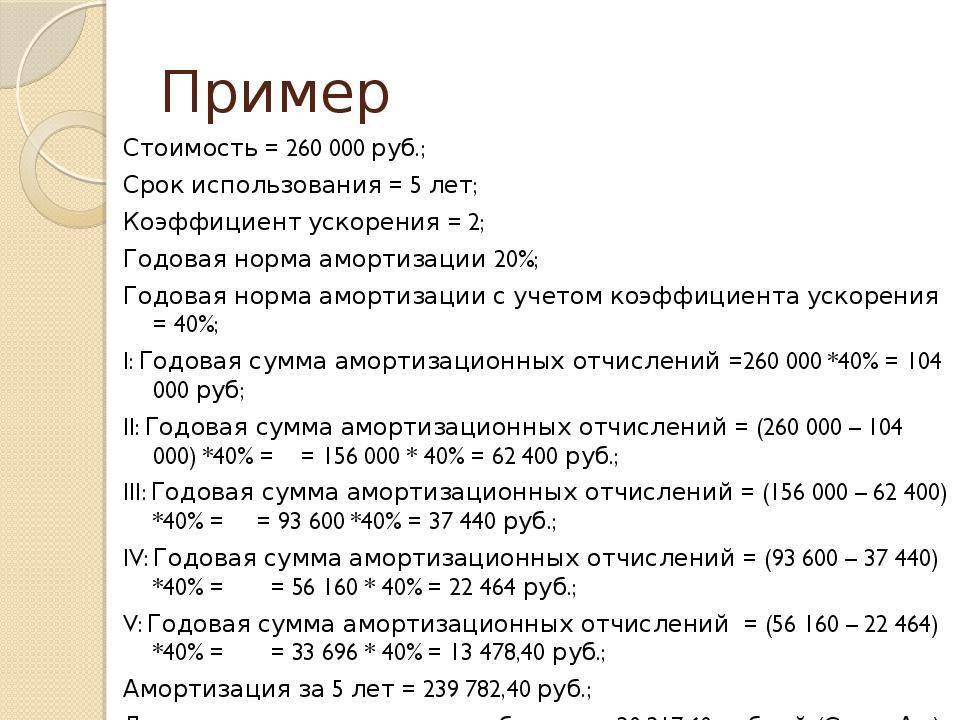

Пример расчета амортизации основных средств ускоренным методом:

Имеем основное средств первоначальной стоимостью 200 000 и сроком полезного использования 5 лет. Коэффициент ускорения примем равным 2-м.

Как рассчитать амортизацию основного средства для этого примера?

При расчете амортизационных отчислений методом уменьшаемого остатка норма амортизации будет рассчитываться с учетом коэффициента ускорения.

Норма А = 100%*2 / 5 = 40%

1 год эксплуатации:

Остаточная стоимость (Ост.) = 200 000 – 0 = 200 000.

Годовая А = 200 000 * 40% = 80 000.

Ежемесячная А = 80 000 / 12 = 6666,67

2 год эксплуатации:

Ост. = 200 000 – 80 000 = 120 000.

Год. А. = 120 000 * 40% = 48 000.

Ежем. А. = 48 000 / 12 = 4000

3 год:

Ост. = 200 000 – 80 000 – 48 000 = 72 000.

Год. А. = 72 000 * 40% = 28 800.

4 год:

Ост. = 200 000 – 80 000 – 48 000 – 28 800 = 43 200.

Год. А. = 43 200 * 40% = 17 280

Как видно, с каждым годом эксплуатации ежемесячные амортизационные отчисления уменьшаются. Большая часть стоимости основного средства списывается в первые годы.

В нашем примере 20% от первоначальной стоимости – это 40 000.

5 год:

Ост. = 200 000 – 80 000 – 48 000 – 28 800 – 17 280 = 25 920, это меньше, чем 20% первоначальной стоимости.

Поэтому рассчитывать в дальнейшем ежемесячную амортизацию будем с помощью деления остаточной стоимости на 12.

Ежем. А. = 25920 / 12 = 2160.

В результате этих расчетов стоимость объекта основного средства полностью спишется, остаточная стоимость будет равна 0, объект можно списать со счета 01.

Когда способ уменьшаемого остатка выгодно использовать

Ускоренный метод расчета амортизационных отчислений удобно применять в том случае, если организации по какой-либо причине нужно как можно быстрее списать актив. Это актуально для ОС, которые быстро изнашиваются или морально устаревают, производительность которых значительно сокращается с увеличением срока использования.

Примером, такого основного средства можно назвать компьютер. С каждым годом появляются все более мощные модели, и очень быстро компьютер, срок эксплуатации которого еще не подошел к концу, уже может не справляться с поставленными задачами. Уже через 2-3 года использования его нужно модернизировать или менять на более современную модель.

Поэтому здесь удобно будет в первые 1-2 года списать основную часть его стоимости и на вернувшиеся в составе выручки деньги улучшить компьютер или же приобрести новый. При этом старую модель еще можно успеть продать, пока не закончился срок его эксплуатации.

При этом окажется, что и практически всю стоимость компьютера вернем с помощью ускоренной амортизации, и получим дополнительную прибыль за счет продажи старой модели.

То есть если организация планирует быстрое обновление основных фондов, то для нее выгоднее применять ускоренный метод уменьшаемого остатка.

Существует еще также такой нелинейный метод начисления амортизации, как метод пропорционально объему продукции и по сумме чисел лет срока полезного использования.

Амортизация авто. Как и зачем?

Амортизационные списания:

- относятся к издержкам компании;

- подлежат вычитанию из основных средств;

- считаются денежным эквивалентом износа объекта.

Расчеты выполняются не только при приобретении компанией авто, но и при оформлении на работу сотрудника с личным ТС, которое будет использоваться для исполнения служебных обязанностей. Амортизационные траты фиксируются и в бухучете, и в налоговом учете. Регулярное отражение расходов в этих документах обязательно, так как единовременное списание всех амортизационных отчислений приведет к появлению отрицательных показателей в малом периоде.

Выполнение амортизационных расчетов – обязанность как для ЮЛ, так и для ИП.

Это ответственность любого налогоплательщика, занимающегося предпринимательской деятельностью. Расчеты позволяют отчитаться о тратах организации.

Они также требуются для таких целей, как:

- Оценка реальной стоимости ТС для нужд страховой компании.

- Эксплуатация собственного ТС для служебных нужд.

- Передача авто в лизинг.

Это обязательная мера для лица, занимающегося коммерческой деятельностью.

Основа амортизационных вычислений – это стоимость ТС с вычетом НДС. Ее нужно поместить на дебете счета «Основные средства». Списание фиксируется на счете «Амортизация ОС». На протяжении какого срока происходят амортизационные начисления? Они актуальны на всем периоде полезной эксплуатации ТС, который устанавливается Постановлением Правительства №1 от 1 января 2002 года. При расчетах могут быть использованы справочники, в которых содержится балансовая стоимость разных моделей авто. Данную стоимость нужно разделить на время эксплуатации ТС. Результат – это и есть денежный эквивалент износа.

ВАЖНО! Если приобретен б/у автомобиль, нужно учитывать период эксплуатации ТС прошлым владельцем. Сведения для выполнения точных расчетов можно узнать из техпаспорта на машину

Линейный и пропорциональные способы в БУ

В бухгалтерском учете из названных выше применяется только линейный способ. Кроме него, в учетной политике фирма может прописать ряд пропорциональных способов:

- уменьшаемого остатка;

- по сумме СПИ;

- по объему выпущенной продукции.

Они установлены ПБУ 6/01.

Формула по способу уменьшаемого остатка: Ам = Ост / СПИ * К / 12. Здесь Ост – остаточная стоимость объекта. Определяется на начало года. СПИ берется в годах. К – коэффициент прописывается в учетной политике, не может быть выше 3.

Пример 3. Стоимость объекта в начале года — 130 000 руб. СПИ равен 4 годам. Коэффициент (повышающий) равен 2. Ам = 130000/4*2/12 = 5416,67 руб.

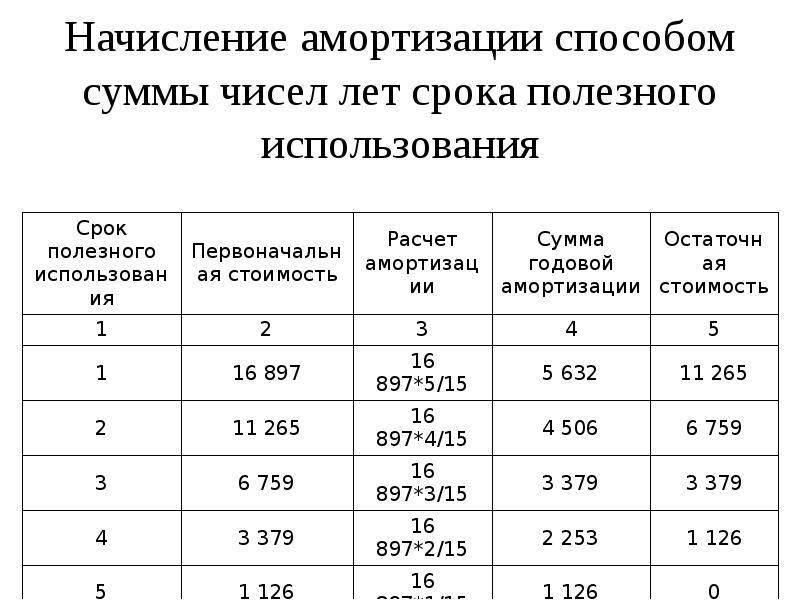

Формула по сумме СПИ: Ам = Пс * Чл / ∑Чл /12. Пс – вместо первоначальной стоимости может быть восстановительная; Чл — число лет, которое осталось до конца СПИ; ∑Чл – сумма чисел лет СПИ.

Пример 4. Первоначальная стоимость объекта — 250 000 руб., использоваться он будет в течение 5 лет. Сумма лет (1+2+3+4+5)=15. Ам = 250000 * 5/15/12 = 6944,44 руб. Срок использования с каждым годом уменьшается, амортизация изменяется. Ам = 250000 * 4/15/12 = 5555,55 руб. и так далее.

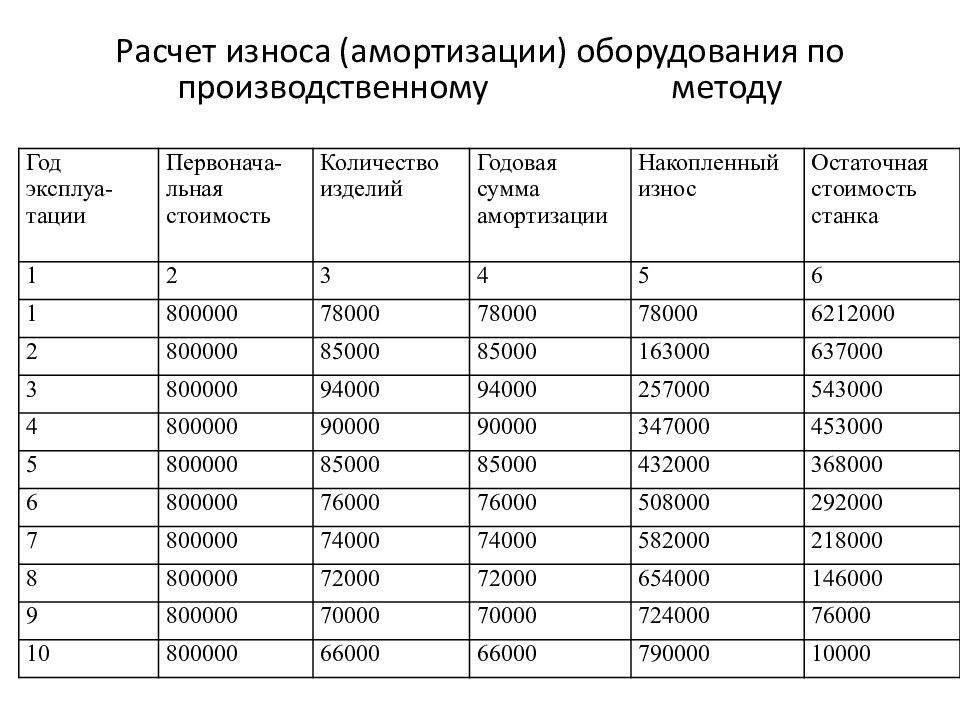

Формула по объему выпущенной продукции: Ам = Пс * Офкт / ОП. Офкт – объем продукции за месяц в натуре; ОП – планируемый объем продукции за весь СПИ.

Пример 5. На фрезерном станке за весь период его эксплуатации предполагается выпустить 200 000 единиц продукции. За месяц работы выпущено 2500 единиц. Его первоначальная стоимость — 1 680 000 руб. Ам = 1680000*2500/200000 = 21000 руб.

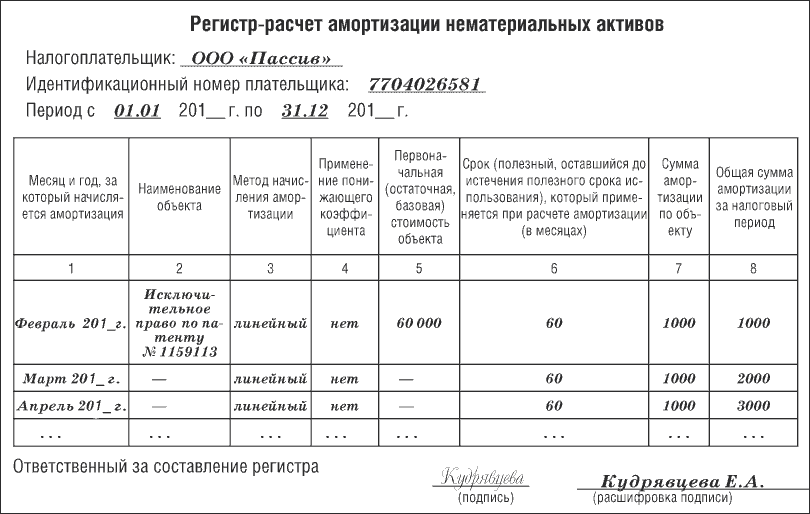

Для НМА расчеты регламентируются ПБУ 14/2007. Кроме линейного, для этого вида активов применяются:

- способ уменьшаемого остатка;

- по объему продукции.

При расчете амортизации по формуле уменьшаемого остатка следует иметь в виду, что остаточная стоимость берется не на начало года, а на начало месяца. Амортизационные отчисления каждый месяц будут разниться.

Пример 6. Применим ту же формулу, видоизменив ее в соответствии с правилами для НМА и оставив те же цифровые значения для наглядности. Стоимость объекта в начале года 130 000 руб. СПИ равен 4 годам, или 48 месяцам. Коэффициент (повышающий) равен 2. Ам = 130000*2/48 = 5416,67 в первом месяце. Далее срок использования уменьшается, в расчет берется каждый раз новая остаточная стоимость. Амортизация изменяется:

- (48-1) = 47;

- (130000 — 5416,67) = 124583,33 руб;

- 124583,33*2/47 = 5301,42 руб. во втором месяце и так далее.

Источник

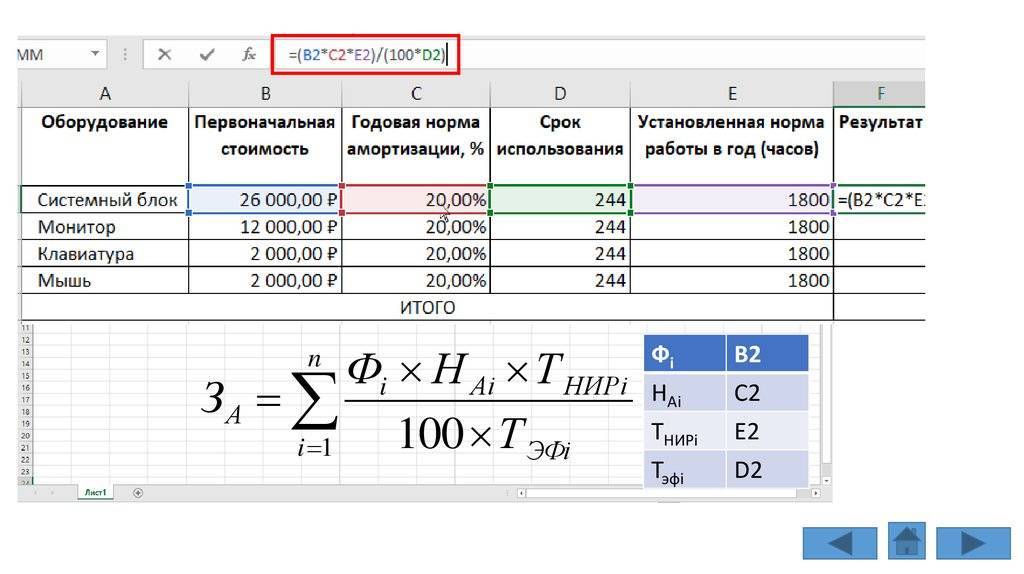

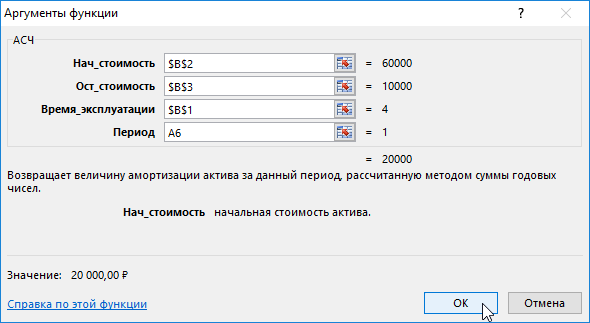

Примеры использования функции АСЧ

Пример 1. Предприятие купило персональный компьютер за 60000 руб., что имеет срок эксплуатации 4 года. В результате его ликвидная стоимость равна 10000 руб.

Необходимо с помощью функции АСЧ вычислить амортизационные начисления.

Для этого введем исходные данные в таблицу вида:

Для вычисления суммы амортизации за первый год необходимо в ячейке В6 ввести формулу:

=АСЧ($B$2;$B$3;$B$1;A6)

Аргументы функции:

- $B$2 – ячейка с начальной стоимостью ПК (60000 руб.).

- $B$3 – остаточная стоимость (10000 руб.).

- $B$1 – срок эксплуатации (4 года).

- А6 – период эксплуатации (значение 1).

Стоит отметить, что при копировании вниз получим правильные формулы, поскольку часть ячеек имеют абсолютные ссылки и они не будут изменены при копировании.

В результате вычислений получим:

Стоит отметить, что если сложить все суммы амортизации, то должна получится разница между начальной и остаточной стоимостью.

Как рассчитать амортизационные отчисления для авто?

Существует 4 метода расчета в бухгалтерском учете — линейный, уменьшаемого остатка, по сумме чисел лет СПИ, пропорциональному объему работ.

В отношении транспортных средств чаще всего выбирается либо линейный метод, либо пропорционально пройденным километрам.

Можно ввести ускоряющий коэффициент для более быстрого списания стоимости авто в первые годы использования. При этом устанавливается коэффициент ускорения (в пределах 3-х).

Если выбран способ вычисления пропорционально пройденному пробегу в километрах, то формулы будут другие.

Рекомендуем статью: Расчет амортизации автомобилей с примерами.

Когда начинается и заканчивается амортизация

Начисления по объекту ОС необходимо начинать:

- с даты признания в бухучете;

Наличие государственной регистрации не влияет на дату начала амортизационных начислений по ОС в бухучете. Исключение — случаи, когда госрегистрация является обязательным условием для использования имущественного объекта по назначению.

Прекращаются начисления:

- с даты списания ОС;

- с 1-го числа месяца, следующего за месяцем списания ОС, если это установлено учетной политикой (пп. «б» п. 33 ФСБУ 6/2020, п. 7 ПБУ 1/2008).

ВАЖНО!

ФСБУ 6/2020 не содержит требования об обязательном ежемесячном начислении амортизации. Делать это вы можете на конец установленного в организации отчетного периода.. Начисления производятся независимо от результата деятельности организации (п

29 ФСБУ 6/2020)

Начисления производятся независимо от результата деятельности организации (п. 29 ФСБУ 6/2020).

Начисляемые амортизационные отчисления планируются, исходя из показателя к концу срока амортизации (п. 32 ФСБУ 6/2020, Информационное сообщение Минфина России № ИС-учет-29 от 03.11.2020):

Начинать начисление амортизации в налоговом учете требуется с 1-го числа месяца, следующего за месяцем, в котором объект введен в эксплуатацию (п. 4 ).

Прекращение начислений зависит от того, какой метод начисления вы применяете.

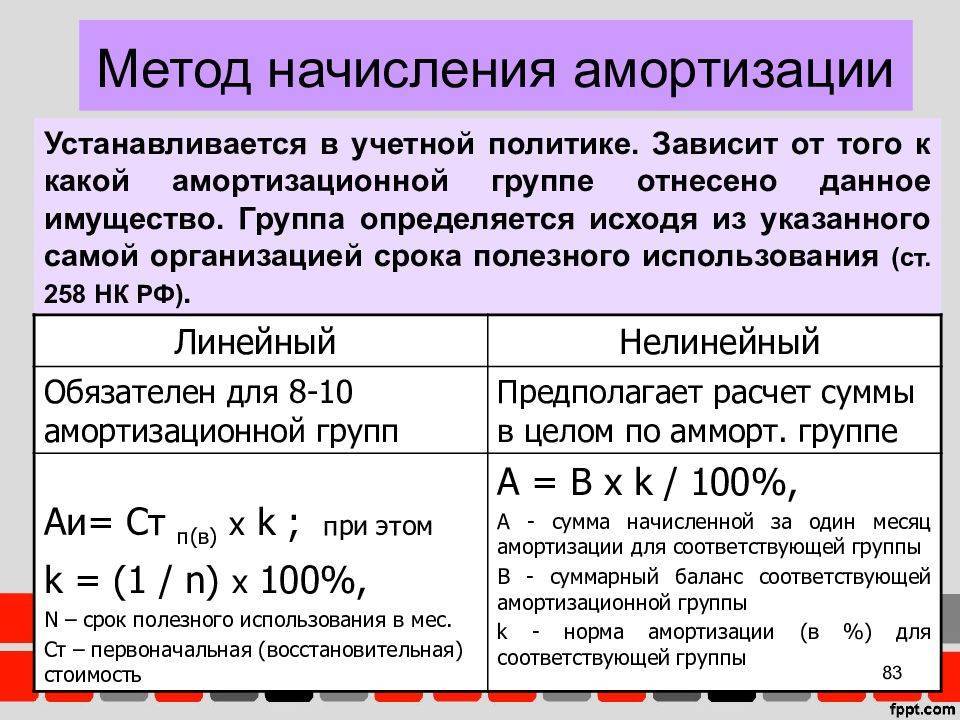

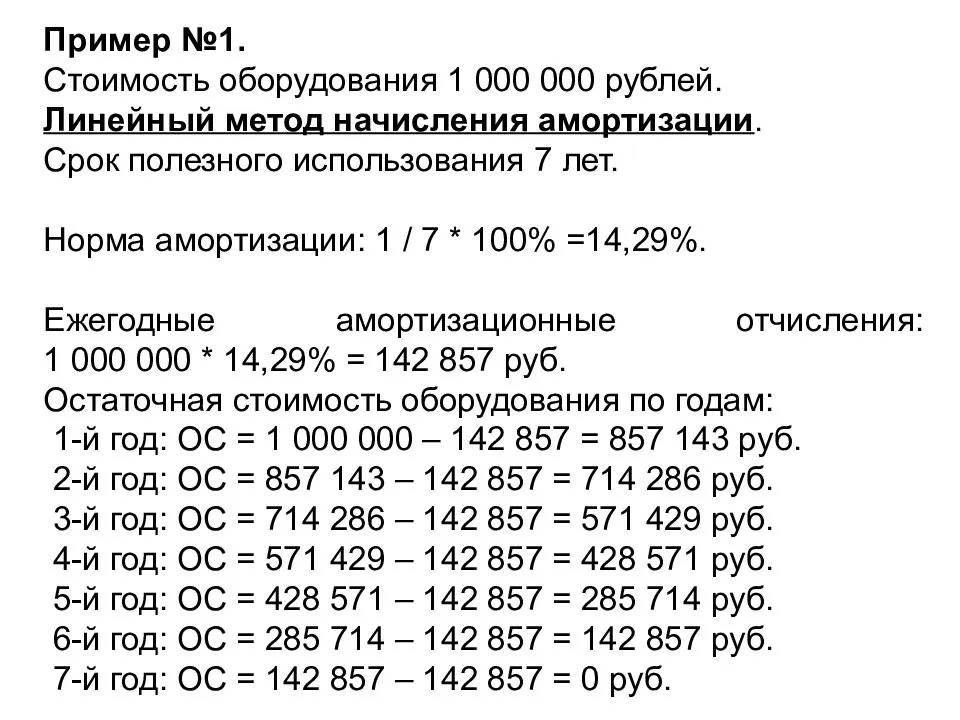

Линейный способ начисления основных средств

Самый популярный и распространенный метод для исчисления амортизационных сумм, по данным статистики, его практикуют около трех четвертей всех российских предприятий. Он самый несложный в применении на практике.

Если даже для некоторых видов основных средств предприниматель избрал нелинейные методы начисления, линейный способ обязан им применяться для списания амортизационных остатков с таких групп ОС:

- зданий;

- сооружений;

- передаточных устройств;

- нематериальных активов (8-10 амортизационная группа).

Сущность линейного метода – снятие амортизационных средств в равных частях в течение всего периода, установленного для полезной эксплуатации объекта. Начинается отсчет с первоначальной стоимости конкретного основного средства, отраженной в отчетных документах: это та сумма, которая была затрачена на приобретение данного актива. Если его переоценивали, то учитывать как первоначальную нужно восстановленную стоимость.

Целесообразность применения линейного метода обусловлена преобладающим фактором времени, и не фактического или морального износа основных активов.

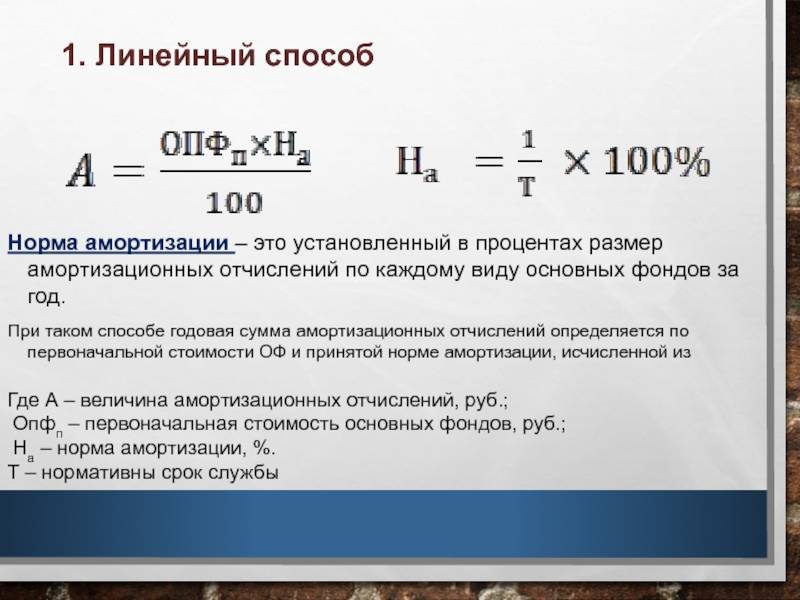

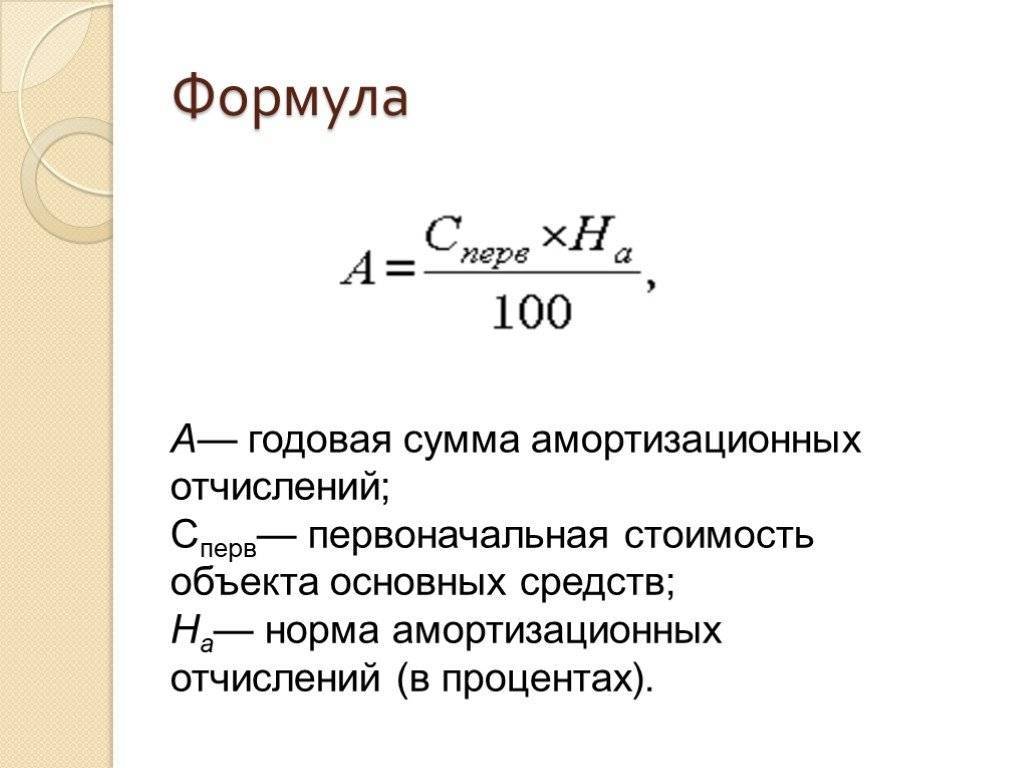

Сумму, которая списывается каждый учетный год на амортизацию, линейным методом рассчитывают так:

Σаморт. = (Σперв. х Nаморт.) / 100%

где:

- Σаморт. – ежегодная сумма амортизационных отчислений;

- Σперв. – первоначальная стоимость основного средства;

- Nаморт. – нормативное значение амортизационных отчислений.

Норма отчислений является процентом от первоначальной (или восстановленной) стоимости донного основного средства. Ее определяют таким образом:

Nаморт. = 1 / Тполезн. х 100%

где:

Пример вычисления

ООО в 2012 год приобрело вычислительную технику, которая стоила 15 тыс. руб. Срок службы, установленный производителем (и принадлежностью к амортизационной группе) – 5 лет. Каждый год необходимо списывать как амортизационную следующую сумму: 15 000 / 5 = 3 000 руб.

Таким образом, вычислительная техника будет иметь остаточную стоимость:

- в 2013 году: 15 000 – 3000 = 12 000 руб.;

- в 2014 году: 12 000 – 3000 = 9 000 руб.;

- в 2015 году: 9000 – 3000 = 6000 руб.;

- в 2016 году: 6000 – 3000 = 3000 руб.;

- в 2017 году: 3000 – 3000 = 0, основное средство компенсировало все затраты на свое приобретение предприятием.

ОБРАТИТЕ ВНИМАНИЕ! До 0 руб. снизилась остаточная стоимость, а не цена вычислительной техники

Вполне возможно, что она продолжает работать и останется работоспособной еще длительное время, и ее вполне можно продать по реальной цене.

Что подлежит, а что не подлежит амортизации

Амортизируемыми основными фондами признается такое имущество, которое принадлежит бизнесмену на правах собственности, своим использованием приносят ему прибыль, призваны служить более 12 месяцев и изначально стоят дороже 40 тыс. руб. Таковым имуществом могут быть как материальные активы, так и интеллектуальная собственность.

Не амортизируются те фонды, которые с течением оставляют неизменными не только свое первоначальное состояние, но и стоимость. Вернее, стоимость может меняться, но этот процесс не связан с износом в результате использования, поэтому не может быть сочтен амортизацией. К ним относятся:

- земельные участки;

- недра;

- водные ресурсы;

- другие объекты природопользования;

- сырье;

- выпущенные товары;

- незавершенное строительство;

- ценные бумаги и др.