Как правильно выбрать надежную лизинговую компанию – практические советы от экспертов

Осуществление правильного выбора лизингодателя подразумевает проведение подробного анализа действующего рынка

Следует обратить внимание на длительность существования предполагаемой для сотрудничества организации. Изучению подлежат существующие отзывы, особенное внимание уделяется репутации компании

Далее последует детально рассмотреть лизинговые программы. Существующие условия могут накладывать на лизингополучателя некоторые ограничения. Доверять стоит компаниям, осуществляющим длительную работу на данном рынке. Предпочтительно, чтобы у контрагента было много филиалов по стране. Обязательно сравните стоимость получаемой помощи.

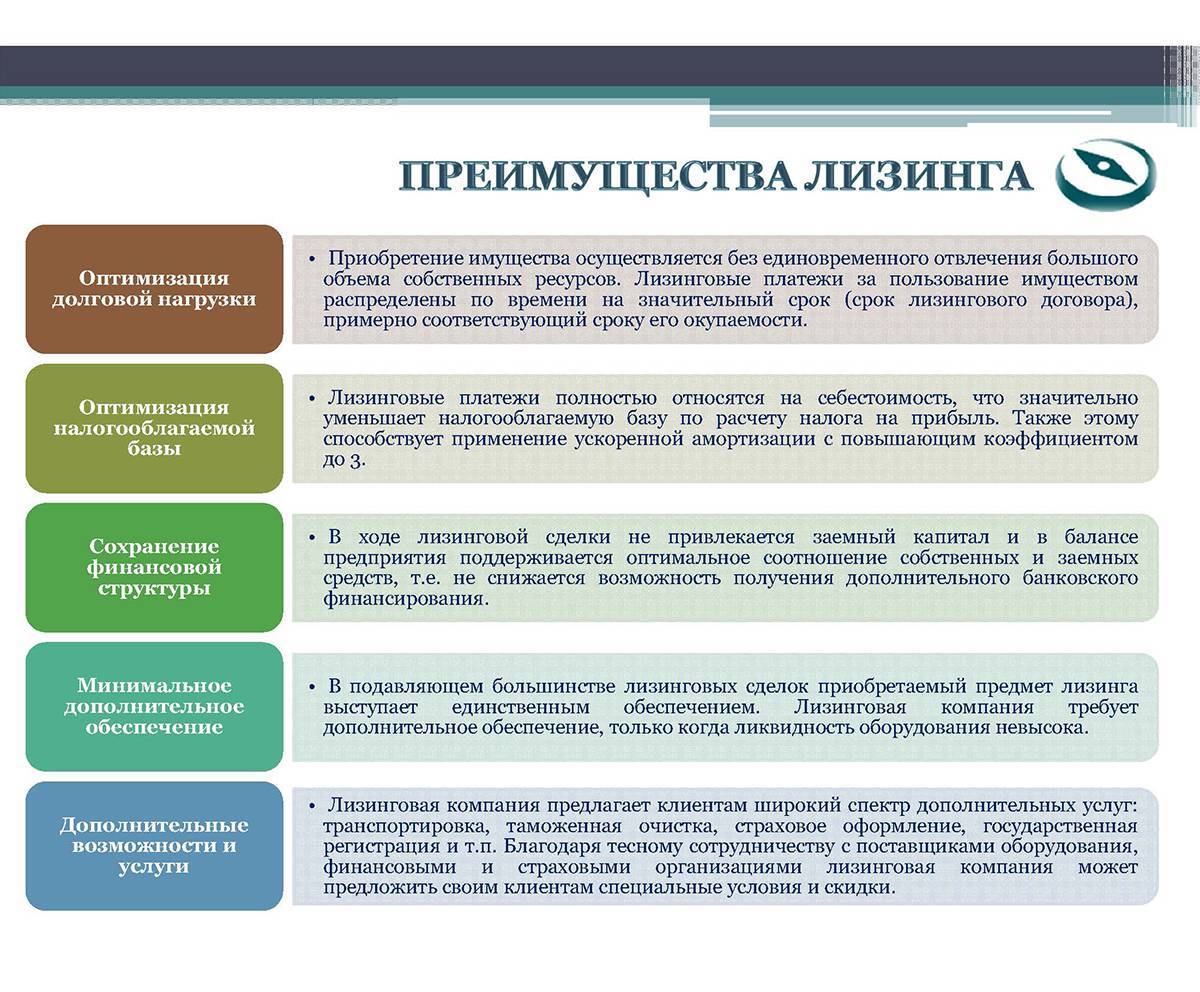

Преимущества лизинга

Есть несколько очевидных плюсов такого механизма финансирования модернизации основных фондов предприятия:

- Не надо изымать из оборота предприятия крупные суммы, чтобы приобрести технику или оборудование.

- Возможность получить предмет лизинга в собственность после окончания действия договора по нулевой или остаточной стоимости.

- Поддержка государства, которое заинтересовано в развитии такого механизма инвестирования во многих отраслях экономики. В первую очередь, в сельском хозяйстве, строительстве, транспортной сфере, добывающей промышленности. Поэтому есть возможность попасть в различные государственные программы поддержки и получить более выгодные условия.

- Лизинговые компании сотрудничают напрямую с производителями, которые разрабатывают для них специальные льготные программы.

- Оптимизация налогообложения за счет экономии на налогах на имущество и прибыль.

- Более гибкие условия при заключении договора по сравнению с кредитом. Лизингодатели часто идут навстречу клиентам и даже разрабатывают для них индивидуальные графики платежей, в том числе и сезонные.

- Зачастую не требуется залог и поручительство, потому что предмет договора в большинстве случаев находится в собственности лизингодателя. В случае неплатежеспособности лизингополучателя имущество возвращается и может быть передано другой компании или ИП.

- Для некоторых предприятий этот способ обновления основных фондов является единственным, потому что по разным причинам нет доступа к кредитам в коммерческих банках.

Достоинства и недостатки автолизинга

Среди достоинств выделяются следующие:

Разнообразие выбора а/м.

Потребности у Потребителя могут возникнуть разные и не всегда сиюминутно доступные на рынке. Большой процент специальной техники приобретается исключительно на заказ, поэтому срок поставок в случае покупки может составить несколько месяцев. В случае лизинга товар предоставляется немедленно.

Простота оформления.

Объем документов минимален, сроки рассмотрения тоже.

Закрепление права владения.

После оформления сделки а/м переходит в собственность клиента на длительный (несколько лет) срок.

Возможность возврата.

Изменение планов эксплуатации или пересмотр финансовой политики Лизингополучателя может привести к отказу от выкупа а/м, и ЛК пойдут навстречу этому пожеланию.

Основные недостатки

- Высокая итоговая сумма лизингового соглашения.

- Вероятность потери а/м вследствие нарушения условий договора.

- Отсутствие возможности сублизинга или субаренды.

- Периодичный контроль за состоянием а/м сторонними лицами.

Решать, в какой форме вступать во владение а/м или иной техникой придется именно Потребителю. При этом он должен руководствоваться данными о состоянии собственного финансового положения и учитывать вероятные изменения в экономическом пространстве, которые могут поставить под угрозу его первоначальные планы.

Почему лизинг так популярен у бизнеса

Простые россияне привыкли к достаточно дешевым автокредитам, специальным предложениям автодилеров и нескольким государственным программам субсидирования таких кредитов. Но несмотря на то, что ежемесячный оборот ИП или компании может быть гораздо больше, чем зарплата среднестатистического физлица, банки очень неохотно кредитуют малый и средний бизнес. Из-за того, что доходы бизнеса плохо поддаются прогнозам, и в любой месяц может пойти убыток, банки закладывают в процентную ставку огромные риски, и кредиты становятся «неподъемными» для многих.

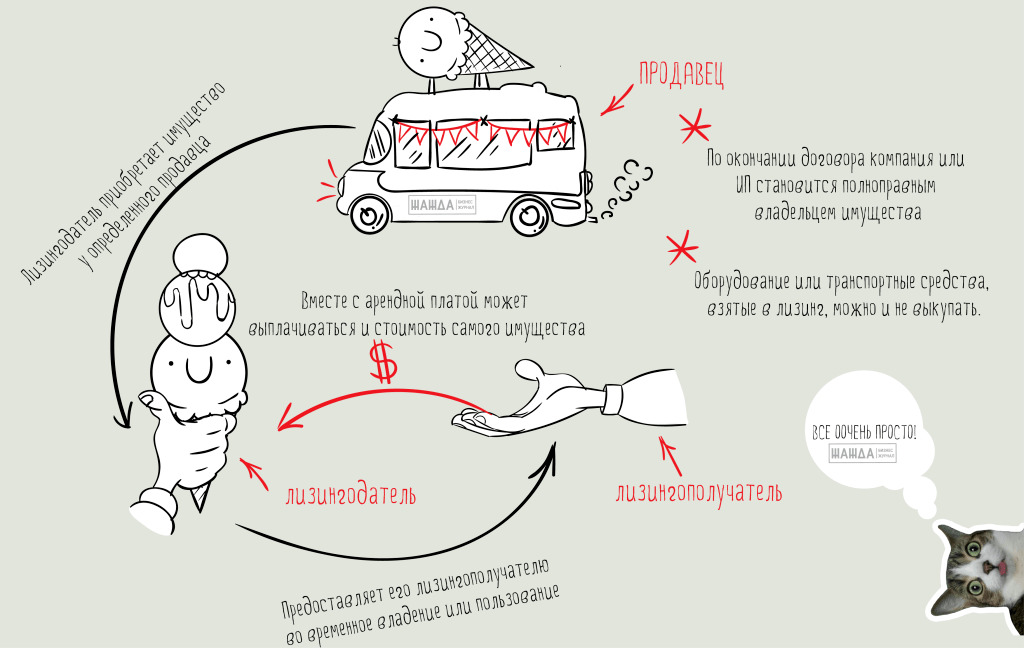

И в этом случае лизинг приходит на помощь. Как мы отметили выше, при лизинге имущество не переходит в собственность тому, кто им пользуется. Это означает, что риски для лизинговой компании будут меньше, чем для банка при бизнес-кредитовании. А отсюда – более простое оформление (отбор заявок гораздо мягче), и меньше переплата.

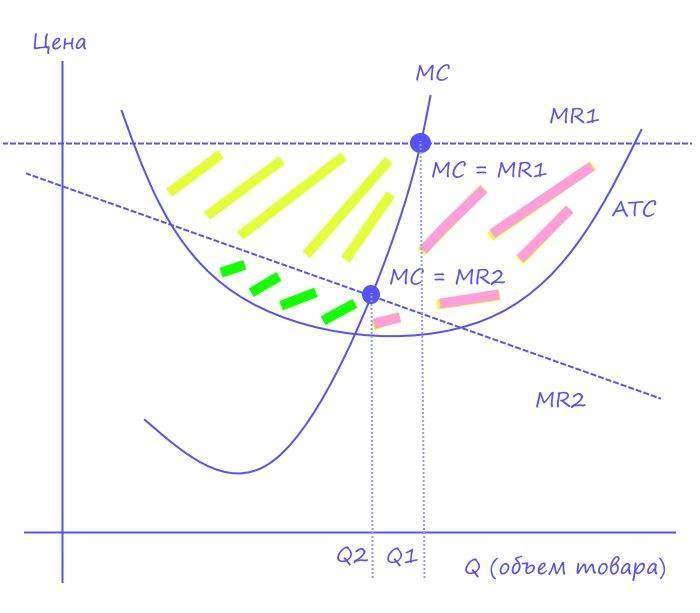

Но есть и более важные пункты, которые показывают выгоду лизинга для бизнеса. Разберем на примере автомобильного лизинга:

- лизинг снижает сумму налога на прибыль. Дело в том, что платежи по лизингу переносятся на себестоимость, тогда как при покупке автомобиля за собственные средства его стоимость будет переноситься на себестоимость в виде амортизации по обычным правилам. Так, если срок полезного использования автомобиля – 5 лет, его стоимость будет списываться в виде амортизации все 5 лет (и в месяц будет выходить совсем небольшая сумма). При лизинге доступна ускоренная амортизация, к тому же всю сумму лизингового платежа, кроме НДС, можно включить в состав расходов по налогу на прибыль;

- лизинг дает право вычета по НДС. Так, если организация купила автомобиль, она может применить вычет в размере НДС со всей стоимости авто единоразово. В случае с лизингом в вычет по НДС можно включать весь налог на добавленную стоимость – как на сам автомобиль (пропорционально его стоимости), так и на плату за лизинг (которая идет вместо процентов). Соответственно, можно списать с суммы НДС к уплате всю сумму налога, которая включается в платеж лизинговой компании;

- автомобиль, находящийся в лизинге, не попадает на баланс компании. Это не отменяет необходимости платить транспортный налог (его платит по согласованию или лизинговая компания, или клиент), но используемый компанией автомобиль не будет отображаться ни в активах (как ТС), ни в обязательствах (как долг по кредиту);

- минимальный первоначальный платеж составляет от 5%, тогда как по кредиту на транспорт или оборудование первый взнос гораздо выше;

- большую часть бюрократических обязанностей (постановка на учет, оформление страховки или даже периодическое техобслуживание) берет на себя лизинговая компания. Правда, все ее расходы так или иначе будут включены в лизинговую плату;

- лизинговая компания – не банк, и может предложить индивидуальные, более гибкие условия. Например, для сфер деятельности с выраженной сезонностью компания может установить график платежей, которые будут снижаться в несезон и вырастать в сезон.

Другими словами, лизинг с точки зрения компании или ИП на основной системе налогообложения будет гораздо выгоднее традиционного кредита за счет экономии на налогах и того факта, что сам по себе автомобиль остается в собственности лизинговой компании (что для бизнеса не так критично, как для частного владельца).

Право выкупа объекта лизинга по остаточной стоимости – в данном случае не настолько важно, как для обычного гражданина. Дело в том, что бизнес эксплуатирует транспорт в более жестких условиях, и срок его годности примерно соответствует сроку полезного использования

К окончанию срока договора лизинга имущество будет, скорее всего, изношено так, что его остаточная стоимость будет символической – но бизнесу может быть выгоднее как раз не выкупать его, а оформить новый договор на новую технику. С другой стороны, при не очень интенсивном использовании имущество можно будет купить все равно за остаточную стоимость и эксплуатировать после этого как угодно долго.

Как нам пояснили в компании «Газпромбанк Автолизинг», выгода присутствует не для всех компаний – а преимущественно для тех, кто работает на основной системе налогообложения – они смогут сэкономить до 40% только на налоге на прибыль и НДС. К тому же в лизинговые платежи можно вписать и некоторые дополнительные расходы, которые тоже будут снижать налоговую нагрузку клиента.

Каким ещё бывает лизинг

Есть три разновидности лизинга: финансовый, операционный и возвратный. Разберём, чем эти инструменты отличаются друг от друга.

В каких случаях лучше использовать

Финансовый лизинг подходит, когда имущество требуется постоянно. В конце договора клиент вносит выкупной платёж и забирает предмет лизинга в собственность.

Операционный лизинг пригодится, когда имущество требуется на непродолжительное время, например, чтобы выполнить несколько заказов или реализовать сезонный проект. Идеален для бизнеса, в котором оборудование быстро изнашивается и к концу лизинга понадобится более современная техника.

Возвратный лизинг используют предприниматели с имуществом, которое можно продать лизинговой компании. Так они получают деньги на развитие бизнеса, закупку оборудования, материалов или закрытие долгов. А ещё бонусом снижают налоговую нагрузку: имущество снимают с баланса предприятия, лизинговые платежи относят к расходам и уменьшают налог на прибыль.

У кого право собственности

При финансовом лизинге право собственности принадлежит лизинговой компании на время договора. После выкупного платежа оно перейдёт лизингополучателю.

При операционном лизинге право собственности остаётся за лизинговой компанией и на срок договора, и когда он истечёт. После того как сделка завершится, лизингодатель может продать имущество или снова передать его в лизинг.

При возвратном лизинге право собственности — у лизинговой компании, пока действует договор. Бизнес получит права на имущество обратно, когда перечислит лизинговые платежи.

На какой срок оформляют лизинг

Срок финансового и возвратного лизинга приблизительно равен времени полезного использования имущества, а при операционном он всегда меньше.

Какие есть особенности

Финансовый лизинг — это способ предоставить деньги бизнесу. Лизинговая компания выделяет финансирование, на которое покупает транспорт, оборудование или технику.

При операционном лизинге бизнес получает не деньги, а технику. Она принадлежит лизингодателю весь срок лизинга и останется в собственности, когда закончится договор. Это одно из главных отличий финансового и операционного лизинга.

Когда стороны заключают сделку, лизинговая компания закладывает в сумму долга налоги, которые нужно платить за авто, а также включает в договор дополнительные услуги: шиномонтаж, сезонное хранение резины, техобслуживание, страховку и остальное, что связано с эксплуатацией авто. В течение всего срока операционного лизинга клиент ездит на машине, за состояние которой отвечает лизингодатель: ставит на учёт, проводит техобслуживание. Правда, заправлять авто и оплачивать штрафы за нарушение ПДД всё равно придётся. Если предприниматель получил штраф, его оплатит лизинговая компания как собственник и потом выставит счёт клиенту.

Закон о лизинге в основном регулирует финансовый лизинг, а операционный подчиняется правилам Гражданского кодекса об аренде и в названии договора может не упоминаться понятие лизинга.

При возвратном лизинге в договоре указывают только две стороны, так как поставщик и лизингополучатель — одна и та же компания или предприниматель. При такой сделке бизнес продолжает пользоваться имуществом, быстро получает деньги и легально уменьшает налоги. Но снижение выплат в бюджет не должно быть единственной целью, иначе есть риск, что у налоговой появятся вопросы.

Требуется ли выкуп

При финансовом лизинге нужно выкупать имущество, иногда это можно делать даже досрочно.

В договоре операционного лизинга прописывают, что автомобиль необходимо вернуть лизингодателю. Бывают случаи, когда клиент хочет выкупить технику в конце лизинга. Но решать дальнейшую судьбу авто будет лизинговая компания, она в том числе может продать его бывшему лизингополучателю. В таком случае клиент покупает машину на вторичном рынке. Только цена определяется не заранее, как при финансовом лизинге, а в момент продажи.

В процессе финансового лизинга выплачивается 100% стоимости авто, а при операционном — разница между ценой покупки и остаточной стоимостью на момент завершения лизинга. Кроме того, к общей сумме прибавляются услуги лизинговой компании по обслуживанию транспорта.

Договор возвратного лизинга предполагает, что бизнес захочет получить имущество обратно в собственность.

Сравнение с кредитом и арендой

Лизинг сочетает в себе и признаки кредита, и признаки аренды. Давайте разберем, чем же этот механизм все же отличается от популярных форм обновления основных фондов.

Отличие лизинга от аренды:

- В большинстве случаев аренда не предусматривает право выкупа имущества.

- Договор аренды может быть заключен на разные сроки с последующей пролонгацией. Договор финансового лизинга заключается, как правило, на срок амортизации основных фондов, чтобы лизингополучатель имел право сразу получить в собственность имущество. Но операционный лизинг бывает и на более короткие сроки.

- В аренду можно взять любой объект недвижимости или движимое имущество. В лизинг нельзя взять земельные участки или природные объекты.

- При аренде не надо доказывать свою платежеспособность пакетом документов.

- Более лояльные условия к лизингополучателю. Лизинговая компания не проверяет кредитную историю и часто идет на разработку индивидуальных условий для лизингополучателя в зависимости от рода его деятельности, финансовых возможностей и др.

- Нет залога и поручителей. Они потребуются только, если документы лизингополучателя не удовлетворят лизингодателя.

- Есть возможность выбирать способы уплаты платежей: аннуитетные, регрессивные, сезонные и т. д.

- Право собственности возникает только после полной оплаты стоимости по договору. По кредиту – в момент приобретения имущества.

- Налоговые нюансы при учете кредитных и лизинговых платежей, в которые я не буду вдаваться, потому что не являюсь специалистом по налогообложению и бухгалтерскому учету. Но приведу интересный расчет, который сделали специалисты в лизинговой компании ВЭБ-Лизинг.

Виды лизинговых платежей

Существует много программ лизинга автомобилей. Каждая из них имеет определенные особенности:

- Программа лизинга без первого взноса. Это предложение подойдет недавно созданным организациям. Стандартное требование заключается в том, что после регистрации должно пройти 6-12 месяцев. Эта программа позволяет получить автомобиль без авансового платежа. Такие условия чаще всего предлагают официальные производители или дилеры по конкретной марке авто.

- Программа лизинга с нулевым удорожанием. В этом случае вся сумма платежей будет совпадать с ценой авто в салоне. Отсутствие переплат связано с финансированием рассрочки производителем. При этом лизинговая компания получает на автомобиль скидку.

- Программа, которая исключает оценку финансового состояния получателя. Сделки по лизингу авто считаются наименее рискованными для лизингодателя. При этом возможное отсутствие платежей перекрывают полученные авансы и право собственности на машину. Поэтому финансовое состояние может не оцениваться. Однако в этом случае ставка процента будет выше, чем при стандартных условиях.

Лизинговые компании предлагают своим клиентам самые разные программы

Лизинг автомобиля — распространенный вид финансовых услуг, который имеет немало преимуществ. Чтобы соглашение было выгодным для обеих сторон, нужно продумать все его детали

При этом важно четко придерживаться графика совершения платежей, чтобы не потерять право выкупа и пользования транспортным средством

Какое имущество можно взять в лизинг, а какое нельзя

Согласно Федеральному Закону «О финансовой аренде (лизинге)» от 29.10.1998 N 164-ФЗ, в лизинг можно взять любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Иными словами, это непотребляемое имущество, которым можно пользоваться даже после его изнашивания. Такое, как:

автотранспорт

Например, автомобиль для представительских целей, несколько машин для обновления таксопарка или спецтехнику для производства.

Преимущества и недостатки лизинга автотранспорта

| Преимущества | Недостатки |

| Можно приобрести любой автотранспорт — легковые, грузовые авто и спецтехнику | Процентная ставка при лизинге нередко выше, чем при кредите |

| Просрочки по оплате лизинговых платежей могут привести к изъятию авто лизинговой компанией | |

| Минимальный пакет документов в сравнении с кредитом | До получения машины в собственность её нельзя продать, а сдать в аренду можно лишь с разрешения лизинговой компании |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Проводить ТО будут специалисты лизинговой компании или компании-партнера |

| Можно выкупить автомобиль или вернуть лизингодателю после окончания срока договора | |

| Автотранспортом можно пользоваться сразу после внесения авансового платежа |

В лизинг можно взять офисную технику, сложное IT-оборудование или оборудование для промышленного производства. Когда компаниям нужно обновить имущество на более современное или расширить производство, они, чаще всего, делают это именно в лизинг.

Преимущества и недостатки лизинга оборудования

| Преимущества | Недостатки |

| Не нужен большой объем вложений — по сути, это рассрочка под процент | Процентная ставка при лизинге нередко выше, чем при кредите |

| Можно договориться на индивидуальный график платежей, подстроенный под бизнес клиента, чего не предложат банковские организации | Просрочки по оплате лизинговых платежей могут привести к изъятию оборудования лизинговой компанией |

| Оборудованием можно пользоваться сразу после внесения авансового платежа | |

| Прибыль, которую клиент получает за счет оборудования, может покрывать лизинговые платежи | |

| Лизинговые платежи относятся на себестоимость — по итогу уменьшается налог на прибыль | |

| При применении механизма ускоренной амортизации можно сэкономить на имущественных налогах |

недвижимость

Которую также можно выкупить или вернуть лизинговой компании. Чаще всего клиенты используют лизинг, когда им нужно арендовать крупный офис или большую производственную площадь. Учитывая, что в итоге недвижимость можно приобрести в собственность, лизинг получается выгодней коммерческой ипотеки.

Преимущества и недостатки лизинга недвижимости

| Преимущества | Недостатки |

| Лояльное отношение к разовым просрочкам платежей, ведь имущество находится на балансе лизингодателя | Процентная ставка при лизинге нередко выше, чем при ипотеке |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Чаще всего клиент сам оплачивает стоимость оформления лизинговой сделки. Кроме того, она подразумевает еще одну сделку — заключение договора купли-продажи между лизинговой компанией и продавцом недвижимости |

| Можно не афишировать наличие недвижимости и экономить по налогам на имущество |

В лизинг нельзя взять:

- продукты питания;

- сырье;

- стройматериалы;

- земли, леса, водоемы и др. природные объекты;

- военную технику;

- оборудование без заводских номеров.

У этих предметов либо есть «срок годности», либо их финансовая аренда запрещена законом.

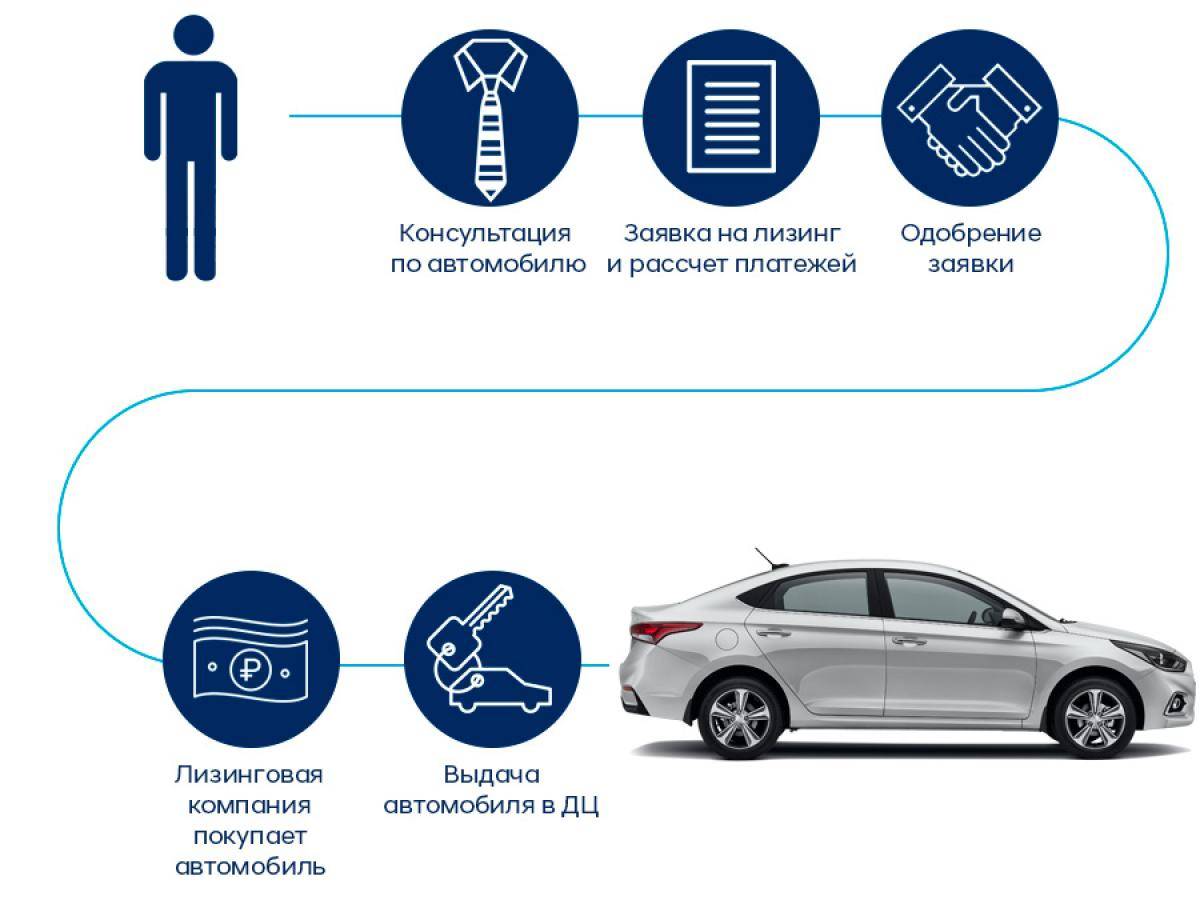

Виды лизинга автомобиля

Автолизинг считается выгодной сделкой, которая обладает большим количеством преимуществ. При этом стоит учитывать, что это направление финансовых услуг имеет разные виды.

Финансовый

Лизинговая организация совершает покупку автомобиля и передает его в пользование. После истечения договора транспортное средство переходит лизингополучателю в собственность.

Оперативный

Это понятие означает, что после истечения действия договора автотранспортное средство возвращается обратно в распоряжение лизинговой компании.

Оперативный лизинг пока развит довольно слабо. Это обусловлено отсутствием регуляции повторного лизинга имущества. Большинство компаний не желает заниматься реализацией возвращенных машин.

Важно! Сумма выплат по соглашениям финансового и оперативного лизинга часто совпадает. Поэтому клиенту выгоднее получить транспорт в собственность, а не возвращать компании

Экономисты делят лизинговые сделки на две основные разновидности

Что не приводит в восторг ИП и юрлиц? 10 недостатков лизинга

У каждого финансового инструмента есть свои недостатки – лизинг не исключение. Обратная сторона медали этого финансового инструмента показывает следующие минусы:

№1 Итоговая переплата

Как и в случае с кредитом для физических лиц и ИП, оборудование или транспортные средства, приобретаемые по лизингу, обойдутся несколько дороже. Самый выгодный вариант – покупка автомобиля за собственные средства без обращения в лизинговые компании.

№2 Индивидуальный предприниматель – не собственник

Имущество, взятое по лизингу, не является собственностью бизнесмена или юридического лица – оно передано ему в пользование. Это предусматривает определенные ограничения (например, транспортное средство нельзя продать или внести в него изменения).

№3 Множественность условий

Стремясь обеспечить сохранность своего имущества (+ при этом получить доход), ЛК прописывают в договоре множество ограничений. Одним из пунктов соглашения может стать указание на максимальный годовой пробег транспортного средства. Практика показывает, что эта цифра невелика, поэтому получить машину в лизинг под такси – не так просто.

№4 Ответственность – на пользователе имуществом

Индивидуальный предприниматель или ООО не является собственником лизингового имущества, НО вся ответственность за его сохранность и работоспособность возлагается именно на них. В интересах владельца бизнеса оформить страхование, проводить регулярное сервисное и техническое обслуживание имущества. Учитывайте, что все это – дополнительные и весьма существенные расходы.

№5 Основные игроки – банки и лизинговые компании

Лизингодатели в императивном порядке определяют все положения договора – фактически они не только диктуют условия программы (ставку удорожания, период выплат и размер первоначального взноса), но и другие пункты (схему выплат, ограничения по пользованию, ответственность при неисполнении обязательств и др.).

№6 Широкие возможности ЛК

В ряде случаев лизингодатели «выстраивают» положения договора так, что у них появляется право расторгнуть соглашение с юридическим лицом без возврата ранее выплаченных им средств и без передачи имущества. Сделать это можно во внесудебном порядке и в дальнейшем оспорить действия ЛК будет крайне затруднительным.

Правда, для одностороннего расторжения соглашения необходимо допущение бизнесменом серьезных нарушений – неоднократная виновность в дорожно-транспортных происшествиях, отсутствие документов, подтверждающих прохождение технического осмотра и др.

№7 Необходимость внесения аванса

Не у всех частных предпринимателей и организаций имеются собственные накопления для внесения аванса по договору. Его минимальный размер – 10%, максимальный – 49% от стоимости предмета соглашения. Однако помните, чем выше первоначальный платеж, тем меньше регулярные ежемесячные или ежеквартальные платежи и итоговая переплата.

№8 Обязательное страхование объекта соглашения

Лизингополучатель заключает договор страхования за собственный счет (при этом лизингодатели настоятельно «советуют» выбрать определенную страховую организацию!). Страховка – это дополнительная «подушка безопасности», но все же расходы, связанные с её оформлением и последующими выплатами, ложатся на предпринимателя, повышая его финансовую нагрузку. Отказаться от страхования – нельзя, это одно из обязательных условий сотрудничества.

№9 Поверхностное законодательное регулирование

Вопросы лизинга (в особенности возвратного!) как для юридических лиц, так и для индивидуальных предпринимателей на законодательном уровне урегулированы частично. Это оставляет свободу выбора «дальнейшего хода» и определение «правил игры», НО только за лизингодателями. Фактически бизнесмен оказывается в положении, когда он не принимает участия в определении условий – он просто выбирает тот вариант, по которому меньше переплаты.

№10 Небольшие сроки действия договора

Обычно соглашения заключаются на срок от 3-х до 5 лет – конечно, лизинговым компаниям выгодно получать крупные платежи. Определяя небольшой период, они защищают себя от недобросовестных бизнесменов и сводят финансовые риски к минимуму.

Однако если лизингополучатель к окончанию срока действия договора примет решение не выплачивать остаточную стоимость имущества (т.е. не выкупать автомобиль), то он вправе продлить прежнее либо заключить новое соглашение.