Причины возникновения

Инфляция может быть вызвана несколькими причинами:

- Нарушением закона «спрос/предложение».

- Ростом производственных издержек.

- Просчетами в построении экономической модели.

В ситуации нарушения закона «спрос/предложение» сбивается баланс между этими факторами. Результат – рост безработицы, уменьшение государственных инвестиций и сокращение госзакупок.

При росте издержек увеличиваются расходы на поддержание производственного цикла. Это может быть увеличение цен на энергоносители, топливо, повышение стоимости используемого сырья, расширение зарплатного фонда и т.д. В результате растет конечная стоимость продукта.

Просчеты в построении экономической системы характеризуются эмиссией денежных купюр без подкрепления их реальной стоимостью.

1.2 Виды инфляции

В целом во время инфляции деньги обесцениваются по отношению:

а) к золоту (при золотом стандарте);

б) к товарам;

в) к иностранным денежным единицам.

Существуют разные виды инфляции. Для классицификации используют такие критерии:

- По характеру (форме проявления) инфляционного процесса:

Открытая инфляция – ничем не сдерживаемый, свободный и продолжительный рост цен. Она характерна для стран рыночной экономики, где взаимодействие спроса и предложения способствует открытому неограниченному росту цен. Такой тип подразумевает прямой рост цен потребительских товаров и производительных ресурсов.

Скрытая, или подавленная инфляция-государство устанавливает жесткий контроль над ценами в условиях товарного дефицита. При этом допускается снижение качества продукции без уменьшения цен на нее, искусственно завышаются цены на якобы новые изделия. Одновременно растут цены на черном рынке. В данном случае возникает дефицит товаров и очереди.

Инфляционный шок – одномоментное, резкое повышение цен. Оно может дать толчок для открытого ускоренного подъема уровня цен.

По сфере распространения:

- Локальная – рост цен происходит в границах одной страны.

- Мировая – охватывает группу стран или всю глобальную экономику.

По темпам повышения (роста) цен:

- Ползучая или умеренная инфляция – ситуация, когда цены растут постепенно, но неуклонно, при умеренном темпе (примерно на 10 % в год). Стоимость денег сохраняется, отсутствует риск подписания контрактов в номинальных ценах. В промышленно развитых странах ее рассматривают как элемент нормального функционирования экономики, который не вызывает особого беспокойства.

- Галопирующая инфляция – характеризуется быстрым ростом цен (от 10 до 100-200 % в год). Такой темп может вызвать тяжелые экономические и социальные последствия (падение производства, закрытие многих предприятий, снижение уровня жизни населения и т.п.), контракты «привязываются» к росту цен, деньги ускоренно материализуются.

- Гиперинфляция – катастрофический рост цен (до 500-1000 % и более в год). Мировым рекордом стала гиперинфляция в Венгрии (август 1945 – июль 1946 г), когда цены ежемесячно росли в среднем почти в 20 раз. Гиперинфляция вызывает крах денежной системы. Деньги перестают адекватно выполнять свои функции, бесприбыльными и убыточными становятся крупнейшие предприятия. Гиперинфляция парализует хозяйственный механизм, поскольку резко усиливается эффект бегства от денег с целью превращения их в товары. Разрушаются экономические связи, осуществляется переход к бартерному обмену.

По степени сбалансированности роста цен:

- Сбалансированная инфляция, при которой цены различных товарных групп относительно друг друга остаются неизменными. В этом случае соответственно ежегодному росту цен возрастает ставка процента, что равнозначно экономической ситуации со стабильными ценами.

- Несбалансированная инфляция: цены различных товаров постоянно изменяются по отношению друг к другу, причем в различных пропорциях. Промышленность развиваться в таких условиях не может, индустриальное развитие кажется нереальным. Возможны лишь короткие спекулятивно-посреднические операции.

По степени ожидания роста цен:

- Ожидаемая инфляция; в таком случае правительство может «запланировать» инфляцию или она может быть спрогнозирована на какой-либо период;

- Неожидаемая инфляция, которая характеризуется внезапным скачком цен, что негативно сказывается на денежном обращении и системе налогообложения. В такой ситуации, если в экономике уже существовали инфляционные ожидания, то внезапный скачок цен может спровоцировать дальнейшие инфляционные ожидания, которые будут подстегивать рост цен. Однако если внезапный скачок цен происходит в экономике, где инфляционные ожидания еще не набрали силу, поведение населения и его реакция на рост цен могут быть иными: потребители будут больше сберегать и меньше предъявлять денег на рынке в виде платежеспособного спроса. В результате экономика вновь возвращается в состояние равновесия. Такое явление называется «эффект Пигу» (эффект реальных кассовых остатков). Однако эффект Пигу действует только в условиях гибких цен и процентных ставок и отсутствия инфляционных ожиданий.

Таким образом, существуют различные виды инфляции, которые отличаются друг от друга по темпам роста цен, по способам возникновения, степени ожидаемости. Но, несмотря на это основной причиной возникновения инфляции является нарушение товарно-денежного равновесия, вызываемое в той или иной форме переполнением сферы денежного обращения избыточной денежной массой.

На что влияет уровень инфляции

В зависимости от уровня инфляционной атаки затронуты могут быть как только некоторые сферы социально-экономической сферы, целые отрасли экономики или вся государственная система в целом. Если естественная инфляция оказывает скорее положительное воздействие на экономику и не слишком усложняет жизнь населения, то высокая инфляция коренным образом меняет характер экономических связей и весь образ действий участников рынка.

Инфляция влияет на общий уровень экономики государства и на финансовое состояние населения

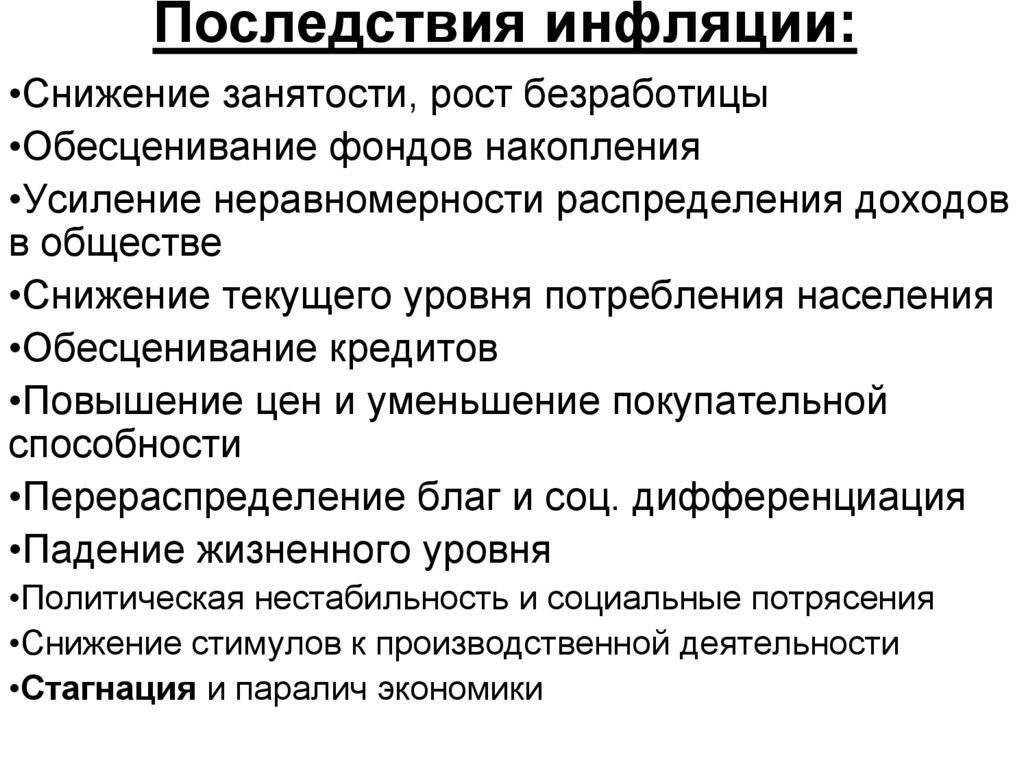

Последствия инфляции или к чему приводит инфляция

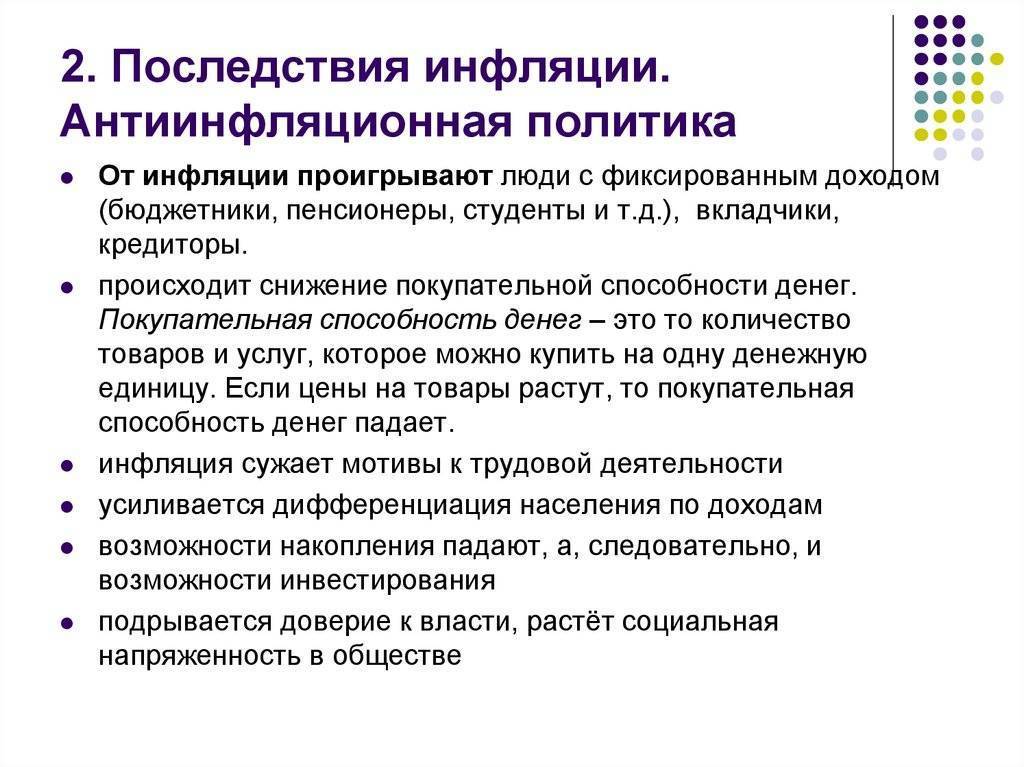

Инфляционные процессы могут иметь как отрицательные, так и положительные последствия.

Ползучая инфляция, в принципе, считается положительным явлением, оздоравливающем экономику. Но так принято считать только в том случае, если государство контролирует этот процесс. Ее воздействие компенсируется комплексом мер, которые государственные регуляторы закладывают в свой ежегодный план действий:

- индексация социальных пособий и пенсионных выплат;

- увеличение размера минимальной оплаты труда;

- включение дотационных механизмов для регулирования цен в определенных областях.

Эти меры вполне компенсируют возможные негативные последствия как в социальной сфере, так и в экономике в целом.

Положительными могут быть и последствия галопирующей инфляции, если ее причиной являются в большей степени внешние факторы и у правительства есть воля и возможности для решения возникающих проблем.

- На начальном этапе (до значительного обесценивания денег) она стимулирует и корректирует товарооборот, поскольку инфляционные ожидания заставляют потребителей закупать товары.

- Тонут в первую очередь слабые предприятия с низкой скоростью оборачиваемости денежных средств, выпускающие мало востребованную продукцию: деньги обесцениваются быстрее, чем возвращаются к производителю после реализации продукции.

- Из производства исключаются товары, проигрывающие в конкурентной борьбе, предприятия вынуждены корректировать ассортимент.

- Повышается также конкуренция на рынке рабочей силы, влияя на повышение производительности труда и перераспределение трудовых ресурсов.

Даже гиперинфляция может стать положительным фактором в развитии государства, вынуждая все социальные группы к кардинальным реформам.

Положительные и негативные последствия

Индексация социальных пособий и пенсионных выплат;

Увеличение размера минимальной оплаты труда;

Включение дотационных механизмов для регулирования цен в определенных областях.

Недостаток товаров, так как инфляционные ожидания заставляют потребителя скупать производимую продукцию в кротчайшие сроки;

Невозможность развития для малых и средних предприятий;

Из оборота выходят неконкурентные товары;

Повышение конкуренции на рынке труда.

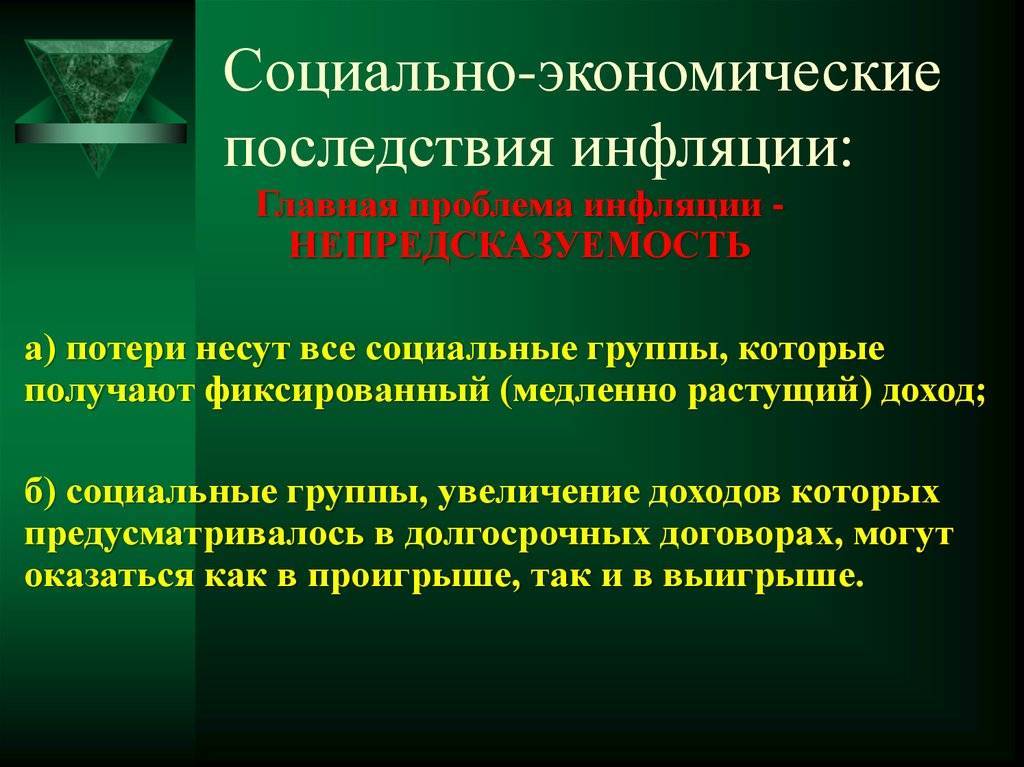

Каковы социальные последствия инфляции

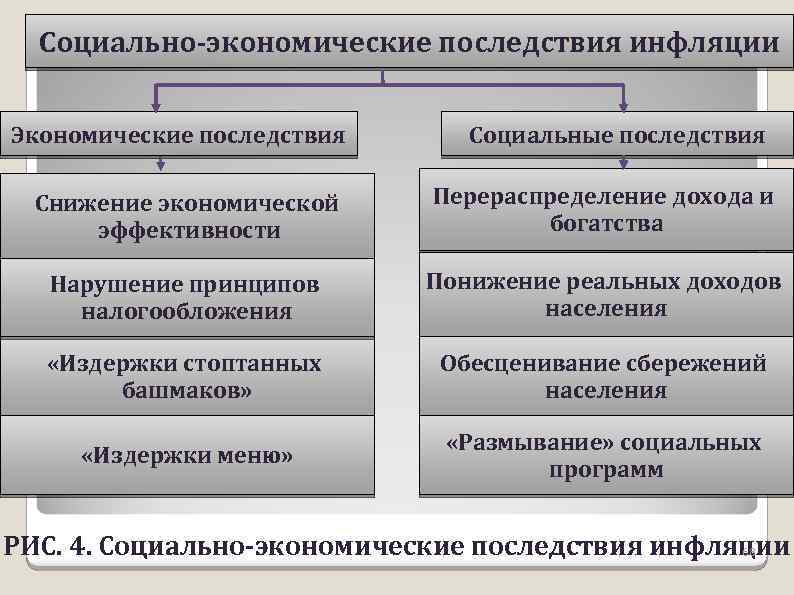

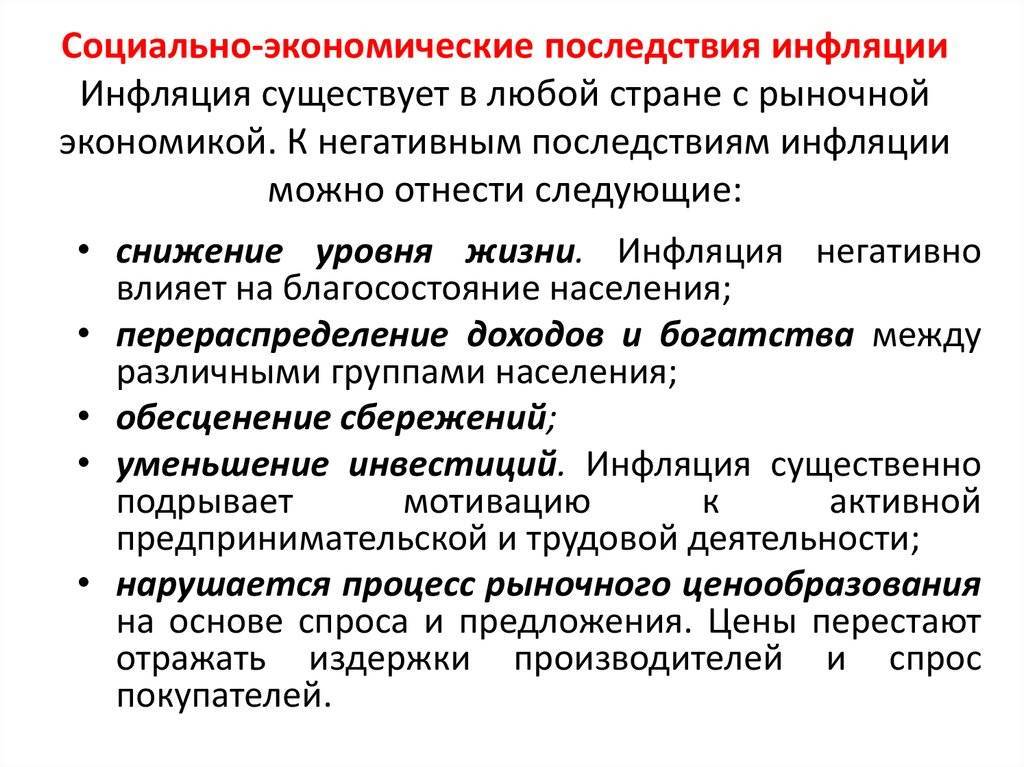

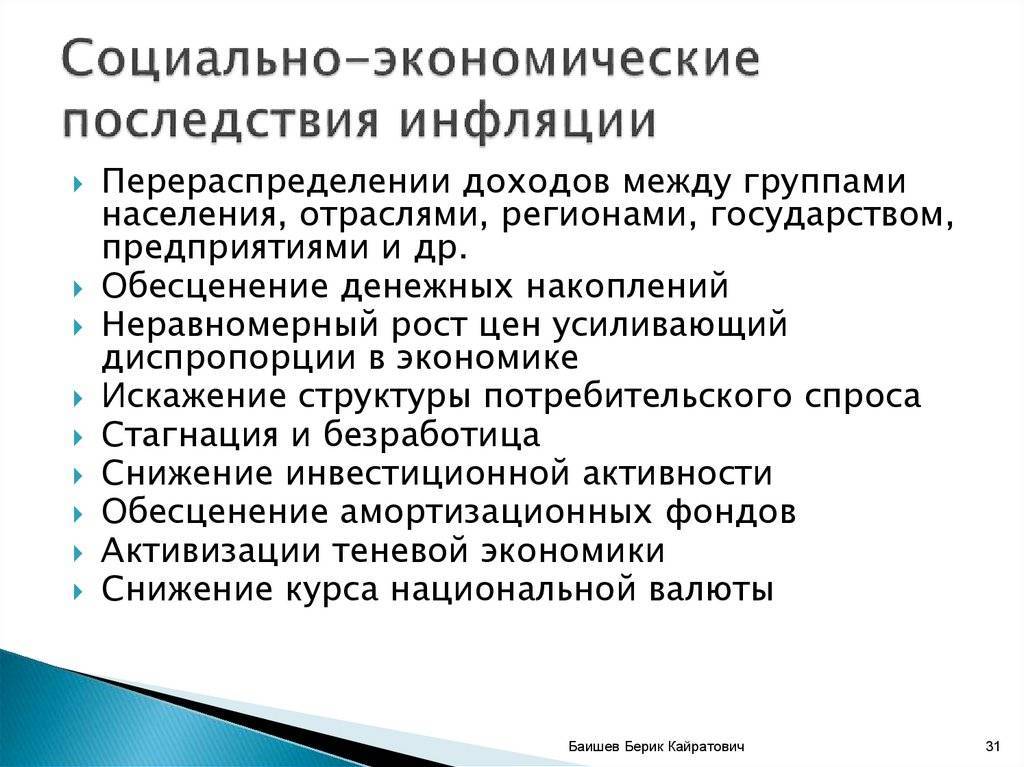

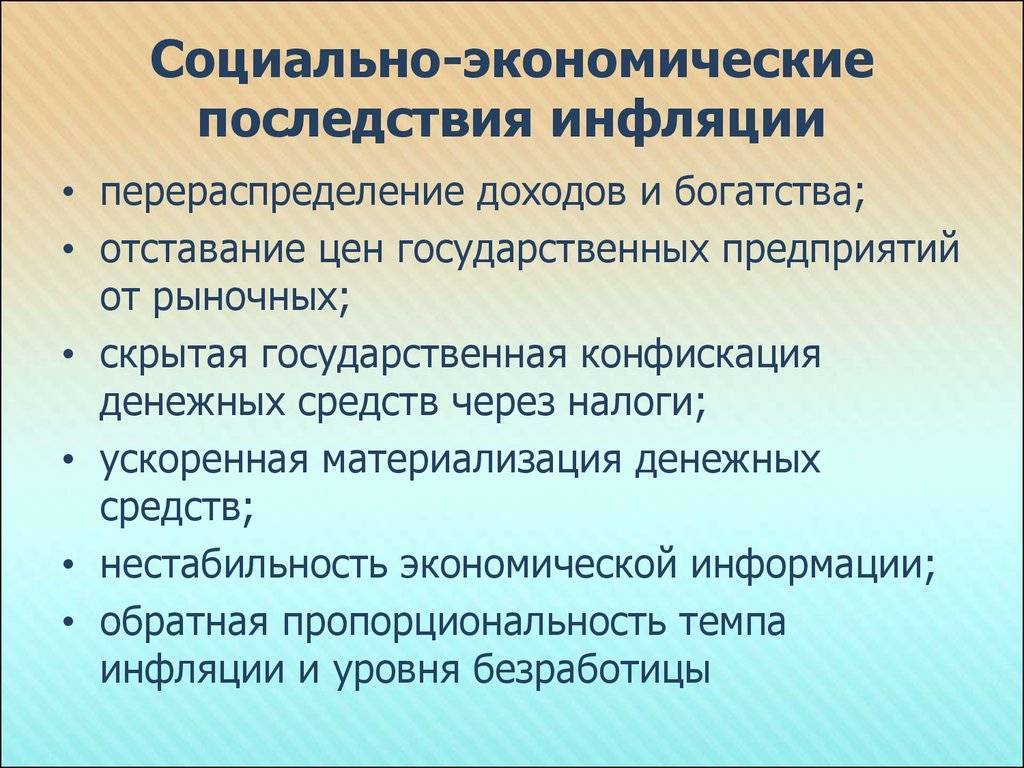

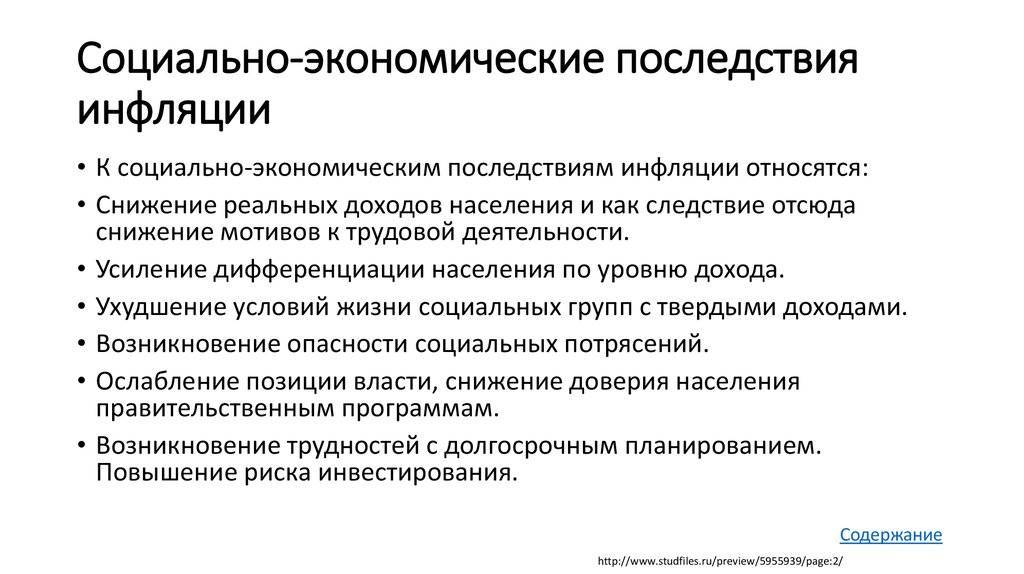

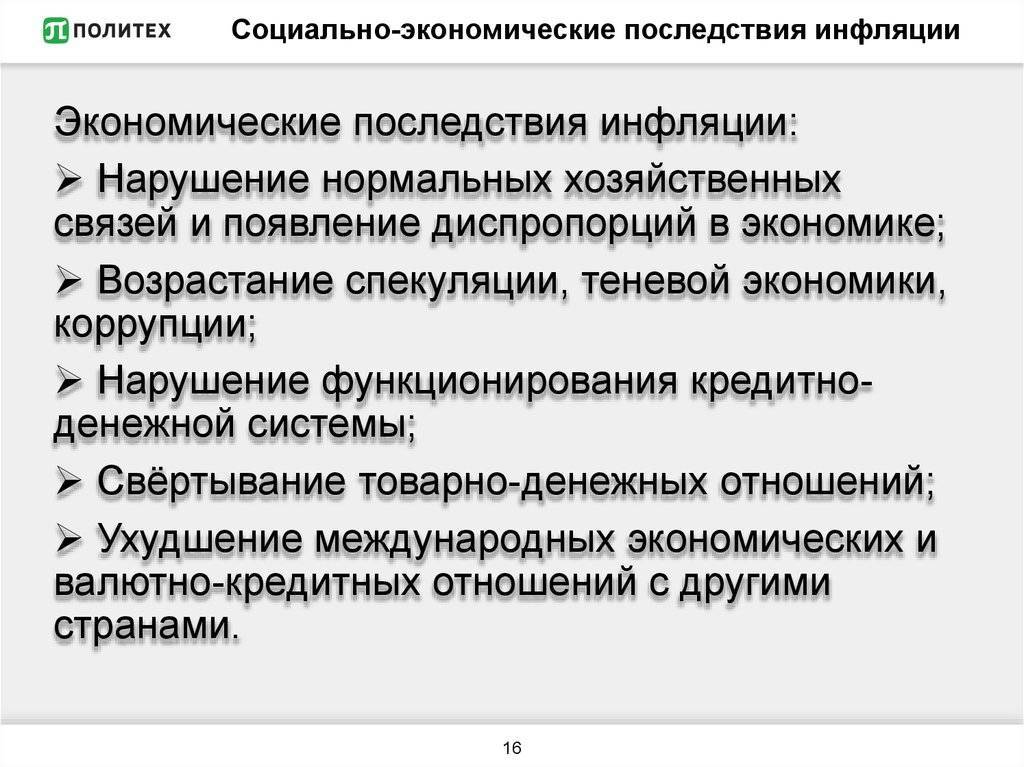

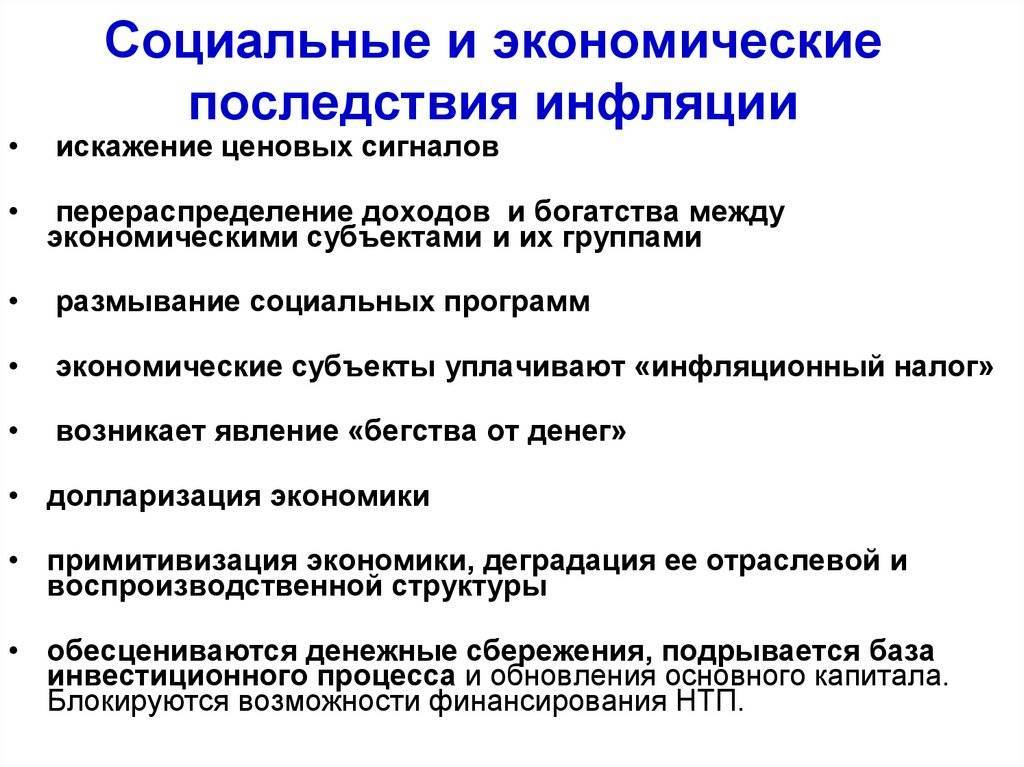

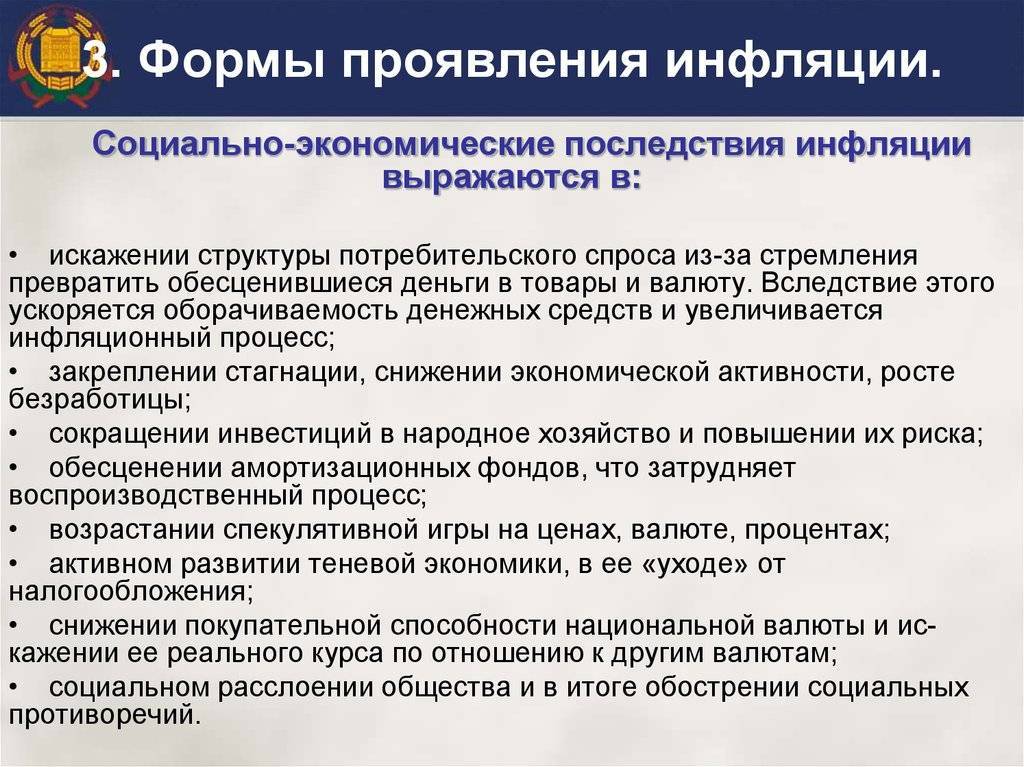

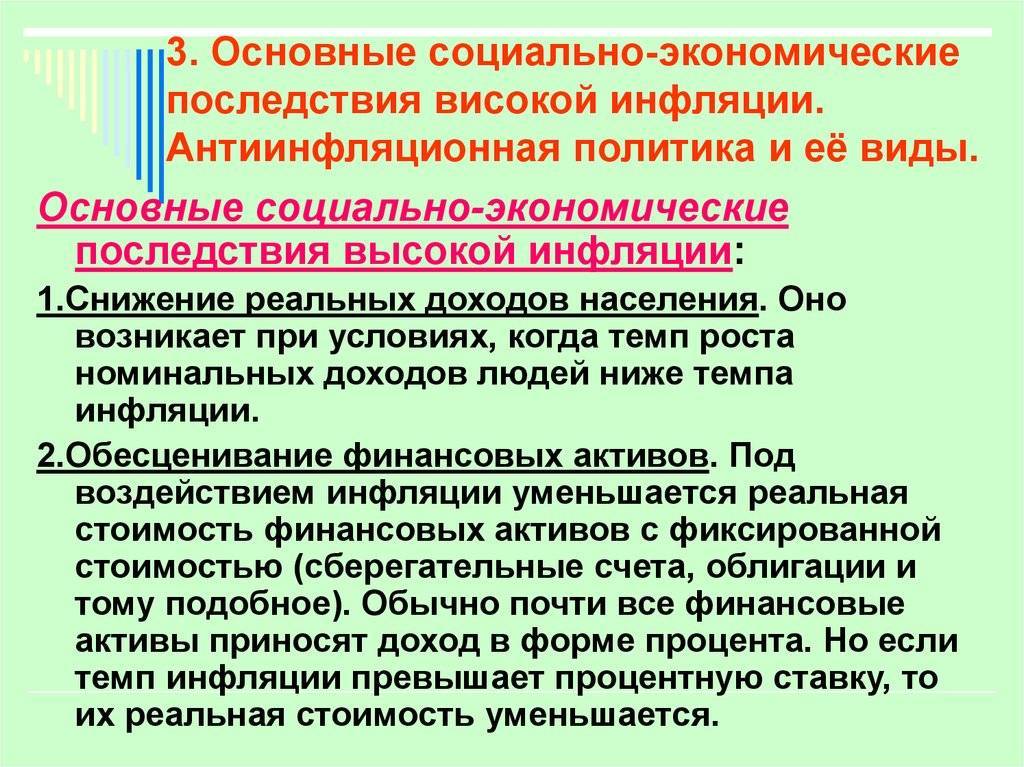

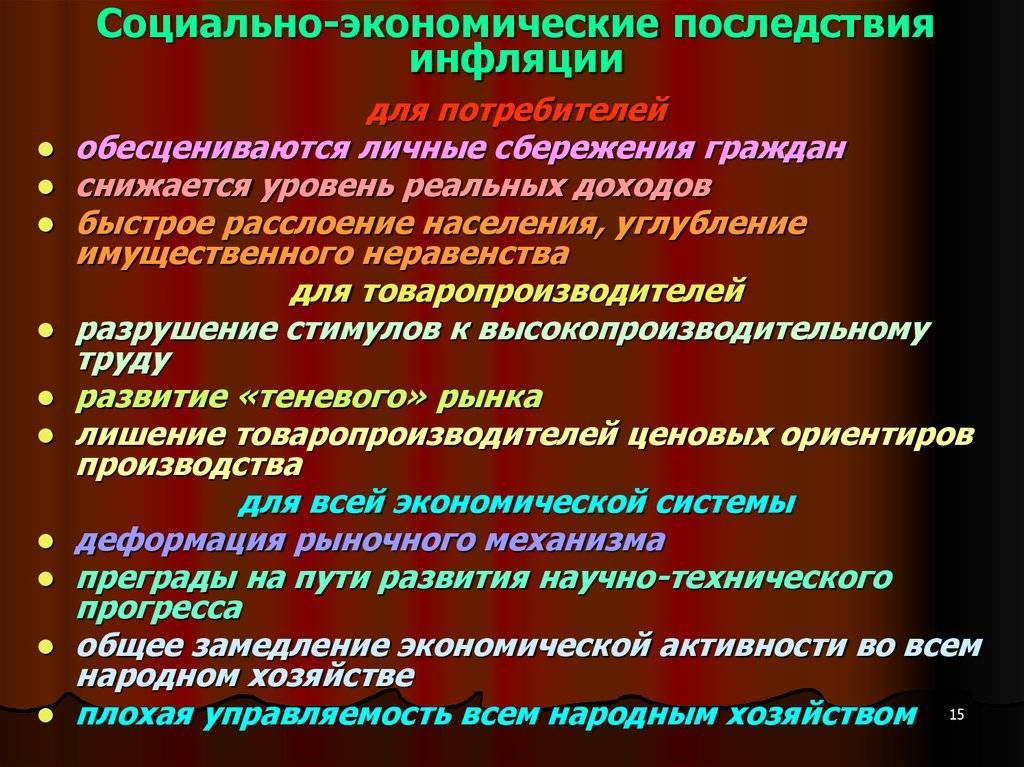

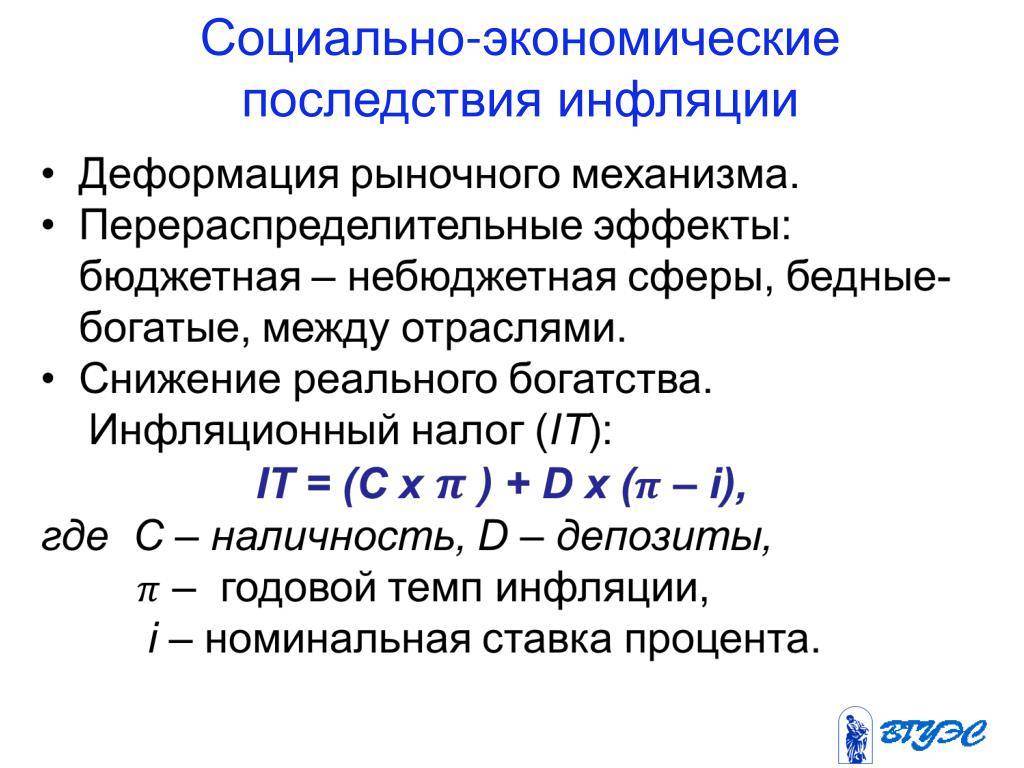

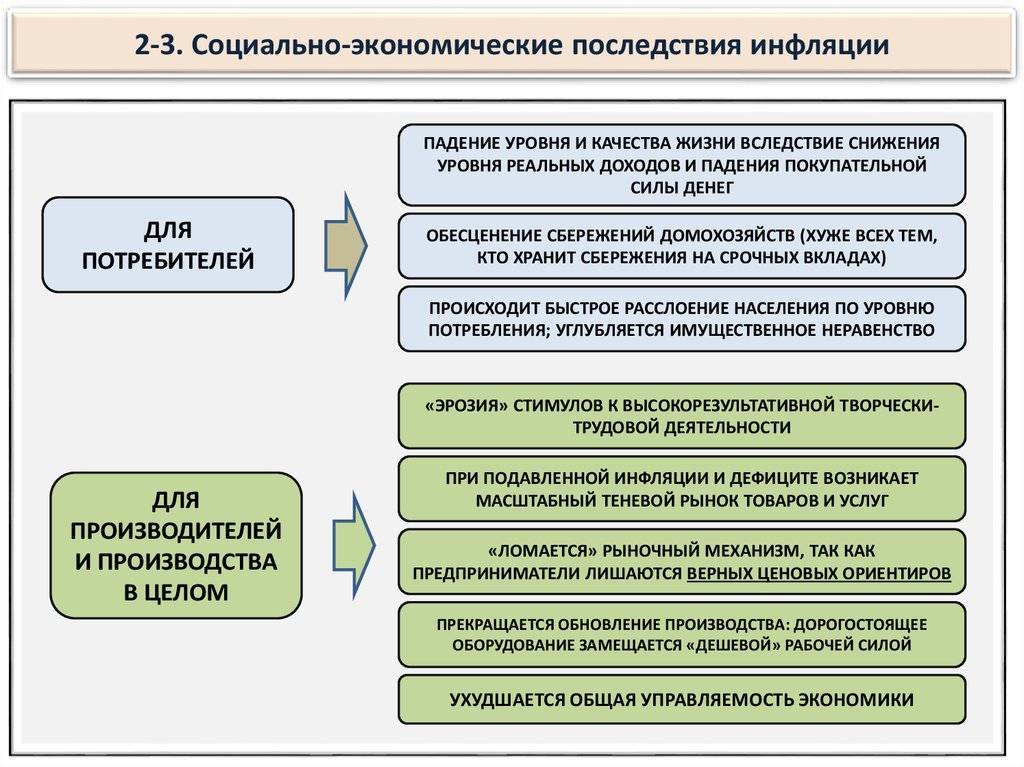

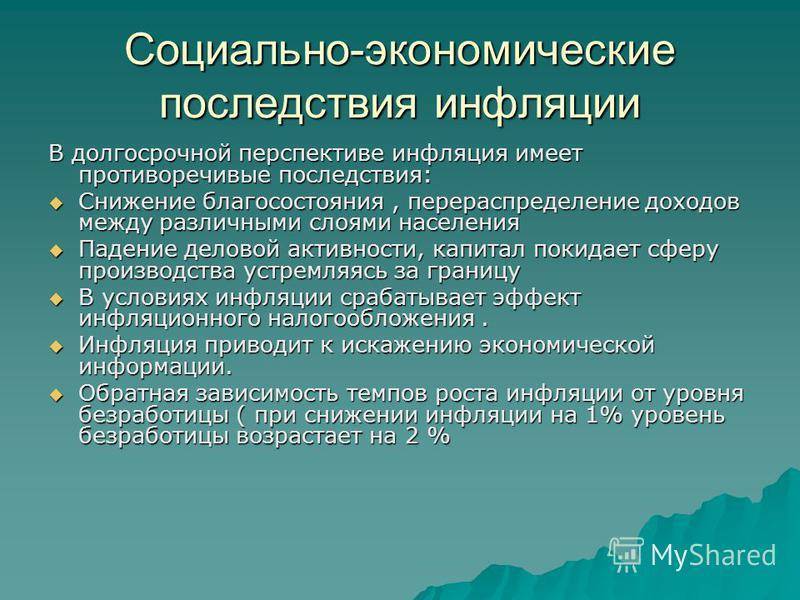

Давайте теперь посмотрим, каковы социально-экономические последствия инфляции:

- Уменьшаются в фактическом выражении социальные выплаты.

- Денежные запасы граждан обесцениваются, понижается уровень жизни.

- Растет безработица.

- Ухудшение качества жизни влечет за собой падение рождаемости, уменьшение продолжительности жизни, повышение уровня преступности.

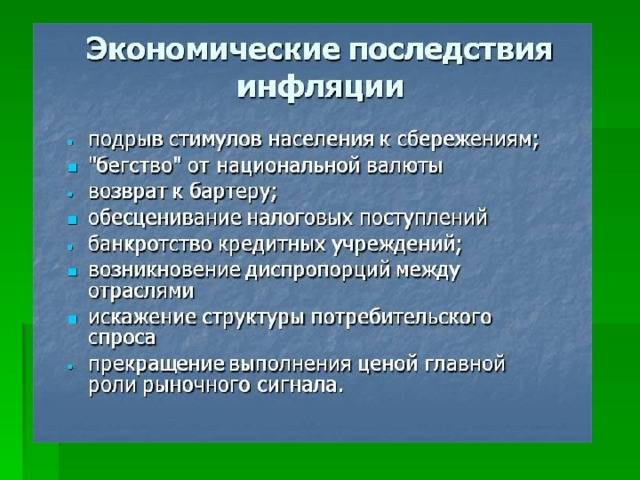

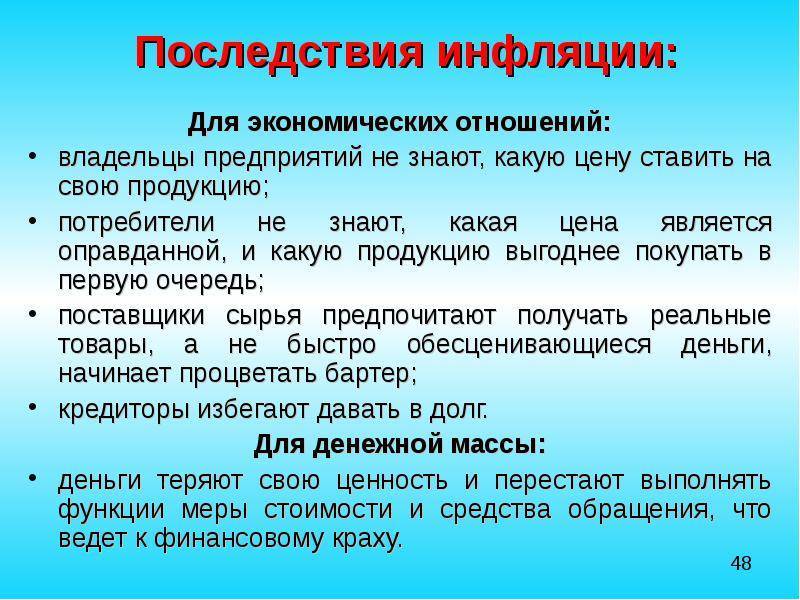

Последствия инфляции для бизнеса

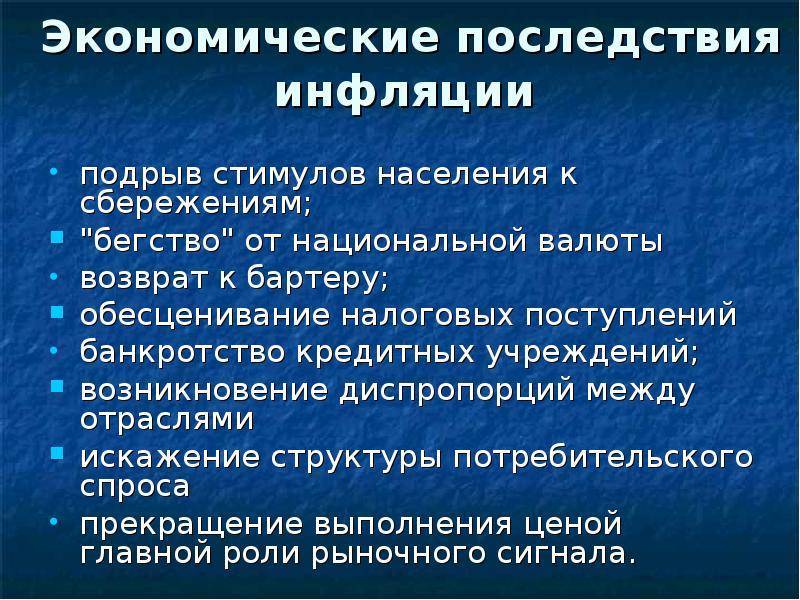

Кроме того, инфляция в прямом виде влияет на бизнес следующим образом:

- Падает реальная стоимость ценных бумаг, фондовый рынок перестает быть источником инвестиций.

- В банковском секторе останавливается выдача кредитов, происходит банкротство банков, получающих возвраты по кредитам обесцененными деньгами.

- Падение покупательской способности граждан негативно влияет на товарооборот.

- Резко падает спрос во всех областях торговли, исключая такие поиски возможностей сохранить сбережения, как скупку твердой валюты.

- Закрываются или даже банкротятся производственные предприятия, потерявшие свои оборотные средства и не имеющие возможности закупать оплачивать электроэнергию, энергоносители и материалы для продолжения выпуска продукции, выплачивать заработную плату.

- Снижается конкурентоспособность товаров отечественного производства.

Почему происходит инфляция?

Причины инфляции можно разделить на три блока: монетарные причины, немонетарные причины и инфляционные ожидания.

Монетарные причины

Эти причины связаны с тем, сколько денег есть у экономики государства. Сюда входят:

- Экономическая политика государства.

В качестве примера можно привести ситуацию, когда у государства нет денег на оборону или социальные выплаты (пенсии, пособия). Оно начинает печатать больше денег. Это приводит к их обесцениванию (девальвации). Население, видя, что национальная валюта слабеет, начинает от неё избавляться: покупать иностранную валюту или покупать товары, недвижимость. Что приводит к увеличению спроса, а следовательно, и росту цен. - Политика центрального банка государства.

Так, банк может понижать или повышать ключевую ставку. Это меняет ряд экономических показателей. А для людей это означает изменение экономики их семьи (становится выгоднее или сберегать средства, или, наоборот, финансировать их во что-то). Плюс ключевая ставка меняет стоимость недвижимости, ценных бумаг (то есть цены растут или падают). - Наличие в обороте избыточных свободных денег (денежных средств, которые расходуются исключительно на покупку и продажу товаров и услуг).

Если у людей избыток средств, которые они готовы потратить, то это приводит к росту спроса над предложением. А это прямой путь к повышению цен. - Присутствие на рынке компаний-монополистов. Такие компании сами устанавливают цены, они не ориентируются на спрос и предложение, потому что у них нет конкурентов. Поэтому даже при увеличении цен, население всё равно будет покупать товары у таких компаний.

- Некорректная кредитная политика банков и других финансовых институтов. Например, когда банки начинают выдавать большое количество кредитов.

Немонетарные причины

Это такие причины, которые не связаны с количеством денег в экономике. К ним относят:

- Валютный курс. Например, если российский производитель товаров покупает ингредиенты у иностранных партнёров за доллары. Увеличение курса доллара приведёт к тому, что продавец, дабы покрыть свои издержки, вынужден будет поднять цены.

- Конкуренция среди производителей товаров. Монополия ведёт к тому, что спрос и предложение не контролируют цены.

- Погодные условия, которые влияют на урожай. Ведь цены на многие продовольственные товары устанавливаются в зависимости от того, насколько богат был урожай.

- Неразвитые сферы, куда можно деньги инвестировать. Сюда же относится недостаточная осведомлённость населения о том, на что можно тратить деньги, помимо покупки товаров.

- Низкая производительность труда. Например, компания производила 10 столов в месяц. Но потом спрос на них упал, и компания стала производить 5 столов. Прибыль уменьшилась, но расходы остались прежними. Чтобы покрыть разницу, компании нужно повысить цену на стол.

Инфляционные ожидания

Ещё один блок причин инфляции — это предположения производителей товаров или тех, кто оказывает услуги, о том, какой будет инфляция., то есть их инфляционные ожидания.

Если они ожидают большой процент инфляции, то, чтобы избежать больших будущих издержек, устанавливают цены выше.

Измерение инфляции

Инфляционные процессы в стране оцениваются при помощи показателей инфляции. К ним относятся индексы цен, которые рассчитываются за определённый период – месяц, квартал, год. Они отражают соотношение цен во времени.

Основной идеей вычисления индексов роста цен является расчёт показателя инфляции текущего периода относительно цен базисного года, которые приравниваются к 100%.

Чтобы определить индекс инфляции, необходимо знать статистические данные о стоимости рыночной корзины в текущем году и определить ее отношение к стоимости этой же корзины в базисном году. Измерить её уровень можно разделив совокупную стоимость товаров и услуг в нынешнем периоде на стоимость базисного года, умножив всё это на 100%. Также это позволит определить процент снижение стоимости денег.

Следует отметить то, что, измеряя инфляцию в виде соотношения цены потребительской корзины данного года к цене потребительской корзины предыдущего года скрывает фактический рост цен в стране, потому что в данном соотношении скрывается прошлогодний рост цен.

Индекс Леспейреса

Индекс Леспейреса (индекс потребительских цен) показывает изменение уровня цен на товары и услуги постоянного спроса. Сюда относят товары первой необходимости, составляющие потребительскую корзину. Это отношение потребительских расходов на приобретение того же набора потребительских благ, но по текущим ценам, к расходам на приобретение товаров и услуг базисного периода.

Индекс Ласпейреса не учитывает возможное понижение цен на некоторые товары, поэтому его значение завышено, и он не отражает реальный уровень жизни населения.

Формула Пааше

Индекс цен производителей рассчитывается по формуле Пааше. Он сравнивает цены двух периодов на все товары и услуги, реализованные конечным потребителем. Данный показатель могут использовать для расчёта изменения цен на товары и услуги, включённые в ВВП страны.

Недостатком данного индекса является то, что цены на некоторые услуги или продукты снижаются, индекс дает завышенный результат, а при повышениях цен – заниженную оценку.

Индекс Фишера

Чтобы точнее отразить с помощью инфляционных индексов динамику цен и соответственно динамику стоимости жизни (реальные затраты потребителей на приобретение определенных наборов товаров и услуг), используют индекс Фишера. Данный индекс усредняет показатели Ласпейреса и Пааше и тем самым даёт более точную оценку.

Рассчитывают три основных параметра:

- Индекс оптовых цен показывает изменения среднего уровня цен реализации продукции предприятий различных отраслей, кроме оптовой торговли;

- Индекс розничных цен рассчитывается либо как совокупный индекс цен на товары в розничной торговле, либо только на социально значимые товары, который отражает уровень жизни населения;

- Дефлятор ВНП определяется по объёму конечной продукции, образующей стоимость валового национального продукта; по ценам на товары первой необходимости; по стоимости основных средств, необходимых предприятиям; тарифам на услуги, оказываемым государственному сектору; внешнеторговым ценам. Отражает реальный уровень инфляции в стране.

Как анализируют инфляцию

При анализе и эффективном прогнозировании инфляции экономистами на основе ее типовых признаков выделены четыре группы.

- Согласно Модели Фридмана основной инструмент для анализа инфляции – это деньги, выступающие в качестве функции ожидаемой инфляции и как уровень действительного дохода. Основное условие для принятия этой модели – низкая инфляция.

- Модель Кейгана описывает гиперинфляцию, в период которой не растет ВВП, а главным экономическим фактором является ожидание потребителей. Эта модель позволяет на основе заданных параметров оценить риски на долгое время вперед.

- По модели Бруно-Фишера определят удельный спрос к текущему уровню инфляции. С ее помощью производят расчет дефицита бюджета и определяются с вариантами его финансирования. Расчет строится на основе данных о темпах прироста денег и показателях ВВП.

- Согласно модели Саржента-Уолесса темпы инфляции в условиях сдерживающей политики значительно выше, нежели в условиях жесткого государственного контроля.

Инфляция в России

Про инфляцию в СССР несколько слов было сказано выше. Самая грандиозная инфляция в России была зафиксирована почти сразу после распада СССР – в 1992 году, составив 2508,8%. 1 января 1998 года последовала деноминация рубля, когда были введены в обращение новые купюры — рассмотрим инфляцию в России с этого момента.

Как известно, в августе 1998 года произошел дефолт, в результате чего годовая инфляция составила 84.4% против относительно умеренных 11% в 1997 году. Но с начала 2000-х годов начинается рост нефтяных цен, что очень способствует укреплению экономики России, снижению инфляции и мощному подъему российского фондового рынка (как в рублях, так и в долларах, причем курс USD/RUB много лет остается стабильным).

Кроме того, появляется такой несомненно полезный инструмент, как страхование банковских вкладов — в условиях растущих доходов населения банки становятся относительно устойчивыми, что позволило фонду АСВ несколько лет непрерывно увеличивать свой капитал. Несмотря на это, можно привести такой пример инфляции из жизни:

средняя инфляция в России с 2000 по конец 2016 года (за 17 лет) составила 11.1% в год, т.е. по приведенной выше классификации перешла границы «ползучей» области. За это время рубль подешевел в 5.95 раза и потерял 83.2% стоимости — т.е. практически столько же, сколько доллар за 50 лет!

Распространено заблуждение, что перекрыть инфляцию можно, переводя сбережения в твердую валюту — доллары или евро. Поскольку на дистанции рубль к ним слабеет, идея на первый взгляд выглядит логично. Однако история показывает, что девальвация рубля рост цен не перекрывает: так, купленные в начале 2000-ого г. доллары в переводе на рубли в конце 2016 года дали бы доход лишь около 4.9% годовых, евро — 5.1%.

А это значит, что относительно инфляции такие сбережения за 17 лет потеряли бы в стоимости 54.6% и 50.8% соответственно. Это, конечно, меньше, чем 83.2% у рубля, но тоже очень существенно. Даже если считать с 1998 г. (с лета 1998 по конец 1999 произошла обвальная девальвация рубля на 300%), то доходность купленных в то время долларов на сегодняшние рубли была бы около 13% в год, тогда как инфляция составила 15.3%. Актуальное состояние инфляции в России и полные исторические данные см. здесь.

Эффект Фишера и процентные ставки в процессе инфляции

Ирвинг Фишер – американский экономист, который выдвинул предположение о взаимосвязи между номинальной и реальной ставками процента и инфляцией. Это предположение и получило название «Эффект Фишера». Он заключается в том, что номинальная ставка процента может изменяться на ту величину, при которой реальная ставка процента не будет меняться.

Предположим, что темп инфляции равен 1% ежегодно, соответственно номинальная ставка будет возрастать на тот же 1% и в этом случае реальная ставка процента не будет изменяться.

Формула, разработанная Фишером нужна для того, чтобы определять количественную оценку связи между тем уровнем инфляции, который ожидают получить и между процентной ставкой. Кроме этого, формула помогает определить денежную массу, которая необходима для обращения.

Очень важно различать понятия реальной процентной ставки от номинальной ставки процента

- Номинальная процентная ставка представляет собой рыночную процентную ставку, которая не учитывает темп инфляции, и способна отражать только текущее состояние денежных активов.

- Реальная процентная ставка представляет собой номинальную ставку процента из которой вычитается тот уровень инфляции, которую ожидают потребители.

Обратите внимание! Номинальная ставка процента от реальной ставки процента отличается только в том случае, если их совокупность рассматривают в условиях процесса инфляции или дефляции. Можно представить, что, например, номинальная ставка процента равна десяти процентам ежегодно, тогда темп инфляции приравнивают к восьми процентам ежегодно

В этом случае реальная процентная ставка будет равняться двум процентам (10%-8%=2%)

Можно представить, что, например, номинальная ставка процента равна десяти процентам ежегодно, тогда темп инфляции приравнивают к восьми процентам ежегодно. В этом случае реальная процентная ставка будет равняться двум процентам (10%-8%=2%).

Так или иначе, но спрос на получение денежных средств в своем реальном выражении, то есть в физическом зависит в большей степени от уровня дохода населения и в определенной степени от размера номинальной ставки процента. Это означает, что, чем выше размер дохода, тем выше растет спрос на запасы денежных средств в их реальном выражении. И, соответственно, чем выше размер номинальной ставки процента, тем меньше существует спрос на них.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Причины развития

К монетарным факторам относятся:

- Увеличение номинальных кассовых остатков, возникших из-за прироста объема денежной массы (например, рост активов ЦБ РФ всегда приводит к таким последствиям), прирост количества используемых платежных средств (оплата ценными бумагами).

- Рост скорости обращения денежных средств. Часто происходит по причине инфляционных ожиданий в обществе, увеличению спроса на иностранную валюту.

Например, на фоне инфляционных ожиданий, люди стараются избавиться от наличных денег. Таким образом можно избежать спада их покупательской способности. Подобный поведенческий фактор вызывает резкий скачок спроса на различные товары, соответственно, их стоимость растет. Фактически прироста денежной массы нет, но из-за быстрого оборота возникает их недостаток на рынке.

Немонетарными факторами являются:

- Сокращение объема ВВП.

- Высокая импортная зависимости при малом экспортном секторе.

- Изменения структуры совокупного спроса на продукцию. Когда спрос перераспределяется в одну из областей, провоцируя рост стоимости.

- Увеличение объемов потребления различных субъектов (рост объема государственных закупок, автономного потребления или инвестиций).

Регулирование и управление инфляцией

Управление инфляцией – это процесс не простой, он целиком и полностью зависит от решений правительства страны. Здесь ситуацию можно расценивать двояко – необходимо сдерживать раскручивание спирали инфляции и поддерживать производителей, создавая им благоприятные условия для развития бизнеса.

Стабилизация роста цен и доходов населения – основная задача сектора экономики государства. В случае активной борьбы с инфляцией может произойти падение темпов роста ВВП. Такая политика называется дефляционной. Поэтому к регулировке показателей инфляции следует подходить комплексно, учитывая все возможные факторы; необходимо правильно выявлять причины, методы проявления и способы её воздействия на экономические процессы. Для благоприятной экономической ситуации в стране обычно стимулируется инфляция и дефицит госбюджета, а также монополизм поставщиков и производителей.

Для того, чтобы управлять инфляцией применяют два типа экономической политики:

- направление на сокращение бюджетного дефицита, то есть происходит регулировка эмиссии денежной массы в соответствии с ростом показателей ВВП;

- регулирование цен и доходов населения способом определения уровня прожиточного минимума или потребительской корзины, которые должны согласоваться с динамикой роста цен.

Если правительство страны будет уделять внимание некоторым мерам по снижению инфляции, то экономическая ситуация в стране будет под контролем. Наиболее эффективным способом воздействия на уровень инфляции является применение политики влияния на процентную ставку или ставку рефинансирования центральных банков в современной рыночной экономике

Наиболее эффективным способом воздействия на уровень инфляции является применение политики влияния на процентную ставку или ставку рефинансирования центральных банков в современной рыночной экономике.

Сокращение разницы между деньгами и товарами следует посредством финансирования сельского хозяйства: выдавать кредиты под залог будущего урожая, устанавливать государственные закупочные цены на потребляемые в сельскохозяйственном производстве ресурсы для поддержания рентабельности товаропроизводителей данного товара и возможной платежеспособности сельхоз работников.

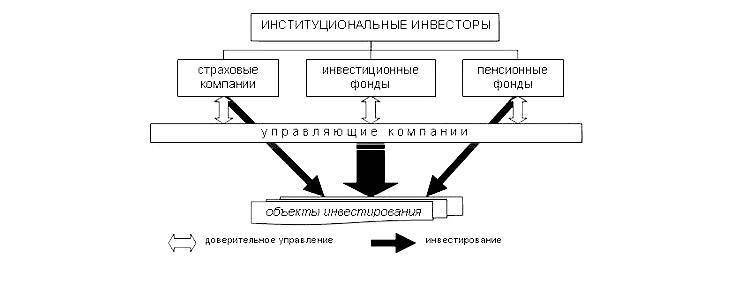

Развитие инвестиционного поля позволит увеличить оборачиваемость собственных денежных средств страны.

Беспрепятственные связи между предприятиями по вопросам поставки и сбыта продукции либо сырья на межрегиональном уровне способствуют более эффективному развитию производства государства в целом и росту уровня ВВП.

Установление налога на прибыль для предприятий в соответствии с его рентабельностью, а не установление фиксированных ставок в значительной мере положительно скажется на объёмах производства, на которые будет нацелен хозяйственник.

Виды инфляции

Видов инфляции много. Ее делят по различным признакам. Не буду углубляться в экономические дебри. Напишу самые понятные для рядового гражданина:

- умеренная (до 10 %),

- галопирующая (от 10 до 50 %),

- гиперинфляция (более 50 %).

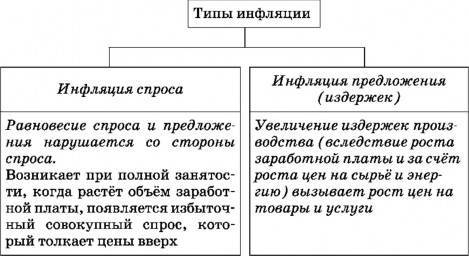

По причине возникновения бывает инфляция:

- спроса, когда спрос на товары и услуги превышает предложение (например, в случае постоянного повышения заработной платы или бесконтрольной эмиссии денег);

- издержек, когда растут расходы на производство и цены на конечную продукцию.

Различают 2 типа инфляции:

- Открытая – цены растут, спрос падает, снижается покупательская способность населения.

- Скрытая – цены искусственно сдерживаются, в результате возникает дефицит и рост цен на черном рынке.

Мы уже много говорили об инфляции, но как ее измеряют?

Похожие работы

- Инфляция, виды, причины и методы регулирования

- Сущность инфляции, формы ее проявления, виды, причины и методы регулирования (Вариант №7)

- Социально-экономические последствия инфляции

- Особенности инфляционного процесса в России

- Контрольная по Бизнес планированию Вариант №23

- Инфляция: её показатели и виды

- Инфляция: сущность, причины, механизмы открытой инфляции

- Инфляция, ее виды и последствия

- Инфляция: сущность, причины, измерение уровня инфляции

- Инфляция в России

- Инфляция как проявление макроэкономической нестабильности

- Инфляция (сущность, виды, показатели изменения)

- Сущность инфляции, формы ее проявления, виды, причины и методы регулирования

- Инфляция: сущность, причины, формы, инфляция предложения

- Инфляция в России

- Социально-экономические последствия инфляции

- Инфляция: сущность, причины, показатели изменения

- Инфляция: сущность и причины инфляции, ее виды и формы

- Инфляция: сущность, причины, виды инфляции

- Взаимосвязь инфляции и безработицы

Консультация и поддержка студентов в учёбе

Подробнее

Исторические корни

Роль денег в древности исполняли слитки драгоценных металлов, которые проверялись купеческими гильдиями на соответствие веса и пробы. Важнейшей государственной монополией в те времена была чеканка монет из драгоценных металлов, а потом из меди и железа. Но государство от этого не получало никаких доходов, если монеты полностью соответствовали номиналу. Однако при уменьшении содержания драгоценных металлов с сохранением прежнего номинала у правительства появился новый источник для пополнения бюджетных доходов. Данный процесс получил наименование «порчи монет», и это были первые причины инфляции. Когда появились бумажные деньги, монетарно-денежная инфляция перешла на новый уровень, став бумажно-денежной.

В случае использования бумажного обращения деньги стали просто символом, а не реальным богатством. Лучше всего сохраняются сбережения при покупке недвижимости или драгоценностей. В качестве сбережений накопить бумажные деньги очень сложно. Их основная доля всегда находится в обороте. Когда они имеются у населения, возрастает совокупный спрос, который позволяет увеличивать цены. Получается, что причины инфляции в основном сопряжены с бумажно-денежным обращением. Но есть и другие моменты.

Что такое инфляция — какие причины ее вызывают

Определение

Инфляция — это длительное повышение цен на товары и услуги. Термин происходит от латинского слова inflatio, что означает «вздутие».

При постоянной инфляции одной и той же суммы денег на разных временных промежутках хватает на разное количество товаров: чем выше общий уровень цен, тем меньший объем продуктов может приобрести потребитель. Подобная ситуация в экономике фиксируется как снижение покупательной способности денег, утрата ими реальной стоимости, обесценивание.

В рыночных экономических системах проявлением инфляции является повышение цен. Административные системы реагируют возникновением товарного дефицита. При этом в обоих случаях стоит отличать устойчивый процесс от реактивных изменений, связанных с политическими событиями в стране или проводимой денежной реформой.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

Примечание

Противоположным по значению термином является дефляция — понижение общего уровня цен. Явление встречается крайне редко, носит временный характер. Распространенным примером дефляции в России может послужить ежегодное снижение цен на овощи после сбора урожая.

К основным причинам инфляции относят:

- присутствие на рынке компаний-монополистов, влияющих на определение цены;

- рост расходов, для финансирования которых государству приходится увеличивать денежную массу с превышением потребностей товарного производства;

- увеличение денежной массы вследствие массового кредитования, когда финансовый ресурс берется из эмиссии необеспеченной валюты;

- монополию профсоюзов, ограничивающую возможности механизмов рыночного регулирования;

- введение новых пошлин, акцизов, налогов.

Важным фактором аналитики считают уменьшение реального объема национального производства при постоянном уровне денежной массы. В этой ситуации при том же количестве денег потребителям доступно меньше услуг и товаров. Соответственно, цены начинают расти.

Примечание

Самые сильные инфляции могут приводить к возрождению полностью натурального хозяйства. Так было в Германии в 1920-х годах, когда денежное обращение практически было сведено к нулю.

Определение сущности инфляции

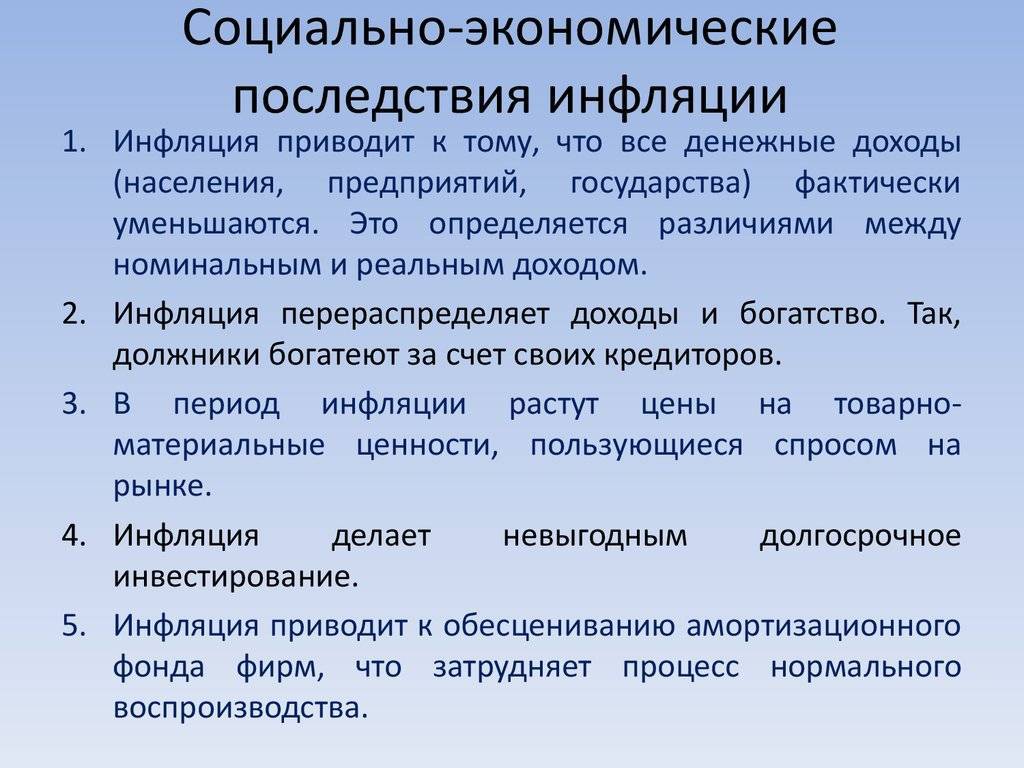

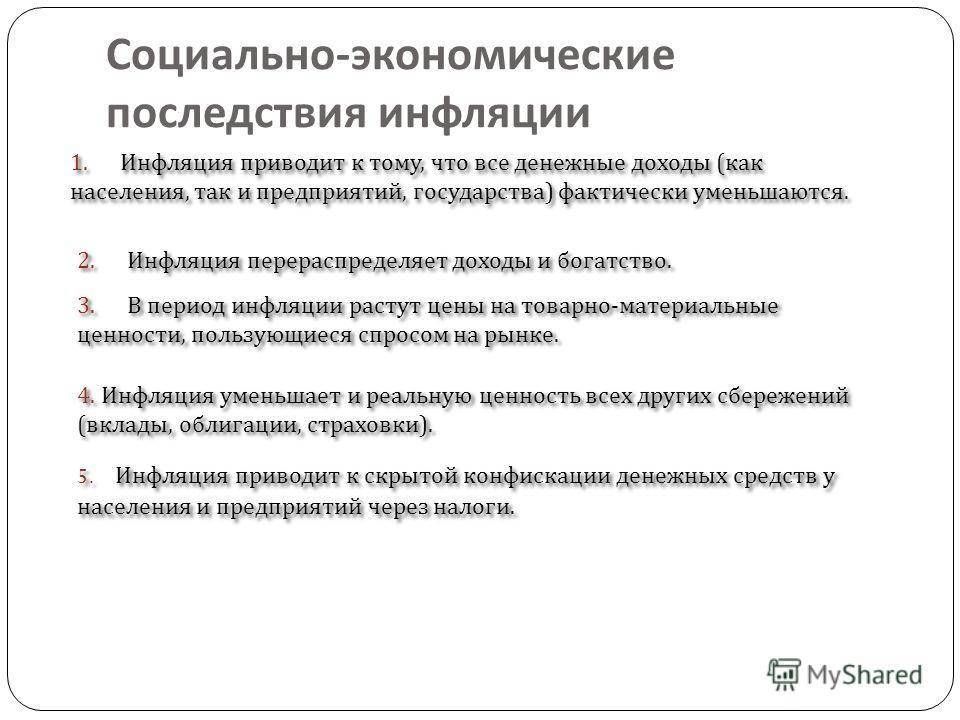

Что такое последствия инфляции? Описание и определение понятия

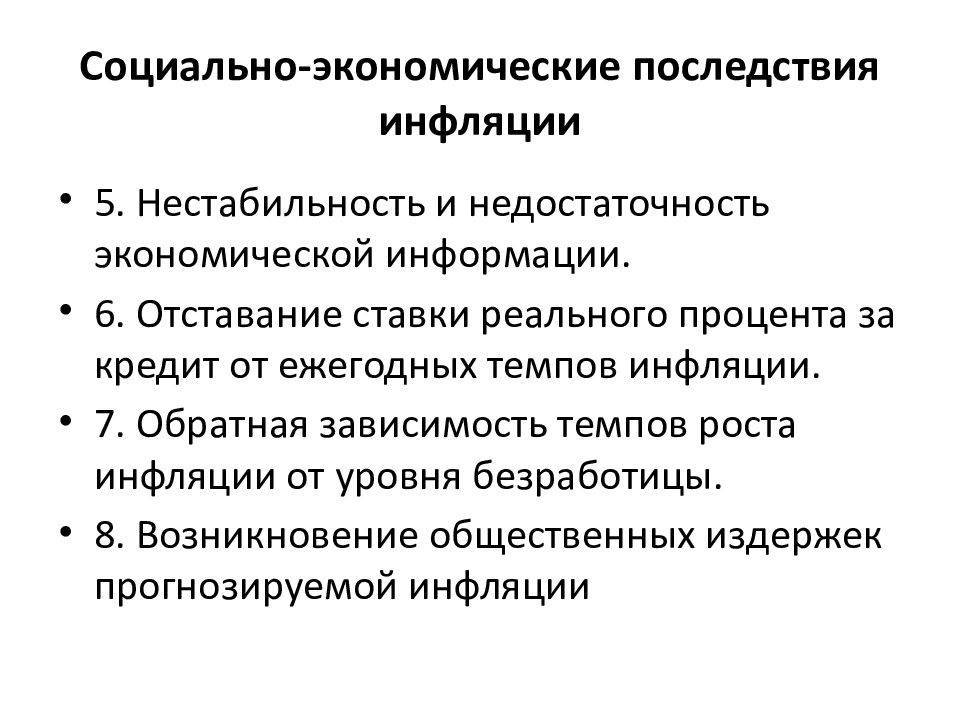

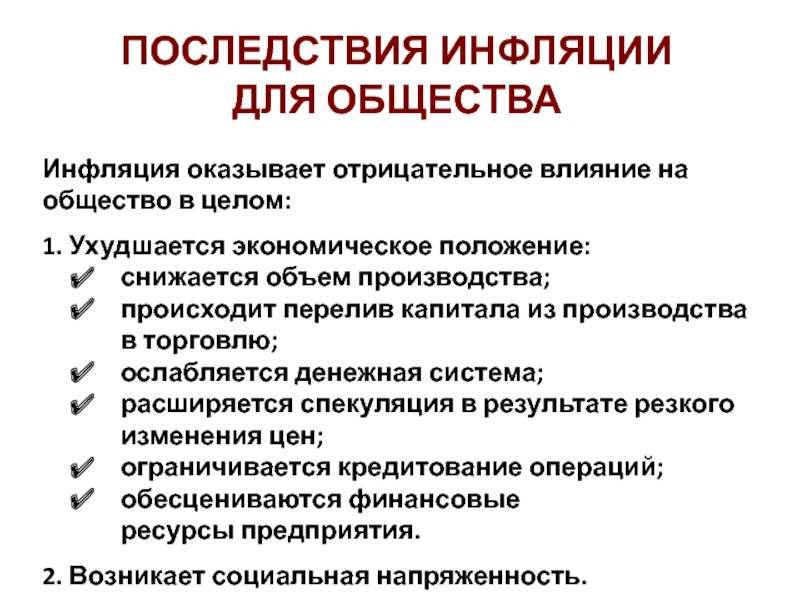

Последствия инфляции – это совокупность социальных и экономических процессов, которые являются результатом прогнозируемого или непрогнозируемого повышения уровня цен. В большинстве своем последствия инфляции бывают негативного характера. Они влияют на развитие хозяйственного процесс, социальные условия, различные стороны жизни общества.

Экономическая ситуация становится хуже потому что:

- понижается объем производимых материалов, потому что колебания и неопределенность роста цен делают перспективы производства непредсказуемыми;

- капитал переливается из пространства производственной сферы в торговые и операции посредников, где оборот капитала быстрее, а прибыль – больше, и помимо прочего намного проще уклоняться от уплаты налогов;

- спекуляция расширяется в последствии резких изменений цен;

- вступают в силу ограничения по кредитным операциям, потому что растет стоимость кредитных ресурсов;

- финансы государства теряют свою ценность;

- усиливается социальная напряженность.

Высокая скорость инфляции приводит к ограничению роста потребления и сокращает сбережения, приводя к тому, что инвестиционные процессы сворачиваются и капиталы сбегают за границу. Объемы экспорта сокращаются, а импорта – увеличиваются, дефицит платежного баланса растет. Пропорции нарушены, экономика дезорганизована, общественное богатство разрушено, стимул к труду упал. Инвестиции перераспределены на краткосрочные объекты с долгосрочных, распространяется действие спекулянтов.

Неизбежно одним из последствий инфляции становится потребность в том, чтобы перераспределить доходы. Выигрышными оказываются те, которым удалось взять денежную ссуду под небольшие проценты и вернуть их деньгами, которые обесценились в последствии инфляции. Наиболее выгодны эти операции для участников спекулянтов, те, кто приобрел физический капитал или ресурсы по низким ценам. Экономикой управлять все сложнее, инфляция не дает задачам, выполнение которых направлено на стабилизацию ситуации, проходить в необходимом для достижения результатов темпе. Разрушительное действие инфляции и во внешней экономике, так как положение подрывает уровень доверия к представителям управления страны. Как видно, недолгосрочные обязательства страны из состояния инструмента для пополнения бюджета перешли в фазу механизма, который стремительно поглощает средства бюджета.