Что такое эмиссия денег

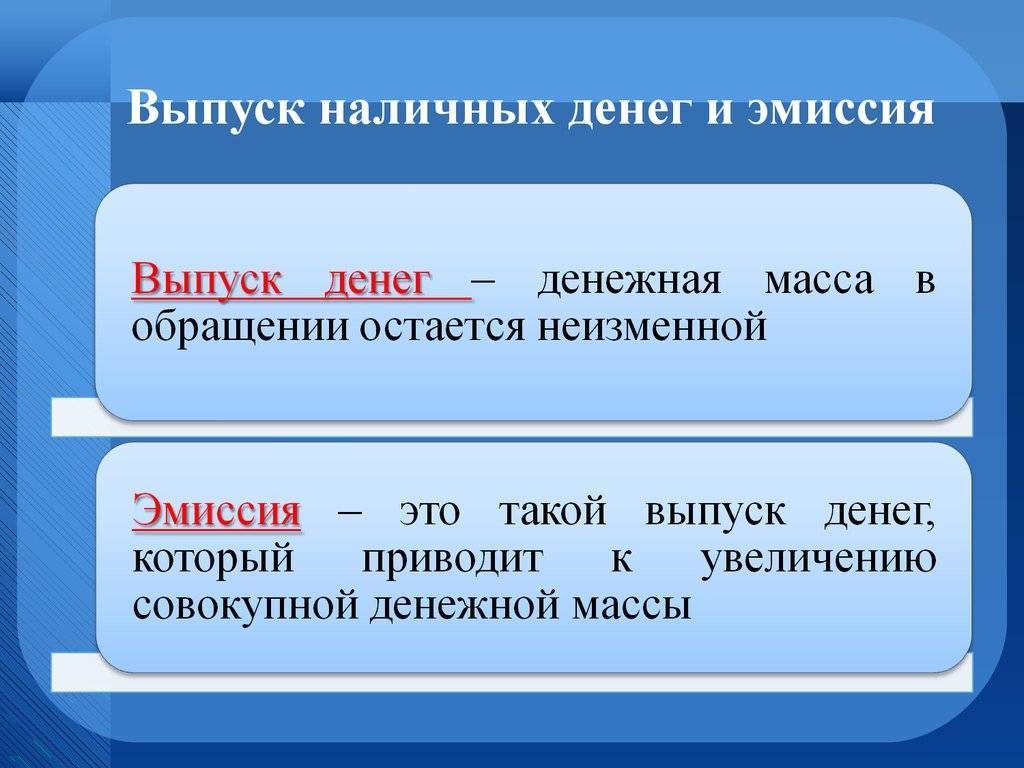

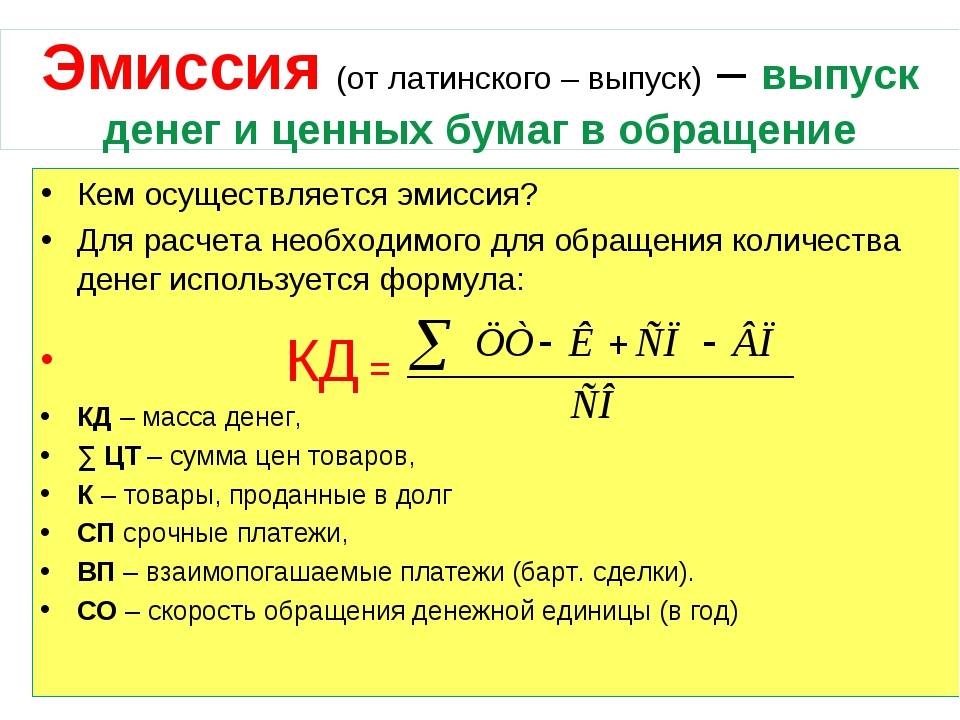

Эмиссия денег (или денежная эмиссия) означает выпуск в обращение денежных знаков для повышения их общей массы. Чтобы не нарушался баланс и ценность денег, за их выпуском необходимо пристально следить, чем и занимаются, как правило, целые министерства.

Читйте так же: «Топ бирж криптовалюты»

Монополия на эмиссию денежных средств в большинстве случаев принадлежит государству. В Российской Федерации этими процессами ведает Центральный Банк РФ. Единственной национальной валютой на территории страны признается российский рубль. Основные принципы денежной эмиссии в России:

- Монополия и уникальность — денежные средства выпускаются только ЦБ РФ в виде уникальных и не имеющих аналогов денежных знаков (банкнот).

- Необязательность обеспечения золотом — в стране официально не ведется соотношение между золотом (прочими драгоценными металлами) и российским рублем.

- Безусловное обязательство — выпуск банкнот производится только в рублях.

- Правовое регулирование — решение о выпуске денежной массы или об ее изъятии из оборота принимает только совет директоров ЦБ РФ.

- Не ограничиваемый обмен — на территории РФ денежные банкноты и монеты можно обменивать без каких-либо ограничений по суммам и требований к субъектам (гражданам и организациям).

- Денежная масса (банкноты и монеты) является безусловными обязательствами ЦБ РФ, и обеспечиваются всеми его текущими активами.

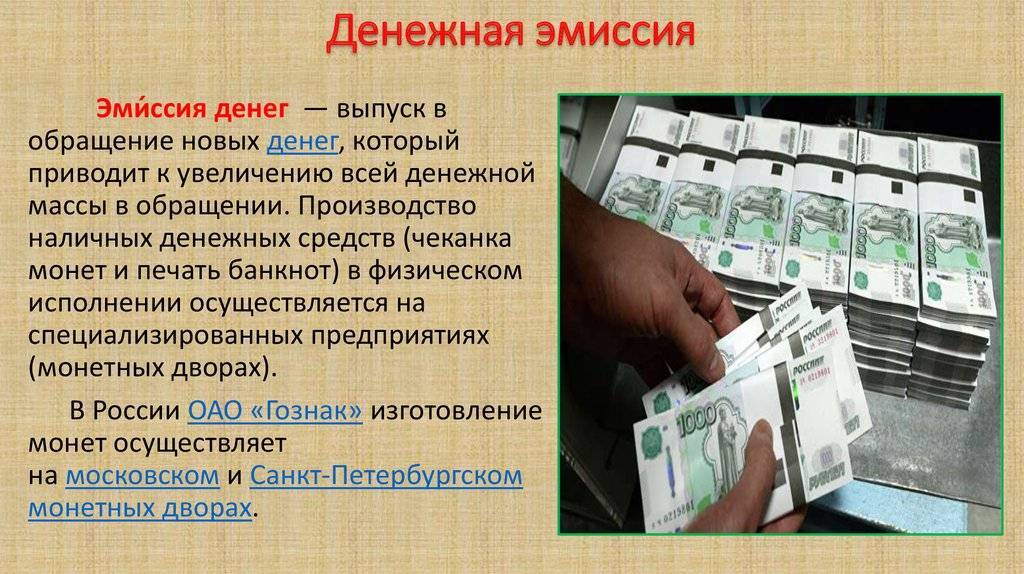

Официально производство денежных средств называется чеканкой монет и печатью банкнот. Производство денег является внутренним: в России чеканка и печать производятся на специализированных объектах — монетных дворах. Таких объектов в стране всего два: монетные дворы Москвы и Санкт-Петербурга. Заказчиком является государство в лице Госзнака.

Процесс изготовления денежных средств жестко регламентируется. Госзнак периодически внедряет новые защитные технологии с целью пресечения подделки денежных знаков. Фальшивомонетничество даже при самых низких показателях серьезно сбивает курс эмиссии денег. В результате этого повышается и уровень инфляции с последующим обесцениванием национальной валюты. Именно поэтому подделка денежных знаков в любом государстве является серьезным уголовным преступлением.

Эмиссия безналичных средств

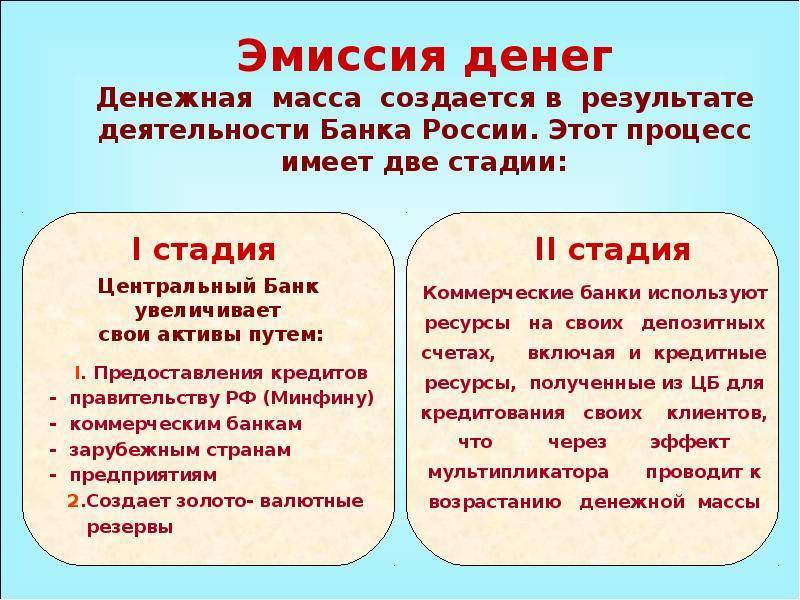

Центральный Банк РФ посредством совершения сделок РЕПО выдает коммерческим российским банкам безналичные кредиты по текущей ставке рефинансирования. Впоследствии эмитированные средства переводятся на корреспондентский счет банка-получателя кредита. То есть, а активах у ЦБ РФ сумма выданного кредита так или иначе остается. Получается, что банку переводится виртуальная сумма. При этом ЦБ РФ пристально следит за уровнем инфляции: сумма всех выданных кредитов по ставке рефинансирования не может превышать совокупные активы Центрального Банка России.

Остальная часть безналичных средств вводится посредством покупкой ЦБ РФ иностранной валюты, которой пополняются золотовалютные резервы государства. В результате этого в оборот попадает и национальная российская валюта. Таким образом, производится обналичивание безналичных потоков денежных средств. Это позволяет:

- Контролировать уровень инфляции.

- Повышать ценность российского рубля.

- Пополнять золоторезервные фонды.

- Увеличивать количество активных кредитов.

- Следить за направлениями денежных потоков в целях пресечения отмывания средств.

Наличную денежную массу в России может эмитировать только ЦБ РФ, а безналичную — ЦБ РФ и коммерческие банки. В последнем случае это происходит путем выдачи населению кредитов. При этом такие процессы обязательно контролируются Центральным Банком России. Межбанковские переводы,которые совершаются в безналичной форме, так же контролируются ЦБ РФ, а их совокупная сумма не может превышать количество безналичных средств, размещенных на корреспондентском счета организации-плательщика.

Если средства на корреспондентском счету банка-плательщика заканчиваются, то он прибегает к нескольким вариантам одностороннего рефинансирования. ЦБ РФ со своей стороны гарантирует выдачу краткосрочных беспроцентных ссуд лицензированным коммерческим банкам. Такая форма рефинансирования помогает увеличивать денежные обороты в стране, а также обеспечивает бесперебойную работу кредитных организаций. В практике эти процессы называются банковским мультипликатором.

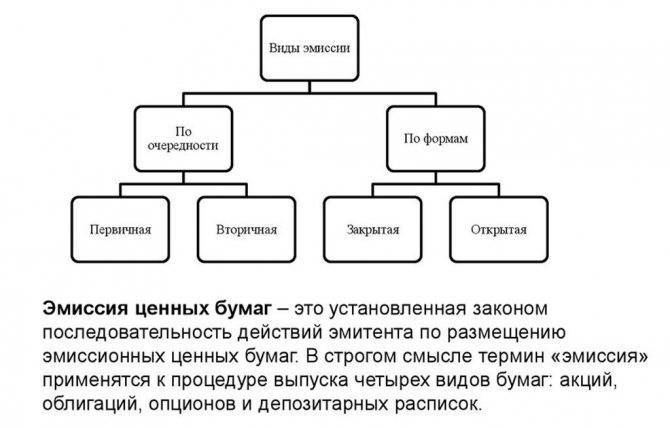

Виды

До сих пор под эмиссией понимают много лишних пачек наличности. На самом деле, эмиссионных инструментов у государства как минимум 3. Можно влиять с помощью наличных, безналичных денег и ценных бумаг.

Наличных

Данная эмиссия – классический запуск печатного станка, увеличение бумажных денег в обороте. Выпуск наличных печатается децентрализованно. Если говорить простым языком, будешь печатать деньги в одном месте – больше прокатаешь (страна-то огромная).

Для этого на местах открывают:

- территориальное управление. Распоряжается резервным фондом (по эмиссионному распоряжению ЦБ РФ);

- РКЦ – расчетно-кассовый центр. В резервных фондах сохраняется запас (не учитывается в обращении). В оборотной кассе деньги выдаются и принимаются (когда сумма возвращенных денег больше выданных, излишки изымаются из оборота в резерв).

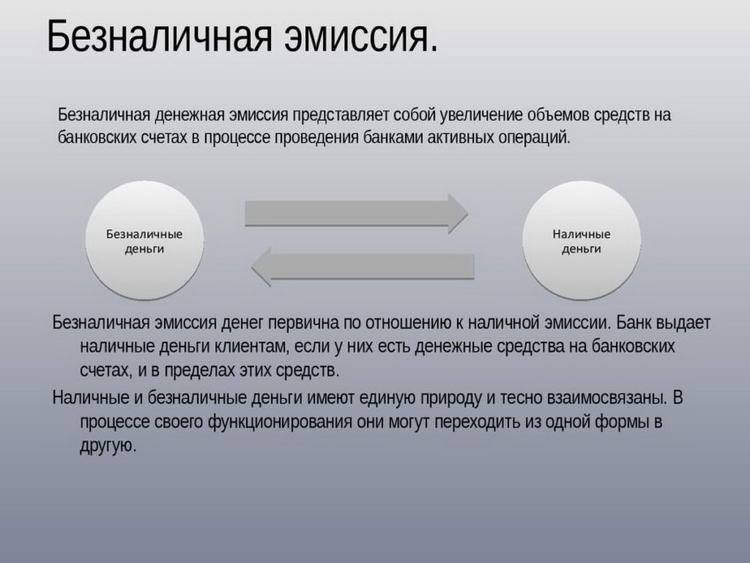

Безналичных денег

Эмиссия безналичных денег – это кредит Центрального банка в виде записи на счету коммерческого банка. Бумажной наличности нет.

Задачи такого вида эмиссии:

- инвестиции;

- увеличение оборотного фонда предприятий.

Механизм эмиссии безналичных средств происходит на основе банковского мультипликатора. Управляет процессом Центральный банк, коммерческие банки запускают процесс в работу (вне зависимости от собственного желания).

- Финансы увеличиваются, переходя с депозитного счета одного коммерческого банка к другому.

- В каждом отдельном банке увеличиваются привлеченные ресурсы, высвобождаются свободные средства.

- Эти дополнительные средства выдают под процент.

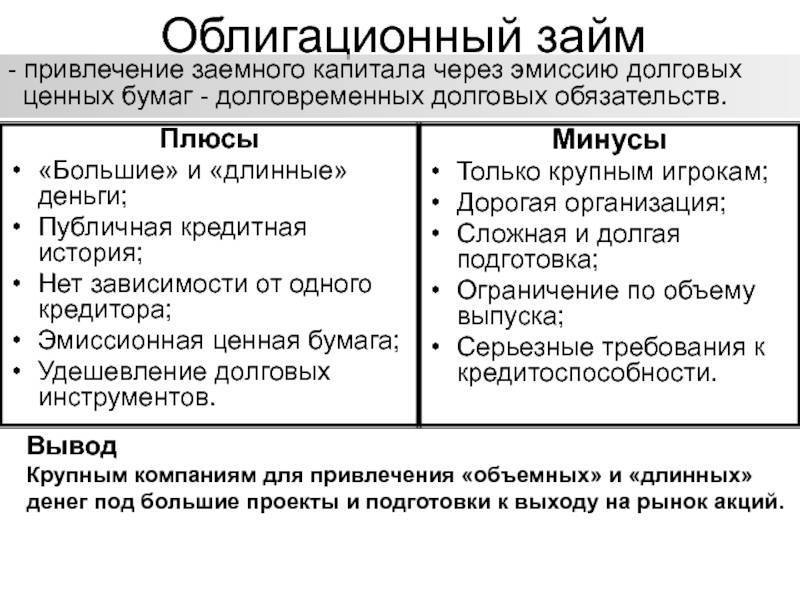

Ценных бумаг

ЦБ покупает государственные акции, в т. ч. на долгосрок. Данный способ удовлетворяет потребность инвесторов в «длинных» ресурсах. Для осуществления эмиссии нужны по возможности безрисковые активы, используемые в качестве залога в сделках РЕПО.

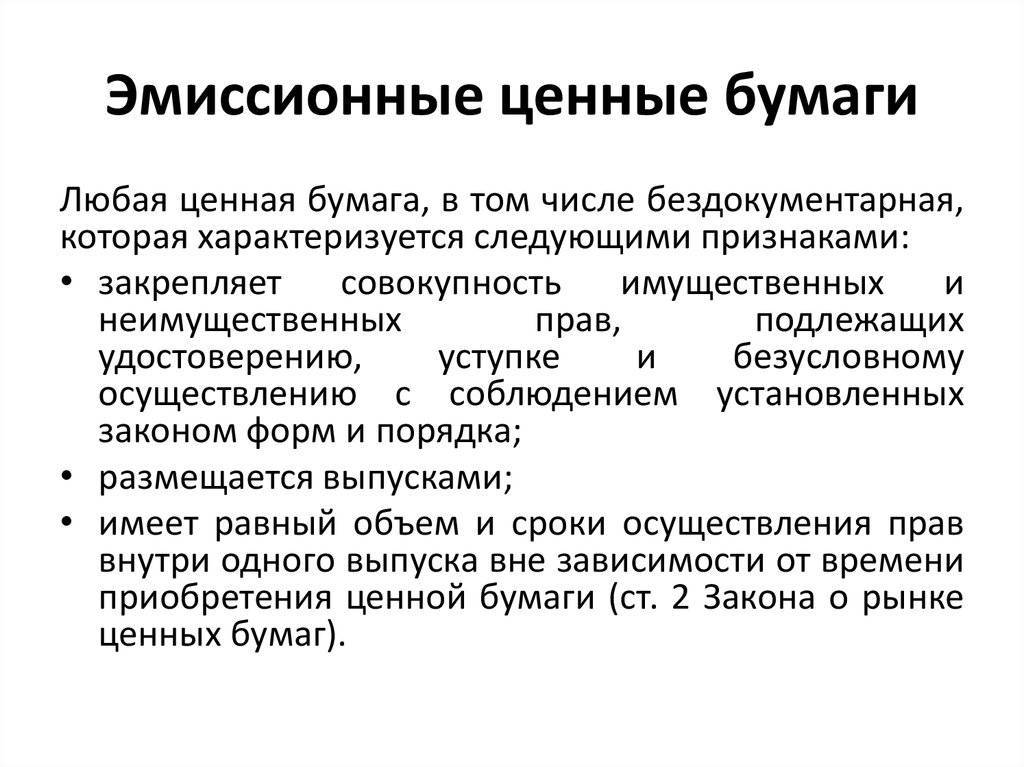

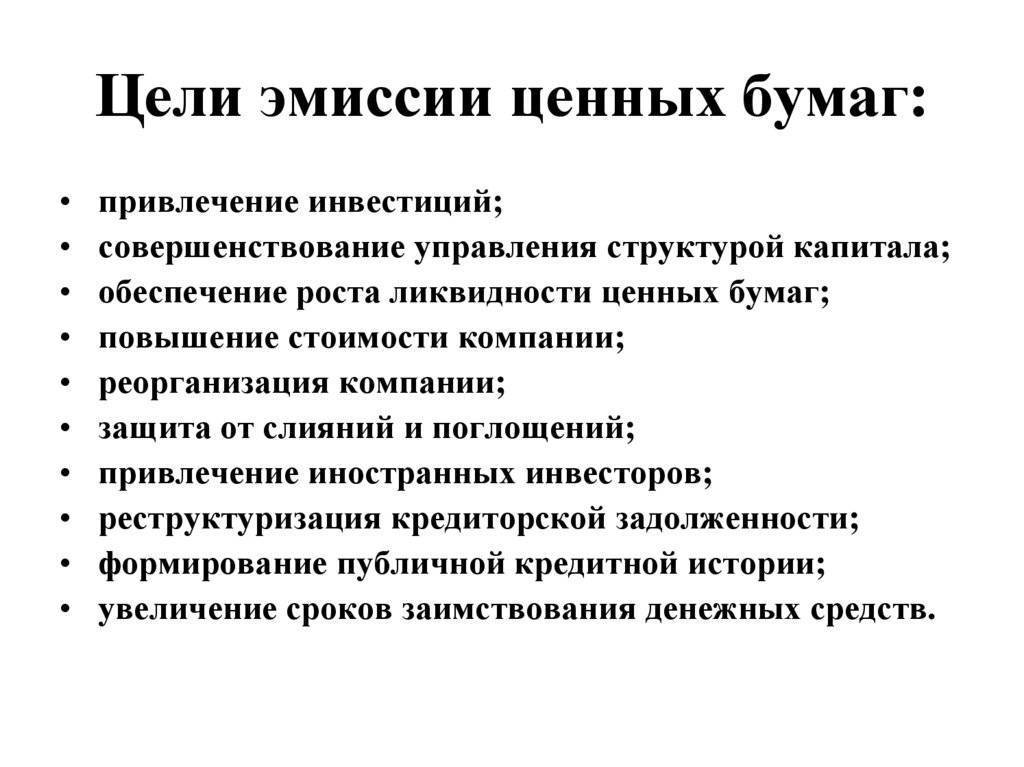

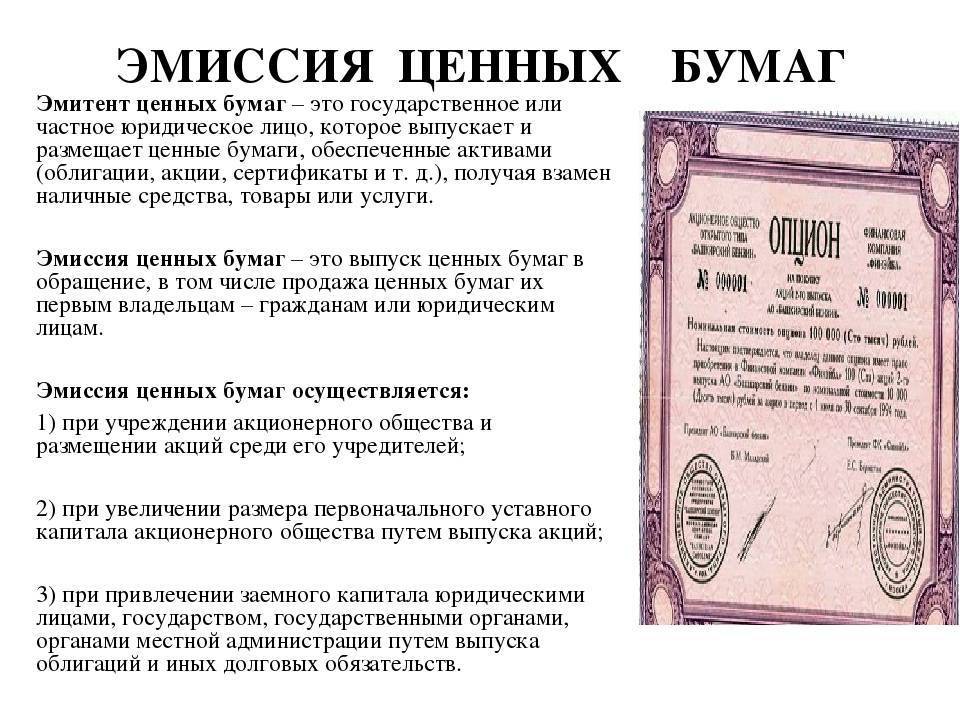

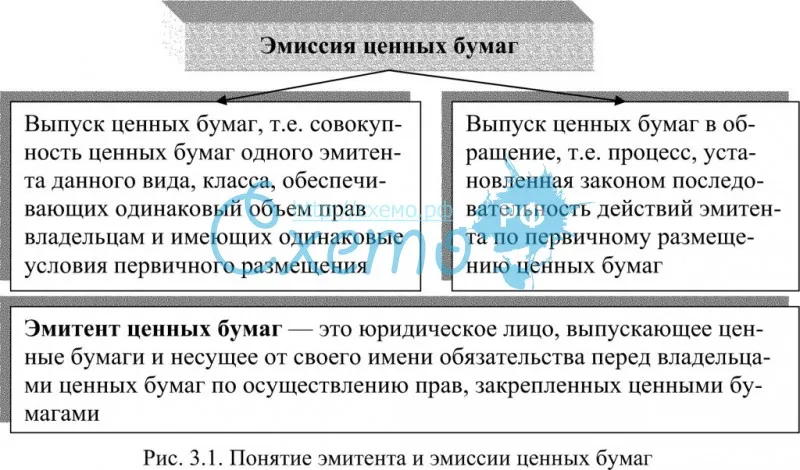

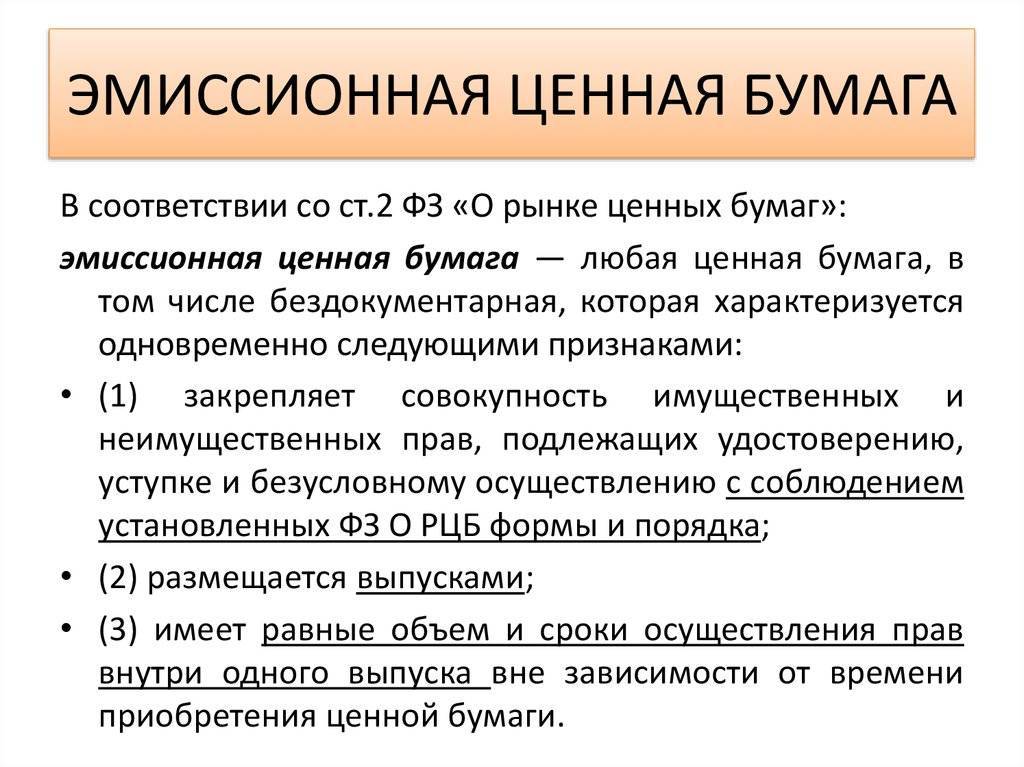

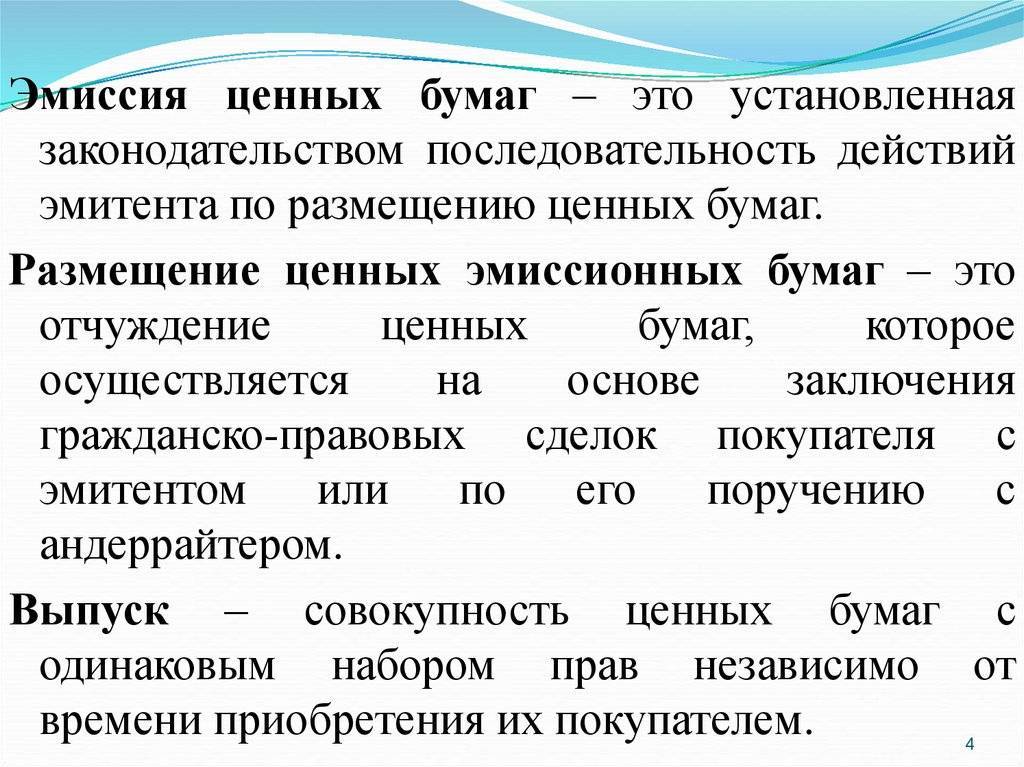

Что такое эмиссия ценных бумаг?

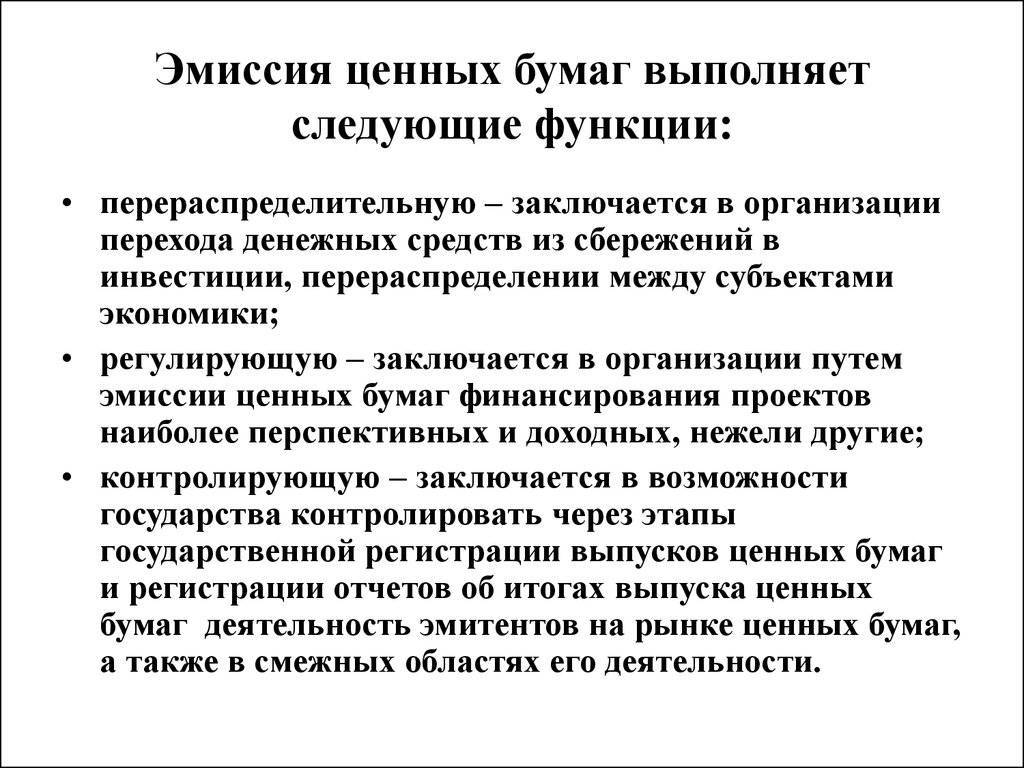

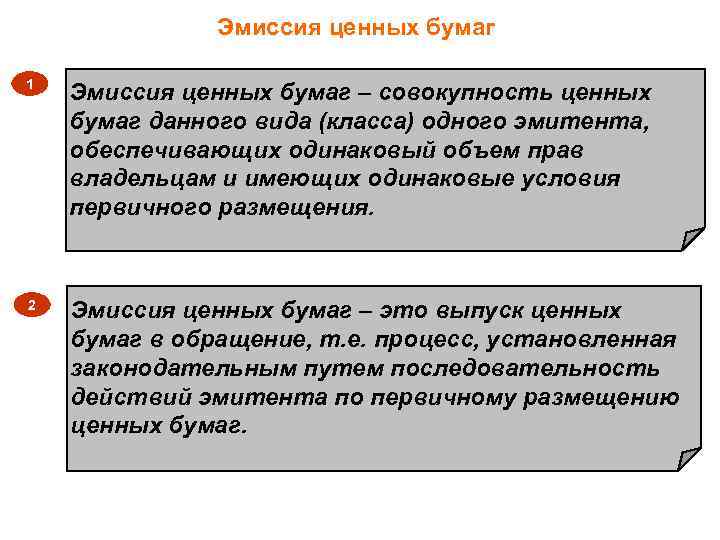

Этот вид эмиссии означает выпуск и размещение на рынке определенных видов ценных бумаг, а также распределение акций или облигаций между инвесторами, что дает их владельцам право получать доход от вложенных средств.

Эмиссия ценных бумаг дает возможность предприятиям получать дополнительные финансовые средства, которые можно использовать по своему усмотрению (расширение, модернизация).

Если эмиссию проводят частные компании, то правление акционеров инициирует выпуск ценных бумаг. Государственные финансовые органы выпускают акции или облигации государственного займа.

15.02.2017

«+»ipt> (adsbygoogle = window.adsbygoogle || []).push({});»+»ipt>

«+»ipt> (adsbygoogle = window.adsbygoogle || []).push({});»+»ipt>

(function(w, d, n, s, t) { w = w || []; w.push(function() { Ya.Context.AdvManager.render({ blockId: ‘R-A-145627-108’, renderTo: ‘yandex_rtb_R-A-145627-108’, async: true }); }); t = d.getElementsByTagName(‘script’); s = d.createElement(‘script’); s.type = ‘text/javascript’; s.src = ‘//an.yandex.ru/system/context.js’; s.async = true; t.parentNode.insertBefore(s, t); })(this, this.document, ‘yandexContextAsyncCallbacks’);

(function(w, d, n, s, t) { w = w || []; w.push(function() { Ya.Context.AdvManager.render({ blockId: ‘R-A-145627-98’, renderTo: ‘yandex_rtb_R-A-145627-98’, async: true }); }); t = d.getElementsByTagName(‘script’); s = d.createElement(‘script’); s.type = ‘text/javascript’; s.src = ‘//an.yandex.ru/system/context.js’; s.async = true; t.parentNode.insertBefore(s, t); })(this, this.document, ‘yandexContextAsyncCallbacks’);

(function(w, d, n, s, t) { w = w || []; w.push(function() { Ya.Context.AdvManager.render({ blockId: ‘R-A-145627-88’, renderTo: ‘yandex_rtb_R-A-145627-88’, async: true }); }); t = d.getElementsByTagName(‘script’); s = d.createElement(‘script’); s.type = ‘text/javascript’; s.src = ‘//an.yandex.ru/system/context.js’; s.async = true; t.parentNode.insertBefore(s, t); })(this, this.document, ‘yandexContextAsyncCallbacks’);

(function(w, d, n, s, t) { w = w || []; w.push(function() { Ya.Context.AdvManager.render({ blockId: ‘R-A-145627-69’, renderTo: ‘yandex_rtb_R-A-145627-69’, async: true }); }); t = d.getElementsByTagName(‘script’); s = d.createElement(‘script’); s.type = ‘text/javascript’; s.src = ‘//an.yandex.ru/system/context.js’; s.async = true; t.parentNode.insertBefore(s, t); })(this, this.document, ‘yandexContextAsyncCallbacks’);

(function(w, d, n, s, t) { w = w || []; w.push(function() { Ya.Context.AdvManager.render({ blockId: ‘R-A-145627-58’, renderTo: ‘yandex_rtb_R-A-145627-58’, async: true }); }); t = d.getElementsByTagName(‘script’); s = d.createElement(‘script’); s.type = ‘text/javascript’; s.src = ‘//an.yandex.ru/system/context.js’; s.async = true; t.parentNode.insertBefore(s, t); })(this, this.document, ‘yandexContextAsyncCallbacks’); (adsbygoogle = window.adsbygoogle || []).push({}); (adsbygoogle = window.adsbygoogle || []).push({}); (adsbygoogle = window.adsbygoogle || []).push({});(adsbygoogle = window.adsbygoogle || []).push({}); (adsbygoogle = window.adsbygoogle || []).push({});

Что еще?

(function(w, d, n, s, t) { w = w || []; w.push(function() { Ya.Context.AdvManager.render({ blockId: ‘R-A-450366-6’, renderTo: ‘yandex_rtb_R-A-450366-6’, async: true }); }); t = d.getElementsByTagName(‘script’); s = d.createElement(‘script’); s.type = ‘text/javascript’; s.src = ‘//an.yandex.ru/system/context.js’; s.async = true; t.parentNode.insertBefore(s, t); })(this, this.document, ‘yandexContextAsyncCallbacks’); (adsbygoogle = window.adsbygoogle || []).push({}); (adsbygoogle = window.adsbygoogle || []).push({}); (adsbygoogle = window.adsbygoogle || []).push({});

Эмиссия электронных денег

Рассматривая вопрос об эмиссии электронных денег, вначале нужно разобраться, что такое электронные деньги. Ведь многие привыкли к консервативному определению — это денежные обязательства эмитента, выраженные в электронном виде и подкрепленные реальными деньгами. Т.е., открыв электронный кошелек в Qiwi или Яндекс.Деньги, владелец счета ничего там не увидит, пока не переведет туда сумму, состоящую из реальных денежных средств. Перевод их на электронный носитель и принято считать эмиссией.

Но развитие компьютерных технологий изменило мир, а вместе с ним и понятие эмиссии электронных денег. Теперь под этим термином понимается в основном майнинг (производство) биткоинов — негосударственных электронных денег, получивших название криптовалюты. Такая деятельность во многих странах мира пока никак нормативно не регулируется, в отдельных государствах вообще не признается.

В отличие от банковских купюр, майнингом могут заниматься физические и юридические лица. Главное условие: наличие компьютера или нескольких компьютеров, объединенных в единую сеть с соответствующим программным обеспечением.

Эмиссия банковских карт

Практически у каждого взрослого россиянина есть минимум одна банковская карточка. Она может быть разной:

- кредитной;

- дебетовой;

- бонусной;

- зарплатной;

- социальной и т.д.

Их изготовление с последующей выдачей клиенту банка и называется эмиссией банковских карт.

Изготовлением, оформлением и обслуживанием картсчетов занимаются банки — эмитенты карточек. На территории России около 65% банков имеют собственные эмиссионные центры. Но есть и специализированные фирмы, получившие для такой деятельности лицензию ЦБ РФ. Именно у них и заказывают карточки, оставшиеся 35% банков.

Для запуска процесса производства пластиковой карты нужно выполнить последовательно несколько действий:

- клиент подал в банк заявление о получении банковской карточки;

- специалист банка принял и зарегистрировал заявление в реестре;

- реестр передали производителю;

- производитель изготовил карту, записав на магнитную ленту или в чип информацию о банке, клиенте и счете;

- готовую карту производитель переслал банку;

- клиент получил пластик, после чего активировал его.

Эмиссия ценных бумаг

Рассматривая вопрос, что такое эмиссия ценных бумаг, нужно отметить, что понятие ценная бумага включает в себя несколько финансовых инструментов, отличающихся порядком эмиссии и составом эмитентов. Это:

- облигация государственного займа;

- облигация;

- вексель;

- чек;

- депозитный сертификат;

- сберегательный сертификат;

- сберкнижка на предъявителя;

- коносамент;

- акция;

- приватизационные ценные бумаги;

- закладная;

- двойное складское свидетельство и т.д.

Из приведенного списка эмиссию облигаций государственного займа имеет право проводить только Минфин. Эмитентами остальных ценных бумаг могут быть юридические и физические лица, которые под конкретные активы выписывают ценные бумаги.

Исключение акции. Чтобы понять, что такое эмиссия акций, нужно вспомнить, для чего они выпускаются. Для привлечения денег инвесторов. При этом они не имеют обязательной ликвидности в отличие от облигаций, векселей, чеков и т.д. в результате чего можно или разориться, или сильно разбогатеть.

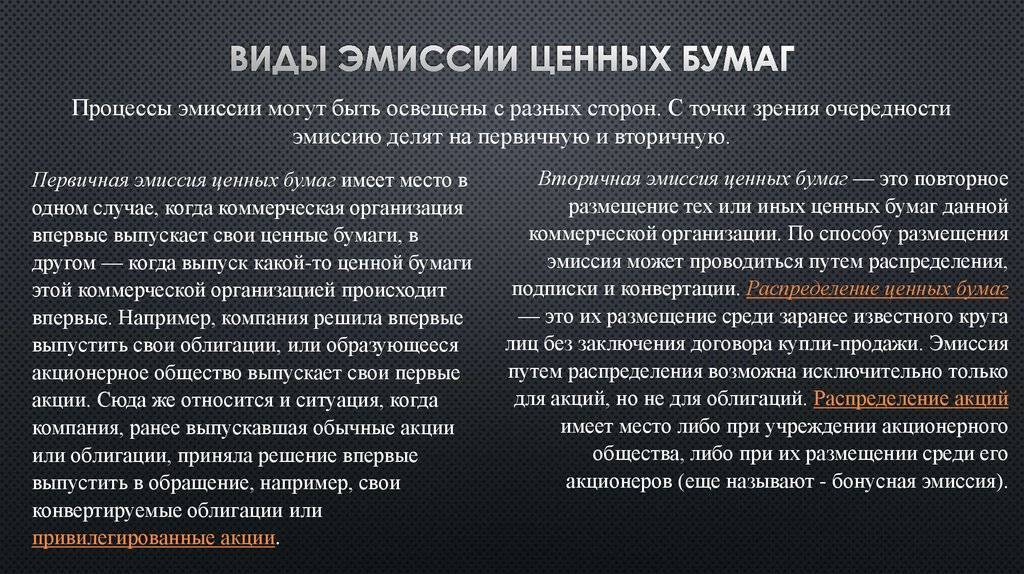

Акции могут быть первичными, когда выпускаются при образовании АО, или вторичными, когда акционеры принимают решение о дополнительном привлечении средств через выпуск нового пакета акций.

Похожие термины:

Дополнительная эмиссия акций – выпуск ценных бумаг банка, строго регламентированный законодательством. Эмиссия происходит при учреждении акционерного общества (первичное размещение, когда акц

эмиссия акций для бесплатного пропорционального распределения между акционерами с целью капитализации прибыли.

размещение акций, при котором эмиссия разделяется на внутренний и международный транши, с которыми работают разные менеджеры.

выпуск акций.

Процесс размещения акций компании. Новый акционерный капитал обычно привлекается через эмиссионные дома и торговые банки, которые организуют продажу акций от имени компании-клиента. Акции могут

(tender issue) Эмиссия казначейских векселей (treasury bills) на основе приглашения делать заявки на установленное количество векселей и на основе принятия предложений от тех, кто предлагает более высокие цен

выпуск бумажных денег государством, центральным или коммерческим банком.

выпуск ценных бумаг эмитентом.

банкнотная эмиссия, не обеспеченная валютным металлом.

Эмиссия банковских карточек – деятельность банка-эмитента по выпуску банковских карточек, открытию карточных счетов и расчетно-кассовому обслуживанию клиентов при совершении операций с использ

Выпуск компанией дополнительных бесплатных или льготных акций, которые распределяются между акционерами компании пропорционально количеству имеющихся у них акций. Компания осуществляет дополн

распространение сертификатов новых акций среди уже существующих акционеров компании вследствие накопления прибылей в ее резервных фондах.

Продажа зарегистрированных (именных) ценных бумаг эмитентом (или андеррайтерами, действующими в интересах эмитента) на открытом рынке. Также называется публичной эмиссией ценных бумаг.

выпуск государством в обращение дополнительного количества денежных знаков.

продажа на открытом рынке именных ценных бумаг эмитентом или андеррайтерами, действующими в интересах эмитента.

Мероприятия по поддержанию курса эмитированных бумаг, направленные на повышение заинтересованности инвесторов в таких бумагах.

выпуск в обращение новых выпусков ценных бумаг.

(new issue) Акция, которая предлагается на фондовой бирже (stock exchange) впервые. См.: размещение (flotation).

выпуск облигаций в обращение с целью привлечения заемных средств.

Акции на капитал (capital stock), выпущенные сверх установленного количества. Предупреждение о чрезмерной эмиссии является функцией регистратора (registrar) – Обычно банка, действующего в качестве агента, – к

Денежная эмиссия

Денежная, или фидуциарная эмиссия, – это эмиссия денежных знаков (в России – рублей). На данный момент денежная эмиссия не имеет золотого обеспечения. Хотя ранее выпуск банкнот в обращение производился только при покрытии его золотым запасом. Эмиссия наличных денег в России подчиняется следующим принципам: Необязательность обеспечения (соотношение между золотом и рублем официально не установлено). Монополия и уникальность (только Центральный банк России может выпускать денежные средства в оборот). Безусловная обязательность (рубль – единственное платежное средство в России, установленное законом). Неограниченная обмениваемость (отсутствуют ограничения по суммам обмена). Правовое

регулирование, как выпуск, так и изъятие денег из обращения, находится в ведении Совета директоров Центрального банка.

Эмиссия безналичных денег

Депозитно-чековая эмиссия может производиться как Центральным банком, так и в частном порядке. Эта форма эмиссии является основой безналичных расчетов. Депозитно-чековая эмиссия превышает по объему эмиссию денежных средств. Обычно эмиссия безналичных денег происходит во время выдачи кредитов. За счет выданных кредитов увеличивается так называемый банковский мультипликатор, увеличивающий денежную массу.

Эмиссия безналичных денег происходит и в тот момент, когда вексель используется как средство расчета за товар или услугу. А в случае погашения векселя дополнительная эмиссия ликвидируется, то есть происходит кредитное сжатие.

В России действуют следующие принципы эмиссии наличных денег:

- принцип необязательности обеспечения золотом (не устанавливается официальное соотношение между рублём и золотом или другими драгоценными металлами);

- банкноты и монеты Банка России являются безусловными обязательствами Банка России и обеспечиваются всеми его активами;

- принцип монополии и уникальности (эмиссия наличных денег, организация их обращения и изъятия на территории России осуществляются исключительно Центральным банком России);

- принцип безусловной обязательности (рубль является единственным законным платежным средством на территории России);

- принцип неограниченной обмениваемости (не допускаются какие-либо ограничения по суммам или субъектам обмена; при обмене банкнот и монет на денежные знаки нового образца срок их изъятия из обращения не может быть менее одного года и более пяти лет);

- принцип правового регулирования (решение о выпуске денег в обращение и изъятии их из обращения принимает Совет директоров Банка России).

Современная ситуация

Согласно данным Банка Англии, в декабре 2013 года примерно 97 % денежной массы в экономике составляли банковские депозиты, большей частью, созданные самими частными банками как результат кредитования.

Также существенным является тот факт, что увеличение денежной массы в интересах развития экономики, как правило, возможно, лишь путём увеличения долгов экономических субъектов перед банками. При этом рост денежной массы (и долгов) в современной экономике опережает рост ВВП (см. Turner, 2014). В то же время опережающий по отношению к ВВП рост долгов толкает к финансовому кризису.

В связи с этим некоторые экономисты предлагают увеличить нормы резервирования по текущим счетам до 100 %. Впервые эта идея была высказана Фредериком Содди в 1920-х годах, позже с аналогичными предложениями выступали Ирвинг Фишер и Генри Саймонс. Различные варианты такого рода реформы предлагались также Милтоном Фридманом (1960), Джеймсом Тобином (1987), Джоном Кэем (2009) и Лоуренсом Котликофф (2010). По их мнению, это лишит банки возможности создавать новые деньги в форме займов, передаст денежную эмиссию исключительно государству. Экономисты МВФ в 2012 году моделировали предложения Фишера и пришли к выводу об «уверенном подтверждении» заявленных

преимуществ предлагаемой им системы. Дальнейшим развитием предложений Фишера (главным образом, связанным со спецификой денежного обращения в электронной форме) является работа Джозефа Хубера и Джеймса Робертса «Creating New Money» (2000). В Великобритании создана НГО Positive Money, она ведет кампанию за лишение банков права на эмиссию и создание «суверенных денег».

Для чего проводится эмиссия?

К целям проведения эмиссии относятся регулирование оборота денежных знаков (наличных или безналичных) и привлечение инвестиций (в частный или государственный сектор экономики). В случае эмиссии наличных они уходят в оборот в виде банкнот и монет и передаются друг другу физическими лицами, хозяйствующими субъектами и финансовыми структурами до тех пор, пока не станут ветхими или не будут изъяты из оборота Центральным банком. Эмиссия наличных денежных единиц обычно провоцирует рост цен и ускорение инфляции, но многие государства проявляют тенденцию к скорому отказу от хождения монет и банкнот, что должно устранить эту проблему. Выпущенные безналичные средства не имеют физического воплощения, а проходят только в виде записей по счетам.

Эмиссия ценных бумаг (акций и облигаций) производится для привлечения капитала. Эмитированные ценные бумаги попадают на фондовый рынок, где они покупаются и продаются по ценам, зависящим от состояния дел эмитента. Средства, вырученные за ценные бумаги, компании обычно направляют на модернизацию своего производства и собственное развитие. Государство в основном прибегает к эмиссии ценных бумаг, когда появляется дефицит бюджета или необходимость решить другие очень серьезные задачи, требующие больших финансовых вливаний.

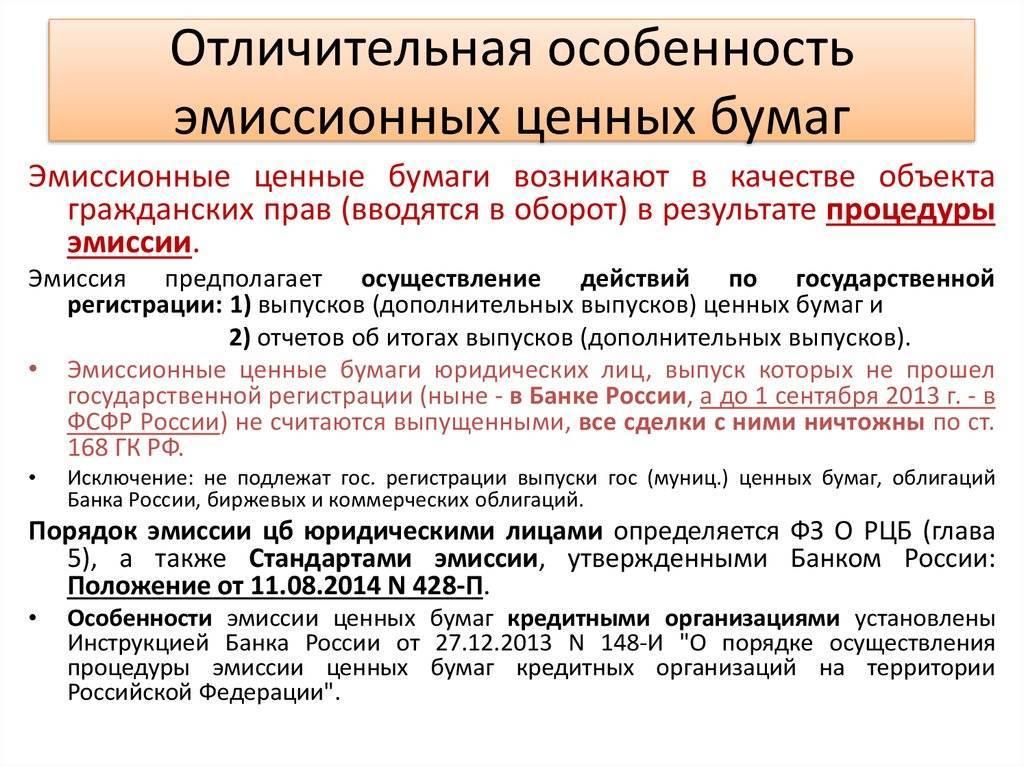

Эмиссия ценных бумаг и ее особенности

Эмиссия ценных бумаг – это выпуск в обращение акций, облигаций и иных разновидностей важных ценных бумаг. При этом все процедуры должны проходить в точном соответствии с законом. Эмитент ценных бумаг – это компания, которая проводит выпуск ценных бумаг.

Основная цель эмиссии государственных ценных бумаг заключается в привлечении компанией дополнительных финансовых средств. Если для этого используются акции, тогда увеличивается уставной капитал предприятия, в случае с облигациями – действуют условия займа. При этом все этапы контролируют государственные органы, которые регулируют рынок ценных бумаг.

К эмиссии могут прибегать, чтобы выпустить бумаги с новыми правами, изменить номинал акций, которые уже находятся в обращении, а также учредить акционерное общество.

Стандарты эмиссии ценных бумаг

На территории Российской Федерации действуют определенные правила эмиссии акций, дополнительных акций и облигаций. Также установлена процедура их подготовки. Стандарты эмиссии ценных бумаг – это документ, который регламентирует все описанные действия. Они позволяют регулировать выпуск акций АО при его регистрации, дополнительных бумаг, которые распределяются среди акционеров, а также дополнительные акции.

Также стандарты эмиссии ценных бумаг определяют правила выпуска облигаций, которые размещаются с помощью подписки, и бумаг, для размещения которых используется конвертация. Акции размещаются при учреждении АО среди его владельцев. Для этого используется подписка и конвертация.

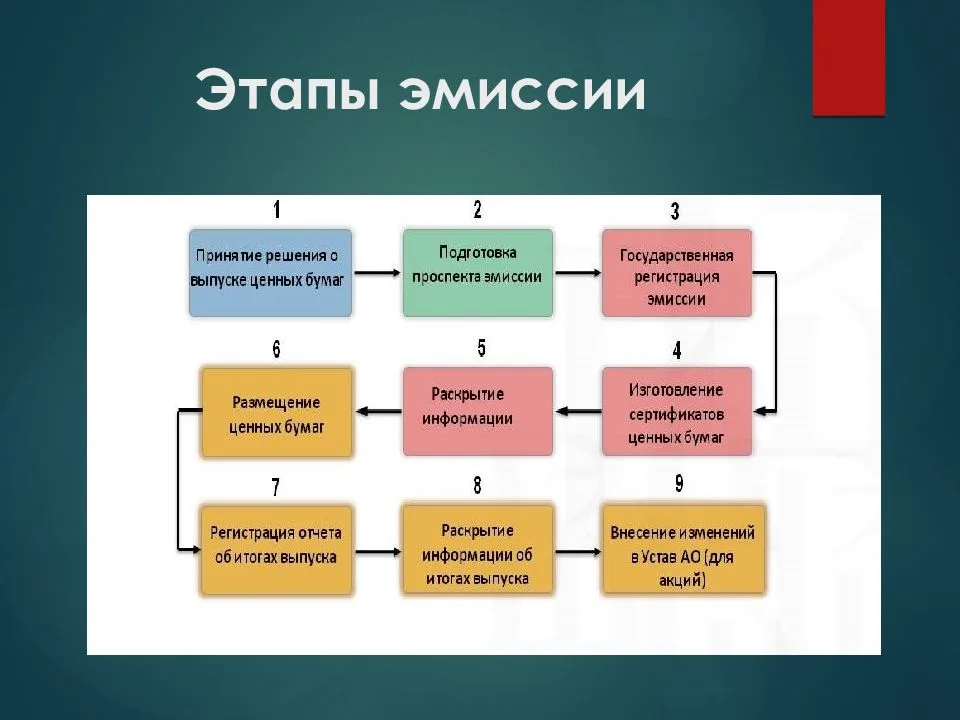

Основные этапы эмиссии ценных бумаг

Если рассматривать обычный порядок выпуска ценных бумаг, то он включает такие этапы регистрации проспекта эмиссии ценных бумаг:

- Принимается решение о выпуске ценных бумаг.

- Утверждается решение об эмиссии или дополнительной эмиссии ценных бумаг.

- Государственная регистрация проспекта эмиссии ценных бумаг.

- Размещение ценных бумаг.

- Госрегистрация отчета о результатах эмиссии.

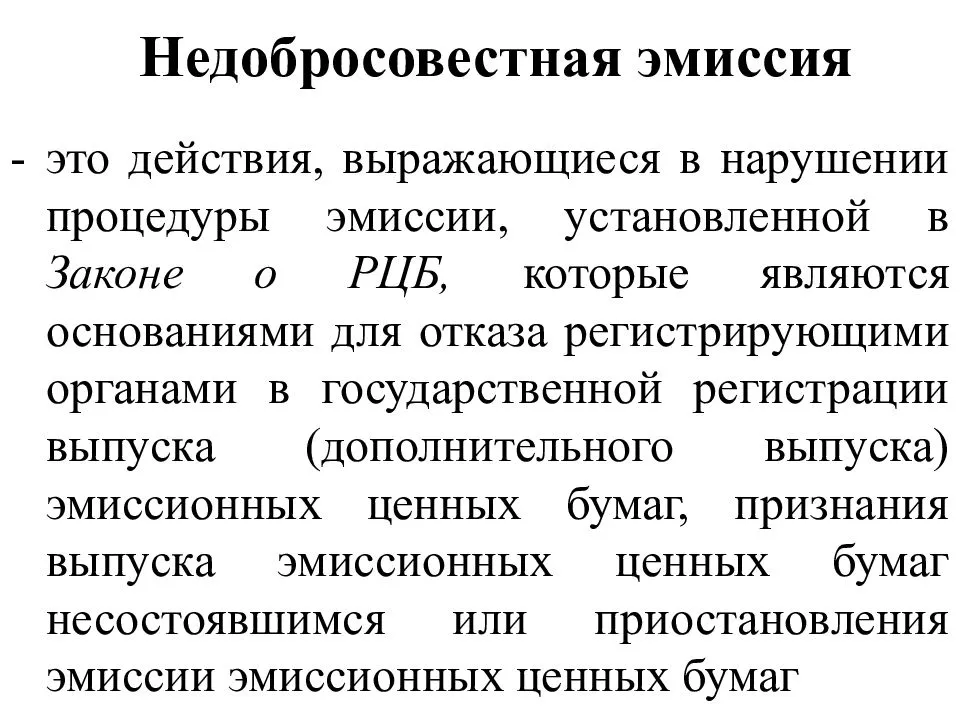

Процедуру эмиссии ценных бумаг лучше всего проводить в описанной выше последовательности. Если она будет нарушена, тогда создаются условия для признания эмиссии недобросовестной. В результате в госрегистрации ценных бумаг может быть принято решение об отказе.

При регистрации эмиссии акций необходимо провести немало операций, а также оформить различную документацию. Она должна быть заполнена юридически правильно и не содержать ошибок. Лучше всего на этом этапе обратиться к специалистам, которые окажут квалифицированную помощь.

Проспект эмиссии ценных бумаг банками и другими организациями призван раскрыть достоверные и полные сведения, которые послужат основанием для объективного принятия инвесторами решения об их покупке.

Как организуется эмиссия?

Как правило, при проведении эмиссии привлекаются профессиональные участники фондового рынка или андеррайтеры. Они подписывают с эмитентом договор, после чего на их плечи ложится ряд обязательств, затрагивающих выпуск ценных бумаг и их размещение. За свои услуги андеррайтер получает определенную плату.

Андеррайтер обслуживает всю процедуру выпуска ценных бумаг: обосновывает эмиссию, определяет параметры, подготавливает требуемые документы, регистрирует их в госорганах, производит размещение среди инвесторов (при этом могут привлекаться сторонние организации).

Нередко андеррайтеры берут на себя определенные обязательства, которые связаны с размещением эмиссии.

Они могут быть следующих видов:

- Покупка всех ценных бумаг по установленной стоимости, после чего они размещаются по рыночной стоимости. Посредник принимает на себя все риски, если акции или иные бумаги не будут проданы.

- Обязательства по покупке лишь недоразмещенной части (она может быть фактической и фиксированной), риски связаны лишь с этими бумагами.

- Андеррайтер берет на себя все обязанности посредника: помогает при размещении выпуска, однако он не отвечает за недоразмещение бумаг. Этот риск в полном объеме ложиться на эмитента бумаг.

Что такое эмиссия

Эмиссия – комплекс мер по разработке, изготовлению и выпуску в обращение бумажных и металлических денег, ценных бумаг, при котором увеличивается денежная масса страны. Эмиссия бывает наличной и безналичной.

- Наличная. В оборот выпускаются денежные средства в виде банкнот и монет, что увеличивает количество денег в обращении.

- Безналичная происходит посредством выдачи кредитов. С увеличением использования безналичных денежных средств во многих развитых странах этот вид является приоритетным.

Наличную эмиссию в России может проводить только Центробанк, тогда как безналичную могут делать и банки второго уровня. По этой причине различают еще два вида эмиссии:

- Первичная. Проводится только Центробанком и включает выпуск наличных денег и кредитных средств для коммерческих банков.

- Вторичная. Ее проводят банковские организации второго уровня, предоставляя кредиты физическим и юридическим лицам.

Причины проведения эмиссии могут быть следующими:

- Увеличение товарного предложения, связанного с развитием производства и созданием предприятий.

- Рост рыночных цен на товары.

- Уменьшение скорости оборота денежных средств.

Денежная эмиссия проводится с разными целями и может оказывать положительный эффект на экономику страны в целом. При этом возникают и риски. Поэтому у такого процесса есть положительные и отрицательные стороны.

Классификация ценных бумаг

Ценные бумаги возможно классифицировать по таким признакам:

- время существования: срочные (среднесрочные, краткосрочные, отзывные и долгосрочные) и бессрочные;

- форма существования: бездокументарная и документарная;

- способ фиксации владельца: именные (владельца фиксируют на бланке или в специалзированном реестре), предъявительские (непосредственный держатель признаётся владельцем), ордерные (обязательство выполняется по приказу оговариваемого лица, которое способно передать другому лицу право приказа).Как ордерные ценные бумаги, могут обращаться, к примеру, чеки, векселя, коносаменты;

- порядок передачи (форма обращения): которые передаются по соглашению сторон (при помощи вручения, при помощи цессии) или ордерные (передаваемые при помощи индоссамента — приказа владельца);

- форма выпуска: неэмиссионные или эмиссионные;

- регистрируемость: нерегистрируемые и регистрируемые (регистрация ЦБ РФ и государственная регистрация);

- национальная принадлежность: иностранные или российские;

- тип эмитента: негосударственный (частный или корпоративный) и государственный (муниципальный или федеральный);

- обращаемость: нерыночные или рыночные;

- цели применения: инвестиционные (задача — приобретение дохода) или неинвестиционные (обслуживают на товарных рынках оборот);

- уровень риска: рисковые (высокорисковые, низкорисковые, среднерисковые) или безрисковые;

- наличие начисленного дохода: доходные (дисконтные, процентные, дивидендные) или бездоходные;

- номинал: переменный или постоянный.

Виды денежной эмиссии

Различают два вида денежной эмиссии – наличную и безналичную. Первая осуществляется только Центробанком РФ через свои региональные расчетно-кассовые центры (РКЦ). Вторая – Центробанком и коммерческими банками.

Наличная

Сопровождается увеличением объема денежной наличности (купюр и монет) в хозяйственном обороте. Основные факторы, которые вызывают необходимость проведения наличной эмиссии:

- повышение заработных плат,

- рост товарооборота,

- рост цен,

- иногда кризисные явления в экономике приводят к росту спроса на наличные деньги.

В этом случае главным остается правильно определить необходимый объем. ЦБ РФ делает это после тщательного финансового анализа и построения прогнозов.

Для справки

По данным ЦБ РФ на 1.04.2021 объем наличной денежной массы в обращении составил 13,336 трлн руб., что на 99,3 млрд руб. меньше, чем месяц назад. В 2020 г. произошел рост на 2,8 трлн руб. по сравнению с годом ранее. А самый пик пришелся на 2-й квартал, когда ввели ограничения из-за пандемии. Это еще раз доказывает, что спрос на наличность возрастает в периоды кризисов.

Безналичная

Это основа всей денежной эмиссии страны. Ее могут проводить, как ЦБ РФ через кредитование коммерческих банков по ключевой ставке, так и коммерческие банки через кредитование предприятий, друг друга, население. Безналичная эмиссия значительно больше наличной. Сопровождается увеличением денег на банковских счетах.

Безналичные деньги легко превращаются в наличные и наоборот. Например, клиент банка открывает депозит и вносит на него наличность – происходит трансформация наличных средств в безналичные. Через какое-то время он решает снять некоторую сумму – обратная трансформация.

Для справки

По заявлению Э. Набиуллиной в 2020 г. выросла доля безналичных платежей в России на 6 % по сравнению с 2019 г. и достигла 70 %. И в этом случае катализатором стал коронавирус и связанные с ним ограничения.