Объекты и налоговая база – ликбез по ЕСХН

Налогоплательщиками в данном случае являются ИП и компании, осуществляющие производство сельскохозяйственных товаров, перешедшие на оплату ЕСХН. В частности, к таким товаропроизводителям можно отнести:

- Различные кооперативы, например, садоводческие или огороднические, которые, согласно федеральному закону № 193, получают доходы при продаже продукции.

- ИП и компании, выполняющие первичную переработку сельскохозяйственной продукции, продающие ее.

- Компании, осуществляющие рыболовство.

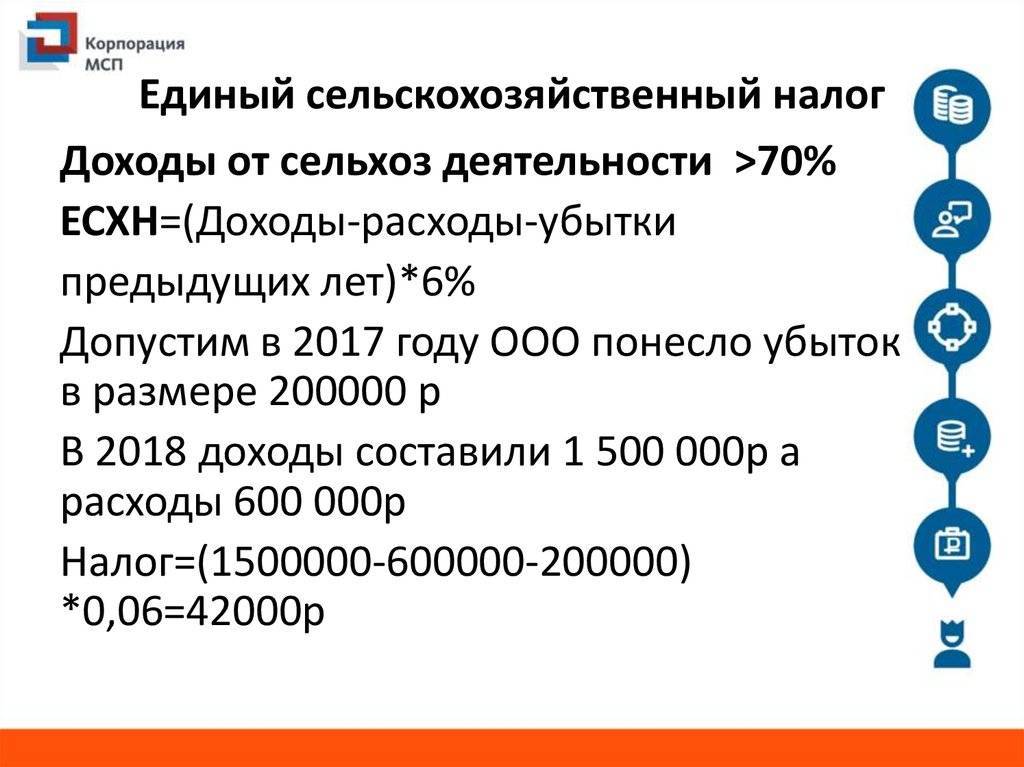

Правда, тут есть важный нюанс: доходы от такой деятельности должны составлять не менее 70 % от всего объема, в обратном случае работать по ЕСХН не получится.

Кроме того, если речь идет о компании, которая занимается рыболовством, то у нее должно быть судно в собственности или арендованное по договору.

Кто не может работать по ЕСХН?

Но также есть категории лиц, которые не имеют права работать по данной системе. К ним относят:

- Те, кто производит подакцизный товар.

- Компани, осуществляющие деятельность в игорной сфере.

- Бюджетные учреждения.

- Предприятия, у которых есть филиалы или представительства в иных городах.

Оплата авансового платежа

Для расчета авансовых выплат сельхозпроизводитель использует фактически данные о доходных и расходных операциях за первые шесть месяцев текущего года. Расчет авансовых сумм осуществляется самостоятельно плательщиком, камеральная или выездная проверка правильности расчета и уплаты налоговых обязательств будет проводиться на основании декларационных документов, представленных по итогам года.

Срок внесения авансовых платежей не должен быть позднее 25 июля текущего года, при этом сельхозпроизводитель не должен представлять декларацию за полугодие. Нередко возникают ситуации, когда после уплаты авансовых сумм у сельхозпроизводителя может возникать убыток от текущей деятельности по итогам года. В этом случае закон допускает освобождение от уплаты налога, а внесенные авансовые платежи будут учеты в последующих отчетных периодах.

Оплата авансовых взносов осуществляется путем заполнения платежного поручения через банковские учреждения, либо через системы банк-клиент. Для субъекта сельхозпроизводства обязанность представлять в инспекцию ФНС оригинал платежного документа не предусмотрена налоговым законодательством.

Еще больше полезной информации об уплате ЕСХН дано в этом видео:

https://youtube.com/watch?v=_LR29HO5iyQ

Как перейти на сельскохозяйственный налог: требования закона

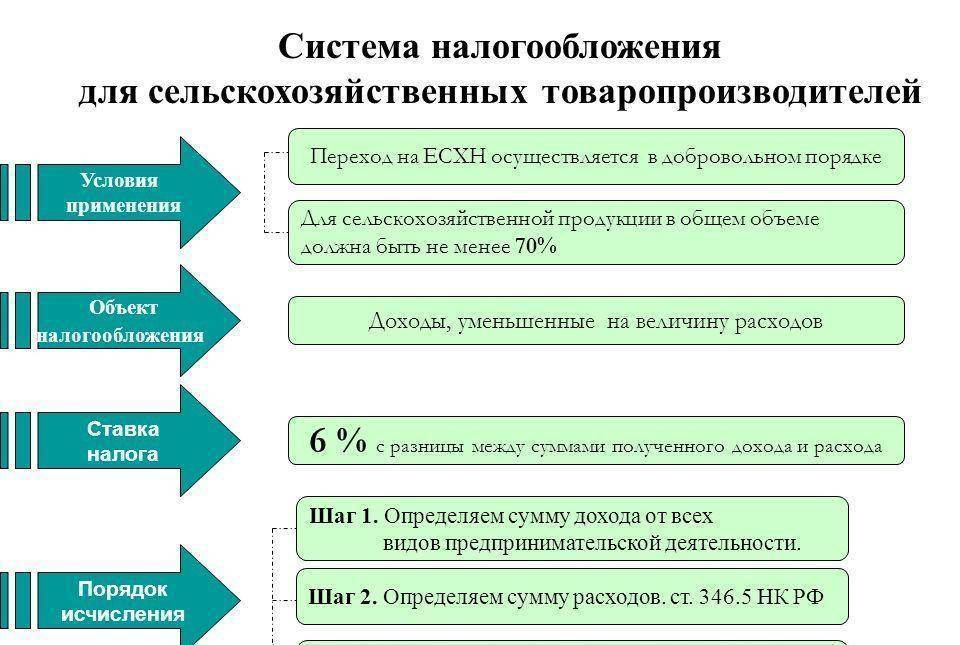

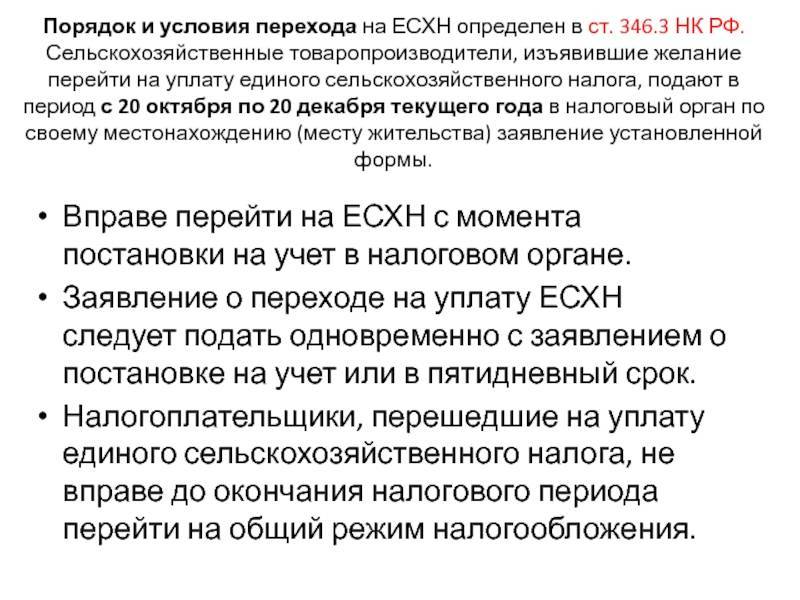

Перейти на сельскохозяйственный налог не трудно: это происходит на основе добровольного волеизъявления. Для этого достаточно подать в налоговую службу уведомление заданного образца (Форма 26.1-1).

Сделать это можно как в момент постановки предприятия или ИП на государственный налоговый учет, так и в процессе дальнейшей работы. Важным условием является то, что перейти на ЕСХВ с другого налогового режима бизнесмены смогут только с начала следующего календарного года.

История. До 2013 года переход на ЕСХН носил заявительный характер, то есть после обращения предпринимателя или организации в налоговую службу с желанием применять ЕСХН, специалисты налоговой некоторое время рассматривали заявление и по результатам рассмотрения выносили решении о том, имеет ли право тот или иной заявитель применять сельскохозяйственный налог.

Особенности налогообложения для производителей сельхозпродукции

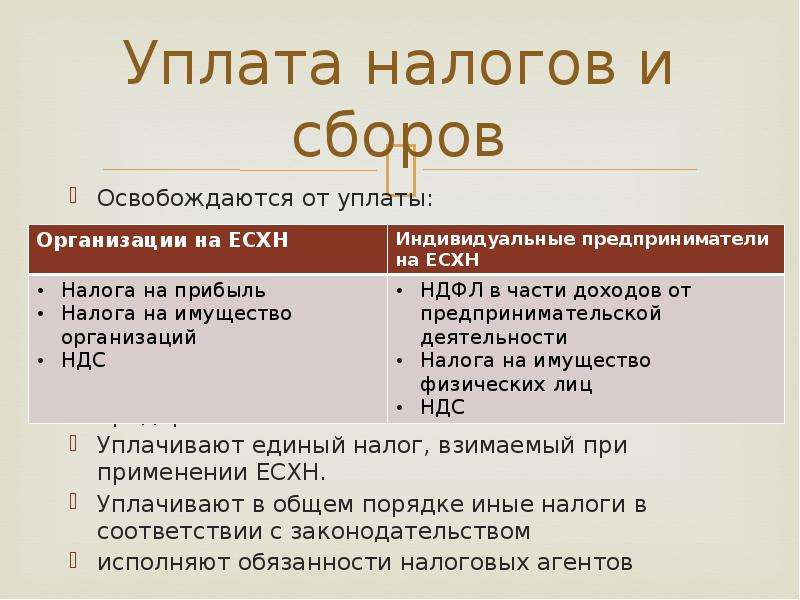

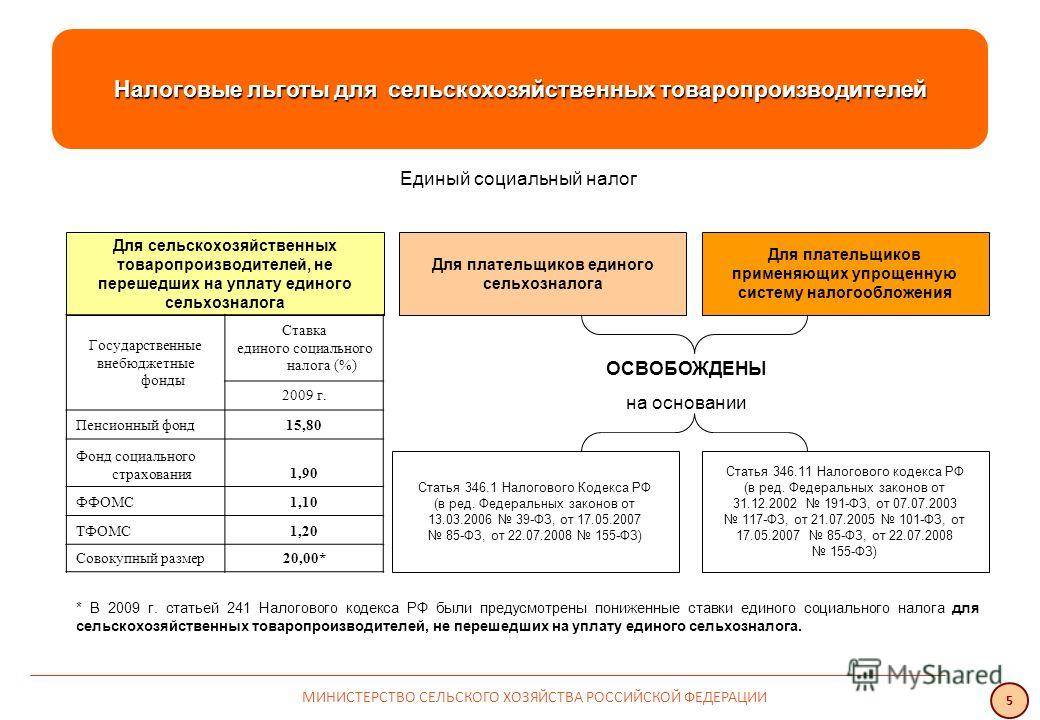

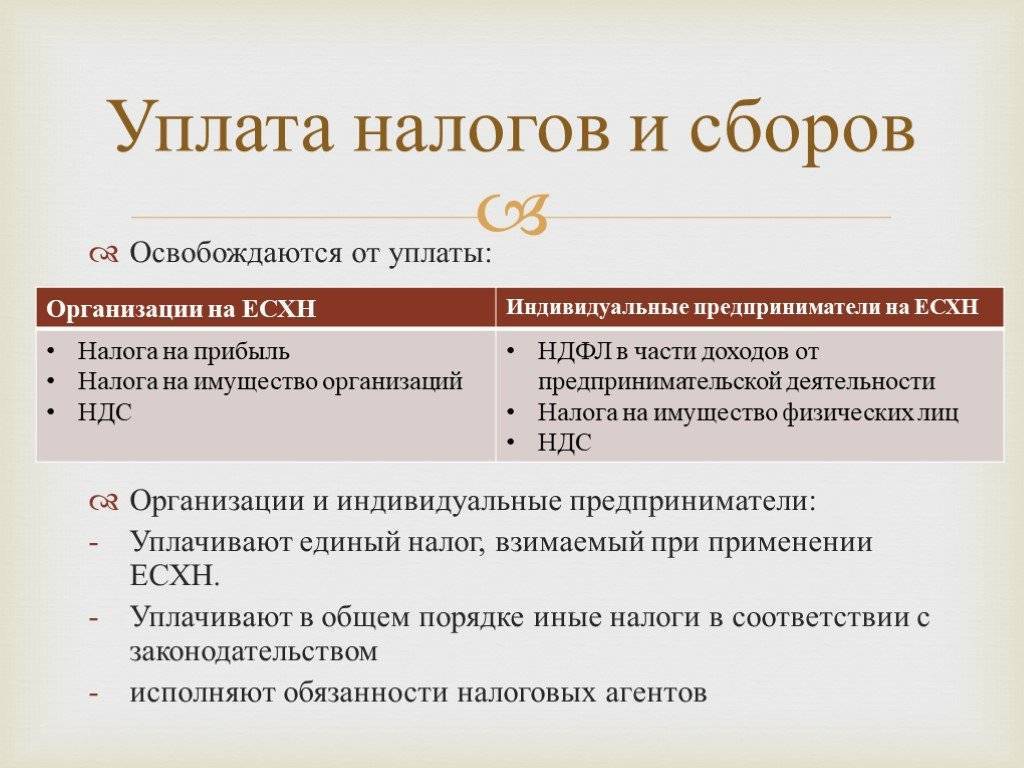

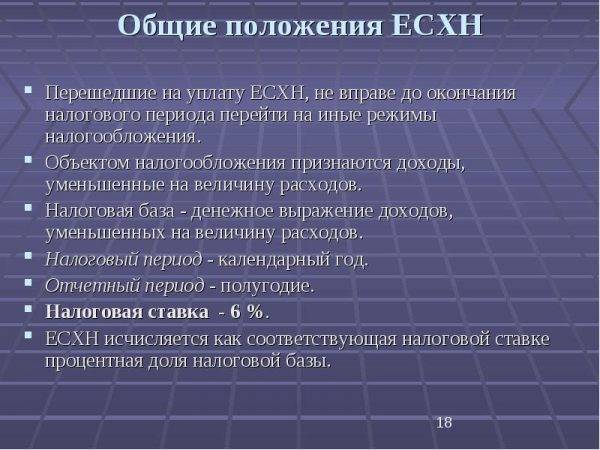

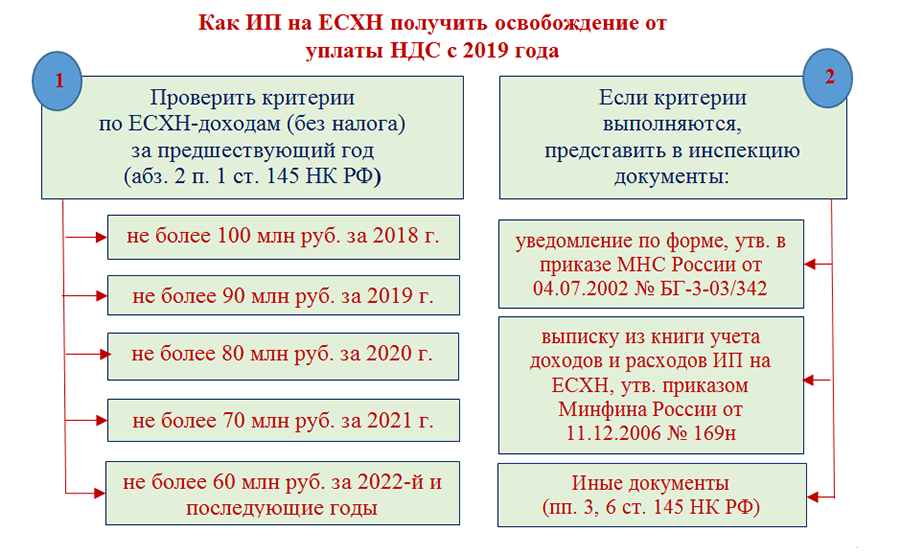

Подробный список признанных сельхозпроизводителей представлен в ст. 346.2 российского кодекса. Налоговая ставка в 6% определена ст. 346.8. Её величина зависит также от прибыли, производимых товаров, количества работников, статуса плательщика. Налоговый период — это календарный год, а отчётный — полугодие. Перевод на ЕСХН освобождает от определённых налоговых обязательств.

| Сельхозпроизводитель | От каких налогов освобождается | Исключения | Действующее законодательство |

| Предприниматели | — НДС; — НДФЛ и на имущество физлиц в предпринимательской деятельности. | — кроме НДС за ввоз товаров в РФ, исполнение договоров простого и инвестиционного товарищества и доверительного управления имуществом; — помимо НДФЛ в дивидендах и налогах по ставкам, указанным в ст. 224, п 2 и 5 НК. | НК РФ, ст.346.1, п. 3, абзац 4. |

| Организации | — НДС; — на прибыль и имущество. | — кроме НДС за ввоз товаров в РФ, при исполнении договоров простого и инвестиционного товарищества и доверительного управления имуществом; — помимо налога на прибыль по ставкам, предусмотренным ст. 284, п. 1.6, 3 и 4 НК. | НК РФ, ст.346.1, п. 3, абзац 1. |

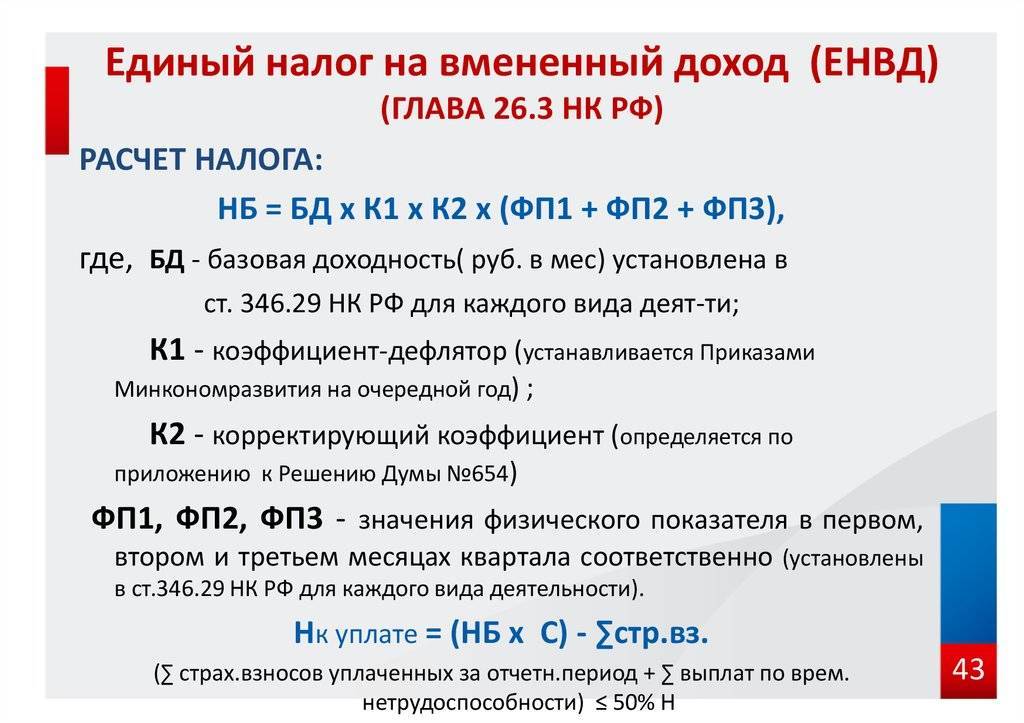

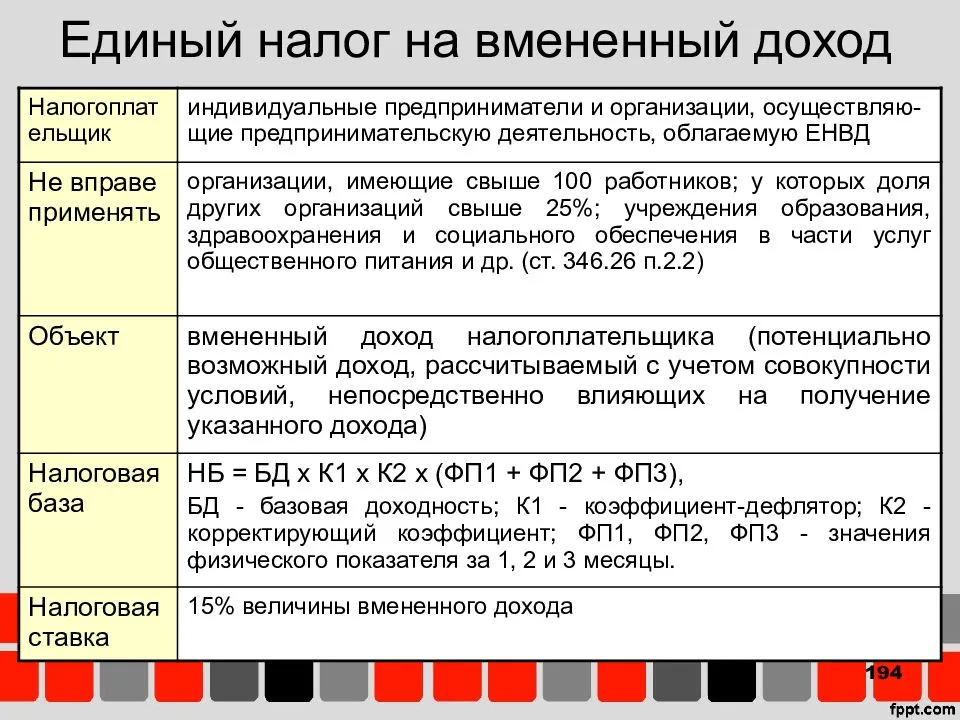

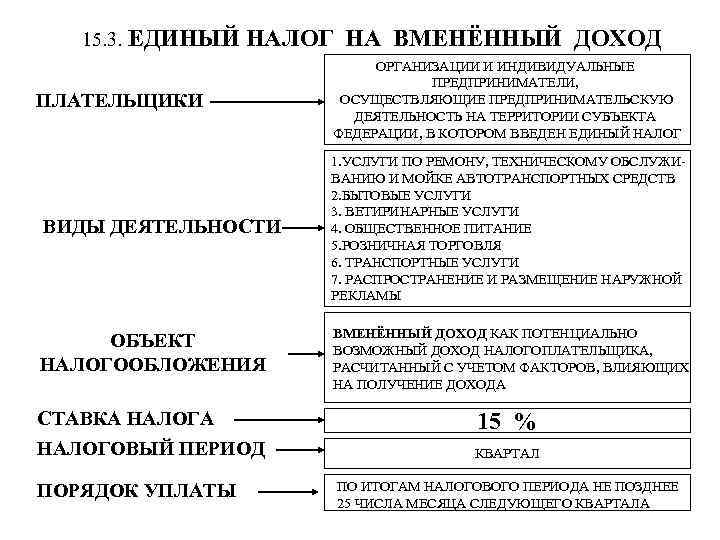

Единый налог на вмененный доход (ЕНВД)

С 1 января 2021 г. ЕНВД применять не получится в связи с его отменой.

Организациям, которые уже применяют ЕНВД, ФНС и Минфин в своих письмах предложили перейти на альтернативные специальные режимы налогообложения (Письмо ФНС России от 20 ноября 2020 г. № СД-4-3/19053@, Письмо Минфина России от 3 ноября 2020 г. № 03-11-11/95726).

По умолчанию с 1 января 2021 г. вас переведут на общий режим налогообложения: организации должны будут платить НДС и налог на прибыль, а ИП – НДС и НДФЛ. Если вы совмещали ЕНВД и УСН, с 1 января 2021 г. будете автоматически применять УСН по всем видам деятельности.

Чтобы перейти с 1 января на УСН с объектом налогообложения «доходы» или «доходы минус расходы», до 31 декабря 2020 г. нужно подать уведомление.

ИП, у которых не больше 15 работников и доход не больше 60 млн руб. в год, по некоторым видам деятельности могут перейти на ПСН, а ИП без работников – стать самозанятыми.

При этом нет необходимости направлять уведомление в налоговый орган о снятии с учета в качестве плательщика ЕНВД. Налоговую декларацию по ЕНВД за IV квартал 2020 г. нужно представить не позднее 20 января 2021 г., уплатить налог – не позднее 25 января 2021 г. (см. указанные выше письма ФНС и Минфина).

Могут ли перевод фирмы на спецрежим квалифицировать как дробление бизнеса?

Специальные налоговые режимы были введены для поддержки малого предпринимательства. Крупные организации зачастую не соответствуют критериям для применения этих режимов. Потому они в порядке реорганизации создают несколько более мелких организаций, которые спецрежимы использовать могут. При этом единственной целью реорганизации становится экономия на налогах. Такие схемы называют дроблением бизнеса, они являются противоправными (ст. 54.1 НК РФ).

Рассмотрим, какие аргументы приводят налоговые органы, чтобы доказать использование организацией подобной схемы.

Во-первых, руководство вновь созданными организациями осуществляют одни и те же лица или взаимозависимые лица. Но одного такого обстоятельства недостаточно. Налоговый орган должен доказать, что дробление бизнеса было осуществлено для уменьшения размера доходов (до 150 млн руб.), дающего право применять УСН, посредством распределения доходов между взаимозависимыми организациями (с одним учредителем, одним главным бухгалтером, общим штатом сотрудников, расчетными счетами в одном банке, едиными номерами телефонов, сайтом и др.).

Во-вторых, вновь созданные организации занимаются теми же видами деятельности, что и реорганизуемый налогоплательщик, и зарегистрированы (или фактически находятся) по одному адресу.

В-третьих, налогоплательщик до реорганизации применял специальные налоговые режимы, но должен был утратить право на них. Дробление же бизнеса позволило ему продолжить работу на этих спецрежимах.

В-четвертых, вновь созданные юрлица или вновь зарегистрированные ИП не обладают должной самостоятельностью: используют в своей деятельности транспортные средства, персонал, контрагентов, складские помещения и оборудование, торговые залы и кассовые узлы, сайты, программное обеспечение, товарные знаки и другие ресурсы реорганизованного лица; деятельность субъектов представляет собой единый производственный процесс.

В-пятых, между взаимозависимыми организациями фактически отсутствует разделение деятельности.

Приведем пример из судебной практики. Суды указали на использование взаимозависимыми организациями схемы дробления бизнеса, направленной на минимизацию налогообложения, с целью недопущения превышения предельных размеров дохода, дающих право на применение УСН. Данный вывод был сделан судом ввиду того, что была создана искусственная ситуация, при которой видимость действий нескольких налогоплательщиков прикрывала фактическую деятельность одного налогоплательщика. При этом отмечалось отсутствие деловой цели в создании трех организаций, которые имели расчетные счета в одном банке, справочную службу с одним номером телефона, единые сайт и рекламу. Созданные организации не имели достаточного количества трудовых ресурсов и не несли расходов, характерных для организаций, ведущих самостоятельную хозяйственную деятельность (Определение Верховного Суда РФ от 8 октября 2020 г. № 301-ЭС20-9592 по делу № А43-34833/2018).

Таким образом, ключевым моментом можно считать наличие деловой цели при дроблении налогоплательщиком своего бизнеса. Для снижения налоговых рисков рекомендуем налогоплательщикам, применяющим специальные налоговые режимы, изучить материалы судебной практики, чтобы понимать, какие обстоятельства будут свидетельствовать о наличии деловой цели при дроблении бизнеса.

ЕСХН: что нового в 2017 году?

С 1 января 2017 года налогоплательщики, применяющие ЕСХН, могут учитывать в расходах затраты на проведение независимой оценки квалификации работников. Соответствующие изменения внесены Федеральным законом от 03.07.2016 N 251-ФЗ в пп. 26 п. 2 ст. 346.5 НК РФ.

В 2017 году Законами республики Крым и г. Севастополя ставка ЕСХН повышена до минимально возможных 4% и согласно п. 2 ст. 346.8 НК РФ ставка по ЕСХН, больше не будет повышаться до 2021 г., то есть в течение всего этого периода она будет равна 4%.

Обращаем внимание!

При уплате недоимок по всем налогам с 1 октября 2017 года изменяются правила начисления пеней. При длительной просрочке предстоит уплачивать большие суммы пеней – это касается недоимок, возникших после 1 октября 2017 года. Изменения внесены в правила расчета пеней, которые установлены для организаций п. 4 ст. 75 НК РФ.

Если, начиная с указанной даты, просрочить платеж более чем на 30 дней, пени предстоит рассчитывать так:

- исходя из 1/300 ставки рефинансирования ЦБ РФ, действующей в период с 1-го по 30-й календарные дни (включительно) такой просрочки;

- исходя из 1/150 ставки рефинансирования ЦБ РФ, актуальной в период начиная с 31-го календарного дня просрочки.

При просрочке в 30 календарных дней и меньше юрлицо заплатит пени исходя из 1/300 ставки рефинансирования ЦБ РФ.

Изменения предусмотрены Федеральным законом от 01.05.2016 N 130-ФЗ.

При уплате недоимок до 1 октября 2017 года количество дней просрочки не имеет значения, ставка в любом случае составит 1/300 ставки рефинансирования ЦБ. Напомним, что с 2016 года ставка рефинансирования равна ключевой ставке.

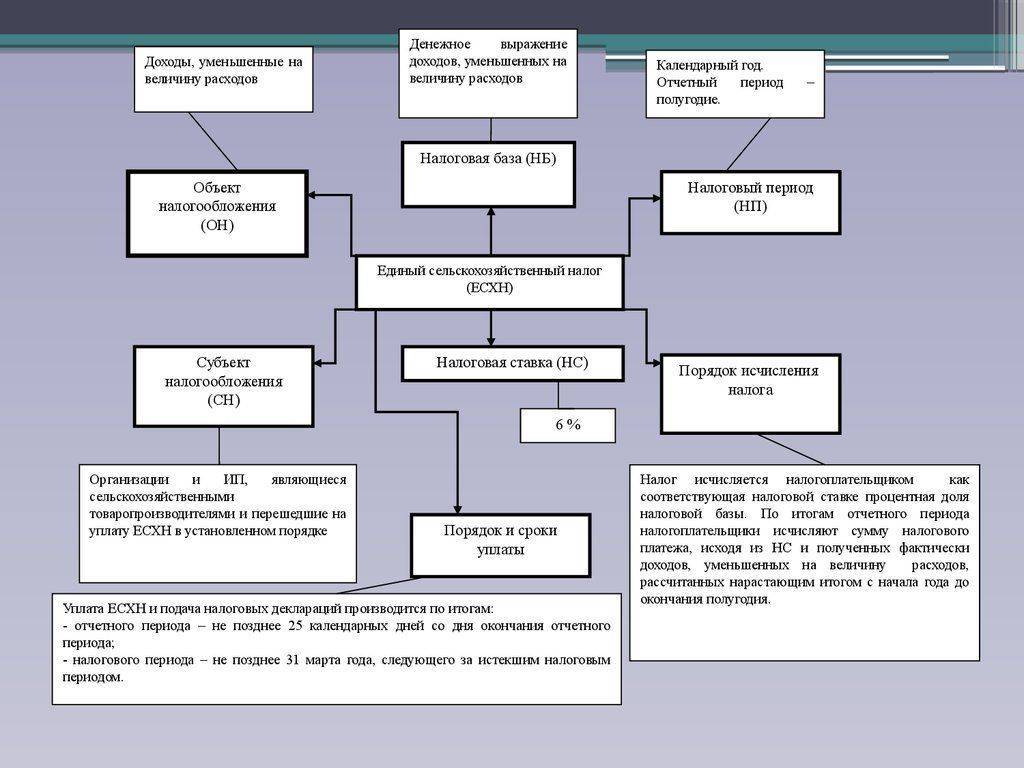

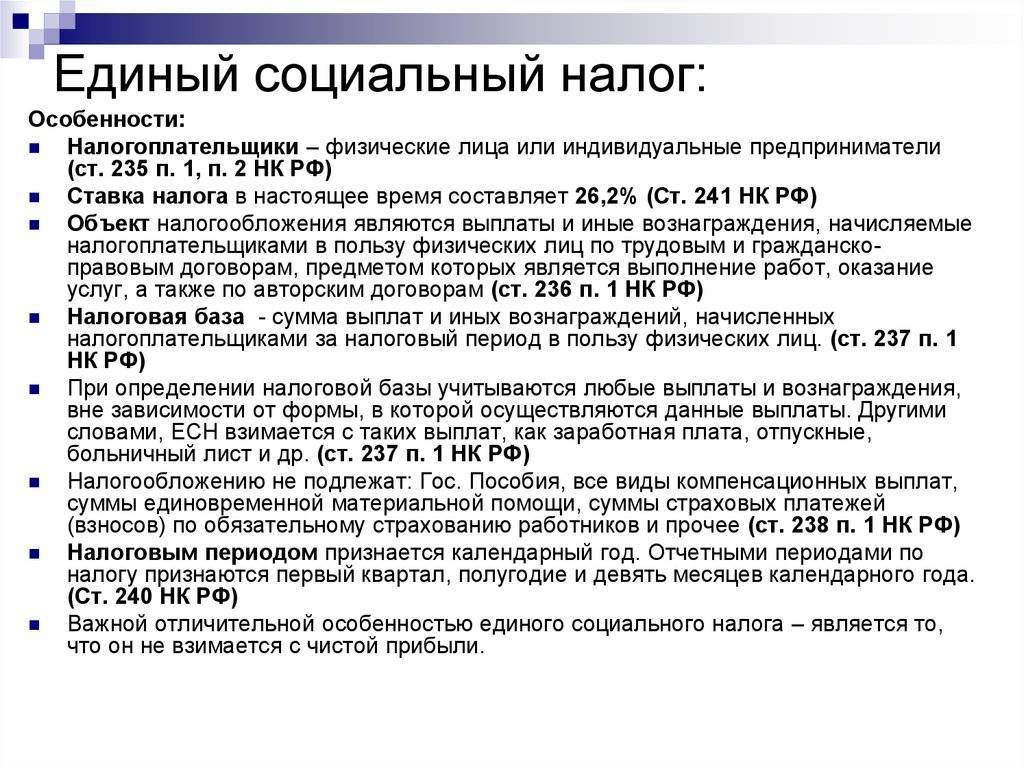

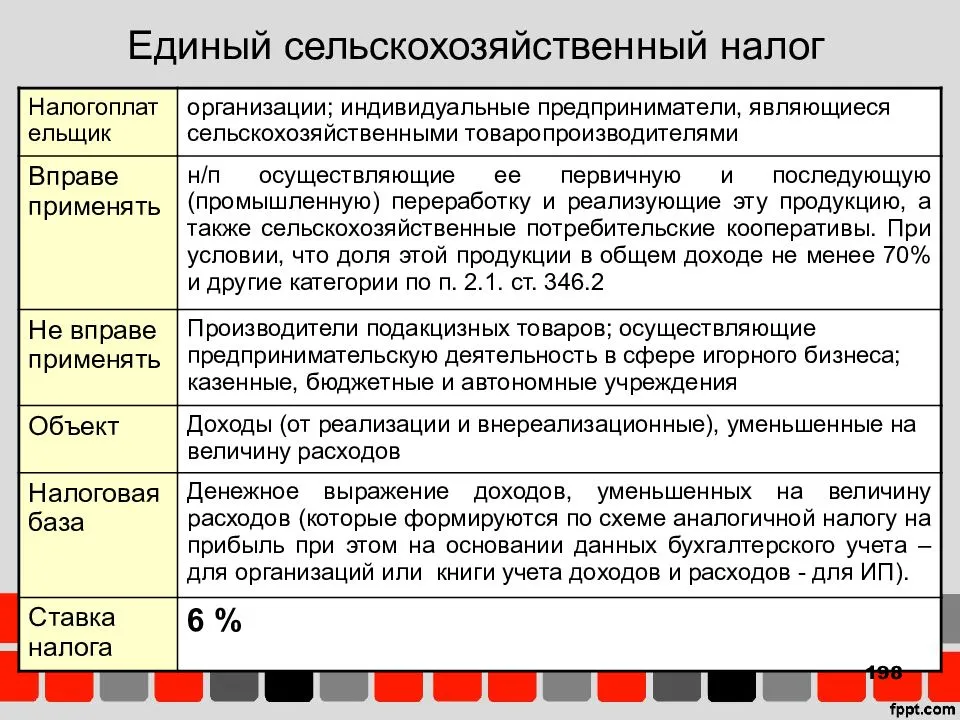

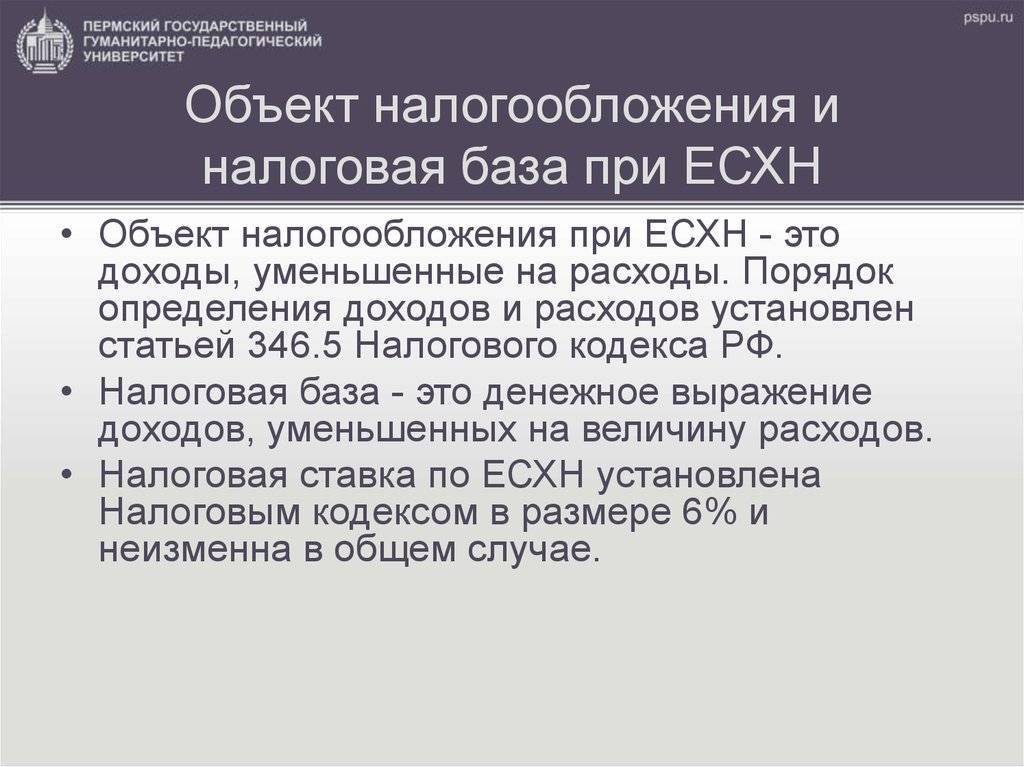

Налогоплательщики

Налогоплательщики ЕСХН – это организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату единого с/х налога в порядке, установленном НК РФ.

Сельскохозяйственными товаропроизводителями могут быть:

- Организации и индивидуальные предприниматели:

- производящие сельскохозяйственную продукцию;

- осуществляющие ее первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах);

- реализующие эту продукцию.

Все перечисленные выше условия должны быть соблюдены одновременно. Если компания не производит сельхозпродукцию, а только закупает ее, перерабатывает и продает, то они плательщиком ЕСХН стать не сможет.

Обязательное условие для перехода на ЕСХН – по итогам работы за календарный год, предшествующий году, в котором подается заявление о переходе на уплату ЕСХН, доля дохода от реализации произведенной сельскохозяйственной продукции должно составлять не менее 70% от общего дохода налогоплательщика.

- Сельскохозяйственные потребительские кооперативы – если по итогам их работы за предыдущий календарный год доля их доходов от реализации сельхозпродукции собственного производства членов данных кооперативов, а также от работ (услуг) для членов этих кооперативов составляет в общем объеме доходов не менее 70%.

- Градо- и поселкообразующие российские рыбохозяйственные организации, численность работающих в которых с учетом совместно проживающих с ними членов семей составляет не менее половины численности населения соответствующего населенного пункта. Для них обязательным (для перехода на ЕСХН) являются следующие условия:

- в общем доходе от реализации товаров (работ, услуг) за предыдущий год доля их дохода от реализации их уловов и (или) произведенной собственными силами из них рыбной и иной продукции составляет не менее 70%;

- они осуществляют рыболовство на судах рыбопромыслового флота, принадлежащих им на праве собственности, или используют их на основании договоров фрахтования (бербоут-чартера и тайм-чартера).

- Рыбохозяйственные организации и индивидуальные предприниматели.

Обязательные условия для перехода на ЕСХН:

- средняя численность работников, за каждый из двух календарных лет, предшествующих подаче уведомления, не превышает 300 человек;

- в общем доходе от реализации товаров (работ, услуг) доля дохода от реализации их уловов водных биологических ресурсов и (или) произведенной собственными силами из них рыбной и иной продукции из водных биологических ресурсов за предшествующий год составляет не менее 70%.

Полный перечень сельскохозяйственных товаропроизводителей, которые вправе перейти на уплату ЕСХН, указан в статье 346.2 НК РФ.

Не вправе переходить на уплату единого сельскохозяйственного налога:

- организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров;

- организации, осуществляющие деятельность по организации и проведению азартных игр;

- казенные, бюджетные и автономные учреждения.

К сельхозпродукции в целях налогообложения ЕСХН относятся:

- продукция растениеводства сельского и лесного хозяйства;

- продукция животноводства в т.ч. полученная в результате выращивания и доращивания рыб, а также других водных биологических ресурсов.

Закрытый перечень сельскохозяйственной продукции утвержден Постановлением Правительства РФ от 25 июля 2006 года N 458.

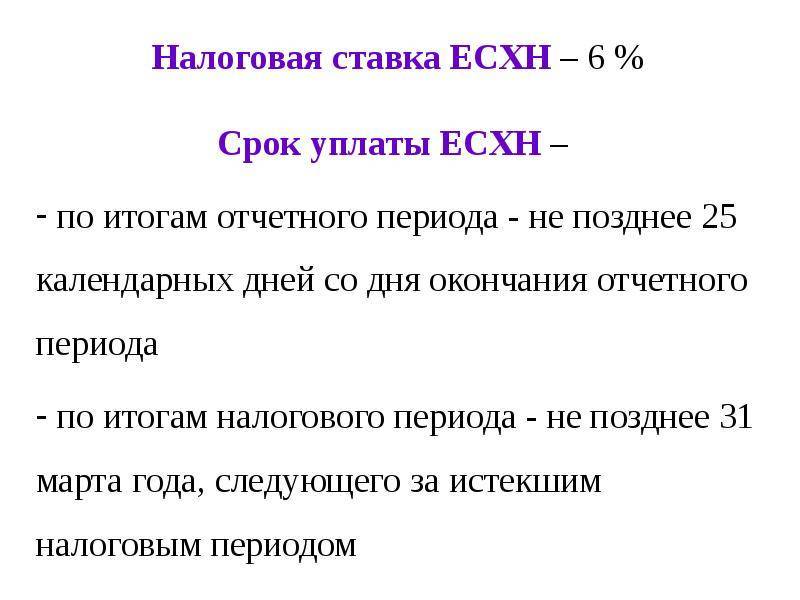

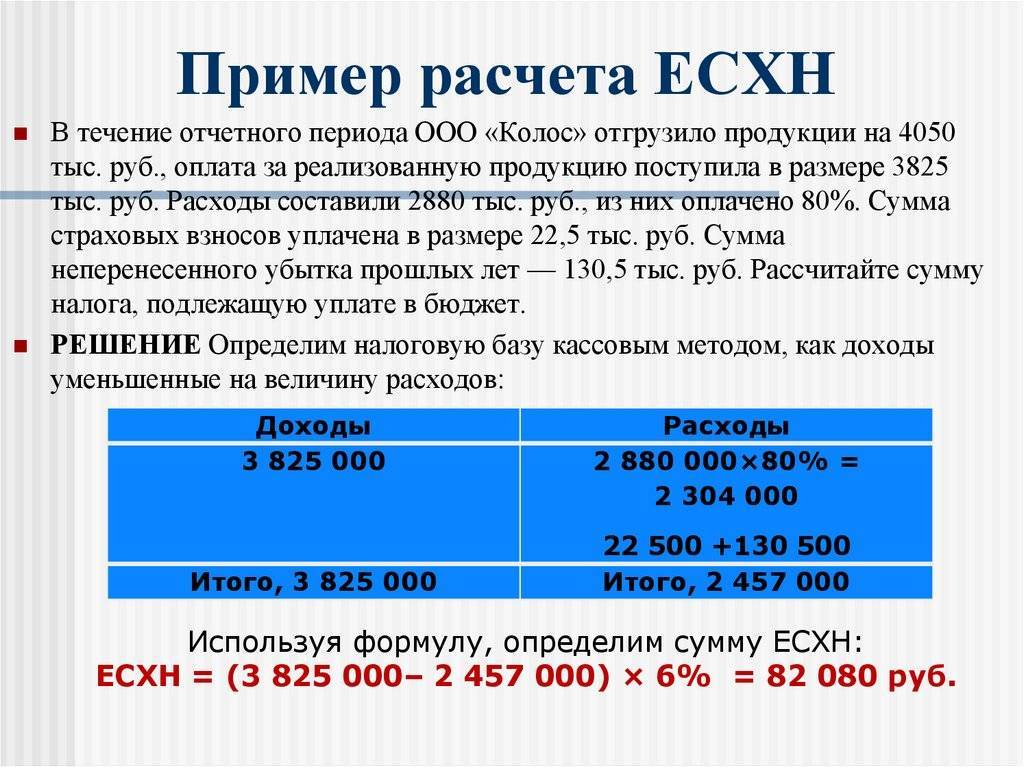

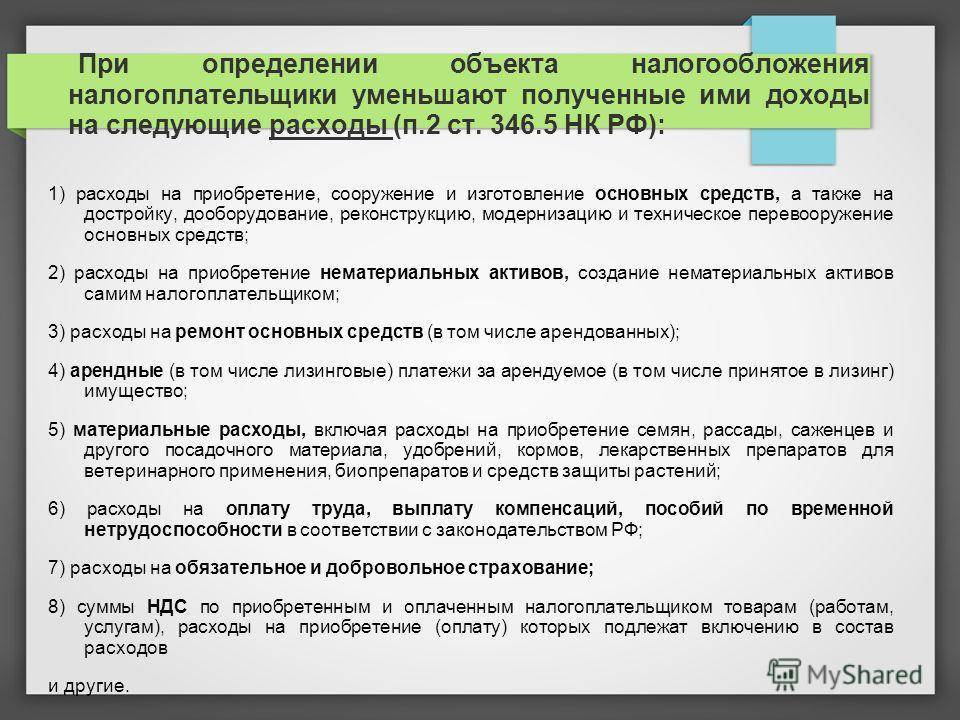

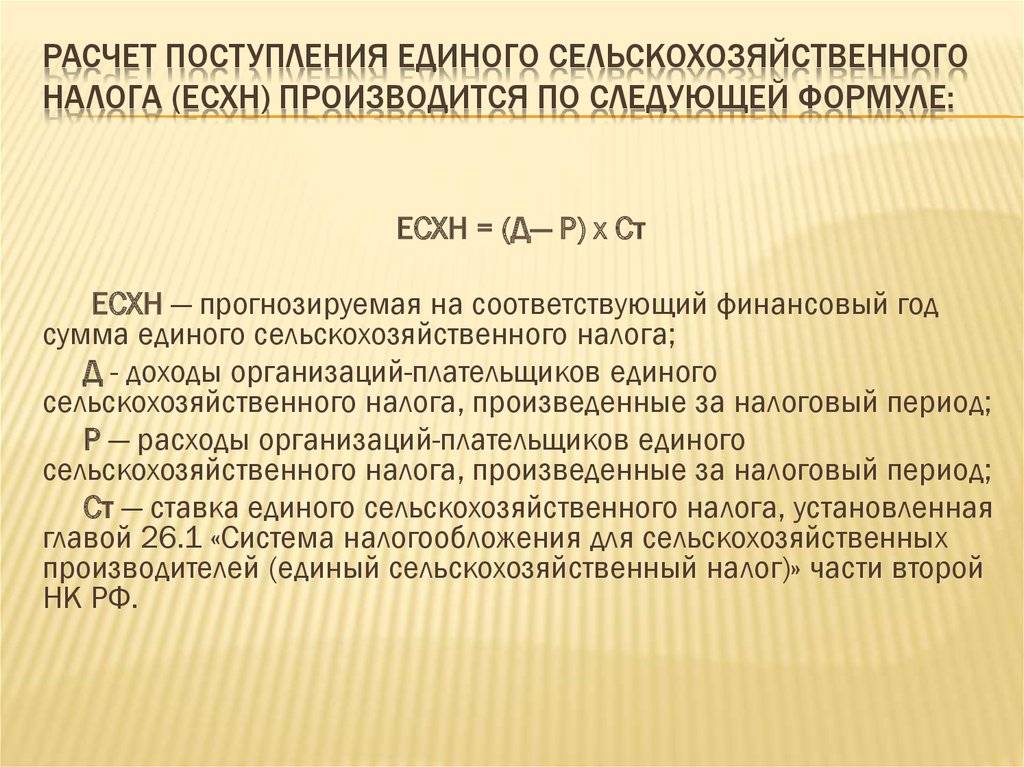

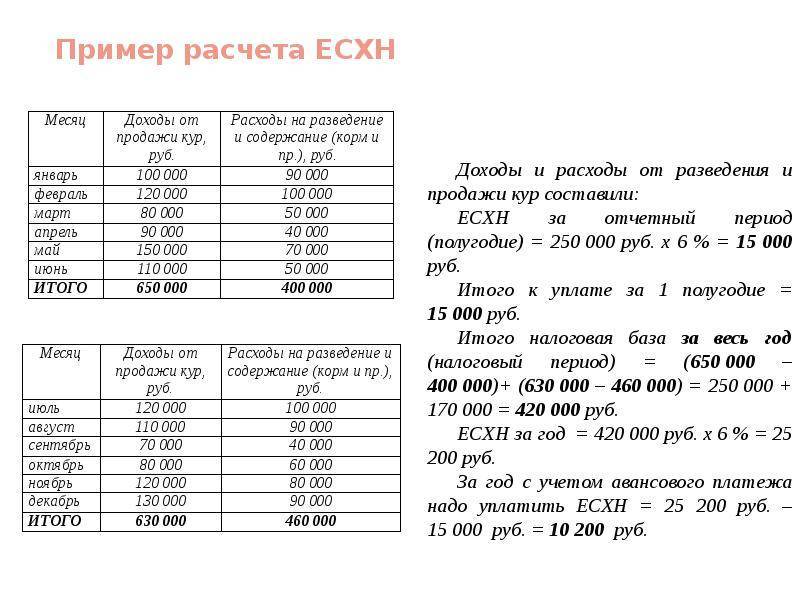

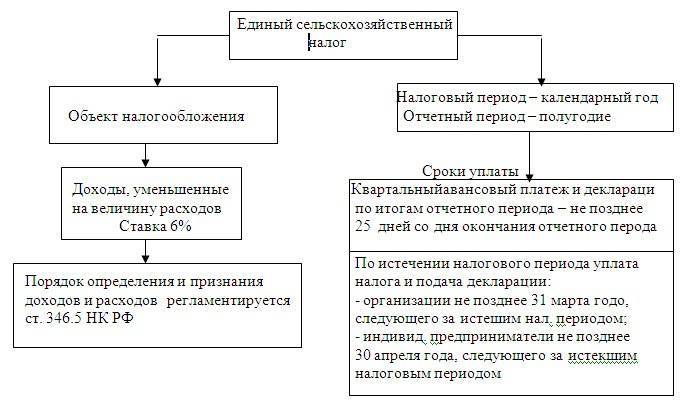

Расчет и платежи по ЕСХН

В конце каждого отчётного периода подводятся итоги, рассчитывается ЕСХН для уплаты: ставка налога * налоговая база, где база — уменьшенные на размер расходов доходы в денежном выражении (ст. 346.6). Уплата производится не позже 25 календарных дней с последнего дня отчётного полугодия. Прибыль с расходами рассчитываются нарастающим итогом с начала календарного года.

За налоговый период уплачивать ЕСХН сельхозпроизводители обязаны до 31 марта, идущего за этим периодом. ИП производят оплату всех платежей по месту своего жительства, а организации — по месту своего нахождения. За задержку подачи налоговой декларации налагается штраф. При частичной уплате или неуплате сумм сборов плательщики штрафуются (НК РФ, ст. 119 и 122), если отсутствуют налоговые правонарушения.

Затраты при подведении итогов за налоговый период могут оказаться больше прибыли. В таком случае налоговую базу снижают до размера убытков, понесённых в прошедшем периоде не превышая 30%. Если размер убытков за прошедший календарный год больше, остаток суммы переносят на следующий налоговый период.

Пример расчета авансовых платежей

ООО Агросила занимается выращиванием и реализацией ягодных культур. Компания использует режим ЕСХН, платит взносы на обязательное страхование (тариф составляет 30%) и страхование от НС И ПЗ (тариф 1,3%).

Выручка от продажи сельскохозяйственной продукции за период январь-июнь составила 910 000 рублей, полностью поступила на банковский счет ООО Агросила. Покупателями был перечислен аванс в счет будущего урожая – 375 000 рублей.

В течение 6 месяцев компанией Агросила было приобретено:

- материалы (комплексные удобрения) на общую сумму 251 600 рублей (в т.ч. НДС – 22 872 руб.). Оплата поставщику произведена частично, на сумму 180 000 рублей (в т.ч. НДС – 16 363 руб.);

- рассада садовой земляники на сумму 582 000 руб. (в т.ч. НДС – 52 909 руб.).

Помимо этого, фирмой произведены следующие текущие расходы:

- начислена заработная плата штатному персоналу – 350 000 рублей, выплачено – 260 000 рублей;

- произведены отчисления в фонды – 105 000 рублей, перечислено фактически – 81 000 рублей;

- взносы на страхование от НС – 4 550 рублей, уплачены в полном объеме;

- оплачен страховой полис ОСАГО на 2 единицы техники – 28 000 рублей.

Таблица расходов и доходов ООО Агросила за 1 полугодие выглядит следующим образом:

| ОПЕРАЦИЯ | Доход, руб. | Расход, руб. |

| Доход, полученный от реализации ягодных культур | 910 000 | — |

| Перечислена предоплата покупателем | 375 000 | — |

| Оплачены комплексные удобрения | — | 180 000 |

| Оплачена рассада поставщику | — | 582 000 |

| Выплата заработной платы персоналу | — | 260 000 |

| Платежные поручения на обязательное страхование | — | 81 000 |

| Уплата взносов от НС и ПЗ | — | 4 550 |

| Уплачена страховая премия ОСАГО | — | 28 000 |

| ИТОГО | 1 285 000 | 1 135 550 |

На основании данных бухгалтерских регистров рассчитывается сумма авансового платежа по ЕСХН.

ЕСХН =(1 285 000 руб. – 1 135 550 руб.) х 6% = 149 450 руб. х 6% = 8 967 рублей.

Исчисленная сумма аванса должна быть переведена на счет Федерального казначейства до 25 июля включительно. При опоздании с платежом, начиная со следующего дня, к сумме налога будут плюсоваться пени за каждый день просрочки.

Знайте: если по итогам полугодия величина затрат превысит сумму полученного дохода, то авансовый платеж признается равным нулю и уплате не подлежит.

Переход на ЕСХН

Перейти на этот режим налогообложения для сельхозпроизводителей при соответствии всем критериям можно, подав уведомление по форме № 26.1–1 (ст.346.3, п. 2). В нём указывается обязательно доля прибыли от реализации произведённой сельхозпродукции в суммарном объёме дохода от работ, услуг. Для этого установлены следующие сроки:

- месяц с момента регистрации организации или ИП;

- до 31 декабря — в остальных случаях.

Работающие продолжительное время в этой сфере встать на учёт как плательщики ЕСХН смогут уже только с наступающего календарного года. Если производители сельхозпродукции не известили вовремя налоговые органы о решении перейти на новый режим налогообложения, они не имеют права его применять. Перевестись на систему налогообложения по ЕСХН также не могут:

- производители подакцизных товаров;

- те, кто занимается игорным бизнесом;

- государственные учреждения бюджетного, казённого, автономного типа.

По истечении годового срока аграрии и хозяйственники могут продолжить в наступающем году применять ЕСХН на установленных условиях. Во-первых, если отсутствовали нарушения по п. 2, 2.1, 5 и 6 статьи 346.2 (о критериях). Во-вторых, если у только что зарегистрированных и перешедших на ЕСХН не было доходов за первый налоговый период.

Каждый сельхозпроизводитель обязан своевременно уведомлять налоговую службу о прекращении своей деятельности в качестве сельхозпроизводителя (при несоответствии установленным кодексом критериям) в течение 15 последующих рабочих дней. Тогда декларация подаётся в следующем же месяце не позже 25 числа, а также проводится перерасчёт за весь календарный год согласно общему налогообложению. Возврат к ОСНО осуществляется также на добровольной основе.

Последние изменения в налоговое законодательство вносились в июне 2016 г. Они касаются статей 346.2 и 346.3. Согласно им право применять ЕСХН будет предоставляться отдельным категориям сельхозпроизводителей. К ним причисляют тех, кто оказывает дополнительные услуги в производстве с/х культур, а также послеуборочном обрабатывании сельхозпродукции (ФЗ № 216 от 23 июня 2016 г.).

Пример №2. Как перейти на ЕСХН

Организация занимается производством сельскохозяйственной продукции: выращивает картофель, зерновые, разводит крупный рогатый скот, кроликов, производит молоко. Вырученная прибыль от продажи всей продукции за 9 месяцев составила 80% от общего дохода. При этом переработка выращенной и произведённой продукции не осуществлялась. Тем не менее организация вправе перейти на единый режим налогообложения для сельхозпроизводителей и применять ЕСХН. Согласно гл. 21 кодекса она может это сделать, так как на момент подачи заявления для перехода на ЕСХН за девятимесячный период доля дохода от реализации выпущенной ей сельхозпродукции составила более установленных кодексом 70%.

Единый сельскохозяйственный налог: критерии

К представителям сельскохозяйственного сектора, занимающимся производством, относятся организации, предприниматели, соответствующие установленным критериям:

- на территории России изготавливают сельхозпродукцию;

- занимаются переработкой своих сельхозпродуктов (первичной и промышленной);

- реализуют их.

Вместе с этим размер полученной выручки при реализации должен составлять не меньше 70% от совокупного дохода (по ст. 346.2, п.2). Прибыль, убавленная на расходы, — объект налогообложения (ст. 346.4). Обозначенная доля рассчитывается с учётом извлечённой прибыли от выращенной и первично переработанной продукции. В случае промышленной переработки расчёт ведётся по статье кодекса 346.2, п.2, п. 2.2.

Сельхозпродукцию определяет общий классификатор (ОК 005–93). Подробный упорядоченный список её и продукции первой переработки утверждён правительственным Постановлением № 458 от 25.06.2006. с внесёнными в 2010 г. изменениями.

Скачать пояснения по налогоплательщикам ЕСХН

Скачать пояснения по налоговой базе ЕСНХ

Скачать пояснения по ставке налога

Скачать пояснение по началу и прекращению режима налогообложения

| К сельскохозяйственной относят продукцию | Некоторая первично переработанная продукция из сырья собственного сельхозпроизводства |

| Овощных, зерновых, технических культур. | Мясо, мясные, молочные, иные пищевые продукты. |

| Семена с сеянцами кустарников и деревьев; семена плодов. | Овощи с переработанными фруктами. |

| Кормовых полевого возделывания. | Рыба и рыбопродукты переработанные. |

| Скотоводства, оленеводства, коневодства, овцеводства, свиноводства, козоводства, прочего животноводства. | Жиры, масла животные и растительные. |

| Птицеводства, рыбоводства, пчеловодства, иных отраслей сельского хозяйства. | Мукомольной промышленности, солод. |

| Пушных звероводств, охотничьих хозяйств. | Виноматериалы. |

Пищевую, рыбную, садовую. | Дикорастущие лесные. |

| Сырьё для текстиля, изготовления меховых и кожаных изделий. |

Первично переработанная продукция является сырьём для дальнейшей промышленной переработки и изготовления другой продукции.

Определение ЕСХН в 2019

Сельское хозяйство является одной из наиболее рискованных сфер деятельности, поскольку на показатели прибыли и убытков могут влиять не только экономические показатели, по и непредвиденные факторы (например, неблагоприятные погодные условия). Применение режима ЕСХН позволяет не только уменьшить сумму налоговых обязательств, но и использовать убыток от текущей деятельности для снижения налогов на будущие периоды.

Что такое налогообложение ЕСХН, расскажет видео ниже:

Понятие и особенности

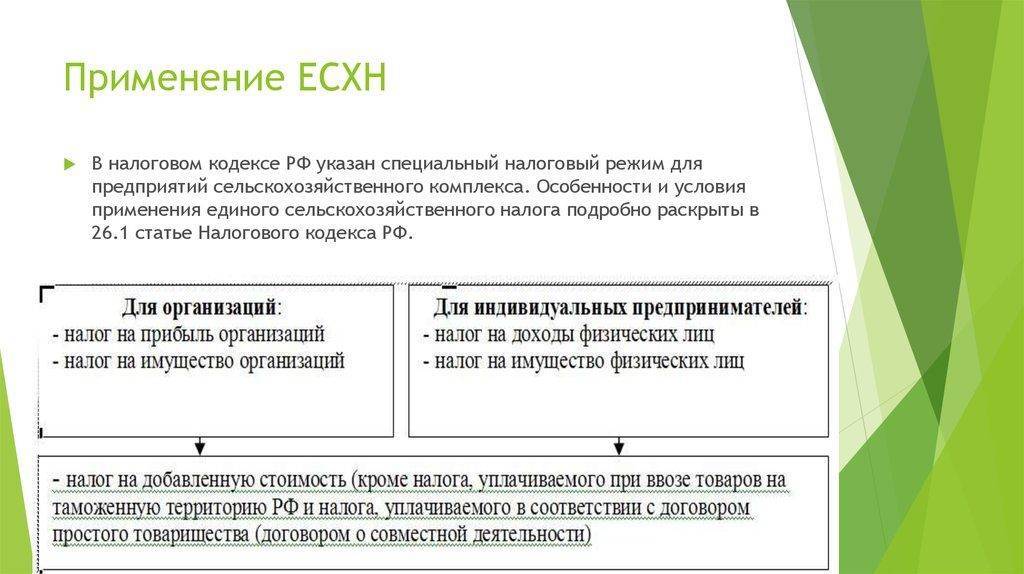

Схема ЕСХН позволяет субъектам заменить ряд самостоятельных видов платежей единым налогов. В частности, выплатой сельхозналога устраняется обязанность по расчету и выплате следующих видов платежей:

- налог на прибыль;

- налог на имущество организаций;

- НДС.

Такое право возникает только при соблюдении определенных условий, поскольку схема ЕСХН доступна далеко не каждому предприятию, работающему в сфере сельского хозяйства. Согласно ст. 346.2 НК РФ возможность перейти на уплату ЕСХН возникает при соблюдении следующих условий:

- налогоплательщик должен заниматься непосредственным производством сельхозпродукции – животноводство, растениеводство и т.д. (закон допускает применение этого режима субъектами, добывающими водные биологические ресурсы);

- право на переход под режим ЕСХН возникнет только в случае, если доля дохода от сельхозпроизводства составит не менее 70% от совокупного размера выручки предприятия;

- переход на схему ЕСХН осуществляется не в автоматическом режиме, а на основании решения плательщика и уведомления, направленного в инспекцию ФНС.

Обратите внимание! Кроме сельхозпроизводителей, в ряде случаев режим ЕСХН могут использовать предприятия, оказывающие услуги субъектам сельхозпроизводства. Однако деятельность по переработке продукции сельского хозяйства не подпадает под льготный режим ЕСХН

После перехода на ЕСХН у сельхозпроизводителя сохраняется обязанность по выплате страховых взносов за наемных работников

После перехода на ЕСХН у сельхозпроизводителя сохраняется обязанность по выплате страховых взносов за наемных работников.

Нормативное регулирование

- Правовое регулирование режима ЕСХН осуществляется в рамках главы 26.1 НК РФ, которая содержит правила перехода на эту схему, особенности учета доходов и расходов, порядок уплаты авансовых платежей и итоговой суммы налога.

- Помимо этого, рядом подзаконных актов регламентируются требования к форме декларации ЕСХН, порядок ее заполнения. В частности, действующая на данный момент форма декларации утверждена Приказом ФНС № ММВ-7-3/384 с изменениями от 2019 года.

Единый сельскохозяйственный налог имеет свои преимущества и недостатки, о чем и расскажет видео ниже:

https://youtube.com/watch?v=dErX6wvf80U

Преимущества перед другими НС

Хотя правовой режим ЕСХН по отдельным характеристикам напоминает иные схемы налогообложения, он имеет несомненные преимущества.

- В частности, расчет ЕСХН осуществляется по ставке 6% от суммы доходов, уменьшенной на величину годовых расходов. Наиболее схожие условия предусматривает только схема УСН-Доходы, однако по ней ставка 6% применяется без учета произведенных расходов.

- Кроме того, отдельным преимуществом режима ЕСХН является возможность использовать значение убытка по итогам года для переноса на будущие отчетные периоды. Если в текущем периоде сельхозпроизводитель работал в убыток, он сможет уменьшить суммы налоговых обязательств в последующих годах. Для этого сумму убытка нужно указать в годовой декларации по ЕСХН.

Не обязятельно искать ответ на свой вопрос в этой длинной статье! Задайте вопрос прямо сейчас через форму (внизу), и один из наших юристов перезвонит вам, чтобы оказать бесплатную консультацию.

Отчетность по ЕСХН

Сельхозпроизводители, применяющие систему ЕСХН, должны продолжать вести отчётность, которая отражает все показатели деятельности, денежные расходы с поступлениями. Формируется она на основе первичного бухучета. Для сельхозпроизводителей обязательными являются:

| Сельхозпроизводитель | Отчётность | Форма |

ИП | 1.Книга учёта расходов и доходов. 2.Декларация. | 1.Утверждена Минфином, приказ № 169н от 11.12.2006. 2.Утверждена ФНС, приказ от 28.07.14 № ММВ-7-3/384@, действует с изменениями, внесёнными в 2016 году, с 12.03 текущего года. |

Организация | 1.Ежеквартальная и годовая бухгалтерская отчётность. 2.Декларация. | 1.Включает бухгалтерские отчёты, баланс с приложением, баланс продукции. 2. Как и для ИП. |

ИП достаточно для этого вести книгу доходов и расходов, используя кассовый метод учёта. Главным документом для всех является налоговая декларация, которая представляется каждым плательщиком в налоговую службу в конце истекшего налогового периода не позже следующего за ним 31 марта. Подают её:

- налогоплательщик;

- его представитель;

- по почте;

- в электронном виде.

Декларация — письменное заявление, включающее данные плательщика о сумме ЕСХН, которую нужно заплатить, расчёты налога и размера убытка, снижающего налоговую базу. Электронный вариант декларации отправляют в установленном порядке (Приказ МНС РФ №БГ-3-32/169 от 2 апреля 2002 г.).

Декларация ЕСХН

Налоговая служба для контроля налогоплательщиков имеет особый нормативный документ – Декларацию (заявление). Она является официальным документом, который контролирует доходы, полученные за определённый промежуток времени. Кроме этого здесь прописывается информация о скидках и льготах, на которые налогоплательщики могут претендовать после полученного дохода.

Унитарный сельхозналог тоже имеет свою декларацию. Она сдаётся один раз в год в конце первого квартала (в марте 30 или 31 числа либо следующим за ним числом, если официальная дата выпадает на выходной день). Отдаётся она частными предпринимателями и иными организациями, которые занимаются производством с/х продукции. Единая форма декларации утверждена законодательством.

Оформляется заявление (декларация) от руки или в печатном варианте, без ошибок и ярких цветов. Печать заявления должна быть на отдельных листах, которые затем закрепляются степлером или скрепками.

Если декларация оформляется в виде таблицы, то в пустых, не использованных графах пишутся прочерки. Текстовая часть оформляется большими буквами, цены указываются в рублях. Каждая страница подлежит нумерации от 1 и т. д.

В заявлении имеются составные части:

- титульный лист;

- разделы (1, 2, 3).

Заполняется декларация следующим образом.

- Оформляем титульный лист:

- Ставим персональные данные юридического лица или индивидуального предпринимателя. Прописываем коды (в каждой организации они индивидуальны), отчётный период, год. Указываем контактные данные (номер телефона, электронную почту и т. д.). Ставим нумерацию страниц.

- Заполняем боковые части документа. Правая сторона дана для работника налоговой службы, левая – для предпринимателя или иного юридического лица, которое нуждается в декларации.

- Заполняем второй раздел. В строках прописываем прибыль, полученную за год, и издержки. Подсчитываем налоговую базу, ставим процентный налог и подсчитываем сам сельхозналог.

- Заполняем строку убытков. Такая графа заполняется не всегда, только если имеются убытки, а не прибыль. Пишем всю сумму расходов и разбиваем её по годам.

- Заполняем первый раздел. В нем прописываем итоговые данные.

- Заполняем третий раздел. Пишем кодовую информацию, данные человека, на которого заполняется декларация, дату и срок действия заявления, указываем сумму поступивших и израсходованных денежных средств. Деньги, которые были не использованы, указываем тоже. В конце пишем итоговые показатели.

В конце документа ставим дату, подпись и, если имеется, печать. Сдаём декларацию в налоговую службу любым удобным способом (почтой, электронным вариантом, лично в руки). Индивидуальные предприниматели отдают её там, где они прописаны, юридические лица там, где находятся в данный момент.

Прибыль и издержки для вычисления базы налогообложения берут из книги учёта доходов и расходов, которая должна быть у каждого работника налоговой службы.

Порядок исчисления и уплаты ЕСХН. Отчетность

При применении ЕСХН налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Налогоплательщик должен сам рассчитать налог по правилам, установленным НК РФ.

По итогам отчетного периода необходимо рассчитать сумму авансового платежа, исходя из налоговой ставки и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания полугодия. Аванс должен быть уплачен не позднее 25 календарных дней со дня окончания отчетного периода.

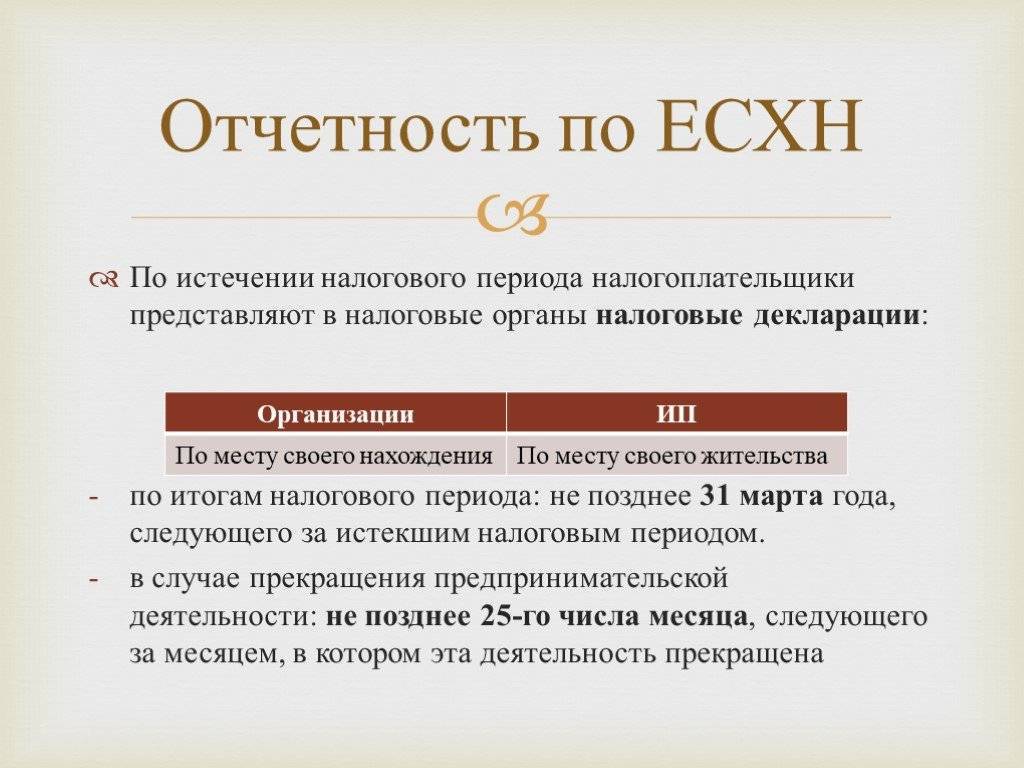

По истечении налогового периода налогоплательщики представляют налоговые декларации и уплачивают ЕСХН в налоговые органы:

- организации – по месту своего нахождения;

- индивидуальные предприниматели – по месту своего жительства.

Сдать налоговую декларацию и уплатить налог за предыдущий год нужно не позднее 31 марта года.

Форма налоговой декларации утверждена приказом ФНС России от 28.07.2014 N ММВ-7-3/384@. Может подаваться как в бумажном, так и в электронном виде.

При прекращении деятельности в качестве сельхозтоваропроизводителя, организация или индивидуальный предприниматель должны уплатить налог и подать декларацию по ЕСХН не позднее 25-го числа месяца, следующего за тем, в котором согласно уведомлению прекращена деятельность.

Обращаем внимание!

Налогоплательщики, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек, а также вновь созданные организации, численность работников которых превышает указанный предел, представляют налоговые декларации и расчеты только в электронной форме. Это же правило распространяется и на крупнейших налогоплательщиков.

Подробнее о сдаче электронной отчетности можно посмотреть здесь.

С полным списком , действующих на территории определенного региона, можно ознакомиться на официальном сайте Управления ФНС России по субъекту РФ.

Кто должен платить

Режим налогообложение ЕСХН введен законодателем со строго определенной целью – поддержка производителей сельхозпродукции и предоставление им преференции при начислении и уплате налогов. Статья 346.2 НК РФ регламентирует перечень субъектов предпринимательской деятельности, которым доступен указанный режим, он определяется с учетом следующих нюансов:

- перейти на льготные условия ЕСХН могут организации и предприниматели, занимающиеся производством сельхозпродукции, либо оказывающие услуги в этой сфере деятельности;

- деятельность по переработке сельхозпродукции не подпадает по условия режима ЕСХН, в этом случае использование льготы невозможно;

- дополнительным условием для возможности выбрать схему ЕСХН является соблюдение основного правила – доля прибыли от сельхозпроизводства должна превышать 70% от совокупной выручки субъекта.

К сельхозпроизводству Налоговый кодекс относит растениеводство и животноводство, а также вылов водных биологических ресурсов. Указанные виды деятельности должны быть предусмотрены субъектом налогообложения при постановке на учет в ИФНС, необходимо их внесение в ЕГРЮЛ или ЕГРИП.