На что обратить внимание гражданам

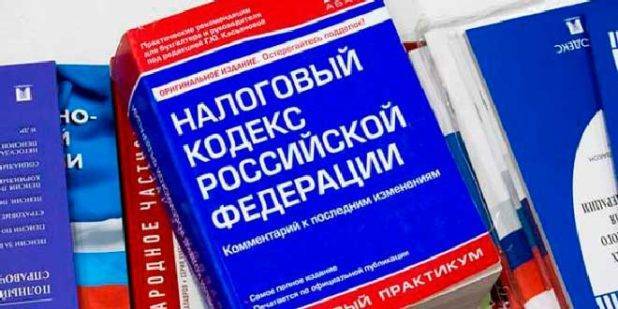

Взаимодействие банка с налоговой с 1 июля не изменится, заявили «Газете.Ru» в Сбербанке. Как пояснили в банке «Открытие», на банки давно возложена обязанность представлять налоговым органам на основании мотивированного запроса справки о наличии счетов физических лиц в банке, остатках денежных средств на таких счетах, а также предоставлять выписки об операциях на таких счетах.

Эта необходимость существует уже несколько лет и никаких концептуальных изменений Налоговый кодекс с тех пор не претерпевал, добавили в кредитной организации.

По словам Елены Веревочкиной, управляющего Санкт-Петербургским филиалом Росгосстрах Банка, «налоговая служба вправе запрашивать данные о состоянии счетов, вкладов и электронных кошельков граждан». Однако только при проведении налоговой проверки и «разрешения руководителя налоговой (федерального уровня или уровня субъектов)». Такие проверки инициируются налоговой при «существенных расхождений расходов и задекларированных доходов физического лица», говорит банкир.

Шумиха, скорее всего, связана с тем, что на статью 86 НК после внесения изменений «россияне обратили внимание», полагает Анатолий Нагиев, руководитель практики налогового права компании «Амулекс». Впрочем, несмотря на то, что с 1 июля по сути ничего не изменится, эксперты не исключают, что в ближайшее время налоговые органы будут активнее следить за переводами россиян

Впрочем, несмотря на то, что с 1 июля по сути ничего не изменится, эксперты не исключают, что в ближайшее время налоговые органы будут активнее следить за переводами россиян.

Управляющий партнер экспертной группы Veta Илья Жарский считает, если через банковские переводы граждане регулярно получают денежные средства в счет оплаты тех или иных услуг, то отследить частоту этих переводов и периодичность банкам и ФНС не составит особых усилий.

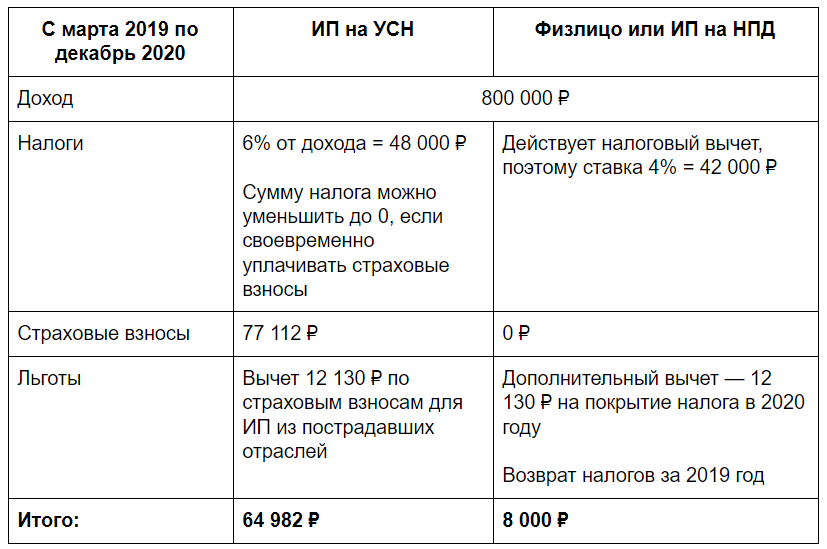

«В таком случае гражданам необходимо будет либо признать свой статус самозанятого и войти в число честных налогоплательщиков. Тем более, что скоро государство внедрит пилотный проект по функционированию специального приложения на телефон для отчисления от 3% до 6% от заработка в пользу налоговиков, либо прекратить подозрительные операции или перевести их в статус хаотичных. Иными словами, делать все, чтобы это не выглядело как регулярные переводы на одну и ту же сумму», — говорит эксперт.

Распространяемая в Сети информация о том, что с 1 июля автоматически будет взиматься налог при переводе денег с одной банковской карты на другую, не соответствуют действительности, заявила первый зампред комитета ГД по бюджету и налогам Ирина Гусева.

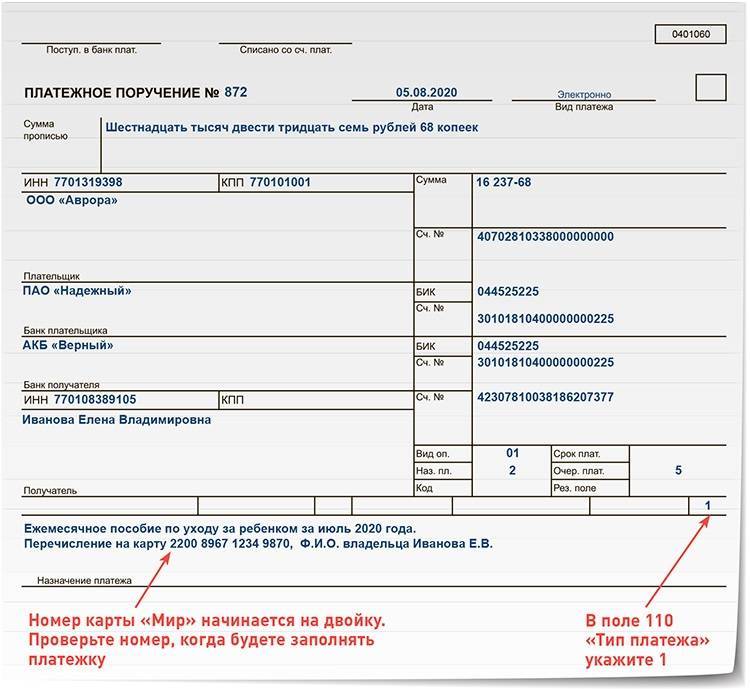

Парламентарий пояснила, что обязанность банков уведомлять налоговые органы об открытии счетов и вкладов граждан действует с 2014 года, причем она возникает только при условии наличия мотивированного запроса со стороны налогового органа. В ноябре прошлого года в Налоговый кодекс были внесены поправки, обязывающие банки с 1 июня 2018 года по запросам налоговых органов предоставлять справки по счетам в драгоценных металлах.

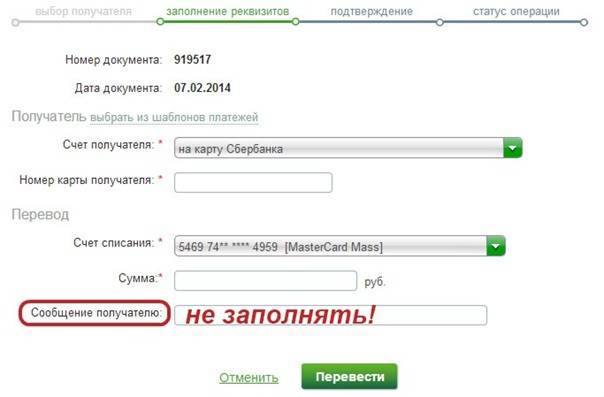

О том, что никакого налога нового не вводилось, ранее заявляли и представители самой фискальной службы. Если же вы не доверяете официальным данным и считаете, что дыма без огня не бывает — перестрахуйтесь. В случае, если отправитель средств укажет назначение платежа, например “подарок” или “возврат займа”, то налоговая точно не будет иметь оснований на предъявления вам претензий.

Источник – therussiantimes.com

Как вам статья?

С марта 2022 года изменятся правила контроля денежных переводов: налоги на перевод с карты на карту

Сразу отметим, что налоговики не считают доходом каждый перевод на вашу карту. Чиновники дали разъяснение о том, что налоги не взимаются со всех поступлений на карты физлиц, поскольку не все поступившие средства являются доходом. Письмо Минфина от 07.06.2019 № 03-04-05/41947 и письмо ФНС от 27.06.2018 № БС-3-11/4552.

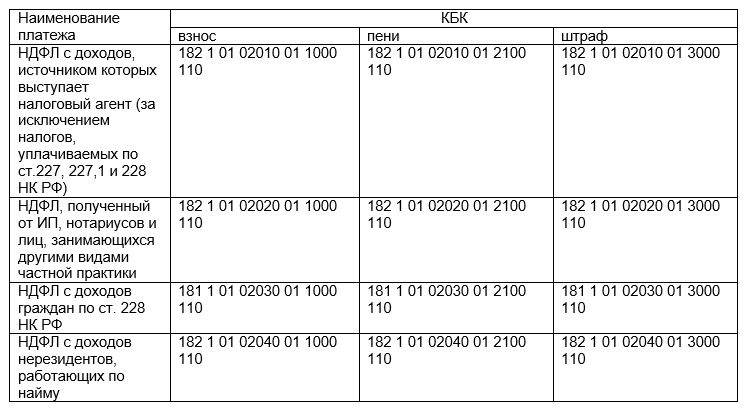

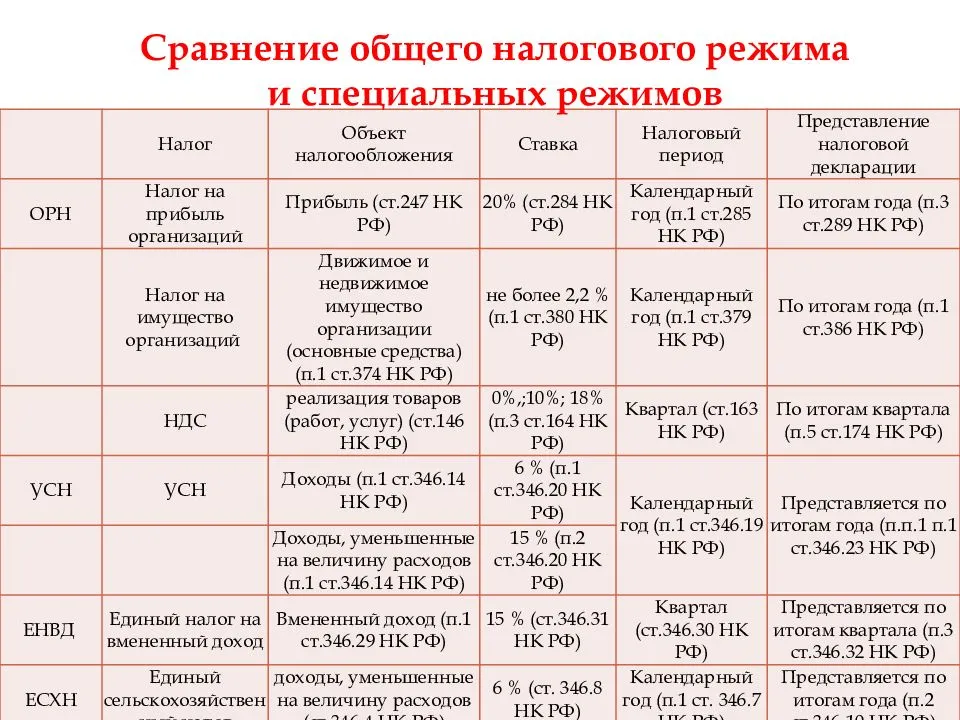

Напомним, что НДФЛ взимается именно с доходов. Доходом является экономическая выгода, он бывает не только в денежной, но и натуральной форме. Неправильно считать доходом любое зачисление на банковскую карту физлица. И наоборот, не стоит думать, что доходы ограничиваются зачислениями на карту.

В НК РФ четко определены правила признания доходов. Кодекс перечисляет денежные и неденежные поступления, которые признаются налогооблагаемым доходом. Он же перечисляет доходы, которые освобождаются от налогообложения. Еще ряд поступлений в НК РФ вообще не упоминается, следовательно, не признается доходом, ни облагаемым, ни необлагаемым.

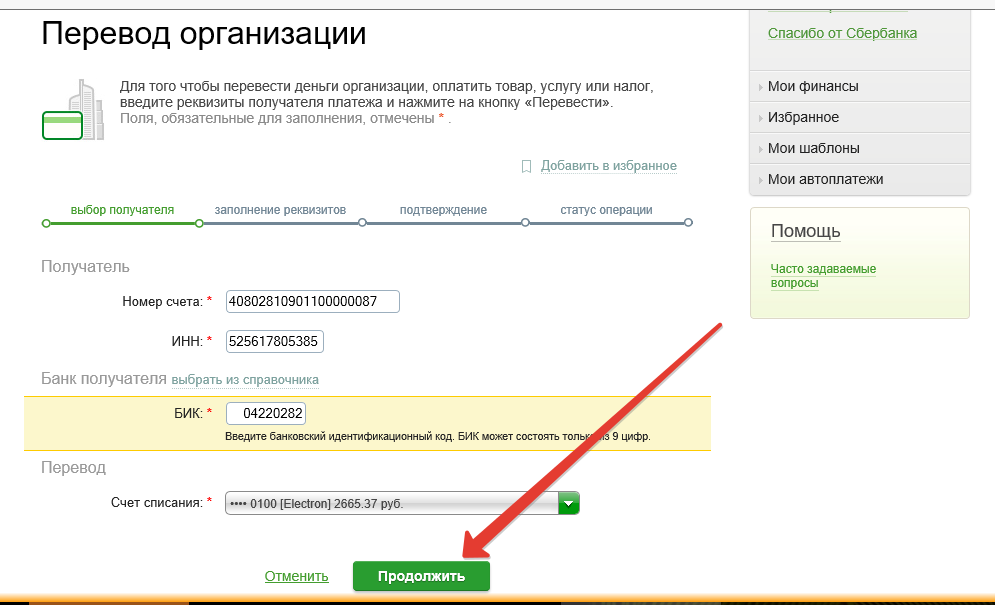

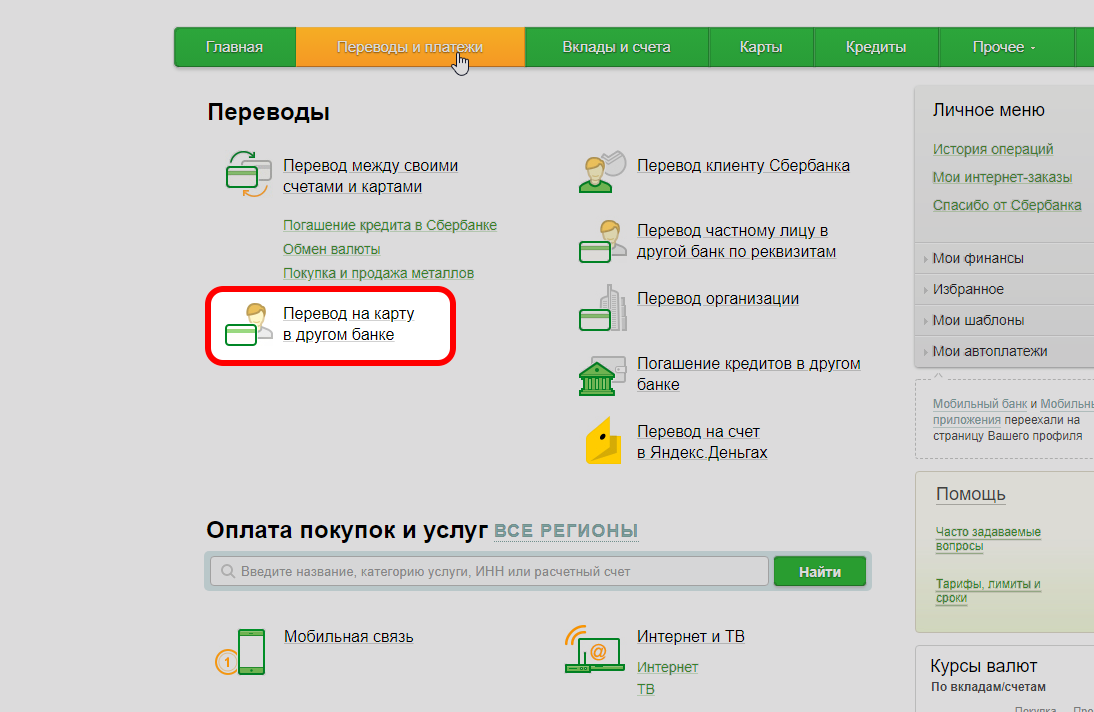

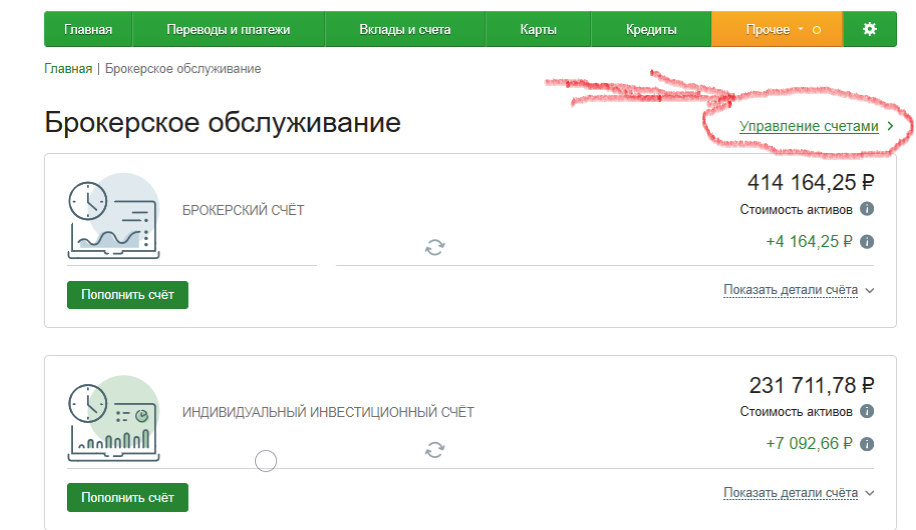

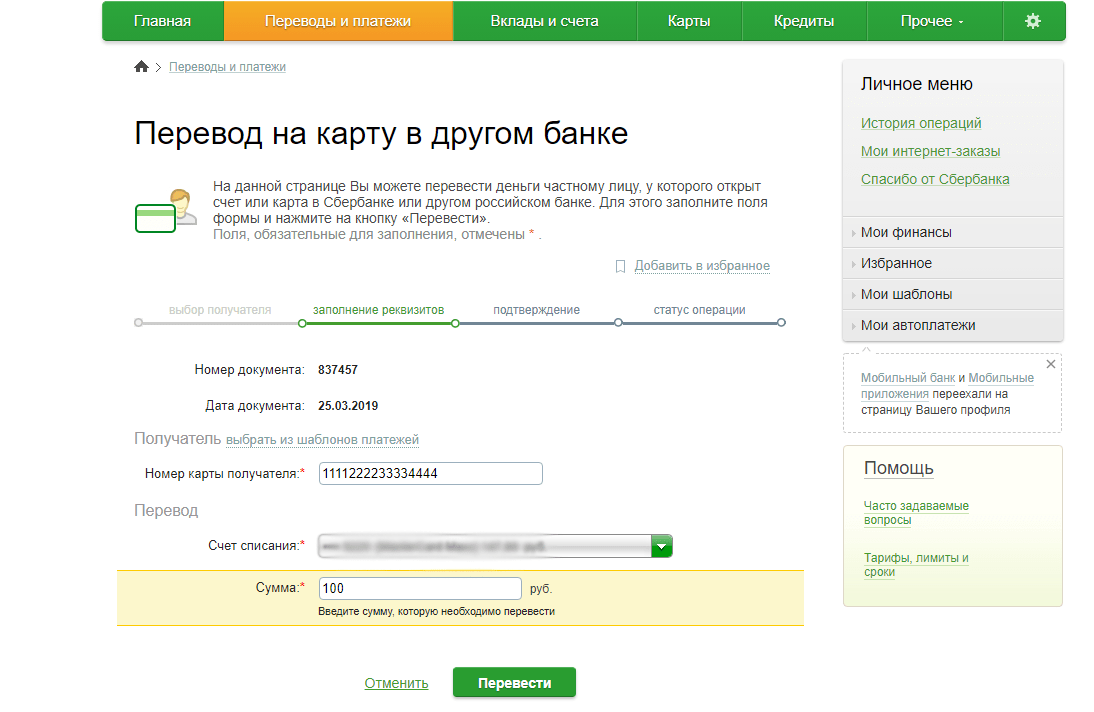

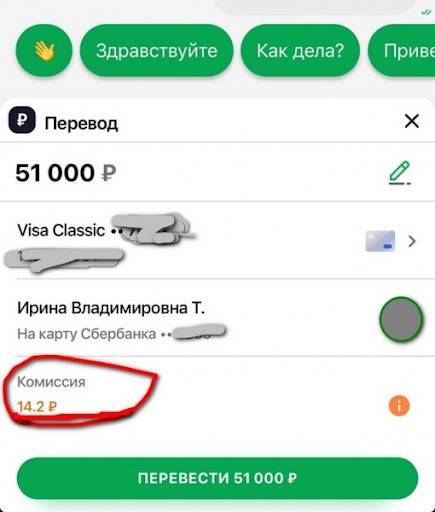

Правила и ограничения переводов в Сбербанке в 2021 году разово и в месяц

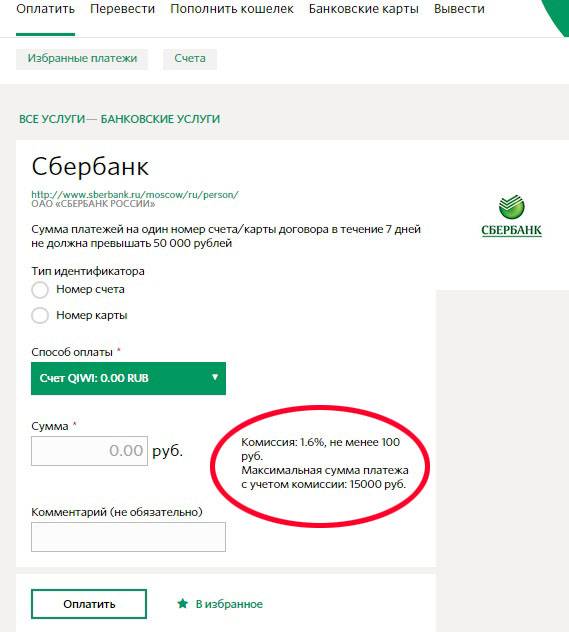

На сегодняшний день сервис, который был создан Банком России, позволяет совершенно бесплатно проводить быстрые платежи до 100 тыс. руб. в месяц, однако множество людей выбирают обычные карточные переводы, и с них взимается комиссия. Система быстрых платежей выгодна также тем, что она привязывается к номеру, что позволяет обходиться без предоставления данных карты.

Это, как минимум, безопасно и выгодно, учитывая, что даже если вы захотите перевести средства в сумме свыше 100 тыс. руб., то по решению Банка России комиссия будет составлять не более 0,5% от суммы. В данном случае также не взимают комиссию больше 1,5 тыс. руб. за один перевод.

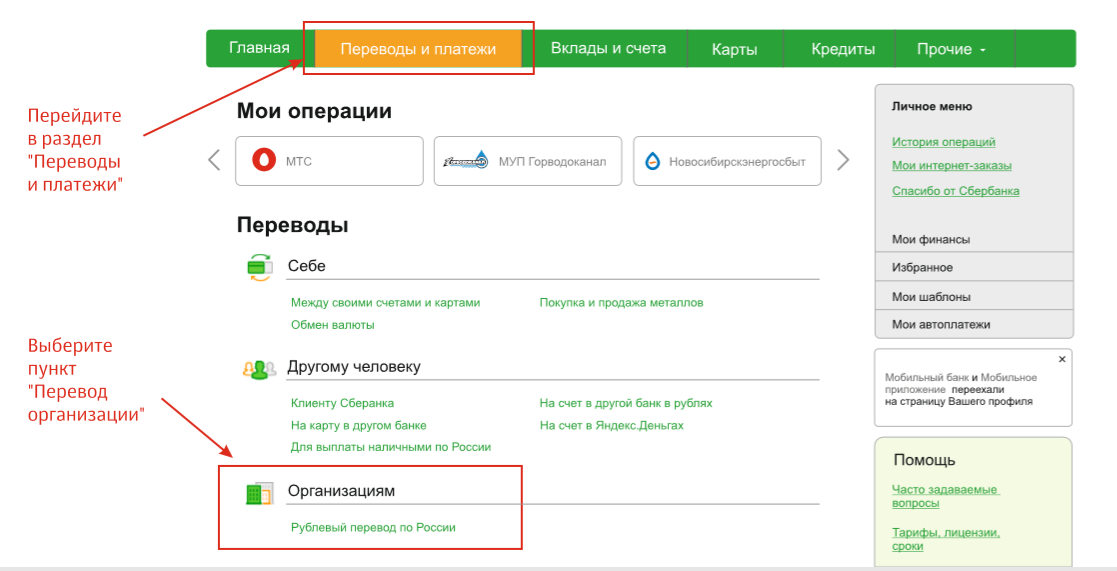

В большинстве банков этот сервис уже подключен автоматически, однако если вы клиент Сбербанка, то для того чтобы получать или отправлять деньги через систему, необходимо дать согласие. Из-за того, что люди не делают этого, часто переводы заканчиваются провалом.

Для того чтобы подключить функцию, необходимо открыть приложение Сбербанка, перейти в личный профиль и зайти в настройки. Там выберите пункт «Система быстрых платежей» и даёте своё согласие.

При этом переводы с карты на карту, используя приложение «Сбербанк.Онлайн» позволяют проводить операции на сумму до 1 млн в сутки, однако за это будет взиматься комиссия, в отличие от системы быстрых платежей, где она не предусмотрена, если вписываться в соответствующие лимиты. Поэтому, если вам необходимо перевести до 50 тыс. руб., то лучше используйте систему быстрых платежей, так вы сможете сделать это без каких-либо переплат, экономя внушительную часть средств.

Кроме того, в Сбербанке действуют свои внутренние лимиты, превышение которых подразумевает уплату комиссии

Кроме того, в Сбербанке действуют свои внутренние лимиты, превышение которых подразумевает уплату комиссии

Важно понимать, что блокировка счетов банками осуществляется исключительно для борьбы с отмыванием доходов, коррупцией и терроризмом. И если вы ни в чем таком не замешаны, то можно не переживать, поскольку опасаться нечего и ваша непричастность однозначно будет доказана

Например, многие считают, что таким образом банк старается избавиться от неприбыльных клиентов. Это совершенно не так, ведь как уже было сказано выше, для любого банка важен каждый клиент, вне зависимости от того, это мелкое предприятие или крупный монополист.

Также важно отметить, чтобы банка не может заблокировать счёт без веских причин и предупреждений. Перед тем как предпринимать какие-либо действия, для начала представители банка попросят объяснить их суть

В рамках установленных лимитов можно проводить любые денежные операции, и они не будут казаться сомнительными. Также следует развеять миф о том, что те банковские клиенты, которые однажды получили ограничение доступа к счёту, попадают в чёрный список кредитно-финансового учреждения.

Если вы законопослушный гражданин, то у вас нет абсолютно никаких причин бояться, что ваш счет будет заблокирован. Даже в случае проведения превышающих лимит операций между картами физлиц, с вами обязательно свяжется представитель банка для уточнения всех деталей перевода.

С марта 2022 года изменятся правила контроля денежных переводов, когда не надо платить налог

Налоговый кодекс содержит обширный список денежных поступлений, освобожденных от взимания НДФЛ. Вот только несколько примеров: социальные пособия, пенсии, выручка от продажи продуктов личного подсобного хозяйства, например, овощей из своего огорода. Эти поступления формально соответствуют критериям дохода, но государство не берет с них налог.

Еще один вид необлагаемых доходов – подарки. Подарок – это безвозмездный перевод, даритель отправляет денежную сумму и ничего не ждет от получателя. На подарки от физлиц нет ограничений

Не важно, дарите вы сто рублей или миллион, делаете это раз в год или каждый день. Не имеет значение и наличие родственной связи, дарение возможно как внутри семьи, так и посторонним лицам

Н

Некоторые зачисления НК РФ вообще не рассматриваются, поскольку не отвечают критериям дохода. А потому не представляют интереса для государства:

- Возврат ошибочного платежа. Вы отправили кому-то деньги по ошибке, и получатель вернул их на вашу карту.

- Переводы внутри семьи. Например, родители переводят ребенку карманные деньги. Или взрослые дети финансово поддерживают престарелых родителей.

- Возврат долга. Вы перевели другому физлицу займ, а он вернул вам ту же сумму – сразу полностью или частями. Другой вариант – в кафе вы заплатили за себя и друга, он перевел на вашу карту свою долю.

- Кэшбэк. Сейчас многие магазины и банки практикуют кэшбэк – возврат части стоимости покупки. Данное поступление является не доходом, а скидкой. Просто она предоставляется не в момент продажи, а через некоторое время.

- Перевод ИП на свою карту. Предприниматель вправе распоряжаться всеми денежными средствами, зачисленными на его предпринимательский счет. В том числе можно перевести деньги с предпринимательского счета на свою карту, а с нее уже совершать другие личные операции: переводы, оплату покупок и т.д.

- Сбор средств. В последнее время практикуется сбор средств в коллективную копилку на банковскую карту физлица. Например, родительский комитет в детском саду или школе собирает средства на подарки детям к празднику.

Все перечисленные виды зачислений выведены из-под налогообложения НДФЛ. а значит, не требуется ни отчетность 3-НДФЛ, ни уплата налога.

Налоги на переводы между физическими лицами

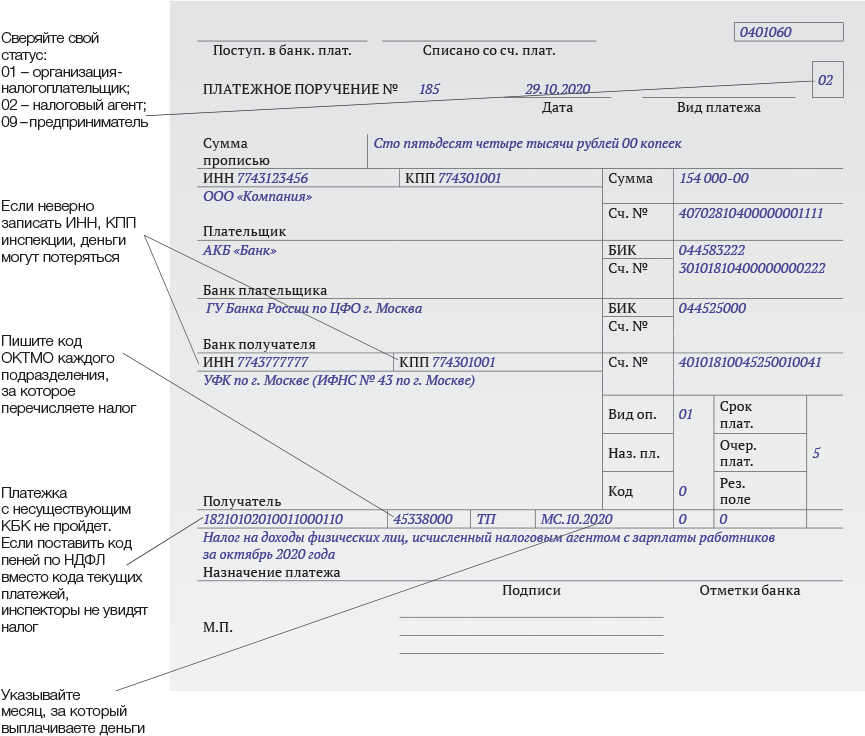

Развивая тему, требуется уточнить порядок проведения проверок банковских перечислений и движения средств по счёту. Они допустимы лишь в особенных случаях, когда инспектором инициирована проверка деятельности налогоплательщика. При этом вся процедура выглядит следующим образом:

- сначала организуется проверка в ФНС;

- затем инспектор получает разрешение на запрос сведений из банка от руководителя регионального отделения или его заместителя;

- следующий шаг заключается в отправке запроса в финансовое учреждение;

- после чего банк обязан в течение 3 суток предоставить ответ с отчётом.

Вышесказанное подтверждает, что государство максимально усложнило процесс проверки частных финансов и допускает подобную процедуру лишь в исключительных случаях.

С каких переводов платятся налоги

Год назад новостные порталы массово публиковали статьи, в которых черным по белому было написано: любой перевод на карту облагается налогом (вот, к примеру, сюжет «России-24» и ссылка на «Вести.ру» из кеша Google). Это неправда. Налогами, в частности, НДФЛ, облагается исключительно доход. И в налоговом кодексе чётко сказано, что считать доходом:

Более подробный список доходов в ст. 208 Налогового кодекса РФ.

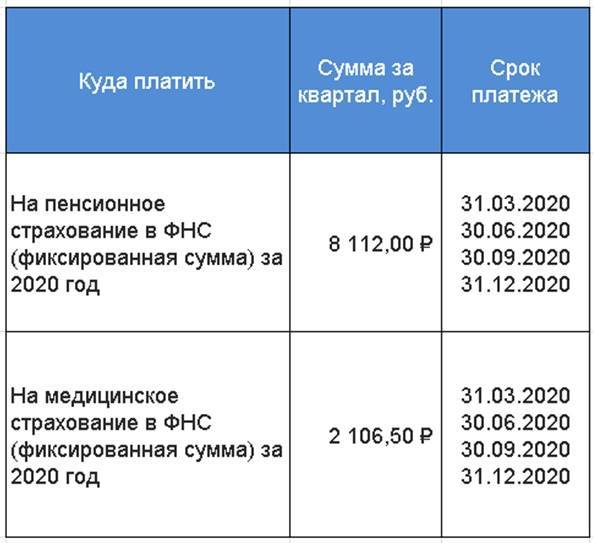

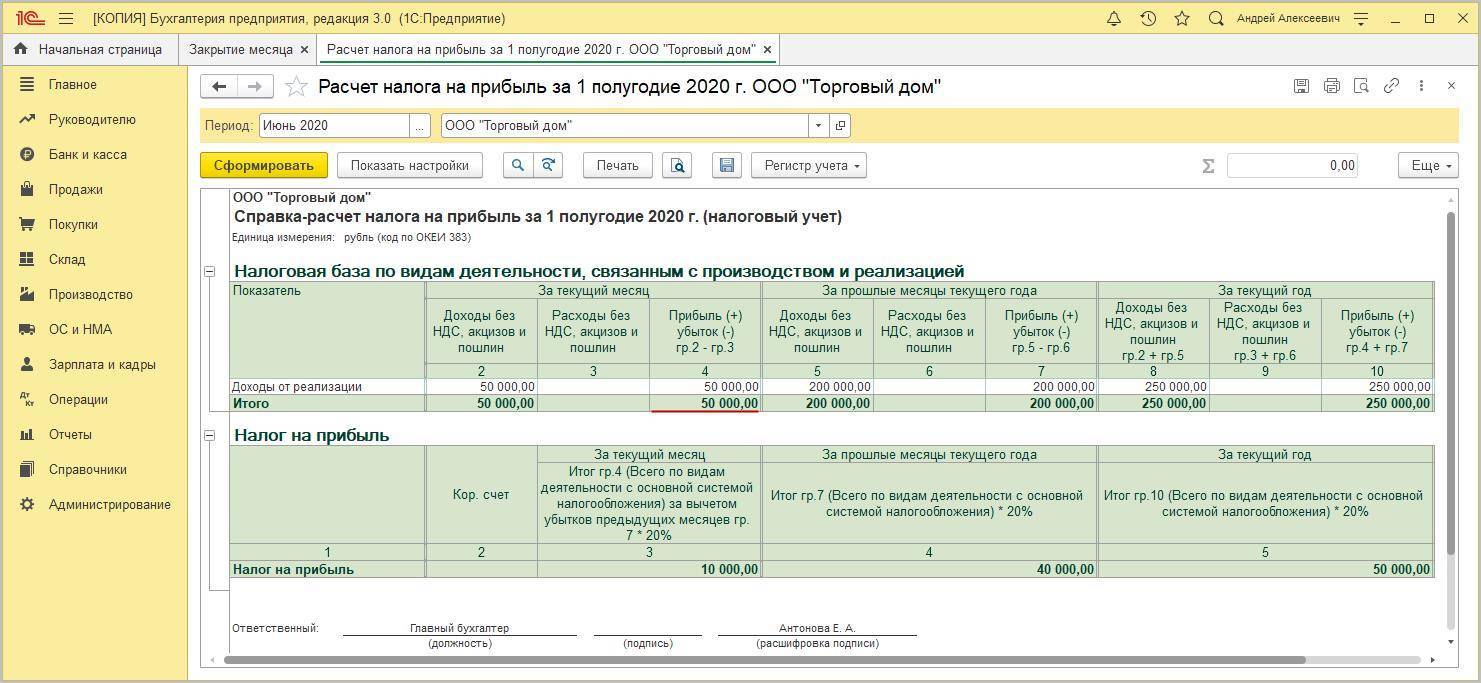

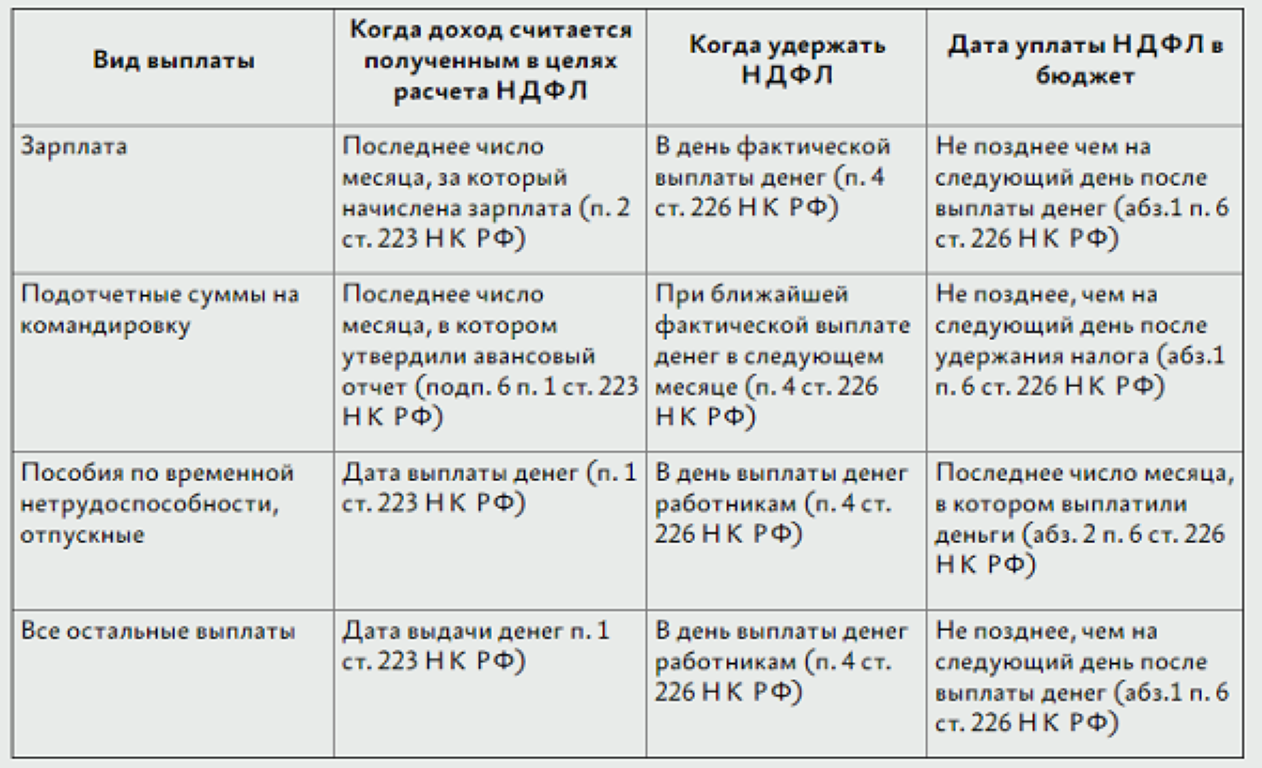

Обычно начислением и удержанием налога занимаются налоговые агенты. Это, к примеру, работодатель или фриланс-площадка (если вы заключаете безопасную сделку). Самостоятельно рассчитывать и уплачивать налоги приходится редко.

Но если вы, к примеру, выиграли в лотерею больше 4 тыс. рублей, продали iPhone, сдали в аренду квартиру или гараж и т. д., рассчитывать и платить будете сами.

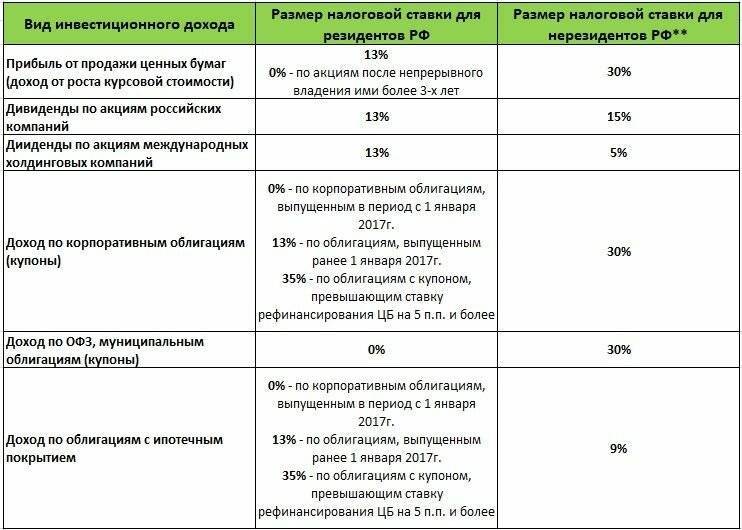

Всё это – доход, а значит, 13% от него придется отдать государству.

Важно: продажи на Авито и других подобных сайтах облагаются налогом. Но есть нюанс: можно , если вы сначала что-то продали, а затем потратили эти деньги на другой товар

Сколько денег можно переводить с карты на карту Сбербанка физическим лицам без последствий

Для банка важен каждый клиент и учреждение должно защищать его интересы, но только не в том случае, если это идет вразрез с законом. Для того чтобы создать комфортные условия для всех клиентов и при этом противостоять отмыванию доходов, которые были получены преступными способами, существуют определённые лимиты карточных переводов.

Согласно действующему законодательству, в 2021 году также увеличился список различных платежей, за которыми пристально следит Федеральная налоговая служба. Обязательный контроль ведётся за выводом средств с баланса телефона, почтовыми переводами, расчётам по договорам лизинга или аренды, расходам или доходам от азартного бизнеса и сделкам с недвижимостью. Каждая из перечисленных операций тщательно анализируется и проверяется.

Какая максимальная сумма предусмотрена законодательством

Если перевод по картам физических лиц превышает 600 тыс. руб. или он совершается в инвалюте, эквивалентной этой сумме, его могут заблокировать. Это предусмотрено на законодательном уровне Федеральным законом №115-ФЗ «О противодействии легализации доходов…» от 02.07.2021.

Важно отметить, что в данном случае расчёты по сделкам с недвижимостью доступны на сумму до 3 млн руб., тогда как вывод с баланса телефона или почтовый перевод не должен превышать 100 тыс. За нарушение лимита предусмотрены определённые виды блокировок, которые будут рассмотрены ниже

Свободно переводить с карты на карту можно суммы до 600 тыс. руб. Иначе вступает в силу ФЗ№155

Какие действия налоговой и виды блокировок предусмотрены за нарушение лимита

Разумеется, если ваши финансовые действия никак не связаны с пунктами, которые представлены в законе об отмывании денег и финансирования терроризма, вы сможете самостоятельно решить вопрос с незаконной блокировкой, обратившись непосредственно в банк. Однако перед этим стоит рассмотреть виды блокировок для того, чтобы понимать, в каком случае необходимо предпринимать те или иные действия.

Блокировки поделены на следующие категории:

- Временная остановка операции по счёту. В данном случае у клиента нет возможности проводить как приходные, так и расходные операции. Основанием для такой блокировки является арест счетов, связанных с уголовной деятельностью, финансированием терроризма и так далее.

- Частичное приостановление операций, при которых блокируются приходные действия. В данном случае запрещено снятие средств, однако открыта возможность безналичного перевода. В некоторых ситуациях также блокируется онлайн банкинг.

- Приостановка конкретной операции. Такой запрет действует вплоть до устранения причины блокировки.

- Отказ в обслуживании счета одной или нескольких конкретных финансовых операций.

- Расторжение договора и требование перевести средства в другой банк.

Среди них следует отметить неправильное поступление денег от юрлиц, которые находятся в других регионах. Также это может быть связано с поступлением суммы, которая превышает лимиты, подозрительной деятельностью по типу некорректного поступления большого количества небольших сумм, нахождению владельца в чёрном списке, получение денег незаконными платежами и многое другое.

Данные поправки в законе напрямую нацелены на то, чтобы усложнить деятельность коррупционеров и тех людей, которые ведут бизнес, уклоняясь от налогов или не проводя регистрацию. Благодаря этому становятся сложно проводить финансовые операции в крупных суммах или легализовать доходы, которые получены неофициальным путем.

Если вы, например, получаете зарплату в «конверте», то в таком случае следует обсуждать с работодателем другие условия, ссылаясь на прямые нарушения трудовых соглашений. Представители Федеральной налоговой службы стараются отслеживать все подозрительные операции и по их распоряжению банковские организации блокируют все карты, на которых проводятся сомнительные переводы.

Однако если любые финансовые операции входят в лимиты, это не вызовет каких-либо проблем и совершенно неважно, что именно вы делаете, переводите деньги своим родственникам, даёте в долг, выделяете средства на подарки, принимаете оплату за продажу личных вещей и так далее

В России рассказали о способах перевода денег с российской на китайскую карту

Не секрет, что Российская Федерация и Китайская Народная Республики имеют очень хорошие отношения.

Еще в начале 2022 года российский предприниматель мог без каких-либо проблем перевести юани в Китай, оплатить товар онлайн на «Алибаба», «Табао» и других китайских порталах. Все, что было нужно, это пройти регистрацию в китайской платежной системе «Алипей», а затем пополнять счет при необходимости с российской Visa и MasterCard. Однако после 24 февраля 2022 года знаменитые платежные системы ушли из России, передавать средства с одной карты на другую стало сложнее.

Один из способов — перевод через систему «Свифт». Это международная межбанковская система, которая позволяет переводить средства в КНР со счета в российских банках. Однако банки берут повышенную комиссию за перевод, есть лимиты-ограничения по сумме. Сейчас переводить деньги с российской на китайскую карту можно через Сбербанк, ВТБ, ПСБ, Новикомбанк, Открытие, Альфа-Банк, Россельхозбанк и Промсвязьбанк.

Еще один способ — воспользоваться альтернативой от ВТБ. Клиенты этого банка могут отправить перевод в юанях от физического лица в России на счет юридического лица в КНР. При этом ВТБ вместо «Свифт» (от которого банк отключен из-за санкций) использует альтернативный вариант, но подробности схемы не разглашает. Для перевода нужно открыть счет в ВТБ в китайских юанях, купить валюту в офисе банка, либо в мобильном приложении или интернет-банке «ВТБ Онлайн».

Правда ТВ — материалы могут быть скопированы ресурсом на других платформах без ведома их авторов.

С марта 2022 года изменятся правила контроля денежных переводов, что нужно знать, чтобы избежать штрафов

В ряде случаев налог придется заплатить. Речь идет о получении оплаты при продаже имущества, выполнении работ или оказании услуг:

Вознаграждение за выполнение работ или оказание услуг

Не важно, заключили ли вы договор, денежное поступление признается налогооблагаемым доходом. Имеет значение статус заказчика

Если он является юрлицом или ИП, то обязан удержать НДФЛ из вознаграждения, поскольку выполняет обязанности налогового агента. Вам придется сдать декларацию 3-НДФЛ и заплатить налог, если заказчиком является физлицо.

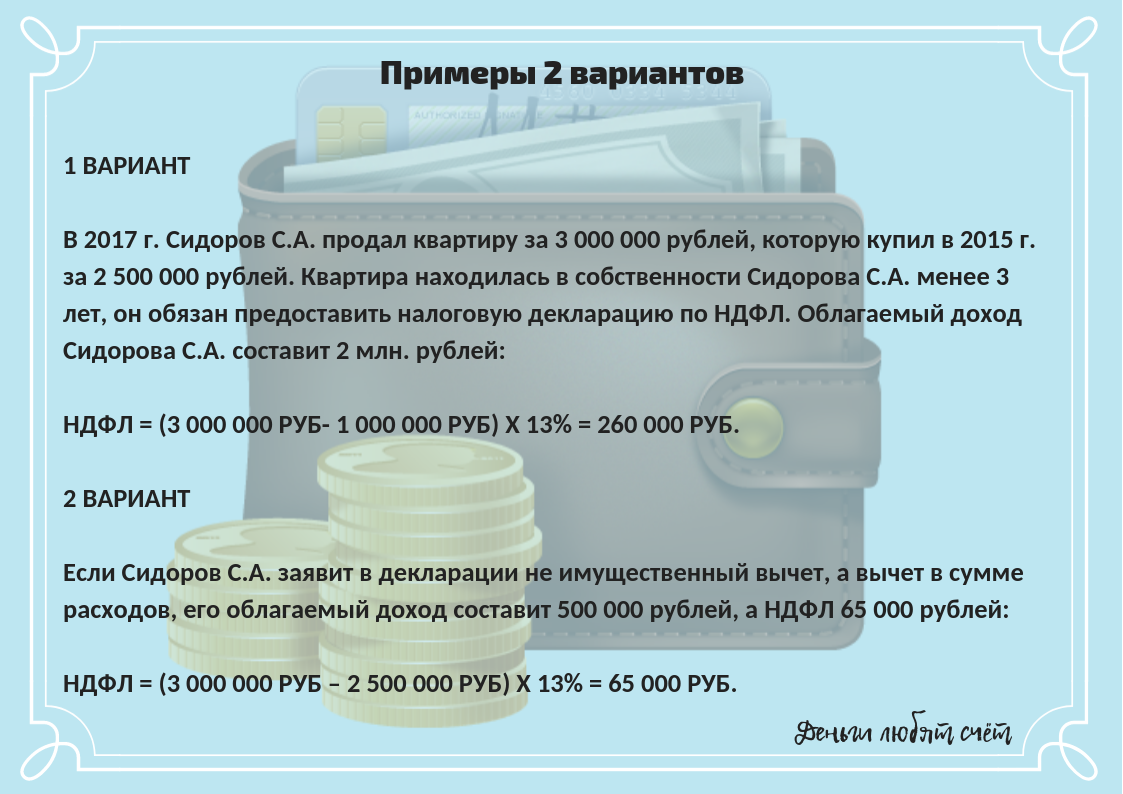

Выручка от продажи имущества. Выручка при продаже недвижимости, автомобиля и более мелкого имущества является налогооблагаемым доходом. Чтобы заплатить налог, придется изучить НК РФ, поскольку в нем есть вычеты и условия освобождения от налогообложения в зависимости от срока владения.

Оплата от сдачи имущества в аренду. Арендные платежи являются налогооблагаемым доходом собственника жилья. По окончании года арендодатель обязан сдать декларацию 3-НДФЛ и уплатить налог.

Доходы по другим операциям. Например, с процентов по предоставленным займам. Если на вашу карту вернули долг – НДФЛ платить не нужно. А если вы давали деньги под проценты, с процентов придется заплатить налог.

А если переводить доллары

Если и отправитель, и получатель – налоговые резиденты РФ (граждане страны и те, кто получил вид на жительство), то переводить валюту запрещено. Но есть исключения из правила:

- Если переводить валюту на счет в иностранном банке (но не более 5 тыс. долларов в течение одного операционного дня через один российский банк);

- Если делать перевод со счета в иностранном банке на счет в российском (лимитов в этом случае нет);

- Если средства переводить близким родственникам (мужу, жене, детям, родителям, бабушкам, дедушкам, внукам, братьям и сестрам, усыновителям и усыновленным);

- Если обе стороны пробыли за границей более 183 дней за календарный год.

В общем, это явно не тот случай, когда нужно кинуть 500 долларов за купленный iPhone или криптовалюту. Если выявят нарушение, в тюрьму не посадят, но придётся заплатить штраф в размере от 75 до 100% суммы валютной операции по ст. 15.25 КоАП РФ.

Какой налог за перевод денег на карту?

Разобравшись в том, что налога за перевод денег на банковскую карту не предусмотрено, и выяснив, что проверка транзакций – это особая операция, требующая от инспекторов ФНС соблюдения строго закреплённых правил, следует выяснить, кого проверяют чаще всего.

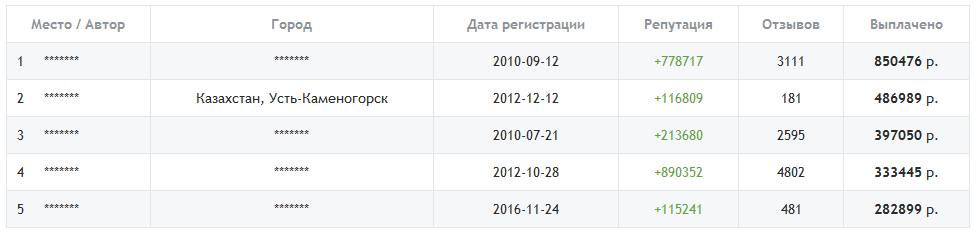

Сотрудники налоговой обычно интересуются:

- индивидуальными предпринимателями;

- руководителями небольшого бизнеса;

- людьми, ранее сдававшими декларацию;

- персонами, о скрытых доходах которых им известно наверняка.

При этом требуется подчеркнуть, что движение финансов по счёту сборами не облагается. Налоговые платежи затрагивают лишь доходы граждан. Размер выплат в каждом случае зависит от типа доходов и некоторых дополнительных факторов.

Как отправить деньги в Россию или из страны?

Наконец-то мы добрались до самого выгодного способа перевести деньги из России или в РФ и получения их в рублях на карту Сбербанка, Тинькофф, или любого другого. Разумеется, речь идет о криптовалюте. Эмитент за пределами России заводит крипту на биржу и отправляет ее получателю здесь. Гражданин РФ через p2p или сторонние обменники выводит сумму без комиссии на карту. Вся логика проста, осталось рассказать детали.

Перевод денег в Россию через криптовалютную биржу Binance

Мы рекомендуем использовать именно Бинанс, так как платформа является самом популярной на рынке, она гарантирует безопасность сделок, перевод идет моментально, вывод возможен даже на карту Сбербанка. Для совершения оплаты обоим участникам необходимо:

- Зарегистрироваться на Бинанс. По нашей ссылке вы получите скидку до 40% пожизненно на операции внутри биржи. Подробная инструкция в этой статье.

Регистрируйся с указанием реферального ID: AHJUCEJW и получай скидку до 40% на комиссии в бинанс на все операции.

Регистрация с выгодой

Пройти верификацию по паспорту или водительскому удостоверению. С 2022 года верификация стала обязательной, иначе нельзя будет совершать операции на бирже. Алгоритм прохождения процедуры расписан здесь.

Купить криптовалюту за фиат. Самый выгодный способ – это P2P торговля. Она работает прямо внутри бинанса, никаких дополнительных регистраций не требуется.

Активировать учетную запись внутри binance pay. Придумываете логин и код доступа и отправляете внутри бинанс без комиссий.

Отправить криптовалюту через binance pay

Вывести полученную крипту в рубли на карту. Используйте тот же p2p. Как вывести криптовалюту в рубли на карту сбербанка – выбирайте способ оплаты перевод через конкретный банк.

В принципе все. Так можно переводить деньги в Россию или из России в любую заграницу, даже в Украину, Казахстан, Германию и так далее. Неоспоримые плюсы:

- Анонимность участников

- Отсутствие комиссий при переводах, покупке и выводе

- Оперативность. Платеж в бинанс пэй идут моментально

- Мобильность. Отправлять деньги в Россию в 2022 году через биржу бинанс можно не вставая с дивана. Нужен только доступ в интернет

- Отсутствие внимания ФНС. При выводе через p2p деньги на карту вам будут отправлены с карты того же банка внутри страны

Что это за закон о переводах?

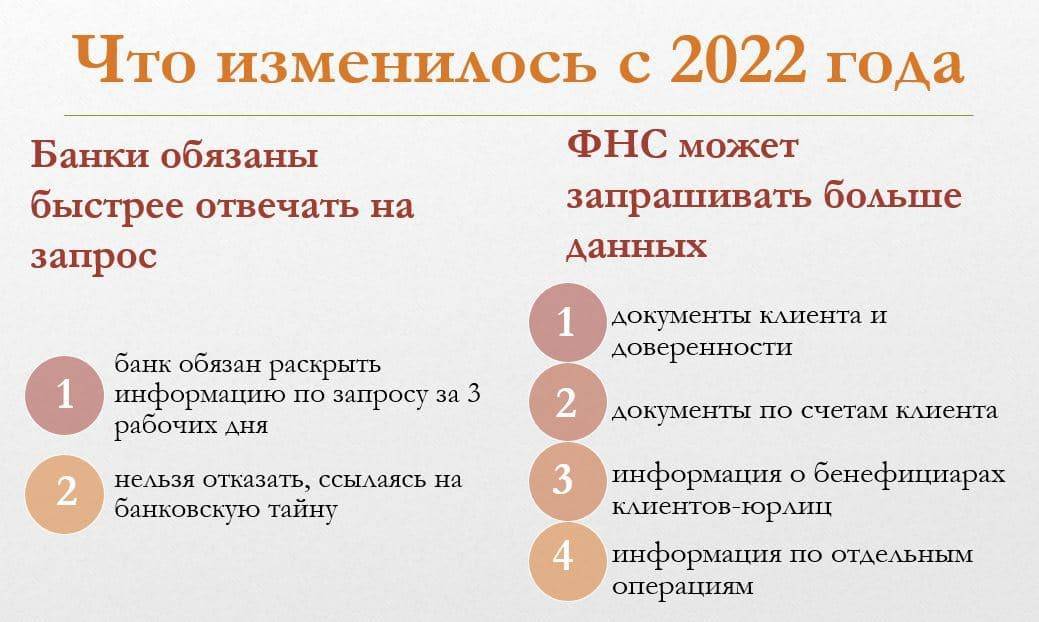

О том, что с каждого полученного перевода придется платить налог – то 4%, то 13% от суммы – пишут уже не первый год, но это не совсем соответствует действительности. На самом деле, с 2022 года в силу вступили некоторые поправки к Налоговому кодексу РФ, которые еще сильнее сократили понятие банковской тайны. Но непосредственно к начислению налогов эти поправки отношения не имеют.

Так, закон №6-ФЗ от 17 февраля 2021 года просто расширяет полномочия налоговых органов – они получили право запрашивать данные у банков о клиентах и их операциях в упрощенном порядке. Если раньше банк мог отказать ФНС, ссылаясь на банковскую тайну, то теперь обязан раскрыть данные налоговикам в течение 3 рабочих дней с момента получения запроса от ИФНС.

Кроме того, расширился и круг данных, которые может запрашивать налоговый инспектор. В частности, это такие данные:

- документы и данные, которые клиент предоставил в банк при открытии счета;

- доверенности и данные тех, кто может распоряжаться деньгами на счетах клиента;

- документы об открытии, ведении и закрытии счетов клиентами;

- информация о бенефициарах клиентов-юрлиц (то есть, не номинальных, а конечных собственников);

- информация по отдельным банковским операциям.

То есть, главный здесь последний пункт – налоговики теперь могут запрашивать информацию по отдельным операциям конкретных клиентов, а банки обязаны предоставлять ее в течение трех рабочих дней.

Однако речи о том, чтобы облагать налогом на доходы физических лиц (НДФЛ) вообще все поступления, нет – новый закон лишь дает налоговой службе право отслеживать дополнительный объем данных. И только если ФНС выявит, что физлицо получает незадекларированный доход, ему могут доначислить НДФЛ и штрафные санкции за него неуплату в срок.

Впрочем, стоит понимать один факт – количество переводов между разными картами в России не просто большое, оно огромное. Только за 9 месяцев 2021 года (последняя публичная статистика) россияне совершили 8,5 миллиардов таких транзакций на общую сумму в 42,5 триллиона рублей (и около 800 миллионов переводов на 4,7 триллиона – через СБП). Если бы государство облагало НДФЛ все эти переводы, россияне заплатили бы 5,5 триллиона рублей налога.

Но всего за 2021 год по всем регионам было собрано лишь 4,8 триллиона рублей НДФЛ – в основном, это налог с зарплат. То есть, говорить о том, что переводы на карту облагаются налогом, нельзя – это попросту невозможно реализовать на практике, поэтому никакого налога на переводы по картам в 2022 году не появилось.

Можно ли перевести деньги в Россию сегодня?

В 2022 году на законодательном уровне перевод средств в РФ никак не запрещен. Проблемы заключаются только в санкциях, которые вводят другие страны. Весной этого года пока остаются рабочими следующие способы получения денег из-за границы:

Платежные системы. Здесь рабочими остались только Золотая корона, Юнистрим и Контакт. Для них характерны: быстрое время перевода, доступность операций в online, не обязательный счет в банке, не выгодные курсы, привязка к офису получения, лимиты, полная верификация, комиссии.

Банковский перевод. Все еще остается актуальным, но нужн опроверять реестр банков России, чтобы убедиться не попал и под санкции выбранный банк. Еще стоит напомнить, что переводы на карты Visa и MasterCard доступны только внутри страны. Из России на карту иностранного клиента деньги так не отправить. Есть выход – это китайская системы оплаты UnionPay. Подобные карты уже выпускают несколько банков в РФ. Из плюсов выделим: удобство в получении платежей, отсутствие лимитов, без посредников

Минусы: снятие только до 10000 в эквиваленте USD, комиссия при конвертации (курс зачастую ниже официального), наличие валютного счета, пристальное внимание ФНС и соответствующие вопросы. Посредники

Компания или человек, который берет деньги в странах Евросоюза и пересылает их в Россию. Здесь есть несколько интересных моментов: нужно заключать договор между третьим лицом, комиссия за сделки от 8% и выше, вероятность пропажи средств.

Вы спросите – ну и какой же способ перевода денег в Россию из-за границы самый выгодный? Я отвечу – из перечисленных выше, никакой! Да-да, именно так

В первых двух вариантах к вам будет привлечено внимание банков и ФНС, в третьем, велика вероятность потери финансов при выборе недобросовестного посредника